Министерство образования и науки РФ

Федеральное агентство по образованию

Государственное образовательное учреждение высшего профессионального образования

Всероссийский заочный финансово-экономический институт

Филиал в г. Туле

КУРСОВАЯ РАБОТА

по дисциплине

«Финансовая статистика»

на тему

«Статистический анализ финансового состояния коммерческого банка»

Исполнитель:

Факультет: финансово-кредитный

Специальность: финансы и кредит

Группа: дневная

№ личного дела:

Руководитель:

Тула-2009 г.

Оглавление

Введение

1. Теоретическая часть

1.1 Коммерческие банки. Банковская статистика

1.2 Показатели финансового состояния коммерческого банка

1.3 Статистические методы анализа финансового состояния коммерческого банка

2. Расчетная часть

3. Аналитическая часть

3.1 Постановка задачи

3.2 Методика решения задачи.

3.3 Технология выполнения компьютерных расчетов.

3.4 Анализ результатов статистических компьютерных расчетов.

Заключение

Список использованной литературы

Финансовое состояние коммерческого банка представляет собой обобщающую, комплексную характеристику. Параметры этого состояния не являются постоянной величиной, а непрерывно меняются. Статистический анализ финансового состояния является одним из основных условий обеспечения качества и эффективности принимаемых управленческих решений. Надежная работа банка зависит от его способности в любой момент времени и в полном объеме выполнять требования по своим обязательствам, т.е. банк должен в любой момент быстро совершать платежи по поручениям клиентов и отвечать по своим обязательствам в случае возникновения кризисной ситуации в банке или на финансовом рынке[1]

.

В данной курсовой работе рассматривается финансовое состояние коммерческого банка, описывается характеризующая его система статистических показателей, служащая для получения данных о работе банка, соответствия его деятельности законодательству и нормативам ЦБ. Подробно рассмотрены методы, применяемые для статистического анализа.

При освещении темы использованы сведения по Российскому сельскохозяйственному банку с сайта ЦБ РФ, данные статистических сборников. Приведенные статистические данные проиллюстрированы графиками, прокомментированы, по ним сделаны выводы.

Так как рассчитываемые показатели ликвидности и платежеспособности представляют собой соотношения между частями банковского баланса, то в курсовой работе рассмотрен метод анализа с помощью обобщающих показателей.

В расчетной части работы выполнены задания по следующим темам:

Задание №1 — исследование структуры совокупности;

Задание №2 — выявление наличия связи между признаками, установление направления связи и измерение ее тесноты;

Задание №3 — применение выборочного метода в финансово-экономических задачах;

Задание №4 — использование метода анализа с помощью обобщающих статистических показателей в финансово-экономических задачах.

В аналитической части исследована динамика прибыли за 2001-2006 годы. В качестве статистического материала для проведения исследования использованы данные Российского Сельскохозяйственного банка, опубликованные на сайте ЦБ РФ. Расчеты в аналитической части курсовой работы выполнены с применением средств компьютерной техники при помощи пакета прикладных программ MSExcel.

1.1 Коммерческие банки. Банковская статистика

статистический анализ коммерческий банк

Банковская статистика — это отрасль финансовой статистики, предметом изучения которой является банковская система в целом, а также кредитные организации, их клиентура, операции банков, финансовое состояние и результаты деятельности кредитных организаций[2]

.

Основным задачами банковской статистики являются получение информации для характеристики выполняемых банковской системой функций, оценки и прогнозирования результатов деятельности кредитных организаций, оценки влияния банковской деятельности на рыночные отношения. Статистическим анализом полученной информации занимаются как сами банки, так и другие кредитные учреждения, реальные и потенциальные клиенты, физические и юридические лица. Эта информация нужна широкому кругу пользователей при принятии экономических решений, поэтому она должна быть достоверной, полной и оперативной.

Коммерческий банк — это кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств юридических и физических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц. Кроме перечисленных операций банк может выполнять любые другие операции в соответствии с действующим законодательством. Их выбор определяется учредителями и акционерами. Коммерческий банк, как и любая коммерческая организация, создается и функционирует ради получения его собственниками (пайщиками, акционерами) максимальной прибыли на вложенный в него капитал. Коммерческий банк обязан получить лицензию и зарегистрироваться в качестве банка в ЦБ РФ.

Банковская система является крайне важной частью инфраструктуры. Благосостояние как страны в целом, так и региона напрямую зависит от степени развития банковской системы и широты спектра предоставляемых ею небанковским институциональным единицам, физическим лицам, государственным органам и прочим субъектам финансовых услуг. Коммерческие банки в России начали создаваться в начале 1990-х гг., и к началу 1995 г. их было более 2500, преимущественно мелких. После 1998 года шло сокращение числа кредитных организаций: в 2001 — 2018 банков и 41 небанковская кредитная организация[3]

; на 1 июля 2008 — 1258 коммерческих банков и 54 небанковских кредитных организации[4]

. Тульская область не стала исключением: 2001 — 12 кредитных организаций и 2004-2006 — 6 кредитных организаций[5]

. Однако, несмотря на экономический кризис, «…наблюдаются положительные тенденции. По прогнозам специалистов, в ближайшие годы система кредитных организаций региона должна существенно вырасти»[6]

.

В соответствии с законодательством управление всеми кредитными организациями страны осуществляет ЦБ РФ, который занимается выдачей лицензий, установлением обязательных для кредитных организаций правил проведения банковских операций, бухгалтерского учета и отчетности, обязательных экономических нормативов деятельности банков. Одной из основных задач ЦБ является развитие и укрепление банковской системы.

Для осуществления своих функций ЦБ РФ имеет право запрашивать и получать у кредитных организаций необходимую информацию об их деятельности. Следовательно, основным источником информации для банковской статистики является отчетность кредитных организаций. ЦБ РФ анализирует ее, контролирует соответствие деятельности банка нормам законодательства и выполнение им обязательных нормативов, принимает меры в случае их невыполнения, и затем публикует сводную статистическую и аналитическую информацию о банковской системе Российской Федерации. Поступившая от кредитных организаций информация по конкретным операциям не подлежит разглашению без согласия соответствующего юридического лица, за исключением случаев, предусмотренных федеральными законами.

В случае невыполнения требований федеральных законов и нормативов, установленных ЦБ РФ, банк могут оштрафовать или отозвать его лицензию. В основном сокращение числа банков с 1998 по 2008 происходило по причине отзыва лицензии.

Главной частью финансовой отчетности банка является банковский баланс — источник конкретной информации о наличии денежных средств и платежеспособности клиентов, кредитных ресурсах и их размещении, а также о надежности и устойчивости самого банка[7]

. Это основной официальный документ, комплексно характеризующий деятельность банка, и источник, синтезирующий информацию для проведения анализа финансового состояния коммерческого банка[8]

.

Финансовое состояние — обобщающая, комплексная характеристика банка, отражающая уровень соблюдения банком в своей деятельности нормативов, установленных ЦБ РФ. Анализ финансового состояния банка позволяет сделать обоснованные выводы о надежности банка, возможности своевременного выполнения им своих обязательств, результатах его деятельности и изменениях в финансовом положении банка. Финансовое состояние коммерческого банка характеризуется целой системой статистических показателей.

1.2 Показатели финансового состояния коммерческого банка

Финансовое состояние банка характеризуется показателями ликвидности и платежеспособности.

Ликвидность характеризует степень надежности банка и его возможность своевременно выполнять обязательства перед своими клиентами и определяется степенью покрытия обязательств ликвидными активами. Ликвидность баланса оценивается при помощи коэффициентов, которые отражают соотношение различных статей актива баланса банка с определенными статьями пассива с учетом сроков, сумм и видов активов и пассивов. Оценка ликвидности коммерческого банка осуществляется на основе сравнения расчетных показателей ликвидности с их нормативными значениями.

Для расчета коэффициентов ликвидности выделяют ликвидные активы, а из них высоколиквидные.

Ликвидность банковских активов определяется как возможность использования некого актива в качестве наличных денежных средств или быстрого превращения его в таковые по мере поступления обязательств к оплате, а также как способность актива сохранять при этом свою номинальную стоимость неизменной.

Высоколиквидными активами являются кассовая наличность и приравненные к ней средства (драгоценные металлы, средства на корреспондентских счетах и в фонде обязательных резервов ЦБ РФ), а также быстрореализуемые активы (государственные ценные бумаги, краткосрочные ссуды, гарантированные государством, и т.п.) К активам средней реализуемости относят ссуды, выданные предприятиям и организациям. К медленно реализуемым активам — вложения в ценные бумаги других предприятий и паевое участие в их деятельности. К низколиквидным активам относят основные фонды банка.

Структура и соотношение между группами активов в значительной степени определяют ликвидность и платежеспособность банка, а, следовательно, его надежность.

В соответствии с инструкцией ЦБ РФ от 01.10.1997. №1 «О порядке регулирования деятельности кредитных организаций» и последующими изменениями[9]

(от 16.01.2004 N 110-И и от 31.03.2004 N 112-И) установлены обязательные экономические нормативы деятельности банков, к которым относятся нормативы ликвидности банка. В эту группу нормативов включают:

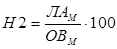

Коэффициент мгновенной ликвидности

(Н2) определяется как соотношение суммы высоколиквидных активов банка (ЛАМ), которые могут быть получены в течение ближайшего календарного дня, к сумме обязательств банка по счетам до востребования (ОВМ):

Этот коэффициент показывает, в какой мере ликвидная часть активов банка может быть использована для единовременного погашения обязательств банка до востребования, по которым вкладчики могут потребовать возврата средств в любое время. Минимально допустимое значение этого коэффициента (норматива) устанавливается в размере 15%[10]

. Этот норматив ограничивает риск потери банком ликвидности в течение одного операционного дня.

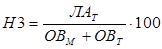

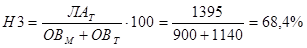

Коэффициент текущей ликвидности

(Н3) рассчитывается как отношение суммы ликвидных активов (ЛАТ), которые могут быть получены в течение ближайших 30 дней, к сумме обязательств банка до востребования и сроком исполнения до 30 дней (ОВТ):

Этот норматив ограничивает риск потери ликвидности в течение ближайших 30 дней. Минимально допустимое значение коэффициента текущей ликвидности установлено в размере 50%[11]

. Выполнение этого требования означает, что банк способен исполнить свои обязательства на текущий момент времени и им соблюдаются сроки привлечения вкладов и их размещения на финансовом рынке. Расчет этого норматива позволяет оценить оптимальность соотношения между активами и пассивами в целях укрепления ликвидности банка.

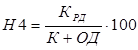

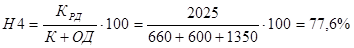

Коэффициент долгосрочной ликвидности

(Н4)

регулирует риск потери банком ликвидности в результате размещения средств в долгосрочные активы и определяется отношением всей долгосрочной задолженности банку сроком свыше года, включая выданные кредиты (КРД) к капиталу банка и его обязательствам по депозитным счетам, полученным кредитам и другим долговым обязательствам на срок свыше одного года (ОД).

Максимально допустимое значение этого норматива установлено ЦБ РФ в размере 120%[12]

. Если фактическое значение постоянно превышает норматив, то банку необходимо активизировать депозитную политику. Причем приоритетными должны являться средства, привлеченные на долгосрочной основе.

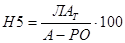

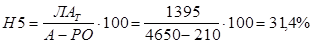

Коэффициент общей ликвидности (Н5)

банка определяется соотношением ликвидных активов к общей сумме активов за минусом обязательных резервов (РО):

ЦБ РФ устанавливал минимально допустимое значение этого коэффициента в размере 20% с 01.01.1998[13]

. Соблюдение этого соотношения показывало минимальную долю ликвидных активов, при которых одновременно был обеспечен достаточный уровень ликвидности банка. Значение коэффициента ниже 20% свидетельствовало о потере банком ликвидности, а при повышении коэффициента банк нес потери по доходам от активных операций. Однако норматив общей ликвидности банка (Н5), определяемый в соответствии с Инструкциями ЦБ РФ от 16.01.2004 N 110-И и от 31.03.2004 N 112-И, утратил силу в связи с изданием Указаний ЦБ РФ от 18.02.2005 N 1549-У и N 1550-У[14]

. На данный момент в практической деятельности этот показатель не рассчитывают.

Банк считается ликвидным, если сумма его денежных средств, которые он имеет возможность быстро мобилизовать, позволяет полностью и своевременно выполнять свои обязательства по пассиву.

В мировой экономической литературе платежеспособность банка основывается на капитале банка как гарантийном фонде покрытия взятых обязательств. Также, в других странах платежеспособность банка определяют достаточностью капитала по отношению к риску активов.

В экономической литературе России платежеспособность рассматривается как более общая и узкая категория по отношению к ликвидности банка. Платежеспособность представляется в аспекте выполнения им на конкретную дату всех обязательств, в том числе финансовых. Критерием платежеспособности выступает достаточность на определенную дату средств на корреспондентском счете для выполнения платежей, в том числе из прибыли банка.

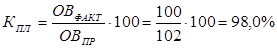

Платежеспособность (Кпл)

— характеризует финансовое состояние кредитной организации на определенную дату, которое выражается в своевременном выполнении банком своих обязательств.

где ОВФАКТ — сумма фактически оплаченных обязательств;

ОВПР — сумма предъявленных обязательств.

Если показатель платежеспособности достаточно близок к 100%, то это значит, что банк своевременно и полностью выполняет свои обязательства.

Ликвидность банка и его платежеспособность тесно взаимосвязаны между собой.

Методики расчета показателей ликвидности и платежеспособности говорят о том, что банк в отдельные периоды может быть неплатежеспособным, но оставаться ликвидным, утрата же ликвидности предполагает систематическую неплатежеспособность банка. Неплатежеспособность, вытекающая из утраты банком ликвидности, означает, во-первых, неспособность банка изыскать внутренние источники для погашения взятых на себя обязательств; во-вторых, невозможность привлечь для этой цели внешние источники.

В условиях мирового финансового кризиса некоторые российские банки могут испытать недостаток ликвидности, что повлечет за собой постоянную неплатежеспособность. Поэтому государством в настоящее время принимаются меры по стабилизации финансовой системы, в частности для поддержки банков (выкуп активов, субординированные кредиты).

Статистический метод или статистическая методология — это специфические приемы, с помощью которых статистика изучает свой предмет, выявляет тенденции и определяет закономерности его развития. Статистические методы используются комплексно, что обусловлено сложностью процесса статистического исследования.

На первом этапе статистического исследования проводится сбор необходимой информации. Источником информации для проведения статистического анализа финансового состояния коммерческого банка является его финансовая отчетность.

На втором этапе имеющаяся информация обрабатывается. В данном случае применяется метод группировок

. В основу группировки всегда должна быть положена обоснованная классификация изучаемых явлений и процессов, а также обуславливающих их причин и факторов.

Для проведения статистического анализа финансового состояния коммерческого банка счета, содержащиеся в финансовой отчетности, сначала обычно группируют по активу и пассиву. В свою очередь, активы группируются по степени ликвидности. Пассивы группируются по срокам: из них выделяют обязательства до востребования, сроком исполнения до 30 дней, обязательства сроком исполнения свыше одного года. Также в зависимости от целей исследования группировка статей может производиться и по другим критериям.

Например, в результате группировки выяснилось, что объем активов Российского Сельскохозяйственного банка в 2006 г. составил 237 138 млн. руб., из них высоколиквидных активов — 8339 млн. руб.[15]

На третьей стадии проводится анализ финансовой информации на основе применения метода обобщающих статистических показателей

, который используется для выявления количественной связи между различными статьями банковского баланса.

В данном случае, для расчета нормативов ликвидности необходимо сопоставить активы и пассивы. Коэффициенты мгновенной (Н2), текущей (Н3), долгосрочной (Н4) ликвидности являются относительными величинами координации, так как характеризуют соотношение отдельных частей баланса между собой. Коэффициент срочной ликвидности — относительная величина структуры, так как он отражает долю ликвидных активов в общем объеме активов. Рассчитанные коэффициенты сравнивают с нормативными значениями и делают выводы о финансовом состоянии банка. Метод обобщающих статистических показателей применен в Задании №4 Расчетной части

курсовой работы.

Для изучения изменений во времени финансового состояния коммерческого банка применяется метод временных рядов

. Ряд динамики (временной ряд) представляет собой ряд расположенных в хронологической последовательности числовых значений статистического показателя, характеризующих изменение общественных явлений во времени[16]

. Уровнями ряда могут быть как абсолютные величины (объем ликвидных активов, размеры прибыли), так и относительные (коэффициенты мгновенной, текущей, долгосрочной ликвидности). Построение и анализ временных рядов позволяют выявить и измерить тенденции изменения финансового состояния банка. Также, при изучении финансовой информации широко применяются графический и табличный методы.

Проведение статистического анализа финансового состояния коммерческого банка включает в себя ряд последовательных этапов — от сбора информации до формирования итоговых выводов о сущности и состоянии изучаемого явления. Применение статистических методов позволяет получить необходимые данные, проанализировать их и принять меры для обеспечения эффективной работы банка.

2. Расчетная часть

Имеются следующие данные о деятельности российских банков (выборка 3%-ная механическая), млн. руб.

Табл. 2.1

Исходные данные

| № банка п/п |

Привлеченные средства юридических и физических лиц |

Прибыль |

№ банка п/п |

Привлеченные средства юридических и физических лиц |

Прибыль |

| 1 |

15339 |

549 |

19 |

21515 |

470 |

| 2 |

20699 |

450 |

20 |

13037 |

282 |

| 3 |

8658 |

175 |

21 |

9997 |

112 |

| 4 |

17699 |

420 |

22 |

4169 |

196 |

| 5 |

4156 |

29 |

23 |

10899 |

737 |

| 6 |

23629 |

110 |

24 |

19095 |

289 |

| 7 |

17563 |

752 |

25 |

10455 |

441 |

| 8 |

11812 |

93 |

26 |

5733 |

94 |

| 9 |

4117 |

118 |

27 |

15225 |

268 |

| 10 |

22240 |

371 |

28 |

8648 |

91 |

| 11 |

7106 |

215 |

29 |

12730 |

282 |

| 12 |

13775 |

282 |

30 |

22816 |

240 |

| 13 |

26787 |

1348 |

31 |

13812 |

103 |

| 14 |

18117 |

538 |

32 |

24871 |

1043 |

| 15 |

17674 |

371 |

33 |

15337 |

599 |

| 16 |

7815 |

113 |

34 |

26769 |

635 |

| 17 |

20960 |

339 |

35 |

9992 |

294 |

| 18 |

16302 |

165 |

36 |

13433 |

335 |

Задание 1

По исходным данным (табл. 2.1.):

1. Построить статистический ряд распределения по признаку привлеченные средства юридических и физических лиц

, образовав 5 групп с равными интервалами.

2. Построить графики полученного ряда распределения. Графически определить значения моды и медианы.

3. Рассчитать характеристики интервального ряда распределения: среднюю арифметическую, среднее квадратическое отклонение, коэффициент вариации.

4. Вычислить среднюю арифметическую по исходным данным, сравнить ее с аналогичным показателем, рассчитанным в п.3 для интервального ряда распределения. Объяснить причину их расхождения.

Сделать выводы по результатам выполнения задания.

Выполнение задания 1

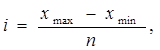

1. Для того, чтобы произвести группировку, нужно определить величину группировочного интервала по формуле

(2.1) (2.1)

где xmax и xmin — максимальное и минимальное значения объема привлеченных средств юридических и физических лиц, n — число образованных групп.

Определим величину интервала при n=5, xmax=26787 и xmin=4117 по формуле (2.1)

Образуем группы, которые отличаются друг от друга по объему привлеченных средств юридических и физических лиц на величину группировочного интервала. При n=5 и i=4534 млн. руб. границы интервалов распределения имеют следующий вид (табл. 2.2.):

Табл. 2.2

Границы интервалов распределения

| Номер группы |

Нижняя граница, млн. руб. |

Верхняя граница, млн. руб. |

| I |

4117 |

8651 |

| II |

8651 |

13185 |

| III |

13185 |

17719 |

| IV |

17719 |

22253 |

| V |

22253 |

26787 |

Группировку банков по объему привлеченных средств юридических и физических лиц произведем в рабочей таблице (табл. 2.3.)

Табл. 2.3

Группировка банков по объему привлеченных средств юридических и физических лиц

| Группы |

Группы банков по объему привлеченных средств, млн. руб. |

Номер банка |

Привлеченные средства юридических и физических лиц, млн. руб. |

Прибыль, млн. руб. |

| I

|

4117-8651 |

5 |

4156 |

29 |

| 9 |

4117 |

118 |

| 11 |

7106 |

215 |

| 16 |

7815 |

113 |

| 22 |

4169 |

196 |

| 26 |

5733 |

94 |

| 28 |

8648 |

91 |

| Итого

|

7

|

41744

|

856

|

| II

|

8651-13185 |

3 |

8658 |

175 |

| 8 |

11812 |

93 |

| 20 |

13037 |

282 |

| 21 |

9997 |

112 |

| 23 |

10899 |

737 |

| 25 |

10455 |

441 |

| 29 |

12730 |

282 |

| 35 |

9992 |

294 |

| Итого

|

8

|

87580

|

2416

|

| III

|

13185-17719 |

1 |

15339 |

549 |

| 4 |

17699 |

420 |

| 7 |

17563 |

752 |

| 12 |

13775 |

282 |

| 15 |

17674 |

371 |

| 18 |

16302 |

165 |

| 27 |

15225 |

268 |

| 31 |

13812 |

103 |

| 33 |

15337 |

599 |

| 36 |

13433 |

335 |

| Итого

|

10

|

156159

|

3844

|

| IV

|

17719-22253 |

2 |

20699 |

450 |

| 10 |

22240 |

371 |

| 14 |

18117 |

538 |

| 17 |

20960 |

339 |

| 19 |

21515 |

470 |

| 24 |

19095 |

289 |

| Итого

|

6

|

122626

|

2457

|

| V

|

22253-26787 |

6 |

23629 |

110 |

| 13 |

26787 |

1348 |

| 30 |

22816 |

240 |

| 32 |

24871 |

1043 |

| 34 |

26769 |

635 |

| Итого

|

5

|

124872

|

3376

|

| Всего

|

36

|

532981

|

12949

|

В результате группировки получим интервальный ряд распределения банков по объему привлеченных средств юридических и физических лиц

(табл. 2.4.):

Табл. 2.4

Распределение банков по объему привлеченных

средств юридических и физических лиц

| Номер группы |

Группы банков по объему привлеченных средств юридических и физических лиц, млн. руб., х

|

Число банков, f

|

Накопленные частоты,

f

нак

|

| I |

4117-8651 |

7 |

7 |

| II |

8651-13185 |

8 |

15 |

| III |

13185-17719 |

10 |

25 |

| IV |

17719-22253 |

6 |

31 |

| V |

22253-26787 |

5 |

36 |

| Всего |

36 |

Вывод:

анализ интервального ряда распределения изучаемой совокупности банков показывает, что распределение банков по объему привлеченных средств юридических и физических лиц не является равномерным: преобладают банки с объемом привлеченных средств от 13185 млн. руб. до 17719 млн. руб. (10 банков).

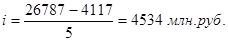

2. Построим графики полученного ряда распределения и графически определим значения моды и медианы.

Значение моды можно графически определить по гистограмме ряда распределения (рис. 2.1.).

Рис. 2.1. Определение моды графическим методом

Mo ≈ 14990 млн. руб.

Вывод:

в данной совокупности чаще всего встречаются банки с объемом привлеченных средств юридических и физических лиц 14990 млн. руб.

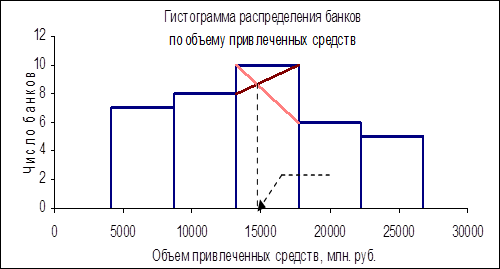

Медиану Me также можно определить графическим методом по кумулятивной кривой (рис. 2.2.), которая строится по накопленным частотам f

нак

(см. табл. 2.4.)

Рис. 2.2. Определение медианы графическим методом

Me ≈ 14550 млн. руб.

Вывод:

в данной совокупности 50% всех банков имеют объем привлеченных средств физических и юридических лиц не более 14550 млн. руб., а остальные 50% — более 14550 млн. руб.

3. Расчет характеристик ряда распределения произведем в рабочей таблице (табл.2.5.)

Табл. 2.5

Таблица для расчета характеристик ряда распределения

| Номер группы |

Группы банков по объему привлеченных средств юридических и физических лиц |

Середина

интервала,

|

Число банков, f |

|

|

| I |

4117-8651 |

6384 |

7 |

44688 |

483664159,320 |

| II |

8651-13185 |

10918 |

8 |

87344 |

114206402,071 |

| III |

13185-17719 |

15452 |

10 |

154520 |

5710326,149 |

| IV |

17719-22253 |

19986 |

6 |

119916 |

167883461,825 |

| V |

22253-26787 |

24520 |

5 |

122600 |

482522166,634 |

| Всего |

36 |

529068 |

1253986516 |

Рассчитаем среднюю арифметическую взвешенную по формуле

Рассчитаем дисперсию по формуле

Рассчитаем среднее квадратическое отклонение по формуле

Рассчитаем коэффициент вариации по формуле

Вывод:

т. к. V=40,2% > 33%, следовательно, вариация по объему привлеченных средств юридических и физических лиц в исследуемой совокупности банков значительна и совокупность по данному признаку неоднородна.

4. Для расчета средней арифметической по исходным данным (табл. 2.1) применим формулу средней арифметической простой.

Вывод:

Средняя арифметическая, рассчитанная по исходным данным ( ), отличается от средней арифметической, рассчитанной по интервальному ряду распределения ( ), отличается от средней арифметической, рассчитанной по интервальному ряду распределения ( ). Это расхождение обусловлено тем, что в первом случае для нахождения средней берутся фактические значения исследуемого признака (объема привлеченных средств юридических и физических лиц) для всех 36 банков, а во втором случае в качестве значений признака берутся середины интервалов, следовательно, значение средней будет менее точным. ). Это расхождение обусловлено тем, что в первом случае для нахождения средней берутся фактические значения исследуемого признака (объема привлеченных средств юридических и физических лиц) для всех 36 банков, а во втором случае в качестве значений признака берутся середины интервалов, следовательно, значение средней будет менее точным.

Задание 2

По исходным данным:

1. Установить наличие и характер связи между признаками привлеченные средства

и прибыль

, образовав 5 групп с равными интервалами по обоим признакам, методами:

а)аналитической группировки;

б)корреляционной таблицы.

2. Измерить тесноту корреляционной связи между названными признаками с использованием коэффициента детерминации и эмпирического корреляционного отношения.

Выполнение задания 2

1.а. Аналитическая группировка проводится по факторному признаку. Из экономической теории известно, что объем привлеченных средств юридических лиц влияет на объем средств, которые банк может использовать для активных операций (получение прибыли). Следовательно, факторным признаком в данной задаче является объем привлеченных средств юридических и физических лиц

, а результативным — прибыль

.

На основе таблицы 2.3. составим сводную аналитическую таблицу (табл. 2.6.)

Табл. 2.6

Зависимость прибыли от объема привлеченных средств

| Номер группы |

Группы банков по объему привлеченных средств юридических и физических лиц |

Число банков |

Объем привлеченных средств юридических и физических лиц, млн. руб. |

Прибыль, млн. руб. |

| Всего |

В среднем на 1 банк |

Всего |

В среднем на 1 банк |

| 1

|

2

|

3

|

4

|

5

|

6

|

7

|

| I |

4117-8651 |

7 |

41744 |

5963,429 |

856 |

122,286 |

| II |

8651-13185 |

8 |

87580 |

10947,500 |

2416 |

302,000 |

| III |

13185-17719 |

10 |

156159 |

15615,900 |

3844 |

384,400 |

| IV |

17719-22253 |

6 |

122626 |

20437,667 |

2457 |

409,500 |

| V |

22253-26787 |

5 |

124872 |

24974,400 |

3376 |

675,200 |

| Всего |

36 |

532981 |

14805,028 |

12949 |

359,694 |

Вывод:

анализ граф 5 и 7 аналитической табл. 2.6. показывает, что с увеличением объема привлеченных средств увеличивается прибыль банка, следовательно, между этими признаками существует прямая зависимость.

1.б. Образуем 5 групп по прибыли, для этого необходимо найти величину группировочного интервала по формулеСоставляем корреляционную таблицу (табл. 2.7.)

Табл. 2.7

Корреляционная таблица зависимости прибыли банков от объема привлеченных средств

| Объем привлеченных средств, млн. руб. |

Прибыль, млн. руб. |

| 29-292,8 |

292,8-556,6 |

556,6-820,4 |

820,4-1084,2 |

1084,2-1348 |

Итого |

| 4117-8651 |

7 |

- |

- |

- |

- |

7 |

| 8651-13185 |

5 |

2 |

1 |

- |

- |

8 |

| 13185-17719 |

4 |

4 |

2 |

- |

- |

10 |

| 17719-22253 |

1 |

5 |

- |

- |

- |

6 |

| 22253-26787 |

2 |

- |

1 |

1 |

1 |

5 |

| Итого |

19 |

11 |

4 |

1 |

1 |

36 |

Вывод:

анализ данных табл. 2.7. показывает, что концентрации частот групп вдоль одной из диагоналей таблицы не произошло, следовательно, точно сказать о существовании связи нельзя, но можно предположить, что прямая связь между признаками существует, хотя и не является тесной.

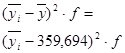

2. Коэффициент детерминации можно вычислить по формуле

Для этого требуется определить межгрупповую дисперсию по формулеГде  групповая средняя, групповая средняя,

— межгрупповая средняя; — межгрупповая средняя;

f— число банков в группе.

Расчет межгрупповой дисперсии представим в таблице (табл. 2.8.)

Табл. 2.8

Расчет межгрупповой дисперсии

| Номер группы |

Число банков |

Средняя прибыль на банк,  |

|

| I |

7 |

122,286 |

394540,336 |

| II |

8 |

302,000 |

26629,191 |

| III |

10 |

384,400 |

6103,645 |

| IV |

6 |

409,500 |

14883,560 |

| V |

5 |

675,200 |

497718,778 |

| Итого |

36 |

359,694 |

939875,510 |

Межгрупповая дисперсия равна:Общую дисперсию можно вычислить по формуле

где

Расчет  представим в рабочей таблице (табл. 2.9.) представим в рабочей таблице (табл. 2.9.)

Табл. 2.9

Рабочая таблица для расчета

| № банка п/п |

Прибыль, млн. руб. |

|

№ банка п/п |

Прибыль, млн. руб. |

|

| 1 |

549 |

301401 |

19 |

470 |

27225 |

| 2 |

450 |

202500 |

20 |

282 |

220900 |

| 3 |

175 |

30625 |

21 |

112 |

79524 |

| 4 |

420 |

176400 |

22 |

196 |

12544 |

| 5 |

29 |

841 |

23 |

737 |

38416 |

| 6 |

110 |

12100 |

24 |

289 |

543169 |

| 7 |

752 |

565504 |

25 |

441 |

83521 |

| 8 |

93 |

8649 |

26 |

94 |

194481 |

| 9 |

118 |

13924 |

27 |

268 |

8836 |

| 10 |

371 |

137641 |

28 |

91 |

71824 |

| 11 |

215 |

46225 |

29 |

282 |

8281 |

| 12 |

282 |

79524 |

30 |

240 |

79524 |

| 13 |

1348 |

1817104 |

31 |

103 |

57600 |

| 14 |

538 |

289444 |

32 |

1043 |

10609 |

| 15 |

371 |

137641 |

33 |

599 |

1087849 |

| 16 |

113 |

12769 |

34 |

635 |

358801 |

| 17 |

339 |

114921 |

35 |

294 |

403225 |

| 18 |

165 |

301401 |

36 |

335 |

86436 |

| Итого |

7432203 |

Вычислим общую дисперсию

Найдем коэффициент детерминации

Вывод

: вариация прибыли

на 33,9% обусловлена вариацией объема привлеченных средств

юридических и физических лиц и на 66,1% вариацией прочих факторов.Найдем эмпирическое корреляционное отношение по формуле

Вывод:

т.к. эмпирическое корреляционное отношение больше 0,5, но меньше 0,7 (0,5<0,582<0,7), то можно сделать вывод, что связь между объемом привлеченных средств юридических и физических лиц и прибылью банка существует и является заметной.

Задание 3

По результатам выполнения задания 1 с вероятностью 0,683 определите:

1. Ошибку выборки среднего размера привлеченных средств и границы, в которых будет находиться средний размер привлеченных средств в генеральной совокупности.

2. Ошибку выборки доли банков с привлеченными средствами 10455 млн. руб. и более и границы, в которых будет находиться генеральная доля.

Выполнение задания 3

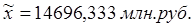

1. По результатам расчетов характеристик ряда распределения в задании 1 получим:

Выборка 3%, следовательно, объем генеральной совокупности

Найдем среднюю ошибку выборки по формуле:

Найдем предельную ошибку выборки по формуле:т.к. p = 0,683, t = 1

Определим доверительный интервал для генеральной средней по формуле:Вывод:

с вероятностью 0,683 можно утверждать, что предельная ошибка среднего объема привлеченных средств юридических и физических лиц составляет 968,790 млн. руб., а средний объем привлеченных средств юридических и физических лиц в генеральной совокупности будет находиться в пределах от 13727,543 млн. руб. до 15665,123 млн. руб.

2. Число банков с привлеченными средствами не менее 10455 млн. руб. найдем по таблице 2.3.:

число банков

Доля банков с привлеченными средствами определяется по формуле:

Рассчитаем среднюю ошибку выборки для доли по формуле:

Найдем предельную ошибку выборки для доли по формуле:Определим доверительный интервал для доли по формуле:

Вывод:

с вероятность 0,683 можно утверждать, что предельная ошибка доли банков с объемом привлеченных средств не менее 10455 млн. руб. составит 7,4%, а границы, в которых будет находиться генеральная доля банков с привлеченными средствами не менее 10455 млн. руб., будут составлять от 64,8% до 79,6%.

Задание 4

Имеются следующие данные по коммерческому банку, млн. руб.:

Табл. 2.10

| № п/п |

Показатели |

На 01.01. |

Условные обозначения |

| 1 |

Капитал банка |

660 |

К |

| 2 |

Активы банка — всего |

4650 |

А |

| в том числе ликвидные |

1395 |

ЛАТ |

| из них высоколиквидные |

320 |

ЛАМ |

| 3 |

Обязательства банка по счетам — всего

в том числе:

|

3840 |

| до востребования |

900 |

ОВМ |

| до 30 дней |

1140 |

ОВТ |

| от 31 до 90 дней |

450 |

ОВ |

| сроком 1 год и более |

1350 |

ОД |

| 4 |

Долгосрочная задолженность банку свыше 1 года, включая кредиты |

2025 |

КРД |

| 5 |

Обязательства банка по полученным кредитам и другим долговым обязательствам свыше 1 года |

600 |

ОД |

| 6 |

Обязательные резервы банка |

210 |

РО |

| 7 |

Фактически предъявленные обязательства |

102 |

ОВПР |

| 8 |

Фактически оплаченные обязательства |

100 |

ОВФАКТ |

Охарактеризуйте финансовое состояние банка (рассчитайте коэффициенты мгновенной, текущей, долгосрочной, общей ликвидности, платежеспособности банка). Сделайте выводы.

Выполнение задания 4

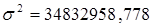

1. Коэффициент мгновенной ликвидности вычисляется по формуле

2. Коэффициент текущей ликвидности вычисляется по формуле

3. Коэффициент долгосрочной ликвидности вычисляется по формуле

4. Коэффициент общей ликвидности найдем по формуле

5. Коэффициент платежеспособности вычисляется по формуле

Вывод:

коэффициент мгновенной ликвидности

составляет 35,6% при минимально допустимом значении 15%, что является положительным результатом. Это означает, что на каждые 10 руб. средств до востребования банк имеет 3,56 руб. высоколиквидных активов. Это говорит о высоком уровне ликвидности банка. Коэффициент текущей ликвидности

равен 68,4% при минимально допустимом значении 50%. Это означает, что ликвидная часть всех активов баланса может единовременно погасить обязательства до востребования сроком до 30 дней на 68,4%. Коэффициент долгосрочной ликвидности

составляет 77,6% при максимально допустимом значении в 120%. Это значит, что банк ведет активную депозитную политику. Коэффициент общей ликвидности

равен 31,4% при минимально допустимом значении 20%. Он показывает, какую долю занимают ликвидные активы в общем объеме активов. Платежеспособность

банка высокая и составляет 98%.

Финансовое состояние коммерческого банка характеризуется системой показателей. Среди них показатели ликвидности и платежеспособности. Анализ финансового состояния может дать информацию о работе банка, его способности своевременно выполнять свои обязательства, соответствии его действующему законодательству. То есть, отвечает на вопрос о надежности и стабильности банка. Кроме того, важным показателем является прибыль банка, так как если банк в течение определенного времени несет убытки, то это связано прежде всего с негативными изменениями в финансовом состоянии коммерческого банка.

А прибыль имеет большое значение для акционеров банка, банковских работников, вкладчиков и стоящих на расчетно-кассовом обслуживании юридических лиц. Акционеры могут рассчитывать на дивиденды, банковские работники — на премии и улучшение условий труда, вкладчики — на сохранность своих депозитов, все клиенты банка — на улучшение обслуживания за счет направления части прибыли на укрепление материально-технической базы банка. Коммерческий банк по определению создается с целью получения прибыли.

Различают балансовую прибыль и чистую. Чистая прибыль представляет собой разницу между доходами и расходами банка за вычетом налогов. Анализ прибыли, полученной за несколько отчетных периодов, называется анализом динамики прибыли. Данные о прибыли приводятся в отчете о прибылях и убытках — составной части финансовой отчетности банка.

По данным отчетов о прибылях и убытках Российского Сельскохозяйственного банка за период с 2001 по 2006 год, представленным в таблице 3.1., проведем анализ динамики чистой прибыли, для чего рассчитаем следующие показатели:

1. Абсолютный прирост;

2. Темп роста;

3. Темп прироста;

4. Абсолютное значение 1% прироста;

5. Средние за период уровень ряда, абсолютный прирост, темпы роста и прироста.

Табл. 3.1

Чистая прибыль банка, млн. руб.

| Год

|

2001

|

2002

|

2003

|

2004

|

2005

|

2006

|

| Чистая прибыль, тыс. руб. |

103 |

336 |

134 |

138 |

557 |

2255 |

Источник:

отчеты о прибылях Российского Сельскохозяйственного банка, опубликованные на сайте ЦБ РФ (http//www.cbr.ru)

Расчет вышеперечисленных показателей анализа ряда динамики осуществим по следующим формулам (Табл. 3.2.):

Табл. 3.2

Формулы расчета показателей ряда динамики

| Показатель

|

Базисный

|

Цепной

|

Средний

|

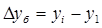

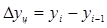

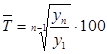

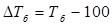

| Абсолютный прирост |

|

|

|

| Темп роста |

|

|

|

| Темп прироста |

|

|

|

Средний уровень в интервальном ряду динамики найдем по формуле средней арифметической:

Для того, чтобы найти, какое абсолютное значение скрывается за относительным показателем — одним процентом прироста, рассчитаем абсолютное значение одного процента прироста по формуле:

где  — уровень базисного периода; — уровень базисного периода;

— уровень сравниваемого периода; — уровень сравниваемого периода;

— уровень предыдущего периода. — уровень предыдущего периода.

Статистические расчеты показателей анализа динамики прибыли предприятия выполнены с применением пакета прикладных программ обработки электронных таблиц MSExcel в среде Windows.

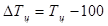

Расположение на рабочем листе Excel исходных данных (Табл. 3.1) и расчетных формул (Табл. 3.2) (10)-(11) в формате Excel представлены в Табл. 3.3

Результаты расчетов приведены в таблице 3.4.

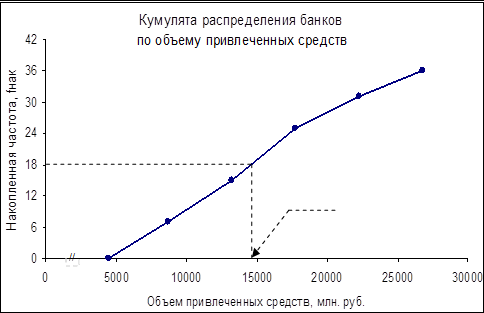

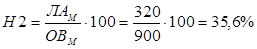

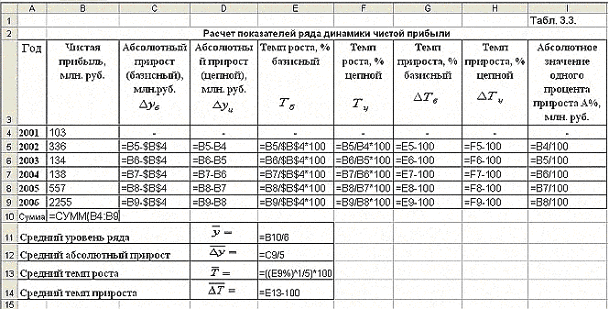

Графическое изображение динамики прибыли банка с 2001 по 2006 год и наиболее адекватная линия тренда представлены на рис. 3.1.

Рис. 3.1.

Динамика прибыли банка за 2001-2006 годы

Результаты проведенных расчетов позволяют сделать следующие выводы.

Сумма чистой прибыли за 6 лет выросла на 2089%, что в абсолютном выражении составляет 2152 млн. руб.

В течение изучаемого периода в целом наблюдается положительная динамика, но она носит скачкообразный характер. Об этом свидетельствуют цепные абсолютные приросты, которые за шесть лет менялись от -202 до 1698 млн. руб., и цепные темпы роста (за 6 лет колебались от 40% до 405%) и прироста (от -60% до 305%). Это также подтверждается графиком динамики прибыли банка на рис. 3.1.

Средний размер чистой прибыли составил 587 млн. руб., в среднем за год она увеличивалась на 430 млн. руб. ( =430,4) или на 338% ( =430,4) или на 338% ( =337,664). В 2005 и 2006 годы чистая прибыль банка увеличивалась более чем в 4 раза по сравнению с уровнем предыдущего года. Ускорение роста прибыли видно и по увеличению абсолютного значения 1% прироста в 2005 и 2006. =337,664). В 2005 и 2006 годы чистая прибыль банка увеличивалась более чем в 4 раза по сравнению с уровнем предыдущего года. Ускорение роста прибыли видно и по увеличению абсолютного значения 1% прироста в 2005 и 2006.

Для более глубокого анализа динамики прибыли необходимо изучить изменения составляющих ее элементов в рассматриваемом периоде, выявить влияние отдельных факторов.

В теоретической части курсовой работы рассмотрено финансовое состояние коммерческого банка, описана система характеризующих его статистических показателей, служащих для получения данных о надежности банка, возможности своевременного выполнения им своих обязательств, результатах его деятельности и изменениях в финансовом положении банка. Подробно изложены методы группировки, обобщающих статистических показателей, временных рядов.

В расчетной части курсовой работы решены конкретные задачи из варианта №19. По результатам выполнения задания №1 сделаны вывод по структуре совокупности: изучаемая совокупность банков по объему привлеченных средств юридических и физических лиц является неоднородной, средний объем привлеченных средств — 14696,333 млн. руб., наиболее часто встречаются банки с объемом привлеченных средств 14990 млн. руб., 50% банков имеют объем привлеченных средств менее 14550 млн. руб., остальные 50% — более 14550 млн. руб.

В задании №2 выявлена заметная корреляционная связь между признаками объем привлеченных средств

и прибыль

. В задании №3 с вероятностью 0,683 определены пределы, в которых находится средний объем привлеченных средств юридических и физических лиц в генеральной совокупности: от 13727,543 млн. руб. до 15665,123 млн. руб. Границы, в которых будет находиться генеральная доля банков с привлеченными средствами не менее 10455 млн. руб., составляют от 64,8% до 79,6%.

В задании №4 вычислены коэффициенты мгновенной, текущей, долгосрочной, общей ликвидности, платежеспособности и сделаны выводы: коэффициенты находятся в пределах нормативов, установленных ЦБ РФ, банк является ликвидным и действует с соответствии с законодательством. Платежеспособность банка высокая и составляет 98%.

В аналитической части курсовой работы произведен анализ динамики прибыли коммерческого банка за период с 2001 по 2006 год. В качестве исходных данных использованы сведения, опубликованные на сайте ЦБ РФ. Расчет показателей произведен с помощью MSExcel. По результатам анализа расчетных показателей сделаны следующие выводы: сумма чистой прибыли за 6 лет выросла на 2152 млн. руб. или на 2089% (от 103 млн. руб. до 2255 млн. руб.). Планомерного роста прибыли не наблюдается, рост носит скачкообразный характер, о чем свидетельствуют сильно колеблющиеся цепные темпы роста и прироста. С другой стороны, банк на протяжении 6 лет ни разу не оказался в убытке, что является положительной чертой. Значительное увеличение объемов чистой прибыли произошло в 2005-2006 годах. Выявить причины такого колебания объемов прибыли можно только изучив изменения составляющих ее элементов, т.е. провести факторный анализ прибыли. Средний размер прибыли составил 587 млн. руб., в среднем за год она увеличивалась на 430 млн. руб. или на 338%.

Список использованной литературы

1. Финансовая статистика: учебное пособие/ под ред. Теймуровой Т. Ю. — Калуга: Изд. дом «Эйдос», 2003.

2. Финансовая статистика: учеб. пособие/ Тимофеева Т. В., Снатенков А. А., Мендыбаева Е. Р.; под. ред. Тимофеевой Т. В. — М.: Финансы и статистика, 2006.

3. Статистика финансов: учебное пособие для вузов/ под ред. Назарова М. Г. — М.: Омега-Л, 2008.

4. Дианов Д. В. Банковская, бюджетная и финансовая статистика: учебно-практическое пособие. — М.: МЭСИ, 1999.

5. Бюллетень банковской статистики №7 (182). — М.: 2008.

6. Тульский статистический ежегодник 2006: Стат. сб./Туластат. — 2007.

7. Статистика финансов: учебник/ под. ред. Салина В. Н. — М.: Финансы и статистика, 2001.

8. Гусаров В.М. Теория статистики: учебное пособие для вузов. — М.: Аудит, ЮНИТИ, 1998.

9. Самохина Н. Итоги III Тульского экономического форума. Личные деньги// Комсомольская правда. — 2008. — № 155-т/42.

10. http//www.cbr.ru

11. КонсультантПлюс. Высшая школа — Выпуск 10. Осень 2008.

[1]

Статистика финансов: учебник/ под. ред. Салина В. Н. — М.: Финансы и статистика, 2001.

[2]

Финансовая статистика: учебное пособие/ под ред. Теймуровой Т. Ю. — Калуга: Изд. дом «Эйдос», 2003. стр. 188.

[3]

Финансовая статистика: учебное пособие/ под ред. Теймуровой Т. Ю. — Калуга: Изд. дом «Эйдос», 2003. стр. 189.

[4]

Бюллетень банковской статистики №7 (182). — М.: 2008. стр. 92. Табл. 4.11.

[5]

Тульский статистический ежегодник 2006: Стат. сб./Туластат. — 2007. стр. 222.

[6]

Самохина Н. Итоги III Тульского экономического форума. Личные деньги// Комсомольская правда. — 2008. — № 155-т/42. — стр. 21.

[7]

Дианов Д. В. Банковская, бюджетная и финансовая статистика: учебно-практическое пособие. — М.: МЭСИ, 1999. стр. 51.

[8]

Финансовая статистика: учеб. пособие/ Тимофеева Т. В., Снатенков А. А., Мендыбаева Е. Р.; под. ред. Тимофеевой Т. В. — М.: Финансы и статистика, 2006. стр. 155.

[9]

Статистика финансов: учебное пособие для вузов/ под ред. Назарова М. Г. — М.: Омега-Л, 2008. стр. 172.

[10]

Инструкция ЦБ РФ от 16.01.2004 № 110-И "Об обязательных нормативах банков" КонсультантПлюс. Высшая школа — Выпуск 10. Осень 2008.

[11]

Инструкция ЦБ РФ от 16.01.2004 № 110-И "Об обязательных нормативах банков" КонсультантПлюс. Высшая школа — Выпуск 10. Осень 2008.

[12]

Там же.

[13]

Финансовая статистика: учебное пособие/ под ред. Теймуровой Т. Ю. — Калуга: Изд. дом «Эйдос», 2003. стр. 282

[14]

КонсультантПлюс: Высшая школа — Выпуск 10. Осень 2008. Примечание к федеральному закону N 152-ФЗ «Об ипотечных ценных бумагах" Начало действия редакции - 09.08.2006.

[15]

http//www.cbr.ru/credit/annual.asp

[16]

Гусаров В.М. Теория статистики: учебное пособие для вузов. — М.: Аудит, ЮНИТИ, 1998. стр. 119.

|