Курсовая работа

По дисциплине:

Аудит финансово-хозяйственной деятельности

на тему:

«Анализ и оценка состояния предприятия»

Исходные данные для выполнения курсовой работы определяются по списку группы и выдаются преподавателем.

| 2008 год |

2009 год |

| Объем СМР, всего |

кв.м |

6530,40 |

5977,36 |

| механизированным способом |

кв.м |

4213,32 |

3721,99 |

| собственными силами |

кв.м |

5214,48 |

3693,03 |

| Средняя цена 1 кв.м. |

у.е. |

612,00 |

648,00 |

| Затраты на строительные материалы (на 1 кв.м.) |

руб. |

10776,00 |

10607,92 |

| Численность, чел. |

чел. |

134 |

125 |

| руководители |

чел. |

4 |

4 |

| специалисты |

чел. |

11 |

10 |

| рабочие |

чел. |

114 |

106 |

| непроизводственный персонал |

чел. |

5 |

5 |

| в том числе выбыло по собственному желанию |

чел. |

21 |

20 |

| за нарушения трудовой дисциплины |

чел. |

13 |

12 |

| Стоимость ОПФ |

тыс. руб. |

50166,88 |

45150,19 |

| административное здание |

тыс. руб. |

13043,40 |

11739,06 |

| складские помещения |

тыс. руб. |

10535,05 |

9481,55 |

| машины и оборудование (строительное производство) |

тыс. руб. |

9030,05 |

8127,04 |

| транспортные средства |

тыс. руб. |

12854,90 |

11569,41 |

| производственный и хозяйственный инвентарь |

тыс. руб. |

4013,35 |

3612,02 |

| другие виды основных средств (непроизводственные) |

тыс. руб. |

690,12 |

621,11 |

| Стоимость арендованных ОПФ |

тыс. руб. |

1235,00 |

8865,00 |

| Расходы на з/пл |

тыс. руб. |

16830,00 |

15147,00 |

| Транспортные расходы |

тыс. руб. |

2264,54 |

2038,09 |

| Содержание МиМ |

тыс. руб. |

2468,40 |

2221,56 |

| Складские расходы |

тыс. руб. |

945,44 |

850,90 |

| Расходы на содержание офиса |

тыс. руб. |

4255,45 |

3829,91 |

| Прочие расходы |

тыс. руб. |

1970,15 |

1773,13 |

| Затраты на аренду ОПФ (МиМ) |

тыс. руб. |

1467,60 |

1320,84 |

| Незавершенное строительство |

тыс. руб. |

4779,60 |

4301,64 |

| Дебиторская задолженность |

тыс. руб. |

55963,80 |

54805,45 |

| в том числе авансы выданные |

тыс. руб. |

38736,52 |

34862,86 |

| дебиторская задолженность более 3 месяцев |

тыс. руб. |

27608,80 |

42847,92 |

| Кредиторская задолженность |

тыс. руб. |

54830,80 |

48447,72 |

| в том числе авансы полученные |

тыс. руб. |

36958,80 |

33262,92 |

| кредиторская задолженность более 1 года |

тыс. руб. |

56008,99 |

37709,46 |

| Запасы |

тыс. руб. |

19891,72 |

17839,30 |

| сырье и материалы |

тыс. руб. |

17587,20 |

15828,48 |

| ТМЦ (производство) |

тыс. руб. |

1639,72 |

1412,50 |

| прочие запасы |

тыс. руб. |

664,80 |

598,32 |

| Денежные средства на р/с |

тыс. руб. |

107,89 |

20,95 |

| Уставный капитал |

тыс. руб. |

50000,00 |

50000,00 |

| Краткосрочные кредиты |

тыс. руб. |

14000,00 |

5100,00 |

| Сальдо расходов по обслуживанию кредитов |

тыс. руб. |

2229,19 |

2526,27 |

Оглавление

Исходные данные

Введение

Глава 1. Анализ общего технико-экономического состояния строительного предприятия

1.1 Анализ себестоимости строительной продукции

1.2 Анализ численности, состава и динамики использования рабочих кадров

1.3 Анализ прибыли и рентабельности деятельности строительного предприятия

1.3.1 Анализ показателей рентабельности

Глава 2. Анализ динамики и использования основных средств

2.1 Анализ состава и структуры основных средств

2.2 Поэлементный анализ движения и состояния основных средств

2.3 Анализ использования основных средств в целом и по их элементам

Глава 3. Анализ финансового состояния строительного предприятия

3.1 Анализ активов строительного предприятия

3.2 Анализ пассивов строительного предприятия

3.3 Анализ деловой активности строительного предприятия

3.3 Анализ платежеспособности предприятия

3.4 Анализ показателей ликвидности

Заключение

В

ведение

В целях рыночных отношений исключительно велика роль анализа финансового состояния предприятия. Это связано с тем, что предприятия приобретая самостоятельность несут полную ответственность за результаты своей производственно-хозяйственной деятельности перед совладельцами (акционерами), работниками, банком и кредиторами.

Финансовое состояние предприятия - это совокупность показателей, отражающих его способность погасить свои долговые обязательства. Финансовая деятельность охватывает процессы формирования, движения и обеспечения сохранности имущества предприятия, контроля его использования. Финансовое состояние является результатом взаимодействия всех элементов системы финансовых отношений предприятия и поэтому определяется совокупностью производственно-хозяйственных факторов.

В центре внимания дисциплины «Анализ и диагностика финансово-хозяйственной деятельности предприятия» находится имущество и результаты деятельности предприятия, комплексное изучение работы предприятия с целью объективной оценки результатов и выявление возможностей повышения эффективности его деятельности.

Цель проведения анализа финансово-хозяйственной деятельности предприятия:

· формирование понятия проблем предприятия путем освоения методологических основ и приобретения знаний анализа деятельности предприятия, необходимых в практической работе на современном рынке;

· объективная оценка состояния предприятия и его отличие от требуемого;

· выявление возможности и путей перевода объекта из фактического состояния в требуемое;

· определение величины и характера резервов повышения эффективности производства как следствие этого перевода;

· подготовка материалов для выбора оптимального управленческого решения.

Цель курсовой работы – обобщить и закрепить знания, полученные студентами в процессе обучения, и научить применять их при решении конкретных задач.

На основании полученного задания представлена бухгалтерская отчетность по строительному предприятию:

· агрегированный баланс строительного предприятия;

· отчёт о прибылях и убытках строительного предприятия;

· отчёт о движении денежных средств строительного предприятия.

Агрегирование баланса - это объединение однородных по экономическому содержанию статей баланса. При этом статьи актива баланса перегруппировываются по степени их ликвидности. Агрегированный баланс представлен в Таблице 1:

Таблица 1. Агрегированный баланс строительного предприятия

| Активы |

Сумма, тыс.руб. |

Пассивы |

Сумма, тыс.руб. |

| Внеоборотные активы: |

Капитал и резервы: |

| Основные средства (ОПФ) |

45150,19 |

Уставный капитал |

50000,00 |

| Оборотные активы: |

Нераспределенная прибыль |

18569,80 |

| Незавершенное строительство |

4301,64 |

Кредиторская задолженность: |

| Запасы |

17839,30 |

Долгосрочные займы и кредиты |

48447,72 |

| Дебиторская задолженность |

54805,45 |

Краткосрочные займы и кредиты |

5100,00 |

| Денежные средства на р/с |

20,95 |

Задолженность предприятий |

0,00 |

| ВСЕГО активов: |

122117,53 |

ВСЕГО пассивов: |

122117,52 |

Отчет о прибылях и убытках — одна из основных форм бухгалтерской отчетности, которая характеризует финансовые результаты деятельности организации за отчетный период и содержит данные о доходах, расходах и финансовых результатах в сумме нарастающим итогом. Отчёт о прибылях и убытках представлен в Таблице 2:

Таблица 2. Отчет о прибылях и убытках строительного предприятия

| Наименование показателя |

За отчетный период |

За аналогичный период прошлого года |

| Доходы и расходы по обычным видам деятельности |

| Выручка (нетто) от продажи товаров, продукции, работ, услуг |

116199,8784 |

119898,144 |

| Себестоимость проданных товаров, продукции, работ, услуг |

97630,07569 |

107819,056 |

| Валовая прибыль |

18569,80271 |

12079,088 |

| Прочие доходы и расходы |

| Проценты к получению |

| Проценты к уплате |

| Внереализационные доходы |

| Внереализационные расходы |

| Прибыль до налогообложения |

18569,80 |

12079,088 |

| Налог на прибыль (0%) |

3713,960542 |

2415,8176 |

| Чистая (нераспределенная) прибыль |

14855,84217 |

9663,2704 |

Отчет о движении денежных средств дополняет балансовый отчет и отчет о прибылях и убытках. Отчет о движении денежных средств поясняет изменения, произошедшие с денежными средствами, отражает результаты деятельности компании за период. Данный отчёт показан ниже в Таблице 3:

Таблица 3. Отчет о движении денежных средств на строительном предприятии

| Наименование показателя |

За отчетный период |

| Движение денежных средств по текущей деятельности |

| Средства полученные от покупателей и заказчиков |

146747,492 |

| Денежные средства направленные: |

| на оплату приобретенных товаров, работ, услуг и иных оборотных активов |

70417,99123 |

| на оплату труда |

16830,00 |

| Чистые денежные средства от текущей деятельности |

59499,501 |

| Движение денежных средств по инвестиционной деятельности |

| Выручка от продажи объектов основных средств и иных внеоборотных активов |

0 |

| Приобретение объектов основных средств и иных внеоборотных активов |

-9531,70 |

| Чистые денежные средства от инвестиционной деятельности |

-9531,70 |

| Движение денежных средств по финансовой деятельности |

| Поступления от займов и кредитов, предоставленных другими организациями |

-8900,00 |

| Погашения займов и кредитов (без процентов) |

0 |

| Чистые денежные средства от финансовой деятельности |

-8900,00 |

| ИТОГО ДЕНЕЖНЫЙ ПОТОК |

41067,796 |

В первой главе приводится анализ основных показателей деятельности строительного предприятия. Данные анализа сводятся в таблицу 4, и далее будут сделаны общие выводы, касающиеся функционирования предприятия, а именно необходимо проанализировать:

· себестоимость выполненных строительно-монтажных работ (СМР);

· уровень затрат на 1 рубль выполненных СМР;

· влияние цены строительной продукции и производительности труда на объем СМР;

· валовую прибыль и рентабельность деятельности предприятия.

По отчетным данным и основным формам бухгалтерской отчётности, приведённым во Введении, проводится анализ основных показателей деятельности строительного предприятия. Полученные данные сводятся в Таблицу 4:

Таблица 4. Основные технико-экономические показатели деятельности строительного предприятия

| Показатели |

Предыдущий год |

Отчетный год |

Отклонение, тыс. руб. |

Отклонение, % |

| 1 |

2 |

3 |

4 |

5 |

| Объем СМР, тыс.руб. |

119898,14 |

116199,88 |

-3698,27 |

-3,08 |

| в т.ч. объем СМР собственными силами, тыс. руб. |

95737,85 |

71792,50 |

-23945,35 |

-25,01 |

| Среднесписочная численность, чел. |

134,00 |

125,00 |

-9,00 |

-6,72 |

| Производительность труда, тыс.руб./чел. |

894,76 |

929,60 |

34,84 |

3,89 |

| в т.ч. производительность труда собственными силами, тыс.руб./чел. |

714,46 |

574,34 |

-140,12 |

-19,61 |

| Среднемесячная зарплата, тыс.руб. |

1402,50 |

1262,25 |

-140,25 |

-10,00 |

| Себестоимость выполненных СМР, тыс.руб., в т.ч. |

107819,06 |

97630,08 |

-10188,98 |

-9,45 |

| затраты на материалы |

70371,59 |

63407,36 |

-6964,23 |

-9,90 |

| заработная плата |

16830,00 |

15147,00 |

-1683,00 |

-10,00 |

| затраты на эксплуатацию машин и механизмов (МиМ) |

2468,40 |

2221,56 |

-246,84 |

-10,00 |

| амортизационные отчисления |

5016,69 |

4515,02 |

-501,67 |

-10,00 |

| накладные расходы |

13132,38 |

12339,14 |

-793,24 |

-6,04 |

| Затраты на 1 рубль выполненных СМР |

0,90 |

0,84 |

-0,06 |

-6,57 |

| Стоимость основных средств, тыс.руб. |

51401,88 |

54015,19 |

2613,31 |

5,08 |

| Фондоотдача |

2,33 |

2,15 |

-0,18 |

-7,77 |

| Валовая прибыль, тыс.руб. |

12079,09 |

18569,80 |

6490,71 |

53,74 |

| Рентабельность основной деятельности, % |

11,20 |

19,02 |

7,82 |

69,78 |

Выводы:

1. Выручка в отчетном 2009 году уменьшилась на 3,08% вследствие уменьшения объёма СМР с 107819,06 до 97630,08 тыс.руб;

2. Уменьшились объем СМР с/с и численность предприятия на 25,01% и 9 чел. (6,72%) соответственно;

3. Возросла производительность труда на 3,89%, однако, производительность труда с/с упала на 19,61%, так как объём СМР с/с уменьшился;

4. Себестоимость уменьшилась на 10188,98 тыс. руб. или на 9,45%, кроме того уменьшились все составляющие себестоимости;

5. Затраты на 1 рубль выполненных СМР уменьшились на 6,57%, а также упала фондоотдача на 7,77%;

6. Валовая прибыль в 2009 увеличилась на 53,74% по сравнению с 2008 из-за снижение затрат на 1 рубль выполненных СМР и роста производительности труда. и цены на36р. за кв.м.;

7. Рентабельность выросла на 69,78%.

В курсовой работе себестоимость продукции включает:

· стоимость потребленных сырья и материалов;

· затраты на топливо;

· затраты на энергию;

· расходы, связанные с эксплуатацией и амортизацией основных средств;

· расходы на оплату труда работников строительного предприятия;

· накладные расходы.

Себестоимость продукции рассчитывается по экономическим элементам затрат:

1. Материальные расходы;

2. Расходы на оплату труда;

3. Суммы начисленной амортизации;

4. Накладные расходы.

При анализе себестоимости продукции плановые показатели сопоставляются с фактическими. Устанавливаются отклонения, причины отклонений и выявляются резервы снижения себестоимости.

Обычно отклонения фактических затрат от плановых возникают вследствие влияния на этот показатель следующих факторов:

· структура СМР;

· изменение цен поставщиков на потребленное сырье и материалы, топливо и энергию, грузовые перевозки;

· изменение средневзвешенных цен на СМР по сравнению с предыдущим годом;

· изменение себестоимости отдельных видов СМР.

Показателю себестоимости СМР уделяется повышенное внимание, так как в нем отражается величина основных затрат строительной организации, связанных с производством. Усилия строительной организации по снижению затрат в конечном итоге увеличат ее прибыль и, следовательно, способствуют повышению конкурентоспособности.

После проведения оценки изменения себестоимости анализируется изменение себестоимости как по статьям затрат, так и по экономическим элементам. Полученные значения используются для выявления направления поиска резервов снижения себестоимости и для разработки соответствующих рекомендаций. Проведение постатейного анализа предполагает использование индивидуальных индексов, показывающих изменение себестоимости по каждой из статей затрат.

Таблица 5. Анализ себестоимости производимой продукции по статьям затрат

| № п/п |

Статьи затрат |

Себестоимость предыдущий год, тыс. руб. |

Себестоимость фактическая за отчетный год, тыс. руб. |

Индивидуальный индекс (гр.4/гр.3)х100%, % |

Изменение себестоимости, % (гр.5 – 100%) |

Удел. вес статьи затрат в себестоимости |

Общее влияние статьи на себестоимость, % (гр.6 х гр.7) |

| 1 |

Материалы |

70371,59 |

63407,36 |

90,10 |

-9,90 |

0,68 |

-6,74 |

| 2 |

Основная зарплата работников |

16830,00 |

15147,00 |

90,00 |

-10,00 |

0,16 |

-1,63 |

| 3 |

Затраты на эксплуатацию МиМ |

2468,40 |

2221,56 |

90,00 |

-10,00 |

0,02 |

-0,24 |

| 4 |

Накладные расходы |

13132,38 |

12339,14 |

93,96 |

-6,04 |

0,13 |

-0,80 |

| 5 |

Всего, в т.ч.: |

102802,37 |

93115,06 |

90,58 |

-9,42 |

1,00 |

-9,42 |

| 5.1. |

переменные затраты |

76049,98 |

68517,91 |

90,10 |

-9,90 |

0,74 |

-7,29 |

| 5.2. |

постоянные затраты |

26752,39 |

24597,15 |

91,94 |

-8,06 |

0,26 |

-2,13 |

По полученным данным можно сделать вывод об общем уменьшении себестоимости производимых СМР на 9,42% по отношению к отчетному году, которое достигается за счет уменьшения затрат по таким статьям как:

· Материальные затраты (9,90%);

· Затраты на оплату труда (10%);

· Затраты на эксплуатацию МиМ (10%);

· Амортизационные отчисления (8,06%);

· Накладные расходы (6,04%).

Наибольшее влияние на себестоимость оказывает статья «Материалы», а переменные затраты составляют 74% от всего объёма себестоимости и оказывают влияние в размере 7,29%.

Основными источниками резервов снижения себестоимости строительной продукции являются:

· увеличение объема производства за счет более полного использования производственной мощности строительного предприятия;

· сокращение затрат на производство за счет повышения уровня производительности труда, экономного использования сырья, материалов, электроэнергии, топлива, оборудования, сокращения непроизводительных расходов, производственного брака и т.д.

1.2 Анализ численности, состава и динамики использования рабочих кадров

Движение кадров, т.е. их прибытие, убытие за год и другие периоды особенно важно анализировать в строительстве, поскольку отрасль отличается интенсивностью перемещения кадров как в зависимости от сезонности, так и из-за текучести кадров, связанной с тяжелыми условиями труда.

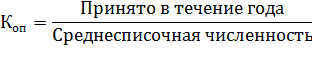

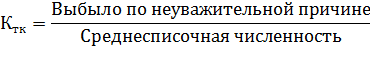

Движение кадров характеризуется на предприятии следующими показателями:

1. Коэффициент оборота по приему:

2. Коэффициент оборота по увольнению

3. Текучесть кадров определяется отношением абсолютной текучести (количество выбывших работников по неуважительной причине) к среднесписочной численности:

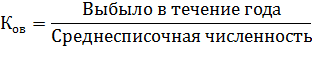

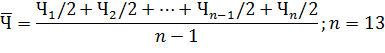

Среднесписочную численность определяется по формуле:

Анализ движения кадров представлен в Таблице 1.2.1.:

Таблица 1.2.1. Анализ численности, состава и динамики использования рабочих кадров

| Наименование показателя |

Предыдущий период |

Отчетный период |

Отклонение в % |

| 1. Численность промышленно-производственного персонала на начало года, чел. |

134 |

125 |

-6,72 |

| 2. Принято на работу, чел. |

-9 |

| 3. Выбыло, чел. |

34 |

32 |

-5,88 |

| В том числе |

| 3.1 по собственному желанию |

21 |

20 |

-4,76 |

| 3.2 уволено за нарушение трудовой дисциплины |

13 |

12 |

-7,69 |

| 4. Численность персонала на конец года, чел. |

100 |

84 |

-16,00 |

| 5. Среднесписочная численность персонала, чел. |

117 |

104,5 |

-10,68 |

| 6. Количество работников, проработавших весь год, чел |

| 7. Коэффициент оборота по приему работников |

0,00 |

-0,09 |

| 8. Коэффициент оборота по выбытию работников |

0,29 |

0,31 |

5,38 |

| 9. Коэффициент текучести кадров |

0,29 |

0,31 |

5,38 |

| 10. Коэффициент постоянства кадров |

0,85 |

0,80 |

-5,95 |

Основным обобщающим показателем деятельности любого предприятия, в том числе и строительного, является прибыль или убыток.

Стандартный анализ формирования прибыли предполагает выделение прибыли от реализации продукции, прибыли от прочей реализации (в т. ч. от продажи основных средств, ценных бумаг, имущественных прав и т.п.), внереализационных доходов (штрафы, пени, % по договорам займа, кредита, вклада, по ценным бумагам, положительные курсовые разницы).

Внереализационные доходы уменьшаются на сумму внереализационных расходов, включающих в себя проценты по ценным бумагам, оплату услуг банка, штрафов и санкций за нарушение долговых обязательств и т.д.

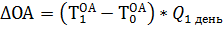

В оценке хозяйственной деятельности выделяют следующие показатели рентабельности:

· рентабельность основной (производственной) деятельности;

· рентабельность производства.

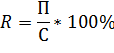

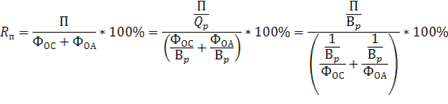

1) Рентабельность основной (производственной) деятельности (R):

Рентабельность показывает, сколько предприятие имеет прибыли с каждого рубля, затраченного на производство продукции.

Она может рассчитываться в целом по предприятию, по отдельным его сегментам или по видам продукции. Этот показатель показывает всю величину собственных заработанных средств, поступающих в распоряжение предприятия из оборота.

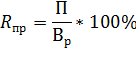

2) Рентабельность продаж. Рентабельность продаж измеряется отношением величины прибыли от реализации продукции к объему продаж (Rпр

):

Рентабельность продаж характеризует эффективность предпринимательской деятельности и показывает, сколько получено прибыли с 1 рубля продаж.

Исходные данные, необходимые для анализа показателей рентабельности, приведены в Таблице 1.3.1.:

Таблица 1.3.1. Исходные данные для факторного анализа показателей рентабельности продаж

| № п/п |

Показатели |

Предыдущий год |

Отчетный год |

Изменение (+,-) |

| 1 |

Выручка строительного предприятия, тыс.руб. |

119898,14 |

116199,88 |

-3698,27 |

| 2 |

Себестоимость выполненных СМР, тыс.руб. |

107819,06 |

97630,08 |

-10188,98 |

| 3 |

Валовая прибыль, тыс.руб. |

12079,09 |

18569,80 |

6490,71 |

| 4 |

Рентабельность продаж по прибыли от продажи, % |

10,0745% |

15,9809% |

5,9065% |

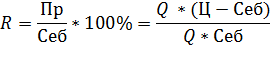

Влияние факторов на рентабельность основной деятельности измеряется методом цепных подстановок:

где Q - объем работ в натуральных единицах;

Ц - цена работ за 1 кв.м.;

Себ - себестоимость работ на 1 кв.м.

| Предыдущий год |

Отчетный год |

изменение |

| Рентабельность основной (производственной) деятельности |

11,2031% |

19,0206% |

7,8175% |

| 1 |

Влияние фактора изменения объема СМР ΔR(Q) |

22,6619% |

19,0206% |

-3,6413% |

| 2 |

Влияние фактора изменения себестоимости СМР ΔR(C) |

12,4083% |

19,0206% |

6,6123% |

| 3 |

Влияние фактора изменения средневзвешенных цен ΔR(Ц) |

17,7445% |

19,0206% |

1,2761% |

| Итого |

4,2471% |

Таким образом, наибольшее влияние на изменение рентабельности основной деятельности влияет изменение себестоимости СМР (6,6123%).

Рентабельность продаж по сравнению с предыдущим периодом увеличилась на 5,9065%. На это отклонение оказали влияние 2 фактора: изменение объема продаж и себестоимости.

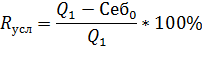

Для выявления количественного влияния каждого фактора на конечный результат необходимо вычислить условный показатель рентабельности при отчетной выручке от продаж (Q1

) и базисной себестоимости (Себ0

):

| 1 |

Условный показатель рентабельности продаж Rпусл |

7,2124% |

| 2 |

Влияние фактора изменения объема СМР ΔRп(Q) |

-2,8620% |

| 3 |

Влияние фактора изменения себестоимости СМР ΔRп(C) |

8,7685% |

| Итого |

5,9065% |

Таким образом, наибольшее влияние на изменение рентабельности продаж оказывает изменение себестоимости СМР (8,7685%).

3) Рентабельность основного капитала

Может рассчитываться как на базе валовой прибыли, так и на базе чистой прибыли:

где ФОС

– средняя стоимость основных средств, тыс.руб.

ФОА

– средняя стоимость оборотных активов, тыс.руб.

В этом виде формула устанавливает связь со следующими факторами:

· величиной валовой прибыли на 1 рубль СМР;

· фондоемкостью и фондоотдачей, характеризующими использование основных средств;

· коэффициентом закрепления материальных оборотных средств или коэффициентом оборачиваемости материальных оборотных средств.

Эти факторы приведены в Таблице 1.3.2.:

Таблица 1.3.2. Анализ рентабельности производственного капитала

| № п/п |

Показатели |

Предыдущий год |

Отчетный год |

Изменение (+, -) |

| 1 |

Валовая прибыль |

12079,09 |

18569,80 |

6490,71 |

| 2 |

Выручка строительного предприятия |

119898,14 |

116199,88 |

-3698,27 |

| 3 |

Средняя стоимость основных средств |

51401,88 |

54015,19 |

2613,31 |

| 4 |

Средняя стоимость оборотных средств |

19891,72 |

17839,30 |

-2052,42 |

| 5 |

Рентабельность продаж,% |

0,10 |

0,16 |

0,06 |

| 6 |

Фондоотдача |

2,33 |

2,15 |

-0,18 |

| 7 |

Фондоемкость |

0,43 |

0,46 |

0,04 |

| 8 |

Коэффициент оборачиваемости оборотных средств |

6,03 |

6,51 |

0,49 |

| 9 |

Коэффициент закрепления |

0,17 |

0,15 |

-0,01 |

| 10 |

Рентабельность производства, % |

0,17 |

0,26 |

0,09 |

Затем, используя метод цепных подстановок, оценивается влияние на результирующий показатель – рентабельность производства.

| 1 |

Изменение рентабельности за счет изменения валовой прибыли |

9,1042% |

| 2 |

Изменение рентабельности за счет изменения стоимости ОС |

-0,9210% |

| 3 |

Изменение рентабельности за счет изменения стоимости оборотных средств |

0,7177% |

| Итого |

8,9009% |

Таким образом, наибольшее влияние на результирующий показатель оказывает влияние изменение валовой прибыли (9,1042%).

2.1 Анализ состава и структуры основных средств

В данном разделе приводится состав и структура основных средств анализируемой строительной организации. Анализ состава и структурных сдвигов основных средств и их движения по элементам путем сравнения данных, показывающих их стоимость на начало и на конец отчетного периода отражён в Таблице 2.1.1.:

Таблица 2.1.1. Анализ структуры основных средств строительного предприятия

| Основные средства предприятия |

Наличие ОС в тыс.руб. |

Удельный вес отдельных видов ОС |

Изменение в составе ОС по сравнению с началом года |

| предыдущий год |

отчетный год |

предыдущий год |

отчетный год |

тыс. руб |

% |

| Основные средства (ОС) строительного назначения |

20800,10 |

26473,59 |

0,404656437 |

0,490113799 |

5673,49 |

27,28% |

| Производственные основные средства других отраслей |

29911,66 |

26920,49 |

0,581917594 |

0,498387398 |

-2991,166 |

-10,00% |

| Непроизводственные основные средства |

690,12 |

621,11 |

0,013425969 |

0,011498802 |

-69,01 |

-10,00% |

| ВСЕГО |

51401,876 |

54015,19 |

1 |

1 |

2613,314 |

7,28% |

Таблица 2.2.1. Движение основных средств

| № п/п |

Показатели |

Остаток на начало года |

Выбыло |

Поступило |

Остаток на конец года |

| 1 |

Административные здания |

13043,40 |

-1304,34 |

11739,06 |

| 2 |

Складские помещения |

10535,05 |

-1053,50 |

9481,55 |

| 3 |

Машины и оборудование |

9030,05 |

-903,01 |

8127,04 |

| 4 |

Транспортные средства |

12854,90 |

-1285,49 |

11569,41 |

| 5 |

Производственный и хозяйственный инвентарь |

4013,35 |

401,33 |

3612,02 |

| 6 |

Другие виды основных средств (непроизводственные) |

690,12 |

-69,01 |

621,11 |

| 7 |

Всего: |

50166,88 |

-4615,35 |

401,33 |

45150,19 |

Общую оценку движения основных средств дают коэффициенты обновления, выбытия и прироста:

· Коэффициент обновления

(Кобновл

), характеризующий долю новых основных средств в общей их стоимости на конец года;

· Коэффициент выбытия

(Квыб

), характеризующий долю выбывших основных средств в общей их стоимости на начало года;

· Коэффициент прироста

(Кпр

). характеризующий долю принятых основных средств в общей их стоимости на начало года.

Как видно из Таблицы 2.2.1. за отчётный период объём основных средств уменьшился на 4615,35 тыс. руб., при этом поступило 401,33 тыс. руб. основных средств, и коэффициент выбытия основных средств составил 0,008. Производственный и хозяйственный инвентарь увеличил стоимость основных средств, остальные элементы уменьшили ее.

Для характеристики степени использования основных средств в целом и по отдельным элементам рассчитываются показатели фондоотдачи и фондоемкости.

Фондоотдача – стоимостной показатель, выражающий меру эффективности использования основных средств в производстве продукции. Определяется отношением сметной стоимости строительно-монтажных работ, выполняемых собственными силами, за год (Qсс

) к среднегодовой стоимости основных средств (Фос

):

Для характеристики эффективности использования основных средств используют также и показатель фондоемкости, который является величиной, обратной показателю фондоотдачи. Фондоемкость характеризует стоимость основных средств, приходящихся на единицу стоимости продукции, произведенной строительной организацией за отчетный период:

Для характеристики степени технической оснащенности строительных рабочих и ее влияния на уровень использования основных средств рассчитываются показатели фондовооруженности, механовооруженности.

Фондовооруженность определяется как отношение среднегодовой стоимости основных средств к среднегодовой численности рабочих, занятых на строительных и монтажных работах (Т):

Механовооруженность определяется как отношение стоимости строительных машин и механизмов (Фм

) к среднегодовой численности рабочих, занятых на строительных и монтажных работах:

Расчёты по этим показателям приведены в Таблице 2.3.1.:

Таблица 2.3.1. Показатели степени использования основных средств

| № п/п |

Показатели |

Значение показателя |

| 1 |

Фондоотдача |

1,47 |

| 2 |

Фондоемкость |

0,68 |

| 3 |

Фондовооруженность |

485,79 |

| 4 |

Механовооруженность |

79,06 |

При анализе использования основных средств строительной организации необходимо определить, как уровень фондоотдачи повлиял на прирост объема выполненных строительно-монтажных работ. С этой целью применяется индексный метод разложения прироста объема работ по факторам.

Изменение объема СМР за счет изменения среднегодовой стоимости основных средств составило: 6095,721 тыс. руб.

Объем СМР за счет изменения уровня фондоотдачи уменьшился на 9793,99тыс. руб.

Финансовое состояние предприятия, в том числе строительного характеризуется системой показателей, отражающих состояние капитала в процессе его кругооборота и способность субъекта хозяйствования финансировать свою деятельность.

Финансовое состояние может быть устойчивым, неустойчивым (предкризисным), кризисным. Способность строительного предприятия успешно функционировать и развиваться, сохранять равновесие своих активов и пассивов, сохранять платежеспособность и инвестиционную привлекательность в границах допустимого уровня риска свидетельствует о его устойчивом финансовом состоянии, и наоборот.

Платежеспособность – внешнее проявление финансового состояния предприятия, а внутреннее проявление – финансовая устойчивость.

Финансовая устойчивость отражает сбалансированность денежных и товарных потоков, доходов и расходов, средств и источников его формирования.

Обычно все финансовые коэффициенты группируются следующим образом:

· Показатели ликвидности;

· Показатели деловой активности;

· Показатели рентабельности;

· Показатели платежеспособности (структуры капитала);

· Показатели рыночной активности.

Для анализа финансово-хозяйственной деятельности строительного предприятия в курсовой работе составляется агрегированный баланс строительного предприятия.

Анализ активов предприятия и оценки рыночной активности предприятия проводится с помощью следующей Таблицы 3.1.1.:

Таблица 3.1.1. Структура и движение активов строительного предприятия

| Активы предприятия |

Предыдущий год |

Отчетный год |

Изменение за отчетный период |

Темп роста |

| тыс.руб. |

% |

тыс.руб. |

% |

тыс.руб. |

% |

% |

| Основные средства |

50166,88 |

38,32% |

45150,19 |

36,97% |

-5016,69 |

-10,00% |

90,00% |

| Оборотные активы, в т.ч. |

80743,01 |

0,6168 |

76967,34 |

0,6303 |

-3775,67 |

-4,68% |

95,32% |

| запасы (материальные оборотные активы) |

19891,72 |

15,19% |

17839,30 |

14,61% |

-2052,42 |

-10,32% |

89,68% |

| дебиторская задолженность |

55963,80 |

42,75% |

54805,45 |

44,88% |

-1158,35 |

-2,07% |

97,93% |

| денежные средства |

107,89 |

0,08% |

20,95 |

0,02% |

-86,94 |

-80,58% |

19,42% |

| незавершенное строительство |

4779,60 |

3,65% |

4301,64 |

3,52% |

-477,96 |

-10,00% |

90,00% |

| Всего активов предприятия |

130909,89 |

100% |

122117,53 |

100% |

-8792,356 |

-14,68% |

185% |

Анализ пассивов предприятия, их движения и структуры, проводится с помощью следующей Таблицы 3.2.1.:

Таблица 3.2.1. Структура и движение пассивов строительного предприятия

| Пассивы предприятия |

Предыдущий год |

Отчетный год |

Изменение за отчетный период |

Темп роста |

| тыс.руб. |

% |

тыс.руб. |

% |

тыс.руб. |

% |

% |

| Капиталы и резервы |

62079,088 |

47,42% |

68569,803 |

56,15% |

6490,7147 |

10,46% |

110,46% |

| Уставный капитал |

50000,00 |

38,19% |

50000,00 |

40,94% |

0 |

0,00% |

100,00% |

| Нераспределенная прибыль |

12079,09 |

9,23% |

18569,80 |

15,21% |

6490,7147 |

53,74% |

153,74% |

| Долгосрочные обязательства |

54830,80 |

41,88% |

48447,72 |

39,67% |

-6383,08 |

-11,64% |

88,36% |

| Краткосрочные обязательства |

14000,00 |

10,69% |

5100,00 |

4,18% |

-8900 |

-63,57% |

36,43% |

| Задолженность предприятий |

68830,80 |

0,53 |

53547,72 |

0,44 |

-15283,08 |

-0,75 |

1,25 |

| Всего пассивов предприятия |

130909,89 |

100,00% |

122117,52 |

100,00% |

-8792,37 |

-64,76% |

235,24% |

Оценка деловой активности строительного предприятия может быть осуществлена на качественном и количественном уровнях. На качественном уровне оценка может быть получена путем сравнения анализируемого строительного предприятия с другими. На количественном уровне для оценки деловой активности применяются две группы показателей:

· показатели эффективности использования ресурсов;

· показатели оборачиваемости.

Эти показатели приведены в Таблице 3.3.1.:

Таблица 3.3.1. Показатели эффективности использования капитала

| Показатели |

Предыдущий год |

Отчетный год |

Изменение в % |

| Прибыль чистая, тыс.руб. |

9663,2704 |

14855,84217 |

53,74% |

| Выручка строительного предприятия, тыс.руб. |

119898,144 |

116199,8784 |

-3,08% |

| Средняя сумма капитала, тыс.руб. |

130909,886 |

122117,53 |

-6,72% |

| Рентабельность капитала, % |

7,38% |

12,17% |

64,80% |

| Рентабельность продаж, % |

8,06% |

12,78% |

58,63% |

| Коэффициент оборачиваемости капитала, в долях |

0,916 |

0,952 |

3,89% |

| Изменение рентабельности капитала за счет: |

-3,87% |

| ·рентабельности продаж; |

-4,33% |

| ·коэффициента оборачиваемости. |

0,46% |

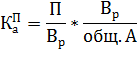

Для измерения эффективности использования ресурсов (материальных, трудовых, финансовых), как правило, рассчитывается коэффициент прибыльности общих активов. Расчет осуществляется по следующей формуле:

где КП

а

– коэффициент прибыльности общих активов;

общ.А

– общие активы строительного предприятия;

Существенное влияние на отдачу капитала оказывает его оборачиваемость, поэтому в процессе анализа необходимо установить, на каких стадиях кругооборота произошло замедление или ускорение движения средств.

Для расчета деловой активности строительного предприятия используются следующие величины:

· АБ

– активы баланса, тыс.руб.;

· ВА

– внеоборотные активы, тыс.руб.;

· ОА

– оборотные активы, тыс.руб.;

· СК

– собственный капитал, тыс.руб.;

· З

– запасы, тыс.руб.;

· ДЗср

– средняя дебиторская задолженность, тыс.руб.;

· КЗср

– средняя кредиторская задолженность, тыс.руб.;

· ДЗ

– дебиторская задолженность, тыс.руб.;

· КЗ

– кредиторская задолженность, тыс.руб.

Расчёт показателей деловой активности приведён в Таблице 3.3.2.:

Таблица 3.3.2. Расчет показателей деловой активности строительного предприятия

| № п/п |

Показатели |

Формула |

Предыдущий год |

Отчетный год |

Изменение |

| 1 |

Оборачиваемость капитала |

Вр

/ АБ |

0,92 |

0,95 |

0,04 |

| 2 |

Коэффициент оборачиваемости основного капитала |

Вр

/ ВА |

2,39 |

2,57 |

0,18 |

| 3 |

Продолжительность 1 оборота |

ВБ х 360 дн. / Вр

|

152,72 |

141,82 |

-10,90 |

| 4 |

Коэффициент оборачиваемости оборотного капитала |

Вр

/ОА |

1,48 |

1,51 |

0,02 |

| 5 |

Продолжительность 1 оборота мобильных средств (оборотного капитала) |

ОА х 360 дн. /Вр

|

242,43 |

238,45 |

-3,98 |

| 6 |

Оборачиваемость собственного капитала |

Вр

/ СК |

1,93 |

1,69 |

-0,24 |

| 7 |

Оборачиваемость запасов (в оборотах) |

З / ОА |

0,25 |

0,23 |

-0,01 |

| 8 |

Оборачиваемость запасов (в днях) |

360 дн. / стр.7 табл.17 |

1461,29 |

1553,21 |

91,93 |

| 9 |

Оборачиваемость средств в расчетах (в оборотах) |

Вр

/ ДЗср

|

2,16 |

2,10 |

-0,07 |

| 10 |

Оборачиваемость средств в расчетах (в днях) |

360 дн./стр.9 табл.17 |

166,30 |

171,59 |

5,29 |

| 11 |

Оборачиваемость кредиторской задолженности (в днях) |

(КЗср

х 360 дн.)/З |

172,42 |

190,41 |

17,99 |

| 12 |

Коэффициент погашения ДЗ |

ДЗср

/ Вр

|

0,48 |

0,46 |

-0,01 |

| 13 |

Продолжительность операционного цикла |

стр. 8 + стр. 10 |

1627,58 |

1724,80 |

97,22 |

| 14 |

Продолжительность финансового цикла |

стр. 13 – стр. 11 |

1455,16 |

1534,39 |

79,23 |

| 15 |

Коэффициент оборачиваемости ДЗ |

Вр

/ ДЗ |

2,14 |

2,12 |

-0,02 |

| 16 |

Коэффициент оборачиваемости КЗ |

Вр

/ КЗ |

2,19 |

2,40 |

0,21 |

Проанализировав данные таблицы, можно сделать следующие выводы:

Коэффициент оборачиваемости основного капитала увеличился, а продолжительность одного оборота уменьшилась. Это положительно сказывается на деловой активности предприятия. Подобная же ситуация прослеживается в отношении оборотного капитала. Это говорит о достаточно эффективной работе предприятия, что позитивно отражается на деловой активности предприятия в целом.

Из полученных данных следует, что длительность операционного цикла предприятия равна на конец года 1724,80 дня. При этом в течение 190,41дней производственная деятельность осуществлялась за счет капитала кредиторов, а в течение 1534,39дней – за счет иных источников. Такими источниками, как правило, являются собственные средства предприятия, а также краткосрочные кредиты банков.

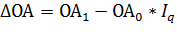

Величину абсолютной экономии (привлечения) оборотного капитала можно рассчитать любым из двух способов:

1. Высвобождение (привлечение) оборотных средств из оборота определяется по формуле:

ΔОА – величина экономии (-) или привлечения (+);

ОА1,0

– средняя величина оборотного капитала предприятия за отчетный и базисный период;

IQ

– индекс роста продукции.

2. Высвобождение (привлечение) оборотных средств в результате изменения продолжительности оборота определяется по формуле:

Q1 день

– однодневная реализация продукции, млн.руб.

Величина экономии составляет 1716,53 тыс.руб.

Платежеспособность характеризует возможность предприятия своевременно погасить платежные обязательства наличными денежными средствами.

Понятие платежеспособности включает в себя ликвидность и понятие финансовой устойчивости.

Для расчета коэффициентов, характеризующих финансовую устойчивость предприятия используются следующие величины:

· ЗК – заемный капитал;

· ИБ – итог баланса;

· ДС – денежные средства;

· ДО – долгосрочные обязательства;

· ОА – оборотные активы;

· КО – краткосрочные обязательства.

Коэффициент автономии показывает долю собственных средств в общей сумме всех средств, вложенных в имущество предприятия. Условно финансовое положение строительного предприятия можно считать устойчивым, если значение коэффициента не менее 0,5, то есть половина имущества должна быть сформирована за счет собственных средств предприятия.

Коэффициент концентрации заемного капитала (Индекс финансовой напряженности), который характеризует долю долга в общей сумме капитала. Чем выше эта доля, тем больше зависимость предприятия от внешних источников финансирования.

Коэффициент соотношения заемных и собственных средств показывает, сколько заемных средств привлекло предприятие на один рубль вложенных в активы собственных средств.

Коэффициент автономии источников формирования запасов показывает, в какой мере материальные запасы и затраты покрыты собственными источниками.

Коэффициент финансовой независимости (коэффициент независимости оборотных активов) показывает, какая часть оборотных средств предприятия была сформирована за счет собственного капитала.

Коэффициент маневренности собственного капитала показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т.е. вложена в оборотные активы, а какая часть капитализирована, т.е. вложена во внеоборотные активы. Другими словами, коэффициент отражает долю собственных средств предприятия, находящихся в мобильной форме, позволяющей более или менее свободно маневрировать этими средствами.

Расчёт данных коэффициентов приведён в Таблице 3.3.1.:

Таблица 3.3.1. Показатели финансовой устойчивости предприятия

| № п/п |

Показатели |

Формула |

Предыдущий год |

Отчетный год |

Изменение |

| 1 |

Коэффициент автономии |

СК / ИБ |

0,474 |

0,562 |

0,087 |

| 2 |

Коэффициент соотношения заемных и собственных средств |

ЗК / СК |

0,883 |

0,707 |

-0,177 |

| 3 |

Коэффициент соотношения заемных и вложенных средств (Индекс финансовой напряженности) |

ЗК / ИБ |

0,419 |

0,397 |

-0,022 |

| 4 |

Коэффициент обеспеченности ВА собственными средствами (Индекс постоянства) |

ВА / СК |

0,808 |

0,658 |

-0,150 |

| 5 |

Коэффициент обеспеченности оборотных активов собственными средствами (коэффициент независимости оборотных активов) |

(СК – ВА)/ОА |

0,148 |

0,304 |

0,157 |

| 6 |

Коэффициент маневренности СК |

(СК – ВА)/СК |

0,192 |

0,342 |

0,150 |

| 7 |

Коэффициент маневренности функционирующего капитала |

ДС/(СК - ВА) |

0,009 |

0,001 |

-0,008 |

| 8 |

Коэффициент соотношения собственных оборотных средств и вложенного капитала |

(СК – ВА) / ИБ |

0,091 |

0,192 |

0,101 |

| 9 |

Коэффициент долгосрочного привлечения заемных средств |

ДО /(ДО + СК) |

0,469 |

0,414 |

-0,055 |

| 10 |

Коэффициент структуры долгосрочных вложений |

ДО / ВА |

1,093 |

1,073 |

-0,020 |

| 11 |

Коэффициент автономии источников формирования запасов |

(СК – ВА) /З |

0,599 |

1,313 |

0,714 |

| 12 |

Коэффициент соотношения дебиторской и кредиторской задолженности |

ДЗ / КЗ |

1,021 |

1,131 |

0,111 |

| 13 |

Собственные оборотные средства, СОС, тыс.руб. |

(СК + ДО) – ВА |

66743,012 |

71867,333 |

5124,321 |

| 14 |

Чистый оборотный капитал, ЧОК, тыс.руб. |

ОА – КО |

66743,010 |

71867,340 |

5124,330 |

Сумма СОС на 2009 год составила

71867,333 тыс.руб., что свидетельствует о том, что у предприятия есть средства для финансирования текущей деятельности, поэтому не обязательно обращаться к заемным источникам.

Коэффициент автономии

показывает долю собственных средств в общей сумме всех средств, вложенных в имущество предприятия. Финансовое положение предприятия можно считать устойчивым, если значение коэффициента не менее 0,5, то есть половина имущества должна быть сформирована за счет собственных средств предприятия. На 2009 год коэффициент составил 0,562. Значение показателя дает основание полагать, что все обязательства предприятия могут быть покрыты его собственными средствами. Это свидетельствует о финансовой стабильности предприятия, а также независимости от внешних кредиторов.

Коэффициент

соотношения заемных и вложенных средств

(Индекс финансовой напряженности) характеризует долю долга в общей сумме капитала. Чем выше эта доля, тем больше зависимость предприятия от внешних источников финансирования. На 2009 год эта доля составила 0,397, т.е. это показывает, что предприятие функционирует в большей степени за счет собственных средств, однако, показатель несколько снизился по сравнению с уровнем 2008 года, что является отрицательной тенденцией.

Коэффициент соотношения заемных и собственных средств

показывает, сколько заемных средств привлекло предприятие на один рубль вложенных в активы собственных средств, т.е. на один рубль вложенных собственных средств предприятие на 2009 г. привлекло 0,71 рубль. Уменьшение коэффициента по сравнению с 2008 г. свидетельствует о снижении зависимости предприятия от привлечения заемных средств и повышении его финансовой устойчивости.

Коэффициент автономии источников формирования запасов

показывает, в какой мере материальные запасы и затраты покрыты собственными источниками. Показатель на 2009 г. составил 1,313.

Коэффициент независимости оборотных активов

показывает, какая часть оборотных средств предприятия была сформирована за счет собственного капитала. Значение показателя на 2009 года составило 0,304, что свидетельствует о неустойчивом финансовом состоянии.

Коэффициент маневренности собственного капитала

показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т.е. вложена в оборотные активы, а какая часть капитализирована, т.е. вложена во внеоборотные активы. Другими словами, коэффициент отражает долю собственных средств предприятия, находящихся в мобильной форме, позволяющей более или менее свободно маневрировать этими средствами. В отчетном году значение этого показателя положительно, т.к. предприятие располагает собственными оборотными средствами.

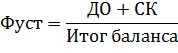

Тип финансовой устойчивости предприятия рассчитывается по формуле:

Фуст(2008) = 0,957;Фуст(2009) = 0,958

себестоимость строительный прибыль рентабельность

Изменение составило – 0,001. Это свидетельствует о неустойчивом финансовом положении предприятия.

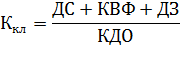

Коэффициент абсолютной ликвидности (Кал

):

Где КФВ – краткосрочные финансовые вложения;

КДО – краткосрочные долговые обязательства.

Коэффициент абсолютной (срочной) ликвидности показывает, какая часть текущей задолженности может быть погашена в ближайшее время. Немедленное выполнение текущих обязательств гарантировано суммой наличных денежных средств и наиболее ликвидных краткосрочных финансовых вложений.

Коэффициент промежуточной (быстрой, критической) ликвидности (Ккл

):

Этот показатель характеризует ту часть текущих обязательств, которая может быть погашена не только за счет наличности, но и за счет ожидаемых поступлений за отгруженную продукцию, выполненные работы или оказанные услуги.

Коэффициент критической ликвидности отражает прогнозируемые платёжные возможности строительного предприятия при условии своевременного проведения расчетов с дебиторами. Рекомендуемое значение данного показателя 0,8 – 1.

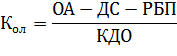

Коэффициент текущей (общей) ликвидности (Кол

):

где РБП – расходы будущих периодов.

Коэффициент текущей ликвидности характеризует ожидаемую платежеспособность предприятия на период, равный средней продолжительности одного оборота всех оборотных средств. Он показывает платежные возможности строительного предприятия при условии не только своевременных расчетов с дебиторами и реализации готовой продукции, но также в случае продажи прочих элементов материальных оборотных средств. Условное нормативное значение коэффициента варьирует от 1,5 до 2.

Данные коэффициенты рассчитаны в Таблице 3.4.1.:

Таблица 3.4.1. Показатели ликвидности

| № п/п |

Показатели |

Предыдущий год |

Отчетный год |

Изменение за год |

| 1 |

Коэффициент абсолютной ликвидности |

0,008 |

0,004 |

-0,004 |

| 2 |

Коэффициент критической ликвидности |

4,005 |

10,750 |

6,745 |

| 3 |

Коэффициент текущей ликвидности |

5,760 |

15,088 |

9,328 |

| 4 |

Коэффициент автономии |

0,474 |

0,562 |

0,087 |

| 5 |

Коэффициент соотношения заемного и собственного капитала |

0,883 |

0,707 |

-0,177 |

| 6 |

Коэффициент финансовой зависимости |

2,109 |

1,781 |

-0,328 |

Коэффициент абсолютной (срочной) ликвидности показывает, какая часть текущей задолженности может быть погашена в ближайшее время. Немедленное выполнение текущих обязательств гарантировано суммой наличных денежных средств и наиболее ликвидных краткосрочных финансовых вложений. В хозяйственной практике значение коэффициента абсолютной ликвидности признается достаточным в интервале 0,25 – 0,30.

В данном случае значение коэффициента несоизмеримо ниже рекомендуемого уровня, это свидетельствует о серьезном дефиците свободных денежных средств.

Коэффициент критической ликвидности отражает прогнозируемые платёжные возможности предприятия при условии своевременного проведения расчетов с дебиторами. Рекомендуемое значение данного показателя 0,8 – 1.

Коэффициент текущей ликвидности характеризует ожидаемую платежеспособность предприятия на период, равный средней продолжительности одного оборота всех оборотных средств. Он показывает платежные возможности предприятия при условии не только своевременных расчетов с дебиторами и реализации готовой продукции, но также в случае продажи прочих элементов материальных оборотных средств.

Условное нормативное значение коэффициента варьирует от 1,5 до 2.

Таблица 4.1. Расчет показателей для оценки эффективности работы строительного предприятия

| № п/п |

Показатели |

Предыдущий год |

Отчетный год |

Изменение за год |

| 1 |

Экономические результаты |

| 1.1. |

Балансовая прибыль |

12079,09 |

18569,80 |

6490,71 |

| 1.2. |

Прибыль от реализации |

12079,09 |

18569,80 |

6490,71 |

| 1.3. |

Чистая прибыль |

9663,27 |

14855,84 |

5192,57 |

| 2 |

Производственные результаты |

| 2.1. |

Выручка от реализации продукции с учетом НДС |

141479,81 |

137115,86 |

-4363,95 |

| 2.2. |

Себестоимость реализованной продукции |

107819,06 |

97630,08 |

-10188,98 |

| 3 |

Результаты деловой активности |

| 3.1. |

Оборачиваемость всех активов |

0,92 |

0,95 |

0,04 |

| 3.2. |

Оборачиваемость основных средств |

2,39 |

2,57 |

0,18 |

| 3.3. |

Оборачиваемость оборотных средств |

1,48 |

1,51 |

0,02 |

| 4 |

Показатели эффективности использования ресурсов |

| 4.1. |

Производительность труда, тыс.р./чел |

894,76 |

929,60 |

34,84 |

| 4.2. |

Фондоотдача |

2,33 |

2,15 |

-0,18 |

| 4.3. |

Фондоемкость |

0,43 |

0,46 |

0,04 |

| 4.5. |

Затраты на один рубль продукции |

0,90 |

0,84 |

-0,06 |

| 5 |

Показатели оценки ликвидности и финансовой устойчивости |

| 5.1. |

Коэффициент абсолютной ликвидности |

0,008 |

0,004 |

-0,004 |

| 5.2. |

Коэффициент критической ликвидности |

4,005 |

10,750 |

6,745 |

| 5.3. |

Коэффициент текущей ликвидности |

5,760 |

15,088 |

9,328 |

| 5.4. |

Коэффициент автономии |

0,474 |

0,562 |

0,087 |

| 5.5. |

Коэффициент соотношения заемного и собственного капитала |

0,883 |

0,707 |

-0,177 |

| 5.6. |

Коэффициент финансовой зависимости |

2,109 |

1,781 |

-0,328 |

Анализируя данные работы предприятия, можно отметить следующее. По экономическим результатам своей деятельности предприятие достигло в целом положительного эффекта, о чем свидетельствует увеличение величины чистой прибыли на 2009 год на 5192,57тыс.руб. и снижение коэффициентов финансовой зависимости. Выручка от реализации продукции несколько уменьшилась, также уменьшилась и себестоимость продукции, что повлекло за собой рост оборачиваемости всех активов. По результатам деловой активности видно, что оборачиваемость основных средств и оборотных средств на конец отчетного года увеличилась, т.е. предприятие улучшило показатели деловой активности. Что касается производительности труда, то ее величина на конец периода выросла по сравнению с началом года на 34,84 т.р./чел. Затраты на 1 рубль продукции снизились на 0,06 рубля. Показатели ликвидности и финансовой устойчивости свидетельствуют о наличии свободных денежных средств, но также и о том, что предприятие на данный момент не в состоянии оплатить свои счета без привлечения заемных средств. Все это говорит о не очень эффективной работе предприятия. Для дальнейшего функционирования предприятия необходимо провести мероприятия финансового оздоровления, такие как: оптимизация дебиторской задолженности; увеличение акционерного капитала; дополнительное привлечение инвестиций; снижение издержек производства; увеличение выпуска продукции; продажа незавершенного строительства; ликвидация долгов; продажа излишнего оборудования, материалов; замена устаревшего оборудования, механизация и автоматизация производства; внедрение прогрессивных технологий; модернизация основных фондов; совершенствование организации труда.

Список литературы

1. Дыбаль С.В. Финансовый анализ: теория и практика: Учеб. пособие. – СПб: Издательский дом «Бизнес-пресса», 2004.

2. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учебник. – 3-е изд., перераб. и доп. – М.: ИНФРА-М, 2004.

3. Чечевицына Л.Н., Чуев И.Н. Анализ финансово-хозяйственной деятельности: Учебник. – 3-е изд. – М.: Издательско-торговая корпорация «Дашков и Ко

», 2003.

4. Бузырев В.В., Аммосова Н.М., Суворова А.П. Анализ и диагностика финансово-хозяйственной деятельности строительного предприятия.-СПБ: СПбГИЭУ, 2003.

|