ОГЛАВЛЕНИЕ

Введение

Глава 1. Введение в учебный курс «Практика антикризисного менеджмента»

1.1 Антикризисный менеджмент в зависимости от типа кризиса

1.2 Различные понятия «антикризисного менеджмента»

1.3 Антикризисный менеджмент на различных стадиях кризиса

1.4 Организационные формы антикризисного менеджмента

1.5 Интересы участников антикризисного менеджмента

Глава 2. Заинтересованные лица антикризисного менеджмента

2.1 Заинтересованные лица: понятие и структура

2.2 Интересы заинтересованных лиц

Глава 3. Содержание внутреннего антикризисного менеджмента

3.1 Цели, задачи и сущность внутреннего антикризисного менеджмента

3.2 Некоторые практические рекомендации в отношении отдельных работ внутреннего антикризисного менеджмента

Глава 4. Внутренний мониторинг финансового состояния организации

4.1 Основные показатели мониторинга

4.2 Организация и проведение мониторинга

Глава 5. Внутренняя антикризисная служба (подразделение) организации

5.1 Функции внутренней антикризисной службы

5.2 Основные задачи внутренней антикризисной службы

Глава 6. Привлечение временного антикризисного менеджера

6.1 Практика привлечения временного антикризисного менеджера

6.2 Требования к временному антикризисному менеджеру

Глава 7. Антикризисный консалтинг как форма корпоративного антикризисного управления. Основные этапы антикризисного консалтинга

7.1 Сущность антикризисного консалтинга

7.2 Экспресс-диагностика

7.3 Программа стабилизации

7.4 Диагностика состояния организации

7.5 Выработка антикризисной стратегии

7.6 План антикризисных мероприятий

7.7 Возможности использования методов антикризисного консалтинга в других типах антикризисного менеджмента

Глава 8. Специфика антикризисного менеджмента в рамках действия Федерального закона «О несостоятельности (банкротстве)» от 26 октября 2002 г. № 127-ФЗ (Закона). Практика антикризисного менеджмента в рамках действия Главы II (Предупреждение банкротства) Закона

8.1 Антикризисный менеджмент в рамках действия Федерального закона «О несостоятельности (банкротстве)» от 26 октября 2002 г. № 127-ФЗ

8.2 Практика антикризисного менеджмента в рамках действия Главы II (Предупреждение банкротства) Закона

Тема 9. Практика антикризисного менеджмента при проведении процедур банкротства

9.1 Наблюдение

9.2 Финансовое оздоровление

9.3 Внешнее управление

9.4 Конкурсное производство

Список литературы

Интернет-ресурсы

Пакеты прикладных профессиональных программ

ВВЕДЕНИЕ

Проблемы практического применения антикризисного менеджмента возникли в новейшей истории России одновременно с возникновением самостоятельных организаций, осуществляющих предпринимательскую деятельность в рыночных условиях.

Предпринимательство, основанное на частной собственности и рыночных отношениях, по самой своей природе сопряжено с рисками. Синонимом "предпринимательства" является "деловое начинание", результаты которого в условиях рыночной экономики никем и никогда гарантированы быть не могут. Поэтому предпринимательство сопряжено с некоторой неопределенностью.

Предпринимательство предполагает как достижение успеха, так и вероятность неудачи, связанной с рисками. Поэтому в российском законодательстве под предпринимательской деятельностью понимается «самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг лицами, зарегистрированными в этом качестве в установленном законом порядке»[1]

.

Наличие предпринимательского риска - это, по сути дела, оборотная сторона экономической свободы, своеобразная плата за нее. Свободе одного предпринимателя сопутствует одновременно и свобода других предпринимателей, следовательно, по мере развития рыночных отношений в нашей стране будут возрастать неопределенность и предпринимательский риск.

Устранить неопределенность будущего в предпринимательской деятельности невозможно, так как она является элементом объективной действительности. Риск присущ предпринимательству и является неотъемлемой частью рыночной экономики. Объективность риска связана с наличием факторов, неопределенных по своей природе и существование которых, в конечном счете, не зависит от действий предпринимателей.

Крайним выражением предпринимательского риска является разорение, несостоятельность, банкротство. Таким образом, существует цепочка вероятностных зависимостей: предпринимательство → предпринимательский риск → банкротство.

Экономические преобразования, происходящие в России, характеризуются ростом числа предпринимательских структур, созданием ряда новых рыночных инструментов. В связи с процессами демонополизации и приватизации государство правомерно отказалось от роли единоличного носителя риска, переложив всю ответственность на предпринимательские структуры. Однако большое число предпринимателей открывают свое дело при самых неблагоприятных условиях. Неравномерное развитие экономики России является одной из причин усиления предпринимательского риска, что приводит к увеличению числа убыточных предприятий, удельный вес которых от общего числа организаций в январе-марте 2007 г. составил 35,5%.[2]

Всем этим организациям угрожает банкротство, все они находятся в острой фазе кризиса, и ко всем им не только можно, но жизненно необходимо применить антикризисный менеджмент.

Вместе с тем, применение антикризисного менеджмента к российским организациям сталкивается с определенными трудностями. Сказывается отсутствие практического опыта антикризисного менеджмента применительно к российским условиям. Отсюда - нехватка методик антикризисного менеджмента и конкретных рекомендаций по их применению.

Следует подчеркнуть, что практика антикризисного менеджмента развивает теорию антикризисного управления на основе адаптации теоретических положений к реальным условиям.

Одним из направлений этой адаптации является учет того обстоятельства, что в любом проекте антикризисного менеджмента наряду с непосредственными участниками (заказчик - исполнитель, кредиторы - арбитражный управляющий и т.п.) присутствуют и влияют на ход реализации и результат антикризисных мероприятий различные заинтересованные лица (местные органы власти, средства массовой информации, поставщики и потребители и др.).[3]

Второе направление адаптации – конкретизация методов диагностики кризисного состояния и способов выведения организации из кризиса к параметрам и условиям отдельного предприятия.

Третье направление – детализация общих методов диагностики и антикризисных мероприятий до уровня практического применения.

Четвертым направлением является последовательное применение в антикризисном менеджменте принципа «лучшей практики».[4]

Целью дисциплины является формирование представления о практических аспектах использования технологий антикризисного менеджмента в современной российской экономике.

Задачами изучения дисциплины является:

1. Формирование целостного представления о содержательных, организационных и профессиональных аспектах современной практики антикризисного менеджмента;

2. Выявление и раскрытие особенностей практики антикризисного менеджмента силами самого проблемного предприятия, при использовании услуг сторонних специалистов по антикризисному менеджменту, а также в процедурах банкротства.

3. Формирование умений и навыков практического использования положений и принципов антикризисного менеджмента с учетом законодательства и интересов заинтересованных лиц антикризисного менеджмента.

В процессе изучения дисциплины студенты должны:

· иметь представление: об основных терминах, понятиях и положениях практики антикризисного менеджмента;

· знать: содержательные, организационные, профессиональные и правовые аспекты антикризисного менеджмента, а также интересы заинтересованных сторон антикризисного менеджмента;

· уметь: находить решение типовых проблем практики антикризисного менеджмента.

ГЛАВА 1. ВВЕДЕНИЕ В УЧЕБНЫЙ КУРС «ПРАКТИКА АНТИКРИЗИСНОГО МЕНЕДЖМЕНТА»

В настоящем учебном пособии проблематика антикризисного менеджмента рассматривается на уровне организаций в целом. Конкретное содержание антикризисного менеджмента в каждом отдельном случае зависит от целого ряда факторов, важнейшими из которых являются:

· тип кризиса, переживаемого организацией;

· стадия кризиса, на которой началось применение антикризисного менеджмента;

· организационная форма антикризисного менеджмента;

· интересы участников антикризисного менеджмента;

· влияние заинтересованных лиц антикризисного менеджмента;

· другие.

1.1 Антикризисный менеджмент в зависимости от типа кризиса

Одна из наиболее распространенных и в то же время наиболее простых классификаций кризисов организаций содержит всего два типа кризисов: кризисы внезапные и кризисы тлеющие.

Внезапный кризис может быть определен как «непредвиденное и внезапное нарушение деятельности организации. Причинами внезапных кризисов являются следующие факторы:

· авария, повлекшая за собой потерю, разрушение или порчу имущества;

· причиненная бизнесом предприятия смерть, ранение или серьезное заболевание руководителей, персонала, поставщиков, потребителей, посетителей и других лиц;

· внезапная смерть или недееспособность ключевого руководителя организации;

· выброс или утечка в окружающую среду вредных или загрязняющих веществ;

· значительное сокращение или прекращение коммунальных и иных услуг, необходимых для ведения бизнеса;

· нарушение работы компьютерных систем, сетей и электронной почты;

· стихийное бедствие, нарушающее ведение бизнеса и угрожающее персоналу;

· акт насилия на предприятии, затрагивающий персонал, членов их семей или потребителей.

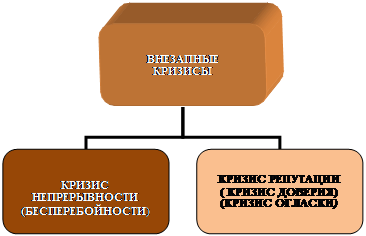

Все внезапные кризисы можно подразделить на два подтипа, представленные на рис.1.1.

Рис.1.1. Виды внезапных кризисов

Кризис непрерывности (бесперебойности) – остановка бизнеса из-за непосредственного воздействия непредвиденного события (катастрофы, несчастного случая).

Кризис репутации (кризис доверия, кризис огласки) - остановка бизнеса в результате обсуждения в СМИ и среди заинтересованных сторон негативного события (реального или вымышленного) или информации о негативном событии.

Очевидно, что антикризисный менеджмент в отношении этих двух подтипов внезапных кризисов должен быть различным.

В первом случае (кризис катастрофы, или кризис непрерывности бизнеса) задача антикризисного менеджмента состоит в как можно более быстром восстановлении бизнеса и ликвидации последствий катастрофы. Во втором случае (кризис репутации) целью антикризисного менеджмента является, прежде всего, проведение целенаправленной PR-кампании, призванной восстановить доброе имя фирмы.

Специфика внезапного кризиса состоит в его быстром, практически мгновенном наступлении: час тому назад его еще не было, а сейчас он уже в полном разгаре. Развитие внезапного кризиса отследить очень сложно, поэтому при наступлении внезапного кризиса надо действовать очень быстро.

Тлеющий кризис - серьезная проблема, скрыто существовавшая и развивавшаяся в организации, но о которой вплоть до момента ее выявления не было известно, ни внутри организации, ни вне нее, и которая может привести к превышающим всякие ожидаемые размеры расходам, убыткам и прочим угрозам.

Причинами тлеющих кризисов являются:

· нарушения установленных государством норм безопасности (пожарной, санитарной, экологической и пр.);

· неудовлетворенность покупателей/потребителей качеством товаров/обслуживания и ценами;

· «отложенные» негативные последствия использования продукции фирмы (поломки, заболевания и т.п.);

· расследования со стороны государственных, региональных или местных органов власти (фискальных, надзорных, контрольных и др.);

· саботаж или шантаж угрозой огласки/исков со стороны обиженных/уволенных сотрудников;

· наличие серьезных внутренних проблем, о которых должны были бы быть проинформированы акционеры, потребители, инвесторы, государственные органы, но которые, тем не менее, от заинтересованных сторон скрывались.

Тлеющий кризис развивается постепенно и поэтому задача антикризисного менеджмента состоит в выявлении кризиса на его ранней стадии, а также в предотвращении перехода тлеющего кризиса в острую стадию. Тем самым негативные последствия тлеющего кризиса сводятся к минимуму.

1.2 Различные понятия «антикризисного менеджмента»

Понятие «антикризисный менеджмент» употребляется в узком и широком смыслах слова.

Антикризисный менеджмент в узком смысле – вывод организации из неожиданной кризисной ситуации. Возможность успешного выхода из такой ситуации зависит от того, насколько устойчив к стрессу и какими организаторскими способностями обладает руководитель организации или человек, взявший на себя его обязанности. Данному толкованию соответствует, например, такое определение: "Антикризисный менеджмент – это реагирование на непредвиденные обстоятельства, когда уже некогда что-нибудь планировать".

Целью антикризисного менеджмента в узком смысле является спасение организации от вызванной кризисом катастрофы (банкротства).

Антикризисный менеджмент в узком смысле начинается одновременно с кризисом (в крайнем случае, с небольшим запаздыванием) и завершается с выводом организации из кризиса (или со «смертью» предприятия - банкротством).

На первый взгляд может показаться, что в отношении внезапных кризисов применимо антикризисное управление только в узком смысле, однако ниже будет показано, что это не так.

Антикризисный менеджмент в широком смысле - это комплекс мероприятий по оценке вероятности и последствий потенциальных кризисов, разработке планов антикризисных мероприятий, выявлению признаков кризисов, выведению организации из кризиса и ликвидации его последствий.

Целью антикризисного менеджмента в широком смысле является минимизация ущерба от кризисов путем предотвращения большинства кризисов, ограничения тех кризисов, которые не удалось избежать, и выведения организации из тех кризисов, которые не удалось ограничить. Антикризисный менеджмент в широком смысле начала и конца не имеет и осуществляется постоянно.

Что касается возможности применения антикризисного менеджмента в широком смысле к внезапным кризисам, то необходимо указать, что многие внезапные кризисы можно спрогнозировать, оценить их вероятность и возможные последствия, заблаговременно спланировать антикризисные мероприятия и ввести этот план в действие в том случае, когда угроза внезапного кризиса становится реальностью.

1.3 Антикризисный менеджмент на различных стадиях кризиса

Существует несколько классификаций стадий кризиса. Применительно к практике антикризисного менеджмента представляется целесообразным выделить три стадии кризиса:

· начальная стадия кризиса;

· промежуточная стадия кризиса;

· острая стадия кризиса.

Внезапный кризис всегда находится в острой стадии. Что касается кризисов тлеющих, то задача антикризисного менеджмента состоит как раз в том, чтобы выявить кризис на как можно более ранней стадии и купировать его дальнейшее развитие.

Влияние стадии кризиса на содержание антикризисного менеджмента представлено в таблице 1.1.

Таблица 1.1. Антикризисный менеджмент на различных стадиях кризиса

| № |

Стадия кризиса |

Содержание антикризисного менеджмента |

| 1. |

Начальная стадия |

· Угрозы существованию организации пока еще нет и нет необходимости проводить экспресс-диагностику состояния организации и осуществлять чрезвычайные меры стабилизации;

· Антикризисный менеджмент может быть ограничен диагностикой, планированием и выведением организации из кризиса в соответствии с планом антикризисных мероприятий.

|

| 2. |

Промежуточная стадия |

· Необходимо провести экспресс-диагностику, диагностику, планирование и выведение организации из кризиса;

· Осуществление чрезвычайных мер стабилизации не требуется.

|

| 3. |

Острая стадия |

· Требуется провести комплекс мероприятий антикризисного менеджмента – экспресс-диагностику, чрезвычайные меры стабилизации, диагностику, планирование и выведение организации из кризиса. |

1.4 Организационные формы антикризисного менеджмента

Организационные формы антикризисного менеджмента включают:

· антикризисный консалтинг;

· антикризисное управление под контролем кредиторов;

· антикризисное управление под руководством стороннего антикризисного менеджера;

· внутренний антикризисный менеджмент;

· антикризисный менеджмент в реабилитационных процедурах банкротства.

Каждая из этих форм обладает своей спецификой, которая проявляется в содержании антикризисного менеджмента.

Антикризисный консалтинг представляет разовую сделку по оказанию консалтинговых услуг. Сторонами сделки являются Заказчик (руководитель или собственник организации) и Исполнитель - антикризисный консультант (юридическое или физическое лицо). Сделка ограничена во времени и имеет определенную стоимость (гонорар исполнителя). Целью антикризисного консалтинга является оказание содействия Заказчику в выведении предприятия Заказчика из кризиса. Содержанием антикризисного консалтинга в общем случае является реализация Исполнителем следующих работ:

1. Экспресс-диагностика состояния организации.

2. Выработка чрезвычайных мер по стабилизации ситуации.

3. Диагностика состояния организации.

4. Выбор антикризисной стратегии.

5. Определение сроков и стоимости мероприятий по выведению организации из кризиса, а также основных параметров организации к окончанию срока реализации антикризисных мероприятий.

6. Разработка плана антикризисных мероприятий.

7. Презентация отчета о выполненных работах.

Непосредственное выведение организации из кризиса в функции Исполнителя не входит и осуществляется Заказчиком по рекомендациям Исполнителя.

В каждом конкретном случае состав работ по антикризисному консалтингу может не включать в себя все перечисленные выше работы, однако сокращение работ идет от № 6 к началу списка, но не наоборот.

Антикризисное управление под контролем кредиторов оформляется как трехсторонняя сделка, сторонами которой являются организация-должник (руководитель или собственник), кредитор (кредиторы) и антикризисный консультант.

Сделка состоит из двух взаимосвязанных частей:

1. уступка кредитора (комплекс уступок) в отношении своих требований (рассрочка, отсрочка, отказ от взимания процентов, штрафов и пеней, сокращение тела долга);

2. реализация должником комплекса антикризисных мероприятий.

Функции консультанта также состоят из двух частей:

1. работы, составляющие содержание классического антикризисного консалтинга;

2. мониторинг хода и результатов реализации организацией-должником плана антикризисных мероприятий по заданию и в интересах кредитора.

Антикризисное управление под руководством стороннего антикризисного менеджера предусматривает смену руководства организации и наделение стороннего менеджера полномочиями главного исполнительного лица организации. Инициатором этой формы антикризисного менеджмента является собственник организации.

Осуществлять антикризисный менеджмент может весьма ограниченный круг менеджеров экстра-класса, обладающих способностями и опытом выведения организаций из кризиса. Такого рода менеджеры должны обладать следующими способностями:

· стрессоустойчивость;

· быстро ориентироваться в самых сложных ситуациях;

· принимать единственно верные решения и добиваться их реализации.

К важнейшим умениям антикризисного менеджера относятся:

· быстро наводить порядок в организации;

· реализовывать самые радикальные изменения.

Внутренний антикризисный менеджмент - постоянно действующая система по предупреждению, выявлению и преодолению кризисов организации и предусматривает создание внутреннего антикризисного подразделения (службы) организации, выполняющего функции внутреннего антикризисного консалтинга руководителя организации.

Антикризисный менеджмент в реабилитационных процедурах банкротства регламентируется и реализуется в рамках Федерального закона «О несостоятельности (банкротстве)» от 26 октября 2002 г. № 127-ФЗ, в частности его Главы V («Финансовое оздоровление») и Главы VI («Внешнее управление»).

1.5 Интересы участников антикризисного менеджмента

В каждой организационной форме антикризисного менеджмента есть свои непосредственные участники, интересы которых далеко не всегда совпадают. Эти интересы надо знать и в практике антикризисного менеджмента учитывать (См. табл.1.2)

Таблица 1.2. Участники антикризисного менеджмента

| Организационная форма антикризисного менеджмента |

Участники |

| Антикризисный консалтинг |

-Заказчик (высшее исполнительное лицо или собственник организации)

-Исполнитель (индивидуальный или коллективный антикризисный консультант)

|

| Антикризисное управление под контролем кредиторов |

- Руководитель или собственник проблемной организации

- Кредитор (кредиторы)

-Антикризисный консультант

|

| Антикризисное управление под руководством стороннего антикризисного менеджера |

-Собственник проблемной организации

-Антикризисный менеджер, наделенный полномочиями высшего исполнительного лица

|

| Внутренний антикризисный менеджмент |

-Руководитель организации

- Антикризисное подразделение организации

|

| Антикризисный менеджмент в процедурах банкротства |

- Должник

- Арбитражный управляющий

- Конкурсные кредиторы

- Уполномоченные органы

- Органы государственной власти (в некоторых случаях)[5]

|

ДЛЯ САМООЦЕНКИ ГЛАВЫ 1

· ответить на вопросы:

1. Какого содержание антикризисного менеджмента в условиях внезапного кризиса?

2. Что понимается под антикризисным менеджментом в узком смысле слова?

3. Какого содержание антикризисного менеджмента на различных стадиях кризиса?

4. Какие существуют организационные формы антикризисного менеджмента?

5. Кто является участниками антикризисного менеджмента?

· выполнить задание:

Выберите правильный ответ

1. Сущность антикризисного менеджмента состоит:

a) в выведении организации из кризиса;

b) устранении причин кризиса;

c) предупреждении кризиса;

d) прогнозировании кризиса.

2. Целью антикризисного менеджмента в узком смысле является:

a) спасение организации от вызванной кризисом катастрофы (банкротства);

b) минимизация ущерба от кризисов путем предотвращения большинства кризисов;

c) ограничения тех кризисов, которые не удалось избежать;

d) выведение организации из тех кризисов, которые не удалось ограничить.

3. Антикризисный менеджмент на промежуточной стадии кризиса включает:

a) реализация чрезвычайных мер стабилизации;

b) проведение экспресс-диагностики организации;

c) выделение организации из кризиса.

4. Участниками антикризисного менеджмента под руководством стороннего антикризисного менеджера являются:

a) кредитор;

b) антикризисный консультант;

c) антикризисный менеджер, наделенный полномочиями высшего исполнительного лица;

d) собственник проблемной организации.

ГЛАВА 2. ЗАИНТЕРЕСОВАННЫЕ ЛИЦА АНТИКРИЗИСНОГО МЕНЕДЖМЕНТА

2.1 Заинтересованные лица: понятие и структура

Помимо непосредственных участников, в каждом случае антикризисного менеджмента есть заинтересованные лица, интересы которых, не совпадающие с интересами непосредственных участников,

Термин «заинтересованные лица» (“Stakeholders”) является ключевым в развивающейся в западных странах с 1963 г. «Теории заинтересованных лиц» (StakeholdersTheory). Сущность этой концепции состоит в том, что частное предприятие должно быть социально-ориентированным и помимо акционеров (собственников) предприятия (stockholders) существует гораздо более широкий круг лиц (stakeholders), оказывающих влияние на деятельность организации и чьи интересы должны учитываться в ее деятельности.

К числу "заинтересованных лиц" организации относят:

· акционеров;

· руководителей;

· персонал;

· поставщиков;

· потребителей;

· кредиторов;

· средства массовой информации;

· представителей государства;

· сообщество местных жителей;

· общество в целом.[6]

Заинтересованными лицами антикризисного менеджмента могут быть:

· топ-менеджеры организации;

· персонал;

· поставщики;

· потребители;

· кредиторы;

· органы власти (федеральные, субъектов Российской Федерации, местные); надзорные органы;

· местные жители;

· профсоюзы;

· средства массовой информации и др.

Заинтересованность лиц, непосредственно не участвующих в антикризисном менеджменте, может быть формальной (основанной на соответствующих нормативных правовых актах) и неформальной, коллективной и индивидуальной, системной и ситуативной.

Например, местная налоговая инспекция, на учете которой стоит данная организация, заинтересована в том, чтобы все обязательные платежи были исполнены в установленные Налоговым Кодексом РФ (НК РФ) сроки, а не в предоставления отсрочки (рассрочки) по обязательным платежам согласно ст. 64 НК РФ, даже если взимание обязательных платежей угрожает организации банкротством. Причина такого «рвения» фискальных органов лежит в ограниченности финансовых ресурсов, предусмотренных на отсрочку (рассрочку) обязательных платежей в федеральном бюджете и находящихся в распоряжении данной налоговой инспекции.

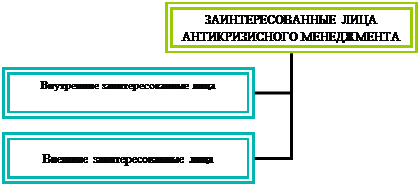

Все заинтересованные лица антикризисного менеджмента могут быть разделены на две группы (см. рис.2.1.)

Рис. 2.1. Заинтересованные лица антикризисного менеджмента

Внутренние заинтересованные лица включают:

1. собственников;

2. наемных руководителей (топ-менеджеры);

3. персонал.

Внешние заинтересованные лица подразделяются на следующие группы:

1. партнеры (поставщики, потребители, кредиторы);

2. властные (федеральные, субъектов РФ, местные) органы;

3. фискальные (ФНС и ее инспекции) органы;

4. надзорные (пожарные, санитарные, потребительские, экологические, горные и пр.) органы;

5. ассоциации, общественные движения (защиты прав потребителей, защиты животных, защиты окружающей среды и пр.), партии;

6. местные жители;

7. средства массовой информации;

8. все общество в целом.

2.2

Интересы заинтересованных лиц

Следует подчеркнуть, что у каждой проблемной организации в разных кризисных ситуациях есть свой индивидуальный набор заинтересованных лиц. Конкретные интересы заинтересованных лиц различны. Вместе с тем, основные интересы заинтересованных лиц можно определить в целом. Для этого необходимо классифицировать все интересы на позитивные (чего стремятся достичь) и негативные (чего хотят избежать). (См. Таблицу 2.1).

Таблица 2.1. Основные интересы заинтересованных лиц антикризисного менеджмента

| Заинтересованные лица |

Интересы |

| Позитивные (чего стремятся достичь) |

Негативные

(чего хотят избежать)

|

| ВНУТРЕННИЕ |

| Собственники |

Восстановить ликвидность предприятия (уровень доходности, соизмеримый с риском вложения, позволяющий выгодно продать предприятия ) |

Банкротства, потери собственности или своих вложений в собственность |

| Наемные руководители (топ-менеджеры) |

Удержаться в структуре управления |

Отстранения от руководства. |

| Персонал |

Стабильной занятости, роста зарплаты. |

Сокращения выплат и зарплат, потери работы. |

| ВНЕШНИЕ |

| Поставщики |

Сохранения партнерских отношений.

Возврата задолженности (если есть)

|

Разрыва партнерских отношений.

Потери кредиторской задолженности.

|

| Потребители |

Удовлетворения своих запросов.

Продолжения поставок.

|

Принудительного взыскания долга (если есть).

Ущерба жизни, здоровью в результате потребления продукта.

|

| Кредиторы |

Удовлетворение своих требований.

Сохранения партнерских отношений.

|

Потери кредитов.

Разрыва партнерских отношений.

|

| Властные органы |

Сохранения:

· рабочих мест

· производственного потенциала организации

· социальных функций организации (предоставление жилья, отопления, благоустройство территории, детские оздоровительные лагеря и т.п.).

· налоговой базы.

|

Роста безработицы.

Потери социальных функций.

Потери производственного потенциала.

|

| Надзорные органы |

Соблюдения поднадзорных правил и ограничений. |

Нарушения поднадзорных правил и ограничений. |

| Ассоциации, общественные движения, партии. |

Достижения уставных задач (охрана, защита, развитие и пр.).

Демонстрации своей общественной значимости.

|

Угроз достижению уставных задач (невозможности охраны, защиты, развития).

Потери своей общественной значимости.

|

| Местные жители |

Наличия «привычных» рабочих мест.

Удовлетворения социальных потребностей (в жилье, тепле, транспорте, лечении, дорогах и т.п.).

Отсутствия вреда жизни и здоровью.

|

Потери «привычных» рабочих мест.

Потери источника удовлетворения социальных потребностей (в жилье, тепле, транспорте, лечении, дорогах и т.п.).

Вреда жизни и здоровью.

|

| Средства массовой информации |

Первыми сообщить «горячую» новость.

Продемонстрировать свою общественную значимость.

Обладать способностью привлекать рекламу.

|

Потерять:

· «горячую» новость

· общественную значимость

· способность привлекать рекламу

|

| Общество в целом |

Обеспечения национальной безопасности.

Экономического роста.

Повышения конкурентоспособности экономики.

|

Угроз национальной безопасности.

Экономического спада.

Снижения конкурентоспособности экономики.

|

Задачей антикризисного менеджмента является определение:

· заинтересованных лиц и их интересов;

· заинтересованных лиц, чьи интересы можно проигнорировать;

· заинтересованных лиц, на чьи интересы можно повлиять (и каким образом?);

· заинтересованных лиц, чьи интересы нужно обязательно учесть.

Очевидно, что интересы отдельных заинтересованных лиц и непосредственных участников антикризисного менеджмента различны и часто конфликтны. Из этого вовсе не следует, что интересы одних участников и заинтересованных лиц могут быть удовлетворены только за счет интересов других участников и заинтересованных лиц, то есть что выигрыш одной стороны возможен только за счет проигрыша другой. Такая ситуация, называемая «игрой с нулевым результатом» и существует только там, где совокупные ресурсы «игроков» жестко ограничены. Тогда действительно, источником выигрыша одной стороны является проигрыш другой.

Однако в случае антикризисного менеджмента основной ресурс всех участников и заинтересованных сторон – способность предприятия генерировать прибыль – возрастает. Именно в этом и состоит цель и смысл антикризисного менеджмента: превратить предприятие убыточное в прибыльное. Результат такой «игры» вовсе не нулевой, и это означает, что в антикризисном менеджменте может и должен быть достигнут компромисс интересов большинства участников и заинтересованных сторон. Задача практика по антикризисному менеджменту (кто бы это ни был – сторонний консультант, приглашенный антикризисный директор или сотрудник внутренней антикризисной службы) заключается в том, чтобы определить рамки разумного компромисса и добиться его достижения.

При этом необходимо иметь в виду, что удовлетворить всех участников и заинтересованных лиц часто бывает невозможно и чьими-то интересами необходимо пожертвовать. (не относится к тем интересам, которые нужно обязательно учесть, т.е. которые невозможно проигнорировать). В практике антикризисного менеджмента чаще всего приходится жертвовать интересами наемных управленцев организации (их меняют), части персонала (его увольняют) и местных органов власти (на которые возлагают социальные функции, до того реализовавшиеся кризисным предприятиям).

ДЛЯ САМООЦЕНКИ ГЛАВЫ 2

· ответить на вопросы:

1. В чем заключается сущность теории заинтересованных лиц?

2. Кто относится к числу "заинтересованных лиц" организации?

3. Кто является заинтересованными лицами антикризисного менеджмента?

4. Какова структура внутренних заинтересованных лиц антикризисного менеджмента?

5. На какие группы подразделяются внешние заинтересованные лица?

6. Каковы основные интересы заинтересованных лиц антикризисного менеджмента?

7. Какая ситуация называемая «игрой с нулевым результатом»?

· выполнить задание:

Выберите правильный ответ

1. Заинтересованными лицами антикризисного менеджмента, интересы которых необходимо учитывать, являются:

a) государственные органы управления;

b) местные органы власти;

c) персонал;

d) руководство;

e) собственник;

f) кредиторы;

g) СМИ.

2. Конфликтные пары заинтересованных лиц в антикризисном менеджменте:

a) персонал – руководитель;

b) руководитель - местные органы власти;

c) руководитель – собственник;

d) собственник – местные органы власти;

e) собственник – кредиторы.

3. Внутренние заинтересованные лица включают:

a) собственников;

b) наемных руководителей (топ-менеджеры);

c) персонал.

d) местные жители;

e) средства массовой информации.

4. Преимущественные интересы собственника:

a) вывести организацию из кризиса;

b) удовлетворить интересы кредиторов;

c) обеспечить высокую стоимость бизнеса;

d) удовлетворить интересы руководства;

e) удовлетворить интересы персонала;

f) удовлетворить интересы местных органов власти.

5. Преимущественные интересы кредиторов:

a) вывести организацию из кризиса;

b) удовлетворить интересы собственника;

c) вернуть свои деньги;

d) обеспечить высокую стоимость бизнеса;

e) удовлетворить интересы руководства;

f) удовлетворить интересы персонала;

g) удовлетворить интересы местных органов власти.

ГЛАВА 3. СОДЕРЖАНИЕ ВНУТРЕННЕГО АНТИКРИЗИСНОГО МЕНЕДЖМЕНТА

3.1

Цели, задачи и сущность внутреннего антикризисного менеджмента

Внутренний антикризисный менеджмент - антикризисный менеджмент в широком смысле, постоянно реализуемый на предприятии силами организации.

Целью внутреннего антикризисного менеджмента является сокращение убытков и ущерба от внезапных и тлеющих кризисов организации.

Задачами, которые призван решать внутренний антикризисный менеджмент, являются: прогнозирование, выявление (обнаружение), предотвращение и преодоление кризисов организации.

Содержание внутреннего антикризисного менеджмента состоит в осуществлении следующих работ:

1. Подготовка ранжированного перечня рисков организации, могущих быть причиной кризисов.

2. Выбор показателей развития кризисов организации.

3. Определение граничных значений показателей развития кризисов организации.

4. Разработка алгоритмов и порядка мониторинга показателей развития кризисов.

5. Мониторинг показателей развития и раннее обнаружение кризисов организации.

6. Упредительное планирование антикризисных мероприятий в отношении каждого вероятного кризиса организации.

7. Разработка антикризисных планов и инструкций для подразделений и сотрудников организации.

8. Обучение и тренировки руководителей и сотрудников организации действиям в кризисных ситуациях.

9. Реализация планов антикризисных мероприятий в случае обнаружения кризиса (антикризисный менеджмент в узком смысле).

10. Мониторинг реализации планов антикризисных мероприятий в случае обнаружения кризиса.

11. Анализ мониторинга антикризисных действий организации и использование результатов этого мониторинга для постоянного совершенствования элементов внутреннего антикризисного менеджмента, в частности работ №№ 1-9.

Все работы по внутреннему антикризисному менеджменту объединены единством цели, задач и содержания.

Практика внутреннего антикризисного менеджмента основана на следующих положениях:

· ущерб от кризиса организации может быть сведен к минимуму, если кризис выявлен (обнаружен) на ранней стадии и приняты меры по недопущению развития кризиса в острую стадию;

· для того чтобы обнаружить кризис на ранней стадии, необходимо организовать постоянный мониторинг показателей развития кризиса;

· для того чтобы не допустить перерастания начального кризиса в острую стадию, необходимо немедленно после обнаружения кризиса задействовать заранее разработанный план антикризисных мероприятий;

· для того чтобы заблаговременно разработать план антикризисных мероприятий, необходимо включить данный кризис в ранжированный перечень рисков.

Таким образом, разработка ранжированного перечня рисков организации является обязательным условием всех дальнейших работ по внутреннему антикризисному менеджменту.

Детальный перечень рисков организации - это дело конкретное, и только конкретное исследование может привести к созданию такого перечня.[7]

Характерной чертой риска является то, что риск можно количественно оценить; величина риска равна произведению вероятности риска, исчисляемой долями единицы (0 – риск невероятного события, 1 – риск неизбежного события), на последствия риска, также исчисляемые долями единицы (0 – ничтожные последствия, 1 - катастрофа, уничтожения объекта).

В ранжированный перечень рисков организации целесообразно включить те риски, возможные последствия которых превышают 0,5 (то есть те, которые могут угрожать существованию предприятия, то есть вызвать кризис), а общая величина превышает 0,3. Как показывает практика, ранжированный перечень рисков должен быть ограничен 10-15 рисками.

После того, как составлен ранжированный перечень рисков, для каждого кризиса, который может быть вызван содержащимся в перечне риском, необходимо выбрать показатели, по изменению или наличию которых можно обнаружить развитие кризиса. Число таких показателей для каждого кризиса не должно превышать 3-5. Затем необходимо организовать постоянный мониторинг этих показателей.

Следующим этапом профилактической работы по предупреждению кризисов является разработка для каждого кризиса плана антикризисных мероприятий и инструкций антикризисных действий руководства и персонала.

Завершающим этапом профилактической работы по предупреждению кризисов является обучение и подготовка руководителей и персонала предприятия действиям по предупреждению развития и по преодолению кризисов.

Для того чтобы все перечисленное выше действительно было сделано и делалось постоянно, внутренний антикризисный менеджмент должен иметь управленческое, организационное, методическое и кадровое обеспечение.

Управленческим обеспечением антикризисного менеджмента является комплекс управленческих решений, оформленных соответствующими распорядительными документами (приказами, распоряжениями). В этих документах должны содержаться подробные и исчерпывающе полные указания относительно целей, содержания и порядка осуществления работ, сроков реализации, ответственных подразделений и должностных лиц, порядка отчетности и контроля. Проекты документов должно готовить антикризисное подразделение, утверждать – руководитель организации, реализовывать – соответствующие каждому кризиса подразделения и сотрудники организации.

Организационной основой внутреннего антикризисного менеджмента должно служить специальное антикризисное подразделение предприятия (отдел, управление, служба), которое подробно рассматривается в последующих разделах учебного пособия.

Методическим обеспечением внутреннего антикризисного менеджмента должны стать планы, методики и инструкции, подготовленные антикризисным подразделением и утвержденные руководителем организации.

Кадровым обеспечением внутреннего антикризисного менеджмента, помимо сотрудников антикризисного подразделения, должны быть все сотрудники организации в той мере и степени, в какой их участие необходимо для решения задач антикризисного менеджмента. Для этой цели они должны иметь инструкции и регламенты, и, - что наиболее важно, - быть соответствующим образом научены, подготовлены и натренированы. Поэтому организация антикризисного обучения, подготовки и тренировок руководства и персонала организации является обязательным элементом внутреннего антикризисного менеджмента.

Важнейшей частью внутреннего антикризисного менеджмента является мониторинг реализации планов антикризисных мероприятий в ситуациях, когда эти планы практически реализуются.

Мониторинг реализации планов антикризисных мероприятий отличается от мониторинга показателей развития кризисов: мониторинг показателей осуществляется постоянно всеми подразделениями организации, мониторинг реализации планов – только тогда, когда какой-то кризис действительно начал развиваться и соответствующий план вступил в действие. Осуществляют мониторинг реализации планов сотрудники антикризисного подразделения.

Смысл мониторинга реализации планов заключается в том, что результаты всех работ по антикризисному менеджменту всегда будут приблизительны и нуждаться в совершенствовании. Мониторинг реализации планов антикризисных мероприятий является той обратной связью, с помощью которой эффективность системы внутреннего антикризисного менеджмента должна постоянно повышаться: необходимо актуализировать ранжированный перечень рисков, уточнять список показателей развития каждого кризиса, совершенствовать систему мониторинга и т.д. Именно поэтому внутренний антикризисный менеджмент является системой постоянного, а не разового действия.

3.2

Некоторые практические рекомендации в отношении отдельных работ внутреннего антикризисного менеджмента

Источниками информации для построения ранжированного перечня рисков (работа 1) являются:

1. сведения о кризисах/трудностях/проблемах организаций данной отрасли/региона/населенного пункта; эти сведения в историческом разрезе можно получить из отраслевых и региональных обзоров/отчетов/диссертаций; конъюнктуру предприятий отрасли можно выявить посредством мониторинга сообщений СМИ (в том числе Интернет-источников), а также из баз данных ФНС и Госкомстата;

2. оценки ветеранов отрасли (но не слишком старых, а тех, которые работали последние 5-10 лет);

3. представления опытных сотрудников организации.

При построении перечней показателей развития кризисов (работа 2) можно пользоваться публикациями, опытом сотрудников организациями и здравым смыслом. Последнее означает, что преимущественно нужно использовать те показатели, которые уже включены в бухгалтерскую и управленческую отчетность организации, а не изобретать новые.

Основой для определения граничных значений показателей развития кризисов (работа 3) могут быть соответствующие публикации и опыт сотрудников, но еще больше – опыт реальных кризисных ситуаций: анализируя «задним числом» динамику самых разных показателей, предшествующую кризису, можно выявить фактические изменения показателей, которые позволят уточнить и перечень показателей, и их граничные значения.

При разработке алгоритмов и порядка мониторинга показателей развития кризисов (работа 4) и налаживании этого мониторинга (работа 5) необходимо исходить из того, что антикризисный мониторинг должен быть встроен в систему отчетности организации и в существующие системы мониторинга (если таковые есть): любая новая работа встречает сопротивление; гораздо легче модифицировать работу существующую, чем заставить людей делать что-то дополнительно к их привычным обязанностям.

Мониторинг показателей развития кризисов нужно постараться автоматизировать путем использования информационных технологий. Это тем легче сделать, чем шире на предприятии применяются информационные технологии (бухгалтерские, складские, закупочные, сбытовые и т.п. программы и программное обеспечение) по отдельности и в комплексе.

ДЛЯ САМООЦЕНКИ ГЛАВЫ 3

· ответить на вопросы:

1. Каковы цели и задачи внутреннего антикризисного менеджмента?

2. В чем заключается содержание внутреннего антикризисного менеджмента?

3. На каких предпосылках основана практика внутреннего антикризисного менеджмента?

4. Каковы цели мониторинга реализации планов антикризисных мероприятий?

5. Что является источником информации для построения ранжированного перечня рисков?

· выполнить задание:

Выберите правильный ответ

1. Внутренний антикризисный менеджмент осуществляется в интересах:

a) собственника;

b) руководителя;

c) кредиторов;

d) персонала.

2. Мониторинг реализации планов антикризисных мероприятий отличается от мониторинга показателей развития кризисов:

a) да;

b) нет.

3. Первый этап внутреннего антикризисного менеджмента:

a) разработка плана антикризисных мероприятий;

b) реализация плана антикризисных мероприятий;

c) мониторинг реализации плана антикризисных мероприятий;

d) совершенствование методов внутреннего антикризисного менеджмента;

e) организация мониторинга показателей развития кризиса;

f) выбор показателей развития кризиса;

g) составление ранжированного списка рисков;

h) проведение экспресс-диагностики состояния организации;

i) составление прогноза существования предприятия.

4. Второй этап внутреннего антикризисного менеджмента:

a) разработка плана антикризисных мероприятий;

b) реализация плана антикризисных мероприятий;

c) мониторинг реализации плана антикризисных мероприятий;

d) совершенствование методов внутреннего антикризисного менеджмента;

e) организация мониторинга показателей развития кризиса;

f) выбор показателей развития кризиса;

g) составление ранжированного списка рисков;

h) проведение экспресс-диагностики состояния предприятия;

i) составление прогноза существования организации.

ГЛАВА 4. ВНУТРЕННИЙ МОНИТОРИНГ ФИНАНСОВОГО СОСТОЯНИЯ ОРГАНИЗАЦИИ

4.1

Основные показатели мониторинга

Финансовое состояние организации является важнейшим показателем наличия или отсутствия кризиса. Когда определяют острый кризис на уровне организации, как ситуацию, угрожающую ее существованию, то, прежде всего, имеют в виду состояние неплатежеспособности, грозящее банкротством.

Внутренний мониторинг финансового состояния организации проводится по следующим видам показателей:

1. просроченная кредиторская задолженность;

2. отклонение фактических финансовых результатов от плановых;

3. ликвидность и платежеспособность;

4. финансовая устойчивость;

5. рентабельность.

Наличие кредиторской задолженности суммарной величиной более 100 тыс. рублей и просроченной более чем на 3 месяца является признаком несостоятельности и служит основание для признания должника банкротом. [8]

Такой задолженности допускать нельзя и поэтому мониторинг кредиторской задолженности должен осуществляться ежемесячно.

Невыполнение плановых показателей является одним из первых признаков кризиса предприятия. Мониторинг соотношения плановых и фактических финансовых показателей является обязательным условием эффективного оперативного менеджмента. Если такого мониторинга нет, его надо немедленно наладить как часть внутреннего мониторинга финансового состояния организации.

Каждый случая негативного отклонения фактических финансовых показателей от плановых должен анализироваться. Невыполнение плана в течение трех отчетных периодов подряд (например, кварталов) есть признак кризиса.

Ликвидность характеризует способность предприятия выполнять свои обязательства, расплачиваясь по выставленным счетам. Она определяет краткосрочную устойчивость предприятия, иными словами «краткосрочную платежеспособность». Коэффициенты ликвидности являются важной составляющей оценки возможности организации погасить имеющуюся задолженность и основными (формальными) показателями при рассмотрении вероятности банкротства.

Существуют следующие коэффициенты ликвидности:

1. Коэффициент срочной (абсолютной) ликвидности: показывает долю текущих обязательств, покрываемых за счет денежных средств и реализации краткосрочных ценных бумаг, то есть отражает возможность предприятия погасить свои краткосрочные обязательства в самый ближайший период времени. В мировой практике считается нормальным значение показателя на уровне 0,2 - 0,3.

Коэффициент рассчитывается как соотношение суммы денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам.

2. Промежуточный коэффициент покрытия (коэффициент быстрой ликвидности): определяет долю текущих обязательств, покрываемых оборотными активами за вычетом запасов, то есть отражает прогнозируемые платежные возможности предприятия при условии своевременного проведения расчетов с дебиторами. Коэффициент рассчитывается как отношение суммы денежных средств, краткосрочных финансовых вложений и краткосрочной дебиторской задолженности к краткосрочным обязательствам. Рекомендуемое значение: зарубежные экономисты считают идеальной ситуацию, когда этот коэффициент не меньше 1, а приемлемым уровнем является 0,6 - 0,7.

3. Коэффициент покрытия краткосрочной задолженности оборотными активами (коэффициент текущей ликвидности): показывает достаточность оборотных средств у организации, которые могут быть использованы для погашения своих краткосрочных обязательств, то есть отражает способность организации погасить текущие обязательства за счет производственных запасов, готовой продукции, денежных средств, дебиторской задолженности и прочих оборотных активов. Коэффициент рассчитывается как отношение суммы оборотных активов к краткосрочным обязательствам. Рекомендуемое значение, принятое в международной практике, равно 1,2; в отечественной практике диапазон значений показателя - от 1 до 2. Нижняя граница обусловлена тем, что оборотных средств должно быть достаточно для покрытия своих краткосрочных обязательств.

Следует отметить, что коэффициенты ликвидности не могут считаться определяющими при оценке платежеспособности предприятия, так как имеют ряд недостатков и ограничений. Показатели ликвидности являются статичными характеристиками, как и данные баланса, на основе которого они рассчитываются, и отражают состояние активов и обязательств на конец отчетного периода. Эти показатели не учитывают также реальные потоки денежных средств в течение анализируемого периода. Выявить реальную платежеспособность организации можно, анализируя предстоящие притоки и оттоки денежных средств. Поэтому коэффициенты ликвидности (при наличии только данных баланса и отчета) следует дополнять показателями «Коэффициент покрытия обязательств притоком денежных средств» и «Интервал самофинансирования», в расчете которых используются показатели дебиторской и кредиторской задолженности.

Коэффициент покрытия обязательств притоком денежных средств, разработанный известным исследователем в области финансового анализа Уильямом Бивером, является достаточно представительным для оценки платежеспособности по "потоку денежных средств".

Коэффициент Бивера рассчитывается как отношение суммы чистой прибыли и амортизационных отчислений к средней за период величине долгосрочных и краткосрочных обязательств. По международным стандартам рекомендуемое значение (годовое) для данного показателя находится в интервале 0,17-0,4. Т.е. при наличии большой величины кредиторской задолженности в составе обязательств и ее тенденции к росту (без каких либо существенных изменений в прибыли и амортизационных отчислений) коэффициент Бивера уменьшается, что вводит организацию в зону риска банкротства:

- если показатель составил в годовом исчислении менее 0,17, то полученное значение показателя позволяет отнести предприятие к высокой группе «риска потери платежеспособности», т.е. уровень покрытия задолженности суммой чистой прибыли и амортизации низкий;

- если показатель составил в годовом исчислении от 0,17 до 0,4, то полученное значение показателя позволяет отнести предприятие к средней группе «риска потери платежеспособности», т.е. уровень покрытия задолженности суммой чистой прибыли и амортизации средний;

- если показатель составил в годовом исчислении более 0,4, то полученное значение показателя позволяет отнести предприятие к низкой группе «риска потери платежеспособности», т.е. уровень покрытия задолженности суммой чистой прибыли и амортизации высокий.

Интервал самофинансирования показывает длительность периода, в течение которого организация сможет спокойно функционировать и оплачивать счета, даже если не будет никаких поступлений денежных средств в текущем периоде.

Показатель определяется в днях как отношение средней за период суммы краткосрочной дебиторской задолженности, денежных средств и краткосрочных финансовых вложений, умноженной на длительность периода анализа (в днях), к разнице между себестоимостью реализованной продукции и амортизационными отчислениями.

Интервал самофинансирования отражает уровень резервов для финансирования издержек предприятия за счет имеющихся денежных средств, краткосрочных финансовых вложений и поступлений от дебиторов. Как и в предыдущих показателях, рост сомнительной и безнадежной дебиторской задолженности сокращает интервал самофинансирования и подрывает финансовую стабильность организации. В международной практике считается нормальным, если показатель превышает в годовом исчислении 360 дней.

Финансовая устойчивость показывает уровень независимости предприятия от внешних источников финансирования, а также устойчивость дохода собственников предприятия. Анализ финансовой устойчивости должен показать наличие или отсутствие у организации возможностей по привлечению дополнительных заемных средств.

Существуют следующие коэффициенты финансовой устойчивости, в расчете которых учитывается влияние дебиторской и кредиторской задолженности:

Коэффициент покрытия задолженности, определяемый как соотношение дебиторской задолженности к кредиторской задолженности. Данный коэффициент показывает, какая величина дебиторской задолженности приходится на 1 рубль кредиторской задолженности. Рекомендуемое минимальное значение равно 1. Следовательно, для обеспечения финансовой устойчивости необходимо некоторое превышение показателя дебиторской задолженности ввиду риска появления проблем с взысканием с дебиторов средств для погашения своих обязательств.

Коэффициент задолженности другим организациям, определяемый как соотношение суммы краткосрочной кредиторской задолженности перед поставщиками и подрядчиками, дочерними и зависимыми организациями, по авансам полученным, по векселям к уплате, перед прочими кредиторами к выручке.

Данный коэффициент характеризует вероятность расчета предприятия с прямыми кредиторами – контрагентами при условии получения выручки, сумма которой будет сохраняться на уровне среднемесячной. Как видно из расчета данного коэффициента его рост свидетельствует о наличии проблем с платежеспособностью. Увеличение коэффициента может быть вызвано ростом показателя кредиторской задолженности и/или сокращением выручки, что в свою очередь может свидетельствовать о проблемах с взысканием одной из составляющих выручки – дебиторской задолженности.

Коэффициент задолженности фискальной системе, аналогичен предыдущему коэффициенту, определяется соотношением суммы кредиторской задолженности перед государственными внебюджетными фондами и перед бюджетом к показателю выручки. Коэффициент характеризует возможность покрытия суммой полученной выручки обязательств перед бюджетом и государственными внебюджетными фондами. Рост данного показателя является отрицательной тенденцией, свидетельствующей об увеличении обязательств перед государственной фискальной системой, не обеспеченных достаточным уровнем выручки от продаж. Кроме того, данный коэффициент сильно влияет на финансовую устойчивость организации, так как при несвоевременном погашении обязательств перед бюджетом и внебюджетными фондами на сумму просроченных обязательств начисляются крупная величина штрафа и пени, тем самым еще больше увеличивая кредиторскую задолженность. Особенностями погашения таких просроченных обязательств является то, что сначала предприятие должно погашать штрафы и пени, а лишь потом сам долг по налогам и сборам. На практике, не имея достаточной суммы для разового или системного погашения всей задолженности, за предприятием тянется «хвост» просроченных долгов, появляется угроза банкротства.

Коэффициент внутреннего долга рассчитывается как соотношение суммы задолженности перед персоналом организации, перед участниками (учредителями) по выплате доходов, доходов будущих периодов, резервов предстоящих расходов, прочих краткосрочных обязательств к выручке. Показатель характеризует общую степень платежеспособности и оборачиваемости сумм по внутренним обязательствам предприятия.

В итоге, в приведенных коэффициентах финансовой устойчивости влияние дебиторской и кредиторской задолженности сводится к следующему: рост кредиторской задолженности без соответствующего роста производительности труда, - а, следовательно, и без роста выручки, - приводит к снижению финансовой устойчивости предприятия, к вынужденным мерам по привлечению дополнительных заемных средств с целью погашения текущих обязательств. Помимо того, рост дебиторской задолженности содержит риск появления и увеличения сомнительной и безнадежной дебиторской задолженности, что может существенно снизить показатель выручки, а с ним и финансовую устойчивость, с потерей которой возникает угроза банкротства.

Рентабельность является обобщенной характеристикой эффективности хозяйственной деятельности предприятия. Одним из показателей данной эффективности является скорость оборачиваемости дебиторской и кредиторской задолженности. Помимо прочего, от скорости оборачиваемости напрямую зависит уровень платежеспособности и финансовой устойчивости организации.

Основная цель анализа заключается в определении скорости и времени оборачиваемости задолженности и резервов ее ускорения. Оборачиваемость дебиторской и кредиторской задолженности характеризуется двумя показателями: оборачиваемость в днях и коэффициент оборачиваемости.

Коэффициенты оборачиваемости дебиторской задолженности влияют и на ее качество, и на ее ликвидность. Качество дебиторской задолженности — это вероятность ее взыскания без потерь. Ликвидность дебиторской задолженности – это скорость, с которой она превращается в денежные средства.

Показателем этой вероятности является степень соответствия сроков задолженности условиям платежа, установленным предприятием. Опыт показывает, что чем дольше счета остаются неоплаченными после срока, в течение которого они должны быть оплачены, тем меньше вероятность их инкассирования вообще. Длительность оборота — это показатель срока задолженности (определяет, какое количество дней в среднем счета предприятия остаются неоплаченными). Этот показатель часто называют сроком кредита. По сути, это тот кредит, который предприятие предоставляет своим клиентам в виде отсрочки платежей по поставленным товарам или услугам. Особенно важным он является для сравнения с ожидаемым периодом оборачиваемости, который определяется условиями расчетов. Здесь оборачиваемость характеризует скорость, с которой дебиторская задолженность превращается в денежные средства, выступает мерой ликвидности дебиторской задолженности.

Существуют следующие формулы для расчетов коэффициентов оборачиваемости дебиторской задолженности:

1. Коэффициент оборачиваемости долгосрочной дебиторской задолженности (Кдзд):

Кдзд = Выручка / ((Долг. ДЗ на начало г. + Долг. ДЗ на конец г.) / 2)

Данный показатель характеризует число оборотов, совершаемых долгосрочной дебиторской задолженностью за отчетный год. Увеличение показателя характеризует улучшение платежной дисциплины со стороны дебиторов и снижение риска появления сомнительной и безнадежной долгосрочной дебиторской задолженности.

2. Коэффициент оборачиваемости краткосрочной дебиторской задолженности (Кдзк):

Кдзк = Выручка / ((Крат. ДЗ на начало г. + Крат. ДЗ на конец г.) / 2)

Данный показатель характеризует число оборотов, совершаемых краткосрочной дебиторской задолженностью за отчетный год. Гашение задолженности увеличивает число оборотов, тем самым характеризует эффективность расчетной системы предприятия.

3. Длительность оборота долгосрочной дебиторской задолженности (Одзд):

Одзд = 360 / Кдзд

Данный показатель указывает продолжительность одного оборота средств, вложенных в долгосрочную дебиторскую задолженность. Предприятие должно придерживаться стратегии сокращения продолжительности оборота с целью повышения эффективности производственного процесса. В противном случае падает показатель ликвидности, и для пополнения ликвидных оборотных средств предприятию необходимо будет брать на себя новые обязательства, понижая свою финансовую устойчивость.

4. Длительность оборота краткосрочной дебиторской задолженности (Одзк):

Одзк = 360 / Кдзк

Данный показатель указывает продолжительность одного оборота средств, вложенных в краткосрочную дебиторскую задолженность. Уменьшение данного показателя свидетельствует о быстром высвобождении денежных ресурсов из процесса оборота и возможном их использовании для целей организации.

Коэффициенты оборачиваемости кредиторской задолженности характеризуют реальную ситуацию, а также потенциальные возможности (если рассматривать данные коэффициенты в динамике) предприятия гасить свои обязательства. К ним относятся следующие коэффициенты:

1. Коэффициент оборачиваемости кредиторской задолженности (Кк3):

Ккз = Выручка / ((КЗ на начало г. + КЗ на конец г.) / 2)

Коэффициент характеризует число оборотов кредиторской задолженности за отчетный год. Увеличение показателя свидетельствует об ускорении погашения текущих обязательств перед кредиторами, об отсутствии проблем с оборотными средствами, которыми данные обязательства гасятся. Естественно, рост кредиторской задолженности без роста показателя выручки снижает коэффициент оборачиваемости и может привести к «хроническим» долгам и угрозе появления банкротства.

2. Длительность оборота кредиторской задолженности (Окз):

Окз = 360 / Ккз

Коэффициент характеризует скорость погашения кредиторской задолженности. Если показатель превышает 180 дней, установленных для исполнения денежных обязательств, можно предположить, что сроки выполнения обязательств предприятия уже истекли или у предприятия не хватит ресурсов, чтобы расплатиться с кредиторами в течение установленного срока. Для предприятия, у которого длительности оборота краткосрочной задолженности по денежным платежам менее 180 дней, можно сказать, что оно является платежеспособным и у него достаточно ресурсов, чтобы расплатиться с кредиторами в течение установленного срока. Для первоклассных компаний срок исполнения обязательств перед кредиторами равен 60 дням.

Показатели дебиторской и кредиторской задолженности учитываются при расчете результирующего показателя эффективности управления оборотным капиталом - чистого производственного оборотного капитала, который представляет собой сумму запасов и прочих оборотных активов, краткосрочной дебиторской задолженности за минусом кредиторской задолженности. Чем меньше величина показателя и короче длительность его оборота, тем более эффективно работает предприятие.

Положительная величина показателя (возникающая в результате превышения средств, вложенных в запасы и отвлеченных в дебиторскую задолженность, над задолженностью перед кредиторами) соответствует сумме необходимых организации дополнительных средств, которые она может получить, например, путем краткосрочного кредитования.

Отрицательное значение чистого производственного оборотного капитала свидетельствует о том, что за счет неплатежей поставщикам и другим кредиторам предприятие финансировало не только отсрочки, предоставленные покупателям продукции, но и все свои запасы, а также прочую деятельность (отвлеченные средства). Отрицательная, но близкая к нулю величина длительности оборота свидетельствует о рискованности политики предприятия, строящего свою деятельность на использовании бесплатных кредитов поставщиков.

Отрицательное значение показателя характерно для организаций, имеющих отток денежных средств в результате производственно-коммерческой деятельности и испытывающих хроническую потребность в денежных средствах. Значительные отрицательные значения свидетельствуют об отсутствии у предприятия собственных оборотных средств и наличии проблем с финансовой устойчивостью. Причинами могут быть либо убыточность деятельности предприятия, либо отвлечение средств (например, на содержание социальной сферы). И в том, и в другом случае предоставление финансовых ресурсов такому предприятию, скорее всего, не решит его проблем.

При рациональном управлении оборотным капиталом предприятия длительность оборота чистого производственного оборотного капитала положительна, но близка к нулю. Это означает, что структура дебиторской и кредиторской задолженностей сбалансирована, а величина запасов определяется технологическими особенностями производства.

Увеличение рассматриваемого показателя указывает, что значительные финансовые ресурсы заморожены в оборотных средствах. Следовательно, либо на предприятии нерациональна закупочно-сбытовая деятельность (размеры запасов избыточны), либо неэффективна работа с дебиторами, и предприятие предоставляет бесплатный кредит своим контрагентам.

4.2

Организация и проведение мониторинга

Коэффициенты финансового анализа характеризуют финансовое положение предприятия и его устойчивость перед признаками банкротства. Именно эти показатели должны подвергаться постоянному мониторингу в рамках внутреннего антикризисного менеджмента (см. таблицу 4.2).

Таблица 4.2. Коэффициенты для внутреннего мониторинга финансового состояния организации

| Коэффициент и способ его расчета |

Формула

(строки баланса)

|

Предельное значение |

Результат |

Вывод |

| 1. Ликвидность |

| 1.1. Коэффициент срочной (абсолютной) ликвидности |

| Соотношение суммы денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам |

(260+250)

690

|

≥0,2-0,3 |

| 1.2. Промежуточный коэффициент покрытия (коэффициент быстрой ликвидности) |

| Соотношение суммы денежных средств, краткосрочных финансовых вложений и краткосрочной дебиторской задолженности к краткосрочным обязательствам |

(260+250+240)

690

|

≥0,6-0,7 |

| 1.3. Коэффициент покрытия краткосрочной задолженности оборотными активами (коэффициент текущей ликвидности) |

| Отношение суммы оборотных активов к краткосрочным обязательствам |

___290___

690

|

≥1,2 |

| 2. Финансовая устойчивость |

| 2.1. Коэффициент покрытия задолженности |

| Соотношение дебиторской задолженности к кредиторской задолженности |

_(230+240)_

(510+620)

|

≥1 |

| 2.2. Коэффициент задолженности другим организациям |

| Соотношение суммы краткосрочной кредиторской задолженности перед поставщиками и подрядчиками, дочерними и зависимыми организациями, по авансам полученным, по векселям к уплате, перед прочими кредиторами к выручке |

(621+625)

010

|

≤0,3-1,0 |

| 2.3. Коэффициент задолженности фискальной системе |

| Соотношением суммы кредиторской задолженности перед государственными внебюджетными фондами и перед бюджетом к показателю выручки |

(623+624)

010

|

≤0,3-1,0 |

| 2.4. Коэффициент внутреннего долга |

| Соотношение суммы задолженности перед персоналом организации, перед участниками (учредителями) по выплате доходов, доходов будущих периодов, резервов предстоящих расходов, прочих краткосрочных обязательств к выручке |

(622+630+640+650)

010

|

≤0,3-1,0 |

| 3. Рентабельность |

| 3.1. Коэффициент оборачиваемости долгосрочной дебиторской задолженности (Кдзд) |

| Кдзд = Выручка / ((Долг. ДЗ на начало г. + Долг. ДЗ на конец г.) / 2) |

_____010____

(230н.+230к.)/2

|

| 3.2. Коэффициент оборачиваемости краткосрочной дебиторской задолженности (Кдзк) |

| Кдзд = Выручка / ((Кратк. ДЗ на начало г. + Кратк. ДЗ на конец г.) / 2) |

_____010____

(240н.+240к.)/2

|

| 3.3 Коэффициент оборачиваемости кредиторской задолженности (Кк3) |

| Ккз = Выручка / ((КЗ на начало г. + КЗ на конец г.) / 2) |

_____010_____

(690н.+690к.)/2

|

| 3.4. Длительность оборота кредиторской задолженности (Окз) |

| Окз = 360 (или 90) / Ккз |

Частота мониторинга финансовых показателей определяется их природой: некоторые показатели имеют только годовое исчисление, некоторые – квартальное, другие можно подсчитывать ежедневно.

Организационно внутренний мониторинг финансового состояния организации должен быть поручен финансовому отделу (не бухгалтерии!). Мониторинг финансового состояния должен реагировать на две ситуации:

1. выход коэффициентов за предельные значения;

2. отклонение коэффициентов от плановых значений.

Возникновение одной из этих ситуаций (или обеих вместе) является признаком ухудшения финансового состояния организации, падения финансовой устойчивости, повышения вероятности банкротства. Информация об этом событии должна поступать руководителю организации, заместителю руководителю по финансам и начальнику антикризисного подразделения для реализации заранее разработанного плана антикризисных финансовых мероприятий.

Постоянно осуществляемый мониторинг финансовых показателей, помимо антикризисной, выполняет очень важную функцию обеспечения прозрачности бизнеса. Наличие своевременной и достоверной информации о финансовом состоянии предприятия снимает недоверие собственника к наемным управляющим и способствует привлечению инвестиций к предприятию, поскольку именно достоверность финансовой является важной частью исследования «DueDiligence».

Due Diligence – это название на английском языке особой процедуры, предшествующей принятию решения об инвестировании. Для того чтобы инвестору или компании, которая может стать покупателем бизнеса, убедиться в том, будет ли им выгодна данная операция, необходимо собрать абсолютно полные, достоверные и объективные данные о положении компании на рынке, о ее финансовом состоянии, производственных мощностях, о контрагентах и партнерах. Для сбора всей этой информации производится процедура Due Diligence. Существует большое количество переводов данного термина на русский язык: "должная старательность", "тщательное наблюдение", "проверка должной добросовестности" или "всестороннее исследование достоверности предоставляемой информации". Все эти трактовки не отражают в полной мере того смысла, который заложен в лаконичном английском выражении. Более адекватным переводом Due Diligence на русский язык является следующее: "всестороннее исследование деятельности компании, ее финансового состояния и положения на рынке".[9]

ДЛЯ САМООЦЕНКИ ГЛАВЫ 4

· ответить на вопросы:

1. По каким показателям проводится внутренний мониторинг финансового состояния организации?

2. Какие коэффициенты ликвидности используются при проведении внутреннего мониторинга финансового состояния организации?

3. Коэффициенты ликвидности являются определяющими при оценке платежеспособности предприятия?

4. Какие показатели характеризуют финансовую устойчивость организации?

5. Как часто проводится мониторинг финансовых показателей организации?

6. Какова цель мониторинга финансового состояния организации?

· выполнить задание:

Выберите правильный ответ

1. Коэффициенты ликвидности являются определяющими при оценке платежеспособности организации:

a) да;

b) нет.

2. Наиболее приоритетные показатели внутреннего мониторинга финансового состояния организации:

a) показатели ликвидности;

b) показатели финансовой устойчивости;

c) показатели рентабельности;

d) показатели вероятности банкротства.

3. Приоритеты второго уровня показателей внутреннего мониторинга финансового состояния организации:

a) показатели ликвидности;

b) показатели финансовой устойчивости;

c) показатели рентабельности;

d) показатели вероятности банкротства.

4. Приоритеты третьего уровня показателей внутреннего мониторинга финансового состояния организации:

a) показатели ликвидности;

b) показатели финансовой устойчивости;

c) показатели рентабельности;

d) показатели вероятности банкротства.

5. Приоритеты четвертого уровня показателей внутреннего мониторинга финансового состояния организации:

a) показатели ликвидности;

b) показатели финансовой устойчивости;

c) показатели рентабельности;

d) показатели вероятности банкротства.

ГЛАВА 5. ВНУТРЕННЕЕ АНТИКРИЗИСНОЕ ПОДРАЗДЕЛЕНИЕ (СЛУЖБА) ОРГАНИЗАЦИИ

5.1

Функции внутренней антикризисной службы

Организационной основой внутреннего антикризисного менеджмента является внутреннее антикризисное подразделение (служба) организации. Данная служба (отдел, управление) создается на постоянной основе как структурное подразделение организации, подчиняется непосредственно руководителю организации и выполняет функции «внутреннего консалтинга» руководителя организации.

Целью внутренней антикризисной службы является консалтинговое обеспечение внутреннего антикризисного менеджмента.

Задачи внутренней антикризисной службы – информационное, методическое и организационное обеспечение прогнозирования, выявления (обнаружения), предотвращения и преодоления кризисов предприятия, а также постоянное совершенствование системы внутреннего антикризисного менеджмента.

Функции внутренней антикризисной службы:

1. сбор и анализ информации по внутреннему антикризисному менеджменту;

2. диагностика состояния организации;

3. разработка методик, планов и инструкций по реализации всех компонентов внутреннего антикризисного менеджмента;

4. подготовка и согласование управленческих решений и распорядительных документов по внутреннему антикризисному менеджменту;

5. осуществление мониторинга реализации компонентов внутреннего антикризисного менеджмента, особенно реализации планов антикризисных мероприятий;

6. совершенствование компонентов внутреннего антикризисного менеджмента.

Методы работы внутренней антикризисной службы, в основном, соответствуют методам антикризисного консалтинга: внутренняя антикризисная служба не обладает властными полномочиями; она диагностирует; вырабатывает рекомендации; готовит распорядительные документы, обеспечивающие реализацию этих рекомендаций.

В современных российских условиях создание внутренних антикризисных подразделений организаций сопряжено с определенными трудностями, главной из которых является отсутствие опытных профессионалов в антикризисном менеджменте. В настоящее время имеется очень немного управленцев, получивших второе высшее образование по антикризисному управлению, и несколько больше молодых специалистов с дипломами по антикризисному управлению, не обладающих никаким управленческим или консалтинговым опытом.

Следует подчеркнуть, что попытка организации внутреннего антикризисного менеджмента без соответствующих специалистов (специалиста) обречена на неудачу. Поэтому перед руководителем, принявшим решение организовать внутренний антикризисный менеджмент на своем предприятии, стоит выбор:

1. либо поручить возглавить внутреннюю антикризисную службу опытному управленцу, придав ему в качестве помощника (заместителя) молодого специалиста по антикризисному управлению;

2. либо доверить организацию и руководство внутренней антикризисной службой молодому специалисту по антикризисному управлению, придав ему в помощь опытного управленца.

Представляется, что целесообразен именно второй путь (молодой руководитель – более старший и опытный заместитель), поскольку молодой руководитель будет прислушиваться к советам старшего помощника (заместителя), но старший руководитель внутренней антикризисной службы не будет прислушиваться к более молодому заместителю, обладающему профессиональными знаниями в антикризисном менеджменте.

5.2

Основные задачи внутренней антикризисной службы

Основные задачи внутренней антикризисной службы были перечислены выше: информационное, методическое и организационное обеспечение прогнозирования, выявления (обнаружения), предотвращения и преодоления кризисов организации, а также постоянное совершенствование системы внутреннего антикризисного менеджмента. Конкретизируя эти задачи, следует указать, что внутренняя антикризисная служба должна подготовить:

1. Ранжированный перечень рисков организации, могущих быть причиной кризисов.

2. Показатели развития кризисов организации.

3. Граничные значения показателей развития кризисов организации.

4. Алгоритмы и порядки мониторинга показателей развития кризисов.

5. Планы антикризисных мероприятий в отношении каждого вероятного кризиса организации.

6. Инструкции для подразделений и сотрудников организации.

Внутренняя антикризисная служба должна организовать:

1. Мониторинг признаков развития кризисных ситуаций.

2. Раннее обнаружение кризисов организации.

3. Обучение и тренировки руководителей и сотрудников организации действиям в кризисных ситуациях.

4. Реализацию планов антикризисных мероприятий в случае обнаружения кризиса.

Внутренняя антикризисная служба должна осуществлять:

1. Мониторинг реализации планов антикризисных мероприятий.

2. Анализ недостатков всех элементов антикризисного менеджмента и дальнейшее совершенствование системы внутреннего антикризисного менеджмента.

Необходимо подчеркнуть, что ни один результат из числа тех, которые должна подготовить внутренняя антикризисная служба, не может быть реализован исключительно самостоятельными усилиями службы и ее сотрудников. Следует исходить из того, что сотрудники внутренней антикризисной службы (во всяком случае, в течение полугода после основания службы) не будут располагать знаниями рисков организации, показателей развития кризисных ситуаций, граничных условий этих показателей и пр.

Все эти сведения внутренняя антикризисная служба сможет получить только в ходе сбора и анализа внешней информации, а также в результате интервьюирования персонала организации. Внутренняя антикризисная служба должна работать не рядом с организацией, не внутри организации, а вместе с организацией, частью которой она является.