Дипломная работа: Оценка финансовых результатов от реализации продукции работ и услуг на примере Нижнекамского

|

Название: Оценка финансовых результатов от реализации продукции работ и услуг на примере Нижнекамского Раздел: Рефераты по финансам Тип: дипломная работа | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Содержание Введение 1. Теоретические аспекты финансовых результатов от реализации продукции (работ, услуг) 1.1 Сущность финансовых результатов от реализации продукции (работ, услуг) 1.2 Методология оценки показателей финансовых результатов деятельности предприятия 2. Оценка показателей финансовых результатов деятельности предприятия 2.1 Общая характеристика деятельности Нефтекамского филиала по транспорту газа ОАО «СГ-транс» 2.2 Сравнительная оценка показателей финансово-хозяйственной деятельности предприятия 2.3 Оценка влияния факторов на результаты деятельности предприятия 3. Основные направления увеличения показателей деятельности предприятия 3.1. Расчет резервов увеличения показателей деятельности предприятия 3.2 Основные мероприятия, направления и улучшения финансовых результатов деятельности предприятия Заключение Список использованных источников и литературы Приложение А Отчет о прибылях и убытках 2009 год Приложение Б Отчет о прибылях и убытках 2008 год Приложение В Отчет о прибылях и убытках 2007 год Приложение Г Справка о вывозе сжиженных углеводородных газов 2009 Приложение Д Справка о вывозе сжиженных углеводородных газов 2008 Приложение Е Справка о вывозе сжиженных углеводородных газов 2007 Приложение Ж Калькуляция 2009 года Приложение И Калькуляция 2008 года Приложение К Калькуляция 2008 года Введение Устойчивое финансовое состояние предприятия действующего в рыночной экономике может быть обеспечено при условии постоянного совершенствования и развития производства с целью объема реализованной продукции работ и услуг. Финансовый анализ применяется для исследования экономических процессов и экономических отношений, показывает сильные и слабые стороны предприятия и используется для принятия оптимального управленческого решения. Анализ финансовых результатов деятельности предприятия позволяет определить наиболее рациональные способы использования ресурсов и сформировать структуру средств предприятия. Кроме того, финансовый анализ может выступать в качестве инструмента прогнозирования отдельных показателей предприятия и финансовой деятельности в целом. Показатели финансовых результатов характеризуют абсолютную эффективность хозяйствования предприятия. Важнейшими из них являются показатели прибыли, которые в условиях рыночной экономики составляют основу экономического развития предприятий. Показатели прибыли являются важнейшими для оценки производственной и финансовой деятельности предприятий. Они характеризуют степень его деловой активности и финансового благополучия. Прибыль занимает одно из центральных мест в общей системе стоимостных инструментов и рычагов управления экономикой. Это выражается в том, что финансы, кредит, цены, себестоимость и другие рычаги прямо или косвенно связаны с прибылью. Прибыль от реализации товарной продукции в общем случае находится под воздействием таких факторов, как изменение; объема реализации; структуры продукции; отпускных цен на реализованную продукцию; цен на сырье, материалы, топливо, тарифов на энергию и перевозки; уровня затрат материальных и трудовых ресурсов. Актуальность темы исследования определяется необходимостью теоретических и методологических разработок в части раскрытия оценки финансовых результатов от реализации продукции работ и услуг. На теоретические и практические стороны исследуемой темы значительное внимание уделили такие отечественные и зарубежные авторы в своих работах, как Балабанова И.Т., Банк В.Р., Бланк И. А., Бердникова Т.Б., Бочкарева Т.А., Гиляровская Л.Т., Грачев А.В.Киселев М.В., Ковалев В.В., Кожинов В.Я., Савицкая Г.В., Савчук В.П., Русак Н.А., Шеремет А.Д. и др. Таким образом, изучению и практического применения показателей оценки финансовых результатов от реализации продукции работ и услуг посвятили свой труд, как отечественные экономисты, так и зарубежные. Целью выпускной квалификационной работы является оценка финансовых результатов от реализации продукции работ и услуг. Для достижения данной цели необходимо решить задачи: – рассмотреть теоретические и методологические аспекты оценки финансовых результатов от реализации продукции (работ, услуг); – провести сравнительную оценку показателей финансово-хозяйственной деятельности на Нефтекамском филиале по транспорту газа ОАО «СГ-транс»; – выявить влияние факторов на результаты деятельности на исследуемом предприятии; – рассчитать резервы увеличения показателей деятельности предприятия; – разработать мероприятия по улучшению финансовых результатов деятельности предприятия. В данной выпускной квалификационной работе объектом исследования является производственная деятельность Нефтекамского филиала по транспорту газа ОАО «СГ-транс». Предметом исследования выступают показатели реализации продукции работ и услуг. Исследования проводились методами обобщения, научной абстракции, сравнения, цепных подстановок и т.д. Практическая значимость результатов данного исследования могут быть использованы в ходе преподавание экономических дисциплин в средне-специальном и высшем учебном заведении, а также при разработке утвержденных планов развития предприятия на будущие периоды на исследуемом предприятии. Данная выпускная квалификационная работа состоит из введения, трех глав, заключения, списка использованных источников и литературы, и приложения. В первой главе рассматривается теоретические аспекты оценки финансовых результатов от реализации продукции (работ, услуг). А также методология оценки показателей финансовых результатов деятельности предприятия. Во второй главе дается характеристика деятельности Нефтекамского филиала по транспорту газа ОАО «СГ-транс», проводится сравнительная оценка показателей финансово-хозяйственной деятельности предприятия, оценка влияния факторов на результаты деятельности предприятия. В третьей главе разработаны основные направления увеличения показателей, деятельности предприятия, рассчитываются резервы увеличения показателей деятельности предприятия, приводится мероприятия по улучшению финансовых результатов деятельности исследуемого предприятия. 1. Теоретические аспекты финансовых результатов от реализации продукции работ и услуг 1.1 Сущность финансовых результатов от реализации продукции работ и услуг В современных экономических условиях анализу финансового положения предприятия отводится очень важная роль, в связи с тем, что деятельность каждого хозяйствующего субъекта является предметом внимания обширного круга участников рыночных отношений, заинтересованных в результатах его функционирования. С помощью анализа финансового положения вырабатывается стратегия и тактика развития предприятия, обосновываются планы и управленческие решения, осуществляется контроль за их выполнением, выявляются пути повышения эффективности коммерческой деятельности, а также оцениваются результаты деятельности предприятия, его подразделений и работников. Поскольку финансовое положение предприятия характеризуется совокупностью показателей, отражающих процесс формирования и использования его финансовых средств, то в рыночной экономике оно отражает конечные результаты деятельности предприятия. Чтобы выжить в условиях рыночной экономики и не допустить банкротства предприятия, нужно хорошо знать, как управлять финансами, какой должна быть структура капитала по составу и источникам образования, какую долю должны занимать собственные и заемные средства. Следует знать и такие понятия рыночной экономики как деловая активность, ликвидность, платежеспособность, кредитоспособность предприятия, порог рентабельности, запас финансовой устойчивости (зона безопасности), степень риска, эффект финансового рычага и другие, а также методику их анализа [3, с.132]. Роль анализа, как средства управления производством на современном этапе возрастает. Это обусловлено разными обстоятельствами: – необходимостью неуклонного повышения эффективности производства в связи с ростом дефицита и стоимости сырья, повышением наукоемкости и капиталоемкости производства; – отходом от командно-административной системы управления и постепенным переходом к рыночным отношениям; – создание новых форм хозяйствования в связи с разгосударствлением экономики, приватизацией предприятий и прочими мероприятиями экономической реформы. Управленческие решения и действия должны быть основаны на точных расчетах, глубоком и всесторонним экономическом анализе. Ни одно организационное, техническое и технологическое мероприятие не должно осуществляться до тех пор, пока не обоснована его экономическая целесообразность. Недооценка роли анализа хозяйственной деятельности, ошибки в планах и управленческих действиях в современных условиях приносят чувствительные потери. И наоборот, те предприятия, на которых серьезно относятся к анализу хозяйственной деятельности, имеют хорошие результаты, высокую экономическую эффективность. В условиях рыночной экономики основа экономического развития – прибыль, важнейший показатель эффективности работы предприятия, источник его жизнедеятельности. Рост прибыли создает финансовую основу для осуществления расширенного воспроизводства предприятия и удовлетворения социальных и материальных потребностей учредителей и работников. За счет прибыли выполняются обязательства предприятия перед бюджетом, банками и другими организациями. Прибыль – один из основных показателей хозяйственной работы предприятия. С его помощью определяется уровень рентабельности, то есть прибыльность, а также эффективность функционирования предприятия. Прибыль формируется как разность между выручкой от реализации и издержками на производство и продажу. Если собственные издержки превышают денежные поступления от реализации, тогда имеют место убытки от реализации. Конечным финансовым результатом работы предприятия является, как правило, прибыль. Однако в процессе работы по некоторым хозяйственным операциям у предприятия могут возникать и убытки, которые уменьшают полученную прибыль и снижают рентабельность. Конечный финансовый результат (прибыль или убыток) слагается из финансовых результатов от реализации и доходов от операционных и внереализационных результатов, уменьшенных на сумму расходов по этим операциям. Во время анализа финансовых результатов мы должны разрешить такие основные задачи: – оценить исполнение плана по прибыли в целом и в разрезе отдельных видов прибылей и убытков. – изучить динамику финансовых результатов за несколько лет. – определить и вычислить влияние основных факторов на изменение суммы прибыли от отгрузки продукции. – оценить уровень рентабельности продукции и предприятия. – сделать подсчет резервов для возрастания прибыли и рентабельности. Кроме этого, следует учитывать, что анализ финансовых результатов предусматривает: – изучение экономических процессов и их взаимосвязи; – научное обоснование бизнес-планов, нормативов и объективную оценку их исполнения; – выявление положительных и отрицательных факторов и количественное измерение их влияния; – раскрытие тенденций и пропорций хозяйственного развития предприятия; – выявление и расчет внутренних резервов на всех стадиях процесса производства. В современных условия хозяйствования формируются высокие требования к оценке финансово-экономической деятельности предприятия, поскольку именно оно создает конкретные экономические блага, которые становятся основой национального богатства. Анализ финансово – хозяйственной деятельности и финансовых результатов предприятия предполагает всестороннее изучение технического уровня производства, качества, и конкурентоспособности выпускаемой продукции, обеспеченности производства материальными, трудовыми и финансовыми ресурсами и эффективности их использования. Они основаны на системном подходе, комплексном учёте разнообразных факторов, качественном подборе достоверной информации и являются важной функцией управления. Цель анализа финансовых результатов и хозяйственной деятельности предприятия – повышение эффективности его работы на основе системного изучения всех видов его деятельности. В процессе анализа исследуются совокупность технологических, социально – экономических, правовых и иных процессов, закономерности формирования, построения и функционирования систем управления: принципы построения организационных структур, эффективность применяемых методов [4, с.85]. Роль прибыли организации в условиях рыночной экономики является главной задачей организации хозяйственной деятельности, направленной на получение прибыли для удовлетворения социальных и экономических интересов членов трудового коллектива и интересов собственника имущества организации. В процессе коммерческой деятельности организации получают финансовые результаты, которые выражаются прибылью или убытком. Они представляют собой сумму финансовых результатов от реализации продукции (работ, услуг), товаров, основных средств, материальных ценностей, нематериальных и прочих активов, а также доходов (расходов) от операционных и внереализационных операций. Различают прибыль отчетного периода и прибыль (убыток), остающуюся в распоряжении организации (чистая прибыль). Анализ стимулирующей роли прибыли показывает, что в отдельных хозяйствующих субъектах преобладает стремление извлечь высокую прибыль в целях увеличения фонда оплаты труда в ущерб производственному и социальному развитию коллектива. В ряде случаев рост прибыли обусловлен необоснованным повышением цен на продукцию. Прибыль (убыток) отчетного периода представляет собой сумму финансовых результатов от реализации продукции (товаров, работ, услуг), основных средств, материальных ценностей, нематериальных и прочих активов и прибыли (убытков), полученных от операционных и внереализационных операций. При этом прибыль (убыток) от реализации продукции, товаров, работ, услуг определяется как разница между выручкой от их реализации в отпускных ценах (валовым доходом) и издержками производства (обращения) реализованной продукции, товаров, работ, услуг и суммами налогов, сборов и отчислений, уплачиваемых в соответствии с установленным законодательством порядком из выручки от реализации продукции, товаров, работ, услуг. В результате производственно хозяйственной деятельности организации могут иметь прибыли или убытки от операционных и внереализационных операций: – суммы полученных (уплаченных) штрафов, пени, неустоек и других экономических санкций (за исключением сумм санкций, вносимых в бюджет в соответствии с законодательством); – прибылей и убытков прошлых лет, выявленных в отчетном году; некомпенсируемых убытков от стихийных бедствий, пожаров, аварий и других чрезвычайных ситуаций; – потерь от списания долгов и дебиторской задолженности; – поступлений долгов, ранее списанных как безнадежные; – прибылей (убытков), связанных с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности (если это не является предметом деятельности организации); – прибылей (убытков), связанных с участием в уставных фондах других организаций; – прибылей (убытков), связанных с участием организации в совместной деятельности по договору простого товарищества; – прибылей (убытков) по операциям с тарой; – убытков по содержанию производственных мощностей и объектов, находящихся на консервации в соответствии с законодательством; – убытков, связанных с аннулированием производственных заказов (договоров), прекращением производства, не давшего продукции; – доходы, полученные от безвозмездного поступления активов; – доходы, полученные в результате приходования излишков, выявленных при инвентаризации; – прибыли (убытки), полученные в результате отражения курсовых разниц, возникающих при переоценке имущества и обязательств; - доходы (расходы) в результате переоценки активов прочих доходов (потерь, расходов), учитываемых в соответствии с действующим законодательством на счетах операционных и внереализационных доходов и расходов [5, с.95]. Непосредственно на счете прибылей и убытков отражаются начисленные налоги и сборы из прибыли: налог на прибыль, налог на недвижимость и иные налоги и сборы из прибыли, исчисляемые в соответствии с законодательством, а также суммы причитающихся налоговых и неналоговых санкций и пени (за исключением санкций и пени за неисполнение или ненадлежащее исполнение хозяйственных договоров). Главным источником денежных накоплений предприятий является выручка от реализации продукции, представляющая собой сумму денежных средств, полученных за отгруженную или отпущенную продукцию, оказанные услуги и выполненные работы. Поэтому от выполнения плана по реализации зависит финансовое положение предприятия. Выручка от реализации продукции включает средства на возмещение затрат предприятия на реализованную продукцию, т.е. полной себестоимости, и денежные накопления-прибыль и налог с оборота. Поэтому она используется прежде всего на покрытие затрат, включаемых в полную себестоимость реализованной продукции. Полная себестоимость продукции включает производственную себестоимость и внепроизводственные расходы. В состав производственной себестоимости входят расходы на сырье, основные и вспомогательные материалы, топливо, энергию, заработная плата с начислениями (отчисления на социальное страхование), амортизационные отчисления и прочие затраты. Указанные расходы отражаются в смете затрат на производство. Внепроизводственные расходы - это в основном расходы, связанные с реализацией продукции: на ее упаковку, транспортировку, погрузку, рекламу, содержание баз и складов, находящихся вне места расположения предприятия, и другие расходы. Выручка от продажи продукции (работ, услуг) является основным источником финансирования затраченных на изготовление продукции. Ее своевременное поступление обеспечивает непрерывность основной деятельности организации и кругооборот средств, а также непрерывность производственного процесса. Из итоговой выручки предприятие покрывает материальные затраты, затраты на сырье, основные материалы, топливо и электроэнергию, а также прочие затраты, связанные с деятельностью. Несвоевременное зачисление выручки на счет предприятия влечет за собой простой в производстве, сокращение суммы прибыли, нарушение договорных обязательств, штрафные санкции [6, с.336]. Выручка представляет собой сумму денежных средств, поступивших на счет предприятия за реализованную продукцию. Она является экономической категорией, т.к. выражает денежные отношения между поставщиками и потребителями товаров, важным источником формирования собственных финансовых ресурсов предприятия. Выручкой от реализации продукции (работ, услуг) называются денежные средства, поступившие на расчетный счет предприятия за реализованную покупателю продукцию. Выручка является основным регулярным источником для предприятия по удельному весу среди всех возможных поступлений средств. Именно реализацией продукции и поступлением выручки заканчивается процесс кругооборота средств предприятия, что означает восстановление затраченных на производство финансовых ресурсов и создание условий для возобновления кругооборота средств [7, с.201]. Существуют два метода отражения выручки от реализации: – по отгрузке товаров (выполнению работ, оказанию услуг) и предъявлению контрагенту расчетных документов - метод начислений. Здесь образованием выручки считается дата отгрузки, т.е. в этом случае поступление средств не является фактом определения выручки. В основе данного метода лежит юридический принцип перехода права собственности на товар. Однако, в случае несвоевременной оплаты продукции, несостоятельности покупателя или банка предприятие может иметь проблемы: неплатежи по налогам, срыв контрактов, возникновение цепочки неплатежей. Для сглаживания возможных негативных последствий предприятию представлено право образования резерва по сомнительным долгам, который является дополнительным источником финансирования текущих обязательств. Этот метод широко применяется в развитых странах, где наличие развитых финансовых рынков минимизирует риск. Рекомендации использовать этот метод в России связаны с переходом на международные стандарты учета и статистики, хотя практика зачастую не позволяет этого сделать. Если в розничной торговле операции по продаже товара завершаются поступлением денег в кассу предприятия или на банковский счет по чеку, в мелкооптовой торговле - через авансовые (плановые) платежи, а при случайных поставках может производиться предварительная оплата товара, то наибольшая часть операций завершается в момент отгрузки. Инкассация выручки обеспечивается выдачей векселя, аккредитива, платежного поручения банку плательщика или через факторинговые операции [8, с.201]. – в российской практике распространение получил метод отражения выручки по мере оплаты - кассовый метод. Моментом образования выручки считается дата поступления средств на счета. Подобный метод лишен недостатков предыдущего. Вместе с тем, в случае авансовых платежей общий размер средств не совпадает с фактической реализацией, так как деньги поступили, а продукция может быть не отгружена или даже еще не произведена. В настоящее время предприятие может для целей налогообложения самостоятельно выбирать метод учета, однако бухгалтерский учет обязано вести методом начислений. На размер выручки оказывают влияние факторы: – в сфере производства; – в сфере обращения: ритмичность отгрузки, своевременное оформление транспортных и расчетных документов, сроки документооборота, оптимальные формы расчетов, уровень цен; – не зависящие от предприятия: нарушение договоров, недостатки в работе транспорта, отсутствие средств у покупателя. Выручка представляет собой совокупность денежных поступлений за определенный период от результатов деятельности предприятия, и является основным источником формирования его собственных финансовых ресурсов. При этом деятельность предприятия можно характеризовать по нескольким направлениям: – выручка от основной деятельности, поступающая от реализации продукции (выполненных работ, оказанных услуг); – выручка от инвестиционной деятельности, выраженная в виде финансового результата от продажи внеоборотных активов, реализации ценных бумаг; – выручка от финансовой деятельности, включающая результат размещения среди инвесторов облигаций и акций предприятия. Как принято в странах с рыночной системой хозяйствования, общая выручка складывается из выручки по этим трем направлениям. Однако основное значение в ней отдается выручке от основной деятельности, определяющей весь смысл существования предприятия [9,с.543]. Выручка каждого месяца корректируется с учетом индексов инфляции всех предшествующих месяцев. Если воспользоваться годовым индексом инфляции, не учитывая распределение выручки по месяцам, то мы получим скорректированный объем выручки, что существенно, ниже результата расчета скорректированной выручки, полученной с помощью месячного разбиения. Коэффициент валового дохода показывает, какую долю валовой доход занимает в выручке предприятия. Расчет коэффициента производится по формуле (1.1):

где Квд – коэффициент валового дохода. Валовой доход зависит от соотношения цен, объема продаж и себестоимости проданной продукции. Любое изменение в соотношении цен и себестоимости, произведенных или приобретенных товаров может повлечь за собой изменение в валовом доходе. Коэффициент валового дохода является предтечей полной оценки прибыльности продаж предприятия. Следует помнить, что валовой доход по определению призван покрыть издержки, связанные с общим управлением компании и реализацией готовой продукции и, кроме того, обеспечить прибыль предприятию. В этом смысле коэффициент валового дохода показывает способность компании управлять производственными издержками (стоимостью сырья и прямых материалов, затратами на прямой труд и производственными накладными издержками). Чем выше этот показатель, тем более успешно компании управляет производственными издержками. Коэффициент операционной прибыли показывает эффективность основной (операционной) деятельности предприятия вне связи с финансовыми операциями и нормами фискального регулирования, принятыми в стране. Расчет этого коэффициента осуществляется по формуле (1.2):

где Ко.п – коэффициент операционной прибыли. В данной формуле мы подчеркнули содержание операционной прибыли: это прибыль, которая получается после вычитания из валового дохода общих, административных и реализационных издержек. Таким образом, в числителе этой формулы учтены все издержки, кроме финансовых платежей и налога на прибыль. И поэтому данный показатель показывает, насколько эффективна собственно производственная деятельность предприятия. Прибыльность продаж (коэффициент чистой прибыли) является итоговой характеристикой прибыльности основной деятельности предприятия за период времени. Расчет этого показателя производится по формуле (1.3):

где Кч.п – коэффициент чистой прибыли. Если предыдущие два коэффициента характеризовали эффективность отдельных сторон деятельности предприятия в части обеспечения прибыльности, то данный коэффициент показывает, насколько эффективно Роль деятельности оценивается тем, какова стоимость (процентная ставка) этих ресурсов. В самом деле, процентные платежи учтены в расчете чистой прибыли, и чем выше эти платежи, тем ниже прибыльность продаж. Существует еще один способ оценки прибыльности продаж, который исключает все уплаченные проценты из налогооблагаемой прибыли. Аргумент в пользу этого подхода таков. И прямой, и кредитный инвестор предприятия вкладывает в предприятие деньги, рассчитывая на вознаграждение. В соответствии с нормами налогообложения прибыли проценты за использования заемного капитала относятся на себестоимость, а дивиденды выплачиваются из прибыли. В то же время дивиденды не вычитаются при оценке прибыльности продаж, а процентные платежи - вычитаются до налога на прибыль. Отсюда веский аргумент в пользу того, чтобы исключить проценты из расчета чистой прибыли, уравняв тем самым отношение к собственному и заемному капиталу при оценке прибыльности продаж. Расчет коэффициента чистой прибыли теперь производится по формуле (1.4):

где Кч.п – коэффициент чистой прибыли. Смысл формулы таков: поскольку процентные платежи вычитались из налогооблагаемой прибыли, мы просто добавляем эту сумму вычтенных процентов, но с учетом налога на прибыль. Прибыль от реализации продукции в целом по предприятию зависит от четырех факторов: объема реализации продукции, ее структуры, себестоимости и уровня среднереализационных цен. Данный показатель вычисляется по следующей формуле (1.5): П = Σ[VРПобщ х Уд (Цi - Сi )], (1.5) где П – прибыль от реализации продукции в целом по предприятию; VРП – общий объем реализации продукции; Уд – структура реализованной продукции; Цi - уровень среднереализационных цен; Сi – себестоимость реализованной продукции Оценка изменения прибыли проводится следующим способом цепных подстановок абсолютных и относительных разниц. Также изменение прибыли от реализации отдельных видов продукции можно определить последующей формулой или методикой. Пi = РПi х (Цi - Сi ), (1.6) где Пi – отдельный вид продукции; РПi – объем реализации отдельных видов продукции в натуральном выражении; Цi – цена отдельных видов продукции; Сi – себестоимость отдельных видов продукции. Для оценки эффективности работы организаций недостаточно использования показателя прибыли, поскольку наличие прибыли еще не означает, что организация работает хорошо. Абсолютная сумма прибыли не позволяет судить о степени доходности той или иной организации. Многие организации, получившие одинаковую сумму прибыли, имеют различные объемы продаж, разные затраты. Кроме того, все экономические процессы в нашей стране подвержены инфляционным процессам. Применение методики анализа относительных показателей позволяет углубить анализ и значительно ослабить влияние инфляции. Вот почему для определения эффективности произведенных затрат необходимо использовать относительный показатель - уровень рентабельности. Экономическая сущность рентабельности может быть раскрыта только через характеристику системы показателей. Общий их смысл – определение суммы прибыли с одного рубля вложенного капитала. Основные показатели рентабельности можно объединить в следующие группы: – показатели рентабельности капитала; – показатели рентабельности продукции; – показатели, рассчитанные на основе потоков наличных денежных средств. Рентабельность производства слагается из нескольких показателей: – рентабельность предприятия; – рентабельность отдельных видов продукции; – рентабельность реализованной продукции. Общая рентабельность предприятий определяется отношением балансовой прибыли к среднегодовой стоимости основных производственных фондов и нормируемых оборотных средств и рассчитывается по формуле (1.7):

где Р – уровень рентабельности, %; П – прибыль; Оф – среднегодовая стоимость основных производственных фондов; Ос – среднегодовая стоимость нормируемых оборотных средств. Фактическая общая рентабельность определяется отношением балансовой прибыли к фактической среднегодовой стоимости производственных основных фондов и нормируемых оборотных средств, не прокредитованных банком. Уровень рентабельности зависит не только от суммы прибыли, но и от фондоемкости производства. На предприятиях, объединения тяжелой промышленности с высокой фондоемкостью производства уровень рентабельности по отношению к производственным фондам ниже, чем на предприятиях легкой и особенно пищевой промышленности [10, с.234]. С увеличением суммы прибыли и уменьшением стоимости основных производственных фондов и нормируемых оборотных средств рентабельность повышается, и наоборот. Расчетная рентабельность представляет собой отношение балансовой прибыли за вычетом платы за производственные фонды, фиксированных платежей, процентов за банковский кредит, прибыли целевого назначения, а также прибыли, полученной не зависящим от деятельности предприятия, к среднегодовой стоимости основных производственных фондов (за вычетом основных фондов, по которым представлены льготы по плате) и нормируемых оборотных средств. При анализе работы предприятия, особенно при планировании к оценке рентабельности изделий, важное значение имеет рентабельности определяемая как отношение суммы прибыли к полной себестоимости реализованной продукции. Расчет рентабельности отдельных видов продукции производится по формуле (1.8):

где Р- уровень рентабельности, %; О – оптовая цена предприятии на изделия; С – полная себестоимость изделия. Показатель рентабельности по изделиям отражает эффективность затрат живого и овеществленного труда на производство продукции. В обрабатывающих отраслях промышленности рентабельность определяют как отношение прибыли к себестоимости за вычетом стоимости использованного сырья, топлива, энергии, материалов, полуфабрикатов и комплектующих изделий. При этом может быть использована формула (1.9):

где Рс-м – расчетный норматив рентабельности к себестоимости за вычетом материальных затрат; Ф – производственные фонды отрасли (под отрасли) промышленности; Рф - норматив рентабельности к производственным фондам; С-М – себестоимость товарной продукции за вычетом прямых материальных затрат. Наиболее часто используются показатели рентабельности активов (капитала), рентабельности чистых активов, рентабельности собственного капитала и рентабельности реализации. Система показателей рентабельности включает в себя следующие основные группы таблица 1. Таблица 1 – Показатели рентабельности

Роль и значение показателя рентабельности заключается в следующем: Данный показатель является одним из основных критериев оценки эффективности работы предприятия. Повышение рентабельности характеризует цель предприятия в рыночной экономике. Увеличение рентабельности обеспечивает победу предприятия в конкурентной борьбе и способствует выживанию предприятия в рыночной экономике. Значимость рентабельности в условиях ориентации на рыночные отношения определяется интересом не только работников организации, но и интересом государства, контрагентов, собственников, кредиторов и заемщиков. Повышение уровня рентабельности для коллектива организации означает укрепление финансового положения, а следовательно, увеличение средств, направляемых на материальное стимулирования их труда, для управленцев – это информация о результатах применяемой тактики и стратегии и о целесообразности ее корректировки [11, с.147]. При анализе путей повышения рентабельности важно разделять влияние внешних и внутренних факторов. Такие показатели, как цена продукта и ресурса, объем потребляемых ресурсов и объем производства продукции, прибыль от продажи и рентабельность (доходность) продаж находятся между собой в тесной функциональной связи и зависят от организации и управления деятельностью предприятия. Поэтому важен контроль за изменениями внутренних факторов: снижение материалоемкости и трудоемкости продукции, повышение отдачи основных фондов и т. д. В целом анализ хозяйственной деятельности представляет собой систему специальных знаний, связанных с исследованием тенденций хозяйственного развития, научным обоснованием планов, управленческих решений, контролем за их выполнением, оценкой достигнутых результатов, поиском, измерением и обоснованием величины хозяйственных резервов повышения эффективности производства и разработкой мероприятий по их использованию. 1.2 Методология оценки показателей финансовых результатов деятельности предприятия Методология – наука о методах экономического анализа, общенаучная основа этих методов. К этим основам относятся основные концептуальные методы экономики как социальной науки [12, с.78]. Методология оценки показателей финансовых результатов входит в состав комплекса методик анализа хозяйственной деятельности предприятий. Важной методологической чертой анализа является и то, что он способен не только устанавливать причинно-следственные связи, но и давать их количественную характеристику, т.е. обеспечивать измерение влияния факторов на результаты деятельности. Это делает диагноз состояния экономики более точным, а рекомендации по его результатам более обоснованными. Методология анализа финансовых результатов в последнее время претерпевает значительные изменения. Эти изменения связаны с постепенным отходом от узкого понимания прибыли как разности между бухгалтерскими доходами и расходами и приближением к её экономическому определению как наращению собственного капитала компании. Такой подход полностью согласуется с современной концепцией поддержания капитала, нашедшей отражение в международных стандартах финансовой отчетности. Анализ прибыли в аспекте исследования причинно-следственных связей, факторов, оказывающих влияние на формирование как положительных, так и отрицательных тенденций, является обязательной составляющей исследования и важнейшей информационной базой для принятия управленческих решений. В процессе факторного анализа устанавливается зависимость финансово-хозяйственных результатов от самых различных параметров функционирования: производственных и сбытовых расходов, отпускных цен на продукцию (работ, услуг), изменения структуры реализации. Для аналитического исследования прибыли рассмотрим следующие факторные модели: Аддитивную (Прп=РП-С-КР-УР) и мультипликативно-аддитивную (Прп=Vрп*Ц-Мз-Тз-Аз-КР-УР) модели формирования прибыли от реализации таблица 2: Таблица 2 - Последовательность расчетов влияния фактора «цена реализации»

где Прп – прибыль от реализации; РП – объем реализованной продукции в стоимостной оценке; С – себестоимость продукции; КР – коммерческие расходы; УР – управленческие расходы; Vрп – объем реализованной продукции в натуральном выражении, тн; Ц – цена единицы продукции; Мз – материальные затраты; Тз – трудовые затраты; Аз – начисленная амортизация. Для расчета влияния каждого фактора воспользуюсь методикой, описанной Л.В. Донцовой и Н.А. Никифоровой, расширив модель путем включения в нее факторы второго порядка [13, с.421]. Алгоритм расчета следующий: – определение влияния фактора «цена реализации» требует предварительных уточнений. Необходимо пересчитать выручку текущего года по стоимости базового (прошлого) года, для чего стоимость реализованной продукции отчетного периода делится на индекс цен. Разность между фактической и скорректированной выручкой указывает на ее увеличение за счет ценового фактора. Последовательность расчетов приведена на рисунке; – расчет влияния фактора «объем реализованной продукции в натуральном выражении» рассчитывается по формуле (1.10): ∆ П (Vрп) = (∆РП - ∆РП (ц)) х Rрп (0), (1.10) – расчет влияния фактора «себестоимость» рассчитывается по формуле (1.11): ∆ П (С) = - (∆УД (с) х РП (1)) / 100, (1.11) – расчет влияния на прибыль от реализации фактора «коммерческие расходы» рассчитывается по формуле (1.12): ∆ П (КР) = - (∆УД (КР) х РП (1)) / 100, (1.12) – расчет влияния на прибыль от реализации фактора «управленческие расходы» рассчитывается по формуле (1.13): ∆П (УР) = - (∆УД (УР) х РП (1)) / 100, (1.13) где ∆УД (с) – изменение удельного веса себестоимости в выручке от реализации, %; ∆УД (кр) –изменение удельного веса коммерческих расходов в выручке от реализации, %; ∆УД (ур) – изменение удельного веса управленческих расходов в выручке от реализации, %; – расчет влияния на прибыль от реализации факторов второго порядка: материальных, трудовых затрат, начисленной амортизации, прочих расходов рассчитывается по формуле (1.14): ∆ П (зi) = - (∆УД (зi) х РП (1)) / 100, (1.14) где ∆УД (зi) – изменение удельного веса каждого элемента затрат в выручке от реализации, %. Если из выручки анализируемого периода вычесть ее величину, скорректированную на индекс цен, то полученная разность укажет на прирост выручки за счет прироста цены реализации [14, с.332]. Влияние изменения объема реализованной продукции на сумму выручки рассчитывается разность между скорректированной выручкой и выручкой предыдущего периода. Тем не менее объективная оценка влияния себестоимости на прибыль за счет эффективного использования производственных ресурсов может быть дана при наличии информации об уровне и динамике затрат на единицу продукции. Факторы второго порядка (материальные, трудовые, амортизационные, прочие затраты) определяются аналогично. Снижающая доля материальных и трудовых затрат и возрастающая доля амортизации в выручке от реализации говорит о повышении производительности труда в результате внедрения новых технических средств. Описанные алгоритмы расчета факторных моделей применяются при анализе прибыли от продаж однопродуктового производства. В условиях производства и реализации многономенклатурной однотипной продукции результаты по рассмотренной методике могут быть существенно искажены, поскольку не учитывается влияние структуры реализованной продукции. Сущность влияния структурных изменений заключается в том, что увеличение объема производства и реализации более рентабельной продукции в общем объеме по сравнению с прошлым анализируемым периодом приводит к росту прибыли. При активных структурных сдвигах происходит изменение величины, а часто и направленности воздействия факторов. Для исследования влияния факторов в условиях производства и реализации многих номенклатурных групп продукции можно использовать следующую модель рассчитывается по формуле (1.15): П = Σ (Vрп (общ) х Удi х (Ц i- Сi )), (1.15) где П – прибыль от реализации; Vрп(общ) – суммарный объем реализованной продукции по всем номенклатурным группам в натуральном выражении; Удi – удельный вес каждой номенклатурной группы в общем объеме реализации; Цi – цена единицы продукции по соответствующей номенклатурной группе; Сi – полная себестоимость единицы продукции. Рассчитать влияние на изменение прибыли от реализации факторов каждой номенклатурной группы продукции можно при помощи метода долевого участия. Для этого по каждой номенклатурной группе определяется доля прироста в совокупном изменении объема реализации. Например, доля прироста реализации в натуральном измерении по номенклатурной группе в общем объеме рассчитывается следующем образом рассчитывается по формуле (1.16): Доля прироста = ∆Vрп (i) / ∆Vрп (общ), (1.16) где ∆Vрп (i) – изменение объема реализации в натуральном выражении i-й номенклатурной группы продукции; ∆Vрп (общ) – общее изменение объема реализации в натуральном выражении по всем номенклатурным группам продукции. Затем доля прироста по каждой группе умножается на совокупное влияние объемного фактора на прибыль. Это и будет влияние объема реализации каждой номенклатурной группы на изменение прибыли от реализации рассчитывается по формуле (1.17). ∆П (Vрп (i)) = доля прироста х ∆П (Vрп (общ), (1.17) Аналогично рассчитывается влияние на прибыль изменения удельных переменных затрат по каждой группе. Методика подсчета резервов увеличения суммы прибыли и рентабельности [15, с.172]. Резервы увеличения суммы прибыли определяются по каждому виду товарной продукции. Для определения резервов роста прибыли при увеличении объема реализации продукции необходимо выявленный ранее резерв умножить на фактическую прибыль в расчете на единицу продукции соответствующего вида. Подсчет резервов увеличения прибыли за счет снижения себестоимости товарной продукции и услуг осуществляется следующим образом: предварительно выявленный резерв снижения себестоимости каждого вида продукции (работ, услуг) умножается на возможный объем ее продаж с учетом резервов его роста. Подсчет резервов роста прибыли при улучшении качества продукции осуществляется следующим образом: изменение удельного веса каждого сорта (кондиции) умножается на отпускную цену соответствующего сорта, результаты суммируются, и полученное изменение средней цены умножается на возможный объем реализации продукции [16, с.258]. Аналогично подсчитываются резервы роста прибыли за счет изменения роста сбыта. Основным источником резервов повышения уровня рентабельности продукции являются увеличение суммы прибыли от реализации продукции (Р↑П) снижение себестоимости товарной продукции (Р↓С). Для подсчета резервов может быть использована следующая формула рассчитывается по формуле (1.18):

где Р↑R – резерв роста рентабельности; Rв – рентабельность возможная; Rф - рентабельность фактическая; Пф - фактическая сумма прибыли; Vрпi в - возможный объем реализации продукции с учетом выявленных резервов его роста; Сi в - возможный уровень себестоимости i-х видов продукции с учетом выявленных резервов снижения; Зф - фактическая сумма затрат по реализованной продукции. Существуют разностороннее мнение по оценки резервов прибыли и рентабельности, однако в силу требований по объему выпускной квалификационной работы по искомой специальности данный вид расчетов опускаем. Важной методологической чертой анализа хозяйственной деятельности, которая вытекает непосредственно из предыдущей, является разработка и использование системы показателей, необходимой для комплексного, системного исследования причинно-следственных связей экономических явлений и процессов в хозяйственной деятельности предприятия. От того, насколько полно и адекватно данная система отражает сущность изучаемых явлений, во многом зависят выводы по результатам анализа [17, с.139]. Совершенствование инструментария научных исследований имеет очень большое значение и является основой успеха и эффективности аналитической работы. Чем глубже человек проникает в сущность изучаемых явлений, тем более точные методы исследования ему требуются. Это характерно для всех наук. За последние годы методики исследования во всех отраслях науки стали более совершенными. Важным приобретением экономической науки является использование математических методов в экономических исследованиях, что делает анализ более глубоким и комплексным. Таким образом, метод анализа хозяйственной деятельности представляет системное, комплексное изучение, измерение и обобщение влияния факторов на результаты деятельности предприятия с целью нахождения путей повышения ее эффективности. 2 Оценка показателей финансовых результатов деятельности предприятия на примере Нефтекамского филиала по транспорту газа ОАО «СГ-транс» 2.1 Общая характеристика деятельности Нефтекамского филиала по транспорту газа ОАО «СГ-транс» Нефтекамский филиал по транспорту газа ОАО «СГ-транс» (именуемый в дальнейшем «Филиал») является обособленным подразделением Открытого акционерного общества «СГ-транс» (именуемый в дальнейшем «Общество») созданного путем преобразования Федерального государственного унитарного предприятия «СГ-транс» Министерства энергетики РФ на основании распоряжения Правительства РФ от 15.04.2003 №470-Р и распоряжения Министерства имущественных отношений РФ от 26 12.2003года №7235-р и является его правопреемником. Юридический адрес: ОАО "СГ-транс", 119048, Российская Федерация г.Москва, Комсомольский проспект, дом 42 строение 3, ОСБ Банк Татарстан №8610 г.Казань БИК 049205603 к/р 30101810600000000603, р/с 40702810862350100963, ОКПО - 05806481 Филиал входит в состав единого производственно-хозяйственного и технологического комплекса Общества. Правовое положение филиала определяется действующим законодательством РФ, Уставом общества и положением. Филиал не является юридическим лицом, имеет фирменное наименование, включающее название Общества, расчетный счет и иные счета в банках, круглую печать со своим наименованием и указанием его местонахождения, бланки. Филиал осуществляет свою деятельность от имени Общества. Право на осуществление хозяйственной деятельности возникает у филиала после утверждения Положения о филиале, формирования его структуры и органов управления, и фактической передачи имущества, закрепленного Обществом за филиалом. Общество наделяет Филиал имуществом и несет ответственность за его деятельность в порядке и размере, определенном Уставом Общества. В состав филиала входят: – административно-управленческий персонал – эксплуатационно-ремонтная служба. – склад. Целью и предметом деятельности филиала является: – закупка от имени и по доверенности Общества и транспортировка в специализированных железнодорожных вагонах-цистернах сжиженного углеводородного газа и легкого углеводородного сырья; – оказание услуг от имени и по доверенности Общества по транспортировке сжиженных и углеводородных газов и легкого углеводородного сырья, включая экспортные и импортные перевозки; – эксплуатация и ремонт специализированных железнодорожных. вагонов-цистерн для перевозки опасных грузов, железнодорожных локомотивов промышленных предприятий; – обеспечение эксплуатации и содержание в технически исправном состоянии технологического, энергетического, грузоподъемного оборудования, производственных зданий и инженерных сооружений опасных производственных объектов; – расширение использования сжиженного углеводородного газа, как эффективного и экологически чистого топлива, развитие передовых технологий в области его потребления; – выступление в качестве заказчика по проектированию и строительству, техническому переоснащению и расширению производственных объектов. Как и другие крупные государственные компании, ОАО «СГ-транс» переживает сегодня структурную перестройку, цель которой превратить предприятие в гибкую и своевременную компанию. Для этого ведется активная концентрация финансовых потоков и перестройка системы управления, что позволит привлечь и освоить дополнительные кредитные ресурсы и реализовать ряд важнейших инвестиционных программ. ОАО «СГ-транс» обеспечивает транспортировку сжиженных углеводородных газов и легкого углеводородного сырья в железнодорожных цистернах, как для внутреннего потребления, так и на экспорт, обеспечивая вывоз сырья и газовой продукции с заводов отраслей нефте - и газопереработки, а также нефтехимии России и стран СНГ для обеспечения сжиженными газами населения, промышленности и автотранспорта. Анализ производственно-финансовых показателей деятельности ОАО «СГ-транс» за последние годы свидетельствует о финансовой устойчивости, как на рынке транспортных услуг, так и на рынке реализации, несмотря на ужесточение конкуренции. Для выполнения основных видов деятельности филиал осуществляет следующие функции: – выполнение установленных Обществом основных производственно-финансовых и других показателей работы Филиала; – выполнение заключенных Обществом и Филиалов договоров, позволяющее обеспечить производственное развитие Филиала и улучшение социальной защищенности его работников; – реализация продукция, работ, услуг, отходов производства по ценам и тарифам, установленным по согласованию с Обществом, а в случаях, предусмотренных законодательством РФ, по регулируемым государственным ценам; – снижение эксплуатационных расходов на прием, и транспортировку сжиженных углеводородных газов путем осуществления организационно-технических мероприятий, направленных на разработку и внедрение новой техники и передовой технологии; – обеспечение безопасной эксплуатации железнодорожного подвижного состава и всего технологического, энергетического, грузоподъемного и другого оборудования, а так же производственных зданий и инженерных сооружений; – организация и выполнение всех видов ремонта подвижного состава, технологического, энергетического и механического оборудования, зданий и сооружений, средств связи, автоматики, контрольно-измерительных приборов в строгом соответствии с действующими нормативными документами; – подготовка железнодорожных вагонов-цистерн ко всем видам ремонта (техническое освидетельствование, капитальный и деповской ремонты); – проведение мероприятий по устранению причин и условий, порождающих производственный травматизм и профзаболевания, соблюдение законодательства по охране труда, технике безопасности и промышленной санитарии, а так же обучение рабочих безопасным приемам труда; – обеспечение работников филиала средствами индивидуальной защиты, спецодеждой и спецобувью; – проведение и внедрение работ по изобретательству и рационализации, внедрение рекомендованных Обществом разработок в производство; – подготовка и повышение квалификации кадров; – разработка и осуществление мероприятий по экологической безопасности объектов Филиала; – участие в разработке и реализации единых программ технического и экономического развития Общества. Основной задачей филиала является - закупка сжиженных углеводородных газов и оказание транспортных услуг по перевозке продукции, в железнодорожных вагонах-цистернах производимой ОАО «Нефтекамскнефтехим», а также выполнение следующих видов операций: – подготовка цистерн к деповскому ремонту (дегазация цистерн); – подготовка цистерн к заводскому ремонту (дегазация цистерн); – периодическое техническое освидетельствование цистерн (наружный и внутренний осмотр, гидравлическое испытание); – профилактический ремонт сливо-наливной, контрольной арматуры, пружинных предохранительных клапанов; – покраска цистерн. Для ритмичного и своевременного выполнения маневровых работ на путях РИП, подачи и уборки вагонов-цистерн на пути общего пользования, в собственности филиала имеется тепловоз ТЭМ-2У. На РИП филиале подаются только порожние вагон-цистерны. Вся история «СГ-транс» представляет собой непрерывный процесс развития научно-технического прогресса, постоянного поиска и применения на практике соответствующих времени отечественных и зарубежных технологий. Одним из основных принципов хозяйственной и научно-технической деятельности ОАО «СГ-транс» является обеспечение промышленной и экологической безопасности при эксплуатации объектов газоснабжения, подвижного состава и его ремонтно-испытательного пункта. Поэтому неудивительно, что одно из крупнейших предприятий Минэнерго России ОАО «СГ-транс» уделяет решению экологических проблем самое пристальное внимание. Услуги нашего предприятия могут быть полезны как для небольших организаций, не имеющих собственных емкостей для хранения, так и для крупных компаний в связи с сезонными колебаниями потребления сжиженных газов. 2.2 Сравнительная оценка показателей финансово-хозяйственной деятельности Нефтекамского филиала по транспорту газа ОАО «СГ-транс» Основными показателями работы предприятия, занимающегося транспортировкой сжиженных углеводородных газов, являются объем перевозимой продукции, рентабельность производства, прибыль от реализации транспортных услуг. Анализ этих показателей дает возможность оценить состояние предприятия и сложившееся финансовое положение, выявить основные тенденции его изменения. Одним из важных критериев состояния транспортного предприятия является показатель прибыли. Сравнительная оценка формирования прибыли предприятия проводится способом сравнения на основании «отчета о прибылях и убытках». Показатели прибыли характеризуют абсолютную эффективность деятельности предприятия по всем направлениям его деятельности [7, с.240]. Анализ финансовых результатов деятельности предприятия включает оценку изменений по каждому показателю в сравнении с аналогичным показателем в прошлом году. Начальным этапом исследования является изучение динамики, структуры прибыли, оценка выполнения плана в целом, по видам хозяйственной деятельности, по структурным подразделениям, а также определение влияния факторов на изменение величины показателей прибыли. Финансово-хозяйственные результаты деятельности предприятия оцениваются с помощью абсолютных и относительных показателей. К абсолютным показателям относятся: валовая прибыль, прибыль от реализации продукции, прибыль (убыток) от прочей реализации, прибыль до налогообложения, чистая прибыль. Они характеризуют абсолютную прибыль хозяйствования. Анализ прибыли, необходимо дополнить расчетами удельного веса каждого вида прибыли в общей величине доходов для оценки основных источников формирования чистой прибыли, а также определения экономической рентабельности. Наиболее важные показатели финансовых результатов деятельности предприятия находят отражение в отчете о прибылях и убытках (форма 2) (приложение А, Б, В). Для анализа и оценки уровня показателей прибыли по данным бухгалтерской отчетности по форме 2 составим таблицу 3. Таблица 3 – Оценка состава и динамики показателей прибыли, руб.

Оценка показателей формирующих прибыль предприятия показывают, что в 2008 году по сравнению с 2007 годом в целом выручка от оказанных услуг и работ снизилась при одновременном увеличении себестоимости оказанных услуг на сумму 9237112 рублей или на 19,51 %. Необходимо отметить, что валовой доход от оказанных услуг предприятия в 2008 году по сравнению с 2007 годом уменьшился на сумму 331984224 рублей или на 57,31 %. За данный период управленческие расходы предприятия по мере тенденции к уменьшению, что составило абсолютную сумму 7205242 рублей или 21,96 %. В целом прибыль от продажи оказанных услуг за анализируемый период резко снизилось с положительного сальдо на отрицательное, и абсолютное уменьшение составило в сумме 21224408 рублей или на 2,29 %. Доходы прочей деятельности 2008 года по сравнению с 2007 годом уменьшились на сумму 4509959 рублей или 41,05 %. При одновременном уменьшении прочих расходов на сумму 6975 рублей или на 0,12 %, что привело к значительному уменьшению с положительного сальдо на отрицательную прибыль до налогообложения и абсолютную сумму составило 26948035 рублей или 95,48 %. Налог на прибыль за анализируемый период имел тенденцию к снижению и 2008 году по сравнению с 2007 годом налог на прибыль снизился на сумму 830785 рублей или 26,71 %, что в конечном итоге привело к резкому снижению чистой или нераспределенной прибыли и абсолютную сумму на 21800492 рублей или 86,55 %. Необходимо отметить, что рентабельность продаж в 2008 году по сравнению с 2007 годом снизилась на 2,18 пункта. Сравнительная оценка показала, что практически все показатели ухудшились и привели к отрицательному результату. Так, выручка от реализации работ и услуг за данный период снизилась на сумму 21374689 рублей или на 26,58 % при одновременном снижении себестоимости валового дохода предприятия от оказанных услуг на сумму 15944877 рублей или 66,99 %. За анализируемый период управленческие расходы имели тенденцию к снижению, что является положительным моментом и абсолютной сумме они снизились на 14311014 рублей или 55,88 %. И прибыль от продаж имеет отрицательное сальдо и снижение прибыли от продажи 2009 года по сравнению с 2008 годом, увеличение на сумму 1633863 рублей или 92,06 %. Прочие доходы предприятия 2009 года по сравнению с 2008 годом увеличились, что является позитивным моментом и абсолютную сумму 126080 рублей или 1,94 %, а прочие расходы также увеличились, что является отрицательным моментом и абсолютную сумму 827950 рублей или 14,11 %. Прибыль до налогообложения имело отрицательное сальдо, и снижение данного показателя 2009 года по сравнению с 2008 годом росло на сумму 2336207 рублей или 199,96 %. В целом налог на прибыль анализируемого предприятия имеет отрицательное сальдо, хотя отрицательное сальдо 2009 года уменьшилось на сумму 703795 рублей или 30,87 %. Таким образом, чистая или нераспределенная прибыль имело, отрицательное сальдо 2009 года по сравнению с 2008 годом произошло увеличение отрицательного сальдо на сумму 1733009 рублей или 51,17 %. В целом показатели формирующие прибыль имеют, отрицательный результат и рентабельность от продажи работ и услуг 2009 года имело отрицательное значение, и данный показатель в 2009 году по сравнению с 2008 годом увеличился на 3,56 пункта. Для наглядности показателей прибыли отразим на рисунке 1.

Рисунок 1 - Оценка состава и динамики показателей прибыли, руб. В дальнейшем необходимо оценить структуру, составляющих показателей прибыли, и для этого составляем таблицу 4. Таблица 4 – Оценка изменения структуры составляющих показателей прибыли

Оценка изменения структуры составляющей прибыли показало, что по отношению до налогообложения удельный вес прибыли от реализации в 2007 году составил 81,82 %, прочих доходов составляет 39,07 %, прочих расходов составляет минус 20,09 %. Чистая прибыль составляет по отношению к прибыли до налогообложения 89,58 %, текущий налог на прибыль 11,06 %, остальные показатели имеют незначительный удельный вес. Необходимо отметить, что иная ситуация наблюдается в 2008 году, так прибыль от реализации продукции по отношению к прибыли до налогообложения значительно изменится и удельный вес данного показателя увеличится и составит 151,09 %, в тоже время прочие доходы за данный период к прибыли до налогообложения составит 554,02%, а прочие расходы 502,34 %, что показывает превышение удельного веса прочих доходов над прочими расходами на 51,86 пункта (554,02 – 502,34). В 2008 году текущий налог на прибыль имеет отрицательное сальдо, и удельный вес данного показателя к прибыли до налогообложения составляет 195,15 % с отрицательным результатом. Также чистая прибыль за данный период имеет отрицательное сальдо, и удельный вес данного показателя к прибыли до налогообложения составляет 289,09 %. Аналогичная ситуация наблюдается и в 2009 году. Так удельный вес прибыли от реализации по отношению к прибыли до налогообложения составляет 97,26 %, а прочие доходы 188,36 %, прочие расходы 192 %. Удельный вес текущего налога на прибыль за данный период составляет 44,98 %, так доля чистой прибыли составляет 146,01 %. Сравнительная оценка изменения структуры составляющих прибыли с 2008 году по сравнению 2007 года показывает, что удельный вес прибыли от реализации по отношению к прибыли до налогообложения увеличился на 70,08 пункта прочих доходов на - 515,13 пункта, прочих расходов 481,44 пункта. Текущий налог на прибыль 184,09 пункта. Чистая нераспределенная прибыль на 200,32 пункта. Остальные показатели изменились не значительно. Иная ситуация наблюдается в 2009 году по сравнению с 2008 годом, так доля прибыли от реализации продукции по отношению к прибыли до налогообложения снизилась на 54,65 пункта, прочие доходы снизились на 365,84 пункта, прочие расходы 310,34 пункта, текущий налог на прибыль 150,17 пункта и чистая прибыль на 143,08 пункта. Остальные показатели изменились незначительно. Для наглядной структуры показателей прибыли отразим на рисунке 2.

Рисунок 2 - Структура показателей прибыли 2007, 2008, 2009 годов 2.3 Оценка влияния факторов на результаты деятельности предприятия Основную часть прибыли предприятие получает от реализации продукции и услуг. Для того чтобы проанализировать прибыль от реализации продукции (работ и услуг), необходимо дать общую оценку изменения прибыли. Затем необходимо определить количественное влияние изменений факторов [14, с.448]. Важнейшими факторами, влияющими на сумму прибыли от продажи продукции, работ, услуг, являются: – изменение объема продажи продукции. Увеличение объема продаж рентабельной продукции приводит к увеличению прибыли и улучшению финансового состояния предприятия. Рост объема реализации убыточной продукции влияет на уменьшение суммы прибыли; – изменение структуры ассортимента реализованной продукции. Увеличение доли более рентабельных видов продукции в общем объеме реализации приводит к увеличению суммы прибыли. Увеличение удельного веса низкорентабельной или убыточной продукции влияет на уменьшение прибыли; – изменение себестоимости продукции. Снижение себестоимости приводит к росту прибыли, и наоборот, ее рост влияет на снижение прибыли. Такая зависимость существует в отношении коммерческих и управленческих расходов; – изменение цены реализации продукции. При увеличении уровня цен сумма прибыли возрастает, и наоборот. Результаты факторного анализа прибыли от продажи позволяют оценить резервы повышения эффективности производства и принять обоснованные управленческие решения. Оценка вышеперечисленных факторов возможна с использованием факторного метода анализа. При внешнем анализе в качестве источника информации привлекается бухгалтерская (финансовая) отчетность «Отчет о прибылях и убытка» (форма 2). Прибыль от реализации продукции в целом по предприятию зависит от четырех факторов: объема реализации продукции, ее структуры, себестоимости и уровня среднереализационных цен. Данный показатель вычисляется по следующей формуле (2.1): П = Σ[VРПобщ х Уд (Цi - Сi )] (2.1) где П – прибыль от реализации продукции в целом по предприятию; VРП – общий объем реализации продукции; Уд – структура реализованной продукции; Цi - уровень среднереализационных цен; Сi – себестоимость реализованной продукции [3, с.219]. Объем реализации продукции может оказывать положительное и отрицательное влияние на сумму прибыли. Увеличение объема продаж рентабельной продукции приводит к увеличению прибыли. Если же продукция является убыточной, то при увеличении объема реализации происходит уменьшение суммы прибыли. Структура продукции может оказывать как положительное, так и отрицательное влияние на сумму прибыли. Если увеличится доля более рентабельных видов продукции в общем объеме ее реализации, то сумма прибыли возрастет. Напротив, при увеличении удельного веса низкорентабельной или убыточной продукции общая сумма прибыли уменьшится. Себестоимость продукции обратно пропорциональна прибыли: снижение себестоимости приводит к соответствующему изменению суммы прибыли, и наоборот. Изменение уровня среднереализационных цен прямо пропорционально прибыли: при увеличении уровня цен сумма прибыли возрастет, и наоборот. Расчет влияния этих факторов на сумму прибыли можно выполнить способом цепной подстановки используя исходные данные для факторного анализа прибыли от реализации продукции по двум продуктам приведенные в таблице 5. Таблица 5 – Исходные данные для факторного анализа прибыли от реализации продукции, руб.

На основании данной таблице и согласно формуле 2.1 рассчитаем следующие показатели: – сумма прибыли за 2007 год П2007 = [154325 х 0,501х (123 – 96,42)] + [154325 х 0,449х ( 122 – 96,42)] = 154325 х 0,501 х 26,58 + 154325 х 0,449х 25,58 = 2055081,21 + 1772487,44 = 3 827568,65 руб. – рассчитаем прибыль 2007 года при объеме реализации 2008 года: П2007РП = П2007 х КРП = 3 827568,65 х 1,065 = 4 076360,61 руб. КРП = РП2008 / РП2007 = 164300 / 154325 = 1,065 – рассчитаем сумму прибыли 2007 года при объеме реализации и структуры на 2008 год: – П2007уд = [164300 х 0,482х(123-96,42)] + [164300 х 0,517х (122 – 96,42)] = = 164300 х0,482х26,58 + 164300х0,517х25,58 = 2 104939,30 + 2 172844,50= 4 277 783,80 руб. – рассчитаем прибыль 2008 года при себестоимости единицы продукции на 2007 год: П2008ц = [164300х0,482х(141-96,42))] + [164300х0,517х(130-96,42)] = = 164300х0,482х44,58 + 164300х0,517х33,58 =3 530 406,10 + 2 852 389,30= 6 382 795,40 руб. – рассчитаем прибыль 2008 года: П2008 = [164300х 0,482х(141 – 97,52)] + [164300х0,517 х (130 - 97,52)] = = 164300х0,482х43,48 + 164300 х 0,517 х 32,48 = =3 443 294,25 + 2 758 951,89 = 6 202 246,14 руб. На основании данных показателей рассчитаем изменение прибыли от реализации (2008 год по сравнению с 2007) за счет следующих факторов: – за счет изменения объема отгруженной продукции рассчитывается по формуле (2.2): ∆ ПРП = П2007РП - П2007 , (2.2) где ∆ ПРП - изменения прибыли за счет объема отгруженной продукции ∆ ПРП = 4 076360,61 – 3 827568,65 = 248 791,96 руб. – за счет изменения структуры отгруженной продукции рассчитывается по формуле (2.3): ∆ Пуд = П2007уд - П2007РП , (2.3) где ∆ Пуд - изменения прибыли за счет структуры отгруженной продукции ∆ Пуд = 4 277 783,80 - 4 076360,61 = 201 423,19 руб. – за счет изменения цены рассчитывается по формуле (2.4): ∆ Пц = П2008ц - П2007уд , (2.4) где ∆ Пц - изменения прибыли за счет цены ∆ Пц = 6 382 795,40 - 4 277 783,80 = 2 105 011,60 руб. – за счет изменения себестоимости рассчитывается по формуле (2.5): ∆ ПС = П2008 - П2008ц , (2.5) где ∆ ПС - изменения прибыли за счет себестоимости ∆ ПС = 6 202 246,14 - 6 382 795,40 = - 180 549,26 руб. – общие изменения рассчитывается по формуле (2.6): ∆ Побщ = П2008 - П2007 , (2.6) где ∆ Побщ - общие изменения прибыли ∆ Побщ = 6 202 246,14 – 3 827568,65 = 2 374 677,49 руб. Аналогично проводим оценку изменения общей суммы прибыли двух видов услуг в 2009 году по сравнению с 2008 годом: – рассчитаем прибыль в 2008 году: 2008 = [164300х0,482х(141- 97,52)] + [164300х0,517х(130 - 97,52)]= = 164300х 0,482х43,48 + 164300х0,517 х 32,48 = =3 443 294,25 + 2 758 951,89 = 6 202 246,14 руб. – рассчитаем прибыль 2008 года при объеме реализации 2009 года: П2008РП = П2008 х КРП = 6 202 246,14 х 1,036 = 6 425 527,00 руб. КРП = РП2009 / РП2008 = 170261 / 164300 = 1,036 – рассчитаем сумму прибыли 2008 года при объеме реализации и структуры на 2009 год: П2008уд = [170261 х 0,471х (151 – 105] + [170261 х0,529х(142 - 105)= = 170261 х 0,471х46 + 170261 х0,529х37 = 3 688 874,82 + 3 332 518,55 = = 7 021 393,37 руб. – рассчитаем прибыль 2009 года при себестоимости единицы продукции на 2008 год: П2009ц = [170261х0,471х(151 - 97,52)] + [170261х0,529х(142 - 97,52)]= = 170261х0,471х53,48 + 170261х0,529х44,48 = = 4 288 717,95 + 4 006 227,71 = 8 294 945,66 руб. – рассчитаем прибыль 2009 года: П2009 = [170261х0,471х(151-105)] + [170261х0,529х(142-105)]= = 170261х0,471х46 + 170261х0,529х37 = 3 688 874,82 + 3 332 518,55 = = 7 021 393,37 руб. На основании данных показателей рассчитаем изменение прибыли от реализации (2009 год по сравнению с 2008) за счет следующих факторов: – за счет изменения объема отгруженной продукции рассчитаем по формуле (2.7): ∆ ПРП = П2008РП - П2008 , (2.7) ∆ ПРП = 6 425 527,00 - 6 202 246,14 = 223 280,86 руб. – за счет изменения структуры отгруженной продукции рассчитаем по формуле (2.8): ∆ Пуд = П2008уд - П2008РП , (2.8) ∆ Пуд = 7 021 393,37 - 6 425 527,00 = 595 866,37 руб. – за счет изменения цены рассчитаем по формуле (2.9): ∆ Пц = П2009ц - П2008уд , (2.9) ∆ Пц = 8 294 945,66 - 7 021 393,37 = 1 273 552,29 руб. – за счет изменения себестоимости рассчитаем по формуле (2.10): ∆ ПС = П2009 - П2009ц , (2.10) ∆ ПС = 7 021 393,37 - 8 294 945,66 = - 1 273 552,29 руб. – общие изменения рассчитаем по формуле (2.11): ∆ Побщ = П2009 - П2008 , (2.11) ∆ Побщ = 7 021 393,37 - 6 202 246,14 = 819 147,23 руб. Расчеты факторного анализа сводим в таблицу 6. Таблица 6 – Результаты факторного анализа изменения прибыли

Результаты факторного анализа показал, что в целом предприятие работает стабильно прибыльно, так в целом общая сумма прибыли от оказанных услуг в 2008 году по сравнению с 2007 годом увеличилась на сумму 2 374677,49 рублей. На данное увеличение прибыли положительно повлияли следующие факторы: – увеличение объему оказанных услуг по дивинилу на 1975 тн и по изопрену на 8000 тн позволило увеличить прибыль от оказанных услуг на сумму 248 791,96 рублей; – изменение структурных сдвигов в составе оказанных услуг привело к увеличению сумму прибыли в целом на 201 423,19 рублей; – увеличение единицы продукции по дивинилу на 1800 рублей и 800 рублей по изопрену увеличилась прибыль от оказанных услуг на сумму 2 105 011,60 рублей. В тоже время незначительное увеличение себестоимости от оказанных услуг, а именно на 110,35 рублей по обоим продуктам снизилась прибыль от оказанных услуг на 180 549,26 рублей. Аналогичная ситуация наблюдается и в 2009 году по сравнению с 2008 годом так общая сумма прибыли от двух видов услуг за данный период увеличилась на сумму 819 147,23 рублей. На данное увеличение повлияло увеличение цены единицы продукции, т.е. по дивинилу на 1000 рублей по изопрену 1.200 рублей, что позволило дополнительно получить прибыль в сумме 1 273 552,29 рублей: – увеличение объема оказанных услуг по дивинилу 961 тн по изопрену на 5000 тн позволило получить дополнительную сумму прибыли на 223 280,86 рублей; – структурные сдвиги в соответствии оказанных услуг позволили дополнительно получить прибыль в сумме 595 866,37 рубля. В тоже время значительное увеличение себестоимости единицы продукции по обоим видам на сумму 747,65 рублей снизила прибыль от оказанных услуг на сумму 1 273 552,29 рублей. Для наглядного влияния факторов на изменение прибыли от оказанных услуг в 2008 году по сравнению с 2007 годом и 2009 годом по сравнению с 2008 годом отразим на рисунке 3.

Рисунок 3 – Влияния факторов на изменение прибыли от оказанных услуг в 2008 году по сравнению с 2007 годом и 2009 годом по сравнению с 2008 годом В дальнейшем проанализируем изменение прибыли от оказанных услуг по отдельным видам продукции, которые зависит от следующих факторов: – объем отгруженной продукции; – себестоимость и среднереализованных цен на единицу продукции. Факторная модель прибыли от отгрузки отдельных видов продукции имеет вид формулы (2.12): Пi = VPПi х (Цi - Сi ), (2.12) где П – прибыль от реализации отдельных видов продукции; VPПi - объем отгрузки i –го вида продукции; (Цi ) - среднереализационных цена; (Сi ) – себестоимость. На основании данных моделей и данных таблице 5 рассчитаем следующие показатели: Для проведения оценки прибыли от реализации отдельных видов продукции на Нефтекамском филиале по транспорту газа ОАО «СГ-транс» были взяты такие виды продукции, как дивинил и изопрен. Для проведения оценки изменения прибыли по отдельным видам продукции (дивинил) в 2008 году по сравнению с 2007 годом рассчитаем следующие показатели по формуле (2.12): – прибыль от отгрузки 2007 года: П2007 = 77325 х (123 – 96,42) = 77325 х26,58 = 2 055 298,50 руб. – прибыль в 2007 году при объеме отгрузки 2008 года: П2007РП = 79300 х (123 – 96,42) = 79300 х26,58 = 2 107 794 руб. – прибыль 2008 года при себестоимости 2007 года: П2008Ц = 79300 х(141 – 96,42) = 79300 х 44,58 = 3 535 194 руб. – прибыль 2008 года: П2008 = 79300 х (141 - 97,52) = 79300 х 43,48 = 3 447 964 руб. На основании данных показателей рассчитываем изменения прибыли от отгрузки 2008 года по сравнению с 2007 годом за счет следующих факторов: – за счет изменения объема отгрузки: ∆ПРП = П2007РП - П2007 = 2 107 794 - 2 055 298,50 = 52 495,50 руб. – за счет изменения цены: ∆ПЦ = П2008Ц - П2007РП = 3 535 194 - 2 107 794 = 1 427 400 руб. – за счет изменения себестоимости: ∆ПС = П2008 - П2008Ц = 3 447 964 - 3 535 194 = - 87 230 руб. – общие изменения: ∆Побщ = П2008 - П2007 = 3 447 964 - 2 055 298,50 = 1 392 665,50 руб. Для проведения оценки изменения прибыли по отдельным видам продукции (дивинил) в 2009 году по сравнению с 2008 годом рассчитаем следующие показатели по формуле (2.12): – прибыль от отгрузки 2008 года: П2008 = 79300 х (141 – 97,52) = 79300 х 43,48 = 3 447 964 руб. – прибыль в 2008 году при объеме отгрузки 2009 года: П2008РП = 80261 х (141 – 97,52) = 80261 х 43,48 = 3 489 748,28 руб. – прибыль 2009 года при себестоимости 2008 года: П2009Ц = 80261 х (151 – 97,52) = 80261 х 53,48 = 4 292 358,28 руб. – прибыль 2009 года: П2009 = 80261 х(151 - 105) = 80261 х 46 = 3 692 006 руб. На основании данных показателей рассчитываем изменения прибыли от отгрузки 2009 года по сравнению с 2008 годом за счет следующих факторов: – за счет изменения объема отгрузки: ∆ПРП = П2008РП - П2008 = 3 489 748,28 - 3 447 964 = 41 784,28 руб. – за счет изменения цены: ∆ПРП = П2009Ц - П2008РП = 4 292 358,28 - 3 489 748,28= 802 610 руб. – за счет изменения себестоимости: ∆ПС = П2009 - П2009Ц =3 692 006 - 4 292 358,28 = - 600 352,28 руб. – общие изменения: ∆Побщ = П2009 - П2008 = 3 692 006 - 3 447 964 = 244 042 руб. Аналогично проведем оценку изменения прибыли за счет отгрузки изопрена в 2008 году по сравнению с 2007 годом и рассчитаем следующие показатели по формуле (2.12): – прибыль от отгрузки 2007 года: П2007 = 77000 х (122 – 96,42) = 77000 х 25,58 = 1 969 660 руб. – прибыль в 2007 году при объеме отгрузки 2008 года: П2007РП = 85000 х (122 – 96,42) = 85000 х 25,58 = 2 174 300 руб. – прибыль 2008 года при себестоимости 2007 года: П2008Ц = 85000 х (130 – 96,42) = 85000 х 33,58 = 2 854 300 руб. – прибыль 2008 года: П2008 = 85000 х (130 – 97,52 = 85000 х 32,48 = 2 760 800 руб. На основании данных показателей рассчитываем изменения прибыли от отгрузки 2008 года по сравнению с 2007 годом за счет следующих факторов: – за счет изменения объема отгрузки: ∆ПРП = П2007РП - П2007 = 2 174 300 - 1 969 660 = 204 640 руб. – за счет изменения цены: ∆ПЦ = П2008Ц - П2007РП = 2 854 300 - 2 174 300 = 680 000 руб. – за счет изменения себестоимости: ∆ПС = П2008 - П2008Ц = 2 760 800 - 2 854 300 = - 93 500 руб. – общие изменения: ∆Побщ = П2008 - П2007 = 2 760 800 - 1 969 660 = 791 140 руб. Аналогично для оценки изменения прибыли по отдельным видам продукции (изопрена) в 2009 году по сравнению с 2008 годом рассчитаем следующие показатели по формуле (2.12): – прибыль от отгрузки 2008 года: П2008 = 85000 х (130 – 97,52) = 85000 х 32,48 = 2 760 800 руб. – прибыль в 2008 году при объеме отгрузки 2009 года: П2008РП = 90000 х (130 – 97,52) = 90000 х 32,48 = 2 923 200 руб. – прибыль 2009 года при себестоимости 2008 года: П2009Ц = 90000 х (142 – 97,52) = 90000 х 44,48 = 4 003 200 руб. – прибыль 2009 года: П2009 = 90000 х (142 – 105) = 90000 х 37 = 3 330 000 руб. На основании данных показателей рассчитываем изменения прибыли от отгрузки 2009 года по сравнению с 2008 годом за счет следующих факторов: – за счет изменения объема отгрузки: ∆ПРП = П2008РП - П2008 = 2 923 200 - 2 760 800 = 162 400 руб. – за счет изменения цены: ∆ПРП = П2009Ц - П2008РП = 4 003 200 - 2 923 200 = 1 080 000 руб. – за счет изменения себестоимости: ∆ПС = П2009 - П2009Ц = 3 330 000 - 4 003 200 = - 673 200 руб. – общие изменения: ∆Побщ = П2009 - П2008 = 3 330 000 - 2 760 800 = 569 200 руб. Расчеты факторного анализа сводим в таблицу 7. Таблица 7 – Результаты факторного анализа изменения прибыли отдельных видов продукции

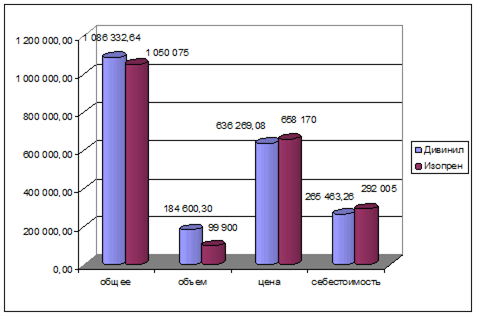

Результаты факторного анализа изменения отгрузки дивинила 2008 году по сравнению с 2007 годом показал, что в целом сумма прибыли увеличилась на сумму 1 392 665,50 рублей и на дальнейшее увеличение повлияли следующие факторы: – увеличение объема отгрузки на 1975 тн позволило получить дополнительную прибыль в сумме 52495,50 рублей; – значительное увеличение цены единицы продукции, а именно 1800 рублей позволит дополнительно получить прибыль 1427400 рублей; – увеличение себестоимости единицы отгруженной продукции на сумму 110,35 рублей снизило прибыль от отгрузки продукции на сумму 87230 рублей. Аналогичная ситуация наблюдается в 2009 году по сравнению с 2008 годом в целом сумма прибыли увеличилась на сумму 244042 рублей и на дальнейшее увеличение повлияли следующие факторы: – увеличение объема отгрузки на 961 тн позволило получить дополнительную прибыль в сумме 41 784,28 рублей; – значительное увеличение цены единицы продукции, а именно 1000 рублей позволит дополнительно получить прибыль 802610 рублей; – увеличение себестоимости единицы отгруженной продукции на сумму 747,65 рублей снизило прибыль от отгрузки продукции на сумму 600 352,28 рублей. Результаты факторного анализа изменения отгрузки изопрена 2008 году по сравнению с 2007 годом показал, что в целом сумма прибыли увеличилась на сумму 791140 рублей и на дальнейшее увеличение повлияли следующие факторы: – увеличение объема отгрузки на 8000 тн позволило получить дополнительную прибыль в сумме 204640 рублей; – значительное увеличение цены единицы продукции, а именно 800 рублей позволит дополнительно получить прибыль 680000 рублей; – увеличение себестоимости единицы отгруженной продукции на сумму 110,35 рублей снизило прибыль от отгрузки продукции на сумму 93500 рублей. Аналогичная ситуация наблюдается в 2009 году по сравнению с 2008 годом в целом сумма прибыли увеличилась на сумму 569200 рублей и на дальнейшее увеличение повлияли следующие факторы: – увеличение объема отгрузки на 5000 тн позволило получить дополнительную прибыль в сумме 162400 рублей; – значительное увеличение цены единицы продукции, а именно 1200 рублей позволит дополнительно получить прибыль 1080000 рублей; – увеличение себестоимости единицы отгруженной продукции на сумму 747,65 рублей снизило прибыль от отгрузки продукции на сумму 673200 рублей. Для наглядного результата факторного анализа изменения двух видов продукции (дивинила и изопрена) за 2007 – 2008 года и 2008 – 2009 года отразим на рисунке 4 и 5.

Рисунок 4 – Результаты факторного анализа изменения прибыли отдельных видов продукции В дальнейшем необходимо проанализировать изменение рентабельности продаж, которые определяются как отношение прибыли от реализации продукции (работ, услуг) или чистой прибыли к сумме полученной выручки. На изменение данных показателей влияют следующие факторы: – объем оказанных услуг и работ в натуральной единицы; – структура оказанных услуг, работ; – цена единицы оказанных услуг, работ; – себестоимость единицы оказанных услуг, работ. Факторная модель имеет следующий вид формулы (2.3): Rпр = Ппр Σ [VРПобщ , УДi , Цi , Сi ] / Σ (РП[VРПобщ , УДi , Цi ]), (2.13) Рассчитаем влияние данных факторов первого уровня на изменение рентабельности в целом по предприятию можно выполнить способом цепной подстановки, используя данные таблицы 4: