ЗМІСТ

Вступ

1 Виручка від реалізації продукції – основне джерело доходів підприємства

1.1 Виручка від реалізації продукції, товарів, робіт, послуг

1.2 Планування виручки від реалізації продукції та фактори її зростання

2 Використання виручки для формування фінансових ресурсів підприємства

2.1 Формування та розподіл виручки на підприємстві

2.2 Використання показників виручки для аналізу фінансового стану підприємства

3 Оптимізація формування виручки на підприємстві

Висновки

Перелік літератури

Додаток А Баланс ВАТ «Турбоатом» за 2009 рік

Додаток Б Звіт про фінансові результати ВАТ «Турбоатом» за 2005 – 2009 роки

ВСТУП

Актуальність теми дослідження. Становлення і розвиток в Україні ринкової інфраструктури суттєво змінюють економічне, інформаційне і правове середовище функціонування підприємств, зміст їхньої фінансової діяльності.

Фінанси підприємств є основою фінансової системи країни. Фінансовий стан підприємств впливає на фінансове становище країни в цілому.

Соціально-економічний розвиток ринкових відносин в Україні супроводжується якісними структурними зрушеннями у бік інтенсифікації виробництва, пошуку джерел його фінансування, підвищення його ефективності.

За цих умов важливим фактором подальшого розвитку будь-якого підприємства є грошові надходження, що перевищують платежі підприємства. Від наявності або відсутності коштів буде в кінцевому підсумку залежати можливість функціонування підприємства, його конкурентоспроможність та фінансовий стан.

Основним джерелом грошових надходжень на підприємство є виручка від звичайної діяльності, яка залежить від галузі функціонування підприємства, обсягів його діяльності, впровадження науково-технічних розробок, а отже, підвищення продуктивності праці, зниження собівартості, покращення якості продукції. В умовах розвитку підприємницької діяльності створюються об'єктивні передумови реального втілення в життя зазначених факторів.

Головним складовим елементом виручки є виручка від реалізації, а саме та її частина, яка залишається після вирахування матеріальних, трудових і грошових витрат на виробництво і реалізацію продукції. Тому найважливішим завданням кожного господарюючого суб'єкта є одержання максимального прибутку при найменших витратах шляхом дотримання суворого режиму економії при витрачанні коштів і найбільш ефективного їх використання.

Таким чином, актуальність обраної теми курсової роботи полягає в необхідності глибокого вивчення одного з ключових елементів діяльності будь-якого підприємства – формування і використання виручки.

Дослідженням питань визначення поняття «виручка» займалися О.М. Бандурка, М.Я. Коробов, О.С. Філімоненков, А.М. Поддєрьогін та інші науковці.

Об’єктом дослідження курсової роботи є виручка підприємства як важлива категорія його функціонування.

Предметом дослідження курсової роботи є фінансова діяльність підприємств.

Метою дослідження курсової роботи є формування та використання виручки підприємства, дослідження основних економічних процесів, які впливають на неї, а також узагальнення результатів дослідження.

Метою роботи зумовлено виконання таких завдань:

1) дослідити виручку як джерело доходів підприємства;

2) дослідити формування виручки, чинники її росту;

3) розглянути процес планування виручки від реалізації;

4) дослідити важливість виручки для оцінки фінансового стану підприємства;

5) визначити шляхи оптимізації формування виручки підприємства.

Методи дослідження. Для розв'язування поставлених завдань використано такі методи наукового дослідження: теоретичний аналіз наукових літературних джерел, синтез, узагальнення, порівняння, абстрагування, конкретизація, моделювання, спостереження.

Структура курсової роботи. Курсова робота складається з трьох розділів, вступу та висновків загальним обсягом 69 сторінок, має 5 таблиць та 14 рисунків, список використаних джерел з 22 найменувань.

1

Виручка від реалізації продукції – основне джерело доходів підприємства

1.1 Виручка від реалізації продукції, товарів, робіт, послуг

Основною ланкою економіки в ринкових умовах господарювання є підприємства, що виступають у ролі господарюючих суб'єктів. На підприємствах вирішуються питання виробництва продукції та надаються послуги, потрібні суспільству, створюються відповідні доходи і накопичення, які є основним джерелом формування як централізованих фондів грошових коштів держави, так і відповідних фондів самих підприємств.

Відповідно до Господарського кодексу України, підприємство – це основна організаційна ланку народного господарства України, самостійний господарюючий суб'єкт, який здійснює виробничу, науково-дослідницьку та комерційну діяльність з метою задоволення суспільних потреб і отримання відповідного прибутку. [2]

Підприємство як господарюючий суб'єкт для здійснення своєї господарської діяльності повинно мати як відповідні обсяги основних виробничих фондів, так і обігових активів, а в їх складі – грошових коштів. Їх формування проводиться за рахунок різних джерел. Згідно з Господарським кодексом України, джерелами формування майна підприємств і грошових коштів є: грошові та матеріальні внески засновників; доходи від реалізації продукції та інших видів діяльності підприємств; доходи від випуску і продажу цінних паперів; доходи від здачі майна в оренду; надходження від роздержавлення та приватизації власності; безкоштовні та благодійні внески, пожертвування організацій, підприємств і громадян; кредити банків і інші джерела.[15, с.52]

Основним видом доходів підприємств, одержаних у процесі їх виробничої діяльності, є виручка (доход) від продажу продукції, товарів, послуг і від інших видів діяльності. Це фінансова категорія, яка виражає грошові відносини між постачальниками і споживачами товару. В підприємствах торгівлі, громадського харчування, матеріально-технічного постачання замість категорії "виручка" від продажу продукції, послуг використовується категорія "товарообіг".

Актуальність дослідження теоретичних основ поняття «виручка» полягає у тому, що виручка є одним з ключових елементів діяльності будь-якого підприємства. Важливим є визначення найбільш точного тлумачення поняття для правильного розуміння розподілу грошових надходжень підприємства.

В даний час у відповідності із нормативно-законодавчими актами, які регулюють організацію бухгалтерського обліку, звітності та оподаткування в Україні, не міститься чіткого визначення терміну «виручка».

Існує декілька підходів до визначення поняття «виручка». Так, група вчених на чолі з О.М. Бандуркою та М.Я. Коробовим визначають виручку як суму коштів, яка фактично одержана тим чи іншим способом (шляхом безготівкових або готівкових розрахунків, через залік або бартер) підприємством за відвантажену (відпущену) продукцію, виконані роботи, надані послуги. [5, с.82]

О.С. Філімоненков подає дещо інше тлумачення виручки: «виручка – це сума коштів, отриманих підприємством від продажу продукції, товарів, надання послуг в оцінці за діючими цінами (тарифами)».[15, с.62] С.М. Онисько та П.М. Марич стверджують, що виручка від реалізації – це вартість реалізованих товарів, робіт та послуг.[12, с.79] А.М. Поддєрьогін дає таке визначення: «виручка від реалізації – це сума коштів, які надійшли на поточний рахунок підприємства в банку або в касу підприємства від продажу товарів та надання послуг».[13, с.54]

У дослідженнях не повною мірою охоплено розмежування моменту здійснення операції з реалізації продукції та факту реальної оплати її вартості, строків здійснення оплати. Часто терміни «реалізація» і «виручка від реалізації» ототожнюються.

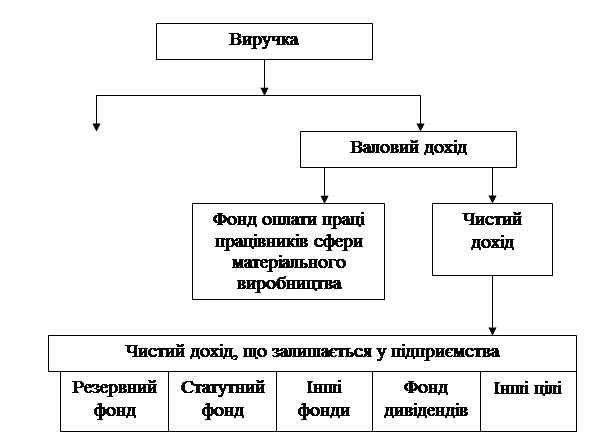

Схему розподілу виручки приведено на рис.1.1.

З цієї схеми зрозуміло, що частина виручки спрямовується на відшкодування вартості спожитих у виробництві засобів виробництва, а також на оплату праці робітників, а вже з залишку сплачуються податки і платежі до бюджету.

| Податки та платежі до бюджету |

|

| Вартість спожитих у виробництві засобів виробництва (основних і оборотних) |

|

Рисунок 1.1 – Розподіл доходів і накопичень підприємства

Виручкою від реалізації також вважається вартість товарів, робіт і послуг, зарахованих у бартерних (товарообмінних) операціях та в інших формах взаєморозрахунків між партнерами. В теоретичному аспекті реалізація продукції повинна передбачати зміну форми вартості.

Не визнаються виручкою такі грошові надходження:

1) сума податку на додану вартість, акцизів, інших податків і обов’язкових платежів, що підлягають перерахуванню до бюджету й позабюджетних фондів;

2) сума попередньої оплати продукції (товарів, робіт, послуг);

3) сума завдатку під заставу або в рахунок погашення позики, якщо це передбачено відповідним договором;

4) надходження від первинного розміщення цінних паперів.

Складові елементи виручки від реалізації продукції подано на рис.1.2.

| Операційні витрати (повна собівартість продукції) |

|

Рисунок 1.2 – Структура виручки від реалізації продукції[5, с.86]

Як бачимо з рисунку 1.2, виручка складається з собівартості продукції та накопичень підприємства.

В П(С)БО 3 «Звіт про фінансові результати» поняття «виручка» ототожнюється з поняттям «дохід». При цьому дохід (виручка) від реалізації продукції (товарів, інших активів) визнається в разі наявності всіх наведених нижче умов:

1) покупцеві передані ризики і вигоди, пов’язані з правом власності на продукцію (товар, інший актив);

2) підприємство не здійснює надалі управління та контроль за реалізованою продукцією (товарами, іншими активами);

3) сума доходу (виручки) може бути достовірно визначена;

4) є впевненість, що в результаті операції відбудеться збільшення економічних вигод підприємства , а витрати, пов’язані з цією операцією, можуть бути достовірно визначені. [4]

Доходи (виручка) від реалізації групуються за такими видами діяльності:

1) реалізація товарів;

2) реалізація готової продукції;

3) виконання робіт та надання послуг.

На розмір виручки від реалізації продукції (товарів, робіт, послуг) впливають наступні фактори (рис. 1.3):

Рисунок 1.3 – Фактори впливу на розмір виручки[16, с.78]

Розмір виручки від реалізації продукції за інших однакових умов залежить від:

1) кількості, асортименту та якості продукції, що підлягає реалізації;

2) рівня реалізаційних цін.

Обсяг (кількість) реалізованої продукції прямо впливає на величину виручки, а сама кількість реалізованої продукції залежить від обсягу виробництва товарної продукції і зміни величини перехідних залишків нереалізованої продукції на початок і кінець звітного періоду. Асортимент реалізованої продукції справляє двоякий вплив на величину виручки. Зростання в загальному обсязі реалізованої продукції питомої ваги асортименту з більш високою ціною збільшує величину виручки, і навпаки.

Прямий вплив на розмір виручки справляє й рівень відпускних цін, тому підприємство має їх обґрунтувати.

В Україні застосовуються два методи визначення виручки від продажу продукції (товарів, робіт, послуг) – касовий метод і метод нарахувань.

Касовий метод передбачає визначення виручки від продажу продукції (товарів, робіт, послуг) та виконання інших операцій за надходженням коштів на рахунки в банку або в касу господарства. Цей метод застосовується суб’єктами малого підприємництва, які переведені на спрощену систему оподаткування, обліку і звітності, а також при формуванні реальних грошових потоків у фінансовій звітності.

Метод нарахування передбачає визначення виручки від продажу продукції (товарів, робіт, послуг) та виконання інших операцій за вартістю відвантаженої (переданої) продукції (товарів, робіт, послуг) на відповідну дату при підписанні документів, що підтверджують факт проведення такої господарської операції. При такому методі датою реалізації, а також надходження виручки від реалізації вважається дата відвантаження (відпуску) продукції або дата підписання приймально – здавальних документів про виконані роботи, надані послуги. В результаті у чинному законодавстві операція з реалізації продукції, робіт і послуг не прив’язана до факту реальної оплати. [6, с.78]

Продаж продукції та надходження виручки – це остання завершальна стадія кругообігу коштів підприємства.

Виручка, яка поступила, використовується для придбання сировини, матеріалів і т.п., необхідних для здійснення нового циклу виробництва, на утворення амортизаційного фонду, який відображає знос основних засобів, що використовуються в процесі виробництва, на оплату праці робітників, на сплату податків та платежів до бюджету і в централізовані позабюджетні фонди, на погашення кредитів банку та відсотків по них, на сплату різного роду пені, штрафів та ін.

На рисунку 1.4 показано взаємозв’язок виручки від продажу товару і фінансових ресурсів підприємства.

Рисунок 1.4 – Взаємозв’язок виручки від продажу і прибутку підприємства

Виручка від реалізації продукції розраховується у діючих цінах. В умовах радикальної зміни управління економікою обсяг виручки від реалізації продукції перетворюється на важливий показник фінансово-господарської діяльності. Тому підприємство повинно бути зацікавленим не стільки у збільшенні кількісного обсягу продукції, що випускається, скільки у збільшенні обсягу реалізованої продукції (з врахуванням скорочення залишків нереалізованої продукції).

Це означає, що повинні вироблятися такі вироби та товари, які відповідають вимогам споживачів та користуються більшим попитом. Для цього, в свою чергу, необхідно вивчати ринкові умови господарювання та можливості розміщення виробленої продукції на ринку шляхом розширення обсягів її реалізації. З розвитком підприємництва і підвищенням конкуренції зростає відповідальність підприємств за виконання прийнятих на себе зобов'язань. Таким чином, показник виручки від реалізації продукції відповідає вимогам комерційного розрахунку і, в свою чергу, сприяє розвитку підприємницької діяльності. [15, с.77]

Своєчасне надходження виручки – важливий момент в господарській діяльності підприємства. По-перше, виручка від реалізації продукції, товарів, робіт, послуг є для підприємства основним регулярним джерелом надходження коштів. По-друге, процес кругообігу коштів підприємства завершується реалізацією продукції і надходженням виручки, що означає відшкодування витрачених на виробництво грошових коштів і створення необхідних умов для відновлення наступного кругообігу.

Від надходження виручки залежить стійкість фінансового стану підприємства, стан його оборотних засобів, своєчасність розрахунків з бюджетом, позабюджетними фондами, банками, постачальниками підприємства. Несвоєчасне надходження виручки може призвести до затримки розрахунків, сплати штрафів, впровадження економічних санкцій, що в кінцевому підсумку означає не лише втрати прибутку, але й затримки в роботі. [13, с.57]

Отже, виручка є основним джерелом відшкодування затрат на виробництво і продаж продукції, оплати рахунків постачальників за матеріальні цінності, сплати податків до бюджету, погашення довгострокових кредитів банку і відсотків по них, на сплату пені і штрафів. Вона є одним з основних джерел грошових надходжень підприємства.

1.2 Планування виручки від реалізації продукції та фактори її зростання

Для нормальної життєдіяльності підприємства будь-якої галузі та частина його валового доходу, що являє собою виручку від реалізації (як власної товарної продукції, так і іншої реалізації), має величезне значення. З цього погляду особливий інтерес для підприємств має обсяг реалізації продукції, за якою завершені розрахунки з покупцями, тобто за якою одержані кошти за відвантажену (відпущену) продукцію покупцям або завершені розрахунки в інший спосіб (бартер, залік тощо). Саме обсяг такої реалізації є важливим об’єктом внутрішньогосподарського планування. Дуже важливо, що обсяг реалізації визначає суму прибутку й валового доходу підприємства.

Своєчасне і повне надходження виручки від реалізації є предметом особливої уваги бухгалтерської та фінансової служб підприємства. Ці служби повинні реально планувати обсяги грошових надходжень від реалізації, постійно слідкувати за дотриманням договірної дисципліни, за своєчасністю розрахунків з покупцями, а також за величиною реалізації. [9, с.75]

На підприємстві виручка від реалізації продукції – це важливий об'єкт планування. На плануванні величини виручки від реалізації базується все фінансове планування підприємства.

У процесі фінансово-господарської діяльності фінансові служби підприємства можуть здійснювати планування виручки від реалізації продукції на наступний рік, квартал та оперативне планування.

Річне планування виручки ефективне при стабільній економічній ситуації. В умовах нестабільності, коли співвідношення попиту та пропозиції підлягає змінам, які складно спрогнозувати, і законодавчо встановлені правила поведінки юридичних осіб у податковій, кредитній та фінансовій сферах постійно змінюються, річне планування ускладнене і не є об’єктивним орієнтиром для підприємства.

Тому для визначення прибутку можливим і необхідним є квартальне планування.

Оперативне планування виручки використовується для контролю за своєчасністю надходження грошей за відвантажену продукцію на грошові рахунки підприємства.

Планування виручки від реалізації необхідне для визначення валового доходу, прибутку, а також для складання оперативних, фінансових і касових планів. Правильне планування виручки від реалізації має велике значення для нормальної господарської діяльності підприємства. Якщо план реалізації є економічно обґрунтованим та успішно виконується, то підприємство має в своєму розпорядженні грошові кошти, що є достатніми для господарської діяльності. Несвоєчасне і неповне надходження виручки призводить до фінансових ускладнень та порушує нормальну діяльність підприємства.

Загальна сума виручки від основної діяльності включає в себе виручку від реалізації продукції, виконаних робіт та наданих послуг промислового і непромислового характеру.

Для визначення виручки від реалізації продукції необхідно знати обсяг реалізації продукції в діючих цінах без ПДВ, акцизів, торгівельних і збутових знижок та експортних тарифів для продукції, що експортується.

Виручка від виконаних робіт та наданих послуг визначається виходячи з обсягу виконаних робіт і відповідних розцінок і тарифів. [10, с.39]

Підприємство визначає як планову, так і фактичну виручку від реалізації продукції. Для забезпечення правильності її визначення надзвичайно важливе значення мають дані про різницю між часом відвантаження і часом оплати продукції; питома вага по ставок продукції за попередню оплату; поставок, які будуть оплачені протягом одного-трьох місяців після відвантаження; поставок за бартером: змін дебіторської заборгованості. Узагальнення такої інформації дає змогу спрогнозувати реальне надходження грошових коштів у плановому періоді (місяць, квартал, рік).

Існують два методи визначення планової виручки: прямого рахунку та укрупнений.

Метод прямого рахунку заснований на гарантованому попиті. Припускається, що весь обсяг виробленої продукції припадає на заздалегідь оформлений пакет замовлень. Це найбільш достовірний метод планування виручки, коли план випуску та обсяг реалізації заздалегідь пов’язані зі споживчим попитом, відомі необхідний асортимент та структура випуску, встановлені відповідні ціни.

Тоді виручка від реалізації кожної номенклатури виробів визначається методом прямого рахунку за формулою:

В = Р × Ц, (1.1)

де В – виручка;

Р – кількість реалізованих виробів (обсяг реалізації);

Ц – ціна реалізації кожного виробу.

Обсяг реалізації можна розрахувати укрупненим методом, виходячи з товарного випуску виробів у плановому періоді, додаючи залишки виробів на початок планового періоду і віднімаючи такі на кінець планового періоду. Плановий обсяг реалізації розраховують за формулою:

Р=31

+Т-32

, (1.2)

де Р — обсяг реалізації в плановому періоді;

31

— залишки кожного виду готових виробів на складі та відвантажених на початок планового періоду;

Т — випуск товарної продукції в плановому періоді;

З2

— залишки кожного виду виробів на складі на кінець планового періоду.

Реалізаційні ціни в плановому періоді визначають на підставі цін базового періоду, які коригують на передбачувані зміни в плановому періоді, в тому числі з врахуванням попиту і пропозиції.

Обсяг реалізації можна розрахувати, виходячи з товарного випуску виробів у плановому періоді, а саме: додаючи залишки виробів на початок періоду і віднімаючи залишки на кінець планового періоду.

При цьому розмір залишків нереалізованої продукції на початок року складається з готової продукції на складі підприємства, товарів відвантажених, товарів, неоплачених покупцями в строк, товарів на відповідальному зберіганні у покупців. [14, с.64]

Розмір нереалізованої продукції на кінець планового року визначається, виходячи з нормативних залишків готової продукції на складі підприємства і товарів відвантажених, строк оплати яких не настав, в межах нормативних строків документообігу. В результаті такої методики планування залишки нереалізованої продукції на початок планового року, як правило, завжди перевищують залишки на його кінець, а загальний плановий розмір реалізації перевищує плановий випуск товарної продукції. Однак на практиці в залишках нереалізованої продукції на кінець звітного року постійно містяться товари, не оплачені покупцями в строк, які знаходяться на відповідальному зберіганні по причинах, що не залежать від підприємства-постачальника. Це негативно впливає на виконання плану реалізації продукції. Тому доцільно до діючої методики визначення планового обсягу реалізованої продукції внести зміни. На кінець планового року залишки нереалізованої продукції слід визначати у наступному складі: готова продукція на складі підприємства; товари відвантажені, строк оплати яких не настав; товари, не сплачені покупцями в строк; товари, що знаходяться на відповідальному зберіганні у покупців. В сезонних галузях промисловості необхідно враховувати також планові понаднормативні запаси готової продукції на кінець року, що зазвичай покриваються короткостроковими кредитами. [19, с.85]

Розрахунок обсягу реалізації та виручки методом прямого рахунку наведено в таблиці 1.1.

Таблиця 1.1 - Розрахунок виручки від реалізації продукції [13, с.70]

| Номенклатура |

Кількість продукції, шт. |

Повна собівартість, тис. грн. |

Вартість у вільних відпускних цінах, тис. грн. |

у тому числі |

Вартість без акцизного збору і ПДВ, тис. грн. |

Прибуток (+) або збиток (-), тис. грн. |

| акцизний збір, тис. грн. |

податок на додану вартість, тис. грн. |

| Основна продукція (товарний випуск) |

| А |

72 |

576 |

760,3 |

0 |

126,7 |

633,6 |

+57,6 |

| Б |

12 |

180 |

225,2 |

0 |

37,5 |

187,7 |

+7,7 |

| В |

24 |

288 |

362,9 |

0 |

60,5 |

302,4 |

+14,4 |

| Г |

48 |

480 |

938,9 |

0 |

156,4 |

50S,8 |

+28,8 |

| Всього основної продукції |

х |

1524 |

2287,3 |

273,6 |

381,2 |

1632,5 |

+108,5 |

| Всього реалізації основних видів продукції з врахуванням зміни її залишків |

х |

1614 |

2575,3 |

273,6 |

585,2 |

1716,5 |

+102 |

| Інші види продукції |

х |

252 |

х |

х |

х |

324,0 |

+72 |

| Загальний обсяг реалізації |

х |

1866 |

х |

х |

х |

2040,5 |

+174,5 |

Коли асортимент виробів надто великий, розрахунок плану реалізації можна здійснювати комбінованим методом. Виручку від реалізації основних видів продукції визначають методом прямого рахунку, а для підрахунку виручки від реалізації виробів іншого асортименту використовують укрупнений метод. Для розрахунку беруть товарний випуск за всією номенклатурою залишків виробів, додають до нього залишки виробів на початок планового періоду і віднімають очікувані залишки на кінець планового періоду за відпускними вільними цінами і за собівартістю (табл. 1.2).

Таблиця 1.1 - Укрупнений метод розрахунку виручки від реалізації продукції [13, с.70]

| Показники |

Собівартість товарної продукції, тис. грн. |

Вартість реалізації продукції за вільними цінами, тис. грн. |

в тому числі |

Вартість реалізації продукції без акцизного збору і ПДВ, тис. грн. |

Прибуток (+) або збиток (-), тис. грн. |

| акцизний збір, тис. грн. |

ПДВ, тис. грн. |

| Залишок готової продукції на початок планового періоду |

48 |

72,8 |

0 |

10,4 |

62,4 |

+14,4 |

| Товарний випуск продукції в плановому періоді |

264 |

400,4 |

0 |

57,2 |

343,2 |

+79,2 |

| Залишок готової продукції на кінець планового періоду |

60 |

910,0 |

0 |

13,0 |

78,0 |

+18,0 |

| Всього |

252 |

564,2 |

0 |

80,6 |

327,6 |

+75,6 |

Чинники зростання виручки

Враховуючи важливість виручки у складі грошових надходжень, необхідно звертати увагу на фактори її зростання. На розмір виручки від реалізації товарної продукції впливають її обсяг, асортимент і якість, а також рівень цін. Так, збільшення випуску товарної продукції підвищеної якості веде до зростання обсягу виручки, оскільки продукція кращої якості продається за більш високими цінами. Виробництво товарної продукції більш високих сортів також веде до зростання виручки, оскільки більш високі сорти продаються за більш високими цінами.

Досить суттєвим фактором, який впливає на обсяг виручки від продажу товарної продукції, є ціни. Вищі ціни сприяють збільшенню виручки, і навпаки. Ціни на товари повинні бути економічно обґрунтованими, забезпечувати господарюючих суб'єктів прибутком, що дозволяє вносити до бюджету податки та формувати внутрішні фонди грошових коштів. Крім того, вони повинні стимулювати виробництво продукції, необхідної суспільству, забезпечувати зацікавленість підприємств у випуску технічно прогресивних виробів. З іншого боку, ціни не повинні знижувати зацікавленість споживачів у придбанні більш нових, досконалих виробів. У процесі ціноутворення повинен враховуватись попит та пропозиції на ті чи інші товари. [9, с.79]

Складовими елементами кожної ціни є: собівартість, прибуток, акцизний збір, податок на додану вартість, націнки і надбавки торгово-постачальницьких організацій. Нижньою межею всякої ціни є собівартість.

Застосування економічно обґрунтованих цін на продукцію, що продається, безпосередньо впливає на обсяг виручки від продажу продукції, робіт і послуг.

Планування виручки від продажу продукції на наступний період (квартал, рік) проводиться, виходячи з обсягу реалізованої продукції та діючих цін без урахування акцизів, податку на додану вартість. Розрахунок запланованої суми виручки від продажу продукції в сучасних умовах господарювання ведеться, як правило, методом прямого рахунку. Він полягає в тому, що сума виручки від продажу товарної продукції розраховується перемноженням кількості виробів, які підлягають продажу в запланованому періоді, по кожній номенклатурній позиції на прийняті до розрахунку ціни реалізації.

При розрахунку обсягу продажу продукції необхідно враховувати наступне. Обсяг продажу у запланованому році, як правило, не збігається з випуском товарної продукції за цей же період. Це пов'язано з тим, що частина виробленої товарної продукції в запланованому періоді залишається нереалізованою у вигляді залишків на складі та відвантаженою на кінець року, а частина продукції, випущеної у звітному році, залишається не реалізованою на початок запланованого року й входить в обсяг реалізації запланованого року. При цьому розмір вхідних залишків включає: залишки готової продукції на складі; залишки товарів відвантажених, строк сплати яких не настав; залишки товарів відвантажених, не оплачених покупцями в строк; товари на відповідальному зберіганні у покупців. Розмір же залишків на кінець запланованого року складається з залишків готової продукції на складі та залишків товарів відвантажених, строк сплати яких не настав. [5, с.110]

Визначення обсягів вхідних і вихідних залишків товарної продукції проводиться в такому порядку. Вихідні залишки товарів на складі визначаються шляхом коригування фактичних залишків готової продукції на останню дату (перед початком складання фінансового плану) складання бухгалтерського балансу (наприклад, на 1 жовтня) з урахуванням можливих змін їх величини до кінця року. Сума залишків продукції на складі в підприємствах з несезонним характером виробництва на початок та кінець запланованого періоду приймається в розмірі нормативу власних обігових активів по готовій продукції на відповідний період.

Залишки відвантажених товарів, строк сплати яких не настав як на початок, так і на кінець запланованого періоду, розраховуються на підставі нормативних строків документообігу, виходячи з середньої тривалості пробігу платіжних документів постачальника до покупця й назад, з урахуванням оформлення їх у банку та величини середньоденного відвантаження товарів.

Розмір залишків товарів відвантажених, але не сплачених у строк покупцями, а також залишків товарів на відповідальному збереженні в покупців на початок запланованого року визначається, виходячи з їх величини за попередні два-три роки.

Усі складові величини обсягу продажу продукції для вирахування виручки оцінюються в таких цінах: залишки на початок запланованого року – в діючих цінах періоду, попереднього запланованому: товарна продукція запланованого періоду і залишки нереалізованої продукції – в цінах планового періоду. [19, с.94]

Таким чином, після проведеного аналізу стає зрозуміло, що виручка від реалізації продукції, робіт і послуг є основним джерелом відшкодування коштів на виробництво і реалізацію продукції, утворення доходів і формування фінансових ресурсів. За ринкової економіки обсягу продажу і виручці приділяється особлива увага. Від величини виручки залежить не тільки внутрішньовиробниче відшкодування витрат і формування прибутку, а й своєчасність і повнота податкових платежів, погашення банківських кредитів, які впливають на рівень виплачених відсотків, що в кінцевому рахунку позначається на фінансовому результаті діяльності підприємства. На плануванні величини виручки від реалізації базується все фінансове планування підприємства. Планування виручки є першочерговою задачею усіх фінансових служб підприємства.

2 Використання виручки для формування фінансових ресурсів підприємства

2.1 Формування та розподіл виручки на підприємстві

Виручка від реалізації продукції у процесі матеріального виробництва відіграє важливу роль як одна з ланок нового кругообігу коштів підприємства.

Як вже говорилося в першому розділі роботи, виручка (доход) від продажу продукції, товарів, послуг і від інших видів діяльності є основним видом доходів підприємств, одержаних у процесі їх виробничої діяльності. Від надходження виручки залежать стійкість фінансового становища підприємства, стан його оборотних коштів, розмір прибутку, своєчасність розрахунків з бюджетом, позабюджетними фондами, банком, постачальниками, робітниками та службовцями підприємства. Несвоєчасне надходження виторгу призводить до затримки розрахунків, штрафів і санкцій, що в кінцевому підсумку означає не тільки втрату прибутку підприємства - постачальника, а й перебої в роботі та зупинки виробництва на суміжних підприємствах.

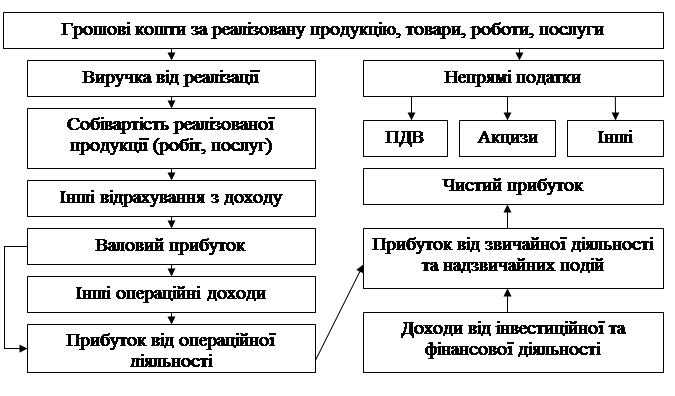

Якщо надходження виручки на розрахункові рахунки підприємства є завершенням кругообігу коштів, то її використання – як початком нового кругообігу, так і стадією розподільних процесів. На цій стадії формується дохідна база бюджетів різних рівнів і тим самим забезпечуються загальнодержавні інтереси, а також утворюються власні фінансові ресурси підприємства.

Виручка, що надходить на розрахунковий рахунок підприємства, відразу ж використовується на оплату рахунків постачальників сировини, матеріалів, що комплектують вироби, напівфабрикатів, запасних частин, палива, енергії. З виручки здійснюють відрахування податків до бюджету, відрахування в позабюджетні фонди, виплату заробітної плати у встановлений термін, відшкодовують знос основних виробничих фондів, фінансують витрати, передбачені фінансовим планом. [14, с.67]

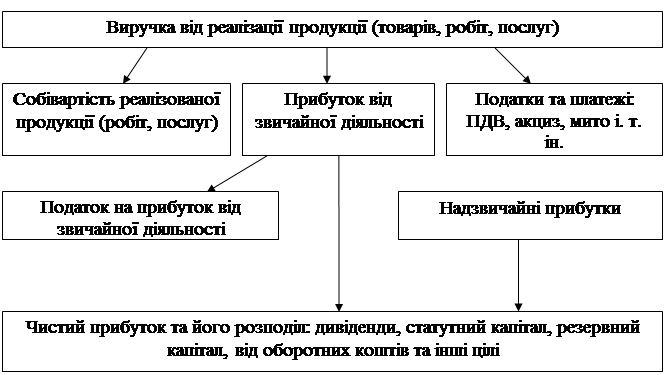

Що стосується самого механізму формування чистої виручки на бухгалтерських рахунках підприємств, то він не є складним. З одного боку, обліковуються надходження доходів, а з іншого – різного роду відрахування з доходу. Сама схема формування чистого доходу підприємства наведена на рис. 2.1:

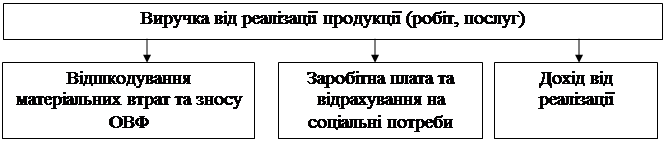

Рисунок 2.1 – Схема формування чистого доходу від реалізації[17, с.212]

Виручка від реалізації продукції, незважаючи на зовнішні ознаки (грошова форма, надходження коштів за відвантажену продукцію, виконані роботи, надані послуги, регулярність надходження, джерело різних платежів підприємства), не є доходом у повному розумінні цього слова, тому що з неї необхідно насамперед відшкодувати здійснені витрати, виплатити заробітну плату. Залишкова частина виручки набуде форми чистого доходу підприємства, тобто прибутку. В подальшому прибуток буде розподілено і використано у відповідності до облікової політики підприємства. Напрямки розподілу виручки показано на рис. 2.2, 2.3.

Рисунок 2.2 – Скорочена схема розподілу і використання виручки від реалізації продукції (робіт, послуг) [8, с.48]

Рисунок 2.3 – Схема напрямків використання виручки[8, с.48]

У теоретичному аспекті питання визначення, формування і використання виручки підприємства розглянуті доволі широко. Але потрібно розглянути ці категорії не тільки в теорії, а й на практиці. Актуальність вивчення практичного досвіду управління грошовими надходженнями підприємств полягає у тому, що вивчення звітних документів виробничого підприємства допомагає визначити структуру та розподіл виручки.

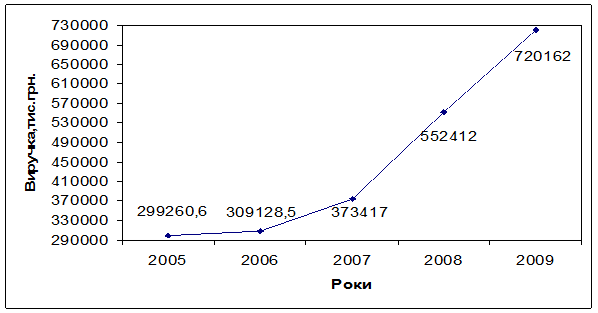

Проаналізуємо основні показники виручки на прикладі бухгалтерської звітності ВАТ «Турбоатом». Для аналізу використаємо форму №2 «Звіт про фінансові результати». Повна інформація з форми № 2 наведена у додатку Б. Узагальнені дані за 2005-2009 роки подано в таблиці 2.1:

Таблиця 2.1 – Динаміка виручки ВАТ «Турбоатом» [20]

Роки

Показник, тис.грн.

|

2005 |

2006 |

2007 |

2008 |

2009 |

| Доход (виручка) від реалізації продукції (товарів, робіт, послуг) |

299260,6 |

309128,5 |

373417 |

552412 |

720162 |

| Податок на додану вартість |

(17068,5) |

(25840,6) |

(23055,5) |

(41725) |

(36621) |

| Акцизний збір |

(0) |

(0) |

(0) |

(0) |

(0) |

| Інші вирахування з доходу |

(7009,2) |

(20444,4) |

(16145,9) |

(77618) |

(0) |

| Чистий доход (виручка) від реалізації продукції (товарів, робіт, послуг) |

275182,9 |

262843,5 |

334215,6 |

433069 |

683541 |

За даними таблиці можна зробити висновок, що впродовж останніх п’яти років виручка підприємства зростає. Однак також потрібно відзначити, що це зростання нерівномірне – за даними таблиці, у 2009 році виручка зросла майже в 2 рази порівняно з 2007 роком. Це наглядно підтверджується на рисунку 2.4:

Рисунок 2.4 - Динаміка виручки ВАТ «Турбоатом»

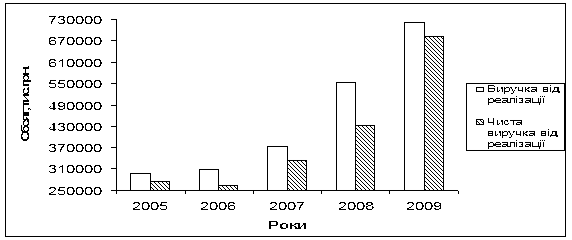

Також звертає на себе увагу різниця між виручкою та чистою виручкою. Чиста виручка – це виручка від реалізації продукції за вирахуванням непрямих податків та інших вирахувань з доходу. Графічно відображена різниця між цими двома параметрами діяльності підприємства на рисунку 2.5:

Рисунок 2.5 – Різниця між виручкою і чистою виручкою від реалізації

Як бачимо, виручка і чиста виручка підприємства від реалізації продукції, товарів, робіт, послуг протягом усього періоду зростають приблизно однаковими темпами. Але у 2008 році спостерігалося різке зростання різниці між цими показниками, що було викликане збільшенням відрахувань з ПДВ та інших відрахувань з доходу.

На підприємствах у процесі виробничої діяльності поряд з розміром виручки іншим важливим показником успішної діяльності є розмір отриманого прибутку.Прибуток – це різниця між виручкою від продажу продукції, послуг (без ПДВ і акцизів) і вартістю спожитих у виробництві засобів виробництва, а також фондом оплати праці працівників сфери матеріального виробництва, тобто собівартістю реалізованої продукції.Якщо виручка, що надходить, перевищує затрати підприємства по виробництву та продажу продукції (собівартість), то підприємство отримує прибуток. Прибуток – найважливіший показник ефективності роботи підприємства, джерело життєдіяльності. Він є узагальнюючим фінансовим показником діяльності підприємства. Зростання прибутку створює фінансову основу для самофінансування діяльності підприємства, здійснення розширеного відтворювання і задоволення зростаючих соціальних і матеріальних потреб робочих. За рахунок прибутку виконуються також зобов’язання підприємства перед бюджетом, банками і іншими організаціями.[7, с.93]

Отримання прибутку від реалізації продукції (товарів, робіт, послуг) залежить від здійснення основної діяльності суб'єктів господарювання. Прибуток є складовою частиною виручки від реалізації. Однак на відміну від виручки, надходження якої на поточний рахунок підприємства фіксується регулярно, обсяг отриманого прибутку визначається тільки за певний період (квартал, рік) на підставі даних бухгалтерського обліку.

У своїй фінансовій звітності підприємство відображає розмір різних видів прибутку: валового прибутку, прибутку від операційної діяльності, прибутку від звичайної діяльності, чистого прибутку. Але найголовнішим показником ефективності діяльності підприємства є чистий прибуток, тобто прибуток, з якого здійснено відрахування різних видів податків та враховано усі види доходів.

У таблиці 2.2 розглянуто розмір прибутку ВАТ «Турбоатом» у 2005 – 2009 роках.

Таблиця 2.2 – Динаміка прибутків підприємства за 2005-2009 роки[20]

Роки

Показник, тис.грн.

|

2005 |

2006 |

2007 |

2008 |

2009 |

| Чистий доход (виручка) від реалізації продукції (товарів, робіт, послуг) |

275182,9 |

262843,5 |

334215,6 |

433069 |

683541 |

| Собівартість реалізації продукції(товарів, робіт, послуг) |

(226189,9) |

(186991,4) |

(229021,7) |

(311601) |

(461853) |

| Валовий прибуток |

48993 |

75852,1 |

105193,9 |

121468 |

221688 |

| Прибуток від операційної діяльності |

25153,9 |

43336,7 |

55241,8 |

122640 |

158225 |

| Прибуток від звичайної діяльності до оподаткування |

29476,3 |

43792,9 |

64257,2 |

228810 |

186616 |

| Чистий прибуток |

20001 |

22206 |

34872,4 |

145383 |

125740 |

Аналізуючи динаміку прибутку на ВАТ «Турбоатом», треба відмітити, що в 2009 році розмір прибутку зріс в 6 разів порівняно з 2005 роком. Хоча у 2008 році чистий прибуток підприємства був більшим, ніж він склав у 2009 році. При цьому розмір чистої виручки був більшим у 2009 році. Така ситуація склалася через те, що у 2008 році підприємство отримало майже в 10 разів більше інших доходів, і це вплинуло на розмір чистого прибутку.

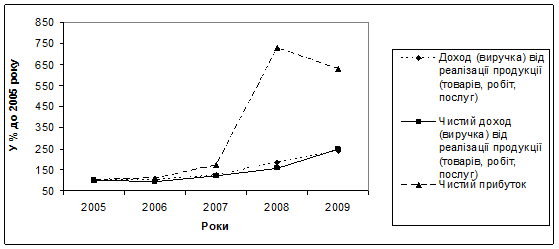

Для повного аналізу необхідно порівняти динаміку виручки, чистої виручки та прибутку підприємства за останні 5 років. За допомогою цього ми зможемо зрозуміти, наскільки взаємопов’язані між собою ці категорії. Динаміка цих параметрів діяльності підприємства показана на рис. 2.6:

Рисунок 2.6 – Порівняння динаміки виручки, чистої виручки та чистого прибутку ВАТ «Турбоатом» за 2005 – 2009 роки

Виходячи із рис. 2.5 можна зробити висновок, що у 2006 – 2007 роках спостерігалося досить рівномірне зростання усіх трьох показників. У 2008 році відбулося різке зростання чистого прибутку в порівнянні з попереднім роком, а темпи зростання виручки і чистої виручки зберегли свої тенденції до поступового збільшення. У 2009 році спостерігається також різке зниження рівня чистого прибутку. Отже, ми не можемо сказати, що чистий прибуток тісно пов’язаний з чистою виручкою та виручкою від реалізації.

Після отримання прибутку підприємством відбувається його розподіл. На першому етапі відбувається розподіл прибутку між підприємством та державою. Пропорція розподілу прибутку між державою і підприємствами має важливе значення для забезпечення державних потреб і потреб підприємств. Пропорції розподілу прибутку між державою (бюджетом) і підприємством складаються під впливом кількох чинників. Істотне значення при цьому має податкова політика держави щодо суб’єктів господарювання. Ця політика реалізується в сумі податків, що сплачуються за рахунок прибутку, у визначенні об’єктів оподаткування, ставках оподаткування, у порядку надання податкових пільг.

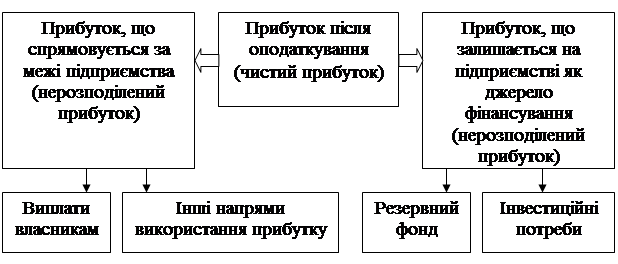

На другому етапі відбувається розподіл і використання прибутку, що залишився в розпорядженні підприємств після здійснення платежів до бюджету. На цьому етапі можуть створюватися за рахунок прибутку цільові фонди для фінансування відповідних витрат (рис.2.7).

Рисунок 2.7 – Схема використання прибутку підприємства

Отже, після аналізу бухгалтерської звітності ВАТ «Турбоатом» можна сказати, що підприємство за останні 5 років збільшило більш ніж у 2 рази розмір отримуваної виручки, більш ніж у 6 разів розмір отримуваного чистого прибутку, що свідчить про раціональне і ефективне використання ресурсів та правильність обраної керівництвом стратегії діяльності та розвитку підприємства.

2.2 Використання показників виручки для аналізу фінансового стану підприємства

Виручка від реалізації продукції, товарів, робіт, послуг є головним джерелом формування фінансових ресурсів підприємства. Також на основі даних про розміри виручки та прибутку підприємства можна визначити ефективність діяльності підприємства та перспективи його розвитку.

Але показник виручки може також використовуватися для аналізу фінансового стану підприємства, аналізу виробництва та реалізації продукції.

За допомогою даних про розмір виручки можна оцінювати ділову активність підприємства. Виручка є одним з найбільш широко використовуваних показників для оцінки ділової активності.

Аналіз ділової активності підприємства здійснюється шляхом розрахунку таких основних показників (коефіцієнтів):

1) коефіцієнта оборотності активів;

2) коефіцієнта оборотності дебіторської заборгованості;

3) коефіцієнта оборотності кредиторської заборгованості;

4) коефіцієнта оборотності основних засобів (фондовіддачі);

5) коефіцієнта оборотності власного капіталу. [10, с.104]

Для розрахунку коефіцієнтів використаємо дані звітності форми №1 «Баланс» та форми №2 «Звіт про фінансові результати» ВАТ «Турбоатом» за 2009 рік.

Коефіцієнт оборотності активів обчислюється як відношення чистої виручки від реалізації продукції (робіт, послуг) до середньої величини підсумку балансу підприємства і характеризує ефективність використання підприємством усіх наявних ресурсів, незалежно від джерел їхнього залучення.

К обор. акт.

= (2.1) (2.1)

К обор. акт.

= = 0,478 = 0,478

Таке значення коефіцієнта показує, що підприємство недостатньо ефективно використовує ресурси.

Коефіцієнт оборотності дебіторської заборгованості розраховується як відношення чистої виручки від реалізації продукції (робіт, послуг) до середньорічної величини дебіторської заборгованості і показує швидкість обертання дебіторської заборгованості підприємства за період, що аналізується, розширення або зниження комерційного кредиту, що надається підприємством.

К обор. дз.

= (2.2) (2.2)

К обор. дз.

= = 2,2 (об.) = 2,2 (об.)

Коефіцієнт оборотності дебіторської заборгованості показує, що дебіторська заборгованість за рік робить 2,2 обороти. Тобто повністю дебіторська заборгованість виплачується менше ніж за півроку.

Коефіцієнт оборотності кредиторської заборгованості розраховується як відношення чистої виручки від реалізації продукції (робіт, послуг) до середньорічної величини кредиторської заборгованості і показує швидкість обертання кредиторської заборгованості підприємства за період, що аналізується, розширення або зниження комерційного кредиту, що надається підприємству.

К обор. кз.

= (2.3) (2.3)

К обор. кз.

= =25,6 (об.) =25,6 (об.)

Виходячи зі значення коефіцієнту оборотності кредиторської заборгованості, можна сказати, що підприємству не надаються великі комерційні кредити і кредиторська заборгованість виплачується швидко.

Коефіцієнт оборотності основних засобів (фондовіддача) розраховується як відношення чистої виручки від реалізації продукції (робіт, послуг) до середньорічної вартості основних засобів. Він показує ефективність використання основних засобів підприємства.

К об. оз

= (2.4) (2.4)

К об. оз

= =0,82 =0,82

Таке значення коефіцієнта показує, що на підприємстві основні засоби використовуються достатньо ефективно. Він означає, що на кожну гривню виручки підприємство вкладає 82 копійки основних фондів.

Коефіцієнт оборотності власного капіталу розраховується як відношення чистої виручки від реалізації продукції (робіт, послуг) до середньорічної величини власного капіталу підприємства і показує ефективність використання власного капіталу підприємства.

К об. вл. кап.

= (2.5) (2.5)

К об. вл. кап.

= =0,68 =0,68

Значення цього коефіцієнта дозволяє говорити, що підприємство недостатньо ефективно використовує свій власний капітал.

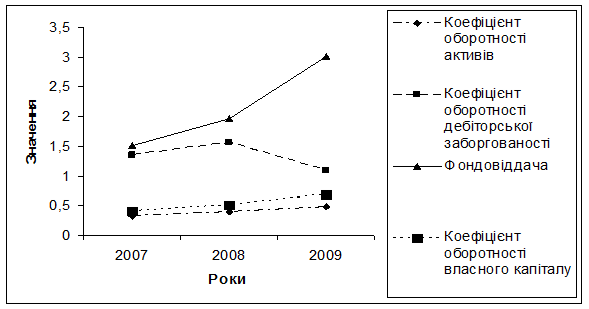

Також важливим є прослідкувати динаміку показників протягом останніх трьох років. Для цього побудуємо таблицю (таблиця 2.3), у якій порівняємо дані.

Таблиця 2.3 – Динаміка показників ділової активності ВАТ «Турбоатом»

Роки

Показники

|

2007 |

2008 |

2009 |

| Коефіцієнт оборотності активів |

0,338 |

0,40 |

0,488 |

| Коефіцієнт оборотності дебіторської заборгованості |

1,36 |

1,57 |

1,10 |

| Коефіцієнт оборотності кредиторської заборгованості |

18,29 |

18,44 |

25,61 |

| фондовіддача |

1,52 |

1,96 |

3,01 |

| Коефіцієнт оборотності власного капіталу |

0,41 |

0,52 |

0,70 |

Для кращого сприйняття побудуємо графік динаміки коефіцієнтів(рис. 2.8)

Рисунок 2.8 – Динаміка показників ділової активності ВАТ «Турбоатом»

За результатами аналізу ділової активності ВАТ «Турбоатом» можна зробити висновок, що підприємство працює достатньо ефективно. Воно швидко проводить розрахунки зі своїми контрагентами, ефективно використовує основні фонди.

Одним з показників платоспроможності підприємства є коефіцієнт чистої виручки. У деякій мірі він допомагає оцінювати перспективну платоспроможність. Коефіцієнт чистої виручки – це результат від ділення нарахованого за період, що аналізується, зносу та чистого прибутку на виручку від реалізації продукції. Зміст коефіцієнта у тому, що він вимірює долю вільних грошових коштів у виручці від реалізації. Платоспроможність підприємства оцінюється відсотковим відношенням чистої виручки до виручки від реалізації.

Коефіцієнт чистої виручки розраховують як відношення суми чистого прибутку та амортизаційних відрахувань до виручки від реалізації, продукції і послуг.

За 2009 рік сума амортизації становить 646 тис. грн; чистий прибуток - 125740 тис. грн; виручка від реалізації - 720162 тис. грн. Коефіцієнт чистої виручки - 0,18, тобто [(125740 + 646) : 720162]. Цей коефіцієнт показує, що на кожну гривню реалізованої продукції припадає 18 коп. чистої виручки.

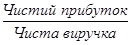

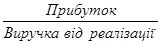

Прибутковість продажу продукції на підприємстві розраховується діленням чистого доходу на чисту виручку від реалізації продукції

Пр =  (2.6) (2.6)

Пр =  =0,18 =0,18

При аналізі ринку продукції використовується така категорія, як конкурентоздатність товару. Конкурентоздатність

товару - це здатність витримати порівняння з аналогічними товарами інших виробників; це те, що забезпечує переваги товарові на ринку, сприяє його збуту за цінами не нижчими середньоринкових. Конкурентоздатність товару обумовлюється його суспільною потребою, формами і методами торгівлі, рекламою, умовами і строками поставок, розрахунків за товари та іншими умовами. [18, с.130]

Коефіцієнт конкурентоздатності

товару (Ккз)

визначається за формулою:

Ккз =

(2.7) (2.7)

Ккз =  =0,174 =0,174

Існує велика група показників, які характеризують роботу підприємства – це показники рентабельності. У фінансовому аналізі використовують різні показники рентабельності. Усі вони відносні й показують, скільки одиниць прибутку (балансового, чистого, операційного, оподаткованого тощо) отримують на одиницю реалізованої продукції (активів, виробничих фондів, власного капіталу тощо).

Інакше кажучи, при визначенні показників рентабельності в чисельнику завжди буде прибуток. Сукупність показників рентабельності всебічно відбиває ефективність виробничої (операційної), інвестиційної та фінансової діяльності підприємства і відповідає інтересам учасників економічного процесу.

На рівень показників рентабельності, які по суті є узагальнюючими, впливає багато чинників, що відбивають різні аспекти діяльності підприємства. Певна річ, позитивні чинники сприяють підвищенню рентабельності. Завдання фінансової аналітики – кількісно оцінити вплив кожного чинника на рентабельність, тобто оцінити саме його внесок. Регулюючи розмір чинників з урахуванням їх взаємозв‘язку, можна досягти бажаного рівня рентабельності. [18, с.140]

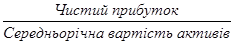

Рентабельність капіталу за чистим прибутком – характеризує, скільки припадає чистого прибутку на одиницю інвестованих в активи коштів.

Ркап

=  (2.8) (2.8)

Ркап

=  =0,09 (грн.) =0,09 (грн.)

Рентабельність капіталу показує, що на одну гривню інвестованих в активи коштів припадає 9 копійок прибутку.

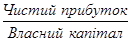

Рентабельність власного капіталу – дає оцінку, скільки припадає чистого прибутку на одиницю власного капіталу.

Р вл. кап.

=  (2.9) (2.9)

Ркап

=  =0,12 (грн.) =0,12 (грн.)

Цей коефіцієнт показує, що на кожну гривню власного капіталу припадає 12 копійок чистого прибутку.

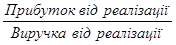

Інший важливий коефіцієнт - рентабельність реалізованої продукції (рентабельність продажів) розраховується по формулі:

Р р. прод.

=  (2.10) (2.10)

Р р. прод.

=  =0,174 (грн.) =0,174 (грн.)

Значення цього коефіцієнта показує, якийприбуток має підприємство з кожної гривні реалізованої продукції. Тенденція до його зниження дозволяє припустити скорочення попиту на продукцію підприємства.

Зниження коефіцієнта рентабельності реалізованої продукції може бути викликано змінами в структурі реалізації, зниження індивідуальної рентабельності виробів, що входять у реалізовану продукцію тощо.

За результатами розрахунків показників рентабельності можна зробити висновок, що загалом підприємство можна визнати рентабельним, хоча й показники рентабельності залишаються на досить низькому рівні.

Отже, після проведення дослідження фінансового стану підприємства можна стверджувати, що показники виручки та прибутку є одними з найточніших індикаторів стану виробництва та реалізації продукції, рентабельності виробництва, ділової активності підприємств.

Актуальність практичного розгляду питань формування і розподілу виручки на підприємствах підтвердилася результатами аналізу. Аналітичне дослідження підтвердило факт важливості виручки у системі функціонування підприємства, а також необхідність чіткого механізму її розподілу. На основі проведеного аналізу можна зробити висновок про те, що виручка має бути основним параметром визначення фінансового стану підприємства. Також в результаті дослідження було виявлено недоліки у процесі виробничої діяльності ВАТ «Турбоатом», а саме низьку рентабельність виробництва, що пояснюється низьким рівнем ефективності використання ресурсів підприємства.

3 Оптимізація формування виручки на підприємстві

Виручка від реалізації продукції є одним з джерел фінансових надходжень підприємства і, як вже говорилося, відіграє важливу роль у оцінці фінансового стану підприємства.

Тому актуальність дослідження шляхів оптимізації формування виручки на виробничих підприємствах полягає у тому, що при удосконаленні системи формування виручки та збільшенні її обсягу підприємство може значно покращити своє фінансове становище.

Для розв’язання проблем формування і використання фінансових ресурсів підприємств потрібна виважена, довгострокова політика держави щодо розвитку підприємництва та його ролі у піднесенні національної економіки, яка б спиралася на інтереси основних суб’єктів підприємницької діяльності, відповідала потребам основної частини населення і відображала реальний стан у розв’язанні соціально-економічних проблем у країні. Економічно обгрунтоване використання податкових, інвестиційних та цінових механізмів сприятиме виходу з фінансової кризи, надходженню коштів до бюджету, збільшення дохідності підприємств.

Для забезпечення ефективності функціонування підприємства необхідно оптимізувати грошові надходження. У короткостроковому періоді це досягається через використання «системи прискорення-уповільнення платіжного обороту». Підприємством розробляються заходи, спрямовані на прискорення грошових надходжень і уповільнення їх виплат. Особливу увагу варто приділяти прискореному погашенню дебіторської заборгованості. На підприємствах України понад 70—90 % дебіторської заборгованості припадає лише на один її вид — дебіторську заборгованість за розрахунками за поставлену продукцію (наданий товарний кредит). [19, с.78]

Прискорення залучення коштів у короткостроковому періоді може бути досягнуте за рахунок наступних заходів:

1) збільшення розміру цінових знижок за готівку по реалізованій покупцям продукції;

2) забезпечення часткової або повної передоплати за вироблену продукцію, що користується високим попитом на ринку;

3) скорочення термінів надання товарного (комерційного) кредиту покупцям;

4) прискорення інкасації простроченої дебіторської заборгованості;

5) використання сучасних форм рефінансування дебіторської заборгованості - обліку векселів, факторингу, форфейтинга;

6) прискорення інкасації платіжних документів покупців продукції (часу перебування їх у шляху, у процесі реєстрації, у процесі зарахування грошей на розрахунковий рахунок і т.п.).

Кожне підприємство у процесі здійснення фінансово-господарської діяльності має проводити певну політику щодо зростання грошових надходжень у довгостроковому періоді. Це можливо в результаті:

1) залучення стратегічних інвесторів з метою збільшення обсягу власного капіталу;

2) додаткової емісії акцій;

3) залучення довгострокових фінансових кредитів;

4) продажу частини (або всього обсягу) фінансових інструментів інвестування;

5) продажу (або здавання в оренду) обладнання, яке не використовується.

Оптимізація грошових потоків підприємства є однією з найважливіших функцій управління грошовими коштами, спрямованої на підвищення їх ефективності в майбутньому періоді. Найважливішими завданнями, які вирішуються в процесі цього етапу управління грошовими потоками, є:

1) максимізації рівня їх фінансової рентабельності;

2) мінімізації їх вартості;

3) мінімізації рівня фінансових ризиків. [14, с.68]

Планування грошових потоків підприємства в розрізі різних їх видів може носити тільки прогнозний характер у силу невизначеності ряду його вихідних передумов, а саме, нестабільного податкового законодавства в Україні, інфляції та девальвації національної валюти. Тому планування грошових потоків здійснюється у формі різноманітних планових розрахунків цих показників при різних сценаріях розвитку вихідних факторів. Ефективним інструментом планування грошових потоків підприємства є складання на визначенні періоди бюджетів руху грошових коштів підприємства. Об'єктом забезпечення ефективного контролю грошових потоків підприємства є:

1) виконання встановлених планових завдань з формування обсягу коштів та їх витраті за плановими напрямками;

2) рівномірність формування грошових потоків у часі;

3) ліквідність грошових потоків у часі та їх ефективність.

Рисунок 3.1 – Фактори впливу на формування грошових потоків

Як видно з рисунку 3.1, формування грошових потоків підприємства, до яких відноситься і виручка, залежить від багатьох факторів, як внутрішніх, так і зовнішніх.

Підвищення суми чистого грошового потоку підприємства може бути забезпечене за рахунок здійснення наступних основних заходів:

1) зниження суми постійних витрат;

2) зниження рівня перемінних витрат;

3) здійснення ефективної податкової політики, що забезпечує зниження рівня сумарних податкових виплат;

4) здійснення ефективної цінової політики, що забезпечує підвищення рівня прибутковості операційної діяльності;

5) використання методу прискореної амортизації основних засобів;

6) скорочення періоду амортизації використовуваних підприємством нематеріальних активів;

7) продажу невикористовуваних видів основних засобів і нематеріальних активів;

8) посилення претензійної роботи з метою повного і своєчасного стягнення штрафних санкцій. [10, с.52]

Стосовно збільшення безпосередньо грошових потоків, слід розробляти стратегію збільшення прибутку, який являється основним джерелом збільшення вхідних грошових потоків.

Для того, щоб визначити стратегічний розмір прибутку на підприємстві на наступний рік, в першу чергу слід спрогнозувати темп зростання обсягу продажу протягом року та прибуток із продажу.

Наведемо деякі фактори, які повинно розглядати підприємство у процесі прогнозування обсягів продажу:

1) Рівень економічної активності на ринку, де працює підприємство (наскільки стійкий економічний стан очікується на кожній території збуту).

2) Майбутня частка ринку, яку може зайняти підприємство на кожній території.

3) Стратегія ціноутворення.

4) Інфляційні впливи на ціну. Підприємство може планувати підвищити ціни у середньому на величину очікуваного підвищення рівня інфляції.

5) Вплив рекламних кампаній, умов кредитування, просування товарів тощо. Тому прогнозується і розвиток цих напрямків.

Дуже важливим моментом при обґрунтуванні стратегії формування прибутку підприємства на наступний рік є пошук резервів росту прибутку. Схема аналізу можливих резервів підвищення рівня прибутковості на підприємстві зображена на рис. 3.2:

Рис. 3.2 - Резерви збільшення прибутку на підприємстві[15, с.76]

Наведена схема характеризує найбільш ефективні заходи по підвищенню прибутку підприємства. Збільшення обсягу реалізації продукції можливе внаслідок придбання товарів з більшим ступенем обіговості або товарів вищої якості. Покращення стану реалізації на фірмі можливо також при пошуку більш вигідних партнерів по збуту товарної продукції або покращення якості послуг при обслуговуванні споживачів. Найбільший ризик серед основних напрямків збільшення прибутку від реалізації товарів є підвищення цін на них, адже в сучасних конкурентних умовах вартісний обсяг виручки від реалізації може значно зменшитися.

Важливою рисою ефективної діяльності підприємств є самофінансування. Самофінансування - здатність підприємства з зароблених засобів не тільки відшкодовувати виробничі витрати, але і фінансувати розширення виробництва, рішення соціальних задач. Самофінансування здійснюється за рахунок прибутку й амортизації. Однак у процесі нагромадження обсяг прибутку піддається зменшенню за рахунок податків і різних платежів із прибутку. У кінцевому рахунку, залишається нерозподілений прибуток. З нерозподіленого прибутку й амортизації формуються основні джерела самофінансування підприємства. Потреби у власних фінансових ресурсах для формування й ефективного використання всіх господарських засобів, розширення виробництва і поліпшення соціально-культурної сфери підприємства повинні задовольнятися в першу чергу за рахунок грошових надходжень від власної діяльності. Основним напрямком покращення самофінансування підприємства є збільшення його прибутку. Збільшувати прибуток можна за допомогою багатьох факторів. Наприклад, можна збільшити ціну на продукцію, надані послуги, виконану роботу. Проте цей варіант не завжди може пройти, оскільки на сучасному етапі розвитку нашої країни підприємства не мають достатньо грошових коштів, щоб заплатити ще більшу суму за послуги, роботу, товари. Отже, резерви зростання прибутку - це кількісні можливості збільшення прибутку завдяки:

1) Збільшенню обсягу реалізації продукції;

2) Зменшенню витрат на виробництво і реалізацію продукції: усунення перевитрат по сировині і матеріалах, усунення понадпланових відходів, усунення невиправданих і непродуктивних витрат у складі цехових і загально-виробничих витрат, а також у складі витрат на утримання і експлуатацію устаткування, усунення втрат від браку;

3) Постійному зниженню позареалізаційних збитків. [16, с.95]

Ще одним напрямом у пошуку резервів зростання прибутку є аналіз використання ресурсів підприємства, собівартості виготовленої продукції. Зниження витрат на виробництво і реалізацію продукції - основний резерв збільшення прибутку підприємства. Тож аналізуючи витрати на виробництво продукції, знаходимо резерви її зниження, які водночас є і резервами збільшення прибутку. Також важливим резервом для покращення самофінансування підприємства є скорочення дебіторської та кредиторської заборгованості підприємства. Причин росту кредиторської заборгованості є багато. Основною з них є відсутність коштів по оплаті своїх зобов'язань. Проте підприємство може штучно збільшити свою заборгованість. Це відбувається при умові, якщо в країні намітилась ситуація, що спричиняє ріст інфляції. При такій умові підприємство може завідома збільшити свою кредиторську заборгованість з метою віддати через деякий час ту ж саму суму заборгованості. Цей варіант можливий лише при умові, що ціни за надані підприємством послуги зросли, а сума заборгованості не змінилась (або зросла в незначній мірі).

Інша ситуація складається з дебіторською заборгованістю. В основному, в сучасних умовах господарювання в Україні ріст дебіторської заборгованості відбувається по причині взаємних неплатежів між підприємствами, тобто у нас неефективні методи розрахунків між підприємствами. Розглядаючи питання скорочення дебіторської заборгованості (розрахунку з покупцями і замовниками), слід ознайомитися з одним із методів розрахунку з покупцями, що широко використовується в країнах з розвинутими ринковими відносинами. Це метод надання знижок при достроковій оплаті. Відомо, що в умовах інфляції будь-яка відстрочка платежу призводить до того, що підприємство-виробник реально одержує лише частину вартості реалізованої продукції. Тому підприємству інколи вигідніше зробити знижку на реалізований товар за умови оплати рахунка (наприклад, у десятиденний строк), ніж втратити певну суму в результаті інфляції. На мою думку, саме такі нетрадиційні методи дозволять скоротити обсяги заборгованостей між підприємствами.

Іншим важливим фактором у роботі підприємства є самооплатність. Самооплатність - здатність підприємства покривати свої видатки (витрати) результатами виробництва, забезпечуючи тим самим повторюваність виробництва в незмінних масштабах. Самооплатність - це невід'ємний момент самофінансування. У процесі досягнення самооплатності зважуються дві найважливіші для підприємства проблеми:

1) Боротьба зі збитковістю. Якщо підприємство хронічно зазнає збитків, то потрібен комплекс заходів для фінансового оздоровлення (санації) підприємства. Цей комплекс включає:

a) відновлення продукції, що випускається (аж до перепрофілювання);

b) реалізацію невикористаних матеріалів, невстановленого устаткування;

c) модернізацію виробництва;

d) інтенсифікацію праці працівників і завантаження устаткування;

e) упровадження прогресивних форм організації праці.

2) Підвищення прибутковості. Підприємство не тільки повинне покривати свої видатки доходами, але і бути рентабельним, тобто діставати прибуток.

Існують різні шляхи підвищення прибутковості підприємства:

1) маркетингові шляхи, зв'язані з коректуванням стратегії і тактики;

2) підвищення якості витоку прибутку;

3) точне і своєчасне виконання договорів по постачанню продукції. [14, с.82]

Підприємницька діяльність (підприємництво) являє собою ініціативну самостійну діяльність громадян і їхніх об'єднань, спрямовану на одержання прибутку. Отже, одержання прибутку - це безпосередня ціль підприємства. Але одержати прибуток підприємство може тільки в тому випадку, якщо воно виробляє продукцію або послуги, що реалізуються, тобто задовольняють суспільні потреби. Співпідпорядкованість цих двох цілей - задоволення потреби й одержання прибутку – така: не можна отримати прибуток, не вивчивши потреби і не почавши робити той продукт, що задовольняє потреби. Потреби у свою чергу підрозділяються на: потреби і платоспроможні потреби. Необхідно виробити продукт, що задовольняє потреби і при тому по такій ціні, що задовольнила б платоспроможні потреби. А прийнятна ціна можлива тільки в тому випадку, коли підприємство витримує визначений рівень витрат, коли споживані ресурси, витрати менше, ніж отримана виручка, тобто, коли підприємство працює з прибутком. У цьому випадку і говориться, що прибуток - безпосередня ціль функціонування підприємства й одночасно це результат його діяльності. Якщо підприємство не укладається в рамки такого поводження і не одержує прибутку від своєї виробничої діяльності, воно змушено піти з економічної сфери, визнати себе банкрутом. Якщо витрати і штрафи в істотній мірі залежать від підприємства, то податки, що сплачуються підприємством, - це зовнішні умови господарювання. Податкова система, що діє в даний час у України, достатньо громіздка і диференційована на федеральний, республіканський і місцевий рівні. Підприємство повинно сплачувати на першому рівні: податок із додаткової вартості, акцизи на окремі види і групи товарів, відрахування на покриття витрат по геологорозвідувальних і геолого-пошукових роботах по корисним копалинам; прибутковий податок із юридичних і фізичних осіб, податок на транспортні засоби, гербовий податок, державний збір. На другому рівні - податок на видобуток природних ресурсів у виді акцизів, акцизи на бензин, моторне паливо, газ, податок на майно підприємства, плату за воду, що забирається промисловими підприємствами з водогосподарчих систем. На третьому рівні - місцеві податки: податок на будівлі, помешкання і спорудження, земельний податок, промисловий податок, збір за реєстрацію підприємницької діяльності фізичних осіб, податок на рекламу, ліцензійний збір за право проведення місцевих аукціонів і лотерей, збір з аукціонних продажів і ін.

Отже, підприємство в умовах ринку у своєму прагненні максимізувати прибуток володіє чотирма ступенями свободи:

1) установлення цін,

2) формування витрат,

3) формування обсягів продукції,

4) вибір номенклатури й асортименту продукції. [9, с.85]

Але цими ж ступенями свободи володіють і всі інші учасники ринку, і тому кожне підприємство повинно враховувати не тільки своє поведінку на ринку, але і поведінку конкурентів. У умовах ринку виробники продукції змагаються за те, щоб найбільше повно задовольнити потреби покупців, споживачів у широкому значенні слова, тільки, у цьому випадку вони можуть процвітати як виробники продукції. Добробут фірми в області фінансів забезпечується за рахунок дії як зовнішніх, так і внутрішніх чинників, причому для підприємця особливе значення одержують, насамперед, зовнішні обставини, що він змінити не може і змушений до них пристосовуватися. Внутрішні можливості фірми використовуються таким чином, щоб ефективно задіяти зовнішні чинники. Аналіз зовнішнього середовища служить інструментом, за допомогою якого менеджери контролюють зовнішні стосовно організації чинники з метою передбачати потенційні небезпеки і вчасно задіяти можливості, що знову відчиняються. Вивчення зовнішнього середовища дозволяє фірмі своєчасно спрогнозувати появу ринкових небезпек, підготувати ситуаційні плани на випадок виникнення непередбачених обставин, розробити стратегію, що дозволить компанії досягти поставлені цілі та перетворити потенційні погрози у вигідні можливості. Зовнішнє середовище - це всі ті зовнішні чинники, що впливають на діяльність фірми і, у свою чергу, відчувають на собі її вплив. До них ставляться географічні, міжнародні, національні, політичні, правові, економічні, соціальні й інші чинники. Останнім часом усе більш важливе значення набувають збут, реклама, просування товару. Ці показники займають одне з центральних місць в аналізі. Фірма може розраховувати на успіх на ринку тільки в тому випадку, якщо вона має активних і компетентних реалізаторів її товарів і послуг, агресивну, творчо розроблену рекламу, цілісну систему просування товарів і послуг до покупця. Але, звичайно, найголовніше в удосконалюванні механізму формування і розподіли прибутків підприємства - аналіз прибутковості. Прибуток - показник ефективності діяльності будь-якої комерційної організації. Тому постійний контроль за прибутком від усіх напрямків діяльності, різних товарів і послуг є важливою функцією керування. Фінансовий стан організації багато в чому визначає, яку тактику і стратегію вибере керівництво на ринку. Детальний аналіз фінансового стана допомагає виявити вже наявні і потенційні резерви організації в цій області. Аналіз фінансового стана звичайно проводиться методами фінансової ревізії. Найважливішою категорією ринкової економіки є прибуток. Саме при цій умові фірма може стабільно існувати і забезпечувати собі основу для росту. Стабільний прибуток фірми виявляється у виді дивіденду на вкладений капітал, сприяє притягненню нових інвесторів і, отже, збільшенню власного капіталу фірми. Тому стає зрозумілим інтерес до проблем прибутковості діяльності фірми. Прибуток, точніше, його максимизація виступає безпосередньою метою виробництва в будь-якій галузі національної економіки. Виробники, проте, можуть зштовхуватися з особливими ситуаціями, що висувають на перший план рішення проблем, що не укладаються в напрямок максимизації прибутку, або навіть таких, що викликають протиріччя з цією ціллю: наприклад, різке зниження цін для виходу на нові ринки або проведення дорогих рекламних компаній для притягнення споживачів, здійснення мір екологічного порядку і т.п. Але всі подібні кроки носять усе ж тактичний характер і в кінцевому рахунку підпорядковані рішенню головної стратегічної задачі - одержання як можливо великого прибутку. У залежності від часу, що затрачається на зміну кількості використовуваних у виробництві ресурсів, виділяють короткостроковий і довгостроковий періоди в діяльності фірми. Короткостроковий - той, протягом якого підприємство не може змінити свої виробничі потужності. У цей період воно в стані домагатися зсувів лише в інтенсивності використання цих потужностей - через ресурси (сировина, паливо, енергія, жива праця і т.п.), що піддаються швидкому коригуванню. Довгостроковий період - такий, що достатній для зміни кількості всіх що залучаються ресурсів, включаючи виробничі потужності. Протягом цього періоду можуть виникати нові фірми і закриватися старі. Короткостроковий і довгостроковий періоди не є чітко визначеними інтервалами, однаковими для всіх галузей. Останні різняться, насамперед, по можливостях зміни виробничих потужностей, а не по тривалості. Наприклад, у легкій промисловості ці зміни можуть бути досить швидко здійснені (так, підприємство по пошиттю одягу розширить свої виробничі потужності за декілька днів, установив додаткові столи для розкрою тканин і швейні машини). У важкій промисловості цей процес потребує значно більшого часу (наприклад, для будівництва нового нафтопереробного заводу може знадобитися декілька років). Суть розходження між періодами складається в можливості зміни виробничих потужностей. У рамках короткострокового періоду неможливо ввести в стрій нові потужності, але можливо підвищить ступінь їх використання. У межах довгострокового періоду можна розширити виробничі потужності. Розподіл на два періоди має велике значення при визначенні стратегії і тактики фірми в максимізації прибутку. Щоб підприємство могло ефективно функціонувати і розвиватися, йому насамперед потрібна стабільність грошової виручки, достатньої для розрахунку з постачальниками, кредиторами, своїми робітниками, місцевими органами влади, державою. Після розрахунків і виконання зобов'язань необхідний ще і прибуток, обсяг якого повинний бути, принаймні, не нижче запланованого. Але фінансова стабільність не зводиться тільки до платоспроможності. Для досягнення і підтримки фінансової стабільності важливі не тільки абсолютні розміри прибутку, скільки щодо обсягу капіталу й обсягу виручки, тобто показники рентабельності. Зростання виручки і прибутків, що сприяє нарощуванню рентабельності, підвищенню стійкості підприємства, зменшенню можливості його банкрутства, раціональний лише до визначених меж, оскільки, як правило, високу рентабельність ринкових позицій забезпечують, діючи з підвищеним ризиком. У цьому випадку зростають потенційні можливості збитків, а в наступному і банкрутства. Результати підприємницької діяльності багато в чому вирішуються вибором складу і структури, що виготовляється і реалізованих товарів, що робляться послуг. Тут важлива не тільки загальний розмір витрат, але і залежність між постійними і перемінними витратами, що визначають швидкість обороту капіталу. Велике значення має для дії менеджера або керівника урахування повною мірою особливостей тієї стадії життєвого циклу, на якому знаходиться фірма.

Виручка від реалізації продукції є основним джерелом коштів підприємства, тому фінансова служба зобов’язана забезпечити повне й рівномірне надходження її від покупців. Це потребує встановлення фінансового контролю за ритмічністю виробництва, дотриманням графіка відвантаження готової продукції, одержанням платіжних документів, своєчасним переданням їх покупцям або в банк – залежно від форми розрахунків, які встановлені в договорах.

Для організації цієї роботи фінансовій службі важливо налагодити постійні організаційно-інформаційні контакти з виробничими і функціональними підрозділами підприємства, передусім – з плановим, виробничим відділами і з відділом збуту. Від планового відділу фінансова служба одержує щомісячні плани випуску товарної продукції за вартістю і в номенклатурі, у виробничому відділі черпає інформацію про докладні графіки випуску продукції. На багатьох підприємствах такі графіки складаються після узгодження з фінансовою службою, яка на цьому етапі виробничого планування може вплинути на збільшення обсягу реалізації (враховуючи такі фактори, як ціни на ту чи іншу продукцію, фінансовий стан потенційних покупців, форми розрахунків з ними, наявність на складах підприємства понаднормативних перехідних запасів окремих видів продукції тощо).

Для контролю за ходом реалізації продукції фінансовий відділ одержує від відповідних підрозділів дані про фактичний випуск і відвантаження продукції.

Процес надходження виручки від реалізації значною мірою залежить від своєчасного і правильного оформлення платіжно-розрахункових документів, які пред’являються покупцям. За це повністю відповідає фінансовий відділ підприємства. Особливо ускладнюється ця робота з переходом на форми розрахунків, пов’язані з попередньою оплатою продукції. Фінансова служба повинна своєчасно вислати покупцям рахунки-фактури або платіжні вимоги-доручення для попередньої оплати коштів під передбачені угодами поставки, а після фактичного отримання коштів на поточний рахунок проконтролювати факт відвантаження (відпуску) і дотримання усіх умов договору поставки. [5, с.119-120]

В результаті аналізу проблем оптимізації виручки можна сказати, що підприємство повинно розробляти стратегію власного розвитку з урахуванням напрямків збільшення виручки і прибутку. На формування виручки від реалізації продукції впливають багато факторів, як зовнішніх, так і внутрішніх. Узагальнюючи вищесказане, можна визначити, що основними напрямами збільшення прибутку є збільшення обсягів реалізації продукції, надання знижок, підвищення якості продукції та інші. Також важливим є правове регулювання з боку держави, встановлення оптимальних ставок податків.

ВИСНОВКИ

Отже, в результаті дослідження було встановлено, що єдиного тлумачення поняття «виручка» немає. Найбільш загальним є таке: виручка від реалізації продукції (послуг) – грошові кошти, отримані за поставлену покупцям продукцію або надані послуги. Залежить від обсягу реалізованої продукції, її асортименту, якості і сортності, рівня цін. Своєчасність і повнота надходжень виручки від реалізації продукції сприяє нормальному фінансовому становищу об'єкта господарювання.

Прямий вплив на розмір виручки здійснює обсяг (кількість) реалізованої продукції, який залежить від обсягу виробництва товарної продукції, та рівень відпускних цін, який залежить від якості і споживчих властивостей продукції.

На підприємстві виручка від реалізації продукції – це важливий об'єкт планування. На плануванні величини виручки від реалізації базується все фінансове планування підприємства.

Було проведено аналіз формування та використання виручки на ВАТ «Турбоатом», прослідковано динаміку показників виручки та прибутку. На основі проведеного аналізу стає зрозуміло, що підприємство працює успішно, постійно збільшується розмір виручки, регулярно сплачуються податки. Але рентабельність виробництва на досить низькому рівні. Також було досліджено використання показників виручки та прибутку для аналізу фінансового стану підприємства. Виручка та прибуток є основними показниками, які впливають на фінансовий стан підприємства.

Прибуток є важливим показником ефективності виробничо-господарської діяльності, а також джерелом формування централізованих і децентралізованих фінансових ресурсів.

Отриманий підприємством прибуток є об'єктом розподілу. У розподілі прибутку можна виділити два етапи. Перший етап – це розподіл загального прибутку.

Другий етап – це розподіл і використання прибутку, що залишився в розпорядженні підприємств після здійснення платежів до бюджету. На цьому етапі можуть створюватися за рахунок прибутку цільові фонди для фінансування відповідних витрат.

Було проаналізовано шляхи оптимізації формування виручки та фактори, які впливають на розмір фінансових ресурсів підприємства. В результаті визначено, що організації мають жорстко слідкувати за станом розрахунків з контрагентами, станом ринку. Для того, щоб збільшити грошові надходження, підприємствам потрібно надавати знижки, збільшувати обсяги продажу, ефективніше використовувати основні фонди. Також існує багато інших напрямків, за якими відбувається збільшення прибутку.

У результаті курсового дослідження всі встановлені завдання були вирішені.

ПЕРЕЛІК ЛІТЕРАТУРИ

1. Конституція України прийнята п’ятою сесією Верховної Ради України

28 червня 1996 р. // Відомості Верховної Ради України. – 1996. - №30. – с.141.

2. Господарський кодекс України // Відомості Верховної Ради України.– 2003. - №18, №19-20, №21-22, ст.144.