|

1. Отраслевой анализ

. 4

2. Финансовый анализ

. 15

2.1. Анализ ликвидности

. 17

2.2. Анализ деловой активности

. 19

2.3. Коэффициенты структуры баланса

. 20

2.4. Показатели рентабельности

. 24

3. ОЦЕНКА ЛИКВИДАЦИОННОЙ СТОИМОСТИ ПРЕДПРИЯТИЯ

.. 26

3.1 Календарный график ликвидации активов предприятия.

28

3.2 Определение текущей стоимости активов

. 28

3.2.1 Оценка объектов недвижимости

. 28

3.2.2 Оценка машин и оборудования

. 43

3.2.3 Оценка нематериальных активов

. 47

3.2.4 Оценка финансовых вложений

. 60

3.3 Расчет ликвидационной стоимости

. 61

Заключение

. 65

Приложения

. 66

Литература

. 70

Введение

В современной рыночной экономике все более распространенное применение находит такой инструмент, как оценка, при этом оценке могут подвергаться не только отдельные структурные единицы, так и компании в целом, для чего разработаны специальные методики комплексной оценки, позволяющие всесторонне учесть состояние предприятия, его материальные и нематериальные активы, возможности и пути развития, а так же существующие угрозы. На основании всего этого и производится оценка, которая дает ответ на вопрос, какова же реальная текущая стоимость на данный момент?

В данной курсовой работе предполагается произвести оценку компании на основании отраслевого, финансового состояний, а также текущей стоимости его структурных единиц. В итоге, полученное значение стоимости организации можно будет как рыночный инструмент при принятии управленческих решений о дальнейшей судьбе предприятия.

При этом, предполагается использование определенного набора методик, позволяющих получить наиболее точно отражающий реальное положение результат.

1.

Отраслевой анализ.

Оцениваемое предприятие, “Каменская Коммунальная Компания” является обществом с ограниченной ответственностью, входящим в холдинговую группу “Синара”.

Предприятие расположено в городе Каменск-Уральский Свердловской области, по адресу ул. Лермонтова ,84.

Основным видом деятельности данной компании является распределение пара и горячей воды (тепловой энергии).

Площадь жилищного фонда города Каменск-Уральский составляет 3773 тыс. кв. метров. В собственности граждан находится 3080 тыс. кв. метров, или 77 % жилищного фонда. Муниципальная инженерная инфраструктура состоит из 346 км водопроводных сетей, 552 км тепловых сетей (в однотрубном исполнении), 392 км воздушных линий электропередач и 496 км кабельных линий электропередач, 245 км сетей канализации. Содержание жилого фонда, элементов благоустройства, инженерной инфраструктуры обеспечивается силами 22 организаций с числом работающих около 5 тыс. человек.

ООО «Каменская коммунальная компания» создана осенью 2003 года с целью обеспечения населения г.Каменска-Уральского теплоснабжением и горячим водоснабжением.

Основные задачи ООО «Каменская коммунальная компания»

- Формирование новых стандартов качества коммунального обслуживания населения.

- Ускорение процесса реформирования жилищно-коммунального комплекса, синхронизация их с реформами энергетики, газовой отрасли и местного самоуправления

- Повышение эффективности управления объектами ЖКХ, достижение прозрачности финансовых потоков, внедрение современных систем регулирования и учета потребляемых ресурсов

- Формирование заинтересованного и ответственного отношения потребителей к жилищно-коммунальным услугам.

- Создание условий для экономической эффективности и инвестиционной привлекательности отрасли ЖКХ. Компания проводит реконструкционные мероприятия, направленные на своевременное обновление тепловых сетей, внедрение современных систем учета производственных и потребляемых ресурсов и услуг. Все мероприятия проводятся на условиях производственной и финансовой эффективности данных проектов. Проводится работа по оптимизации экономически-обоснованных тарифов на оказываемые услуги и увеличение прозрачности механизмов ценообразования, а также развитие и внедрение ресурсосберегающих технологий.

Как уже было упомянуто, оцениваемое предприятие входит в группу компаний Синара, остановимся подробнее на этой группе.

Группа Синара

- диверсифицированная компания, объединяющая предприятия различной отраслевой направленности. Основными бизнес-направлениями Группы являются транспортное машиностроение, финансовые и гостинично-туристические услуги, девелопмент, агробизнес. Численность сотрудников предприятий Группы достигает 8000 человек. Центральный офис Группы Синара расположен в г. Екатеринбурге.

В группу входят: дивизиональный холдинг ОАО «Синара – Транспортные машины» СТМ (в составе СТМ - ОАО «Уральский завод железнодорожного машиностроения», г. Верхняя Пышма, ОАО «Людиновский тепловозостроительный завод», г. Людиново, Калужская обл.), ОАО «СКБ-банк» (г. Екатеринбург), ООО «Синара-Инвест» (г. Екатеринбург), ОАО «Центральный стадион» (г. Екатеринбург), ОАО «Пансионат отдыха Бургас» (г. Сочи), ОАО «Архыз-Синара» (Карачаево-Черкесская Республика), ООО «Каменская коммунальная компания» (г. Каменск-Уральский)

, ОАО «Полевская коммунальная компания» (г. Полевской), ОАО «Комбинат мясной Каменск-Уральский» (г. Каменск-Уральский), ОАО «Полевское» (г. Полевской), ОАО «Каменское» (г. Каменск-Уральский).

Группа создана как инвестиционная компания, внедряющая современные технологии управления бизнесом, с учетом единых принципов ведения производственной, технологической, инвестиционной, социальной и информационной политик. Деятельность Группы направлена на эффективные инвестиции и повышение стоимости бизнеса. По итогам деятельности Группы Синара в 2006 году выручка от продаж (без НДС) составила 5,2 млрд. рублей. Консолидированная чистая прибыль предприятий Группы в 2006 году достигла 1,1 млрд. рублей.

История

o 2001 год - создание закрытого акционерного общества Группа Синара

o 2003 год – приобретение промышленных и агроактивов

o 2004 год - оформление Группы как диверсифицированной компании

o 2005 год - Группа приобрела контрольные пакеты акций управляемых предприятий

o 2005 год - оптимизация корпоративной структуры управления

o 2006 год - реорганизация в форме слияния ЗАО «Металлпром» и ЗАО Группа «Синара, увеличение уставного капитала и активов общества

o 2007 год - совершенствование корпоративного управления, введение в состав Совета директоров независимых директоров

Каменская коммунальная компания (входит в Группу Синара) реализует инвестиционную программу «Развитие системы теплоснабжения г. Каменска-Уральского на период 2007-2009 гг.». Документ согласован с министерством строительства и жилищно-коммунального хозяйства и министерством промышленности, энергетики и науки Свердловской области, а также утвержден Региональной энергетической комиссией.

Инвестиционная программа предусматривает крупномасштабную реконструкцию системы теплоснабжения г.Каменск-Уральский, которая, прежде всего, обеспечит надежное обеспечение теплом социально значимых и экономически важных объектов, территориально удаленных и вновь подключаемых потребителей. Общая сумма инвестиций на три года составляет 52,3 млн. руб.

В течение указанного периода будут реализованы порядка 10 проектов по модернизации и развитию системы теплоснабжения, в том числе за счет замены оборудования и использования современной техники. Внедрение энергосберегающих технологий позволит значительно сократить сверхнормативные потери тепловой энергии и снизить эксплуатационные затраты.

Каменская коммунальная компания эксплуатирует 550 км тепловых сетей МО г.Каменск-Уральский, обеспечивая транспортировку тепла и горячей воды потребителям. С 2007 г., завершив прием дополнительных сетей, компания представляет собой единую транспортирующую организацию по теплу, а также единый диспетчерский центр и службу эксплуатации и ремонтов. Это позволило ввести единые тарифы для города и значительно упростить процедуру расчетов за энергоресурсы.

Следует отметить специфичность работы данной организации, а именно то, что она является единственной компанией предоставляющей услуги данного вида, это значит, что на территории города Каменск – Уральский, транспортировкой и распределением тепловой энергии занимается только ОАО “Каменская Коммунальная Компания”, других компаний, осуществляющих свою деятельность на данном рынке нет. Естественно, что деятельность данной организации, как естественной монополии, регулируется, регулирующим органом является Региональная Энергетическая Комиссия Свердловской Области, которая устанавливает тарифы по отпуску тепловой энергии, формирующие основную долю выручки компании.

Данная комиссия является одним из крупнейших единых тарифных органов России - Региональная энергетическая комиссия Свердловской области в пределах предоставленных законодательством полномочий регулирует цены и тарифы на электрическую и тепловую энергию, природный и сжиженный газ (реализуемый населению), проезд пассажиров всеми видами общественного транспорта в городском и пригородном сообщении (включая метрополитен). И это неполный перечень задач и функций РЭК как органа регулирования и контроля. Они регламентируются Положением о Региональной энергетической комиссии, утвержденным указом Губернатора Свердловской области от 31 августа 2004 года № 619-УГ.

Первоначально регулированием цен занимался соответствующий отдел облплана. 21 апреля 1970 года он был преобразован в отдел цен облисполкома. Среди его полномочий были уже не только само ценообразование, но и контроль за его соблюдением. Незаконно полученные предприятиями и организациями доходы возвращались в областной бюджет.

В связи с изменением структуры управления области в 1991 году отдел цен облисполкома был преобразован в Комитет ценовой политики Свердловской области. Это совпало с либерализацией цен и тарифов. Далеко не все из них вошли в перечень регулируемых. Соответственно, изменился характер работы Комитета. Она стала более сложной, а принимаемые решения распространялись на предприятия всех форм собственности.

11 декабря 2001 года была создана Региональная энергетическая комиссия. Она объединила существовавшие до того Комитет ценовой политики и Областную энергетическую комиссию. РЭКу были предоставлены полномочия принимать самостоятельные решения.

РЭК Свердловской области первой в России стала утверждать тарифы на электрическую и тепловую энергию один раз в год - до формирования областного бюджета. Затем эта практика была поддержана Федеральной службой по тарифам.

Полномочия комиссии расширяются. Сейчас она осуществляет не только регулирование цен и тарифов, но и устанавливает нормативы потребления коммунальных услуг по электро- и газоснабжению, проводит экспертизу тарифов на жилищно-коммунальные услуги.

Больше пятнадцати лет тарифным органом руководит Николай Алексеевич Подкопай. Работа комиссии, ее специалистов неоднократно отмечалась самыми высокими наградами. В частности, Николай Алексеевич указами Президента РФ был награжден медалью ордена "За заслуги перед Отечеством" II степени, орденом Почета. Его вклад в работу органов исполнительной власти Свердловской области по государственному регулированию и контролю цен и тарифов на услуги естественных монополий отмечен званием "Почетный регулятор естественных монополий".

В команде опытнейших сотрудников Заслуженный экономист России Надежда Викторовна Запорожец (25 лет назад она пришла в органы ценообразования рядовым экономистом, а сейчас является первым заместителем председателя). Начальник инспекции по контролю цен и тарифов Виктор Кузьмич Кузнецов также является заместителем председателя РЭК. За многолетнюю, эффективную работу в этой сфере он награжден медалью ордена "За заслуги перед Отечеством" II степени.

Положения и нормативные акты, регулирующие деятельность комиссии.

1) Постановление Правительства Российской Федерации от 04 марта 2004 года № 136 "Об утверждении типового положения об органе исполнительной власти субъекта Российской Федерации в области государственного регулирования тарифов" - 2004_136pprf.doc

2) Указ Губернатора Свердловской области от 31 августа 2004 года №619-УГ "Об утверждении Положения о Региональной энергетической комиссии Свердловской области" (в редакции Указов Губернатора Свердловской области от 11.03.2005 № 114-УГ, от 29.08.2005 № 682-УГ, от 13.02.2006 № 130-УГ) - 2004_619ug.doc

3) Постановление Правительства Свердловской области от 26 февраля 2007 года № 131-ПП "Об утверждении состава правления Региональной энергетической комиссии Свердловской области" - 2007_131pp.doc

4) Постановление Региональной энергетической комиссии Свердловской области от 11 мая 2005 года № 99-ПК "Об утверждении положения об экспертной группе при Региональной энергетической комиссии Свердловской области и ее состава" - 2005_99.doc

5) Постановление Региональной энергетической комиссии Свердловской области от 21 августа 2002 года № 266-ПК "О регламенте Региональной энергетической комиссии Свердловской области" (в редакции Постановления РЭК Свердловской области от 12.05.2004 № 66-ПК) - 2002_266.doc

Следовательно, компания, действующая в данной отрасли, очень ограничена в осуществлении своей деятельности, а именно в плане установления цен на свои услуги, практически она лишена такой возможности, так как регулирующий орган устанавливает фиксированные тарифы на тепловою энергию, лишая тем самым организацию возможности получения сверхприбыли.

Что же касается самой отрасли, то здесь, в условиях формирования естественных монополий мы видим определенное постоянство в развитии, так как город и его жители не могут обходиться без тепловой энергии, соответственно, всегда будет потребность в компаниях способных взять на себя ответственность по транспортировке данной энергии и поддержании тепловых сетей в надлежащем состоянии.

Основной проблемой предприятий функционирующих в данной отрасли является финансовый вопрос, а именно сбор денег за предоставленные услуги с населения и организаций и расчет с поставщиками энергии. Данная проблема возникает вследствие того, что не все потребители являются добросовестными плательщиками, то возникает задолженность по оплате услуг. В свою очередь недополучение денежных средств от потребителей не позволяет организации в полной мере рассчитаться с поставщиками, что создает кредиторскую задолженность, а так как подача тепловой энергии является беспрерывным процессом, то компания вынуждена тщательно балансировать свою финансовую политику.

В настоящий момент возникла критическая ситуация по расчетам за тепловую энергию для отопления и горячего водоснабжения жилищного фонда города. МУ «Дирекция единого заказчика», являющееся представителем населения (более 92% жилищного фонда города), имеет существенную задолженность перед поставщиками энергоресурсов, большая часть которой не обеспечена источниками финансирования.

Возникновение этой задолженности было обусловлено следующими причинами. В 2006 году в муниципальном образовании был осуществлен переход на 100%-ную оплату коммунальных услуг населением, исходя из установленного норматива потребления коммунальных услуг. При переходе на 100%-ную оплату в связи с существующим ограничением роста уровня оплаты коммунальных услуг для населения было произведено вынужденное снижение норматива потребления коммунальных услуг до факта предыдущего года. В то же время в январе и ноябре 2006 года в связи с экстремальными погодными условиями фактическое потребление существенно превысило установленные в городе нормативы, рассчитанные на минимальное обеспечение температуры внутри жилого помещения. Таким образом, не обеспеченные источниками финансирования обязательства МУ «Дирекция единого заказчика» по оплате потребленной тепловой энергии с учетом произведенного частичного финансирования по распоряжению Правительства Свердловской области составили 34,3 млн. рублей.

Усугубляет ситуацию задолженность населения. По муниципальному образованию при достаточно хорошем уровне собираемости платежей по сравнению с другими муниципальными образованиями области (98,3% в 2006 году) сумма неисполненных обязательств населения составляет 36,3 млн. рублей. При этом применяются все предусмотренные законодательством меры по взысканию задолженности, в том числе и через судебные органы.

В настоящее время законодательно механизм компенсации неликвидной задолженности не определен, хотя, по данным статистики, 98% – это максимально возможный процент собираемости платежей. Как вариант компенсации неликвидной задолженности населения мы предлагаем рассматривать включение нормативного (2%) недосбора в тариф на содержание и ремонт жилья в части затрат на управление как риски управляющих компаний. Сложно реализовать эту меру, так как рост платы граждан ограничен индексами предельного роста.

Поставщики теплоэнергии требуют расчетов на основе фактически поданных в тепловые сети объемов энергоресурсов. Жилищные организации, в том числе МУ «Дирекция единого заказчика», при акцепте счетов руководствуются действующими нормативами для населения и методиками Госстроя и Минрегионразвития. Для урегулирования возникающих разногласий распоряжением главы города была создана рабочая группа и подготовлено соответствующее постановление, которым предусмотрена компенсация из местного бюджета в размере 25 млн. рублей.

Кроме того, предложено МУ «Дирекция единого заказчика» в следующем году на погашение задолженности, которая сложилась в ранние периоды года, предусмотреть 43 млн. рублей. В целом же задолженность перед поставщиками за тепловую энергию составляет 260 млн. рублей. Эта ситуация создалась за 4 года с момента образования ООО «Каменская коммунальная компания».

При анализе данной отрасли следует учитывать специфичность работы предприятий, задействованных в ней, а именно то, что деятельность таких организаций подлежит жесткой регламентации со стороны государства, как естественных монополий. Следовательно, будучи ограниченными в управлении доходной частью своего бюджета основной упор делается на упорядочение и оптимизацию существующих расходов и структуры организации.

Само по себе состояние отрасли стабильно, при этом следует помнить о том, что жилищный фонд постоянно увеличивается, соответственно имеет место быть четкая тенденция к развитию предприятий входящих в данную отрасль. Основой стабильности в данном случае является то, что ни простые жители, ни предприятия не могут обходиться без тепловой энергии, что в свою очередь, обуславливает наличие постоянного спроса на ресурсы данного вида.

Однако, отсутствие конкуренции на данном рынке не означает, что компания может безопасно осуществлять свою деятельность. Как уже было отмечено, у предприятий входящих в данную отрасль очень остро стоит вопрос о финансировании. При этом речь идет не только о финансировании собственной деятельности, но и оплате поступающей в ее пользование тепловой энергии. Что не всегда возможно вследствие неплатежеспособности отдельных групп потребителей. Несмотря на это, в задачу компании входит поиск и мобилизация всех имеющихся средств с целью оплаты услуг поставщиков, так как у подобных организаций имеется определенная ответственность перед городской администрацией касательно теплового снабжения населения при наступлении холодов и начале отопительного сезона. Как раз в этом и заключается основная сложность, каким образом спланировать финансовые потоки, чтобы иметь достаточно средств для оплаты потребленных услуг, а также для формирования резерва для осуществления текущей деятельности.

2.

Финансовый анализ

В данной главе осуществляется оценку текущего финансового положения анализируемого предприятия. Финансовая отчетность анализируется с целью определения будущего потенциала бизнеса. Анализ финансовой документации является частью экспресс-анализа финансового состояния при оценке фирмы. Для проведения анализа используются данные бухгалтерской отчетности (ф. № 1 и ф. № 2) конкретного действующего предприятия.

Анализ – это разложение анализируемого объекта на отдельные составные части и элементы, выявление внутренних взаимосвязей между ними и установление их значимости.

Экономический анализ характеризуется особым предметом и объектом.

Объектом экономического анализа являются экономические результаты финансово-хозяйственной деятельности предприятия (прибыль, объем продукции, себестоимость и т.д.)

Предметом экономического анализа является выявление факторов, которые влияют на хозяйственные процессы на предприятии и их оценка.

Основным методом экономического анализа является сравнение.

Основными приемами экономического анализа являются детализация имеющихся данных и обобщение результатов.

Экономический анализ может происходить по различным направлениям деятельности предприятия, отрасли, территории, народного хозяйства и международным связям.

Анализ хозяйственной деятельности предприятия является микроэкономическим анализом, но при этом дает основу для макроэкономического анализа.

В настоящее время анализ хозяйственной деятельности предприятия занимает важное место среди экономических наук.

Анализ в первую очередь позволяет понять и осмыслить информацию о деятельности предприятия, в процессе анализа информация проходит аналитическую обработку; в результате анализа выявляются факторы, оказавшие влияние на результат, благодаря анализу могут быть выявлены недостатки, ошибки или неиспользуемые возможности, на основе результатов разрабатываются и обосновываются управленческие решения, обеспечивая их эффективность. Таким образом, экономический анализ это функция управления, которая обеспечивает грамотность принятия управленческих решений.

В ходе выполнения данной курсовой работы будет проведен анализ хозяйственной деятельности предприятия за определенный период с целью определения его текущего состояния, выявления эффективности его деятельности и обнаружения возможных ошибок в его управлении. Также предполагается использование всех основных методик, входящих в экономический анализ, включая финансово-экономический анализ и анализ производственно-хозяйственной деятельности. В конце работы будет сделан вывод о текущем состоянии предприятия и его проблемных местах с целью их исключения и улучшения деятельности предприятия в дальнейшем.

При проведении анализа будут рассчитаны следующие группы коэффициентов:

- показатели ликвидности (коэффициент покрытия, коэффициент быстрой ликвидности, коэффициент абсолютной ликвидности);

- показатели оборачиваемости активов (коэффициент оборачиваемости дебиторской задолженности, период погашения дебиторской задолженности, оборачиваемость запасов в днях, коэффициент использования собственного оборотного капитала);

- коэффициенты структуры (коэффициент концентрации привлеченного капитала, коэффициент автономии, коэффициент операционного рычага, коэффициент финансового рычага, рентабельность собственных средств);

- показатели рентабельности (рентабельность продукции, коммерческая маржа);

- инвестиционные показатели (прибыль на акцию, цена единицы дохода, рентабельность акции, балансовая стоимость акции).

2.1 Анализ ликвидности

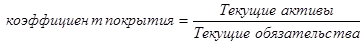

1) Коэффициент покрытия

Характеризует сколько рублей текущих активов приходится на 1 рубль обязательств

Коэффициент покрытия на 31.12.2005 = 1,035

Коэффициент покрытия на 31.03.2006 = 1,035

Коэффициент покрытия на 30.06.2006 = 1,041

Коэффициент покрытия на 30.09.2007 = 1,028

Норма значения для данного параметра составляет 2, для нашего предприятия этот показатель имеет значение близкое к единице, что в свою очередь обусловлено долями оборотных активов и обязательств в структуре баланса. В динамике значение коэффициента относительно стабильно, хотя в последнем периоде его значение немного ниже.

2) Коэффициент быстрой ликвидности

Характеризует способность предприятия рассчитываться по обязательствам в ближайшее время Характеризует способность предприятия рассчитываться по обязательствам в ближайшее время

Коэффициент быстрой ликвидности на 31.12.2005 = 0,904

Коэффициент быстрой ликвидности на 31.03.2006 = 1,016

Коэффициент быстрой ликвидности на 30.06.2006 = 1,004

Коэффициент быстрой ликвидности на 31.09.2007 = 1,005

Норма значения для данного коэффициента – 1, для рассматриваемого предприятия значения данного параметра имеют пороговое значение, это значит что если предприятию придется немедленно рассчитаться по своим обязательствам, то для этого будет необходимо мобилизовать все имеющиеся активы.

3) Коэффициент абсолютной ликвидности

Характеризует, какая часть краткосрочных обязательств может быть погашена немедленно

Коэффициент абсолютной ликвидности на 31.12.2005 = 0,001

Коэффициент абсолютной ликвидности на 31.03.2006 = 0,001

Коэффициент абсолютной ликвидности на 30.06.2006 = 0,001

Коэффициент абсолютной ликвидности на 31.09.2007 = 0,003

Пороговое значение для данного коэффициента – 0,2, значение же этого параметра для рассматриваемого предприятия значительно ниже, что свидетельствует о неблагоприятной финансовой обстановке.

2.2 Анализ деловой активности

В современных условиях экономического обособления и самостоятельности хозяйствующего субъекта успех или неуспех фирмы во многом зависит от стратегии развития. Выбор хозяйственной стратегии зависит от множества усилий: форм и степени конкурентной борьбы, темпов и характера инфляции, экономической политики правительства, преимуществ национальной экономики на мировом рынке по отдельным направлениям, а также внутренний фактор, связанный с возможностями и особенностями хозяйствующего субъекта.

Платежеспособность, финансовая устойчивость и стабильность финансового положения в немалой степени обуславливается его деловой активностью.

Критериями деловой активности

являются:

· уровень эффективности использования капитала,

· устойчивость экономического роста,

· степень выполнения задания по основным показателям деятельности, обеспечение заданных темпов экономического роста.

1) Коэффициент оборачиваемости Дебиторской задолженности

Характеризует способность предприятия получать денежные средства от своих дебиторов

Оборачиваемость ДЗ на 31.12.2005 = 512563/156522=3.27

Оборачиваемость ДЗ на 31.03.2006 = 259252/288120=0.9

Оборачиваемость ДЗ на 30.06.2006 = 368743/239894=1.54

Оборачиваемость ДЗ на 31.09.2007 = 646018/368598=1.75

Из полученных данных видно, что оборачиваемость дебиторской задолженности имеет очень низкое значение.

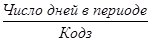

2) Период погашения Дебиторской задолженности

Период погашения ДЗ =

Показывает продолжительность оборота в днях дебиторской задолженности.

Период погашения ДЗ на 31.12.2005 = 365/3.27=111.6

Период погашения ДЗ на 31.03.2006 = 90/0.9=100

Период погашения ДЗ на 30.06.2006 = 181/1.54=117

Период погашения ДЗ на 31.09.2007 = 272/1.75=155

Средний период времени, по истечении которого предприятие получает денежные средства за оказанные услуги больше ста дней и имеет тенденцию к увеличению.

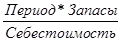

3) Оборачиваемость запасов

Оборачиваемость запасов =

показывает скорость преобразования материальных ресурсов в реализованную продукцию.

Оборачиваемость запасов на 31.12.2005 = 365*228/499123=0.167

Оборачиваемость запасов на 31.03.2006 = 90*263/241143=0.098

Оборачиваемость запасов на 31.06.2006 = 181*4639/349115=2.405

Оборачиваемость запасов на 31.09.2007 = 272*6656/604772=2.993

Значения данного показателя свидетельствует о том, что предприятие очень быстро оборачивает свои запасы, но это связано со спецификой деятельности и не говорит о высокой эффективности деятельности.

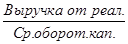

4) Коэффициент использования собственного оборотного капитала

КИСК =

Характеризует эффективность использования текущих активов.

КИСК на 31.12.2005 = 512563/179386=2.857

КИСК на 31.03.2006 = 259252/293790=0.882

КИСК на 30.06.2006 = 368743/249015=1.48

КИСК на 31.09.2007 = 646018/377276=1.71

На один рубль оборотных активов предприятие получает больше 1 рубля выручки, что свидетельствует об относительной эффективности деятельности.

2.3 Коэффициенты структуры баланса

1) Коэффициент концентрации привлеченного капитала

КПК =

Показывает величину заемных средств по отношению к активам предпрятия

КПК на 31.12.2005 = 0,961

КПК на 31.03.2006 = 0,963

КПК на 31.06.2006 = 0,956

КПК на 31.09.2007 = 0,967

Предприятие практически полностью зависит от заемных средств.

2) Коэффициент Автономии

Коэффициент автономии =

Показывает долю активов, которые обеспечиваются собственными средствами предприятия

Коэффициент автономии на 31.12.2005 = 0,04

Коэффициент автономии на 31.03.2006 = 0,05

Коэффициент автономии на 30.06.2006 = 0,05

Коэффициент автономии на 31.09.2007 = 0,03

Нормативное значение коэффициента находится в пределах 0,7-0,8, в нашем же случае значение данного параметра значительно ниже, что свидетельствует о чрезмерном использовании заемных средств.

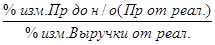

3) Коэффициент операционного рычага

Коэффициент операционного рычага =

Характеризует влияние в изменении объема реализации на прибыль до выплат процентов и налогообложения.

Коэффициент операционного рычага на 31.12.2005 = 0,04

Коэффициент операционного рычага на 31.03.2006 = 0,05

Коэффициент операционного рычага на 30.06.2006 = 0,05

Коэффициент операционного рычага на 31.09.2007 = 0,03

4) Коэффициент финансового рычага

Коэффициент финансового рычага =

Финансовый левередж – потенциальная возможность влиять на прибыль предприятия путем изменения объема и структуры долгосрочных обязательств; обусловлен риском, связанным с недостатком средств для выплаты акционерам, в связи с необходимостью обслуживания долга.

Коэффициент финансового рычага на 31.12.2005 = 0,04

Коэффициент финансового рычага на 31.03.2006 = 0,05

Коэффициент финансового рычага на 30.06.2006 = 0,05

Коэффициент финансового рычага на 31.09.2007 = 0,03

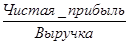

5) Рентабельность собственных средств

ROE =

Рентабельность собственного капитала характеризует эффективность использования только собственных источников финансирования предприятия. Данный показатель имеет общепринятую аббревиатуру ROE от английского выражения Return on Equity. При расчете этого показателя используется чистая прибыль предприятия в сочетании с величиной собственного капитала предприятия.

ROE на 31.12.2005 = 0,04

ROE на 31.03.2006 = 0,05

ROE на 30.06.2006 = 0,05

ROE на 31.09.2007 = 0,03

2.4 Показатели рентабельности

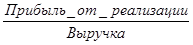

1) Рентабельность продаж

Рентабельность продаж =

Характеризует удельный вес прибыли до выплат процентов и налогов в каждом рубле оборота. Данный коэффициент свидетельствует не только об эффективности хозяйственной деятельности, но и ценообразования

Рентабельность продаж на 31.12.2005 = 13439/512562=0,0262

Рентабельность продаж на 31.03.2006 = 18137/259252=0,0699

Рентабельность продаж на 30.06.2006 = 19627/368743=0,0532

Рентабельность продаж на 31.09.2007 = 39561/646018=0,0612

Значение данных показателей свидетельствует о крайне низкой рентабельности основного вида деятельности.

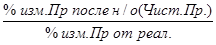

2) Коммерческая маржа

Коммерческая маржа

показывает удельный вес прибыли после выплат процентов и налогов в одном рубле оборота.

Коммерческая маржа на 31.12.2005 = 3360/512562=0,0065

Коммерческая маржа на 31.03.2006 = 3995/259252=0,0154

Коммерческая маржа на 30.06.2006 = 4064/368743=0,011

Коммерческая маржа на 31.09.2007 = 29662/646018=0,0459

Коммерческая маржа имеет тенденцию к увеличению, но значение показателя очень низко, таким образом, в одном рубле оборота содержится лишь 5 копеек прибыли.

Из финансового анализа видно, что данное предприятие находится в очень неустойчивом положении, многие показатели находятся значительно ниже пороговых значений, а часть из них, например показатели использования заемных средств и коэффициент автономии свидетельствуют о полной зависимости организации от заемных средств. Кроме того, показатели, характеризующие эффективность деятельности, также имеют крайне низкие значения.

Все это в совокупности свидетельствует о возможном кризисе в организации, о возможности возникновения проблем при расчетах по своим обязательствам, таким образом, для оценки данного предприятия необходимо рассчитать ликвидационную стоимость.

3.

Оценка ликвидационной стоимости

В данной главе проводится экспертная оценка стоимости предприятия, так как при анализе финансового положения предприятия был сделан вывод о его неустойчивом состоянии и было принято рассчитать ликвидационную стоимость, то ее расчет будет производиться следующим образом.

Расчет ликвидационной стоимости предприятия проводиться в следующей последовательности:

1. Расчет ведется на основании последнего балансового отчета.

2. Разрабатывается календарный график ликвидации активов, так как продажа различных видов активов предприятия (недвижимого имущества, машин и оборудования, товарно-материальных запасов) требует различных временных периодов.

3. Определяется валовая выручка от ликвидации активов.

4. Оценочная стоимость активов уменьшается на величину прямых затрат. К прямым затратам, связанным с ликвидацией предприятия, относятся комиссионные оценочным и юридическим фирмам, налоги и сборы, которые платятся при продаже. С учетом календарного графика ликвидации активов скорректированные стоимости оцениваемых активов дисконтируются на дату оценки по ставке дисконта, учитывающей связанный с этой продажей риск.

5. Ликвидационная стоимость активов уменьшается на расходы, связанные с владением активами до их продажи, включая затраты на сохранение запасов готовой продукции и незавершенного производства, сохранение оборудования, машин, механизмов, объектов недвижимости, а также управленческие расходы по поддержанию работы предприятия вплоть до завершения его ликвидации. Срок дисконтирования соответствующих затрат определяется по календарному графику продажи активов предприятия.

6. Прибавляется (или вычитается) операционная прибыль (убытки) ликвидационного периода.

7. Вычитаются преимущественные права на выходные пособия и выплаты работникам предприятия, требования кредиторов по обязательствам, обеспеченным залогом имущества ликвидируемого предприятия, задолженность по обязательным платежам в бюджет и во внебюджетные фонды, расчеты с другими кредиторами.

Так как продажа различных видов активов предприятия (недвижимого имущества, машин и оборудования, товарно-материальных запасов) требует различных временных периодов, разработаем календарный график ликвидации активов (Таблица 1).

Таблица 1

Календарный график ликвидации активов.

| № п.п |

Вид активов |

% корректировки |

Срок ликвидации (мес.) |

Ставка дисконтирования |

| 1 |

Основные средства |

- 25 |

12 |

40 |

| 2 |

Дебиторская задолженность |

- 35 |

9 |

35 |

| 3 |

Нематериальные активы |

- 45 |

6 |

25 |

| 4 |

Производственные запасы |

- 15 |

3 |

20 |

| 5 |

Финансовые вложения |

-50 |

3 |

25 |

3.2 Определение текущей стоимости активов предприятия

Для определения текущей стоимости активов предприятия необходимо провести их инвентаризацию, с целью выявления возможно имеющихся активов, не стоящих на балансе предприятия, но которые могут повлиять на конечное значение стоимости оцениваемого предприятия.

После проведения инвентаризации, выяснилось, что на дату проведения оценки у предприятия имеются неучтенные активы, как материального, так и нематериального характера. Таким образом, необходимо провести оценку стоимости данных активов для постановки их на балансовый учет и получения достоверной информации о стоимости предприятия.

Первым неучтенным активом является склад продовольственных товаров со встроенной котельной.

3.2.1 Оценка объектов недвижимости

Произведем оценку данного объекта недвижимости доходным подходом.

Порядок оценки в рамках доходного подхода. Основной целью приобретения объектов недвижимости потенциальным покупателем является получение будущих доходов от недвижимости. Оцениваемый объект в соответствии со своим наилучшим и наиболее эффективным использованием будет приносить покупателю следующие основные виды доходов: доходы за счет регулярной арендной платы, доходы от будущей перепродажи объектов недвижимости. Из группы методов оценки приносящей доход недвижимости для рассматриваемых объектов наиболее подходящими по своему назначению являются метод прямой капитализации доходов и метод дисконтирования денежных потоков. Для определения рыночной стоимости оцениваемого объекта недвижимости использовать второй из указанных методов - метод дисконтирования денежных потоков.

Процедура оценки объекта недвижимости по методу дисконтирования денежных потоков будет выполняться в следующей последовательности

1. Сбор информации об условиях, сроках и доходности эксплуатации и продажи оцениваемого объекта недвижимости (арендная плата, коэффициент загрузки, норма амортизации, ставки налогов на имущество, землю и прибыль, ставки дисконтирования по годам сдачи объекта в аренду, холдинговый период, цена продажи объекта в конце холдингового периода и расходы на продажу, ставка реверсии.

2. Оценка потенциального валового дохода по годам аренды.

3. Оценка эффективного валового дохода по годам аренды.

4. Оценка операционных расходов по годам аренды.

5. Оценка чистого операционного дохода по годам аренды

6. Оценка расходов на реконструкцию по годам аренды.

7. Оценка амортизационных отчислений по годам аренды.

8. Оценка остаточной стоимости по годам аренды.

9. Оценка налога на имущество по годам аренды.

10. Оценка земельного налога годам аренды.

11. Оценка налогооблагаемой прибыли по годам аренды.

12. Оценка налога на прибыль по годам аренды.

13. Оценка чистой прибыли по годам аренды.

14. Оценка ставки дисконтирования по годам аренды.

15. Оценка текущей прибыли на дату оценки по годам аренды.

16. Оценка будущей стоимости продажи объекта недвижимости.

17. Оценка ставки реверсии.

18. Оценка текущей стоимости реверсии

19. Оценка текущей стоимости объекта недвижимости.

Для проведения процедуры оценки была собрана следующая информация касательно оцениваемого объекта недвижимости:

- объем 6000 мЗ

-

площадь 1800 м2

с участком земли 1,2 га.

- полная балансовая стоимость 5,5 млн. руб.

- остаточная балансовая стоимость 5 млн. руб.

- арендная плата за пользование помещением - 1,3 $ за 1 м2

в день и будет возрастать на 3% за год.

- коэффициент загрузки составит в первые 3 года 60%, в последующие- 70%.

- операционные расходы составят 10$ в день и будут возрастать на 4% в год.

- реконструкция здания займет 6 месяцев и обойдется в 26$ за 1 м 2

площади помещения.

- амортизационные отчисления составят 2% в год.

- налог на имущество 2% в год.

- земельный налог в первый год составит 67 руб. за 1 м2

и будет возрастать на 5% в год.

- тариф единовременного сбора за право пользования градостроительными ресурсами 36 тыс. руб. за 1 га.

- налог на прибыль 24% в год.

- ставки дисконтирования составляют: 1-2 год-21%; 3-4 год- 18%; 5-6 год - 14%; 7-8 год- 13%; 9-10 год-12%.

- холдинговый период 10 лет, в конце которого объект будет продан за сумму, эквивалент1гую 750000$, включая расходы на продажу 80000$,

- ставка реверсии 10%.

1. Оценим потенциальный валовой доход (ПВД) по годам аренды, то есть тот доход, который получит собственник при максимальной загрузке площадей.

Расчет произведем по следующей формуле:

ПВД = Площадь помещения * Арендная плата в день с 1 кв.м.* 365 дней

Так как холдинговый период составляет 10 лет, рассчитаем ПВД за 10 лет.

Рассчитанный потенциальный валовый доход (ПВД) по годам представлен в Таблице 2.

2. Оценим эффективный валовой доход (ЭВД) по годам аренды, то есть доход, который получит собственник при реальной загрузке площадей, то есть, принимая во внимание период реконструкции склада, а также недозагрузку площадей.

Формула для расчета:

ЭВД = ПВД * Коэффициент загрузки

В течение первых 6 месяцев проводится реконструкция помещения, поэтому при расчете ЭВД за первый год из дохода собственника вычитаем доход, недополученный в связи с реконструкцией здания за 6 месяцев. Недополученный доход рассчитан следующим образом:

Недополученный доход = Арендная плата за 1 кв.м. в день * Период реконструкции * Площадь помещения

Рассчитанный эффективный валовый доход (ЭВД) по годам представлен в Таблице 2.

3. Оценим операционные расходы по годам аренды.

Операционные расходы (ОР) составляют $10 в день, ежегодное их возрастание на 4%;

Операционные расходы(ОР) по годам представлены в Таблице 2.

4. Оценим чистый операционный доход (ЧОД) по годам аренды

Формула для расчета:

ЧОД = ЭВД – ОР,

где ЭВД – эффективный валовый доход,

ОР – операционные расходы.

Рассчитанный ЧОД по годам представлен в Таблице 2.

5.

Оценим амортизационные отчисления по годам аренды

Для этого воспользуемся линейным методом начисления амортизации.

Формула для расчета амортизации следующая:

А = БС * Нам,

где А – амортизационные отчисления,

БС – балансовая стоимость помещения,

Нам – норма амортизации.

Рассчитанные амортизационные отчисления по годам представлены в Таблице 2.

6. Оценим остаточную стоимость по годам аренды.

Формула для расчета:

Остаточная стоимость = Остаточная стоимость i

- Амортизация i

,

где i - i- ый год

Рассчитанная остаточная стоимость по годам представлена в Таблице 2.

7. Оценим налог на имущество по годам аренды.

Налог на имущество = Остаточная стоимость здания * Ставка налога на имущество

Рассчитанный налог на имущество по годам представлен в Таблице 2.

8. Оценим по земельный налог годам аренды.

Земельный налог в первый год составляет 60 руб. с 1 кв.м (т.к. площадь помещения 300 кв.м., следовательно земельный налог составит 18 000руб.)., в дальнейшем ежегодно налог увеличивается на 5%.

Рассчитанный налог на землю по годам представлен в Таблице 2.

9. Оценим налогооблагаемую прибыль по годам аренды

Налогооблагаемая прибыль = ЧОД – А – Ним - Нз – Тсб,

где ЧОД – чистый операционный доход,

А – амортизационные отчисления,

Ним – налог на имущество,

Нз – налог на землю

Тсб – тариф единовременного сбора (в первый год) за право пользования градостроительными ресурсами = 32 000 за 1 га.

Рассчитанная налогооблагаемая прибыль по годам представлена в Таблице 2.

10. Оценим налог на прибыль (Нпр) по годам аренды.

Нпр = Налогооблагаемая прибыль * Ставка налога на прибыль

Рассчитанный налог на прибыль по годам представлен в Таблице 2.

11. Оценим чистую прибыль по годам аренды.

Чистая прибыль = Налогооблагаемая прибыль - Налог на прибыль

Рассчитанная чистая прибыль по годам представлена в Таблице 2.

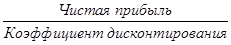

12. Оценим коэффициент дисконтирования

Коэффициент дисконтирования рассчитаем по следующей формуле:

Коэффициент дисконтирования = (1+Ставка дисконта)i

,

где i - i- ый год .

Рассчитанный коэффициент дисконтирования по годам представлен в Таблице 2.

13. Оценим текущую прибыль на дату оценки по годам аренды.

Формула для расчета:

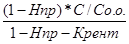

Текущая прибыль =

Рассчитанная текущая прибыль по годам представлена в Таблице 2.

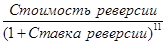

14. . Оценим текущую стоимость реверсии.

Текущая стоимость реверсии =

Возведение в 11-ую степень обусловлено тем, что перепродажа объекта планируется через 10 лет.

Рассчитанная текущая реверсии по годам представлена в Таблице 2.

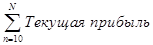

15. Оценим текущую стоимость объекта недвижимости.

Текущая стоимость объекта недвижимости =  + Текущая стоимость реверсии + Текущая стоимость реверсии

| Год |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

| Потенциальный валовый доход |

11 957 400 |

25 349 688 |

26 870 669 |

28 482 909 |

30 191 884 |

32 003 397 |

33 923 601 |

35 959 017 |

38 116 558 |

40 403 551 |

| Эффективный валовый доход |

7 174 440 |

15 209 813 |

16 122 402 |

19 938 037 |

21 134 319 |

22 402 378 |

23 746 521 |

25 171 312 |

26 681 591 |

28 282 486 |

| Операционные расходы |

102 200 |

106 288 |

110 540 |

114 962 |

119 560 |

124 342 |

129 316 |

134 489 |

139 869 |

145 464 |

| Чистый операционный доход |

7 072 240 |

15 103 525 |

16 011 862 |

19 823 075 |

21 014 759 |

22 278 036 |

23 617 205 |

25 036 823 |

26 541 722 |

28 137 022 |

| Расходы на реконструкцию |

1 310 400 |

| Амортизационные отчисления |

110 000 |

110 000 |

110 000 |

110 000 |

110 000 |

110 000 |

110 000 |

110 000 |

110 000 |

110 000 |

| Остаточная стоимость |

4 890 000 |

4 780 000 |

4 670 000 |

4 560 000 |

4 450 000 |

4 340 000 |

4 230 000 |

4 120 000 |

4 010 000 |

3 900 000 |

| Налог на имущество |

97 800 |

95 600 |

93 400 |

91 200 |

89 000 |

86 800 |

84 600 |

82 400 |

80 200 |

78 000 |

| Земельный налог |

804 000 |

844 200 |

886 410 |

930 731 |

977 268 |

1 026 131 |

1 077 438 |

1 131 310 |

1 187 876 |

1 247 270 |

| Тариф единовременного сбора за право пользования градостроительными ресурсами |

43 200 |

| Налогооблагаемая прибыль |

4 816 840 |

14 163 725 |

15 032 052 |

18 801 144 |

19 948 491 |

21 165 105 |

22 455 167 |

23 823 113 |

25 273 646 |

26 811 752 |

| Налог на прибыль |

1 156 042 |

3 399 294 |

3 607 692 |

4 512 274 |

4 787 638 |

5 079 625 |

5 389 240 |

5 717 547 |

6 065 675 |

6 434 820 |

| Чистая прибыль |

3 660 798 |

10 764 431 |

11 424 360 |

14 288 870 |

15 160 853 |

16 085 480 |

17 065 927 |

18 105 566 |

19 207 971 |

20 376 932 |

| Ставка дисконта |

0,21 |

0,21 |

0,18 |

0,18 |

0,14 |

0,14 |

0,13 |

0,13 |

0,12 |

0,12 |

| Текущая стоимость |

3 025 453 |

7 352 251 |

6 953 218 |

7 370 040 |

7 874 072 |

7 328 328 |

7 254 054 |

6 810 587 |

6 926 587 |

6 560 827 |

67 455 417 |

| Стоимость перепродажи |

7 232 792 |

| Итоговая стоимость ОО |

74 688 209 |

Таблица 2

Расчет стоимости объекта недвижимости доходным подходом

Таким образом, стоимость оцениваемого объекта при использовании доходного подхода составляет 74 688 209 рублей.

Проведем оценку данного объекта недвижимости затратным подходом.

В случае упорядоченной ликвидации бизнеса (продаже), активы продаются с таким расчетом, чтобы получить максимальную цену за продажу. Оценку объектов недвижимости необходимо производить затратным методом по следующим этапам:

1. Оценка рыночной стоимости земельного участка.

2. Определение восстановительной или замещающей стоимости улучшений.

3. Определение общего накопленного износа зданий и сооружений.

4. Оценка стоимости улучшений с учетом износа.

5. Оценка общей стоимости объекта недвижимости с учетом стоимости земли.

Оценку земли производиться в соответствии с действующим законодательством.

Стоимость объекта недвижимости затратным методом в настоящем отчете определяется как остаточная восстановительная стоимость здания, к которой прибавляется стоимость земельного участка.

Этапы расчета по затратному методу:

1. По сборникам укрупненных показатели восстановительной стоимости зданий и сооружений подбирается аналог с характеристиками, наиболее близкими к характеристикам оцениваемого здания или сооружения. Подбор аналога осуществляется по ряду близких параметров функциональное назначение и объемные характеристики объекта, конструктивное исполнение и материал фундаментов, стен, перегородок, перекрытий, оконных и дверных проемов, кровли, санитарно-технического и инженерно-технического оснащения, а также других конструктивных параметров объектов.

2. С использованием выбранного аналога оцениваемого объекта по соответствующей таблице сборника укрупненных показателей восстановительной стоимости выбирается стоимость ВС1969

единицы указанного в таблице измерителя объекта в масштабе цен 1969 года.

3. Определяется полная восстановительная стоимость ВС1969

оцениваемого объекта в ценах 1969 года.

ВС1969

= ВС1969

* площадь помещения,

4. Определяется полная восстановительная стоимость S1984

оцениваемого объекта в ценах 1984 года.

ВС1984

= К1984

* ВС1969

Где К1984

– коэффициент перехода от уровня цен 1969 года к ценам 1984 года, который определяется в соответствии с Постановлением Госстроя от 11 мая 1983 г. № 94.

5. Определяется полная восстановительная стоимость ВС1998

оцениваемого объекта в ценах 1998 года.

ВС1998

= К1998

* ВС1984

Где К2000

– коэффициент перехода от уровня цен 1984 года к ценам 2000 года., который определяется в соответствии с Приложением №1 к Протоколу М13 – строй №64 от 23.01.2003 года.

6. Рассчитывается полная восстановительная стоимость ВС оцениваемого объекта на дату оценки

ВС= КТ

* ВС1998

Где КТ

– коэффициент перехода от уровня цен 1998 года к уровню цен на текущую дату оценки.

Таблица 3

Расчет полной восстановительной стоимости объекта оценки

| Наименование |

Ед. измерения |

Строительный объем |

Ст-ть единицы измерения |

Полная восстановительная стоимость 1969 |

Индекс к 1984 с НДС |

Индекс перехода к 1998 |

Полная восстановительная стоимость 1998 |

Деноминация |

Переход на дату оценки |

| Cклад |

м3 |

6000 |

17,472 |

104832 |

1,18 |

17776 |

1 863 493 632 |

1 863 494 |

14 535 253 |

В соответствии с затратным методом должны быть учтены три вида износов физический, функциональный и внешний.

Под износом понимается потеря стоимости объекта недвижимости из-за ухудшения физического состояния или его морального устаревания. Накопленный износ составляет разницу между текущей стоимостью восстановления (замещения) и реальной рыночной стоимостью объекта на дату оценки.

В зависимости от причин, вызывающих потерю стоимости, накопленный износ определяется как совокупность трех типов износа: физического износа, функционального износа, и износа внешнего воздействия.

Физический износ

- снижение стоимости, связанное с частичной или полной потерей конструктивными элементами имущества свойств эксплуатационной пригодности в результате естественного старения, стихийных бедствий, аварий, неправильной эксплуатации, ошибок при проектировании или отступлении от требований и нормативов.

Для расчета физического износа был выбран нормативный метод.

Функциональный износ

- это потеря стоимости, вызванная факторами, присущими самому объекту собственности в результате развития новой технологии. Оно включает такие вещи, как изменение в дизайне, материалах или производственном процессе, приводящее к появлению сверх мощностей, нехватке мощностей, несоответствию, избыточным эксплуатационным затратам, избыточным конструкциям или недостатку полезности.

Экономический (внешний) износ

- это потеря в стоимости в результате действия факторов, внешних по отношению к самой собственности, таких как государственное регулирование, возросшая конкуренция, изменения в снабжении сырьевыми материалами, изменение управленческих концепций, потеря рынков, потеря рабочей силы и т.д.

Определим параметры износа для оцениваемого объекта недвижимости.

Таблица 4

Оценка физического износа

| № |

Конструктивные элементы здания |

Удельный вес, % |

Стоимость, руб. |

процент износа |

Физ. износ элементов по доле в восст. стоим. |

Сумма износа |

Остаточная стоимость |

| 1 |

Фундаменты |

7 |

1 017 468 |

4 |

0,28 |

40699 |

976 769 |

| 2 |

Стены и перегородки |

32 |

4 651 281 |

5 |

1,6 |

232564 |

4 418 717 |

| 3 |

Перекрытия |

22 |

3 197 756 |

7 |

1,54 |

223843 |

2 973 913 |

| 4 |

Кровля |

5 |

726 763 |

10 |

0,5 |

72676 |

654 087 |

| 5 |

Полы |

10 |

1 453 525 |

8 |

0,8 |

116282 |

1 337 243 |

| 6 |

Проемы |

6 |

872 115 |

12 |

0,72 |

104654 |

767 461 |

| 7 |

Отделочные работы |

5 |

726 763 |

13 |

0,65 |

94479 |

632 284 |

| 8 |

Внутренние санитарно-технические и электротехнич. устройства |

12 |

1 744 230 |

13 |

1,56 |

226750 |

1 517 480 |

| 9 |

Прочие работы |

1 |

145 353 |

10 |

0,1 |

14535 |

130 818 |

| 10 |

Итого |

100 |

14 535 254 |

7,75 |

1126482 |

13 408 772 |

Определение функционального износа

На протяжении всего срока эксплуатации объект оценки подвергался реконструкции, и конструктивные элементы соответствуют современным строительным стандартам. В ходе проведенного исследования функционального износа как устранимого, так и неустранимого не обнаружено.

Определение внешнего износа

Спрос на рынке на подобные объекты высок, поэтому, с экономической точки зрения внешний износ отсутствует.

Определим стоимость земельного участка, на котором расположен оцениваемый объект

Расчет произведем на основании кадастровой стоимости земельных участков.

Таблица 5

Определение стоимости земельного участка

| Наименование |

Ед. измерения |

Площадь |

Местонахождение |

Общий кадастровый объем, м2 |

Стоимость всего кадастрового объема |

Стоимость единицы измерения |

Стоимость оцениваемого участка |

| Земля |

м2 |

12000 |

г. Каменск-Уральский, ул. Лермонтова 84 |

15 678 |

15 968 343,00 |

1 018,52 |

12 222 240 |

Таким образом, совокупная стоимость объекта недвижимости, полученная с использованием затратного подхода с учетом износа и стоимости земельного участка оставляет 25 631 012 рублей:

Таблица 6

Итоговая стоимость объекта недвижимости

| 1 |

Склад |

13 408 772 |

| 2 |

Земля |

12 222 240 |

| 3 |

Итого стоимость объекта недвижимости |

25 631 012 |

3.2.2 Оценка стоимости машин и оборудования

.

В процессе осуществления своей деятельности предприятие использует различное оборудование, включающее различного вида станки, установки и так далее.

Объектом оценки является установка по распределению тепловой энергии.

Проведем переоценку этой установки. Оценка рыночной стоимости оцениваемого оборудования будет проведена методами затратного подхода, в соответствии с которым рыночная стоимость оцениваемого оборудования определяется в первую очередь затратами на его создание и реализацию. Это фактически стоимость воспроизводства, так как при этом определяют, сколько может стоить объект, если его произвели и продали сегодня. Затратный подход к оценке машин и оборудования практически реализуется в следующих методиках: 1) расчет по цене однородного объекта; 2) поэлементный расчет; 3) анализ и индексация затрат; 4) расчет по укрупненным нормативам.

Расчет стоимости по цене однородного объекта.

Исходные данные для анализа представлены в таблице 7

Таблица 7

Исходные данные для расчета стоимости установки

| № |

Наименование показаталя |

| 1 |

Цена однородной установки-аналога, руб. |

210 000 |

| 2 |

Масса однородного аналога, кг |

2 700 |

| 3 |

Масса оцениваемой установки, кг |

3 000 |

| 4 |

Коэффициент рентабельности, % |

0,25 |

Этапы расчета:

1. Подберем для оцениваемого объекта однородный объект.

Итак, подобран однородный объект ценой 150 000 руб., массой 2 000 кг.

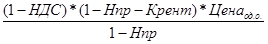

2. Рассчитаем полную себестоимость однородного объекта.

Формула для расчета:

С/С од.о. =  , ,

где

С/С од.о. – себестоимость однородного объекта;

НДС – налог на добавленную стоимость = 18%;

Нпр – налог на прибыль = 24%;

Крент. – коэффициент рентабильности = 20%;

Ценаод.о.

– цена однородного объекта.

3. Рассчитаем себестоимость объекта оценки с учетом корректировок на отличие.

Корректировку на отличие рассчитаем по массе следующим образом:

Котл =  , ,

где

Массао.о.

– масса объекта оценки;

Массаод.о.

– масса однородного объекта;

Котл – корректировка на отличие.

Результаты расчета стоимости по цене однородного объекта приведены в таблице 8.

Таблица 8

Результаты расчета стоимости

| № |

Наименование показателя |

| 1 |

НДС |

0,18 |

| 2 |

Налог на прибыль |

0,24 |

| 3 |

С/с аналога |

115 555,26 |

| 4 |

К-т различия |

1,11 |

| 5 |

С/С полная |

128 394,73 |

| 6 |

Восстановительная стоимость |

191 333,00 |

Таким образом, восстановительная стоимость установки равна 191 133 рублей.

Также произведем оценку данной установки методом анализа и индексации затрат.

При применении индексного метода осуществляется приведение балансовой стоимости объекта оценки к современному уровню с помощью индекса изменения цен.

Этапы проведения оценки:

1. Анализ структуры себестоимости показал следующее:

В структуре себестоимости:

· материалы – 50%;

· энергоресурсы – 16%;

· оплата труда – 20%;

· амортизация – 14%

2. Определение ценового индекса на момент оценки

Ценовой индекс составил:

· материалы – 2,5;

· энергия - 7,5;

· оплата труда – 10,5;

· амортизация – 3,5

восстановительная стоимость (ВСо.о.) объекта оценки определяется

По формуле:

ВСо.о. =  , ,

где

С/С о.о. – себестоимость объекта оценки;

Нпр – налог на прибыль = 24%;

Крент. – коэффициент рентабильности = 20%;

ВСо.о. –восстановительная стоимость объекта оценки.

Результаты расчета представлены в таблице 9.

Таблица 9

Расчет стоимости установки методом анализа и индексации затрат

| Балансовая стоимость станка |

170 000 |

| № |

Материалы |

Энергоресурсы |

Оплата труда |

Амортизация |

| 1 |

Структура |

50 |

16 |

20 |

14 |

| 2 |

Затраты по эк-м элементам |

85 000 |

27 200 |

34 000 |

23 800 |

| 3 |

Ценовой индекс |

2,50 |

7,50 |

10,50 |

3,50 |

| 4 |

С/ст по эл-там |

212 500 |

204 000 |

357 000 |

83 300 |

| 5 |

Полная с/ст |

856 800 |

| 6 |

Восстановительная стоимость |

1 276 800 |

Таким образом, восстановительная стоимость установки, полученная с помощью метода анализа и индексации затрат равняется 1 276 800 рублей.

3.2.3 Оценка нематериальных актив предприятия.

Оценка стоимости нематериальных активов в составе действующего предприятия будет произведена на основе доходного подхода. Из группы методов оценки приносящей доход интеллектуальной собственности наиболее подходящими по своему назначению являются: метод дисконтированных денежных потоков (чистого дохода) и метод освобождения от роялти.

Оценка нематериальных активов методом дисконтирования денежных потоков.

Процедуру оценки объекта интеллектуальной собственности (ОИС) по методу дисконтированных денежных потоков (учета чистого дохода) необходимо проводить в следующей последовательности.

1. Сбор информации об условиях, сроках и доходности производства продукции на основе использования и продажи прав на ОИС (производственная программа, коэффициенты загрузки, ставки налогов, ставки дисконтирования по годам производства, холдинговый период, цену продажи и расходы на продажу прав на ОИС в конце холдингового периода, ставка реверсии).

2. Определение ожидаемого оставшегося срока полезной жизни ОИС (холдинговый период) в течение которого прогнозируемые доходы необходимо дисконтировать.

3. Прогноз и оценка потенциального и эффективного валового дохода по годам производства продукции на основе использования ОИС.

4. Прогноз и оценка операционных расходов и расчет чистого операционного дохода по годам производства.

5. Прогноз и оценка расходов на реконструкцию по годам производства.

6. Прогноз и оценка величины амортизационных отчислений по годам производства.

7. Прогноз и оценка остаточной стоимости использованного оборудования и налога на имущество по годам производства.

8. Прогноз налогооблагаемой прибыли и налога на прибыль по годам производства.

9. Прогноз и оценка денежного потока (чистой прибыли), генерируемого нематериальным активом по годам производства.

10. Определение ставки дисконтирования по годам производства.

11. Оценка текущей прибыли на дату оценки по годам производства и расчет суммарной текущей стоимости будущих доходов.

12. Прогноз текущей стоимости доходов в постпрогнозный период: оценка будущей стоимости продажи прав на ОИС и определение ставки реверсии.

13. Оценка текущей стоимости реверсии.

14. Оценка суммы всей стоимостей доходов от использования ОИС в прогнозный и постпрогнозный периоды.

15. Определение избыточной прибыли в составе ожидаемой прибыли от использования ОИС.

Исходные данные для анализа объектов нематериальной собственности.

Таблица 10

Исходные данные

| Наименование показателей |

| Операционные расходы (ОР) на производство одной установки, $. |

50 |

| Ежегодное возрастание ОР, % |

5 |

| Цена одной установки, $. |

110 |

| Ежегодное возрастание цены, % |

4 |

| Производство установок в день в начале периода, штук |

5 |

| Ежегодное возрастание, штук |

2 |

| Коэф. загрузки в первые 2 года, % |

80 |

| Коэф. загрузки в послед. годы, % |

85 |

| Продолжит-ть реконструкции, мес. |

6 |

| Стоимость реконструкции, $ |

40000 |

| Балансов. стоимость имущества, $ |

300000 |

| Остаточн. стоимость имущества, $ |

250000 |

| Земельный налог в первый год, $ |

900 |

| Ежегодное возрастание зем. нал. % |

3 |

| Ставка дисконтирования в 1 год, % |

19 |

| Ежегодн. уменьшение ставки, % |

1 |

| Перепродажа через 8 лет, $ |

170000 |

| Расходы на перепродажу, $ |

35000 |

| Ставка реверсии, % |

30 |

| Расходы, на поддержание КОИС в первый год, $ |

7000 |

| Ежегодное возрастание расходов на поддержание, $ |

700 |

Ожидаемый оставшийся срок полезной жизни ОИС (холдинговый период) в течение которого прогнозируемые доходы необходимо дисконтировать – 8 лет.

Этапы расчета стоимости ОИС по методу дисконтирования денежных потоков:

1. Оценим потенциальный валовой доход (ПВД) по годам полезного использования объекта, то есть тот доход, который получит собственник при максимальной загрузке.

Расчет произведем по следующей формуле:

ПВД = Цена одной установки * Производство установок в день* 365 дней

Так как срок полезного использования объекта составляет 8 лет, рассчитаем ПВД за 8 лет.

Рассчитанный потенциальный валовый доход (ПВД) по годам представлен в Таблице 11.

2. Оценим эффективный валовой доход (ЭВД) по годам полезного использования, то есть доход, который получит собственник при реальной загрузке, то есть, принимая во внимание период реконструкции, а также недозагрузку.

Формула для расчета:

ЭВД = ПВД * Коэффициент загрузки

В течение первых 6 месяцев проводится реконструкция, поэтому при расчете ЭВД за первый год из дохода собственника вычитаем доход, недополученный в связи с реконструкцией за 6 месяцев. Недополученный доход рассчитан следующим образом:

Рассчитанный эффективный валовый доход (ЭВД) по годам представлен в Таблице 11.

3. Оценим операционные расходы.

Операционные расходы (ОР) составляют 75 $ в день, ежегодное их возрастание на 3%;

Операционные расходы (ОР) по годам представлены в Таблице 11.

4. Оценим чистый операционный доход (ЧОД).

Формула для расчета:

ЧОД = ЭВД – ОР,

где ЭВД – эффективный валовый доход,

ОР – операционные расходы.

Рассчитанный ЧОД по годам представлен в Таблице 11.

5.

Оценим амортизационные отчисления (Ам)

Для этого воспользуемся линейным методом начисления амортизации.

Формула для расчета амортизации следующая:

А = БС * Нам,

где А – амортизационные отчисления,

БС – балансовая стоимость объекта,

Нам – норма амортизации.

Рассчитанные амортизационные отчисления по годам представлены в Таблице 11.

6. Оценим остаточную стоимость объекта.

Формула для расчета:

Остаточная стоимость = Остаточная стоимость i

- Амортизация i

,

где i - i- ый год

Рассчитанная остаточная стоимость по годам представлена в Таблице 11.

7.Оценим налог на имущество по годам аренды.

Налог на имущество = Остаточная стоимость объекта оценки * Ставка налога на имущество

Рассчитанный налог на имущество по годам представлен в Таблице 11.

8. Оценим земельный налог (Нз)

Земельный налог в первый год 850 $, в последствии он ежегодно возрастает на 5%

Рассчитанный налог на землю по годам представлен в Таблице 11.

9.

Оценим налогооблагаемую прибыль

Налогооблагаемая прибыль = ЧОД – А – Ним - Нз – Тсб,

где ЧОД – чистый операционный доход,

А – амортизационные отчисления,

Ним – налог на имущество,

Нз – налог на землю

Рассчитанная налогооблагаемая прибыль по годам представлена в Таблице 11.

10. Оценим налог на прибыль (Нпр)

Нпр = Налогооблагаемая прибыль * Ставка налога на прибыль

Рассчитанный налог на прибыль по годам представлена в Таблице 11.

11.Оценим чистую прибыль (ЧП)

Чистая прибыль = Налогооблагаемая прибыль - Налог на прибыль

Рассчитанная чистая прибыль по годам представлена в Таблице 11.

12.Рассчитаем избыточную прибыль (Изб.пр.)

Избыточная прибыль за счет использования предприятием комплекса ОИС составляет 40% от чистой прибыли.

Рассчитанная избыточная прибыль по годам представлена в Таблице 11.

13.Оценим коэффициент дисконтирования

Коэффициент дисконтирования рассчитаем по следующей формуле:

Коэффициент дисконтирования = (1+Ставка дисконта)i

,

где i - i- ый год .

Рассчитанный коэффициент дисконтирования по годам представлен в Таблице 11.

14. Оценим текущую прибыль на дату оценки по годам.

Формула для расчета:

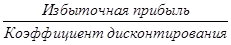

Текущая прибыль =

Рассчитанная текущая прибыль по годам представлена в Таблице 11.

15. Оценим текущую стоимость реверсии.

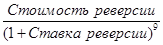

Текущая стоимость реверсии =

Возведение в 9-ую степень обусловлено тем, что перепродажа объекта планируется через 8 лет.

Рассчитанная текущая реверсии по годам представлена в Таблице 11.

16. Оценим текущую стоимость объекта.

Текущая стоимость объект =  + Текущая стоимость реверсии + Текущая стоимость реверсии

Таблица 11

Расчет стоимости НМА методом дисконтированных денежных потоков

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

| Количество |

5 |

7 |

9 |

11 |

13 |

15 |

17 |

19 |

| Цена |

3080 |

3172 |

3267 |

3365 |

3466 |

3570 |

3677 |

3787 |

| Установок в год |

1800 |

2520 |

3240 |

3960 |

4680 |

5400 |

6120 |

6840 |

| ПВД |

2 772 000 |

7 993 440 |

10 585 080 |

13 325 400 |

16 220 880 |

19 278 000 |

22 503 240 |

25 903 080 |

| Степень загруженности |

80% |

80% |

85% |

85% |

85% |

85% |

85% |

85% |

| ЭВД |

2 217 600 |

6 394 752 |

8 997 318 |

11 326 590 |

13 787 748 |

16 386 300 |

19 127 754 |

22 017 618 |

| ОР |

1400 |

1470 |

1544 |

1621 |

1702 |

1787 |

1876 |

1970 |

| ОР всего |

2 520 000 |

3 704 400 |

5 002 560 |

6 419 160 |

7 965 360 |

9 649 800 |

11 481 120 |

13 474 800 |

| ЧОД |

-302 400 |

2 690 352 |

3 994 758 |

4 907 430 |

5 822 388 |

6 736 500 |

7 646 634 |

8 542 818 |

| Расходы на реконструкцию |

1 120 000 |

| Расходы на поддержание |

196 000 |

215 600 |

235 200 |

254 800 |

274 400 |

294 000 |

313 600 |

333 200 |

| Остаточная стоимость |

7 000 000 |

6 832 000 |

6 664 000 |

6 496 000 |

6 328 000 |

6 160 000 |

5 992 000 |

5 824 000 |

| Налог на имущество |

140 000 |

136 640 |

133 280 |

129 920 |

126 560 |

123 200 |

119 840 |

116 480 |

| Земельный налог |

25 200 |

25 956 |

26 735 |

27 537 |

28 363 |

29 214 |

30 090 |

30 993 |

| Налогооблагаемая прибыль |

-1 783 600 |

528 556 |

3 599 543 |

4 495 173 |

5 393 065 |

6 290 086 |

7 183 104 |

8 062 145 |

| Налог на прибыль |

126 853 |

863 890 |

1 078 842 |

1 294 336 |

1 509 621 |

1 723 945 |

1 934 915 |

| Чистая прибыль |

-1 783 600 |

401 703 |

2 735 653 |

3 416 332 |

4 098 730 |

4 780 466 |

5 459 159 |

6 127 230 |

| Стоимость с учетом избыточной прибыли |

160 681 |

1 094 261 |

1 366 533 |

1 639 492 |

1 912 186 |

2 183 664 |

2 450 892 |

10 807 709 |

| Стоимость перепродажи |

4 760 000 |

| Расходы на перепродажу |

980 000 |

| Ставка реверсии |

0,30 |

| СПИ КОИС |

8 |

| Текущая стоимость реверсии |

463 388 |

| Суммарная текущая стоимость |

11 271 097 |

Таким образом суммарная текущая стоимость нематериальных активов, полученная с использованием методики дисконтирования денежных потоков равняется 11 271 097 рублей.

Другим способом оценки нематериальных активов является метод освобождения от роялти, произведем оценку имеющихся нематериальных активов с использованием данной методики.

Этапы расчета стоимости ОИС по методу освобождения от роялти:

1. Оценим потенциальный валовой доход (ПВД) по годам полезного использования объекта, то есть тот доход, который получит собственник при максимальной загрузке.

Расчет произведем по следующей формуле:

ПВД = Цена одной установки * Производство установок в день* 365 дней

Так как срок полезного использования объекта составляет 8 лет, рассчитаем ПВД за 8 лет.

Рассчитанный потенциальный валовый доход (ПВД) по годам представлен в Таблице 12.

2

. Оценим эффективный валовой доход (ЭВД) по годам полезного использования, то есть доход, который получит собственник при реальной загрузке, то есть, принимая во внимание период реконструкции, а также недозагрузку.

Формула для расчета:

ЭВД = ПВД * Коэффициент загрузки

В течение первых 6 месяцев проводится реконструкция, поэтому при расчете ЭВД за первый год из дохода собственника вычитаем доход, недополученный в связи с реконструкцией за 6 месяцев.

Рассчитанный эффективный валовый доход (ЭВД) по годам представлен в Таблице 12.

3. Рассчитаем ежегодные выплаты по роялти, следующим образом:

Выплаты по роялти = ЭВД * Ставка роялти /100,

где

ЭВД – эффективный валовый доход

Рассчитанные выплаты по роялти по годам представлен в Таблице 12.

4. Рассчитаем чистые выплаты по роялти

Формула для расчета следующая:

Чистые выплаты по роялти = Выплаты по роялти – Расходы на поддержание ОИС.

Рассчитанные чистые выплаты по роялти по годам представлены в Таблице 12.

6. Оценим коэффициент дисконтирования

Коэффициент дисконтирования рассчитаем по следующей формуле:

Коэффициент дисконтирования = (1+Ставка дисконта)i

,

где i - i- ый год .

Рассчитанный коэффициент дисконтирования по годам представлен в Таблице 12.

7. Определим текущие потоки прибыли от выплат по роялти (прибыли, полученной за счет использования ОИС) на дату оценки.

Формула для расчета:

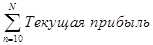

Текущие потоки прибыли =

Рассчитанные текущие потоки прибыли по годам представлена в Таблице 12.

8. Оценим текущую стоимость объекта оценки.

Текущая стоимость объекта оценки =

Таблица 12

Текущая стоимость объекта оценка, полученная с помощью метода освобождения от роялти

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

∑ |

| 1 |

Эффективный валовый доход |

2 217 600 |

6 394 752 |

8 997 318 |

11 326 590 |

13 787 748 |

16 386 300 |

19 127 754 |

22 017 618 |

| 2 |

Ставка по патентам |

7 |

7 |

7 |

7 |

7 |

7 |

7 |

7 |

| 3 |

Ставка по "ноу-хау" |

5 |

5 |

5 |

5 |

5 |

5 |

5 |

5 |

| 4 |

Ставка по товарным знакам |

3 |

3 |

3 |

3 |

3 |

3 |

3 |

3 |

| 5 |

Суммарная ставка роялти |

15 |

15 |

15 |

15 |

15 |

15 |

15 |

15 |

| 6 |

Валовая прибыль от использования КОИС |

332 640 |

959 213 |

1 349 598 |

1 698 989 |

2 068 162 |

2 457 945 |

2 869 163 |

3 302 643 |

| 7 |

Расходы связанные с поддержанием КОИС |

196 000 |

215 600 |

235 200 |

254 800 |

274 400 |

294 000 |

313 600 |

333 200 |

| 8 |

Чистая прибыль |

136 640 |

743 613 |

1 114 398 |

1 444 189 |

1 793 762 |

2 163 945 |

2 555 563 |

2 969 443 |

| 9 |

Ставка дисконта |

0,25 |

0,23 |

0,21 |

0,19 |

0,17 |

0,15 |

0,13 |

0,11 |

| 10 |

Текущая прибыль от использования КОИС |

109 312 |

491 515 |

629 049 |

720 172 |

818 155 |

935 533 |

1 086 269 |

1 288 520 |

6 078 525 |

Таким образом, текущая стоимость объекта оценки составляет 6 078 525 рублей.

3.2.4 Оценка финансовых вложений

Предприятие вложило часть имеющихся средств в акции и облигации, исходные данные для оценки имеющегося инвестиционного портфеля представлены в таблице 13.

Таблица 13 Исходные данные

| № |

Наименование показателя |

| 1 |

Номин. ст-сть купонной облигации, руб. |

170 |

| 2 |

Количество облигаций в портфеле |

100 |

| 3 |

Оставшийся срок погашения, лет |

4 |

| 4 |

Величина купонного дохода, % |

0,1 |

| 5 |

Требуемый уровень доходности, % |

0,1 |

| 6 |

Номин. ст-сть привилегир. акции, руб. |

400 000 |

| 7 |

Дивиденд (% от объявленной стоим-ти) |

0,1 |

| 8 |

Стандартная норма приб. инвестора, % |

0,1 |

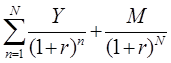

Расчет стоимости финансовых вложений производился по следующим формулам.

Формула определения текущей стоимости облигации имеет следующий вид:

PVоб =  , ,

текущая стоимость облигации;

Y - величина купонного дохода;

r - требуемый уровень доходности;

M - номинальная стоимость облигации;

n - оставшийся срок погашения

Формула определения текущей стоимости привилегированной акции имеет следующий вид:

PVа =  , ,

где PVа - текущая стоимость привилегированной акции;

D - объявленный уровень дивидендов;

r - стандартная норма прибыли инвестора;

L - номинальная стоимость акции.

Таким образом, текущая стоимость облигаций составляет 17 000 рублей, а стоимость акций – 400 000, соответственно стоимость всего инвестиционного портфеля равняется 417 000 рублей.

3.3 Расчет ликвидационной стоимости

После проведения инвентаризации на предприятии выявлен ряд нестоящих на балансе предприятия активов. Используя различные методики анализа, был произведен расчет стоимости данных активов, после этого необходимо произвести корректировки имеющихся данных о финансовом состоянии предприятия с целью расчета ликвидационной стоимости.

Данные о состоянии активов после переоценки активов представлены в таблице 14.

Таблица 14 Активы после переоценки

| № |

Активы |

Балансовая стоимость |

Стоимость после переоценки |

| 1 |

Н/м активы |

0 |

8 155 554 |

| 2 |

ОС |

1 300 000 |

67 644 903 |

| 3 |

Фин. вложения |

0 |

417 000 |

| 4 |

Запасы |

6 656 000 |

6 656 000 |

| 5 |

ДЗ |

368 598 000 |

368 598 000 |

| 6 |

Д/С |

128 000 |

128 000 |

| 7 |

НДС по приобр. Ценностям |

1 894 000 |

1 894 000 |

| 6 |

Итого |

378 576 000 |

453 493 456 |

При корректировке стоимости активов учитываются комиссионные затраты, скидки с продаж, а также другие прямые затраты по продаже активов предприятия.

Итак, проведем корректировку активов баланса.