Кафедра «Экономики и менеджмента»

ВЫПУСКНАЯ КВАЛИФИКАЦИОННАЯ РАБОТА

по специальности «Финансы и кредит»

специализация «Финансовый менеджмент»

"Выработка предложений по минимизации налоговой нагрузки на предприятиях малого бизнеса"

2009

Оглавление

Введение

1. Теоретические основы малого бизнеса

1.1 Сущность и характеристика предприятий малого бизнеса

1.2 Системы налогообложения субъектов малого предпринимательства

2. Анализ финансового состояния и налогообложения ООО «Константа-Фарм М»

2.1 Общая характеристика предприятия

2.2 Анализ финансового состояния ООО «Константа-Фарм М»

2.3 Анализ налогообложения ООО «Константа-Фарм М»

3. Предложения по минимизации налоговой нагрузки в ООО «Константа-Фарм М»

3.1 Выбор оптимального режима налогообложения для ООО «Константа-Фарм М»

3.2 Порядок перехода и применение упрощенной системы налогообложения

3.3 Проблемы, возникающие в результате применения упрощенной системы налогообложения и пути их решения

Заключение

Список использованных источников

Приложения

Введение

Актуальность темы исследования

. Значение малого бизнеса проявляется в том, что, развиваясь и работая в собственных интересах, малый бизнес способствует развитию экономики государства в целом. Эта деятельность в равной степени полезна как для всей экономики страны, так и для каждого гражданина в отдельности, и поэтому заслуженно получила государственное признание и поддержку.

Важным фактором в развитии малого бизнеса является налоговая политика государства. И можно говорить о необходимости использования более гибкого подхода к налогообложению микро-, малых, средних и крупных субъектов малого предпринимательства, в то время как в настоящий момент понятия микро- и среднего субъекта малого бизнеса отсутствуют вообще. Уплачивать законно установленные налоги и сборы обязанность каждого, но налогоплательщик при предоставлении государством такой возможности старается сэкономить на уплате налогов. И государство дает такую возможность, предоставляя на выбор налогоплательщикам использование альтернативных систем налогообложения и методик осуществления учета. Следовательно, при работе с полной отдачей и заинтересованностью в результатах своего труда каждый хозяйствующий субъект должен осуществлять и хорошо представлять для себя процесс налогового планирования, минимизации налоговых платежей с целью получения максимальной выгоды.

Налоговое законодательство нашей страны предоставляет малому бизнесу возможность работы по трем системам налогообложения, учета и отчетности, причем одна из систем, в свою очередь, предлагает использование разных объектов налогообложения. Многовариантность выбора системы налогообложения, являясь несомненным плюсом налоговой политики, в то же время представляет и несомненную сложность, так как требуется ответить на два основных вопроса о том, какая из предлагаемых систем наиболее проста и удобна в применении и предоставляет наибольшие возможности по минимизации налоговых платежей в бюджет. А поиски ответа на поставленный вопрос не могут не проходить через расчет величины налоговой нагрузки на хозяйствующий субъект. И от того, насколько эта методика совершенна, насколько универсальна и зависят и получаемые результаты. Проблема определения наиболее оптимальной системы налогообложения, при которой величина налоговой нагрузки минимальна, из проблемы собственников малого бизнеса вырастает в общегосударственную проблему, так как от того, насколько эффективно работает налоговая система, насколько она популярна, зависит и собираемость налога, и, соответственно, наполняемость бюджета.

Процедура определения оптимального налогового режима экономического субъекта является достаточно сложным и ответственным этапом налогового менеджмента, от результатов которого зависит структура и динамика последующих финансовых потоков, связанных с осуществлением налоговых выплат. Поэтому возникает острая необходимость в использовании эффективных инструментов анализа и принятия управленческих решений по данному вопросу.

Оптимизация налоговой нагрузки хозяйствующего субъекта требует учета целого ряда факторов, к которым относятся следующие: степень влияния НДС на взаимоотношения фирмы с основными контрагентами, уровень рентабельности продаж, соотношение расходов и доходов предприятия, доля фонда оплаты труда в доходах, доля взносов в Пенсионный фонд РФ в доходах, величина выплат по временной нетрудоспособности. Каждый из указанных факторов может оказывать дифференцированное влияние на итоговый вектор, формирующий оптимальный выбор режима налогообложения предприятия

Разработке проблем совершенствования систем налогообложения малых предпринимательских структур посвящены исследования отечественных специалистов в области учета и налогообложения: Брызгалина А.В., Ендовицкого Д.А., Рахматулина Р.Р., Касьяновой Г.Ю., Касьянова, А.В., Кислова Д.В., Лапуста М.Г., Старостина Ю.Л., Молчанова С.С., Балакина В.В., Кирина Л.С., Черника Д.Г. и др.

Цель

выпускной квалификационной работы состоит в исследовании налогообложения предприятий малого бизнеса на примере ООО «Константа-Фарм М» и выработке предложений по минимизации налоговой нагрузки.

Поставленная в работе цель обусловила решение следующих задач:

1. рассмотреть сущность и характеристику предприятий малого бизнеса;

2. изучить существующие системы налогообложения субъектов малого предпринимательства;

3. дать характеристику объекту исследования;

4. проанализировать финансовое состояние ООО «Константа-Фарм М»;

5. изучить применяемую налоговую систему на предприятии;

6. выбрать оптимальный режим налогообложения для ООО «Константа-Фарм М»;

7. раскрыть проблемы, возникающие в результате применения упрощенной системы налогообложения и пути их решения.

Объектом

исследования является предприятие малого бизнеса ООО «Константа-Фарм М».

Предметом

исследования является механизм налогообложения малого бизнеса.

Теоретической базой исследования являются работы в области современной экономической теории, анализа, учета и налогообложения, законодательные акты и постановления государственных органов в области налогообложения малого предпринимательства.

Структура работы: выпускная квалификационная работа состоит из введения, трех глав, включающих в себя семь параграфов, заключения, списка литературы и приложений.

1. Теоретические основы малого бизнеса

1.1 Сущность и характеристика предприятий малого бизнеса

Малым предпринимательством (малым бизнесом) признается деятельность, осуществляемая определенными субъектами рыночной экономики, имеющими установленные законом признаки, конституирующие сущность этого понятия.[1]

Как показывает мировая и отечественная практика, основным критерием, на основе которого предприятия (организации) различных организационно правовых форм относятся к субъектам малого предпринимательства, является средняя численность работников, занятых за отчетный период на предприятии (в организации). В ряде научных работ под малым предпринимательством понимается деятельность, осуществляемая относительно небольшой группой лиц, или предприятия, управляемые одним собственником.

Наряду со средней численностью персонала критериями отнесения к малому предпринимательству выступают объем оборот (прибыли, дохода), величина активов, размер уставного капитал и др. По данным Всемирного банка, общее число показателей по которым предприятия признаются субъектами малого предпринимательства, превышает 50. Однако наиболее часто применяются вышеназванные.

Международная организация экономического сотрудничества и развития (ОЭСР), в которую входят развитые страны, определяет предприятия с числом до 19 человек как «весьма малые» до 99 человек как «малые», от 100 до 499 человек как «средние» и свыше 500 как «крупные».

В российской практике существование малого предпринимательства было разрешено в 1988 г., в этот период к числу малых относили государственные предприятия, на которых среднее число ежегодно занятых не превышало 100 человек. В соответствии с постановлением Совета Министров СССР, принятым в августе 1990 г., к числу малых стали относить предприятия с числом ежегодно занятых, не превышающим[2]

:

в промышленности – 200 человек,

в науке и научном обслуживании – 100 человек,

в других отраслях производственной сферы – 50 человек,

в отраслях непроизводственной сферы – 25 человек,

в розничной торговле – 15 человек.

Наряду с этим учитывался и объем хозяйственного оборота, право на определение количественного значения которого предоставлялось союзным республикам. Однако величина хозяйственного оборота практически так и не была установлена. Принцип отнесения предприятий к малым по численности работников сохранился и в современном российском законодательстве.

В соответствии с Федеральным законом «О государственной поддержке малого предпринимательства в РФ» от 14 июня 1995 г. №88–43 под субъектами малого предпринимательства понимаются коммерческие организации, в уставном капитале которых доля участия РФ, субъектов РФ, общественных и религиозных организаций (объединений), благотворительных и иных фондов не превышает 25%, доля, принадлежащая одному или нескольким юридическим лицам, не являющимся субъектами малого предпринимательства, не превышает 25% и в которых средняя численность работников за отчетный период не превышает следующих предельных уровней:

• в промышленности, в строительстве, на транспорте – 100 человек;

• в сельском хозяйстве и научно-технической сфере – 60 человек;

• в оптовой торговле – 50 человек;

• в розничной торговле и бытовом обслуживании населения – 30 человек;

• в остальных отраслях и при осуществлении других видов деятельности – 50 человек.

Средняя за отчетный период численность работников малого предприятия определяется с учетом всех его работников, в том числе работающих по договорам гражданско-правового характера и по совместительству с учетом реально отработанного времени, а также работников представительств, филиалов и других обособленных подразделений указанного юридического лица.

В случае превышения малым предприятием вышеназванной численности работников оно лишается льгот, предусмотренных действующим законодательством, на период, в течение которого допущено указанное превышение, и на последующие три месяца.

Малые предприятия, осуществляющие несколько видов деятельности (многопрофильные), относятся к таковым по критерию того вида деятельности, доля которого является наибольшей в годовом объеме оборота или в годовом объеме прибыли.

В РФ как по федеральному, так и по закону г. Москвы к субъектам малого предпринимательства относятся и индивидуальные предприниматели, т.е. физические лица, занимающиеся предпринимательской деятельностью без образования юридического лица.

В Законе г. Москвы «Об основах малого предпринимательства в г. Москве» установлено, что к субъектам малого предпринимательства, имеющим право на получение поддержки со стороны органов власти г, Москвы, относятся индивидуальные предприниматели, а также юридические лица, осуществляющие предпринимательскую деятельность в соответствии со следующими критериями:

• район их непосредственной деятельности должен быть ограничен пределами Москвы и Московской области, т.е. субъекты малого предпринимательства (юридические лица) не должны иметь филиалов, находящихся вне границ Московской области, хотя рынок сбыта произведенной ими продукции (работ, услуг) может выходить за указанные границы;

• они не должны относиться к категории дочерних или зависимых хозяйственных обществ, фондовых бирж, брокерских и дилерских фирм, банков и других кредитно-финансовых организаций;

• среднесписочная численность работающих (с учетом работающих по договорам подряда и совместительству) должна быть[3]

:

в промышленности, строительстве – 100 человек и меньше;

в других отраслях сферы материального производства – 100 человек и меньше;

в отраслях непроизводственной сферы – 60 человек и меньше.

Юридические лица, отнесенные к субъектам малого предпринимательства Москвы, вносятся в Реестр

субъектов малого предпринимательства. Они получают право на поддержку, оказываемую органами власти Москвы, однако невключение субъектов малого предпринимательства в Реестр не может служить основанием для непредоставления им льгот и преимуществ на условиях, предусмотренных федеральными законодательными и нормативными актами.

Реестр субъектов малого предпринимательства создается для:

• регистрации обращений субъектов малого предпринимательства с просьбой об оказании им помощи;

• принятия решений о предоставлении субъектам малого предпринимательства дополнительных льгот и преимуществ, установленных для них законодательными и нормативными актами Москвы;

• хранения и актуализации информации о субъектах Реестра и обеспечения оперативного доступа к ней;

• решения аналитических задач по выявлению тенденций развития малого предпринимательства в Москве;

• проведения выборочных и полномасштабных опросов субъектов малого предпринимательства Москвы;

• сбора и анализа информации о формировании рынка сбыта продукции (услуг, работ), производимых субъектами малого предпринимательства.

Реестр включает в себя комплекты документов по обращениям субъектов малого предпринимательства с просьбой о внесении их в Реестр или для оказания им помощи в той или иной форме, а также иные необходимые данные, содержащие информацию о субъектах малого предпринимательства и решениях, принятых по их заявлениям.

Держателем Реестра является Департамент поддержки и развития малого предпринимательства Правительства Москвы. Ведение Реестра осуществляется в соответствии с «Положением о Реестре субъектов малого предпринимательства Москвы», утвержденным распоряжением мэра Москвы от 7 мая 1997 г. №367-РМ.

Число малых предприятий в России по отраслям экономики за последние годы не увеличивается, так как имеются серьезные трудности в организации их деятельности. Число малых предприятий по отраслям экономики приведено в табл. 1.

Как видно из таблицы, за последние годы уменьшилось число малых предприятий в таких ведущих отраслях экономики, как промышленность, строительство, наука и научное обслуживание, образование. Число малых предприятий в Москве на 1 января 2008 г. составило 190,9 тыс., или 21,4% от общего числа малых предприятий в стране. Среди федеральных округов по числу малых предприятий первое место занимает Центральный федеральный округ (36,2% всех малых предприятий страны).

Таблица 1. Число малых предприятий по отраслям экономики (на конец года, тыс.)

| 2004 |

2005 |

2006 |

2007 |

2008 |

| Всего |

890,6 |

879,3 |

843,0 |

882,3 |

890,9 |

В том числе:

промышленность

|

136,2

|

134,2

|

125,1

|

121,0

|

118,7

|

| сельское хозяйство |

13,5 |

14,4 |

13,4 |

15,6 |

17,8 |

| строительство |

135,9 |

126,8 |

121,9 |

113,0 |

116,8 |

| транспорт |

21,0 |

19,5 |

18,8 |

20,2 |

21,8 |

| связь |

4,8 |

3,7 |

3,7 |

3,9 |

4,7 |

торговля и общественное

питание

|

399.7 |

407,5 |

388,1 |

422,4 |

416.7 |

| оптовая торговля продукцией производственного назначения |

14,6 |

13,9 |

15,9 |

27,9 |

27,4 |

| информационно-вычислительное обслуживание |

5,2 |

5,6 |

6,4 |

6.5 |

8,0 |

| операции с недвижимым имуществом |

8,4 |

11.1 |

14,2 |

20,3 |

23,6 |

| общая коммерческая деятельность по обеспечению функционирования рынка |

36,7 |

35,7 |

34,7 |

38,8 |

39,5 |

| жилищно-коммунальное хозяйство |

5,4 |

5,1 |

5,2 |

3,1 |

4.0 |

| непроизводственные виды бытового обслуживания населения |

9,2 |

9.6 |

9,4 |

9,8 |

10,3 |

| здравоохранение, физическая культура и социальное обеспечение |

17,9 |

18,5 |

17,4 |

19,0 |

19,9 |

| образование |

6,5 |

5,5 |

5,0 |

3,4 |

3,1 |

| культура и искусство |

7,8 |

8,4 |

7,9 |

8,1 |

8.4 |

| наука и научное обслуживание |

37,1 |

30,9 |

28,5 / |

22,7 |

22,1 |

| финансы, кредит, страхование, пенсионное обеспечение |

6,6 |

5,9 |

5,6 |

5,0 |

4,4 |

| другие отрасли |

24,1 |

23,0 |

21,8 |

21,6 |

23,7 |

Как видно из таблицы, число малых предприятий в целом по стране не увеличивается, что отражает отрицательную тенденцию развития малого предпринимательства, учитывая, что в число малых предприятий включены малые предприятия, временно приостановившие хозяйственную деятельность сроком не более двух лет. Вызывает тревогу сокращение числа малых предприятий в промышленности, строительстве и особенно в науке и научном обслуживании, где число малых предприятий на 1 января 2008 г. сократилось по сравнению с 1999 г. более чем в два раза (с 48,8 тыс. до 22,1 тыс.).[4]

Число малых предприятий по формам собственности и отраслям экономики приведено в табл. 2.

Таблица 2. Число малых предприятий по формам собственности и отраслям экономики (на конец года, тыс.)

| 2004 |

2005 |

2006 |

2007 |

2008 |

| Форма собственности |

| частная |

смешанная1

|

частная |

смешанная1

|

частная |

смешанная1

|

частная |

смешанная1

|

частная |

смешанная1

|

| Всего |

820,1 |

70,5 |

821,5 |

57,8 |

788,9 |

54,1 |

846,7 |

35,6 |

858,8 |

32,1 |

В том числе:

промышленность

|

121,1 |

5.1 |

121,7 |

12,5 |

113,6 |

11,5 |

114,1 |

6,9 |

112,1 |

6,6 |

| сельское хозяйство |

11,7 |

1.8 |

13,0 |

1,4 |

12,2 |

1.2 |

14,6 |

1,0 |

16,9 |

0,9 |

| строительство |

127,4 |

8,5 |

119,7 |

7,1 |

115,4 |

6,5 |

109,0 |

4,0 |

113,4 |

3,4 |

| транспорт |

18,6 |

2,4 |

17,7 |

1.8 |

17,1 |

1,7 |

18,9 |

1,3 |

20,7 |

1,1 |

| связь |

4,1 |

0,7 |

3,0 |

0,7 |

3,1 |

0,6 |

3,5 |

0,4 |

4,3 |

0,4 |

| торговля и общественное питание |

380,7 |

19,0 |

391,6 |

15,9 |

373.4 |

14,7 |

411,9 |

10,5 |

407,1 |

9,6 |

| оптовая торговля продукцией производственно-технического назначения |

12,7 |

1,9 |

12,3 |

1,6 |

14,4 |

1,5 |

26,7 |

1,2 |

26,4 |

1.0 |

| информационно-вычислительное обслуживание |

4,3 |

0,9 |

5,1 |

0,5 |

6,0 |

0,4 |

6,1 |

0,4 |

7,8 |

0,2 |

| операции с недвижимым имуществом |

7,3 |

1.1 |

10,3 |

0,8 |

13,2 |

1,0 |

19.5 |

0,8 |

22,8 |

0.8 |

| общая коммерческая деятельность по обеспечению функционирования рынка |

33,1 |

3,6 |

32.4 |

3,3 |

31,6 |

3,1 |

36,7 |

2,1 |

37,7 |

1,8 |

жилищно-коммунальное

хозяйство

|

4,6 |

0,8 |

4,7 |

0,4 |

4,8 |

0,4 |

2,9 |

0,2 |

3,8 |

0,2 |

| непроизводственные виды бытового обслуживания населения |

8,8 |

0,4 |

9,3 |

0,3 |

9,1 |

0,3 |

9,7 |

0,1 |

10,1 |

0,2 |

| здравоохранение, физическая культура и социальное обеспечение |

16,1 |

1,8 |

16,9 |

1,6 |

15,8 |

1,6 |

17,9 |

1,1 |

18,9 |

1,0 |

| образование |

5,6 |

0,9 |

4,5 |

1,0 |

4,0 |

1.0 |

3,0 |

0,4 |

2,7 |

0,4 |

| культура и искусство |

7,0 |

0,8 |

7,5 |

0,9 |

6,9 |

1.0 |

7,4 |

0,7 |

7,9 |

0,5 |

| наука и научное обслуживание |

32,2 |

4,9 |

26,4 |

4,5 |

24,2 |

4,3 |

20,3 |

2,4 |

19,9 |

2,2 |

финансы, кредит, страхование, пенсионное

обеспечение

|

4,1 |

2.5 |

4,2 |

1,7 |

4,0 |

1.6 |

4,1 |

0,9 |

3,9 |

0,5 |

| другие отрасли |

20,7 |

3,4 |

21,2 |

1,8 |

20,1 |

1,7 |

20,4 |

1,2 |

22,4 |

1.3 |

Из таблицы видно, что за последние годы во всех отраслях экономики возросло число малых предприятий, образованных на частной форме собственности, но резко сократилось число малых предприятий, созданных на смешанной, особенно на совместной российской и иностранной, собственности, а это свидетельствует о сокращении объемов иностранных инвестиций в развитие малого предпринимательства.

За последние годы увеличилась общая численность всех субъектов малого предпринимательства, особенно индивидуальных предпринимателей, включая глав крестьянских (фермерских) хозяйств. Общее число субъектов малого предпринимательства в стране приведено в табл. 3.

Из табл. 3 видно, что динамика числа индивидуальных предпринимателей имеет положительный характер, но по остальным субъектам малого предпринимательства положительная тенденция не наблюдается, т.е. их число за последнее время не увеличилось. Характерно, что в сфере предпринимательской деятельности без образования юридического лица число рабочих мест в 2007 г. составило 10 832 тыс. человек, из них в городской местности – 5863 тыс. человек, а в сельской местности – 4969 тыс. человек. Общее число субъектов малого предпринимательства с 2003 по 2008 г. увеличилось на 23%, а индивидуальных предпринимателей – на 29,9%.[5]

Таблица 3. Число субъектов малого предпринимательства (на 1 января года, тыс. ед.)

| Субъекты малого предпринимательства |

2003 |

2004 |

2005 |

2006 |

2007 |

2008 |

| Предприниматели без образования юридического лица (индивидуальные предприниматели) |

3592,9 |

2865,0 |

4205,9 |

4596,3 |

4675,0 |

4670,1 |

| Малые предприятия |

868,0 |

890,6 |

879,3 |

843,0 |

882,3 |

890,9 |

| Крестьянские (фермерские) хозяйства |

270,2 |

261,1 |

261,7 |

265,5 |

264,0 |

263,9 |

| Всего |

4731,1 |

5016,7 |

5346,9 |

5704,8 |

5821,3 |

5824,9 |

1.2 Системы налогообложения субъектов малого предпринимательства

Среди экономических рычагов, при помощи которых государство воздействует на рыночную экономику, важное место отводится налогам. В условиях рыночной экономики любое государство широко использует налоговую политику в качестве регулятора воздействия на негативные явления рынка. Налоги, как и вся налоговая система, являются мощным инструментом управления экономикой в условиях рынка. От успешного функционирования налоговой системы во многом зависит результативность принимаемых экономических решений.

Налогообложение является одним из экономических методов управления и обеспечения взаимосвязи общегосударственных интересов с коммерческими интересами предпринимателей и предприятий независимо от ведомственной подчинённости, форм собственности и организационно-правовой формы предприятия. С помощью налогов определяются взаимоотношения предпринимателей, предприятий с государственными и местными бюджетами, банками, а также с вышестоящими организациями. При помощи налогов регулируется внешнеэкономическая деятельность, включая привлечение иностранных инвестиций, формируется хозрасчётный доход и прибыль предприятия.

Появление Налогового кодекса в Российской Федерации способствовало появлению целого поколения деловых людей, использующих данный документ с целью минимизации налогов. Интерес к минимизации налогов тем выше, чем интенсивнее развитие экономики. Именно этим фактом объясняется появление таких дисциплин и терминов, как оптимизация налогообложения, налоговое планирование, снижение налоговой нагрузки и т.д.

Интерес к данной области знаний объясняется еще и тем, что современный деловой человек в большей степени готов вооружаться дополнительной информацией, привлекать консультантов-экспертов и улучшать свое финансовое положение законными методами, чем нарушать действующее законодательство. Очень часто бывает дешевле заплатить правильно рассчитанные налоги, нежели немалые суммы штрафов и пеней. От чёткого выбора стратегии налогового планирования зависит не только финансовое положение и деловая репутация фирмы в настоящем, но и успешное развитие бизнеса в будущем. Все это делает рассматриваемую тему актуальной.

Методологической базой проводимого исследования являются общие и специальные научные методы, выступающие в качестве инструментов достижения его цели.

В современных условиях в Российской Федерации система налогообложения доходов (прибыли) хозяйствующих субъектов представлена[6]

:

– общеустановленной системой налогообложения – общий режим (ОСН) (уплата всех налогов, установленных законодательством),

– системой налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ЕНВД), при необходимости – их сочетанием.

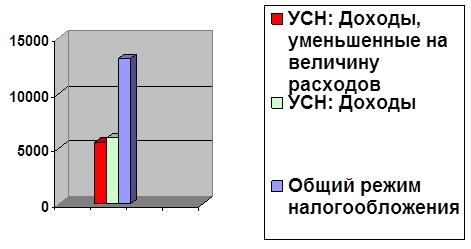

Последние два режима входят в группу специальных налоговых режимов, которые предусматривают отличный от общего режима порядок определения элементов налогообложения, а также освобождение от обязанностей по уплате отдельных видов налогов и сборов (рис. 1).

Применение специальных налоговых режимов освобождает налогоплательщиков от уплаты большинства налогов, уплачиваемых при общей системе (налог на добавленную стоимость (НДС); налог на прибыль; налог на имущество; единый социальный налог), заменяя их единым налогом.

Рис. 1. Системы налогообложения доходов (прибыли) хозяйствующих субъектов в России

Общая система налогообложения (ОСН)

подразумевает уплату всех видов федеральных, региональных и местных налогов, таких как[7]

:

– НДС,

– акцизы, налог на прибыль,

– налог на доходы физических лиц (НДФЛ),

– налог на имущество организаций,

– налог на игорный бизнес, транспортный налог,

– единый социальный налог (ЕСН).

Среди них важнейшим косвенным налогом является НДС

, который влияет на процессы ценообразования, структуру потребления, а также регулирует спрос. С 1 января 2001 г. порядок исчисления и уплаты НДС регулируется положениями главы 21 части 2 Налогового кодекса РФ.

Ставка НДС на текущий момент составляет 18%, расчет и уплата НДС осуществляется ежеквартально с возможностью рассрочки уплаты на 3 месяца (то есть, если НДС в первом квартале 2009 года составил 30 000 рублей, то организация может оплатить всю сумму сразу, а может оплачивать по 10 000 рублей в течение трех месяцев). Оплата каждой трети НДС должна осуществляться не позднее 20 числа соответствующего месяца.

Соответственно, во всех выставляемых счетах и первичных бухгалтерских документах, должна выделяться сумма налога на добавленную стоимость, а общая сумма НДС в выставленных документах за квартал, называется «исходящим НДС». Из этой суммы, вычитается так называемый, «входящий НДС», т.е. общая сумма НДС в документах, представленных поставщиками (если таковые имеются). Важно отметить, что не все поставщики являются плательщиками НДС, так как они могут применять УСН, при которой НДС не платится, поэтому организациям, которые работают на ОСН, при прочих равных условиях, невыгодно работать с организациями на УСН. Для подтверждения сумм налога на добавленную стоимость используются счета-фактуры. Резюмируя, чтобы рассчитать размер НДС к уплате в налоговую инспекцию, необходимо рассчитать исходящий НДС и вычесть из него входящий НДС.

Также важен такой косвенный налог, как акцизы.

Подакцизными товарами признаются спирт этиловый из всех видов сырья и спиртосодержащая продукция, за исключением используемых в лечебных и т.п. целях; алкогольная продукция; пиво; табачная продукция; автомобильный бензин; прямогонный бензин, дизельное топливо; моторные масла. Налоговая база и налоговые ставки определяются отдельно по каждому виду подакцизного товара.

Налог на прибыль

является одним из основных инструментов налогового регулирования и способен стимулировать рост производства. Правильное применение налога на прибыль актуально для большинства организаций, стремящихся оптимизировать платежи в бюджет. Согласно главе 25 НК РФ, плательщиками налога на прибыль признаются российские и осуществляющие свою деятельность в России иностранные организации. Объектом налогообложения признается прибыль, которая представляет собой полученный доход, уменьшенный на величину произведенных расходов.Ставка налога на прибыль с 1 января 2009 года составляет 20%, из которых 2% платится в федеральный бюджет, а 18% – в региональный бюджет.

НДФЛ

является важным элементом налоговой системы РФ. Плательщиками этого налога признаются физические лица, являющиеся налоговыми резидентами РФ, а также физические лица, получающие доходы от источников в РФ и не являющиеся налоговыми резидентами РФ. При определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной форме, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды. Налоговая база представляет собой стоимостное выражение объекта обложения и зависит от размера ставки, которая применяется к этому доходу. Для доходов по ставке 13% налоговая база определяется как разница между облагаемым доходом и налоговыми вычетами. Налогоплательщик при этом имеет право на налоговые вычеты: стандартные, социальные, имущественные, профессиональные.

Налог на имущество

организаций является важнейшим налогом в системе имущественного налогообложения в РФ, имеющим особое значение для фондоемких предприятий. Объектом налогообложения для российских организаций признается движимое и недвижимое имущество, учитываемое на балансе в качестве объектов основных средств в соответствии с установленным порядком ведения бухгалтерского учета. Ставка налога составляет 2.2% и уплачивается исходя из среднегодовой стоимости имущества, находящегося на балансе организации.

Налог на игорный бизнес

. Налогоплательщиками являются организации и предприниматели, которые осуществляют деятельность в области игорного бизнеса. Объектами налогообложения являются игровые столы, игровые автоматы, кассы тотализаторов и букмекерских контор. Налоговая база определяется по каждому виду объектов обложения как количество соответствующих объектов.

Транспортный налог

устанавливается и вводится в действие НК РФ и законами субъектов РФ и обязателен к уплате на территории соответствующего субъекта РФ. Налогоплательщиками признаются лица, на которых в соответствии с законодательством РФ зарегистрированы транспортные средства, признаваемые объектом налогообложения. Налоговая база определяется в зависимости от категории транспортного средства как мощность (л.с.), валовая вместимость (т), единица транспортного средства. Конкретные ставки налога устанавливают субъекты РФ в зависимости от мощности двигателя, валовой вместимости и категории транспортного средства. Субъект РФ имеет право повышать или понижать ставки налога, но не более чем в 5 раз.

ЕСН

введен с 1 января 2001 г. Единый социальный налог представляет собой группу обязательных отчислений в федеральный бюджет (ФБ) и в следующие фонды: Пенсионный фонд (ПФ), Фонд обязательного медицинского страхования (ФОМС), Фонд социального страхования (ФСС).

ЕСН разбивается на следующие отчисления:

ЕСН в ФБ (6% от ФОТ);

ЕСН в ФСС (2.9% от ФОТ);

ЕСН в федеральный ФОМС (1.1% от ФОТ);

ЕСН в территориальный ФОМС (2% от ФОТ);

Взнос в ПФ – страховая часть пенсии (8% от ФОТ);

Взнос в ПФ – накопительная часть пенсии (6% от ФОТ);

Взнос в ФСС – страхование от несчастных случаев и профессиональных заболеваний (НС и ПЗ).

Таким образом, общая ставка ЕСН составляет 26.0% от ФОТ (фонда оплаты труда). Объектом налогообложения признаются выплаты и иные вознаграждения, начисляемые организациями-работодателями в пользу работников по всем основаниям. Налоговая база определяется как сумма выплат и иных вознаграждений, начисленных работодателями за налоговый период в пользу работников. Организации определяют налоговую базу отдельно по каждому работнику с начала налогового периода по истечении каждого месяца нарастающим итогом. По ЕСН имеются льготы. Порядок исчисления налога различен в зависимости от категории налогоплательщиков.

Упрощенная система налогообложения (УСН)

(глава 26.2 НК РФ) дает возможность юридическим лицам и индивидуальным предпринимателям добровольно перейти на уплату единого налога.[8]

Для юридических лиц уплата единого налога заменяет:

• налог на прибыль;

• НДС (за исключением НДС, подлежащего уплате при ввозе товаров на таможенную территорию Российской Федерации);

• налог на имущество организаций;

• ЕСН.

Для индивидуальных предпринимателей уплата единого налога заменяет уплату:

• налога на доходы физических лиц (в части доходов, полученных от предпринимательской деятельности);

• налога на имущество физических лиц (в отношение имущества, используемого для предпринимательской деятельности);

• единого социального налога (в отношении доходов полученных от предпринимательской деятельности, а так же выплат и иных вознаграждений, начисляемых ими в пользу физических лиц);

• НДС (за исключением НДС, подлежащего уплате при ввозе товаров на таможенную территорию Российском Федерации).

Вместо вышеупомянутых налогов в бюджет перечисляется единый налог.

Налоги, не вошедшие в указанный перечень, уплачиваются организациями и предпринимателями, перешедшими на упрошенную систему налогообложения, в общем порядке наряду со взносами на обязательное пенсионное страхование. Для организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, сохраняется действующий порядок ведения кассовых операций и порядок представления статистической отчетности. Они также не освобождаются от исполнения обязанностей налоговых агентов.

Организация имеет право перейти к упрощенной системе налогообложения, если по итогам 9 месяцев того года, в котором организация подает заявление о переходе на упрощенную систему налогообложения, ее доходы не превысили 15 млн. руб. (с учетом индексации на коэффициент-дефлятор). Упрощенную систему налогообложения не вправе применять (ст. 346.12 НК РФ)[9]

:

• организации и индивидуальные предприниматели, средняя численность работников которых за налоговый (отчетный) период превышает 100 человек;

• организации, у которых бухгалтерская остаточная стоимость основных средств и нематериальных активов, подлежащих амортизации в соответствии с главой 25 НК РФ. превышает 100 млн. руб.;

• организации, имеющие филиалы и (или) представительства;

• банки; • страховщики;

• негосударственные пенсионные фонды;

• инвестиционные фонды;

• профессиональные участники рынка ценных бумаг;

• ломбарды;

• организации и индивидуальные предприниматели занимающиеся производством подакцизных товаром, а такжедобычей и реализацией полезных ископаемых (за исключением общераспространенных полезных ископаемых);

• организации и индивидуальные предприниматели занимающиеся игорным бизнесом;

• нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также мин формы адвокатских образований;

• организации, являющиеся участниками соглашений о разделе продукции;

• организации и индивидуальные предприниматели переведенные на систему налогообложения для сельскохозяйственных товаропроизводителей;

• организации, в которых доля участия других организаций составляет более 25% (за некоторыми исключениями);

• бюджетные учреждения;

• иностранные организации, имеющие филиалы, представительства и иные обособленные подразделении натерритории Российской Федерации.

Организации и индивидуальные предприниматели, переведенные на уплату единого налога на вмененный доход для отдельных видов деятельности по одному или нескольким видам предпринимательской деятельности, вправе применять упрощенную систему налогообложения в отношении иных осуществляемых ими видов предпринимательской деятельности.

При этом ограничения по численности работников и стоимости основных средств и нематериальных активов, установленные НК РФ по отношению к таким организациям и индивидуальным предпринимателям, определяются исходя из всех осуществляемых ими видов деятельности.

Объектом налогообложения и налоговой базой при применении упрошенной системы налогообложения может быть один из двух показателей:

• доходы (применяется ставка 6%);

• доходы, уменьшенные на величину расходов (применяется ставка 15%).

Выбор производится самим налогоплательщиком в момент подачи заявления на применение упрощенной системы налогообложения. Объект налогообложения не может меняться налогоплательщиком в течение трех лет с начала применения данного режима налогообложения.

Для налогоплательщиков, являющихся участниками договора простого товарищества или договора доверительного управления имуществом, объектом налогообложения являются доходы, уменьшенные на величину расходов. Для индивидуальных предпринимателей, осуществляющих определенные виды деятельности, дополнительно предусмотрена возможность применения упрощенной системы налогообложения на основе патента (подробнее см. ст. 346.25.1 НК РФ).

При применении упрощенной системы налогообложения в качестве метода признания доходов и расходов применяется кассовый метод.

В состав доходов включаются:

• доходы от реализации товаров и имущественных прав (в том числе авансы, полученные в счет будущих поставок);

• внереализационные доходы.

Доходы, не учитываемые при определении налоговой базы по налогу на прибыль (ст. 251 НК РФ), не учитываются и приприменении упрощенной системы налогообложения

Состав расходов, уменьшающих налоговую базу при расчете единого налога, установлен в ст. 346.16 НК РФ. К ним в частности, относятся:

• расходы на приобретение основных средств и нематериальных активов;

• расходы на ремонт основных средств (в том числе арендованных);

• материальные расходы;

• расходы на оплату труда;

• расходы на обязательное страхование работников и имущества, производимые в соответствии с законодательством Российской Федерации;

• суммы НДС по приобретенным товарам (работам, услугам);

• проценты по кредитам и займам, а также расходы, связанные с оплатой банковских услуг;

• расходы на обеспечение пожарной безопасности организации, охрану имущества, обслуживание охранно-пожарной сигнализации и иные охранные услуги;

• арендные платежи за арендуемое имущество;

• расходы на содержание служебного транспорта, компенсации за использование для служебных поездок личных легковых автомобилей и мотоциклов (в пределах норм);

• расходы на командировки;

• расходы на канцелярские товары;

• расходы на почтовые, телефонные, телеграфные и другие подобные услуги;

• расходы на рекламу товаров (работ, услуг), товарного знака и знака обслуживания;

• расходы на подготовку и освоение новых производств, цехов и агрегатов;

• расходы на покупку товаров.

Эти расходы должны соответствовать критериям и порядку, установленному для целей налогообложения прибыли в главе 25 НК РФ.

Исключение составляют расходы на приобретение основных средств, которые признаются в порядке, установленном п. 3 ст. 346.16 НК РФ.

Начиная с 1 января 2008 г. в перечень расходов для упрощенной системы налогообложения, добавлены расходы на достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение основных средств. Эти расходы списываются с учетом положений п. 3 ст. 346.16 НК РФ. Перечень расходов для упрошенной системы является закрытым, т.е. расходы, не указанные в ст. 346.16 НК РФ, не принимаются во внимание при расчете единого налога.

Расчет налога зависит от выбранного объекта налогообложения. Если объектом налогообложения являются доходы, то расчет налога производится по ставке 6%:

(Доходы от реализации + Внереализационные доходы)

*6% = Единый налог

Если объектом налогообложения являются доходы, уменьшенные на величину расходов,

то расчет налога производится по ставке 15%:

(Доходы от реализации + Внереализационные доходы – Принимаемые расходы)*15% = Единый налог

Однако во втором случае, если сумма налога получится меньше 1% от доходов организации, то в бюджет надо будет уплатить сумму так называемого минимального налога, который рассчитывается таким образом:

(Доходы от реализации + Внереализационные доходы)

* 1% = Минимальный налог

Разница между суммой исчисленного минимального налога и суммой единого налога, исчисленного в общем порядке, подлежит включению в расходы следующего года.

Сумма налога за текущий год должна быть перечислена и бюджет не позднее:

• 31 марта следующего года– юридическими лицами;

• 30 апреля следующего года – индивидуальными предпринимателями.

При этом в течение года единый налог уплачивается авансовыми платежами. Сумма авансовых платежей перечисляемся и бюджет не позднее 25 дней по окончании 1 квартала, полугодия и 9 месяцев отчетного года. Порядок ее расчета зависит от выбранного объекта налогообложения.

Сумма авансового платежа по налогу исчисляется по итогам каждого отчетного периода. Доходы определяются нарастающим итогом с начала года. Ранее внесенные авансовые платежи принимаются к зачету (например, из суммы авансовых платежей за полугодие вычитаются авансовые платежи за I квартал).

Суммы авансовых платежей уменьшаются на страховые взносы по обязательному пенсионному страхованию и оплату больничных листов. При этом максимальное уменьшение не может быть больше 50% от первоначальной суммы.

Единый налог на вмененный доход (ЕНВД)

С 1 января 2003 года главой 26.3 НК РФ установлен ЕНВД для отдельных видов деятельности, который вводится в действие законами субъектов РФ.

Для юридических лиц уплата ЕНВД заменяет[10]

:

• налог на прибыль;

• НДС (за исключением НДС, подлежащего уплате при ввозе товаров на таможенную территорию Российской Федерации);

• налог на имущество организаций;

• ЕСН.

Вышеуказанное освобождение предоставляется только в отношении прибыли, операций, имущества и выплат, непосредственно связанных с ведением тех видов предпринимательской деятельности, которые облагаются ЕНВД.

Для индивидуальных предпринимателей уплата единого налога заменяет уплату:

• налога на доходы физических лиц (в части доходов, полученных от предпринимательской деятельности);

• налога на имущество физических лиц (в отношение имущества, используемого для предпринимательской деятельности);

• единого социального налога (в отношении доходов полученных от предпринимательской деятельности, а так же выплат и иных вознаграждений, начисляемых ими в пользу физических лиц);

• НДС (за исключением НДС, подлежащего уплате при ввозе товаров на таможенную территорию Российском Федерации).

Вместо вышеупомянутых налогов в бюджет перечисляется ЕНВД.

Налоги не вошедшие в указанный перечень, уплачиваются организациями и предпринимателями, переведенными на уплату ЕНВД, в общем порядке наряду со взносами на обязательное пенсионное страхование.

Для организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, сохраняется действующий порядок ведения кассовых операций и порядок предоставления статистической отчетности. Они также не освобождаются от исполнения обязанностей налоговых агентов.

Действие единого налога распространяется на следующие виды предпринимательской деятельности:[11]

– оказание бытовых услуг (ремонт обуви, металлоизделий, одежды, часов и ювелирных изделий; обслуживание бытовой техники и оргтехники; услуги прачечных, химчисток и фотоателье; парикмахерские и др.);

– оказание ветеринарных услуг;

– оказание услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств;

– розничная торговля через магазины (с площадью торгового зала не более 150 кв. м.), палатки, лотки и другие объекты торговли, в том числе не имеющие стационарной торговой площади;

– оказание услуг общественного питания;

– автотранспортные услуги по перевозке пассажиров и грузов, осуществляемые организациями и индивидуальными предпринимателями, использующими не более 20 автомобилей.

Налогоплательщиками являются организации и индивидуальные предприниматели. Объектом налогообложения признается вмененный доход налогоплательщика (ст. 346.29 НК РФ). Вмененный доход – потенциально возможный доход плательщика единого налога, рассчитываемый с учетом совокупности факторов, непосредственно влияющих на получение указанного дохода, и используемый для расчета величины единого налога по установленной ставке.

Схема расчета вмененного дохода выглядит следующим образом:

Базовая доходность по определенному виду деятельности с учетом

коэффициентов К1 и К2 * Физический показатель по данному

виду деятельности

=

Вмененный доход

Налоговой базой признается величина вмененного дохода, рассчитываемая как произведение базовой доходности по определенному виду предпринимательской деятельности, исчисленной за налоговый период, и величины физического показателя, характеризующего данный вид деятельности.

Базовая доходность – условная месячная доходность в стоимостном выражении на ту или иную единицу физического показателя, характеризующего определенный вид предпринимательской деятельности в различных сопоставимых условиях, которая используется для расчета величины вмененного дохода. Для исчисления суммы единого налога в зависимости от вида предпринимательской деятельности используются физические показатели, характеризующие определенный вид предпринимательской деятельности, базовая доходность в месяц и корректирующие коэффициенты.

Корректирующие коэффициенты базовой доходности – коэффициенты, показывающие степень влияния того или иного фактора на результат предпринимательской деятельности, осуществляемой на основе свидетельства об уплате единого налога, а именно[12]

:

К1 – коэффициент – дефлятор, соответствующий индексу изменения потребительских цен на товары (работы, услуги);

К2 – коэффициент, учитывающий совокупность особенностей ведения предпринимательской деятельности (ассортимент товаров (работ, услуг), сезонность, время работы, величину доходов и др.).

Под физическими показателями по видам деятельности подразумевается количество работников. Площадь торгового зала, количество транспортных средств и т.д. в зависимости от конкретного типа деятельности.

Под количеством работников понимается среднесписочная численность всех работников за каждый календарный месяц налогового периода (в том числе работающих по совместительству, договорам подряда и другим договорам гражданско-правового характера).

Налоговым периодом по единому налогу признается квартал. Ставка единого налога устанавливается в размере 15% величины вмененного дохода. Сумма ЕНВД за налоговый период уменьшается на сумму страховых взносов на общее пенсионное страхование, уплаченную за этот же период работниками, а также на сумму страховых взносов в виде фиксированных платежей, уплачиваемых предпринимателями за свое страхование. При этом сумма ЕНВД не может быть уменьшена более чем на 50%.

Плательщики уплачивают ЕНВД по месту осуществления ими деятельности, облагаемой единым налогом. Согласно п. 2 ст. 346.28 НК РФ они обязаны встать на учет в налоговых органах по месту осуществления деятельности, облагаемой ЕНВД, в срок не позднее 5 дней с начала осуществления такой деятельности.

Уплата единого налога производится налогоплательщиком по итогам налогового периода не позднее 25‑го числа первого месяца следующего за налоговым периодом.

Налоговые декларации по ЕНВД представляются не позднее 20‑го числа месяца, следующего за окончанием квартала.

2

. Анализ финансовой деятельности ООО «Константа-Фарм М»

2.1 Общая характеристика предприятия ООО «Константа-Фарм М»

ООО «Константа-Фарм М» зарегистрировано 24 июня 1999 г. Предприятие создано в соответствии с Федеральным законом РФ «Об обществах с ограниченной ответственностью» (далее – Федеральный закон), для осуществления производственной, коммерческой и иной предпринимательской деятельности.

Общество является юридическим лицом, имеет обособленное на не противоречащих закону основаниях, самостоятельный баланс, круглую печать со своим наименованием, штампы, бланки, товарный знак и другие реквизиты. Учредителем Общества является гражданин РФ.

Коммерческая организация ООО «Константа-Фарм М» осуществляет свою деятельность на основании Устава, Учредительного договора и таких документов: как свидетельство о государственной регистрации юридических лиц, свидетельство о постановке на учет в налоговом органе юридического лица и лицензии (см. Приложение 1).

Уставный капитал Общества (далее – Уставной капитал) равен 8400 (Восемь тысяч четыреста) рублей. В Уставном капитале размер доли Участника равен 100%. Номинальная стоимость доли Участника составляет 8400 (Восемь тысяч четыреста) рублей.

Основными целями Общества являются развитие производственной и коммерческой деятельности Общества, а также получение прибыли, развитие современных рыночных отношений в России и удовлетворение социальных и экономических интересов Участника.

Общество осуществляет следующие виды деятельности:

· фармацевтическая деятельность;

· производство лекарственных средств;

· оптовая торговля лекарственными средствами и изделиями медицинского назначения;

· розничная торговля лекарственными средствами и изделиями медицинского назначения;

· получение и хранение лекарственных средств и изделий медицинского назначения на фармацевтических складах (базах), комплектование заказов, отправка или отпуск их потребителям;

· производство изделий медицинского назначения;

· оптовой и розничной торговли материальными, сырьевыми и другими видами ресурсов, продукцией производственно-технического назначения, товарами народного сельхозпродуктами и сырьем, горюче-смазочными материалами и другими материально-техническими ценностями;

· внешнеэкономическая деятельность;

· организация обучения и переподготовки кадров по всем видам деятельности Общества;

· организация выставок, ярмарок, презентаций, бизнес семинаров, различных форм обучения в области менеджмента, маркетинга, новых экономических знаний;

Выполнение других видов деятельности не запрещенных действующим законодательством. Виды деятельности, требующие лицензирования, осуществляются только при наличии лицензии.

Общество является коллективным предприятием, действующим на принципах полного хозрасчета. Общество несет ответственность за результаты своей производственно-хозяйственной деятельности, за выполнение взятых на себя обязательств перед партнерами по заключенным договорам, перед госбюджетом и банками, а также перед трудовым коллективом согласно действующему законодательству.

Общество вправе осуществлять в порядке, не противоречащем действующему законодательству, расчеты, как в рублях, так и в иностранной валюте.

Общество может учреждать в установленном порядке в РФ и за границей свои филиалы и представительства, а также участвовать в смешанных предприятиях и других организациях, деятельность которых соответствует его задачам.

Общество может совершать сделки в РФ и за границей в порядке, установленном действующим законодательством.

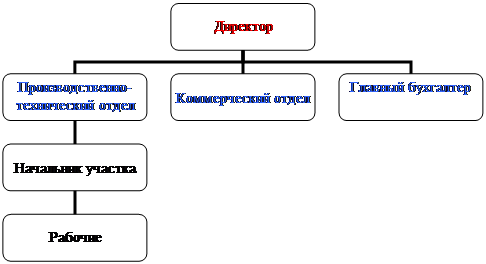

Организационная структура предприятия ООО «Константа-Фарм М» – линейно – функциональная – основой этой структуры являются линейные подразделения, осуществляющие в организации основную работу и обслуживающие их специализированные функциональные подразделения, создаваемые на «ресурсной» основе: кадры, план, материалы, финансы и т.д.

Схема 1. Организационная структура ООО «Константа-Фарм М»

Каждое подразделение находиться на определенном уровне иерархии. На каждом уровне существуют звенья управления, представленные производственными подразделениями. Производственные подразделения возглавляются руководителем, который определяет цели. В соответствии с целью, руководитель наделяется определенными полномочиями, закрепленные должностными инструкциями.

Директор представляет интересы ООО, заключает договора, трудовые соглашения, открывает в банках расчетные счета, распоряжается средствами организации, утверждает штаты и должностные инструкции, издает приказы и дает обязательные для всех работников указания.

Главный бухгалтер осуществляет организацию бухгалтерского учета хозяйственно-финансовой деятельности организации и контроль над экономным использованием материальных, трудовых и финансовых ресурсов, сохранностью собственности организации.

Общая цель коммерческой организации – получение прибыли, достигается путем достижения целей отдельных подразделений, необходимо строго контролировать и координировать цели и возможно их корректировать в результате воздействия внешней и внутренней среды.

2.2 Анализ финансового состояния ООО «Константа-Фарм М»

Основной признак предприятия – наличие в его собственности, хозяйственном ведении или оперативном управлении обособленного имущества. Именно оно обеспечивает материально – техническую возможность функционирования предприятия, его экономическую самостоятельность.

Общество является собственником:

– имущества, переданного Обществу его участниками;

– продукции, произведенной Обществом в процессе своей деятельности;

– имущества, приобретенного обществом по иным основаниям.

Обществу могут принадлежать здания, сооружения, машины, оборудование, сырье, комплектующие, произведенная продукция, товары, денежные средства и иное имущество в соответствии с целями его деятельности.

Основные средства

– материальные внеоборотные активы, являющиеся средствами производства, задействованные в длительном производственном цикле.

В зависимости от рода деятельности предприятия цели управленческого учета внеоборотных активов могут быть различны. Как правило, чем активнее используются внеоборотные активы и чем ниже отношение оборота предприятия к стоимости его неденежных активов, тем более важен учет и тем более подробным он должен быть.

В силу специфики профессиональной деятельности Общество основные средства, которого стоят дешевле 20 000 рублей списывает сразу на затраты, как только это имущество передано в эксплуатацию. Не целесообразно использовать в данной сфере в качестве средств труда при производстве продукции, оказании услуг, для управления организацией более дорогостоящие средства.

Оценка основных средств.

Различают первоначальную, остаточную и восстановительную стоимость основных средств. Основные средства, как правило, отражаются по первоначальной стоимости, которая определяется для объектов:

а) изготовленных на самом предприятии, а также приобретенных за плату у других организаций и лиц исходя из фактических затрат по возведению или приобретению этих объектов включая расходы по доставке, монтажу, установке;

б) внесенные учредителями в счет их вкладов в уставный капитал;

в) полученных от других организаций и лиц безвозмездно, а также неучтенных объектов основных средств – по рыночной стоимости на дату приобретения.

Амортизация – это денежное возмещение износа основных фондов путем включения части их стоимости в затраты на выпуск продукции.

Стоимость основных средств погашается по средствам начисления амортизации и списания на затраты производства в течение всего срока их полезного использования. При начислении амортизации следует руководствоваться нормами амортизационных отчислений, которые установлены в процентах к балансовой стоимости основных средств.

Найдем среднегодовую стоимость основных фондов:

ОФср.= (С.н.*0.5

+

поступило

-

выбыло + С.к.*0.5) / 2

ОФср. – среднегодовая стоимость основных фондов

С.н. – стоимость основных фондов на начало года

С.к. – стоимость основных фондов на конец года

Среднегодовая стоимость основных фондов в ООО «Константа-Фарм М» составила:

ОФср.

= (4384*0.5 + 34 + 4418*0.5) / 2 = 2217.5 (тыс. руб.)

В ООО «Константа-Фарм М» нормативный срок службы основных фондов составляет 5 лет, норма амортизации – 20%.

Годовая сумма амортизационных отчислений (Аа) рассчитывается по формуле

Аа = (На * Офср.) / 100

В ООО «Константа-Фарм М» годовая сумма амортизационных отчислений составляет:

Аа

=(20% * 2217.5) / 100% = 443.5 (тыс. руб.)

ООО «Константа-Фарм М» использует линейный способ начисления амортизации. Годовая сумма начисления амортизационных отчислений при линейном способе определяется, исходя из первоначальной стоимости объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта.

Результатом лучшего использования основных фондов является, прежде всего, увеличение объема производства. Поэтому обобщающий показатель эффективности основных фондов должен строится на принципе соизмерения произведенной продукции со всей совокупностью примененных при ее производстве основных фондов. Это и будет показатель выпуска продукции (услуг), приходящийся на 1 рубль стоимости основных фондов – фондоотдача.

Фотд. = В / ОФср.

Фотд. –

фондоотдача

В-

выручка от реализованной продукции.

Фондоотдача в ООО «Константа-Фарм М» составляет

Фотд.

= 19467 / 2217.5 = 8.78 (руб.) (в отчетном периоде)

Фотд.

= 17389 / 2217.5 = 7.84 (руб.) (в предыдущем периоде)

Из расчетов видно, что в отчетном периоде фондоотдача увеличилась.

Фондоемкость

продукции – величина, оборотная фондоотдаче. Она показывает долю стоимости основных фондов, приходящуюся на каждый рубль выпускаемой продукции (услуг).

Фем. = Офср. / В

Фондоемкость в ООО «Константа-Фарм М» составляет:

Фем.

=2217.5 / 19467 = 0.114 (руб.) (в отчетном периоде)

Фем.

= 2217.5 / 17389 = 0.128 (руб.) (в предыдущем периоде)

В отчетном периоде фондоемкость уменьшается.

Если фондотдача должна иметь тенденцию к увеличению, то фондоемкость к снижению. Именно такую тенденцию мы просматриваем на примере ООО «Константа-Фарм М».

Использование основных фондов приводит к уменьшению потребностей в вводе новых производственных мощностей при изменении объема производства, а, следовательно, к лучшему использованию прибыли предприятия (увеличению доли отчислений от прибыли в фонд потребления и т.д.). Улучшение использования основных фондов означает также ускорение их оборачиваемости, что в значительной мере способствует решению проблемы сокращения разрыва в сроках физического и морального износа, ускорения темпов обновления основных фондов.

Успешное функционирование основных фондов зависит от того, на сколько полно реализуются экстенсивные и интенсивные факторы улучшения их использования. Экстенсивное улучшение использования фондов предполагает, что, с одной стороны, будет увеличено время работы действующего оборудования в календарный период, а с другой – повышен удельный вес действующего оборудования в составе всего оборудования, имеющегося на предприятии. Интенсивное улучшение использования основных фондов предполагает повышение степени загрузки оборудования в единицу времени.

Оборотные средства и их использование

Для производства продукции предприятию необходимы предметы труда (сырье, материалы, топливо), которые представляют собой имущество необходимое для существования и деятельности предприятия по выпуску продукции и это имущество имеет ряд особенностей:

1. полностью потребляется в пределах одного производственного цикла

2. меняет свою вещественную форму в течение производственного цикла

3. возмещается при реализации продукцию

Экономической сущностью оборотного капитала, который используется для создания этого имущества состоит в авансированной финансировании ресурсов для создания этого имущества и восстановления его из выручки.

Структура оборотных средств зависит от сложности продукции, отраслевой особенности, величины предприятия.

На эффективность использования оборотных средств влияет скорость, с которой производственные запасы превращаются в выручку от реализации.

Оценка оборотных средств.

Процесс разработки экономически обоснованных величин оборотных средств, необходимых для организации стабильной работы предприятия, называется нормированием оборотных средств. Нормирование оборотных средств способствует выявлению внутренних резервов, сокращению длительности производственного цикла, более быстрой реализацией готовой продукции. Нормируют оборотные средства, находящиеся в производственных запасах, незавершенном производстве, остатках готовой продукции на складах предприятия.

К показателям эффективности использования оборотных средств относят: коэффициент оборачиваемости и продолжительность одного оборота.

Рассчитаем коэффициент оборачиваемости

:

Коб. = В/ОБср.

Коб.

– коэффициент оборачиваемости

В-

выручка

ОБср. –

среднегодовая стоимость оборотных средств

В ООО «Константа-Фарм М» коэффициент оборачиваемости составляет:

Коб. =

19467 / 18779.5 = 1.04 (руб.) (за отчетный период)

Коб. =

17389 / 18779.5 = 0.93 (руб.) (предыдущий год)

Это значит, что за год работы каждый вложенный в оборотные средства рубль совершил 1.04 оборота. В отличие от предыдущего года коэффициент оборачиваемости увеличился. Увеличение числа оборотов ведет либо к росту выпуска продукции на 1 рубль оборотных средств, либо к тому, что на этот же объем продукции требуется затратить меньшую сумму оборотных средств.

Показатель средней продолжительности 1 оборота

Т = Д / Коб.

Д –

число дней в периоде

В ООО «Константа-Фарм М» средняя продолжительность 1 оборота составляет:

Т =360 / 1.04 = 346 (дней) (в отчетном периоде)

Т = 360 / 0.93 = 387 (дней) (предыдущий год)

Из расчетов видно, что в отчетном периоде средняя продолжительность 1 оборота стала меньше, чем в предыдущем году. Чем меньше продолжительность оборота оборотных средств, тем меньше требуется оборотных средств, и чем быстрее оборотные средства совершают кругооборот, тем эффективнее они используются.

В результате более эффективного использования оборотных средств коэффициент оборота должен расти, а продолжительность одного оборота сокращаться. Оборотные средства – это высоколиквидные активы (денежные средства, дебиторская задолжность), и среднеликвидные (производственные запасы, готовая продукция), которые могут быть использованы предприятием в случае отсутствия высоколиквидных денежных средств.

Нематериальные активы

К нематериальным активам относятся следующие внеоборотные активы:

1. не имеющие материально-вещественной структуры;

2. отделимые от другого имущества предприятия;

3. используемые в производстве продукции, при выполнении работ или оказании услуг, либо для управленческих нужд предприятия;

4. используемые в течение длительного периода времени (свыше 12 месяцев);

5. способные приносить экономические выгоды в будущем.

Основные виды нематериальных активов:

· промышленная собственность – патенты на изобретения, селекционные достижения, и промышленные образцы; свидетельства на товарные знаки и знаки обслуживания;

· объекты авторского права и смежных прав – произведения науки, литературы, музыки, живописи и иных видов искусства, программы для ЭВМ, базы данных и топологии микросхем;

· информация, представляющая коммерческую тайну – ноу-хау – знания технического, финансового или административно-управленческого характера приносящие или способные приносить доход или иную пользу, результаты научно-исследовательских и опытно-конструкторских работ, не охраняемая патентами проектная, конструкторская и технологическая документация.

Оценка нематериальных активов.

В учете и отчетности нематериальные активы отражают по первоначальной и остаточной стоимости.

Расходы по созданию нематериальных активов и доведению их до состояния пригодного к использованию, складываются из начисленной соответствующим работником оплаты труда, отчислений из социальных нужд, материальных затрат и общехозяйственных расходов.

Нематериальные активы не используются длительное время и в течение этого времени их стоимость равномерно переносится на произведенную продукцию, выполненные работы и оказанные услуги путем начисления по ним амортизации.

По объектам, по которым погашается их стоимость, амортизация начисляется одним из следующих способов:

– линейный способ – исходя из норм, начисленных организацией на основе срока их полезного использования;

– способ уменьшаемого остатка;

– способ списания стоимости пропорционального объему продукции (работ, услуг).

В организации ООО «Константа-Фарм М» применяется линейный способ начисления амортизации на нематериальные активы.

А = (1/

n

) * 100%

n

– срок полезного использования, лет

Срок полезного использования – это срок, в течение которого объект нематериальных активов приносит предприятию доход. Срок определяется организацией самостоятельно исходя из:

1. срока действия патента, свидетельства и других ограничений сроков использования объектов интеллектуальной собственности согласно законодательству РФ;

2. ожидаемого срока использования этого объекта, в течение которого организация может получать экономические выгоды (доход)

3. количества продукции или иного натурального показателя объема работ, ожидаемого к получению в результате использования этого объекта

В случае, когда срок полезного использования определить не возможно, он признается равным: для целей бухгалтерского учета – 20 годам, для целей налогового учета – 10 годам (но не более срока деятельности организации).

Например: А

= 1/20 * 100% = 5%

Начисление амортизации производится ежемесячно и начинается с 1‑го числа месяца, следующего за месяцем принятия объекта к учету, заканчивается с 1‑го числа месяца, следующего за месяцем полного погашения стоимости или списания объекта с учета.

Эффективность использования нематериальных активов определяется в виде ежегодного дохода от переоценки нематериальных активов и прибыли, которую можно получит от их выгодной реализации на рынке.

Прибыль и рентабельность.

Прибыль –

превышение доходов от продажи товаров и услуг над затратами на производство и продажу этих товаров и услуг.[13]

Это один из наиболее важных показателей финансовых результатов хозяйственной деятельности предприятия и предпринимателей. Прибыль исчисляется как разность между выручкой от реализации продукта и услуги хозяйственной деятельности и суммой затрат факторов производства на эту деятельность в денежном выражении. Различают полную,

общую прибыль, называемую валовой (балансовой); чистую прибыль,

оставшуюся после уплаты из валовой прибыли налогов и отчислений; бухгалтерскую,

рассчитываемую как разницу между ценой (доходами от продаж) и бухгалтерскими издержками, и экономическую

прибыль, которая учитывает вмененные издержки. Обычно экономическая прибыль меньше бухгалтерской на величину некомпенсированных собственных издержек предпринимателя, не учтенных в себестоимости, в которые иногда включают упущенные возможности. Кроме того, возможны издержки, не отраженные в балансе.

Рентабельность –

эффективность, прибыльность, доходность предприятия или предпринимательской деятельности. Количественно рентабельность исчисляется как частное от деления прибыли на затраты, расход ресурсов, обеспечивающих получение прибыли. Рентабельность продукции определяется как отношение прибыли от ее реализации к себестоимости. Рентабельность производства определяется как отношение прибыли, приносимой производством, к стоимости основных средств.

Анализ рентабельности

Показатели рентабельности за предыдущий период:

Рентабельность производства = ПЧ / Сс*100%= 435/-19064*100% = -2,3%

Рентабельность продаж = ПЧ/ВР*100%= 435/17389*100% = 2,5%

Рентабельность оборотных активов = ПЧ/ОА*100%= 435/19287*100% = 2,3%

Рентабельность внеоборотных активов = ПЧ/ВОА*100% =

= 435/2579*100% = 16,9%

Рентабельность собственного капитала = ПЧ / Ск*100% = 435/10617*100% =

= 4,1%

Показатели рентабельности за отчетный период:

Рентабельность производства = ПЧ / Сс*100% = -5452/-23173*100% = 23,5%

Рентабельность продаж = ПЧ/ВР*100% = -5452/19467*100% = -28%

Рентабельность оборотных активов = ПЧ/ОА*100% = -5452/18272*100% = = -29,8%

Рентабельность внеоборотных активов = ПЧ/ВО*100% =

= -5452/7035*100% = -77,5%

Рентабельность собственного капитала = ПЧ / Ск*100% = -5452/9445 = -57,7%

Таблица 4. Анализ показателей рентабельности

| № п/п

|

Наименование показателя

|

Предыдущий год

|

Отчетный год

|

Отклонение (+; -)

|

| 1 |

2 |

3 |

4 |

5 |

| 1 |

Рентабельность производства |

-2,3 |

23,5 |

+25,8 |

| 2 |

Рентабельность продаж |

2,5 |

-28 |

-30,5 |

| 3 |

Рентабельность оборотных активов |

2,3 |

-29,8 |

-32,1 |

| 4 |

Рентабельность внеоборотных активов |

16,9 |

-77,5 |

-94,4 |

| 5 |

Рентабельность собственного капитала |

4,1 |

-57,7 |

-61,8 |

Для оценки эффективности работы предприятия получаемый результат (доход, прибыль) сопоставляем с затратами, мы видим что за предыдущий год рентабельность всех показателей положительна, это говорит о финансовой устойчивости предприятия. За отчётный период рентабельность отрицательна, что свидетельствует о финансовой неустойчивости предприятия, лишь рентабельность производства стала положительна. Рентабельность собственного капитала за отчетный период стала отрицательной, это доказывает, что собственный капитал в отчетном периоде используется не эффективно по сравнению с предыдущем годом.

Отражение прибыли организации ООО «Константа-Фарм М» мы можем наблюдать в отчете о прибылях и убытках.

Выручка от продажи работ и услуг (без НДС) определяется стоимостью предоставленных работ, услуг за отчетный период, выручка определяется стоимостью выполненных работ согласно договоров и отражается по дебету счета 62. Себестоимость данных работ определяется суммой стоимости материалов, з/п рабочих, начисленных налогов на з/п, услуги и т.д.

В расходы предприятия входят управленческие расходы: з/п и начисленные налоги на з/п управленческого состава, а так же расходы, связанные по данной статьи. Все расходы отражаются по дебету счетов 25,26. К прочим доходам организации относятся стоимость проданных материалов субподрядчику. К прочим расходам относятся услуги банка, налоги, стоимость материалов, приобретенных для продажи. После окончательного определения доходов и расходов рассчитывается прибыль до налогообложения.

Налог на прибыль составляет 20% от полученной прибыли. Расчет налога отражается в налоговой декларации по налогу на прибыль (см. приложение). После чего определяется чистая прибыль: прибыль до налогообложения минус налог на прибыль.

Анализ ликвидности и платежеспособности предприятия

Рыночные условия обязывают предприятие в любой период времени иметь возможность срочно погасить внешние обязательства. Платежеспособность означает наличие у предприятия денежных средств для расчета по кредиторской задолженности требующей немедленного погашения. Под ликвидностью какого-либо актива понимается его способность трансформироваться в денежные средства, ликвидность фирмы означает превышение оборотных активов над краткосрочными обязательствами.

В отечественной практике анализ платежеспособности и ликвидности организации осуществляется сравнением средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков. По существу, ликвидность предприятия означает ликвидность его баланса.

Расчёт абсолютных показателей.

1)

СОС =

III

П –

I

А

СОСн = 10617 – 2579 = 8038

СОСк = 9445 – 7035 = 2410

На начало периода у предприятия было достаточно собственных средств, но в течение периода их количество уменьшилось, но к заемным средствам прибегать не пришлось.

2)

СД = СОС +

IV

П

СДн = 8038 + 0 = 8038

СДк = 2410 + 0 = 2410

3)

СДК = СД + 610П

СДКн = 8038 + 8 = 8046

СДКк = 2410 + 8 = 2418

Затраты = 210 + 220

Зн = 11125 + 1666 = 12791

Зк = 8874 + 1309 = 10183

Зн >СОСн

Зк >COCк

Финансовое состояние на начало года на предприятии было крайне неустойчивым, оно имело собственные средства, но в целом они не покрывали его затраты. На конец отчетного периода состояние ухудшилось, т. к. собственные средства не только не покрывали затраты, но при этом они еще и уменьшились.

Расчёт относительных показателей

1.

Коэффициент обеспеченности СОС

Коб. = СОС/290

Коб.н = 8038/19287= 0,42

Коб.к = 2410/18272 = 0,13

Коэффициент обеспеченности СОС показывает какое количество СОС необходимо для финансовой устойчивости, то из расчётов видно, что предприятию достаточно СОС как на начало периода так и на конец (оптимальное значение >0,1), хотя на конец отчетного периода коэффициент уменьшился.

2.

Коэффициент обеспеченности материальными запасами

Коб.м.з. = СОС/(210+220)

Коб.м.з.н = 8038/12791 = 0,63

Коб.м.з.к = 2410/10183 = 0,24

Коэффициент материальных запасов показывает количество собственных оборотных средств необходимых для вложения в материальные запасы и затраты. На начало периода коэффициент соответствует норме (0,6–0,8), а на конец уменьшается, что является отрицательным фактором для фирмы.

3.

Коэффициент манёвренности

Км = СОС/490

Кмн = 8038/10617 = 0,76

Кмк = 2410/9445 = 0,26

Доля собственных оборотных средств в собственном капитале не велика, а особенно на конец периода, меньше 50% Кмк<0,5.

4.

Коэффициент автономии

К.ав = 490/300 (700)

Кав.н = 10617/21866 = 0,49

Кав.к = 9445/25307 = 0,37

Коэффициент автономии показывает насколько предприятие не зависит от внешних кредитов. В данном случае К.ав<0,5

5.

Коэффициент финансовой устойчивости

Кф.у. = 490/(590+690)

Кф.у.н = 10617/11248 = 0,94

Кф.у.к = 9445/15862 = 0,6

Коэффициент показывает соотношение собственных и заёмных средств. Предприятие абсолютно неустойчиво, т. к. в начале периода показатель был близок к 1, а на конец отчетного периода он уменьшился.

Таблица 5. Расчёт относительных показателей

| Показатели

|

На начало периода

|

На конец периода

|

Норма

|

| Коб. |

0,42 |

0,13 |

0,1 |

| Коб.м.з. |

0,63 |

0,24 |

0,6–0,8 |

| Км. |

0,76 |

0,26 |

0,5 |

| Кав. |

0,49 |

0,37 |

0,5 |

| Кф.у. |

0,94 |

0,6 |

1 |

Ликвидность баланса

означает степень покрытия обязательств предприятием его активами, срок превращения которых в денежную форму, совпадает со сроками погашения обязательств по пассиву. Для проведения анализа актив и пассив разбивают на 4 группы. В активе в зависимости от сроков превращения их в денежную форму, в пассиве в зависимости от сроков погашения обязательств. Баланс будет считаться абсолютно ликвидным при выполнении следующих условий:

А1

³

П1

, т.е. наиболее ликвидные активы (деньги в кассе, на счетах; краткосрочные финансовые вложения – строки 250+260) должны быть больше либо равны наиболее срочным обязательствам (кредиторской задолженности – стр. 620),

А2

³

П2

, т.е. быстро реализуемые активы (дебиторская задолженность, платежи по которой ожидаются в течение 12 мес. после отч. даты – стр. 240) – больше или равны краткосрочным пассивам (краткосрочные кредиты и займы – стр. 610+ стр. 660).

А3

³

П3

, т.е. медленно реализуемые активы (запасы и затраты 2 раздела за исключением расходов будущих периодов стр. 210 + стр. 220+стр. 230 + стр. 270) – больше либо равны долгосрочным пассивам (долгосрочные кредиты и займы-стр. 590 + стр. 630+стр. 640 + стр. 650).

А4

£

П4

, т.е. трудно реализуемые активы (внеоборотные активы за минусом инвестиций в дочерние и зависимые предприятия – стр. 190) должны быть меньше либо равны постоянным пассивам (источникам собственных средств-стр. 490).

В случае если одно или несколько условий не выполняются, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе компенсируется их избытком в другой.

Более наглядно динамику соответствующих группировок актива и пассива отражает таблица:

Таблица 6

Анализ ликвидности баланса

|

| АКТИВ

|

На начало периода

|

На конец периода

|

ПАССИВ

|

На начало периода

|

На конец периода

|

Платежный излишек или недостаток (+, -)

|

| 1 |

2 |

3 |

4 |

5 |

6 |

7=2–5 |

8=3–6 |

| Наиболее ликвидные активы (А1) |

831

|

801

|

Наиболее срочные обязательства (П1) |

11241

|

15854

|

-10410 |

-15053 |

| Быстрореализуемые активы (А2) |

5664

|

7228

|

Краткосрочные пассивы (П2) |

8 |

8 |

5656 |

7220 |

| А1+А2 |

6495 |

8029 |

П1+П2 |

11249 |

15862 |

-4754 |

-7833 |

| Медленно реализуемые активы (А3) |

12791

|

10183

|

Долгосрочные пассивы (П3) |

0 |

0 |

12791

|

10183 |

| Труднореализуемые активы (А4) |

2579 |

7035 |

Постоянные пассивы (П4) |

10617 |

9445 |

-8038 |

-2410 |

| БАЛАНС |

21865 |

25247 |

БАЛАНС |

21865 |

25247 |

- |

- |