Аналіз рентабельності банка.

ПЛАН

Вступ.................................................................................................................... 3

1.Теоретичні аспекти аналізу рентабельності банку......................................... 5

1.1.Поняття рентабельності............................................................................. 5

1.2.Методичні підходи до аналізу рентабельності банку. Напрямки та показники аналізу.............................................................................................................. 9

1.3.Нормативна та інформаційна база аналізу рентабельності банку........ 13

2.Аналіз рентабельності АКБ „Приватбанк”................................................... 15

2.1.Економічна характеристика банку АКБ „Приватбанк”......................... 15

2.2. Аналіз рентабельності АКБ "Приватбанк"............................................ 23

3. Шляхи покращення рентабельності комерційного банку........................... 28

Висновок............................................................................................................ 31

Список використаної літератури...................................................................... 32

Додатки.............................................................................................................. 33

Поглиблення банківської реформи в Україні та всебічне зміцнення на цій основі національної банківської системи, забезпечення на ділі її ефективної підтримки з боку держави розглядається як одне з пріоритетних завдань економічної політики на сучасному етапі.

На початковому етапі розвитку економіки незалежної держави спостерігалось послаблення рентабельності комерційних банків. Причини цього були в бюджетному дефіциті, інфляції, зростанні цін, спаді виробництва, зростанні неплатежів, що перейшло в платіжну кризу.

Є небагато можливостей впливу на кожен із названих процесів і на сукупність їх у цілому в прагненні подолати негативні наслідки розвитку економіки, а також послабити рентабельність банків. Обмежені можливості такого впливу має в своєму розпорядженні й кредитна система. Поглиблення банківської реформи в Україні та всебічне зміцнення на цій основі національної банківської системи, забезпечення на ділі її ефективної підтримки з боку держави розглядається як одне з пріоритетних завдань економічної політики на сучасному етапі.

За таких умов банки провадили агресивну політику щодо залучення коштів юридичних і фізичних осіб та високоризиковану кредитну політику, а також активне інвестування коштів у державні цінні папери. Це надавало їм можливість стабільно отримувати значні прибутки і при цьому підтримувати достатній рівень ліквідності. Така ситуація в банківській сфері України панувала до середини 90-х років XX століття.

Стабілізація національної грошової одиниці суттєво вплинула на діяльність комерційних банків України. Відразу ж виявились "слабкі сторони" вітчизняної банківської системи, що стало причиною втрати окремими українськими банками ліквідності та рентабельності і як наслідок - їх банкрутства. За період з 1991 до 2005 р. в Україні припинили діяльність 122 комерційні банки, значна частина яких була ліквідована у другій половині 90-х років. За цих умов виникає потреба у впровадженні до практичної діяльності комерційних банків сучасних методів і підходів до управління їх рентабельністю.

Дана курсова робота присвячена дослідженню особливостей аналізу рентабельності та прибутковості комерційного банку. Предметом

дослідження є особливості аналізу рентабельності комерційних банків, об’єктом

дослідження аналіз рентабельності АКБ „Приватбанк”.

Мета дослідження

– вивчити, на прикладі діючого вітчизняного банку, особливості процесу фінансового аналізу комерційного банку і рентабельності зокрема.

Робота складається із трьох розділів, в яких послідовно розглядається дана проблема.

Зміст будь-якої підприємницької діяльності складається в досягненні позитивного економічного ефекту у виді абсолютного показника прибутку чи відносного - рентабельності

. Тим самим рентабельність виступає головним об'єктом і метою банківського фінансового менеджменту. Чим більше приділяється уваги рентабельності, тим успішніше функціонує банківська установа. У цьому зв'язку питання наукового управління рентабельністю являють собою актуальну проблему теорії і практики підприємницької діяльності.

Питання рентабельності постійно були і є предметом особливої уваги провідних вчених-фінансистів, аналітиків і практиків. Їм присвячені монографії, численні статті в періодичній пресі, спеціальні розділи і параграфи в навчальних посібниках по фінансовому менеджменту, зокрема, фінансовому аналізу. Але нажаль, дотепер іноді зустрічаються роботи і навіть навчальні посібники по аналізу фінансової діяльності банківської установи, що применшують і навіть, що цілком ігнорують настільки важливу тему. Подібне відношення до рентабельності дезорієнтує практиків-економістів і особливо менеджерів-фінансистів у складних ситуаціях сучасного економічного розвитку в країні, що ще в більшому ступені вимагає подальшого вивчення питань рентабельності й уніфікації існуючих концепції.

Як відомо, безпосереднім результатом діяльності комерційного банку є прибуток, але він часто дуже приблизно відбиває ефективність підприємницької діяльності. Більш точну оцінку функціонування банківської установи дає рентабельність. Це не просто статистичний, розрахунковий параметр, а складний комплексний соціально-економічний критерій. На відміну від прибутку, він характеризує ефективність фінансової діяльності будь-якого конкретного економічного суб'єкта, щодо всіх інших (індивідуальних підприємців, організацій, регіонів, окремих країн і світу в цілому), незалежно від розмірів і характеру економічної діяльності. Дана якість додає рентабельності, з одного боку, форму економічної категорії, що виражає економічні відносини між економічними суб'єктами з приводу результативності використання факторів капіталу, а з іншого боку - характер об'єкта й інструмента фінансового менеджменту. Розглянемо останню властивість докладніше.

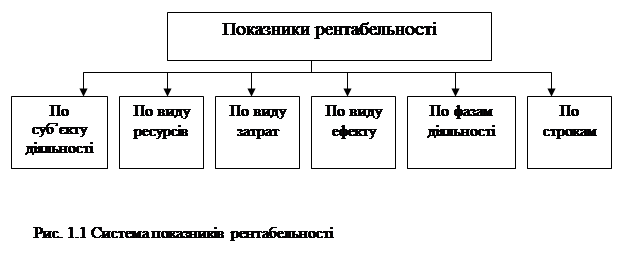

У загальному виді рентабельність є відношення ефекту (результату) до витрат (ресурсів) діяльності банку. Звідси різноманіття форм вираження чисельника і знаменника створює велику кількість різних видів рентабельності, які можна систематизувати в такий спосіб (див. рис. 1.1).

Перша група показників, відбиваючи рівень рентабельності різних економічних суб'єктів суспільства від окремого приватного підприємця без утворення юридичної особи, підприємства, банку до країни, міждержавної організації, міжнародного регіону і світу в цілому, показує співвідношення і формування ефективності функціонування різних сфер економіки. Її роль полягає в забезпеченні соціально-економічної орієнтації, вибору напрямків руху і переливу капіталу з малоприбуткових і збиткових сфер (регіонів, країн) у більш дохідні. Реальний процес інвестицій будується на механізмі розрахунку середніх норм рентабельності підприємницької діяльності з врахуванням конкретних специфічних особливостей соціально-економічного розвитку того чи іншого суб'єкта.

Рентабельність економічних суб'єктів і сфер економіки (приватний підприємець, підприємство, банк, регіон, галузь, країна, і т.д.) відбиває характер ефективності їхньої діяльності. Кожен вищестоящий рівень служить середньою нормою для нижчестоящого. При цьому загальнонаціональна і світова норми виступають кінцевими орієнтирами результативності при виборі виду і напрямків розвитку бізнесу.

Друга група представлена множиною параметрів у залежності від розмаїтості використовуваних ресурсів економічного суб'єкта.

Дана група характеризує рівень результативності використання ресурсів економічного суб'єкта, що складаються з двох, що випливають одна з іншої, форм руху вартості: сукупного капіталу й активів.

Перша відбиває вихідні вартісні позиції підприємницької діяльності й у першу чергу ефективність власного капіталу, а також позикового і залученого капіталу. Ці показники виражають інтереси власників капіталу і насамперед засновників, власників підприємства.

Друга форма показує ефективність функціональної сфери бізнесу - численних різновидів активів - своєрідного метаморфозу капіталу. У ній зацікавлені не тільки власники, але і менеджери організації.

Третя група охоплює параметри рентабельності витрат. Показники можуть бути обчислені стосовно до окремих елементів витрат (спожиті основні засоби, матеріали, сировина і т.д.) і собівартості в цілому. Найбільше застосування одержали рентабельність виробу і продукції.

Четверта група показників формується в залежності від різновидів одержуваного ефекту - прибутку (збитку). Остання має кілька видів, у тому числі: прибуток одного виробу, прибуток випуску виробу, прибуток товарної продукції, прибуток реалізованої продукції, інший прибуток, прибуток року, чистий прибуток. Усі вони знаходяться в тісному взаємозв'язку і залежності.

Нарешті, останній вид рентабельності, обумовлений по чистому прибутку (прибуток року за мінусом податкових платежів), відбиває як діяльність економічного суб’єкту, так і стан його фінансових взаємин з державою. Обов'язковий-примусовий характер останніх може звести нанівець весь ефект підприємництва, а тому має надзвичайно важливе значення при формування інвестиційної політики економічних суб'єктів. Тут може бути розрахована ціла група параметрів, негативної для економічного суб'єкта рентабельності, обумовлених відношенням окремих видів і всієї сукупності податкових платежів до різних елементів ресурсів (капітал, активи), витрат (витрати виробництва і реалізації) і фінансових результатів (виручка, прибуток).

Особливу роль у фінансовому менеджменті відііграє п'ята група рентабельності, що відбиває різні управлінські фази підприємницької діяльності: планову, поточну і заключну. Найбільші значення і складність представляють розрахунки планових показників. Від ступеня їхньої обґрунтованості і вірогідності залежать як ухвалення рішення про реалізацію інвестиційних проектів, так і кінцеві результати підприємницької діяльності.

Остання шоста група показників розраховується в залежності від термінів функціонування економічних суб'єктів: день, тиждень, місяць, півріччя, рік. Ці параметри необхідні при фінансовому аналізі стану і перспектив розвитку як окремих сторін, так і підприємницької діяльності в цілому.

Комплексне використання розглянутих вище параметрів рентабельності повинне стати невід’ємною складовою частиною фінансового менеджменту всіх економічних суб'єктів. Особливо велика його роль на базовому рівні економіки - комерційному банку. При цьому невід'ємною умовою повноцінного аналізу рентабельності в сучасних умовах є комп’ютерна обробка всіх соціально-економічних і виробничих параметрів інформаційного нормативної системи функціонування організацій.

Зміст банківського аналізу полягає у підготовці матеріалів для прийняття своєчасних управлінських рішень з поточної чи прогнозної діяльності комерційного банку. Такий звіт можна скласти за результатами оцінки діяльності об'єкту управління шляхом виміру впливу факторів на його відхилення від заданих параметрів, встановлення причин відхилень і виявлення резервів.

Аналізуючи баланс банку, застосовують:

1. Прийом порівняння

, який дає змогу визначити причини й рівень динамічних змін та відхилень за статтями на ліквідність банку і прибутковість його операцій, а також визначити резерви підвищення дохідності останніх.

2. Прийом групування

, застосувавши який, шляхом систематизації даних балансу можна розібратись у суті аналізованих явищ і процесів.

3. Метод коефіцієнтів

, за допомогою якого виявляють кількісний взаємозв'язок між різними статтями, розділами чи групами статей балансу.

4. Графічний прийом,

який дає змогу комплексно (візуально) оцінити динаміку окремих показників і структурні зміни.

За періодичністю проведення аналіз поділяють на:

· щоденний;

· щотижневий;

· місячний;

· квартальний;

· річний.

Залежно від спектра питань, які вивчаються, аналіз поділяють на:

· повний,

тобто вивчаються всі аспекти діяльності банку, його зовнішні та внутрішні зв'язки;

· тематичний,

коли з метою поліпшення окремих напрямів діяльності банку розглядається лише вузьке коло питань.

За метою і характером розрізняють

:

· попередній

аналіз, який застосовують, щоб, оцінивши стан рахунків, з'ясувати, чи спроможний комерційний банк здійснювати ті чи інші операції;

· оперативний

аналіз, який проводиться у ході поточної діяльності банку з метою перевірки дотримання нормативів та інших показників. У разі необхідності вживаються термінові заходи, щоб підтримувати на належному рівні нормативи та інші показники, а також одержувати достатній прибуток;

· остаточний

(подальший) аналіз, необхідний для визначення ефективності роботи комерційного банку у звітний період, виявлення резервів підвищення дохідності:

· перспективний

аналіз, що застосовується для прогнозування очікуваних результатів у майбутньому періоді, вибору нових видів операцій та визначення внутрібанківської політики.

Залежно від об'єкта аналіз поділяється на шість видів:

- функціональний

аналіз дає змогу з'ясувати спеціалізацію, місце установи в системі розподілу банківських послуг, форми і перспективи взаємодії з іншими контрагентами системи, а також допомагає оцінити ефективність і доцільність функцій, які виконує банк. Такий аналіз здійснюється на підставі загальної суми балансу, співвідношень розмірів депозитів і кредитів, частки міжбанківських операцій у загальному обсязі ресурсів і вкладень.

Мета функціонального аналізу — виявити можливості щодо підвищення прибутку ' від банківських операцій та їх ліквідність, її досягають, відмовляючись від неефективних та обираючи прогресивні шляхи виконання потрібних операцій;

- структурний

аналіз здійснюється за видами банківських і операцій. Базується на відсоткових значеннях кожного рядка таблиці щодо загального підсумку. Зміни відносних показників окремих статей відображають зміни питомої ваги активів чи пасивів та прибутків або збитків віл окремих операцій банку;

- операційно-вартісний

аналіз розгортає масштабну картину становища банку при визначенні його дохідності, допомагає точніше оцінити вартість конкретних операцій, їх прибутковість чи збитковість. Аналіз дає змогу з'ясувати значення кожного виду операцій у формуванні прибутку банку, розробити основні напрями депозитно-позикової політики щодо конкретних контрагентів із метою максимізації доходу:

- рейтинговий

аналіз має виняткове значення для комплексної оцінки фінансового стану комерційних банків і порівняння їх між собою. Рейтинг визначають на підставі висновків, зроблених спеціалістами різних категорій.

Експертна оцінка

ґрунтується на досвіді і кваліфікації і фахівців, які. використовуючи доступну їм інформацію, аналізують якісні й кількісні параметри.

Бухгалтерська оцінка

здійснюється на основі офіційної фінансової звітності банку шляхом аналізу лише кількісних показників.

Факторний

аналіз покликаний з'ясувати вплив окремих чинників на показники фінансового стану банку, виявити його сильні і слабкі сторони, зорієнтувати, як найповніше використовувати внутрішні резерви, приймати правильні управлінські рішення та розробляти ефективну стратегію розвитку. В практиці факторного аналізу застосовують методи ланцюгових підстановок і пайової участі:

Макроекономічний

аналіз дає змогу визначити масштаби активно-пасивних операцій та обсяг банківського прибутку, а також рівень участі комерційного банку чи групи банків у форсуванні грошової маси, розподілі банківських послуг, регіональному розподілі кредитних ресурсів. Як правило, його проводить центральний банк.

Порівняльний аналіз діяльності банку.

Порівнюючи велику кількість показників банку за певний проміжок часу або кількох банків, можна об'єктивно оцінити фінансовий стан установи. Дані порівняльного аналізу допомагають простежити діяльність банку в динаміці, а також спрогнозувати його фінансовий стан на майбутнє.

При порівняльному аналізі застосовуються три види вихідних даних із числа тих, які вивчають, аналізуючи фінансовий стан банків, а саме:

· індивідуальні показники діяльності банку;

· середні показники по групі банків, до якої входить установа, що аналізується (або відхилення від середніх по групі);

· місце установи серед банків зазначеної групи за кожним показником.

Такий вид аналізу дає можливість банку:

· порівняти власні показники із середніми показниками своєї групи банків;

· визначити своє місце серед банків групи;

· оцінити власну діяльність у тій чи іншій галузі на ринку банківських послуг;

· прогнозувати фінансовий стан банку залежно від тих чи інших економічних обставин.

Для порівняльного аналізу діяльності банку пропонується зведений звіт банку. Відповідно до поставлених завдань порівняльний аналіз слід проводити за такими часовими вимірами:

· за 5 робочих днів — тижневий;

· за 4 (5) тижнів — місячний;

· за 3 місяці — квартальний;

· за 6 місяців — піврічний;

· за 12 місяців — річний;

· за кілька років — аналіз розвитку банку.

Така система аналізу дає змогу робити прогнозні розрахунки щодо діяльності банку у майбутньому.

Етапи проведення аналізу

Хоча напрями та критерії, за якими аналізується робота банку, досить різноманітні, технологія проведення аналізу єдина і передбачає такі етапи:

- попередній;

- аналітичний;

- заключний (інтерпретаційний).

На попередньому

етапі звітність готують до подальшої аналітичної роботи: оцінюють правильність її складання і ступінь достовірності отриманих даних, групують окремі статті активу і пасиву балансу, звіту про прибутки і збитки, складають аналітичні таблиці та відбирають певні показники. Потім на основі опрацьованої первинної інформації відбирають абсолютні й відносні показники, які характеризують ту чи іншу сторону діяльності банку, і визначають порядок їх розрахунку. Зрештою, всі показники групують в аналітичні таблиці відповідно до запланованих напрямів досліджень.

На аналітичному

етапі визначають вид та необхідну кількість аналітичних таблиць, обирають методи аналізу, форми відображення динаміки та структури досліджуваних показників, роблять необхідні розрахунки.

На заключному

етапі аналізу описують отримані результати розрахунків, роблять висновки, готують аналітичні записки, коментарі, доповіді. Слід зазначити, що результати виконаних аналітичних процедур не є єдиними і безумовними критеріями для остаточного висновку щодо фінансового стану банку. Процес аналізу можна порівняти з народженням мистецького твору. "Матеріальної основи" аналізу для отримання коректних і достовірних даних часто недостатньо. "Домальовують" цілісний образ інтелект, логіка, досвід, належний рівень кваліфікації того, хто зайнятий цією справою, а також додаткова інформація про об'єкт дослідження.

Інформаційними джерелами для аналізу діяльності банку є:

· балансовий звіт комерційного банку (форма 11 (місячна);

· звіт про кредитний портфель (форма 301 (місячна);

· звіт про залишки за депозитами (форма 341 (місячна);

· звіт про прибутки та збитки комерційного банку;

· звіт про дотримання економічних нормативів (форма 611)

· звіт про дотримання нормативів відкритої валютної позиції (форма 542);

· звіт про відкриті валютні позиції (форма 540, що розраховується на підставі даних 01 файла).

Аналізуючи фінансову звітність, підраховують середні показники ключових категорій балансового звіту за період, що покривається цими даними, та визначають:

· стан надходжень — за прибутком на середні активи та капітал;

· коефіцієнти приросту ключових показників (позик, депозитів та капіталу);

· продуктивність роботи персоналу;

· отримані та сплачені середні процентні ставки;

· вартість посередництва.

За такого підходу для вироблення ключових індикаторів (показників) діяльності поєднують дані балансового звіту та звіту про фінансові результати, що не залежать від розміру банку, їх порівнюють із даними інших банків та між собою. Оскільки доходи й видатки аналізують щодо середніх активів та зобов'язань за період, охоплений звітом про фінансові результати, то можуть порівнюватися різні за тривалістю періоди часу.

Що стосується аналізу рентабельності комерційного банку, то основним інформаційним джерелом для нього є звіт про прибутки і збитки комерційного банку

. Цей документ ґрунтується на концепції потоків: спочатку в ньому зазначають показники процентного доходу і доходу від платних послуг, від суми яких віднімають операційні витрати, потім відображають не операційні доходи чи витрати, резерви для покриття сумнівних кредитних вимог і податки, а насамкінець підсумовують чистий прибуток.

Основним нормативним документом, що регламентує проведення аналізу прибутковості і рентабельності комерційного банку є Інструкція Національного банку України про порядок регулювання та аналіз діяльності комерційного банку. Згідно цього документу двома найбільш важливими показниками аналізу прибутковості банку є показники доходу на активи та доходу на капітал.

Приватбанк (далі "Банк") був зареєстрований як комерційний банк з обмеженою відповідальністю. У 2000 році він був реорганізований у закрите акціонерне товариство. Банк здійснює свою діяльність відповідно до ліцензії Національного банку України (НБУ) з березня 1992 року. Основна діяльність Банку включає надання банківських послуг юридичним і фізичним особам на території України.

Банк має 49 філій в Україні. Крім цього, Банк має філія на Кіпру, представництва в Алмати (Казахстан), Кишиневі (Молдова) і Москві (Росія). Юридична адреса головного офісу Банку:

Набережна Перемоги 50,

49094, Дніпропетровськ

Україна.

За станом на 31 грудня 2005 року в Банку нараховувалося 10 342 співробітника (2004 рік - 7 505 співробітників).

Умови, у яких функціонує Банк.

Економіці України дотепер присущи особливості, характерні ринковій економіці, що зароджується. Вони включають, крім інших, наявність валюти, що не є вільно конвертованою за межами країни, низьку ліквідність державного і частки ринків боргових зобов'язань і капіталу, а також високого рівня інфляції до 2005 року.

Крім того, банківський сектор України особливо підпадає під вплив економічних умов і коливань валютних курсів. Серед проблем, що впливають на банки, що працюють в Україні, слід також зазначити необхідність подальшого розвитку законодавства з питань банкрутства, офіційних процедур реєстрації і використання застави, а також інші перешкоди законодавчого і фіскального характеру.

Перспективи майбутньої економічної стабільності в Україні в значній мірі залежать від ефективності економічних заходів, прийнятих урядом, а також від юридичних, регулятивних і політичних змін, що не можуть контролюватися Банком.

Крім того, економічні умови продовжують обмежувати обсяг діяльності фінансових ринків. Ринкові ціни можуть не відображати вартість активів, що мала би місце на ефективному й активному ринку з великою кількістю продавців і покупців, готових здійснювати відповідні операції. Тому керівництво, при необхідності, використовувало всю наявну інформацію для коректування ринкових даних з метою як можна кращого розрахунку справедливої вартості.

Проаналізуємо фінансовий стан банківської установи. Основою для аналізу діяльності банку слугує балансовий звіт, у якому активи відображаються ліворуч, а зобов'язання та капітал (пасиви) — праворуч. Існує така рівність:

Активи — Зобов'язання = Капітал.

Активи й пасиви подаються у балансовому звіті в порядку зниження їх ліквідності. Щоб спростити аналіз балансу, його перетворюють у консолідований.

Основними видами аналізу балансового звіту банку є:

· структурний аналіз, який дає змогу оцінювати зміни у структурі активів і пасивів протягом певного часу;

· коефіцієнтний аналіз, за допомогою якого можна з'ясувати якісні характеристики активів і пасивів (при цьому використовують ряд коефіцієнтів).

Проаналізуємо докладніше структуру і склад капіталу банку.

Таблиця 2.2

Аналіз структури капіталу

| Показники |

2005 |

2004 |

2005 |

| Сума, тис.грн. |

Структура, % |

Сума, тис.грн. |

Структура, % |

Сума, тис.грн. |

Структура, % |

| Статутний капітал |

147296,8 |

38,88 |

283113,8 |

54,10 |

942406,9 |

78,49 |

| Нерозподілені прибутки |

153624 |

40,55 |

145261 |

27,76 |

132465 |

11,03 |

| Прибутки поточного року |

77917 |

20,57 |

94964,1 |

18,15 |

125866,3 |

10,48 |

| Усього капіталу

|

378837,8

|

100,00 |

523338,9

|

100,00 |

1200738

|

100,00 |

Як бачимо з наведеної таблиці у 2005 році капітал банку в основному сформовано за рахунок статутного капіталу, проте у попередніх роках на долю статутного капіталу припадало лише 54,1 та 38,9% у 2004 та 2005 роках. А у 2005 році основна частина капіталу припадала на нерозподілені прибутки.

Також доцільно обчислити чистий капітал, який регулюється з боку НБУ, у таблиці 2.3 наведені дані розрахунки.

Таблиця 2.3

Розрахунок чистого капіталу

тис. грн.

| 2005 |

2004 |

2005 |

| Основний капітал |

259018,8 |

550218,8 |

889438,4 |

| Додатковий капітал |

77917 |

94964,1 |

125866,3 |

| Відверненя |

170398 |

102961 |

125182 |

| Чистий капітал

|

166537,8

|

542221,9

|

890122,7

|

Коефіцієнтний метод дозволяє провести аналіз достатності капіталу (див. табл. 2.4).

Таблиця 2.4

Розрахунок коефіцієнтів достатності капіталу

| Показник |

Формула |

Норматив |

Значення |

| 2005 |

2004 |

2005 |

| Коефіцієнт К1 |

капітал / пасиви |

рекомендоване значення в межах 0,15-0,20 |

0,19 |

0,19 |

0,22 |

| Коефіцієнт К2 |

чистий капітал / загальні активи |

не менш ніж 0,04 |

0,04 |

0,10 |

0,14 |

| Коефіцієнт К4 |

чистий капітал / зобов’язання |

не менш ніж 0,25-0,3 |

0,05 |

0,12 |

0,18 |

Коефіцієнт К1 визначає рівень капіталу в структурі загальних пасивів. Рекомендовані його значення — у межах 0,15—0,20, як бачимо за аналізований період цей показник відповідав нормативному.

Коефіцієнт К2 показує співвідношення чистого капіталу і загальних активів. Значення даного показника повинно бути не меншим 0,04. Тільки у 2005 році цей показник був на рівні нижньої границі нормативу, в подальшому спостерігається його поступове збільшення.

Коефіцієнт К4 показує максимальну суму збитків, за яких капіталу, що залишився (чистий нетто-капітал), вистачить для забезпечення надійності коштів вкладників та інших кредиторів банку. Передбачається, що капітал банку повинен на 25—30% покривати його зобов'язання. Як бачимо в аналізованому періоді цей показник є меншим за нормативне значення, проте спостерігається стала тенденція до його збільшення.

Розглянемо зобов’язання банку (див. табл. 2.5).

Таблиця 2.5

Структура зобов’язань АКБ „Приватбанк”

| Зобов'язання банку |

2005 |

2004 |

2005 |

Сума,

тис. гри. |

Структура, % |

Сума,

тис. гри. |

Структура, % |

Сума,

тис. гри. |

Структура, % |

| Коррахунки банків |

987 |

0,03 |

1023 |

0,03 |

1245 |

0,03 |

| Міжбанківські кредити |

11796 |

0,41 |

0 |

0,00 |

52601 |

1,18 |

| Кошти клієнтів до запитання |

2682582 |

93,95 |

3708318 |

94,67 |

4156234 |

93,54 |

| Строкові депозити |

2111 |

0,07 |

22084 |

0,56 |

27155 |

0,61 |

| Цінні папери власного боргу |

0 |

0,00 |

0 |

0,00 |

0 |

0,00 |

| Інші зобов'язання |

157818 |

5,53 |

185801 |

4,74 |

206253 |

4,64 |

| Усього зобов'язань

|

2855294

|

100,00

|

3917226

|

100,00

|

4443488

|

100,00

|

Таким чином, зобов'язання банку на більш як 90% сформовані за рахунок коштів клієнтів до запитання. Дешеві зобов'язання становлять основу ресурсної бази банку, тобто даний банк не несе значних витрат при сплаті процентів.

Частка строкових депозитів — 0,61%, а міжбанківського кредиту — 1,18%.

Отже, аналіз зобов'язань свідчить про те, що банк не має надійної бази кредитних ресурсів і наражається на великий ризик, вкладаючи такі кошти в кредити.

Розглянемо структуру активних операцій АКБ „Приватбанк” (див. табл. 2.6).

Таблиця 2.6

Структура активних операцій АКБ „Приватбанк”

Активи

|

2005 |

2004 |

2005 |

Відхилення

(2005-2005) |

| сума, тис. гри. |

% |

сума, тис. гри. |

% |

сума, тис. гри. |

% |

у сумі, тис. гри. |

у структурі,

% |

| Валюта, монети |

359715,50 |

9,25 |

402094,00 |

7,31 |

425630,00 |

6,70 |

65914,50 |

-2,55 |

| Кошти на коррахунках у НБУ |

401203,00 |

10,31 |

334270,00 |

6,08 |

345621,00 |

5,44 |

-55582,00 |

-4,88 |

| Кошти на коррахунках в інших банках |

754273,00 |

19,39 |

810271,00 |

14,74 |

805213,00 |

12,67 |

50940,00 |

-6,72 |

| Депозити та кредити в інших банках |

106710,00 |

2,74 |

132564,00 |

2,41 |

154632,00 |

2,43 |

47922,00 |

-0,31 |

| Цінні папери у портфелі банку |

371536,30 |

9,55 |

638106,90 |

11,61 |

645657,10 |

10,16 |

274120,80 |

0,61 |

| Кредити надані, всього |

1338122,00 |

34,40 |

2351512,00 |

42,78 |

3079955,60 |

48,45 |

1741833,60 |

14,05 |

| Інвестиції капіталу |

4752,00 |

0,12 |

8331,00 |

0,15 |

9562,00 |

0,15 |

4810,00 |

0,03 |

| Нематеріальні активи |

146848,00 |

3,77 |

182535,00 |

3,32 |

175452,00 |

2,76 |

28604,00 |

-1,01 |

| Матеріальні активи |

123944,00 |

3,19 |

213291,00 |

3,88 |

256894,00 |

4,04 |

132950,00 |

0,86 |

| Інші активи |

283258,00 |

7,28 |

424135,00 |

7,72 |

458610,00 |

7,21 |

175352,00 |

-0,07 |

| Усього

|

3890361,80

|

100,00 |

5497109,90

|

100,00 |

6357226,70

|

100,00 |

2466864,90 |

0,00 |

З наведеної таблиці бачимо, що частка високоліквідних активів в загальній масі активів має сталу тенденцію до зниження, зростає лише сума наданих кредитів. Для того, щоб проаналізувати якість кредитного менеджменту розглянемо кредитний портфель за 2005 рік (див. табл. 2.7).

Таблиця 2.7

Аналіз кредитного портфелю банку

| Класифікація кредитів у портфелі банку |

Сума, тис. грн. |

Структура, % |

Коефіцієнт ризику, % |

Сума резерву, тис. грн. |

| Стандартні |

2227085,1 |

72,13 |

2% |

44541,70 |

| Під контролем |

521546 |

16,89 |

5% |

26077,30 |

| Субстандартні |

245110 |

7,94 |

5% |

12255,50 |

| Сумнівні |

93210 |

3,02 |

50% |

46605,00 |

| Безнадійні |

800,9 |

0,03 |

100% |

800,90 |

| Усього кредитний портфель

|

3087752

|

100,00

|

-

|

130280,40

|

З наведених даних можна зробити висновок про професіоналізм менеджерів банку, адже відсоток сумнівних та безнадійних кредитів є дуже не великим.

За допомогою нормативів центрального банку проаналізуємо фінансовий стан банку.

Таблиця 2.8

Аналіз фінансового стану АКБ „Приватбанк”

| Показники |

Нормативне значення |

Формула |

2005 |

2004 |

2005 |

| Норматив капіталу комерційного банку Н1 |

10000 тис. грн. |

х |

166537,8 |

542221,9 |

890122,7 |

| Мінімальний розмір статутного капіталу Н2 |

6 млн. 200 тис. грн. |

х |

147296,8 |

283113,8 |

942406,9 |

| Норматив платоспроможності Н3 |

не менше 8% |

(Капітал / Активи)*100 |

9,75 |

9,53 |

21,96 |

| Норматив достатності капіталу Н4 |

не менше 4% |

Основний капітал - Резерви на покриття кредитних ризиків / Активи *100 |

6,67 |

10,02 |

14,02 |

| Норматив миттєвої ліквідності Н5 |

не менше 20% |

(Кошти на коррахунку + каса) / Поточні рахунки * 100 |

28,37 |

19,86 |

18,56 |

| Норматив загальної ліквідності Н6 |

не менше 100% |

Активи / Зобов"язання * 100 |

123,03 |

123,71 |

128,14 |

| Норматив співвідношення високоліквідних і робочих активів Н7 |

не менше 20% |

Високоліквідні активи / Робочі активи * 100 |

77,75 |

46,18 |

39,52 |

| Максимальний розмір ризику на одного позичальника Н8 |

не більше 25% |

Сукупна заборгованість за позичками, міжбанківським кредитами і врахованими векселями / Капітал банку *100 |

1,62 |

0,00 |

3,77 |

| Норматив максимального розміру наданих міжбанківських позик Н12 |

не більше 200% |

Надані міжбанківські позики / Капітал банку * 100 |

14,67 |

12,60 |

11,09 |

| Норматив максимального розміру отриманих міжбанківських позик Н13 |

не більше 300% |

(Отримані міжбанківські позики + Залучені централізовані кошти) / Капітал банку * 100 |

43,29 |

49,37 |

40,38 |

З таблиці 2.8 бачимо, що всі основні нормативи знаходяться в межах рекомендованих значень. Тільки норматив миттєвої ліквідності у 2005 році не відповідає рекомендованому значенню, це пов’язано із зменшенням високоліквідних активів підприємства через направлення їх в сферу кредитування.

Загалом фінансовий стан банку можна охарактеризувати як стабільний. Щодо рекомендацій банку, то тут хотілося б відмітити про необхідність зміни політики стосовно ресурсної бази (слід вишукати більш надійні джерела ресурсів ніж поточні рахунки клієнтів).

Серед найважливіших методів аналізу фінансових результатів головним можна вважати структурний аналіз, який здійснюється шляхом визначення кожної позиції у процентах від загального. Зміна питомої ваги позицій у часі свідчить про зміни у сферах діяльності банку.

Проведемо аналіз доходів АКБ „Приватбанк” (див. табл. 2.9).

Таблиця 2.9

Аналіз структури доходів АКБ „Приватбанк”

| Показники |

2005 |

2004 |

2005 |

Відхилення

2005 до 2005 (+,-) |

| тис.грн. |

% |

тис.грн. |

% |

тис.грн. |

% |

тис.грн. |

% |

| Усього доходів |

125752 |

100,00 |

141377 |

100,00 |

185873,00 |

100,00 |

60121,00 |

0,00 |

| 1. Процентних: |

42579 |

33,86 |

64933 |

45,93 |

78451,00 |

42,21 |

35872,00 |

8,35 |

| за коштами, розміщеними у банківському секторі |

10256 |

8,16 |

11321 |

8,01 |

13220 |

7,11 |

2964,00 |

-1,04 |

| за кредитами клієнтів |

32323 |

25,70 |

53612 |

37,92 |

65231 |

35,09 |

32908 |

9,39 |

| 2. Прибутків від торговельних операцій |

83173 |

66,14 |

76444 |

54,07 |

107422 |

57,79 |

24249 |

-8,35 |

Як бачимо основний доход банк отримує за рахунок торговельних операцій, проте спостерігається зменшення надходжень від даних операцій і зростання частки процентних доходів.

Аналіз коефіцієнтів полягає у зіставленні доходів і витрат із відповідними позиціями балансу.

Прибуток, банку складають:

· прибуток від основної діяльності, який визначається як різниця між банківськими доходами і витратами;

· валовий прибуток, до якого, крім прибутку від основної діяльності, входять небанківські операційні доходи і витрати, відрахування в резерви, непередбачені доходи і витрати;

· чистий прибуток, який залишається у розпорядженні банку після сплати податку на прибуток (див. табл. 2.10).

Прибуток від основної діяльності банку збільшився на 68499 тис. грн. за рахунок зростання доходів банку на 71733 тис. грн.. Величина прибутку могла б бути дещо більшою, якби керівництво банку скоротила витрати банку, які збільшились на 3234 тис. грн.. Оскільки непередбачених прибутків і збитків не було, загальний прибуток у 2005 становив 179809 тис. грн. Чистий прибуток банку зріс на 47949,3 тис. грн. за рахунок збільшення загального прибутку на 68499 тис. грн..

Таблиця 2.10

Аналіз чистого прибутку АКБ „Приватбанк”

| Показники |

2005 |

2004 |

2005 |

Відхилення

2005 до 2005

(+/-) |

| Доходи банку |

145816 |

173860 |

217549 |

71733 |

| Витрати банку |

34506,00 |

38197,00 |

37740,00 |

3234 |

| Прибуток від основної діяльності |

111310 |

135663 |

179809 |

68499 |

| Валовий прибуток |

111310 |

135663 |

179809 |

68499 |

| Податок на прибуток |

33393,00 |

40698,90 |

53942,70 |

20549,7 |

| Чистий прибуток |

77917,00 |

94964,10 |

125866,30 |

47949,3 |

Рентабельність і прибутковість банку залежить насамперед від оптимальної структури його балансу в частині активів і пасивів та від цілеспрямованої роботи банківського персоналу. Важливими умовами забезпечення прибутковості банку є оптимізація структури доходів і витрат, визначення мінімально допустимої процентної маржі, виявлення тенденцій у дохідності кредитних операцій, планування мінімальної дохідної маржі для прогнозування орієнтовного рівня відсотків за активними і пасивними операціями. Прибутковість банківської діяльності залежить також від підтримки ліквідності, управління банківськими ризиками та їх мінімізації.

Двома найважливішими показниками аналізу прибутковості банку є дохід на активи та дохід на капітал.

Дохід на активи =

За допомогою цього коефіцієнта визначають рівень рентабельності сукупних активів. Він застосовується при порівнянні прибутковості різних банків. Мінімальне значення коефіцієнта — 0.75%, нормативне значення верхньої межі — 1.5%.

Фактори, які впливають на показник рентабельності активів, пов'язані зі змістом чисельника і знаменника, тобто він змінюється під впливом динаміки абсолютної величини прибутку та активів. Його зменшення може бути викликане вищими темпами зростання активів порівняно з темпами зростання чистого прибутку або ж зі зменшенням прибутку при незмінних активах чи їх збільшенні.

Для аналізованого банку цей показник становить наступні значення: 2005 – 2,01%; 2004 – 1,73%; 2005 – 1,98%. Як бачимо ці показники є дещо вищими за нормативне значення, що пояснюється вищими темпами зростання прибутку ніж активів.

У свою чергу, на прибуток впливають такі фактори, як співвідношення темпів зростання доходів і витрат, рівня процентних ставок і комісії; обсяг окремих банківських послуг; питома вага активів, які приносять дохід, у сукупних активах; своєчасність погашення процентних платежів позичальниками; частка ризикових активів, вартість ресурсів тощо.

Незначний вплив доходу на активи може бути результатом консервативної кредитної та інвестиційної політики, а також наслідком великих витрат. Високе значення прибутку на активи (що прослідковується в нашому випадку) досягається за ефективної діяльності банку і великих ставок доходу від активів. В останньому випадку банк, можливо, несе значний ризик. Та цілком вірогідно й те, що він вдало оперує своїми активами, хоча при цьому потенційно не виключені чималі втрати.

Наступним показником, як відзначалося вище, є дохід на капітал.

Дохід на капітал =

Цей показник дає змогу визначити ефективність використання коштів власників комерційного банку. Його оптимальне значення — 10—20%.

У нашому аналізі дохідність капіталу дорівнює: 2005 – 52,9%; 2004 – 33,54%; 2005 – 13,36%. Як бачимо йде поступове зменшення цього показника і в 2005 році спостерігається його мінімальне значення, проте воно відповідає нормативному отже, капітал засновників банк використовує досить ефективно.

Аналіз чистого спреду пов'язаний із процентною політикою банку, яка відображається у динаміці процентних ставок за активними й пасивними операціями. У попередніх розділах ми розповідали, як розраховуються середні процентні ставки за наданими кредитами та зобов'язаннями. Мінімізувати процентний ризик дасть змогу узгоджена процентна політика за кредитними і депозитними операціями. Ступінь такої узгодженості характеризує чистий спред.

Чистий спред =

Інакше кажучи, чистий спред

— це різниця між процентними ставками отриманими і сплаченими. За його допомогою визначається необхідна мінімальна різниця між ставками за активними й пасивними операціями, яка дасть змогу банку покрити витрати, але не принесе прибутку (мінімальне значення показника 0). Оптимальне значення чистого спреду — не менше 1.25%.

Чистий спред дорівнює : 2005 – 1,20%; 2004 – 1,28%; 2005 – 1,22%

Таким чином, кредитна діяльність приносить банку прибуток, проте її ефективність невисока, що ми і бачили в попередніх аналізах.

Цей коефіцієнт повинен враховувати лише активи і пасиви, до яких застосовуються процентні ставки. Саме у такий спосіб уникають впливу безпроцентних депозитів до запитання, капіталу та невиконаних вимог резервування на чисті отримані проценти, а відтак — на прибутки банку. Коли процентна ставка не має впливу на прибуток банку, досягається глибше розуміння джерел прибутку банку та наслідків вразливості надходжень.

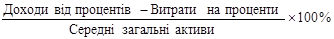

Аналізуючи чисту процентну маржу, слід брати до уваги її призначення: маржа слугує для покриття витрат банку і ризиків, у тому числі інфляційного, створення прибутку, покриття договірних угод. Розраховують її за формулою:

Чиста процентна маржа (%) =

Цей коефіцієнт допомагає з'ясувати, чи може банк давати прибуток у вигляді доходу від процентної різниці як відсоток до середніх загальних активів. Оптимальним значенням даного показника є 4.5%.

Зменшення процентної маржі сигналізує про загрозу банкрутства. Основними причинами зменшення процентної маржі є зниження процентних ставок за кредитними операціями; подорожчання ресурсів; скорочення питомої ваги активів, що приносять дохід, у загальному їх обсязі; хибна процентна політика банку.

У нашому аналізі чиста процентна маржа становить: 2005 – 0,24%; 2004 – 0,60%, 2005 – 0,76%, тобто ефективність основної діяльності банку, пов'язаної із наданням кредитів, невисока.

Розглянемо можливі шляхи покращення рентабельності комерційного банку. Дані рекомендації суттєві не тільки для досліджуваного банку, але й для інших банків.

В управлінні активами банку варто звернути увагу на наступні моменти:

1. Управління готівкою повинно бути більш ефективним, тобто необхідно планувати притоки і відтоки готівки і розробити графіки платежів. Терміни, на які банк розміщає кошти, повинні відповідати термінам залученим ресурсів. Не припустимо перевищення коштів на рахунках активу над коштами на рахунках пасиву.

2. Акцентувати увагу на підвищенні рентабельності роботи в цілому і на прибутковості окремих операцій зокрема. Так в управлінні кредитним портфелем необхідно:

· контролювати розміщення кредитних вкладень по ступені їхнього ризику, форм забезпечення повернення позичок, рівню прибутковості. Частка кожної групи кредитів у загальній сумі кредитних вкладень комерційного банку і її зміна є основою для прогнозування рівня коефіцієнта ліквідності, показує можливості продовження старої кредитної політики банку або необхідність її зміни;

· обмежити розмір кредиту, наданого одному позичальнику частиною власних коштів;

· видавати кредити можливо більшому числу клієнтів при зберіганні загального обсягу кредитування;

· вжити заходів по стягненню простроченої позичкової заборгованості і нарахованих відсотків за користування кредитами;

3. Застосовувати методи аналізу групи розрахункових рахунків клієнтів і інтенсивності платіжного обороту по кореспондентському рахунку банку. Результати такого аналізу є основою для аргументованого перегрупування активів балансу банку.

4. Працювати над зниженням ризику операцій. При цьому необхідно пам'ятати, що термінові заходи, що починаються кредитними інститутами для підтримки своєї ліквідності і платоспроможності, як правило, пов'язані з ростом витрат банку і скороченням їхнього прибутку. Управління ризиками незбалансованості балансу і неплатоспроможності банку знижує можливі збитки банків, створює міцну основу для їхньої діяльності в майбутньому. Система управління ризиками незбалансованості балансу і неплатоспроможності банку орієнтується на вимоги Національного банку країни про дотримання комерційними банками встановлених норм ліквідності і платоспроможності. Для розпізнавання ризиків незбалансованості ліквідності балансу і неплатоспроможності комерційного банку потрібне створення спеціальної системи щоденного контролю за рівнем приведених вище показників ліквідності, аналізу чинників, що впливають на їхню зміну. Для цього доцільне створення бази даних, що дозволяє оперативно одержувати всю необхідну інформацію для здійснення аналітичної роботи, на основі якої буде формуватися політика банку. У якості джерела для формування бази даних нами розглядаються як укладені так і ті що проробляються кредитні і депозитні договори, договори про позики в інших банків, відомості про потребу в кредиті під товари відвантажені, термін оплати яких не наступив, щоденне зведення оборотів залишків по балансових рахунках, щоденна відомість залишків по особових рахунках, відомості по позабалансових рахунках, відомості про оборотність кредитів і т.п.

У управлінні пасивами банку

можна порекомендувати визначити стратегію підтримки стійкості депозитів. Частиною такої стратегії виступає маркетинг

- підвищення якості обслуговування клієнтів, із тим щоб вони залишалися надійними для банку і під час кризових ситуацій. Підвищення термінів ощадних депозитів, їхньої середньої суми також пом'якшує коливання депозитів під час криз.

У міжнародній практиці менеджери по управлінню рентабельністю банків розробили ряд практичних рекомендацій для поліпшення цього виду діяльності. Перша з них складається в тому, що менеджери по управлінню рентабельністю повинні контролювати діяльність усіх відділів банку, відповідальних за використання і залучення коштів, і координувати свою діяльність із роботою цих відділів.

Менеджери по управлінню рентабельністю повинні передбачати, коли найбільше великі вкладники і користувачі кредитів банку планують зняти кошти з рахунку або збільшити внески. Це дозволяє керуючим планувати свої дії у випадку виникнення дефіциту або надлишку ліквідних коштів.

Таким чином, кожний комерційний банк повинний самостійно забезпечувати підтримку своєї прибутковості і рентабельності на заданому рівні на основі як аналізу її стану, що складається на конкретні періоди часу, так і прогнозування результатів діяльності і проведення в наступному науково обгрунтовані економічної політики в області формування статутного капіталу, фондів спеціального призначення і резервів, залучення позикових коштів сторонніх організацій, здійснення активних кредитних операцій.

На основі досліджень зарубіжних і вітчизняних вчених-економістів, наведено теоретичне тлумачення рентабельності, і рентабельності банку зокрема банку.

На рентабельність банку суттєво впливають фактори зовнішнього і внутрішнього середовища. До факторів зовнішнього середовища належать:

· загально економічний стан країни;

· грошово-кредитна політика Центрального банку;

· фінансова політика уряду та інші.

До внутрішніх факторів слід віднести:

· рівень диверсифікації банківських операцій;

· рівень кваліфікації персоналу банку;

· наявність та виконання письмових процедур, що регламентують роботу банку в різних сферах діяльності;

· наявність конкурентних переваг тощо.

Необхідно здійснювати пошук нових та вдосконалювати існуючий інструментарій управління рентабельністю. При організації процесу управління ліквідності, основну увагу службовцям банку треба приділяти:

· контролю діяльності усіх відділів банку, відповідальних за використання і залучення коштів; координуванню своєї діяльності із роботою цих відділів;

· налагодженню тісних взаємовідносин із VIP-клієнтами, проводячи паралельно роботу, щодо передбачення можливих дій вкладників і користувачів кредитів.

Це дозволить керуючим планувати свої дії у випадку виникнення дефіциту або надлишку ліквідних коштів.

1. Про банки і банківську діяльність: Закон України № 2121-3 від 7.12.2000 р.

2. Про порядок регулювання діяльності банків в Україні: Інструкція від 28.08.2005 №368 .

3. Про порядок формування обов'язкових резервів для банків України - Постанова Правлiння НБУ №244 вiд 27.08.01р.

4. Заруба О.Д. Фінансовий менеджмент у банках., К.: Либідь, 1999.

5. Ковальчук Т.Т., Коваль М. М. Економічний аналіз комерційних банків комерційних банків., К.: Діло, 2000.

6. Мороз А.Н..Основы банковского дела., К.: Либра, 1998

Додаток А

Агрегований баланс АКБ „Приватбанк”

тис. грн.

| Активи

|

2005

|

2004

|

2005

|

| Валюта, монети та банківські метали |

359715,5 |

402094 |

425630 |

| Кошти на коррахунках в НБУ |

401203 |

334270 |

345621 |

| Кошти на коррахунках в інших банках |

754273 |

810271 |

805213 |

| Депозити та кредити в інших банках |

106710 |

132564 |

154632 |

| Цінна папери у портфелі банку, всього |

371536,3 |

638106,9 |

645657,1 |

| Цінна папери у портфелі банку на продаж |

165646 |

94630 |

115620 |

| - цінні папери у портфелі банку на продаж |

165646 |

94630 |

115620 |

| - цінні папери на інвестиції |

205890,3 |

543476,9 |

530037,1 |

| Кредити та фінансовий лізинг, надані клієнтам |

1596692 |

2801152 |

3210236 |

| Резерв на кредити та фінансовий лізинг |

258570 |

449640 |

130280,402 |

| Нетто: кредитів та фінансового лізингу |

1338122 |

2351512 |

3079955,6 |

| Інвестиції капіталу в асоційовані та дочірні компанії |

4752 |

8331 |

9562 |

| Нематеріальні активи |

146848 |

182535 |

175452 |

| Матеріальні активи |

123944 |

213291 |

256894 |

| Інші активи |

283258 |

424135 |

458610 |

| Сукупні активи

|

3885609,8

|

5488778,9

|

6347664,7

|

Продовження Додатку А

| Пасиви

|

2005

|

2004

|

2005

|

| Зобов’язання

|

| Коррахунки банків |

987 |

1023 |

1245 |

| Депозити і кредити банків |

11796 |

52601 |

| Кошти до запитання клієнтів |

2682582 |

3708318 |

4156234 |

| Строкові депозити клієнтів |

2111 |

22084 |

27155 |

| Кредити, отримані від міжнародних і фінансових організацій |

303048 |

519406 |

510302 |

| Інші зобов’язання |

157818 |

185801 |

206253 |

| Сукупні зобов’язання |

3158342 |

4436632 |

4953790 |

| Капітал

|

| Статутний капітал |

147296,8 |

283113,8 |

942406,9 |

| Нерозподілений прибуток |

153624 |

145261 |

132465 |

| Нерозподілені прибутки минулих років |

11437 |

13925 |

10123 |

| Прибутки минулого року, що очікують затвердження |

78423 |

65243 |

60530 |

| Інші фонди та загальні резерви банку |

258570 |

449640 |

122483,5 |

| Прибутки поточного року |

77917,00 |

94964,10 |

125866,3 |

| Сукупний капітал |

727267,80 |

1052146,90 |

1393874,70 |

| Сукупні пасиви

|

3885609,8

|

5488778,9

|

6347664,7

|

Додаток Б

Звіт про прибутки та збитки АКБ „Приватбанк”

| 2005

|

2004

|

2005

|

| Доходи

|

| 1 |

Процентні доходи |

43143 |

65722 |

79136 |

| за коштами, розміщеними в НБУ |

| за коштами, розміщеними в банківському секторі |

10256 |

11321 |

13220 |

| за кредитами клієнтів |

32323 |

53612 |

65231 |

| за цінними паперами |

| інші процентні доходи |

564 |

789 |

685 |

| 2 |

Комісійні доходи |

18432 |

22309 |

23564 |

| за операціями з банками |

18432 |

22309 |

23564 |

| за операціями з клієнтами |

| інші комісійні доходи |

| 3 |

Прибуток (збитки) від торговельних операцій |

83173 |

76444 |

107422 |

| від торгівлі цінними паперами на продаж |

3916 |

2316 |

24871 |

| від торгівлі іноземною валютою |

78189 |

64743 |

75124 |

| 4 |

Інші банківські операційні доходи |

1068 |

9385 |

7427 |

| дивідендний дохід |

| штрафи, отримані за банківськими операціями |

1068 |

9385 |

7427 |

| 5 |

Інші небанківські операційні доходи |

0 |

0 |

0 |

| доходи від продажу основних засобів |

| штрафи, отримані за господарськими операціями |

| 6 |

Зменшення резервів за заборгованістю |

| 7 |

Непередбачені доходи |

| Витрати

|

| 1 |

Процентні витрати |

33256 |

32221 |

30249 |

| за коштами, одержаними від НБУ |

| за коштами, одержаними від інших банків |

33100 |

32000 |

30005 |

| за коштами клієнтів банку |

156 |

221 |

244 |

| за цінними паперами власного боргу |

| інші процентні витрати |

| 2 |

Комісійні витрати |

0 |

0 |

0 |

| за операціями з банками |

| за операціями з клієнтами |

| інші комісійні витрати |

| 3 |

Інші банківські операційні витрати |

0 |

0 |

0 |

| штрафи, сплачені за банківськими операціями |

| 4 |

Інші небанківські операційні витрати |

0 |

0 |

0 |

| витрати на утримання персоналу |

| сплата податків, крім податку на прибуток |

| витрати на утримання основних засобів |

| інші експлуатаційні витрати |

| 5 |

Інші небанківські операційні витрати |

| 6 |

Відрахування у резерви |

1250 |

5976 |

7491 |

| 7 |

Непередбачені витрати |

| 8 |

Прибуток (збиток) до сплати податку |

111310 |

135663 |

179809 |

| 9 |

Податок на прибуток |

33393,00 |

40698,90 |

53942,70 |

| 10 |

Чистий прибуток (збитки) |

77917,00 |

94964,10 |

125866,30 |

|