| Содержание

Введение

Исходные данные

1. Описание инвестиционного проекта

2. План производства и реализации продукции

3. Определение производственных издержек

4. Обоснование результативности деятельности организаций в рамках проекта в целом

5. Коммерческая оценка эффективности проекта для инвестора

Заключение

Список использованной литературы

ВВЕДЕНИЕ

Финансовый менеджмент - управление финансами хозяйствующих субъектов, финансовые анализ, планирование, а также нахождение и распределение капитала. Он охватывает все основные сферы финансов и распространяется на все сегменты финансового рынка. Финансовый менеджмент - это также и вид управленческой деятельности. Он представляет собой систему воздействия субъекта финансового управления (финансового менеджера) на его объект с целью совершенствования последнего. Кроме того, финансовый менеджмент является формой предпринимательства.

Главным звеном финансовой системы страны являются финансы предприятий отраслей народного хозяйства. Именно в производстве лежит реальная основа всевозможных экономических отношений, в основе которых лежат денежные отношения: финансовые, кредитные и т.п.

Основным условием выхода экономики России из кризиса является структурная перестройка народного хозяйства, что невозможно без роста инвестиций при повышении эффективности их использования. Россия остро нуждается в инвестициях.

В данной курсовом проекте производятся анализ и расчеты, позволяющие обосновать экономическую эффективность разработки и реализации инвестиционного проекта.

Исходные данные:

1. Количество поставляемых систем

| Информация по годам

|

шт.

|

| 1-й

|

3

|

| 2-й

|

6

|

| 3-й

|

9

|

| 4-й

|

13

|

| 5-й

|

13

|

2. Цена изготовителя на внутреннем рынке = 4,6 млн.руб.

3. Стоимость оборудования тыс.руб.

| Наименование оборудования

|

Количество, шт.

|

цена

|

| Компьютер

|

6

|

83

|

| Принтер

|

2

|

14,3

|

| Система

|

1

|

224

|

| Осциллограф

|

1

|

22

|

| Частомер

|

1

|

12

|

| Итого

|

11

|

4. Стоимость аппаратуры = 12720 дол.

5. Расходы на оплату труда

| Категория сотрудников

|

Кол-во сотрудников, чел.

|

Оплата, тыс. руб.

|

| ИТР

|

12

|

15

|

| Администрация

|

1

|

30

|

| Вспомогательный персонал

|

2

|

6,5

|

6. Расчет затрат на создание опытного образца

| Расчет затрат для опытного образца

|

Тыс.руб.

|

| Комплектующие для изготовляемых модулей

|

27

|

| Работы производственного характера выполненные сторонними организациями

|

13,8

|

| МБП

|

5

|

| Энергия на производственные цели и коммунальное бытовое потребление

|

4

|

7. Потребное количество модулей на один объект

| Программно-аппаратный модуль

|

1

|

2500

|

| Модуль расширения

|

5

|

2500

|

| Микропроцессорный

|

1

|

2500

|

| модуль

|

| Каркас-шасси

|

1

|

2500

|

| Сдвоенный блок

|

2

|

2000

|

| Корпус

|

2

|

260

|

| Модули связи с объектом

|

40

|

130

|

| Итого:

|

52

|

| Комплектующие для изготовляемых модулей по годам, тыс. руб.

|

| 1

|

2

|

3

|

4

|

5

|

| 86,3

|

149,3

|

-

|

-

|

-

|

| Работы производственного характера выполненные сторонними организациями по годам, тыс. руб.

|

| 17,00

|

28,50

|

570

|

859,00

|

859,00

|

| МБП, по годам тыс. руб.

|

| 17,20

|

28,70

|

57,40

|

90,10

|

90,10

|

| Энергия на производственные цели и коммунальное бытовое потребление по годам, тыс. руб.

|

| 4,00

|

4,00

|

4,00

|

4,00

|

4,00

|

Количество сотрудников и заработная плата по годам

Заработная плата ИТР 22 тыс.руб.

Административно – управленческий персонал 43 тыс. руб.

Ремонтники, занятые обслуживанием 19,5 тыс.руб.

1.

ОПИСАНИЕ ИНВЕСТИЦИОННОГО ПРОЕКТА

Система противоаварийной автоматики может быть разработана следующим образом. Поставляются комплексные устройства управления и соответствующее технологическое программное обеспечение. Для каждого такого устройства разрабатывается комплект конструкторской, эксплуатационной и программной документации.

Если энергетическим объектом заказывается система управления, то она будет собираться на головном предприятии-поставщике, перед отправкой заказчику будет настраиваться на условия конкретного объекта и испытываться на соответствие техническим условиям на отдельные аппараты и устройства, а также (совместно с представителями заказчика) во взаимодействии всех аппаратов и устройств в единой системе.

Система предусматривает решение следующих задач.

А) Технологические задачи:

– отображение информации и оперативное управление в нормальных условиях;

– отображение информации о режиме работы блока;

– выявление выхода параметра за допустимое значение (перезагрузка);

– управление схемой;

– статистика в нормальных условиях;

– учет электроэнергии и статистической обработки выработки;

– автоматическое регулирование мощности (активной);

– автоматическое регулирование напряжения;

– отображение информации и автоматическое управление в аварийных условиях;

– автоматическое предотвращение нарушения устойчивости;

– автоматическая ликвидация асинхронного режима;

– автоматическое ограничение и повышение частоты;

– осциллографирование контролируемых параметров;

– регистрация срабатываний и переключений.

Б) Обслуживающие задачи:

– обмен с устройствами телепередачи информации;

– обмен информацией с центральным диспетчерским пунктом (ДП) энергосистемы;

– передача информации в комплекс противоаварийной автоматики (ПА) в нормальных условиях;

– обмен аварийной информацией в комплексе ПА;

– отображение информации на мнемосхеме, на рабочем месте диспетчера;

– отображение переходного процесса, диагностика, изменение программы на рабочем месте ремонтного персонала;

– обмен информацией с главным пультом управления.

В рассматриваемом проекте предусмотрено применение программно-технических средств Series 4 формы «Compressor Control Corporation» (CCC, США). Компания «CCC» специализируется на выпуске интегрированных систем управления турбинами и компрессорами, в состав которых входят комплексные устройства управления для всех элементов энергетических объектов, соответствующее технологическое программное обеспечение, комплект конструкторской, эксплуатационной и программной документации. Компания предоставляет также услуги по поставке, монтажу и наладке. Продукция компании имеет сертификат качества и используется во многих странах мира.

По согласованию с компанией ССС планируется разработка дополнительных модулей, необходимых для управления электрической частью блока, и соответствующего программного обеспечения.

Взаимодействие организации разработчика проекта с компанией «ССС» предполагает установку устройств ввода сигналов переменного тока и других устройств противоаварийной автоматики, соединение их с поставляемой «ССС» аппаратурой, проведение комплексной наладки, поставку заказчику, а также обучение персонала и авторское сопровождение.

Организацией-разработчиком (ЗАО «Лауди») был выполнен анализ рынка и составлен план маркетинга, дана характеристика объёма рынка. Сделано предположение, что в первые пять лет поставка систем противоаварийной автоматики будет осуществляться только на российские энергообъекты. Причём в первые три года идет налаживание связей с заказчиками, доработка и изучение возможных вариантов комплектности устройств.

Работа организации с заказчиком строится на договорной основе.

2. ПЛАН ПРОИЗВОДСТВА И РЕАЛИЗАЦИИ ПРОДУКЦИИ

На различных электрообъектах имеется разное количество управляемых элементов, поэтому стоимость аппаратуры и услуг, оказываемых фирмой-поставщиком индивидуальна. В данном примере рассмотрен типовой объект, имеющий 6 элементов. Цена изготовителя, включающая производство и поставку аппаратуры для такого объекта. Курс доллара принят равным 28,66 рублей. Все расчеты будут проводиться в базовых ценах, цена изготовителя на внутреннем рынке будет определяться в условных единицах, то есть в пересчете на рубли по сложившемуся курсу доллара США на текущий момент. Для наглядности и сопоставимости цен выручка от реализации определяется и в рублях, и в условных единицах.

Т а б л и ц а 1

План производства и реализации систем

| Показатели

|

Информация по годам

|

| 1-ый

|

2-ой

|

3-ий

|

4-ый

|

5-ый

|

| Количество поставляемых систем

|

3

|

6

|

9

|

13

|

13

|

| Цена изготовителя, млн. руб.

|

4.6

|

4.6

|

4.6

|

4.6

|

4.6

|

| Выручка от реализации, млн. руб.

|

13.8

|

27.6

|

41.4

|

59.8

|

59.8

|

Т а б л и ц а 2

Расчет стоимости оборудования

| Наименование оборудования

|

Количество, шт.

|

Цена, включая НДС,

|

Общая стоимость, включая НДС, тыс. руб.

|

НДС,

|

Балансовая стоимость,

|

| тыс. руб.

|

тыс. руб.

|

тыс. руб.

|

| Компьютер

|

6

|

83

|

498

|

75,97

|

422,03

|

| Принтер

|

2

|

14,3

|

28,6

|

4,36

|

24,24

|

| Система РСАД

|

1

|

224

|

224

|

34,17

|

189,83

|

| Осциллограф

|

1

|

22

|

22

|

3,36

|

18,64

|

| Частотомер

|

1

|

12

|

12

|

1,83

|

10,17

|

| Итого

|

11

|

-

|

784,6

|

119,68

|

664,92

|

Для технической подготовки опытного образца необходимо закупить модули.

Т а б л и ц а 3

Стоимость закупаемых модулей

| Наименование позиции

|

Единица измерения

|

Величина

|

| Цена по каталогу

|

дол.

|

12720

|

| Доставка

|

дол.

|

1272,00

|

| Цена контракта

|

дол.

|

13992

|

| Транспортные расходы

|

дол.

|

699,60

|

| Таможенная стоимость

|

дол.

|

14691,6

|

| Таможенный сбор

|

дол.

|

2203,74

|

| Балансовая стоимость

|

дол.

|

16895,34

|

| Курс рубля к доллару США

|

руб.

|

25,00

|

| Балансовая стоимость

|

тыс. руб.

|

422,38

|

| НДС

|

дол.

|

3041,16

|

| НДС

|

тыс. руб.

|

76,03

|

Для непосредственной работы по созданию образца привлекаются работники.

Т а б л и ц а 4

Расчет затрат по оплате труда на создание образца

| Категория сотрудников

|

Количество сотрудников,

|

Расходы на оплату 1 чел. труда в месяц,

|

Расходы на оплату труда в месяц,

|

Отчисления на соц. нужды,

|

| чел.

|

тыс. руб.

|

тыс. руб.

|

тыс. руб.

|

| ИТР

|

12

|

15

|

180

|

46,8

|

| Административно-управленческий персонал

|

1

|

30

|

30

|

7,8

|

| Обслуживающий персонал:

|

2

|

6,5

|

13

|

3,38

|

| охрана

|

| уборка

|

| Итого

|

15

|

51,5

|

223

|

57,98

|

Продолжительность создания образца составляет 12 месяцев, т.е. 1 год поэтому все затраты определяются за 1 год.

Т а б л и ц а 5

Затраты на техническую подготовку и создание опытного образца

| Наименование позиции

|

Сумма, тыс.руб.

|

| Материальные затраты (всего), руб.,

|

3193,78

|

| в том числе:

|

| модули SW

|

422,38

|

| комплектующие для создаваемых модулей

|

27

|

| работы, выполненные сторонними организациями

|

13,8

|

| малоценные и быстроизнашивающиеся предметы

|

5

|

| электроэнергия

|

4

|

| заработная плата основная и дополнительная производственных рабочих

|

2160

|

| отчисления от заработной платы на социальные нужды

|

561,6

|

| Административно-накладные расходы (всего)

|

2688,36

|

| в том числе:

|

| аренда помещения

|

1200

|

| содержание в чистоте помещений и охраны

|

196,56

|

| расход на командировки и перемещения

|

635,04

|

| прочие административные расходы

|

203,16

|

| Итого

|

5882,14

|

| НДС к материальным затратам уплаченный

|

574,88

|

Для определения капитальных вложений в прирост оборотных средств (ОС) рассчитывается через период оборота:

где ОС – средняя потребность в капитале;

Вр – выработка от реализации на данном шаге;

Коб – коэффициент оборачиваемости

где n

– период оборота.

Период оборота для данного продукта составляет:

1 год – 110 дней;

2 год – 80 дней;

3 год – 60 дней;

4 год и 5 год – 55 дней

Т а б л и ц а 6

Расчёт потребности в оборотном капитале по годам с учётом объёма производства

| Наименование показателей

|

Информация по годам, тыс. руб.

|

| 1-й

|

2-й

|

3-й

|

4-й

|

5-й

|

| Выручка от реализации

|

13800

|

27600

|

41400

|

59800

|

59800

|

| Оборачиваемость оборотных дней

|

3,27

|

4,50

|

6

|

6,55

|

6,55

|

| Потребность в оборотном капитале

|

4220,18

|

6133,33

|

6900,00

|

9136,11

|

9136,11

|

| Прирост потребности в оборотном капитале

|

4220,18

|

1913,15

|

4986,85

|

4149,26

|

4986,85

|

За «0» шаг принят год технической подготовки опытного образца.

Разработчикам на "0" шаге требуются инвестиции.

Т а б л и ц а 7

Потребность в инвестициях

| Наименование показателей

|

Информация по годам, тыс. руб.

|

| 0-й

|

1-й

|

2-й

|

3-й

|

4-й

|

5-й

|

| Стоимость оборудования, включая, НДС

|

784,6

|

-

|

-

|

-

|

-

|

-

|

| Техническая подготовка производства

|

5882,14

|

-

|

-

|

-

|

-

|

-

|

| Капитальные вложения в прирост оборотных средств

|

-

|

4220,18

|

1913,15

|

4986,85

|

4149,26

|

4986,85

|

| Итого

|

6666,74

|

4220,18

|

1913,15

|

4986,85

|

4149,26

|

4986,85

|

В последние годы производства прирост потребности в оборотном капитале покрывается за счет собственных средств фирмы, формируется за счет отчислений прибыли от операционной деятельности в фонд развития и в фонд накопления фирмы.

3.ОПРЕДЕЛЕНИЕ ПРОИЗВОДСТВЕННЫХ ИЗДЕРЖЕК

Расчет себестоимости (текущих издержек) производства и реализации устройства осуществляется за 5 лет, с шагом расчета 1 года.

В состав текущих затрат входят:

· прямые материальные затраты

· затраты на оплату труда

· накладные расходы

· издержки по поставке и гарантийному ремонту системы и амортизационные отчисления.

Прямые материальные затраты включают:

· материалы и комплектующие

· работы производственного характера, выполняемые сторонними организациями

· малоценные и быстроизнашивающиеся предметы (МБП)

· электроэнергия и технологические цели и коммунально-бытовое потребление.

Значительную долю материальных затрат составляет комплектующие (покупные модули "SW")

Т а б л и ц а 8

Расчёт потребного количества модулей на один объект

| Наименование оборудования

|

Кол-во, шт.

|

Цена за единицу

дол.

|

Сумма,

дол.

|

| Программно-аппаратный модуль

|

1

|

2500

|

2500

|

| Модуль расширения

|

5

|

2500

|

12500

|

| Микропроцессорный модуль

|

1

|

2500

|

2500

|

| Каркас-шасси

|

1

|

2500

|

2500

|

| Сдвоенный блок

|

2

|

2000

|

4000

|

| Корпус

|

2

|

260

|

520

|

| Модули связи с объектом

|

40

|

130

|

5200

|

| Итого:

|

52

|

-

|

29720

|

Т а б л и ц а 9

Расчет стоимости закупаемой аппаратуры на один объект

| Наименование позиции

|

Единицы измерения

|

Величина

|

| Цена по каталогу

|

дол.

|

29720

|

| Доставка

|

дол.

|

2972

|

| Цена контракта

|

дол.

|

32692

|

| Транспортные расходы

|

дол.

|

2288,44

|

| Таможенная стоимость

|

дол.

|

34980,4

|

| Таможенная пошлина

|

дол.

|

3498,04

|

| Таможенный сбор

|

дол.

|

1749,02

|

| Балансовая стоимость

|

дол.,

|

40227,51

|

| тыс. руб.

|

1005,69

|

| НДС

|

дол.,

|

7240,95

|

| тыс. руб.

|

181,02

|

| Курс рубля к доллару

|

25

|

Сборка модулей производится приборостроительным заводом, для этого закупаются комплектующие на общую сумму в расчете на один объект. Изготовление печатных плат ведется сторонними организациями под заказ. Средняя стоимость заказа определяется в размере в расчете на один объект. С третьего года полная сборка модулей производится приборостроительным заводом. Средняя стоимость заказа определяется в расчете на один объект. Расчет прямых материальных затрат по периодам производства приведён в таблице:

Т а б л и ц а 10

Расчет прямых материальных затрат

| Наименование позиции

|

Затраты в стоимостном выражении по годам, тыс. руб.

|

| 1-й

|

2-й

|

3-й

|

4-й

|

5-й

|

| Покупные модули «ССС»

|

3017,06

|

6034,13

|

9051,19

|

13073,94

|

13073,94

|

| Комплектующие для изготовляемых модулей

|

86,3

|

149,3

|

-

|

-

|

-

|

| Работы производственного характера выполненные сторонними организациями

|

17

|

28,50

|

570

|

859

|

859

|

| МБП

|

17,20

|

28,70

|

57

|

90,10

|

90,10

|

| Энергия на производственные цели и коммунально-бытовое потребление

|

4

|

4

|

4

|

4

|

4

|

| Всего

|

3141,56

|

6244,63

|

9682,59

|

14027,04

|

14027,04

|

Т а б л и ц а 11

Расчет затрат на оплату труда по периодам производства

| Наименование показателей

|

Затраты по видам производства, по годам тыс. руб.

|

| 1-й

|

2-й

|

3-й

|

4-й

|

5-й

|

| Расходы на оплату труда ИТР,

|

3696

|

4224

|

5280

|

6336

|

6336

|

| отчисления на соц. нужды

|

960,96

|

1098,24

|

1372,8

|

1647,36

|

1647,36

|

| Расходы на оплату труда работников, занятых гарантийным ремонтом и обслуживанием,

|

702

|

702

|

702

|

936

|

936

|

| отчисления на соц. нужды

|

182,52

|

182,52

|

182,52

|

243,36

|

243,36

|

| Расходы на оплату труда управленческого персонала,

|

1032

|

1548

|

1548

|

1548

|

1548

|

| отчисления на соц. нужды

|

268,32

|

402,48

|

402,48

|

402,48

|

402,48

|

| Расходы на оплату труда работников, не занятых в производстве,

|

468

|

468

|

624

|

624

|

624

|

| отчисления на соц. нужды

|

121,68

|

121,68

|

162,24

|

162,24

|

162,24

|

| Фонд оплаты труда,

|

5898

|

6942

|

8154

|

9444

|

9444

|

| отчисления на соц. нужды (всего)

|

1533,48

|

1804,92

|

2120,04

|

2455,44

|

2455,44

|

Т а б л и ц а 12

Расчет административно-накладных расходов производства

| Наименование позиции

|

Затраты в стоимостном выражении по годам, тыс. руб.

|

| 1-й

|

2-й

|

3-й

|

4-й

|

5-й

|

| Арендные платежи

|

1200

|

1200

|

1200

|

1200

|

1200

|

| Расходы на содержание аппарата управления

|

1300,32

|

1950,48

|

1950,48

|

1950,48

|

1950,48

|

| Расходы на содержание в чистоте помещений

|

589,68

|

589,68

|

786,24

|

786,24

|

786,24

|

| Расходы на командировки и перемещения

|

1191,46

|

1454,54

|

1720,66

|

1986,77

|

1986,77

|

| Прочие расходы

|

642,22

|

779,21

|

848,61

|

888,52

|

888,52

|

| Всего

|

4923,67

|

5973,91

|

6505,98

|

6812,01

|

6812,01

|

В статью арендные платежи включается стоимость аренды помещения площадью 50 кв. метров, арендуемого для непосредственной деятельности фирмы.

После расчета всех затрат на внедрение проекта, составляем сводную таблица текущих затрат.

Т а б л и ц а 13

Сводная таблица текущих затрат

| Наименование позиции

|

Затраты в стоимостном выражении по годам, тыс. руб.

|

| 1-й

|

2-й

|

3-й

|

4-й

|

5-й

|

| Прямые материальные затраты

|

3141,56

|

6244,63

|

9682,59

|

14027,04

|

14027,04

|

| Заработанная плата – основная и дополнительная

|

3696

|

4224

|

5280

|

6336

|

6336

|

| Отчисления от заработанной платы на соц. нужды

|

960,96

|

1098,24

|

1372,8

|

1647,36

|

1647,36

|

| Прямые затраты

|

7798,52

|

11566,87

|

16335,39

|

22010,40

|

22010,40

|

| Административно-накладные расходы

|

4923,67

|

5973,91

|

6505,98

|

6812,01

|

6812,01

|

| Расходы по доставке продукции

|

779,85

|

1156,69

|

1633,54

|

2201,04

|

2201,04

|

| Расходы на гарантийный ремонт

|

884,52

|

884,52

|

884,52

|

1179,36

|

1179,36

|

| Операционные затраты

|

14386,57

|

19581,98

|

25359,43

|

32202,81

|

32202,81

|

| Амортизация оборудования

|

111,04

|

111,04

|

111,04

|

111,04

|

111,04

|

| Итого

|

14497,61

|

19693,02

|

25470,47

|

32313,85

|

32313,85

|

| Итого на единицу продукции

|

4832,54

|

3282,17

|

2830,05

|

2485,68

|

2485,68

|

4. ОБОСНОВАНИЕ РЕЗУЛЬТАТИВНОСТИ ДЕЯТЕЛЬНОСТИ ОРГАНИЗАЦИИ В РАМКАХ ПРОЕКТА В ЦЕЛОМ

Процент отчислений от доходов фиксируется в договоре между инвестором и фирмой предполагается, что доля инвестора в рассматриваемом проекте после уплаты всех необходимых налогов и отчислений составит 45 %.

Результатом текущей деятельности организации в рамках проекта в целом является прибыль.

Т а б л и ц а 14

Динамика прибыли

| Наименование позиции

|

Затраты в стоимостном выражении по годам, тыс. руб.

|

| 1-й

|

2-й

|

3-й

|

4-й

|

5-й

|

| Выручка от реализации

|

13800

|

27600

|

41400

|

59800

|

59800

|

| Затраты на производство и реализацию продукции

|

14497,61

|

19693,02

|

25470,47

|

32313,85

|

32313,85

|

| Налогооблагаемая прибыль

|

-697,61

|

7906,98

|

15929,53

|

27486,15

|

27486,15

|

| Прибыль к распределению

|

-530,18

|

6009,30

|

12106,44

|

20889,47

|

20889,47

|

| Отчисление инвестору

|

-238,58

|

2704,19

|

5447,90

|

9400,26

|

9400,26

|

| Прибыль, остающаяся в распоряжении предприятия

|

-291,60

|

3305,12

|

6658,54

|

11489,21

|

11489,21

|

| Отчисление в прирост оборотных средств

|

1913,15

|

4986,85

|

4149,26

|

4986,85

|

0,00

|

| Остаток денежных средств

|

-2204,75

|

-1681,73

|

2509,28

|

6502,36

|

11489,21

|

Для определения результативности деятельности предприятия в рамках инвестиционного проекта необходимо рассчитать следующие показатели:

· рентабельность продукции рассчитывается как отношение чистой прибыли к выручке от реализации;

· рентабельность издержек определяется как отношение чистой прибыли к затратам на производство продукции;

· рентабельность капитальных вложений (капиталоотдача) определяется как отношение балансовой прибыли к сумме капитальных вложений на каждом шаге расчета.

Т а б л и ц а 15

Результаты деятельности в рамках проекта

| Показатели

|

Информация по годам, тыс. руб.

|

| 0-й

|

1-й

|

2-й

|

3-й

|

4-й

|

5-й

|

| Капитальные вложения

|

6666,74

|

4220,18

|

1913,15

|

4986,85

|

4149,26

|

4986,85

|

| Капитальные вложения по нарастающим итогам

|

6666,74

|

10886,93

|

12800,08

|

17786,93

|

21936,19

|

26923,04

|

| Выручка от реализации

|

-

|

13800

|

27600

|

41400

|

59800

|

59800

|

| Себестоимость продукции

|

-

|

14497,61

|

19693,02

|

25470,47

|

32313,85

|

32313,85

|

| Балансовая прибыль

|

-

|

-697,61

|

7906,98

|

15929,53

|

27486,15

|

27486,15

|

| Чистая прибыль

|

-

|

-530,18

|

6009,30

|

12106,44

|

20889,47

|

20889,47

|

| Рентабельность продукции

|

-

|

-3,84

|

21,77

|

29,24

|

34,93

|

34,93

|

| Рентабельность издержек

|

-

|

-3,66

|

30,51

|

47,53

|

64,65

|

64,65

|

| Рентабельность капитальных вложений

|

0

|

-6,41

|

61,77

|

89,56

|

125,30

|

102,09

|

Чистый дисконтный доход (NPV) определяется как сумма текучих эффектов за весь расчетный период, приведенная к начальному периоду, расчеты выполняются в базовых ценах, для постоянной нормы дисконта по формуле:

где Rt

– результат, достигнутый на шаге расчета (приток денежных средств);

Зt

– затраты, осуществляемые на данном шаге (отток денежных средств). В состав затрат включаются капитальные вложения на данном шаге;

T

– горизонт расчетов, равный номеру последнего шага;

at

– коэффициент дисконтирования, определяется по формуле

где E

– применяемая ставка дисконта (14 %); t

– номер шага расчета

Для расчета чистого дисконтного дохода (ЧДД) необходимо определить чистый доход (чистый поток денежных средств). Чистый доход (ЧД) на данном этапе жизни проекта равен разности между «чистыми» потоками и «чистыми» оттоками денежных средств, т.е. без учета источников финансирования. Чистый доход может быть определен по формуле

ЧД = ПО + АО – ИЗ – Н,

где ПО – прибыль от операций, доход от текущей производственной деятельности;

АО – амортизационные отчисления, т.е. возмещение первоначальных инвестиций в постоянные активы,

ИЗ – инвестиционные затраты.

Чистый доход представляет ту сумму, в пределах которой могут осуществляться платежи за привлеченные источники финансирования без ущерба для основного капитала проекта.

Т а б л и ц а 16

Расчет чистого дисконтного дохода

| Показатели

|

Информация по годам, тыс. руб.

|

| 0

|

1

|

2

|

3

|

4

|

5

|

| Выручка от реализации

|

-

|

13800

|

27600

|

41400

|

59800

|

59800

|

| Приток денежных средств

|

0

|

13800

|

27600

|

41400

|

59800

|

59800

|

| Инвестиции (всего)

|

6666,74

|

4220,18

|

1913,15

|

4986,85

|

4149,26

|

4986,85

|

| В прирост оборотных средств

|

-

|

4220,18

|

1913,15

|

4986,85

|

4149,26

|

4986,85

|

| Операционные затраты

|

-

|

14386,57

|

19581,98

|

25359,43

|

32202,81

|

32202,81

|

| Налоги и сборы

|

-

|

-167,43

|

1897,67

|

3823,09

|

6596,68

|

6596,68

|

| Отток денежных средств

|

0

|

18439,33

|

23392,81

|

34169,37

|

42948,75

|

43786,34

|

| Чистый поток денежных средств

|

-6666,74

|

-4639,33

|

4207,19

|

7230,63

|

16851,25

|

16013,66

|

| То же, по нарастающим итогам

|

-6666,74

|

-11306,07

|

-7098,88

|

131,76

|

16983,01

|

32996,67

|

| Коэффициент дисконтирования

|

1

|

0,88

|

0,77

|

0,67

|

0,59

|

0,52

|

| Текущая стоимость чистых потоков

|

-6666,74

|

-4069,58

|

3237,30

|

4880,47

|

9977,29

|

8317,00

|

| То же, по нарастающим итогам

|

-6666,74

|

-10736,33

|

-7499,03

|

-2618,56

|

7358,74

|

15675,73

|

| Чистый дисконтный доход

|

15675,73

|

-

|

-

|

-

|

-

|

-

|

Т а б л и ц а 17

Е=14%

| 0

|

1

|

2

|

3

|

4

|

5

|

| Чистый поток денежных средств

|

-6666,74

|

-4639,33

|

4207,19

|

7230,63

|

16851,25

|

16013,66

|

| То же, по нарастающим итогам

|

-6666,74

|

-11306,07

|

-7098,88

|

131,76

|

16983,01

|

32996,67

|

| Коэффициент дисконтирования

|

1,00

|

0,88

|

0,77

|

0,67

|

0,59

|

0,52

|

| Текущая стоимость чистых потоков

|

-6666,74

|

-4069,58

|

3237,30

|

4880,47

|

9977,29

|

8317,00

|

| То же, по нарастающим итогам

|

-6666,74

|

-10736,33

|

-7499,03

|

-2618,56

|

7358,74

|

15675,73

|

| Чистый дисконтный доход

|

15675,73

|

-

|

-

|

-

|

-

|

-

|

Т а б л и ц а 18

Е=30%

| 0

|

1

|

2

|

3

|

4

|

5

|

| Чистый поток денежных средств

|

-6666,74

|

-4639,33

|

4207,19

|

7230,63

|

16851,25

|

16013,66

|

| То же, по нарастающим итогам

|

-6666,74

|

-11306,07

|

-7098,88

|

131,76

|

16983,01

|

32996,67

|

| Коэффициент дисконтирования

|

1,00

|

0,77

|

0,59

|

0,46

|

0,35

|

0,27

|

| Текущая стоимость чистых потоков

|

-6666,74

|

-3568,71

|

2489,46

|

3291,14

|

5900,09

|

4312,95

|

| То же, по нарастающим итогам

|

-6666,74

|

-10235,46

|

-7745,99

|

-4454,85

|

1445,24

|

5758,18

|

| Чистый дисконтный доход

|

5758,18

|

-

|

-

|

-

|

-

|

-

|

Т а б л и ц а 19

Е=40%

| 0

|

1

|

2

|

3

|

4

|

5

|

| Чистый поток денежных средств

|

-6666,74

|

-4639,33

|

4207,19

|

7230,63

|

16851,25

|

16013,66

|

| То же, по нарастающим итогам

|

-6666,74

|

-11306,07

|

-7098,88

|

131,76

|

16983,01

|

32996,67

|

| Коэффициент дисконтирования

|

1,00

|

0,71

|

0,51

|

0,36

|

0,26

|

0,19

|

| Текущая стоимость чистых потоков

|

-6666,74

|

-3313,80

|

2146,53

|

2635,07

|

4386,52

|

2977,49

|

| То же, по нарастающим итогам

|

-6666,74

|

-9980,55

|

-7834,02

|

-5198,95

|

-812,43

|

2165,06

|

| Чистый дисконтный доход

|

2165,06

|

-

|

-

|

-

|

-

|

-

|

Т а б л и ц а 20

Е=60%

| 0

|

1

|

2

|

3

|

4

|

5

|

| Чистый поток денежных средств

|

-6666,74

|

-4639,33

|

4207,19

|

7230,63

|

16851,25

|

16013,66

|

| То же, по нарастающим итогам

|

-6666,74

|

-11306,07

|

-7098,88

|

131,76

|

16983,01

|

32996,67

|

| Коэффициент дисконтирования

|

1,00

|

0,63

|

0,39

|

0,24

|

0,15

|

0,10

|

| Текущая стоимость чистых потоков

|

-6666,74

|

-2899,58

|

1643,43

|

1765,29

|

2571,30

|

1527,18

|

| То же, по нарастающим итогам

|

-6666,74

|

-9566,32

|

-7922,89

|

-6157,60

|

-3586,30

|

-2059,12

|

| Чистый дисконтный доход

|

-2059,12

|

-

|

-

|

-

|

-

|

-

|

Т а б л и ц а 21

Е=70%

| 0

|

1

|

2

|

3

|

4

|

5

|

| Чистый поток денежных средств

|

-6666,74

|

-4639,33

|

4207,19

|

7230,63

|

16851,25

|

16013,66

|

| То же, по нарастающим итогам

|

-6666,74

|

-11306,07

|

-7098,88

|

131,76

|

16983,01

|

32996,67

|

| Коэффициент дисконтирования

|

1,00

|

0,59

|

0,35

|

0,20

|

0,12

|

0,07

|

| Текущая стоимость чистых потоков

|

-6666,74

|

-2729,02

|

1455,78

|

1471,73

|

2017,61

|

1127,84

|

| То же, по нарастающим итогам

|

-6666,74

|

-9395,76

|

-7939,98

|

-6468,25

|

-4450,64

|

-3322,81

|

| Чистый дисконтный доход

|

-3322,81

|

-

|

-

|

-

|

-

|

-

|

Т а б л и ц а 22

Е=80%

| 0

|

1

|

2

|

3

|

4

|

5

|

| Чистый поток денежных средств

|

-6666,74

|

-4639,33

|

4207,19

|

7230,63

|

16851,25

|

16013,66

|

| То же, по нарастающим итогам

|

-6666,74

|

-11306,07

|

-7098,88

|

131,76

|

16983,01

|

32996,67

|

| Коэффициент дисконтирования

|

1,00

|

0,56

|

0,31

|

0,17

|

0,10

|

0,05

|

| Текущая стоимость чистых потоков

|

-6666,74

|

-2577,40

|

1298,52

|

1239,82

|

1605,25

|

847,48

|

| То же, по нарастающим итогам

|

-6666,74

|

-9244,15

|

-7945,63

|

-6705,81

|

-5100,56

|

-4253,08

|

| Чистый дисконтный доход

|

-4253,08

|

-

|

-

|

-

|

-

|

-

|

Т а б л и ц а 23

Е=90%

| 0

|

1

|

2

|

3

|

4

|

5

|

| Чистый поток денежных средств

|

-6666,74

|

-4639,33

|

4207,19

|

7230,63

|

16851,25

|

16013,66

|

| То же, по нарастающим итогам

|

-6666,74

|

-4639,33

|

-432,13

|

6798,50

|

23649,75

|

39663,42

|

| Коэффициент дисконтирования

|

1,00

|

0,53

|

0,28

|

0,15

|

0,08

|

0,04

|

| Текущая стоимость чистых потоков

|

-6666,74

|

-2441,75

|

1165,43

|

1054,18

|

1293,06

|

646,73

|

| То же, по нарастающим итогам

|

-6666,74

|

-9108,49

|

-7943,07

|

-6888,88

|

-5595,83

|

-4949,10

|

| Чистый дисконтный доход

|

-4949,10

|

-

|

-

|

-

|

-

|

-

|

Т а б л и ц а 24

Е=100%

| 0

|

1

|

2

|

3

|

4

|

5

|

| Чистый поток денежных средств

|

-6666,74

|

-4639,33

|

4207,19

|

7230,63

|

16851,25

|

16013,66

|

| То же, по нарастающим итогам

|

-6666,74

|

-4639,33

|

-432,13

|

6798,50

|

23649,75

|

39663,42

|

| Коэффициент дисконтирования

|

1,00

|

0,50

|

0,25

|

0,13

|

0,06

|

0,03

|

| Текущая стоимость чистых потоков

|

-6666,74

|

-2319,66

|

1051,80

|

903,83

|

1053,20

|

500,43

|

| То же, по нарастающим итогам

|

-6666,74

|

-8986,41

|

-7934,61

|

-7030,78

|

-5977,58

|

-5477,15

|

| Чистый дисконтный доход

|

-5477,15

|

-

|

-

|

-

|

-

|

-

|

| №

|

ставка сравнения

|

текущая стоимость чистых потоков

|

| 1

|

0,14

|

15675,73

|

| 2

|

0,3

|

5758,18

|

| 3

|

0,4

|

2165,06

|

| 4

|

0,6

|

-2059,12

|

| 5

|

0,7

|

-3322,81

|

| 6

|

0,8

|

-4253,08

|

| 7

|

0,9

|

-4949,10

|

| 8

|

1

|

-5477,15

|

Т а б л и ц а 25

Индекс доходности

| Показатели

|

Информация по годам, тыс. руб.

|

| 0-й

|

1-й

|

2-й

|

3-й

|

4-й

|

5-й

|

| Капитальные вложения (всего)

|

6666,74

|

4220,18

|

1913,15

|

4986,85

|

4149,26

|

4986,85

|

| Коэффициент дисконтирования

|

1

|

0,88

|

0,77

|

0,67

|

0,59

|

0,52

|

| Капитальные вложения с учетом дисконтирования

|

6666,74

|

3701,92

|

1472,11

|

3365,98

|

2456,70

|

2590,01

|

| Сумма дисконтных капитальных вложений

|

20253,46

|

| Эффект от операций (чистая прибыль плюс амортизация)

|

-

|

-419,14

|

6120,34

|

12217,48

|

21000,51

|

21000,51

|

| Эффект с учетом дисконтирования

|

-

|

-367,67

|

4709,41

|

8246,45

|

12433,99

|

10907,01

|

| Сумма приведенных эффектов

|

35929,19

|

| Индекс доходности

|

1,77

|

Чем выше индекс доходности, тем рассматриваемый проект эффективней.

Следующим показателем, характеризующим эффективность проекта, является внутренняя норма доходности (ВНД). ВНД представляет собой ту норму дисконта, при которой величина приведенных эффектов равна приведенным капиталовложениям. Если ЧДД проекта дает ответ на заданной норме дисконта (Е

), то ВНД проекта определяется в процессе расчета и затем сравнивается с требуемой инвестором нормой дохода на вкладываемый капитал. Для определения ВНД используем метод итерационного подбора ставки сравнения при вычисления чистой текущей стоимости проекта (чистого дисконтного дохода ЧДД).Для определения ВНД строится график по оси абсцисс откладывается ставка сравнения (ставка дисконта), а по оси ординат чистая текущая стоимость проекта. Значение коэффициента дисконтирования, при котором чистая текущая стоимость проекта обращается в ноль, называется «внутренней нормой доходности».

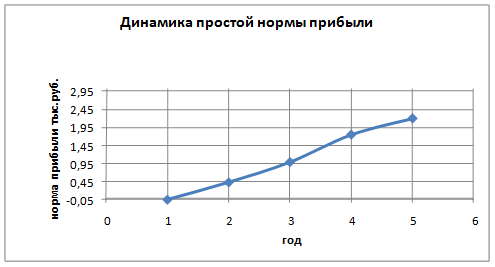

Для подтверждения возможности возврата инвестиций за счет прибыли в течение каждого интервала планирования определяется показатель простой нормы прибыли.

Т а б л и ц а 26

Расчет простой нормы прибыли

| Показатели

|

Информация по годам, тыс. руб.

|

| 0-й

|

1-й

|

2-й

|

3-й

|

4-й

|

5-й

|

| Капитальные вложения (всего)

|

6666,74

|

4220,18

|

1913,15

|

4986,85

|

4149,26

|

4986,85

|

| То же, по нарастающим итогам

|

6666,74

|

10886,93

|

12800,08

|

17786,93

|

21936,19

|

26923,04

|

| Чистая прибыль

|

-

|

-530,18

|

6009,30

|

12106,44

|

20889,47

|

20889,47

|

| То же, по нарастающим итогам

|

-

|

-530,18

|

5479,12

|

17585,56

|

38475,03

|

59364,51

|

| Норма прибыли

|

-

|

-0,05

|

0,43

|

0,99

|

1,75

|

2,20

|

| Среднегодовая норма прибыли

|

1,07

|

Динамику простой нормы прибыли показывается, графически для этого по оси ординат откладывают значение нормы прибыли, а по оси абсцисс – период функционирования проекта.

5. КОММЕРЧЕСКАЯ ОЦЕНКА ЭФФЕКТИВНОСТИ ПРОЕКТА ДЛЯ ИНВЕСТОРА

Главным критерием целесообразности деятельности проекта является доходность вложений для инвесторов.

Под чистым доходом понимается доход, полученный в каждом временном интервале от производственной деятельности, за вычетом всех платежей, связанных с его получением (текущими затратами на оплату труда, сырье, энергию, налоги и т.д.). При этом погашение амортизации не относится к текущим затратам.

Оценка эффективности осуществляется с помощью расчета системы показателей или критериев эффективности инвестиционного проекта.

Все они имеют одну важную особенность. Расходы и доходы разнесены по времени, приводятся к одному (базовому) моменту времени. Базовым моментом времени обычно являются дата реализации проекта, дата начала производства продукции или условная дата, близкая времени произведения расчетов эффективности проекта.

Т а б л и ц а 27

Расчет показателей, характеризующих эффективность вложений для инвесторов

| Показатели

|

Информация по годам, тыс. руб.

|

| 0-й

|

1-й

|

2-й

|

3-й

|

4-й

|

5-й

|

| Инвестиции

|

6666,74

|

4220,18

|

1913,15

|

4986,85

|

4149,26

|

4986,85

|

| То же, по нарастающим итогам

|

6666,74

|

10886,93

|

12800,07

|

17786,92

|

21936,18

|

26923,03

|

| Получаемый доход

|

-

|

-530,18

|

6009,30

|

12106,44

|

20889,47

|

20889,47

|

| То же, по нарастающим итогам

|

-

|

-530,18

|

5479,12

|

17585,56

|

38475,03

|

59364,51

|

| Коэффициент дисконтирования

|

1,00

|

0,88

|

0,77

|

0,67

|

0,59

|

0,52

|

| Инвестиции с учетом дисконтирования

|

6666,74

|

3713,76

|

1473,13

|

3341,19

|

2448,06

|

2593,16

|

| Сумма капитальных дисконтных вложений

|

20236,04

|

-

|

-

|

-

|

-

|

-

|

| Доход с учетом дисконтирования

|

-

|

-466,56

|

-4627,16

|

8111,32

|

12324,79

|

10862,53

|

| То же, по нарастающим итогам

|

-

|

-466,56

|

-5093,72

|

3017,59

|

15342,38

|

26204,91

|

| Сумма дисконтного дохода

|

26204,91

|

-

|

-

|

-

|

-

|

-

|

| Чистый дисконтных доход

|

15675,73

|

-

|

-

|

-

|

-

|

-

|

| Индекс доходности

|

1,29

|

-

|

-

|

-

|

-

|

-

|

| Простая норма прибыли

|

-

|

-0,05

|

0,43

|

0,99

|

1,75

|

2,20

|

ЗАКЛЮЧЕНИЕ

Главным критерием целесообразности деятельности проекта является доходность вложений для инвесторов. Инвестиции - проверенный временем способ получения финансовой свободы и независимости и надежное средство достижения настоящего богатства и благосостояния.

Но для того, чтобы инвестиции приносили настоящий доход, а не ощутимые финансовые потери и убытки необходимо серьезно и тяжело потрудиться. Только квалифицированный инвестор способен выгодно вкладывать деньги, предвидеть возможную прибыль и правильно рассчитывать риски. Рассмотренный и проанализированный инвестиционный проект является выгодным для инвестора, так как значения показателей эффективности проекта соответствуют нормативным значениям.

Список использованной литературы

1. Бланк И.А. Инвестиционный менеджмент. М.: 2006

2. Ковалев В.В. Методы оценки инвестиционных проектов. Москва, Финансы и статистика, 2007. – 415 с.

3. Самсонов Н.Ф. Финансовый менеджмент. – М.: Финансы, 2007. -329с.

4. Игонина Л.Л. Инвестиции: Учебное пособие / Под редакцией Слепова В.А. –М.: Экономист, 2003. – 480с.

5.Янковский К.П. , Мухарь И.Ф. Организация инвестиционной и инновационной деятельности. – СПб Питер, 2001.

|