| ДИПЛОМНА РОБОТА

„Місце та роль кредитних спілок на фінансовому ринку України”

Реферат

Дипломна робота складається з вступу, 3 розділів та висновків, представлена на 114 стор. , включає 13 табл., 36 рис., список використаних джерел з 63 найменувань та 5 додатків на 21 стор.

Тема дипломної роботи:

„Місце та роль кредитних спілок на фінансовому ринку України”

Об’єкт дипломного дослідження – система кредитних спілок України.

Предмет дипломного дослідження – структурні та фінансові показники діяльності кредитних спілок на фінансовому ринку України за 2005 -2008 роки.

Мета дипломного дослідження – оцінка місця, ролі, поточного стану та основних проблем діяльності кредитних спілок на ринку фінансових послуг України, розробка рекомендацій по перспективним напрямкам розвитку системи кредитних спілок України.

Основні завдання дипломного дослідження:

1) Провести теоретичне дослідження сутності кредитної спілки та законодавчого поля її діяльності на ринку фінансових послуг України;

2) Проаналізувати стан розвитку кредитних спілок в Україні за 2005 – 2008 рр.;

3) Розробити рекомендації по основним напрямкам розвитку діяльності кредитних спілок на ринку фінансових послуг України.

Практична цінність отриманих результатів дипломного дослідження по-лягає в тому, що отримані результати оцінюють сучасний стан кредитної коопе-рації в Україні як суттєве соціальне явище, в якому задіяно 6,5% населення Ук-раїни та 0,9% - частка (6,5 млрд.грн.) фінансового ринку України (загальний обсяг 750 млрд.грн. балансових активів станом на початок 2009 року, серед яких 48 млрд.грн. (6,2%) становить спільна частка фінансового ринку неба-ківських фінансових установ). Одержані результати можуть бути використані при формуванні законодавчих змін до закону України «Про кредитні спілки» та корегування нормативних документів Держфінпослуг України.

Рік виконання дипломної роботи – 2008.

Рік захисту дипломної роботи – 2009.

Зміст

Вступ

Розділ 1. Теоретичні засади діяльності кредитних спілок на ринку фінансових послуг України

1.1 Кооперативна природа кредитних спілок

1.2 Фінансовий та організаційний механізм діяльності кредитної спілки

Розділ 2. Аналіз діяльності кредитних спілок на фінансовому ринку України

2.1 Сучасний стан розвитку кредитних спілок в Україні

2.2 Аналіз депозитної та кредитної діяльності кредитних спілок

2.3 Основні ризики діяльності та проблеми розвитку кредитних спілок України

Розділ 3. Напрями розвитку системи кредитних спілок

3.1 Фінансова конкуренція на ринку споживчого кредитування України та пошук нових сегментів діяльності кредитних спілок

3.2 Збереження неприбуткового статусу кредитних спілок як основа конкурентоспроможності кредитної кооперації на фінансовому ринку

3.3 Досвід дієвості механізму створення Фонду страхування депозитів кредитних спілок об’єднаннями кредитних спілок України

3.4 Аналіз механізму державного створення Фонду страхування депозитів кредитних спілок

Висновки

Список використаних джерел

Додатки

Вступ

По всьому світу нараховується більше ніж 49 тисяч кредитних союзів. Кредитні союзи (або кредитні спілки) є найбільш розповсюдженою формою небанківських кредитно-фінансових установ, які станом на 16 жовтня 2008 року (Міжнародний день кредитних спілок світу) за даними Всесвітньої ради кредитних спілок об'єднують понад 177 мільйонів членів у 96 країнах світу, активи кредитних спілок нараховують більше ніж 4,3 трильйони доларів США.

Станом на 01.01.2008 року в Україні зареєстровані 775 кредитних спілок з загальном обсягом активів 3,125 млрд.грн.

Актуальність теми дипломного дослідження полягає в необхідності систематизації та оцінці ефективності діяльності кредитних спілок як одного з масових суб’єктів ринку фінансових послуг України.

Об’єкт дипломного дослідження – система кредитних спілок України.

Предмет дипломного дослідження – структурні та фінансові показники діяльності системи кредитних спілок на фінансовому ринку України за 2005 -2008 роки.

Мета дипломного дослідження – оцінка місця, ролі, поточного стану та основних проблем діяльності кредитних спілок на ринку фінансових послуг України, розробка рекомендацій по перспективним напрямкам розвитку системи кредитних спілок України.

Основні завдання дипломного дослідження:

1) В 1 розділі провести теоретичне дослідження сутності кредитної спілки та законодавчого поля її діяльності на ринку фінансових послуг України:

- дослідити кредитну спілка як форму кредитної кооперації на фінансовому ринку небанківських фінансових установ України;

- дослідити порядок створення та ліцензування діяльності кредитної спілки в Україні;

- систематизувати вимоги регулюючих фінансових нормативів та організації контролю за діяльністю кредитних спілок в Україні.

2) В 2 розділі провести практичний аналіз результатів розвитку кредитних спілок в Україні за 2005 – 2008 роки:

- проаналізувати чисельність та структуру кредитних спілок на фінансовому ринку України;

- побудувати оцінки динаміки та структури пасивів та активів кредитних спілок України;

- побудувати оцінки динаміки виконання кредитними спілками України ключових фінансових нормативів;

- виконати оцінку конкурентоспроможніості депозитної та кредитної відсоткової політики кредитних спілок на фінансовому ринку України;

- оцінити основні ризики діяльності та обґрунтувати основні проблеми розвитку кредитних спілок України.

3) В 3 розділі провести розробку рекомендацій по основним напрямкам розвитку діяльності кредитних спілок на ринку фінансових послуг України:

- оцінити та обґрунтувати доцільність зайняття нових сегментів фінансового ринку кредитних спілками;

- обґрунтувати доцільність збереження неприбуткового статусу кредитної спілки як фактора її конкурентоспроможності на фінансовому ринку;

- систематизувати стан та проблеми об’єднання кредитних спілок України та саморегулівного створення Фонду гарантування депозитів в кредитних спілках України;

- дати рекомендації по доцільності впровадження державних механізмів створення Фонду гарантування депозитів в кредитних спілках України в новій редакції закону України „Про кредитні спілки”.

Інформаційно-методологічна база досліджень дипломної роботи — звітні документи Державної комісії з регулювання фінансових ринків України за 2005 - 2008 рр., звітні документи всеукраїнських асоціацій кредитних спілок НАКСУ, ВАКС та ПЗВ за 2007 - 2008 роки, законодавча та нормативні база в галузі кредитної кооперації в Україні, історичні та аналітичні огляди стану і перспектив розвитку кредитної кооперації в Україні та в світі в наукових виданнях, ЗМІ та в глобальній комп’ютерній мережі Інтернет.

Практична цінність отриманих результатів дипломного дослідження по-лягає в тому, що отримані результати оцінюють сучасний стан кредитної коопе-рації в Україні як суттєве соціальне явище, в якому задіяно 6,5% населення Ук-раїни та 0,9% - частка (6,5 млрд.грн.) фінансового ринку України (загальний обсяг 750 млрд.грн. балансових активів станом на початок 2009 року, серед яких 48 млрд.грн. (6,2%) становить спільна частка фінансового ринку неба-ківських фінансових установ). Таким чином, проблеми розвитку сучасної кредитної кооперації в Україні повинні отримати суттєву підтримку держави на законодавчому та виконавчому рівнях, враховуючи чисельність задіяного населення та світову вагу цього сегменту фінансового ринку в розвинутих ринкових державах світу.

Дипломна робота складається з вступу, 3 розділів та висновків, представлена на 130 стор. , включає 17 табл., 36 рис., список використаних джерел з 63 найменувань та 3 додатки на 11 стор.

Розробка дипломної роботи – 2008 рік.

Захист дипломної роботи – 2009 рік.

Розділ 1. Теоретичні засади діяльності кредитних спілок на ринку фінансових послуг України

1.1 Кооперативна природа кредитних спілок

Ринок фінансових послуг в Україні знаходиться на етапі становлення, так само як і інші складові ринкової інфраструктури. Перехід до ринкових відносин вимагає розбудови тих сегментів фінансової системи, передусім фінансового ринку і ринку фінансових послуг, котрі властиві ринковій економіці.

У результаті проведених змін в Україні створена дворівнева банківська система, активізується діяльність небанківських фінансово-кредитних установ, працюють фондові біржі та позабіржові системи, поступово збільшується довіра до фінансових інструментів (базових та похідних цінних паперів), розвиваються існуючі і започатковують діяльність нові страхові компанії тощо. Однак темпи розвитку ринку фінансових послуг в Україні стримуються некоординованими діями різних гілок влади, нестійким і недосконалим законодавством, „зарегульованою” податковою системою, повільним розвитком середнього приватного бізнесу та іншими факторами [29, с.12-21].

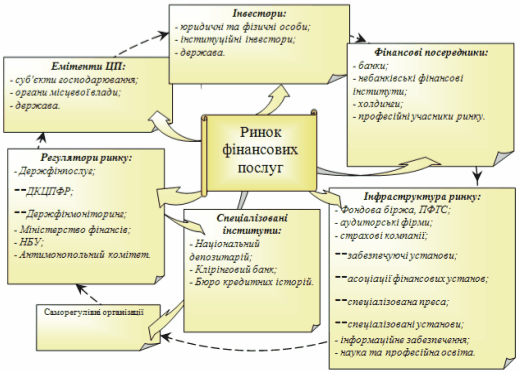

У розвиненому суспільстві фінансові послуги мають не менше значення, ніж виробництво. Найбільш динамічно розвивається той сегмент сфери послуг, який пов’язаний із задоволенням потреб суспільного виробництва та споживання, і зокрема, фінансово-кредитне обслуговування, страхові послуги, інформаційне і бухгалтерське обслуговування. Функціональні структури ринку фінансових послуг наведені на рисунку 1.1.

Одним із учасників ринку фінансових послуг є ощадно-кредитні кооперативи – кредитні спілки, які в Україні завжди були формою самоорганізації громади. Люди не чекали, що хтось подбає про них – вони дбали про себе самі. Формували за допомогою грошових внесків фонди, з яких брали й давали кредити, отримували відсотки на вклади та паї. Коштом доходів спілки вирішували соціальні проблеми. Члени кредитної спілки не почувалися „кинутими на призволяще у вир життя”: кожен був членом громади й водночас – поважного фінансового інституту, який завжди прийде на допомогу.

Рис. 1.1. Типова структура ринку фінансових послуг в сучасній розвиненій ринковій державі [39]

Кредитні спілки, як форма самоорганізації населення, виникли як реакція на потреби у наданні швидких, недорогих і, разом з тим, конкуренто-спроможних фінансових послуг. Забезпечення конкурентності фінансових послуг, що пропонуються кредитними спілками можливе за однієї обставини – надійності та стійкості фінансового посередника. Тим самим розпочато відтворення кооперативного сектора вітчизняної економіки в русі історичних кооперативних традицій українського народу. Відсутність глибинного розуміння як серед широких верств населення, так і серед законодавців та урядовців, правильного сприйняття самої кооперативної ідеї, як ефективного інструменту самоорганізації та самодопомоги населення, дотепер є найбільшою проблемою на шляху розвитку кредитної кооперації. Проте, в сучасних умовах саме кооперативні форми об’єднання людей, кооперативні форми господарювання здатні суттєво вплинути як на економіку держави, так і в значній мірі гарантувати соціальний захист населення України.

Теоретичні аспекти діяльності кредитних спілок, як небанківських фінансових установ, досліджуються у працях А.Аззі, М.Алімана, Д.Бартона, В.Зіновчука, Г.Климка, О.Крисального, О.Карасика, Я.Макферсона, М.Малика, А.Морозова, А.Кредісова, П.Саблука, В.Гончаренка, та інших. Окремі аспекти зазначених проблем досліджувала група спеціалістів європейського проекту ТАСIS з розвитку кооперації.

Кооперативні фінансово-кредитні установи посідали і посідають важливе місце у світовому господарстві. На українських землях ще на початку XX століття існувало понад 3 тис. кредитних та ощадно-позичкових товариств, які об’єднували майже 3 млн. громадян [41, с.35].

Перші кредитні спілки в незалежній Україні з’явились у 1992 році. Нова хвиля динамічного поширення кредитних спілок у сільській місцевості у 2000–2001 pp. (після реформ у сільському господарстві) підтвердила, що поява та розвиток кредитної кооперації – це результат не суб’єктивних факторів, а закономірне явище, реакція населення на економічні реформи у суспільстві.

Кредитна спілка - це неприбуткова громадська організація, що діє на кооперативних засадах з метою соціального захисту своїх членів шляхом здійснення взаємокредитування за рахунок їх акумульованих заощаджень [42, с.17].

Найбільш важлива ознака кредитної спілки – це її кооперативна сутність.

Кредитні спілки в більшості країн світу мають статус фінансового кооперативу. А кооператив — це організація, що має крім економічної, ще й громадську природу. Кредитний кооператив для своїх членів є одночасно фінансовою установою та громадською організацією, намаганням якої є надання послуг за собівартістю (без закладання прибутку у ціну послуг). І це визначає його неприбуткову соціально-економічну кооперативну природу.

Розуміння неприбуткової кооперативної природи кредитних спілок є надзвичайно важливим і актуальним для усвідомлення їх значення в економіці України, успішного розвитку і недопущення виникнення псевдоспілок, які можуть дискредитувати кооперативну ідею фінансової самодопомоги населення, яка, майже після сімдесяти років забуття, почала відроджуватись в Україні.

Основні властивості кредитної спілки [42, с.21]:

Кооперативна природа:

- створюється з метою задоволення потреб у послугах певної групи, об’єднаної спільною ознакою;

- надає послуги лише своїм членам, які одночасно є власниками і користувачами її послуг (клієнтами);

- керується демократичними принципами управління: кожен член в питаннях управління має право лише одного голосу при прийнятті рішень;

- діє на неприбуткових засадах: відсутність потреби отримання прибутку, надання послуг за собівартістю

Поле діяльності:

- надання кредитно-ощадних послуг.

Правовий статус:

- фінансова установа.

Неприбутковість кредитної спілки полягає в тому, що вся її діяльність спрямована не на отримання прибутку, а на надання кредитних та ощадних послуг своїм членам. Кредитна спілка - це форма самоорганізації людей, які, об’єднавшись власними силами, створюють для самих себе можливість задоволення своїх потреб у фінансовій сфері. Кредитна спілка - це самоврядна демократична організація, в якій члени і лише члени визначають види послуг, які нею надаються, та встановлюють умови їх надання. Як свідчить міжнародна практика та власна історія України, кредитні спілки завжди виникали там і тоді, коли людям були необхідні певні фінансові послуги, але або їх не надавала жодна фінансова інституція в силу непривабливості даного сектору фінансового ринку з точки зору можливості отримання прибутку (комерційні банки в Україні сьогодні), або ж такі послуги пропонувалися на невигідних, часто грабіжницьких умовах, користуючись монополією та неможливістю іншим чином задовольнити свої потреби в дрібному кредитуванні широким верствам населення (ломбарди в Україні сьогодні). Іншими словами, кредитні спілки - це фінансовий механізм, завдяки якому люди шляхом кооперування своїх зусиль, ідей та коштів можуть отримати необхідні послуги значно дешевше, ніж в тому випадку, коли кожний з них намагався би діяти самостійно.

Зокрема, кредитні спілки у світі характеризуються наступними ознаками [37, с.35]:

1. Кредитна спілка завжди створюється і діє на базі певної монолітної спільноти людей, які об’єднані відповідно до їх інтересів, спільної діяльності або компактного місця проживання. Така спільнота виступає в якості поля членства для своєї кредитної спілки. В Україні полями членства для кредитних спілок можуть бути трудові колективи, громадські організації, професійні спілки, церковні приходи та територіальні громади. Ця ознака відрізняє кредитні спілки від будь-яких суб’єктів підприємницької діяльності, які засновує довільна група осіб, об’єднаних з метою отримання прибутку в процесі господарського обороту вкладених інвестицій.

2. Кредитні спілки надають послуги лише своїм членам. Таким чином, на відміну від суб’єктів підприємницької діяльності в кредитній спілці члени одночасно виступають в якості власників та клієнтів. Очевидно, що членам-власникам немає сенсу “заробляти” прибуток на собі ж як членах-клієнтах, а єдиним завданням спілки є забезпечення найдешевших послуг членам за рахунок акумульованих ними ж фінансових ресурсів.

3. В кредитній спілці немає засновників та статутного фонду з точки зору традиційного трактування цих понять щодо суб’єктів підприємницької діяльності. Будь-який член, незалежно від моменту його вступу в спілку, має ті самі управлінські і майнові права, що і перші 50 засновників. Кредитна спілка є відкритою організацією, в якій гарантується вільний вступ і вихід із членів спілки.

4. Кожний член спілки, незалежно від розміру його вкладів, має право 1 голосу в питаннях управління кредитною спілкою. Отже, кредитна спілка як добровільне об’єднання громадян не може контролюватися обмеженою кількістю людей, що є запорукою захисту інтересів всіх без виключення членів та побудови роботи спілки на засадах довір’я та взаємодопомоги.

5. Управління кредитною спілкою здійснюється відповідно до принципів демократичного самоуправління. Найвищим органом управління спілкою є Загальні збори членів, які скликаються принаймні один раз на рік. Збори обирають з числа членів три статутних органи, що діють в період між Зборами, а саме: Правління (оперативне управління поточною діяльністю, формування портфелю послуг та процентної політики), Кредитний комітет (реалізація кредитної політики щодо надання та супроводження позичок членам спілки) та Наглядовий комітет (нагляд за діяльністю органів управління спілкою). Всі ці органи працюють на громадських засадах. У випадку необхідності за рішенням Правління спілки може створюватися платна Виконавча дирекція.

6. Кредитна спілка не займається жодною іншою господарською діяльністю крім надання кредитних і ощадних послуг своїм членам. Ця ознака зумовлена тим, що діяльність кредитної спілки як організації, яка не має на меті отримання прибутку, спрямована власне на надання конкретних послуг, що і визначає її вузьку спеціалізацію щодо можливих напрямів використання акумульованих за рахунок заощаджень членів фінансових ресурсів.

7. Кредитна спілка створюється і діє в першу чергу для забезпечення можливості членам отримати кредит на прийнятних для них умовах. Відсотки, отримані спілкою за кредитами, складають її дохід, який надалі направляється на формування фондів та нарахування відсотків на вклади членів.

8. Кредитна спілка за своєю природою є не лише ефективним механізмом взаємокредитування своїх членів, але й громадською організацією. Тому спілка за рішенням Загальних зборів чи органів управління може надавати організаційну та фінансову підтримку для реалізації різноманітних громадських ініціатив та гуманітарних програм в інтересах своїх членів, а також здійснювати благодійницьку діяльність та соціальні проекти для дітей, інвалідів та інших найменш соціально захищених категорій населення.

Історично склалися дві основні моделі міської та сільської кредитної спілки [41, с.15]:

- "Сільські каси" Ф.Райфейзена — класична модель сільського кредит-ного кооперативу;

- "Народні банки" Г. Шульце-Деліча - класична модель міського ощадно-позичкового кооперативу.

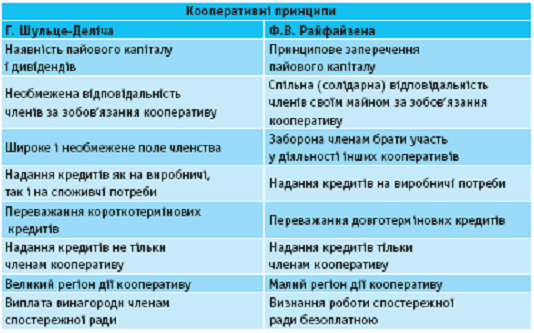

Сутність відмінностей міського кредитного кооперативу моделі Г. Шуль-це-Деліча та сільського кооперативу моделі Ф.В. Райфайзена полягає в наступних принципах створення та діяльності (табл.1.1).

Кредитні спілки дуже популярні в усьому світі, історія кредитної коопе-рації нараховує майже 158 років становлення й розвитку. Перші кредитні спілки виникли в Англії в 1844 році в містечку Ройчдейт, ініціаторами їхнього створення стали місцеві ткачі. Ідея фінансового кооперативу, що служить тільки своїм вкладникам, належить Фрідріху Райффайзену, суспільному діячеві XIX століття. Будучи мером невеликого баварського містечка, в 1849 році він організував перший фінансовий кооператив для жителів свого округу, у який люди могли вкладати свої заощадження й давати один одному позички. А в 1864 році він відкрив «Хеддесдорфское суспільство добробуту». В 1876 році їм був створений Рейнський банк сільського кредиту, що виконує функції Центробанку, що поєднує діяльність розрізнених кооперативів у національний Рух. Сьогодні Рух Райффайзена охоплює 900.000 кооперативів, приблизно 500 млн. пайовиків, ведучих роботу майже в 100 країнах миру.

Таблиця 1.1

Кооперативні принципи кредитних товариств Г. Шульце-Деліча і Ф.В. Райфайзена [41]

Одночасно з Райффайзеном в 1844 році англійські ткачі міста Рочдейл створили споживчий кооператив, члени якого могли купувати товари по «справедливих цінах». Досвід англійців перейняв німець Герман Шульц, що створив в 1850 році «позичкову касу». Рух Шульца-Делича одержав широке поширення й до 1859 року нараховувало вже 183 кооперативів, а до 1913 року – 3599. Райффайзен і Шульц-Делич зіграли величезну роль у формуванні коопе-ративного руху, розробці й поширенні принципів кооперативної філософії й поводження. Ці принципи зберігають своє значення дотепер, ставши основою ідеології всього кооперативного руху.

У Північній Америці перша «Народна каса» була створена Альфонсом Дежардэн в 1900 році в містечку Левис. В 1906 році був прийнятий закон «Про народні каси». Сьогодні Рух Дежардэн є провідним фінансовим інститутом Квебека. Міжнародний відділ руху успішно веде роботу із пропаганди ідей руху й надає підтримку в 25 країнах Європи, Азії, Африки й Америки.

Світовий рух кредитних спілок сьогодні виглядає так: а) У Франції близько 90% населення користується послугами кредитної кооперації;

б) В США 30% дорослого населення є членами кредитних кооперативів (9.935 кооперативів). Активи – 650 млрд. доларів США;

в) В Ірландії 534 кооперативу поєднують 70% населення країни.

г) У Польщі кредитною кооперацією охоплено 4,5% населення (система KSKOK включає 96 кооперативів і більше 1.400 їхніх філій), активи – більше 80 млн. доларів США.

д) Всесвітня рада кредитних спілок (WOCCU) створена в 1971 році як міжнародна організація кредитних союзів і кооперативних фінансових органі-зацій у цілому. В WOCCU входять організації з 91 країни миру. Членами WOCCU є регіональні й національні асоціації кредитних союзів, які представ-ляють понад 43 тис. кредитні союзи, що поєднують 136 млн. пайовиків по усно-му світі. Сукупний розмір активів цих кредитних союзів перевищує 3 136 млрд. дол. США. Штаб-квартира WOCCU перебуває в м. Мєдісон, штат Висконсин, США.

Метою діяльності WOCCU є розвиток кредитних союзів по усьому світі. Діяльність WOCCU спрямована на надання інформаційної підтримки, поліп-шення діяльності кредитних союзів, надання фінансових послуг тим, хто не має доступу до фінансових коштів.

В табл.1.2 - 1.4 наведені характеристики обсягів коштів та їх регіональ-ний розподіл в кредитних спілках світу [36].

Таблиця 1.2

Характеристики системи кредитних спілок (всього у світі) [36]

| Рік

|

Кількість кред. спілок

|

Кількість членів кред. спілок

|

Заощадження (млн.дол.)

|

Кредити (млн.дол.)

|

Резерви (млн.дол.)

|

Активи (млн.дол.)

|

| 2002

|

40 262

|

118 334 732

|

589 226

|

424 958

|

67 420

|

676 057

|

| 2001

|

36 901

|

112 274 887

|

530 450

|

393 588

|

60 352

|

605 518

|

| 2000

|

36 512

|

108 261 819

|

466 328

|

371 286

|

55 745

|

536 227

|

| 1999

|

37 759

|

100 826 082

|

407 391

|

314 219

|

46 684

|

470 567

|

| 1998

|

37 623

|

100 752 861

|

392 780

|

291 799

|

44 889

|

451 382

|

| 1997

|

39 011

|

97 455 881

|

349 799

|

276 225

|

39 687

|

406 694

|

Як показує спільний аналіз графіків рис.1.2 та табл.1.2 – 1.4 [36], при питомій вазі кількості кредитних спілок в Північній Америці до 25% від загаль-ної кількості кредитних спілок у світі (середній розмір КС 8-9 тис.членів), в них зосереджено більше 90% обсягів грошових коштів кредитних спілок світу.

Таблиця 1.3

Показники системи кредитних спілок Європи [36]

| Рік

|

Кількість кред. спілок

|

Кількістьчленів кред. спілок

|

Заощадження (млн.дол.)

|

Кредити (млн.дол.)

|

Резерви (млн.дол.)

|

Активи(млн.дол.)

|

| 2002

|

6 043

|

5 687 558

|

8 141,6

|

5 555,9

|

1 052,7

|

9 560,6

|

| 2001

|

5 898

|

5 215 431

|

6 780,9

|

4 586,5

|

763,3

|

7 761,8

|

| 2000

|

5 899

|

5 028 677

|

6 894,4

|

5 3180

|

967,7

|

8 280,4

|

| 1999

|

5 798

|

4 550 184

|

5 036,9

|

2 912,9

|

671,1

|

6 073,3

|

| 1998

|

5 954

|

4 553 718

|

4 196,7

|

3 135,8

|

524,7

|

4 937,8

|

| 1997

|

6 050

|

4 468 085

|

4 430,6

|

3 349,0

|

323,6

|

4 768,1

|

При питомій вазі кількості кредитних спілок в Європі до 15% від загальної кількості кредитних спілок у світі (середній розмір кредитної спілки 1 тис.членів), в них зосереджено не більше 1,5% обсягів грошових коштів.

Таблиця 1.4

Показники системи кредитних спілок Північної Америки [36]

| Рік

|

Кількість кред. спілок

|

Кількість членів кред. спілок

|

Заощадження (млн.дол.)

|

Кредити (млн.дол.)

|

Резерви (млн.дол.)

|

Активи (млн.дол.)

|

| 2002

|

10 592

|

87 921 421

|

538 535

|

387 129

|

63 711

|

616 784

|

| 2001

|

11 049

|

86 478 181

|

485 808

|

362 553

|

57 673

|

555 159

|

| 2000

|

11 399

|

84 227 771

|

423 620

|

338 763

|

52 707

|

487 327

|

| 1999

|

10 450

|

74 230 268

|

365 522

|

283 085

|

43 639

|

419 708

|

| 1998

|

10 967

|

73 893 871

|

352 710

|

260 662

|

41 328

|

402 080

|

| 1997

|

11 290

|

72 578 659

|

320 324

|

247 037

|

37 992

|

366 000

|

Першим кредитним кооперативом в українських землях, що перебували в складі Російської імперії, стало ощадно-позичкове товариство, засноване міщанами м.Гадяч на Полтавщині. Воно виникло в 1869 році з того, що місто Гадяч мало громадські сіножаті, які здавалися в оренду; коли з цієї оренди отримали 1492 руб., громада хотіла використати ці гроші або розділити їх, але, за чиєюсь порадою, вирішила заснувати громадську касу [45] . Першого року свого існування Гадяцьке ощадно-позичкове товариство нараховувало 28 членів міщан-ремісників і купців. Відомо, що Гадяцьке товариство проіснувало аж до 1919 року .

У 1871 р. виникли Вереміївське на Катеринославщині, Обознівське й Петрівське на Херсонщині ощадно-позичкові товариства. Перші в Україні ощадно-позичкові товариства своїми статутами передбачали обов'язковий пайовий внесок, розмір якого коливався від 50 до 100 руб. і складав основу початкового капіталу. Останній здебільшого становив 1000 руб. (винятком було лише Гадяцьке товариство із початковим капіталом 1492 руб.). Суми вкладів у згаданих об'єднаннях були різними. У Вереміївському та Обознівському - 50 руб., Петрівському - 100, Гадяцькому - взагалі не мали фіксованого розміру і були практично необмеженими. Не існувало єдиного підходу й до прийому в члени кооперативу. Він здійснювався або на загальних зборах, або на засіданні правління чи ради товариства. Формою відповідальності при здійсненні всіх операцій була кругова порука. Позики видавались переважно на шість місяців, з відстрочкою, в разі потреби, на три місяці. Умовою для одержання кредиту було поручительство двох осіб.

До середини 1890-х років у царській Росії не було якогось загального закону, який би регламентував порядок організації і діяльності кредитиої кооперації. Створення кредитних товариств райфайзенівського типу на території України, яка перебувала в складі Російської імперії, стало можливим лише після прийняття в 1895 році закону "Про установи дрібного кредиту", який заклав можливість організації кредитних кооперативів не тільки на пайовій, а й на безпайовій основі. 1895 року в селі Іванківцях, Прилуцького повіту, на Полтавщині виникло перше на всю Російську імперію кредитне товариство райфейзенівського типу.

Таблиця 1.5

Співвідношення ознак товариств райфайзенівського та шульцеделічевського типів у кредитних товариствах України кінця ХІХ – початку ХХ ст. [45]

У червні 1904 р. вийшов новий закон, який доповнював попередній, від 1895 року. На підставі цього закону було створене Управління у справах дрібного кредиту, яке діяло як самостійний департамент міністерства фінансів. Управління завідувало всіма установами дрібного кредиту і було державним органом для кредитної кооперації, грошовим центром для постачання кредитним кооперативам кредитів з державних джерел, мало право нагляду та контролю за діяльністю товариств.

Державний банк і державні ощадні каси мали асигнувати фонди постачання установ дрібного кредиту довгостроковими кредитами. Для завідування й нагляду за розподілом цих коштів при управлінні у справах дрібного кредиту був організований Центральний Комітет у справах дрібного кредиту, а на місцях - губернські комітети.

На розвиток закону "Про установи дрібного кредиту" були розроблені та в 1905 році затверджені зразкові статути кредитного та ощадно-позичкового товариств. Вони мало чим відрізнялися один від одного і закладали в Російській імперії (в т.ч. і в Україні) основи діяльності кредитних та ощадно-позичкових товариств.

Нормативні акти зобов'язували кредитні та ощадно-позичкові товариства тримати частину своїх коштів (не менше 20% своїх зобов'язань, не зараховуючи сюди коштів основного капіталу) у вкладах до Державного банку або в державних цінних паперах, покладених на зберігання до Державного банку.

Кредитні та ощадно-позичкові товариства могли приймати грошові вклади як від своїх членів, так і від сторонніх осіб та організацій із зобов'язанням повернення їх у певний термін (депозитні вклади) або без встановлення терміну (вклади до запитання). Вклади могли мати цільовий характер або певну умову. Товариства забезпечували таємницю вкладу. При прийнятті вкладу видавалась ощадна книжка вкладника. Розмір відсотків та інші умови вкладів визначались загальними зборами, або, за їхнім уповноваженням, встановлювались радою разом з правлінням товариства. Відсотки, отримані вкладниками по вкладах до товариства, не оподатковувалися.

Товариства могли брати позички на поповнення обігових коштів як у своїх членів, так і в сторонніх осіб та організацій. При цьому, зобов'язання товариства по прийнятих вкладах та отриманих позичках не могли більше ніж у 10 разів перевищувати його основний капітал.

Кредитне та ощадно-позичкове товариства мали право надавати позички виключно своїм членам. Кожному членові товариства, виходячи з його надійності та довіри до нього, визначалась максимально можлива сума кредиту, яку йому дали б, незалежно від наданого забезпечення, кількості та видів позичок. Окремо встановлювалась сума позички, яка могла бути видана під довіру. Визначений ліміт кредитування записувався в розрахункову книжку члена. Будь-хто із членів товариства не міг отримати позичку вище встановленого товариством розміру.

У 1905 році нарада кооперативів у с.Дзенгелівці схвалила статут союзу кредитніх кооперативів Київщини, заснувавши Київський союз кредитних кооперативів "Союзбанк", на зразок Бердянського та Мелітопольського союзів, і подала його на затвердження. Влада лише в 1907 році дозволила діяльність союзу.Центром його було визначено не Київ, а с.Дзенгелівці. Союз не мав права на проведення банківських операцій. Лише в 1911 році вдалося перереєструвати статут союзу, перевести йото до Києва та отримати право на проведення банківських операцій.

У Києві Союзбанк скоро став організаційним і фінансовим осередком не тільки для Київщини, як визначалося в його статуті, але й поширив свою діяльність на всю Україну. Своїми оборотами він перевершив усі обласні союзи кредитних кооперативів Російської імперії.

На початку революції Київський Союзбанк став підґрунтям для створення всеукраїнського фінансового кооперативного центру "Українбанку".

За прикладом Київського Союзбанку свою діяльність будували обласні кооперативні союзи: Харківський, Одеський, Катеринославський та Подільський.

На початок 1903 року в шести губерніях Лівобережжя і Півдня України функціонувало 99 кредитних і 96 ощадно-позичкових товариств. На 1 січня 1910 р. в українських губерніях функціонувало вже 1388 кредитних та 401 ощадно-позичкове товариство .

У перші ж дні російської Лютневої революції Тимчасовий уряд проголосив 20 березня 1917 р. "Закон про кооперативні товариства та їхні союзи". Новий кооперативний закон скасовував усі існуючі на той час обмеження щодо організації і діяльності кооперативів та їхніх об'єднань. Для заснування кооперативів чи кооперативного союзу, за новим законом, не вимагалося окремого дозволу. Потрібна була лише звичайна реєстрація статуту, підписаного не меише 7 членами-засновниками, в окружному суді. Якщо протягом місяця не надходило із суду юридичних зауважень до статуту - кооператив вважався зареєстрованим.

Після Лютневої революції 1917 р. Київський Союзбанк та інші близькі до нього кооперативні союзи внесли на затвердження Тимчасового уряду статут "Південно-Руського кооперативного народного банку", постанову про створення якого ухвалив Другий Всеукраїнський кооперативний з'їзд, що відбувся в Києві. У вересні 1917 р. статут був затверджений, і банк почав свої операції 20 жовтня 1917 року.

Після проголошення незалежної Української Народної Республіки (УНР) до статуту були внесені зміни, і банк почав діяти під назвою "Український Народний кооперативний банк" — Українбанк. На 1 січня 1919 року членами-акціонерами Українбанку був 131 із 288 кооперативних союзів.

Встановлення в Україні радянської влади наприкінці 1919 року та перехід до політики "воєнного коммунізму" стали початком ліквідації кооперації на українських землях .

Українська самодіяльна кооперативна система, яка формувалась до революції і з'явилася в роки українського державотворення, перестала існувати восени 1920 року.

З проголошенням НЕПу розпочався процес створення кооперативної кредитної системи в умовах радянської дійсності. Це був початковий період становлення нової кооперативної системи, а не відродження попередньої — дореволюційної та післяреволюційної. В організаційній діяльності запанували не демократичні принципи розбудови кооперації, а принатурені до нових соціально-економічних умов ідеологічні догми більшовиків. 26 жовтня 1921 року був прийнятий декрет "Про сільськогосподарську кооперацію" , а 5 квітня 1922 року - декрет "Про кредитну кооперацію".

До кінця 1923 року друга ланка системи сільськогосподарського кооперативного кредиту була сформована. Були створені 9 губернських товариств сільськогосподарського кредиту (губсільбанків): Харківське, Одеське, Катеринославське, Київське, Чернігівське, Подільське, Полтавське, Донецьке та Волинське, які разом мали 6,95 млн. крб. статутного капіталу. При цьому частка статутних, не селянських паїв основного капіталу губсільбанків склала 4,72 млн. крб., або 88,4%. Із цієї суми 50,2% паїв мали Держбанк і Наркомзем, а решту 49,8% -губвиконкоми, губземуправління, промислові підприємства, споживча кооперація, різноманітні установи тощо.

На 1.10.1926 р. в Україні були створені три перших кредитних спілки (Сталінська, Херсонська та Ізюмська), які об'єднали 259 кредитних сільськогосподарських товариств, що налічували 71,3 тис. членів. Кожна з них виконувала всі функції сільбанку.

В січні 1927 року ЦВК і Раднарком СРСР прийняли "Положення про кооперативний кредит", яке забезпечувало міцну законодавчу основу створення кредитних спілок та подальшу перспективу їхнього розвитку. Прийняття цього документа було важливим для розвитку кредитної кооперації, діяльність якої пов'язана із грошовими коштами населення, котре дуже чутливо сприймає все, що гарантує їхнє збереження, і навпаки. Підведення під кредитну кооперацію такої авторитетної законодавчої бази, як постанова ЦВК і Раднаркому СРСР, зміцнювало довіру до неї широких верств населення.

На 1 жовтня 1927 року в Україні вже діяло 18 кредитних спілок. їхня діяльність позитивно впливала на загальний стан системи кооперативного сільськогосподарського кредиту.

Успішний розвиток кооперації та сама її сутність як самодіяльної, творчої, демократичної системи, що не замикається на господарських функціях, а бере активну участь у громадському, культурному та суспільно-політичному житті, наприкінці 20-х років протистояли жорсткій адміністративній системі, що сформувалась за цей час і зміцніла напередодні масової колективізації. В цих умовах кооперація прийшла в ідеологічну суперечність із системою, в якій існувала. Такий стан речей не міг тривати довго, бо ці дві системи були несумісними за своєю природою, і кооперація мала бути знищеною.

Отже, кредитна кооперація в центрально-східних українських землях, що входили до складу Радянської України, припинила своє існування в 1930 році.

З приєднанням у 1939 році західних областей України до складу СРСР, кредитна кооперація на цій території також була ліквідована.

У червні 1992 року до нової самостійної України прибула друга делегація представників українських кредитних спілок США, Канади та Австралії. У травні 1993 року українцям Канади вдалось переконати свій уряд в необхід-ності допомоги Україні і Програму технічної допомоги розвитку кредитних спілок в Україні було затверджено. У вересні 1993 року, під впливом україн-ської діаспори, уряд США схвалив аналогічну Програму.

20 вересня 1993 року Указом Президента України було затверджене "Тимчасове Положення про кредитні спілки в Україні". Після цього процес відродження кредитних спілок в Україні став набувати реальних рис. У Києві були відкриті представництва Всесвітньої ради кредитних спілок та Канадської кооперативної асоціації, які розпочали реалізацію відповідно американської та канадської Програм технічної допомоги розвитку кредитних спілок в Україні. Їх партнерами були українські кредитні спілки США та Канади. 7 лютого 1994 року Національний банк України затвердив Типовий Статут кредитної спілки, після чого почалось стрімке виникнення кредитних спілок у більшості областей України.

1.2 Фінансовий та організаційний механізм діяльності кредитної спілки

20 грудня 2001 року Верховною Радою України прийнято Закон України „Про кредитні спілки” [3], з 22 січня 2002 року після підписання Президентом України закон набрав чинності.

Сучасна законодавча база діяльності кредитних спілок в Україні станом на кінець 2008 року складається з:

- Закону України "Про фінансові послуги та державне регулювання ринків фінансових послуг" [2],

- Закону України “Про кредитні спілки“ [3],

- Закону України “Про запобігання та протидію легалізації (відмиванню) доходів, одержаних злочинним шляхом” [5],

- Закону України “Про захист прав споживачів” [4],

- нормативно-правових актів Державної комісії з регулювання ринків фінансових послуг України тощо.

Особливості організації кредитних спілок в Україні викладені в Законі України «Про кредитні спілки» [3], який визначає організаційні, правові та економічні засади створення та діяльності кредитних спілок, їх об'єднань, права та обов'язки членів кредитних спілок та їх об'єднань.

Кредитна спілка згідно закону України «Про фінансові послуги та державне регулювання ринків фінансових послуг» [2] є фінансовою установою, виключним видом діяльності якої є надання фінансових послуг, передбачених цим Законом.

На рис.1.3. – 1.4 та в табл.1.6 наведені обумовлені законом України «Про кредитні спілки» [3]:

структура органів управління кредитної спілки;

фінансовий механізм діяльності кредитної спілки;

класифікація внесків членів кредитної спілки;

Рис.1.3. Структура органів управління кредитної спілки [3]

Фінансовий механізм кредитної спілки наведений схемою на рис.1.3:

- Члени кредитної спілки (вкладники) вкладають до кредитної спілки свої гроші;

- Інші члени кредитної спілки (позичальники) беруть ці гроші в кредити;

- За користування кредитом позичальники сплачують проценти;

- Отримані від позичальників проценти сплачуються вкладникам як винагорода за вклад та використовуються на покриття витрат на здійснення діяльності кредитної спілки та формування її резервів

Капітал кредитної спілки складається з пайового, резервного та додаткового капіталів, а також залишку нерозподіленого доходу спілки і не може бути меншим 10 відсотків від суми її загальних зобов'язань(табл.1.6).

Пайовий капітал кредитної спілки формується за рахунок обов'язкових та додаткових пайових членських внесків членів кредитної спілки.

Резервний капітал призначений для відшкодування можливих збитків кредитної спілки, які не можуть бути покритими за рахунок надходжень поточного року, забезпечення платоспроможності кредитної спілки та захисту заощаджень її членів.

Таблиця 1.6

Класифікація внесків членів кредитної спілки [3]

| ВНЕСОК:

|

Поворотний

|

Обов’язковий

|

Платний

|

| Вступний

|

НІ

|

ТАК

|

НІ

|

| Обов’язковий пайовий внесок

|

ТАК

|

ТАК

|

ТАК

|

| Додатковий пайовий внесок

|

ТАК

|

НІ/ТАК

|

ТАК

|

| Вклад на депозитний рахунок

|

ТАК

|

НІ

|

ТАК

|

Резервний капітал кредитної спілки формується за рахунок вступних внесків членів кредитної спілки та частини доходів кредитної спілки до моменту досягнення ним не менш як 15 відсотків від суми активів, зважених на ризик кредитної спілки. Статутом кредитної спілки можуть бути передбачені й інші джерела формування резервного капіталу.

При ліквідації спілки залишок коштів резервного капіталу зараховується до Державного бюджету України.

Додатковий капітал кредитної спілки формується за рахунок цільових внесків членів спілки, благодійних внесків фізичних та юридичних, осіб, безоплатно отриманого майна і необоротних засобів.

У разі ліквідації спілки залишок додаткового капіталу зараховується до Державного бюджету України.

З метою покриття передбачуваних збитків від неповернення кредитів кредитною спілкою за рахунок частини доходів кредитної спілки формується резерв забезпечення покриття втрат від неповернених позичок. Порядок формування і використання резерву забезпечення покриття втрат визначається Уповноваженим органом.

Кредитна спілка створює інші резерви та фонди відповідно до нормативно-правових актів Уповноваженого органу, статуту та рішень загальних зборів кредитної спілки.

Кредитна спілка відповідно до свого статуту [5] (рис.1.5):

- приймає вступні та обов'язкові пайові та інші внески від членів спілки;

- надає кредити своїм членам на умовах їх платності, строковості та забезпеченості в готівковій та безготівковій формі. Отримувати кредити від імені членів кредитної спілки можуть також фермерські господарства та приватні підприємства, які знаходяться у їх власності. Розмір кредиту, наданого одному члену кредитної спілки, не може перевищувати 20 відсотків від капіталу кредитної спілки;

- залучає на договірних умовах внески (вклади) своїх членів на депозитні рахунки як у готівковій, так і в безготівковій формі. Зобов'язання кредитної спілки перед одним своїм членом не можуть бути більше 10 відсотків від загальних зобов'язань кредитної спілки;

- виступає поручителем виконання членом спілки зобов'язань перед третіми особами;

- розміщує тимчасово вільні кошти на депозитних рахунках в установах банків, які мають ліцензію на право роботи з вкладами громадян, об'єднаній кредитній спілці, а також придбаває державні цінні папери, перелік яких встановлюється Уповноваженим органом, та паї кооперативних банків;

- залучає на договірних умовах кредити банків, кредити об'єднаної кредитної спілки, кошти інших установ та організацій виключно для надання кредитів своїм членам, якщо інше не встановлено рішенням Уповноваженого органу. Загальна сума залучених коштів, у тому числі кредитів, не може перевищувати 50 відсотків вартості загальних зобов'язань та капіталу кредитної спілки на момент залучення;

- надає кредити іншим кредитним спілкам, якщо інше не встановлено рішенням Уповноваженого органу;

- виступає членом платіжних систем;

- оплачує за дорученням своїх членів вартість товарів, робіт і послуг у межах наданого йому кредиту;

- провадить благодійну діяльність за рахунок коштів спеціально створених для цього фондів.

Провадження кредитною спілкою іншої діяльності, крім передбаченої чинним Законом [3], не допускається.

Послуги членам органів управління та працівникам кредитної спілки надаються на умовах, що не можуть відрізнятися від звичайних, та з дотриманням вимог щодо уникнення конфлікту інтересів.

Кредитна спілка має право самостійно встановлювати:

- розмір плати (процентів), яка розподіляється на пайові членські внески та нараховується на внески (вклади), що знаходяться на депозитних рахунках членів кредитної спілки;

- розмір плати (процентів) за користування кредитами, наданими кредитною спілкою;

- ціни (тарифи) на послуги, що надаються кредитною спілкою;

- види кредитів, що надаються кредитною спілкою, умови надання та строки повернення кредитів;

- способи забезпечення кредитних зобов'язань, вимоги щодо забезпечення погашення кредитів.

Нерозподілений дохід, що залишається у розпорядженні кредитної спілки за підсумками фінансового року, розподіляється за рішенням загальних зборів, у тому числі між членами кредитної спілки, пропорційно розміру їх пайових внесків у вигляді відсотків (процентів). При цьому в першу чергу відбувається необхідне поповнення капіталу та резервів. Сума доходу, яка розподіляється на додаткові пайові членські внески, визначається з дотриманням умови, що доходність додаткових пайових членських внесків не може перевищувати більш ніж у два рази середньозважену процентну ставку доходності внесків (вкладів) членів кредитної спілки на депозитних рахунках за їх наявності. Решта доходу, що залишилася після формування капіталу і резервів та розподілу на додаткові пайові членські внески, розподіляється на обов'язкові пайові членські внески.

З метою координації своєї діяльності, надання взаємодопомоги та захисту спільних інтересів кредитні спілки мають право на добровільних засадах створювати асоціації кредитних спілок. Місцеві - у рамках однієї адміністративно-територіальної одиниці, визначеної статтею 133 Конституції України, якщо членами такого об'єднання є більш як третя частина кількості кредитних спілок, які діють на території такої адміністративно-територіальної одиниці, але у кількості не менше трьох кредитних спілок. Всеукраїнські асоціації - асоціації кредитних спілок, діяльність яких поширюється на територію всієї України, за умови, що членами таких асоціацій є кредитні спілки більш ніж з половини адміністративно-територіальних одиниць, визначених частиною другою статті 133 Конституції України.

Державне регулювання діяльності кредитних спілок в Україні здійсню-ється Державною комісією з регулювання ринків фінансових послуг України [10] згідно 2 основним документам:

- «Ліцензійні умови провадження діяльності кредитних спілок з надання фінансових послуг» [13];

- «Положення про фінансові нормативи діяльності та критерії якості сис-теми управління кредитних спілок та об'єднаних кредитних спілок» [ 12].

«Ліцензійні умови провадження діяльності кредитних спілок з надання фінансових послуг» [13] розроблені відповідно до вимог Законів України "Про фінансові послуги та державне регулювання ринків фінансових послуг" [2], "Про кредитні спілки" [3], Положення про Державну комісію з регулювання ринків фінансових послуг України, затвердженого Указом Президента України від 4 квітня 2003 року N 292/2003 [10], Положення про Державний реєстр фі-нансових установ, затвердженого розпорядженням Державної комісії з регулю-вання ринків фінансових послуг України від 28 серпня 2003 року N 41 [15]:

1. «Ліцензійні умови..» встановлюють вимоги, які є обов'язковими для виконання заявником та ліцензіатом як на дату подання заяви, так і протягом усього строку її дії.

Для залучення внесків (вкладів) членів кредитної спілки на депозитні рахунки, використання таких коштів для надання їм кредитів кредитна спілка зобов'язана отримати ліцензію на здійснення діяльності по залученню внесків (вкладів) членів кредитної спілки на депозитні рахунки.

Для надання фінансових кредитів за рахунок залучених коштів (кредитів банків, коштів інших установ та організацій) кредитна спілка зобов'язана отри-мати ліцензію на здійснення діяльності кредитної спілки з надання фінансових кредитів за рахунок залучених коштів, крім внесків (вкладів) членів кредитної спілки на депозитні рахунки.

Діяльність кредитної спілки з надання фінансових кредитів за рахунок капіталу кредитної спілки, а також коштів об'єднаних кредитних спілок, залу-чених кредитною спілкою, що є їх членом, та коштів спільних фінансових фон-дів асоціацій кредитних спілок, утворених їх членами, не потребує отримання ліцензії.

2. Кредитна спілка зобов'язана здійснювати діяльність з надання фінан-сових послуг, зазначену у відповідній ліцензії на підставі договору, який має відповідати вимогам статті 6 Закону України "Про фінансові послуги та державне регулювання ринків фінансових послуг", статті 11 Закону України "Про захист прав споживачів" [4] , а також містити:

- умови, які не суперечать одна одній та не містять положень з неодноз-начним трактуванням;

- порядок нарахування та виплати процентів (методи нарахування процентів, періодичність виплати процентів та форму розрахунку тощо), у тому числі при достроковому розірванні договору (стосується діяльності по залученню внесків (вкладів) членів кредитної спілки на депозитні рахунки);

- порядок нарахування та сплати процентів (методи нарахування процентів, періодичність сплати процентів та форму розрахунку, інше) (стосується діяльності з надання фінансових кредитів за рахунок залучених коштів, крім внесків (вкладів) членів кредитної спілки на депозитні рахунки);

- положення про необхідність підписання додаткового договору в разі зміни умов цього договору;

- порядок зміни і припинення дії договору, а також порядок здійснення розрахунків між сторонами;

- положення про необхідність письмового повідомлення сторін договору щодо зміни свого місцезнаходження (адреси) однією із сторін;

- інформацію про забезпечення кредиту (стосується діяльності з надання фінансових кредитів за рахунок залучених коштів, крім внесків (вкладів) членів кредитної спілки на депозитні рахунки);

- строк, протягом якого кредитна спілка зобов'язана надати кредит пози-чальнику, графік повернення основної суми кредиту та погашення процентів за ним (стосується діяльності з надання фінансових кредитів за рахунок залучених коштів, крім внесків (вкладів) членів кредитної спілки на депозитні рахунки);

- номер та дату укладання договору.

Зміст договору з надання фінансових послуг кредитною спілкою повинен відповідати предмету цього договору.

«Положення про фінансові нормативи діяльності та критерії якості сис-теми управління кредитних спілок та об'єднаних кредитних спілок» [12], роз-роблено Держфінпослуг України, призначене для забезпечення стабільної діяльності кредитних спілок та об'єднаних кредитних спілок (далі - кредитні спілки), своєчасного виконання ними зобов'язань перед своїми членами, а також запобігання можливим втратам капіталу через ризики, що притаманні діяльності кредитних спілок (Додаток Д).

Положенням встановлюються нормативи щодо капіталу, платоспромож-ності, якості активів, ризиковості операцій, прибутковості та ліквідності, а та-кож критерії якості системи управління.

Залежно від ризиків діяльності кредитної спілки, обсягу та характеру проведення операцій, наявності мережі відокремлених підрозділів режими ре-гулювання кредитних спілок, окрім об'єднаних кредитних спілок, поділяються на три групи регулювання (табл.1.7):

Таблиця 1.7

Параметри віднесення кредитних спілок до груп режимів регулювання та критерії дати віднесення [12]

| Група режимів регулювання кредитних спілок

|

Параметри

|

Критерії ідентифікації дати віднесення до групи режимів регулювання

|

Значення параметрів

|

| перша

|

1. Розмір активів

|

дата, що настає за датою закінчення кварталу

|

> 10 млн. грн.

|

| 2. Наявність відокремлених підрозділів за територією, на якій зареєстрована кредитна спілка

|

внесення інформації про відокремлений підрозділ кредитної спілки до Держреєстру фінустанов

|

х

|

| 3. Провадження діяльності з переказу коштів

|

дата отримання ліцензії на певний вид господарської діяльності

|

х

|

| 4. Питома вага кредитів з великим ризиком (більше 10 % капіталу) у загальному кредитному портфелі

|

дата, що настає за датою закінчення кварталу

|

> 60 %

|

| друга

|

1. Розмір активів

|

дата, що настає за датою закінчення кварталу

|

розмір від 500 тис. грн. до 10 млн. грн.

|

| 2. Наявність відокремлених підрозділів у межах адміністративно-територіальної одиниці, на території якої зареєстрована кредитна спілка

|

внесення інформації про відокремлений підрозділ кредитної спілки до Держреєстру фінустанов

|

х

|

| 3. Провадження видів діяльності, які підлягають обов'язковому ліцензу-ванню згідно із законодавством України (крім переказу коштів)

|

дата отримання ліцензії на певний вид господарської діяльності

|

х

|

| третя

|

1. Розмір активів

|

дата, що настає за датою закінчення кварталу

|

< 500 тис. грн.

|

| 2. Відсутність відокремлених підрозділів

|

х

|

х

|

| 3. Непровадження видів діяльності, які підлягають обов'язковому ліцен-зуванню по законодавству України

|

х

|

х

|

Розділ 2. Аналіз діяльності кредитних спілок на фінансовому ринку України

2.1 Сучасний стан розвитку кредитних спілок в Україні

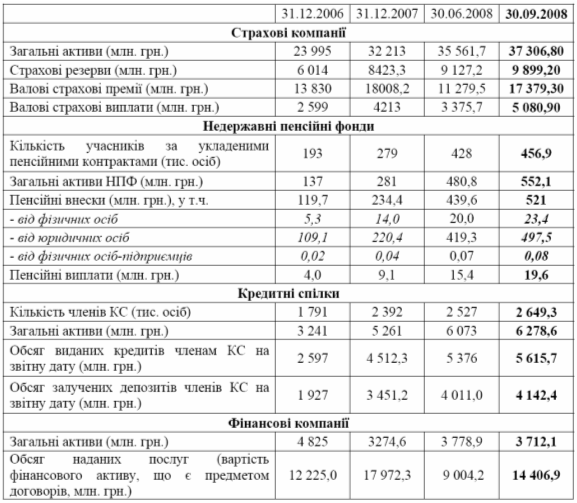

Результати розвитку ринків небанківських фінансових послуг України за 9 міс. 2008 року [49 ] вказують на продовження тенденцій щодо подальшого зростання кількості небанківських фінансових установ та збільшення обсягів та асортименту послуг, які надаються ними відповідно до законодавства:

- станом на кінець 2005 року до Державного реєстру фінансовихустанов було внесено інформацію про 1 612 небанківських фінансовихустанов [30];

- станом на кінець 2006 року було зареєстровано вже 1 745 установ [31];

- станом на кінець 2007 року в Держреєстрі налічувалось 1 907 фінанс-ових установ [32];

- cтаном на 31.03.08 до Державного реєстру фінансових установ було внесено інформацію про 1 938 небанківських фінансових установ (за 3 міс. 2008 року Держреєстр поповнився на 31 установу) [47];

- cтаном на 30.06.08 до Державного реєстру фінансових установ було внесено інформацію про 1 966 небанківських фінансових установ, що на 59 установ більше, ніж було на початок 2008 року [48];

- За ІІІ квартал 2008 року було зареєстровано ще 33 установи. Таким чином, на 30.09.08 їх загальна кількість (рис.2.1) досягла 1 999 [49].

Розширення спектру фінансових послуг та їх якості викликало зростання попиту на них і посприяло збільшенню кількості установ, що мають визначене законодавством право надавати такі послуги.

Разом із кількісними показниками, зростають і якісні показники діяльності небанківських фінансових установ. Так, якщо за результатами 2006 року загальний обсяг активів небанківських фінансових установ становив 32,7 млрд. грн., то на кінець 2007 року – 45,2 млрд. грн. (приріст 38,2%).

Випереджаючими темпами продовжують нарощувати активи недержавні пенсійні фонди (приріст 98%), кредитні спілки (приріст 62%) та фінансові компанії (приріст 46%) (рис.2.2).

Активи найвагомішого сектора ринку небанківських фінансових послуг – сектора страхування – зросли з початку 2007 року на 34%.

На кінець 2007 року кварталу на 20% скоротився обсяг активів ломбардів. Це, частково, викликано зменшенням кількості ломбардів через встановлення жорсткіших умов їх діяльності (за 2007 рік із Держреєстру було виключено 22 ломбарди).

Якщо за результатами 2007 року загальний обсяг активів небанківських фінансових установ становив 41,4 млрд. грн., то на кінець І півріччя 2008 року він збільшився майже на 5 млрд.грн. і склав 46,4 млрд. грн. (приріст 12,1%) –рис.2.3.

Рис. 2.3. Динаміка обсягів активів небанківських фінансових установ у 2006 -2008 роках, млн. грн. [31], [32], [48]

Випереджаючими темпами продовжують нарощувати активи недержавні пенсійні фонди (приріст 71,2%), фінансові компанії (приріст 15,4%) та кредитні спілки (приріст 15,4%). Також швидко почали зростати активи ломбардів (29,1%).

Активи найвагомішого сектору ринку небанківських фінансових послуг – сектору страхування зросли з початку року на 10,4%.

Якщо за результатами 2005 року доля активів небанківських фінансових установ у активах фінансового сектору України становила 10,2%, то за результатами 12 міс. 2007 року доля активів небанківських фінансових установ у активах фінансового сектору України знизилась до 7% (Рис.2.4 -2.6).

Тобто, небанківський фінансовий сектор у цілому ще значно відстає від банківського як за загальним обсягом активів, так і за темпами їх росту: якщо за 12 міс. 2007 року активи банків зросли на 75,3%, то активи небанківських фінансових установ (НФУ) – на 38%.

За результатами І півріччя 2008 року частка активів небанківських фінансових установ у загальних активах фінансового сектору ще зменшилась і становила 6,2% (рис.2.7). Небанківський фінансовий сектор продовжує значно відставати від банківського як за загальним обсягом активів, так і за темпами їх росту: якщо за І півріччя 2008 року активи банків зросли на 16,6%, то активи небанківських фінансових установ – на 12,1%.

Питома вага активів кредитних спілок на фінансовому ринку зросла з рівня 0,78% у 2005 році до рівня 1,0% у 2007 році (рис.2.4 -2.6) та зизилась до рівня 0,82% у 3 кварталі 2008 року.

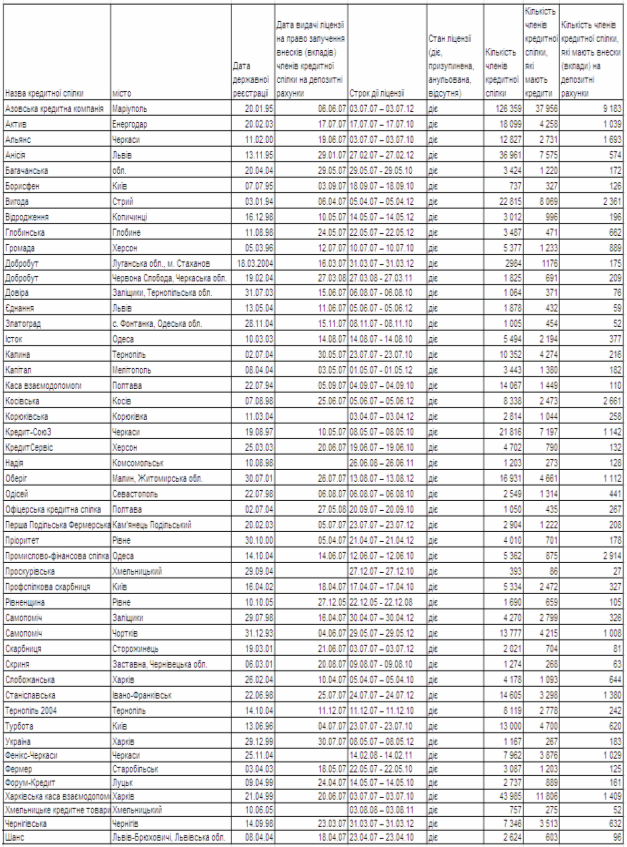

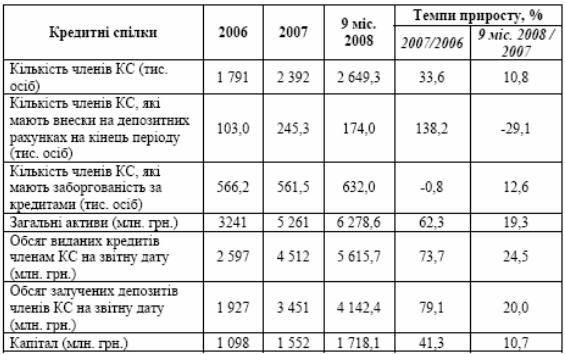

Ринок кредитних спілок України у 2008 році продовжує стрімко роз-виватися і демонструє позитивні тенденції (табл.2.2). Основні з них такі:

- значно підвищився рівень капіталізації переважної більшості кредитних спілок, а також суттєво покращився фінансовий стан частини з них;

- динаміка утворення нових кредитних спілок є незначною в порівнянні з динамікою формування мережі відокремлених підрозділів уже діючих на ринку кредитних спілок. Таким чином, зростає кількість майданчиків для надання послуг;

- кредитні спілки досягли вищого рівня організаційної та системної інтеграції через участь у всеукраїнських та місцевих асоціаціях, утворення об’єднання кредитних спілок “Програма захисту вкладів”, подальший розвиток мережі об’єднаних кредитних спілок, утворення нових елементів сервісної інфраструктури;

Таблиця 2.2

Загальні показники діяльності небанківських фінансових установ у 2006 - 2008 роках [48]

- започатковано проекти, що сприяють зростанню прозорості та відкри-тості діяльності кредитних спілок, підвищенню рівня економічної освіченості та захисту прав їх членів, впровадженню у кредитних спілках міжнародних кооперативних принципів в сфері управління, внутрішнього контролю та роз-криття інформації.

На кінець 2007 року до Державного реєстру фінансових установ було внесено інформацію про 834 кредитні установи, в тому числі 800 кредитних спілок, 7 інших кредитних установ та 27 юридичних осіб публічного права (табл.2.3).

Таблиця 2.3

Кількість кредитних установ у Державному реєстрі фінансових установ на 01.01.2008 [32]

Як і в попередні роки, кількість кредитних установ продовжувала збіль-шуватися (за 2007 рік на 53 одиниці, або на 7%), що свідчить про зростання-інтересу споживачів до цього сектора фінансового ринку та привабливість-системи кредитної кооперації і мікрокредитування для середньозабезпечених-верств населення завдяки їх певним перевагам над банківським кредитуванням.

Протягом 2007 року кількість членів кредитних спілок збільшилася майже на 34% і на 31.12.07 становила 2 млн. 391,6 тис. осіб, з яких 561,5 тис. осіб, або 23,5%, мають чинні кредитні договори та 245,3 тис. осіб (10,3%) мають внески на депозитних рахунках у кредитних спілках (рис. 2.8).

Рис.2.8. Динаміка кількості членів КС [32]

Як видно з графіків рисунка 2.8, за 2007 рік відбулася незначна зміна в структурі членів кредитних спілок. Так, за рахунок зменшення частки кількості членів кредитнихспілок, які мають чинні кредитні договори, відбулося збіль-шення часток членів, які мають чинні депозитні договори та інших, які на даний момент не користуються послугами кредитних спілок, але залишаються їх членами.

Як свідчить діаграма поділу кредитних спілок за кількістю членів станом на кінець 2004 року (рис.2.9) , серед КС переважали спілки з відносно невели-кою кількістю членів – до 100 осіб (35%) та від 100 до 500 осіб (32%). Частка великих КС, що об’єднують більше 5 тис.осіб, становить лише 4%.

Рис.2.9. Групування КС за кількістю членів станом на кінець 2004 року[30]

Рис.2.10. Групування КС за кількістю членів станом на кінець 2006 року [31]

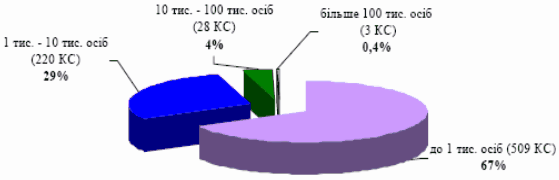

За результатами 2006 - 2007 року (рис.2.10 -2.11) , як і раніше, більшість кредитних спілок об’єднувала відносно невелику кількість членів – до 1000 осіб. На кінець 2007 року за кількістю членів кредитні спілки розподілилися таким чином: більшість кредитних спілок (61%) об’єднують до 1 тис. осіб; третина спілок – від 1 тис. до10 тис. осіб, біля 5% кредитних спілок залучили від 10 до 100 тис. членів і 4 спілки об’єднують понад 100 тис. членів (рис.14).

Рис.2.11. Групування КС за кількістю членів станом на кінець 2007 року[32]

Протягом І півріччя 2008 року кількість членів кредитних спілок збільшилася на 135 тис. осіб, або на 5,6%, і на 30.06.08 становила 2 526,6 тис. осіб, з яких 645,9 тис. осіб, або майже 25,6%, – члени КС, які мають чинні кредитні договори, та 169 тис. осіб (6,7%) – члени спілок, які мають внески на депозитних рахунках (рис.2.12 -2.13).

За результатами звітного періоду (1 півріччя 2008 року), як і раніше, більшість кредитних спілок об’єднувала відносно невелику кількість членів – до 1000 осіб. На кінець ІІ кварталу 2008 року за кількістю членів кредитні спілки розподілилися таким чином: більшість кредитних спілок (59%) об’єднують до 1 тис. осіб; трохи більше третини спілок – від 1 тис. до 10 тис. осіб, біля 5% кредитних спілок залучили від 10 до 100 тис. членів і 4 спілки об’єднують понад 100 тис. членів (рис.2.13).

Ринок кредитних спілок продовжує розвиватися і показує позитивні тенденції. На кінець ІІІ кварталу 2008 року до Державного реєстру фінансових установ України було внесено інформацію про 864 небанківські кредитні установи, в тому числі про 819 кредитних спілок, 16 інших кредитних установ та 29 юридичних осіб публічного права.

Протягом 9 місяців 2008р. кількість членів кредитних спілок збільшилася на 10,8% і на 30.09.08 становила 2 млн. 649 тис. осіб, з яких 632,0 тис. осіб, або майже 23,9% – члени КС, які мають чинні кредитні договори, та 174 тис. осіб (6,6%) – члени спілок, які мають внески на депозитних рахунках (рис. 2.14).

Як видно з графіків рисунка 2.14, за 9 місяців 2008 року відбулася незначна зміна в структурі членів кредитних спілок. Так, відбулося збільшення частки кількості членів кредитних спілок, які мають чинні кредитні договори, та інших членів, які на даний момент не користуються послугами кредитних спілок, але залишаються їх членами. Водночас зменшилася частка членів, які мають чинні депозитні договори.

За результатами звітного періоду (3 квартали 2008 року), як і раніше, більшість кредитних спілок об’єднувала відносно невелику кількість членів – до 1000 осіб. На кінець ІІІ кварталу 2008 року за кількістю членів кредитні спілки розподілилися таким чином: більшість кредитних спілок (59%) об’єднують до 1 тис. осіб; трохи більше третини спілок – від 1 тис. до 10 тис. осіб, біля 5% кредитних спілок залучили від 10 до 100 тис. членів і 4 спілки об’єднують понад 100 тис. членів (рис.2.15).

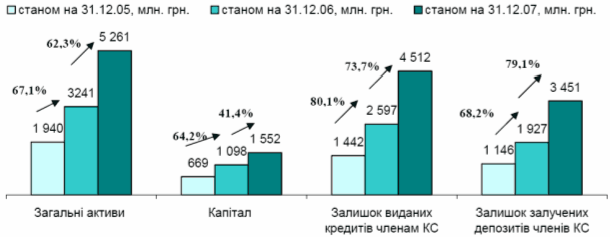

Загальний обсяг активів кредитних спілок протягом 2003 (Рис.2.16) – 2007 (рис.2.17) років зріс зрівня 760 млн.грн. в 7,5 разів та становив на кінець року 5 261 млн. грн., з яких 4 802,4 млн. грн., або 91,3% – це продуктивні‡ та решта 8,7% (458,2 млн. грн.) – непродуктивні активи.

У цілому система кредитних спілок України демонструє високі темпи зростання всіх основних показників діяльності (рис.2.16 -2.17). Так, загальний обсяг капіталу кредитних спілок зріс протягом 2007 року на 41,3% і станом на 31 грудня 2007 року становив 1 552 млн. грн. Найбільшу питому вагу в його складі складає пайовий капітал (1 112,9 млн. грн.).

Рис.2.16. Динаміка основних показників системи кредитних спілок у 2003 -2004 роках [30]

Рис.2.17. Динаміка основних показників системи кредитних спілок у 2005 -2007 роках [32]

Аналізуючи результати розвитку ринків небанківських фінансових послуг України за І півріччя 2008 року [48], можна відмітити, що у секторі кредитних спілок спостерігається стабільне зростання основних показників. Тут має місце не лише зростання активів, а й збільшення чисельності членів кредитних спі-лок, що свідчить про сталий системний розвиток цього сектора фінансового ринку та підвищення довіри споживачів до нього.

Продовжує користуватися широким попитом послуга кредитних спілок щодо залучення внесків своїх членів на депозитні рахунки. Так, станом на І півріччя 2008 року кредитними спілками залучено 4 011,0 млн. грн., що на 16% перевищує суму коштів, залучених на кінець 2007 року (рис.2.18).

Зросли також обсяги кредитування своїх членів кредитними спілками. Так, станом на І півріччя 2008 року кредитними спілками видано кредитів на суму 5 376 млн. грн., що на 19% більше, ніж на початок 2008 року.

Рис.2.18. Динаміка основних показників системи кредитних спілок станом на 30.06.2008 року [48]

Загальний обсяг активів кредитних спілок протягом 9 місяців 2008 року зріс на 19,3% та становив на кінець періоду 6 279 млн. грн., з яких 5 657,6 млн. грн., або 90,1% – це продуктивні1 та решта 9,9% (621 млн. грн.) – непро-дуктивні активи. У цілому система кредитних спілок України демонструє темпи зростання всіх основних показників діяльності (рис.2.19).

Рис.2.19. Динаміка основних показників системи кредитних спілок станом на 30.09.2008 року [49]

Загальний обсяг капіталу кредитних спілок зріс протягом півріччя на 10,7% і станом на 30 вересня 2008 року становив 1 718 млн. грн. Найбільшу питому вагу в його складі становить пайовий капітал (1 158,1 млн. грн.).

Протягом 9 місяців 2008 року кредитні спілки надали своїм членам 580,1 тис. кредитів на загальну суму 5 257,6 млн. грн.

Загальна сума заборгованості 632 тис. членів КС, що мали чинні станом на кінець ІІІ кварталу кредитні договори, становила 5 608,7 млн. грн., тобто в середньому кожен член - позичальник кредитної спілки на кінець кварталу мав 8,9 тис. боргу по кредиту.

Разом з кредитними спілками динамічно розвиваються інші кредитні установи. Так, активи інших кредитних установ за 9 місяців 2008 року зросли на 151,7% і на 30.09.08 становили 2 866,8 млн. грн. (активи на кінець 2007 року – 1 138,9 млн.грн.). Капітал кредитних спілок зріс у 5 разів і дорівнює 131,3 млн.грн. (на кінець 2007 року –– 25,15 млн.грн.). Протягом 9 місяців 2008 року іншими кредитними установами було надано 293 756 одиниць кредитів загальним обсягом 218,2 млн. грн.

Разом із зростанням кількості кредитних спілок відбувається зростання всіх їх основних показників (табл.Г.1 –Г.4 Додатку Г).

2.2 Аналіз депозитної та кредитної діяльності кредитних спілок

Аналіз депозитної та кредитної діяльності кредитних спілок України за 2004 -2008 роки показує наступну динаміку та структуру цих фінансових про-цесів.

Загальний алгоритм діяльності кредитної спілки полягає в [37]:

а) ресурсному наповненні джерел фінансування кредитних операцій:

- за рахунок вступних внесків членів КС;

- за рахунок обов’язкових пайових внесків членів КС;

- за рахунок додаткових пайових внесків членів КС;

- за рахунок злучення депозитних платних коштів членів КС;

- за рахунок залучених депозитних платних коштів не членів КС;

б) кредитній діяльності:

- видачі кредитів членам КС з розрахунковою ставкою, яка надає доходи від кредитування, що покриють плату за залучені депозити та управлінські вит-рати на інфраструктуру та утримання кредитної спілки;

- вільні від кредитів членам КС кошти КС можуть бути використані для створення фінансових резервів та вкладені в інші види кредитування, включа-ючи операції з цінними паперами.

Враховуючи вищенаведений алгоритм, основою управління кредитною та депозитною діяльністю кредитної спілки є:

узгодження розмірів депозитних ставок та ставок за кредитними операціями для отримання доходів;

узгодження строків повернення кредитних коштів для виконання зобов’язань по поверненню залучених на строк депозитних коштів з нарахованими відсотками за користування депозитом;

створення резервів на кредитний ризик можливого неповернення кредитів та несплати відсотків за користування кредитами;

створення резервів на можливі вимоги по достроковому поверненню залучених депозитів.

Результати аналізу кредитних портфелів у 2004 -2008 роках за даними звітів Держфінпослуг України [30], [31], [32], [48], [49] показали наступне.

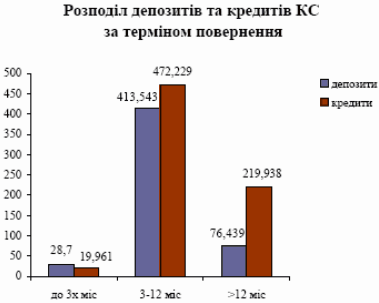

Сума кредитів, наданих членам кредитних спілок та кредитним спілкам, збільшилася протягом чотирьох кварталів 2004 р. на 41% і на кінець періоду становила 711,815 млн. грн. За терміном погашення структура наданих кредитів постійно змінювалася протягом року в бік переваги середньострокових креди-тів (від 3-12 міс.) над короткостроковими тадовгостроковими (66% всього порт-феля кредитних спілок у порівнянні з 3% та 31% відповідно). Заборгованість за простроченими та неповерненими кредитами становить близько 9,65% від за-гальної суми кредитів, наданих за 2004 рік. Необхідність дотримання певних нормативів обумовила збільшення фактично сформованного резерву забезпе-чення покриття втрат від неповернених кредитів в 4,5 рази, що вказує на значне загальне підвищення фінансової стійкості кредитних спілок.

Поряд із тим, існує висока заборгованість за простроченими та неповер- неними кредитами (69,814 млн. грн.) і досить висока заборгованість за безнадійними кредитами (778,4 тис. грн.).

Структура кредитного портфеля кредитних спілок у 2004 році поділяєть-ся таким чином (рис.2.21):

до 55% - споживчі кредити;

до 12% - комерційні кредити (для здійснення господарської діяль-ності);

до 25% - кредити, надані на інші потреби;

до 6% - кредити, надані на придбання, будівництво, ремонтжитла;

до 2% - кредити, надані на ведення фермерських та особистихселянсь-ких господарств.

Структура кредитного портфеля кредитних спілок у 2005 році поділяєть-ся таким чином (рис.2.22):

до 52,7% - споживчі кредити;

до 14,3% - комерційні кредити (для здійснення господарської діяль-ності);

до 23,2% - кредити, надані на інші потреби;

до 7,4% - кредити, надані на придбання, будівництво, ремонтжитла;

до 2,9% - кредити, надані на ведення фермерських та особистих селянських господарств.

Структура кредитного портфеля кредитних спілок у 2006 році поділяєть-ся таким чином (рис.2.23):

до 49,0% - споживчі кредити;

до 16,0% - комерційні кредити (для здійснення господарської діяль-ності);

до 24,0% - кредити, надані на інші потреби;

до 8,0% - кредити, надані на придбання, будівництво, ремонтжитла;

до 3,0% - кредити, надані на ведення фермерських та особистих селянських господарств.

Структура кредитного портфеля кредитних спілок у 2007 році поділяєть-ся таким чином (рис.2.24):

до 43,0% - споживчі кредити;

до 15,0% - комерційні кредити (для здійснення господарської діяль-ності);

до 31,0% - кредити, надані на інші потреби;

до 8,0% - кредити, надані на придбання, будівництво, ремонтжитла;

до 3,0% - кредити, надані на ведення фермерських та особистих селянських господарств.

За строковістю повернення, як і в попередньому році, найбільша частка усіх кредитів (58%) отримана на строк від 3 до 12 місяців, найменшим попитом користуються короткострокові кредити зі строком повернення до 3 місяців (2% від загального обсягу виданих кредитів станом на 31.12.07).

В 2007 році структура кредитів за видами суттєво не змінилася (рис.2.24), найбільш популярними залишаються споживчі кредити.

Протягом року кредитними спілками було надано кредитів іншим кре-дитним спілкам на суму 73,1 млн. грн., заборгованість на кінець року станови-ла 33 млн. грн.

Протягом 2007 року кредитні спілки надали своїм членам 856,9 тис. грн. кредитів на загальну суму 6 381,0 млн. грн., що майже на 50% більше обсягу кредитування у 2006 році році.

Загальна сума заборгованості 562 тис. членів КС, що мали чинні станом на кінець року кредитні договори, становила 4 512 млн. грн., тобто в середньо-му кожен член - позичальник кредитної спілки на кінець року мав 8 тис. грн. боргу по кредиту.

Рис.2.25. Динаміка середнього розміру кредиту, розподіленого на кожного члена КС за 2005 -2007 роки [32]

З початку 2007 року заборгованість за безнадійними боргами зросла на 648,8 тис. грн. і на кінець року становила близько 1559,3 тис. грн.

Таким чином, на протязі 2004 -2007 років структура виданих кредитів в сумарному кредитному портфелі кредитних спілок України має наступні зсуви:

питома вага споживчих кредитів з рівня 55% у 2004 році знизилась до 43,0% у 2007 році;

питома вага комерційних кредиті зросла з рівня 12,0% у 2004 році до рівня 16,0% у 2007 році;

питома вага «інших кредитів» зросла з рівня 23,2% до рівня 31,0%, тобто все більше члени КС беруть просто грошові кредити без цільового призначення кредиту.

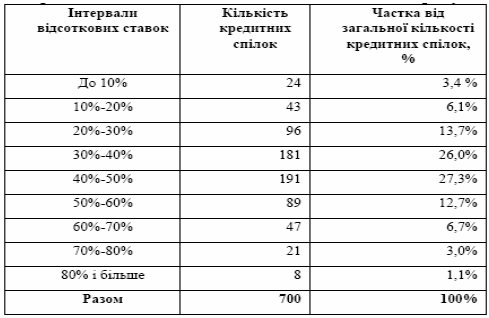

Зважаючи на досить широкий діапазон середньозважених відсоткових

ставок за кредитами членам кредитних спілок, можна стверджувати, що значна

кількість кредитних спілок (207 із 658 кредитних спілок, що подали звітність),

надаdfkb e 2006 -2007 роках кредити за середньозваженою ставкою у межах від 30 до 40% річних (табл.2.4 -2.5). Більше половини всіх кредитних спілок нада-вали своїм членам кредити за відсотковою ставкою в межах від 30% до 50% річних.

Таблиця 2.4

Розподіл кредитних спілок за середньозваженими відсотковими ставками за кредитами своїм членам станом на кінець 2006 року [31]

Таблиця 2.5

Розподіл кредитних спілок за середньозваженими відсотковими ставками за кредитами своїм членам станом на кінець 2007 року [32]

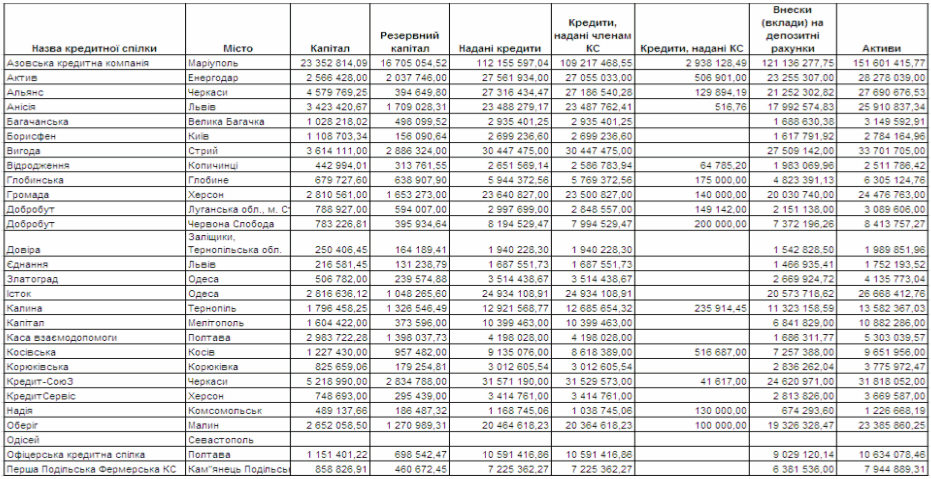

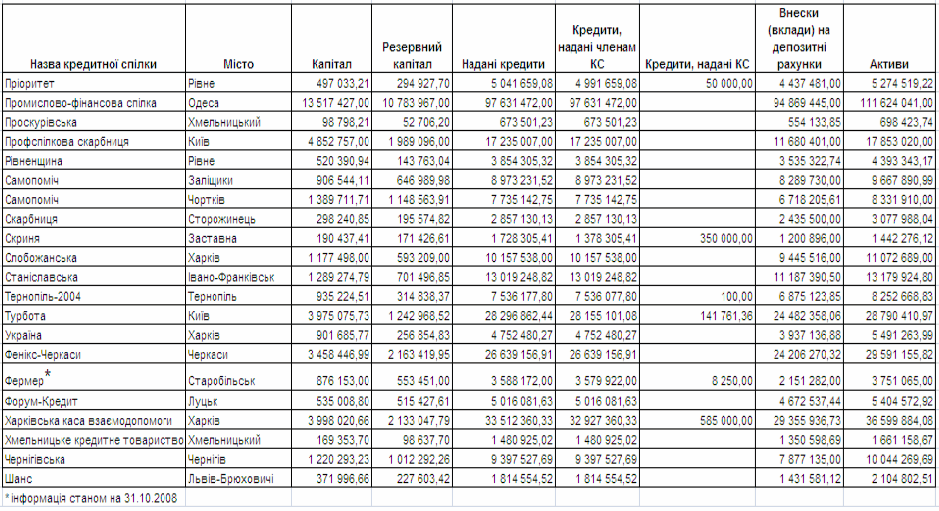

Основні показники діяльності кредитних спілок у розрізі регіонів України (за місцем знаходження головного офісу) наведено в таблицях додатку А.

Результати аналізу депозитних портфелів у 2004 -2008 роках за даними звітів Держфінпослуг України [30], [31], [32], [48], [49] показали наступне.

Протягом дванадцяти місяців 2004 року кредитними спілками залучено вкладів на депозитні рахунки членів кредитної спілки на загальну суму 554,286 млн. грн., що в 1,7 рази перевищує відповідний показник на початок року.

Характер змін внесків на депозитні рахунки членів кредитної спілки виглядає таким чином: внески до запитання зросли на 78,3%, внески до 3-х міс. – на 39,7%, внески 3-12 міс. – на 63,6%, довгострокові внески (>12 міс.) зросли у 2,5 рази (рис.2.26).

Порівнюючи структуру депозитів та наданих кредитів у 2004 році , мож-на стверджувати, що їх розподіл за терміном погашення є доволі однорідним: як серед кредитів, так і серед депозитів переважають середньострокові, термі-ном від 3х до 12 місяців.

Рис.2.26. Структура внесків на депозитні рахунки у 2004 році за терміном повернення [ 30]

Найменшим попитом користуються короткострокові кредити, які пере-криваються короткостроковими депозитами (до 3х місяців). Ситуація з довго-строковими кредитами і депозитами (>12місяців) протилежна – джерелом кре-дитування є не лише депозитні внески, але й значною мірою капітал кредитної спілки. Таким чином, беручи до уваги загальну однорідність тенденцій у креди-туванні та прийнятті депозитів, можна стверджувати, що загрози виникнення кризи ліквідності серед кредитних спілок у 2004 році не існувало (рис.2.27).

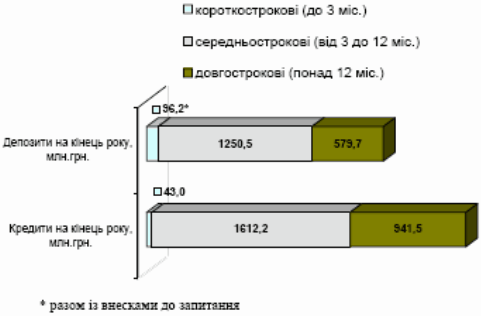

Як свідчать результати аналізу діаграми розподілу загальних сум кредитів та депозитів за строками розміщення та повернення в кредитних спілках України (рис.2.28,2.29) - у 2006 -2007 роках також загроза кризи ліквідності за номінальними строками розміщення та повернення була мінімальною. Реальна загроза виникала при неповерненні кредитів та достроковому припиненні депозитних договорів.

Рис.2.27. Діаграма розподілу загальних сум кредитів та депозитів за стоками розміщення та повернення в кредитних спілках України у 2004 році [30]

Рис.2.28. Діаграма розподілу загальних сум кредитів та депозитів за строками розміщення та повернення в кредитних спілках України станом на 31.12.2006 [32]

На кінець 2007 року сума внесків (вкладів) на депозитні рахунки ста-новила 3 451,2 млн. грн., що перевищує показник початку року на 83%.

Рис.2.29. Динаміка залучення депозитів кредитними спілками України у 2005 -2007 роках [32]

Найбільший обсяг внесків (56%) у 2007 році було залучено на період від 3 до 12 місяців, найменшу частку (0,4%) складають внески на блокований рахунок членів кредитної спілки.

Рис. 2.30. Діаграма розподілу загальних сум кредитів та депозитів за строками розміщення та повернення в кредитних спілках України станом на 31.12.2007 [32]

2.3 Основні ризики діяльності та проблеми розвитку кредитних спілок України

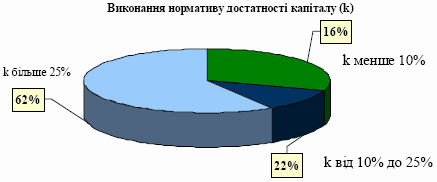

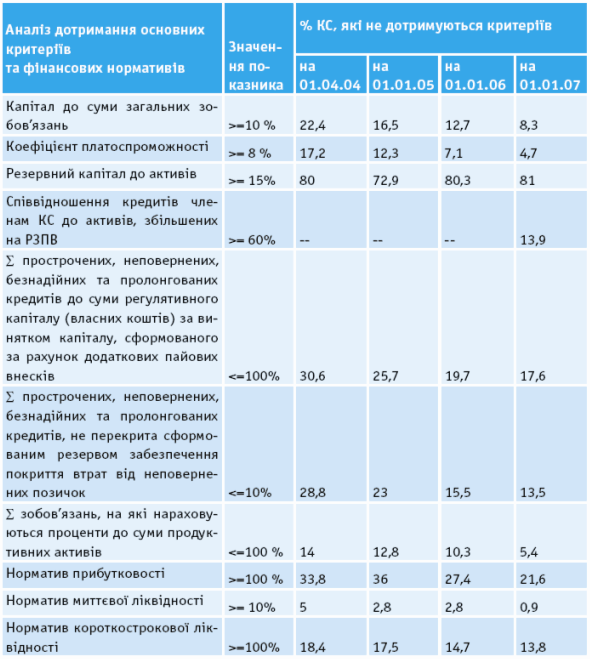

Відповідно до «Положення про критерії та фінансові нормативи діяль-ності кредитних спілок та об'єднаних кредитних спілок» [ 12 ] вони мають дот-римуватись певних рівнів фінансових нормативів, що, апріорі, повинно міні-мізувати ризики їх фінансової діяльності .