| РЕФЕРАТ

Курсова робота містить: 47 сторінок комп’ютерного тексту, 22 джерела, 3 рисунка, таблиця, 4 додатка.

Мета роботи – вивчення та виклад теоретичного матеріалу який стосується організації і методики проведення аудиту податкової звітності з податку на прибуток підприємств.

Об’єкт дослідження – процес організації і методики проведення аудиту податкової звітності з податку на прибуток.

Предмет курсової роботи – організація і методика проведення аудиту податкової звітності з податку на прибуток підприємств..

Методи дослідження: описовий, порівняльний, аналітичний, табличний.

Аудит - це перевірка публічної бухгалтерської звітності, обліку, первинних документів та іншої інформації щодо фінансово-господарської діяльності суб'єктів господарювання з метою визначення достовірності їх звітності, обліку, його повноти і відповідності чинному законодавству та встановленим нормативам.

Аудиторська перевірки проводиться в три етапи: початковий, безпосередньо перевірка, кінцевий. При перевірці аудитор повинен з’ясувати правильність нарахування податку на прибуток, ведення бухгалтерського обліку та порядок заповнення і сплати податку.

АУДИТ, ПОДАТОК НА ПРИБУТОК ПІДПРИЄМСТВ, ВАЛОВІ ДОХОДИ, ВАЛОВІ ВИТРАТИ, ДЕКЛАРАЦІЯ З ПОДАТКУ НА ПРИБУТОК ПІДПРИЄМСТВ, СТАДІЇ АУДИТОРСЬКОЇ ПЕРЕВІРКИ, АУДИТОРСЬКИЙ ЗВІТ, АУДИТОРСЬКИЙ ВИСНОВОК.

ЗМІСТ

ВСТУП

РОЗДІЛ 1. МЕТА, ЗАВДАННЯ, ДЖЕРЕЛА ІНФОРМАЦІЇ, НОРМАТИВНА БАЗА ПРОВЕДЕННЯ АУДИТУ ПОДАТКОВОЇ ЗВІТНОСТІ ЩОДО ПОДАТКУ НА ПРИБУТОК

1.1 Мета та завдання аудиту податкової звітності

1.2 Особливості нормативної бази аудиту податку на прибуток (дохід)

РОЗДІЛ 2. ПОРЯДОК ОРГАНІЗАЦІЇ ПОДАТКОВОГО І БУХГАЛТЕРСЬКОГО ОБЛІКУ ТА ДОКУМЕНТАЛЬНЕ ОФОРМЛЕННЯ ОПЕРАЦІЙ З ПОДАТКУ НА ПРИБУТОК

РОЗДІЛ 3. МЕТОДИКА АУДИТУ ПОДАТКОВОЇ ЗВІТНОСТІ ЩОДО ПОДАТКУ НА ПРИБУТОК

3.1 Підготовчий етап приведення аудиту податкової звітності. Складання програми аудиту

3.2 Методика проведення аудиту податкової звітності з податку на прибуток

3.2.1 Методика проведення аудиту нарахування і сплати податку на прибуток

3.2.2 Перевірка заповнення і подання Декларації з податку на прибуток

3.3 Заключний етап – складання аудиторського висновку

ВИСНОВКИ

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

ДОДАТКИ

ВСТУП

Згідно із ст. 4 Закону "Про аудиторську діяльність" від 22 квітня 1993р. № 3125-XII, аудит - це перевірка публічної бухгалтерської звітності, обліку, первинних документів та іншої інформації щодо фінансово-господарської діяльності суб'єктів господарювання з метою визначення достовірності їх звітності, обліку, його повноти і відповідності чинному законодавству та встановленим нормативам.

Законами України передбачені випадки, коли проведення аудиту є обов'язковим, але може проводитися також добровільний аудит. Перевірка податкової звітності з податку на прибуток може бути частиною аудиторської перевірки більш об'ємного об'єкта аудита, а може бути і окремим предметом договору між аудиторською фірмою (аудитором) і клієнтом.

Одним із основних податків є податок на прибуток. Податок на прибуток – це прямий податок, об’єктом оподаткування якого є балансовий прибуток (з відповідними корективами), який визначається як різниця між валовими доходами і валовими витратами. Платниками податку на прибуток є юридичні особи — суб’єкти підприємницької діяльності, а також бюджетні організації в частині комерційної діяльності. Певна частина господарюючих суб’єктів сплачує податки відповідно до спрощеної системи оподаткування суб’єктів малого підприємництва.

Предметом аудиту податку на прибуток є господарські процеси та операції, пов’язані із розрахунками підприємства з бюджетом, а також відносини, що виникають при цьому на підприємстві та за його межами.

Мета аудиту податку на прибуток – підтвердити правильність, своєчасність та повноту нарахування і перерахування податку, правильність ведення обліку за цими розрахунками, правильність заповнення звітності та відповідність даних облікових реєстрів даним податкової звітності.

Законом України "Про систему оподаткування" встановлено, що відповідальність за правильність обчислення, своєчасність сплати податків і зборів (обов’язкових платежів) і додержання законів про оподаткування несуть платники податків і зборів (обов’язкових платежів) відповідно до законів України. Тому питання правильності і нарахування сплати податків приділяється значна увага платників податків. Виходячи з цього можна сказати, ща аудиторська перевірка звітності з податку на прибуток вимагає особливого детального розгляду, що пов’язано не тільки із суттєвістю даного питання, а й з складностями нарахування цього податку, що пов’язано з особливостями і недоліками нормативно-правової бази з цього питання.

Метою даної курсової роботи є вивчення та виклад теоретичного матеріалу який стосується організації і методики проведення аудиту податкової звітності з податку на прибуток підприємств.

Завданнями роботи є:

1. Розкрити необхідність, мету, завдання проведення аудиту податкової звітності з податку на прибуток

2. Розкрити методику ведення обліку податку на прибуток, нарахування і сплату даного податку.

3. Розкрити методику аудиту податкової звітності з податку на прибуток і звернути увагу на особливості у проведенні даного виду аудиту.

Структура роботи складається з трьох розділів. У першому розкривається мета, завдання, джерела інформації, нормативна база проведення аудиту податкової звітності щодо податку на прибуток, у другому – розкривається порядок організації податкового і бухгалтерського обліку та документальне оформлення операцій з податку на прибуток. Третій розділ – організація і методика проведення аудиту податкової звітності з податку на прибуток, структурована по етапам аудиторської перевірки. .

В процесі дослідження застосовувалися такі методи: методи логічного аналізу, індукції і дедукції, описовий метод, табличний.

Інформаційною базою для написання курсової роботи були: нормативні джерела (Закон України "Про оподаткування прибутку підприємств", П(С)БО 17 "Податок на прибуток", більшість матеріалу взято з підручників Ткаченко Н. М., Кулаковської А. П., Лень В. С. Згурського О., Коцупатрого М. також були використані наукові статті з даної тематики.

РОЗДІЛ 1. МЕТА, ЗАВДАННЯ, ДЖЕРЕЛА ІНФОРМАЦІЇ, НОРМАТИВНА БАЗА ПРОВЕДЕННЯ АУДИТУ ПОДАТКОВОЇ ЗВІТНОСТІ ЩОДО ПОДАТКУ НА ПРИБУТОК

1.1 Мета та завдання аудиту податкової звітності

Метою аудиту розрахунків з бюджетом з податку на прибуток є висловлення думки аудитора щодо достовірності, об'єктивності та відповідності чинному законодавству показників звітності по нарахуванню та сплаті податку на прибуток.

Функціональними задачами є: коригування (рекомендації щодо виправлення помилок) та розроблення пропозицій на підставі проведеного аудиторського дослідження щодо альтернативних методів оподаткування, які для клієнта є більш оптимальними.

В Кодексі професійної етики аудиторів України, затвердженому рішенням Аудиторської палати України від 18.12.1998р. № 73, окремий розділ 5 "Податкова практика" присвячено діяльності аудиторів, які надають професійні послуги в сфері оподаткування. В даному розділі наголошується на тому, що завданням аудитора є створення атмосфери найбільшого сприяння клієнтові за умови дотримання принципів об’єктивності та конфіденційності. При цьому у разі підготовки податкової звітності для клієнтів аудитор не має права гарантувати абсолютну правильність, а також те, що запропоновані рекомендації щодо оподаткування не підлягають ніякому сумніву. Навпаки, аудитор повинен переконатися в тому, що клієнту відомо про існуючі обмеження, властиві консультаціям з питань оподаткування, щоб у разі неправильного або неоднозначного тлумачення окремих питань оподаткування третіми особами його думка не сприймалася б користувачами послуг за остаточну істину.

Основними джерелами інформації для перевірки розрахунків з бюджетом є:

- бухгалтерські записи на рахунку 64 "Розрахунки за податками і платежами", 98 "Податки на прибуток", регістри синтетичного і аналітичного обліку, баланс та інші види фінансової звітності;

- Декларація про прибуток підприємства;

- бухгалтерські розрахунки та довідки у випадку виправлення допущених помилок;

- виписки банків і додані до них документи про перерахування належних сум до бюджету;

- акти минулих перевірок державної податкової адміністрації тощо.

1.2 Особливості нормативної аудиту податку на прибуток (дохід)

Існування в нашій країні двох видів обліку – бухгалтерського та податкового – і наявність у зв’язку з цим істотних розбіжностей у методиці визначення бухгалтерського та податкового прибутку призвело до необхідності стандартизації підходу до відображення у фінансовій звітності витрат, доходів, активів і зобов’язань з податку на прибуток. Нормативним актом, який визначає методологічні засади такого відображення є Положення (стандарт) бухгалтерського обліку 17 "Податок на прибуток", яке застосовується з 2001 року.

П(С)БО 17 застосовується підприємствами, організаціями та іншими юридичними особами незалежно від форм власності, які згідно з чинним законодавством є платниками податку на прибуток. Крім того, необхідно відзначити, що п. 43 П(С)БО "Фінансовий звіт суб’єкта малого підприємництва" говорить, що у статті "Податок на прибуток" відображається сума податку на прибуток, яка відповідно до П(С)БО 17 визначається в розмірі поточного податку на прибуток. Таким чином, суб’єкти малого підприємництва також не використовують П(С)БО 17.

У чому ж суть зазначеного стандарту? Перш за все слід зауважити, що для підприємства сума податку на прибуток відноситься в бухгалтерському обліку до складу витрат. У податковому ж обліку податок на прибуток до валових витрат не включається. А відповідно до п. 7 П(С)БО 16 витрати визнаються витратами певного періоду одночасно з визнанням доходу, для отримання якого вони здійснені, що відповідає одному з принципів бухгалтерського обліку – принципу відповідності доходів і витрат, передбачених Законом України "Про бухгалтерський облік і фінансову звітність в Україні". Річ у тім, що ті чи інші господарські операції можуть призводити до виникнення доходів і витрат у бухгалтерському обліку й валових доходів і витрат у податковому обліку неодночасно, а в певних випадках відображатись у зазначених статтях тільки в одному з видів обліку. У результаті, наприклад, податок може бути сплачений з операцій, дохід від яких ще не отримано. П(С)БО 17 запроваджує низку методик для справедливого відображення витрат з податку на прибуток у фінансовій звітності.

Необхідно зазначити, що при проведенні аудиту податкової звітності з податку на прибуток необхідно керуватися Законом України "Про аудиторську діяльність" від 14 вересня 2006 року № 140-V, Законом України "Про оподаткування прибутку підприємств" від 22.05.97 р. № 283/97 – ВР та прийнятим Законом України від 24.10.02 р. № 349- "Про внесення змін до Закону України "Про оподаткування прибутку підприємств", Указом Президента України "Про спрощену систему оподаткування" N 746/99 від 28.06.99, нормативами аудиту та іншими нормативно-правовими актами.

РОЗДІЛ 2. ПОРЯДОК ОРГАНІЗАЦІЇ ПОДАТКОВОГО І БУХГАЛТЕРСЬКОГО ОБЛІКУ ТА ДОКУМЕНТАЛЬНЕ ОФОРМЛЕННЯ ОПЕРАЦІЙ З ПОДАТКУ НА ПРИБУТОК

Дані про порядок організації бухгалтерського обліку валових доходів, витрат, документальне оформлення операцій з податку на прибуток подані на прикладі будівельного підприємства "БНВ – стройсервіс"

Узагальнена інформація про розрахунки підприємства за всіма видами платежів до бюджету, включаючи податки з працівників підприємства, та за фінансовими санкціями, що справляються в дохід бюджету, обліковується на рахунку 64 "Розрахунки за податками і платежами". Порядок справляння таких платежів регулюється чинним законодавством; для кожного податку передбачена своя ставка, строк сплати, об'єкт оподаткування, регламентуючий документ тощо.

При проведенні аудиту слід керуватися законами України та іншими нормативними документами, що регулюють питання податків, які діяли на час нарахування та сплати податків.

За кредитом рахунка 64 "Розрахунки за податками й платежами" відображаються нараховані платежі до бюджету, за дебетом — належні до відшкодування з бюджету податки, їх сплата, списання тощо.

Рахунок 64 "Розрахунки за податками й платежами" має такі субрахунки:

641 "Розрахунки за податками": ведеться облік податків, які нараховуються та сплачуються відповідно до чинного законодавства (податок на прибуток, податок на додану вартість, інші податки).

На субрахунку 642 "Розрахунки за обов'язковими платежами" ведеться облік розрахунків за зборами (обов'язковими платежами), які справляються відповідно до чинного законодавства та облік яких не ведеться на рахунку 65 "Розрахунки зі страхування".

На субрахунку 643 "Податкові зобов'язання" ведеться облік суми податку на додану вартість, визначену виходячи із суми одержаних авансів (попередньої оплати) за готову продукцію, товари, інші матеріальні цінності та нематеріальні активи, роботи, послуги, що підлягають відвантаженню (виконанню).

Па субрахунку 644 "Податковий кредит" ведеться облік суми податку на додану вартість, на яку підприємство набуло права зменшити податкове зобов'язання.

Аналітичний облік розрахунків за податками й платежами ведеться за їх видами.

На основі показників про фінансові результати від звичайної діяльності розраховується величина податку на прибуток від цієї діяльності. Сума податку на прибуток, обчислена за діючою ставкою податкового законодавства, буде відображена за дебетом рахунка 79 "Фінансові результати" у кореспонденції з субрахунком 981 "Податки на прибуток від звичайної діяльності". Після вирахування податку на прибуток від звичайної діяльності визначають фінансовий результат від звичайної діяльності – прибуток або збиток, тобто із раніше показаної суми прибутку вираховується сума податку на прибуток.

Підприємницькі структури повинні сплачувати також податок із сум прибутку, який отримано від надзвичайної діяльності. В цьому зв’язку визначаються надзвичайні доходи або надзвичайні витрати. Особливістю є те, що результати від надзвичайних подій показуються згорнутим сальдо, тобто показується або сума надзвичайних доходів, або сума надзвичайних втрат. Ці дані заповнюються на підставі показників обліку, показаних за дебетом субрахунку 75 "Надзвичайні доходи" у кореспонденції з кредитом рахунка 794 "Результат надзвичайних подій".

Якщо в звіті показано прибуток від надзвичайних подій, то розраховується величина податку, який в бухгалтерському обліку відображається за дебетом рахунка 794 "Результат надзвичайних подій" у кореспонденції з кредитом субрахунку 982 "Податки на прибуток від надзвичайних подій".

З метою визначення суми валових доходів бухгалтери ведуть, а аудитори перевіряють Книгу обліку валових доходів (табл. 1). Облік у книзі ведеться за двома подіями по кожній господарській операції: зарахування коштів від покупця або відвантаження товарів датою збільшення валового доходу вважається дата, яка припадає на одну з подій, що сталася раніше.

Таблиця 2.1 Книга обліку валових доходів

| 1-ша подія

|

2-га подія

|

| № з\п

|

дата

|

документ

|

контрагент

|

Заборгованість на "01"__200х р.

|

Господарська операція

|

сума

|

Сума, віднесена до складу валових доходів

|

Довідково ПДВ

|

Дата

|

документ

|

Господарська операція

|

Сума погашення заборгованості

|

| Дт

|

Кт

|

| |

|

|

|

|

|

|

|

|

|

|

|

|

|

| |

|

|

|

|

|

|

|

|

|

|

|

|

|

Валові витрати виробництва та обігу – сума будь-яких витрат платника податку у грошовій, матеріальній або нематеріальній формах, здійснюваних як компенсація вартості товарів (робіт, послуг), які придбаваються (виготовляються) платником податку для їх подальшого використання у власній господарській діяльності.

Валові витрати ведуться в книзі обліку валових витрат, яка по своїй структурі аналогічна книзі обліку валових доходів.

Книга обліку валових витрат ведеться за двома подіями. У Книзі обліку валових витрат робиться повне розшифрування першої події, а саме: дата виникнення, документ, на підставі якого зроблений запис, назва контрагента – постачальника, виконавця, зміст господарської операції, сума, яка входить до складу валових витрат у звітному періоді, сума податку на додану вартість, яка зазначена постачальником у податковій накладній [13, c. 397-398].

РОЗДІЛ 3. МЕТОДИКА АУДИТУ ПОДАТКОВОЇ ЗВІТНОСТІ ЩОДО ПОДАТКУ НА ПРИБУТОК

3.1 Підготовчий етап приведення аудиту податкової звітності

Велика кількість податків і зборів, недосконалість податкового законодавства, великий податковий тиск на підприємства, необхідність різного відображення однієї і тієї ж операції в бухгалтерському і податковому обліку, що залежить від розбіжностей у законодавстві тощо, збільшують властивий ризик підприємства. А з урахуванням великих штрафів, які накладаються на підприємства за порушення податкового законодавства, та пені, що стягується за прострочення платежів, аудиторський ризик збільшується.

Тому аудит розрахунків із бюджетом є одним із найтрудомісткіших, найскладніших і найвідповідальніших в аудиторській практиці.

Ще до початку роботи аудитору з метою зниження свого підприємницького ризику необхідно обумовити всі питання перевірки цих розрахунків із клієнтом і відбити їх у договорі, в загальному плані та програмі.

Слід чітко встановити і погодити обсяг перевірки (період, що перевіряється, види податків тощо) та метод організації перевірки (суцільний, вибірковий). Зазвичай, правильність нарахування податків і зборів та своєчасність їх сплати проводять суцільним методом. Суцільний метод організації перевірки дає змогу максимально знизити ризик, але потребує багато часу і трудозатрат, що, в свою чергу, збільшує плату за аудит.

Підприємство може забажати проведення аудиту шляхом вибіркової перевірки. У такому разі аудитор повинен провести вибірку відповідно до національного нормативу МСА 530 "Аудиторська вибірка та інші процедури вибіркової перевірки" і обов'язково документально оформити всю проведену роботу відповідно до національного нормативу МСА 230 "Документація" [13, c. 406-407].

Відносини між аудиторською фірмою і підприємством, яке перевіряється оформляються договором (Додаток 1).

На початковій стадії проводиться знайомство з бізнесом клієнта, початкове дослідження об’єкта аудита, планування аудита, яке включає складання загального плану та програми аудиторської перевірки.

Ефективна організація аудиту передбачає дотримання послідовності певних етапів аудиторської перевірки. Перший етап - процес планування, метою якого є звернення уваги аудитора на найважливіші напрямки аудиту, на виявлення проблем, які слід перевірити найретельніше.

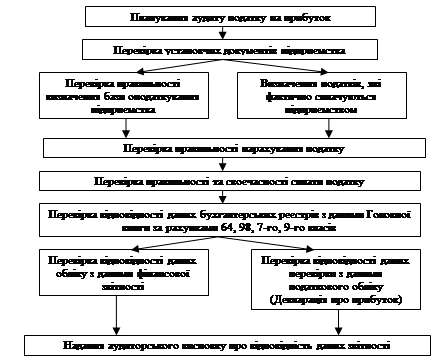

Послідовність проведення аудиту з податку на прибуток може бути представлена у вигляді схеми (рис. 1).

Рисунок 1 Аудит податку на прибуток

Програма аудиту податку на прибуток передбачає здійснення наступних кроків:

1. Вивчення діючої нормативної бази, яка стосується оподаткування податком на прибуток, зокрема основний нормативний акт – Закон України "Про оподаткування прибутку підприємств" від 22.05.1997р. №283/97-ВР з усіма змінами і доповненнями, у т.ч. внесеними Законом України від 24.12.2002р. №349-IV та від 01.07.2004р. №1957-IV (далі Закон про прибуток).

2. Визначення джерел інформації, необхідних для перевірки розрахунків з бюджетом з податку на прибуток.

3. Визначення, чи є підприємство платником податку на прибуток.

Ознаки віднесення суб’єктів господарської діяльності до платників визначені ст.2 Закону про прибуток.

4. Визначення, чи здійснює підприємство операції особливого виду, чи користується пільгами при сплаті податку на прибуток, в яких обсягах; перевірка правомірності віднесення доходів до категорії тих, що звільнені від оподаткування.

При цьому слід звернутися до норм ст.7 Закону про прибуток, що регламентує порядок оподаткування операцій особливого виду, а саме оподаткування товарообмінних (бартерних) операцій (п.7.1), страхової діяльності (п.7.2), операцій із розрахунками в іноземній валюті (п.7.3), операцій з пов'язаними особами (п.7.4), операцій з торгівлі цінними паперами та деривативами (п.7.6), оподаткування спільної діяльності на території України без створення юридичної особи (п.7.7), оподаткування дивідендів (п.7.8), операцій з борговими вимогами та зобов'язаннями (п.7.9), доходів від виконання довгострокових договірних зобов'язань (п.7.10) тощо.

Особливу увагу слід звернути на особливості оподаткування окремих платників податку (п.7.13).

5. Перевірка правильності визначення підприємством об'єктів та бази оподаткування.

5.1. Перевірка правильності розрахунку показника валового доходу.

При перевірці слід керуватися ст.4 Закону про прибуток

5.2. Перевірка правильності розрахунку показнику валових витрат.

При перевірці слід керуватися ст.5 Закону про прибуток

5.3. Перевірка правильності розрахунку приросту (убутку) балансової вартості покупних матеріалів, сировини, комплектуючих виробів i напівфабрикатів на складах, у незавершеному виробництві та залишках готової продукції.

Правила ведення обліку приросту (убутку) встановлено "Порядком ведення платниками податку обліку приросту (убутку) балансової вартості покупних матеріалів, сировини, комплектуючих виробів i напівфабрикатів на складах, у незавершеному виробництві та залишках готової продукції", затвердженим наказом Мінфіну України від 11.06.98р. №124 i зареєстрованим у Мін’юсті України 03.07.98 р. за № 417/2857.

5.4. Перевірка правильності розрахунку амортизаційних відрахувань.

5.4.1. Перевірка відповідності віднесення витрат на ті, які підлягають амортизації

ті, які не підлягають амортизації та повністю відносяться до складу валових витрат звітного періоду та ті, які не підлягають амортизації та провадяться за рахунок відповідних джерел фінансування

5.4.2. Перевірка правильності розподілу основних засобів за групами та відповідність застосування норм амортизації щодо кожної групи.

П. 8.2.2. Закону про прибуток регламентує поділ основних засобів на 4 групи та встановлює у відсотках до балансової вартості кожної з груп такі квартальні норми амортизації.

5.5. Перевірка правильності остаточного розрахунку об’єкту оподаткування

Відповідно до ст.3 Закону про прибуток об'єктом оподаткування є прибуток, який визначається шляхом зменшення суми скоригованого валового доходу звітного періоду, визначеного згідно з п.4.3 Закону про прибуток на суму валових витрат платника податку, визначених ст.5 Закону та суму амортизаційних відрахувань, нарахованих згідно із ст.8 і 9 цього Закону. Якщо об'єкт оподаткування від’ємним, то, відповідно до п.6.1 Закону про прибуток, сума такого від’ємного значення підлягає включенню до складу валових витрат першого календарного кварталу наступного податкового року. Розрахунок об'єкта оподаткування за наслідками трьох кварталів та року здійснюється з урахуванням від’ємного значення об'єкта оподаткування попереднього року у складі валових витрат таких податкових періодів наростаючим підсумком до повного погашення такого від’ємного значення.

6. Перевірка правильності застосування ставок податку.

7. Перевірка правильності ведення бухгалтерського обліку розрахунків з бюджетом з податку на прибуток, а також правильності відображення в бухгалтерському обліку та фінансовій звітності різниць, що виникають в наслідок розбіжності правил податкового і бухгалтерського обліку.

7.1. Перевірка правильності відображення в бухгалтерському обліку основних господарських операцій та відповідність даного відображення вимогам податкового законодавства щодо дат виникнення валових доходів та валових витрат.

7.2. Перевірка обґрунтованості відстрочених податкових активів та відстрочених податкових зобов’язань, та правильності їх відображення в бухгалтерському обліку та Балансі.

Розбіжності між обліковим прибутком/збитком (визначеним в бухгалтерському обліку і відображеним у Звіті про фінансові результати за звітний період) та податковим прибутком/збитком (визначена за податковим законодавством об'єктом оподаткування за звітний період) обумовлені існуванням постійних та тимчасових різниць.

7.3. Здійснення остаточної перевірки правильності розрахунку витрат з податку на прибуток.

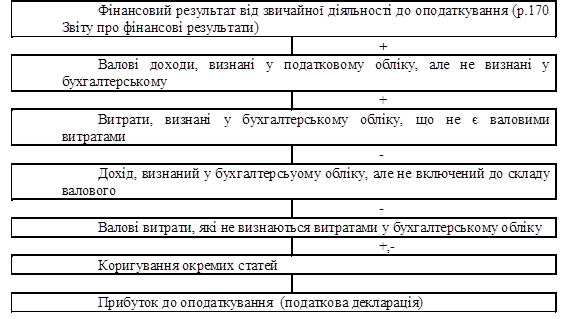

При перевірці слід керуватися такими формулами:

Рисунок 2

Алгоритм розрахунку має бути таким:

-визначення складу постійних різниць;

-визначення суми тимчасових різниць;

-визначення розмірів відстрочених податкових активів та відстрочених податкових зобов’язань;

-визначення різниці між відстроченими податковими активами та відстроченими податковими зобов’язаннями.

При перевірці правильності розрахунку слід вдатися до таких дій:

-визначити поточний податок на прибуток, отриманий за даними податкового обліку (множенням об’єкту оподаткування на ставку);

-визначити обліковий податок на прибуток;

-визначити різницю між податковим та обліковим податком;

-визначити суму відстроченого податку (Різницю між податковим та обліковим податком - Постійні різниці*%).

7.4. Здійснення остаточної перевірки правильності ведення обліку розрахунків з бюджетом з податку на прибуток та відображення інформації у фінансовій звітності.

7.5. Перевірка правильності узгодження даних податкового та бухгалтерського обліку.

Узгодження даних, тобто визначення прибутку до оподаткування повинне відбуватися таким чином:

Рисунок 3

8. Перевірка правильності заповнення Декларації про прибуток підприємства.

9. Перевірка своєчасності подання податкової звітності до органів Державної податкової служби та своєчасність сплати податку на прибуток до бюджету.

При виявленні під час проведення аудиту помилок у розрахунках витрат на сплату податку на прибуток необхідно надати відповідні рекомендації щодо виправлення таких помилок. Для цього на підприємстві:

-складають бухгалтерську довідку із зазначенням причин допущеної помилки в тому періоді, в якому виявлено й виправлятиметься помилка;

-розраховують й сплачують суму недоїмки з податку на прибуток та пеню за прострочення платежу;

-повідомляють орган податкової служби за місцем реєстрації платника в письмовій формі про суму донарахованого податку на прибуток та розраховану суму пені за прострочення платежу.

Складання бухгалтерської довідки є підставою для відображення господарських операцій на рахунках бухгалтерського та в системі податкового обліку для виправлення допущеної помилки із зазначенням причин. До бухгалтерської довідки необхідно додати розрахунки суми недоїмки з податку на прибуток та пені за прострочення платежу, повідомлення податкового органу про суму донарахованих податку на прибуток та пені за прострочення платежу потрібне для відображення даних за особовим рахунком підприємства.

10. За результатами виконаної роботи надання підприємству - клієнту аудиторського висновку щодо достовірності звітної інформації.

3.2 Методика проведення аудиту податкової звітності з податку на прибуток

3.2.1 Методика проведення аудиту нарахування і сплати податку на прибуток

Нестабільність фінансового стану держави, високий рівень оподаткування і криза розрахунків негативно впливають на рівень бюджетного дефіциту. Непосильний податковий прес з боку держави на юридичних і фізичних осіб є стримуючим фактором розвитку виробництва, торгівлі і побуту, призводить до виникнення заборгованості перед державою, підприємствами і громадянами.

Нині фінансові та інші органи по завжди сприяють ефективній перевірці формування і витрачання бюджетних коштів, тому попередній контроль і поточний аудит н умовах формування ринкового середовища і фінансової стабілізації мають зайняти основне місце в роботі фінансових, контрольно-ревізійних, митних органів та аудиторських фірм. Створена в Україні податкова служба покликана здійснювати жорсткий контроль за правильністю вирахування сум платежів і своєчасністю їх перерахування у доход державного бюджету.

Отже, завдання аудитора — встановлення за всіма видами платежів у бюджет і позабюджетних платежів правильності обчислення суми платежів, своєчасності внесків (перерахувань) податків, з'ясування причин прострочення платежів.

Основними джерелами інформації при цьому є: довідки і розрахунки за окремими видами платежів, виписки банку і прикладені до них документи про перерахування належних сум у бюджет, бухгалтерські записи по рахунку 64 "Розрахунки за податками й платежами", журнал № 3, відомості, машинограми.

Перед початком проведення аудиту необхідно перевірити наявність прямих податків на підприємстві (податок на прибуток, прибутковий податок з громадян, податок на додану вартість).

Під час аудиторської перевірки правильності нарахування і сплати окремих видів податків керуються законодавчими актами про оподаткування прибутку підприємств.

Закон України "Про внесення змін до Закону України "Про оподаткування прибутку підприємств" від 24.12.02 р. № 349-ΙV визначає нові положення із нарахування та оплати податку на прибуток підприємств. У процесі проведення аудиту по оподаткуванню прибутку підприємств необхідно з’ясувати, перш за все, сутність основних понять та господарських операцій з їх нарахуванні і сплати.

У Законі України "Про оподаткування прибутку підприємств" визначені наступні терміни: податок на прибуток, оподаткування прибутку підприємств, платник податку на прибуток. Податок на виплату виграшів, доходи від страхової діяльності, інші податки, які утримуються при виплаті доходів (прибутків), є видами податку на прибуток і не вважаються нововведеними податками.

Платниками податку на прибуток згідно ст. 2 даного Закону є:

-суб’єкти господарської діяльності, бюджетні, громадські та інші підприємства, установи, організації, які здійснюють діяльність, спрямовану на отримання прибутку як на території України, так і за її межами;

-фізичні та юридичні особи, створені у будь-якій організаційно-правовій формі, які отримують їх доходи із джерелом походження з України, за винятком установ і організацій, що мають дипломатичний статус згідно з міжнародними договорами України або Законом;

-філії, відділення та інші відокремлені підрозділи платників податку, що не мають статусу юридичної особи, розташовані на території іншої, ніж такий платник податку, територіальної громади.

Об'єктом оподаткування згідно ст. З цього Закону є:

1) прибуток, який визначається шляхом зменшення загальної суми доходу платника податку від усіх видів діяльності, отриманого (нарахованого) протягом звітного періоду у грошовій, матеріальній або нематеріальній формі як на території України, так і за її межами;

2) суми податку на додану вартість, нарахованого на вартість продажу товарів (робіт, послуг), суми коштів або вартості майна, отриманого платника як компенсація (відшкодування) за примусове відчудження іншого майна платника податку у випадках, передбачених законодавством;

3) суми коштів або вартість майна, отриманого платником податку за рішенням суду (арбітражного суду) або внаслідок задоволення претензій у порядку, встановленому законодавством, як компенсація прямих витрат або збитків, понесених платником податку в результаті порушення його прав та інтересів, що охороняються законом, якщо вони платником податку не були віднесені до складу валових витрат або відшкодовані за рахунок коштів страхових резервів;

4) суми коштів у частіші надмірно сплачених податків, зборів (обов'язкових платежів), що повертаються або мають бути повернені платнику податку з бюджетів, якщо такі суми не були включені до складу валових витрат;

5) суми коштів або вартість майна, що надходить платнику податку у вигляді прямих інвестицій у корпоративні права, емітовані таким платником податку, у тому числі грошові або майнові внески, згідно з договорами про спільну діяльність на території України без створення юридичної особи;

6) суми доходів органів виконавчої влади та органів місцевого самоврядування від надання державних послуг (видачі дозволів (ліцензій), сертифікатів, посвідчень, реєстрації, інших послуг, обов'язковість придбання яких передбачена законодавством) у разі зарахування таких доходів до відповідних бюджетів;

7) суми доходів, накопичуваних на пенсійних рахунках у межах механізму додаткового пенсійного забезпечення, а також суми надходжень до інших неприбуткових установ і організацій;

8) кошти спільного інвестування інститутів спільного інвестування

9) суми одержаного платником податку емісійного доходу;

10) номінальну вартість узятих на облік, але неоплачених (непогашених) цінних паперів, які засвідчують відносини позики, а також платіжних документів, емітованих (виданих) боржником на користь (на ім'я) платника податку як забезпечення або підтвердження заборгованості такого боржника перед таким платником податку (облігацій, ощадних сертифікатів, казначейських зобов'язань, векселів, боргових розписок, акредитивів, чеків, гарантій, банківських наказів та інших подібних платіжних документів);

11) доходи від спільної діяльності на території України без створення юридичної особи, дивіденди, отримані платником податку від інших платників податку;

12) кошти або майно, які повертаються власнику корпоративних прав, емітованих юридичною особою, після повної і кінцевої ліквідації такої юридичної особи-емітента або після закінчення договору про спільну діяльність, але не вище від номінальної вартості акцій (часток, паїв);

13) кошти або майно, що надходять у вигляді міжнародної технічної допомоги, яка надається іншими державами відповідно до міжнародних угод, що набрали чинності у встановленому законодавством порядку

14) кошти, що надаються платнику податку — суб'єктові інноваційної діяльності спеціалізованими державними і комунальними інноваційними фінансово-кредитними установами відповідно до Закону України "Про інноваційну діяльність" та у порядку, визначеному Кабінетом Міністрів України;

15) вартість основних фондів, безоплатно отриманих платником податку з метою здійснення їх експлуатації у випадках, передбачених законодавством.

До них відносяться:

Основні фонди, отримані за рішенням органів центральної виконавчої влади;

-у разі отримання спеціалізованими експлуатуючими підприємствами об'єктів енергопостачання, газо- і теплозабезпечення, водопостачання, каналізаційних мереж відповідно до рішень місцевих органів виконавчої влади та виконавчих органів рад, прийнятих у межах їх повноважень;

-у разі отримання підприємствами комунальної власності об'єктів соціальної інфраструктури.

Об'єктом оподаткування є також: кошти або майно, що надаються у вигляді безповоротної допомоги громадським організаціям інвалідів та підприємствам і організаціям та кошти (до 1 січня 2003 року), що надходять з окремого спеціального рахунка Державного казначейства України підприємствам гірничо-металургійного комплексу на реалізацію інвестиційних проектів, у тому числі для проведення реструктуризації, виведення надлишкових та неефективних потужностей, відповідно до ст. З Закону України "Про подальший розвиток гірничо-металургійного комплексу".

Якщо об’єкт. оподаткування платника податку із числа резидентів за результатами податкового року має від'ємне значення об'єкта оподаткування (з урахуванням суми амортизаційних відрахувань), сума такого від'ємного значення підлягає включенню до складу валових витрат першого календарного кварталу наступного податкового року. Розрахунок об'єкта оподаткування за наслідками півріччя, трьох кварталів та року здійснюється з урахуванням від'ємного значення об'єкта оподаткування попереднього року у складі валових витрат таких податкових періодів наростаючим підсумком до повного погашення такого від'ємного значення.

Податковий орган не може відмовити у прийнятті податкової декларації, яка містить від'ємне значення об'єкта оподаткування, з причин наявності такого від'ємного значення.

У разі, коли від'ємне значення об'єкта оподаткування декларується платником податку протягом чотирьох послідовних податкових періодів, податковий орган має право провести позачергову перевірку правильності визначення об'єкта оподаткування. В інших випадках наявність від'ємного значення об'єкта оподаткування не є достатньою підставою для проведення такої позачергової перевірки.

Доходи та витрати від здійснення товарообмінних (бартерних) операцій визначаються, виходячи з договірної ціни такої операції, але не нижчої за звичайні ціни.

Платник податку щоквартально подає розрахунок фінансових результатів товарообмінних (бартерних) операцій разом з податковою декларацією про прибуток до податкового органу за місцезнаходженням такого платника податку. Оподатковувані доходи від страхової діяльності (крім страхування життя) страховиків-резидентів оподатковуються за ставкою у розмірі 3 відсотки суми валового доходу, одержаного від страхової діяльності.

Для цілей оподаткування страхової діяльності під оподатковуваним доходом слід розуміти суму страхових платежів, страхових внесків, страхових премій (далі — сума валових внесків), одержаних (нарахованих) страховиками-резидентами протягом звітного періоду за договорами страхування і перестрахування ризиків на території України або за її межами (крім договорів страхування життя), зменшених на суму страхових платежів (страхових внесків, страхових премій), сплачених (нарахованих) страховиком за договорами перестрахування з резидентом та сплачених за договорами перестрахування з нерезидентом у тому ж податковому періоді.

Оподатковувані доходи страховиків-резидентів, отримані за договорами довгострокового страхування життя, оподатковуються за ставкою 0 відсотків у разі дотримання вимог до таких договорів.

До валових витрат платників податку — суб'єктів валютного ринку відносяться також будь-які витрати, пов'язані з оплатою послуг інших осіб, що здійснюють конверсійні (обмінні) операції за дорученням таких платників податку.

З метою оподаткування операцій з пов'язаними особами дохід, отриманий платником податку від продажу товарів (робіт, послуг) пов'язаним особам, визначається виходячи з договірних цін, але не менших за звичайні ціни на такі товари (роботи, послуги), що діяли на дату такого продажу.

Витрати, понесені платником податку у зв’язку з придбанням товарів (робіт, послуг) у пов'язаної особи визначаються виходячи з договірних цін, але не більших за звичайні ціни, що діяли на дату такого придбання.

Витрати платника податку, понесені по сплаті процентів за депозитами, орендними платежами, цивільно-правовими договорами пов'язаним з платником податку особам, визначаються виходячи з договірних цін (процентних ставок за депозит), але не вищих за звичайні ціни (звичайні процентні ставки за депозит).

До валового доходу платника податку включається прибуток від продажу (обміну, інших видів відчуження) основних фондів або нематеріальних активів, що підлягають амортизації.

При оподаткуванні дивідендів у разі прийняття рішення щодо їх виплати, емітент корпоративних прав, на які нараховуються дивіденди, провадить зазначені виплати власнику таких корпоративних прав пропорційно частці його у статутному фонді підприємства-емітента таких корпоративних прав незалежно від того, чи була діяльність такого підприємства-емітента прибутковою протягом звітного періоду при наявності інших власних джерел для виплати дивідендів, а також від того, чи є наявним прибуток, розрахований за правилами податкового обліку чи ні.

Згідно статті 10 Закону прибуток платників податку, включаючи підприємства, засновані на власності окремої фізичної особи, оподатковується за ставкою 25 % до об'єкта оподаткування (з 1 січня 2004 року).

Спрощена система оподаткування, обліку та звітності запроваджується для таких суб’єктів малого підприємництва:

фізичних осіб, які здійснюють підприємницьку діяльність без створення юридичної особи і у трудових відносинах з якими, включаючи членів їх сімей, протягом року перебуває не більше 10 осіб та обсяг виручки яких від реалізації продукції (товарів, робіт, послуг) за рік не перевищує 500 тис. гривень;

юридичних осіб — суб’єктів підприємницької діяльності будь-якої організаційно-правової форми та форми власності, в яких за рік середньооблікова чисельність працюючих не перевищує 50 осіб і обсяг виручки яких від реалізації продукції (товарів, робіт, послуг) за рік не перевищує 1 млн. гривень. Суб’єкт підприємницької діяльності — юридична особа, який перейшов на спрощену систему оподаткування, обліку та звітності, самостійно обирає одну з наступних ставок єдиного податку:

6 відсотків суми виручки від реалізації продукції (товарів, робіт, послуг) без урахування акцизного збору у разі сплати податку на додану вартість згідно із Законом України "Про податок на додану вартість" ;

10 відсотків суми виручки від реалізації продукції (товарів, робіт, послуг), за винятком акцизного збору, у разі включення податку на додану вартість до складу єдиного податку.

Доходи, отримані від здійснення підприємницької діяльності, що обкладається єдиним податком, не включаються до складу сукупного оподатковуваного доходу за підсумками звітного року такого платника та осіб, що перебувають з ним у трудових відносинах, а сплачена сума єдиного податку є остаточною і не включається до перерахунку загальних податкових зобов’язань як самого платника податку, так і осіб, які перебувають з ним у трудових відносинах, включаючи членів його сім’ї, які беруть участь у підприємницькій діяльності.

Суб’єкти малого підприємництва — фізичні особи мають право самостійно обрати спосіб оподаткування доходів за єдиним податком шляхом отримання свідоцтва про сплату єдиного податку.

Ставка єдиного податку для суб’єктів малого підприємництва -

фізичних осіб встановлюється місцевими радами за місцем їх державної реєстрації залежно від виду діяльності і не може становити менше 20 гривень та більше 200 гривень на місяць.

У разі коли фізична особа — суб’єкт малого підприємництва здійснює кілька видів підприємницької діяльності, для яких установлено різні ставки єдиного податку, нею придбавається одне свідоцтво і сплачується єдиний податок, що не перевищує встановленої максимальної ставки.

У разі коли платник єдиного податку здійснює підприємницьку діяльність з використанням найманої праці або за участю у підприємницькій діяльності членів його сім’ї, ставка єдиного податку збільшується на 50 відсотків за кожну особу.

Суб’єкт підприємницької діяльності — фізична особа, яка сплачує єдиний податок, звільняється від обов’язку нарахування, відрахування та перерахування до державних цільових фондів зборів, пов’язаних з виплатою заробітної плати працівникам, які перебувають з ним у трудових відносинах, включаючи членів його сім’ї.

При аудиторській перевірці аудитору необхідно з'ясувати правильність обліку валового прибутку. При цьому необхідно зіставити ідентичність балансових даних про прибуток з його обліком у Головній книзі, регістрах аналітичного обліку за рахунком 29 "Фінансові результати" та Звітом про фінансові результати/Аудитору потрібно впевнитися у реальності сум з дебету і кредиту рахунків 70 "Доходи від реалізації", 79 "Фінансові результати", 90 "Собівартість реалізації", а також у законності витрат, включених у собівартість.

Аудитору слід уточнити правильність виведення оборотів і сальдо по рахунку 98 "Податки на прибуток" на кінець звітного періоду та перевірити законність відображення кореспонденції господарських операцій з обліку оподаткування.

У разі виявлення при аудиті неточностей у розрахунках з податку на прибуток необхідно вжити заходів щодо їх усунення та з'ясувати своєчасність сплати штрафів, пені податковим адміністраціям за неправильне визначення розміру платежу або його несвоєчасну сплату та за чий рахунок вони віднесені.

При проведенні аудиту необхідно впевнитись у правильності складання бухгалтерських проводок по нарахуванню та сплаті податку на прибуток, ведення аналітичного та синтетичного обліку по рахунку 64 "Розрахунки за податками і платежами", у кредит якого записують суми, що підлягають внесенню в дохід бюджету, а в дебет — внесені платежі.

Слід уточнити правильність виведення оборотів і сальдо на кінець звітного періоду, для чого дані аналітичного обліку треба порівняти із залишками в регістрах аналітичного обліку і Головній книзі за рахунком 64 "Розрахунки за податками і платежами" чи іншими рахунками.

Необхідно перевірити правильність ведення синтетичного обліку по рахунку 64 в журналі-ордері № 8. Якщо виявлено неточності у розрахунках, слід вжити заходів щодо їх усунення і з'ясувати, чи підприємство заплатило штрафи, пеню податковим адміністраціям за неправильне визначення розміру платежу або його прострочення. Штрафи і пеню слід стягувати з посадової особи, винної у простроченні або у неправильному обчисленні платежу в бюджет.

Особливу увагу слід звернути на реальність сум дебету і кредиту рахунків 70 "Доходи від реалізації", 79 "Фінансові результати", 90 "Собівартість реалізації", а також на законність витрат, включених у собівартість. Необхідно також засвідчитися в обґрунтованості бухгалтерських записів по дебету і кредиту рахунків доходів та витрат: 71- 75, 91-97, оскільки саме вони в сукупності формують фінансовий результат [15, c. 219-234].

3.2.2 Перевірка заповнення і подання Декларації з податку на прибуток

При перевірці необхідно впевнитися у тому, що основна частина Декларації та відповідні додатки заповнені згідно з вимогами чинного законодавства.

Відповідно до п.16.4 Закону про прибуток податок за звітний період сплачується його платником до бюджету щоквартально.

Відповідно до п. 4.1.4 Закону України "Про порядок погашення зобов’язань платників податку перед бюджетами та державними цільовими фондами", квартальні та піврічні податкові декларації з податку на прибуток повинні подаватися протягом 40 календарних днів, наступних за останнім календарним днем звітного кварталу (півріччя), а річна декларація – протягом 60 днів за останнім календарним днем звітного року [5].

Згідно з п. 5.3.1 цього ж Закону, платник податку повинен самостійно сплатити суму податкового зобов’язання, зазначену у поданій ним податковій декларації, протягом 10 календарних днів, наступних за останнім днем відповідного граничного строку.

При виявленні під час проведення аудиту помилок у розрахунках витрат на сплату податку на прибуток необхідно надати відповідні рекомендації щодо виправлення таких помилок. Для цього на підприємстві:

-складають бухгалтерську довідку із зазначенням причин допущеної помилки в тому періоді, в якому виявлено й виправлятиметься помилка;

-розраховують й сплачують суму недоїмки з податку на прибуток та пеню за прострочення платежу;

-повідомляють орган податкової служби за місцем реєстрації платника в письмовій формі про суму донарахованого податку на прибуток та розраховану суму пені за прострочення платежу.

Складання бухгалтерської довідки є підставою для відображення господарських операцій на рахунках бухгалтерського та в системі податкового обліку для виправлення допущеної помилки із зазначенням причин. До бухгалтерської довідки необхідно додати розрахунки суми недоїмки з податку на прибуток та пені за прострочення платежу, повідомлення податкового органу про суму донарахованих податку на прибуток та пені за прострочення платежу потрібне для відображення даних за особовим рахунком підприємства.

Квартальний додаток К1/1 пов’язаний із рядками 01.2, 01.5, 04.2, 04.10, 004.12 та 07 Декларації і складається з таких таблиць:

-Таблиця 1 "Розрахунок приросту (убутку) балансової вартості запасів";

-Таблиця 2 "Розрахунок амортизаційних відрахувань";

-Таблиця 3 "Витрати на поліпшення основних фондів, що включаються до складу валових витрат";

-Таблиця 4 "Прибуток від продажу землі";

-Таблиця 5 "Витрати зі страхування".

Показник приросту (убутку) балансової вартості запасів та МШП на складах, у незавершеному виробництві, залишках готової продукції та роздрібній торгівлі, розрахований згідно з п. 5.9 Закону про прибуток, відображається в рядках 01.2 (приріст) чи 04.2 (убуток) Декларації. Однак перед цим необхідно розрахувати величину приросту (убутку) балансової вартості запасів за відповідний період у таблиці 1 додатка К1/1.

Показник, який переноситься у Декларацію, міститься у рядку А колонки 6. Так, якщо такий показник виявиться від’ємним, це означатиме приріст запасів, розмір якого переноситься до рядка 01.2 Декларації без знака "-". Якщо ж показник рядка А колонки 6 виявиться додатним (убуток запасів), він переноситься до рядка 04.2 Декларації, а в рядку 01.2 ставиться прочерк.

Необхідно звернути увагу, що не всі запаси, які перебувають на складах підприємства на кінець звітного періоду, підлягають перерахунку. Дія п. 5.9 Закону про прибуток не поширюється на:

-Запаси, вартість яких при придбанні не була віднесена до валових витрат підприємства (в тому числі безоплатно отримані запаси);

-Запаси, які зберігаються на складах підприємства, але не належать такому підприємству: товари, прийняті на відповідальне зберігання, комісію, схов тощо;

-Вартість запасів оплачених, але не відвантажених (не знятих з балансу) підприємством-продавцем;

-Різницю у балансовій вартості товарів, що виникла внаслідок до оцінки чи уцінки запасів у бухгалтерському обліку;

-Суми торговельних націнок у роздрібній торгівлі.

Аудитору необхідно звернути увагу, що оскільки у колонці 3 таблиці 1 відображається балансова вартість запасів на початок звітного року, то у деклараціях усіх звітних періодів відповідного року вона є однаковою.

Показник колонки 5 таблиці 1 визначається за даними бухгалтерського обліку з урахуванням запасів, вартість яких була віднесена до валових витрат.

Слід врахувати, що показники колонки 3 і колонки 5 відображають вартість запасів на певну дату, а тому вони не можуть розраховуватися наростаючим підсумком.

П. 5.9 вимагає включити до розрахунку приросту\убутку ТМЦ тільки ті активи, витрати на придбання яких раніше були включені до валових витрат, а потім ці ТМЦ використані в інших цілях.

З 2006 року таблиця доповнена також рядком А7, у якому відображаються малоцінні необоротні активи вартістю менше 1000 грн., приріст (убуток) яких підприємство повинне вести відповідно до норм п. 5.9 Закону про прибуток. Додалася і таблиця вибору методів оцінки убутку запасів, в якій підприємство повинне проставляти вибраний один із п’яти можливих методів. Необхідно звернути увагу, що підприємство вибирає метод самостійно і не може змінювати його протягом календарного року.

У таблиці 2 "Розрахунок амортизаційних відрахувань" додатка К1/1 на підставі даних податкового обліку основних фондів відображається сума амортизаційних відрахувань за розрахунковий квартал і наростаючим підсумком з початку року. Перший показник наводиться з метою контролю за правильністю арифметичних розрахунків, оскільки до самої декларації переноситься підсумкова сума амортизації з початку року. Порядок розрахунку амортизації основних фондів детально викладений у п. 8.3, нематеріальних активів – у п.п. 8.3.9 закону про прибуток.

Таблиця 2 побудована відповідно до вимог, згідно з якими бухгалтери зобов’язані вести облік амортизації за різними групами основних засобів – "старих" (які були придбані до 1 січня 2004 року, виготовлених до цієї дати, але придбаних після 01.01.2004 р., а також старих ОФ, придбаних після 01.01.2004 р.) і "нових". Застосовуючи відповідні ставки амортизації до вартості кожної з груп. Це дозволяє побачити реальну картину нарахування амортизації за всіма групами і перевірити арифметичну правильність такого нарахування. Нагадаємо також, що пп.. 8.6.1 закону про прибуток передбачено, що платник податку може прийняти рішення про застосування інших норм амортизації, які не перевищують норм, визначених цим підпунктом. У зв’язку з цим розрахунок амортизаційних відрахувань (таблиця 2 додатка К1/1) доповнений рядками Б5-Б8 для відображення балансової вартості та сум амортизації за основними фондами, щодо яких прийнято рішення про застосування інших (менших) норм амортизації.

У таблиці 3 "Витрати на поліпшення основних фондів, що включаються до складу валових витрат" додатка К1/1 платники відображають витрати, пов’язані з поліпшенням основних фондів і віднесені до валових у межах ліміту, установленого пп.. 8.7.1 Закону про прибуток. У цьому контексті слід звернути увагу на особливості податкового обліку вартості запасів, використаних для поліпшення основних фондів. Так, вартість матеріальних цінностей, яку в разі їх отримання було включено до складу валових витрат, використаних на поліпшення основних фондів у повній сумі, виключається з розрахунку приросту (збитку) запасів за відповідним рядком колонки 4 таблиці 1 додатка К1/1. після цього вартість таких запасів відображається в табл. 3 додатка К1/1 у складі фактичних витрат на поліпшення основних фондів (колонки 5-8). У межах суми ліміту таких витрат на звітний рік, що відображається в колонці 4 таблиці 3 додатка К1/1, її буде включено до складу валових витрат.

Необхідно також пам’ятати, що обов’язковою умовою, що дозволяє визнати витрати на ремонт або модернізацію поліпшенням, є наявність відповідного наказу керівника.

У таблиці 4 "Прибуток від продажу землі" окремо розшифровуються доходи/витрати за операціями купівлі-продажу землі. Це обумовлено особливими правилами обліку таких операцій, передбаченими п. 8.9 закону про прибуток.

У таблиці 5 "Витрати зі страхування" розшифровується рядок 4.12, тобто інші суми витрат на страхування, які поділяються на суми витрат за обов’язковими видами страхування і за іншими видами страхування, які включаються до складу валових витрат з урахуванням обмежень, встановлених пп. 5.4.6 закону про прибуток (не більше 5% валових витрат за звітний податковий період наростаючим підсумком з початку року.

Квартальний додаток К1/2 пов’язаний із рядками 04.10 та 07 Декларації і складається з трьох таблиць:

-Таблиця 1 "розрахунок амортизації витрат, пов’язаних із видобутком корисних копалин";

-Таблиця 2 "Витрати на поліпшення нафтогазових свердловин, що включаються до складу валових витрат";

-Таблиця 3 "Довідкові відомості (у розрізі окремого родовища, окремої шахти, свердловини, крім нафтогазової)".

Додаток К1/2 стосується тільки підприємств, що ведуть розвідку, освоєння, використання родовищ корисних копалин. Облік амортизації витрат, пов’язаних з видобутком нафти і газу, а також поліпшенням таких родовищ ведеться в розрізі свердловин. Регулюється це питання п. 9.5 Закону про прибуток.

Квартальний додаток К2 пов’язаний із рядками 01.3 та о4.7 декларацій складається із двох таблиць:

-Таблиця 1 "Доходи та витрати, пов’язані із виконанням довгострокових договорів";

-Таблиця 2 "додаткова інформація".

Платник податків може розраховувати податок на прибуток за правилами довгострокових контрактів, установлених п. 7.10 закону про прибуток. Але перед цим потрібно переконатися у відповідності умов конкретного договору наведеним у законі критеріям визнання його довгостроковим (пп.. 7.10.2 Закону).

Таблиця 1 додатка К2 є розрахунковою.

Додаток К3 пов’язаний із рядком 01.4 декларації і складається із однієї таблиці: "Розрахунок фінансових результатів операцій з цінними паперами та деривативами".

Квартальний додаток К4 пов'язаний із рядками 02.3,05.3 та 23 Декларації складається з однієї таблиці: "Урегулювання сумнівної (безнадійної) заборгованості".

У цьому додатку зазначається сума збільшення валового доходу (рядку 02.3), а також сума збільшення валових витрат (рядку 05.3), які пов'язані з урегулюванням сумнівної (безнадійної) заборгованості. За наявності зазначається також і пеня, нарахована у зв'язку з урегулюванням сумнівної безнадійної) заборгованості (рядок 23).

Особливість подання зазначеного додатка — надання поряд із самим додатком первинних документів, які підтверджують наявність дебіторсько-кредиторської заборгованості.

Щоправда, законодавчо не встановлено складу документів, які слід подавати. На наш погляд, було б коректніше подавати не тільки або не стільки документи, що підтверджують виникнення заборгованості, скільки документи, що свідчать про її наявність на останню дату періоду, за який подається Декларація. Тому поряд із накладними та актами бажано подати ще й акти звіряння взаєморозрахунків на дату закінчення податкового періоду.

Квартальний додаток К5 пов'язаний із рядком 10 Декларації і складається із двох таблиць:

—таблиця 1 "Розрахунок прибутку, що звільняється від оподаткування";

— таблиця 2 "Підстави для застосування пільги".

Цей додаток призначений для розкриття інформації про застосування платником податку пільг, передбачених чинним законодавством з податку на прибуток. Варто зауважити, що сума, яка є підсумковим показником додатка К5 (рядок 10), зменшує в Декларації показник прибутку, що підлягає оподаткуванню, її не слід плутати з прибутком, що оподатковується за пільговою ставкою та відображається в рядках 11.2,12.2 Декларації.

Пільги з податку на прибуток зустрічаються в різних статтях Закону про прибуток. Узагальнені вони в Довіднику пільг, наданих чинним законодавством юридичним особам при сплаті податків, зборів, інших обов'язкових платежів, який регулярно поновлюється ДПАУ. Варто мати на увазі, що якщо окремі види доходів не були включені до складу валових відповідно до вимог Закону про прибуток, вони не відображаються в додатку К5, або, якщо певні витрати не були віднесені до валових, вони не повинні фігурувати в цьому додатку. Інакше кажучи, витрати, здійснені за рахунок прибутку, не декларуються.

Виходячи з даних Довідника пільг, такі пільги потрібно показувати в статистичній звітній формі № 1-ПП.

Квартальний додаток К6 пов'язаний із рядком 13 Декларації. Він складається з трьох таблиць:

-таблиця 1 "Зменшення нарахованої суми податку", в якій розшифровуються суми, на які зменшується податкове зобов'язання. У рядку 13 цієї таблиці зазначається загальна сума зменшення податкового зобов'язання звітного періоду;

-таблиця 2 "Розрахунок податку, що сплачується за місцем розташування філій", призначенням якої є розшифрування рядка 13.6 попередньої таблиці, в якому зазначається сума податку, нарахованого платником за місцезнаходженням його філій (у разі сплати консолідованого податку). У таблиці і відображається нарахована сума податку за кожною з філій;

-таблиця 3 "Розрахунок вартості придбаних торгових патентів, що враховується у зменшення податкового зобов'язання платника податку".

Особливості заповнення таблиці 1

Правильне заповнення таблиці 1 додатка К6 є особливо важливим, оскільки Саме завдяки йому ми визначаємо суму, на яку зменшується нараховану податок на прибуток. Під час його заповнення слід враховувати цілу низку норм Закону про прибуток, зокрема стосовно вартості придбаних торгових патентів (п. 16.3); податків, сплачених за кордоном); суми податків, сплачених філіями при складанні консолідованої Декларації головним підприємством (пп. 2.1.3); авансових внесків при виплаті дивідендів (пп. 7.8.2 , 7.8.4).

За логікою побудови самої таблиці зменшення нарахованої суми податку відбувається спочатку на суми вартості торгових патентів і в самому кінці на суми авансових внесків з податку на прибуток. При цьому лише стосовно авансових внесків у рядку 13.7.2 передбачено перенесення їх залишку, не зарахованого у зменшення податкового зобов'язання звітного Періоду, на зменшення податкових зобов'язань майбутніх податкових періодів.

Особливості заповнення Таблиці 3 додатка К6

Відповідно до таблиці 3 вартість патентів розшифровується шляхом окремого визначення податку на прибуток, отриманого від здійснення:

-торгової діяльності (що підлягає патентуванню);

-діяльності з надання побутових послуг;

-діяльності з торгівлі готівковими валютними цінностями;

-операцій з надання послуг у сфері грального бізнесу (нагадаємо: на сьогодні видача патентів на право надання послуг у сфері грального бізнесу зупинена).

Квартальний додаток К7 пов'язаний із рядками 19.1 Декларації і складається із двох таблиць:

-таблиця 1 "Розрахунок податку на доходи фізичних осіб, нарахованих у вигляді процентів";

-таблиця 2 "Розрахунок відрахувань до Державного бюджету України оператора державної лотереї".

У таблиці 1 "Розрахунок податку з доходів фізичних осіб, нарахованих у вигляді процентів" відображається загальна сума нарахованих відсотків і сума утриманого податку з доходів фізичних осіб.

Слід зазначити, що ця таблиця не є актуальною: дію пільги продовжено і на 2010 рік, оскільки саме до цієї дати оподаткування процентів не здійснюється, згідно із Законом про доходи.

Таблицю 2 заповнюють оператори державних лотерей стосовно своїх відрахувань до держбюджету.

Річний додаток Р1 пов'язаний із рядком 04.6 Декларації і складається з однієї таблиці: "Суми нарахованих податків, зборів (обов'язкових платежів), що включаються до валових витрат".

Помічником підприємству при заповненні цього додатка стануть відповідні декларації та розрахунки щодо тих податків, які воно нараховувало та сплачувало протягом року.

При заповненні рядка 04.6 та додатка Р1 не слід забувати про загальне правило "валововитратності", встановлене пп. 5.2.1 Закону про прибуток. Тому податки, пов'язані, наприклад, з невиробничими фондами, немає підстав відносити до складу валових витрат. Крім того, пп. 5.2.5 Закону про прибуток не дозволяє включати до складу валових витрат:

-податки та збори (обов'язкові платежі), які прямо не визначено в переліку, встановленому ст. 14,15 Закону України "Про систему оподаткування";

-податки та збори (обов'язкові платежі), передбачені підпунктами 5.3.3

-5.3.4 Закону про прибуток. Це власне податок на прибуток, а також: податок на нерухомість, ПДВ, авансові внески при виплаті дивідендів, податок на доходи нерезидента, вартість торгових патентів;

-пеню та штрафи, нараховані як податковими органами, так і контрагентами на підставі договору;

-податки та збори, якщо підприємство фактично не є їх платником (наприклад, при оренді автомобіля орендодавець може наполягати на компенсації орендарем сум податку з власників ТЗ, проте орендар фактично не буде платником податку в такому випадку, а отже суми компенсованого податку не включатимуться орендарем до складу його валових витрат).

Перераховані платежі не містяться у переліку податків, зборів (обов'язкових платежів), що вказані у додатку Р1, а тому бухгалтер при його заповненні не повинен помилитися.

Необхідно звернути увагу, що в рядку 04.6 не відображаються суми зборів (внесків) на пенсійне та соціальне страхування. Хоча деякі з них ще зазначено в Законі України "Про систему оподаткування" (зокрема, пенсійний збір), але їх суми відображаються в рядку 04.4.

Річний додаток Р2 пов'язаний із рядком 04.8 Декларації і складається з однієї таблиці: "Витрати на добровільне перерахування коштів, передачу товарів (робіт, послуг)".

При заповненні додатка РЗ слід керуватися переліком офшорних зон і нормами п. 18.3 Закону про прибуток.

Відповідно до цього пункту, до складу валових витрат відноситься лише 85% сум витрат за операціями з нерезидентами, які мають офшорний статус.

Відповідно до п.16.4 Закону про прибуток податок за звітний період сплачується його платником до бюджету щоквартально.

Відповідно до п. 4.1.4 Закону України "Про порядок погашення зобов’язань платників податку перед бюджетами та державними цільовими фондами", квартальні та піврічні податкові декларації з податку на прибуток повинні подаватися протягом 40 календарних днів, наступних за останнім календарним днем звітного кварталу (півріччя), а річна декларація – протягом 60 днів за останнім календарним днем звітного року.

Згідно з п. 5.3.1 цього ж Закону, платник податку повинен самостійно сплатити суму податкового зобов’язання, зазначену у поданій ним податковій декларації, протягом 10 календарних днів, наступних за останнім днем відповідного граничного строку.

Ст. 17 Закону №2181-ІІІ передбачена відповідальність платників податків за порушення правил оформлення та здавання декларацій, а також за невчасне перерахування податку до бюджету [2, c. 4-32].

3.3 Заключний етап – складання аудиторського висновку

Після закінчення аудиторської перевірки аудитор складає два кінцевих документа – звіт за результатами аудиторської перевірки і аудиторський висновок.

В аудиторському звіті відображається вся суттєва інформація, виявлена у ході аудиторської перевірки. В звіті лаконічно описуються допущені помилки, порушення, відхилення, проводиться оцінка стану бухгалтерського обліку.

В звіті аудитор надає конструктивні пропозиції відносно виправлення помилок і удосконалення системи внутрішнього і зовнішнього обліку клієнта.

Стандартний аудиторський звіт складається з трьох розділів:

1. Вступного розділу

2. Основного розділу

3. Аудиторського висновку

В першому розділі зазначається, що була проведена перевірка певних звітів. Крім того, міститься інформація про відповідальність керівника компанії і аудиторської фірми.

В основному розділі аудитор повинен представити зміст своєї роботи. В розділі подаються відомості про характер роботи, проведеної аудитором.. ця частина є дуже важливою для розкриття якості і масштабності перевірки.

Аудиторський звіт складається тільки для клієнта, його зміст не підлягає оприлюдненню і він може бути опублікований тільки з дозволу клієнта.

Для користувачів звітності аудитор готує чіткий висновок про перевірену звітність. Порядок складання висновку регламентований стандартами аудиту.

Висновок надається у вільний формі, але відповідно до національних нормативів аудиту у ньому маються бути присутні наступні дані: заголовок, вступ, масштаб перевірки, висновок аудитора, дата аудиторського висновку, адреса аудиторської фірми, підпис.

Заголовок. У заголовку говориться про те, що аудиторська перевірка проводилася незалежним аудитором. Вказують назву аудиторської фірми, повна назва підприємства, яке перевіряється і час перевірки.

Вступ. Аудиторський висновок має містити інформацію про зміст податкової звітності і дату підготовки звітності..

Масштаб перевірки. У висновку необхідно надати інформацію про масштаб аудиту і зміст виконаних робіт. Цей розділ показує користувачам, що аудиторська перевірка проведена згідно з вимогами українського законодавства, і нормам, які регулюють аудиторську практику і ведення бухгалтерського обліку згідно з вимогами міжнародних стандартів.

Висновок. В цьому розділі безпосередньо наведений висновок аудитора щодо звітності і відповідності всіх суттєвих аспектів П(с)БО і принципам обліку передбаченим у законі України "Про бухгалтерський облік і фінансову звітність в Україні".

Дата. Аудитор має проставляти дату аудиторського висновку на день закінчення перевірки. Дата в аудиторському звіті проставляється в день, коли керівник підприємства підписує акт прийому-передачі висновку.

Підпис. Аудиторський висновок підписується директором аудиторської фірми чи уповноваженою на це особою, яка має відповідну серію сертифікату аудитора України на вод проведеного аудиту.

На практиці аудитори можуть видавати різноманітні види висновків по звітам відповідно до ступеня їх достовірності. Найбільш тверді гарантії дає стандартна позитивна відповідь. Різноманітні зміні в іормі стандартного позитивного висновку свідчать про менш тверді гарантії. Такі зміни називаються в аудиторських стандартах обмеженнями, модифікаціями і доповненнями. Відсутність гарантій – відмова від видачі висновку. В даному випадку аудитор стверджує, що у нього не склалася думка чи він не зробив висновок щодо звітів. Якщо на момент складання висновку не зібрано достатньо інформації, позитивний висновок на може бути наданий.

Відповідно з національними нормативами аудиту України аудиторський висновок може бути позитивним, умовно-позитивним, негативним чи дається відмова про надання аудиторського висновку.

Позитивний висновок надається у випадках, коли на думку аудитора виконуються наступні умови:

-аудитор отримав всю інформацію, необхідну для цілей аудиту;

-наявні всі адекватні і достовірні дані з усіх суттєвих питань;

-фінансова документація відповідає вимогам законів і нормативів ;

-звітність складена НАН основі дійсних облікових даних і не має суттєвих протиріч;

-звітність складена необхідним чином за формою, затвердженою у відповідному порядку (Додаток Б).

Аудитор не може надати позитивний чи умовно-позитивний висновок при існуванні суттєвої невпевненості або незгоди. Існують основні причини суттєвої невпевненості: значні обмеження в об’ємі аудиторської роботи у зв’язку з тим, що аудитор не може отримати всієї необхідної інформації і пояснень, не може виконати всі необхідні аудиторські процедури, ситуаційні обставини, невпевненість у правильності висновків в конкретній ситуації. Причини негоди: неприйнятність системи обліку чи порядку проведення облікових операцій; розходження відносно відповідності фактів чи сум у даній звітності;С суттєва незгода з повнотою і засобом відображення фактів в обліку і звітності; невідповідності діючому законодавству порядку оформлення чи здійснення операцій і встановленими нормам.

Будь-яка суттєва невпевненість чи незгода є причиною для відмови видачі позитивного висновку. Наступний вибір виду висновку залежить рівня невпевненості чи незгоди.

Окремо необхідно зазначити, що у разі виявлення при аудиті неточностей у розрахунку з податку на прибуток аудитору необхідно вжити заходів щодо їх усунення, тобто виправлення помилок. Розрізняють так зване "безпечне" виправлення і "штрафонебезпечне" виправлення.

"Безпечне" виправлення. У разі якщо після подання декларації за звітний період платник податку подає нову декларацію з виправленими показниками до закінчення граничного терміну подання декларації за такий самий звітний (податковий) період, то згідно з п. 17.2 Закону №2181 така звітна декларація не вважається уточнюючою. Отже, і штрафи, визначені в цьому пункті, а саме у розмірі 5% суми недоплати, не застосовуються. У цьому випадку в такій новій декларації просто ставиться позначка в графі "Звітна нова".

"Штрафонебезпечне" виправлення. Для тих платників, які виправляють помилки в податкових деклараціях після узгодження податкових зобов'язань, тобто після закінчення терміну їх подання, скажемо, що згідно з п. 5.1 Закону №2181 є два варіанти виправлення помилок.

Варіант 1. Шляхом подання уточнюючого розрахунку (див. стор. 60). Переважно такий варіант використовують у тому випадку, якщо виправлення (уточнення) показників декларації здійснюється в середині звітного періоду, тобто у цей момент були виявлені помилки; крім того, перевага ще й у тому, що в такому разі підприємство платить тільки 5-процентний штраф і не платить, наприклад, адмінштрафи (як у разі перевірки податковими органами).

Варіант 2. Шляхом зазначення уточнюючих показників у складі податкової декларації за будь-який наступний податковий період, протягом якого такі помилки були самостійно виявлені. Цей варіант використовують у разі, якщо виправлення (уточнення) показників декларації здійснюється у момент заповнення податкової декларації за наступний податковий період, тобто в такий момент виявлені помилки в заздалегідь представлених податкових деклараціях [2, c. 58-59].

Конкретно по підприємству "БНВ – стройсервис" аудитором можуть бути дані поради щодо способу формування в обліку податкового зобов’язання з податку на прибуток. Впровадження в Україні Плану рахунків редакції 1999 р. ліквідувало рахунки 18 "Валові витрати" і 48 "Валові доходи" попереднього Плану рахунків, на котрих накопичувалась інформація необхідна для розрахунку прибутку до оподаткування. Їх використання дозволяло системно і рівномірно виконувати рутинну роботу, а окрім того зберігало подвійний запис, що дозволяло швидко знаходити помилку в розрахунках. Чинним Планом рахунків для обліку валових доходів і витрат не відведені синтетичні рахунки. У звя’зку з чим бухгалтеру необхідно самостійно знаходити методи їх обліку. Аналогічно формуванню фінансового результату пропонується накопичувати інформацію про прибуток до оподаткування на окремому рахунку, котрий кореспондується з рахунком валових доходів і валових витрат.

Пропонується відкрити такі позабалансові рахунки:

ВВ – "Валові витрати": на дебеті відображається нарахування визнаних валових витрат у кореспонденції з рахунком прибутку до оподаткування,

ВД – "Валові доходи": по кредиту відображаються визнані валові доходи у кореспонденції з рахунком прибутку до оподаткування,

АМ – "Амортизація податкова": по дебету відображаються нарахування амортизації за податковими правилами у кореспонденції з рахунком прибутку до оподаткування,

ПП – "Прибуток до оподаткування": відображає формування прибутку (збитку) до оподаткування, по дебету фіксуються доходи, по кредиту – витрати і амортизація, в результаті цього сальдо дебетове формує прибуток до оподаткування, кредитове сальдо свідчить про збиток.

Всі рахунки накопичують інформацію наростаючим підсумком з початку року, що відповідає принципу відображення даних у декларації про прибуток.

Запропоновані податкові рахунки є позабалансовими, що використовують подвійний запис і вводяться як альтернатива податковим реєстрам поза облікового фіксування валових доходів і валових витрат. Але цей метод має ряд переваг:

1) зберігає подвійний запис, а отже надає можливість самоконтролю;

2) паралельне формування прибутку до оподаткування є методично більш послідовним;

3) особливе значення має при застосуванні комп’ютерної форми обліку;

4) надає можливість узагальнювати інформацію у Головній книзі або окремих реєстрах обліку, що формуються бухгалтером самостійно;

5) є зручним при заповненні Декларації про прибуток підприємства:

а) можливість формувати дані на субрахунках в розрізі рядків Декларації;

б) відповідає логіці відображення даних у декларації, оскільки обороти за місяць по рахунку ПП формують авансові внески щодо податку;

в) формування тієї чи іншої суми буде доведено аналітично

г) надає можливість без перешкод сторнувати суму [20].

ВИСНОВКИ

Громіздка, неефективна податково-платіжна дисципліна є гальмом здійснення фінансово-податкової політики і веде до підриву фінансового стану підприємства, зменшує надходження коштів до бюджету.

Нині фінансові та інші органи не завжди сприяють ефективній перевірці формування і витрачання бюджетних коштів, тому попередній контроль і поточний аудит в умовах формування ринкового середовища і фінансової стабілізації мають зайняти основне місце в роботі фінансових, контрольно-ревізійних, митних органів та аудиторських форм. Створена в України податкова служба покликана здійснювати жорсткий контроль за правильністю вирахування сум платежів і своєчасністю їх перерахування в доход державного бюджету.

Отже, завдання аудитора – встановлення правильності обчислення суми платежу, своєчасності внесків (перерахувань) податків, з’ясування причин прострочення платежів.

Здійснення аудиторської перевірки передбачає декілька етапів:

1. Підготовчий етап - включає збір матеріалу, систематизацію первинних даних, аналіз співставимості зібраного матеріалу;

2. Розрахунковий етап - складається з аналітичної роботи по узагальненню отриманих даних на попередньому етапі;

3. Підсумковий етап - узагальнення результатів перевірки та формування експертного (аудиторського) висновку.

Під час аудиторської перевірки правильності нарахування і сплати окремих видів податків керуються законодавчими актами і нормативними положеннями, зокрема Законом України "Про оподаткування прибутку підприємств", Указом Президента України Про спрощену систему оподаткування суб’єктів малого підприємництва.

Основними завданнями аудиту податку на прибуток підприємства є дотримання:

-чинного законодавства при обчисленні податку на прибуток;

-правильності розрахунку податку на прибуток за встановленою нормою;

-своєчасність нарахування і сплати податку у бюджет;

-правильність ведення податкового обліку.

При аудиторській перевірці аудитору необхідно з’ясувати правильність обліку валового прибутку. При цьому необхідно зіставити ідентичність балансових даних про прибуток з його обліком у Головній книзі, регістрах аналітичного обліку за рахунком 79 "Фінансові результати" та звітом про фінансові результати. Аудитору потрібно впевнитися у реальності сум з дебету і кредиту рахунків 70 "Доходи від реалізації", 79 "Фінансові результати", 90 "Собівартість реалізації", а також у законності витрат включених у собівартість.

Аудитору слід уточнити правильність виведення оборотів і сальдо по рахунку 98 "Податки на прибуток" на кінець звітного періоду та перевірити законність відображення кореспонденції господарських операцій з обліку оподаткування.

У разі виявлення при аудиті неточностей у розрахунку з податку на прибуток необхідно вжити заходів щодо їх усунення та з’ясувати своєчасність сплати штрафів, пені податковим адміністраціям за неправильне визначення розміру платежу або його несвоєчасну сплату та за чий рахунок вони віднесені [15, c. 230-232].

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

1. Актуально про податок на прибуток. Книга 1 / О. Згурський, М. Коцупатрий. – К.: Книги для бізнесу, 2009. – 87 с.

2. Актуально про податок на прибуток. Книга 2 / О. Згурський, М. Коцупатрий. – К.: Книги для бізнесу, 2009. – 96 с.

3. Бодюк А. В. Методи податкового аудиту / А. В. Бодюк // Налоги, Бухгалтерия. – 2002. - № 6 с. - 15

4. Бодюк А. В. Методи податкового аудиту / А. В. Бодюк // Налоги, Бухгалтерия. – 2002. - № 7-8 - с. 13

5. Закон України "Про порядок погашення зобов’язань платників податку перед бюджетами та державними цільовими фондами" від 21.12.2000р. №2181-ІІІ зі змінами і доповненнями, внесеними Законом України від 20.02.2003р. №550-IV. [Електронний ресурс] // Инфодиск: Законодательство Украины. – 2007 - № 3

6. Закон України "Про аудиторську діяльність" від 14.09. 2006 року № 140-V [Електронний ресурс] // Инфодиск: Законодательство Украины. – 2007 - № 3

7. Закон України "Про оподаткування прибутку підприємств" від 22.05.1997 р. № 283/97-ВР із змінами і доповненнями [Електронний ресурс] // Инфодиск: Законодательство Украины. – 2007 - № 3

8. Іванов Н. А. Організація і методика аудиту / Н. А. Іванова, О. В. Ролінський. – К.: Центр учбової літератури, 2008 – 216 с.

9. Кулаковська А. П.Організація і методика аудиту / А. П. Кулаковська, Ю. В. Піча. – К.: Каравела, 2006. – 560 с.

10. Лень В. С. Гливенко В. В. / В. В. Гливенко; за ред.. В. С. Леня. – К.: Центр навчальної літератури, 2006. – 556 с.

11. Лист ДПАУ "Щодо відповідальності платників податку на прибуток за несвоєчасну сплату податку" від 24.04.2001 № 5327/7/15-1117. [Електронний ресурс] // Инфодиск: Законодательство Украины. – 2007 - № 3