Дипломна робота

на здобуття освітньо-кваліфікаційного рівня спеціаліста

Тема роботи: «Управління доходністю кредитних операцій банку»

Зміст

Вступ

Розділ 1. Теоретико-методологічні підходи дослідження управління кредитною діяльністю комерційних банків

1.1Суть та види кредитно-процентної політики, вплив зовнішніх факторів

1.2Управління доходністю комерційного банку

1.3 Застосування ГЕП – менеджменту. Метод кумулятивного ГЕПу

1.4Порядок встановлення процентної ставки по кредитах

Розділ 2. Аналіз доходів, отриманих від кредитної діяльності комерційного банку ВАТ „Кредитпромбанк”

2.1Загальна характеристика фінансово-економічної діяльності ВАТ „Кредитпромбанк”

2.2 Аналіз динаміки та структури процентних доходів і витрат Донбаської філії ВАТ „Кредитпромбанк”

2.3Управління кредитним ризиком в Донбаській філії ВАТ ”Кредитпромбанк”

Розділ 3. Напрямки вдосконалення управління доходністю кредитних операцій

3.1 Вдосконалення механізму управління кредитною діяльністю банківських установ та перспективи його розвитку в Україні

3.2Заходи щодо підвищення прибутковості кредитних операцій комерційного банку

Висновки

Список використаної літератури

Додатки

Вступ

Однією з головних функцій банківської системи є раціональний розподіл грошових ресурсів шляхом акумулювання тимчасово вільних коштів суб’єктів господарювання і населення та спрямування їх у кредитування реальної економіки. Ознакою сучасного вітчизняного ринку є недостатня пропозиція ресурсів з боку небанківського сектора, висока вартість залучених коштів, яка впливає на рівень ставки за кредитами при обмеженій кредитоспроможності економічних суб’єктів. При цьому динаміка процентних ставок залучених і розміщених коштів тісно пов’язана з тенденцією облікової ставки Національного банку України, а співвідношення обсягів та процентних ставок значно відрізняється від класичних форм рівноваги.

У діючих ринкових умовах важливою проблемою фінансового менеджменту є ефективна кредитна політика, що пов’язує необхідні обсяги банківського продукту з припустимим абсолютним рівнем ставок та відносним значенням чистого процентного спреду та маржі. Рівноважна кредитна політика поєднує ставки залучених і розміщених коштів зі стратегічними задачами розвитку банківських установ, підтримкою їх прибутковості та фінансової стійкості. Формування концептуальних засад управління фінансовою діяльністю банків на сучасному етапі залишається актуальною науковою та практичною проблемою.

Необхідно підкреслити, що зважена кредитна політика банків виступає важелем монетарного регулювання економіки держави. Серед основних засад грошово-кредитної політики держави на 2005 рік визначена необхідність вжиття заходів щодо приведення у відповідність депозитних та кредитних ставок у банківській системі, впровадження активних та пасивних операцій Національного банку України для підтримки ліквідності банківської системи на рівні, який давав би змогу ефективно залучати кредитні ресурси та розміщувати їх в реальний сектор економіки.

Проблема управління залученими та розміщеними банківськими ресурсами є предметом дослідження багатьох зарубіжних та вітчизняних авторів: Дж. Сінкі, П. Роуза, Б. Едвардса, К. Редхерда, Е. Хелферта, Л.О. Примостки, О.В. Васюренка, В.В. Вітлінського, В.І. Міщенка, Л.М. Кіндрацької, В.В. Коваленко, С.В. Науменкової, Д. Олейника, К. Раєвського, І.В. Сало та інших.

Якщо сучасний світовий банківський досвід спирається на позабалансові методи управління банківськими ризиками (страхування, хеджування, деривативи тощо), то вітчизняні банки працюють в умовах недосконалої компонентної бази фінансового ринку, підвищених ризиків, використовуючи переважно балансові методи управління залученими та розміщеними ресурсами.

Метою даної дипломної роботи є дослідження питань управління доходами, отриманими від кредитної діяльності банку, як найглибше проникнення в сутність цього питання, проведення якомога більш охоплюючого аналізу діяльності комерційного банку з точки зору ефективності кредитної політики, що проводиться даним банком.

На нашу думку, розробка даної теми є надзвичайно актуальним питанням, оскільки в останній час, зважаючи на певні кроки у напрямку стабілізації економіки вцілому та зокрема багатьох параметрів, що безпосередньо стосуються банківської справи, з’явилось дуже широке поле для застосування банківського менеджменту – у надзвичайно широкому розумінні цього слова.

Вивчення наукової літератури з питань управління доходністю кредитних операцій банку, на жаль, не дає чіткої відповіді на ряд питань, що свідчить про нерозробленість у літературі даної теми. З іншого боку, це свідчить про неоднозначність розуміння вченими даного питання, про те, що не існує єдиної думки, єдиного підходу до вивчення даного питання. Ми будемо надалі в нашій дипломній роботі намагатись об’єднати різні думки, вивчити якомога більше точок зору з цього питання та почерпнути у кожній з них якомога більше важливих моментів, що сформує наше подальше уявлення з приводу проблем удосконалення кредитної діяльності комерційних банків.

Перед тим, як розпочати вивчення даного питання ми вважаємо за доцільне визначитись з предметом дослідження, його об’єктами та суб’єктами. Отже, предметом дослідження ми вважаємо кредитну діяльність в комплексі цього поняття, тобто охоплюючи всі сфери її існування: включаючи відношення до інших видів банківської діяльності, узгодженість з загальним розвитком економіки держави; хронологію застосування від виникнення взагалі такого питання і до безпосередньої реалізації в конкретному банку.

Об’єктом дослідження цієї дипломної роботи є процес управління доходністю кредитних операцій комерційного банку.

Суб’єктами є комерційні банки України, зокрема комерційний банк “Кредитпромбанк”, на базі даних якого ми будемо робити свої подальші розрахунки. Основна увага буде приділена комітету управління активами і пасивами (КУАП), який має безпосереднє відношення до визначення стратегічних напрямків управління доходами від кредитної діяльності.

Сформульована мета і об’єкт дослідження визначили такі завдання дипломної роботи:

- дослідити теоретико-методологічні підходи до управління кредитною діяльністю комерційних банків;

- проаналізувати аналіз доходів отриманих від кредитної діяльності комерційного банку ВАТ „Кредитпромбанк”;

- розрахувати показники динаміки та структури доходів від кредитної діяльності Донбаськіої філії ВАТ ”Кредитпромбанк”;

- визначити напрямки вдосконалення управління доходністю кредитних операцій

Дипломна робота складається з трьох розділів. Перший присвячений теоретичному вивченню доходів, отриманих від кредитної діяльності, зокрема визначанню їх суті та видів (можливих сфер застосування), політики розташування на макро- та мікроекономічному рівнях, тобто впливу держави у формі її виконавчих та законодавчих органів, та безпосередньому управлінню кредитною діяльністю у банку, зважаючи на нормативні акти та непрямий вплив з боку державних органів; а також питанню управління активами та пасивами, основним принципам та підходам до формування політики доходів комерційного банку.

Другий розділ буде включати безпосередній аналіз доходів від кредитної діяльності ВАТ “Кредитпромбанку” на основі даних щорічної звітності банку у тому її моменті, що стосується операцій, по яким встановлюються відсоткові ставки і отримуються доходи, а отже виникають кредитні ризики (зокрема депозитні та кредитні операції, з цінними паперами та ін.). Буде зроблено загальний, факторний аналіз та аналіз ризикованості процентних ставок, використовуючи підходи геп-менеджменту.

На основі отриманих даних, ми намагатимемось в третьому розділі проаналізувати шляхи підвищення ефективності кредитної діяльності на основі вдосконалення методологій розробки та підходів до формування доходів, отриманих від кредитної діяльності, можливих шляхів впровадження вже існуючих принципів.

Нарешті, у висновках ми підведемо підсумки проведеної роботи. Вони опишуть основні моменти нашої дипломної роботи, підкреслюючи найважливіші аспекти, які будуть розглянуті у даній роботі, викажуть нашу думку з приводу досліджуваного питання, на основі отриманих знань.

При написанні дипломної роботи використовувались закони України, нормативні акти, постанови та положення Верховної Ради України, Кабінету Міністрів, Національного банку України, внутрішні документами „Кредитпромбанку”, наукові монографії, підручники, а також мережа Internet, оскільки це дало нам змогу доступу не лише до вітчизняних, а й до закордонних ресурсів, зокрема російських, та забезпечило якомога ширше оброблення інформації.

Розділ 1. Теоретико-методологічні підходи дослідження управління кредитною діяльністю комерційних банків

1.1

Суть та види кредитно-процентної політики, вплив зовнішніх факторів

Нашим першим кроком на шляху вивчення такої глибокої та всеохоплюючої теми як управління с процентними доходами банку буде спроба дослідити розробку даного питання літературою вітчизняних та російських видавництв. На жаль, джерел цілком присвячених даному питанню нам виявити не вдалось, що пов’язано з рядом факторів, зокрема з тим, що це питання з’явилось на нашому “небосхилі” зовсім недавно і в теперішній час багато вчених займаються його дослідженням, тому основою нашої роботи стали монографії та окремі підрозділи з наукових творів, щодо банківської діяльності.

Управління процентними дохадами банку невід’ємно зв’язане з питанням процентної політики і є одним з найактуальніших у теперішній час, оскільки, зважаючи на останні події, що спричинили деяку стабілізацію валютного курсу та облікової ставки НБУ, тепер банки повинні широко застосовувати всі свої навички, знання та інтуїцію, щоб розробити найоптимальнішу процентну політику. Процентна політика (як депозитна, кредитна, валютна та ін.) є однією з найважливіших складових банківської політики. Вивчення динаміки руху процентних ставок показує, що процентна політика виступає одним з визначників і в той же час непростих механізмів в регулюванні ощадної та інвестиційної політики банку.

Процентна політика на макроекономічному рівні уявляє собою сукупність заходів в області процента, що направлені на забезпечення рентабельності банківської системи та забезпечення оптимальних темпів розвитку економіки. Проведення політики на макроекономічному рівні, як правило, здійснює центральний банк країни. Процентна політика НБУ визначається цілями і задачами грошово-кредитної політики держави, а та в свою чергу – процесами, що відбуваються в економіці, і тими задачами, що ставляться на певних етапах її розвитку.[34]

Цілі ж процентної політики на мікроекономічному рівні важко визначити однозначно. Здавалось би, найбільш простим визначенням було б таке, що процентна політика конкретного комерційного банку служить для забезпечення максимальної в існуючих умовах рентабельності банку, тобто вона повинна бути направлена на максимізацію операційних доходів та мінімізацію операційних витрат. Однак, очевидно, що банк зобов’язаний піклуватись про досягнення рентабельності не тільки в короткостроковому, але в довгостроковому аспекті. Розуміючи це, найбільше далекоглядні банки прагнуть не до всемірного „витискання” прибутків, а до створення і розширення кола постійної клієнтури, надаючи допомогу у зміцненні економічного становища клієнтів, розвитку їхньої ділової активності. Більш того, по різних причинах не всі комерційні банки розглядають максимізацію рентабельності в якості єдиної цілі організації своєї діяльності. Тому процентну політику, що проводиться на рівні комерційного банку, у загальному вигляді можна визначити як стратегію і тактику банку в області регулювання процентних ставок, спрямованих на забезпечення ліквідності, рентабельності і розвиток операцій банку.

У нашій країні в недавньому її минулому ролі процента по вкладних операціях приділялося другорядне значення. Монопольне становище Ощадбанку у відношенні залучення заощаджень населення, а також нерозвинута система видів вкладів не сприяли удосконалюванню процентної політики. У таких умовах процент часто виконував страховую функцію, а стимулююча роль процента була вкрай низька. У результаті процент не стимулював населення до тривалого зберігання коштів в організованих формах, не брав до уваги інфляційного стану грошового обігу і соціальної структури населення. У процентній політиці була відсутня науково обгрунтована диференціація умов залучення коштів у депозити.

Формування ринкових відносин в Україні, перетворення в зв’язку з цим банківської системи, докорінно змінило характер проведення процентної політики. Пряме директивне встановлення процентних ставок „згори”, що існувало протягом більш ніж шестидесяти років, було замінено економічними методами їхнього визначення на базі встановлюваної НБУ офіційної обліковоїої ставки. По суті, відбулося відродження банківської процентної політики, що проводиться самим банком. Демонополізація банківської системи і децентралізація сприяли розвитку банківської конкуренції і створенню фінансових ринків, зокрема, ринку депозитів і ринку ссудних капіталів. Банки стали самостійно визначати рівень процентних ставок, з огляду на вплив цілого ряду чинників: співвідношення попиту і пропозиції на фінансових ринках, державне регулювання рівня процентних ставок, темпи інфляції, загальний рівень рентабельності господарства, конкуренцію в банківській сфері, прибутковість банку, термін і розмір наданих (залучених) коштів, ступінь ризику даної операції, платоспроможність клієнта, його характер, вид позички, тип банку, його розмір та інші.

В умовах ринку вирішальними чинниками є: співвідношення попиту і пропозиції на ринку банківських послуг, а також державне регулювання рівня процентних ставок. При цьому, якщо раніш державне регулювання носило прямий характер, то зараз застосовуються переважно непрямі методи впливу: зміна офіційної облікової процентної ставки; зміна економічних нормативів діяльності комерційних банків, установлюваних центральним банком, включаючи норми обов’язкових резервів; проведення операцій на відкритому ринку з валютою та цінними паперами.

У останні роки НБУ проводить облікову політику з метою придушити інфляцію шляхом зміни рівня офіційної облікової процентної ставки. Взагалі, підвищуючи рівень облікової ставки, НБУ проводить політику кредитної рестрикції, спонукаючи кредитні установи скоротити кредитну активність. Це веде до скорочення кредитних операцій і в результаті – до підвищення процентних ставок. Якщо НБУ знижує облікову ставку, то він тим самим заохочує кредитну експансію. Наочним прикладом подібної практики служить проведення НБУ політики кредитної рестрикції в 1992-1993 (облікова ставка різко зростала), а в 1994 р. у зв’язку з економічною ситуацією у країні, НБУ почав поступово проводити політику кредитної експансії, і знизив облікову ставку з 210% (січень 1994 р.) до 42% річних (10.02.97). Оцінюючи позитивно сам факт зниження ставки рефінансування, слід водночас підкреслити, що темпи зниження і рівень облікової ставки НБУ не мали адекватного економічного обгрунтування. Підтвердженням цього факту служить постійно виникаючий розрив між офіційною ставкою і ситуацією, що реально виникає, на ринку МБК. Найбільш показові дані за 1995 р., коли в другому півріччі ставка НБУ майже в 2 рази перевищувала рівень ринкової ставки по МБК і, відповідно, по позичках населенню.

Аналіз фактичних даних показав, що в цей період рестрикційна політика НБУ була абсолютно відірвана від реалій ринку і банки практично не враховували її при розробці і проведенні власної процентної політики. У результаті в 1996 р. НБУ був змушений різко знизити рівень облікової ставки з 160% до 48%, перейшовши до проведення політики кредитної експансії.

Одночасно зі зниженням облікової ставки комерційні банки знижують ставки по депозитах і позичкам. Так, у лютому 1997 р. НБУ знизив рівень ставки рефінансування, а 1.03.97 Ощадбанк України оголосив про зниження рівня процентних ставок по депозитах (у гривнях та валюті) приблизно в 1,6 разу.

Політика Національного банку України по маневруванню офіційною процентною ставкою знаходиться в руслі загальноєвропейської тенденції по зниженню рівня обліковихих ставок, але сам рівень процентних ставок в Україні (внаслідок інфляції) і за кордоном не підлягає порівнянню. Наприклад, у грудні 1995 р. Бундесбанк Німеччини втретє за рік знизив короткострокові процентні ставки в спробі оживити економіку. Ця міра викликала хвилю скоординованих знижень ставок центральними банками інших європейських держав. Облікова і ломбардна ставки в Німеччині були знижені до 3 і 5 процентів відповідно і досягли рекордно низького рівня з 1988 р. На слідуючий день після зниження базових ставок процента у Великобританії було проведено скоординоване зниження процентних ставок у Швейцарії (із 2 до 1,5%), Бельгії (із 3,5 до 3%), Нідерландах (із 3,25 до 2 ,75%), Австрії (із 3,5 до 3%), Данії (із 4,75 до 4,25%) і Ірландії (із 7 до 6,5%). Аналогічна ситуація укладається й в інших країнах. Наприклад, у Японії центральний банк країни знизив обліковуу ставка у вересні 1995 р. на половину пункту, довівши її до рекордно низького рівня в 0,5%. На думку фахівців, це послабило напругу у фінансовій сфері, що страждає від тягаря безнадійних боргів, але в той же час зажадає від уряду значного скорочення державних витрат і держрегулювання.

НБУ активно використовує такий важливий важіль грошово-кредитного регулювання як зміна норм обов’язкових резервів. Очевидно, що норми резервних вимог центральних банків мають не скільки прямий, скільки непрямий вплив на процентну політику комерційних банків, тому що банки формують свої депозитні і кредитні портфелі (приймаючи в увагу процентну політику по депозитних і інвестиційних операціях) з урахуванням норм відрахувань, установлених НБУ. В даний час у комерційних банків стосовно НБУ виникають обгрунтовані претензії в частині визначення норм обов’язкових резервів і наступного використання притягнутих коштів на рахунки резервування в НБУ. Справа в тому, що в нашій країні норми обов’язкових резервів диференційовані лише в залежності від термінів зберігання коштів у депозитах. У світовій банківській практиці також широко використовується диференційований підхід при визначенні норм обов’язкових резервів. Наприклад, у Німеччині Бундесбанк застосовує таку систему резервування: по поточних зобов’язаннях – не більше 30%, по строковим депозитам – не більше 20%, по ощадних вкладах – не більше 10%. У даних межах Бундесбанк має можливість варіювати норми в залежності від цілей регулювання. Поряд із цим у багатьох країнах застосовується також диференціація норм обов’язкових резервів у залежності від розміру внеску, що може бути використано й у вітчизняній практиці. Наприклад, у 1987 р. Бундесбанк використовував для резидентів такі прогресивні ставки процента по депозитах до запитання в залежності від розміру внеску: до 10 млн. марок – 6,6%, від 10 до 100 млн. марок – 9,9%, і понад 100 млн. марки – 12,1%. По строковим і ощадним депозитам процентні ставки встановлювалися незалежно від обсягу – 4,95% і 4,15% відповідно.[48]

З іншого боку, в українських банків виникають обгрунтовані претензії до Національного банку України з приводу витрат коштів, залучених на рахунки обов’язкових резервів. Відповідно до чинного законодавства, НБУ використовує ці кошти з метою підтримки стабільності банківської системи. Водночас, жодне гучне банкрутство значних комерційних банків країни не супроводжувалося підтримкою з боку НБУ у виді видачі коштів із вищезгаданого фонду. Нам здається важливим юридично визначити основи витрачання коштів із фонду резервування, що зніме напруженість у відношеннях центрального і комерційних банків і дозволить більш обгрунтовано, аргуметувано підходити до оцінки складної ситуації, що склалася, по підтримці стабільності кожного окремого комерційного банку і банківської системи в цілому. То ж, як бачимо Національний банк України впливає на процентну політику комерційних банків по кредитним та депозитним операціям шляхом непрямих засобів керування. Та кредитні й депозитні операції не є єдиними об’єктами управління процентної політики комерційних банків.

Так важливу роль процентна політика відіграє й в операціях з цінними паперами. Операції НБУ на відкритому ринку – також один із важливих методів грошово-кредитного регулювання, що визначає процентну політику банку. Проводячи кредитну експансію (при купівлі цінних паперів або валюти), НБУ зараховує відповідні суми комерційним банкам, збільшуючи тим самим залишки коштів на їхніх рахунках і, таким чином, сприяє підвищенню кредитної активності банків, що в остаточному підсумку призводить до зниження рівня процентних ставок. Проводячи політику кредитної рестрикції (при продажу цінних паперів або валюти), він списує кошти з цих рахунків, стримуючи кредитну активність. Банки в цьому випадку проводять політику „дорогих грошей”, підвищуючи процентні ставки.

Проте даний метод все в більшій мірі отримує риси адміністративного державного встановлення (а не регулювання на ринку) рівня валютного курсу або прибутковості цінних паперів в умовах дії валютного коридора і фактичної монополії держави на фондовому ринку. Інтервенції НБУ на ринку повинні бути методом непрямого впливу на ціновий рівень на ринку, але аж ніяк не директивного встановлення валютного курсу або прибутковості цінних паперів. Співвідношення попиту і пропозиції на ринку банківських послуг повинно впливати на процентні ставки так само, як і на ціни товарів (якщо пропозиція перевищує попит – ставки знижуються, якщо попит перевищує пропозицію – ростуть). Практика свідчить, що попит на міжбанківські кредити в Україні в 1992 р. у 50 разів перевищував його пропозицію.

Це пояснювалося скороченням надходжень коштів у банки, тому що нестабільна політична й економічна ситуації в країні, інфляція спонукали підприємства і населення шукати більш вигідні форми розміщення своїх коштів, наприклад, вкладаючи їх у рухоме і нерухоме майно , валюту, а також в акції й інші цінні папери. Ці та інші чинники вплинули на різке зростання банківських процентних ставок на початку 1990-х. У останні роки ситуація почала змінюватися в напрямку вирівнювання попиту і пропозиції на кредитному ринку, що позначилося на рівні процентних ставок. Вони почали плавне зниження.

Між терміном надання (залучення) ресурсів і рівнем процентних ставок, а також між розміром надання (залучення) ресурсів банком існує пряма залежність: чим більше термін (розмір) ресурсів (як по активним, так і по пасивних операціях), тим вище встановлювана процентна ставка. Проте така залежність чітко просліджується лише по пасивних операціях. Це пояснюється тим, що банки, намагаючись залучити клієнтів, створюють для них вигідні умови вкладення коштів. По активним же операціям розмір позички, як правило, не відбивається на рівні процентної ставки, але сума коштів, виплачуваних банком по встановленій ставці буде рости зі збільшенням розміру коштів, наданих у позичку.

Що ж стосується терміна позички, то в умовах інфляції клієнти віддають перевагу користуватися короткостроковими позичками і рівень процентних ставок по ним значно перевищує рівень ставок по довгострокових позичках.

Це пояснюється в першу чергу причинами загального характеру: соціально-економічною і політичною нестабільністю, інфляційними процесами, що орієнтує клієнтів на інвестиції в торгівлю, посередницьку діяльність і інші проекти і сфери діяльності, що гарантують швидкий оборот капіталу і високі норми прибутку.

Ступінь надійності клієнта, його платоспроможність також відбиваються на розмірі процентних ставок по позичках, проте залежність при цьому існує обернена: чим менша надійність клієнта, тим вище процентна ставка.

По пасивних операціях також здійснюється диференціація процентних ставок у тому числі і по групах вкладників із метою підвищення соціально-економічної захищеності малозабезпечених прошарків населення.

На рівні процентних ставок відбивається ступінь ризику (чим вона вище, тим вище встановлювана процентна ставка). Вид наданої позички (забезпечена або незабезпечена, довгострокова або короткострокова і т.д.); тип і розмір банку, його місце розташування й інші чинники також впливають на рівень процентної ставки банку.

Таким чином, слід зазначити, що в банківській практиці розрізняють загальні і приватні чинники, що впливають на вибір визначеної процентної ставки і її рівень. Загальні чинники визначають рівні для всіх банків умови, носять об’єктивний характер і не залежать від діяльності конкретного банку. Загальні чинники в свою чергу можна підрозділити на загальноекономічні, дія яких обумовлена економічною ситуацією в країні, процесами, що відбуваються в різноманітних її сферах, і чинники, обумовлені безпосередньо станом фінансово-кредитного сектора економіки. Приватні чинники визначаються умовами функціонування конкретного банку і впливають на його рівень ставки банківського процента: вид і розмір банку, його місце розташування, склад клієнтів і інші обставини, що мають дійсно індивідуальну природу. Крім того, на рівень процентних ставок на національному ринку можуть впливати історично сформовані навички і традиції в цій країні, оцінка банками і їхніми клієнтами перспектив розвитку й інші.

При розгляді питання встановлення процентних ставок по депозитах населенню варто враховувати, що він є лише частиною глобальної проблеми формування процентної політики банку, оскільки заощадження населення – це частина залучених кредитних ресурсів, а отже, будь-яка зміна процентних ставок по депозитах призведе до зміни вартості кредиту.

З огляду на вплив вищезгаданих чинників, банк самостійно визначає рівень процентних ставок із тим, щоб він забезпечував рентабельність його роботи і конкурентноздатність на ринку банківських операцій і послуг.

Під впливом вищезгаданих чинників формувалася процентна політика українських банків останніх років.

Процес підвищення рівня процентних ставок (що особливо посилився після скасування їхньої верхньої межі на початку 1990-х) був обумовлений у головному негативними причинами в економіці (прогресуюча інфляція, економічна криза, падіння виробництва, зниження купівельної спроможності грошової одиниці, неплатежі, перевищення попиту над пропозицією на ринку ссудних капіталів, рестрикційна політика НБУ та ін.). Дещо змінилася ситуація на сьогоднішній день. У порівнянні з початком 90-х років процентні ставки дуже знизились, що викликано насамперед діями НБУ у сфері стабілізації грошової одиниці, та, на жаль, не зростанням обсягів виробництва українських підприємств.

1.2 Управління доходністю комерційного банку

Щоб розібратися з питанням, визначеним в темі дипломної роботи, а саме „Управління доходністю кредитних операцій банку”, необхідно з’ясувати взаємозв’язок між доходами і витратими банку, проаналізувати структуру балансу банку, тобто, як керівництво банку проводе політику управління активами і пасивами.

У сучасній банківській практиці під управлінням активами і пасивами (УАП) прийнято розуміти інтегрований підхід до управління балансом банку, який розглядається як єдине ціле і спрямовується на досягнення загальної мети підвищення прибутків за прийнятного рівня ризику.

Сутність управління активами і пасивами полягає у формуванні стратегій та проведенні операцій, які приводять структуру балансу банку у відповідність до обраної політики. За даного підходу банки розглядають свої портфелі активів, зобов'язань та капіталу в нерозривній єдності як сукупний портфель, спрямований на досягнення спільної мети. Такий спосіб управління цілком обгрунтований, оскільки в реальній дійсності всі банківські портфелі тісно взаємопов'язані і значною мірою впливають один на одного.[60]

Управління активами і пасивами банку надає менеджменту можливість управляти ризиком відсоткових ставок та ризиком ліквідності координуванням рішень щодо джерел фінансування та напрямків розміщення коштів. У сучасних умовах нестабільності фінансових ринків та зростання ризикованості діяльності збалансоване управління активами і пасивами розглядається як найефективніший підхід до управління комерційним банком. Головною особливістю міжнародних фінансових ринків у 80-ті роки стала мінливість відсоткових ставок, а отже, збільшення відсоткового ризику банків. Якщо раніше головним ризиком банків був кредитний, то починаючи з 80-х років ризиком номер один у банківській сфері став ризик зміни відсоткової ставки. Це зумовило розвиток збалансованого підходу до одночасного управління активами і пасивами, який і переважає нині у світовій банківській практиці.

Сутність збалансованої стратегії управління полягає в тому, що банки розглядають свої портфелі активів і пасивів як єдине ціле, визначаючи роль сукупного портфеля в одержанні високого прибутку за прийнятного рівня ризику. Спільне управління активами і пасивами дає банку інструментарій для формування оптимальної структури балансу та створення захисту від ризиків, спричинених значними коливаннями параметрів фінансових ринків.

Головне завдання менеджменту — координувати рішення щодо активів і пасивів усередині кожного окремого банку, аби досягти найвищих результатів, максимально контролюючи обсяги, структуру, доходи та витрати як за активними, так і за пасивними операціями банку. Контроль керівництва банку над активами має координуватися з контролем над пасивами, оскільки лише в такому разі можна буде досягти внутрішньої єдності й завдяки цьому максимізувати різницю між доходами та витратами.

Головна ідея збалансованої стратегії полягає в розумінні того, що і доходи і витрати відносяться до обох сторін банківського балансу. При цьому ціна кожної операції чи послуги має перекрити витрати банку з її надання. Зниження витрат банку завдяки управлінню пасивами, так само допомагає досягти цільового рівня прибутку, як і надходження від активних операцій. Отже, традиційний погляд, згідно з яким увесь дохід банку генерують активи — кредити та інвестиції, поступився місцем ідеї одночасного скоординованого управління активами і пасивами.

Перевагою стратегій УАП є максимізація прибутку за умови прийнятного рівня відсоткового ризику, а також можливість більш зваженого підходу до проблем управління ліквідністю завдяки точному визначенню потреби в ліквідних засобах. Така стратегія потребує застосування багатьох складних методів і прийомів та високого рівня кваліфікації банківських менеджерів, що часто перешкоджає її впровадженню у практику роботи українських банків.

Необхідною умовою ефективного застосування цієї стратегії з метою одержання максимального прибутку є можливість досить точно передбачати та прогнозувати зміни напряму, величини та швидкості руху відсоткових ставок. У країнах з високим рівнем інфляції, нестабільною політичною та економічною ситуацією прогнозувати відсоткові ставки майже неможливо, а через це й використання деяких методів управління активами і пасивами стає проблематичним. Впровадження методики управління активами і пасивами в банку починається зі створення спеціального комітету при раді директорів, який називається Комітет з управління активами і пасивами (КУАП або АLКО).Комітети з управління активами та пасивами — це нова організаційна форма управління, яка швидко розвивається. До складу такого Комітету входять представники управління фінансовими операціями банку, кредитного та інвестиційного підрозділів, підрозділів економічного аналізу та прогнозування, головний бухгалтер, головний економіст, керівники великих філій. Комітет діє не на постійній основі, а збирається із визначеною періодичністю для координації процесу управління в усіх сферах діяльності банку. Така практика дозволяє створити робочий орган, повноважень якого доcтатньо для реалізації покладених на нього функцій.

Основні функції КУАП:

1) визначення рівня та меж допустимого ризику;

2) визначення потреб у ліквідних засобах;

3) оцінювання розмірів та достатності капіталу;

4) прогнозування та аналіз коливань відсоткових ставок;

5) прийняття рішень про хеджування ризиків;

6) оцінювання змін у доходах і витратах;

7) визначення прийнятної структури та якості кредитного й інвестиційного портфелів;

8) калькулювання цін на банківські послуги;

9) додаткові питання з управління активами та пасивами.

Прийняті Комітетом управлінські рішення виконуються працівниками казначейства банку та інших структурних підрозділів з відповідних напрямків діяльності.

Управління активами і пасивами, насамперед, зорієнтоване на короткострокову перспективу і пов'язане зі щоденним управлінням банківським балансом. У цьому аспекті головними показниками ефективності застосування УАП є процентний прибуток, чиста процентна маржа або прибуток на акцію. Невіддільними складовими процесу стають контроль та управління фінансовими ризиками, передусім ризиком відсоткових ставок та ризиком незбалансованої ліквідності.

Інструментарій управління активами та пасивами включає інформаційні системи, моделі планування, аналіз і оцінку сценаріїв, системи прогнозування, фінансові огляди та спеціальні звіти. Тому, крім оперативного компонента, процес управління активами і пасивами містить і плановий компонент, який призначений рухати банк в напрямку досягнення довгострокових цілей. З погляду стратегічного планування довгострокове управління активами і пасивами оцінюється конкурентноздатним рівнем прибутку на активи (RОА) та прибутку на капітал (RОЕ).[69]

Збалансована стратегія управління активами і пасивами реалізується на практиці застосуванням спеціальних підходів структурного балансування та методів управління ризиками. Найпоширеніші серед них метод управління розривом (геп-менеджмент), метод середньозваженого строку погашення (дюрація) та операції з похідними фінансовими інструментами, які проводяться на строковому ринку з метою хеджування ризиків.

В умовах, коли на банківському ринку йде жорстка боротьба за "пасиви", залучення клієнтів, від будь-якого банку, а від того, що розвивається особливо, потребує максимум винахідливості і розманітності в запропонованих послугах.

Водночас, варто підкреслити, що зростання ставок не може бути безмежним, тому що існує визначена межа - так звана верхня межа ссудного процента. З позицій банка-позичальника її визначають реальні фінансові можливості комерційного банку. З погляду клієнтів-позичальників її визначає середня рентабельність підприємств, екстрена потреба в коштах і рівень прибутків (або заощадження) індивідуальні клієнти. Позичальник, скориставшись кредитом, повинен не тільки повернути позичку і заплатити проценти по ній, але й одержати прибуток. При цьому норма прибутку підприємства повинна бути не менше загального середнього рівня. Тому процентна ставка, як правило, установлюється з таким наміром, щоб дати позичальнику можливість одержати такий прибуток (за умови його ефективної роботи). Якщо ж ставка процента настільки висока, що його виплата поглинає увесь прибуток, то використання кредиту стає недоцільним для позичальника. Підтвердженням цієї думки служить практика роботи українських банків у 1993-1994 р., коли в умовах гіперінфляції спостерігався надмірне зростання ссудного процента. У результаті багато позичальників були змушені відмовитися від одержання "дорогих" кредитів, що позначилося на стані ринку. Сформувалася стійка тенденція зниження попиту на ринку кредитних ресурсів, що вплинуло на зниження рівня процентних ставок. НБУ почав знижувати облікову ставку. Процентні ставки комерційних банків, що формуються з урахуванням динаміки базисної ставки, також знизилися.

Ефективність роботи комерційного банку багато в чому залежить від того, наскільки ефективна його процентна політика.

Процентну політику банку на практиці звичайно розглядають із погляду максимизації його прибутків. Це може бути досягнуто різноманітними способами, у тому числі:

1) шляхом подальшого розвитку й удосконалювання існуючих форм і методів отримування процента, щоб установлювана ставка процента, по-перше, враховувала ситуацію на ринку банківських послуг, по-друге, найбільш повно відбивали умови договору між банком і клієнтом, і, по-третє, забезпечувала рентабельну роботу банку;

2) шляхом збільшення обсягу одержуваних процентних прибутків за рахунок розширення кола виконуваних банком операцій.

В даний час процентні ставки встановлюються українськими банками самостійно і дозволяють покривати інфляційні втрати, проте офіційно рівень інфляції в процентних ставках враховується лише непрямою уявою (через ставку рефінансування).

Доцільно розробити методики визначення процентних ставок з урахуванням офіційного рівня інфляції і використовувати при цьому досвід зарубіжних країн, де визначення рівня процентних ставок банків проводиться з урахуванням індексу інфляції. Зокрема, для запобігання утрат від інфляції широко використовуються плаваючі процентні ставки, розмір яких не фіксується на увесь термін договору з банком, а варіює в залежності від економічної кон'юнктури, що складається на ринку, темпи інфляції та інше. Другий напрямок підвищення прибутковості роботи банку можна охарактеризувати як екстенсивне, пов'язане зі збільшенням обсягу операцій і послуг (прибуток по ним може також встановлюватися в процентному відношенні до суми операції), у результаті чого збільшується загальний процентний прибуток банку. Таким чином, розвиток процентної політики, підвищення її ефективності пов'язано з удосконалюванням уже існуючих форм отримання процентів, із збільшенням обсягу виконуваних банками операцій, а також із подальшим розвитком вищезгаданих методів непрямого державного регулювання діяльності комерційних банків.

Побудова ефективної процентної політики будь-якого банку немислимо без взаємопов’язання оптимізації елементів банківської політики на основі вищезгаданих принципів, котра (політика) повинна передбачати: по-перше, досягнення оптимального залучення вільних коштів (у тому числі населення) на рахунки внесками; по-друге, одержання усіма підрозділами банку прибутку, що забезпечує нормальну комерційну діяльність банку в цілому; по-третє, забезпечення гарантій соціально-економічної захищеності вкладників. Очевидно, що для досягнення поставлених задач необхідний комплекс мір.

Рівноважна цінова політика поєднує аналіз внутрішнього потенціалу банку та маркетингового планування процентного продукту у моделі збалансованого рівня ставок активів і пасивів, визначення головних чинників ціноутворення для оперативного реагування на зміну умов ринку. Таким чином, управління рівнем процентних ставок процентного банківського продукту ґрунтується на системі цільових установок та обмежень показників фінансового стану банку, що забезпечує рівновагу між прибутковістю, ліквідністю, платоспроможністю, запобігання іншим ризикам банківської діяльності.

З іншого боку, управління вартістю залучених ресурсів і доходністю розміщених активів потребує вивчення і сегментації фінансового ринку, визначення залежності між ставками та можливими обсягами операцій. Рівноважне управління процентними ставками за банківськими активами і пасивами розглядає дві сторони балансу як рівнозначні чинники чистого процентного доходу, оскільки зміни будь-яких параметрів його структури можуть призвести до перебудови всієї системи ставок та обсягів процентних операцій.

Структурна специфіка балансу будь-якої банківської установи визначає її маркетинговий потенціал, можливості управління чистою процентною маржею та спредом. Наприклад, значні обсяги власних коштів виступають позитивним чинником розвитку банківського процентного продукту, на відміну від довгострокових та недоходних активів. Кожному банку притаманне специфічне співвідношення строкових і поточних зобов’язань, високоліквідних і робочих активів, відповідність термінів різних строкових груп активів і пасивів.

У загальному вигляді рівноважне цінове управління поєднує три головні групи структурних обмежень:

- рівновагу структури балансу;

- рівновагу структури прибутку;

- процентну рівновагу операцій на ринку.

Організаційною структурою, що здійснює функції управління ресурсами сучасних великих банків, є департамент з управління активами і пасивами або банківське казначейство. Розподіл обов’язків казначейства сприяє реалізації системного підходу до управління у вигляді контролю за широким спектром різноманітних критеріїв розвитку. Зокрема, служби, що контролюють показники фінансової стійкості (бек-офіс та мідл-офіс), відокремлені від підрозділів, спрямованих на прибуткове використання ринкових умов (фронт-офіс), одним із провідних підрозділів якого є відділ управління активами і пасивами. Функціональний аспект зв’язку банківських служб доповнює організаційну ієрархію та підпорядкованість і може бути представленим у вигляді трьох рівнів управління, що відповідають трьом головним етапам рівноважного ціноутворення, пов’язаних з формулюванням стратегічних цілей, розподілом активів і пасивів, впровадженням технологій при наданні банківського процентного продукту.

1.3 Застосування ГЕП – менеджменту.Метод кумулятивного ГЕПу

У процесі управління активами та зобов'язаннями з метою встановлення контролю над рівнем ризику відсоткової ставки всі активи і пасиви банку поділяють на дві групи — чутливі до змін відсоткової ставки та нечутливі до таких змін. Для визначення чутливості весь часовий горизонт, протягом якого банк застосовує збалансований підхід до управління активами та зобов'язаннями, поділяють на ряд періодів. Тривалість таких часових інтервалів вибирається довільно, наприклад згідно з прогнозованими моментами зміни відсоткових ставок на ринку (здебільшого 90 днів). Структура балансу вважається фіксованою в межах кожного інтервалу, що дозволяє керувати співвідношеннями обсягів різних видів активів і зобов'язань, елімінуючи вплив такого параметра, як час.

Актив чи пасив є чутливим до змін відсоткової ставки, якщо має такі характеристики:

- дата перегляду плаваючої відсоткової ставки міститься в зафіксованому інтервалі часу;

- строк погашення настає в цьому інтервалі;

- термін проміжної або часткової виплати основної суми міститься в розглядуваному інтервалі;

- зміна базової ставки (наприклад, облікової ставки НБУ), покладеної в основу ціноутворення активу чи зобов'язання, можлива або очікується протягом цього самого часового інтервалу і не контролюється банком.

До нечутливих активів та зобов'язань відносять такі, доходи та видатки за якими протягом аналізованого періоду не залежать від зміни відсоткових ставок на ринку.[67]

Геп (GАР — розрив, дисбаланс) визначається як різниця між величиною чутливих активів ЧА у грошовому вираженні та величиною чутливих зобов'язань ЧЗ у грошовому вираженні:

GАР=ЧА-ЧЗ (1.1)

Геп може бути додатним, якщо активи, чутливі до змін ставки, перевищують чутливі зобов'язання (ЧА > ЧЗ), або від'ємним, якщо чутливі зобов'язання перевищують чутливі активи (ЧА < ЧЗ). Збалансована позиція, коли чутливі активи та зобов'язання рівні між собою, означає нульовий геп. При нульовому гепі маржа банку буде стабільною, незалежною від коливань відсоткових ставок, відсотковий ризик — мінімальним, проте одержати підвищений прибуток внаслідок сприятливої зміни відсоткових ставок стає неможливим. І додатний і від'ємний геп дають потенційну можливість отримати більшу маржу, ніж у разі нульового гепу.

Головна ідея методу управління гепом полягає в тому, що розмір та вид (додатний або від'ємний) гепу мають відповідати прогнозам зміни відсоткових ставок згідно з таким правилом:

• якщо геп додатний, то зі зростанням відсоткових ставок маржа зростатиме і, навпаки, у разі їх зниження маржа зменшуватиметься;

• якщо геп від'ємний, то зі зростанням відсоткових ставок маржа зменшуватиметься, а з їх зниженням — збільшуватиметься.

Це означає, що не так вже й важливо, в якому напрямі змінюються ставки. Головне — щоб геп відповідав тому напряму руху ставок, який принесе підвищений прибуток.

Проте потенційна можливість одержання додаткового прибутку супроводжується підвищеним рівнем відсоткового ризику. Якщо прогноз зміни ставок виявиться неправильним або не справдиться, то це може призвести до зниження маржі і навіть до збитків. За наявності гепу ймовірність фінансових втрат така сама, як і ймовірність одержати додаткові прибутки.

Геп — це міра відсоткового ризику, на який наражається банк протягом зафіксованого часового інтервалу. Незалежно від того, додатний чи від'ємний геп має банк, чим більший розмір (абсолютна величина) гепу, тим вищий рівень відсоткового ризику приймає на себе банк і тим більше змінюється маржа. Збільшення чи зменшення маржі залежить від знака гепу («плюс» чи «мінус»), а також від того, зростатимуть чи спадатимуть відсоткові ставки на ринку.

Темпи зниження показників прибутковості залежать як від величини зміни відсоткових ставок, так і від розміру гепу. Якщо прогнозується зниження ставок, то менеджментові банку необхідно змінити структуру балансу і перейти від додатного гепу до нульового, завдяки чому вдасться звести до мінімуму відсотковий ризик. Перехід від нульового до від'ємного гепу в разі зниження ставок забезпечить підвищення рівня прибутковості, але супроводжуватиметься підвищеним ризиком.

Головне завдання менеджменту банку під час управління гепом — досягти відповідності між видом гепу та прогнозом зміни напряму, швидкості й рівня відсоткових ставок. Отже, необхідною умовою використання зазначеного підходу до управління банком є наявність надійного прогнозу (або можливість одержати такий прогноз) та передбачуваність економічної ситуації. Якщо спрогнозувати зміну відсоткових ставок неможливо, наприклад через нестабільність економічної ситуації, менеджментові банку безпечніше застосувати стратегію нульового гепу, значно знизивши завдяки цьому відсотковий ризик.

Показники гепу легко розрахувати, якщо відомі характеристики потоку грошових коштів кожного фінансового інструмента, використовуваного при формуванні активів та зобов'язань банку. Геп дозволяв контролювати розмір відсоткового ризику протягом розглядуваного проміжку часу, а також оцінювати можливі зміни маржі банку.

Розрахунок кумулятивного гепу дає змогу не лише аналізувати співвідношення чутливих активів і зобов'язань у певний момент часу (статичний аналіз), а й водночас враховувати часовий компонент (динамічний аналіз). Для цього в кожному з інтервалів, на які поділено досліджуваний період (часовий горизонт), зіставляються чутливі активи та зобов'язання й обчислюється розмір гепу. Алгебраїчна сума (з урахуванням знака) гепів у кожному з періодів являє собою кумулятивний (нагромаджений) геп. Отже, кумулятивний геп — це різниця між загальним обсягом чутливих активів і зобов'язань, які протягом часового горизонту можуть бути переоцінені.

Кумулятивний геп — інтегральний показник, що відбиває ступінь ризику відсоткових ставок, на який наражається банк протягом розглянутого часового горизонту. Банк може управляти цим ризиком, установлюючи ліміт гепу як максимально допустимий його розмір та приводячи структуру чутливих активів і зобов'язань у відповідність з установленим лімітом. При оцінюванні ризику відсоткових ставок обчислюється коефіцієнт гепу як відношення чутливих активів до чутливихзобов'язань:

h = ЧА : ЧЗ. (1.2)

Якщо коефіцієнт гепу більший за одиницю, то це означає, що геп додатний, якщо менший — то геп від'ємний. Якщо коефіцієнт дорівнює одиниці, то геп нульовий.

Але ні абсолютна величина кумулятивного гепу, ні коефіцієнт гепу не дають уявлення про те, яка частина активів чи пасивів банку залежить від зміни відсоткової ставки. Тому наступним кроком у застосуванні методу є обчислення індексу відсоткового ризику.

Індекс відсоткового ризику ІВР дорівнює відношенню кумулятивного гепу kGAP в кожному з періодів до розміру працюючих активів ПА і виражається у відсотках:

ІВР=kGAP / ПА * 100. (1.3)

Індекс відсоткового ризику показує, яка частина активів (якщо геп додатний) чи пасивів (якщо геп від'ємний) наражається на ризик зміни відсоткової ставки і може змінити свою вартість, а отже, вплинути на загальний прибуток банку. Установлюючи ліміт індексу відсоткового ризику, банк обмежує рівень ризику відсоткової ставки, який він вважає за доцільне на себе взяти.

Інший напрямок використання методу кумулятивного гепу полягає в тому, щоб наближено обчислити, як очікувані коливання відсоткових ставок вплинуть на рівень маржі банку. Абсолютна величина зміни маржі (прибутку) визначається базовим співвідношенням:

¶ П »¶r * kGAP (1.4)

Здебільшого при розрахунках зміни рівнів відсоткових ставок подаються в базисних пунктах. Узявши до уваги при обчисленнях знак «+» чи «-» показників ¶r та kGAP, можна визначити напрям зміни прибутку. Додатне значення ¶r вкаже на збільшення прибутку і буде результатом підвищення ставок при додатному гепі або зниження ставок при від'ємному гепі. Від'ємне значення ¶г означатиме зниження процентного прибутку банку, зумовлене підвищенням ставок при від'ємному гепі або їх зниженням при додатному гепі.

1.4 Порядок встановлення процентної ставки по кредитах

Методика визначення розміру процентних ставок і порядок їх погашення встановлюється банком і визначається кредитним договором в залежності від кредитного ризику, забезпечення, попиту і пропозиції, які склались на кредитному ринку, строку користування кредитом, облікової ставки НБУ та інших факторів.

Для споживача відсоток є основою розрахунку загальної вартості кредиту та разових виплат. Для обгрунтування привабливості кредиту для споживача в американській літературі виділяють наступні основні моменти:

Перший. Ефект інфляції. При отриманні товарів в кредит споживач може виграти, якщо ціни на товар, який купується зростуть до моменту достатнього накопичення заощаджень.

Другий. Психологічний ефект. В більшості випадків бажання купувати товари та послуги сьогодні сильніше можливості отримати їх завтра або через кілька років. Крім того, деякі послуги необхідні саме сьогодні, оскільки потім їх придбання втрачає всякий сенс (наприклад лікарські послуги, туристичні поїздки та інш.)

Третій. Періоди життя. Американські вчені дійшли висновку, що існують періоди переважної схильності людей до позик і заощаджень. Відповідно існують вікові групи людей, які віддають перевагу кредиту. Так, 66% сімей, глави яких мають вік від 25 до 45 років, надають перевагу споживчому кредиту. Аналогічний показник в сім`ях, глави яких від 65 до 75 років, складає 18%, а в сім`ях глави яких старші 75 років, - 8%.

Процентна політика банку, зокрема, справляння платні за використання кредитами, будується з урахуванням рентабельності банку, а також інтересів розвитку економіки країни в цілому. Орієнтуючись на ці дві задачі, банк прораховує фактори, які впливають на рівень кредитного відсотку і встановлює ставку по кожному окремому кредиту.

Ставки відсотків по активним операціям банку визначаються з урахуванням ставки Національного банку України, кредитної маржі по різним категоріям клієнтів, виду і терміну надання кредиту. Фактори які враховуються при визначенні плати за користування кредитом, включають також:

· витрати залучення засобів (рівень середньої процентної ставки по депозитам);

· ступень ризику, яка властива даному кредиту (включаючи стан забезпечення);

· термін погашення кредиту;

· витрати по оформленню кредиту і контролю за його погашенням. В зв’язку з цим слід відмітити, що в зарубіжних банках розмір цих видатків розраховується у відсотках до суми кредиту і складається із об’єму робіт по аналізу кредитоспроможності, затрат які пов’язані з отриманням і періодичною перевіркою застави, інкасацією платежів;

· ставки банків – конкурентів;

· характер відносин між банком і позичальником (в тому числі прибутки від коштів на депозитному рахунку позичальника і витрати по наданню йому послуг – при оплаті його рахунків і інше);

· норма прибутку, який повинен бути отриманий при інвестуванні засобів в інші активи.

У разі зміни облікової ставки Національного банку України умови договору можуть бути переглянуті і змінюватись тільки на основі взаємної згоди кредитора і позичальника, яке оформлюється додатковою угодою до кредитного договору.

Багато хто з економістів і банкірів пояснюють високий рівень процентної ставки по кредитам великим моральним ризиком та високими витратами, які пов’язані з вивченням платоспроможності клієнта.

Хоча обидва ці фактори дійсно впливають на високий рівень процента, головна причина його рівня криється в використанні банками їх монопольного становища в якості кредиторів”.

Також одна з основних причин це те, що споживчі кредити є найбільш дорогими та ризикованими видами кредитів. Споживчі кредити також залежать від економічного циклу. Їх об`єм збільшується на стадії економічного росту, коли споживачі більш оптимістично настроєні відносно свого майбутнього.

Процентна ставка може бути плаваюча та фіксована. Плаваюча ставка – це ставка, яка залежна від будь-якої базової ставки, яка може котируватися в масштабі країни (максимум – ставки типу “Libor”) яким-небудь арифметичним вираженням. Наприклад ставка “Libor + 15%”.

Донбаська філія ВАТ “Кредитпромбанк” проводить кредитування приватних осіб за відсотковою ставкою яка коливається в межах від 20 до 30%. В разі прострочення сплати позики нараховується пеня в розмірі 2% за кожний день прострочки платежа від суми непогашеної заборгованості.

КБ “Приватбанк” здійснює кредитування приватних осіб за відсотковою ставкою від 25%.

При умові порушення термінів погашення кредиту (відсотків) за кредитним лімітом, клієнт сплачує банку пеню в розмірі 0,5% за кожний день прострочки від суми непогашеної заборгованості за кредитним лімітом, але не більше 120% річних.

Визначення розміру плати за користування кредитом розраховується за наступною формулою:

Фактична сума =

Сума боргу *

процентну ставку

*

кількість днів

відсотків 365 *

100 користування (1.5.)

кредитом

|

Нарахування відсотків за користування кредитом можна розглянути на приведених нижче прикладах.Погашення кредиту одночасним внеском.

Приклад 1.

Банк надав кредит в розмірі 10000 гривень на 9 місяців за відсотковою ставкою 30%. Згідно формули, сума яка погашається (сума кредиту з нарахованими відсотками) складе:

S = P + I = P ( 1 + ni ), (1.6)

де S – сума кредиту з нарахованими відсотками;

Р – сума на яку нараховуються відсотки;

І – сума відсотків;

n – кількість років;

і – відсоткова ставка в відносних одиницях.S = 10000 ( 1 + 0,75 * 0,3) = 12250 грн.Сума відсотків, яка буде отримана банком за кредит буде дорівнювати:І = 12250 – 10000 = 2250 грн.Дисконтування за простою ставкою відсотків.

Приклад 2.

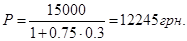

Позичальник збирається отримати кредит на 9 місяців з поверненням суми 15000 грн. Відсоткова ставка по кредиту дорівнює 30%. Сума кредиту, яку може отримати позичальник, за формулою складе:

(1.7) (1.7)

Дисконтування за складною ставкою відсотків.

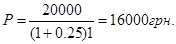

Приклад 3.

Позичальник хоче отримати кредит на один рік з погашенням його одночасним внеском в розмірі 20000 гривень. Банк нараховує відсотки за ставкою 25%. Сума кредиту, яку може отримати позичальник, згідно формули складе:

(1.8) (1.8)

Погашення кредиту частинами.

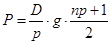

Приклад 4.

Кредит надано на суму 17000 гривень на один рік, за відсотковою ставкою 30%. Погашення кредиту повинно проводитись рівними внесками. Якщо погашення кредиту буде проводитись щоквартально, то вартість кредиту (сума відсотків за кредит) за формулою буде дорівнювати:

(1.9) (1.9)

де в – сума кредиту;

р – кількість виплат на рік;

n – кількість років;

g – річна ставка відсотків по кредиту в відносних одиницях.

І =

17000 * 0,3

*

1 * 4 + 1

= 3187,5 грн.

4 2

Загальна сума боргу складе:

S = 17000 + 3187,5 = 20187,5 грн.

а розмір щоквартальних внесків буде дорівнювати:

R =

20187,5

= 5046,88 грн. (в разі розрахунку за простим відсотком)

4

Якщо ж погашення кредиту буде проводитися щомісячно, то вартість кредиту складе:

І =

17000 * 0,3

*

1 * 12 + 1

= 2762,5 грн.

12 2

Загальна сума, яку необхідно погасити складає:S = 17000 + 2762,5= 19762,5 грн.а розмір щомісячних внесків складе:

R =

19762,5

= 1646,88 грн. (в разі розрахунку за простим відсотком)

12

Розрахунки відсотків в умовах інфляції

Приклад 5.

Банк надав кредит на 9 місяців в розмірі 5000 гривень. Очикуваний рівень інфляції складає 5%, реальна прибуткова вартість від операції повинна скласти 4% річних. Індекс інфляції за термін користування кредитом за формулою складе:

(1.9) (1.9)

де Іn

– індекс інфляції за термін кредиту;

in

– рівень інфляції;

n – кількість періодів. Іn

= (1 + 0,05)9

= 1,55

За наступною формулою ставка відсотків по кредиту з урахуванням інфляції буде дорівнювати:

iі =

(1 + nі) Іn

– 1

,

n

де iі

– проста ставка процентів за кредитом, яка враховує інфляцію;

n – кількість періодів;

і – прибуткова вартість операції у відносних одиницях.

iі =

(1 + 0,75* 0,04) 1,55 – 1

=

0,795 = 79,5% річних

0,75

Сума, яку потрібно буде сплатити позичальнику складе:S = 5000 * (1 + 0,75 * 0,795) = 7981,25 грн.Сума відсотків за кредитом складе:І = 7981,25 – 5000 = 2981,25 грн.

Розділ 2.

Аналіз доходів отриманих від кредитної діяльності комерційного банку

ВАТ „Кредитпромбанк”

2.1

Загальна характеристика фінансово-економічної діяльності ВАТ„Кредитпромбанк”

Відкрите акціонерне товариство "Кредитпромбанк" зареєстровано Національним банком України 20 травня 1997 року за № 266.

Основні акціонери банку

| Вітчизняні/іноземні акціонери |

Частка у % |

| Акціонерна компанія з обмеженою відповідальністю "Хомертрон Трейдинглімітед" |

49,64 |

| Фінтест Трейдинг КО. ЛІМІТЕД |

9,94 |

| Приватна компанія обмеженою відповідальністю "ІНДТЕК Файненс Бі. Ві." |

8,89 |

| Товариство з обмеженою відповідальністю "САВІ" |

8,17 |

| Відкрите акціонерне товариство "Ясинівський коксохімічний завод" |

6,88 |

Членство у міжбанківських об'єднаннях, біржах і фондах:

Українська міжбанківська валютна біржа Асоціація "Київський банківський союз" ВАТ "Міжрегіональний фондовий союз" Перша фондова торгова система (ПФТС) Фонд гарантування вкладів фізичних осіб

Членство у міжнародних організаціях і платіжних системах S.W.I.F.T:

Visa Int., Europey Int., Master Card Int. Thomas Cook, American Express, Western Union

Ліцензії та дозволи, які має банк:

Банківська ліцензія № 174 від 24 вересня 2001 року.

Письмовий дозвіл № 174-2 від 11 вересня 2003 року.

Ліцензія Державної комісії з цінних паперів і фондового ринку № 242000 від 23 жовтня 2001 р. на здійснення професійної діяльності на ринку цінних паперів:

- діяльність з випуску та обігу цінних паперів;

- діяльність з ведення реєстру власників іменних цінних паперів;

- депозитарна діяльність зберігання цінних паперів.

Банківські операції, які банк має право здійснювати на підставі банківської ліцензії Національного банку України:

1. Приймання вкладів (депозитів) від юридичних і фізичних осіб.

2. Відкриття та ведення поточних рахунків клієнтів і банків - кореспондентів, у тому числі переказ грошових коштів з цих рахунків за допомогою платіжних інструментів та зарахування коштів на них.

3. Розміщення залучених коштів від свого імені, на власних умовах та на власний ризик.

Операції та угоди, які банк має право здійснювати за наявності банківської ліцензії без отримання письмового дозволу:

1. Надання гарантій і поручительств та інших зобов'язань від третіх осіб, які передбачають їх виконання у грошовій формі.

2. Придбання права вимоги на виконання зобов'язань у грошовій формі за поставлені товари чи надані послуги, беручи на себе ризик виконання таких вимог та приймання платежів (факторинг).

3. Лізинг.

4. Послуги з відповідального зберігання та надання в оренду сейфів для зберігання цінностей та документів.

5. Випуск, купівлю, продаж і обслуговування чеків, векселів та інших оборотних платіжних інструментів.

6. Випуск банківських платіжних карток і здійснення операцій з використанням цих карток.

7. Надання консультаційних та інформаційних послуг щодо банківських операцій.

Операції, які банк має право здійснювати за умови отримання письмового дозволу Національного банку України:

1. Неторговельні операції з валютними цінностями.

2. Ведення рахунків клієнтів (резидентів та нерезидентів) в іноземній валюті та клієнтів-нерезидентів у грошовій одиниці України.

3. Ведення кореспондентських рахунків банків (резидентів і нерезидентів) в іноземній валюті.

4. Ведення кореспондентських рахунків банків (нерезидентів) у грошовій одиниці України.

5. Відкриття кореспондентських рахунків в уповноважених банках

України в іноземній валюті та здійснення операцій за ними.

6. Відкриття кореспондентських рахунків у банках (нерезидентах) в іноземній валюті та здійснення операцій за ними.

7. Залучення та розміщення іноземної валюти на валютному ринку України.

8. Залучення та розміщення іноземної валюти на міжнародних ринках.

9. Операції з банківськими металами на валютному ринку України.

10.Операції з банківськими металами на міжнародних ринках.

11.Інші операції з валютними цінностями на міжнародних ринках.

12.Емісія власних цінних паперів.

13.Організація купівлі та продажу цінних паперів за дорученням клієнтів.

14.Здійснення операцій на ринку цінних паперів від свого імені

(включаючи андеррайтинг).

15.Здійснення інвестицій у статутні фонди та акції інших юридичних осіб.

16.Перевезення валютних цінностей та інкасація коштів.

Операції за дорученням клієнтів або від свого імені:

- з інструментами грошового ринку

- з інструментами, що базуються на обмінних курсах та відсотках.

- З фінансовими ф'ючерсами та опціонами.

- Довірче управління коштами та цінними паперами за договорами з юридичними та фізичними особами.Депозитарна діяльність і діяльність з ведення реєстрів власників іменних цінних паперів:

Депозитарна діяльність зберігання цінних паперів.

Діяльність з ведення реєстрів власників іменних цінних паперів.

Чистий прибуток, отриманий банком у 2004 році, склав 11 593 тис.грн., що на 896 тис.грн. (8,37%) більше, ніж у попередньому році. У загальному прибутку банківської системи України частка Кредитпромбанку складає 1,65%.

В умовах скорочення дохідності активних операцій основними шляхами досягнення запланованого рівня прибутку було нарощування обсягу кредитно-інвестиційного портфеля та комісійних доходів.

Високі темпи економічного зростання 2004 року (приріст ВВП становив 8,5%, приріст обсягів промислової продукції -15,8%, 2003 року - 4,1% та 7,0% відповідно) обумовили значний попит на гроші - збільшення кредитних вкладень українських банків за 2004 рік становило 61,4%.

Приріст кредитно-інвестиційного портфеля Кредитпромбанку за 2004 рік - 60,4%.

У структурі кредитно-інвестиційного портфеля питома вага кредитів на прямого позичальника становила 83,0%, міжбанківських кредитів - 10,3%, вкладень у цінні папери - 6,7%.

Найприбутковішим напрямом бізнесу було кредитування. Станом на 1 січня 2005 року кредитний портфель склав 918 435 тис.грн., що на 276 559 тис.грн. (43,1%) більше, ніж на початок 2004 року.

Процентний дохід від наданих кредитів за 2004 рік - 127 908 тис.грн., що на 28 845 тис.грн. (або 29,1%) більше у порівнянні з 2003 роком.

Обсяги строкових коштів, розміщених в інших банках, на 1 січня 2005 року склали 114 419 тис.грн., приріст порівняно з попереднім періодом - 100 789 тис.грн. Процентний дохід від розміщення строкових коштів в інших банках отримано у розмірі 2 049 тис.грн.

Цінні папери в портфелі банку на 1 січня 2005 року склали 73 713 тис.грн., приріст порівняно з попереднім періодом - 44 062 тис.грн. (148,6%). Процентний дохід від цінних паперів склав 3 206 тис.грн.

Однією із стратегічних цілей банку є нарощування комісійних доходів. Шляхи такого нарощування, з урахуванням ринкових обмежень, керівництво банку вбачає у постійному розширенні спектра комісійних продуктів та ефективній тарифній політиці, що дозволяють залучати до обслуговування нових клієнт та збільшувати обсяги операцій з клієнтами, які вже працюють з банком.

Чистий комісійний дохід, отриманий у 2004 році, склав 25 556 тис.грн., це на 7 596 тис.грн. (42,3%) більше рівня 2003 року. Питома вага комісійних доходів у загальних доходах за 2004 рік становить 17,2% (у минулому році -14,6%).

Обсяг кредитно-інвестиційного портфеля станом на кінець 2004 року становив 1106 573 тис.грн., приріст порівняно з 2003 р. - 60,4%. Питома вага сумнівної та простроченої заборгованості наприкінці 2004 року складала 3,8%.

Банк формує свої резерви для відшкодування можливих втрат за кредитними та іншими операціями за двома методиками: відповідно до вимог НБУ та міжнародних стандарт. Загальна сума сформованих резервних фондів та загальних спеціальних резервів на кінець року становила 124 255 тис.грн. та збільшилася порівняно з минулим роком на 30 518 тис.грн. (32,6%). Цей приріст відповідає загальнобанківській тенденції (за даними Асоціації українських банків, консолідований приріст резервів українських банків склав 33%).

Обсяги сформованих резервів за підсумками 2003-2004 pp. склали відповідно:

- за методикою НБУ - 69 050 тис.грн. та 88 871тис.грн.

- за міжнародними стандартами - 59390 тис.грн. та 100 708 тис.грн.

Політика банку щодо формування резервів дозволяє створити достатній запас міцності для компенсування можливих втрат без негативного впливу на фінансовий стан банку, максимального захисту інтересів вкладників та акціонерів.

Підтримання достатнього рівня ліквідності - необхідна умова стабільного режиму проведення платежів, повернення коштів за зобов'язаннями банку.

Виконуючи вимоги Національного банку України, банк протягом року підтримував обов'язкові економічні нормативи в межах, що регламентуються "Інструкцією про порядок регулювання діяльності комерційних банків". У 2004 році банк не мав порушень жодного з встановлених нормативів.

На кінець 2004 року капітал банку з урахуванням коштів, залучених на умовах субординованого боргу, розрахований за методикою Національного банку України, склав 186 735 тис. грн. і збільшився порівняно з початком року на 4 122 тис. грн. (приріст 2,3%), до розрахунку капіталу включено 80% коштів, залучених на умовах субординованого боргу.

Одним із основних нормативів, встановлених Національним банком України, є адекватність капіталу:Середньозважене значення показника адекватності регулятивного капіталу за 2004 рік - 18,3% (при нормативі не нижче 8%).Найменше значення протягом року -15,6%;Середньозважене значення нормативу адекватності основного капіталу за 2004 рік становило 14,8% (при нормативі не нижче 4%). Мінімальне значення вказаного нормативу було 11,2 %. У 2004 році Кредитпромбанк продовжував діяльність на внутрішньому ринку та досягнув значних результатів щодо нарощування активів, капіталу, розміру кредитно-інвестиційного портфеля, депозитів юридичних і фізичних осіб. Ці досягнення допомогли зміцнити конкурентну позицію банку на ринку банківських послуг, а також налагодити співпрацю з наявними клієнтами й залучити нові підприємства та організації, які посідають провідні позиції у відповідних галузях та секторах економіки України. Упродовж 2004 року клієнтами банку стали 1 816 підприємств. Загальна кількість корпоративних клієнтів станом на 1 січня 2005 року - 5184.

Обсяг залишків коштів корпоративних клієнтів на 1 січня 2005 року складав:

- на поточних рахунках - понад 120 000 000 грн.;

- на депозитних рахунках - понад 190 000 000 грн.

Стратегічні завдання роботи з корпоративними клієнтами банку полягали у:

- диверсифікації клієнтської бази;

- розширенні спектра банківських послуг;

- формуванні портфеля стабільних довгострокових пасивів.

Основними напрямками цієї роботи були:

- галузева сегментація клієнтської бази для визначення потреб клієнтів;

- упровадження пакетів унікальних послуг та продуктів для клієнтів;

- збільшення клієнтської бази за рахунок широкого спектра банківських продуктів та якісних послуг;

- розвиток взаємовигідної співпраці з клієнтами;

- упровадження гнучкої цінової та тарифної політики для клієнтів банку.

Упродовж 2004 року обсяг операцій банку з кредитування суб'єктів господарської діяльності постійно зростав. Залишки заборгованості за наданими банком кредитами станом на 31.12.04 склали 779,6 млн. грн. і зросли порівняно з початком 2004 року на 240,4 млн. грн. (на 44,2%).

Обсяг кредитного портфеля банку на квартальні дати:

- 31.12.03-540,5 млн.грн.;

- 31.04.04-649,0 млн. грн.;

- 30.06.04 - 704,5 млн. грн.;

- 30.09.04 - 761,3 млн. грн.;

- 31.12.04-779,6 млн. грн.

Кредитна політика банку була спрямована на кредитування підприємств із задовільним фінансовим станом незалежно від форм власності за умови наявності належного забезпечення. Кредитування виробників залишалося для банку пріоритетним при здійсненні кредитних вкладень, основна частка яких сконцентрована у промисловості - 51,9%, у сфері торгівлі - 26,4%, у сільському господарстві - 5,3%.

Серед позичальників банку слід виокремити такі провідні у своїх галузях підприємства, як: ВАТ "Мотор Січ", ВАТ "Донецький металургійний завод", ВАТ "Запорізький виробничий алюмінієвий комбінат", ВАТ "Вугільна компанія "Шахта Красноармійська-Західна №1", ВАТ "Ясинівський коксохімічний завод", ВАТ "Херсоннафтопереробка", Харківське Державне Авіаційне Виробниче Підприємство, ЗАТ "А.В.К", АТЗТ "Миронівський хлібопродукт" ЗАТ "Комплекс Агромарс", ЗАТ "Дніпропетровський комбінат харчових концентратів", а також підприємства, бізнес яких динамічно розвивається і які посідають тверді позиції у відповідних секторах економіки: ВАТ "Концерн Галнафтогаз", ЗАТ "Єврокар", Об'єднання "Донецькпродторг", ТОВ "Ефект", ЗАТ "Екотехніка" і ДП фірма "Екотехніка-М", ЗАТ "Троянда", ТОВ "Європродукт", ДП "Фрідом Фарм Інтернешнл".

Порівняно з минулими роками у 2004 році більше уваги приділялося кредитуванню підприємств малого і середнього бізнесу.

Протягом 2003-2004pp. портфель реалізованих проектів Кредитпромбанку зі структурного і проектного фінансування перевищив 100 млн. доларів США. Тільки в поточному році банк фінансував декілька великих проектів: будівництво й організацію супермаркетів, модернізацію харчового виробництва, придбання та реконструкцію автозаправних станцій. Серед значних досягнень слід виокремити й фінансування будівництва єдиного в Україні спеціалізованого автоцентру "Шкода", який повністю відповідає корпоративним стандартам цієї автомобільної компанії.

Найбільш перспективний напрям інвестиційного бізнесу Кредитпромбанк пов'язує з розвитком корпоративних фінансів і управлінням активами. Серед основних інструментів, що пропонуються клієнтам при обслуговуванні зовнішньоторговельних операцій, перевага надаватиметься форфейтингу і синдиційованому кредитуванню. Банк має намір запропонувати ринкові глобальні рішення, що передбачають спільне фінансування капітальних проектів за участю зарубіжних банків як прямих кредиторів українських компаній.

Упродовж 2004 року відбулися значні організаційні зміни у сфері роздрібного бізнесу Кредитпромбанку. Реорганізація мала на меті поліпшення керованості бізнесу, підвищення якості комплексного обслуговування клієнтів та зміцнення позицій банку на ринку банківських послуг для фізичних осіб в цілому. Аналіз, розроблення та впровадження продуктів роздрібного бізнесу сконцентровано у відокремлених підрозділах. Значно розширено спектр продуктів та послуг банку, що надаються приватним клієнтам. Упроваджено кредитування приватних клієнтів для придбання товарів народного споживання, автомобілів та нерухомості.

Розширено і повністю перероблено номенклатуру депозитних продуктів для фізичних осіб, упроваджено програму обслуговування одержувачів пенсій та грошової допомоги.

Здійснення виваженої процентної і тарифної політики посилює позиції Кредитпромбанку на фінансовому ринку України та зміцнює довіру населення до банку.

Обсяг коштів, залучених від фізичних осіб, збільшився з 291,24 млн. на початку року до 357,12 млн. грн. станом на 31.12.04.

Внаслідок зростання клієнтської бази та обсягу операцій комісійні доходи від продажу роздрібних продуктів збільшилися вчетверо.

Банк обслуговує приватних клієнтів за передовими банківськими технологіями, надаючи широкий спектр послуг, серед яких:

- відкриття й обслуговування депозитних та поточних рахунків;

- здійснення операцій з відправлення і одержання грошових переказів у національній та іноземній валютах, зокрема, за міжнародною системою Western Union;

- надання в оренду індивідуальних сейфів;

- купівля і продаж дорожніх чеків Thomas Coock, VISA, American Express;

- прийом на умовах інкасо іменних чеків та зношених або виведених з обігу банкнот іноземних держав;

- прийом комунальних та інших платежів від населення;

- обслуговування рахунків за міжнародними платіжними картами VISA, Eurocard/Master;

- здійснення валютно-обмінних та конвертаційних операцій з плівковою іноземною валютою;

- видача дозволів на вивезення валютних цінностей;

- надання кредитних ліній під платіжні картки VISA, Eurocard/Master;

- оформлення майнових прав на депозит для отримання кредиту;

- надання кредитів на купівлю товарів довготривалого використання, автомобілів, нерухомості тощо;

- оформлення доручень і заповідальних розпоряджень;

- продаж ювілейних монет;

- продаж банківських металів.

2.2

Аналіз динаміки та структури процентних доходів і витрат

Донбаської філії ВАТ „Кредитпромбанк”

Незалежно від того, якого підходу до управління активами та пасивами додержує банк, перед менеджментом неминуче постає важливе питання: чи мають величина та структура зобов'язань впливати на напрямки розміщення активів?

Традиційний підхід до розв'язання проблеми полягає в об'єднанні джерел фінансування. Згідно з таким методом управління структура зобов'язань не впливає на вибір напрямків розміщенні активів, усі кошти розглядаються як єдиний ресурсний потенціал банку без урахування особливостей різних видів зобов'язань. Завдання керівництва банку — визначити пріоритетні напрямки розміщення активів, що розглядаються як незалежна величина.

Перевагою методу об'єднання джерел фінансування є простота і доступність його практичного застосування, а головним недоліком —виникнення проблем з ліквідністю. Ризик ліквідності зростає, якщо зв'язки між активами та зобов'язаннями не враховуються. Намагаючись вибрати найбільш прибуткові напрямки вкладення ресурсів, банк може видати довгострокові кредити, які фінансуватимуться за рахунок короткострокових депозитів. Така трансформація з великою ймовірністю призводить до підвищення рівня ризику ліквідності.

Якщо менеджмент банку вирішить застрахуватися від підвищення рівня ризику ліквідності і з цією метою розглядатиме високоліквідні активи як пріоритетний напрямок розміщення коштів, то йому доведеться відмовитися від одержання максимально можливого прибутку для акціонерів банку.

Альтернативний підхід до управління структурою активів та зобов'язань банку базується на поділі джерел фінансування. Сутність методу полягає у встановленні відповідності між конкретними видами таких джерел та напрямками використання ресурсного потенціалу. Частина ресурсів, яка сформована за рахунок мінливих джерел, таких як вклади до запитання, залишки на розрахункових рахунках клієнтів, одержані позики «овернайт», має вкладатися в короткострокові кредити та цінні папери. Кошти, одержані з відносно стабільних джерел, таких як строкові вклади, депозити, можуть бути спрямовані на видачу довгострокових кредитів і придбання облігацій.

Застосовуючи метод поділу джерел фінансування, менеджмент банку має ретельно стежити за розмірами сум та строками різних видів зобов'язань і приводити у відповідність до них структуру активів. З огляду на потребу постійно балансувати між структурою пасивів та активів зазначений метод стає вельми трудомістким, а отже, ускладнюється практичне його застосування. Іншим недоліком є можливе зменшення доходів банку, спричинене відмовою від прибуткового вкладення коштів, якщо не існує відповідного джерела фінансування. Перевага розглядуваного методу полягає у зниженні ризику незбалансованої ліквідності, оскільки потреба в ліквідних засобах у будь-який час може бути передбачена.

Метод поділу джерел фінансування набув значного практичного поширення в період керування банками через пасиви. Установлення контролю над структурою та стабільністю зобов'язань дозволяє формувати депозитну базу згідно з потребами щодо проведення активних операцій. З розвитком фінансових ринків головна перевага методу поділу джерел, яка полягає в зниженні ризику ліквідності, втратила своє значення. Банки дістали можливість у будь-який час залучати ліквідні кошти на міжбанківському ринку.[23]

Останніми десятиріччями в міжнародній банківській практиці застосовується інтегральний метод управління, який включає методи об'єднання та поділу джерел фінансування і забезпечує більшу гнучкість при управлінні активами та зобов'язаннями банку.

Для аналізу процентної політики комерційного банку нами було вивчено ряд інструктивного матеріалу та окремі документи, що включають звітність кредитного комітету, депозитного та інших відділів, що займаються робочими активами та залученням ресурсної бази банку.

Для аналізу результатів кредитної діяльності банку будемо використовувати фінансову звітність банку: баланс, звіт про фінансові результати, а також оборотно-сальдовий баланс банку за 2002 – 2004 роки, враховуючи 2002 рік як базисний, а 2003, 2004 роки – звітними. (Див. додаток А, Б)

Згідно з показниками балансу на протязі звітних років в банку відбувалось збільшення залишків кредитних ресурсів при стабільному курсі національної валюти – гривні і помірній інфляції, показники якої в розрахунках враховувати не будемо.

Абсолютний приріст залишків кредитних ресурсів (маються на увазі кредити клієнтам банку – юридичним і фізичним особам, що є об`єктами дослідження) порівняно з базисним становив:

Дебетові та кредитові обороти по виданим та погашеним позикам наведені в таблиці 2.1.

Таблиця 2.1.

| (Тис. грн.) |

2004 |

2003 |

2002 |

| Видано позик |

167657 |

341886 |

110543 |

| Погашено позик |

81117 |

83438 |

42431 |

Збільшення залишків (+),

Зменшення залишків (-)

|

+ 86540 |

+ 258448 |

+ 68112 |

Примітка: В подальшому всі розрахунки будуть здійснюватись в тис. грн.

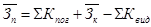

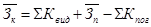

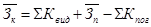

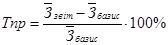

Розрахуємо середні залишки позик за кожний рік за формулою [67]

. (2.1) . (2.1)

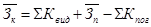

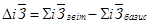

Для цього визначимо залишки позик на початок і на кінець року за формулою

, (2.2) , (2.2)

де  і і  - сума повернутих і виданих позик; - сума повернутих і виданих позик;

і і  - сума залишків на початок і кінець року. - сума залишків на початок і кінець року.

За 2002 рік: