Содержание

Введение

1 Теоретические основы оценки финансового состояния предприятия

1.1 Сущность, содержание, задачи и методика анализа финансового состояния предприятия

1.2 Информационные источники и система показателей, отражающих финансовую устойчивость предприятия

2 Оценка финансового состояния предприятия на примере ОАО «Таттелеком»

2.1 Характеристика предприятия ОАО «Таттелеком»

2.2 Анализ платежеспособности и ликвидности предприятия

2.3 Оценка факторов, влияющих на показатели финансовой устойчивости

3 Основные пути улучшения финансового состояния предприятия

3.1 Внутренние механизмы оздоровления финансового состояния предприятия

3.2 Резервы улучшения показателей финансовой устойчивости ОАО «Таттелеком»

Заключение

Список использованных источников и литературы

Введение

Благополучное финансовое положение предприятия - это важное условие его непрерывного и эффективного функционирования. Для его достижения необходимо обеспечить постоянную платежеспособность субъекта, высокую ликвидность его баланса, финансовую независимость и высокую результативность хозяйствования.

Выбранная тема дипломной работы на сегодняшний день очень актуальна, так как финансовый анализ – это один из самых эффективных способов - всесторонне и объективно оценить финансовое состояние предприятия. В условиях возрастающей конкуренции своевременный анализ финансовой устойчивости и платежеспособности предприятия является дополнительным фактором конкурентоспособности.

Для выявления глубинных причин изменения финансового положения необходимо изучать многочисленные показатели, характеризующие все стороны деятельности предприятия (производство, его потенциал, организацию, реализацию, финансовые операции, движение денежных потоков и т.п.). Применение многостороннего комплексного анализа финансовой устойчивости предприятия создает реальные предпосылки для управления отдельными показателями, и, соответственно, и для усиления их воздействия на улучшение финансового климата.

Финансовое положение предприятия необходимо анализировать с позиций и краткосрочной, и долгосрочной перспектив, так как критерии его оценки могут быть различны. Состояние финансов предприятия характеризуется размещением его средств и источников их формирования, анализ финансового состояния проводится с целью установить, насколько эффективно используются финансовые ресурсы, находящиеся в распоряжении предприятия. Финансовую эффективность работы предприятия отражают: обеспеченность собственными оборотными средствами и их сохранность, состояние нормируемых запасов товарно-материальных ценностей, состояние и динамика дебиторской и кредиторской задолженности, оборачиваемость оборотных средств, материальное обеспечение банковских кредитов, платежеспособность.

Для нормального функционирования, обеспечения своевременности расчетов с поставщиками, покупателями, другими субъектами хозяйствования, финансовой системой, банками и работниками предприятие располагает определенными финансовыми ресурсами. Финансовый потенциал предприятия формируется таким образом, чтобы обеспечить неуклонный рост выпуска продукции, товарооборота, доходов, прибыли, других показателей хозяйственной деятельности при повышении качества, эффективности хозяйствования.

Следовательно, финансовое положение предприятия необходимо изучать в увязке с анализом выполнения планов, прогнозов, динамики основных показателей его экономического и социального развития.

Анализ устойчивости финансового положения предприятия необходимо проводить не только в случаях экономических затруднений, но и для того, чтобы их предвидеть, избежать, наиболее рационально использовать долгосрочные, нематериальные, текущие (оборотные) активы, собственный и заемный капитал. Как известно, основными требованиями к хозяйственной, инвестиционной и другой предпринимательской деятельности субъектов хозяйствования в условиях рыночных отношений являются сохранение и приумножение реальной стоимости капитала, повышение эффективности использования экономического потенциала.

Вышеизложенное отражает актуальность выбранной темы.

Изучение и разработки методологий оценки финансового состояния предприятий и их финансовой устойчивости значительное внимание уделили такие известные зарубежные и отечественные авторы, как Грищенко О.В. в работе «Анализ и диагностика финансово-хозяйственной деятельности предприятия», Кован С.Е. в работе «Финансовая устойчивость предприятия и ее оценка для предупреждения банкротства», Браун С.Д. в работе «Количественные методы финансового анализа», Бернстайн Л.А. в работе «Анализ финансовой отчетности: теория, практика и интерпретация».

Цель данной работы является оценка финансового состояния предприятия в современных условиях.

Для осуществления данной цели необходимо выполнить следующие задачи:

- рассмотреть теоретические основы оценки финансового состояния предприятия;

- обосновать методологию оценки показателей финансового состояния предприятия;

- оценить показатели платежеспособности и ликвидности предприятия с сопоставлением с нормативными показателями;

- оценить факторы, влияющие на показатели финансовой устойчивости;

- обосновать внутренние механизмы оздоровления финансового состояния предприятия;

- рассчитать резервы улучшения финансовой устойчивости исследуемого предприятия.

Объектом исследования является деятельность открытого акционерного общества «Таттелеком».

Предметом исследования выступают показатели финансового состояния предприятия.

В процессе выполнения дипломной работы были использованы научные труды таких авторов как: Шеремет А.Д. - Методика финансового анализа, Грачев А.В. - Анализ и управление финансовой устойчивостью предприятия, Ковалев В.В. - Практикум по финансовому менеджменту, Савицкая Г.В. - Анализ хозяйственной деятельности предприятия, Кондраков Н.П. - Основы финансового анализа и т.д., а также материалы периодической печати и отчетные данные ОАО «Таттелеком» за 2006-2007гг.

Основными методами исследования явились такие обще известные методы, как научной абстракции, обобщение, свод, группировка, сравнение, вертикальный и горизонтальный анализ.

Результаты данного исследования могут быть применены в ходе преподавания экономических дисциплин в средне специальных и высших учебных заведениях, а также в ходе составления финансовых планов и планов деятельности предприятия на будущие периоды.

Дипломная работа состоит из введения, трех глав, заключения, списка использованной литературы и приложений.

В первой главе дипломной работы рассматриваются теоретические основы проведения анализа финансового состояния предприятия, определяется понятие и сущность финансового состояния предприятия, рассматриваются основные методики проведения анализа и его информационное обеспечение, а также показатели финансовой устойчивости.

Во второй части дипломной работы приводится краткая характеристика предприятия, проводится непосредственно анализ финансового состояния предприятия на основании изучения динамики абсолютных и относительных показателей.

В третей главе в качестве заключения проведенного исследования предложены основные мероприятия по улучшению финансового состояния предприятия.

1 Теоретические основы оценки финансового состояния предприятия

1.1 Сущность, содержание, задачи и методика анализа финансового состояния предприятия

Переход к рыночной экономике требует от предприятия повышения эффективности производства, конкурентоспособности продукции и услуг на основе внедрения достижений научно-технического прогресса, эффективных форм хозяйствования и управления производством и т.д. Важная роль в реализации этой задачи отводится анализу финансового состояния предприятия. С его помощью вырабатываются стратегия и тактика развития предприятия, обосновываются планы и управленческие решения, осуществляются контроль за их выполнением, выявляются резервы повышения эффективности производства, оцениваются результаты деятельности предприятия, его подразделений и работников.

Финансовое состояние предприятия – это совокупность показателей, отражающих его способность погасить свои долговые обязательства. Финансовая деятельность охватывает процессы формирования, движения и обеспечения сохранности имущества предприятия, контроля за его использованием.

Финансовое состояние является результатом взаимодействия всех элементов системы финансовых отношений предприятия и поэтому определяется совокупностью производственно-хозяйственных факторов.

Содержание и основная целевая установка финансового анализа – оценка финансового состояния и выявление возможности повышения эффективности функционирования хозяйствующего субъекта с помощью рациональной финансовой политики [13, c.64].

Финансовое состояние отражает способность организации финансировать свою текущую деятельность и развитие производства, постоянно поддерживать свою платежеспособность и инвестиционную привлекательность. Для этого оно должно иметь достаточный объем капитала, оптимальную структуру активов и источников их финансирования. Не менее важно использовать средства таким образом, чтобы доходы постоянно превышали расходы, обеспечивая тем самым стабильную платежеспособность и рост рентабельности.

Финансовое состояние зависит от результатов производственной, коммерческой и финансовой деятельности хозяйствующего субъекта. Так, эффективное использование производственных ресурсов, наращивание объемов производства и реализации продукции, снижение ее себестоимости являются основой для увеличения прибыли, формирования финансовых ресурсов в объеме, необходимом для расширения производственной деятельности. Имеется и обратная связь. Неэффективное управление активами, отсутствие денежных средств приводит к перебоям в обеспечении производства необходимыми ресурсами, а, следовательно, к снижению объема продаж и уменьшению прибыли.

Цель финансового анализа - оценка прошлой деятельности и положения предприятия на данный момент, а также оценка будущего потенциала предприятия.

Основные задачи анализа:

- своевременная и объективная диагностика финансового состояния предприятия, установление его «болевых точек» и изучение причин их образования;

- поиск резервов улучшения финансового состояния предприятия, его платежеспособности и финансовой устойчивости;

- разработка конкретных мероприятий, направленных на более эффективное использование финансовых ресурсов и укрепление финансового состояния предприятия;

- прогнозирование возможных финансовых результатов и разработка моделей финансового состояния при разнообразных вариантах использования ресурсов.

Цель изучения финансового состояния предприятия состоит в изыскании дополнительных фондов денежных средств для наиболее рационального и экономического ведения хозяйственной деятельности. Хорошее финансовое состояние - это устойчивая платежная готовность, достаточная обеспеченность собственными оборотными средствами и эффективное их использование с хозяйственной целесообразностью, четкая организация расчетов, наличие устойчивой финансовой базы. Неудовлетворительное финансовое состояние характерно неэффективным размещением средств, их иммобилизацией, плохой платежной готовностью, просроченной задолженностью перед бюджетом, поставщиками и банком, недостаточно устойчивой реальной и потенциальной финансовой базой, обусловленной неблагоприятными тенденциями в производстве.

Изучение финансового положения предприятия должно дать руководству предприятия картину его действительного состояния, а лицам, заинтересованным в его финансовом состоянии, сведения, необходимые для беспристрастного суждения, например, о рациональности использования вложенных в предприятие дополнительных инвестициях.

Финансовое состояние предприятия является важнейшей характеристикой его деловой активности и надежности. Оно определяет конкурентоспособность предприятия и его потенциал в деловом сотрудничестве, является гарантом в эффективной реализации экономических интересов всех участников хозяйственной деятельности, как самого предприятия, так и его партнеров.

Устойчивое финансовое положение предприятия является результатом умелого и просчитанного управления всей совокупностью производственных и хозяйственных факторов, определяющих результаты деятельности предприятия. Это внутренние факторы, наглядными итогами, влияния которых являются состояние активов и их оборачиваемость, состав и соотношение финансовых ресурсов. На финансовое благосостояние фирмы оказывает влияние также и внешняя среда или внешние факторы, среди которых - государственная политика налогов и расходов, положение на рынке (в том числе и финансовом), уровень безработицы и инфляции, средняя производительность труда, средний уровень прибыли и т.д. С этой точки зрения устойчивость - процесс противодействия фирмы негативным внешним обстоятельствам. Для рыночной экономики важна стабильность, в основе которой лежит управление по принципу обратной связи, т.е. активное реагирование управления на изменение внешних и внутренних факторов.

В современных российских условиях особое значение приобретает серьезная аналитическая работа на предприятии, связанная с изучением и прогнозированием его финансового состояния. Своевременное и полноценное выявление «болевых точек» финансов фирмы позволяет осуществлять комплекс упреждающих мер, предотвращающих возможное ее банкротство.

Финансовое состояние предприятия характеризуется системой показателей, отражающих состояние капитала в процессе его кругооборота и способность субъекта хозяйствования финансировать свою деятельность на фиксированный момент времени.

Методика проведения анализа финансового состояния предприятия включает следующие разделы:

- горизонтальный и вертикальный анализ баланса;

- анализ состава активов и пассивов в балансе;

- анализ оборотного капитала;

- анализ финансовой устойчивости предприятия;

- анализ платежеспособности и ликвидности;

- анализ показателей деловой активности.

Подробнее рассмотрим методику анализа платежеспособности и ликвидности предприятия.

Финансовое положение предприятия можно оценивать с точки зрения краткосрочной и долгосрочной перспектив. В первом случае критерии оценки финансового положения — ликвидность и платежеспособность предприятия, т.е. способность своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам.

В условиях экономической обособленности и самостоятельности хозяйствующие субъекты обязаны в любом периоде времени иметь возможность срочно погашать свои внешние обязательства, то есть быть платежеспособными, или краткосрочные обязательства, то есть быть ликвидными.

Хозяйствующий субъект считается платежеспособным, если его общие активы больше, чем долгосрочные и краткосрочные обязательства. Хозяйствующий субъект является ликвидным, если его текущие активы больше, чем краткосрочные обязательства.

Платежеспособность предприятия характеризуется его способностью и возможностью своевременно и полностью выполнять свои финансовые обязательства перед внутренними и внешними партнерами, а также перед государством.

Ликвидность определяется способностью предприятия быстро и с минимальным уровнем финансовых потерь преобразовывать свои активы в денежные средства.

Понятия платежеспособности и ликвидности хотя и не тождественны, но на практике тесно взаимосвязаны.

Цель анализа ликвидности - оценить способность предприятия своевременно в полном объеме выполнять краткосрочные обязательства за счет текущих активов.

Ликвидность (текущая платежеспособность) - одна из важнейших характеристик финансового состояния организации, определяющая возможность своевременно оплачивать счета и фактически является одним из показателей банкротства.

В зависимости от степени ликвидности, т.е. скорости превращения в денежные средства, активы предприятия подразделяются на следующие группы:

А1

– наиболее ликвидные активы – денежные средства и краткосрочные финансовые вложения;

А2

– быстрореализуемые активы – краткосрочная дебиторская задолженность и прочие оборотные активы;

А3

– медленнореализуемые активы – материальные запасы, НДС, за исключением расходов будущих периодов;

А4

– труднореализуемые активы – статьи раздела Ι баланса, за исключением долгосрочных финансовых вложений.

Пассивы баланса группируются по степени срочности их оплаты:

П1

– наиболее срочные обязательства – кредиторская задолженность (стр.620);

П2

– краткосрочные пассивы – краткосрочные кредиты и займы, прочие краткосрочные пассивы;

П3

– долгосрочные пассивы – долгосрочные кредиты и займы (стр.590);

П4

– постоянные пассивы – собственные средства за минусом расходов будущих периодов и убытков.

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву.

Баланс считается абсолютно ликвидным, если имеют место следующие соотношения:

А1

³ П1 А1

³ П1

А2

³ П2

А3

³ П3

А4

< П4

Выполнения первых трех неравенств влечет выполнение и четвертого неравенства, поэтому существенным является сопоставления итогов первых трех групп по активу и пассиву.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности, с краткосрочными обязательствами по пассиву, которые группируются по степени срочности их погашения.

На ряду с абсолютными показателями для оценки ликвидности и платежеспособности предприятия рассчитывают относительные показатели: коэффициент абсолютной ликвидности, коэффициент быстрой ликвидности и коэффициент текущей ликвидности.

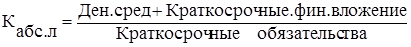

Коэффициент абсолютной ликвидности (платежеспособности) является наиболее жестким критерием ликвидности предприятия:

(1.1) (1.1)

Этот коэффициент характеризует способность предприятия выполнить свои текущие обязательства из абсолютно ликвидных активов, показывает ту часть текущих обязательств, которая может быть немедленно погашена. Рекомендуемая нижняя граница показателя, приводимая в западной литературе, - 0,2. Поскольку разработка отраслевых нормативов этих коэффициентов - дело будущего, на практике желательно проводить анализ динамики данных показателей, дополняя его сравнительным анализом доступных данных по предприятиям, имеющим аналогичную ориентацию своей хозяйственной деятельности.

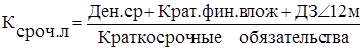

Коэффициент быстрой (срочной) ликвидности – это отношение легкореализуемых ликвидных активов к текущим обязательствам:

(1.2) (1.2)

Предпочтительной считают величину коэффициента равную 1,0, допустимой — величину 0,7-1,0.

Анализируя динамику этого коэффициента, необходимо обращать внимание на факторы, обусловившие его изменение. Так, если рост коэффициента быстрой ликвидности был связан в основном с ростом. неоправданной дебиторской задолженности, то это не может характеризовать деятельность предприятия с положительной стороны.

Коэффициент текущей ликвидности – это отношение текущих активов к текущим обязательствам:

(1.3) (1.3)

Коэффициент текущей (общей) ликвидности. Дает общую оценку ликвидности активов, показывая, сколько рублей текущих активов приходится на один рубль текущих обязательств. Значение показателя можно варьировать по отраслям и видам деятельности, а его разумный рост в динамике обычно рассматривается как благоприятная тенденция. В западной учетно-аналитической практике приводится нижнее критическое значение показателя - 2; однако это лишь ориентировочное значение, указывающее на порядок показателя, но не на его точное нормативное значение.

Далее рассмотрим методику анализа финансовой устойчивости и показатели, характеризующие ее.

1.2

Информационные источники и система показателей, отражающих финансовую устойчивость предприятия

Финансовая устойчивость предприятия – это независимость его в финансовом отношении и соответствие состояние активов и пассивов компании задачам финансово-хозяйственной деятельности.

Финансовая устойчивость - это стабильность финансового положения организации, обеспечиваемая достаточной долей собственного капитала в составе источников финансирования.

Источники информации для анализа финансовой устойчивости носят учетный характер, т.е. это данные, которые содержат документы бухгалтерского учета. К ним относятся:

- бухгалтерский баланс (форма № 1);

- отчет о прибылях и убытках (форма № 2);

- отчет об изменении капитала (форма № 3);

- отчет о движении денежных средств (форма № 4);

- приложение к бухгалтерскому балансу (форма № 5).

Данные, содержащиеся в этих формах, обеспечивают различные группы пользователей информацией, необходимой для обоснования решений об оценке результатов деятельности организации за истекший срок.

Внешние пользователи (поставщики, банки, инвесторы и др.) по результатам анализа отчетности хозяйствующего субъекта могут принять решения о развитии или свертывании партнерских отношений, приобретении акций, условии предоставления кредитов и т.д. Внутренние пользователи, т.е. собственники и управляющие, анализируют отчетность с целью выявления устойчивых позитивных и негативных тенденций, обоснования путей укрепления финансовой устойчивости и роста рентабельности капитала.

Наиболее полная информация для анализа содержится в бухгалтерском балансе.

Итог (валюта) баланса по состоянию на конкретную дату отражает общую сумму средств, вовлеченных в деятельность организации. При этом активы характеризуют размещение и использование этих средств, а пассивы источники их финансирования.

Использование баланса как основного источника информации для анализа финансового состояния имеет определенные ограничения. Это связано с тем, что:

- стоимость активов и источников средств отражена в балансе на конкретную дату. Однако это не означает, что ситуация, сложившаяся на дату составления баланса, имела место в течение всего анализируемого периода. Особенно это касается наиболее мобильных статей баланса, таких как остатки денежных средств, состояние расчетов, запасов. Поэтому для объективной оценки произошедших изменений и выявления устойчивых тенденций необходимо рассчитывать и изучать показатели в динамике, за ряд отчетных периодов.

- изменение сумм по отдельным статьям баланса можно объективно оценить только при наличии данных об объеме деятельности, например, рост запасов дебиторской задолженности может считаться оправданным, если увеличивается объем производства и реализации продукции и т.д.

- активы в балансе отражены по учетным ценам, т.е. по ценам их приобретения или изготовления, поэтому балансовая стоимость активов, как правило, занижена и не отражает их реальную, рыночную стоимость. Особенно это касается активов с длительным сроком пользования. Этот момент следует учесть при оценке динамики показателей, отражающих эффективность деятельности организации.

- изменение отдельных статей активов и источников средств происходит под влиянием факторов, не являющихся объектами бухгалтерского учета (инфляционные процессы, изменение курсов валют, процентных ставок и т.д.), но оказывающих воздействие на формирование показателей отчетности. Поэтому использование внешней информации, отражающей состояние отдельных отраслей экономики, рынка капитала, развития конкуренции, является неотъемлемой частью информационного обеспечения финансового состояния организации.

Для анализа финансовых результатов и рентабельности используется отчет о прибылях и убытках, в котором отражается формирование финансовых результатов от текущей, операционной и внереализационной деятельности.

Для оценки изменений отдельных источников формирования собственного капитала и способности к самофинансированию используется форма № 3 «Отчет об изменении капитала».

«Отчет о движении денежных средств» (форма № 4) содержит информацию о притоках и оттоках денежных средств по текущей, инвестиционной и финансовой деятельности организации. На основе этих данных выясняется, достаточно ли денежных поступлений не только для обеспечения текущих расходов, связанных с производством и реализацией продукции, но и для осуществления инвестиций в основные средства и исполнения обязательств перед банками по погашению кредитов и собственниками по выплате дивидендов.

В экономической литературе даются разные подходы к анализу финансовой устойчивости. Рассмотрим методику Шеремета А.Д. и Сайфулина Р.С., рекомендующую для оценки финансовой устойчивости определять трехкомпонентный показатель типа финансовой ситуации.

Для расчета этого показателя сопоставляется общая величина запасов и затрат предприятия и источники средств для их формирования:

ЗЗ = З + НДС (1.4)

где ЗЗ – величина запасов и затрат;

З – запасы;

НДС – налог на добавленную стоимость по приобретенным ценностям.

При этом используется различная степень охвата отдельных видов источников, а именно:

- наличие собственных оборотных средств:

СОК = СК – ВОА-У (1.5)

где СК – величина источников собственного капитала (III раздел баланса);

ВОА – величина внеоборотных активов;

У – убытки.

- многие специалисты при расчете собственных оборотных средств вместо собственных источников берут перманентный капитал: наличие собственных оборотных средств и долгосрочных заемных источников формирования запасов и затрат, то есть с учетом долгосрочных кредитов и заемных средств:

ПК=(СС+ДЗС)–ВА–(У) (1.6)

где ПК – перманентный капитал;

ДЗС – долгосрочные заемные средства (IV раздел баланса).

- общая величина основных источников формирования запасов и затрат, то есть наличие собственных оборотных средств, долгосрочных кредитов и заемных средств, краткосрочных кредитов и заемных средств, то есть все источники, которые возможны:

ВИ=(СС+ДЗС+КЗС)-ВА-У (1.7)

где ВИ – все источники;

КЗС – краткосрочные заемные средства (V раздел баланса).

Как отмечают авторы, к сумме краткосрочных кредитов и заемных средств не присоединяются ссуды, не погашенные в срок.

Показатель общей величины основных источников формирования запасов и затрат является приближенным, так как часть краткосрочных кредитов выдается под товары отгруженные (то есть они не предназначены для формирования запасов и затрат), а для покрытия запасов и затрат привлекается часть кредиторской задолженности, зачтенной банком при кредитовании.

Несмотря на эти недостатки, показатель общей величины основных источников формирования запасов и затрат дает существенный ориентир для определения степени финансовой устойчивости.

Трем показателям наличия источников формирования запасов и затрат соответствуют три показателя обеспеченности запасов и затрат источниками формирования:

- излишек или недостаток собственных оборотных средств:

ФСОС

= СОС – ЗЗ (1.8)

где ФСОС

– излишек или недостаток собственных оборотных средств.

- излишек или недостаток перманентного капитала:

ФПК

= ПК-ЗЗ (1.9)

где ФПК

– излишек или недостаток перманентного капитала.

- излишек или недостаток всех источников (показатель финансово – эксплуатационной потребности):

ФВИ

= ВИ – ЗЗ (1.10)

где ФВИ

– излишек или недостаток всех источников.

Вычисление трёх показателей обеспеченности запасов источниками их формирования позволяет классифицировать финансовые ситуации по степени их устойчивости.

По степени устойчивости можно выделить четыре типа финансовых ситуаций:

- абсолютная устойчивость финансового состояния, если:

S = {1, 1, 1} (1.11)

При абсолютной финансовой устойчивости предприятие не зависит от внешних кредиторов, запасы и затраты полностью покрываются собственными ресурсами. В российской практике такая финансовая устойчивость встречается крайне редко, представляет собой крайний тип финансовой устойчивости.

- нормальная устойчивость финансового состояния предприятия, гарантирующая его платежеспособность, то есть:

S = {0, 1, 1} (1.12)

Это соотношение показывает, что предприятие использует все источники финансовых ресурсов и полностью покрывает запасы и затраты.

- неустойчивое финансовое состояние, сопряженное с нарушением платежеспособности, при котором, тем не менее, сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств, сокращение дебиторов и ускорение оборачиваемости запасов, то есть:

S = {0, 0, 1} (1.13)

Пределом финансовой неустойчивости является кризисное состояние предприятия. Оно проявляется в том, что наряду с нехваткой «нормальных» источников покрытия запасов и затрат (к их числу может относиться часть внеоборотных активов, просроченная задолженность и т.д.) предприятие имеет убытки, непогашенные обязательства, безнадежную дебиторскую задолженность.

Профессор А.Д. Шеремет и Р.С. Сайфулин отмечают, что финансовая неустойчивость считается нормальной (допустимой), если величина привлекаемых для формирования запасов и затрат краткосрочных кредитов и заемных средств не превышает суммарной стоимости производственных запасов и готовой продукции (наиболее ликвидной части запасов и затрат).

Если указанные условия не выполняются, то финансовая неустойчивость является ненормальной и отражает тенденцию к существенному ухудшению финансового состояния.

- кризисное финансовое состояние, при котором предприятие находится на грани банкротства, поскольку в данной ситуации денежные средства, краткосрочные финансовые вложения (за вычетом стоимости собственных акций, выкупленных у акционеров), дебиторская задолженность организации (за вычетом задолженности учредителей (участников) по взносам в уставной капитал) и прочие оборотные активы не покрывают даже его кредиторской задолженности (включая резервы предстоящих расходов и платежей) и прочие краткосрочные пассивы, то есть:

S = {0, 0, 0} (1.14)

При кризисном и неустойчивом финансовом состоянии устойчивость может быть восстановлена путем обоснованного снижения уровня запасов и затрат.

Поскольку положительным фактором финансовой устойчивости является наличие источников формирования запасов, а отрицательным фактором – величина запасов, то основными способами выхода из неустойчивого и кризисного финансовых состояний (ситуации 3 и 4) будут: пополнение источников формирования запасов и оптимизация их структуры, а также обоснованное снижение уровня запасов.

Наиболее безрисковым способом пополнения источников формирования запасов следует признать увеличение реального собственного капитала за счет накопления нераспределенной прибыли или за счет распределения прибыли после налогообложения в фонды накопления при условии роста части этих фондов, не вложенной во внеоборотные активы. Снижения уровня запасов происходит в результате планирования остатков запасов, а также реализации неиспользованных товарно-материальных ценностей. Углубленный анализ состояния запасов выступает в качестве составной части внутреннего анализа финансового состояния, поскольку предполагает использование информации о запасах, не содержащейся в бухгалтерской отчетности и требующей данных аналитического учета.

В международной практике и в настоящее время в практике прогрессивных российских фирм проводят относительную оценку финансовой устойчивости организации с помощью финансовых коэффициентов.

Проанализировав достаточно большой набор имеющихся коэффициентов финансовой устойчивости, можно ограничиться следующими семи показателями:

- коэффициент соотношения заемных и собственных средств;

- коэффициент финансовой напряженности;

- коэффициент автономии;

- коэффициент финансовой устойчивости;

- коэффициент маневренности собственных средств;

- коэффициент устойчивости структуры мобильных средств;

- коэффициент обеспеченности оборотного капитала собственными источниками финансирования.

Из названных семи коэффициентов только три имеют универсальное применение независимо от характера деятельности и структуры активов и пассивов предприятия: коэффициент соотношения заемных и собственных средств, коэффициент маневренности собственных средств и коэффициент обеспеченности оборотного капитала собственными источниками финансирования.

При анализе финансового состояния применяют комплекс следующих показателей финансовой устойчивости предприятия:

- коэффициент финансового риска (коэффициент задолженности, соотношения заемных и собственных средств, рычага):

(1.15) (1.15)

Он показывает, сколько заемных средств предприятие привлекло на рубль собственных.

Оптимальное значение этого показателя, выработанное западной практикой – 0,5. Считается, что если значение его превышает единицу, то финансовая автономность и устойчивость оцениваемого предприятия достигает критической точки, однако все зависит от характера деятельности и специфики отрасли, к которой относится предприятие [16,c.176].

Рост показателя свидетельствует об увеличении зависимости предприятия от внешних финансовых источников, то есть, в определенном смысле, о снижении финансовой устойчивости и нередко затрудняет возможность получения кредита.

Однако аналитик должен строить свои выводы на основе данных аналитического (внутреннего) учета, раскрывающих направления вложения средств. Поэтому при расчете нормального уровня коэффициента соотношения заемных и собственных средств нужно принимать во внимание качественную структуру и скорость оборачиваемости материальных оборотных средств и дебиторской задолженности. Если дебиторская задолженность оборачивается быстрее материальных оборотных средств, это означает достаточно высокую интенсивность поступления денежных средств на счета предприятия, а в итоге – увеличение собственных средств; при высокой оборачиваемости материальных оборотных средств и ещё более высокой оборачиваемости дебиторской задолженности коэффициент соотношения заемных и собственных средств может превышать единицу.

В соответствии с Приказом № 118 установлено нормативное значение данного коэффициента – соотношение должно быть меньше 0,7. Превышение указанной границы означает зависимость предприятия от внешних источников средств, потерю финансовой устойчивости.

- коэффициент финансовой напряженности (долга):

(1.16) (1.16)

Международный стандарт (европейский) до 50%. Тенденцию нормальной финансовой устойчивости подтверждает и коэффициент долга: если доля заемных средств в валюте баланса снижается, то налицо тенденция укрепления финансовой устойчивости предприятия, что делает его более привлекательным для деловых партнеров.

Нормативное значение коэффициента привлеченного капитала должно быть меньше или равно 0,4.

- коэффициент автономии (финансовой независимости):

(1.17) (1.17)

По этому показателю судят, насколько предприятие независимо от заемного капитала. Коэффициент автономии является наиболее общим показателем финансовой устойчивости предприятия.

Оптимальное значение данного коэффициента – 50%, то есть желательно, чтобы сумма собственных средств была больше половины всех средств, которыми располагает предприятие. В этом случае кредиторы чувствуют себя спокойно, сознавая, что весь заемный капитал может быть компенсирован собственностью предприятия. Рост этого коэффициента говорит об усилении финансовой устойчивости предприятия.

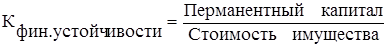

- коэффициент финансовой устойчивости:

(1.18) (1.18)

Перманентный капитал – это отношение итога собственных и долгосрочных заемных средств.

Долгосрочные заемные средства (включая долгосрочные кредиты) вполне правомерно присоединить к собственным средствам предприятия, поскольку по режиму их использования они приближаются к собственным источникам. Поэтому кроме расчета коэффициентов финансовой устойчивости и независимости предприятия анализируют структуру его заемных средств: большой удельный вес в ней долгосрочных кредитов является признаком устойчивого финансового состояния предприятия.

Оптимальное значение этого показателя составляет 0,8-0,9.

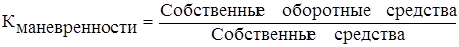

-коэффициент маневренности собственных источников:

(1.19) (1.19)

Коэффициент маневренности собственных источников показывает величину собственных оборотных средств, приходящихся на 1 руб. собственного капитала. Этот показатель по своей сути близок к показателям ликвидности. Однако он дополняет и существенно повышает информативность первого показателя [10,c.278].

Коэффициент маневренности собственных источников указывает на степень мобильности (гибкости) использования собственных средств, то есть, какая часть собственного капитала не закреплена в ценностях иммобильного характера и дает возможность маневрировать средствами предприятия.

Обеспечение собственных текущих активов собственным капиталом является гарантией устойчивой кредитной политике. Высокое значение коэффициента маневренности положительно характеризует финансовое состояния компании, а также убеждает в том, что управляющие предприятием проставляют достаточную гибкость в использовании собственных средств.

Некоторые авторы считают оптимальным значение этого показателя, равное 0,5. Однако этот предполагаемый критерий может быть взят под сомнения.

Уровень коэффициента маневренности зависит от характера деятельности предприятия: в фондоемких производствах его нормальный уровень должен быть ниже, чем в материалоемких (так как в фондоемких значительная часть собственных средств является источником покрытия основных производственных фондов). С финансовой точки зрения, чем выше коэффициент маневренности, тем лучше финансовое состояние.

В числителе показателя – собственные оборотные средства, поэтому в целом улучшение состояния оборотных средств зависит от опережающего роста суммы собственных оборотных средств по сравнению с ростом собственных источников средств. Зависимость можно определить и исходя из того, что собственных оборотных средств у предприятие тем больше, чем меньше основных средств и внеоборотных активов приходится на рубль источников собственных средств. Понятно, что стремиться к уменьшению основных средств и внеоборотных активов (или к относительно медленному их росту) не всегда целесообразно.

В соответствии с Приказом № 118 установлено нормативное значение данного коэффициента: 0,2 – 0,5. Чем ближе значение показателя к верхней границе, тем больше возможностей финансового маневра у предприятия.

- коэффициент устойчивости структуры мобильных средств:

(1.20) (1.20)

Чистый оборотный капитал – это текущие активы, которыми располагает компания после погашения текущих обязательств. Стандарта по данному коэффициенту нет.

- коэффициент обеспеченности оборотного капитала собственными источниками:

(1.21) (1.21)

Он показывает, какая часть оборотных активов финансируется за счет собственных источников и не нуждаются в привлечении заемных. В соответствии с Приказом № 118 и Распоряжением № 31р установлено нормативное значение данного коэффициента: нижняя граница – 0,1.

При показателе ниже значения 0,1 структура баланса признается неудовлетворительной, а организация неплатежеспособной. Более высокая величина показателя (до 0,5) свидетельствует о хорошем финансовом состоянии организации, о её возможности проводить независимую финансовую политику.

Некоторые авторы предлагают критерий данного показателя на уровне не ниже 0,6. Однако этот предполагаемый критерий может быть взят под сомнения.

Уровень показателя обеспеченности материальных запасов собственными оборотными средствами оценивается, прежде всего, в зависимости от состояния материальных запасов. Если их величина значительно выше обоснованной потребности, то собственные оборотные средства могут покрыть лишь часть материальных запасов, то есть показатель будет меньше единицы. Наоборот, при недостаточности у предприятия материальных запасов для бесперебойного осуществления деятельности, показатель может быть выше единицы, но это не будет признаком хорошего финансового состояния предприятия [24,c.256].

В числителе показателя – собственные оборотные средства, поэтому в целом улучшение состояния оборотных средств зависит от опережающего роста суммы собственных оборотных средств по сравнению с ростом материальных запасов. Зависимость можно определить и исходя из того, что собственных оборотных средств у предприятия тем больше, чем меньше основных средств и внеоборотных активов приходится на рубль источников собственных средств. Понятно, что стремиться к уменьшению основных средств и внеоборотных активов (или к относительно медленному их росту) не всегда целесообразно.

Таблица 1.1 дает сжатую и наглядную характеристику показателей финансовой устойчивости предприятия.

Таблица 1.1 – Показатели финансовой устойчивости предприятия

| Показатель |

Характеристика |

Рекомендуемый критерий |

| Коэффициент финансового риска |

Показывает сколько заемных средств компания привлекла на рубль собственных |

< 0,7 |

| Коэффициент долга |

Отношение заемных средств к валюте баланса |

< 0,4 |

| Коэффициент автономии |

Отношение собственных средств компании к валюте баланса |

> 0,5 |

| Коэффициент финансовой устойчивости |

Отношение итога собственных и долгосрочных заемных средств к валюте баланса |

0,8-0,9 |

| Коэффициент маневренности собственных источников |

Отношение собственных оборотных средств к сумме собственных источников |

0,5 |

| Коэффициент устойчивости структуры мобильных средств |

Отношение чистого оборотного капитала ко всему оборотному капиталу |

– |

| Коэффициент обеспеченности оборотного капитала собственными источниками |

Отношение собственных оборотных средств к оборотным активам |

> 0,1 |

Таким образом, как уже отмечалось выше, из семи коэффициентов финансовой устойчивости только три имеют универсальное применение: коэффициент соотношения заемных и собственных средств, коэффициент маневренности собственных средств и коэффициент обеспеченности оборотного капитала собственными источниками финансирования. Но даже в пределах трех названных универсальных коэффициентов нетрудно заметить, что одни и те же факторы определяют их рост и снижение: коэффициент маневренности собственных средств и коэффициент обеспеченности запасов собственными источниками имеют один и тот же числитель – собственные оборотные средства. Поэтому соотношение их уровня зависит от соотношения величины капитала и резервов и стоимости материальных оборотных активов. Соответственно динамика коэффициентов определяется при одной и той же динамике собственных оборотных средств лишь различиями в уровнях и направлениях изменения знаменателей – запасов и собственного капитала. Это не мешает им оставаться самостоятельными коэффициентами, однако на практике следует иметь в виду, что увеличение собственных оборотных средств приводит к повышению финансовой устойчивости сразу по двум критериям её оценки. В свою очередь, рост собственных оборотных средств – это результат, как правило, увеличения собственного капитала, а в некоторых случаях – и снижения стоимости внеоборотных активов.

2 Оценка финансового состояния предприятия на примере ОАО «Таттелеком»

2.1 Характеристика предприятия ОАО «Таттелеком»

ОАО «Таттелеком» является крупнейшим оператором проводной связи Республики Татарстан. Компания предоставляет услуги внутризоновой, местной телефонной связи, универсальные услуги с использованием таксофонов и пунктов коллективного доступа, документальной связи, передачи данных, подвижной радиосвязи, услуги по предоставлению каналов связи, телематические услуги связи, услуги сети передачи данных, доступ к сети Интернет по технологии WiFi.

Приоритетными направлениями деятельности являются:

- обеспечение населения и организаций Республики Татарстан услугами телефонной связи.

- развитие услуг, оказываемых с использованием Сети передачи данных, таких как доступ в Интернет, контентные услуги, IP-телевидение и услуги NGN.

Телекоммуникационная сеть ОАО «Таттелеком» охватывает всю территорию Татарстана, что позволяет обеспечивать услугами территорию в 68 тысяч кв. км, где проживает более 3,7 млн. человек. На сегодняшний день абонентская база компании - более 820 000 телефонных абонентов и более 100 000 xDSL абонентов.

Сегодня ОАО «Таттелеком» занимает лидирующую на рынке проводной связи республики и продолжает динамично развиваться, улучшая качество связи, выходя на передовые рубежи по уровню цифровизации. В ноябре 2008 года ОАО «Таттелеком» первым в России 100% завершил цифровизацию сельских телефонных сетей, заменив все аналоговые АТС в городах республики на оборудование уровня NGN. Одновременно с заменой аналогового оборудования были модернизированы внутригородские транспортные сети, скорость передачи данных по которым составила от 1 до 10 ГигаБит/с. Повсеместно внедрена технология мультипротокольной коммутации на основе меток MPLS.

ОАО «Таттелеком» является единственным оператором, оказывающим услуги связи на всей территории Республики Татарстан. В силу своего положения Общество оказывает услуги присоединения операторам зоновой и местной связи на территории региона. В целом услуги связи на данной территории оказывают более 40 операторов связи.

Крупнейшими из них являются ОАО «Вымпелком» (торговая марка «Билайн»), ОАО «МТС», ОАО «МСС-Поволжье» (торговая марка «Мегафон»), ЗАО «НСС», ЗАО «Смартс», ОАО «Татнефть» (структурное подразделение «ТатАИСнефть»), ОАО «ТВТ», ОАО «Телесет», ЗАО «Эр телеком».

Основные конкуренты ОАО «Таттелеком»:

- «ТатАИСнефть» (зоновая связь, местная связь, доступ в Интернет);

- «ТВТ» (местная связь, доступ в Интернет);

- «Телесет» (местная связь, доступ в Интернет);

- «Эр телеком» (местная связь, доступ в Интернет);

- «Вымпелком» (местная связь, доступ в Интернет).

Основные конкурентные преимущества ОАО «Таттелеком»:

- стабильность лидирующего положения на рынке;

- огромный опыт в сфере оказания телекоммуникационных услуг;

- наиболее широкий спектр предоставляемых услуг, в т. ч. все виды проводной телефонной связи, проводной и беспроводной доступ в Интернет и к Сети передачи данных, видеосвязь;

- большой выбор дополнительных видов услуг;

- высокое качество предоставления услуг.

Система менеджмента качества (СМК) ОАО «Таттелеком» сертифицирована на соответствие стандарту ГОСТ Р ИСО 9001-2001. ОАО «Таттелеком» признано дипломантом IV Республиканского конкурса на соискание премий Правительства РТ «За качество» 2007 – 2008 гг. Войдя в рейтинги крупнейших российских и мировых агентств, ОАО «Таттелеком» сохраняет свое положение среди ведущих операторов связи и компаний РФ. Так, Общество входит в число 30 крупнейших телекоммуникационных компаний России. Общество, согласно ежегодному рейтингу, составленному экономическим альманахом«Коммерсант – Первый рейтинг», входит в число200 крупнейших компаний России. Крупнейшийоператор проводной связи Татарстана, несмотряна кризис, поднялся с 2007 года на 48 пунктов и занимает сейчас 156-е место.

ОАО «Таттелеком» лидирует во всех районах Республики Татарстан по услугам телефонной связи и прочим телекоммуникационным услугам (исключая сотовую связь). По экспертным оценкам, доля традиционных услуг, предоставляемых ОАО «Таттелеком», в денежном выражении, в общем объеме традиционных услуг отрасли связи составляет более 80%. Это обуславливается тем, что ОАО «Таттелеком» признано оператором, занимающим существенное положение в сети связи общего пользования в Республике Татарстан, и оказывает услуги зоновой связи, в том числе и абонентам присоединенных операторов. Число установленных телефонов ОАО «Таттелеком» на конец 2008 года составило 812 тысяч [12,c.80].

ОАО «Таттелеком» является неотъемлемым элементом социальной инфраструктуры столицы Республики Татарстан и одной из наиболее передовых и интенсивно развивающихся телекоммуникационных Компаний Российской Федерации. Ярким подтверждением этого факта стало получение предприятием в 2001 г. сертификата соответствия системы менеджмента качества требованиям ГОСТ Р ИСO 9001-2001. Так, ОАО «Таттелеком» официально признано современным предприятием связи европейского уровня.

Философия ОАО "Таттелеком" - философия предприятия XXI века. Это в первую очередь философия ответственности за свою деятельность, осознания себя как субъекта социального управления, осуществляющего через свою деятельность разнообразные воздействия на социальную среду. ОАО «Таттелеком» ориентировано на обращение к обществу, а значит к клиенту. Основная идея – удовлетворять и превосходить ожидания потребителей в качестве производимой продукции. Основные технико-экономические показатели деятельности предприятия представлены в таблице 2.1.

Таблица 2.1 - Основные технико-экономические показатели ОАО «Таттелеком»

| Показатели |

ед. изм. |

2006г. |

2007г. |

2008г. |

| Выручка от продажи товаров, продукции, работ, услуг |

тыс. руб. |

3 816 567 |

4 984 140 |

5 310 072 |

| Себестоимость проданных товаров, продукции, работ, услуг |

тыс. руб. |

2 612 023 |

3 526 176 |

4 078 322 |

| Чистая прибыль |

тыс. руб. |

699 609 |

873 101 |

702 183 |

| Рентабельность деятельности по чистой прибыли |

% |

18,3 |

17,5 |

13,2 |

Из таблицы 2.1 видно, что выручка от продажи товаров, продукции, работ, услуг увеличилась в 2008 году по сравнению с 2006 годом. Так в 2008 году она составила 5310072 тыс. руб., а в 2006 году – 3816567 тыс. руб., т.е. произошел рост показателя на 1493505 тыс. руб. или на 39,13%. В свою очередь себестоимость проданных товаров, продукции, работ, услуг также увеличилось. Если в 2006 году этот показатель был равен 2612023 тыс. руб., то в 2008 году – 4078322 тыс. руб. рост составил в 2008 году по сравнению с 2006 годом 1466299 тыс. руб. или на 56,14%. Чистая прибыль также увеличилась в 2008 году в сравнении с 2006 годом на 2574 тыс. руб. однако по сравнению с 2007 годом чистая прибыль сократилась на 170918 тыс. руб. или на 19,58%.

Работа по управлению персоналом в Обществе ориентирована на сохранение высококвалифицированных кадров, более полное и эффективное использование профессионального и интеллектуального потенциала работников. Политика в области оплаты труда направлена на планомерное повышение и обеспечение конкурентного уровня заработной платы с учетом финансовых возможностей Общества, повышение производительности труда и обеспечение роста экономической эффективности деятельности Общества.

В 2008 году в Обществе продолжилась работа по оптимизации численности персонала. Завершение цифровизации телефонной сети позволило сократить трудозатраты на техническое обслуживание АТС и обусловило пересмотр выполняемых бизнес-процессов в части их автоматизации с внедрением новых технологий. В течение года разобщенные специализированные цеха по обслуживанию сетей заменены мобильными группами с универсальными специалистами по телефонии, сети передачи данных, электротехническому оборудованию. Эти действия дали возможность повысить уровень производительности труда работников ОАО «Таттелеком» на 10%.

В результате проведенных мероприятий списочная численность за 2008 год снизилась на 6% и составила на 31 декабря 2008 года 6 223 чел.

Основной целью деятельности Общества в 2010 году является сохранение лидирующей позиции на рынке высокотехнологичных и доходных услуг связи. В качестве приоритетных направлений деятельности определены рынок интернет-услуг и передачи данных и развитие традиционной телефонии.

2.2 Анализ платежеспособности и ликвидности предприятия

Одним из показателей, характеризующих финансовое положение предприятия, является его платежеспособность, т.е. возможность наличными денежными ресурсами своевременно погашать свои платежные обязательства.

Оценка платежеспособности по балансу осуществляется на основе характеристики ликвидности оборотных активов, которая определяется временем, необходимым для превращения их в денежные средства. Чем меньше времени требуется для инкассации данного актива, тем выше его ликвидность.

Ликвидность баланса - возможность субъекта хозяйствования обратить активы в наличность и погасить свои платежные обязательства, а точнее — это степень покрытия долговых обязательств предприятия его активами, срок превращения которых в денежную наличность соответствует сроку погашения платежных обязательств. Она зависит от степени соответствия величины имеющихся платежных средств величине краткосрочных долговых обязательств.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности, с краткосрочными обязательствами по пассиву, которые группируются по степени срочности их погашения [39,c.217].

Анализ ликвидности предприятия, а, следовательно, и баланса проведем групповым методом.

Рассчитаем показатели ликвидности баланса ОАО «Таттелеком» за 2006-2007гг. и занесем получившиеся показатели в таблицу 2.2.

- А1: Наиболее ликвидные:

2006г. 81064+113355 = 194419 тыс. руб.

2007г. 130215 тыс. руб.

- А2: Быстро реализуемые (ст.240+ст.270):

2006г. 891678 тыс. руб.

2007г. 1578910 тыс. руб.

- А3: Медленно реализуемые (ст.210+ст.220-ст.216):

2006г. 160232+18794-28303 = 150723 тыс. руб.

2007г. 278251+5608-108313 = 175546 тыс. руб.

- А4: Трудно реализуемые (ст.190-ст.140):

2006г. 5151413-51760 = 5099653 тыс. руб.

2007г. 6851164-51959 = 6799205 тыс. руб.

- П1: Наиболее срочные обязательства (ст. 620):

2006г. 805972 тыс. руб.

2007г. 1110493 тыс. руб.

- П2: Краткосрочные пассивы (ст.610+ст.660):

2006г. 3950+69700 = 73650 тыс. руб.

2007г. 182263 тыс. руб.

- П3: Долгосрочные пассивы (ст.590):

2006г. 1438943 тыс. руб.

2007г. 2753859 тыс. руб.

- П4: Постоянные пассивы (ст.490-ст.216):

2006г. 3821028 – 28303 = 3792725 тыс. руб.

2007г. 4482830-108313 = 4374517 тыс. руб.

Таблица 2.2 – Сравнительный анализ структуры баланса ОАО «Таттелеком» за 2006-2007 гг

| Показатель |

Ст.баланса |

2006г., в тыс. руб. |

2007г., в тыс. руб. |

Отклонение в 2007 г. по сравнению с 2006г., в тыс. руб. |

| Актив |

| А1 |

Наиболее ликвидные |

250+260 |

194419 |

130215 |

-64204 |

| А2 |

Быстрореализуемые |

240+270 |

891678 |

1578910 |

687232 |

| А3 |

Медленно реализуемые |

210+220-216 |

150723 |

175546 |

24823 |

| А4 |

Трудно реализуемые |

190-140 |

5099653 |

6799205 |

1699552 |

| Пассив |

| П1 |

Наиболее срочные обязательства |

620 |

805972 |

1110493 |

304521 |

| П2 |

Краткосрочные пассивы |

610+660 |

73650 |

182263 |

108613 |

| П3 |

Долгосрочные пассивы |

590 |

1438943 |

2753859 |

1314916 |

| П4 |

Постоянные пассивы |

490-216 |

3792725 |

4374517 |

581792 |

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Анализ ликвидности баланса приведен в таблице 2.3.

Таблица 2.3 - Анализ ликвидности баланса ОАО «Таттелеком» за 2006-2007 гг

| Группы актива баланса по степени ликвидности на 2006г. |

Знак |

Группа пассива баланса по степени погашения обязательств на 2006г. |

Группы актива баланса по степени ликвидности на 2007г. |

Знак |

Группа пассива баланса по степени погашения обязательств на 2007г. |

| А1

= 194419 |

< |

П1

= 805972 |

А1

= 130215 |

< |

П1

= 1110493 |

| А2

= 891678 |

> |

П2

= 73650 |

А2

= 1578910 |

> |

П2

= 182263 |

| А3

= 150723 |

< |

П3

= 1438943 |

А3

= 175546 |

< |

П3

= 2753859 |

| А4

= 5099653 |

> |

П4

= 3792725 |

А4

= 6799205 |

> |

П4

= 4374517 |

| норматив |

2006г. |

2007г. |

| А1

>> П1

|

А1

<П1

|

А1

<П1

|

| А2

>> П2

|

А2

>П2

|

А2

>П2

|

| А3

>> П3

|

А3

<П3

|

А3

<П3

|

| А4

<< П4

|

А4

>П3

|

А4

>П3

|

Данные таблицы 2.3 свидетельствуют о том, что в отчетном периоде предприятие не обладало абсолютной ликвидностью.

Наиболее ликвидные активы меньше суммы кредиторской задолженности, платежный недостаток составил в 2006 году 611553 тыс. руб., в 2007 году 980278 тыс. руб.

Как в 2006г., так и в 2007г. выявлено превышение быстрореализуемых активов над суммой краткосрочных пассивов, т.е. излишек составил в 2006 году 818028 тыс. руб., в 2007 году 1396647 тыс. руб.

Медленно реализуемые активы меньше долгосрочных пассивов, как в 2006г., так и в 2007г., соответственно, на 1288220 тыс. руб. и 2578313 тыс. руб.

Превышение труднореализуемых активов над постоянными пассивами на 1306928 тыс. руб. в 2006 году и на 2424688 тыс. руб. в 2007 году свидетельствует о том, что у предприятия нет собственных оборотных средств.

Рассчитаем показатели ликвидности баланса ОАО «Таттелеком» за 2007-2008гг. и занесем получившиеся показатели в таблицу 2.4.

- А1: Наиболее ликвидные:

2007г. 130215 тыс. руб.

2008г. 158700+84254 = 242954 тыс. руб.

- А2: Быстро реализуемые (ст.240+ст.270):

2007г. 1578910 тыс. руб.

2008г. 1325020 тыс. руб.

- А3: Медленно реализуемые :

2007г. 278251+5608-108313 = 175546 тыс. руб.

2008г. 306354+9577-131894 = 184037 тыс. руб.

- А4: Трудно реализуемые (ст.190-ст.140):

2007г. 6851164-51959 = 6799205 тыс. руб.

2008г. 8411760-52536 = 8389224 тыс. руб.

- П1: Наиболее срочные обязательства:

2007г. 1110493 тыс. руб.

2008г. 1440161 тыс. руб.

- П2: Краткосрочные пассивы:

2007г. 182263 тыс. руб.

2008г. 1213330 тыс. руб.

- П3: Долгосрочные пассив:

2007г. 2753859 тыс. руб.

2008г. 2297701 тыс. руб.

- П4: Постоянные пассивы:

2007г. 4482830-108313 = 4374517 тыс. руб.

2008г. 4919455-131894 = 4787561 тыс. руб.

Таблица 2.4 – Сравнительный анализ структуры баланса ОАО «Таттелеком» за 2007-2008 гг

| Показатель |

Ст.баланса |

2007г., в тыс. руб. |

2008г., в тыс. руб. |

Отклонение в 2008 г. по сравнению с 2007г., в тыс. руб. |

| Актив |

| А1 |

Наиболее ликвидные |

250+260 |

130215 |

242954 |

112739 |

| А2 |

Быстро реализуемые |

240+270 |

1578910 |

1325020 |

-253890 |

| А3 |

Медленно реализуемые |

210+220-216 |

175546 |

184037 |

8491 |

| А4 |

Трудно реализуемые |

190-140 |

6799205 |

8389224 |

1590019 |

| Пассив |

| П1 |

Наиболее срочные обязательства |

620 |

1110493 |

1440161 |

329668 |

| П2 |

Краткосрочные пассивы |

610+660 |

182263 |

1213330 |

1031067 |

| П3 |

Долгосрочные пассивы |

590 |

2753859 |

2297701 |

-456158 |

| П4 |

Постоянные пассивы |

490-216 |

4374517 |

4787561 |

413044 |

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Анализ ликвидности баланса приведен в таблице 2.5.

Таблица 2.5 - Анализ ликвидности баланса ОАО «Таттелеком» за 2007-2008 гг

| Группы актива баланса по степени ликвидности на 2007г. |

Знак |

Группа пассива баланса по степени погашения обязательств на 2007г. |

Группы актива баланса по степени ликвидности на 2008г. |

Знак |

Группа пассива баланса по степени погашения обязательств на 2008г. |

| А1

= 130215 |

< |

П1

= 1110493 |

А1

= 242954 |

< |

П1

= 1440161 |

| А2

= 1578910 |

> |

П2

= 182263 |

А2

=1325020 |

> |

П2

= 1213330 |

| А3

= 175546 |

< |

П3

= 2753859 |

А3

= 184037 |

< |

П3

= 2297701 |

| А4

= 6799205 |

> |

П4

= 4374517 |

А4

= 8389224 |

> |

П4

= 4787561 |

| норматив |

2007г. |

2008г. |

| А1

>> П1

|

А1<П1 |

А1<П1 |

| А2

>> П2

|

А2>П2 |

А2>П2 |

| А3

>> П3

|

А3<П3 |

А3<П3 |

| А4

<< П4

|

А4>П3 |

А4>П3 |

Данные таблицы 2.5 свидетельствуют о том, что в отчетном периоде предприятие не обладало абсолютной ликвидностью.

Наиболее ликвидные активы меньше суммы кредиторской задолженности, платежный недостаток составил в 2007 году 980278 тыс. руб., в 2008 году 1197207 тыс. руб.

Как в 2007г., так и в 2008г. выявлено превышение быстрореализуемых активов над суммой краткосрочных пассивов, т.е. излишек составил в 2007 году 1396647 тыс. руб., в 2008 году 111690 тыс. руб.

Медленно реализуемые активы меньше долгосрочных пассивов, как в 2007г., так и в 2008г., соответственно, на 2578313 тыс. руб. и 2113664 тыс. руб.

Превышение труднореализуемых активов над постоянными пассивами на 2424688 тыс. руб. в 2007 году и на 3601663 тыс. руб. в 2008 году свидетельствует о том, что у предприятия нет собственных оборотных средств.

Далее проводится анализ текущего финансового положения ОАО «Таттелеком», используя относительные показатели платежеспособности и ликвидности таблица 2.6.

Таблица 2.6 – Анализ показателей ликвидности ОАО «Таттелеком» за 2006-2007 гг

| Наименование |

2006г. |

2007г. |

Норматив |

Отклонение |

| абс. |

отн. в % |

| Коэффициент абсолютной ликвидности |

0,17 |

0,08 |

0,2-0,5 |

-0,09 |

-52,9 |

| Коэффициент быстрой ликвидности или критической оценки |

1,57 |

1,06 |

0,7- 0,8 |

-0,51 |

-32,5 |

| Коэффициент текущей ликвидности (коэффициент покрытия) |

1,09 |

1,24 |

1-2 |

-0,15 |

-13,8 |

Согласно формулам 1.1-1.3 приведенным выше и данным бухгалтерского баланса рассчитаем основные показатели ликвидности предприятия:

Кабсл.лик2006

=(113355+81064)/1156565=0,17

Кабсл.лик2007

=130215/1607459=0,08

Кбыс.лик2006

=(113355+81064+891678)/1156565=1,57

Кбыс.лик2007

=(130215+1578910)/1607459 =1,06

Ктек.лик2006

=1265123/1156565=1,09

Ктек.лик2007

=1992984/1607459=1,24

Коэффициент абсолютной ликвидности (платежеспособности) снизился с 0,17 до 0,08, при нормативе от 0,2-0,5, это свидетельствует о том, что краткосрочные обязательства лишь на 17% в 2006 году и на 8% в 2007 году покрываются первоклассными ликвидными средствами, то есть платежеспособность предприятия снизилась.

Коэффициент быстрой ликвидности в 2006 году составил 1,57, а в 2007 году произошло снижение данного показателя до 1,06, при нормативе 0,7-0,8. Более низкое значение данного показателя свидетельствует о том, что предприятие должно обеспечить систематическую работу с дебиторами, для превращения дебиторской задолженности в денежные средства.

Коэффициент текущей (общей) ликвидности в 2006 году составил 1,09, а в 2007 году произошло значительное повышение до 1,24, при нормативном значении больше 1 и при оптимальном значении от 1 до 2. Значение данного показателя является благоприятной тенденцией, которая свидетельствует о том, что у предприятия достаточно оборотных средств для покрытия краткосрочных обязательств.

Таким образом, можно сказать, что за анализируемый период платежеспособность предприятие снизилось.

Сравнительная характеристика показателей ликвидности предприятия за 2007-2008гг. представлена в таблице 2.7.

Таблица 2.7 – Анализ показателей ликвидности ОАО «Таттелеком» за 2007-2008 гг

| Наименование |

2007г. |

2008г. |

Норматив |

Отклонение |

| абс. |

отн. в % |

| Коэффициент абсолютной ликвидности |

0,08 |

0,08 |

0,2-0,5 |

- |

- |

| Коэффициент быстрой ликвидности или критической оценки |

1,06 |

0,51 |

0,7- 0,8 |

-0,55 |

-51,9 |

| Коэффициент текущей ликвидности (коэффициент покрытия) |

1,24 |

0,61 |

1-2 |

-0,63 |

-50,8 |

Согласно формулам 1.1-1.3 приведенным выше и данным бухгалтерского баланса рассчитаем основные показатели ликвидности предприятия:

Кабсл.лик2007

=130215/1607459=0,08

Кабсл.лик2008

=(84254+158700)/3078209=0,08

Кбыс.лик2007

=(130215+1578910)/1607459 =1,06

Кбыс.лик2008

=(84254+158700+1325020)/3078209=0,51

Ктек.лик2007

=1992984/1607459=1,24

Ктек.лик2008

=1883905/3078209=0,61

Из таблицы видно, что коэффициент абсолютной ликвидности (платежеспособности) остался на том же уровне, что и в 2007 году.

Коэффициент быстрой ликвидности в 2007 году составил 1,06, а в 2008 году произошло снижение данного показателя до 0,51, при нормативе 0,7-0,8, т.е. при условии работы с дебиторами предприятие не сможет покрыть свои текущие обязательства.

Коэффициент текущей (общей) ликвидности в 2007 году составил 1,24, а в 2008 году произошло значительное снижение до 0,61, при нормативном значении больше 1 и при оптимальном значении от 1 до 2. Низкое значение данного показателя является не благоприятной тенденцией, которая свидетельствует о том, что предприятие не достаточно оборотных средств для покрытия краткосрочных обязательств

Расчет трех показателей дает следующую картину: предприятие успешно функционирует, но не удовлетворяет все абсолютные срочные требования.

2.3 Оценка факторов, влияющих на показатели финансовой устойчивости

Одной из ключевых задач анализа финансового состояния предприятия является изучение показателей, отражающих его финансовую устойчивость, которая характеризуется стабильным превышением доходов над расходами, свободным манипулированием денежными средствами и эффективным их использованием в процессе текущей деятельности.

Анализ финансовой устойчивости позволяет установить, на сколько рационально предприятие управляет собственными и заемными средствами.

Финансовая устойчивость является важнейшей характеристикой финансово-экономической деятельности предприятия в условиях рыночной экономики. Анализ финансовой отчетности можно проводить с помощью абсолютных и относительных показателей [23,c.36].

Исходные данные для оценки показателей финансовой устойчивости за 2006-2007гг. представлены в таблице 2.8.

Таблица 2.8 – Исходные данные для оценки финансовой устойчивости за 2006- 2007 гг

| Показатели |

2006г., тыс. руб. |

2007г., тыс. руб. |

Отклонение в 2007г. по сравнению с 2006г. |

| Собственный капитал |

3821028 |

4482830 |

661802 |

| Долгосрочные обязательства |

1438943 |

2753859 |

131416 |

| Краткосрочные обязательства |

1156565 |

1607459 |

450894 |

| Дебиторская задолженность |

891678 |

1578910 |

687232 |

| Внеоборотные активы |

5151413 |

6851164 |

1699751 |

| Стоимость имущества |

6416536 |

8844148 |

2427612 |

Согласно формулам 1.15-1.21 приведенным выше и данным таблицы 2.8 рассчитаем показатели финансовой устойчивости предприятия:

- коэффициент независимости:

Кфин.нез2006

=3821028/6416536=0,60

Кфин.нез2007

=4482830/8844148=0,51

- коэффициент финансовой напряженности:

Кфин.напряж2006

=(1438943+1156565)/6416536=0,40

Кфин.напряж2007

=(2753859+1607459)/ 8844148=0,49

- коэффициент финансирования:

Кфинансир2006

= 3821028/(1438943+1156565)=1,47

Кфинансир2007

= 4482830/(2753859+1607459)=1,03

- коэффициент финансового риска:

Кфин.риска 2006

=(1438943+1156565)/3821028=0,68

Кфин.риска2007

=(2753859+1607459)/4482830=0,97

- коэффициент маневренности собственных средств:

Кманев.соб.сред2006

=(3821028-5151413)/3821028=-0,35

Кманев.соб.сред2007

=(4482830-6851164)/4482830=-0,53

- коэффициент финансовой устойчивости:

Кфин.уст2006

=(3821028+1438943)/6416536=0,82

Кфин.уст2007

=(4482830+2753859)/8844148=0,82

- коэффициент текущей задолженности:

Ктек.зад2006

= 1156565/6416536=0,18

Ктек.зад2007

=1607459/8844148=0,18

Занесем полученные данные в таблицу 2.9.

Таблица 2.9 – Анализ относительных показателей финансовой устойчивости за 2006-2007гг

| Показатели |

2006г. |

2007г. |

Норматив |

Отклонение |

| абс. |

отн. в % |

| Коэффициент независимости |

0,60 |

0,51 |

не меньше 0,5-0,6 |

-0,09 |

-15 |

| Коэффициент финансовой напряженности |

0,40 |

0,49 |

не больше 0,5 |

0,09 |

22,5 |

| Показатели |

2007г. |

2008г. |

Норматив |

Отклонение |

| абс. |

отн. в % |

| Коэффициент финансирования |

1,47 |

1,03 |

не меньше 1 |

-0,44 |

-29,9 |

| Коэффициент финансового риска |

0,68 |

0,97 |

не больше 1 |

0,29 |

42,6 |

| Коэффициент маневренности собственных средств |

-0,35 |

-0,53 |

не меньше 0,1 |

-0,18 |

51,4 |

| Коэффициент финансовой устойчивости |

0,82 |

0,82 |

- |

- |

- |

| Коэффициент текущей задолженности |

0,18 |

0,18 |

- |

- |

- |

Данные таблицы показывают, что коэффициент финансовой независимости изменился с 0,60 до 0,51 при рекомендуемом значение не ниже 0,5-0,6. т.е. имущество предприятия сформировано за счет заемных средств.

Коэффициент финансовой напряженности увеличился с 0,40 до 0,49, при нормативе не больше 0,5., т.е. в 2007 году предприятие зависит от внешних источников финансирования.

Коэффициент финансирования составил в 2006 году 1,47, в 2007 году 1,03 при нормативном значение не меньше 1, т.е. на каждый рубль заемных средств приходиться в 2006г. – 1,47 руб. и в 2007г. – 1,03 руб. собственных средств.

Коэффициент финансового риска увеличился с 0,68 до 0,97, при нормативе не больше 1, т.е. на каждый рубль собственных средств приходиться в 2006г. 68 копеек, в 2007г. 97 копеек заемных средств.

Коэффициент маневренности изменился с -0,35 до -0,53 при нормативе не меньше 0,1, т.е. у предприятия нет оборотных средств предприятия сформированных за счет собственных средств.

Коэффициент финансовой устойчивости не изменился в 2006 году - 0,82, в 2007 году – 0,82 т.е. активы баланса финансируются за счет собственных и приравненных к ним средствам, т.е. за счет устойчивых источников.

Таким образом, ОАО «Таттелеком» на конец анализируемого периода имеет нормальную финансовую устойчивость, однако испытывает недостаток собственных оборотных средств сформированных за счет собственных источников и зависит от внешних источников финансирования.

Исходные данные для оценки показателей финансовой устойчивости за 2007-2008гг. представлены в таблице 2.10.

Таблица 2.10 – Исходные данные для оценки финансовой устойчивости за 2006-2007 гг

| Показатели |

2007г., тыс. руб. |

2008г., тыс. руб. |

Отклонение в 2007г. по сравнению с 2006г. |

| Собственный капитал |

4482830 |

4919755 |

436925 |

| Долгосрочные обязательства |

2753859 |

2297701 |

-456158 |

| Краткосрочные обязательства |

1607459 |

3078209 |

1470750 |

| Дебиторская задолженность |

1578910 |

1325020 |

-253890 |

| Внеоборотные активы |

6851164 |

8411760 |

1560596 |

| Стоимость имущества |

8844148 |

10295665 |

1451517 |

Согласно формулам 1.15-1.21 приведенным выше и данным таблицы 2.10 рассчитаем показатели финансовой устойчивости предприятия:

- коэффициент независимости:

Кфин.нез2007

=4482830/8844148=0,51

Кфин.нез2008

=4919755/10295665=0,48

- коэффициент финансовой напряженности:

Кфин.напряж2007

=(2753859+1607459)/ 8844148=0,49

Кфин.напряж2008

=(2297701+3078209)/ 10295665=0,52

- коэффициент финансирования:

Кфинансир2007

=4482830/(2753859+1607459)=1,03

Кфинансир2008

=4919755/(2297701+3078209)=0,92

- коэффициент финансового риска:

Кфин.риска2007

=(2753859+1607459)/4482830=0,97

Кфин.риска2008

=(2297701+3078209)/4919755=1,09

- коэффициент маневренности собственных средств:

Кманев.соб.сред2007

= (4482830-6851164)/4482830=-0,53

Кманев.соб.сред2008

= (4919755-8411760)/4919755=-0,71

- коэффициент финансовой устойчивости:

Кфин.уст2007

=(4482830+2753859)/8844148=0,82

Кфин.уст2008

=(4919755+2297701)/10295665=0,70

- коэффициент текущей задолженности:

Ктек.зад2007

=1607459/8844148=0,18

Ктек.зад2008

=3078209/10295665=0,30

Занесем полученные данные в таблицу 2.11.

Таблица 2.11 – Анализ относительных показателей финансовой устойчивости за 2007-2008гг

| Показатели |

2007г. |

2008г. |

Норматив |

Отклонение |

| абс. |

отн. в % |

| Коэффициент независимости |

0,51 |

0,48 |

не меньше 0,5-0,6 |

-0,03 |

-5,9 |

| Коэффициент финансовой напряженности |

0,49 |

0,52 |

не больше 0,5 |

0,03 |

6,1 |

| Показатели |

2007г. |

2008г. |

Норматив |

Отклонение |

| абс. |

отн. в % |

| Коэффициент финансирования |

1,03 |

0,91 |

не меньше 1 |

-0,12 |

11,7 |

| Коэффициент финансового риска |

0,97 |

1,09 |

не больше 1 |

0,12 |

12,4 |

| Коэффициент маневренности собственных средств |

-0,53 |

-0,71 |

не меньше 0,1 |

-0,18 |

34,0 |

| Коэффициент финансовой устойчивости |

0,82 |

0,70 |

- |

-0,12 |

-14,6 |

| Коэффициент текущей задолженности |

0,18 |

0,30 |

- |

0,12 |

66,6 |

Данные таблицы 2.11 показывают, что коэффициент финансовой независимости изменился с 0,51 до 0,48 при рекомендуемом значение не ниже 0,5-0,6. т.е. имущество предприятия сформировано за счет заемных средств.

Коэффициент финансовой напряженности увеличился с 0,49 до 0,52, при нормативе не больше 0,5., т.е. в 2008 году предприятие зависит от внешних источников финансирования.

Коэффициент финансирования составил в 2007 году 1,03, в 2008 году 0,91 при нормативном значение не меньше 1, т.е. на каждый рубль заемных средств приходиться в 2007г. – 1,03 руб. и в 2008г. – 91 копейка собственных средств.

Коэффициент финансового риска увеличился с 0,97 до 1,09, при нормативе не больше 1, т.е. на каждый рубль собственных средств приходиться в 2007г. 97 копеек заемных средств, в 2008г. 1 рубль 9 копеек заемных средств. Это свидетельствует об увеличении зависимости предприятия от внешних финансовых источников – это говорит о снижении финансовой устойчивости.

Коэффициент маневренности изменился с -0,53 до -0,71 при нормативе не меньше 0,1, т.е. у предприятия нет оборотных средств предприятия сформированных за счет собственных средств.

Коэффициент финансовой устойчивости изменился в 2007 году - 0,82, в 2008 году – 0,70 т.е. активы баланса финансируются за счет заемных средств.

Таким образом, ОАО «Таттелеком» на конец анализируемого периода имеет нормальную финансовую устойчивость, однако испытывает недостаток собственных оборотных средств сформированных за счет собственных источников и зависит от внешних источников финансирования.

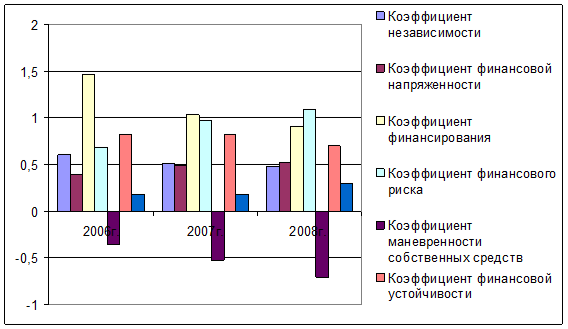

Динамика основных показателей финансовой устойчивости приведена на рисунке 2.1.

Рисунок 2.1 – Динамика основных показателей финансовой устойчивости ОАО «Таттелеком» за 2006 -2008гг

В экономической литературе даются разные подходы к анализу финансовой устойчивости. Рассмотрим методику Шеремета А.Д. и Сайфулина Р.С., рекомендующую для оценки финансовой устойчивости определять трехкомпонентный показатель типа финансовой ситуации, для этого используем данные таблицы 2.12.

Таблица 2.12 – Анализ достаточности источников финансирования для формирования запасов на ОАО «Таттелеком»

| Показатели |

Способ расчета |

2006г., в тыс. руб. |

2007г., в тыс. руб. |

2008г., в тыс. руб. |

| Собственные оборотные средства (СОС) |

СОС= |

-1330385 |

-2368334 |

-4212005 |

| Функционирующий капитал (КФ) |

КФ= |

108558 |

385525 |

-1194304 |

| Общая величина источников (ВИ) |

ВИ=с.700 |

990125 |

1685101 |

1581440 |

| Общая величина запасов и затрат (ЗЗ) |

ЗЗ = с.210 |

160232 |

278251 |

306354 |

| Излишек или недостаток собственных оборотных средств(ФС) (п.1-п.2) |

ФС =СОС-ЗЗ |

-1490617 |

-2646585 |

-4518359 |

| Излишек или недостаток собственных и долгосрочных заемных источников оборотных средств (ФТ) |

ФТ = КФ-ЗЗ |

-51674 |

107274 |

-1500658 |

| Излишек или недостаток общей величины основных источников оборотных средств (ФО) |

ФО =ВИ-ЗЗ |

829893 |

1406850 |

1275086 |

| Тип финансовой устойчивости |

(0;0;1) не устойчивое финансовое состояние |

(0;1;1) нормальная устойчивость |

(0;0;1) не устойчивое финансовое состояние |

Согласно формулам 1.4-1.13 приведенным выше и данным бухгалтерского баланса определим трехкомпонентный тип финансовой устойчивости:

- собственные оборотные средства:

СОС2006

=3821028-5151413 =-1330385 тыс. руб.

СОС2007

= 4482830-6851164 = -2368334 тыс. руб.

СОС2008

= 4919755-8411760 = -4212005 тыс. руб.

- функционирующий капитал (КФ):

КФ2006

= 3821028+1438943-5151413=108558 тыс. руб.

КФ2007

=4482830+2753859-6851164=385525 тыс. руб.

КФ2008

=4919755+2297701-8411760 =-1194304 тыс. руб.

- общая величина источников (ВИ):

ВИ2006

=6416536-147066-127932-5151413=990125 тыс. руб.

ВИ2007

=8844148-112734-195149-6851164=1685101 тыс. руб.

ВИ2008

=10295665-102801-199664-8411760=1581440 тыс. руб.

- излишек или недостаток собственных оборотных средств (ФС):

ФС2006

=-1330385-160232=-1490617 тыс. руб.

ФС2007

= -2368334-278251=-2646585 тыс. руб.

ФС2008

= -4212005-306354=-4518359 тыс. руб.

- излишек или недостаток собственных и долгосрочных заемных источников оборотных средств (ФТ):

ФТ2006

=108558-160232=-51674 тыс. руб.

ФТ2007

=385525-278251=107274 тыс. руб.

ФТ2008