Содержание

Введение

1. Общее понятие финансового планирования

2. Процедура финансового планирования

3. Технология финансового планирования

4. Анализ выполнения плана – планы в пересчете (гибкие бюджеты)

5. Основные направления улучшения финансового планирования

6. Диагностика системы управления финансами

Заключение

Приложение

Список использованной литературы

Введение

Эффективное управление финансами организации возможно при планировании всех финансовых ресурсов, их источников отношений хозяйствующих субъектов.

Планирование финансов на предприятии осуществлялось и в прежние годы. В условиях административно-командной экономики пятилетний финансовый план государственного предприятия определялся заданиями отраслевого министерства, а годовые финансовые планы составлялись на основе контрольных цифр, которые доводились до предприятий вышестоящими организациями. Утверждаемые самим предприятием годовые финансовые планы тем не менее были регламентированы сверху по важнейшим показателям: объему реализуемой продукции, номенклатуре выпускаемых изделий, сумме прибыли, рентабельности, платежам в бюджет. Планы получались громоздкие, трудноприменимые для управления. В этих условиях предприятию, его финансовой службе отводилась роль простых исполнителей, а потребность в финансовом планировании на низком уровне при директивном управлении утрачивалась.

Рыночная экономика, как более сложная и организованная социально-экономическая система требует качественно иного финансового планирования, так как за все негативные последствия и просчеты планов, ответственность несет само предприятие ухудшением своего финансового состояния.

Планирование связано, с одной стороны, с предотвращением ошибочных действий в области финансов, с другой с уменьшением числа неиспользованных возможностей.

Практика хозяйствования в условиях рыночной экономики выработала определенные подходы к планированию развития отдельного предприятия в интересах его владельцев и с учетом реальной обстановки на рынке.

1. Общее понятие финансового планирования

Финансовое планирование – составление комплексного плана функционирования и развития предприятия в стоимостном выражении для обеспечения бесперебойной успешной работы. Бюджет или система бюджетов должна показывать ориентиры повседневной деятельности руководителей предприятия.

В английском языке в качестве понятия «план» используется слово «budget» (бюджет), в связи с чем вся процедура финансового планирования получила название «budgeting» (бюджетирование). «План» и «бюджет» будем считать близкими понятиями. В нашей стране более распространен термин «план». Каждое предприятие может выбрать то обозначение, которое ему больше подходит. Например, предприятие может использовать новый термин «бюджет» для того, чтобы избежать ассоциаций с прежним понятием «план», иметь возможность ставить новые задачи и требовать с центров финансовой ответственности исполнение бюджета. По опыту консультационной работы на каждом предприятии есть понятие «финансовый план». Сложность заключается в том, что на каждом предприятии под финансовым планом понимается что-то свое. Наиболее часто используются следующие варианты:

· Бюджет доходов и расходов (план прибылей/убытков);

· Бюджет поступлений и платежей (план движения денежных средств);

· Бизнес-план (средне- или долгосрочный план работы).

Часто приходится вводить на предприятии термин «комплексный финансовый план», чтобы отличить его от «частичного» финансового плана.

Зачем нужно бюджетирование? Опрос ведущих руководителей западных компаний позволил пять жизненно важных инструментов и технологий управленческого учета за последние пять лет (табл. №1см.прил.).

В последующие пять лет по результатам опроса жизненно важными будут являться инструменты и технологии управленческого учета, представленные в таблице №2. (см.прил.)

Россия активно догоняет западные страны в использовании технологий управления предприятием, поэтому перечисленные элементы управленческого учета будут являться актуальными для отечественных предприятий.

2. Процедура финансового планирования

Процедура финансового планирования.

Общий финансовый план разрабатывается сквозным образом, с необходимыми промежуточными согласованиями по службам и подразделениям предприятия. Процедура финансового планирования не сводится только к планированию финансовых показателей фирмы в целом, а включает также:

- Планирование натуральных показателей;

- Планирование по структурным подразделениям.

В процессе финансового планирования отслеживаются финансовые показатели (на верхнем уровне), а также натуральные показатели. В сводную службу поступают итоговые показатели от каждого подразделения. При необходимости они могут быть детализированы.

Стадии финансового планирования.

Говоря о финансовом планировании необходимо уточнить, что помимо планирования комплексное бюджетирование включает стадии:

· принятия решений и их реализации;

· учета и контроля результатов (фиксация факта);

· анализ фактического состояния (анализа «план-факт»);

· необходимых корректировок.

Совершенно очевидно, что планирование лишь финансовых показателей (например, при планировании движения денежных средств) в отрыве от натуральных показателей (планов продаж, производства, закупок) приводит к неточностям и накоплению ошибок.

Финансовое планирование осуществляется постоянно, скользящим образом: первые два месяца – понедельно, далее – помесячно (два-три месяца), далее поквартально. Процедура планирования на последующие периоды формируется после сопоставления фактических (ожидаемых) результатов предыдущего периода с плановыми. Все планы (бюджеты) развернуты в динамике.

Итоговые документы включают консолидированные формы планов движения денежных средств, прибылей и убытков, укрупненного баланса предприятия в целом, так и по центрам финансовой ответственности.

Задачи, решаемые в процессе финансового планирования.

К задачам, решаемым в процессе финансового планирования относят:

· уменьшение временной нагрузки на менеджеров (решения о платежах формируются один раз в период – месяц или неделю, а не каждый раз при каждом платеже);

· координация деятельности менеджеров;

· формирование согласованных планов сквозным образом по предприятию;

· единый «язык» взаимодействия менеджеров различных служб – финансовый язык платежей и поступлений, доходов и расходов, капитала.

Общая схема планирования.

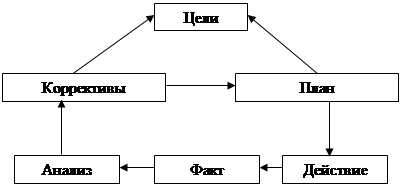

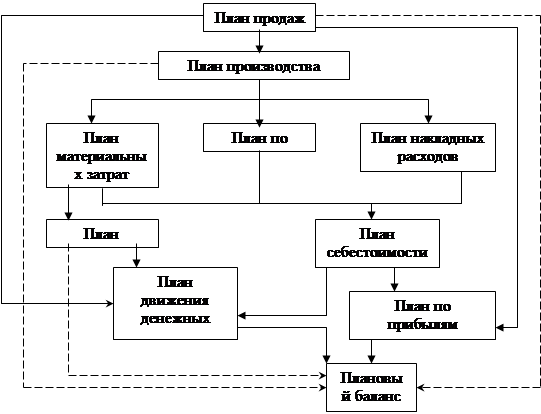

При рассмотрении финансового планирования целесообразно использовать классическую схему, представленную на рисунке 1

Рис.1. Общая схема финансового планирования.

1.Анализ «Цели – план – факт»

проводится на верхнем уровне руководства. Здесь рассматриваются цели до одного года. Порядок рассмотрения долгосрочных целей (от 3-5 до 10-20 лет) аналогичен, но схема и продолжительность могут отличаться. Периодичность анализа должна быть достаточно редкой для отслеживания крупных изменений и достаточно частой1 для возможного внесения коррективов. Рациональным выглядит период анализа от месяца до квартала.

Результаты анализа сопровождаются пояснительной запиской. В ней отражается:

· общая характеристика хода дел;

· крупные, основные успехи и причины/факторы их возникновения;

· крупные, основные неудачи и причины/факторы их возникновения;

· рекомендуемые/предполагаемые меры по улучшению позитивных и ослаблению влияния негативных факторов.

Причины отклонений рекомендуется разделять на управляемые (как, правило, внутренние), которые специалисты предприятия могли изменить и неуправляемые (как правило, внешние), на которые специалисты предприятия не смогли воздействовать.

Сопоставление целей, планов и факта позволяет в укрупненной форме о финансово-экономическом «здоровье» предприятия. В процессе анализа и управления осуществляется внесение корректирующих обратных связей. Результаты анализа целесообразно представлять в графической и табличной форме.

Рис.

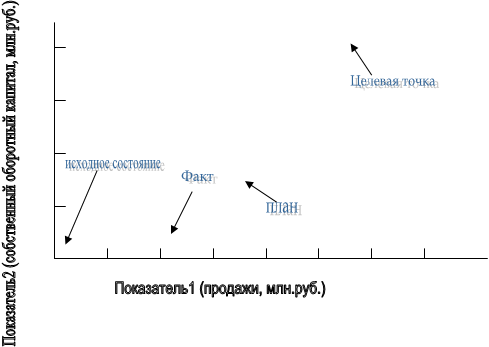

2. Анализ достижения целевых показателей

На графике по осям абсцисс и ординат задается значение двух показателей (иногда можно задать три оси, если график получается наглядным), показываются исходное состояние, целевая точка, а также динамика плановых и фактических данных нарастающим итогом.

Разница между плановыми и фактическими данными показывает, на сколько перевыполняются (не выполняются) планы, а также насколько далеко значение фактического показателя от целевой точки. Использование плановых данных необходимо, если движение к цели осуществляется не по прямой. Степень продвижения к цели по каждому показателю можно измерить величиной, рассчитанной по формуле:

СЦП=(Пфакт

– Пнач

) / (Пцел

- Пнач

),

где Пцел

– целевое значение показателя;

Пфакт

– фактическое значение показателя;

Пнач

– начальное значение показателя.

и выражаемой в процентах. При анализе этого показателя следует принимать во внимание фактор времени, т.е. долю фактического времени по отношению к установленному (год).

В табличной форме (табл. №3 см.прил.) отражается исходное состояние.

Конечно, наиболее простой случай для анализа того, достигло или не достигло предприятие своих целей, когда цели выражаются численными показателями, и результаты работы могут быть с ними сопоставлены. Качественные цели предприятия часто выражаются в его сформулированной миссии. Количественные цели удобно выражать в показателях, являющихся выходными при планировании. Это позволяет уже на этапе планирования осознать достижимость целей.

2.Осуществление действий.

В процессе деятельности на этапах между формированием плана и фиксацией его выполнения находится этап «Действие». Весомость данного этапа намного выше, чем всех остальных, так как задействованы не только управленцы, но и весь аппарат предприятия.

На этом этапе происходит многократное отслеживание фактического хода событий (не обязательно сих фиксацией в документальной форме) и оперативное воздействие, весьма важное для целей управления. По сути это реализация обратных связей. Оперативное отслеживание и внесение коррективов по ходу позволяет уменьшить потери из-за нескоординированности работы многих служб и специалистов.

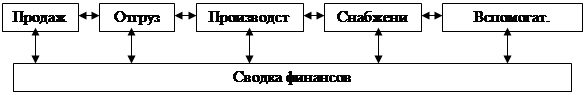

Укрупненная схема процедуры планирования.

Укрупненная схема процедуры планирования включает следующие этапы:

- план продаж;

- план отгрузки;

- согласование плана выпуска с возможностями производства;

- корректировку поступлений по плану выпуска;

- расчет расходов по снабжению, энергетике и др.

- сведение финансовых данных в документах по финансовому потоку и оборотному капиталу;

- корректировку планов при неудовлетворительном результате;

- принятие плана.

Рис.3. Укрупненная схема процедуры планирования.

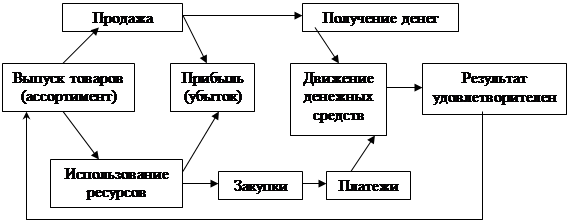

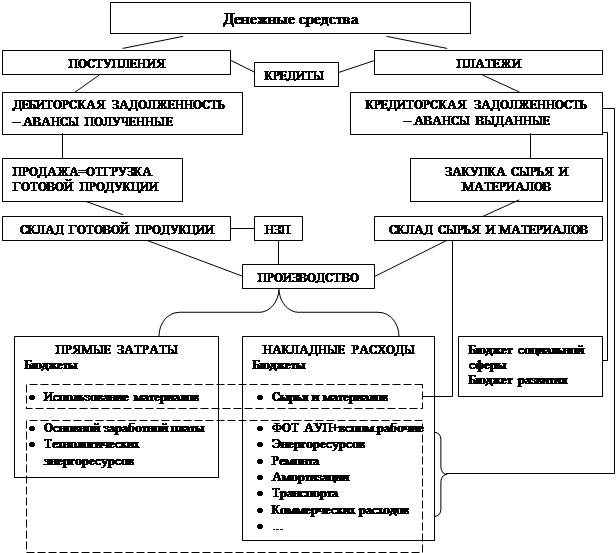

Суть именно финансового планирования заключается в том, что одновременно планируются прибыли и движение капитала, особенно денежных средств (см.рис.4)

нет

Рис.4. Последовательность планирования от затрат к движению денежных средств.

3. Технология финансового планирования

Финансовый план включает чисто финансовую и производственно-технологическую части. Для торговых предприятий, у которых отсутствует производственно-технологическая цепочка, связанная с преобразованием материалов в готовую продукцию, общая схема планирования несколько упрощается.

Рис.5. Укрупненная схема плана.

Количество и состав бюджетов могут отличаться на различных предприятиях, поскольку единого стандарта нет. Предприятия самостоятельно разрабатывают схему бюджетирования, приемлемую для них (например, на одном промышленном предприятии число бюджетов довели до 104). По мнению автора, необходима чрезвычайно аккуратная взаимосвязь и иерархия этих бюджетов, чтобы подобный механизм планирования работал без внутренних противоречий и сбоев, так как число взаимоувязок значительно увеличивается. Примерные формы бюджетов приведены в Методических рекомендациях по разработке финансовой политике предприятия (приказ №118 от 1 октября 1997 г. Минэкономики России).

Некоторые связи на рисунке упрощены. Чтобы не загромождать рисунок. Детализированная схема процедуры планирования.

1.План продаж.

Финансовое планирование необходимо начинать с планирования продаж. Готовит план продаж маркетинговая (сбытовая) служба.

План продаж состоит из плана поступлений и плана отгрузки. Собственно продажам соответствует отгрузка готовой продукции со склада. План продаж включает объем продаж товаров в натуральном выражении (предполагаются средние цены) и показывает сколько, какой продукции и когда отгружается потребителю. План продаж формируется на основании договоров, контрактов, гарантийных писем, устных договоренностей, а также заранее ожидаемого объема продаж без предварительно заказа.

Из плана продаж непосредственно следует план дебиторской задолженности. Суммарная дебиторская задолженность входит в плановый баланс.

Рис.6. Увязка плана продаж и поступлений с дебиторской задолженностью.

План продаж является входной информацией для планирования готовой продукции и необходимого объема производства. Целесообразно, чтобы сбытовая (маркетинговая) служба отвечала за склады готовой продукции и формировала заказ на план выпуска с учетом остатков на складах и ожидаемого производства.(см.рис.7)

Рис.7. Увязка планов продаж и производства.

2.План производства.

План производства составляется исходя из плана продаж с учетом предполагаемых остатков готовой продукции на складе. Стоимость готовой продукции попадает в плановый баланс отдельной строкой.

Под продажи и пополнение склада необходимо планировать объем производства. Специалисты службы планирования производства (плановый отдел, планово-диспетчерский отдел, цеха) рассчитывают необходимый объем производства под планируемую отгрузку и наличие товара на складе готовой продукции по видам товаров.

Здесь следует принять во внимание наличие буфера – склада готовой продукции:

Объем производства =

= Запас на конец периода + Объем продаж – запас на начало периода

Заметим, что запас на конец одного периода есть наличие на начало следующего.

План формируется по подразделениям и товарным группам. Производственная служба проверяет реализуемость плана выпуска с учетом мощностей, сопряженности оборудования, наличие персонала (рабочих, инженерно-технических работников), возможностей транспортной системы, технологических стыков и незавершенного производства. Объем производства согласовывается с производственными службами по срокам выпуска (помесячно с разбивкой по неделям) и ассортименту.

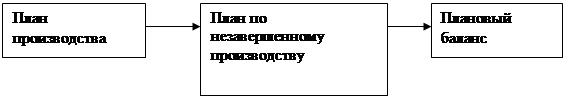

Исходя из плана производства с учетом технологического цикла, мы можем спланировать состояние незавершенного производства, которое входит в баланс отдельной строкой.

Рис.8. Учет незавершенного производства в плановом балансе.

3.План закупок.

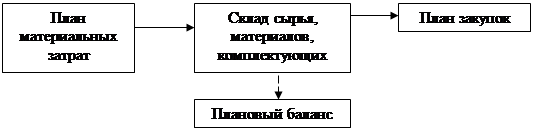

В соответствии с планом выпуска производственная служба рассчитывает потребность в сырье, основных и вспомогательных материалах и комплектующих. План использования материалов рассчитывается по нормам расхода материалов на единицу продукции с учетом времени использования материалов в процессе производства согласно технологическим картам.

План закупок формируется на базе плана материальных затрат и желаемого (планового) состояния склада сырья, материалов, комплектующих. К этому плану целесообразно отнести также закупки горючесмазочных материалов (ГСМ) и других материалов, особенно если они закупаются через службу снабжения.(см.рис.9)

Служба материально-технического обеспечения отвечает за бесперебойное снабжение производства необходимыми сырьем и материалами. В первую очередь производство обеспечивается запасами сырья со складов. Для подержания склада «сырья» в безопасной зоне специалисты определяют сроки и объем закупок сырья в натуральном выражении. Произведение закупок материалов в натуральном выражении на их средние цены дает расходы на закупку материалов.

Рис.9. Увязка плана материальных затрат и закупок с учетом остатков на складе сырья.

Составляется график оплаты материальных издержек с учетом опережающего роста цен на сырье и сроков оплаты, а также необходимых временных издержек (прохождение денег, транспортировка сырья, время перегрузок и прочее). При поставке материалов с последующей оплатой образуется кредиторская задолженность перед поставщиками. При предварительной оплате формируется дебиторская задолженность (авансы выданные).

4.План по труду.

План по труду формируется в соответствии с нормами затрат времени по квалифицированным группам рабочих и расценкам их оплаты.

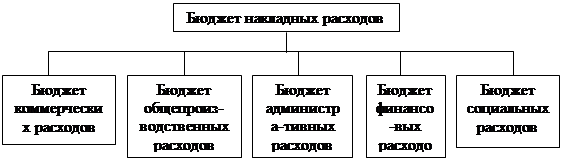

5.Накладные расходы.

По природе возникновения накладные расходы учитываются как единое целое. Для получения прибыли предприятию необходимо покрыть величину накладных расходов разницей между продажами и расходами на собственно производство и продажу (маржинальной прибылью). Отсюда следует, что накладные расходы планируются по типам расходов и подразделениям.

Бюджет накладных расходов целесообразно разделить на несколько достаточно автономных бюджетов. Нет рисунка.

- Бюджет коммерческих расходов

, напрямую связанный с бюджетом продаж. Сюда могут включаться расходы на упаковку, доставку, рекламу и т.д. Бюджет коммерческих расходов разрабатывает служба маркетинга;

- Бюджет общепроизводственных расходов

, связанный с производством продукции. В него могут включаться затраты на ремонт оборудования, затраты на обслуживание производственных мощностей, амортизацию, аренду, затраты на производственные расходы и другие. Затраты на энергоносители (тепло, электроэнергию, пар, воду) могут быть включены полностью в данный бюджет, разделены с бюджетом материальных затрат или выделены в отдельный бюджет энергетических затрат;

- Бюджет административных расходов

, в который могут быть включены заработная плата административно-управленческого персонала, затраты на связь, канцелярию, транспорт и т.д.;

- Бюджет финансовых расходов.

В данный бюджет целесообразно включать те расходы, которые ведутся финансово-экономической службой: налоги, отчисления во внебюджетные фонды, проценты по кредиту. Финансово-экономическая служба совместно с бухгалтерией прорабатывает план финансовых расходов, обслуживание займов и кредитов. Отдельно разрабатываются мероприятия по минимизации налогов и штрафных санкций (налоговое планирование);

- Бюджет социальных расходов,

который включает расходы на социальную среду и другие расходы социального характера. С точки зрения налогообложения расходы данного бюджета не попадают в себестоимость, поэтому для определения налогооблагаемой базы по прибыли этот бюджет учитывают отдельно.

Рис.10. Основные составляющие бюджета накладных расходов.

Критерий отнесения той или иной статьи расходов к некоторому бюджету заключается в группировке статей затрат по соответствующему отделу (подразделению), отвечающему за обеспечение (реализацию) по данной статье.

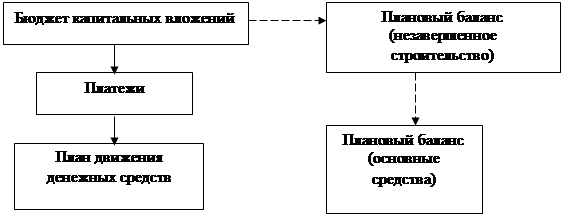

6.Бюджет капитальных вложений.

В отличие от остальных планов (бюджетов), бюджет капитальных вложений не привязан к текущей деятельности и текущим доходам, а ориентирован на будущие доходы. Как правило, процесс капитального строительства осуществляется медленнее, чем основная деятельность, в связи с чем данный бюджет рассматривается и корректируется реже чем остальные.

Бюджет капитальных вложений влияет на увеличение основных средств и требует оплаты денежными (или другими) средствами.

Рис.11.Увязка бюджета капитальных вложений с ДДС и балансом.

В настоящее время многие предприятия из-за нехватки средств практически не инвестируют в основные средства, поэтому они даже не рассматривают этот план.

7.Поступления.

План поступлений показывает, сколько средств, как и в какой форме получит предприятие за проданную продукцию. Планирование поступлений в современных условиях является самым сложным элементом.

При продаже продукции с последующей оплатой образуется дебиторская задолженность перед поставщиками. Уменьшение дебиторской задолженности происходит через поступления РИСУНОК. При предварительной оплате за продукцию формируется кредиторская задолженность (авансы полученные).

При планировании поступлений следует учитывать два основных фактора: организацию – плательщика и форму оплаты. График (план) поступления средств по срокам разрабатывается маркетинговой и финансовой службами, в том числе по видам платежей: наличные средства, расчетный счет, валютный счет, в виде ценных бумаг (векселя, денежные зачеты и т.д.), на другие счета, по взаимозачетам, бартеру (товары).

Поступление денежных средств - один из ключевых показателей в движении денежных средств (cash flow). Оплата продукции по бартеру отражается в движении товаров (через уменьшение дебиторской задолженности и соответствующее увеличение товаров).

Маркетинговая служба ведет планирование продаж с учетом договоров в разряде организаций-покупателей, группируя их удобным способом. В силу того, что планирование ведется на перспективу, определить объем продаж с большей определенностью достаточно проблематично. Для прогноза поступлений могут использоваться различные методы, в частности структуризация покупателей по различным видам.

Временной период планирования должен быть сопоставим со временем пополнения соответствующих запасов. Как правило, период использования денежных средств составляет до одной недели, поэтому рекомендуемое время (период) планирования – неделя.

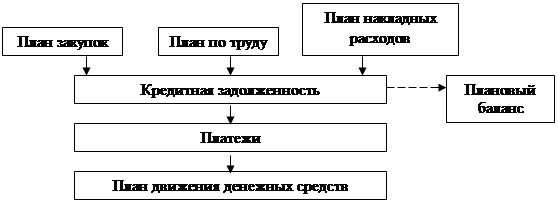

8.Платежи.

Из плана закупок, плана по труду и плана накладных расходов формируется кредиторская задолженность. Погашение кредиторской задолженности фиксируется в плане движения денежных средств в качестве платежей. Величина кредиторской задолженности фиксируется в плановом балансе.

Рис.12. Увязка кредиторской задолженности и платежей.

9.Сводный план.

Результаты планирования в укрупненном виде представляются финансовой службой в виде сводного плана, включающего баланс, план по прибылям и убыткам и план движения денежных средств.

В плане движения денежных средств учитываются поступления по всем источникам и все виды платежей в денежной форме. Основные группы поступлений: выручка, собственный капитал (в том числе расчетный счет на начало периода) и заемный капитал. Основные группы платежей: на закупку материалов и оплату труда, налоги и внебюджетные фонды, возврат кредитов и процентов по ним, выплаты из прибыли.

Важнейшая контролируемая характеристика плана движения денежных средств – неотрицательность остатка денежных средств (расчетный счет + касса). Этот план позволяет предусмотреть и заблаговременно ликвидировать периоды неплатежеспособности. Если остаток денежных средств на конец какого-либо периода становится отрицательным, то такой план нереализуем и необходимо принимать меры по балансировке денежных средств.

Сводный бюджет состоит из плана о прибылях и убытках и планового баланса, которые по форме совпадают с отчетными. Это позволяет сравнить фактические и спланированные показатели. При необходимости (неудовлетворительном результате, недостижении целей) следует внести исправления в методику планирования.

После определения прямых и накладных расходов определяется общая себестоимость произведенной продукции. Сюда входит план использования прямых и накладных расходов.

Для формирования баланса следует отслеживать изменения всех основных активов и пассивов. Движение дебиторской и кредиторской задолженности отслеживается по покупателям и поставщикам. Движение материалов складывается из поступлений материалов и списаний материалов в производство. Изменение незавершенного производства происходит при поступлении материалов и использовании электроэнергии, топлива, труда рабочих, списания накладных расходов и сдачи готовой продукции на склад. Склад готовой продукции изменяется при поступлении продукции от производства, закупок товаров (для торговых предприятий), отгрузки продукции покупателям, а также при получении или продаже бартера. Изменение основных средств происходит за счет амортизации, а также ввода новых мощностей.

На рис.13 показана взаимосвязь бюджетов. Бюджет доходов/расходов складывается из бюджетов продаж и затрат на производство, бюджет движения денежных средств – из бюджетов поступлений, платежей, кредитов и остатков денежных средств. Бюджет доходов и расходов и бюджет движения денежных средств прямо не связаны друг с другом. Между ними существует ряд промежуточных бюджетов: дебиторской задолженности, кредиторской задолженности, запасов сырья и материалов.

Рис.13. Схема зависимости бюджетов.

На рис.13 жирным шрифтом выделены балансовые статьи. На практике до 90 % плановой информации о балансовых статьях предприятия имеется. Так, легко получить (в том числе прямым счетом) остатки денежных средств, дебиторскую и кредиторскую задолженности, запасы готовой продукции, сырья, материалов и комплектующих, величину кредитов. Сложнее с бюджетом незавершенного производства (НЗП), который рассчитывается через движение НЗП с помощью списания затрат и выпуска готовой продукции. Таким образом получается плановый баланс.

Рис. 13 отчасти объясняет, почему в Росси широко распространена практика отдельных бюджетов (доходов/расходов, движения денежных средств) и практически нет комплексных бюджетов. Комплексные бюджеты требуют отслеживания значительно большего количества связей.

Бюджетная комиссия.

Финансовая служба координирует взаимодействие других служб, уточняет планы, формирует сводный план (бюджет) и отвечает за его реализацию. Координатором процесса планирования/реализации, ответственным за его исполнение, является финансовый директор. Каждая служба в явном виде фиксирует плановые предложения: объем выпуска/отгрузки, инфляцию, курс валюты, основную зависимость от смежников и другие необходимые факторы.

Для координации процесса распределения доходов и расходов формируется бюджетная комиссия (бюджетный комитет). В состав бюджетной комиссии входят руководители всех основных функциональных подразделений: маркетинговой (коммерческой), производственной, снабженческой, вспомогательных и финансово-экономической служб.

Руководителем бюджетной комиссии является генеральный директор или финансовый директор. Ответственность за выполнение финансового бюджета несет финансовый директор.

Генеральный директор контролирует достижение целей предприятия, принимает решения о реализации или доработке плана.

Центры финансовой ответственности.

Система финансового планирования будет успешно функционировать, если:

1) на предприятии отработана схема координирования всех планов (сводный отдел финансового планирования);

2) за разработку (реализацию каждого плана назначается) ответственный (соответствующее подразделение).

Второе условие решается за счет введения центров финансовой ответственности или их более простой модификации – центров финансового учета.

В зависимости от распределения функций и обязанностей на предприятии следует включать в соответствующий план по центру финансового учета только те статьи затрат, за которые отвечает и на которые может влиять подразделение.

Традиционно различают следующие виды ЦФО:

1) центры доходов, в которых менеджеры отвечают только за доходы;

2) центры затрат, в которых менеджеры могут повлиять только на затраты, поэтому и отвечать должны только за них;

3) центры прибыли, в которых менеджеры должны влиять не только на затраты, но и на доходы, поэтому отвечать они должны только за финансовый результат;

4) центры инвестиций. В этом случае в ЦФО реализуется полный цикл от инвестиций до окупаемости капитала.

На практике выделяются также ЦФО несколько модифицированных видов. Деятельность ЦФО регламентируется Положением о ЦФО, договором между ЦФО и администрацией предприятия, Положением о внутреннем ценообразовании, системой бюджетирования.

Этапы разработки и внедрения финансового планирования представлены в таблице №4 (см.прил.). Обратим особое внимание на проведение пробных расчетов и обучение менеджеров. Разработка удобных форм может упростить задачу планирования.

Выбор периода планирования.

Успех в решении задач, стоящих перед предприятием, во многом зависит от правильного выбора периода финансового планирования, в первую очередь, это определяется сроками, на которые разрабатываются стратегические планы. Разработка стратегического плана преследует вполне определенные цели, что влияет и на охватываемый планом интервал времени, который может иногда быть весьма значительным. Кроме стратегических необходимо учитывать и тактические планы.

Финансовое планирование имеет свои особенности, которые влияют на выбор временного интервала. Финансовое планирование можно разделить на три вида в зависимости от срока:

1) краткосрочное;

2) среднесрочное;

3) долгосрочное.

1

.Краткосрочное планирование.

Общий срок планирования составляет одну неделю, интервалы планирования – один день. Особое внимание уделяется планированию денежных и товарно-материальных потоков.

2.Среднесрочное планирование.

Период планирования определяется, исходя из сроков оборота по каждой товарной группе и сроков авансовых платеже по налогам:

Тр12

= max {Ttax,

T об1,

Тоб2,

…; Тобn

},

где Тр12

– время среднесрочного планирования;

Ttax

– период по авансовым налоговым платежам;

T обi

– срок оборота по i-той товарной группе, i=1,2,…,n.

Планирование ведется еженедельно.

3.Долгосрочное планирование.

Период планирования определяется сроком, на который разрабатываются стратегические планы и временем жизни инвестиционных проектов:

Тр13

= max {Tstr,

T inv 1,

Тinv 2,

…; Тinv m

},

где Тр13

– время долгосрочного планирования;

Tstr

– период, на который разрабатываются стратегические планы;

T inv i

- время жизни i-ого инвестиционного проекта, i = 1,2,…, m.

Интервалы планирования – месяц, квартал, полугодие в зависимости от сроков планирования.

Планирование в разрезе разных сроков ведется с помощью одной и той же системы. Основные формы совпадают. Разница заключается лишь в установлении временных интервалов.

Выбор периода планирования обуславливается:

1) возможностью переноса (перестановки) производственно-финансовых операций внутри выбранного периода (например, выплата зарплаты в переделах некоторой недели когда отгрузка происходит в течение 2-3 дней);

2) циклом деятельности предприятия (например, недельный цикл, декадный, месячный);

3) стоимостью подготовки и отслеживания информации (чем более короткие периоды планирования, тем их больше, а значит более трудоемко и дорого сформировать всю необходимую информацию, проанализировать ее корректность, отследить выполнение факта, провести анализ отклонений);

4) возможной точностью результатов (если мы можем определить время продаж с точностью до 1-2 дней, то интервал планирования в полдня малоосмыслен).

В зависимости от решаемых задач период планирования может быть разным.

Целесообразным является выбор интервалов планирования и отслеживания факта, некоторые рекомендации приведены в табл. № 5.(см.прил.)

Сравнение недели и декады как периодов внутримесячного планирования приведено в табл. №6. (см.прил.)

По нашим экспертным данным, соотношение времени планирования в общей массе рабочего времени персонала предприятия составляет 5 %. (табл.№7 см.прил.)

Скользящее планирование.

Существует противоречие между технологическими процессами и планированием, поскольку технологические процессы осуществляются в массовом производстве более или менее непрерывно, а планирование – один раз в месяц.

Чтобы устранить данное противоречие, целесообразно перейти на скользящее недельное планирование на 4-8 недель. Глубину (срок) планирования следует выбирать исходя из деятельности производственно-финансового цикла. Это позволит:

- определить предполагаемые расходы и доходы с точностью до недели;

- прогнозировать возможности финансовых провалов или убытка денежных средств в течение месяца;

- предпринять заблаговременные меры по предотвращению периодов неплатежеспособности;

- оперативно вносить коррективы в финансовый план;

- отслеживать «план-факт» еженедельно и оперативно реагировать на ухудшение ситуации (неплатежеспособность) или новые возможности ее улучшения (дополнительные доходы).

Преимущество скользящего планирования – при приближении конца периода видно, что делать дальше. При обычном планировании на месяц 25 января, не совсем ясно, что же делать 3 февраля.

Технология скользящего планирования.

1. Составляется план на 2-3 месяца вперед.

2. Месячные планы разбиваются по неделям.

2.1. Доходы разбиваются равномерно.

2.2. Расходы привязываются к неделям (где это возможно).

2.3. Расходы, которые нельзя привязать к конкретным неделям разбиваются равномерно;

2.4. Понедельный план корректируется с учетом дополнительной информации о продажах (отгрузке), поступлениях, платежах, поставках, которые изменяют равномерное разбиение месячных планов.

Источники информации: договоры, договоренности, повторяющаяся неравномерность по месяцу, сезонность.

3. После подведения итогов очередной недели корректируются недельные планы на 4-8 недель вперед.

4. После подведения итогов очередного месяца корректируются планы следующих 1-2 месяцев и составляется план на 2-3 месяца.

Таким образом, речь идет о последовательных корректировках на глубину планирования и новом планировании последующего месяца.

4. Анализ выполнения плана – планы в пересчете (гибкие бюджеты)

Для более глубокого сравнительного анализа финансовой деятельности предприятия за какой-либо период с планом на данный период или же сравнения финансово-экономических показателей деятельности в двух сопоставимых периодах составляется план в пересчете по прибылям-убыткам. Он позволяет проанализировать, какая часть изменений каждой из основных приходных и затратных составляющих обусловлена изменением, скажем, цен на сырье, а какая изменением объемов закупки этого сырья (или изменением цен и объемов продаж, ставки и базы налога, численности персонала и размера заработной платы и т.д.). Кроме того, такой анализ показывает вес изменения каждого компонента прихода (затрат) в общем изменении себестоимости, маржинальной (балансовой, чистой) прибыли.

Общая схема анализа фактического состояния:

· Фиксация фактического исполнения плана;

· Сопоставление плановых показателей с фактическими (по инфляции, курсу доллара, снабжению, работе производства, отгрузке, поступлениям);

· Анализ отклонений и их причин.

Анализ выполнения планов и сопоставление с фактическим исполнением осуществляется поэтапно с одновременным увеличением глубины анализа (деление на этапы условное):

1) расчет отклонений плана и факта в целом;

2) расчет отклонений за счет составляющих;

3) расчет отклонений за счет другого фактического исполнения плана («план в пересчете»);

4) расчет отклонений за счет цен и норм расхода по каждому элементу затрат на каждую товарную позицию.

Цель – повышение качества планирования, введение корректировок (обратных связей), следовательно, реальное управление ситуацией.

На первом этапе фиксируется величина отклонения плана и факта. Например,

| План |

Факт |

Отклонение |

Отклонение, % |

| Выручка |

1000 |

1080 |

+80 |

8 |

На этом этапе нельзя ничего сказать о причинах и факторах, вызвавших отклонение, однако, он достаточен для понимания общих результатов, требует минимального времени на подготовку.

На втором этапе рассматривается структура показателя (составляющие его элементы) и отклонения по каждому из них, а также выясняются отклонения по компонентам (элементам) итогового показателя. Например, при анализе себестоимости можно выяснить, за счет каких затрат произошли изменения.

Анализ выполнения плана себестоимости.

| Составляющая затрат |

План |

Факт |

Отклонение |

Отклонение, % |

| 1 |

2 |

3 |

4 |

5 |

Материальные затраты

Условно-постоянные затраты

Итого

|

500

400

900

|

792

300

1092

|

+292

-100

+192

|

58,4

-25

21,3

|

Как правило, этот этап не является трудоемким, так как исходная информация уже имеется и расчет итогового значения показателя производится суммированием отдельных компонентов.

На третьем и четвертом этапе выделяют три составляющие отклонения:

- отклонение за счет изменения планового и фактического количества продаж;

- отклонения за счет цен;

- отклонения за счет норм расхода:

∆ = ∆к-ва

+ ∆цен

+ ∆норм

.

На третьем этапе принимается во внимание, что неправильно напрямую сравнивать затраты на выпуск 100 единиц продукции, если планом было предусмотрено 200 единиц.

Эта процедура весьма трудоемка, однако позволяет получить больше информации за счет структуризации, докопаться до конкретных причин отклонений и оценить влияние каждого фактор анна результаты.

Для расчета «плана в пересчете»:

1) берутся фактические объемы выпущенной продукции;

2) фиксируются плановые данные по ценам, нормам расхода, продолжительности работы и т.д.;

3) рассчитывается «план в пересчете», в котором объем выпуска – фактический, а остальные показатели плановые, т.е. этот план, который должен был бы получиться, если бы мы сразу точно знали, сколько будет выпущено продукции.

С учетом этого пересчета факт и пересчитанный план («план в пересчете») становятся сопоставимыми, т.к. у них одинаковая исходная база:

∆ = Вф

– Вп

= (Вф

- Впп

) + (Впп

- Вп

),

где В – валовый показатель (выручка); индексы обозначают ф – факт, п – план, пп – план в персчете.

Разница (Впп

- Вп

) показывает отклонение за счет ошибки (неточности) планирования объема выпуска.

На четвертом этапе рассчитываются отдельные компоненты отклонений. При этом принимается во внимание, что многие валовые показатели (выручка, материальные затраты, основная заработная плата) являются произведением количества на цену (стоимость).

Анализ разности ∆1

= (Вф

- Впп

) детализируется за счет того, что

Вф

= Цф

*Nф

, Впп

= Цпп

* Nпп.

Добавим и вычтем Цпп

* Nф

. Тогда

∆1

= Вф

– Впп

= Цф

* Nф

– Цпп

* Nпп

= Цф

* Nф

– Цпп

* Nф

+ Цпп *

Nф

– Цпп

* Nпп

;

∆1

= (Цф

- Цпп

)Nф

+ Цпп

(Nф

- Nпп

);

∆1

= ∆Ц * Nф

+ Цпп

* ∆N.

Таким образом, мы вычислили отклонение за счет цены и за счет количества.

Процесс анализа «плана в пересчете» за счет отклонения норм и цен весьма трудоемок, требует много исходных данных и времени. Без компьютеризированных систем для среднего предприятия время анализа составляет 1-2 месяца, т.е. результаты будут известны тогда, когда оперативные корректировки проводить будет уже поздно.

Для решения данной проблемы необходимы:

- автоматизация расчетов;

- анализ основных компонентов выручки и расходов. Как правило, 20% статей доходов и затрат обеспечивают 80% величины общей статьи.

5. Основные направления улучшения финансового планирования

Основными направлениями улучшения финансового планирования необходимо считать:

· повышение эффективности (снижение удельных норм расхода);

· сокращение расходов;

· увеличение продаж.

При этом целесообразно использовать шкалу чувствительности.

Несоответствие результатов/целей (что следует изменить).

Рассмотрим основные приемы улучшения плановых показателей бюджетов и согласование их с желаемыми.

Сформированные на этапе целеполагания идеальные представления о конечных результатах развития компании могут не совпадать со спланированными.

Если идеальные, желаемые требования по конечным результатам зафиксированы в виде документов, составляющих Master Budget (основной бюджет), то сопоставление план/идеал возможно по конкретным показателям.

Если идеальные представления о конечных результатах сформированы в виде показателей, не входящих в Master Budget, то целесообразно включить их в дополнительный план конечных результатов (Results Budget).

Если идеальные представления о конечных результатах не сформированы явно (достаточно частый случай, ведь это большая и сложная работа), то процедуру улучшения планов следует использовать, но ее применение может носить более творческий и менее регламентированный характер.

Процедура формирования улучшения плана может иметь различные модификации. Нами будет описан один из возможных вариантов. Общие этапы процедуры формирования улучшения плана включают:

выявление несоответствия; выявление несоответствия;

выявление управляющих факторов; выявление управляющих факторов;

определение направлений требуемого изменения параметров; определение направлений требуемого изменения параметров;

определение предельных изменений управляющих факторов; определение предельных изменений управляющих факторов;

проработку предельно достижимых уровней плана (без принятия во внимание ограниченных факторов); проработку предельно достижимых уровней плана (без принятия во внимание ограниченных факторов);

корректировку целей. корректировку целей.

Выявление несоответствия плановых и идеальных показателей следует проводить в абсолютной (в виде разницы показателей) и относительной (в виде процентного соотношения) формах. Если в план закладывались реалистические условия работы предприятия, а рассогласование идеал/план является большим, то это уже может свидетельствовать о нереальных требованиях к компании. Как видно, целевые показатели – это валовые показатели (объем продаж, прибыль), но часто используются дробно-линейные показатели (рентабельность, прибыль на капитал).

По целевым показателям формируемые показатели имеют вид «не менее». Валовые плановые показатели имеют смысловую нагрузку «не более».

Управляющие показатели.

Управляющие показатели – это факторы производства, экономической среды, законодательства, изменение которых возможно и которые влияют на конечные показатели развития. Перечень управляющих факторов для различных отраслей (технологических процессов) может отличаться. Ниже приведены основные факторы:

1. Технологическая группа факторов:

1.1. Удельные расходы материалов, энергии.

1.2. Удельные расходы труда.

1.3. Время технологического цикла производства.

2. Производственные факторы:

2.1. Объем продаж и объем производства.

2.2. Темпы прироста объема продаж и объема производства.

2.3. Уровень запасов готовой продукции.

2.4. Уровень запасов материалов.

2.5. Производственные накладные расходы.

2.6. Административные расходы.

3. Экономические факторы:

3.1. Цены на продукцию.

3.2. Цены на материалы, энергоресурсы и т.д.

3.3. Ставки оплаты за труд.

3.4. Уровень инфляции.

4. Финансовые факторы.

4.1. Кредитный процент.

4.2. Предельный уровень кредитов.

4.3. Задолженность дебиторов.

4.4. Предельная задолженность кредиторам.

4.5. Время обращения финансовых средств.

5. Законодательные факторы:

5.1. Формирование налогооблагаемой базы.

5.2. Ставки налогов.

5.3. Нормативы амортизации.

Изменение управляющих факторов.

Определение предпочтительного изменения управляющих факторов целесообразно проводить с помощью анализа чувствительности. Для проведения анализа чувствительности управляющие факторы изменяются на небольшую величину (скажем, увеличиваются на 1 %), и определяется изменение целевых показателей, т.е. по сути рассматривается производная целевых показателей по управляющим параметрам.

Большая величина отклонения свидетельствует о большом потенциале управляющего фактора. Знак отклонения (положительный или отрицательный) показывает направление изменения управляющего фактора. Наиболее существенные факторы требуют первоначального рассмотрения, так как их небольшое изменение может обеспечить значительное улучшение целевых показателей.

Описанная процедура представляет собой алгоритм оптимизации методом покоординатного спуска. Более эффективные оптимизационные алгоритмы не всегда имеют содержательную интерпретацию.

Диапазон изменения управляющих факторов не всегда широк, иногда отсутствует.

Факторы, изменение которых не реализуется на конкретном предприятии в конкретном экономико-технологическом разрезе, все равно следует рассматривать, так как при их значительном потенциале целесообразно изменение технологий, законодательного окружения и т.д.

6. Диагностика системы управления финансами

Цели проведения диагностики.

Основная цель диагностики – определение направления совершенствования системы управления финансами. Другие цели:

1. Анализ стратегических финансово-экономических целей предприятия и путей их достижения.

2. Определение состояния системы управления финансами:

- Структура и функции финансовой службы;

- Задачи управления финансами, решаемые на предприятии;

- Достоинства, недостатки и перспективы развития существующих на предприятии систем планирования, учета и их автоматизации;

- Перспективные задачи управления финансами;

- Изменения, необходимые для более перспективного управления финансами, как по финансовой службе, так и по предприятию в целом.

3. Оценка существующего финансово-экономического состояния предприятия. Финансовый анализ.

4. Разработка рекомендаций и программы работ по совершенствованию системы управления финансами.

Для обеспечения руководства предприятия информацией, необходимой для принятия решений в области управления финансами и экономикой, финансовой службе предприятия следует уделить большое внимание решению следующих задач:

Формированию бездефицитных планов движения финансовых и материальных ресурсов; Формированию бездефицитных планов движения финансовых и материальных ресурсов;

Эффективному управлению оборотными и основными средствами; Эффективному управлению оборотными и основными средствами;

Регулярной проверке безубыточности функционирования предприятия; Регулярной проверке безубыточности функционирования предприятия;

Вариантным расчетам ассортиментной политики, выбору приоритетеных видов продукции; Вариантным расчетам ассортиментной политики, выбору приоритетеных видов продукции;

Вариантным расчетам мер по обеспечению безубыточного функционирования (ценовой политике, структуре ассортимента, увеличению оборачиваемости, сокращению затрат, управлению дебиторской задолженностью, привлечению заемных средств и т.д.); Вариантным расчетам мер по обеспечению безубыточного функционирования (ценовой политике, структуре ассортимента, увеличению оборачиваемости, сокращению затрат, управлению дебиторской задолженностью, привлечению заемных средств и т.д.);

Формированию и корректировке комплексного финансового плана предприятия по скользящей схеме; Формированию и корректировке комплексного финансового плана предприятия по скользящей схеме;

Анализу причин отклонений себестоимости и их влияния на финансовый результат предприятия. Анализу причин отклонений себестоимости и их влияния на финансовый результат предприятия.

Диагностика финансово-экономической службы.

В процессе диагностики финансово-экономической службы рассматриваются следующие вопросы:

1) какие подразделения входят в финансово-экономическую службу;

2) какие основные задачи решаются;

3) соответствует ли существующая структурная схема задачам комплексного планирования и управления финансами предприятия;

4) существует ли четкое разделение функций между отделами по формированию финансового плана предприятия и контролю его выполнения;

5) какие задачи должны решаться отделами финансовой службы в соответствии с положениями и должностными инструкциями и какие решаются на практике.

Для проведения диагностики данные задачи распределены на группы: планирования, контроля и анализа.

Финансовый директор (заместитель директора по экономике) и подчиненные ему отделы финансово-экономической службы должны обеспечить решение следующих задач управления финансами и экономикой предприятия:

максимизация прибыли предприятия; максимизация прибыли предприятия;

обеспечение безубыточности функционирования и финансовой устойчивости предприятия; обеспечение безубыточности функционирования и финансовой устойчивости предприятия;

достижение прозрачности финансово-экономического состояния предприятия для генерального директора, собственников (учредителей); достижение прозрачности финансово-экономического состояния предприятия для генерального директора, собственников (учредителей);

оптимизация структуры капитала предприятия, эффективного управления капиталом; оптимизация структуры капитала предприятия, эффективного управления капиталом;

обеспечение инвестиционной привлекательности предприятия; обеспечение инвестиционной привлекательности предприятия;

создание эффективных механизмов управления финансами и экономикой предприятия. создание эффективных механизмов управления финансами и экономикой предприятия.

Диагностика маркетинговой службы.

Для формирования достоверного финансового плана предприятия необходимо тесное взаимодействие подразделений финансовой службы со службами маркетинга (сбыта) и снабжения.

Основой для формирования финансового плана предприятия, ориентированного на рынок является план продаж (реализации) продукции, поэтому цель проведения диагностики маркетинговой службы – определить состояние и возможности подразделения по участию в процессе финансового планирования на предприятии.

Анализ элементов системы управления финансами.

По итогам диагностики следует сделать заключение о наличии (отсутствии) на предприятии следующих необходимых элементов системы управления финансами:

- документально оформленной финансово-экономической стратегии;

- центров финансовой ответственности;

- документально оформленных процедур (информационных технологий) формирования вариантов финансового плана предприятия, оперативного сбора информации по выполнению финансового плана, контроля выполнения, анализа «план - факт»;

- действительного «скользящего» финансового планирования;

- информационных технологий решения основных задач управления финансами;

- должностных инструкций;

- средств комплексной автоматизации системы управления финансами.

Анализ учетной политики.

Учетная политика предприятия – это набор методов ведения бухгалтерского или налогового учета на конкретном предприятии. Существуют примеры формирования учетной политики для управленческого учета.

Учетная политика предприятия формируется на основании следующих основных документов:

Положения по бухгалтерскому учету «Учетная политика предприятия» (ПБУ 1/98), утвержденное приказом Минфина РФ №107н от 30 декабря 1999 г.,; Положения по бухгалтерскому учету «Учетная политика предприятия» (ПБУ 1/98), утвержденное приказом Минфина РФ №107н от 30 декабря 1999 г.,;

Федерального Закона РФ «О бухгалтерском учете» №129-ФЗ от 21 ноября 1996 года (с изменениями и дополнениями от 23 июля 1998 г., 28 марта, 31 декабря 2002 г., 10 января, 28 мая, 30 июня 2003 г.). Федерального Закона РФ «О бухгалтерском учете» №129-ФЗ от 21 ноября 1996 года (с изменениями и дополнениями от 23 июля 1998 г., 28 марта, 31 декабря 2002 г., 10 января, 28 мая, 30 июня 2003 г.).

На практике также необходимо вносить изменения и дополнения в учетную политику предприятия в связи с принятием новых нормативных актов.

На предприятии формирование учетной политики чаще осуществляется отдельно для бухгалтерского и отдельно для налогового учета. Многие полагают, что целесообразнее формировать единую политику, так как:

1) многие пункты совпадают, и следовательно, легче вносить изменения в документы;

2) легче отслеживать отличия между бухгалтерским и налоговым учетом.

В процессе анализа учетной политики следует определить, какие критерии были заложены при ее формировании, и насколько удалось их достигнуть. Также следует рассмотреть вопрос о соответствии учетной политики основным нормативным документам.

Возможные критерии формирования учетной политики:

1) минимизация начисления текущих налогов;

2) максимизация прибыли (имидж прибыльного предприятия);

3) минимизация себестоимости (возможность понижения цены);

4) максимизация прибыли (создание возможностей для инвестирования прибылей).

В общей сложности при анализе учетной политики организации рассматриваются до 40 параметров:

оценка товаров (по стоимости приобретения или по продажным ценам); оценка товаров (по стоимости приобретения или по продажным ценам);

порядок расчета фактической себестоимости материальных ресурсов, отпущенных в производство: по средневзвешенной или фактической стоимости, ЛИФО («последний пришел», «первый ушел»), ФИФО («первый пришел», «первый ушел»); порядок расчета фактической себестоимости материальных ресурсов, отпущенных в производство: по средневзвешенной или фактической стоимости, ЛИФО («последний пришел», «первый ушел»), ФИФО («первый пришел», «первый ушел»);

метод определения выручки от реализации продукции (работ, услуг): по моменту оплаты или по моменту отгрузки; метод определения выручки от реализации продукции (работ, услуг): по моменту оплаты или по моменту отгрузки;

варианты списания общехозяйственных расходов: со счета 26 на счет 20 (учет полной себестоимости) или насчет 90 (затраты текущего периода – аналог директ-костинга); варианты списания общехозяйственных расходов: со счета 26 на счет 20 (учет полной себестоимости) или насчет 90 (затраты текущего периода – аналог директ-костинга);

способ распределения косвенных расходов (общепроизводственных, общехозяйственных, коммерческих) между объектами учета основного и вспомогательного производств; способ распределения косвенных расходов (общепроизводственных, общехозяйственных, коммерческих) между объектами учета основного и вспомогательного производств;

выбор метода учета затрат на производство и калькулирование себестоимости продукции: попередельный, позаказный, нормативный; выбор метода учета затрат на производство и калькулирование себестоимости продукции: попередельный, позаказный, нормативный;

порядок начисления амортизации по основным средствам и нематериальным активам; порядок начисления амортизации по основным средствам и нематериальным активам;

порядок отражения в учете процесса приобретения материально-производственных запасов: с использованием или без использования счетов 15 «Заготовление и приобретение материальных ценностей» и 16 «Отклонение в стоимости материальных ценностей»; порядок отражения в учете процесса приобретения материально-производственных запасов: с использованием или без использования счетов 15 «Заготовление и приобретение материальных ценностей» и 16 «Отклонение в стоимости материальных ценностей»;

перечень резервов предстоящих расходов и платежей и порядок списания расходов будущих периодов; перечень резервов предстоящих расходов и платежей и порядок списания расходов будущих периодов;

учет финансовых результатов при выполнении долгосрочных договоров. учет финансовых результатов при выполнении долгосрочных договоров.

Часть параметров учетной политики используется не в полной мере.

Например, использование метода ЛИФО в условиях растущих цен позволяет уменьшить выплату по налогу на прибыль. Часто используется оценка материалов по средневзвешенной себестоимости как более простая.

Учет реализации целесообразен по предъявлению счетов к оплате (независимо от поступления выручки), если авансы полученные превышают дебиторскую задолженность.

При анализе планов счетов бухгалтерского учета целесообразно проследить их соответствие международным стандартам финансовой отчетности (МСФО).

В идеале единый план счетов должен обеспечить ведение бухгалтерского, налогового и управленческого учета согласно российским стандартам, а также включать в себя механизм трансформации в стандарты МСФО.

Диагностика состояния системы автоматизации.

Цель диагностики системы автоматизации – выяснить, насколько полно, оперативно и в каком объеме руководство может получать управленческую информацию. В современных условиях для оперативного получения информации необходимы средства автоматизации управленческого труда.

При диагностике системы автоматизации рассматриваются следующие вопросы:

1) перечень управленческих и бухгалтерских задач, автоматизированных на момент проведения диагностики;

2) какого вида информацию и в какие сроки можно получить;

3) какие классификаторы и признаки аналитического учета используются;

4) возможность работы в едином информационном пространстве (локальные сети, комплексные интегрированные системы), степень «стыковки» локальных программ (например, различных модулей для бухгалтерских и плановых программ);

5) общее количество пользователей;

6) используемые технические средства автоматизации (компьютеры), их количество;

7) используемое программное обеспечение общего назначения (программные оболочки) и специальное программное обеспечение (автоматизированные рабочие места, на которых решаются конкретные задачи);

8) политика предприятия по использованию средств автоматизации на обозримое будущее;

9) квалификация пользователей имеющихся средств автоматизации и их возможности по постановке новых задач;

10) квалификация программистов предприятия, их возможности в развитии программного обеспечения, т.е. кто сопровождает используемые программные средства.

Как правило, на больших и средних предприятиях существуют службы автоматизации (отдел вычислительной техники).

Комплексные информационные системы строятся на сочетании функций учета и анализа. Функция учета реализуется через введение всех операций, которые осуществляются на предприятии, в подсистему учета операций (трансакций). Подсистема анализа реализуется через определенный набор отчетов. На ряде предприятий уже получила распространение технология проведения анализа в режиме реального времени OLAP, (On Line Analytical Processing – оперативное проведение анализа).

На этапе диагностики определяется перечень решаемых (или предполагаемых) с помощью системы автоматизации задач.

Заключение

В заключении подведу основные итоги работы. Финансовое планирование заключается в составлении комплексного плана функционирования и развития предприятия в стоимостном выражении. На каждом предприятии имеется свой вариант (документ) финансового планирования: бюджет доходов и расходов (план прибылей/убытков); бюджет поступлений и платежей (план движения денежных средств); бизнес-план (средне- или долгосрочный план работы). Процедура планирования сводится не только к планированию финансовых показателей фирмы в целом, но и включает также: планирование натуральных показателей; планирование по структурным подразделениям.

Финансовое планирование начинается с анализа или сопоставления целей, планов и факта, что позволяет в укрупненной форме о финансово-экономическом «здоровье» предприятия.

Финансовое планирование включает:

- планирование продаж. (готовит маркетинговая (сбытовая) служба);

- исходя из плана продаж составляется план производства с учетом предполагаемых остатков готовой продукции на складе;

- в соответствии с планом выпуска производственная служба рассчитывает потребность в сырье, основных и вспомогательных материалах и комплектующих;

-план по труду формируется в соответствии с нормами затрат времени по квалифицированным группам рабочих и расценкам их оплаты;

- для получения прибыли предприятию необходимо покрыть величину накладных расходов разницей между продажами и расходами на собственно производство и продажу (маржинальной прибылью);

- в отличие от остальных планов бюджет капитальных вложений не привязан к текущей деятельности и текущим доходам, а ориентирован на будущие доходы, влияет на увеличение основных средств и требует оплаты денежными (или другими) средствами.

- п

лан поступлений показывает, сколько средств, как и в какой форме получит предприятие за проданную продукцию;

- из плана закупок, плана по труду и плана накладных расходов формируется кредиторская задолженность, величина кредиторской задолженности фиксируется в плановом балансе;

- результаты планирования в укрупненном виде представляются финансовой службой в виде сводного плана, включающего баланс, план по прибылям и убыткам и план движения денежных средств.

Приложение

Таблица №1.

Инструменты и технологии управленческого учета (последние пять лет).

| Инструмент управления финансами |

% ответивших |

Бюджетирование

Анализ отклонений

Скользящий прогноз

Стратегический управленческий учет

Стандарт-костинг

|

82

51

48

37

25

|

Таблица №2.

Инструменты и технологии управления финансами (в перспективе).

| Инструмент управления финансами |

% ответивших |

Бюджетирование

Стратегический управленческий учет

Анализ отклонений

Скользящий прогноз

Функционально-стоимостной анализ (АВС)

|

76

65

62

59

39

|

Таблица №3.

Анализ достижения целевых показателей.

| № п/п |

Показатель |

Единица

измерения

|

Цель |

План

нараст.

итогом

|

Факт

нараст.

итогом

|

Отклонение

=

Факт – план

|

Отклонение

=

Цель – план

|

Степень продвижения к цели, % |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

1

2

3

4

5

|

Объем продаж

Объем продаж

Рынок 1

Рынок 2

Рынок 3

|

Млн.руб.

Шт.

Шт.

Шт.

Шт.

|

…

8

9

…

14

15

16

17

18

19

20

|

…

Дилер 1

Дилер 2

…

Прибыль

Объем производст-ва

Доля рынка

Заказы в производст-во

Заказы в производство

Закупки сырья

Закупки материалов

|

Шт.

Шт.

Шт.

Шт.

Млн.руб.

Шт.

%

Млн.руб.

Шт.

Млн.руб.

Млн.руб.

|

Таблица №4.

Этапы разработки и внедрения систем финансового планирования.

| № п/п |

Наименование |

Ответственный |

Результат |

| 1 |

2 |

3 |

4 |

| 1. |

Определение целей и задач системы.

Создание временной целевой группы (ВГЦ).

|

Генеральный директор. |

Положение о целях и за-дачах системы.

Положение о ВГЦ.

Положение о мотивации членов ВГЦ.

Назначение ответствен-ного за процесс.

|

2.

3.

4.

5.

6.

7.

8.

|

Определение пользователей информации.

Анализ плановой информации. Определение плановой информации.

Определение участков планирования (бюджетирования): подразделения, проекты, проекты, сотрудники. Формирование структуры плановых показателей.

Разработка основных видов финансовых планов (для различных участков).

Разработка укрупненной технологии финансового планирования и контроля.

Разработка регламентов планирования с привязкой к подразделениям, рабочим местам, структуре данных и т.д.

Документирование.

|

Финансовый директор.

Финансовый директор.

Финансовый директор.

Финансовый директор.

Финансовый директор.

Финансовый директор.

Финансовый директор.

|

Список менеджеров, ис-пользующих информа-цию финансового плани-рования по уровням уп-равления.

Содержание плановой ин-формации.

Перечень принимаемых решений.

Финансовая структура предприятия (схема учас-тков планирования).

Схема консолидации фи-нансовых планов (бюдже-тов).

Формы финансовых пла-нов по участкам планиро-вания.

Перечень менеджеров, ответственных за строки плана на каждом участке.

Описание технологии с приложением форм доку-ментов.

Детальные описания про-цессов планирования.

Описание дополнитель-ных задач и функций.

Дополнения к должност-ным инструкцииям.

Положение о финансовом планировании.

Единый словарь (глосса-рий).

Система документообо-рота.

|

9.

10.

11.

12.

|

Обучение.

Проведение пробных расчетов.

Анализ исполнения бюджетов.

Автоматизация процесса финансового планирования.

|

Финансовый директор.

Финансовый директор.

Финансовый директор.

Генеральный директор.

|

Подготовка менеджеров. Понимание ими процесса финансового планирова-ния.

Начальные варианты пла-нов (бюджетов).

Анализ исполнения бюд-жетов.

Технология проведения анализа.

Поощрения/наказания от-ветственных.

Требования к системе.

Выбор системы автомати-зации.

Приобретении системы.

Настройка системы.

Обучение сотрудников.

Реорганизация управлен-ческих процессов.

|

Таблица №5.

Выбор периода для различных статей.

| Период |

План |

Факт |

| 1 |

2 |

3 |

День.

Неделя (декада).

Месяц.

|

Расчеты с иностранными партнерами.

Зарплата.

Налоги.

Погашение кредитов/ссуд.

Денежные средства.

Отгрузка.

Запасы основных материалов.

Крупные статьи расходов.

Мелкие статьи расходов.

Инвестиционный бюджет.

|

Денежные средства.

Отгрузка.

Запасы основным материалов.

Погашение кредитов/ссуд.

Мелкие статьи расходов.

Инвестиционный бюджет.

Прочее.

|

Таблица №6.

Сопоставление недели декады.

| Период |

Достоинства |

Недостатки |

Число в квар-

тале

|

| 1 |

2 |

3 |

4 |

Неделя.

Декада.

|

Общая регулярность.

Постоянное число рабочих дней.

Постоянное число декад в ме-сяце (3).

|

Различное число недель по ме-сяцам.

Неодинаковое число рабочих дней.

Некоррелированность с житейс-ким циклом.

|

13

9

|

Таблица №7.

Оценка распределения времени на выполнение функций.

| Только управленческий персонал (20 % от общего числа), % |

Рабочие (80 % от общего числа), % |

Всего, % |

| 1 |

2 |

3 |

4 |

Планирование.

Деятельность.

Контроль.

Анализ.

Целеобразование.

|

10-15

45-65

10-15

10-20

5

|

2

95

2

1

0

|

4-5

84-88

4-5

3-5

1

|

Список использованной литературы

1. Дранко О.И. Финансовый менеджмент: Технологии управления финансами предприятия: Учеб.пособие для вузов. – М.: ЮНИТИ-ДАНА, 2004. – 351с. – (Серия «Профессиональный учебник: Финансы»).

2. Финансовый менеджмент: Учебник для вузов/под ред. Самсонова Н.Ф.- М: Финансы, ЮНИТИ, 2001. – 495с.

3. Павлова Л.Н. Финансовый менеджмент: Учебник для вузов. – 2-е изд., перераб. и доп. – М:ЮНИТИ-ДАНА, 2001. – 269с.

4. Финансы предприятий: Учебник для вузов/под ред. Колчиной Н.В. – 2-е изд. перераб. и доп. – М: ЮНИТИ-ДАНА, 2002. – 447с.

|