|

Министерство образования и науки Украины

Донбасская государственная машиностроительная академия

Кафедра учета и аудита

Курсовой проект по дисциплине "Бухгалтерский учет"

Методы начисления амортизации основных средств

2006

Содержание

Введение

1. Особенности использования разнообразных методов начисления амортизации основных средств

1.1 Методы равномерной амортизации

1.1.1 Метод прямолинейного списания

1.2 Методы дегрессивной (ускоренной) амортизации

1.2.1 Метод суммы чисел лет (кумулятивный метод)

1.2.2 Метод снижения остатка

1.3 Методы прогрессивной (замедленной) амортизации

1.3.1 Метод амортизационного фонда

1.3.2 Метод аннуитета

2. Инвентаризация запасов

2.1 Определение и первоначальная оценка запасов

2.2 Учет движения запасов

2.3 Метод конкретной идентификации

2.4 Формула "Первый приход-первый расход" (FIFO)

2.5 Средневзвешенная себестоимость запасов

2.6 Формула "Последний приход-первый расход" (LIFO)

2.7 Метод стандартных (нормативных) издержек

2.8 Метод розничных цен

2.9 Отображение запасов по чистой стоимости реализации

2.10 Раскрытие информации о запасах в примечаниях к финансовым отчетам

3. Практическая часть

3.1 Задание

3.2 Исходные данные

3.3 Остатки на счетах

3.3 Журнал учета хозяйственных операций

3.4 Синтетические счета

3.5 Аналитические счета к счету № 23 “Производство"

3.5 Аналитические счета к счету № 23 “Производство"

3.6 Определение средневзвешенной стоимости материалов

3.7 Расчетно-платежная ведомость

3.8 Начисления на фонд заработной платы

3.9 Определение убытков от брака

3.10 Распределение общепроизводственных расходов по видам продукции

3.10 Распределение общепроизводственных расходов по видам продукции

3.11 Оборотная ведомость

3.12 Баланс предприятия (Форма №1)

3.13 Отчет о финансовых результатах (Форма №2)

3.14 Отчет о движении денежных средств (Форма №3)

Заключение

Список использованных источников

В условиях перехода к рыночной экономике, развития международных хозяйственных связей, возникает потребность всех уровней управления в своевременной и достоверной информации, обеспечивающей принятие обоснованных решений. В этой связи возрастает роль учета, как составной части экономической информации.

Пользуясь показателями текущего учета и отчетности, руководство предприятия контролирует рациональность использования хозяйственных ресурсов, рентабельность (т.е. получение прибыли, достаточной для получения и удержания вложенного капитала), ликвидность (достаточности средств для погашения задолженности по обязательствам), получает другую деловую информацию, а также осуществляет планирование и прогнозирование деятельности предприятия.

Основные задачи теории бухгалтерского учета состоят в разработке общих методологических основ организации бухгалтерского учета на предприятиях, в организациях и учреждениях; научном обобщении современной практики организации учета и контроля; усовершенствовании действующих и создании новых прогрессивных способов учетной регистрации и форм организации бухгалтерского учета.

По своему содержанию бухгалтерский учет тесно взаимосвязан с планированием, экономическим анализом, аудитом, ревизией, правом, статистикой. Так, с помощью данных данных бухучета, осуществляется контроль за выполнением плановых заданий за отчетный период и обеспечивается информация для планирования и прогнозирования деятельности предприятия. Экономический анализ базируется на показателях плана и бухгалтерского учета, изучает причины отклонений от плана, выявляет резервы повышения эффективности хозяйственной деятельности.

Отражая хозяйственные процессы, бухучет контролирует соблюдение законодательных актов, юридических норм, регулирующих хозяйственные взаимоотношения. Для контроля за развитием экономики страны показатели учета широко используются для статистических обобщений.

Внедрение современной вычислительной техники ставит новые проблемы перед теорией и практикой бухгалтерского учета (использование математического программирования, моделирование хозяйственных процессов и т.п.). Практическая часть данной работы выполнена с применением на всех стадиях учета (кроме заполнения первичных документов) персонального компьютера (расчетный пакет Excel).

ПСБУ 16 определяет амортизацию как систематическое разделение стоимости объекта основных средств, подлежащей амортизации, на протяжении срока его полезной эксплуатации.

Стоимость основных средств, подлежащую амортизации, рассчитывают как разность между себестоимостью объекта (или другой суммой, заменяющей себестоимость в балансе) и его ликвидационной стоимостью.

В свою очередь, ликвидационной стоимостью является сумма, которую предприятие ожидает получить от реализации или ликвидации объекта по завершении срока его полезной эксплуатации после вычета ожидаемых затрат, связанных с ликвидацией или реализацией.

Необходимо заметить, что на практике достаточно сложно определить ликвидационную стоимость основных средств на момент их прихода. Вследствие этого, если их ликвидационная стоимость незначительна или нет возможности осуществить их оценку, обычно считают, что ликвидационная стоимость равна нулю.

Объектом амортизации являются основные средства, имеющие ограниченный срок полезной эксплуатации. Земля, например, срок полезной эксплуатации которой не ограничен, амортизации не подлежит.

Сроком полезной эксплуатации основных средств является период, на протяжении которого предприятие предусматривает использовать соответствующий объект, или количество единиц продукции (услуг), которое предприятие ожидает получить от его использования.

Срок полезной эксплуатации определяет само предприятие с учетом таких факторов:

ожидаемой мощности или физической продуктивности объекта;

ожидаемого физического износа;

морального износа (вследствие технического прогресса или изменения спроса на продукцию);

правовых или аналогичных ограничений по использованию объекта (например, срок аренды, предусмотренный соглашением, или законодательство, определяющее крайний срок безопасной эксплуатации определенных объектов).

Поскольку срок полезной эксплуатации определяют исходя из полезности объекта основных средств для конкретного предприятия, он может быть короче, чем нормативный (технический, экономический) срок эксплуатации.

Таким образом, срок полезной эксплуатации отображает намерения руководства предприятия по поводу эксплуатации определенного объекта основных средств с учетом накопленного опыта и оценки рыночной ситуации.

ПСБУ 16 не содержит исчерпывающего списка методов, которые необходимо использовать для расчета амортизации основных средств.

Единственным требованием является то, что метод амортизации должен обеспечить разделение собственности актива на систематической основе и отображать способ, которым экономическая выгода от этого актива используется предприятием. Классификация методов амортизации основных средств приведена на рисунке 1.

Равномерная амортизация достигается преимущественно с помощью метода прямолинейного списания.

При использовании метода прямолинейного списания стоимость объекта основных средств списывают одинаковыми частями на протяжении всего периода его эксплуатации.

Рисунок 1 – Классификация методов амортизации основных средств

Сумма ежегодных амортизационных отчислений может быть рассчитана двумя способами.

При первом способе расчет осуществляют делением стоимости объекта, подлежащего амортизации, на срок его полезной эксплуатации.

При втором способе сумму ежегодных отчислений определяют умножением установленной или рассчитанной годовой нормы амортизации на первоначальную стоимость объекта (за вычетом его ликвидационной стоимости).

Преимуществами этого метода являются простота и равномерность разделения суммы амортизации между учетными периодами, что обеспечивает сопоставимость себестоимости продукции с доходом от ее реализации.

Недостатком его считается то, что он не учитывает моральный износ основных средств, отличие производственной мощности основных средств в разные годы их эксплуатации и необходимость увеличения затрат на ремонт в последние годы службы.

Тем не менее, несмотря на недостатки, метод прямолинейного списания является наиболее распространенным в практике.

При использовании методов ускоренной амортизации в первые годы эксплуатации основных средств списывают большую (основную) часть их себестоимости.

Ускоренная амортизация означает ежегодное снижение суммы амортизационных отчислений.

Целесообразность использования методов ускоренной амортизации объясняется следующими причинами:

наибольшая интенсивность использования основных средств приходится на первые годы их эксплуатации, когда они являются физически и морально новыми;

накапливаются средства для замены амортизируемого объекта в случае его быстрого морального старения и инфляции;

обеспечивается возможность увеличения части затрат на ремонт амортизируемых объектов, который приходится на последние годы их использования, без соответствующего увеличения издержек производства (за счет того, что сумма насчитанной амортизации в эти годы уменьшается).

Наиболее распространенными методами ускоренной амортизации являются метод суммы чисел лет (кумулятивный метод) и метод снижения остатка.

Сума чисел лет - это результат суммирования порядковых номеров тех лет, на протяжении которых функционирует объект.

Согласно этому методу годовую норму амортизации определяют как отношение срока службы, оставшегося на начало года, к сумме чисел лет.

Для определения годовой суммы амортизационных отчислений норму амортизации соответствующего года умножают на разность между первоначальной стоимостью объекта и его ликвидационной стоимостью.

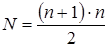

В случае, когда срок эксплуатации объекта достаточно продолжительный, сумму чисел лет определяют по формуле кумулятивного числа:

. .

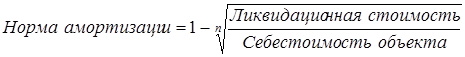

Метод снижения остатка предусматривает определение суммы амортизационных отчислений умножением балансовой стоимости объекта основных средств на начало отчетного периода на постоянную норму амортизации. Эту норму рассчитывают по формуле:

, ,

Где  - количество лет полезной эксплуатации объекта. - количество лет полезной эксплуатации объекта.

Разновидностью рассмотренного метода является метод удвоенного остатка

.

При этом методе как норму амортизации используют удвоенную ставку амортизационных отчислений, рассчитанную методом прямолинейного списания.

Для определения годовой суммы амортизационных отчислений полученную норму амортизации следует умножить на балансовую стоимость объекта на начало отчетного года.

=2´ =2´  ´ ´  . .

Следует отметить, что ликвидационная стоимость оборудования в этом случае не берется во внимание при расчете сумм амортизационных отчислений.

Сумму амортизации последнего года рассчитывают таким образом, чтобы остаточная стоимость объекта в конце периода его эксплуатации была не меньше, чем его остаточная стоимость.

В ряде стран норма амортизации увеличивается не в 2, а в 1,5, 3 или 4 раза. Так, во Франции используют такие коэффициенты: 1,5 - при сроке службы объекта 3-4 года; 2 - 5-6 лет; 2,5 - если срок службы объекта превышает 10 лет.

Однако, чаще всего, особенно в США, используется метод удвоенной нормы амортизации.

Методы прогрессивной амортизации предусматривают постепенное увеличение суммы амортизационных отчислений на протяжении срока эксплуатации основных средств.

Эти методы обычно используют только в отдельных отраслях, в частности таких, как коммунальное хозяйство, и предприятия, которые осуществляют операции с недвижимостью.

К методам прогрессивной (замедленной) амортизации принадлежат метод амортизационного фонда и метод аннуитета. Особенностью этих методов является то, что в отличие от других методов амортизации они предусматривают дисконтирование будущих денежных поступлений от инвестиций в основные средства с использованием сложных процентов. В связи с этим такие методы амортизации иногда называют методами сложных процентов.

Ставка дисконта обычно равна стоимости капитала компании или основывается на ней.

При этом методе одновременно с периодическим начислением амортизации сумма, которая равна величине амортизационных отчислений, вкладывается в надежные ценные бумаги или депонируется на отдельном счете.

Полученные проценты по инвестициям или вкладам также зачисляют в амортизационный фонд.

Таким образом, амортизационный фонд формируется за счет двух источников: амортизационных отчислений и полученного дохода в виде процентов на инвестиции или вклады.

Величину амортизационных отчислений рассчитывают таким образом, чтобы к концу срока службы основных средств амортизационный фонд был равен их первоначальной стоимости (за вычетом ликвидационной стоимости).

В результате этот метод обеспечивает постепенное накопление средств, необходимых для замены изношенных объектов без отвлечения текущих финансовых ресурсов.

Годовую сумму отчислений в амортизационный фонд рассчитывается по формуле:

= = . .

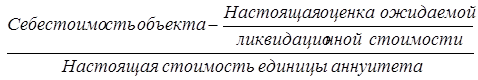

При этом методе сумму годовых амортизационных отчислений рассчитывают по формуле:

= = . . Для отдельных видов основных средств начисление амортизации осуществляется на основе суммарной выработки объекта за весь период его эксплуатации в соответствующих единицах измерения (количество приготовленной продукции, отработанных часов, километров пробега и т.п.)

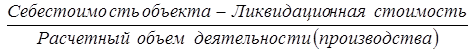

Норму амортизации рассчитывают на единицу деятельности (производства, услуг) по формуле:

= = . .

Главным недостатком этого метода является то, что в большинстве случаев трудно определить выработку отдельных объектов основных средств. В связи с этим использовать его целесообразно только в том случае, если можно заранее точно определить суммарную выработку объектов.

ПСБУ четко не определяют дату начала и окончания начисления амортизации основных средств, которые соответственно поступили или выбыли на протяжении года.

Соответственно, в случае приобретения объекта на протяжении года амортизация насчитывается с даты введения его в эксплуатацию, а по объектам, которые обесцениваются под влиянием самого фактора времени, - с даты их приобретения. В случае выбытия объекта насчитывание амортизации останавливается с даты его выбытия.

В практике используются разные подходы к определению суммы амортизации основных средств, которые поступили и выбыли в течение года.

1. Амортизацию начисляют исходя из фактического количества дней эксплуатации объекта.

При этом исходя из расчета амортизации в месяце берут 30, а в году - 360 дней.

Такой подход используется, например, во Франции, где амортизацию прямолинейным методом начисляют с даты использования объекта, а ускоренную амортизацию - с даты приобретения.

2. Амортизацию начисляют исходя из округленного числа полных месяцев эксплуатации объекта.

Это один из широко используемых методов. Так, если объект основных средств был приобретен 12 июля, амортизация будет начислена за 6 месяцев, начиная с 1 июля. Если же этот объект был приобретен 16 июля, амортизация будет отражена только за 5 месяцев текущего года.

В некоторых странах используют другой вариант: начисление амортизации начинается с 1 числа месяца, наступившего за месяцем введения объекта в эксплуатацию, а приостанавливается с 1-го числа месяца, наступившего за месяцем выбытия.

3. Амортизацию насчитывают исходя из допущения "середины года".

Этот подход основывается на допущении, что датой фактического приобретения объекта будет в среднем середина года.

Полугодовое условие (half-life convention) широко используют в США для таких активов, как конторское оборудование и автомобили. Для строений, однако, налоговые правила требуют, чтобы амортизация была насчитана исходя из фактического числа месяцев, на протяжении которых это строение пребывает в составе активов.

4. Амортизацию насчитывают по основным средствам, имеющимся в наличии на конец года.

Такой подход распространен в Великобритании.

Для начисления амортизации используются разработочные таблицы формы №03-14 "Расчет амортизации основных средств (для промышленных предприятий)", №03-15 "Расчет амортизации основных средств (для строительных организаций)", №03-16 "Расчет амортизации по автотранспорту".

Данные указанных расчетов служат обоснованием для отражения в учете суммы начисленной амортизации и износа основных средств.

Сумма начисленной амортизации включается в затраты тех участков производства (обращения), где находятся в эксплуатации основные средства, и в бухгалтерском учете отражается записью по кредиту счета 131 "Износ основных средств" в корреспонденции с дебетом счетов:

23 "Производство", 91 "Общепроизводственные расходы" (на сумму начисленной амортизации по основным средствам производственного назначения);

92 "Административные расходы" (на сумму амортизации объектов общехозяйственного назначения);

93 "Расходы на сбыт" (на сумму амортизации, начисленной по основным средствам, которые используются в подразделениях, занятых сбытом продукции);

949 "Прочие расходы операционной деятельности" (на сумму амортизации, начисленную по основным средствам обслуживающих производств и хозяйств - объектов жилищно-коммунального, социально-культурного назначения и др.).

Запасы - это активы, которые:

а) удерживаются для продажи в условиях обычной хозяйственной деятельности;

б) пребывают в процессе производства продукции (услуг) с целью продажи;

в) пребывают в форме сырья и других материалов, предназначенных для использования в производственном процессе (процессе оказания услуг).

Состав запасов и их форма зависит от характера деятельности предприятия.

Первоначальной оценкой приобретенных или изготовленных запасов является их себестоимость, которая включает:

затраты на приобретение;

затраты на переработку;

другие затраты, непосредственно связанные с запасами.

Затраты на приобретение запасов включают:

цену закупки;

ввозную пошлину и другие налоги, связанные с приобретением запасов, которые не компенсируются предприятию налоговым органом;

затраты на транспортировку, погрузочно-разгрузочные работы и другие и другие издержки, непосредственно связанные с приобретением запасов.

В некоторых случаях в состав запасов включают курсовые разницы, связанные с кредиторской задолженностью за приобретенные запасы.

Включение курсовых разниц в себестоимость запасов разрешается, если эти курсовые разницы возникают в результате значительной девальвации валюты, против которой не существует практических средств хеджирования.

Торговые и другие скидки высчитывают при определении издержек на приобретение запасов.

Нераспределенные постоянные накладные издержки не включаются в себестоимость запасов, а списываются на издержки того периода, в котором они были понесены, но при этом включаются в себестоимость реализованной продукции. Такой подход дает возможность избежать завышения себестоимости запасов.

Другие затраты могут быть включены в себестоимость запасов, если они были осуществлены для доставки запасов к их теперешнему местонахождению и приведения в настоящее состояние. Примерами таких затрат являются:

затраты на проектирование продукции для конкретных клиентов;

амортизация издержек на разработку, связанную с конкретным процессом или продуктом;

амортизация платежей или лицензий, связанных с конкретным процессом или продуктом;

издержки на сохранение, обусловленные производственным процессом и необходимые для следующей стадии производства;

непроизводственные (административные) накладные расходы, связанные с доставкой запасов к их нынешнему местоположению и приведением в настоящее состояние.

Не включаются в себестоимость запасов и отображаются как издержки периода, в котором они осуществлены:

сверхнормативные суммы отходов материалов, оплаты труда и других производственных затрат;

издержки на сохранение запасов (кроме тех издержек, которые обусловлены производственным процессом и являются необходимыми для следующей стадии производства);

административные накладные расходы, не связанные с доставкой запасов к их нынешнему местоположению и приведением в настоящее состояние;

затраты на сбыт.

Движение запасов связано с вопросами их приобретения, переработки и реализации. Рисунок 2. Движение запасов и отображение их в финансовых отчетах

Учет движения запасов зависит от системы учета, используемой на предприятии. Существует две системы учета запасов:

а) периодического учета;

б) постоянного учета.

При системе периодического учета приход о расход запасов на протяжении отчетного периода не отображается. Для учета приобретенных материалов или товаров используют счет "Закупки". В конце отчетного периода сальдо счетов запасов на начало периода и сальдо счета "Закупки" списывают на счет финансовых результатов. В конце отчетного периода проводят инвентаризацию запасов в местах их хранения. На основании ее результатов определяют и оценивают остатки запасов на конец отчетного периода, которые списывают на счета соответствующих запасов с кредита счета финансовых результатов.

Т.о., в системе периодического учета запасов себестоимость продаж определяют балансовым методом:

, ,

где - себестоимость продажи запасов; - себестоимость продажи запасов;

- себестоимость остатка запасов на начало периода; - себестоимость остатка запасов на начало периода;

- себестоимость запасов, приобретенных на протяжении периода; - себестоимость запасов, приобретенных на протяжении периода;

- себестоимость остатка запасов на конец периода. - себестоимость остатка запасов на конец периода.

При системе постоянного учета запасов их приход и расход отображается на протяжении отчетного периода на соответствующих счетах запасов ("Товары", "Материалы", Незавершенное производство", "Готовая продукция"). Себестоимость продажи в этом случае определяют как произведение количества реализованных запасов и себестоимости единицы этих запасов:

, ,

где - себестоимость единицы запасов; - себестоимость единицы запасов;

- количество реализованных запасов. - количество реализованных запасов.

Независимо от системы учета запасов на практике возникает проблема оценки расхода запасов, поскольку себестоимость их прихода (приобретение, производство) в разных периодах разная.

Для определения себестоимости запасов в МСБУ предусмотрен широкий выбор методов. Рисунок - Подходы к определению себестоимости запасов

Согласно МСБУ себестоимость запасов, которые не являются взаимозаменяемыми, и товаров, продукции или услуг, которые предназначены для конкретных проектов, следует определять путем конкретной идентификации их индивидуальной себестоимости.

Конкретная идентификация обозначает, что учет затрат и калькуляция себестоимости осуществляется отдельно по каждой единице запасов. Такой метод обычно применяется для определения себестоимости индивидуальных заказов (производство кораблей, самолетов и т.п.) или в условиях торговли недвижимостью, автомобилями, драгоценностями и т.д.

Однако этот метод неприменим в случае производства или реализации большого количества запасов, которые являются взаимозаменяемыми. Поэтому в большинстве случаев предприятия используют соответствующие формулы для определения себестоимости запасов. Базовый подход к определению себестоимости запасов предусматривает использование формулы "Первый приход-первый расход" (от англ. "First-in, first-out" или сокращенно FIFO) или средневзвешенной себестоимости.

Она базируется на допущении, что единицы запасов, которые пришли (приобретены, изготовлены) первыми, отпускаются (продаются) также первыми. Из этого допущения вытекает, что единицы, которые остались в запасах на конец отчетного периода, являются теми, которые получены (приобретены или изготовлены) последними.

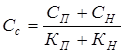

Средневзвешенная себестоимость запасов определяется как соотношение себестоимости и количества запасов, которые есть в наличии.

В условиях периодической системы учета запасов средневзвешенная себестоимость их единицы определяется по формуле:

, ,

где - средневзвешенная себестоимость; - средневзвешенная себестоимость;

и и  - соответственно себестоимость и количество запасов на начало периода; - соответственно себестоимость и количество запасов на начало периода;

и и  - соответственно себестоимость и количество запасов, которые получены на протяжении периода. - соответственно себестоимость и количество запасов, которые получены на протяжении периода.

В системе постоянного учета запасов на протяжении отчетного периода используется переменная средневзвешенная себестоимость запасов. В этом случае приведенная выше формула используется для каждого расхода запасов, а периодом является промежуток времени между предыдущим и текущим расходом запасов.

Наряду с этим МСБУ позволяет использовать как альтернативу формулу "Последний приход - первый расход" (от англ. "Last-in, first-out" или сокращенно LIFO).

Формула "Последний приход-первый расход" базируется на допущении, что единицы запасов, которые получены (приобретены, изготовлены) последними, выпускаются (продаются) первыми. Соответственно единицы, которые остаются в запасах на конец отчетного периода, считаются полученными (приобретенными, изготовленными) первыми.

На практике возникает вопрос: может ли производство использовать разные формулы для разных видов запасов? С целью разъяснения этого вопроса было издано Толкование ПКТ-1 "Последовательность: разные формулы себестоимости запасов", вступившее в силу с 1 января 1999 г.

ПКТ-1 определяет, что предприятие должно использовать одинаковые формулы себестоимости для всех видов запасов, подобных по характеру и использованию. Поэтому, например, будет целесообразным использование разных формул для определения себестоимости реализуемых запчастей, и таких же запчастей, используемых для собственных нужд (ремонт оборудования).

Однако лишь разница в географическом размещении запасов или соответствующих налоговых правилах сама по себе не является основанием для использования разных формул себестоимости к одному виду запасов.

При использовании формулы "Первый приход-первый расход" себестоимость запасов в условиях периодического и постоянного учета одинакова. В условиях роста цен на запасы формула FIFO обеспечивает наиболее низкую себестоимость продажи, следствием чего будет наибольшая прибыль. Одновременно оценка запасов в балансе по формуле FIFO наиболее приближена к их фактической себестоимости.

Средневзвешенная себестоимость продаж обеспечивает более стабильную величину прибыли, имеет меньшее влияние колебание закупочных цен. Одновременно эта формула требует сложных расчетов, и в условиях роста цен себестоимость запасов на конец отчетного периода является более низким, чем рыночная стоимость.

При использовании формулы LIFO имеем наивысшую себестоимость продаж, но наименьшую прибыль. В условиях инфляции эта формула наилучшим образом влияет на соответствие затрат и доходов в Отчете о прибылях и убытках.

С другой стороны, использование формулы LIFO приводит к завышению себестоимости запасов в балансе и дает возможность манипулировать показателем отчетной прибыли в зависимости от времени приобретения запасов.

Во многих странах формулу LIFO не разрешается использовать с целью налогообложения. Поэтому компании этих стран обычно выбирают формулу FIFO или средневзвешенную стоимость, чтобы избежать разногласий в оценке запасов в финансовом учете и при налогообложении.

Стандартные издержки - это запланированные издержки на производство единицы продукции (услуг), которые базируются на нормативах использования материалов, труда, а также экономической и производственной мощности. Обычно стандартные издержки широко используют в практике управления для установления цен, контроля и оценки деятельности. Использование стандартных издержек для оценки запасов в финансовом учете и отчетности допускается лишь в случае, если результаты такой оценки запасов приблизительно равняется их себестоимости.

Для обеспечения этого стандарта (нормы) издержек его следует регулярно анализировать и, в случае необходимости, своевременно пересматривать. Учет материалов по стандартной себестоимости обычно осуществляют в случае стабильности цен на эти материалы. В этом случае отклонения между стандартными и фактическими издержками на эти материалы являются несущественными и списываются в момент приобретения материалов.

Сумма превышения фактической себестоимости запасов над их стандартной себестоимостью включается в себестоимость реализованной продукции.

Метод розничных цен обычно используют предприятия розничной торговли в условиях большого количества единиц товара, которые быстро изменяются и обеспечивают одинаковую норму прибыли и для которых невозможно использование других методов определения себестоимости. При этом методе себестоимость запасов определяется путем уменьшения их стоимости на соответствующий процент, который рассчитывается как соотношение себестоимости и розничной цены наличных запасов. При этом следует учитывать запасы, которые были оценены ниже первичной цены реализации.

В практике предприятия розничной торговли часто используют средний процент валовой прибыли, который определяется для каждого подразделения (отдела, секции и т.п.) Для обеспечения точности оценки запасов при использовании метода розничных цен следует периодически проводить инвентаризацию запасов.

Предприятие должно постоянно использовать выбранный метод оценки запасов. Изменить метод оценки можно лишь в результате определенных изменений в деятельности предприятия; это должно быть обосновано и должным образом пояснено в примечаниях к финансовым отчетам.

Запасы, которые были реализованы, отображаются в составе затрат того отчетного периода, в котором фиксируется доход от реализации запасов. Вследствие этого обеспечивается соответствие издержек и доходов. При использовании системы постоянного учета реализованные запасы отображают в отчете о прибылях и убытках по статье "Себестоимость продаж".

Себестоимость продаж включает:

производственную себестоимость реализованной готовой продукции;

нераспределенные производственные накладные расходы;

сверхнормативные производственные расходы запасов.

В системе периодического учета запасов себестоимость продаж приводится путем отображения операционных издержек по элементам вместе с величиной изменения запасов на протяжении отчетного периода.

Запасы, использованные для создания необоротных активов, включают в их балансовую стоимость и признают издержками в составе амортизационных отчислений на протяжении срока полезной эксплуатации этого актива.

Запасы следует приводить в балансе по наименьшей из двух оценок: себестоимости или чистой стоимости реализации.

Такой подход обусловлен общим правилом, что балансовая стоимость активов не должна превышать приток средств, которые ожидаются от их продажи или использования.

Чистая стоимость реализации равна расчетной цене продажи запасов в условиях обычной деятельности за вычетом расчетных издержек на завершение их производства и сбыт.

Чистая стоимость реализации запасов может стать меньше, чем их балансовая стоимость вследствие:

а) повреждения или старения запасов;

б) снижения цен;

в) роста основных издержек на завершение производства и сбыт.

Расчет чистой стоимости реализации осуществляют на основании наиболее надежного свидетельства (прайс-листов, тарифов, экономических обзоров и т.п.), которое есть в наличии на момент такого расчета. При этом следует принимать во внимание события после даты баланса, которые дают дополнительную информацию относительно условий, которые существовали на момент отчетного периода.

Это означает, что при получении после даты баланса информации о реализации (или будущей реализации) запасов ниже их себестоимости такие запасы следует оценивать на дату баланса по чистой стоимости реализации (кроме случаев, когда известно, что снижение балансовой стоимости возникло после даты баланса).

При определении чистой стоимости реализации следует учитывать назначение запасов.

Чистая стоимость реализации сырья и материалов, которые используются в процессе производства продукции, базируется на цене реализации этой продукции за вычетом издержек на завершение производства.

Такие сырье и материалы оцениваются лишь, если падение цены на них указывает на то, что себестоимость готовой продукции превышает ее чистую стоимость реализации. В этом случае наилучшей основой для определения чистой стоимости реализации сырья и материалов будет их возобновленная себестоимость при условии, что последняя адекватно реагирует на изменение цены готовой продукции.

Чистую реализационную стоимость запасов обычно определяют на индивидуальной основе, т.е. по каждой единице запасов. Наряду с этим разрешается при расчете чистой стоимости реализации объединять подобные или взаимосвязанные единицы запасов. Такими, например, являются запасы, которые:

касаются одной производственной линии, имеют подобное назначение и использование;

производятся и продаются в одном географическом регионе, но не могут быть оценены отдельно от других запасов данной производственной линии.

Однако не разрешается определять чистую сегодняшнюю стоимость запасов по их классификационной группе в целом, например, "Незавершенное производство", "Готовая продукция" и т.п.

На предприятиях, которые оказывают услуги, каждый вид услуг, на которые определяется отдельная цена реализации, рассматривается как отдельная единица.

Сумма частичного списания запасов на чистую стоимость их реализации и все потери запасов (кражи, брак и т.п.) включаются в состав издержек того периода, в котором было осуществлено такое списание, или в котором была утрата запасов.

Списание балансовой стоимости запасов на чистую стоимость их реализации может быть отражено в учете путем прямого списания или создания резерва (обеспечения) обесценения запасов. При первом варианте сумму уценки запасов списывают как издержки отчетного периода непосредственно с кредита соответствующего счета запасов. При втором варианте кредитуют счет "Резерв обесценения запасов", сальдо которого потом вычитают из стоимости запасов в балансе.

Если запасы, которые ранее были уценены, остаются на балансе, а причины, которые привели к их уценке, больше не существуют, такие запасы оценивают по новой балансовой стоимости, которая является наименьшей из двух оценок: себестоимостью или пересмотренной чистой стоимостью реализации. При этом на сумму увеличения стоимости запасов соответственно уменьшают издержки отчетного периода.

В примечаниях к финансовым отчетам следует раскрывать:

а) учетную политику, принятую предприятием для оценки запасов, включая использованные формулы себестоимости;

б) общую балансовую стоимость запасов и балансовую стоимость отдельных групп запасов согласно их классификации предприятием;

в) балансовую стоимость запасов, отображенных по чистой стоимости реализации;

г) сумму любого сторнирования ранее списанной стоимости запасов в результате увеличения их чистой стоимости реализации, которое признается как доход определенного периода;

д) обстоятельства или события, которые привели к сторнированию ранее списанной стоимости запасов;

е) балансовую стоимость запасов, ранее переданных в залог для обеспечения обязательств.

1. Составить журнал учета хозяйственных операций.

2. Открыть синтетические счета и отразить на них хозяйственные операции.

3. Открыть счета аналитического учета к синтетическому счету№23 "Производство".

4. Определить средневзвешенную стоимость материалов.

5. Составить расчетно-платежную ведомость.

6. Рассчитать отчисления на социальное страхование.

7. Определить убытки от брака.

8. Распределить общепроизводственные расходы по видам продукции.

9. Составить оборотную ведомость по синтетическим счетам.

10. Заполнить формы финансовой отчетности Ф1, Ф2, Ф3.

| № сч.

|

2

|

| 10

|

80000

|

| 13

|

18000

|

| 201

|

6000

|

| 26

|

150000

|

| 36

|

2000

|

| 372

|

300

|

| 30

|

1700

|

| 31

|

85000

|

| 63

|

10700

|

| 64

|

1200

|

| 65

|

1800

|

| 661

|

19000

|

| 662

|

1000

|

| 441

|

50200

|

| 40

|

204100

|

| 60

|

19000

|

| 325000

|

Расшифровка остатков на счете №201 "Сырье и материалы" на 1.03.2006

| Вариант

|

2

|

| Материал А:

|

| Количество (т)

|

3

|

| Сумма (грн)

|

4000

|

| Материал Б:

|

| Количество (кг)

|

41

|

| Сумма (грн)

|

2000

|

| Всего по счету 201 (грн)

|

6000

|

Исходные данные для распределения общепроизводственных затрат

| Вариант

|

2

|

| 1. База распределения при нормальной мощности (основная заработная плата производственных рабочих)

|

11000

|

| 2. Общепроизводственные затраты при нормальной мощности, в т. ч.:

|

29300

|

| Переменные, грн

|

21200

|

| Постоянные, грн

|

8100

|

| №

|

Содержание операции

|

Документ

|

Коресп. счета

|

Сумма, грн.

|

| Д

|

К

|

| 1

|

Осуществлена предоплата поставщику за материал А

|

Платежное поручение, Журнал-ордер №1,3

|

371

|

311

|

120 000

|

| 2

|

Отображена сумма налогового кредита по НДС

|

Налоговая накладная, Ж/о №3

|

641

|

644

|

20 000

|

| 3

|

Осуществлена предоплата за транспортные услуги по материалу А

|

Ж/о№3

|

371

|

311

|

15 000

|

| 4

|

Отображена сумма налогового кредита по НДС по транспорту

|

Ж/о№1,3

|

641

|

644

|

2 500

|

| 5

|

Оприходовано на склад материал А, по первоначальной стоимости сумма (без НДС)

|

Приходный ордер, Ж/о№3,5

|

201

|

631

|

112 500

|

| 6

|

Списана сумма налогового кредита по НДС

|

Ж/о№3

|

644

|

631

|

20 000

|

| 7

|

Списана сумма НДС по транспортним расходам

|

Ж/о№3

|

644

|

631

|

2 500

|

| 8

|

Осуществлен зачет задолженности с поставщиком

|

Ж/о№3

|

631

|

371

|

120 000

|

| 9

|

Осуществлен зачет задолженности с транспортной организацией

|

Ж/о№3

|

631

|

371

|

15 000

|

| 10

|

Получен на склад материал Б

|

Приходный ордер, Ж/о№3,5

|

201

|

631

|

2 000

|

| 11

|

Отражена сумма НДС по материалу Б

|

Ж/о№3

|

641

|

631

|

400

|

| 12

|

Выдано из кассы под отчет т. Иванову

|

Ж/о№1,3, расх. - касс. Ордер

|

372

|

301

|

150

|

| 13

|

Оплачено из подотчетных сумм за доставку материала Б

|

Ж/о№3

|

631

|

372

|

120

|

| 14

|

Отображена сумма налогового кредита по НДС

|

Ж/о№3

|

641

|

631

|

20

|

| 15

|

Включена в первоначальную стоимость материала Б сумма транспортных затрат

|

Ж/о№5,3

|

201

|

631

|

100

|

| 16

|

Оплачена задолженность поставщику за материал Б

|

Ж/о№1,3

|

631

|

311

|

2 400

|

| 17

|

Оприходован на склад материал А (сумма без НДС)

|

Приходный ордер, Ж/о№3,5

|

201

|

631

|

27 000

|

| 18

|

Отображена сумма налогового кредита по НДС

|

Ж/о№3

|

641

|

631

|

5 400

|

| 19

|

Железнодорожный тариф за доставку материала А (за вычетом НДС)

|

Ж/о№3,5

|

201

|

631

|

4 167

|

| 20

|

Отображен налоговый кредит по НДС по транспортированию материала А

|

Ж/о№3

|

641

|

631

|

833

|

| 21

|

Уплачена стоимость материала А:

|

Ж/о№1,3

|

| а) поставщику

|

631

|

311

|

32 400

|

| б) железнодорожный тариф

|

631

|

311

|

5 000

|

| 22

|

Бесплатно полученные запасные части (справедливая стоимость)

|

Ж/о№5,6

|

207

|

745

|

2 000

|

| 23

|

Отражен доход от бесплатно полученных запасных частей

|

Ж/о№6,7

|

745

|

793

|

2 000

|

| 793

|

441

|

2 000

|

| 24

|

Отпущен материал А на:

|

Требование, лимитно-заборные карты, ж/о№5

|

| а) изделие №1, т

|

45

|

| грн.

|

801

|

201

|

62 694

|

| 23

|

801

|

62 694

|

| б) изделие №2, т

|

20

|

| грн.

|

801

|

201

|

27 864

|

| 23

|

801

|

27 864

|

| в) исправление брака, т

|

2

|

| грн.

|

801

|

201

|

2 786

|

| 24

|

801

|

2 786

|

| г) общепроизводственные нужды, т

|

2

|

| грн.

|

801

|

201

|

2 786

|

| 911

|

801

|

2 786

|

| д) общехозяйственные расходы, т

|

3

|

| грн.

|

801

|

201

|

4 180

|

| 911

|

801

|

4 180

|

| е) обеспечение сбыта продукции, т

|

1

|

| грн.

|

801

|

201

|

1 393

|

| 93

|

801

|

1 393

|

| 25

|

Отпущены запасные части на ремонт технологического оборудования

|

¾

|

806

|

207

|

1 400

|

| 911

|

806

|

1 400

|

| 26

|

Списан материал Б на производство продукции

|

¾

|

| а) изделие №1, кг

|

20

|

| 801

|

201

|

1 013

|

| 23

|

801

|

1 013

|

| б) изделие №2, кг

|

10

|

| 801

|

201

|

506

|

| 23

|

801

|

506

|

| 27

|

Отпущен материал Б на

|

¾

|

| а) расходы по охране труда, кг

|

2

|

| 801

|

201

|

101

|

| 911

|

801

|

101

|

| б) эксплуатацию и обслуживание оборудования, кг

|

Ж/о№5

|

5

|

| 801

|

201

|

253

|

| 911

|

801

|

253

|

| в) содержание административных зданий, кг

|

Ж/о№5

|

1

|

| 801

|

201

|

51

|

| 92

|

801

|

51

|

| 28

|

Начислена заработная плата за производство

|

Расчетно-

|

| а) изделие №1

|

платежная ведомость

|

811

|

661

|

4 000

|

| 23

|

811

|

4 000

|

| б) изделие №2

|

811

|

661

|

5 000

|

| 23

|

811

|

5 000

|

| 29

|

Начислена заработная плата

|

Расчетно-платежная ведомость

|

| а) цеховому персоналу

|

811

|

661

|

3 000

|

| 911

|

811

|

3 000

|

| б) работникам по ремонту и эксплуатации оборудования

|

811

|

661

|

2 500

|

| 911

|

811

|

2 500

|

| в) административно-управленческому персоналу

|

811

|

661

|

8 000

|

| 92

|

811

|

8 000

|

| г) работникам отдела сбыта

|

811

|

661

|

2 000

|

| 93

|

811

|

2 000

|

| д) работникам за исправление брака (изделие №2)

|

811

|

661

|

1 200

|

| 24

|

811

|

1 200

|

| 30

|

Расчет з/п по расчетно-платежной ведомости работников основного производства

|

Расчетно-платежная ведомость

|

| а) подоходный налог

|

Ж/о№5

|

661

|

641

|

5 729

|

| б) сбор в пенсионный фонд

|

661

|

651

|

514

|

| в) сбор на соц. страхование на случай безработицы

|

661

|

653

|

129

|

| г) сбор на социальное страхование на случай временной нетрудоспособности

|

661

|

652

|

129

|

| 31

|

Начислено на фонд оплаты труда работников, указанных п.28, 29.

|

Расчетно-платежная ведомость

|

| а) сбор в пенсионный фонд

|

Ж/о№5

|

821

|

651

|

8 224

|

| Производство

|

23

|

821

|

2 880

|

| Брак в производстве

|

24

|

821

|

384

|

| Общепроизводственные расходы

|

911

|

821

|

1 760

|

| Административные расходы

|

92

|

821

|

2 560

|

| Расходы на сбыт

|

93

|

821

|

640

|

| б) сбор в фонд социального страхования

|

822

|

652

|

643

|

| Производство

|

23

|

822

|

225

|

| Брак в производстве

|

24

|

822

|

30

|

| Общепроизводственные расходы

|

911

|

822

|

138

|

| Административные расходы

|

92

|

822

|

200

|

| Расходы на сбыт

|

93

|

822

|

50

|

| в) сбор на социальное страхование на случай безработицы

|

823

|

653

|

643

|

| Производство

|

23

|

823

|

225

|

| Брак в производстве

|

24

|

823

|

30

|

| Общепроизводственные расходы

|

911

|

823

|

138

|

| Административные расходы

|

92

|

823

|

200

|

| Расходы на сбыт

|

93

|

823

|

50

|

| 32

|

Насчитана амортизация

|

Ж/о№4,5

|

| а) основных средств общепроизводственного назначения

|

831

|

131

|

1 200

|

| 911

|

831

|

1 200

|

| б) административных зданий

|

831

|

131

|

1 400

|

| 92

|

831

|

1 400

|

| в) технологического оборудования

|

831

|

131

|

1 260

|

| 911

|

831

|

1 260

|

| г) складов готовой продукции

|

831

|

131

|

1 000

|

| 93

|

831

|

1 000

|

| 33

|

Получены ден. средства из кассы предприятия на командировочные расходы

|

Расходный кассовый ордер, ж/о№1,3

|

372

|

301

|

1 550

|

| №

|

Содержание операции

|

Документ

|

Коресп. счета

|

Сумма, грн.

|

| Д

|

К

|

| 34

|

Списаны средства на командировки

|

Авансовый отчет

|

| а) цеховому персоналу

|

911

|

372

|

650

|

| б) административного персонала

|

92

|

372

|

700

|

| в) работников отдела сбыта

|

Ж/о№5,3

|

93

|

372

|

200

|

| 35

|

Возвращены в кассу неиспользованные денежные средства

|

Приходный кассовый ордер

|

301

|

372

|

0

|

| 36

|

Списана фактическая себестоимость забракованной продукции

|

Акт, ж/о№5

|

| а) изделие №1

|

24

|

23

|

2 800

|

| б) изделие №2

|

24

|

23

|

1 400

|

| 37

|

Удержано из заработной платы работников за брак

|

Ж/о№5, расчетная ведомость

|

661

|

24

|

450

|

| 38

|

Списаны убытки от брака

|

Ж/о№5

|

84

|

24

|

5 830

|

| 911

|

24

|

2 350

|

| 23

|

84

|

5 830

|

| 39

|

Оплачена стоимость услуг сторонних организаций

|

Счета, Ж/о№1,3,5

|

| а) услуги телефонной связи

|

631

|

311

|

1 600

|

| 641

|

631

|

267

|

| 84

|

631

|

1 333

|

| 92

|

84

|

1 333

|

| б) расчетно-кассовое обслуживание банковским учреждением

|

631

|

311

|

260

|

| 84

|

631

|

260

|

| 93

|

84

|

260

|

| в) услуги по сертификации продукции

|

631

|

311

|

480

|

| 641

|

631

|

80

|

| 84

|

631

|

400

|

| 93

|

84

|

400

|

| г) услуги по рекламе продукции

|

631

|

311

|

1 800

|

| 641

|

631

|

300

|

| 84

|

631

|

1 500

|

| 93

|

84

|

1 500

|

| д) услуги по отоплению и освещению цехов

|

631

|

311

|

7 800

|

| 641

|

631

|

1 300

|

| 84

|

631

|

6 500

|

| 911

|

84

|

6 500

|

| е) услуги по отоплению и освещению административных зданий

|

631

|

311

|

5 300

|

| 641

|

631

|

883

|

| 84

|

631

|

4 417

|

| 92

|

84

|

4 417

|

| 40

|

Между объектами производства распределены общепроизводственные расходы, в т. ч.:

|

Ж/о№5

|

| а) изделие №1

|

23

|

911

|

10 655

|

| б) изделие №2

|

23

|

911

|

13 318

|

| 41

|

Списаны нераспределенные постоянные общепроизводственные расходы

|

Ж/о№5,6

|

901

|

911

|

4 243

|

| 79

|

901

|

4 243

|

| 42

|

Списана фактическая себестоимость готовой продукции

|

Ж/о№5

|

| а) изделие №1

|

26

|

23

|

77 041

|

| б) изделие №2

|

26

|

23

|

52 969

|

| 43

|

Отгруженная продукция покупателям (с НДС)

|

Ж/о№3,6, расх. накл.

|

361

|

701

|

180 000

|

| 44

|

Отображено налоговое обязательство по НДС

|

Ж/о№3,6 нал. накл.

|

701

|

641

|

30 000

|

| 45

|

Списана себестоимость реализованной продукции

|

Ж/о№5

|

901

|

26

|

144 000

|

| 46

|

Сформирован финансовый результат от реализации продукции

|

Ж/о№5,6

|

| а) списана себестоимость реализованной готовой продукции

|

79

|

901

|

144 000

|

| б) списан доход от реализации готовой продукции

|

701

|

79

|

150 000

|

| 47

|

Получена на текущий счет оплата за реализованную продукцию

|

Платежное требование, Ж/о№1,3

|

311

|

361

|

180 000

|

| 48

|

Получена на текущий счет предоплата за продукцию (с НДС)

|

Ж/о№1,3

|

311

|

681

|

70 000

|

| 49

|

Отображено налоговое обязательство по НДС

|

Ж/о№3

|

643

|

641

|

11 667

|

| 50

|

Отгружена продукция по предоплате

|

Расх. накл, Ж/о№3,6

|

361

|

701

|

70 000

|

| 51

|

Списана сумма налоговых обязательств по НДС

|

Ж/о№3,6, нал. накл.

|

701

|

643

|

11 667

|

| 52

|

Списана себестоимость реализованной готовой продукции

|

Ж/о№5

|

901

|

26

|

56 000

|

| 53

|

Сформирован финансовый результат от реализации продукции

|

Ж/о№5,6

|

| а) списана себестоимость реализованной готовой продукции

|

79

|

901

|

56 000

|

| б) списан доход от реализации готовой продукции

|

701

|

79

|

58 333

|

| 54

|

Осуществлен зачет задолженности с покупателями

|

Ж/о№3

|

681

|

361

|

70 000

|

| 55

|

Перечислено с текущего счета

|

Плат. поруч.

|

| а) в пенсионный фонд

|

Ж/о№1,3

|

651

|

311

|

10 538

|

| б) в фонд социального страхования

|

652

|

311

|

771

|

| в) в фонд страхования на случай безработицы

|

653

|

311

|

771

|

| г) налог на прибыль

|

641

|

311

|

5 729

|

| д) НДС

|

641

|

311

|

9 683

|

| 56

|

Получены денежные средства в кассу с текущего счета для выплаты заработной платы

|

Прих. касс. ордер

|

301

|

311

|

21 000

|

| 57

|

Выплачена заработная плата работникам за февраль

|

Расч. - плат. ведомость

|

661

|

301

|

19 100

|

| 58

|

Депонированная заработная плата

|

Ж/о№5

|

661

|

662

|

1 900

|

| 59

|

Сумма депонированной заработной платы сдана в банк

|

Ж/о№1

|

311

|

301

|

1 900

|

| 60

|

Общая сумма административных издержек списана на финансовые результаты операционной деятельности

|

Ж/о№5,6

|

79

|

92

|

18 861

|

| 61

|

Общая сумма сформированных затрат на сбыт списана на финансовые результаты операционной деятельности

|

Ж/о№5,6

|

79

|

93

|

7 493

|

| 62

|

Получен на расчетный счет краткосрочный кредит банка

|

Ж/о№1,2

|

311

|

60

|

28 000

|

| 63

|

Начислены проценты за начисленный кредит

|

Ж/о№3,5

|

951

|

684

|

790

|

| 64

|

Списаны суммы начисленных процентов за кредит

|

Ж/о№5,6

|

79

|

951

|

790

|

| 65

|

Начислен налог на прибыль по данным бухучета

|

Ж/о№3,5

|

98

|

641

|

0

|

| 66

|

Определен и списан финансовый результат по счету 79 прибыль (убыток)

|

Ж/о№6,7

|

441

|

79

|

23 053

|

| 67

|

Начислены дивиденды по итогам квартала (10%)

|

Ж/о№7,3

|

443

|

671

|

2 915

|

| 68

|

Создан резервный капитал в соответствии с уставными документами за счет нераспределенной прибыли (5%)

|

Ж/о№7

|

443

|

43

|

1 457

|

|

|

|

|

|

|

|

|

|

|

|

3.5 Аналитические счета к счету № 23 “Производство

"

|

|

| №

|

ФИО

|

Начис-ленная з/п

|

Удержано

|

Итого удержано

|

К выплате

|

| Подоходный налог

|

Пенсион-ный фонд

|

Фонд занятости

|

Социальное страхование

|

Брак

|

| 1

|

А

|

1300

|

273,55

|

26

|

6,5

|

6,5

|

25

|

337,55

|

962,45

|

| 2

|

Б

|

900

|

165,55

|

18

|

4,5

|

4,5

|

25

|

217,55

|

682,45

|

| 3

|

В

|

700

|

125,55

|

14

|

3,5

|

3,5

|

75

|

221,55

|

478,45

|

| 4

|

Г

|

1200

|

243,55

|

24

|

6

|

6

|

279,55

|

920,45

|

| 5

|

Д

|

900

|

165,55

|

18

|

4,5

|

4,5

|

50

|

242,55

|

657,45

|

| 6

|

Е

|

2100

|

553,55

|

42

|

10,5

|

10,5

|

100

|

716,55

|

1383,45

|

| 7

|

Ж

|

700

|

125,55

|

14

|

3,5

|

3,5

|

146,55

|

553,45

|

| 8

|

З

|

1200

|

243,55

|

24

|

6

|

6

|

50

|

329,55

|

870,45

|

| 9

|

И

|

2000

|

513,55

|

40

|

10

|

10

|

573,55

|

1426,45

|

| 10

|

К

|

1000

|

185,55

|

20

|

5

|

5

|

215,55

|

784,45

|

| 11

|

Л

|

900

|

165,55

|

18

|

4,5

|

4,5

|

80

|

272,55

|

627,45

|

| 12

|

М

|

700

|

125,55

|

14

|

3,5

|

3,5

|

146,55

|

553,45

|

| 13

|

Н

|

900

|

165,55

|

18

|

4,5

|

4,5

|

192,55

|

707,45

|

| 14

|

О

|

1900

|

473,55

|

38

|

9,5

|

9,5

|

45

|

575,55

|

1324,45

|

| 15

|

П

|

1950

|

493,55

|

39

|

9,75

|

9,75

|

552,05

|

1397,95

|

| 16

|

Р

|

2350

|

653,55

|

47

|

11,75

|

11,75

|

724,05

|

1625,95

|

| 17

|

С

|

1800

|

433,55

|

36

|

9

|

9

|

487,55

|

1312,45

|

| 18

|

Т

|

900

|

165,55

|

18

|

4,5

|

4,5

|

192,55

|

707,45

|

| 19

|

У

|

1100

|

213,55

|

22

|

5,5

|

5,5

|

246,55

|

853,45

|

| 20

|

Ф

|

1200

|

243,55

|

24

|

6

|

6

|

279,55

|

920,45

|

| Итого

|

25700

|

5729,00

|

514,00

|

128,50

|

128,50

|

450,00

|

6950,00

|

18750,00

|

Отчисления по подоходному налогу:

До 17 грн.: не облагается;

17…85 грн.: 10% от суммы, превышающей 17 грн.;

86-170 грн.: 6,8 грн. +15% от суммы, превышающей 85 грн.;

171-1020 грн.: 19,55 грн. +20% от суммы, превышающей 170 грн.;

1021-1700 грн.: 189,55 грн. +30% от суммы, превышающей 1021 грн.;

Свыше 1701 грн.: 393,55 грн. +40% от суммы, превышающей 1700 грн.;

Отчисления в пенсионый фонд: 2% от начисленной з/п.

Отчисления на страхование от безработицы: 0,5% от начисленной з/п.

Отчисления на социальное страхование: 0,5% от начисленной з/п.

3.8 Начисления на фонд заработной платы

3.10 Распределение общепроизводственных расходов по видам продукции

|

|

| № счета

|

Наименование

|

Входящее сальдо

|

Обороты

|

Исходящее сальдо

|

| Дебет

|

Кредит

|

Дебет

|

Кредит

|

Дебет

|

Кредит

|

| 10

|

Основные средства

|

80 000

|

80 000

|

| 131

|

Износ необоротных активов

|

18 000

|

4 860

|

22 860

|

| 201

|

Сырье и материалы

|

6 000

|

145 767

|

103 628

|

48 139

|

| 207

|

Запасные части

|

2 000

|

1 400

|

600

|

| 23

|

Производство

|

134 210

|

134 210

|

0

|

0

|

| 24

|

Брак в производстве

|

8 630

|

8 630

|

0

|

0

|

| 26

|

Готовая продукция

|

150 000

|

130 010

|

200 000

|

80 010

|

| 30

|

Касса

|

1 700

|

21 000

|

22 700

|

0

|

| 311

|

Счета в банках

|

85 000

|

279 900

|

240 532

|

124 368

|

| 361

|

Расчеты с покупателями и заказчиками

|

2 000

|

250 000

|

250 000

|

2 000

|

| 371

|

Расчеты с разными дебиторами

|

135 000

|

135 000

|

0

|

0

|

| 372

|

Расчеты с подотчетными лицами

|

300

|

1 700

|

1 670

|

330

|

| 40

|

Уставный капитал

|

204 100

|

204 100

|

| 43

|

Резервный капитал

|

1 457

|

1 457

|

| 441

|

Прибыль нераспределенная

|

50 200

|

23 053

|

2 000

|

29 147

|

| 443

|

Прибыль, использованная в отчетном периоде

|

4 372

|

4 372

|

| 60

|

Краткосрочные ссуды

|

19 000

|

28 000

|

47 000

|

| 631

|

Расчеты с поставщиками и подрядчиками

|

10 700

|

192 160

|

192 160

|

10 700

|

| 641

|

Расчеты по налогам

|

1 200

|

47 396

|

47 396

|

1 200

|

| 643

|

Налоговые обязательства

|

11 667

|

11 667

|

0

|

0

|

| 644

|

Налоговый кредит

|

22 500

|

22 500

|

0

|

0

|

| 651

|

Расчеты по пенсионному обеспечению

|

1 800

|

10 538

|

8 738

|

0

|

| 652

|

Расчеты по социальному страхованию

|

771

|

771

|

0

|

0

|

| 653

|

Расчеты по страхованию на случай безработицы

|

771

|

771

|

0

|

0

|

| 661

|

Расчеты по заработной плате

|

19 000

|

27 950

|

25 700

|

16 750

|

| 662

|

Расчеты с депонентами

|

1 000

|

1 900

|

2 900

|

| 671

|

Расчеты по начисленным дивидендам

|

2 915

|

2 915

|

| 681

|

Расчеты по авансам полученным

|

70 000

|

70 000

|

0

|

0

|

| 684

|

Расчеты по начисленным процентам

|

790

|

790

|

| 701

|

Доход от реализации готовой продукции

|

250 000

|

250 000

|

0

|

0

|

| 745

|

Доход от безвозмездно полученным активам

|

2 000

|

2 000

|

0

|

0

|

| 79

|

Финансовые результаты

|

233 387

|

233 387

|

0

|

0

|

| 801

|

Расходы сырья и материалов

|

103 628

|

103 628

|

0

|

0

|

| 806

|

Расходы запасных частей

|

1 400

|

1 400

|

0

|

0

|

| 811

|

Выплаты по окладам и тарифам

|

25 700

|

25 700

|

0

|

0

|

| 821

|

Отчисления на пенсионное обеспечение

|

8 224

|

8 224

|

0

|

0

|

| 822

|

Отчисления на социальное страхование

|

643

|

643

|

0

|

0

|

| 823

|

Страхование на случай безработицы

|

643

|

643

|

0

|

0

|

| 831

|

Амортизация основных средств

|

4 860

|

4 860

|

0

|

0

|

| 84

|

Прочие операционные расходы

|

20 240

|

20 240

|

0

|

0

|

| 901

|

Себестоимость реализованной готовой продукции

|

204 243

|

204 243

|

0

|

0

|

| 91

|

Общепроизводственные расходы

|

28 215

|

28 215

|

0

|

0

|

| 92

|

Административные расходы

|

18 861

|

18 861

|

0

|

0

|

| 93

|

Расходы на сбыт

|

7 493

|

7 493

|

0

|

0

|

| 951

|

Проценты за кредит

|

790

|

790

|

0

|

0

|

| 981

|

Налог на прибыль от обычной деятельности

|

0

|

0

|

| Итого:

|

325 000

|

325 000

|

2 429 721

|

2 429 721

|

339 819

|

339 819

|

| АКТИВ

|

код строки

|

на начало отчетного периода

|

на конец отчетного периода

|

| 1

|

2

|

3

|

4

|

| I. Необоротные активы

|

| Нематериальные активы:

|

| остаточная стоимость

|

010

|

-

|

-

|

| первоначальная стоимость

|

011

|

-

|

-

|

| износ

|

012

|

-

|

-

|

| Незавершенное строительство

|

020

|

-

|

-

|

| Основные средства

|

| остаточная стоимость

|

030

|

62 000

|

57 140

|

| первоначальная стоимость

|

031

|

80 000

|

80 000

|

| износ

|

032

|

(18 000)

|

(22 860)

|

| Долгосрочные финансовые инвестиции

|

| учитываемы по методу участия в капитале др. п/п

|

040

|

-

|

-

|

| другие финансовые инвестиции

|

045

|

-

|

-

|

| Долгосрочная дебиторская задолженность

|

050

|

-

|

-

|

| Отсроченные налоговые активы

|

060

|

-

|

-

|

| Другие необоротные активы

|

070

|

-

|

-

|

| Всего по разделу I

|

080

|

80 000

|

80 000

|

| II. Оборотные активы

|

| Запасы:

|

| производственные запасы

|

100

|

6 000

|

48 739

|

| животные на выращивании и откорме

|

110

|

-

|

-

|

| незавершенное производство

|

120

|

-

|

-

|

| готовая продукция

|

130

|

150 000

|

80 010

|

| товары

|

140

|

-

|

-

|

| Векселя полученные

|

150

|

-

|

-

|

| Дебиторская задолженность за товары, работы, услуги

|

| чистая реализационная стоимость

|

160

|

2 000

|

2 000

|

| первоначальная стоимость

|

161

|

-

|

-

|

| резерв сомнительных долгов

|

162

|

-

|

-

|

| Дебиторская задолженность по расчетам

|

| с бюджетом

|

170

|

0

|

| по выданным авансам

|

180

|

-

|

-

|

| по начисленным доходам

|

190

|

-

|

-

|

| по внутренним расчетам

|

200

|

-

|

-

|

| Другая текущая дебиторская задолженность

|

210

|

300

|

330

|

| Текущие финансовые инвестиции

|

220

|

-

|

-

|

| Денежные средства и их эквиваленты

|

| в национальной валюте

|

230

|

86 700

|

124 368

|

| в иностранной валюте

|

240

|

-

|

-

|

| Другие оборотные активы

|

250

|

-

|

-

|

| Всего по разделу II

|

260

|

245 000

|

255 447

|

| III. Расходы будущих периодов

|

270

|

-

|

-

|

| БАЛАНС

|

280

|

325 000

|

335 447

|

| ПАССИВ

|

код строки

|

на начало отчетного периода

|

на конец отчетного периода

|

| 1

|

2

|

3

|

4

|

| I. Собственный капитал

|

| Уставный капитал

|

300

|

204 100

|

204 100

|

| Паевой капитал

|

310

|

-

|

-

|

| Дополнительный вложенный капитал

|

320

|

-

|

-

|

| Другой дополнительный капитал

|

330

|

-

|

-

|

| Резервный капитал

|

340

|

0

|

1 457

|

| Нераспределенная прибыль (непокрытый убыток)

|

350

|

50 200

|

24 775

|

| Неоплаченный капитал

|

360

|

-

|

-

|

| Изъятый капитал

|

370

|

18 000

|

22 860

|

| Всего по разделу I

|

380

|

272 300

|

253 192

|

| II. Обеспечение последующих расходов и платежей

|

| Обеспечение выплат персоналу

|

400

|

-

|

-

|

| Другие обеспечения

|

410

|

-

|

-

|

| Целевое финансирование

|

420

|

-

|

-

|

| Всего по разделу II

|

430

|

0

|

0

|

| III. Долгосрочные обязательства

|

| Долгосрочные кредиты банков

|

440

|

-

|

-

|

| Другие долгосрочные финансовые обязательства

|

450

|

-

|

-

|

| Отсроченные налоговые обязательства

|

460

|

-

|

-

|

| Другие долгосрочные обязательства

|

470

|

-

|

-

|

| Всего по разделу III

|

480

|

0

|

0

|

| IV. Текущие обязательства

|

| Краткосрочные кредиты банков

|

500

|

19 000

|

47 000

|

| Текущая задолженность по долгосрочным обязательствам

|

510

|

-

|

-

|

| Векселя выданные

|

520

|

-

|

-

|

| Кредиторская задолженность за товары, работы, услуги

|

530

|

10 700

|

10 700

|

| Текущие обязательства по расчетам

|

| по полученным авансам

|

540

|

790

|

| с бюджетом

|

550

|

1 200

|

1 200

|

| по внебюджетным платежам

|

560

|

-

|

-

|

| по страхованию

|

570

|

1 800

|

0

|

| по оплате труда

|

580

|

20 000

|

19 650

|

| с участниками

|

590

|

2 915

|

| по внутренним расчетам

|

600

|

-

|

-

|

| Другие текущие обязательства

|

610

|

-

|

-

|

| Всего по разделу IV

|

620

|

52 700

|

82 255

|

| V. Доходы будущих периодов

|

630

|

-

|

-

|

| БАЛАНС

|

640

|

325 000

|

335 447

|