| 1. АНАЛИЗ БАЛАНСА ПРЕДПРИЯТИЯ

Табл. 1.1. Уплотненный аналитический баланс (Актив)

| Наименование статей баланса

|

Код строки

|

Абсолютные величины, тыс. рублей

|

Относительные величины,%

|

| На начало года

|

На конец года

|

Изменение за год (+,-)

|

На начало года

|

На конец года

|

Изменение за год (+,-)

|

Темп прироста

|

| 1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

| 1 Внеоборотные активы

1.1 Основные средства

|

120

|

1913

|

83459

|

+81546

|

2,43

|

14,47

|

+12,04

|

+42,63

|

| 1.2 Нематериальные активы

|

110

|

99

|

78613

|

+78514

|

0,13

|

13,63

|

+13,5

|

+793,07

|

| 1.3 Прочие внеоборотные активы

|

130

135

140

145

150

|

17219

|

282420

|

+265201

|

21,90

|

48,96

|

+27,06

|

+15,40

|

| Итого по разд.1

|

190

|

19231

|

444492

|

+425261

|

24,46

|

77,09

|

+52,63

|

+22,11

|

| 2. Оборотные активы.

2.1 Запасы

|

210

220

|

29206

|

77519

|

+48313

|

37,15

|

13,43

|

-23,72

|

+1,65

|

| В том числе:

Сырье, материалы и другие аналогичные ценности

|

211

|

23075

|

75347

|

+52272

|

29,35

|

13,06

|

-16,29

|

+2,27

|

| Затраты в незавершенном производстве

|

212

|

---

|

2637

|

---

|

---

|

0,46

|

|

|

| Готовая продукция и товары для перепродажи

|

213

|

1069

|

3182

|

+2113

|

1,36

|

0,46

|

-0,9

|

+1,98

|

| 2.2 Долгосрочная дебиторская задолженность

|

230

|

13286

|

41854

|

-638

|

16,90

|

7,26

|

-9,64

|

-0,05

|

| В том числе покупатели и заказчики

|

231

|

12094

|

41854

|

+29760

|

15,38

|

7,26

|

-8,12

|

+2,46

|

| Медленно реализуемые активы

|

210

220

230

270

|

42492

|

119373

|

+76881

|

54,05

|

20,69

|

-33,36

|

+1,81

|

| 2.3 Краткосрочная дебиторская задолженность (быстро реализуемые активы)

|

240

|

---

|

---

|

---

|

---

|

---

|

---

|

---

|

| 2.4 Краткосрочные финансовые вложения

|

250

|

---

|

---

|

----

|

---

|

----

|

---

|

---

|

| 2.5 Денежные средства

|

260

|

16890

|

12972

|

-3918

|

21,48

|

2,25

|

-19,23

|

-0,23

|

| Наиболее ликвидные активы

|

250

260

|

16890

|

12972

|

-3918

|

21,48

|

2,25

|

-19,23

|

-0,23

|

| Итого по разд.2

|

290

|

59382

|

132345

|

+72963

|

75,54

|

22,94

|

-52,6

|

+122,87

|

| Всего хозяйственных средств

|

300

|

78613

|

576837

|

+121276

|

100

|

100

|

|

+44,58

|

Вывод по уплотнённому экономическому анализу активов:

За отчётный период имущество данного предприятия возросли на 121276 тыс. руб. или на 44,58%. При этом объём основного капитала увеличился на 425261 тыс. руб. или на 122,87%. Увеличение стоимости имущества произошло за счет прироста оборотного капитала на 44,58% или на 72963 тыс. руб.

В целом структура совокупных активов характеризуется значительным превышением доли постоянных (внеоборотных) активов (77,09%) над текущими (оборотными) активами (22,94%) .

Можно отметить ряд отрицательных сдвигов в отношении текущих активов. На ряду с увеличением их объема (на 122,87%), уменьшился их удельный вес в структуре имущества предприятия (на 52,6%).

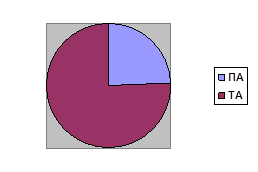

Табл. 1.2. Структура и динамика активов.

| Активы

|

Доля в итоге баланса на начало года,%

|

Доля в итоге баланса на конец года, %

|

Изменение за год,% (Прирост)

|

| ПА

|

24,46

|

77,09

|

+52,63

|

| ТА

|

75,54

|

22,94

|

-52,60

|

Доля в итоге баланса на начало года.

Доля в итоге баланса на конец года.

Табл. 1.3. Сравнительный анализ баланса (Пассив)

| Наименование статей баланса

|

Код строки

|

Абсолютные величины, тыс. рублей

|

Относительные величины,%

|

| На начало года

|

На конец года

|

Изменение за год (+,-)

|

На начало года

|

На конец года

|

Изменение за год (+,-)

|

Темп прироста

|

| 1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

| 3 Капитал и резервы

3.1 Уставный капитал

|

410

|

8788

|

75000

|

+66212

|

11,18

|

13,00

|

+2,18

|

+753,44

|

| Добавочный капитал

|

420

|

312

|

284573

|

+284261

|

0,4

|

49,33

|

+48,93

|

+91109,3

|

| Резервный капитал

|

430

|

905

|

49212

|

+48307

|

1,15

|

8,53

|

+7,38

|

+5337,80

|

| Нераспределенная прибыль (непокрытый убыток)

|

470

|

(6786)

|

(15069)

|

(+8283)

|

(8,63)

|

(2,61)

|

(-6,02)

|

(+122,06)

|

| Итого по разделу

III

|

490

|

16791

|

423856

|

+407063

|

21,36

|

73,48

|

+52,12

|

+2424,30

|

| 4,Долгосрочные обязательства

|

|

|

|

|

|

|

|

|

| 5. Краткосрочные обязательства

|

|

|

|

|

|

|

|

|

| Кредиторская задолженность

|

520

|

61822

|

148823

|

+87001

|

78,64

|

25,80

|

-52,84

|

+140,73

|

| Задолженность поставщикам и подрядчикам

|

621

|

43611

|

89961

|

+46350

|

55,48

|

15,60

|

-39,88

|

+106,28

|

| Задолженность перед персоналом

|

623

|

9216

|

16353

|

+7137

|

11,72

|

2,83

|

-8,89

|

+77,44

|

| Задолженность перед государственными внебюджетными фондами

|

624

|

3684

|

9911

|

+6227

|

4,69

|

1,72

|

-2,97

|

+169,03

|

| Задолженность по налогам и сборам

|

625

|

1792

|

8472

|

+6680

|

2,28

|

1,47

|

-0,81

|

+372,77

|

| Авансы полученные

|

626

|

2887

|

23623

|

+20736

|

3,67

|

4,10

|

+0,43

|

+718,25

|

| Прочие кредиторы

|

627

|

632

|

503

|

-129

|

0,80

|

0,10

|

-0,70

|

-20,41

|

| Задолженность перед участниками (учредителями) по выплате доходов

|

630

|

---

|

4036

|

+4036

|

---

|

0,70

|

+0,70

|

---

|

| Прочие краткосрочные обязательства

|

660

|

---

|

124

|

+124

|

---

|

0,02

|

+0,02

|

|

| Итого по разделу 5

|

690

|

61822

|

152983

|

+91161

|

78,64

|

26,52

|

-52,12

|

+147,46

|

| Баланс

|

700

|

78613

|

576837

|

+498224

|

100

|

100

|

---

|

633,77

|

| Величина собственных оборотных средств

|

490-190

|

-2440

|

-20638

|

-18198

|

---

|

---

|

---٭

|

---٭

|

٭- т.к. нет собственных оборотных средств.

Вывод по уплотнённому экономическому анализу пассивов:

Пассивная часть баланса характеризуется преобладающим удельным весом собственных средств (на конец года 73,48%), их доля в течение года увеличилась на 52,12%. Соответственно сократилась доля заемных источников средств.

В целом, предварительный анализ бухгалтерского баланса за отчетный год дает основания для вывода об устойчивом финансовом состоянии.

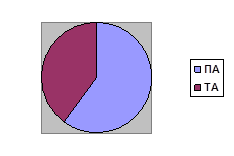

Табл. 1.4. Структура и динамика пассивов.

| Активы

|

Доля в итоге баланса на начало года,%

|

Доля в итоге баланса на конец года, %

|

Изменение за год,% (Прирост)

|

| СК

|

59,49

|

53,29

|

-6,49

|

| ЗК

|

40,24

|

46,71

|

-6,47

|

Доля в итоге баланса на начало года.

Доля в итоге баланса на конец года.

Анализ производственного потенциала:

Расчет потенциала и его изменений в течение года производится в табл. 1.5.

Табл. 1.5. Оценка производственного потенциала предприятия

| Показатели

|

На начало года

|

На конец года

|

Темп роста, %

|

Изменение

|

| Тыс. руб.

|

%

|

Тыс. руб.

|

%

|

Тыс. руб

|

%

|

| 1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

| 1. Основные средства

|

1913

|

3,34

|

83459

|

50,70

|

4362,73

|

81546

|

+47,36

|

| 2. Производственные запасы

|

23075

|

88,56

|

75347

|

45,77

|

326,53

|

52272

|

-42,79

|

| 3. Незавершенное производство

|

---

|

---

|

2637

|

1,60

|

---

|

2637

|

|

| 4. Готовая продукция

|

1069

|

4,10

|

3182

|

1,93

|

297,66

|

2113

|

-2,17

|

| Производственный потенциал:

-в тыс. руб.

-в % к имуществу

|

26057

|

100

|

164625

|

100

|

631,79

|

138568

|

---

|

|

|

33,14

|

|

209,41

|

|

|

+176,27

|

Вывод об оценке производственного потенциала:

Как видно из данных таблицы 1.5, производственный потенциал вырос в отчетном году и составил 209,41 тыс. руб. или 209,41% от общей суммы хозяйственных средств предприятия. Рост производственного потенциала произошел, в основном, за счет увеличения основных средств (на 47,36%).

Следует отметить и тот факт, что в отчетном периоде существенно возросла доля производственного потенциала в общей стоимости имущества предприятия (на 176,27%).

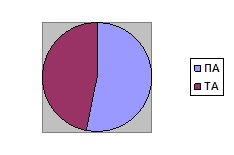

Рис. 5. Схема взаимосвязи активов и пассивов на начало года.

Рис.6. Схема взаимосвязи активов и пассивов на конец года

Из рис.5 следует:

ВА = ВП = ПА + ТА = СК + ЗК = ИК + ЗК'.

ЧОК

- это часть оборотных средств, сформированная за счет инвестированного капитала (или собственных и приравненных к ним средств):

ЧОК = ТА-ТП = ИК- ПА;

ТА = ИК + ЗК'-ПА.

ЧОК нг=ТА нг-ТП нг=59382-61822=-2440 тыс. руб.

ЧОК кг=ТА кг-ТП кг=132345-152983=-20638тыс. руб.

ΔЧОК=ЧОК кг-ЧОК нг=-20638+2440=-18198 тыс. руб.

2. ОЦЕНКА И АНАЛИЗ ПЛАТЕЖЕСПОСОБНОСТИ

Платежеспособность предприятия - это его способность своевременно и полностью рассчитываться по всем своим обязательствам.

Анализ платежеспособности основывается на анализе ликвидности его баланса и анализе коэффициентов ликвидности.

Табл. 2.1. Оценка ликвидности баланса

| Активы

|

На начало года, тыс. руб.

|

На конец года, тыс. руб.

|

Пассивы

|

На начало года, тыс. руб

|

На конец года, тыс. руб.

|

Платежный излишек(+), недостаток(-)

|

| На начало года

|

На конец года

|

| А1

(250,260)

|

16890

|

12972

|

П1

(620)

|

61822

|

148823

|

+44932

|

+135851

|

| А2

(240)

|

---

|

---

|

П2

(610,660)

|

---

|

124

|

---

|

124

|

| А3

(210,220,230,270)

|

42492

|

119373

|

П3

(590,630,640,650)

|

---

|

4036

|

-42492

|

-115337

|

| А4

(190)

|

19231

|

444492

|

П4

(490)

|

16791

|

423854

|

-2440

|

-20638

|

| Σ

|

78613

|

576837

|

Σ

|

78613

|

576837

|

---

|

---

|

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место следующие соотношения:

На начало года:  А1<П1; А2=П2; А3>П3; А4>П4 А1<П1; А2=П2; А3>П3; А4>П4

На конец года: А1<П1; А2=П2; А3>П3; А4>П4

Вывод:

Данные неравенства и таблицы показывают, что предприятие не обладает краткосрочной ликвидностью баланса, т.е. не сможет быстро погасить наиболее срочные обязательства. Недостающие средства предприятие может получить реализовав быстро и медленно реализуемые активы, по которым имеется платежный избыток.

Однако, на практике, возможность быстро реализовать запасы и получить денежные средства от дебиторов представляется весьма проблематичной.

Более детальным является анализ платежеспособности при помощи финансовых коэффициентов.

Расчет и анализ коэффициентов

платежеспособности

В табл.2.2 приведены формулы расчета основных показателей.

Таблица 2.2 Коэффициенты платежеспособности

| Показатели

|

Способ расчета (формула)

|

Рекомендуемые значения

|

Примечание

|

| Общий показатель ликвидности

|

|

|

|

| Коэффициент абсолютной ликвидности

|

|

|

Показывает, какую часть краткосрочной задолженности организация может погасить в ближайшее время за счет денежных средств

|

| Коэффициент “критической оценки” (быстрой ликвидности)

|

|

Допустимое

0,7-0,8, 0,7-0,8,

желательно

|

Показывает, какая часть краткосрочных обязательств может быть немедленно погашена за счет средств на различных счетах, краткосрочных ценных бумаг, поступлений по расчетам

|

| Коэффициент текущей ликвидности (покрытия)

|

|

Допустимое  , оптимальное , оптимальное

|

Показывает, какую часть текущих обязательств по кредитам и расчетам можно погасить, мобилизовав все оборотные средства

|

Таблица 2.3 Расчет показателей ликвидности

| Показатели

|

На начало года

|

На конец года

|

Отклонение

|

Рекомендуемые значения

|

| Общий показатель ликвидности L

1

|

0,48

|

0,33

|

-0,11

|

|

| Коэффициент абсолютной ликвидности L

2

|

0,27

|

0,09

|

-0,18

|

|

| Коэффициент

«критической оценки» L

3

|

0,27

|

0,09

|

-0,18

|

Допустимое

0,7-0,8, 0,7-0,8,

желательно

|

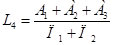

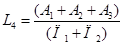

| Коэффициент

текущей ликвидности L4

|

0,96

|

0,89

|

-0,07

|

Допустимое  , оптимальное , оптимальное

|

Вывод:

Общий показатель ликвидности L

1

применяется при выборе наиболее надежного партнера на основе отчетности. Он ниже нормы.

Коэффициент абсолютной ликвидности L

2

важен для поставщиков сырья и материалов. Для нашего предприятия он составляет 0,27, т.е. предприятие может погасить в ближайшее время за счет денежных средств лишь 2,7% от своей краткосрочной задолженности.

Коэффициент «критической оценки» L

3

представляет интерес для банков, собирающихся выдать кредит предприятию. Он показывает, что на конец года предприятие за счет денежных средств и ожидаемых поступлений от заказчиков продукции могло погасить лишь 9% краткосрочных обязательств.

Коэффициент текущей ликвидности L

4

применяется для оценки финансовой устойчивости предприятия с точки зрения покупателей и держателей акций. В данном случае он показывает, что на конец года предприятие не может полностью погасить текущие обязательства, даже мобилизовав все оборотные средства.

Следует отметить отрицательную динамику всех показателей в течение анализируемого периода.

3. АНАЛИЗ ФИНАНСОВОЙ УСТОЙЧИВОСТИ

Таблица 3.1

Расчет трехкомпонентного показателя типа финансовой ситуации

| Показатели

|

Обозначение

|

На начало года

|

На конец года

|

| 1. Общая величина запасов и затрат

|

33

|

+19082

|

+50523

|

| 2. Величина собственных оборотных средств

|

СОС

|

-2440

|

-20638

|

| 3. Функционирующий капитал

|

ФК

|

-2440

|

-20638

|

| 4. Общая величина источников

|

ОВИ

|

-2440

|

-20638

|

| 5. Излишек или недостаток собственных оборотных средств

|

Фсос

|

+16642

|

+29885

|

| 6. Излишек или недостаток собственных и долгосрочных заемных источников

|

Ффк

|

+16642

|

+29885

|

| 7. Излишек или недостаток общей величины источников формирования запасов и затрат

|

Фови

|

+16642

|

+29885

|

| 8. Трехкомпонентный показатель

|

|

(1,1,1)

|

(1,1,1)

|

По данным таблицы 3.1 можно сделать вывод об устойчивом финансовом состоянии предприятия, с положительной динамикой к концу исследуемого периода.

Расчет и анализ коэффициентов финансовой устойчивости.

Табл. 3.2. Расчет результатов финансовой устойчивости.

| Показатели

|

На начало года

|

На конец года

|

Отклонение (+,-)

|

Рекомендованное значение

|

| 1. Коэф-т соотношения заемных и собственных средств U1

|

3,68

|

3,61

|

-0,07

|

<1

|

| 2. Коэф-т обеспеченности собственными источниками финансирования U2

|

-0,04

|

-0,15

|

-0,11

|

>0.6-0.8

|

| 3. Коэф-т финансовой независимости U3

|

0,06

|

0,73

|

+0,67

|

>0.5

|

| 4. Коэф-т финансирования U4

|

0,21

|

2,77

|

+2,56

|

>1

|

| 5. Коэф-т финансовой устойчивости U5

|

0,21

|

0,73

|

+0,52

|

Оптимальное значение 0,8-0,9, Тревожное <0,75

|

Вывод:

Как показывают данные таблицы 3.2, коэффициент собственных и заемных средств U

1

не удовлетворяет нормальному ограничению.

На величину коэффициента соотношения собственных и заемных средств влияют следующие факторы: высокая оборачиваемость средств предприятия, стабильный спрос на реализуемую продукцию, наличие налаженных каналов снабжения и сбыта, низкий уровень постоянных затрат.

Этот показатель необходимо рассматривать в увязке с коэффициентом обеспеченности собственными средствами U

2

,

который показывает, в какой степени оборотные средства имеют источником покрытия собственные. В тех случаях, когда U

2

>

1, можно говорить, что организация не зависит от заемных источников средств при формировании своих оборотных активов. Когда U

2

< 1, особенно если значительно меньше, необходимо оценить, в какой мере собственные оборотные средства покрывают хотя бы производственные запасы, так как они обеспечивают бесперебойность деятельности предприятия. В данном случае, значение показателя U

2

намного меньше 1, что говорит о недостаточности собственных оборотных средств даже для покрытия производственных запасов.

Значение коэффициента финансовой устойчивости U

3

выше критической точки, что свидетельствует о благоприятной финансовой ситуации, т.е. собственникам (акционерам) принадлежат 73% (на конец года) в стоимости всего имущества предприятия.

Этот вывод подтверждает и значение коэффициента финансирования U

4

. Он находится выше нормального ограничения.

Коэффициент финансовой устойчивости U

5

также находится ниже тревожного значения (на конец года составляет 0,73), т.е. лишь 22% всех активов финансируется за счет устойчивых источников.

Таким образом, не все показатели удовлетворяют рекомендуемым значениям, хотя их динамика положительна. Все это подтверждает необходимость увеличения собственного капитала данного судостроительного предприятия.

4. АНАЛИЗ ОБОРАЧИВАЕМОСТИ ПРЕДПРИЯТИЯ

Табл.4.1. Расчет оборачиваемость текущих активов.

| Показатели

|

Значение

|

| 1. Выручка от реализации продукции, тыс. руб.

|

135865

|

| 2. Текущие активы на начало года, тыс. руб

|

59382

|

| 3. Текущие активы на конец года, тыс. руб.

|

132345

|

| 4. Средняя величина текущих активов, тыс. руб.

|

95863,5

|

| 5. Оборачиваемость текущих активов, оборот/год

|

1,42

|

| 6. Продолжительность одного оборота, дни

|

253

|

Вывод:

Продолжительность оборота текущих активов составляет период почти 1,5 года, что немного для судостроительного предприятия. Это способствует повышению финансовой устойчивости.

Табл.4.2. Оборачиваемость ТМЗ.

| Показатели

|

Значение

|

| 1. Себестоимость реализованной продукции, тыс. руб.

|

85185

|

| 2. Остатки ТМЗ на начало года, тыс. руб.:

-производственные запасы;

-незавершенное производство;

-готовая продукция.

|

24144

23075

---

1069

|

| 3. Остаток ТМЗ на конец года, тыс. руб.:

-производственные запасы;

-незавершенное производство;

-готовая продукция.

|

81166

75347

2637

3182

|

| 4. Средняя величина ТМЗ, тыс. руб.:

-производственные запасы;

-незавершенное производство;

-готовая продукция.

|

52655

49211

1318,5

2125,5

|

| 5. Оборачиваемость ТМЗ, оборот/год:

-производственные запасы;

-незавершенное производство;

-готовая продукция

|

1,62

1,73

64,60

40,07

|

| 6. Срок хранения ТМЗ, дни:

-производственные запасы;

-незавершенное производство;

-готовая продукция.

|

78,3

208

5

8

|

Выводы по табл. 4.2:

Данные таблицы 4.2 показывают, что средний период оборота запасов судостроительного предприятия 78,3 дня, т.е. менее 0,5 года. Очень длительный срок хранения у производственных запасов (208 дней).

Табл. 4.3. Оборачиваемость дебиторской задолженности.

| Показатели

|

Значение

|

| 1. Выручка от реализации, тыс. руб.

|

135865

|

| 2. Остаток дебиторской задолженности на начало года, тыс. руб.:

-долгосрочной;

-краткосрочной.

|

13286

13286

---

|

| 3. Остаток дебиторской задолженности на конец года, тыс. руб.:

-долгосрочной;

-краткосрочной.

|

41854

41854

---

|

| 4. Средняя дебиторская задолженность, тыс. руб.:

-долгосрочной;

-краткосрочной.

|

27570

27570

---

|

| 5. Оборачиваемость дебиторской задолженности, оборот/год:

-долгосрочной;

-краткосрочной.

|

4,93

4,93

---

|

| 6. Период погашения дебиторской задолженности, дни:

-долгосрочной;

-краткосрочной.

|

73

73

---

|

| 7. Доля дебиторской задолженности в общем объеме текущих активов на начало года, %:

-долгосрочной;

-краткосрочной.

|

0,22

0,22

---

|

| 8. Доля дебиторской задолженности в общем объеме текущих активов на конец года, %:

-долгосрочной;

-краткосрочной.

|

0,07

0,07

---

|

Выводы по табл.4.3:

Данные таблицы 4.3 показывают, что состояние расчётов с дебиторами по сравнению с прошлым годом заметно ухудшилось (дебиторская задолженность выросла на 41854 -13286=28568 тыс. руб.). При этом краткосрочной задолженности как не было, так и нет. А удельный вес долгосрочной снизился на 0,07-0,22 = -0,15%. Этот факт благоприятен для повышения финансовой устойчивости предприятия. Однако, период погашения дебиторской задолженности 73 дней сравнительно невысок.

В целом, можно отметить, что ухудшение состояния расчетов с заказчиками в анализируемом периоде позволяет сделать вывод о снижении ликвидности текущих активов судостроительного предприятия.

Анализ кредиторской задолженности

Данные для анализа состояния и движения кредиторской задолженности следует привести в табл. 4.4.

Табл. 4.4. Оценка структуры кредиторской задолженности.

| Виды кредиторской задолженности

|

На начало года

|

На конец года

|

Изменение, тыс. руб.

(+,-)

|

Изменение, %

(+,-)

|

Темп прироста,%

(+,-)

|

| Тыс. руб.

|

Процент к итогу

|

Тыс. руб.

|

Процент к итогу

|

| 1. Поставщики и подрядчики

|

43611

|

70,54

|

89961

|

60,45

|

+46350

|

-10,09

|

+106,28

|

| 2. Перед дочерними предприятиями

|

---

|

---

|

---

|

---

|

---

|

---

|

---

|

| 3. Перед персоналом

|

9213

|

14,90

|

16353

|

11,0

|

+7140

|

-3,90

|

+77,50

|

| 4. Перед государственными внебюджетными фондами

|

3684

|

5,96

|

9911

|

6,65

|

+6227

|

+0,69

|

+169,03

|

| 5. Перед бюджетом

|

1792

|

2,90

|

8472

|

5,70

|

+6680

|

+2,60

|

+372,77

|

| 6. Авансы полученные

|

2887

|

4,67

|

23623

|

15,86

|

+20736

|

+11,19

|

+718,25

|

| 7. Прочие кредиторы

|

632

|

1,02

|

503

|

0,34

|

-129

|

-0,68

|

-20,41

|

| Всего кредиторская задолженность

|

61822

|

100

|

148823

|

100

|

+87001

|

---

|

+140,73

|

Выводы по табл.4.4:

Общая сумма кредиторской задолженности за год повысилась на 87001 тыс. руб. или на 140,73%. Это повышение задолженности произошло, в основном, по авансам полученным и задолженности перед бюджетом, что свидетельствует о деловой привлекательности предприятия для заказчиков его продукции. Значительных изменений в структуре кредиторской задолженности в анализируемом периоде не произошло.

Табл. 4.5. Оборачиваемость кредиторской задолженности.

| Показатели

|

Значение

|

| 1. Выручка от реализации продукции, тыс. руб.

|

135865

|

| 2. Остаток кредиторской задолженности на начало года, тыс. руб.

|

61822

|

| 3. Остаток кредиторской задолженности на конец года, тыс. руб.

|

148823

|

| 4. Средняя кредиторская задолженность, тыс. руб.

|

105322,5

|

| 5. Оборачиваемость кредиторской задолженности, оборот/год

|

1,3

|

| 6. Срок погашения кредиторской задолженности, дни

|

277

|

Выводы по табл.4.5:

Период погашения кредиторской задолженности составляет несколько более 1 года, что не несёт угрозы финансовой устойчивости предприятия. Риск банкротства небольшой.

Табл. 4.6. Сравнительный анализ кредиторской задолженности и дебиторской задолженности

| Показатели

|

Кредиторская задолженность

|

Дебиторская задолженность

|

| 1. Задолженность на начало года, тыс. руб.

|

61822

|

209515

|

| 2. Задолженность на конец года, тыс. руб.

|

148823

|

78953

|

| 3. Темп роста, %

|

240,73

|

37,68

|

| 4. Оборачиваемость, оборот/год

|

1,3

|

1,4

|

| Срок погашения, дни

|

277

|

257

|

Выводы по табл.4.6:

Сравнение состояния кредиторской и дебиторской задолженности позволяет сделать вывод: на данном предприятии на конец года преобладает сумма кредиторской задолженности (ее размер к концу года существенно увеличился – на 87001тыс. руб). Такая ситуация, с одной стороны, выгодна предприятию, так как даёт возможность получить дополнительные источники средств для покрытия своих потребностей. Однако, с другой стороны, это снижает уровень ликвидности баланса предприятия и повышает риск его платёжеспособности.

5. ОЦЕНКА УГРОЗЫ БАНКРОТСТВА И АНАЛИЗ ВОЗМОЖНОСТЕЙ ВОССТАНОВЛЕНИЯ ПЛАТЕЖЕСПОСОБНОСТИ

Оценка угрозы банкротства по методике, принятой в РФ:

Согласно методическим положениям анализ и оценка структуры баланса проводятся на основе следующих показателей. Коэффициент текущей ликвидности:

, ,

L4 нг=0,96

L4 кг=0,89

данный показатель должен иметь значение не меньше 2.

Коэффициент обеспеченности собственными средствами:

L7 (U2) нг=0.04

L7 (U2) кг=0,15

Характеризует наличие собственных оборотных средств, необходимых для его финансовой устойчивости (рекомендуемое значение > 0,1).

Коэффициент восстановления платежеспособности предприятия

, ,

где L

4н

- нормативное значение коэффициента текущей ликвидности (принимается равным 2);

L

4к.г.

-

фактическое значение коэффициента текущей ликвидности на конец года;

L

4н.г.

-

значение коэффициента текущей ликвидности на начало года;

t

—

отчетный период, месяцы.

L8=(0,89+6/12∙(0,89-0,96))/2=0,46

Коэффициент восстановления платежеспособности предприятия рассчитывается в случае, если один из коэффициентов L

4

или L

7

принимает значение меньше критического.

Если L

8

1, то у предприятия есть возможность восстановить платежеспособность в течение ближайших 6 месяцев.

1, то у предприятия есть возможность восстановить платежеспособность в течение ближайших 6 месяцев.

Так как на начало года L

4

и L

7

принимают значение ниже критического, рассчитывается коэффициент утраты платежеспособности предприятия L

9

.

L9=(0,89+0,75∙(0,89-0,96))/2=0,51

Если L

9

<

1, следовательно, у судостроительного предприятия нет возможности восстановить платежеспособность в течение ближайшего квартала.

Возможность банкротства по показателю Альтмана

В зарубежной литературе рекомендуется, а в мировой практике широко используется комплексный показатель определения степени банкротства, разработанный американским ученым Альтманом (Z-показатель).

Z-показатель объединяет основные и частные показатели, характеризующие разные стороны деятельности предприятия: структуру активов и пассивов, рентабельность и оборачиваемость:

, ,

где 1,2; 1,4; 3,3; 0,6 -доля каждого слагаемого в общем результате, выведенная эмпирически;

СКн.г

=УКн.г.

.+ДКн.г.

.,

СКк.г.

=УКк.г.

+ ДКк.г.

,

где УК

- уставный капитал и добавочный капитал;

ДК

- дополнительный капитал, включающий резервный капитал, прибыль (убыток);

- показывает долю текущих активов в активах предприятия, т.е. характеризует структуру активов; - показывает долю текущих активов в активах предприятия, т.е. характеризует структуру активов;

- показывает характеристику прироста собственного капитала; - показывает характеристику прироста собственного капитала;  - показывает рентабельность всего капитала или всех активов; - показывает рентабельность всего капитала или всех активов;

- показывает структуру пассивов и определяет долю первоначального капитала в оценке на текущий период; - показывает структуру пассивов и определяет долю первоначального капитала в оценке на текущий период;

- оборачиваемость активов. - оборачиваемость активов.

Таблица 5.1

Расчет величин для определения показателя

Z

| Показатели

|

Условные обозначения

|

Значение на н.г., тыс. руб.

|

Значение на к.г., тыс. руб.

|

| 1. Текущие активы

|

ТА

|

59382

|

132345

|

| 2. Валюта баланса

|

ВБ

|

272007

|

576837

|

| 3. Дополнительный Капитал, в т.ч.:

|

ДК

|

(6786)

|

(15069)

|

| 3.1. Резервный капитал

|

|

-

|

-

|

| 3.2. Нераспределенная прибыль (непокрытый убыток)

|

|

(6786)

|

(15069)

|

| 4. Прибыль (убыток) от всей финансово-хозяйственной деятельности

|

|

16483

|

31723

|

| 5. Уставный капитал, в т.ч.:

|

УК

|

9100

|

359573

|

| 5.1. Уставный капитал

|

|

8788

|

75000

|

| 5.2. Добавочный капитал

|

|

312

|

284573

|

| 6. Выручка от реализации

|

В

|

135865

|

89560

|

Zн.г.

=59382/272007 * 1,2 + 6786/272007 * 1,4 + 16489/272007 * 3,3 + 9100/272007 * 0,6 + 135865/272007 = 1,01

Zк.г.

=132345/576837 * 1,2 + 15069/576837 * 1,4 + 31723/576837 * 3,3 + 359573/576837 * 0,6 + 89590/576837 = 1,05

Степень близости предприятия к банкротству определяется по следующей шкале, откорректированной для российской рыночной экономики (табл.5.2).

Таблица 5.2

Степень вероятности банкротства предприятия в зависимости от показателя

Z

| Значение коэффициента Z

|

Вероятность банкротства

|

| Z<

1

|

Очень высокая

|

| 1

<Z<2,7

|

Высокая

|

| 2,71<Z<2,99

|

Средняя

|

| Z>3

|

Низкая

|

На начало года: Z

н.г.

=1,01 1<1,01<2,7

На конец года: Z

к.г.

=1,05 1<1,05<2,7

В соответствии со значениями показателя Альтмана, у судостроительного предприятия на начало года вероятность банкротства высокая и за отчетный год она изменилась незначительно.

6. АНАЛИЗ УРОВНЯ И ДИНАМИКИ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ

Табл. 6.1. Горизонтальный и вертикальный анализ прибыли.

| Показатели

|

Код строки

|

Значение за отчетный период, тыс. руб.

|

Значение за прошлый период, тыс. руб.

|

Отклонение, тыс. руб.

(+,-)

|

Удельный вес, %

|

Отклонение удельного веса, %

|

| Отчетный период

|

Прошлый год

|

| Доходы и расходы по обычным видам деятельности

|

| 1. Выручка от реализации

|

|

135865

|

89560

|

+46305

|

100,00

|

100,00

|

---

|

| 2. Себестоимость реализованной продукции

|

|

85185

|

63575

|

+21610

|

62,70

|

71,00

|

-8,3

|

| 3. Валовая прибыль

|

|

50680

|

25985

|

+24695

|

37,30

|

29,00

|

+8,3

|

| 4. Коммерческие расходы

|

|

18397

|

9035

|

+9362

|

13,54

|

10,10

|

+3,44

|

| 5. Управленческие расходы

|

|

11681

|

8753

|

+2928

|

8,60

|

9,80

|

-1,2

|

| 6. Прибыль (убыток) от реализации

|

|

20602

|

8197

|

+12405

|

15,16

|

9,15

|

+6,01

|

| Прочие доходы и расходы

|

| 7. Проценты к получению

|

|

---

|

---

|

---

|

---

|

---

|

---

|

| 8. Проценты к уплате

|

|

---

|

---

|

---

|

---

|

---

|

---

|

| 9. Доходы от участия в других организациях

|

|

---

|

---

|

---

|

---

|

---

|

---

|

| 10. Прочие доходы

|

|

6496

|

4637

|

-1859

|

4,78

|

5,18

|

-0,4

|

| 11. Прочие расходы

|

|

4937

|

2855

|

-2082

|

3,63

|

3,19

|

+0,44

|

| 12. Прибыль (убыток) до налогообложения

|

|

22161

|

9979

|

-12182

|

16,31

|

11,14

|

+5,16

|

Выводы по табл. 6.1:

За отчетный период предприятие получило выручки больше на 46305 рублей от всей финансово-хозяйственной деятельности, чем в прошлом году. Значительно выросла выручка от продажи, следовательно, было получено больше прибыли от продажи. Необходимо также отметить сокращение прочих расходов (почти в два раза).

Факторный анализ прибыли.

1. Расчет влияния фактора «выручка от реализации». При проведении анализа необходимо учитывать влияние инфляции. В отчетном году индекс цен в стране составил J

ц

,

таким образом, выручка от реализации в расчетном году в сопоставимых ценах будет равна

,

I

ц

=

11% ,

I

ц

=

11%

В1

=135865/0,11=1235136,36

Таким образом, выручка от реализации в отчетном году по сравнению с прошлым снизилась.

Δ Вц

=135865-1235136,36=-1099271,36

Rо

=По

/В∙100

Rо

=8197/89560∙100=9,15

ΔПр(в)

=((В –В)- Δ Вц

) ∙ 100

ΔПр(в)

=(( 135865-89560) –(-1099271,36)) ∙ 100=114557636

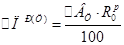

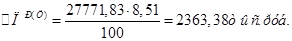

2. Расчет влияния фактора «цена»

ΔПр(ц)

= (-1099271,36 ∙

То есть, прирост цен на продукцию в анализируемом периоде по сравнением с предшествующим в среднем на 11% привел к увеличению суммы прибыли от продаж на 2365,38 тыс.руб.

|