Содержание

Введение

1. Организационная структура ЗАО «Минский Транзитный Банк»

2. Аналитический и синтетический учет

3. Открытие и ведение в банке текущих, ссудных и других счетов клиент

ов

4. Формирование собственного капитала банка

5. Депозитные операции

6. Межбанковские (внутрибанковские) кредитные

отношения

7. Кредитные операции

8. Финансирование и кредитование инвестиций

9. Операции с ценными бумагами

10.

Посреднические операции

11. Отчетность о выполнении экономических нормативов, устанавливаемых Национальным банком

Заключение

Список использованных источников

Введение

В Минском транзитном банке хороший потенциал - современный образ мышления, сила молодой сплоченной команды и 12-летний опыт работы на непростом финансовом рынке страны. Главная ценность банка - Клиент.

Стратегическое видение деятельности ЗАО «Минский Транзитный Банк» - динамичное развитие как универсального и технологичного банка, предоставление широкого спектра продуктов и услуг юридическим и физическим лицам, в ближайшие три года обеспечить региональное присутствие в г. Минск и других основных городах республики.

Миссия ЗАО «Минский Транзитный Банк»: быть лучшими в создании уникальных идей для клиентов, предлагая современные финансовые продукты и надежное партнерство через сотрудничество, открытость и гибкость.

Для корпоративных клиентов разработана и внедрена «Система Персонального Менеджмента». Клиенты знают, что у них есть проводник в лице работника Банка, который поможет оперативно разобраться в дебрях банковских продуктов и процедур. Всегда учитываются потребности и желания всех Клиентов, ЗАО «Минский Транзитный Банк» предлагает более 100 современных банковских продуктов - от оплаты мобильной связи до торгового финансирования.

Целью данной практики является закрепление знаний, полученных за время обучения, предметное знакомство с работой банка, овладение навыками будущей профессиональной деятельности и сбор статистического материала для выполнения дипломной работы.

К задачам прохождения практики относятся: изучение экономических аспектов деятельности банка, выявление резервов повышения его эффективности; приобретение навыков анализа и самостоятельного решения конкретных задач.

Объектом исследования является ЗАО «Минский Транзитный Банк».

1. Организационная структура ЗАО «Минский Транзитный Банк»

ЗАО «Минский транзитный банк» основан в марте 1994 года. Сегодня он является высокотехнологичным коммерческим банком, предоставляющим полный комплекс услуг корпоративным и частным клиентам.

ЗАО «Минский транзитный банк» осуществляет обслуживание клиентов в Головном банке, пяти филиалах и 15 расчетно-кассовых центрах, расположенных в Минске, Витебске, Молодечно, Бресте и Бобруйске.

Адрес: 220033, г.Минск, Партизанский пр., 6а.

Официальный сайт: http://www.mtb.by/

Банк имеет следующие лицензии:

Лицензия на осуществление банковской деятельности № 13, выдана Национальным банком Республики Беларусь 27 октября 2006 года.

Специальное разрешение (лицензия) Департамента по ценным бумагам при Совете Министров РБ на право осуществления профессиональной и биржевой деятельности по ценным бумагам за № 02200/0247766 от 27 июля 2007 года на следующие виды работ и услуг: брокерская деятельность; дилерская деятельность; депозитарная деятельность.

ЗАО «Минский транзитный банк» является членом Ассоциации белорусских банков, ОАО «Белорусская валютно-фондовая биржа», Международного сообщества межбанковской телекоммуникации SWIFT, систем безналичных расчетов VISA International и MASTERCARD International.

ЗАО «Минский транзитный банк» является уполномоченным банком Государственного таможенного комитета на право гарантировать уплату таможенных платежей (разрешение № 44 от 23.02.2006 г.)

ЗАО «Минский транзитный банк» - уполномоченный депозитарий, выполняющий функции по учету прав на государственные ценные бумаги и ценные бумаги Национального банка Республики Беларусь, депозитарий, выполняющий функции по учету прав на корпоративные ценные бумаги, первичный инвестор на рынке государственных облигаций Республики Беларусь и облигаций Национального банка Республики Беларусь.

Внешний аудит ЗАО «Минский транзитный банк» осуществляют АООО «Аудитэл» (национальный) и компания Delloitte (международный).

Свидетельство Национального центра интеллектуальной собственности на товарный знак № 18021 от 27.10.2003.

Акционеры ЗАО "Минский транзитный банк": ИП ЗАО «Начало века» - инвестиционная компания Международного автомобильного холдинга «Атлант-М»; Monister Investments Ltd - cовместное предприятие МАХ "Атлант-М" и инвестиционного фонда Horizon Capital (США); УП «Минскинтеркапс» http://www.mic.by; Минский городской территориальный фонд государственного имущества; ООО «Брокерский дом «Атлант-М»; СП ЗАО «Милавица» http://www.milavitsa.by.

По итогам работы национального конкурса «БРЭНД ГОДА 2006» МТБанк был признан одним из самых профессиональных участников банковского рынка в области построения брэндов.

Банк получил золото в 2 номинациях: профессиональная номинация в группе «Банки», и, уже не в первый раз, как социально ответственный брэнд.

В профессиональной номинации на конкурсе были представлены работы банка по разработке и продвижению новых продуктов в сегменте розничных банковских услуг, которые были выведены на белорусский рынок осенью 2006 г.: кредитные карты, автокредитование, интернет-банк.

Конкурс «Брэнд года 2006», в котором приняли участие 65 брэндов, проводился в Беларуси в шестой раз и направлен на содействие развитию конкурентоспособности и компетенции отечественных предприятий в создании и продвижении собственных брэндов на отечественном и мировом рынках.

Клиенты ЗАО «Минский Транзитный Банк» эффективно решают финансовые вопросы своего развивающегося бизнеса, не ограничиваясь объемами и сроками финансирования. Для корпоративных клиентов разработана и внедрена «Система Персонального Менеджмента».

Клиенты ЗАО «Минский Транзитный Банк» знают, что у них есть проводник в лице работника Банка, который поможет оперативно разобраться в дебрях банковских продуктов и процедур.

Всегда учитываются потребности и желания Клиентов.

ЗАО «Минский Транзитный Банк» имеет Устав, утвержденный в порядке, определенном законодательством Республики Беларусь для юридического лица соответствующей организационно-правовой формы.

Устав Банка содержит:

- наименование банка с учетом требований, установленных законодательством Республики Беларусь;

- указание на его организационно-правовую форму;

- сведения о месте нахождения (юридический адрес) банка;

- перечень банковских операций и видов деятельности, осуществляемых в соответствии с законодательством Республики Беларусь;

- сведения о размере уставного фонда;

- сведения об органах управления, в том числе исполнительных органах и органах внутреннего контроля, о порядке их образования и их полномочиях;

- иные сведения, предусмотренные законодательством Республики Беларусь для устава юридического лица соответствующей организационно-правовой формы.

Управление ЗАО «Минский Транзитный Банк» осуществляют:

Общее собрание акционеров;

Правление банка;

Председатель Правления Банка.

Высшим органом управления банка является Общее собрание акционеров. Собрание акционеров осуществляет общее руководство деятельностью банка, определяет цели и стратегию развития банка.

К компетенции общего собрания относятся:

- определение основных направлений деятельности банка;

- внесение изменений и дополнений в Устав банка, утверждение Устава в новой редакции, увеличение и уменьшение уставного фонда банка;

- ежегодное избрание и отзыв членов Совета банка и иных выборных органов управления;

- избрание Ревизионной комиссии банка;

- утверждение годовых результатов деятельности банка, включая его филиалы, утверждение отчетов Правления, отчетов и заключений Ревизионной комиссии. Определение порядка распределения прибыли и порядка покрытия убытков;

- определение организационной структуры банка,

- оценка вкладов акционеров, внесенных в Уставный фонд в неденежной форме;

- решение вопроса о приобретении банком ценных бумаг;

- утверждение правил процедуры Общего собрания акционеров, Положения о Совете банка, Положения о Ревизионной комиссии банка, Положения о Правлении;

- принятие решения о прекращении деятельности банка, назначение ликвидационной комиссии, утверждение ликвидационного баланса;

- отменяет противоречащие настоящему Уставу и действующему законодательству Республики Беларусь решения Совета, Председателя Правления, Правления и Ревизионной комиссии банка;

- решает иные вопросы, прямо входящие в компетенцию Собрания акционеров, в соответствии с действующим законодательством Республики Беларусь и Уставом банка.

Решения Собрания акционеров банка вступают в силу с момента их принятия, если иной срок вступления их в силу не установлен решениями Собрания акционеров, и принятые в пределах его компетенции являются обязательными для всех органов управления и контроля банка, акционеров и работников банка.

Общее собрание вправе передать часть принадлежащих ему полномочий в компетенцию Совета банка, Правления либо Председателя Правления, кроме вопросов изменения и дополнения Устава, избрания и отзыва членов выборных органов банка и принятия решения о прекращении деятельности банка и его реорганизации.

Очередное общее Собрание акционеров созывается Советом банка не реже одного раза в год.

Внеочередные собрания акционеров созываются Советом банка для решения срочных и выходящих за рамки компетенции Совета банка вопросов, возникающих в ходе осуществления деятельности банка. Внеочередное Общее собрание должно быть также созвано Советом банка по требованию Председателя Правления, Ревизионной комиссии, по собственной инициативе, а равно по требованию акционеров, обладающих в совокупности не менее чем 20 % голосов.

Общее собрание признается правомочным, если в нем участвуют акционеры, обладающие не менее 50 % голосов. Если не собран кворум, то собрание откладывается на срок, устанавливаемый председательствующим, но не более чем на 7 дней, если иной срок не установлен Собранием акционеров.

Решение Собрания может быть принято методом опроса акционеров. Голосование методом опроса осуществляется по решению Совета или Председателя Правления банка в форме бюллетеней для голосования или подписных листов, либо иным образом, определенным Советом банка.

При голосовании посредством бюллетеней Председатель Правления банка рассылает акционерам бюллетени с указанием вопросов, по которым принимаются решения. Отправленные акционерам бюллетени участвуют в голосовании и учитываются при определении кворума Собрания. По результатам голосования составляется протокол с указанием итогов голосования. Акционер вправе ознакомиться с протоколом голосования в банке. При голосовании подписным листом акционер расписывается в нем, голосуя «за», «против» или «воздержался».

Для руководства деятельностью банка в период между Общими собраниями акционеров, Общим собранием избирается Совет банка, который состоит из акционеров или их представителей.

К компетенции Совета банка относятся:

- определение основных направлений деятельности банка;

- дача согласия на отчуждение акций иным физическим и юридическим лицам;

- созыв Собрания акционеров банка;

- создание, реорганизация и ликвидация филиалов и представительств (агентств) банка с письменного согласия Национального банка Республики Беларусь, утверждение положений;

- предварительное рассмотрение вопросов, вынесенных на Собрание акционеров;

- осуществление контроля за деятельностью Правления банка в установленном порядке;

- избрание и утверждение на должность Председателя Совета из числа членов Совета банка;

- организация выполнения решений Собрания акционеров;

- принятие решения о выпуске облигаций банка и др.

Совет банка может решать вопросы, входящие в компетенцию Собрания акционеров при условии, что они переданы Собранием акционеров на рассмотрение и решение Совета банка, за исключением изменения и дополнения Устава, избрания и отзыва членов выборных органов банка и принятия решения о прекращении деятельности банка и его реорганизации.

Совет банка избирается один раз в год Собранием акционеров банка. Число членов Совета обычно не менее 7 человек, если иное количество членов Совета не определено Собранием акционеров.

Правление банка состоит из Председателя Правления, его заместителей и членов правления. К компетенции Правления относятся следующие вопросы:

- утверждение структуры банка; положений о его структурных подразделениях, филиалах и представительствах;

- утверждение тарифов на оказание банком услуг клиентам; положений о фондах банка;

- рассмотрение и утверждение внутренних (локальных) документов, регулирующих порядок проведения банковских операций, порядка оформления денежно-расчетных документов;

- рассмотрение отчетов о работе структурных подразделений банка и отчетов о деятельности банка;

- привлечение аудиторов (внешних) для проверки деятельности банка и т.п.

Правление может передать часть своих полномочий Председателю Правления банка. Председатель Правления банка осуществляет текущее руководство банка, обеспечивает выполнение решений собрания акционеров, Совета банка и Правления банка, несет ответственность за деятельность банка.

Контролирующие органы проверяют соблюдение банком действующих законодательных и иных актов, регулирующих его деятельность, законность банковских операций, ликвидность и платежеспособность банка и др.

Контроль за хозяйственной деятельностью банка, за деятельностью председателя правления и других должностных лиц осуществляет избираемая собранием акционеров Ревизионная комиссия. Количество членов Ревизионной комиссии не должно быть менее трех, если иное количество не определено Собранием акционеров банка. Председатель Правления не может быть членом ревизионной комиссии. Лица, деятельность которых проверяется комиссией, не могут принимать участия в соответствующих проверках.

Статус, условия найма, увольнения, оплаты труда, права и обязанности служащих Банка определены внутренними положениями банка в соответствии с законодательством Республики Беларусь.

Служащие банка согласно перечню должностей, утвержденному Правлением Банка, не имеют права: иметь и (или) приобретать лично либо через посредников акции (доли) банков или небанковских кредитно-финансовых организаций; занимать должности в банках, небанковских кредитно-финансовых и иных организациях на условиях штатного совместительства. На служащих банка распространяется действие актов законодательства Республики Беларусь, определяющих правила кредитования граждан Республики Беларусь.

Перечень основных услуг, оказываемых ЗАО «Минский Транзитный Банк»:

- бесплатное открытие и ведение текущих рублевых и валютных счетов клиентов;

- осуществление переводов средств “день в день” по системе “BISS”;

- электронное обслуживание (установка и проведение платежей “Банк-Клиент”);

- информационное обслуживание по системам: e-mail-клиент, GSM-клиент, Интернет-банк;

- прием денежной выручки, зачисление на счета и выдача наличных денег с расчетного счета;

- оформление чековой книжки;

- розыск сумм;

- выдача по просьбам клиентов справок по вопросам их деятельности;

- начисление процентов по остаткам на текущих (расчетных) счетах по итогам месяца;

- бесплатное консультирование по вопросам внешнеэкономической деятельности, валютного и таможенного законодательства Республики Беларусь, оформление паспортов сделок, консультирование по другим вопросам, связанных с ведением хозяйственной деятельности;

- услуги таможенного агента;

- операции с наличной иностранной валютой;

- конверсионные операции;

- покупка-продажа иностранной валюты на торгах “Белорусская валютно-фондовая биржа” и на внебиржевом рынке;

- прием и зачисление на счет наличной иностранной валюты;

- осуществление функций валютного контроля;

- экспортные и импортные аккредитивы;

- кредитование юридических лиц;

- кредитование физических лиц;

- выдача гарантий и поручительств;

- овердрафт;

- депозитарные операции;

- бесплатное открытие и ведение депозитных счетов юридических лиц;

- продажа депозитных сертификатов и собственных векселей ЗАО «Минский Транзитный Банк»;

- установка и обслуживание банкоматов;

- операции с пластиковыми картами: VISA, VISAElectronи VISAClassic;

- проведение всех видов операций с наличностью;

- прием оплаты коммунальных платежей и платежей за услуги работы операторов мобильной связи: СП ООО “Мобильная цифровая связь” (Velcom), СООО “Мобильные ТелеСистемы” (МТС), “Белсел” (Dialog), в том числе посредством пластиковых карт.

Технические средства обработки информации в ЗАО «Минский Транзитный Банк»: компьютеры с программным обеспечением, кассовые суммирующие аппараты, детекторы проверки подлинности валюты, калькуляторы и др.

2. Аналитический и синтетический учет

Действующий План счетов органично включает счета, разработанные согласно международным требованиям бухгалтерского учета, и счета, отражающие специфику банковской системы Республики Беларусь. К примеру, в соответствии с мировыми стандартами созданы специальные счета сомнительных активов, резервов под обесценение активов и на возможные потери по сомнительной задолженности банков и клиентов, резервов под риски и платежи, наращенных и авансовых расходов и доходов, счета неполученных доходов и невыплаченных расходов, счета, на которых учитываются операции между филиалами и с дочерними структурами, счета для учета результата изменений в правилах бухгалтерского учета. Их наличие позволяет коммерческому банку на должном уровне соблюдать принципы осторожности, наращивания доходов и расходов, консолидации, постоянства правил бухгалтерского учета.

В первом классе Плана счетов аккумулируются счета аналитического учета высоколиквидных активов банка. Согласно международным стандартам бухгалтерского учета банки обязаны отдельно раскрывать размещение средств в центральных банках и на денежном рынке, то есть проводить разграничение между частями денежного рынка и различными источниками. Это позволяет понять отношения между банками и выявить степень зависимости банка от денежного рынка. Данный стандарт учтен в Плане счетов коммерческих банков Республики Беларусь.

Первый класс открывают счета второго порядка "Денежные средства" (в кассе, обменных пунктах, в кассах с продленным днем, банкоматах, в пунктах инкассации, для подготовки авансов, в пути и прочих средств платежа) и "Средства в Национальном банке и центральных (национальных) банках иностранных государств". Последняя из названных групп включает следующие счета третьего порядка: корреспондентские счета, счета до востребования, обязательные резервы, срочные депозиты, наращенные проценты к получению по счетам. В свою очередь эти счета подразделяются на счета четвертого порядка в зависимости от типа контрагента - Национальный банк либо центральный банк другого государства.

К высоколиквидным активам банка, отражаемым в первом классе, относятся также счета учета золота и драгоценных металлов.

Крупнейшая группа активных счетов этого класса - "Средства в других банках". Она включает следующие счета в разрезе банков на территории Республики Беларусь и за границей: корреспондентские, счета до востребования, срочные депозиты, кредиты, исполненные гарантийные обязательства, лизинг, предоставляемый другим банкам, пролонгированная задолженность по кредитам, наращенные проценты к получению, просроченная задолженность по основному долгу и по процентам.

Завершают перечень активных счетов первого класса средства на промежуточных счетах по операциям с банками и сомнительная задолженность других банков.

В действующем Плане счетов каждый класс включает как активные, так и пассивные счета (в отдельных случаях и активно-пассивные). В первом классе "Денежные средства, драгоценные металлы и межбанковские операции" нашли свое отражение такие группы пассивных счетов, как средства Национального банка в коммерческом банке, средства других банков. Их структурное построение соответствует структуре активных счетов по группам "Средства в Национальном банке и центральных (национальных) банках иностранных государств", "Средства в других банках". Кроме того, в данном классе присутствуют пассивные счета: корреспондентские, вклады до востребования и срочные вклады в драгоценных металлах, наращенных процентов к выплате по указанным счетам; средства на промежуточных счетах, подлежащие выплате другим банкам; резервы под сомнительную задолженность банков.

Второй класс Плана счетов объединяет все кредитные операции с клиентами. К его характерным особенностям относится структурное построение в соответствии с международным принципом приоритета содержания над формой. Это означает, что операции учета векселя, факторинга и финансового лизинга, являясь кредитными по своей экономической природе, отражаются в данном классе. Кредитные операции с клиентами состоят из шести групп активных счетов второго порядка (кредиты в разрезе типов клиентов и сомнительная задолженность). В классе присутствует только одна группа пассивных счетов "Резерв под сомнительную задолженность по кредитам клиентам".

Третий класс аккумулирует пассивные счета по операциям клиентов. Счета второго порядка в этом классе состоят из средств: на текущих счетах (в том числе выделены счета клиентов-нерезидентов типа "Т", "И", "С"), счетах до востребования (например, карт-счета, благотворительные), счетах специального режима, депозитов клиентов, средств бюджета Союза Беларуси и России и средств государственных внебюджетных фондов, республиканского бюджета; местных бюджетов, бюджетов свободных экономических зон и бюджетных организаций; прочих промежуточных счетов. Внутренняя структура этих групп счетов классифицирована по типам клиентов, видам счетов, целевому назначению. Выделены наращенные проценты к выплате. Счета специального режима включают аккредитивы, чеки, акцептованные платежные поручения и др.

Четвертый класс "Ценные бумаги" состоит из пяти частей. Четыре из них - активные счета в разрезе видов ценных бумаг: вложения в облигации, акции, учтенные векселя, прочие ценные бумаги, с выделением наращенных доходов. В них присутствуют и пассивные счета резервов под обесценение ценных бумаг. Завершающая группа счетов данного класса - пассивные долговые обязательства банка, объединяющие банковские векселя, депозитные и сберегательные сертификаты, облигации и прочие долговые обязательства, наращенные расходы по долговым обязательствам банка.

Долгосрочные финансовые вложения, основные средства и прочее имущество сосредоточены в пятом классе Плана счетов в соответствии с международным бухгалтерским принципом разграничения текущих и долгосрочных активов. В этом классе отражены активные группы счетов долевого участия банка и его инвестиции в других банках, небанковских финансовых организациях и прочих структурах; учитываются нематериальные активы, основные средства и товарно-материальные ценности; отражается имущество, переданное банку в погашение задолженности. Пассивные счета данного класса - резервы под обесценение долевых участий банка и вложений в дочерние юридические лица, износ активов, собственных и арендуемых основных средств, малоценных и быстроизнашивающихся предметов. Завершает пятый класс группа активно-пассивных счетов реализации (выбытия) имущества.

Наиболее сложная структура присуща шестому классу Плана счетов, так как в нем аккумулируются многообразные прочие операции банка. Так, в этом классе отражаются результаты всех межфилиальных отношений. Например, активные субкорреспондентские счета филиала в банке и пассивные субкорреспондентские счета филиалов, полученные и предоставленные им кредитные ресурсы, расчеты филиалов по операциям с иностранной валютой, чеками и т.п.

Шестой класс включает также клиринговые и промежуточные счета второго порядка. Как любое юридическое лицо коммерческий банк ведет учет прочих дебиторов и кредиторов, доходов и расходов будущих периодов.

Предпоследняя из рассматриваемых групп счетов второго порядка - группа "Предстоящие доходы и расходы". Она объединяет активные счета расходов к выплате и пассивные счета доходов к получению по межбанковским операциям, операциям с клиентами, по ценным бумагам банка с фиксированным доходом и прочим операциям. Предстоящие доходы это доходы, право на получение которых возникло в данном отчетном периоде, а реальное поступление данных средств будет в последующих отчетных периодах. Предстоящими расходами называются расходы, по которым в данном отчетном периоде возникли обязательства, включая обязательства, уплата по которым будет произведена в последующие отчетные периоды.

Завершающей группой счетов шестого класса являются активно-пассивные счета по валютной позиции банка. Эти технические счета используются для учета сумм приобретенной и проданной иностранной валюты как в иностранной валюте (счет валютной позиции), так и в рублевом эквиваленте ее себестоимости (счет рублевого эквивалента). При изменении Национальным банком Республики Беларусь курса рубля по отношению к иностранным валютам на счетах данной группы отражается переоценка валютных статей.

Название седьмого класса Плана счетов "Резервы на риски и платежи. Собственный капитал банка" свидетельствует о его структуре и содержании. Небольшая группа счетов резервов на риски и платежи включает резервы на социальные выплаты, ремонт основных средств, резервы по выданным гарантиям, поручительствам и др.

Размер собственного капитала банка растет по мере увеличения вложений и доходов, уменьшается в результате изъятий и издержек банковской деятельности.

Восьмой класс Плана счетов объединяет пассивные счета процентных, комиссионных и других видов банковских доходов, которые классифицируются по операциям в разрезе контрагентов банка. Следует помнить, что в процессе получения дохода банки несут определенные затраты, приводящие к изменению объемов и структуры активов и пассивов банка.

Многие расходы банка, отражаемые в девятом классе, по своему экономическому содержанию зеркально противоположны доходам. Например, доходы и расходы от продажи и покупки межбанковских кредитов. Соответственно в целях сопоставительного анализа (например, объемов процентных доходов и расходов) активные счета, на которых ведется учет издержек, сгруппированы так же, как и счета восьмого класса.

Отдельные банковские операции не признаются как активы или обязательства и находят свое отражение на внебалансовых статьях (десятый класс Плана счетов). Счета этого класса предназначены для учета выданных и полученных гарантий и обязательств по кредитным, валютным операциям, операциям с ценными бумагами и других, а также для учета опционных соглашений и прочим обязательствам по финансовым инструментам, которые не входят в балансовый отчет, и количественного учета ценностей и документов, находящихся в собственности банка или в его доверительном управлении. Определенная часть внебалансовых статей несет в себе значительную степень риска (например, хеджирование активов или обязательств в балансовом отчете).

Учет по внебалансовым счетам осуществляется в период между моментами заключения и совершения платежа по операциям с соблюдением принципа "день сделки".

3. Открытие и ведение в банке текущих, ссудных и других счетов клиентов

Операционный день банка состоит из времени по работе с клиентами и службами банка и времени на завершение обработки информации с формированием ежедневного баланса, который должен быть получен не позднее начала следующего операционного дня. Время начала и завершения операционного дня устанавливается на основании приказа (распоряжения) руководителя банка.

Продолжительность банковского дня устанавливается приказом (распоряжением) руководителя банка и представляет собой период времени, в течение которого осуществляется прием от клиентов и служб банка расчетно-кассовых документов.

В соответствии с п. 53 «Правил организации бухгалтерского учета и отчетности в банках РБ» от 31.10.2001. № 288 распоряжением Председателя Правления ЗАО «Минский Транзитный Банк» установлено:

операционный день с 8-30 до 17-30 часов, в последний день рабочей недели (накануне выходного) с 8-30 до 16-15 часов;

банковский день (период времени, в течение которого осуществляется прием от клиентов и служб банка расчетно-кассовых документов) для клиентов с 9-00 до 16-00, в соответствии с графиком обслуживания клиентов, для служб банка с 9-00 до 17-00, в соответствии с графиком документооборота.

В соответствии с п. 53 «Правил организации бухгалтерского учета и отчетности в банках РБ» от 31.10.2001. № 288 распоряжением Председателя Правления ЗАО «Минский Транзитный Банк» утвержден следующий график обслуживания клиентов (таблица 1).

Таблица 1. График обслуживания клиентов ЗАО «Минский Транзитный Банк»

| Наименование операций |

Сроки прохождения документов |

| 1 |

2 |

| 1. Начало работы с клиентами |

9-00 |

2. Прием, проверка расчетных документов клиентов и проведение расчетов текущей датой валютирования:

- в белорусских рублях

- в российских рублях

- в долларах США

- в евро

- по другим валютам следующей датой валютирования

|

9-00 15-30

до 14-30

до 16-00

до 14-30

до 12-00

|

| 3.Оформление и оплата ответственным исполнителем документов из картотек 99812, 99814 |

до 10-00 |

| 4. Прием от клиентов заявок на получение наличных денежных средств накануне дня выплаты |

до 12-00 |

| 5. Прием и оплата денежных чеков в белорусских рублях и поручение на снятие наличной иностранной валюты согласно предварительным заявкам |

до 16-00 |

Основные группы документов, порядок их проверки, подписания, формирования, хранения.

Все операции банка (расчетные, кассовые, кредитные и др.) совершаются на основании расчетно-кассовых документов. Расчетно-кассовые документы поступают в банк от клиентов, от других банков, а также составляются в банках и содержат необходимую информацию о характере операций, позволяющую проверить их законность и осуществлять банковский контроль.

Расчетно-кассовые документы по характеру отражаемых операций подразделяются на:

- кассовые;

- мемориальные;

- внебалансовые.

Кассовые документы используются при оформлении операций по ведению кассовых операций в банках Республики Беларусь. Мемориальными документами оформляются безналичные операции банка и его клиентов.

К мемориальным документам (бумажным или электронным) относятся расчетные документы, мемориальные ордера. С помощью мемориальных документов оформляются операции банка и клиентов по безналичному перечислению средств, а также внутрибанковские операции.

Внебалансовыми документами оформляются все операции по внебалансовым счетам. К внебалансовым документам относятся приходные и расходные внебалансовые ордера.

При оформлении расчетно-кассовых документов должны соблюдаться следующие требования:

- при составлении расчетно-кассовых документов используются формы документов, составленные с использованием технических средств;

- расчетные документы (бумажные или электронные) должны оформляться в соответствии с требованиями нормативных правовых актов Национального банка по осуществлению безналичных расчетов;

- документы по кассовым операциям должны соответствовать требованиям нормативных правовых актов Национального банка по ведению кассовых операций в банках;

- для осуществления валютных операций представляются документы, предусмотренные соответствующими нормативными правовыми актами Национального банка;

- денежные чеки и первые экземпляры расчетных документов, представляемые в банк клиентами, должны иметь подписи уполномоченных лиц и оттиск его печати, соответствующие карточке с образцами подписей и оттиска печати;

- исправления в расчетно-кассовых документах не допускаются;

- расчетно-кассовые документы составляются в количестве экземпляров, достаточном для совершения бухгалтерских записей по всем затронутым данной операцией лицевым счетам.

Банк вправе отказать клиенту в приеме расчетно-кассовых документов, если данные документы оформлены с нарушением требований законодательства Республики Беларусь либо когда удостоверение прав распоряжения счетом вызывает у банка сомнение.

Электронные мемориальные документы удостоверяются электронной цифровой подписью соответствующих работников.

Право единоличной или контрольной подписи работникам банка на расчетно-кассовых документах оформляется приказом (распоряжением) руководителя банка, где указаны: фамилия, имя, отчество должностного лица; наименование должности; характер предоставленного права подписи. На основании данного приказа (распоряжения) оформляются образцы подписей. Образцы подписей заверяются подписями руководителя банка и главного бухгалтера банка и печатью банка. Право единоличной подписи на расчетно-кассовых документах предоставляется ответственным исполнителям. Право контрольной подписи на расчетно-кассовых документах, подлежащих дополнительному контролю, имеют все ответственные исполнители, на которых возложено оформление операций в банке, а также по должности руководители и главные бухгалтеры банков, их заместители. Образцами подписей работников банка с указанием характера подписи (единоличная или контрольная) снабжаются все работники, проверяющие и отражающие документы в бухгалтерском учете. Контролеры должны пользоваться своими экземплярами образцов подписей работников банка, а также образцов подписей и оттисков печатей на документах, представляемых клиентами.

Главный бухгалтер или лицо, им уполномоченное, обеспечивают своевременное внесение изменений в образцы подписей работников банка. Один комплект образцов подписей работников банка находится у главного бухгалтера для учета лиц, которым предоставлено право той или иной подписи на расчетно-кассовых документах. Должностное лицо банка, подписавшее документ, несет ответственность за правильность совершаемой по этому документу бухгалтерской операции в банке. Подписями ответственных исполнителей оформляются экземпляры документов, которые предназначены для хранения в банке в качестве оправдательных документов по совершенным операциям, а также экземпляры, подлежащие приложению к выпискам по счетам клиентов и отправляемые по межбанковским расчетам в другие банки.

Кассовые расходные операции, выполняемые ответственными исполнителями, контролируются централизованно контролером. Контроль кассовых расходных операций организован так, чтобы была исключена возможность:

- оплаты неправильно оформленных документов, оплаты чеков с подписями и оттисками печати, не соответствующими заявленным образцам, и чеков, выписанных из чековой книжки, не принадлежащей данному клиенту;

- поступления в кассу чеков и других кассовых расходных документов, минуя соответствующих ответственных исполнителей и контролера банка;

- внесения исправлений и дописок в кассовые документы и журналы.

Мемориальные документы в бумажном виде хранятся подшитыми за каждый рабочий день в отдельных папках. Формирование их производится ответственным исполнителем, на которого возложены эти функции.

Кассовые журналы по приходу и расходу кассы в документы дня не подшиваются, а хранятся отдельно.

Подборка мемориальных документов для брошюрования осуществляется по пачкам, формируемым для передачи и обработки информации. В папки с мемориальными документами помещаются их первые экземпляры либо бумажные копии электронных мемориальных документов, оформленные в соответствии с требованиями нормативных правовых актов Национального банка.

Хранение электронных мемориальных документов осуществляется за каждый банковский день в отдельных файлах при выполнении требований законодательства Республики Беларусь в сфере обращения электронных документов.

Структура и содержание файлов должны соответствовать требованиям по формированию мемориальных документов в бумажном виде.

При этом в папку с мемориальными документами в бумажном виде за текущий день помещаются справки, подписанные ответственным исполнителем и главным бухгалтером или лицом, им уполномоченным, о суммах документов в разрезе балансовых счетов по дебету и кредиту, хранящихся в файлах с электронными мемориальными документами, а также наименования данных файлов.

Документы, подлежащие более длительному хранению, помещаются в отдельные папки.

Электронные мемориальные документы длительного и отдельного хранения помещаются в отдельные файлы. При этом в общие файлы электронных мемориальных документов вместо документов за эти дни помещаются справки, подписанные ответственным исполнителем и главным бухгалтером или лицом, им уполномоченным, о суммах документов в разрезе балансовых счетов по дебету и кредиту, находящихся в отдельных файлах электронных мемориальных документов, а также наименования данных файлов.

Документы по внутрибанковским операциям брошюруются за каждый операционный день в порядке возрастания номеров балансовых счетов по дебету, затем в порядке возрастания номеров балансовых счетов по кредиту. По внутрибанковским операциям, проведенным в корреспонденции со счетом кассы, помещаются документы, послужившие основанием для составления кассовых документов (заявления, ведомости на выплату заработной платы, счета и т.д.).

Внебалансовые документы (кроме кассовых) подбираются и брошюруются вместе с мемориальными документами и помещаются в папку в порядке возрастания номеров внебалансовых счетов сначала по приходу, затем по расходу каждого счета. Приходные и расходные внебалансовые ордера, затрагивающие более одного счета, помещаются после всех ордеров.

Документооборот по кассовым и безналичным операциям.

Документооборот и контроль по кассовым расходным операциям осуществляются в следующем порядке. Ответственный исполнитель, принявший денежный чек или другой расходный денежный документ:

- убеждается в законности операции и возможности ее совершения по состоянию счета;

- проверяет оформление документа в соответствии с правилами совершения данной операции;

- сличает подписи и оттиск печати клиента на денежном чеке, а также номер денежного чека с номером, записанным в карточке образцов подписей и оттиска печати по счету чекодателя;

- подписывает документ;

- выдает получателю денег контрольную марку от денежного чека или отрывной талон от расходного кассового ордера для предъявления в кассу;

- направляет документ ответственному исполнителю, на которого возложен контроль кассовых расходных операций.

Контролер проверяет:

- правильность заполнения денежного чека или расходного кассового ордера;

- соответствие подписей и печати клиента образцам, представленным банку, соответствие номера представленного денежного чека номерам, указанным в карточке с образцами подписей и оттиска печати;

- наличие на оборотной стороне денежного чека разрешительной подписи на оплату денежного чека ответственного исполнителя и соответствие данной подписи образцам подписей работников банка, подписи получателя денег;

- подписывает документ;

- регистрирует документ в кассовом журнале по расходу;

- передает документ в кассу.

Порядок направления контролером кассовых расходных документов в кассу для оплаты (за подписью кассира в разносной книге или кассовом журнале) устанавливается главным бухгалтером банка.

В конце операционного дня производится сверка кассовых оборотов, приведенных в справке кассира, с записями в кассовом журнале контролера. Сверка оформляется подписями кассира в кассовом журнале и контролера на справке кассира.

Документооборот по приходным кассовым операциям организован так, чтобы выдача квитанций клиентам и зачисление сумм на их счета производились только после фактического поступления денег в кассу.

При приеме денег заполняется приходный кассовый документ и передается контролеру, который, проверив правильность заполнения документа, подписывает его, делает запись в кассовом журнале по приходу и передает документ в кассу за подписью кассира в разносной книге или кассовом журнале.

В конце операционного дня производится сверка кассовых оборотов, приведенных в справке кассира, с записями в кассовом журнале контролера. Сверка оформляется подписями кассира в кассовом журнале и контролера на справке кассира.

При совершении безналичных банковских операций должны соблюдаться основные правила документооборота и контроля.

Ответственный исполнитель, ведущий дебетуемый счет, принимает документы к исполнению после проверки правильности оформления документов, в том числе по платежным поручениям и денежным чекам - соответствия подписи и оттиска печати заявленным образцам подписи и оттиска печати, и возможности списания суммы со счета. В удостоверение этой проверки ответственный исполнитель подписывает документ и его копию (копии), предварительно убедившись в их тождестве.

В банке информация, предназначенная для обработки, должна проходить проверку на правильность оформления расчетно-кассовых документов и наличие необходимых подписей.

В ЗАО «Минский Транзитный Банк» юридическим лицам открываются следующие виды счетов: текущий (расчетный) счет в иностранных валютах и в белорусских рублях, субсчет в белорусских рублях, субсчет в иностранных валютах, временный счет.

Документы, необходимые для открытия счетов предприятиям и предпринимателям:

1) заявление на открытие счета по форме;

2) копия документа о государственной регистрации (перерегистрации) предприятия, предпринимателя (свидетельство о государственной регистрации, выписка из решения местного исполнительного и распорядительного органа, Министерства юстиции Республики Беларусь и т.д.). Указанные копии должны быть удостоверены нотариально или регистрирующим органом;

3) копию учредительного документа, установленного законодательством Республики Беларусь для владельца счета, удостоверенную нотариально или регистрирующим органом. При открытии текущего счета представляются два экземпляра копий учредительных документов, установленных законодательством для владельца счета, при этом на одном из них должен быть проставлен штамп регистрирующего органа, а другой удостоверен нотариально либо регистрирующим органом. Уполномоченный работник банка делает отметку об открытии текущего счета с указанием его номера, даты открытия и порядка функционирования (наименования счета) на обоих экземплярах, после чего один экземпляр, на котором проставлен штамп регистрирующего органа, возвращается владельцу счета, а второй - остается в банке в деле по оформлению счета;

4) дубликат извещения о присвоении УНН. Дубликат необходим при открытии (переоформлении) счетов. Открытие нескольких счетов в банке по одному дубликату извещения о присвоении УНН, открытие счетов по копиям, ксерокопиям дубликата извещения о присвоении УНН не допускается. Не допускается внесение каких-либо изменений в дубликат извещения о присвоении УНН при открытии счета. Дубликат извещения о присвоении УНН действителен до закрытия счета в банке;

5) справка органов Фонда социальной защиты населения Министерства труда и социальной защиты Республики Беларусь о регистрации в качестве плательщика обязательных страховых взносов и иных платежей в органах Фонда.

6) карточка с образцами подписей и оттиска печати предпринимателя, должностных лиц предприятия, имеющих право распоряжаться счетом, подлинность которых удостоверена нотариально либо вышестоящим органом и оттиском его печати. При проведении расчетов с использованием электронных расчетных документов представляется карточка открытого ключа проверки подписи, удостоверенная подписью (подписями) и печатью владельца (владельцев) личного ключа подписи;

7) справки Белорусского республиканского унитарного страхового предприятия «Белгосстрах» (по обязательному страхованию от несчастных случаев на производстве и профессиональных заболеваний (Декрет Президента РБ от 30.07.2003 №18, Постановление СМ РБ от 10.10.2003 №1294));

8) справка Министерства по налогам и сборам (о том, что организация включена в ГРН РБ и содержащая сведения о руководителе и главном бухгалтере организации);

9) ксерокопии паспортов руководителя и главного бухгалтера (две последние страницы и страница с пропиской).

Документы по открытию счета клиента проверяются лицом, наделенным данным правом в банке, на соответствие нормативным правовым актам Национального банка Республики Беларусь и иным актам законодательства Республики Беларусь и передаются руководителю банка или лицу, им уполномоченному, для решения вопроса об открытии счета. После получения разрешения на открытие счета документы представляются главному бухгалтеру, который производит открытие счета, регистрацию счета и передает карточки с образцами подписей и оттиска печати соответствующим работникам банка.

Счета регистрируются в книге регистрации открытых лицевых счетов, которая должна содержать следующие реквизиты: дату открытия счета; наименование счета; номер лицевого счета; дату закрытия счета; поле для примечаний.

Книга подлежит нумерации, шнуровке, скреплению подписями руководителя и главного бухгалтера банка или подписями лиц, ими уполномоченных, а также оттиском печати банка. Книга регистрации открытых лицевых счетов ведется на машинном носителе информации.

Необходимые документы по открытию счетов хранятся в отдельном деле для каждого клиента. Не допускаются изъятие документов из таких дел (за исключением случаев, предусмотренных законодательством Республики Беларусь), а также исправления в них. В это же дело помещается вся переписка, связанная с юридическим оформлением счетов. Каждому делу присваивается номер, соответствующий номеру счета клиента. Сохранность дел обеспечивает главный бухгалтер или лицо, им уполномоченное.

Действующие карточки с образцами подписей и оттиска печати хранятся у ответственного исполнителя и контролера.

На основании представленных документов, необходимых для открытия текущего (расчетного) счета, составляется договор текущего (расчетного) счета, в соответствии с которым одна сторона (банк) обязуется открыть другой стороне (владельцу счета) текущий (расчетный) счет для хранения денежных средств, зачисления на этот счет денежных средств, поступающих в пользу владельца счета, а владелец счета предоставляет банку право использовать временно свободные денежные средства, находящиеся на счете, с уплатой ему процентов, а также уплачивает банку вознаграждение за оказываемые ему банком услуги. При заключении договора клиенту предлагается на выбор тарифный план. В банке разработано 3 тарифных плана: «Международный», «Кассовый», «Стандартный».

Списание денежных средств, находящихся на текущем (расчетном) банковском счете без поручения (распоряжения) владельца счета допускается в случаях, предусмотренных законодательством РБ или договором. По текущему (расчетному) банковскому счету банк осуществляет следующие операции:

- зачисление поступивших на имя владельца счета денежных средств;

- перечисление со счета денежных средств иным лицам и банку;

- выдачу наличных денежных средств;

- иные операции, предусмотренные законодательством РБ или договором текущего (расчетного) банковского счета.

Банк обязан осуществлять операции по текущему (расчетному) банковскому счету в течении одного банковского дня, если иной срок не предусмотрен законодательством РБ или договором.

Кредитовый перевод.

Кредитовый перевод - банковский перевод, инициатором которого является плательщик. Кредитовый перевод осуществляется на основании представляемых в банк-отправитель платежных инструкций. Платежные инструкции при осуществлении кредитового перевода могут оформляться расчетными документами (платежным поручением, платежным требованием-поручением) или иными документами, предусмотренными нормативными правовыми актами Национального банка Республики Беларусь.

Платежные поручения применяются при осуществлении международных и внутренних банковских переводов денежных средств.

Платежные требования-поручения применяются для осуществления кредитовых переводов денежных средств в случае, если стороны по переводу являются клиентами уполномоченных банков. ЗАО «Минский Транзитный Банк» расчеты платежными требованиями-поручениями не осуществляет.

Платежное поручение - платежная инструкция, согласно которой банк-отправитель по поручению плательщика осуществляет перевод денежных средств в банк-получатель лицу, указанному в поручении (бенефициару).

Платежное поручение представляется в банк-отправитель в количестве экземпляров, определяемом банком-отправителем, но не менее двух экземпляров, за исключением случаев, указанных в настоящей Инструкции. Первый экземпляр платежного поручения заверяется оттиском печати и подписями должностных лиц плательщика согласно заявленным в банк образцам подписей и оттиска печати.

В случае осуществления внутреннего банковского перевода в белорусских рублях через систему расчетов, которая не позволяет передавать все обязательные реквизиты, клиент представляет в банк три экземпляра платежного поручения. Третий экземпляр платежного поручения после исполнения банком-отправителем платежного поручения направляется в банк-получатель для выдачи бенефициару.

Платежное требование-поручение является платежной инструкцией, содержащей требование бенефициара к плательщику оплатить стоимость поставленного по договору товара, провести платежи по другим операциям на основании направленных ему (минуя обслуживающий банк) расчетных, отгрузочных и иных документов, предусмотренных договором.

Платежное требование-поручение представляется бенефициаром непосредственно плательщику, минуя обслуживающие их банки.

Дебетовый перевод.

Дебетовый перевод - банковский перевод, инициатором которого является бенефициар. При осуществлении дебетового перевода платежные инструкции оформляются расчетными документами (платежным требованием), чеком или другими документами, предусмотренными законодательством Республики Беларусь.

Платежные требования применяются при осуществлении банковских переводов денежных средств, банком-отправителем и банком-получателем по которым являются уполномоченные банки, за исключением случаев, предусмотренных настоящей Инструкцией, международными договорами.

Платежное требование является платежной инструкцией, содержащей требование получателя денежных средств (бенефициара) к плательщику об уплате определенной суммы через банк.

Использование платежного требования для осуществления безналичных расчетов в форме банковского перевода оговаривается в договоре между бенефициаром и плательщиком, за исключением случаев, установленных законодательными актами НБ РБ.

Порядок проведения операций с расчетными документами, помещенными в картотеку.

В картотеку к внебалансовому счету 99814 "Расчетные документы, не оплаченные в срок" (далее - картотека) подлежат приему:

- платежные поручения (требования-поручения) при наличии договора между банком-отправителем и клиентом, предусматривающего возможность приема к исполнению платежных поручений (требований-поручений), в случае отсутствия (недостаточности) средств для их оплаты на текущем счете плательщика;

- платежные требования, оформленные для осуществления переводов белорусских рублей (в том числе оформленные на основании исполнительных документов) и не оплаченные (оплаченные частично) с текущего счета клиента ввиду отсутствия (недостаточности) средств;

- платежные требования, оформленные на основании исполнительных документов для осуществления переводов иностранной валюты и не оплаченные (оплаченные частично) с текущего счета клиента ввиду отсутствия (недостаточности) средств.

Срок нахождения в картотеке расчетных документов по платежам, которые в соответствии с законодательными актами Республики Беларусь производятся в первоочередном порядке, составляет 6 месяцев, по иным платежам - 1 месяц.

Более длительный срок нахождения расчетных документов в картотеке определяется в договоре между банком-отправителем и плательщиком.

Расчетные документы, подлежащие приему в картотеку, приходуются по внебалансовому счету 99814 "Расчетные документы, не оплаченные в срок" и помещаются в картотеку к указанному счету.

Учет расчетных документов по внебалансовому счету "Расчетные документы, не оплаченные в срок" ведется по плательщикам в разрезе открытых им счетов.

В случае изменения номера счета плательщика в период нахождения расчетного документа в картотеке к внебалансовому счету "Расчетные документы, не оплаченные в срок" ответственный исполнитель банка исправляет номер счета, указанный в расчетном документе. Исправление заверяется подписью ответственного исполнителя.

На всех экземплярах расчетного документа, помещенного в картотеку, проставляется штамп о помещении его в указанную картотеку.

По платежным поручениям на перечисление денежных средств в бюджет, государственные целевые бюджетные и внебюджетные фонды, Фонд социальной защиты населения Министерства труда и социальной защиты Республики Беларусь и платежным требованиям, помещенным в картотеку к внебалансовому счету "Расчетные документы, не оплаченные в срок", ответственным исполнителем банка-отправителя составляются извещения о помещении расчетного документа в указанную картотеку, которые не позднее следующего рабочего дня с даты помещения расчетного документа в картотеку направляются в банк-получатель для выдачи бенефициарам (взыскателям).

В извещении указываются: дата, номер, сумма (в соответствующих случаях - сумма акцепта) расчетного документа, помещенного в картотеку; наименование и номер счета плательщика, наименование и номер счета получателя, дата помещения расчетного документа в картотеку, дата извещения, а также иная необходимая информация. Извещение заверяется подписью ответственного исполнителя и штампом банка-отправителя.

Извещения могут быть переданы в банк-получатель в электронном виде на основании договора между банками. Данные извещения заверяются электронной цифровой подписью или тестирующим ключом банка-отправителя.

По расчетным документам, оплаченным частично до помещения в картотеку, извещения не составляются.

Оплата расчетных документов, находящихся в картотеке, осуществляется по мере поступления средств на текущий счет плательщика в порядке их оприходования по внебалансовому счету "Расчетные документы, не оплаченные в срок", если иная очередность не установлена.

4. Формирование собственного капитала банка

Состав и источники банковских ресурсов представлены на рисунке 1.

Рисунок 1. Состав и источники банковских ресурсов Рисунок 1. Состав и источники банковских ресурсов

Собственные средства коммерческого банка состоят из сформированных им фондов и прибыли, полученной банком в результате его деятельности в текущем году и на протяжении прошлых лет.

Собственный капитал банка является основой его коммерческой деятельности, обеспечивает финансовую устойчивость банка и его платежеспособность, служит источником покрытия непредвиденных расходов, являющихся следствием различных рисков банка.

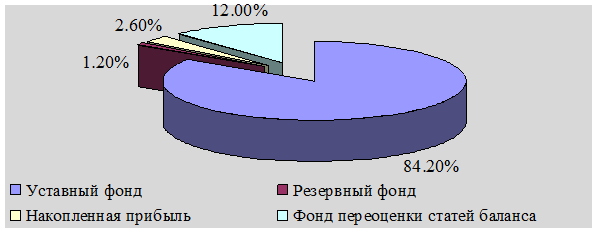

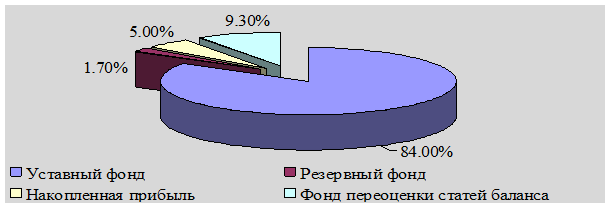

Рассмотрим состав и структуру собственного капитала ЗАО «Минский Транзитный Банк» по состоянию на 01.07.2006 г.-01.07.2008 г. Данные для анализа представлены в таблице 2.

Таблица 2. Состав и структура собственного капитала ЗАО «Минский Транзитный Банк»по состоянию на 01.07.2008 г. (млн. руб.)

| Показатели |

На 01.07.2006 г. |

На 01.07.2007 г. |

На 01.07.2008 г. |

| сумма по балансу |

удельный вес, % |

сумма по балансу |

удельный вес, % |

сумма по балансу |

удельный вес, % |

| 1. Уставный фонд |

697530,1 |

84,6 |

887836,0 |

84,2 |

1106635,0 |

84,0 |

| 2. Эмиссионные разницы |

- |

- |

- |

- |

- |

- |

| 3. Резервный фонд |

8103,1 |

1,0 |

12211,1 |

1,2 |

22442,6 |

1,7 |

| 4. Накопленная прибыль |

13449,6 |

1,6 |

26939,1 |

2,6 |

66160,2 |

5,0 |

| 5. Фонд переоценки статей баланса |

105768,5 |

12,8 |

127564,1 |

12,0 |

122691,1 |

9,3 |

| Итого: |

824851,3 |

100 |

1054550,3 |

100 |

1317928,9 |

100 |

Наибольший удельный вес в структуре собственного капитала ЗАО «Минский Транзитный Банк» занимает уставный фонд: по состоянию на 01.07.2006 г. доля уставного фонда составляла 84,6 %, на 01.07.2007 г. - 84,2 %, на 01.07.2008 г. - 84,0 %. Таким образом, по сравнению с началом анализируемого периода следует отметить снижение доли уставного фонда в структуре собственного капитала ЗАО «Минский Транзитный Банк». Аналогичную тенденцию имеет удельный вес фонда переоценки статей баланса (на 01.07.2006 г. - 12,8 %, на 01.07.2007 г. - 12,0 %, на 01.07.2008 г. - 9,3 %). Удельный вес резервного фонда и накопленной прибыли имеет тенденцию роста.

Структуры собственного капитала ЗАО «Минский Транзитный Банк» приведена на рисунках 2 - 4.

Рисунок 2. Структура собственного капитала ЗАО «Минский Транзитный Банк»по состоянию на 01.07.2006 г.

Рисунок 3. Структура собственного капитала ЗАО «Минский Транзитный Банк»по состоянию на 01.07.2007 г.

Рисунок 4. Структура собственного капитала ЗАО «Минский Транзитный Банк» по состоянию на 01.07.2008 г

Определим, за счет каких показателей изменился размер собственного капитала исследуемого банка. Данные представлены в таблице 3.

Таблица 3. Изменение состава и структуры собственного капитала ЗАО «Минский Транзитный Банк»

| Показатели |

Изменение суммы по балансу, (млн. руб.) |

Изменение удельного веса, (% пункт) |

| 1. Уставный фонд |

+218799,0 |

-0,2 |

| 2. Эмиссионные разницы |

0 |

0 |

| 3. Резервный фонд |

+10231,5 |

+0,5 |

| 4. Накопленная прибыль |

+39221,1 |

+2,4 |

| 5. Фонд переоценки статей баланса |

-4873,0 |

-2,7 |

| Итого: |

+263378,6 |

0 |

Размер собственного капитала за период с 01.07.2007 г. по 01.07.2008 г. увеличился на 263378,6 млн. руб. Структурное изменение главным образом произошло из-за изменения размера фонда переоценки статей баланса. Удельный вес данного показателя уменьшился за анализируемый период на 2,7 процентных пункта. Удельный вес таких показателей как резервный фонд и накопленная прибыль возрос на 0,5 и 2,4 процентных пункта соответственно. Уровень уставного фонда снизился на 0,2 процентных пункта.

Проведем анализ достаточности собственного капитала ЗАО «Минский Транзитный Банк».

Достаточность капитала - отношение капитала банка к общему размеру его активов. Нормативное значение данного показателя - не менее 8 %.

На 01.07.2006 г.:

824851,3 / 1565227 = 0,527 = 52,7 %.

На 01.07.2007 г.:

1054550,3 / 2525624,2 = 0,418 = 41,8 %.

На 01.07.2008 г.:

1317928,9 / 4260186,3 = 0,309 = 30,9 %.

Таким образом, достаточность собственного капитала свидетельствует о стабильности и надежности ресурсной базы ЗАО «Минский Транзитный Банк».

5. Депозитные операции

Традиционно основной объем ресурсов формируется коммерческими банками за счет привлеченных средств. Чаще всего их доля в общей сумме банковских ресурсов составляет около 70 % , а у некоторых банков может достигать 85 - 90 %.

С переходом к созданию двухуровневой банковской системы в Республике Беларусь и функционированию коммерческих банков в условиях становления рыночных отношений специфика структуры банковских пассивов сохранилась, однако существенные изменения претерпела структура привлеченных средств. В составе привлеченных ресурсов государственных банков видную роль играли средства государственного бюджета. К середине 60-х годов бюджетные средства составляли около половины ресурсов банка. Существовали две основные причины образования таких ресурсов: превышение доходов бюджета над его расходами и разрыв во времени между поступлением доходов бюджета на счета в банки и моментом их израсходования.

В настоящее время актуальной является лишь вторая причина. Особенностью является также и то, что в основном все средства бюджета сконцентрированы в Республике Беларусь в крупнейшем коммерческом банке АСБ «Беларусбанк» и лишь небольшая их доля находится у других системообразующих банков, ставших правопреемниками государственных специализированных банков республики.

Второе место в составе привлеченных ресурсов занимали средства на расчетных и текущих счетах государственных предприятий, организаций и учреждений. Формирование этой части ресурсов банка происходило в результате периодического высвобождения части средств из оборота субъектов хозяйствования, а также в результате накопления ими средств специального назначения, в основном для осуществления капитальных затрат. В настоящее время коммерческие банки привлекают средства не только государственных предприятий, но и субъектов хозяйствования иных форм собственности.

Разновидностью привлеченных ресурсов банков являются средства населения, размещенные во вклады. Кроме этого, в состав привлеченных средств в настоящее время стали входить средства индивидуальных предпринимателей.

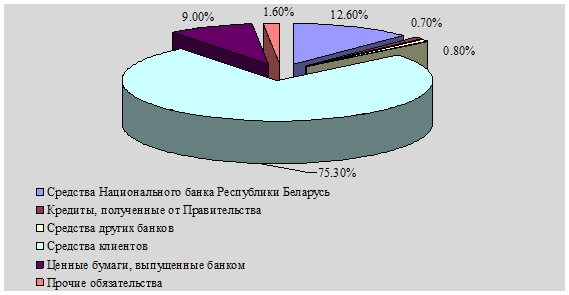

Рассмотрим состав и структуру привлеченных ресурсов ЗАО «Минский Транзитный Банк» по состоянию на 01.07.2007 г. и на 01.07.2008 г. Данные для анализа представлены в таблице 4.

Таблица 4. Состав и структура привлеченных ресурсов ЗАО «Минский Транзитный Банк»по состоянию на 01.07.2008 г. (млн. руб.)

| Показатели |

На 01.07.2007 г. |

На 01.07.2008 г. |

| сумма по балансу |

удельный вес, % |

сумма по балансу |

удельный вес, % |

| 1. Средства Национального банка Республики Беларусь |

185912,7 |

12,6 |

857355,0 |

29,1 |

| 2. Кредиты, полученные от Правительства |

10775,1 |

0,7 |

- |

- |

| 3. Средства других банков |

11126,4 |

0,8 |

284665,8 |

9,7 |

| 4. Средства клиентов |

1107588,6 |

75,3 |

1748096,6 |

59,4 |

| 5. Ценные бумаги, выпущенные банком |

132903,6 |

9,0 |

20547,3 |

0,7 |

| 6. Прочие обязательства |

22767,5 |

1,6 |

31592,7 |

1,1 |

| Итого: |

1471073,9 |

100 |

2942257,4 |

100 |

Наибольший удельный вес в структуре привлеченных ресурсов ЗАО «Минский Транзитный Банк» по состоянию на 01.07.2007 г. занимали средства клиентов - 75,3 %, средства Национального банка Республики Беларусь - 12,6 %, ценные бумаги, выпущенные банком - 9,0 %, незначительную долю в структуре привлеченных ресурсов занимают средства других банков - 0,8 % и кредиты, полученные от Правительства - 0,7 %. По состоянию на 01.01.2008 г. средства клиентов составили 59,4 %, средства Национального банка Республики Беларусь - 29,1 %, ценные бумаги, выпущенные банком - 0,7 %, средства других банков - 9,7 % и прочие обязательства - 1,1 %. Кредитов, полученных от Правительства по состоянию на 01.07.2008 г. у банка нет.

Рисунок 5. Структура привлеченных ресурсов ЗАО «Минский Транзитный Банк»по состоянию на 01.07.2007 г.

Рисунок 6. Структура привлеченных ресурсовЗАО «Минский Транзитный Банк»по состоянию на 01.07.2008 г.

Определим, за счет каких показателей изменился размер привлеченных ресурсов ЗАО «Минский Транзитный Банк». Данные представлены в таблице 5.

Таблица 5. Изменение состава и структуры привлеченных ресурсов ЗАО «Минский Транзитный Банк»

| Показатели |

Отклонения суммы по балансу, (млн. руб.) |

Отклонения удельного веса, (% пункт) |

| 1. Средства Национального банка Республики Беларусь |

+671442,3 |

+16,5 |

| 2. Кредиты, полученные от |

-10775,1 |

-0,7 |

| Правительства |

| 3. Средства других банков |

+273539,4 |

+8,9 |

| 4. Средства клиентов |

+640508 |

-15,9 |

| 5. Ценные бумаги, выпущенные банком |

-112356,3 |

-8,3 |

| 6. Прочие обязательства |

+8825,2 |

-0,5 |

| Итого: |

+1471183,5 |

0 |

Размер привлеченного капитала за период с 01.07.2007 г. по 01.07.2008 г. увеличился на 1471183,5 млн. руб. Структурное изменение главным образом произошло из-за увеличения размера средств Национального банка Республики Беларусь. Удельный вес данного показателя увеличился за анализируемый период на 16,5 %. Также следует отметить рост в процентном отношении средств других банков - на 8,9 %. Удельный вес таких показателей как кредиты, полученные от Правительства, средства клиентов, ценные бумаги, выпущенные банком и прочие обязательства снизился.

6. Межбанковские (внутрибанковские) кредитные отношения

Процедура проведения межбанковских сделок в ЗАО «Минский Транзитный Банк». Используемые термины и сокращения:

МБК - межбанковские кредиты

ОЦБДР - отдел ценных бумаг и денежных рынков Казначейства;

УР - Управление расчетов;

АО - Аналитический раздел

Таблица 6. Процедура проведения межбанковских сделок в ЗАО «Минский Транзитный Банк»

| № п/п |

Действие |

Ответственное подразделение |

Сроки исполнения |

| 1 |

2 |

3 |

4 |

| 1. |

Привлечение МБК:

1. Проведение переговоров, заключение сделки.

2. Составление Рапорта о заключении сделки, подписание уполномоченными лицами.

3. Внесение в модуль «Межбанковские кредиты», формирование МТ 320, платежных инструкций в иностранной валюте, передача рапорта в УР.

4. Сверка платежных инструкций согласно Рапорту, отсылка подтверждения по привлечению МБК, отражение по счетам бухгалтерского учета привлеченных МБК в иностранной валюте.

5. Контроль за соблюдением сроков и полнотой поступления средств согласно условиям Рапорта.

6. Контроль за своевременностью поступления подтверждения по привлечению МБК, сверка параметров сделок согласно Рапорту.

Возврат МБК:

1. Начисление процентов в ведомости начисленных процентов.

2. По национальной валюте: на основании Рапорта сделки осуществление бухгалтерских проводок по основному долгу и начисленным процентам.

3. По иностранной валюте: на основании Рапорта сделки формирование платежных инструкций на возврат основного долга и начисленных процентов.

4. Осуществление бухгалтерских проводок в иностранной валюте из отложенных документов.

5. Контроль за соблюдением сроков и полнотой возврата средств в национальной и иностранной валюте.

|

ОЦБДР

ОЦБДР

ОЦБДР

УР

ОЦБДР, УР

УР

УР

УР

ОЦБДР

УР

ОЦБДР, УР

|

В теч.30 мин.

после осуществления сделки

По сделкам более 1 дня - до 11:30 даты возврата (если иное не оговорено в рапорте); по сделкам в течение дня - после поступления

|

| средств на корсчет Банка |

| 2. |

Размещение МБК:

1. Проведение переговоров, заключение сделки, контроль за соблюдением сублимитов Казначейства.

2. Составление Рапорта о заключении сделки, подписание уполномоченными лицами.

3. Внесение в модуль «Межбанковские кредиты», формирование МТ 320, отложенных платежных инструкций.

4. Контроль за соблюдением общих лимитов при проведении сделки, контроль за соответствием полномочий лиц, подписавших Рапорт сделки.

5.Сверка платежных инструкций в соответствии с Рапортом, отсылка подтверждения по сделке, осуществление бухгалтерских проводок.

6. Контроль за соблюдением сроков и полноты возврата средств по национальной и иностранной валюте, формирование ведомости начисленных процентов, отметка в ведомости начисленных процентов о своевременности и полноте поступления начисленных процентов.

7. Контроль за своевременностью поступления подтверждения по размещенным МБК, сверка параметров сделок согласно Рапорту.

|

ОЦБДР

ОЦБДР

ОЦБДР

УР

УР

УР

УР

|

В теч.15-45 мин. после осуществления сделки

|

| 3. |

Управление платежами:

1. Позиционирование корсчета:

в нац.валюте

в ин.валюте

2. Осуществление и контроль за платежами:

в национальной валюте посредством комплекса управления платежами «ИСТОК»;

в иностранной валюте посредством S.W.I.F.T.

|

ОЦБДР,

ОЦБДР, УР

ОЦБДР

УР

|

В течение дня

|

| 4. |

В случае, когда дата заключения сделки отличается от даты валютирования:

- внесение в модуль «Условные обязательства»

(внебалансовые счета) на основании рапорта сделки;

- отслеживание сроков сделки, списание с внебалансовых счетов на основании ранее предоставленного Рапорта

|

УР

УР

|

В день даты заключения сделки

В день даты валютирования по сделке

|

| 5. |

Подготовка и подписание договоров (в случае отсутствия генерального соглашения) |

ОЦБДР |

В день заключения сделки |

| 6. |

Формирование внесистемных реестров, позволяющих отслеживать сроки платежей по обязательствам Банка |

ОЦБДР |

Ежедневно |

| 7. |

Фонд обязательных резервов (ФОР):

- подготовка отчета для НБ РБ;

- поддержание среднего остатка

- возврат из ФОР, составление и подписание Распоряжения на перечисление денежных средств в ФОР.

- перечисление в ФОР на основании Распоряжений.

|

АО

ОЦБДР

ОЦБДР

УР

|

До 6-го рабочего

дня ежемесячно

Ежедневно

По средствам в национальной валюте - по мере необходимости; по средствам в иностранной валюте - до 12 рабочего дня ежемесячно

|

| 8. |

Ежемесячное начисление процентных доходов/расходов по МБК в ведомости начисленных процентов, отражение по счетам бухгалтерского учета. |

УР |

В последний операционный день месяца |

| 9. |

Отчетность по МБК:

- для НБ РБ:

форма 1710 (на основании данных, внесенных в модуль

«Межбанковские кредиты»);

- для АО:

отчет «Средства в других банках»,

отчет «Средства других банков».

- контроль и визирование отчетов для АО.

|

УР

УР

УР

ОЦБДР

|

Ежедневно до 10:00

Ежедневно до 17:00 (но не позднее 9:00 следующего рабочего дня)

|

Национальный банк предоставляет кредиты в форме рефинансирования банков. Чтобы получить кредит у Национального банка необходимо соблюдать такие условия, как:

- соблюдать экономические нормативы, установленные НБРБ;

- своевременно и в полном объеме выполнять обязательные требования по созданию резерва;

- своевременно и в полном объеме предоставлять отчетность;

- не допускать просроченной задолженности по кредитам, предоставленным ранее Национальным банком, и процентам по ним.

Банк привлекает ломбардные кредиты от Национального банка сроком до 30 дней под залог государственных, ценных бумаг. До получения ломбардного кредита банк обязан заключить договор «ДЕПО» с уполномоченным депозитарием и перевести закладной портфель ценных бумаг со своего счета Депо на счет Депо НБ РБ. По данному кредиту не предусмотрена отсрочка платежа. При непогашении кредита НБ РБ реализует ценные бумаги, принятые в залог, а вырученные средства направляются на погашение кредита.

Однодневный кредит (овернайт) предоставляется банку для обеспечения бесперебойности расчетов. Однодневный расчетный кредит должен быть погашен на следующий за днем выдачи рабочий день. Ставка по однодневному кредиту выше ставки рефинансирования.

7. Кредитные операции

ЗАО «Минский Транзитный Банк» реализует программу кредитования малого и среднего бизнеса. В рамках данной программы для юридических лиц и индивидуальных предпринимателей Банк предоставляет кредиты по упрощенной процедуре. ЗАО «Минский Транзитный Банк» финансирует бизнес учитывая его характерные особенности, благодаря этому у нас индивидуальный подход к Клиенту при оценке его финансового состояния, гибкий подход к выбору и оценке залога, удобные схемы погашения.

В рамках данной программы Банк предлагает следующие кредитные продукты:

БИСТРО кредит

МИКРО кредит

МАЛЫЙ кредит

БИЗНЕС кредит

Коммерческая недвижимость

Кредиты свыше 10 000 USD предоставляется при наличии залога. Банком предусмотрены следующие виды залога: автотранспорт не старше 15 лет, товары в обороте, торговое или производственное оборудование, недвижимость нежилого характера, личное бытовое имущество, права по финансируемому контракту и ценные бумаги. Предмет залога остается у залогодателя. Залогодателем может выступать как сам должник, так и другое лицо.

Основные преимущества ЗАО «Минский Транзитный Банк»:

В основу технологии кредитования малого бизнеса положена международная практика предоставления кредитов в сфере малого бизнеса, что позволяет адекватно оценить финансовое состояние кредитополучателя;

Минимальные временные затраты на получение кредита;

Удобство в погашении кредита, так как погашение осуществляется аннуитетными платежами, возможность установления индивидуального графика;

Отсутствие дополнительных расходов при получении кредита - в большинстве случаев оценка залога производится специалистами нашего Банка;

Различные формы предоставления кредита: разовый кредит, возобновляемая кредитная линия.

Основные моменты, которым уделяется внимание при изучении кредитоспособности:

1) финансово-экономическое состояние клиента;

2) кредитная история;

3) рыночное положение клиента.

Виды кредитных договоров, их содержание и порядок заключения.

В соответствии с Банковским кодексом Республики Беларусь по кредитному договору банк обязуется предоставить денежные средства (кредит) другому лицу (кредитополучателю) в размере и на условиях, предусмотренных договором, а кредитополучатель обязуется возвратить кредит и уплатить проценты за пользование им.

К существенным условиям кредитного договора относятся:

- сумма кредита с указанием валюты кредита;

- проценты за пользование кредитом и порядок их уплаты;

- целевое использование кредита;

- сроки и порядок предоставления и погашения кредита;

- способ обеспечения исполнения обязательств по кредитному договору;

- ответственность кредитодателя и кредитополучателя за невыполнение условий договора.

Одной из форм обеспечения обязательств является залог. В ЗАО «Минский Транзитный Банк» предметом залога может выступать движимое и недвижимое имущество.

Договор залога должен быть обязательно зарегистрирован в соответствующем уполномоченном на то органе. Субъектам регистрации (залогодержателю и залогодателю) выдаются выписки из Единого государственного регистра о регистрации договора залога. Имущество, переданное в залог, должно быть оценено в определенном порядке, установленном законодательством. Кредитор имеет право потребовать от залогодателя застраховать предмет залога на его полную стоимость. Среди других способов обеспечения обязательств выделяют: поручительство, гарантия, страхование риска невозврата кредита и др.

Особенности кредитования в ЗАО «Минский Транзитный Банк».

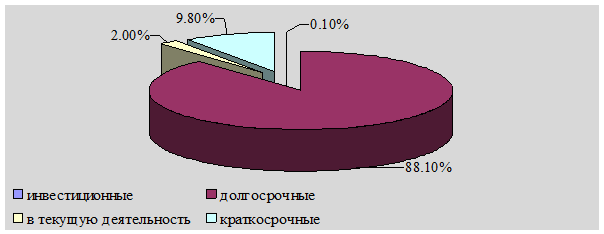

Бизнес-планом создания банка, Программой развития до 2010 года и Планом развития на 2009 год приоритетным направлением деятельности банка явилось оказание кредитной и финансовой поддержки белорусским предприятиям-экспортерам. ЗАО «Минский Транзитный Банк» предоставляет различные услуги по долгосрочному и краткосрочному кредитованию корпоративным и частным лицам. Для корпоративных клиентов - это долгосрочные и краткосрочные кредиты, кредитные линии, факторинг, лизинг, гарантии, поручительства, аккредитивы. Частным клиентам предоставляются кредиты на приобретение жилья, транспорта, потребительские нужды.

Для кредитования используются не только собственные ресурсы, но и денежные средства нерезидентов - иностранных банков.

При организации кредитной работы банк руководствуется принципами разумной осторожности и консервативности, умеренности кредитного риска, безопасности кредитных сделок. Отлажен процесс оценки кредитного риска заемщика, анализа его финансового состояния и кредитоспособности. Осуществляется оценка деловой репутации и кредитной истории кредитополучателя, анализируются основные контрагенты заемщика. Как правило, банком кредитуются предприятия, принятые на расчетно-кассовое обслуживание. Кредитование, с обеспечением в форме залога, осуществляется при наличии правовой экспертизы залога, а также четкого механизма контроля за предметом залога, его возможностью реализации в случае невозврата кредита. Соотношение оценочной стоимости залога и суммы обязательств по кредиту зависит от индивидуальных рисков и ликвидности залога по каждой конкретной сделке.

При установлении процентных ставок по кредитам банк руководствуется принципом, в соответствии с которым ставка определяется уровнем риска по кредитной сделке и конкурентоспособностью.

Начисление и уплата процентов за кредит.

ЗАО «Минский Транзитный Банк» при заключении договора с каждым конкретным кредитополучателем определяет самостоятельно размер процентов за пользование кредитом.

Стороны вправе предусмотреть в кредитном договоре порядок, при котором проценты за пользование кредитом уплачиваются полностью в день возврата кредита или равномерными взносами в период его погашения. Кредитным договором предусматривается также уплата повышенных процентов в случае непогашения кредита в срок.

Порядок формирования резерва по активам, подверженным кредитному риску, отражение в учете операций по формированию и использованию данного резерва. Отчетность о его размере и движении.

Резерв по активам, подверженным кредитному риску (далее - резерв), формируется банком в белорусских рублях. По активам в иностранной валюте возможно формирования резерва в валюте актива. Отчисления в резерв относятся на расходы банка до налогообложения и включаются в затраты в полном размере независимо от величины полученных доходов.

Формируется резерв на основании произведенной классификации активов. Критерием классификации активов является их группировка в зависимости от уровня кредитного риска (п.п. 15-18 Инструкции о порядке формирования и использования специального резерва на покрытие возможных убытков по активам банка, подверженным кредитному риску от 29.09.2004 №148):

1-ая группа - стандартные активы, резерв по которой не формируется;

2-ая группа - субстандартные активы, резерв формируется в размере 30% от общей суммы задолженности;

3-я группа - сомнительные активы, резерв - 50% от общей суммы задолженности;

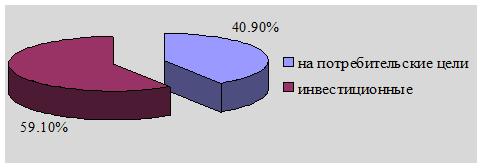

4-ая группа - безнадежные активы, резерв - 100% от общей суммы задолженности.