Московский институт

национальных и региональных отношений

Факультет: Государственное и муниципальное управление

Выпускная квалификационная Работа

на тему:

«

ПОНЯТИЕ И МЕТОДЫ КОНТРОЛЯ ФИНАНСОВЫХ РИСКОВ

»

___________________

«____»________ 2005г.

Москва - 2005 г.

Содержание

Введение

Глава 1. Теоретические основы финансового риска

§ 1.1. Понятие риска и его классификация

§ 1.2. Природа финансового риска

§ 1.3.Факторы, влияющие на уровень финансового риска

Глава 2. Процесс управления финансовым риском в организациях

§ 2.1. Алгоритм и принципы управления риском

§ 2.2. Методы снижения финансового риска

2.2.1. Диверсификация как инструмент управления финансовыми рисками

2.2.2. Страхование финансового риска

2.2.3. Хеджирование финансового риска с помощью производных инструментов

Глава 3. Практика управления финансовым риском в ЗАО «Консул»

§ 3.1. Краткая характеристика ЗАО «Консул»

§ 3.2. Финансовые риски предприятия ЗАО «Консул»

§ 3.3. Пути снижения финансовых рисков в ЗАО «Консул»

Заключение

Список использованной литературы

Введение

Никакие, даже самые лучшие прогнозы не в состоянии полностью исключить неопределенность рынка (стихии).

А где неопределенность и случайность, там не миновать риска.

Развитие мировых финансовых рынков, характеризующееся усилением процессов глобализации, интернационализации, либерализации, оказывает непосредственное влияние на всех участников мирового экономического пространства, основными членами которого являются крупные финансово-кредитные институты, производственные и торговые корпорации. Все участники мирового рынка непосредственно ощущают на себе влияние всех вышеперечисленных процессов и в своей деятельности должны учитывать новые тенденции развития финансовых рынков.

Категория «риск и доходность» составляет ядро современных концепций управления риском.

Число рисков, возникающих в деятельности многих компаний, существенно увеличилось в последние годы. Это связано с появлением новых финансовых инструментов, активно используемых участниками рынка. Применение новых инструментов хотя и позволяет снизить принимаемые на себя риски, но также связано с определенными рисками для деятельности участников финансового рынка. Поэтому все большее значение для успешной деятельности компании приобретает в настоящее время осознание роли риска в деятельности компании и способность адекватно и своевременно реагировать на сложившуюся ситуацию, принять правильное решение в отношении риска. Для этого необходимо использовать различные инструменты страхования и хеджирования от возможных потерь и убытков, набор которых в последние годы существенно расширился и включает как традиционные приемы страхования, так и методы хеджирования с использованием финансовых инструментов.

От того, насколько правильно будет выбран тот или иной инструмент, будет зависеть, в конечном счете, эффективность деятельности компании в целом.

Таким образом, актуальность темы выпускной работы определяется важностью управления финансовыми рисками в общей системе финансового менеджмента.

Научно-практическая значимость и недостаточная теоретическая и практическая разработанность вопросов управления финансовыми рисками отечественных финансово-кредитных институтов предопределили выбор темы выпускного квалификационного исследования.

Целью работы является исследования теоретических положений и практического опыта в управлении финансовыми рисками, а так же разработка на этой основе рекомендаций по снижению риска на примере конкретного предприятия.

Задача исследования состоит в четком определении рамок управления риском, исходя из целесообразности и возможностей сбора информации и её анализа для принятия управленческих решений.

Объектом исследования выступают финансовые риски, возникающие при осуществлении предпринимательства и/или финансовых сделок. Особое внимание уделяется финансовым рискам, обусловленным невыполнением договорных обязательств.

Предметом исследования является процесс управления финансовыми рисками, с целью их минимизации, а так же снижения потерь за счет выбора оптимального метода управления риском. В процессе управления особое место уделяется: выявлению риска; оценке финансового риска; факторам, влияющим на финансовый риск; выбору методов управления риском; применению выбранного метода; оценке результатов.

Практическая значимость проведенного исследования состоит в возможности применения полученных выводов и рекомендаций в практике управления финансовыми рисками на предприятии ЗАО «Консул».

Источниками получения информации по данному вопросу являлись отечественная и в большей степени зарубежная литература, периодические издания, методические и практические пособия, нормативно-правовая база РФ, ресурсы Интернета.

Структура работы. Цель работы и поставленные задачи исследования определили структуру выпускной квалификационной работы, которая состоит из введения, основной части, включающей три главы, заключения, списка использованной литературы. Каждая глава основной части посвящена решению конкретной задачи, а именно, определению сущности и содержание риска, природе возникновения финансовых рисков, процессу управления финансовыми рисками, а так же методам снижения на практике конкретного предприятия. В работе содержится 1 диаграмма, 10 рисунков и 1 таблица.

Глава 1. Теоретические подходы к определению финансового риска

§ 1.1. Понятие риска и его классификация

Рассматривая сущность и содержание риска, сейчас уже нет необходимости доказывать, что успех предпринимателя, бизнесмена, менеджера в значительной степени зависит от понимания отношения к риску. Эта проблема вызывает особый интерес и заслуживает всестороннего изучения.

Риск - это экономическая категория. Как экономическая категория он представляет собой возможность совершения события, которое может повлечь за собой три экономических результата: отрицательный (проигрыш, ущерб, убыток); нулевой; положительный (выигрыш, выгода, прибыль).

Анализ экономической литературы, посвященной проблеме риска, показал, что среди исследователей нет единого мнения относительно определения и однозначного понимания сущности риска. Это объясняет, в частности, многоаспектностью этого явления, практически полным игнорированием его нашим хозяйственным законодательством в реальной экономической практике и управленческой деятельности. Кроме того, риск - это сложное явление, имеющее множество несовпадающих, а иногда противоположных реальных основ. Это обуславливает возможность существования нескольких определений риска с разных точек зрения.

Остановимся на следующем определении риска, которое, на мой взгляд, наиболее полно отражает понятие «риск».

Риск - это деятельность, связанная с преодолением неопределенности в ситуации неизбежного выбора, в процессе которого имеется возможность количественно и качественно оценить вероятность достижения предполагаемого результата, неудачи и отклонения от цели[1]

.

Анализ многочисленных определений риска позволил выявить основные моменты, которые являются характерными для рисковой ситуации, такие как:

• случайный характер событий, которые определяет, какой из возможных исходов реализуется на практике (наличие неопределенности);

• наличие альтернативных решений;

• известны или можно определить вероятности исходов и ожидаемые результаты;

• вероятность возникновения убытков или вероятность получения дополнительной прибыли.

Следует отметить, что разница между риском и неопределенностью относится к способу задания информации и определяется наличием (в случае риска) или отсутствием (при неопределенности) вероятностных характеристик неконтролируемых переменных. В отмеченном смысле эти термины употребляются в математической теории исследования операций, где различают задачи принятия решений при риске и соответственно в условиях неопределенности.

Если существует возможность качественно и количественно определить степень вероятности того или иного варианта, то это и будет ситуация риска.

Таким образом, ситуация риска (рискованная ситуация) - это разновидность неопределенности, когда наступление событий вероятно и может быть определено, т.е. в том случае объективно существует возможность оценить вероятность событий, возникающих в результате совместной деятельности партнеров по производству, контрдействий конкурентов или противников, влияние природной среды на развитие экономики, внедрение достижений науки в народное хозяйство и т.д.

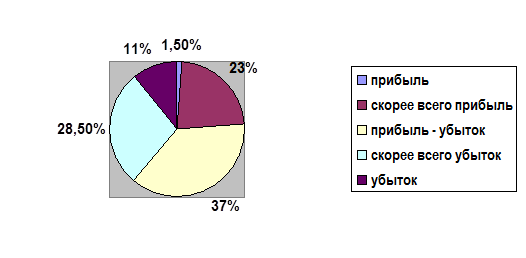

Результаты ответов на вопрос «С чем связано для Вас понятие риск?», данные 121 представителями средних предприятий Германии, приведены ниже на диаграмме.

Диаграмма 1. «Ассоциации к понятию «риск»[2]

.

В литературе существует три основные точки зрения, признающие или субъективную, или объективную, или субъективно-объективную природу риска. По моему мнению, наиболее правильный подход - это субъктивно-объективный. Т.к. риск всегда связан с выбором определенных альтернатив с расчетом вероятности их результата - в этом проявляется его субъективная сторона. Вместе с тем, величина риска не только субъективная, но и объективная, поскольку она является формой качественно-количественного выражения реально существующей неопределенности.

Отмечу, что существование риска, как неотъемлемого элемента экономического процесса, а так же специфика используемых в этой сфере управленческих воздействий привела к тому, что управление риском в ряде случаев стало выступать в качестве самостоятельного вида профессиональной деятельности. Этот вид деятельности выполняют профессиональные институты специалистов, страховые компании, а так же финансовые менеджеры, менеджеры по риску, специалисты по страхованию.

Риском можно управлять, т.е. использовать различные меры, позволяющие в определенной степени прогнозировать наступление рискового события и принимать меры к снижению степени риска. Эффективность организации управления риском во многом определяется классификацией риска, которую я рассмотрю.

Вопросы классификации рисков представляют довольно сложную проблему, что обусловлено их многообразием.

Под классификацией рисков следует понимать их распределение на отдельные группы по определенным признакам для достижения определенных целей. Научно обоснованная классификация рисков позволяет четко определить место каждого риска в их общей системе. Она создает возможности для эффективного применения соответствующих методов и приемов управления риском. Каждому риску соответствует свой прием управления риском.

Классификационная система рисков включает в себя категории, группы, виды, подвиды и разновидности рисков.

В зависимости от возможного результата (рискового события)

риски можно подразделить на 2 большие группы: чистые и спекулятивные. Особенностью чистых рисков (purerisk), их иногда называют статистическими или простыми, заключается в том, что они практически всегда несут в себе потери для предпринимательской деятельности.

Спекулятивные риски (speculativerisk), которые называют также динамическими или коммерческими, несут в себе либо потери, либо дополнительную прибыль для предпринимателя. Их причинами могут быть изменение курсов валют, изменение конъюнктуры рынка, изменение условий инвестиций и др.

В зависимости от основной причины возникновения рисков

, они делятся на следующие категории:

• природно-естественные риски -

это риски, связанные с проявлением стихийных сил природы: землетрясение, наводнение, буря, пожар, эпидемия и т.п.;

• экологические рискисвязаны с наступлением гражданской ответственности за нанесение ущерба окружающей среде;

• политические риски -

это возможность возникновения убытков или сокращения размеров прибыли, являющихся следствием государственной политики.

К политическим рискам относятся:

невозможность осуществления хозяйственной деятельности вследствие военных действий, революции, обострения внутриполитической ситуации в стране, национализации, конфискация товаров и предприятий и т.п.;

введение отсрочки (моратория) на внешние платежи на определенный срок ввиду наступления чрезвычайных обстоятельств (забастовка, война);

неблагоприятное изменение налогового законодательства;

запрет или ограничение конверсии национальной валюты в валюту платежа.

• транспортные риски связаны с перевозками грузов различными видами транспорта;

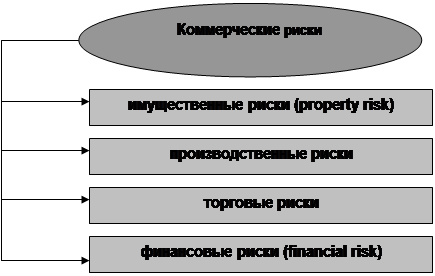

Коммерческие риски представляют собой опасность потерь в процессе финансово-хозяйственной деятельности. Они означают неопределенность результата от данной коммерческой сделки. По структурному признаку коммерческие риски делятся

на: имущественные, производственные, торговые и финансовые (рис. 1).

• имущественные риски (propertyrisk) -

это риски от потери имущества предпринимателя по причинам от него не зависящим (кража, диверсия, халатность, перенапряжение технической и технологической систем);

• производственные риски -

это риски, связанные с убытком от остановки производства вследствие воздействия различных факторов, и прежде всего, с гибелью или повреждением основных и оборотных фондов (оборудование, сырье, транспорт и т.п.), а также риски, связанные с внедрением в производство новой техники и технологии.

• торговые риски зависят от убытков по причине задержки платежей, не поставки товара, отказа от платежа в период транспортировки товара и т.п.

• финансовые риски (financialrisk) связаны с вероятностью потерь финансовых ресурсов (т.е. денежных средств). Определение финансового риска более подробно я рассмотрю немного дальше.

Рис. 1. Коммерческие риски

Естественно анализ классификационных признаков, видов и подвидов риска можно продолжить, но это в основном приведет к очередному перечислению мнений различных исследователей и специалистов, что не даст ответа на основной вопрос - какой подход, какая классификация являются основной, в какой степени она будет способствовать снижению степени риска.

§ 1.2. Природа финансового риска

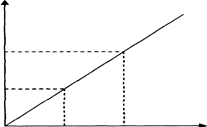

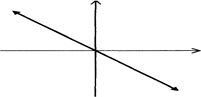

Для понимания природы финансового риска фундаментальное значение имеет связь риска и прибыли. Предприниматель проявляет готовность идти на риск в условиях неопределенности, поскольку наряду с риском потерь существует возможность дополнительных доходов. Хотя ясно, что получение прибыли предприниматель не гарантировано, вознаграждением за затраченное им время, усилия и способности могут оказаться, как прибыть, так и убытки. На рисунке 2 показана зависимость прибыли и риска[3]

.

Рис 2.Зависимостьприбыли от риска

Можно выбрать решение, содержащее меньше риска (г 1 = 0), но при этом меньше будет и получаемая прибыль (П 1), а при самом высоком риске г 3 прибыль имеет наиболее высокое значение, равное П 3.

Следует заметить, что предприниматель вправе частично переложить риск на других субъектов экономики, но полностью избежать его он не может. Справедливо считается: кто не рискует, тот не выигрывает. Иными словами, для получения экономической прибыли предприниматель должен осознанно пойти на принятие рискового решения. Способность рисковать - один из путей успешной деятельности предпринимателя.

Большинство фирм, компаний добиваются успеха, становятся конкурентоспособными на основе инновационной экономической деятельности, связанной с риском. Рисковые решения, рисковый тип хозяйствования приводит к более эффективному производству, от которого выигрывают и предприниматели, и потребители, и общество в целом. Этим финансовый риск выполняет инновационную функцию.

Защитная функция риска проявляется в том, что если для предпринимателя риск - естественное состояние, то нормальным должно быть и терпимое отношение к неудачам. Предприниматель должен быть уверен, что возможная ошибка (риск) не может скомпрометировать ни его дело, ни его имидж, так как она произошла вследствие не оправдавшего себя, хотя и рассчитанного риска.

Наличие риска предполагает необходимость выбора одного из возможных вариантов решений, в связи с чем лицо, принимающее решение (ЛПР), в процессе принятия решения анализирует все возможные альтернативы, выбирая наиболее рентабельные и наименее рискованные. В зависимости от конкретного содержания ситуации риска альтернативность обладает различной степенью сложности. Поэтому в сложных экономических ситуациях для выбора оптимального решения используются специальные методы анализа. Следовательно, можно выделить и аналитическую функцию предпринимательского риска.

Функции финансового риска позволяют сделать вывод, что, несмотря на значительный потенциал потерь, который несет в себе риск, он является и источником возможной прибыли. Поэтому основной задачей предпринимателя является не отказ от риска вообще, а выборы решений, связанных с риском на основе объективных критериев, а именно: до каких пределов может действовать предприниматель, идя на риск.

Рассматривая схему рисков на рисунке 1, мы видим, что составной частью коммерческих рисков является финансовые риски. Отмечу, что финансовые риски - это спекулятивные риски, для которых возможен как положительный, так и отрицательный результат. Их особенностью является вероятность наступления ущерба в результате проведения таких операций, которые по своей природе являются рискованными.

К основным видам финансовых рисков относят риски, связанные с:

изменением покупательной способности денег;

изменение спроса на продукцию предприятия;

привлечением заемных средств в качестве источников финансирования;

вложением средств в ценные бумаги;

капитальными вложениями (инвестиционные риски).

Финансовые риски подразделяются на два вида:

риски, связанные с покупательной способностью денег;

риски, связанные с вложением капитала (инвестиционные риски).

К первой группе относят:

• инфляционные риски,

которые обусловлены обесцениванием реальной покупательной способности денег, при этом предприниматель несет реальные потери;

• дефляционный риск связан с тем, что при росте дефляции происходит падение уровня цен, ухудшение экономических условий предпринимательства и снижение доходов;

• валютные риски связаны с изменением валютных курсов, они относятся к спекулятивным рискам, поэтому, при потерях одной из сторон в результате изменения валютного курсов, другая сторона, как правило, получает дополнительную прибыль и наоборот;

• риск ликвидности связан с потерями при реализации ценных бумаг или других товаров из-за изменения оценки их качества и потребительской стоимости.

Инвестиционные риски (относятся ко второй группе

) связаны с возможностью недополучения или потери прибыли в ходе реализации инвестиционных проектов, они включают в себя следующие подвиды рисков:

• риск упущенной выгоды заключается в том, что возникает финансовый ущерб в результате неосуществления некоторого мероприятия (например, страхование, хеджирование, инвестирование и т.п.);

• риск снижения доходности может возникнуть в результате уменьшения размера процентов и дивидендов по портфельным инвестициям, по вкладам и кредитам.

Портфельные инвестиции связаны с формированием инвестиционного портфеля и представляют собой приобретение ценных бумаг и других активов.

Термин «портфельный» происходит от итальянского «Portofoglio» в значении совокупности ценных бумаг, которые имеются у инвестора.

Риск снижения доходности включает в себя следующие разновидности:

процентный риск,

возникающий у коммерческих банков, кредитных учреждений, инвестиционных институтов в результате превышения процентных ставок, выплачиваемых по привлеченным средствам, над ставками по представленным кредитам. К процентным рискам относятся так же риски потерь, которые могут понести инвесторы в связи с изменением дивидендов по акциям, процентных ставок на рынке по облигациям, сертификатам и другим ценным бумагам;

кредитный риск,

возникающий в случае неуплаты заемщиком основного долга и процентов, причитающихся кредитору. К кредитному риску относится также риск такого события, при котором эмитент, выпустивший долговые ценные бумаги, окажется не в состоянии выплачивать проценты по ним или основную сумму долга.

Кредитный риск может быть так же разновидностью рисков прямых финансовых потерь, к которым так же относятся:

биржевые риски -

представляют собой опасность потерь от биржевых сделок. К этим рискам относятся: риск неплатежа по коммерческим сделкам, риск неплатежа комиссионного вознаграждения брокерской фирмы и т.п.;

селективные риски (от лат. selectio - выбор, отбор) - это риски неправильного выбора способа вложения капитала, вида ценных бумаг для инвестирования в сравнении с другими видами ценных бумаг при формировании инвестиционного портфеля;

риск банкротства -

представляет собой опасность в результате неправильного выбора способа вложения капитала, полной потери предпринимателем собственного капитала и неспособности его рассчитываться по взятым на себя обязательствам. В результате предприниматель становится банкротом.

Взаимосвязь между основными участниками финансовой системы, включающей в себя рынки, посредников, фирмы, представляющие финансовые услуги, и т.п., наглядно отображена на рисунке 3 [4]

, который представляет собой диаграмму движения финансовых потоков.

Средства через разные элементы структуры финансовой системы перетекают от компаний, имеющих излишки финансовых средств, к тем у кого наблюдается дефицит этих средств. Некоторые финансовые потоки направлены от одних экономических субъектов (с избыточными средствами) к другим (с дефицитом) через финансовых посредников, например через банки. В то же самое время другие перемещаются, минуя этих посредников, т.е. через финансовые рынки.

Подобно перемещению денежных ресурсов с помощью финансовой системы, перемещаются и риски. В финансовой системе существуют посредники, например страховые компании, которые специализируются на деятельности, связанной с перемещением риска. Они взимают с клиентов, которые хотят понизить степень своих рисков, специальные страховые премии и передают их инвесторам, которые за определенное вознаграждение согласны оплачивать страховые требования и нести риск.

Рис. 3. Финансовые потоки

Финансовый риск - это вероятность наступления ущерба в результате проведения каких-либо операций с финансово-кредитной и биржевой сферах, совершения операций с фондовыми ценностями, т.е. риск, вытекающий из природы этих операций[5]

.

К финансовым рискам можно так же отнести риск наступления косвенного (побочного) финансового ущерба (неполучения или недополучения прибыли) в результате наступления страхового события - остановки производства (торговли) из-за утраты, повреждения застрахованного имущества. Этот риск угрожает прежде всего производственным предприятиям.

Финансовые риски косвенно связаны с имущественным страхованием и распространяются в основном на финансово-кредитную и биржевую сферы. При этом есть одно исключение: к финансовым рискам можно отнести риск неплатежа по потребительскому кредиту, где одним из субъектов страхования может являться физическое, а не юридическое лицо.

Существует много связанных с финансово-кредитной сферой рисков, которые нельзя в полной мере отнести к финансовым рискам. Таковы, например, риски убытков, вызванных:

мошенничеством банковских служащих;

принятием банком фальшивых денежных знаков;

подделкой или утратой различных ценных бумаг;

подделкой чеков, векселей, кассовых ордеров;

кражей, уничтожением или повреждением находящихся в помещении денежных знаков, драгоценных камней, металлов, ценных бумаг, страховых полисов, и т.д.

Названные риски хотя и связаны с финансово-кредитной сферой, относятся скорее всего к финансовым, а не к имущественным, но их страхование имеет большое значение для коммерческих банков и должно получить широкое распространение.

Коммерческие и финансовые риски являются основными видами предпринимательских рисков и образуют особую категорию рисков, обладающих определенными признаками и свойствами. Учет этих рисков, подробный анализ и создание эффективной системы управления позволяют избежать некоторых отрицательных последствий для предпринимателей.

В международной практике менеджмент финансовых рисков получил большое распространение при осуществлении предприятиями международных связей. Финансовый риск, по определению Клауса Штокера, - это риск, который напрямую влияет на финансовую сферу предприятия, т.е. на потоки доходов и расходов, а так же на существующие требования и обязательства.

§ 1.3. Факторы, влияющие на уровень финансового риска

Исследование факторов, влияющих на уровень рисков, преследует цель выявить уровень управляемости отдельными видами рисков, а так же определить пути возможной нейтрализации их негативных последствий.

При анализе финансового риска определяются факторы риска, которые можно классифицировать по категориям и признакам:

а) степени влияния на предпринимательскую деятельность фирмы, зависящей от вида этой деятельности (производственная, коммерческая, инвестиционная, инновационная, банковская и т.д.) и соответствующих ей рисков;

б) степени управляемости фирмой (фирмы управляемые, мало управляемые, хорошо управляемые);

в) характеру воздействия на риск;

г) источнику возникновения рисковых факторов (внешняя среда, качество хозяйствования)

Главные факторы, определяющие уровень рискованности хозяйственной деятельности в России и во многом неблагоприятно сказывающиеся на результатах предпринимательской активности основной массы бизнесменов - внешние.

Среди внутренних факторов, можно выделить основные: некомпетентность, отсутствие опыта, знаний и оперативной деловой активности, авантюризм, чрезмерная доверчивость в отношениях с партнерами, стремление в сиюминутной выгоде в ущерб развитию и т.д. Между тем, ни в государственной системе, не в специализированных частных фирмах, ни у иностранных спонсоров наши предприниматели пока, как правило, не могут получать качественные консультации.

Более жесткий и непредсказуемый фактор - неопределенность векторов экономической реформы. Государство пока ведет такую финансовую, кредитную, валютную, структурную политику, которая способна поставить на грань банкротства любого, даже самого способного и квалифицированного предпринимателя. Невозможно, конечно учесть все рисковые факторы, но вполне реально выделить главные из них по результатам воздействия на тот или иной вид предпринимательской деятельности. Система основных факторов приведена на рисунке 4[6]

.

| Факторы, определяющие уровень риска |

| Внешние |

Внутренние |

| Прямого действия |

Косвенного действия |

Объективные |

Субъективные |

нестабильность,

противоречивость

законодательства

|

нестабильность политических условий |

непредвиденные изменения в процессе производства (выход из строя техники, её моральное устарение) |

ошибки при реализации рисковых решений

|

| непредвиденные действия государственных органов |

нестабильность социальных условий |

финансовые проблемы внутри фирмы |

смерть, болезнь сотрудника

|

| нестабильность экономической (финансовой, налоговой, внешнеэкономической) политики |

непредвиденные изменения в отрасли предпринимательской деятельности

|

отсутствие механизма мотивации

|

низкое качество управленческих, рабочих кадров и специалистов

|

| непредвиденные изменения конъюнктуры внутреннего и внешнего рынка непредвиденные действия конкурентов |

непредвиденные изменения экономической обстановки в регионе

|

разработка, внедрение новых технологий, способ организации труда и т.д.

|

малокомпетентная работа управленческих служб

|

| коррупция и рэкет |

стихийные силы природы и климат

|

стихийные бедствия локального характера

|

несоблюдение договоров со стороны руководства фирмы

|

| Революционные скачки в научно-техническом прогрессе |

непредвиденные изменения в международной обстановке

|

непредвиденные изменения во внутрихозяйственной деятельности |

непредвиденные изменения во взаимоотношениях с

хозяйствующими

партнерами

|

непредвиденные изменения экономической обстановки в стране |

недостаток бизнес-информации в фирме |

отсутствие у персонала способности к риску

|

| отсутствие службы маркетинга |

ошибки при принятии решений |

Рис. 4. Основные факторы, влияющие на уровень финансового риска

При этом необходимо правильно ответить на 2 вопроса: Какой эффект обуславливает то или иное рисковое событие, каково его влияние на результат? Велика ли вероятность его наступления?

Деление факторов риска на внутренние и внешние имеет важное значение для оценки рисков и их минимизации. Как правило, внешние факторы с большим трудом поддаются анализу и влиянию со стороны экономического субъекта, чем внутренние.

Факторы риска по возможности влияния на них со стороны экономического субъекта

можно разделить на 3 группы: нерегулируемые, слабо регулируемые, условно регулируемые.

К нерегулируемым относятся внешние факторы, являющиеся отражением природной и социально-экономической среды функционирования предприятия.

К слабо регулируемым - все остальные факторы. Внутренняя среда предприятия в большой степени поддается управлению, но полностью элемент неопределенности исключить нельзя и здесь. Поэтому внутренние факторы риска определяются как условно регулируемые.

Все вышеперечисленные факторы подробно рассматриваются в литературе, однако существуют и другие факторы, которые не вошли в схему 4. Это фактор времени и налогообложения.

Учет фактора времени при экономических расчетах обусловлен тем, что при оценке экономической эффективности принимаемых решений как эффект, так и затраты могут быть распределены во времени. Очень часто возникает необходимость учета фактора времени при определении капитальных вложений и расходов, связанных с проектированием, созданием и эксплуатацией новой техники и прогрессивных технологий.

Влияние фактора времени следует учитывать, исходя из двух точек зрения:

из-за наличия инфляционных процессов, связанных с обесцениванием денег, необходимо учитывать покупательную способность денег, которая является различной в различные моменты времени при равной номинальной стоимости;

из-за обращения денежных средств в виде капитала и получения дохода с оборота, ибо один и тот же капитал имеющий большую скорость оборота, обеспечит большую величину дохода.

Следует отметить, что фактор времени усиливает действие фактора неопределенности.

Еще одним не мало важным фактором, влияющим на уровень финансового риска, является фактор налогообложения в рыночном равновесии. Этот фактор следует отнести к категории неуправляемых внешних факторов.

Чаще всего изменение размеров налогов вызывает изменение в спросе. Если налог уменьшается, то предпринимателю выгоднее снижать цену, ибо это вызовет увеличение спроса и как следствие - увеличение выручки.

В условиях рыночной экономики налоговые ставки и льготы весьма часто подвергаются корректировке. К сожалению, эти корректировки не содержат необходимых научно обоснованных решений. Поэтому к изменениям и дополнениям, внесенным в налоговые ставки и льготы, на предприятиях, объединениях и в организациях относятся негативно. Реализация изменений и дополнений налоговых ставок и льгот на практике неудовлетворительна.

Как уже отмечалось, спрос на товар и предложение как значимые факторы, измеряющие риск, зависят от цен, доходов потребителей. Поэтому при анализе изменений степени риска могут потребоваться исследования зависимости интенсивности, роста или снижения предложения и спроса от изменения других факторов.

Глава 2. Процесс управления финансовым риском в организациях

§ 2.1. Алгоритм и принципы управления риском

Процесс выработки компромисса, направленного на достижение баланса между выгодами от уменьшения риска и необходимыми для этого затратами, а так же принятия решения о том, какие действия для этого следует предпринять (включая отказ от каких бы то ни было действий), называется управление риском.

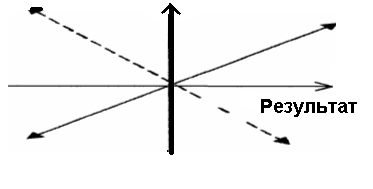

Управление рисками - управленческая деятельность, направленная на классификацию рисков, идентификацию, анализ и оценку, разработку путей защиты от риска. Основные этапы процесса управления рисками приведены на рисунке 5[7]

.

Рис. 5. Общая схема процесса управления риском

Начальным этапом процесса управления риском является анализ риска, имеющий целью получение необходимой информации о структуре, свойствах объекта и имеющихся рисках. Анализ рисков подразделяется на два взаимно дополняющих друг друга вида: качественный, главная задача которого состоит в определении факторов риска и обстоятельств, приводящих к рискованным ситуациям, и количественный, позволяющий вычислить размеры отдельных рисков и риска проекта в целом.

Качественный анализ

предполагает: идентификацию (установление) всех возможных рисков; выявление источников и причин риска; выявление практических выгод и возможных негативных последствий, которые могут наступить при реализации содержащего риск решения. В процессе качественного анализа важное значение имеет как полное выявление и идентификация всех возможных рисков, так и выявление возможных потерь ресурсов, которые сопровождают наступление рисковых событий.

Количественный анализ предполагает численную оценку рисков, определение их степени и выбор оптимального решения. Количественная оценка вероятности наступления отдельных рисков и то, во что они могут обойтись, позволяет выделить наиболее вероятные по возникновению и весомые по величине потерь риски, которые будут являться объектом дальнейшего анализа для принятия решения о целесообразности реализации ситуации.

Выявление риска - состоит в определении того, каким видам риска наиболее подвержен объект анализа. Для эффективного выявления риска необходимо рассматривать проблему риска в целом, с учетом всех факторов, влияющих на него.

В настоящее время применяется ряд методов оценки финансового риска, которые можно условно разделить на:

статистический;

аналитический;

метод аналогий;

метод экспертных оценок и экспертных систем.

Статистические методы,

применяемые для оценки риска - это дисперсионный, регрессионный и факторный анализ. К достоинствам этого класса методов относят определенную универсальность. Недостатки же их проистекают из самой сути статистических исследований - необходимость иметь большую базу данных, сложности и неоднозначности полученных выводов, определенных трудностей при анализе динамических рядов и т.д. Для целей расчета рисков хозяйственной деятельности эти методы применяются относительно редко. Однако в последнее время некоторую популярность приобрел метод кластерного анализа, с помощью которого удается получить данные, пригодные для использования.

Аналитические методы применяются наиболее часто. Достоинство их в том, что они достаточно хорошо разработаны, просты для понимания и оперируют несложными понятиями. К таким методам относятся: метод дисконтирования, анализ окупаемости затрат, анализ безубыточности производства, анализ чувствительности, анализ устойчивости.

При использовании метода дисконтирования корректируется норма дисконта на коэффициент риска, который получается методом экспертных оценок. Недостаток метода в том, что мера риска определяется субъективно. Применение метода окупаемости затрат заключается в расчете срока окупаемости проекта.

Аналогичен методу окупаемости затрат метод безубыточности, только в отличие от первого в нем определяется точка безубыточности проекта, т.е. метод безубыточности является граничным для метода окупаемости. Применение метода анализа чувствительности факторов на результирующие технико-экономические показатели инвестиционного проекта. Методу расчета чувствительности близок один из статистических методов - метод факторного анализа. В нем так же определяется степень влияния различных факторов на результирующий показатель.

Методом анализа устойчивости определяется изменение основных экономических показателей проекта при неблагоприятном изменении различных факторов. Например, исследуется величина возможной прибыли при изменении цен на сырье и материалы, необходимые для производства продукта. Под устойчивостью в экономике подразумевается способность некоторой экономической системы сохранять свою работоспособность после воздействия на нее неблагоприятных факторов.

Метод аналогий.

Название этого метода говорит о том, что прогноз финансового состояния проекта, риск его реализации определяются в соответствии с некоторым аналогичным проектом, который был реализован ранее. При этом предполагается, что экономическая система, в рамках которой реализуется проект, так же ведет себя аналогичным образом.

Метод экспертных оценок и экспертных систем.

Хотя два этих метода объединены в один раздел, это в корне различные методы.

Метод экспертных оценок основан на интуиции и практических знаниях специально подобранных людей - экспертов. В ходе работы происходит опрос экспертов (могут применяться различные методы опроса) и на основе этого опроса строится прогноз инвестиционного проекта. При надлежащем подборе экспертов и оптимальной организации их работы это один из самых точных и надежных методов. Трудность заключается в механизме подбора экспертов и организации их работы - устранение конфликтных ситуаций между экспертами, определение рейтинга каждого эксперта, правильной постановке вопроса исследования и т.д.

В отличие от метода экспертных оценок, который основан на интуиции экспертов, метод экспертных систем базируется на специально программно-математическом обеспечении для ЭВМ. Этот метод разработан относительно недавно. Программное обеспечение его включает базу данных, базу знаний, интерфейс. В базе данных собраны всевозможные сведения об объекте исследования. В базе знаний - правила, которые описывают различные ситуации, возникающие при эволюции исследуемого объекта. Интерфейс - это система связей, специальное программное обеспечение, которое позволяет человеку, работающему с экспертной системой, задавать вопросы по интересующему его предмету и получать ответы, смоделированные ЭВМ. В настоящее время экспертные системы быстро развиваются. Это программы ЭВМ, моделирующие действия эксперта-человека при решении задач узкой предметной области на основе накопленных знаний, составляющей базу знаний.

Основной недостаток всех этих методов расчета риска заключается в том, что они оперируют конкретными, детерминированными значениями коэффициентов риска. Коэффициенты рассчитываются либо методом экспертных оценок, либо каким-то другим способом. Их рассмотрения исключается случайная составляющая процесса эволюции экономической ситуации на рынке товаров и услуг. Однако игнорирование этой составляющей иногда приводит к неверным результатам. Таким образом, для корректной оценки риска финансово-хозяйственной деятельности необходимо исследовать не только детерминированное изменение рыночной ситуации, но и ее стохастическое изменение. От детерминированных моделей следует переходить к вероятностным моделям прогнозирования рыночной ситуации.

Этап принятия решений подразумевает возможность сформировать общую стратегию управления всем комплексом рисков, когда определяются требуемые финансовые и трудовые ресурсы, происходит постановка и распределение задач среди менеджеров, осуществляется анализ рынка соответствующих услуг, проводятся консультации со специалистами.

Процесс непосредственного воздействия на риск представлен условно тремя основными способами: снижением, сохранением и передачей риска.

В системе управления риском важная роль принадлежит правильному выбору мер предупреждения и минимизации риска, которые в значительной мере определяют ее эффективность. Они состоят из средств разрешения рисков и приемов снижения степени риска.

Средствами разрешения рисков являются:

Избежание риска

- это сознательное решение не подвергаться определенному виду риска. Но это удается не всегда.

Предотвращение ущерба

сводится к действиям, предпринимаемым для уменьшения вероятности потерь и для минимизации их последствий. Такие действия могут предприниматься до того, как ущерб был нанесен, во время нанесения ущерба и после того, как он случился.

Принятие риска

состоит в покрытии убытков за счет собственных ресурсов. Иногда это происходит само собой, например, человек не подозревает о существовании риска или не обращает на него внимания. Бывают случаи, когда люди осознанно решают пойти на риск. В частности, некоторые отказываются от медицинской страховки, предпочитая в случае заболевания жертвовать на лечение часть заработанных средств.

Перенос риска

состоит в перенесении риска на других лиц. Продажа рискованных ценных бумаг кому-то другому и приобретение страхового полиса -примеры такой стратегии управления риском. Другой пример: вы не предпринимаете никаких действий, чтобы избежать риск, и рассчитываете, что нанесенный ущерб будет покрыт за чей-то счет.

Вслед за решением о том, как поступать с выявленным риском, следует переходить к реализации выбранных приемов. Главный принцип, которого следует придерживаться на этом этапе управления риском, сводится к минимизации затрат на реализацию избранного курса действий. Другими словами, если вы решили вложить деньги в приобретение акций, следует сравнить, чьи услуги вам обойдутся дешевле - компании по управлению взаимным фондом или брокера.

Снижение степени риска - это сокращение вероятности объема потерь. Для этого существует не мало методов. Наиболее общими, широко используемыми и эффективными методами предупреждения и снижения риска являются: диверсификация; страхование; лимитирование средств; приобретение дополнительной информации о выборе и результатах. Первые два метода подробно я рассмотрю чуть позже. Остановимся на последних двух.

Лимитирование - это установление лимита, т.е. предельных сумм расходов, продажи, кредита и т.п. Лимит является наиболее популярным инструментом управления рисками в банке. Хозяйствующими субъектами он применяется при продаже товаров в кредит, предоставлении займов, определении сумм вложения капитала и т.п.

Зачастую, именно установление лимитов на те или иные виды операций понимается под управлением риска. Однако, в данном процессе важно придерживаться некоторой выбранной единой стратегии, не позволяя процессу лимитирования операций банка сорваться в хаотическое и порой бессмысленное ограничение проводимых операций.

Лимит

представляет собой количественное ограничение, накладываемое на некие характеристики операций банка[8]

. Лимит необходим в тех случаях, когда при проведении операций в расчет в силу тех или иных причин не принимаются необходимые характеристики рискованности банковских операций. Причинами для установления лимита могут служить:

техническая невозможность оценивать риски непосредственно при проведении операций. Так при заключении сделки межбанковского кредитования оценить состояние заемщика практически невозможно.

недостаточная заинтересованность бизнес подразделений банка в следовании выбранной стратегии управления рисками - «конфликт интересов» между акционерами и сотрудниками бизнес подразделений.

Лимитирование нецелесообразно, если принятие решений относительно проведения операций осуществляется с учетом необходимых оценок риска. Например, для банка с небольшим кредитным портфелем не обязательно лимитирование операций коммерческого кредитования, т.к. риск можно оценить и в процессе рассмотрения кредитной заявки, утверждения кредита кредитным комитетом и высшим руководством банка.

Существуют следующие разновидности лимитирования:

позиционные лимиты - ограничение характеристик отдельных вложений в те или иные активы, позиций на определенных рынках, определенных портфелей;

структурные (долевые) лимиты - ограничения на долю тех или иных активов, пассивов, позиций, требований и обязательств в балансе организации или некотором портфеле. В отличие от позитивных лимитов структурные лимиты не теряют актуальности при изменении валюты баланса организации;

лимиты кредитного риска;

лимиты финансового результата "stop-loss" - жесткое ограничение фактически возникающих убытков по портфелю или позиций. Установление данных лимитов, как правило, производится в тесной связке с позиционными лимитами.

Информация играет важную роль. Финансовому менеджеру часто приходится принимать рисковые решения, когда результаты вложения капитала не определены и основаны на ограниченной информации. Если бы у него была более полная информация, то он мог бы сделать более точный прогноз и снизить риск. Это делает информацию товаром, причем очень ценным. Инвестор готов заплатить за полную информацию.

Стоимость полной информации рассчитывается как разница между ожидаемой стоимостью какого-либо приобретения или вложения капитала, когда имеется полная информация, и ожидаемой стоимостью, когда информация не полная.

Все вышеперечисленные методы широко известны и подробно рассмотрены в литературе, но их обоснование и анализ с математической точки зрения являются недостаточно полными.

Контроль и корректировка результатов реализации выбранной стратегии происходит на основе новой информации, поступающей от менеджеров. Контроль может выражаться в выявлении новых обстоятельств, изменяющих уровень риска, передаче этих сведений страховой компании, наблюдении за эффективностью работы систем обеспечения безопасности и т.д.

Рассмотренная схема процесса управления риском является лишь общей схемой. Характер и содержание перечисленных выше этапов и работ, используемые методы их выполнения в значительной степени зависят от специфики предпринимательской деятельности и характера возможных рисков.

Среди четырех приемов управления риском, перечисленных ранее, перенос части или всего риска на других лиц относится к тем видам риска, где финансовая система играет самую большую роль. Самый главный метод переноса риска - это просто продажа активов, которые представляют собой его источник. Например, владелец дома подвержен, как минимум, трем видам риска: пожару, стихийному бедствию и возможному падению цен на недвижимость. Продав дом, его владелец избавляется от всех трех видов риска.

Однако есть вероятность, что некто не может или не хочет продавать рисковые активы. В такой ситуации можно управлять этими видами риска, только другими способами. Например, если домовладелец застраховался от пожара и стихийного бедствия, то он принимает на себя только риск падения цен на недвижимость.

Различают три метода переноса риска

, называемые тремя схемами переноса риска, это: диверсификация, страхование и хеджирование

. Их я и рассмотрю более подробно в параграфах 2.2.1 - 2.2.3.

Теория и практика управления риском выработала ряд основополагающих принципов, которым следует руководствоваться. Принципы управления финансовыми рисками приведены на рисунке 6[9]

.

В соответствии с принципами финансовой предосторожности необходимо:

не рисковать, если есть такая возможность;

не рисковать большим ради малого;

думать о последствиях риска;

не рисковать больше, чем это может позволить собственный капитал;

держать риск под контролем;

разделять риск среди желающих (партнеров, акционеров) и по видам деятельности;

создавать резервы (финансовые и производственные, запасы).

Рис. 6. Принципы управления финансовыми рисками

Действие принципа «не рисковать большим ради малого» предполагает, что прежде чем принять решение о внедрении мероприятия, содержащего риск, необходимо соизмерить ожидаемый результат (отдачу) с возможными потерями, которые понесет предприниматель в случае наступления рискового события.

Реализация правила «не рисковать больше, чем это может позволить собственный капитал» означает, что прежде, чем принять решение о рисковом вложении капитала, финансовый менеджер должен:

определить максимально возможный объем убытка по данному риску;

сопоставить его с объемом вкладываемого капитала:

сопоставить его со всеми собственными финансовыми ресурсами и определить, не приведет ли потеря этого капитала к банкротству данного инвестора.

Объем убытка от вложения капитала может быть равен объему данного капитала, чуть меньше или больше его.

При прямых инвестициях объем убытка, как правило, равен объему венчурного капитала.

Инвестор вложил 1 млн. руб. в рисковое дело. Дело прогорело. Инвестор потерял 1 млн.

Однако с учетом снижения покупательной способности денег в условиях инфляции объем потерь может быть больше, чем сумма вкладываемых денег. В этом случае объем возможного убытка следует определять с учетом индекса инфляции. Инвестор вложил 1 млн. руб. в рисковое дело в надежде получить через год 5 млн. руб. Дело прогорело. Если через год деньги не вернули, то объем убытка следует считать с учетом индекса инфляции (например, 220%), т.е. 2,2 млн. руб. (2,2 х 1). При прямом убытке, нанесенном пожаром, наводнением, кражей и т.п., размер убытка больше прямых потерь имущества, так как оно включает еще дополнительные денежные затраты на ликвидацию последствий убытка и приобретение нового имущества.

При портфельных инвестициях, т.е. при покупке ценных бумаг, которые можно продать на вторичном рынке, объем убытка обычно меньше суммы затраченного капитала.

Реализация принципа «необходимо думать о последствиях риска» требует, чтобы предприниматель, зная максимально возможную величину убытка, определил бы, к чему она может привести, какова вероятность риска, и предпринял бы решение об отказе от риска (т.е. от мероприятия), о принятии риска на свою ответственность или о передаче риска на ответственность другому лицу.

В стратегии управления финансовых рисков применяется ряд правил, основными из которых являются следующие:

максимум выигрыша;

оптимальное сочетание выигрыша и величины риска;

оптимальная вероятность результата.

Максимум выигрыша означает, что из возможных вариантов решений, содержащих риск, выбирается тот, который обеспечивает максимальный результат (доход, прибыль и т.д.) при минимальном и приемлемом для предпринимателя риске.

Сущность правила оптимальной вероятности результата заключается в том, что из всех вариантов, обеспечивающих приемлемую для предпринимателя вероятность получения положительного результата, выбирается тот, у которого выигрыш максимальный.

Таким образом, соблюдая вышеперечисленные принципы и правила, целью предпринимательства является получение наибольшей прибыли при оптимальном, приемлемом соотношении прибыли и риска.

§ 2.2. Методы снижения финансового риска

2.2.1. Диверсификация как инструмент управления финансовыми рисками

Один из наиболее эффективных приемов управления рисками - это диверсификация.

Под диверсификацией понимается процесс распределения инвестиционных средств между различными объектами вложения капитала, которые непосредственно не связаны между собой, с целью снижения степени риска и потерь доходов[10]

. Диверсификация является наиболее обоснованным и относительно менее издержкоемким способом снижения степени финансового риска.

Диверсификация выражается во владении многими рисковыми активами, вместо концентрации всех капиталовложений только в одном из них. Поэтому диверсификация ограничивает нашу подверженность риску, связанному с одним-единственным видом активов.

Рассмотрим, например, диверсификацию рисков в сфере бизнеса. Предположим, что мы склоняемся к тому, чтобы вложить 100000 у.е. в биотехнологии, поскольку считаем, что появление новых, основанных на генной инженерии, препаратов связано с возможностью получить большой доход в течение ближайших нескольких лет. Если мы вложим 100000 у.е. исключительно в одну из компаний, которая разрабатывает новый препарат, то наши инвестиции в биотехнологии концентрируются, а не диверсифицируются.

Диверсификация вложений может быть выполнена индивидуальным инвестором как на фондовом рынке (самостоятельно или с помощью финансовых посредников), так и путем прямых инвестиций. Вот как мы можем диверсифицировать свои инвестиции в биотехнологии: инвестировать в несколько компаний, каждая из которых производит только один новый препарат; инвестировать в одну компанию, которая производит много различных препаратов; инвестировать во взаимный фонд, который владеет акциями многих компаний, выпускающий новые препараты.

Теперь проиллюстрируем, как диверсификация уменьшает наш риск. Для этого сравним две ситуации: в первой мы вложили 100000 у.е. в разработку одного нового препарата, во второй - по 50000 у.е. в разработку двух разных препаратов. Предположим, что в обеих ситуациях в случае успеха мы получаем в четыре раза больше, чем вложили, а в случае неудачи теряем всю инвестированную сумму. Тогда, вложив 100000 у.е. в разработку единственного препарата, мы получим либо 400000 у.е., либо вообще ничего. Если мы диверсифицировали свои вложения, инвестировав по 50000 у.е. в два препарата, то результат, в принципе, не отличается от первой ситуации, - либо мы получаем 400000 у.е., либо ничего (если неудача постигнет разработчиков обоих препаратов). Однако здесь существует определенная, допустим, средняя, вероятность того, что неудачным будет один препарат, а второй все же добьется успеха. При таком исходе событий мы получим 200000 у.е. (другими словами, сумма в 50000 у.е., которую мы вложим в успешный препарат, увеличится в четыре раза, а деньги, инвестированные во второй препарат, будут потеряны).

Диверсификация - это рассеивание инвестиционного риска. Однако она не может свести инвестиционный риск до нуля. Это связано с тем, что на предпринимательство и инвестиционную деятельность хозяйствующего субъекта оказывают влияние внешние факторы, которые не связаны с выбором конкретных объектов вложения капитала, и, следовательно, на них не влияет диверсификация.

Внешние факторы затрагивают весь финансовый рынок, т.е. они влияют на финансовую деятельность всех инвестиционных институтов, банков, финансовых компаний, а не на отдельные хозяйствующие субъекты.

К внешним факторам относятся процессы, происходящие в экономике страны в целом, военные действия, гражданские волнения, инфляция и дефляция, изменение учетной ставки Банка России, изменение процентных ставок по депозитам, кредитам в коммерческих банках, и т.д. Риск, обусловленный этими процессами, нельзя уменьшить с помощью диверсификации.

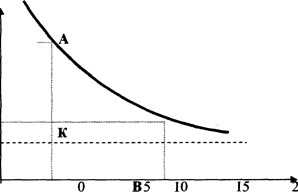

Таким образом, риск состоит из двух частей: диверсифицируемого и недиверсифицируемого риска. Рассмотрим их на рисунке 7[11]

.

На рисунке величина АВ показывает объем общего риска, который состоит из диверсифицируемого риска (АК) и недиверсифицируемого риска (KB).

Объем риска, руб.

0 0

Число объектов рассеивания риска, ед.

Рис. 7. Зависимость объема (или степени) риска от диверсификации

Приведенная графическая зависимость показывает, что расширение объектов вложения капитала, т.е. рассеивания риска, от 5 до 15 позволяет легко и значительно уменьшить объем риска с величины ОР1 до величины ОР2.

Диверсифицируемый риск,

называемый еще несистематическим, может быть устранен путем его рассеивания, т.е. диверсификацией.

Недиверсифицируемый риск,

называемый еще систематическим, не может быть уменьшен диверсификацией.

Причем исследования показывают, что расширение объектов вложения капитала, т.е. рассеивания риска, позволяет легко и значительно уменьшить объем риска. Поэтому основное внимание следует уделить уменьшению степени недиверсифицируемого риска.

С этой целью зарубежная наука разработала так называемую «портфельную теорию». Частью этой теории является модель увязки систематического риска и доходности ценных бумаг (Capital Asset Pricing Model - САРМ)[12]

.

Информация играет важную роль в риск-менеджменте. Финансовому менеджеру часто приходится принимать рисковые решения, когда результаты вложения капитала не определены и основаны на ограниченной информации. Если бы у него была более полная информация, то он мог бы сделать более точный прогноз и снизить риск. Это делает информацию товаром, причем очень ценным. Инвестор готов заплатить за полную информацию.

Стоимость полной информации рассчитывается как разница между ожидаемой стоимостью какого-либо приобретения или вложения капитала, когда имеется полная информация, и ожидаемой стоимостью, когда информация неполная.

Диверсификация предполагает включение в финансовую схему различных по своим свойствам активов. Чем их больше, тем в силу больших чисел, значительнее (из-за взаимопогашения рисков-уклонений) их совместное влияние на ограничение риска.

Применение фирмой диверсифицированного портфельного подхода на рынке ценных бумаг позволяет максимально снизить вероятность неполучения дохода. Например, приобретение инвестором акций пяти разных акционерных обществ вместо акций одного общества увеличивает вероятность получения им среднего дохода в 5 раз и соответственно в 5 раз снижает степень риска.[13]

Эффект диверсификации представляет собой в сущности единственно разумное правило работы на финансовом и других рынках. Этот же эффект воплощен в народной мудрости - «не клади все яйца в одну корзину». Принцип диверсификации гласит, что нужно проводить разнообразные, несвязанные друг с другом операции, тогда эффективность окажется усредненной, а риск однозначно уменьшится.

При сравнении, после свершившегося, размеров прибыли, полученной инвесторами с диверсифицированными вложениями, и теми, кто этого не делал, выясняется, что самые крупные доходы получили представители второй группы. Но среди них и больше всего тех, кто понес самые значительные потери. Если вы диверсифицировали инвестиции, то ваши шансы попасть в обе группы снижаются.

Конечно, каждому хочется сорвать самый большой куш и прослыть гением. Но для этого приходится принимать решение, основываясь на предположениях, результатом которого будет либо большой доход, либо большие убытки. Возможно, лучше все же выбрать некий средний вариант.

При применении этого правила нужно быть осторожным. Так, нельзя отказываться от некоррелированности операций. Возможна и следующая ситуация.

Среди операций есть ведущая, с которой все остальные находятся в положительной корреляционной связи. Тогда риск операции «среднее арифметическое» не уменьшается при увеличении числа суммируемых операций.

При составлении операции из все большего числа операции риск растет весьма незначительно. Оставаясь близко к нижней границе рисков составляющих операций, а эффективность каждый раз равна среднему арифметическому составляющих эффективностей.

Принцип диверсификации применяется не только для усреднения операций, проводимых одновременно, но в разных местах (усреднение в пространстве), но и проводимых последовательно во времени, например, при повторении одной операции во времени (усреднение во времени).

Вполне разумной является стратегия покупки акций какой-нибудь стабильно работающей компании 20-го января каждого года. Неизбежные колебания курса акций этой компании благодаря этой процедуре усредняются и в этом проявляется эффект диверсификации.

Теоретически эффект диверсификации только положителен - эффективность усредняется, а риск уменьшается.

2.2.2. Страхование финансового риска

Наиболее важным и самым распространенным приемом снижения степени риска является страхование риска.

Сущность страхования выражается в том, что инвестор готов отказаться от части доходов, лишь бы избежать риска, т.е. он готов заплатить за снижение риска до нуля.

Для страхования характерны целевое назначение создаваемого денежного фонда, расходование его ресурсов лишь на покрытие потерь в заранее оговоренных случаях; вероятностный характер отношений; возвратность средств. Страхование как метод управления риском означает два вида действий: 1) перераспределение потерь среди группы предпринимателей, подвергшихся однотипному риску (самострахование); 2) обращение за помощью к страховой фирме.

Теперь поясню некоторые термины[14]

.

Страхователь (или застрахованный) - физическое или юридическое лицо, уплачивающее денежные (страховые) взносы и имеющее право по закону или на основе договора получить денежную сумму при наступлении страхового случая.

Страховщик -

организация (юридическое лицо), проводящая страхование, принимающая на себя обязательство возместить ущерб или выплатить страховую сумму, а так же ведающая вопросами создания и расходования страхового фонда (в международной практике так же используется термин - андеррайтер).

Стреловая сумма -

денежная сумма, на которую застрахованы материальные ценности (в имущественном страховании), жизнь, здоровье, трудоспособность (в личном страховании). Выплата страховой суммы называется страховым возмещением.

Страхование представляется выгоднейшим мероприятием с точки зрения уменьшения риска, если бы не страховой платеж. Иногда, страховой платеж составляет заметную часть страховой суммы и представляет собой солидную величину.

Страхование представляет собой совокупность экономических отношений между его участниками по поводу формирования за счет средств денежных взносов целевого страхового фонда и использования его для возмещения ущерба и выплаты страховых сумм.

Страхованию подлежит большинство чистых рисков (но не все из них), а спекулятивные риски, вообще говоря, не страхуются.

Нестрахуемый риск - это риск, страхования которого избегает большинство страховых компаний из-за того, что вероятность связанных с ним убытков почти непредсказуема. Страховые компании всегда неохотно, если не сказать больше, рассматривают возможность сотрудничества в случаях, когда риск связан с акциями правительства или общей экономической ситуацией. Такие неопределенные факторы, как изменение законодательства и экономические колебания, выходят за рамки страхования.

К нестрахуемым рискам относятся:

рыночные риски (факторы, которые могут привести к потере собственности или дохода, такие как: сезонные или циклические изменения цен, безразличия потребителей, изменение моды и т.д.);

политические риски (опасность возникновения таких событий, как: смена правительства, война, ограничения свободной торговли, необоснованные или чрезмерные налоги, ограничения свободной торговли валюты и. т.д.);

производственные риски (опасность таких факторов, как: неэкономическая работа оборудования, нехватка сырьевых ресурсов и т.д.);

личные риски (безработица, бедность вследствие развода и т.д.)

Иногда, нестрахуемые риски становятся страхуемыми, когда набирается достаточно данных для точной оценки предстоящих убытков.

Страхуемый риск - это риск, уровень допустимых убытков для которого легко определим, и потому страховая компания готова их возместить.

К страхуемым рискам относятся:

имущественные риски - опасность возникновения убытков от бедствия, которые приводят к прямой потере собственности, к косвенной потере собственности.

личные риски - опасность возникновения потерь в результате: преждевременной смерти, нетрудоспособности, старости.

риски, связанные с юридической ответственностью - опасность возникновения потерь из-за пользования автомобилем, пребывания в здании, рода занятий, производства товаров, профессиональных ошибок.

О хеджировании риска говорят в тех случаях, когда действие, принятое для снижения риска понести убытки, одновременно приводит и к невозможности получить доход.

Страхование предполагает выплату страхового взноса, или премии (цены, которую вы платите за страховку) с целью избежать убытков.

Между хеджированием и страхованием существует фундаментальное различие. В случае хеджирования вы устраняете риск понести убытки, отказываясь от возможности получить доход. В случае страхования вы платите страховой взнос, устраняя тем самым риск понести убытки, но сохраняете возможность получить доход.

В соответствии с действующим законодательством, под страхованием финансовых рисков понимается совокупность видов страхования, предусматривающих обязанности страховщика по страховым выплатам в размере полной или частичной компенсации потери доходов (дополнительных расходов), вызванных следующими событиями:

а) остановка производства или сокращение объема производства в результате оговоренных событий;

б) потеря работы;

в) непредвиденные расходы;

г) неисполнение договорных обязательств контрагентом застрахованного лица, являющегося кредитором по сделке;

д) понесенные застрахованным лицом судебные расходы (издержки);

е) иные события.

Различают два вида страхования рисков:

1 - Самострахование, когда фирма создает определенный резерв денежных средств, из которых покрываются возможные убытки;

2 - Обращение к страховой компании, фирме.

Проведенный мною анализ показал, что средний и малый бизнес практически не охвачен страхованием: меры по снижению рисков пока популярны лишь у крупных производственных и финансовых структур. Страхование рисков в крупных и известных страховых компаниях, имеющих высокую степень надежности и эффективную перестраховочную политику, становится характерным для крупных российских предприятий. Причем, чем крупнее страховая компания-партнер и чем более она узнаваема и уважаема в западных деловых кругах, тем меньше возникает препятствий на переговорах при заключении контрактов.

При выборе страховой компании-партнера в крупном российском бизнесе используется несколько схем[15]

:

• кэптивы.

Предприятия предпочитают иметь комплексную страховую защиту одной страховой компании или одной группы страховых компаний. Как правило, в данном случае речь идет о страховании в дочерней или аффилированной страховой компании. Подобные схемы достаточно часто критикуются в прессе, что совершенно справедливо по отношению к средним предприятиям, создающим собственных страховщиков, руководствуясь лишь одной целью - оптимизировать налогообложение.

В крупном российском бизнесе ситуация может быть и другой: финансовая устойчивость страховой компании достигается не только за счет качественной перестраховочной политики, но и за счет заявления почти всеми кэптивами политики диверсификации страхового портфеля и выхода на конкурентные рынки.

• страхование у нескольких страховщиков.

Крупные промышленные холдинги, не имеющие «собственных страховщиков», предпочитают сотрудничать сразу с несколькими компаниями. А сотрудничество с одной крупной универсальной страховой компанией существенно распространено лишь среди средних и небольших предприятий.

• тендеры.

Выбор страховщиков на тендерах, проводимых как при помощи брокерских фирм, так и собственными силами, постепенно становится привычным делом для российского рынка. Зачастую тендеры проводят даже те предприятия, которые уже имеют дочерние страховые компании. Работа в условиях жесточайшей конкуренции постепенно становится нормой для российского рынка страховых услуг.

Наиболее популярным видом страхования у крупных компаний остается страхование ответственности предприятий - источников повышенной опасности. Второй по степени востребованное страховой услугой по-прежнему остается имущественное страхование. Активно развиваются страхование грузов, страхование транспорта и страхование строительно-монтажных работ.

Лидером рынка страхования финансовых рисков крупного российского бизнеса является «РЕСО-Гарантия», РОСНО, «Ингосстрах» и «АльфаСтрахование».

К сожалению, большинство компаний, специализирующихся на страховании крупного бизнеса, либо очень скупо рассказывают о своих успехах в этом направлении, либо вовсе молчат о них.

В страховании среднего и малого бизнеса, ни о каком комплексном подходе к минимизации рисков бизнеса говорить не приходится: финансовые риски не страхуются вообще, имущественные риски - очень ограниченно, а «вынужденно купленные» полисы страхования ответственности к реальному страхованию вообще не имеют никакого отношения. Поэтому, я решила рассмотреть практику зарубежного страхования кредитных и инвестиционных рисков.

В зарубежной практике страхования, кредитное страхование часто затрагивает различные сферы деятельности и переплетается с другими видами страхования. В зависимости от места и причин возникновения кредитного риска можно выделить следующие виды кредитного страхования[16]

:

страхование потребительского кредита;

страхование коммерческого (товарного, торгового) кредита;

страхование банковского кредита;

страхование экспортного кредита;

страхование вексельного кредита.

Большой интерес у меня вызвало страхование банковского кредита, которое я решила изучить более подробно.

Страхование банковского кредита подразделяется на два вида:

Страхование риска непогашения кредита.

Страхование ответственности заемщика за непогашение кредита.

Объектом, подлежащим страхованию, по первому виду является ответственность всех или отдельных заемщиков (физических или юридических лиц) перед банком за своевременное и полное погашение кредитов и процентов за пользование кредитами в течение срока, установленного в договоре страхования. Страхователь находится перед выбором: страховать сумму выданного кредита с процентами или же только сумму основного долга; страховать ответственность всех заемщиков, которым ранее были выданы кредиты, или ответственность каждого в отдельности. Как правило, в современных российских условиях, в условиях нестабильности экономической ситуации, целесообразно страховать сумму кредита с процентами по каждому заемщику в отдельности. Однако следует учитывать тот факт, что при страховании всех кредитов достигается автоматизм ответственности страховой организации, и по таким договорам устанавливается льготная тарифная ставка.

Договор страхования риска непогашения кредитов заключается между страховыми компаниями (страховщики) и банками, а так же другими кредитными организациями (страхователи). По договору страхования страховщик выплачивает страхователю возмещение в размере от 50% до 90% суммы не погашенного заемщиком кредита и процентов по нему.

Ответственность страховщика возникает, если страхователь не получил обусловленную кредитным договором сумму в течение определенного времени после наступления срока платежа, предусмотренного кредитным договором (по правилам страховых компаний, от 10 до 20 дней), или срока, установленного банком при невыполнении заемщиком условий кредитного договора. Конкретный предел ответственности страховщика и срок наступления его ответственности устанавливается договором страхования.

Договор страхования заключается на основе письменного заявления страхователя и справки-рассчета, составленных в 2-х экземплярах. Одновременно страхователь представляет:

копию кредитного договора вместе со всеми относящимися к нему документами;

документы, подтверждающие возможность кредитования, т.е. обеспеченность кредита;

копию заключения по проведению технико-экономической экспертизы проекта освоения производства или проведения коммерческой операции и другие документы, которые могут иметь существенное значение для суждения о степени риска;

копии учредительных документов, регистрационное свидетельство, финансовая отчетность заемщика и другие документы по просьбе страховой компании.

Страховая компания до заключения договора страхования изучает представленные документы с целью выяснения наличия гарантий возврата средств заемщиком по полученному кредиту и обеспечения финансовой устойчивости страховых операций. Если будет установлено, что выдача кредита осуществляется без достаточных гарантий, то страховщик может установить более высокую тарифную ставку или даже отказать банку в заключении договора страхования или установить срок, по истечении которого кредитное учреждение обязано вернуть страховщику сумму в размере остатка задолженности заемщика по кредитному договору в соответствии с особыми условиями договора страхования.

Страховщик на основании представленных документов исчисляет страховые платежи по каждому заемщику в отдельности и в целом по договору страхования, исходя из сумм непогашенной задолженности и установленных тарифных ставок. Страховые платежи по краткосрочным кредитам (выданные на срок менее одного года) уплачиваются единовременно; по долгосрочным кредитам, представляемым единовременно, годовая сумма платежей уплачивается в один или два срока.

Договор риска непогашения кредита вступает в силу со дня, следующего за днем уплаты первого страхового платежа.

Страховая сумма устанавливается пропорционально определенному в договоре страхования проценту ответственности страховщика, исходя из всей суммы задолженности, подлежащей возврату по условиям договора.

Период страхования риска непогашения отдельных кредитов устанавливается исходя из сроков возврата кредита. При страховании всех выданных кредитов договор страхования риска непогашения кредитов заключается на один год.

Тарифная ставка зависит от ряда факторов:

срока пользования кредитом;

суммы кредита и величины процентной ставки;

уровня риска;

вида обеспечения.

И в каждом конкретном случае определяется страховой организацией. В соответствии с заключением экспертов, определяющих окончательную степень риска, при установлении ставки возможно применение понижающих или повышающих коэффициентов. При использовании соответствующего поправочного коэффициента тарифная ставка определяется путем умножения основной ставки на коэффициент. Например, при заключении договора страхования риска непогашения кредита, выданного на 3 месяца, учитывая отсутствие залога и возможное объявление должника несостоятельным, возможно применение максимального размера повышающего коэффициента (например, 5,0). При базовой тарифной ставке 1,2 окончательная тарифная ставка составит 6% (1,2 х 5).

В отличие от страхования непогашения кредитов, договор страхования ответственности заемщиков за непогашение кредита заключается между страховой компанией (страховщики) и предприятиями и организациями (страхователи). Объектом страхования является ответственность заемщика перед банком, выдавшим кредит, за своевременное и полное погашение кредита, либо за погашение кредитов, включая процент за пользованием кредита. Основные правила и условия страхования ответственности заемщиков за непогашение кредитов в целом аналогичны правилам и условиям страхования риска непогашения кредита. Договор страхования заключается на основании письменного заявления страхователя, составленного в 2-х экземплярах. Одновременно с заявлением страхователь представляет копию кредитного договора и справку о сроках погашения кредита. Страховщик на основании представленных документов исчисляет страховые платежи, исходя из страховой суммы и установленных тарифных ставок. Страховые платежи должны быть уплачены единовременно.

В соответствии с ГК РФ договорная ответственность может быть застрахована только стороной кредитором (ст. 932).

Ответственность страховой организации возникает, если страхователь не возвратил банку-кредитору обусловленную кредитным договором сумму в течение трех дней после наступления срока платежа, предусмотренного кредитным договором, без факта его пролонгации (продления). Страхованию подлежит не вся ответственность заемщика, а определенная ее часть (от 50 до 90%).

Остальная доля ответственности возлагается на самого страхователя. Страховая сумма устанавливается пропорционально определенному в договоре страхования проценту ответственности страховщика, исходя из всей суммы задолженности, подлежащей возврату по кредитному договору.

При заключении договоров страхования риска непогашения кредитов с банками и договоров страхования ответственности заемщиков за непогашение кредитов с предприятиями и организациями независимо от их организационно-правовой формы страховые организации должны учитывать финансовое состояние и репутацию заемщика с точки зрения его платежеспособности.

Существует множество методик анализа финансового положения клиента. В практике американских банков, применяется система «5С», где критерии отбора клиентов обозначены словами, начинающимися на букву «си»[17]

:

Character -

характер заемщика (его репутация, степень ответственности, готовность и желание погашать долг). Банк стремится получить психологические портрет заемщика, используя для этого персональное интервью с ним, досье из личного архива, консультации с другими банками и фирмами и прочую доступную информацию.

Capacity

-

финансовые возможности, т.е. способность погасить кредит (определяются с помощью тщательного анализа его доходов и расходов и перспектив изменения их в будущем).

Capital -

капитал, имущество. Банк большое внимание уделяет акционерному капиталу фирмы, его структуре, соотношению с другими статьями активов и пассивов, а так же обеспечению займа –

Collateral

(обеспечение), его достаточности, качеству и степени реализуемости залога в случае непогашения ссуды.

Conditions -

общие экономические условия. Общие условия, определяющие деловой климат в стране и оказывающие влияние на положение, как банка, так и заемщика: состояние экономической конъюнктуры, наличие конкуренции со стороны других производителей аналогичного товара, налоги, цены на сырье и т.д.

Одна из целей кредитных работников банка заключается в том, чтобы выразить в цифрах (квантифицировать) указанные критерии применительно к каждому конкретному случаю. На основе этого будет принято взвешенное решение относительно кредитоспособности заемщика, целесообразности выдачи ему кредита, ценовых и неценовых условий этого кредита и т.д.

В рамках дилеммы «риск - доходность» заемщики, имеющие более слабые финансовые позиции (а, следовательно, более подверженные риску), должны платить за кредит больше, чем более надежные заемщики.

Страхование финансовых инвестиций. Финансовые инвестиции представляют собой покупку активов в виде ценных бумаг, как долевых, так и долговых, которые будут приносить инвестору не только прибыль, но и гарантировать ему определенный уровень безопасности вложения средств. На развитом финансовом рынке устанавливается устойчивая градация рисковости и прибыльности ценных бумаг. Считается, например, что наиболее рискованными являются спекулятивные обыкновенные акции, которые, однако, приносят владельцу доход 15-20%. К категории высоко рисковых ценных бумаг принадлежат так же обыкновенные акции быстро растущих компаний (доход 10-12%).

К ценным бумагам с умеренным риском относятся обыкновенные акции, высоко котирующихся на бирже (доход по ним составляет 8-10%), ценные бумаги взаимных инвестиционных фондов со сбалансированным портфелем - доход 7-8%, конвертируемые акции с фиксированным дивидендом - 6-10%, конвертируемые облигации - приносят доход их владельцу 5-10%.

К ценным бумагам с низкой степенью риска относятся муниципальные и государственные облигации, приносящие их владельцу доход менее 4-6%.