СОДЕРЖАНИЕ

Введение

Глава 1. Теоретические основы банковского обслуживания физических лиц

1.1 Понятие и виды банковских операций

1.2 Особенности банковских операций с физическими лицами

Глава 2. Особенности обслуживания физических лиц в КБ «БФГ-Кредит»

2.1 Общая характеристика банка

2.2 Организация обслуживания физических лиц в КБ «БФГ-Кредит»

Глава 3. Совершенствование обслуживания физических лиц

3.1 Создание эффективной системы взаимодействия с клиентами

3.2 Возможности использования новых услуг в КБ «БФГ-Кредит»

Заключение

Список литературы

Приложения

Введение

С переходом к системе рыночных отношений в банковском деле одной из актуальных становится проблема детального изучения роли и места банковских услуг населению в общей совокупности операций коммерческих банков, причин появления и развития новых услуг, а также их влияния на показатели доходности и ликвидности банков. Поиски ответов на эти вопросы будут способствовать развитию банковского дела в нашей стране, более полному удовлетворению потребностей населения в банковских услугах. Эволюция стандартного набора банковских услуг такова, что постепенно под влиянием многих факторов (не только конкуренции, но и освоения новой технологии, изобретения нового банковского продукта и др.) на рынке происходит как рост их объема, так и расширение их состава. Рынок розничных услуг коммерческих банков как в целом по России, так и в московском регионе в настоящее время является одним из наиболее динамично растущих и перспективных бизнес-направлений. Специалистам известно, что рынок банковских услуг для юридических лиц уже поделен между банками, и основная конкуренция между ними разворачивается в последние годы за привлечение средств физических лиц. В конкурентной борьбе банки прибегают к различным формам и методам привлечения средств физических лиц. В частности, развиваются вклады с короткими сроками привлечения, так называемые «короткие деньги». Некоторые банки предоставляют вкладчику возможность снимать проценты по вкладу ежеквартально, ежемесячно и даже ежедневно; принимают вклады со сложными процентами, с начислением процентов с учетом инфляции.

Целью

работы является исследование организации деятельности коммерческого банка по обслуживанию физических лиц.

Исходя из этой цели, были поставлены следующие задачи

:

- раскрыть понятие банковских операций, их виды и особенности;

- проанализировать состояние и тенденции развития операций коммерческих банков по обслуживанию физических лиц в России на современном этапе;

- провести анализ обслуживания физических лиц в КБ «БФГ-Кредит»;

- предложить пути совершенствования обслуживания физических лиц в КБ «БФГ-Кредит».

Объектом исследования выпускной квалификационной работы является коммерческий банк «БФГ-Кредит», а предметом исследования – банковские услуги для населения.

В качестве инструментария применялись методы анализа научной и информационной базы, синтеза полученных данных в теоретические выводы и практические рекомендации. Дипломная работа состоит из трех частей, введения, заключения, списка литературы и приложений. В первой части изложены теоретические основы банковского обслуживания физических лиц; во второй части приведен анализ практики обслуживания физических лиц на примере коммерческого банка «БФГ-Кредит»; в третьей части рассмотрены способы совершенствования обслуживания физических лиц в КБ «БФГ-Кредит: создание эффективной системы взаимодействия с клиентами и развитие новых банковских услуг, предоставляемых населению. Методологическую и теоретическую основу исследования составляют публикации российских авторов по теории и практике банковского обслуживания населения. Практической базой является статистическая информация по банковскому сектору России, а также информация о деятельности коммерческого банка «БФГ-Кредит» за 2008 и 2009 годы.

Глава 1. Теоретические основы банковского обслуживания физических лиц

1.1 Понятие и виды банковских операций

Банковская деятельность отличается широким спектром оказываемых услуг, банковских операций и сделок.

Выделяют три вида сделок, совершаемых кредитными организациями: • банковские сделки; • банковские операции; • иные сделки кредитных организаций.

Банковские операции — это сделки, совершать которые могут только кредитные организации [14, с. 121]. Совершение банковских операций лицами, не имеющими лицензии на осуществление банковской деятельности, преследуется по закону. Банковские сделки — это те сделки, которые помимо банков и небанковских организаций могут совершать и другие организации и индивидуальные предприниматели [14, с. 122]. Но в случаях, когда такие сделки совершают кредитные организации, сами сделки считаются банковскими, и образуют банковскую деятельность.

Все банковские операции и другие сделки осуществляются в рублях, а при наличии соответствующей лицензии ЦБ РФ — и в иностранной валюте. Правила осуществления банковских операций, в том числе правила их материально-технического обеспечения, устанавливаются Банком России в соответствии с федеральными законами.

Круг сделок кредитных организаций, именуемых банковскими операциями, определен в части 1 статьи 5 Федерального закона "О банках и банковской деятельности" [38]. Содержащийся в указанной норме перечень банковских операций является закрытым и расширительному толкованию не подлежит. Это означает, что иные, не указанные в этом списке виды сделок, совершаемые кредитными организациями, не являются банковскими операциями.

К банковским операциям

относятся:

- привлечение денежных средств физических и юридических лиц во вклады (до востребования и на определенный срок);

- размещение таких привлеченных средств от своего имени и за свой счет;

- открытие и ведение банковских счетов физических и юридических лиц;

- осуществление расчетов по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам;

- инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц;

- купля-продажа иностранной валюты в наличной и безналичной формах;

- привлечение во вклады и размещение драгоценных металлов;

- выдача банковских гарантий;

- осуществление переводов денежных средств по поручению физических лиц без открытия банковских счетов (за исключением почтовых переводов).

Круг сделок кредитных организаций, именуемых банковскими сделками, определен в части 3 статьи 5 Федерального закона "О банках и банковской деятельности" [38, с. 7]. Содержащийся в указанной норме перечень банковских сделок также является закрытым и расширительному толкованию не подлежит. Кредитная организация помимо перечисленных выше банковских операций вправе осуществлять следующие сделки

:

- выдачу поручительств за третьих лиц. предусматривающих исполнение обязательств в денежной форме;

- приобретение права требования от третьих лиц исполнения обязательств в денежной форме;

- доверительное управление денежными средствами и иным имуществом по договорам с физическими и юридическими лицами;

- осуществление операций с драгоценными металлами и драгоценными камнями в соответствии с законодательством Российской Федерации;

- предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей;

- лизинговые операции;

- оказание консультационных и информационных услуг.

Помимо банковских операций и банковских сделок кредитная организация вправе осуществлять иные сделки в соответствии с законодательством Российской Федерации [38, с. 7]. Их совершение не образует банковской деятельности и носит для ее осуществления вспомогательный характер . Такими иными сделками

кредитных организаций являются, например:

- сделки по приобретению необходимого специального оборудования, автомобилей и оргтехники, аренде;

- покупка помещений (заданий и сооружений), необходимых для осуществления банковской деятельности, и др.

Таким образом, банковская операция – это предусмотренная федеральными законами и нормативными актами Банка России система действий (технология деятельности) кредитной организации, которые она должна исполнить для оказания услуг своему клиенту по осуществлению конкретной сделки [7, с. 75].

Cуть различий между банковской операцией и сделкой с участием в ней кредитной организации сводиться к следующему [14, с. 125]:

1) операции осуществляет только одна сторона - кредитная организация. В отличие от этого, сделку совершают две стороны - кредитная организация, и ее клиент.

2) только кредитная организация должна иметь лицензию на проведение банковской операции. Например, для того чтобы стать вкладчиком лицензия не требуется, а для того чтобы осуществлять операции с вкладами требуется специальная лицензия.

3) сделка между кредитной организацией и ее клиентом регулируется нормами гражданского законодательства, а банковская операция - нормами банковского законодательства и нормативными актами Банка России.

4) банковская операция - это регламентируемая банковскими законами и нормативными актами Банка России технология реализации банковской сделки. Кредитная организация не вправе отступить от этой технологии. Что же касается совершения сделки, то ее стороны действуют по своей воле и в своем интересе. Они вправе предусматривать условия договоров

В условиях рыночной экономики все операции коммерческого банка можно условно разделить на три основные группы:

• пассивные операции (привлечение средств);

• активные операции (размещение средств);

• активно-пассивные (посреднические, трастовые и пр.) операции.

Рис. 1. Основные операции коммерческого банка

Пассивные операции – операции по формированию банковских ресурсов. Они имеют большое значение для каждого коммерческого банка. Во-первых, ресурсная база во многом определяет возможности и масштабы активных операций, обеспечивающих получение доходов банка. Во-вторых, стабильность банковских ресурсов, их величина и структура служат важнейшими факторами надежности банка. Наконец, цена полученных ресурсов оказывает влияние на размеры банковской прибыли [6, с. 215].

Следует также отметить важную народнохозяйственную и социальную роль пассивных операций банков. Мобилизация с их помощью временно свободных средств предприятий и населения позволяет банковской системе удовлетворять потребности экономики в основном и оборотном капитале, трансформировать сбережения в производственные инвестиции, предоставлять потребительские ссуды населению [6, с. 342]. Наконец, проценты по вкладам и долговым ценным бумагам банков хотя бы частично компенсируют населению убытки от инфляции.

К пассивным операциям банка относят [4, с. 117]:

- привлечение средств на расчетные и текущие счета юридических и физических лиц;

- открытие срочных счетов граждан, предприятий и организаций; выпуск ценных бумаг; займы, полученные от других банков и т. д.

Все пассивные операции банка, связанные с привлечением средств, в зависимости от их экономического содержания делятся на:

• депозитные, включая получение межбанковских кредитов; • эмиссионные (размещение паев или ценных бумаг банка).

Ресурсы банка состоят из заемных средств и собственного капитала. Собственный капитал - это средства, принадлежащие непосредственно банку, в отличие от заемных, которые банк привлек на время [4, с. 210]. Особенность собственного капитала банка по сравнению с капиталом других предприятии заключается в том, что собственный капитал банков составляет примерно 10 %, а на предприятиях около 40-50 %. Несмотря на небольшой удельный вес, собственный капитал банка выполняет несколько жизненно важных функций. Защитная функция. Значительная доля активов банка (примерно 88 %) финансируется вкладчиками. Поэтому главной функцией акционерного капитала банка и приравненных к нему средств является защита интересов вкладчиков. Защитная функция собственного капитала означает возможность выплаты компенсации вкладчикам в случае ликвидации банка. Собственный капитал позволяет сохранять платежеспособность банка путем создания резерва активов, позволяющих банку функционировать, несмотря на угрозу появления убытков [4, с. 212]. Важно иметь в виду, что большая часть убытков банка покрывается не за счет капитала, а текущих активов. В отличие от большинства фирм сохранение платежеспособности банка обеспечивается частью собственного капитала [5, с. 98]. Банк считается платежеспособным пока остается нетронутым акционерный капитал, т. е. пока стоимость активов равна сумме обязательств, за вычетом необеспеченных обязательств плюс его акционерный капитал. Однако такой подход существовал не всегда. Из истории известно, что коммерческий банк мог считаться несостоятельным, если его капитал сокращался до размера, при котором он должен был прекратить свою деятельность согласно уставу, или при отсутствии в уставе особого указания - если капитал его сокращался на 1/3 [7, с. 95]. Оперативная функция. Для начала успешной работы банку необходим стартовый капитал, который используется на приобретение земли, зданий, оборудования, а также создание финансовых резервов на случай непредвиденных убытков. На эти цели используется также собственный капитал. Регулирующая функция. Помимо обеспечения финансовой основы для операции и защиты интересов вкладчиков, собственные средства банков выполняют также регулирующую функцию, которая связана с особой заинтересованностью общества в успешном функционировании банков, а также с законами и правилами, позволяющими государственным органам контролировать проводимые операции [4, с. 216].

Согласно данным Центрального банка РФ на начало 2010 года, основную долю (около 88%) ресурсов банков составляют привлеченные средства, а на долю собственных средств приходится лишь 12% (в том числе уставных фондов - 2,6%, прибыли -6,1 %). При этом следует иметь в виду, что почти половину этих средств составляет прибыль текущего года, которая используется на выплату дивидендов и покрытие текущих расходов и в этой части не увеличивает капитал банка.

Активные операции - операции, посредством которых банки размещают имеющиеся в их распоряжении ресурсы для получения прибыли и поддержания ликвидности [27, с. 127]. К активным операциям банка относятся: краткосрочное и долгосрочное кредитование производственной, социальной, инвестиционной и научной деятельности предприятий и организаций; предоставление потребительских ссуд населению; приобретение ценных бумаг; лизинг; факторинг; инновационное финансирование и кредитование; долевое участие средствами банка в хозяйственной деятельности предприятий; ссуды, предоставляемые другим банкам. Активные операции банка по экономическому содержанию делят на [27, с.129]: • ссудные (учетно-ссудные); • расчетные; • кассовые; • инвестиционные и фондовые; • гарантийные.

Ссудные операции - операции по предоставлению (выдаче) средств заемщику на началах срочности, возвратности и платности. Ссудные операции, связанные с покупкой (учетом) векселей либо принятием векселей в залог, представляют собой учетные (учетно-ссудные) операции. В Законе “О банках и банковской деятельности” предусмотрено, что кредитная организация может предоставлять кредиты под залог движимого и недвижимого имущества, государственных и иных ценных бумаг, гарантии и иные обязательства в соответствии с федеральными законами. Расчетные операции - операции по зачислению и списанию средств со счетов клиентов, в том числе для оплаты их обязательств перед контрагентами [21, с. 56]. Коммерческие банки производят расчеты по правилам, формам и стандартам, установленным Банком России, при отсутствии правил проведения отдельных видов расчетов — по договоренности между собой, при выполнении международных расчетов - в порядке, установленном федеральными законами и правилами, принятыми в международной банковской практике. Кассовые операции - операции по приему и выдаче наличных денежных средств. Более широко кассовые операции можно определить как операции, связанные с движением наличных денежных средств, а также формированием, размещением и использованием денежных средств на различных активных счетах банка (включая счет “Касса” и корреспондентские счета в других банках) и счетах клиентов коммерческого банка [21, с. 57-58]. Инвестиционные операции -это операции по размещению реально привлеченных банком средств в различные источники. Особенность инвестиционных операций коммерческого банка от кредитных операций заключается в том, что инициатива проведения первых исходит от самого банка, а не его клиента [21, с. 59]. Это инвестиционная деятельность самого банка. Фондовые операции - операции с ценными бумагами (помимо инвестиционных). К фондовым операциям относятся [9, с. 157-158]: • операции с векселями (учетные и переучетные операции, операции по протесту векселей, по инкассированию, акцепту, индоссированию векселей, по выдаче вексельных поручений, хранению векселей, продаже их на аукционе); • операции с ценными бумагами, котирующимися на фондовых биржах. Гарантийные операции - операции по выдаче банком гарантии (поручительства) уплаты долга клиента третьему лицу при наступлении определенных условий; приносят банкам доход также в виде комиссионных.

Активно-пассивные операции банков - комиссионные, посреднические операции, выполняемые банками по поручению клиентов за определенную плату — комиссию [27, с. 134]. Именно эту группу банковских операций обычно называют услугами. Различают также расчетные услуги, связанные с осуществлением внутренних и международных расчетов, трастовые услуги по купле-продаже банком по поручению клиентов ценных бумаг, инвалюты, драгоценных металлов, посредничество в размещении акций и облигаций, бухгалтерское и консультационное обслуживание клиентов и прочие. Комиссионные операции - операции, осуществляемые банками по поручению, от имени и за счет клиентов; приносят банкам доход в виде комиссионного вознаграждения [10, с. 162]. К данной категории операций относятся: • операции по инкассированию дебиторской задолженности (получение денег по поручению клиентов на основании различных денежных документов); • переводные операции; • торгово-комиссионные (торгово-посреднические) операции (покупка и продажа для клиентов ценных бумаг, драгоценных металлов, факторинговые, лизинговые и др.); • доверительные (трастовые) операции; • операции по предоставлению клиентам юридических и иных услуг.

Помимо деления банковских операций на активные, пассивные и активно-пассивные, выделяют операции коммерческих банков по обслуживанию юридических лиц и физических лиц. Проводимые операции по обслуживанию физических лиц можно представить в таблице 1 – операции для населения, в таблице 2 – операции для индивидуальных предпринимателей.

Таблица 1

Операции по обслуживанию населения

| № п/п |

Название операции |

Содержание |

| 1 |

Депозитные операции |

Привлечение денежных средств населения во вклады и депозиты на различных условиях, характерных для каждого вида вклада и депозита. |

| 2 |

Кредитные операции |

Размещение ресурсов банка путем предоставления потребительского кредита, к которому относятся: кредит на неотложные нужды; жилищный нужды; ломбардный кредит |

| 3 |

Валютные операции |

Коммерческие банки совершают следующие операции с иностранной валютой:

- покупка (продажа) наличной иностранной валюты за наличные рубли;

- покупка (продажа) платежных документов в иностранной валюте за наличные рубли;

- прием на инкассо наличной иностранной валюты;

- выдача валюты по пластиковым карточкам;

- прочие.

|

| 4 |

Операции с пластиковыми карточками |

Выдача пластиковых карточек и осуществление операций с ними по выдаче наличных денежных средств: по оплате товаров, работ, услуг; зачисление заработной платы на счета пластиковых карт. |

| 5 |

Прочие операции |

Расчетно-кассовое обслуживание; доверительные операции; услуги по хранению ценностей; консультационные услуги. |

Таблица 2

Операции по обслуживанию индивидуальных предпринимателей

| № п/п |

Название операции |

Содержание |

| 1 |

Расчетно-кассовое обслуживание |

Открытие и ведение расчетных счетов; прием и выдача денежной наличности; проведение безналичных расчетов. |

| 2 |

Депозитные операции |

Привлечение денежных средств в депозиты на условиях, которые зависят от вида депозита. |

| 3 |

Кредитные операции |

Предоставление кредитов на развитие индивидуальной предпринимательской деятельности. |

| 4 |

Прочие операции и услуги |

Доверительные операции; агентские услуги; консультационные услуги; прочие. |

1.2 Особенности банковских операций с физическими лицами

Рассматривая различный спектр услуг предоставляемых российскими банками необходимо отметить, что обслуживание физических лиц является одним из основных направлений деятельности банка. В условиях жесткой рыночной конкуренции коммерческим банкам необходимо, опираясь на традиционные методы обслуживания, разрабатывать перспективные направления в данной области. Далее рассмотрим более подробно такие направления обслуживания клиентов коммерческими банками как:

- депозитные операции;

- банковское кредитование;

- расчетно-кассовое обслуживание;

- трастовые услуги;

- трансграничные операции;

- организация платежного оборота пластиковых карт;

- хранение ценностей.

1) Депозитные операции банков

— это операции банков по привлечению денежных средств физических лиц во вклады на определенный срок либо до востребования [5, с. 21].

Вклад - денежные средства в валюте Российской Федерации или иностранной валюте, размещаемые физическими лицами в целях хранения и получения дохода. Доход по вкладу выплачивается в денежной форме в виде процентов. Вклад возвращается вкладчику по его первому требованию в порядке, предусмотренном для вклада данного вида федеральным законом и соответствующим договором [38, с. 36].

Основные нормативные акты, регулирующие депозитные операции:

– Федеральный закон РФ «О банках и банковской деятельности» от 02.12.1990 №395-1, в ред. от 27.12.2009;

– Гражданский кодекс РФ: ст. 834 – 844 (глава 44), ст. 845 – 860 (глава 45);

– Положение ЦБ РФ № 39-П «О порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств, и отражения указанных операций по счетам бухгалтерского учета» от 26.06.98.

По форме изъятия депозиты принято подразделять на 3 группы:

* срочные депозиты;

* депозиты до востребования;

* сберегательные вклады населения.

Данную классификацию депозитов более подробно можно представить схематично на рисунке 2.

| ЛОРО |

До 3 месяцев |

Срочные |

| 3 – 6 месяцев |

Срочные с дополнительными взносами |

| Контокоррент |

6- 9 месяцев |

Условные |

| Овердрафт |

На предъявителя |

| НОСТРО |

9 – 12 месяцев |

До востребования |

| Свыше 12 месяцев |

На текущем счете |

Рис. 2. Классификация депозитов коммерческого банка по форме изъятия

Депозиты до востребования представляют собой средства, которые могут быть востребованы в любой момент без предварительного уведомления банка со стороны клиента [11, с. 52]. К ним относятся средства на текущих, расчетных, бюджетных и прочих счетах, связанных с совершением расчетов или целевым использованием средств.

Вклады до востребования в своей основе нестабильны, что ограничивает сферу их использования коммерческими банками. По этой причине владельцам счетов выплачивается низкий процент или он вообще не выплачивается. В условиях возросшей конкуренции по привлечению вкладов коммерческие банки стремятся привлечь клиентов и стимулировать прирост вкладов до востребования путем предоставления дополнительных услуг владельцам счетов, а также повышая качество их обслуживания.

С помощью вкладов до востребования решается задача получения прибыли банком, так как они самый дешевый ресурс, а затраты по обслуживанию расчетных и текущих счетов клиентов минимальны [11, с. 55]. У большинства коммерческих банков депозиты до востребования занимают наибольший удельный вес в структуре привлеченных средств. Однако оптимальным считается удельный вес этих средств в ресурсах банка до 30-36 % [13, с. 16]. В России же доля этих средств гораздо выше. Увеличение доли депозитов до востребования в финансовых ресурсах банка уменьшают его процентные расходы и позволяют получить более высокую прибыль от использования этих средств в банковских активах. Но вместе с тем расчетные счета – это самый непредсказуемый элемент пассивов. Поэтому высокая их доля в заемном капитале очень сильно ослабляет ликвидность банка. В связи с этим важной задачей управления является определение оптимальной структуры депозитной базы банка.

Срочные вклады — это денежные средства, зачисляемые на депозитные счета на строго оговоренный срок с выплатой процента [20, с. 209].

Срочные депозиты классифицируются в зависимости от их срока:

– депозиты со сроком до 3 месяцев;

– депозиты со сроком от 3 до 6 месяцев;

– депозиты со сроком от 6 до 9 месяцев;

– депозиты со сроком от 9 до 12 месяцев;

– депозиты со сроком свыше 12 месяцев.

Достоинством срочных депозитныхсчетов для клиента является получение высокого процента, а для банка – возможность поддержания ликвидности. Недостаток срочных депозитных счетов для клиентов состоит в низкой ликвидности. Для банка недостаток состоит в необходимости выплат повышенных процентов по вкладам и снижении, таким образом, маржи.

Определяющим фактором при установлении процентной ставки по срочным вкладам является срок, на который размещены средства: чем длительнее срок, тем выше уровень процента [13, с. 17]. Существенным моментом является и частота выплаты дохода, чем реже выплаты, тем выше уровень процентной ставки.

Анализ процентной политики коммерческих банков в I квартале 2010 г. показал, что средние ставки по краткосрочным рублевым депозитам колеблются от 8 до 13%. Размер ставки зависит от политики банка. Как правило, минимальные ставки предлагают кредитные учреждения, не специализирующиеся на розничном рынке (нежелающие поэтому связываться с нестабильными короткими деньгами населения), либо такие, как Сбербанк, который с его и без того огромным количеством вкладчиков (свыше 47,8% от всех российских вкладов) просто не может позволить себе привлекать частных лиц высокими ставками [22, с. 16].

Таблица 3

Процентные ставки по вкладам физических лиц в банках в 2010г. (% годовых)

| Банки |

Процентные ставки по депозитам |

Рублевые

(180 дней)

|

Долларовые

(180 дней)

|

Евро

(180 дней)

|

| Сбербанк России |

7,25 |

3,25 |

3 |

| Русский Стандарт |

12,25 |

9 |

8,5 |

| Московский индустриальный банк |

13,5 |

3,5 |

4,5 |

| Национальный банк «Траст» |

12,75 |

7 |

5,5 |

| Глобекс |

12,5 |

6,5 |

6,4 |

| ВТБ-24 |

9,75 |

3,65 |

3,5 |

| Газпромбанк |

9 |

3,5 |

3 |

| Банк Москвы |

8 |

4,5 |

4,3 |

| Уралсиб |

11,5 |

5,8 |

5 |

Повышенные же ставки обычно предлагают филиалы крупных московских банков. Например, самую высокую ставку – 12% годовых при месячном депозите обещает «Райффайзенбанк». Среднесрочные депозиты (6-9 месяцев) могут принести от 8 до 15% годовых (таблица 3). При этом, естественно, величина ставки будет зависеть и от суммы вклада [23, с. 43].

Сберегательные депозиты. Они играют важную роль в ресурсах банков, в частности, вклады целевого назначения [28, с 123]. Традиционно эти операции в России осуществлял Сбербанк, однако в настоящее время в ходе конкурентной борьбы за ресурсы коммерческие банки стали использовать и этот рынок. Сберегательные вклады вносятся и изымаются в полной сумме или частично и удостоверяются выдачей сберегательной книжки. Банки принимают целевые вклады, выплата которых приурочена к периоду отпусков, дням рождений и т.д. К сберегательным вкладам относятся вклады, образовавшиеся с целью накопления или сохранения денежных сбережений. Их характеризует специфическая мотивация возникновения – поощрения бережливости, накопления средств целевого характера и высокий уровень доходности, хотя и ниже, чем на срочные вклады [20, с. 214-215].

Сберегательные вклады имеют свои выгоды и недостатки для банков. Значение сберегательных вкладов для банков состоит в том, что с их помощью мобилизуются неиспользованные доходы населения и превращаются в производительный капитал. Недостатки же для банков состоят в необходимости выплаты повышенных процентов по вкладам и подверженности этих вкладов экономическим, политическим, психологическим факторам, что повышает угрозу быстрого оттока средств с этих счетов и потерю ликвидности банка [37, с. 103-104].

При привлечении средств во вклад от клиента с ним заключается депозитный договор (Приложение 1). Банки самостоятельно разрабатывают форму депозитного договора, которая носит по каждому отдельному виду вклада типовой характер. Договор составляется в двух экземплярах: один хранится у вкладчика, другой – в банке. В договоре предусматриваются сумма вклада, срок его действия, проценты, которые вкладчик получит после окончания срока действия договора, обязанности и права вкладчика, обязанности и права банка, ответственность сторон за соблюдение условий договора, порядок разрешения споров.

При закрытии вклада Банк предлагает клиенту оформить расходный кассовый ордер на сумму вклада и процентов по нему (Приложение 2).

Основными задачами по управлению депозитными операциями банка являются [11, с. 124]:

– не допускать наличия в банке привлеченных и заемных средств, не приносящих дохода, кроме той их части, которая обеспечивает формирование обязательных резервов;

– изыскивать необходимые кредитные ресурсы для выполнения банком соответствующих обязательств перед клиентами и развития активных операций;

– обеспечивать получение банком прибыли за счет привлечения «дешевых» ресурсов.

Обострение конкуренции между банками и другими финансовыми структурами за вклады физических лиц привело к появлению огромного разнообразия депозитов, цен на них и методов обслуживания. По данным некоторых зарубежных специалистов, в развитых странах в настоящее время существует более 30 видов банковских вкладов. При этом каждый из них имеет свои особенности, что позволяет клиентам выбирать наиболее адекватный их интересам и возможную форму сбережения денежных средств и оплаты за товары и услуги.

На основе опроса, проведенного журналом «Банковское дело» в 2009 году, самым важным звеном в работе банка для частного вкладчика оказалась рекламная известность банка, затем разветвленная система и наличие различных гибких схем взаимодействия с клиентом, а также демонстрируемые банком антикризисные меры, способные защитить и сохранить вложенные в банк средства. Таким образом, чтобы у банка появилась гарантированная возможность привлечения представителей широких слоев населения, необходимо выполнить, прежде всего, перечисленные условия.

Анализируя объемы привлеченных во вклады средств клиентов кредитных организаций – физических лиц на 01.01.2009 и на 01.01.2010, можно отметить, что возрос объем денежных средств в рублях за счет увеличения вкладов сроком на 1 месяц (на 0,30%), 3 (на 0,72%) и 6 месяцев (на 1,75%) по сравнению с предыдущим годом. Число денежных средств, вложенных во вклады сроком от 1 года до 3 лет и на срок свыше 3 лет, наоборот, снизилось на 1,63% и на 1,01% соответственно. Объем средств, привлеченных в иностранной валюте также возрос, увеличился объем денежных средств на вкладах сроком на 6 месяцев (на 3,20%), 1 год (на 1,02%) и свыше 3 лет (на 1,14%).

Таблица 4

Объемы привлеченных кредитными организациями вкладов (депозитов) физических лиц

| Вклады (депозиты) физических лиц |

01.01.2009 (млн. руб.) |

Доля (%) |

01.01.2010 (млн. руб.) |

Доля (%) |

| всего |

5 906 990 |

7 484 970 |

| в рублях: |

| всего |

4 332 678 |

5 511 093 |

| до востребования |

838 138 |

19,34 |

1 056 095 |

19,16 |

| на срок до 30 дней |

1 813 |

0,04 |

4 659 |

0,08 |

| на срок от 31 до 90 дней |

35 479 |

0,82 |

61 918 |

1,12 |

| на срок от 91 до 180 дней |

132 929 |

3,07 |

208 738 |

3,79 |

| на срок от 181 дня до 1 года |

471 130 |

10,87 |

695 276 |

12,62 |

| на срок от 1 года до 3 лет |

2 506 309 |

57,85 |

3 098 504 |

56,22 |

| на срок свыше 3 лет |

346 881 |

8,01 |

385 903 |

7,00 |

| в иностранной валюте: |

| всего |

1 574 312 |

1 973 876 |

| до востребования |

163 593 |

10,39 |

169 764 |

8,60 |

| на срок до 30дн. |

2 153 |

0,14 |

1 534 |

0,07 |

| на срок от 31 до 90 дней |

47 072 |

2,99 |

28 762 |

1,46 |

| на срок от 91 до 180 дней |

90 919 |

5,78 |

78 650 |

3,99 |

| на срок от 181 дня до 1 года |

275 110 |

17,48 |

408 236 |

20,68 |

| на срок от 1 года до 3 лет |

922 156 |

58,58 |

1 172 430 |

59,40 |

| на срок свыше 3 лет |

73 310 |

4,66 |

114 501 |

5,80 |

Из сказанного выше видно, что депозиты среди привлеченных средств банка являются важным источником ресурсов. Однако такому источнику формирования банковских ресурсов, как депозиты, присущи и некоторые недостатки. Речь идет, прежде всего, о значительных материальных и денежных затратах банка при привлечении средств во вклады, ограниченности свободных денежных средств в рамках отдельного региона [12, с. 170]. И тем не менее конкурентная борьба между банками на рынке кредитных ресурсов заставляет их принимать меры по развитию услуг, способствующих привлечению депозитов.

2) Банковское кредитование

представляет собой передачу денег или материальных ценностей одной стороной (кредитором) другой стороне (заемщику) на условиях возвратности, платности и срочности [10, с. 282]. Кредит является договором займа по поводу предоставления денежных средств на определенных условиях (плата процентов, срок возврата) с целью обеспечения хозяйственной деятельности, удовлетворения потребностей.

Потребительскими ссудами в нашей стране называют ссуды, предоставляемые населению. При этом потребительский характер ссуд определяется целью (объектом кредитования) предоставления ссуды.

К потребительским ссудам относят любые виды ссуд, предоставляемых населению, в том числе ссуды на приобретение товаров длительного пользования, ипотечные ссуды, ссуды на неотложные нужды и прочие [36, с. 201-202].

Классификация потребительских ссуд заемщиков и объектов кредитования может быть проведена по ряду признаков, в том числе по типу заемщика, видам обеспечения, срокам погашения, методам погашения, целевому направлению использования, объектам кредитования, объему и т.д.

Кредиты с рассрочкой платежа могут принимать форму прямого или косвенного банковского кредита. При предоставлении прямого банковского кредита заключается кредитный договор между банком и заемщиком - пользователем ссуды. Косвенный банковский кредит предполагает наличие посредника в кредитных отношениях банка с клиентом. Таким посредником чаще всего выступают предприятия розничной торговли. В этом случае кредитный договор заключается между клиентом и магазином, который в последующем порядке получает ссуду в банке.

В нашей стране в последние годы активно развивается кредитование населения через торговые организации. Покупатели нередко приобретают дорогостоящие товары (автомобили, холодильники, стиральные машины, компьютеры и другие товары длительного пользования) с рассрочкой платежа [25, с. 78].

Прямое и косвенное банковское кредитование потребительских нужд населения имеют свои преимущества и недостатки. Первое, что выгодно отличает прямое банковское кредитование от косвенного, - это простота организации кредитного процесса, которая позволяет точно оценить объект кредитования, выяснить экономическую целесообразность выдачи ссуды и организовать действенный контроль за ее использованием и погашением. Все это, несомненно, положительно сказывается на организации кредитных отношений банка с заемщиком.

С другой стороны, к негативным факторам, с точки зрения банка, связанным с прямым банковским кредитованием, обычно относят несколько более высокий уровень риска, чем при косвенном банковском кредитовании.

Косвенное банковское кредитование потребительских нужд населения позволяет банку сократить влияние рисков (кредитных, процентных, валютных, рыночных и проч.), поскольку ссуды, предоставляемые, например, юридическим лицам (торговым организациям, предприятием, на которых работают ссудозаемщики, фирмам и т.д.) позволяют с большей степенью достоверности и реальности определить кредитоспособность заемщика (юридического лица), возможности погашения: cсуды в срок и полностью, организовать действенный контроль, в том числе на стадии погашения ссуды [31, с. 321].

Таблица 5

Процентные ставки кредитных организаций России по краткосрочным кредитам в 2010 году (% годовых)

| Банки |

Процентные ставки по потребительским кредитам |

| Рублевые |

Долларовые |

Евро |

| Сбербанк России |

19 |

14 |

14 |

| Банк Сосьете Женераль Восток |

21 |

18 |

18 |

| Московский индустриальный банк |

23 |

- |

- |

| Национальный банк «Траст» |

25 |

- |

- |

| Мой банк |

19 |

15 |

15 |

| ВТБ-24 |

22 |

- |

- |

| Возрождение |

19,5 |

13,5 |

13,5 |

| Банк Москвы |

17,5 |

13,5 |

13,5 |

| Уралсиб |

18 |

16 |

16 |

Коммерческие банки привлекают средства, которые могут быть отданы в ссуду в соответствии с потребностями заемщиков, и на основе широкой диверсификации своих активов снижают совокупные риски владельцев денег, размещенных в банке. Стимулы к накоплению и сбережению денежных средств формируются на основе гибкой депозитной политики коммерческих банков. Помимо высоких процентов, выплачиваемых по вкладам, кредиторам банка необходимы гарантии надежности помещения накопленных ресурсов в банк. Значение посреднической функции коммерческих банков для успешного развития экономики состоит в том, что они своей деятельностью уменьшают степень риска и неопределенности в экономической системе, аккумулируя свободные денежные средства и превращая их в мощный инвестиционный ресурс [10, с. 238-239].

Таблица 6

Объемы кредитов, депозитов и прочих размещенных средств, предоставленных коммерческими банками организациям и физическим лицам

| 01.01.2009 (млн. руб.) |

Доля

(%)

|

01.01.2010 (млн. руб.) |

Доля

(%)

|

| Кредиты, депозиты и прочие размещенные средства в рублях - всего |

13 454 543 |

100 |

13 326 589 |

100 |

| из них: физическим лицам |

3 537 211 |

26,29 |

3 169 902 |

23,79 |

| организациям |

9 165 304 |

68,12 |

9 386 042 |

70,43 |

| кредитным организациям |

752 027 |

5,59 |

770 646 |

5,78 |

| Кредиты, депозиты и прочие размещенные средства в иностранной валюте - всего |

5 907 909 |

100 |

5 853 047 |

100 |

| из них: физическим лицам |

480 001 |

8,13 |

403 850 |

6,91 |

| организациям |

3 678 215 |

62,26 |

3 493 157 |

64,68 |

| кредитным организациям |

1 749 210 |

29,61 |

1 955 286 |

33,41 |

Объем кредитов, депозитов и прочих размещенных средств в рублях, предоставленных коммерческими банками клиентам – физическим лицам, на 1 января 2010 года сократился по сравнению с соответствующей датой предыдущего года на 2,50%; организациям - напротив, возрос на 2,31%. Похожая тенденция прослеживается по кредитам, депозитам и прочим размещенным средствам в иностранной валюте. Объем средств, предоставленных физическим лицам, сократился на 1,22%, организациям – возрос на 2,42%, кредитным организациям – увеличился на 3,80%. Это связано с нестабильным экономическим положением в России, усилившемся в ходе финансового кризиса 2008 года.

3) Расчетно-кассовое обслуживание

. Сегодня банки выполняют широкий круг расчетно-кассовых операций: принимают платежи от населения в пользу предприятий, организаций, учреждений, а также в доход государственного и местного бюджета; производят по поручению вкладчиков безналичные расчеты по платежам; предоставляют клиентам технику, принадлежащую банку, для пересчета денежной наличности как при получении из банка, так и при сдаче [42, с. 403-404].

Кроме того, к этому направлению деятельности можно отнести инкассовые, аккредитивные и переводные операции.

Инкассовые операции – это операции, при посредстве которых по поручению своего клиента получает деньги по денежным и товарно-расчетным документам. На инкассо принимаются ценные бумаги (векселя, чеки), иностранная валюта. Совершая инкассовую операцию, банк взимает комиссию, размер которой зависит от вида операции.

Аккредитив – это поручение о выплате определенной суммы лицу при выполнении указанных в аккредитивном письме условий.

Переводные операции заключаются в перечислении внесенных в банк денег получателю, находящемуся в другом месте.

Кассовое обслуживание заключается в приеме (выдаче) наличных денежных средств во вклады (с вкладов), выдача наличных денежных средств по пластиковым карточкам через банкоматы или кассу банка, зачисление наличных денежных средств на счет для их дальнейшего перечисления по поручению клиента [42, с. 405]. За осуществление кассового обслуживания банк также взимает плату.

4) Трастовые (доверительные) услуги

. Банк может управлять финансовыми делами и собственностью фирм и частных лиц за определенную плату. Функция управления собственностью известна под названием операции доверительного управления, или трастовой услуги [9, с. 346]. Через трастовые отделы банки управляют портфелями ценных бумаг своих клиентов, предоставляют агентские услуги корпорациям, выпускающим акции и облигации, выступают в качестве попечителей по завещанию.

Банки заинтересованы в выполнении функций доверительных собственников, так как получают возможность использования ресурсов сверх собственных и привлеченных в порядке депозитов и межбанковских кредитов, дополнительные доходы при сравнительно небольших издержках на проведение доверительных операций и существенно расширяют связи с клиентурой и другими банками благодаря диверсификации услуг и расширению корреспондентских отношений [7, с. 186]. Особая заинтересованность банков в трастовых операциях заключается в том, что банки вкладывают доверенные им капиталы в акции и облигации крупных устоявшихся высокорентабельных компаний. При этом полученный доход делят с учредителем траста[8, с. 217].

5) Трансграничные операции физических лиц

- трансграничные безналичные перечисления (поступления) физических лиц-резидентов и физических лиц-нерезидентов (в пользу физических лиц-резидентов и физических лиц-нерезидентов), осуществленные с открытием и без открытия счета через кредитные организации, включая переводы через системы денежных переводов [10, с. 302-303].

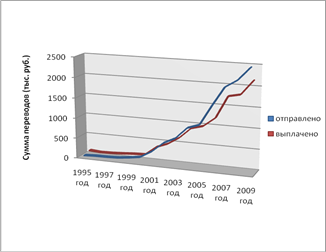

Оборот трансграничных операций физических лиц (переводы в Россию и переводы из России) в 2009 году равнялся 51,9 млрд. дол. США. По сравнению с 2008 годом он вырос на 30%.

Таблица 7

Трансграничные операции физических лиц (млрд дол. США)

| 2008 год |

2009 год |

| Поступления в пользу физических лиц в РФ |

10,2 |

10,8 |

| Перечисления физическими лицами из РФ |

29,8 |

41,1 |

| Сальдо |

-19,6 |

-30,3 |

| Оборот |

40,0 |

51,9 |

В 2009 году наблюдается резкое увеличение сальдо операций на 55% вследствие опережающего роста платежей за рубеж.

В объеме переведенных за рубеж средств, достигшем в 2009 году 41,1 млрд. дол. США, доля переводов физических лиц-резидентов составила 62%. В стоимостном выражении их перечисления увеличились с 18,5 млрд. дол. США в 2008 году до 25,6 млрд. дол. США в 2009 году [44].

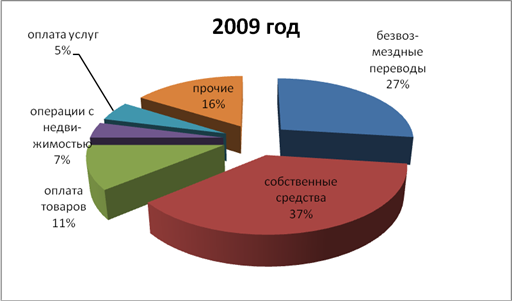

Рис. 3. Целевая структура переводов из России физическими лицами-резидентами в 2009 году

Рис. 4. Целевая структура переводов из России физическими лицами-резидентами в 2008 году

Среди операций резидентов наиболее значительными, как и в предыдущие годы, были переводы, связанные с накоплением иностранных активов за рубежом. В 2009 году граждане России перечислили на свои счета в иностранных банках 8,5 млрд. дол. США, из них 1,5 млрд. дол. США было переведено на счета в банках Нидерландов, при этом средняя сумма одного перечисления составила 5,2 млн. дол. США.

Величина осуществленных безвозмездных переводов за границу физическими лицами-резидентами увеличилась с 5,1 млрд. дол. США в 2008 году до 7,3 млрд. дол. США в 2009 году. Свыше 80% в их структуре составляли перечисления через системы денежных переводов. Рост переводов обеспечивался за счет увеличения безвозмездных перечислений от граждан России своим родственникам за рубеж.

Трансграничные переводы, осуществленные через системы денежных переводов, являются составной частью трансграничных операций физических лиц. Основные системы денежных переводов, используемые в Российской Федерации: Юнистрим, WesternUnion, Лидер, Контакт, Мигом, КиберДеньги, Блиц.

Их доля в переводах физических лиц за рубеж составила 33% в 2009 году (32% в 2008 году), в переводах в пользу физических лиц на территории России из-за рубежа – 18% (16%).

Средняя сумма одного денежного перевода из России достигла 698 дол. США, увеличившись по сравнению с 2008 годом на 12%.

Таблица 8

Средняя сумма одной трансграничной операции через системы денежных переводов (дол. США)

| 2008 год |

2009 год |

| Переводы из РФ |

623 |

698 |

| в страны дальнего зарубежья |

1407 |

1495 |

| в страны СНГ |

589 |

667 |

| Переводы в РФ |

579 |

671 |

| из стран дальнего зарубежья |

583 |

647 |

| из стран СНГ |

575 |

689 |

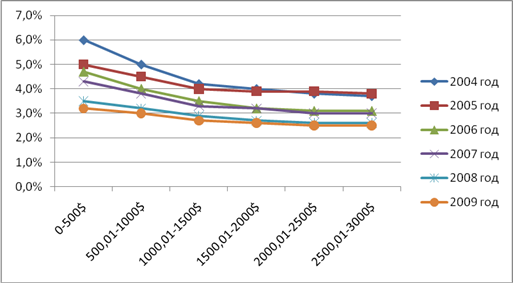

Коммерческие банки за предоставление услуги по переводу денежных средств взимают комиссию с клиентов - физических лиц. По оценкам, комиссия составляла в 2009 году в среднем 3% суммы переводимых средств.

Рис. 5. Динамика среднего размера комиссии (при осуществлении переводов из РФ через системы денежных переводов)

Таким образом, темпы и объемы вывоза капитала из России остаются на высоком уровне. Согласно исследованию Министерства финансов, в прошлом году значительная часть капиталов была вывезена из России во время разразившегося в стране финансового кризиса.

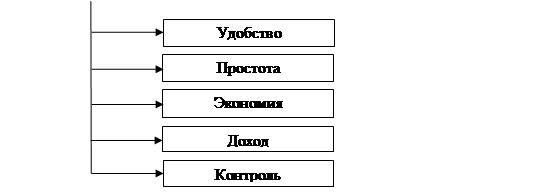

Пластиковая карточка – это персонифицированный платежный инструмент, предоставляющий пользующемуся карточкой лицу возможность безналичной оплаты товаров и/или услуг, а также получения наличных средств в отделениях банков и банковских автоматах (банкоматах) [4, с. 525].

Кроме того, что банковская пластиковая карточка предоставляет круглосуточный доступ к банковскому счету, у ее держателя появляется целый ряд преимуществ перед наличными деньгами.

Рис. 6. Основные преимущества банковских пластиковых карт

Основная часть мирового рынка пластиковых карт контролируется двумя крупнейшими компаниями - Visa International и MasterCard International. Если разделить весь мировой рынок пластиковых карт на сферы влияния основных игроков - платежных систем, то получится следующая картина: на платежную систему Visa приходится около 57%, на Europay/MasterCard примерно 26%, на American Express - порядка 13%, и на другие (включая DinersClub и JCB) - 4%.

Объем операций по картам физических лиц в РФ за VI квартал 2009 год составил 2 734 568,6 млн. руб. Лидерами по эмиссии являются банки Москвы и Московской области, выпустившие 49,1 млн. карт (41% эмиссии всех карт), вторую строчку занимают банки Санкт-Петербурга, эмитировавшие 7,6 млн. карт (свыше 6% общей эмиссии), а на третьем и четвертом местах расположились банки Свердловской области, выдавшие 4,2 млн. карт (3,4%), и Тюменской области – 3,3 млн. карт (2,7%) [44].

7) Хранение ценностей

. В эпоху средневековья банки начали практиковать хранение золота, ценных бумаг и других ценностей своих клиентов в собственных надежных хранилищах. Сегодня безопасным хранением ценностей клиента занимается в банке отдел аренды сейфов, который держит ценности клиентов под замком, пока клиенту не понадобится доступ к своей собственности.

В договоре, который заключается при аренде, а это общепринятая практика, банк берет на себя обязательства хранить в тайне не только информацию о содержимом абонированного сейфа, но и о самом факте аренды (приложение 3). Независимо от условий аренды, клиента банк предупреждает об ответственности за хранение запрещенных законом предметов и веществ [26, c. 15].

Условия аренды сейфовых ячеек, предлагаемые разными банками, довольно сильно отличаются друг от друга. Сумма зависит от размера ячейки и срока аренды.

Таблица 9

Тарифы за аренду индивидуальных сейфовых ячеек

| 1 месяц |

6 месяцев |

1 год |

| БФГ-Кредит |

3000 |

9190 |

12558 |

| УралСиб |

2920 |

12270 |

15070 |

| Московский Кредитный банк |

2600 |

10150 |

13500 |

| Траст |

2700 |

11500 |

13200 |

| Росбанк |

2850 |

11920 |

14060 |

Анализ тарифов за аренду сейфовых ячеек коммерческих банков в I квартале 2010 г. показал, что средняя цена за аренду на 1 месяц колеблется от 2500 до 3000 рублей, на срок 6 месяцев – от 9000 до 12500 рублей. Аренда сейфа на год составляет 12500-15000 рублей.

Таким образом, можно отметить большое разнообразие видов операций коммерческих банков с физическими лицами, что требует постоянного внимания банков к развитию и совершенствованию этого вида своей деятельности.

Глава 2. Особенности обслуживания физических лиц в КБ «БФГ-Кредит»

2.1 Общая характеристика банка

Коммерческий банк «БФГ-Кредит» основан в сентябре 1994 года как совместное предприятие с 50%-ным иностранным участием. В настоящее время Банк входит в число 200 крупнейших банков России по величине чистых активов и ряду других показателей (по данным издательств «РБК», «Коммерсант», «Финанс», «Интерфакс»).

Таблица 10

200 крупнейших банков России по размеру чистых активов на 2009 год (по данным журнала "Профиль" № 35 от 28.09.2009 г.) (тыс.руб.)

| Место |

Место по капиталу |

Название Банка |

Чистые активы |

Средства, привлеченные от ЦБ России |

Привлеч. средства др. банков |

Гос. ценные бумаги |

| 1 |

1 |

Сбербанк России |

6688614063 |

500000000 |

693488784 |

337721383 |

| 2 |

2 |

ВТБ |

2595886102 |

341560129 |

933309609 |

286537 |

| 3 |

3 |

Газпромбанк |

1798117750 |

284810700 |

371966629 |

22541246 |

| ... |

| 119 |

180 |

БФГ-Кредит |

15 210 479 |

0 |

615 |

155 932 |

Коммерческий банк «БФГ-Кредит» активно развивает региональную сеть филиалов и представительств. На территории Российской Федерации расположены 4 филиала и 1 операционный офис Банка, 4 представительства и 11 дополнительных офисов [43].

Банк «БФГ-Кредит» имеет большой положительный опыт работы с клиентами – частными лицами. В марте 2005 года коммерческий банк «БФГ-Кредит» был включен в реестр банков – участников системы обязательного страхования вкладов. Банк располагает новейшими технологиями и техническими средствами обработки информации. В частности, Банк подключен к дилинговой системе «Рейтер», системам электронной передачи данных, а также Банк состоит членом международной платежной системы SWIFT, VISA International и MasterCardInternational, осуществляет эквайринг других платежных систем. Почти все клиенты банка переведены на электронную систему расчетов «Банк-Клиент». С 1995 года участвует в системе электронных платежей WesternUnion, Contact и др.

На сегодняшний день уставный капитал банка составляет 600 миллионов рублей. Собственный капитал Банка превышает 1 миллиард рублей.

Финансовые итоги работы банка «БФГ-Кредит» за последние 3 года выглядят следующим образом:

Таблица 11

Анализ динамики прибыли (убытка) КБ «БФГ-Кредит» (тыс. руб.)

| Показатели |

01.01.07 |

01.01.08 |

01.01.2009. |

| Прибыль (убыток) отчетного года |

18556

|

24700

|

27708

|

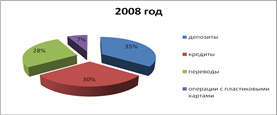

Если проанализировать деятельность рассматриваемого банка за последние три года то можно сказать, что количество операций банка растет. В 2008 году банк предложил своим клиентам два новых вида вкладов – «Новогодний» и «Весенний», что значительно увеличило число клиентов - физических лиц. Также за последние два года повышается спрос на такие услуги, как «Зарплатный проект», потребительские кредиты под залог имущества кредиты, денежные переводы. Если рассматривать рост прибыли за 2007-2009 года за счет введения новых услуг, то можно сказать, что в 2009 году получено на 49,3% прибыли больше, чем за 2007 год. Если анализировать каждое направление работы банка с физическими лицами, то можно сказать, что основной доход банк получает от принимаемых депозитов и от выдаваемых кредитов.

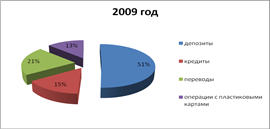

Рис. 7. Распределение прибыли, полученной банками от операций с физическими лицами в 2008 году

Рис. 8. Распределение прибыли, полученной банками от операций с физическими лицами в 2009 году

При создании банка его Правление разработало концепцию развития, в которой особое внимание уделяется построению и расширению клиентской базы в регионах России. Такая политика принесла свои плоды: сегодня банк предоставляет услуги клиентам в 21 регионе.

Численность корпоративных клиентов постоянно увеличивается. Особенный рост в российских регионах наметился в 2006 году – после открытия филиала во Владивостоке.

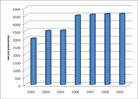

Рис. 9. Динамика роста числа клиентов

Структура общества с ограниченной ответственностью «БФГ-Кредит» выглядит следующим образом:

Рис. 10. Организационная структура КБ «БФГ-Кредит»

Обслуживанием физических лиц непосредственно занимаются три отдела: отдел по обслуживанию физических лиц, отдел кредитования физических лиц и отдел пластиковых карт. Рассмотрим их структуру:

Рис. 11. Организационная структура отдела по обслуживанию физических лиц в КБ «БФГ-Кредит»

Рис. 12. Организационная структура Управления кредитования в КБ «БФГ-Кредит»

Рис. 13. Организационная структура отдела пластиковых карт в КБ «БФГ-Кредит»

На сегодняшний день коммерческий банк «БФГ-Кредит», согласно генеральной лицензии ЦБ РФ № 3068 от 22 апреля 1999 года, предоставляет следующие услуги в рублях и иностранной валюте:

Таблица12

Перечень, предлагаемых банком услуг для юридических лиц

| Расчетно-кассовое обслуживание |

Открытие и ведение счетов;

Осуществление расчетов;

Документарные операции (аккредитивы, гарантии, инкассо);

Консультационные услуги по всем видам расчетов;

Оформление платежных документов;

Операции с денежными чеками;

Прием и выдача наличных денежных средств;

Инкассация ценностей клиента;

Дистанционное управление счетами;

Справочная информация из Банка в режиме on-line;

Зарплатные проекты по пластиковым картам.

|

| Международные расчеты |

Открытие и ведение счетов резидентов и нерезидентов;

Переводы в иностранных валютах;

Документарные операции;

Валютный контроль;

Конверсионные операции.

|

| Кредитование |

Предоставление срочных кредитов под различные виды залогов;

Открытие кредитных линий;

Овердрафтное кредитование;

Целевые кредиты.

|

Таблица13

Перечень, предлагаемых банком услуг для физических лиц (резидентов и нерезидентов)

| Расчетно-кассовое обслуживание |

Открытие и ведение счетов в рублях и иностранной валюте;

Прием (выдача) наличных денежных средств на счета (со счетов) вкладов;

Размен денежных средств в кассах банка;

Прием и выплата банковских переводов физических лиц без открытия счета;

Прием и выплата банковских переводов физических лиц по системе WesternUnion;

Размещение средств на депозиты на различные сроки;

Оформление доверенностей на пользование и распоряжение средствами во вкладах.

|

| Кредитование |

Предоставление кредитов в рублях и иностранной валюте. |

| Услуги на валютном рынке |

Безналичная покупка/продажа иностран-ной валюты по курсу Банка;

Обмен (конверсия) наличной иностран-ной валюты одного государства на наличную иностранную валюту другого государства;

Прием на экспертизу денежных знаков (иностранных государств, РФ), подлинность которых вызывает сомнение.

|

| Прочие услуги |

Аренда сейфовых ячеек;

Депозитарные услуги.

|

Таблица14

Дополнительные услуги банкам

| Операции на межбанковском рынке |

Кредитование на основе установленного лимита на банк-контрагент;

Кредитование под залог;

Кредитование под залог векселей и прочих ценных бумаг (сделки РЕПО).

|

| Конверсионные операции |

Прием и выдача наличных денежных средств в валюте РФ;

Банковские сделки (покупка-продажа) наличной иностранной валютой за безналичную иностранную валюту и валюту РФ, а также за наличную валюту РФ.

|

| Операции с ценными бумагами |

Размещение собственных обязательств (векселей, депозитных сертификатов);

Инвестиции в долговые инструменты (векселя, облигации);

Спекулятивные операции на рынке долговых инструментов (векселя, облигации).

|

Таким образом, банк оказывает клиентам широкий перечень услуг, среди которых значительное место занимает обслуживание физических лиц.

2.2 Организация обслуживания физических лиц в КБ «БФГ-Кредит»

Теперь подробно рассмотрим операции, производимые коммерческим банком «БФГ-Кредит» по обслуживанию физических лиц.

Депозитные операции. Депозит – это главный вид привлекаемых коммерческими банками ресурсов. Осуществление депозитных операций предполагает разработку собственной депозитной политики, под которой понимается совокупность мероприятий коммерческого банка, направленных на определение форм, задач, содержания банковской деятельности по формированию банковских ресурсов, их планированию и регулированию [33, с. 40]. Конечной целью выработки и реализации эффективной депозитной политики любого коммерческого банка является увеличение объема ресурсной базы при минимизации расходов банка и поддержании необходимого уровня ликвидности с учетом всех видов рисков [21, с. 115].

Основными элементами депозитной политики КБ «БФГ-Кредит» являются:

- стратегия банка по разработке основных направлений депозитного процесса;

- тактика банка по организации формирования ресурсной базы;

- контроль за реализацией депозитной политики.

Депозитная политика банка определяется, во-первых, приоритетами в выборе клиентов и депозитных инструментов (сегментирование рынка), во-вторых, нормами и правилами (в том числе законодательными, инструктивными, внутрибанковскими и т.д.), регламентирующими практическую деятельность банковского персонала, реализующего эти приоритеты на практике. Качество депозитной политики и эффективность пассивных операций зависят также от компетентности руководства банка и уровня квалификации персонала, занимающегося отбором конкретных предложений по депозитам и выработкой условий депозитных договоров.

КБ «БФГ-Кредит» использует так называемые сложные проценты (начисление процента на процент). В этом случае по истечении расчетного периода на сумму вклада начисляется процент, и полученная величина присоединяется к сумме вклада [11, с. 117]. Таким образом, в следующем расчетном периоде процентная ставка применяется к новой базе, возросшей на сумму начисленного ранее дохода. Сложные проценты используются, если фактическая выплата дохода осуществляется по окончании срока действия вклада. Разумно спланированная процентная политика позволяет коммерческому банку увеличивать свои ресурсы без значительного увеличения расходов при получении максимальной прибыли [11, с. 118]. Одним из способов увеличения объема привлекаемых ресурсов является разнообразие вклада для различных слоев населения в зависимости от социального уровня, а так же суммы и срока хранения вклада. При этом банк учитывает требования и возможности различных категорий вкладчиков – от пенсионеров до бизнесменов и людей среднего достатка. Немаловажными факторами в процессе привлечения депозитов являются скорость и простота оформления вклада (заключение договора, открытие счета). Договоры банковских вкладов в КБ «БФГ-Кредит» индивидуальны в зависимости от категории клиента, суммы и срока вносимого депозита. Клиенты – физические лица могут открыть вклады в рублях, долларах США, евро. Теперь подробнее рассмотрим те виды вкладов, которые предлагает КБ «БФГ-Кредит» своим клиентам и проанализируем спрос на них за последние два года.

Вклад «Классический»

- Вклад «Классический» принимается в рублях и иностранной валюте – долларах США и евро;

- Минимальный первоначальный взнос на счет вклада в рублях РФ составляет 10000 рублей. Минимальный первоначальный взнос на счет вклада в иностранной валюте составляет 300 долларов США или евро;

- Вклад открывается на срок: 31 день, 91 день,181 день, 1 год;

- Увеличение суммы вклада допускается;

- Уменьшение суммы вклада допускается;

- Проценты по выбору вкладчика:

- выплачиваются за каждый полный месяц срока хранения вклада и по его окончании; - причисляются ко вкладу по окончании срока хранения вклада;

- В случае возврата суммы вклада или ее части по требованию вкладчика до истечения срока вклада, банк производит перерасчет процентов на вклад по действующей в банке ставке для вкладов «до востребования»;

- При невостребовании вклада и начисленных процентов до конца рабочего дня, на который пришлось окончание срока действия вклада, последний автоматический пролонгируется (возобновляется) на тех же условиях на тот же срок. При этом начисленные проценты добавляются к сумме вклада, и устанавливается процентная ставка, действующая в день пролонгации (возобновления) вклада;

-В случае если в день, следующий за днем окончания срока вклада, в банке отменен данный вид вклада, то настоящий вклад считается прекращенным, а сумма вклада и проценты, начисленные к сумме вклада, выплачиваются вкладчику на счет до востребования открытый в банке.

Таблица 15

Процентные ставки

(% - годовые)

| Название вклада |

Сумма/Срок вклада, от |

31 день |

91 день |

181 день |

1 год |

| Классический |

10000 руб |

3 |

5.5 |

9.5 |

10.5 |

| Классический |

250000 руб |

4 |

6 |

11 |

11.5 |

| Классический |

300 Дол США |

2 |

3 |

6 |

7 |

| Классический |

10000 Дол США |

2.5 |

4 |

7 |

8 |

| Классический |

300 Евро |

2 |

3 |

6 |

7 |

| Классический |

10000 Евро |

2.5 |

4 |

7 |

8 |

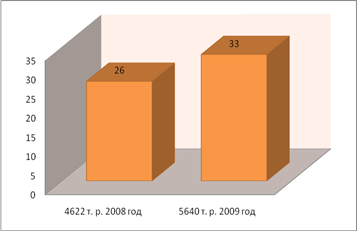

Как видно их нижеприведенных диаграмм интерес населения снизился в два раза (по сравнению с 2008 годом) на «Классический» вклад на срок 91 день. Остальные виды классических вкладов либо остались на уровне (31 и 181 день), либо интерес к ним изменился незначительно (1 год).

Рис. 14. Объем принятых от населения классических вкладов за 2008 год

Рис. 15. Объем принятых от населения классических вкладов за 2009 год

Вклад «Пенсионный»

- Вклад «Пенсионный» принимается в рублях и иностранной валюте – долларах США и евро;

- Минимальная сумма вклада в рублях РФ составляет 15000 рублей. Минимальная сумма вклада в иностранной валюте составляет 500 долларов США или евро;

- Вклад открывается на следующие сроки: 181 день, 365 дней, 548 дней;

- Увеличение суммы вклада допускается, минимальная сумма дополнительного взноса не ограничена. При увеличении суммы вклада до 100000 в рублях или 3500 в валюте, процентная ставка изменяется в соответствующем порядке;

- Уменьшение суммы вклада не допускается;

- Начисленные проценты выплачиваются вкладчику по окончанию срока вклада;

- Для открытия вклада, кроме стандартного набора документов, требуется предъявление пенсионного свидетельства либо ветеранского удостоверения.

-

Таблица 16

Процентные ставки (% - годовые)

| Название вклада |

Сумма/Срок вклада, от |

181 день |

365 дней |

548 дней |

| Пенсионный |

15000 руб |

8.5 |

10.5 |

11.5 |

| Пенсионный |

100000 руб |

9.5 |

12.5 |

13.5 |

| Пенсионный |

500 Дол США |

6.5 |

8 |

8.5 |

| Пенсионный |

3500 Дол США |

7.75 |

8.5 |

9 |

| Пенсионный |

500 Евро |

6.5 |

8 |

8.5 |

| Пенсионный |

3500 Евро |

7.75 |

8.5 |

9 |

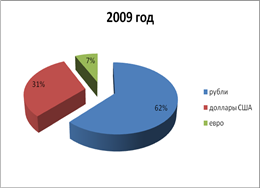

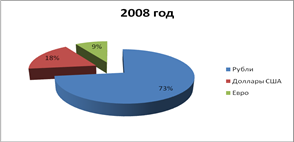

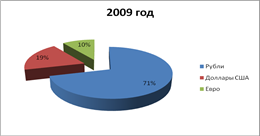

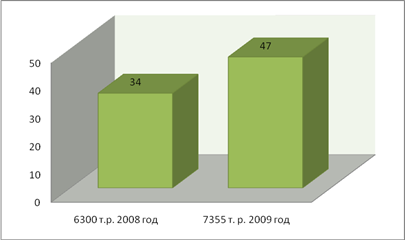

Если проводить анализ принятых вкладов «Пенсионный» от населения в различной валюте, то можно сказать, что число вкладов в евро возросло только к 2009 году, но в сравнении в другими валютами их доля очень мала – всего 7 % . Возросла также популярность вкладов в долларах США (на 8%), но рубли России все равно занимают больший процент в общем объеме вкладов.

Рис. 16. Объем принятых от населения пенсионных вкладов в 2008 году

Рис. 17. Объем принятых от населения пенсионных вкладов в 2009 году

Вклад «ВИП»

- Вклад «ВИП» принимается в рублях и иностранной валюте – долларах США и евро;

- Минимальный первоначальный взнос на вклад в рублях РФ составляет 1500000 рублей. Минимальный первоначальный взнос на вклад в иностранной валюте составляет 50000 долларов США или евро;

- Вклад открывается на следующие сроки: 31 день,61 день,91 день,181 день,1 год;

- Увеличение суммы вклада допускается;

- Уменьшение суммы вклада не допускается;

- Проценты ежемесячно причисляются к сумме вклада и выплачиваются вкладчику в день окончания срока вклада.

Таблица 17

Процентные ставки

(% - годовые)

| Название вклада |

Сумма/Срок вклада, от |

31 день |

61 день |

91 день |

181 день |

1 год |

| ВИП |

1500000 руб |

4.5 |

5.5 |

8 |

12 |

13.5 |

| ВИП |

50000 Дол США |

3 |

4 |

6 |

8 |

9 |

| ВИП |

50000 Евро |

3 |

4 |

6 |

8 |

9 |

По сравнению с 2008, в 2009 году большая доля вкладов «ВИП» пришлась на срок 181 день (в 2008 году самым популярным сроком по данному вкладу являлся 1 год). Объем вкладов на сроки 31 день, 61 день и 91 день изменился незначительно. Вклады в долларах США на 181 день также как и в предыдущем году превышает число вкладов на 1 год.

Рис. 18. Объем принятых от населения вкладов «ВИП» за 2008 год

Рис. 19. Объем принятых от населения вкладов «ВИП» за 2009 год

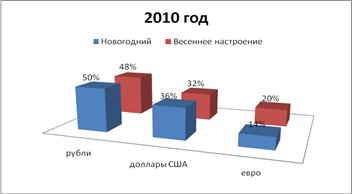

Коммерческий банк «БФГ-Кредит» ежегодно проводит акцию по таким вкладам, как «Новогодний» и «Весеннее настроение». Эти вклады пользуются повышенным спросом, так как ставки по ним значительно выше по сравнению с другими видами вкладов. К тому же срок вклада «Новогодний» и вклада «Весеннее настроение» составляет 91 день, что позволяет клиентам – физическим лицам за короткий период времени получить большую прибыль.

Таблица 18

Процентные ставки

(% - годовые)

| Название вклада |

Рубли |

Доллары США |

Евро |

| Новогодний |

15% |

10% |

8% |

| Весеннее настроение |

15,25% |

11,25% |

10,25% |

Проанализировав объем принятых от клиентов банка – физических лиц денежных средств во вклады «Новогодний» и «Весеннее настроение», можно отметить, что большая доля приходится на рублевые вклады как в 2009 году, так и в 2010, меньшая доля приходится на вклады в евро. В 2010 году идет тенденция к увеличению объемов валютных вкладов, во вкладе «Весеннее настроение» наблюдается значительное увеличение объемов денежных средств в евро.

Рис. 20. Объем принятых от населения вкладов в 2009 году

Рис. 21. Объем принятых от населения вкладов в 2010 году

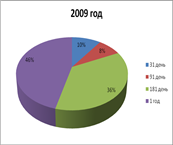

Если сделать анализ всех принятых вкладов от населения в 2009 году, то мы видим следующее: самым востребованным вкладом является «Новогодний». Это можно объяснить тем, что, во-первых, по данному виду вклада КБ «БФГ-Кредит» предлагает самые высокие процентные ставки. Во-вторых, в сроки проведения данной акции банк ежегодно проводит широкомасштабную рекламную акцию – развешивает плакаты, распространяет буклеты, дарит подарки всем вкладчикам. Примерно равны по объему вклад «Весеннее настроение» и «Пенсионный» - 20, 22% соответственно. Большинство пенсионеров открывают именно вклад «Пенсионный», так как он дает им возможность вкладывать деньги под более высокие проценты, по сравнению с другими вкладами. А также позволяет каждому вкладчику выбирать более предпочтительный для него срок вложения своих средств. Рейтинг вклада «Классический» составляет 10%. Это связано с меньшими процентными ставками во всей линейке банковских вкладов. Однако с января 2010 года КБ «БФГ-Кредит» изменил условия данного вклада: допускается увеличение и уменьшение суммы вклада. Раннее уменьшение не допускалось, а увеличение суммы вклада происходило на оговоренную банком сумму. Поэтому я думаю, что в самое ближайшее время он станет более популярен среди клиентов банка. Вклад «ВИП» имеет самый низкий процент. Это можно объяснить тем, что высок первоначальный взнос.

Рис. 22. Объем принятых от населения вкладов в 2009 году

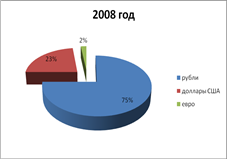

Если рассматривать распределение объемов различной валюты во всех принятых вкладах в 2008, 2009 гг., то можно сказать, что основная доля, более 70%, это – рубли России, остальное - доллары США и евро. Евро занимают 30% от всего объема принятой банком на депозиты физических лиц иностранной валюты.

Рис. 23. Объем различной валюты на депозитах физических лиц в 2008 году

Рис. 24. Объем различной валюты на депозитах физических лиц в 2009 году

В рыночных условиях коммерческие банки должны уделять серьезное внимание привлечению ресурсов и для этого:

· разрабатывать собственную депозитную политику;

· особое внимание в процессе осуществления депозитной политики уделять срочным вкладам;

· разнообразить виды вкладов;

· расширять банковские услуги для привлечения потенциальных вкладчиков;

· проводить эффективную процентную политику, не снижающую доходность банка и обеспечивающую определенную привлекательность для вкладчиков.

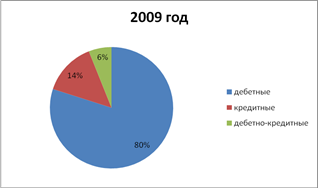

Пластиковые карты. Банковская пластиковая карта – это одна из разновидностей финансовых карт, которая является персонифицированным платежным средством, предназначенным для оплаты товаров, услуг и получения наличных денежных средств в банках и банковских автоматах (банкоматах) [2, с. 120-121]. КБ «БФГ-Кредит» проводит операции с пластиковыми картами с 1996 г. Сегодня банк предлагает пластиковые карты основных международных платёжных систем – Visa и MasterCard. Пользование банковскими картами «БФГ-Кредит» регулируется законодательством РФ. Банковская карта является собственностью банка и подлежит возврату по окончании срока ее пользования. Пользователем карты является лицо, на имя которого Банком зарегистрирована карта в платежной системе. КБ «БФГ-Кредит» выпускает несколько видов карт. По виду финансовых взаимоотношений с клиентом:

- дебетовые карты. Держатель дебетовой карты должен заранее внести на свой счет в банке-эмитенте некоторую сумму. Её размер и определяет лимит доступных денежных средств. При осуществлении расчетов с использованием карты синхронно уменьшается и лимит. Контроль лимита осуществляется при проведении авторизации, которая при использовании дебетовой карты обязательна всегда. Для возобновления (или увеличения) лимита держателю карты необходимо вновь внести средства на свой счет;

- дебетно-кредитные. Являются сочетанием первых двух типов карт. Пока у клиентов на счете есть средства, карта является дебетовой. Как только средства счета израсходованы, происходит кредитование клиента на необходимую сумму в рамках установленных лимитов. Своевременное погашение кредитной задолженности делает возможным возобновление кредита клиенту;

- кредитные. Позволяют клиенту рассчитываться по карте в пределах лимитов, установленных Банком, с начислением на сумму займа процентов по кредиту и возможностью возобновления кредита по мере погашения задолженности;

По типу использования:

- личные – расчетная карта физического лица, одному картсчету соответствует одна карта;

- семейные – расчетные карты физического лица, одному личному картсчету соответствует несколько карт с различными лимитами.

Рис. 25. Объем выданных пластиковых карт в 2009 году

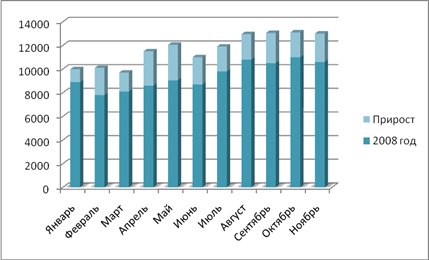

Проследим динамику остатков по карточным счетам на первое число каждого месяца за 2008 и 2009 года.

Таблица 19

Динамика остатков по карточным счетам

(тыс. руб.)

| Месяц |

2008 год |

2009 год |

Прирост |

| Январь |

8900 |

9980 |

1080 |

| Февраль |

7800 |

10100 |

2300 |

| Март |

8100 |

9700 |

1600 |

| Апрель |

8600 |

11500 |

2900 |

| Май |

9050 |

12050 |

3000 |

| Июнь |

8700 |

11000 |

2300 |

| Июль |

9800 |

11900 |

2100 |

| Август |

10800 |

12950 |

2150 |

| Сентябрь |

10500 |

13050 |

2550 |

| Октябрь |

11000 |

13100 |

2100 |

| Ноябрь |

10600 |

13000 |

2400 |

| Декабрь |

11700 |

13900 |

2200 |

| Итого: |

115550 |

142230 |

26680 |

Рис. 26. Остатки по карточным счетам на первое число месяца (тыс. руб.)

Проанализировав таблицу 19, следует отметить, что остатки по карточным счетам в 2009 году выросли на 26 680 тыс. руб. по сравнению с 2008 годом. Среднемесячное увеличение остатков по карточным счетам в 2009 году составило 2 233 тыс. руб. Исходя из этого, можно говорить об укреплении ресурсной базы и росте доверия к банку со стороны населения, что, несомненно, положительно влияет на деятельность банка.

Кредиты. КБ «БФГ-Кредит» предлагает к услугам физических лиц два вида кредитования:

- кредитование под заклад наличной иностранной валюты;

- потребительское кредитование физических лиц под залог имущества.

К кредитованию физических лиц под заклад наличной иностранной валюты банк приступил с апреля 1999 года. Кредитование под заклад наличной иностранной валюты имеет своей целью обеспечить текущие потребности заемщиков в денежных средствах на краткосрочный период. Данный вид кредита дает возможность хеджирования предпринимательского капитала физических лиц от риска и последствий девальвации национальной валюты [4, с. 349-350].

Заемщиком может быть любое физическое лицо-резидент, достигшее 18 лет и имеющее регистрацию на территории РФ. Залогодателем наличной иностранной валюты может являться любое дееспособное физическое лицо-резидент, владеющее наличной иностранной валютой на праве собственности.

Кредит может быть выдан наличными денежными средствами или путем перечисления на лицевой счет заемщика.

Необходимо отметить, что расчет суммы кредита под заклад наличной иностранной валюты производится по следующим методикам.

Методика 1

– сумма кредита рассчитывается исходя из имеющейся валюты.

1. С= К * Св

С – стоимость предлагаемого обеспечения в рублях;

К – залоговый курс;

Св – сумма иностранной валюты, предоставляемой в заклад.

2. Ск= С/(1+(Пр*Срок)/(100*365))

Ск – сумма кредита;

Пр - процентная ставка по кредиту;

Срок – сумма кредита в рублях.

Методика 2

– известна сумма кредита, необходимо рассчитать сумму обеспечения.

1. С = (Ск*(Пр*Срок)/(100*365)+Ск)

С – стоимость предлагаемого обеспечения в рублях;

Ск – сумма кредита;

Пр – процентная ставка;

Срок – срок в днях.

2. Св = С/К

К – залоговый курс;

Св – сумма иностранной валюты предоставляемой в заклад.

Кредит под заклад наличной иностранной валюты выдается на срок от 1 до 6 месяцев под 23% годовых.

Второй вид кредита, который предоставляет КБ «БФГ-Кредит» – это потребительское кредитование физических лиц под залог имущества.

Закладываемое имущество может принадлежать как самому соискателю кредита, так и третьим лицам.

Основанием для выдачи кредита является решение Управления Кредитования или Правления банка. Кредитный комитет принимает решение о выдаче, пролонгации и изменениях иных условий сделки в случае, если сумма кредита не превышает 800 тыс. руб. и 28 тыс. долларов США или срок кредитования не превышает одного года.

Правление банка принимает решение о выдаче, пролонгации и изменении иных условий сделки, если сумма кредита превышает 800 тыс. руб. и 28 тыс. долларов США или срок кредитования превышает один год.

Кредит выдается на основании решения уполномоченного органа банка о выдаче кредита и заключении с заемщиком кредитного договора на выдачу потребительского кредита. Кредит выдается наличными деньгами через кассу банка. По желанию заемщика кредит может быть перечислен безналичным порядком на счет заемщика, указанный им в заявлении на получении кредита.

Сроки и суммы погашения кредитов и процентов предусматриваются кредитным договором.

Рис. 27. Количество выданных кредитов под залог иностранной валюты

Анализируя диаграмму на рисунке 27, можно сказать, что в 2009 году предоставлено под залог иностранной валюты на 7 кредитов больше, по сравнению с 2008 годом. А если смотреть по сумме выданных кредитов, то она на 22% превышает сумму 2008 года.

Рис. 28. Объем выданных кредитов на потребительские нужды под залог имущества

Спрос на потребительские кредиты под залог имущества также вырос на 13 кредитных договоров, а по сумме рост оказался ниже, чем кредитов под залог иностранной валюты – 17% по сравнению с 2008 годом.