| МИНИСТЕРСТВО ОБРАЗОВАНИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ

ОРЛОВСКИЙ ГОСУДАРСТВЕННЫЙ ТЕХНИЧЕСКИЙ УНИВЕРСИТЕТ

ФИНАНСОВО-ЭКОНОМИЧЕСКИЙ ФАКУЛЬТЕТ

Кафедра «Экономической теории»

Научная работа

по мировой экономике

на тему:

«Политика правительства РФ в области валютных отношений»

Выполнил:

Студент

группы 21-АК:

Стёпин Р. И.

Проверил:

Васильева Т. Н.

Орёл,2001

Содержание:

Раздел

I

· Международные валютные отношения

……………………….....

4

· Валютный курс и факторы, влияющие на его формирование

…..5

· Валютный рынок

…………………………………………..………..

7

· Средства обмена

…………………………………………………....

8

· Обменный валютный курс

…………………………..….……...…...

9

· Валютный курс

………………………………………………….…

11

I.

Золотой стандарт

……………………………………...……..……...…

12

II. Долларовый стандарт………..…………………...………………...…

15

III. Плавающие курсы……………………………………………….

18

Раздел

II

· Особенности валютного рынка РФ

………………………….20

· Особенности валютного законодательства РФ

…………...

22

· Валютный контроль в РФ

……………………………….…….

25

· Валютный контроль за экспортно-импортными операциями

………………………………………………………

28

· Механизм осуществления валютного контроля за поступлением экспортной выручки

……………………………

30

· Механизм валютного контроля за платежами по импортным контрактам

………………………………………………….…

32

· Особенности таможенного оформления экспорта и импорта товаров в связи с осуществлением валютного контроля

…...

33

· Ответственность за нарушение валютного законодательства

………………………………………………

34

----------------------------------------------------------------

· Список использованной литературы………………………...37

Международные валютные отношения

Международные валютные отношения являются составной частью и одной из наиболее сложных сфер рыночного хозяйства. В них сосредоточены проблемы национальной и мировой экономики, развитие которых исторически идет параллельно и тесно переплетаясь. По мере интернационализации хозяйственных связей увеличиваются международные потоки товаров, услуг и особенно капиталов и кредитов.

Большое влияние на международные валютные отношения оказывают ведущие промышленно развитые страны (особенно “семерка”), которые выступают как партнеры соперники. Последние десятилетия отмечены активизацией развивающихся стран в этой сфере.

Под влиянием многих факторов функционирование международных валютных отношений усложнилось и характеризуется частыми изменениями. Следовательно, изучение мирового опыта представляет большой интерес для складывающейся в России и других странах СНГ рыночной экономики. Постепенная интеграция России в мировое сообщество, вступление в Международный валютный фонд (МВФ) и группу Международного банка реконструкции и развития (МБРР) требуют знания общепринятого кодекса поведения на мировых рынках валют, кредитов, ценных бумаг, золота.

Международные валютные отношения

– совокупность общественных отношений, складывающихся при функционировании валюты в мировом хозяйстве обслуживающих взаимный обмен результатами деятельности национальных хозяйств. Отдельные элементы валютных отношений появились еще в античном мире – Древней Греции и Древнем Риме – в виде вексельного и меняльного дела. Следующим этапом их развития явились средневековые “вексельные ярмарки” в Лионе, Антверпене и других торговых центрах Западной Европы, где производились по переводным векселям (траттам). В эпоху феодализма и становления капиталистического способа производства стала развиваться система международных расчетов через банки.

Развитие международных валютных отношений обусловлено ростом производительных сил, созданием мирового рынка, углублением международного разделения труда (МРТ), формированием мировой системы хозяйства, интернационализацией хозяйственных связей.

Международные валютные отношения постепенно приобрели определенные формы организации на основе интернационализации хозяйственных связей. Валютная система-форма организации и регулирования валютных отношений, закрепленная национальным законодательством или межгосударственными соглашениями. Различаются национальная, мировая, международная (региональная) валютные системы.

Исторически первыми возникли национальные валютные системы, закрепленные национальным законодательством с учетом норм международного права. Национальная валютная система является составной частью денежной системы страны, хотя она относительно самостоятельна и выходит за национальные границы. Ее особенности определяются степенью развития и состоянием экономики и внешнеэкономических связей страны.

Национальная валютная система неразрывно связана с мировой валютной системой, то есть формой организации мировых валютных отношений, закрепленной межгосударственными соглашениями. Мировая валютная система сложилась к середине XIX в. Характер функционирования и стабильность мировой валютной системы зависят от степени соответствия ее принципов структуре мирового хозяйства.

Валютный курс и факторы, влияющие на его формирование

Важным элементом валютной системы является валютный курс. Валютный курс необходим для:

· взаимного обмена валютами при торговле товарами, услугами, при движении капиталов и кредитов. Экспортер обменивает вырученную иностранную валюту на национальную, так как валюты других стран не могут обращаться в качестве законного и платежного средства на территории данного государства. Импортер обменивает национальную валюту на иностранную для оплаты товаров, купленных за рубежом. Должник приобретает иностранную валюту на национальную для погашения задолженности и выплаты процентов по внешним займам;

· сравнения цен мировых и национальных рынков, а также стоимостных показателей разных стран, выраженных в национальных или иностранных валютах;

· периодической переоценки счетов в иностранной валюте фирм и банков.

Валютный курс

–

”цена” денежной единицы одной страны, выраженная в иностранных денежных единицах или международных валютных единицах (СДР, ЭКЮ). Внешне валютный курс представляется участникам обмена как коэффициент пересчета одной валюты в другую, которая определяется соотношением спроса и предложения на валютном рынке. Однако стоимостной основой валютного курса является покупательная способность валют, выражающая средние национальные уровни цен на товары, услуги, инвестиции.

Производители и покупатели товаров и услуг с помощью валютного курса сравнивают национальные цены с ценами других стран. В результате сопоставления выявляется степень выгодности развития какого-либо производства в данной стране или инвестиций за рубежом.

В связи с резким увеличением международного движения капиталов на валютный курс влияет покупательная способность валют по отношению не только к товарам, но и финансовым активам.

Рассмотрим факторы, которые влияют на валютный курс. Среди них можно выделить следующие:

1. Темп инфляции. Соотношение валют по их покупательной способности (паритет покупательной способности), отражая действие закона стоимости, служит своеобразным хребтом валютного курса. Поэтому на валютный курс влияет темп инфляции. Чем выше темп инфляции в стране, тем ниже курс ее валюты, если не противодействуют иные факторы. Инфляционное обесценивание денег в стране вызывает снижение покупательной способности и тенденцию к падению их курса к валютам стран, где темп инфляции ниже. Данная тенденция обычно прослеживается в средне- и долгосрочном плане. Выравнивание валютного курса, приведение его в соответствие с паритетом покупательной способности происходят в среднем в течение двух лет.

Зависимость валютного курса от темпа инфляции особенно велика у стран с большим объемом международного обмена товарами, услугами и капиталами. Это объясняется тем, что наиболее тесная связь между динамикой валютного курса и относительным темпом инфляции проявляется при расчете курса на базе экспортных цен.

2. Состояние платежного баланса. Активный платежный баланс способствует повышению курса национальной валюты, так как увеличивается спрос на нее со стороны иностранных должников. Пассивный платежный баланс порождает тенденцию к снижению курса национальной валюты, так как должники продают ее на иностранную валюту для погашения своих внешних обязательств.

3. Разница процентных ставок в разных странах. Изменение процентных ставок в стране воздействует при прочих равных условиях на международное движение капиталов, прежде всего краткосрочных. Повышение процентной ставки стимулирует приток иностранных капиталов, а ее снижение поощряет отлив капиталов, в том числе национальных, за границу.

4. Деятельность валютных рынков и спекулятивные валютные операции. Если курс какой-либо валюты имеет тенденцию к понижению, то фирмы и банки заблаговременно продают ее на более устойчивые валюты, что ухудшает позиции ослабленной валюты. Валютные рынки быстро реагируют на изменения в экономике и политике, на колебания курсовых соотношений. Тем самым они расширяют возможности валютной спекуляции и стихийного движения “горячих” денег.

5. Степень использования определенной валюты на еврорынке и в международных расчетах.

6. На курсовое соотношение валют воздействует также ускорение или задержка международных платежей. В ожидании снижения курса национальной валюты импортеры стараются ускорить платежи в иностранной валюте, чтобы не нести потерь при повышении ее курса. При укреплении национальной валюты, напротив, преобладает ее стремление к задержке платежей в иностранной валюте.

7. Степень доверия к валюте на национальном и мировых рынках. Она определяется состоянием экономики и политической обстановкой в стране, а также рассмотренными выше факторами, оказывающими воздействие на валютный курс. Причем дилеры учитывают не только данные темпы экономического роста, инфляции, уровень покупательной способности валюты, соотношение спроса и предложения валюты, но и перспективы их динамики.

В

алютный рынок

В сделках внутри страны люди используют национальную валюту, но для проведения операций за границей им нужна иностранная валюта. Например, если российская фирма заключает контракт с американской на поставку оборудования, то ей нужна американская валюта для оплаты сделки. Для этих целей существуют специальные рынки, на которых может быть куплена или продана иностранная валюта и которые называются валютными рынками.

Для своих участников они предоставляют клиринговые услуги, возможность застраховаться от валютных рисков. Также имеется возможность “спекулировать”, приобретая или продавая валюту, то есть, играя на ее будущей цене.

Валютная сделка представляет собой обмен денег одной страны на деньги другой. Подавляющая часть денежных активов, продаваемых на валютных рынках, имеет вид депозита до востребования в банках, осуществляющих торговлю друг с другом. Только незначительная часть рынка приходится на обмен наличных денег.

Основные участники торговых сделок на валютном рынке - это крупные коммерческие банки, во многих случаях выполняющие функции дилеров в рыночном процессе. В этом качестве они поддерживают позицию двух или более валют, т.е. обладают вкладами, выраженными в этих валютах. Например, "Чейз Манхеттен Банк" имеет отделения в Лондоне и Нью-Йорке. Отделение в Нью-Йорке располагает депозитами в фунтах стерлингов в лондонском отделении, а отделение в Лондоне - депозитами в долларах в Нью-Йорке. Каждое из этих отделений может предоставить вкладчику иностранную валюту в обмен на местный вклад. На осуществлении этой операции банк получает прибыль как дилер, продавая иностранную валюту по "цене продавца", которая немного выше "цены покупателя", по которой банк приобретает валюту. Конкуренция между банками удерживает разрыв между "ценой покупателя" и "ценой продавца" на уровне 1 процента для больших деловых международных операций.

Иногда коммерческие банки выступают в роли брокеров. В этом качестве они не "поддерживают позицию" по определенным валютам, но только сводят вместе продавцов и покупателей. Так, например, какая-либо английская фирма может попросить лондонский банк выступить в роли брокера при необходимой ей организации обмена долларов на фунты.

Кроме коммерческих банков на внешнем валютном рынке существует небольшое количество небанковских дилеров и брокеров. Коммерческие банки используют независимых брокеров как посредников при заключении значительных оптовых сделок между собой.

С

редства обмена

1.Телеграфные переводы

- являются основным способом проведения международных обменных операций. Предположим, что некая американская компания продала сети розничных магазинов в Великобритании партию медикаментов, оцениваемую в 1000 долларов. Банк, на который замыкаются операции этой компании, - это коммерческий банк в Нью-Йорке. Этот нью-йоркский банк пошлет телеграфное сообщение Лондонскому банку британской сети розничной торговли, сообщая ему о необходимости поместить 1000 долларов на банковский счет нью-йоркского банка в его лондонском отделении. После этого банк Нью-Йорка предоставляет поставщику кредит на эквивалентную сумму в долларах. Перевод денежных средств с помощью телеграфа обычно осуществляется на первый или второй день, следующий за покупкой или продажей.

2.Переводные векселя

. В случае продажи партии медикаментов операция может быть организована следующим образом. Во-первых, британская торговая компания получит в своем банке кредитное письмо и перешлет его американской фирме - поставщику. Получение этого документа обяжет экспортера выписать переводной вексель на британский банк. Этот переводной вексель - суть распоряжение, подобное банковскому чеку, которое подразумевает, что банк обязан заплатить экспортеру определенное количество денег. Экспортер может затем продать этот вексель коммерческому банку, получив взамен эквивалентное количество долларов. Когда по этому векселю будет оплачено, коммерческий банк получит платеж в фунтах стерлингов.

Платежный вексель может быть оплачен немедленно или в определенный момент в будущем - например, через 30, 60 или 90 дней спустя. Если экспортер выписывает вексель, подлежащий оплате через 90 дней, а наличные средства нужны ему немедленно, он может снова обратиться за помощью в коммерческий банк. В этом случае коммерческий банк приобретет вексель с учетом дисконтной ставки, которая отражает преобладающую норму процента.

Если коммерческий банк, выкупив вексель, не хочет держать его полные 90 дней, он может предпринять следующий шаг. Этот банк может связаться с британским банком, на который выписан вексель, и затребовать подтверждение, что данный вексель будет оплачен в срок. По получении подтверждения вексель помечается как "акцептованный вексель" и становится банковским акцептом, который может быть реализован на открытом рынке ценных бумаг, во многом аналогичным образом как иные краткосрочные ценные бумаги - казначейские векселя федерального правительства, коммерческие ценные бумаги и т.д.

3.Валюта и дорожные чеки

. Кроме телеграфных переводов и переводных векселей небольшая доля финансовых операций на международных рынках обеспечивается собственно валютой и дорожными чеками. Пусть вы собрались во Францию. Вы можете обратиться к дилеру, специализирующемуся на торговле иностранной валютой, или в ваш банк и обменять валюту США на французскую. Банк или дилер от этой операции получает прибыль за счет разницы в "цене продавца" и "цене покупателя", во многом по своему характеру схожей с извлечением прибыли при совершении значительных сделок, требующих обмена банковскими вкладами. Однако при совершении небольших валютных операций такого рода разрыв в цене составляет в среднем 4 - 5 процентов, как это принято при осуществлении больших финансовых операций на международном валютном рынке.

Туристы и путешественники считают, что дорожные чеки более безопасны, чем валюта. Отправляясь во Францию, вы можете приобрести дорожные чеки, деноминированные либо в долларах, либо во франках, в коммерческом банке или в компании типа "Америкен экспресс". Владельцу французского отеля, который берет дорожные чеки компании "Америкен экспресс" в виде платы за услуги, депонирует их в местном банке, получая кредит во франках независимо от того, в какой валюте исчислена стоимость чека. Французский банк затем получит доллары или соответствующее количество франков у "Америкен экспресс".

О

бменный валютный курс

Дилеры и брокеры на внешнем валютном рынке располагают непрерывной, можно даже сказать сиюминутной информацией о любых изменениях обменных валютных курсов. Другие хозяйственные агенты, чья потребность в этих знаниях не столь оперативна, могут почерпнуть соответствующую информацию в разделе финансовой хроники дневных газет.

Курсы большинства валют даются за 2 предыдущих рабочих дня. Эти курсы представлены обычно 2-мя способами:

1) как число долларов, необходимых для приобретения 1 единицы иностранной валюты;

2) как число единиц иностранной валюты, необходимое для приобретения 1-го доллара США.

Для большинства валют приводится только один курс - обменный курс по кассовым операциям. Он применим для торговых сделок, которые будут заключены в период не более 48 часов. Кроме того, для обширного числа иностранных валют приводятся также и обменные курсы по срочным операциям. Срочная сделка - это контракт между банком и его клиентом, по которому доллары будут обменены на нужную валюту в какой-либо определенный день в будущем по курсу, определенному сегодня. Разница в исчислении обменных курсов по кассовым операциям и обменных курсов по срочным операциям в любой выбранный момент времени отражает существующую разницу между рыночными нормами процента в сравниваемых странах.

Каждая национальная валюта имеет цену в денежных единицах другой страны. Это и есть валютный курс. Наиболее распространенные котировки валютных курсов возникают в результате прямой торговли между банками. За исключением некоторых специализированных рынков, таких, как Международный денежный рынок в Чикаго. Каждый крупный банк рассылает свою котировку валют, которая показывает, по какому курсу он готов вести торговлю с другими партнерами. Поэтому, если маклеру [ГАсГ1]

нужно купить или продать валюту, он, прежде всего, обратится к котировкам на компьютере. Найдя подходящий курс, он свяжется с нужным ему банком по телефону и заключит сделку.

На международном валютном рынке публикуемые котировки учитывают сделки на суммы не менее 1 млн. долларов. Так как каждую минуту совершаются сделки на миллионы долларов, то размеры прибылей и убытков могут быть огромными. Например, дилер, который за минуту получил 10 млн. фунтов стерлингов по курсу 1,1739 долларов за фунт вместо того , чтобы принять готовое предложение по курсу 1, 1740 долл. , в течение минуты принес своему банку дополнительную прибыль в 1000 долл. Это составляет 60 тыс. долларов в час. [1]

Что касается валютного рынка России, то, торговля на нем проходит в основном через систему валютных бирж, таких, как ММВБ, СПВБ, СМВБ, АТМВБ, УРВБ, РМВБ. Однако в настоящий момент активно развивается внебиржевой межбанковский валютный рынок. Правда пока он ограничен только Москвой, где существует высокая концентрация банков, и развит межбанковский кредитный рынок. Его конкурентные преимущества состоят в оперативности расчетов по валютным операциям и дешевизне, поскольку не требуют уплаты комиссионных ММВБ и городского сбора. В то же время сильно возрос объем торгов на региональных валютных биржах. Это объясняется, во-первых, введением новой системы экспортного и валютного контроля, согласно которой контроль за поступлением экспортной валютной выручки возлагается на уполномоченные банки, обслуживающие экспортеров. В результате возрос объем экспортной выручки, продаваемой на региональных валютных биржах, которая ранее в немалой степени реализовывалась на ММВБ.

Вместе с тем было бы неверно связывать рост объема операций на региональных валютных биржах с введением дополнительного сбора городскими властями в Москве. Безусловно, он крайне негативно сказался, и будет сказываться на развитии валютных операций на ММВБ, подталкивая банки к уходу с биржевого рынка. Однако с учетом того, что размер комиссионных, взимаемых ММВБ по валютным операциям, составляет 0,1% и сам сбор также составляет 0,1%, то вместе они лишь уравнивают конкурентные позиции ММВБ по отношению к другим региональным биржам, где размер комиссионных варьирует от 0,2% до 0,3% от объема купли-продажи валюты. Как показал опрос российских коммерческих банков, внутренний валютный рынок для них является основным, как в плане покупки валюты, так и ее продажи. При этом банки в равной степени работают как на биржевом, так и на внебиржевом рынке, не отдавая особого предпочтения ни тому, ни другому.

Безусловно, сделки, связанные с внешней торговлей, составляют большую часть валютного рынка. Однако в случае сильной инфляции, банки и частные лица могут покупать иностранную валюту для того, чтобы получать доход за счет роста ее обменного курса. Такая ситуация была в России до введения валютного коридора. Тогда курс доллара непрерывно повышался, и доходность от валютных операций даже превосходила доход по рублевым депозитам. А согласно опросу 90 % российских банков при проведении валютных операций отдают предпочтение доллару США и лишь 7,2 % - немецким маркам.

Очень важна роль государства на валютном рынке. Оно проводит интервенции, покупая и продавая иностранную валюту, чем воздействуют на ее цену или даже устанавливают цену непосредственно. Вот две крайние альтернативы этого вмешательства.

Во-первых, государство может полностью оставаться вне пределов валютного рынка, позволяя валютным курсам меняться так, чтобы уравновешивались спрос и предложение. Это режим свободного флоатинга. Другая крайность - это система фиксированных валютных курсов. Правда, на практике эти крайности редко встречаются в чистом виде. В большинстве случаев имеет место быть система управляемого флоатинга, то есть гибкие курсы с частичным вмешательством государства.

Валютные курсы

Валютные курсы подразделяются на два основных вида: фиксированные

и плавающие

. Фиксированный валютный курс колеблется в узких рамках. Плавающие валютные курсы зависят от рыночного спроса и предложения на валюту и могут значительно колебаться по величине.

В основе фиксированного курса лежит валютный паритет, т.е. официально установленное соотношение денежных единиц разных стран. При монометаллизме – золотом или серебряном – базой валютного курса являлся монетный паритет – соотношение денежных единиц разных стран по их металлическому содержанию. Он совпадал с понятием валютного паритета.

При золотом монометаллизме валютный курс опирался на золотой паритет – соотношение валют по их официальному золотому содержанию – и стихийно колебался вокруг него в пределах золотых точек. Классический механизм золотых точек действовал при двух условиях: свободная купля – продажа золота и его неограниченный вывоз. Пределы колебаний валютного курса определялись расходами, связанными с транспортировкой золота за границу, и фактически не превышали +/- 1% от паритета. С отменой золотого стандарта механизм золотых точек перестал действовать.

Валютный курс при неразменных кредитных деньгах постепенно отрывался от золотого паритета, т.к. золото было вытеснено из обращения в сокровище. Это обусловлено эволюцией товарного производства, денежной и валютной систем. Для середины 70-х годов базой валютного курса служили золотое содержание валют – официальный масштаб цен – и золотые паритеты, которые после второй мировой войны фиксировались МВФ. Мерилом соотношения валют была официальная цена золота в кредитных деньгах, которая наряду с товарными ценами являлась показателем степени обесценения национальных валют. В связи с отрывом в течение длительного времени официальной, фиксируемой государством цены золота от его стоимости, усилился искусственный характер золотого паритета.

На протяжении более чем 40 лет (1934-1976 гг.) масштаб цен и золотой паритет устанавливались на базе официальной цены золота. При Бреттон-Вудской валютной системе в силу господства долларового стандарта доллар служил точкой отсчета курса валют других стран.

После прекращения размена доллара на золото по официальной цене в 1971 г. золотое содержание и золотые паритеты валют стали чисто номинальным понятием. В результате Ямайской валютной реформы западные страны официально отказались от золотого паритета как основы валютного курса. С отменой официальных золотых паритетов понятие монетного паритета также утратило значение. В современных условиях валютный курс базируется на валютном паритете – соотношении между валютами, установленном в законодательном порядке, и колеблется вокруг него.

I.

Система «золотого стандарта»

«Золотой стандарт» возник с началом ухода биметаллической системы[2]

, и прекратил свое существование в течение первого месяца мировой войны. Эра золотого стандарта иногда ассоциируется с быстрой индустриализацией и экономическим процветанием.

Начало золотого стандарта было положено Банком Англии в 1821 г. Юридически эта система была оформлена межгосударственным соглашением на Парижской конференции в 1867 г., которое признало золото единственной формой мировых денег. По месту оформления соглашения эта система называется также как Парижская валютная система.

Золотой стандарт базировался на следующих структурных принципах:

1. Его основой являлся золотомонетный стандарт.

2. Каждая валюта имела золотое содержание. Курс национальных валют жестко привязывался к золоту и через золотое содержание валюты соотносился друг с другом по твердому валютному курсу. В соответствии с золотым содержанием валют устанавливались их золотые паритеты. Валюты свободно конвертировались в золото. Золото использовалось как общепринятые мировые деньги.

3. Сложился режим свободно плавающих курсов валют с учетом рыночного спроса и предложения, но в пределах «золотых точек» (так называют максимальные пределы отклонения курса валют от установленного золотого паритета, которые определяются расходами на транспортировку золота за границу). Если рыночный курс золотых монет отклонялся от паритета, основанного на их золотом содержании, то должники предпочитали расплачиваться по международным обязательствам золотом, а не иностранными валютами.

Золотой стандарт играл в известной степени роль стихийного регулятора производства, внешнеэкономических связей, денежного обращения, платежных балансов, международных расчетов.

Разновидностями золотого стандарта являются:

· Золотомонетный стандарт, при котором банками осуществлялась свободная чеканка золотых монет (он действовал до начала XX в)

· Золотослитковый стандарт, при котором золото применялось лишь в международных расчетах (начало XX в – начало первой мировой войны)

· Золотовалютный (золотодевизный) стандарт, при котором наряду с золотом в расчетах использовались и валюты стран, входящих в систему золотого стандарта. Он известен еще как Генуэзский (1922 г – начало второй мировой войны).

Золотомонетный стандарт был относительно эффективен до первой мировой войны, когда действовал рыночный механизм выравнивания валютного курса и платежного баланса.

В период первой мировой войны и особенно во времена Великой депрессии (1929-1934 гг.) система золотого стандарта переживала кризисы. Золотомонетный и золотослитковый стандарты изжили себя, так как перестали соответствовать масштабам возросших хозяйственных связей. Из-за высокой инфляции в большинстве стран Европы их валюты стали неконвертируемыми. США превратились в нового финансового лидера, а золотой стандарт видоизменялся.

Генуэзская международная экономическая конференция 1922 года закрепила переход к золотодевизному стандарту, основанному на золоте и ведущих валютах, которые конвертируются в золото. Появились «девизы» – платежные средства в иностранной валюте, предназначенные для международных расчетов.

В период между войнами страны последовательно отказывались от золотого стандарта. Первыми вышли из системы золотого стандарта аграрные и колониальные страны (1929-1930 гг.), так как резко сократился спрос на сырье на мировом рынке и цены на него понизились на 50-70%. В 1931 г. – Германия, Австрия и Великобритания, так как Германия и Австрия оказались слабым звеном в МВС в связи с отливом иностранных капиталов, уменьшением официального золотого запаса и банкротством банков; Великобритания отменила золотой стандарт из-за ухудшения состояния платежного баланса и уменьшения официальных золотых резервов страны в связи с резким сокращением экспорта товаров.

В апреле 1933 г. США вышли из системы золотого стандарта; непосредственной причиной отмены послужило значительное и неравномерное падение цен. Это вызвало массовые банкротства. Банкротство 10000 банков подорвало денежно-кредитную систему США и привело к отмене размена долларовых банкнот на золотые монеты.

В 1936 г. Франция отменила золотой стандарт. Она поддерживала его дольше других стран. Искусственное сохранение золотого стандарта снижало конкурентоспособность французских фирм.

В результате кризиса золотодевизный стандарт или Генуэзская валютная система утратил относительную эластичность и стабильность. Несмотря на сокращение размена банкнот на золото во внутреннем обороте, сохранилась внешняя конвертируемость валют в золото по соглашению центральных банков США, Великобритании, Франции.

Далее приведены преимущества и недостатки золотого стандарта.

Преимущества:

1) обеспечение стабильности как во внутренней, так и во внешней экономической политике, что объясняется следующим: транснациональные потоки золота стабилизировали обменные валютные курсы и создали тем самым благоприятные условия для роста и развития международной торговли;

2) стабильность курсов валют, что обеспечивает достоверность прогнозов денежных потоков компании, планирование расходов и прибыли.

Недостатки:

1) установленная зависимость денежной массы от добычи и производства золота (открытие новых месторождений и увеличение его добычи приводило к транснациональной инфляции);

2) невозможность проводить независимую денежно-кредитную политику, направленную на решение внутренних проблем страны.

Вторая мировая война привела к кризису и распаду Генуэзской валютной системы, которая была заменена на Бреттон-Вудскую.

II. Долларовый стандарт

Вторая валютная система была официально оформлена на Международной валютно-финансовой конференции ООН, проходившей с 1 по 22 июля 1944 г. в г. Бреттон-Вудсе (США). Здесь также были основаны МВФ и МБРР.

Цели создания второй мировой валютной системы:

· Восстановление обширной свободной торговли.

· Установление стабильного равновесия системы международного обмена на основе системы фиксированных валютных курсов.

· Передача в распоряжение государств ресурсов для противодействия временным трудностям во внешнем балансе.

Вторая МВС базировалась на следующих принципах:

· Установлены твердые обменные курсы валют стран-участниц к курсу ведущей валюты;

· Курс ведущей валюты фиксирован к золоту;

· Центральные банки поддерживают стабильный курс своей валюты по отношению к ведущей (в рамках +/- 1%) валюте с помощью валютных интервенций;

· Изменения курсов валют осуществляются посредством девальвации и ревальвации[3]

;

· Организационным звеном системы являются МВФ и МБРР. МВФ предоставляет кредиты в иностранной валюте для покрытия дефицита платежных балансов в целях поддержки нестабильных валют, осуществляет контроль за соблюдением странами-членами принципов МВС, обеспечивает валютное сотрудничество стран.

Под давлением США в рамках Бреттон-Вудской системы утвердился долларовый стандарт – МВС, основанная на господстве доллара (США обладали 70% от всего мирового запаса золота). Доллар – единственная валюта, конвертируемая в золото, стал базой валютных паритетов, преобладающим средством международных расчетов, валютной интервенции и резервных активов. Было установлено золотое соотношение доллара США: 35 долл. за 1 тройскую унцию. США установили монопольную валютную гегемонию, оттеснив своего давнего конкурента – Великобританию.

Таким образом, национальная валюта США стала одновременно мировыми деньгами, и поэтому Бреттон-Вудская валютная система часто называется системой золотодолларового стандарта.

Золотодолларовый стандарт должен совмещать два противоположных требования:

1 – эмиссия ключевой валюты должна коррелировать с изменением золотого запаса страны. Чрезмерная эмиссия ключевой валюты, не обеспеченная золотым запасом, может подорвать обратимость ключевой валюты в золото и со временем вызовет кризис доверия к ней;

2 – ключевая валюта должна выпускаться в количествах, достаточных для того, чтобы обеспечить увеличение международной денежной массы для обслуживания возрастающего количества международных сделок. Поэтому ее эмиссия должна намного превосходить золотой запас страны.

Таким образом, возникает необходимость пересмотра основ существующей валютной системы; ее структурные принципы, установленные в 1944 г., перестали соответствовать условиям производства, мировой торговли и изменившемуся соотношению сил в мире. Сущность кризиса Бреттон-Вудской системы заключается в противоречии между интернациональным характером МЭО и использованием для их осуществления национальных валют, подверженных обесценению (преимущественно доллара).

Причины кризиса Бреттон-Вудской валютной системы (их можно представить в виде цепочки взаимообусловленных факторов):

1. Неустойчивость и противоречия экономики. Начало валютного кризиса в 1967 г. совпало с замедлением экономического роста.

2. Усиление инфляции отрицательно влияло на мировые цены и конкурентоспособность фирм, поощряло спекулятивные перемещения «горячих» денег. Различные темпы инфляции в разных странах оказывали влияние на динамику курса валют, а снижение покупательной способности денег создавало условия для «курсовых перекосов».

3. Нестабильность платежных балансов. Хронический дефицит балансов одних стран (особенно США, Великобритании) и активное сальдо других (ФРГ, Япония) усиливали резкие колебания курсов валют соответственно вниз и вверх.

4. Несоответствие принципов Бреттон-Вудской системы изменившемуся соотношению сил на мировой арене. Валютная система, основанная на международном использовании подверженных обесценению национальных валют – доллара и отчасти фунта стерлингов, пришла в противоречие с интернационализацией мирового хозяйства. Это противоречие Бреттон-Вудской системы усиливалось по мере ослабления экономических позиций США и Великобритании, которые погашали дефицит своих платежных балансов национальными валютами, злоупотребляя их статусом резервных валют. В итоге была подорвана устойчивость резервных валют.

5. Принцип американоцентризма, на котором была построена Бреттон-Вудская система, перестал соответствовать новой расстановке сил с возникновением трех мировых центров: США – Западная Европа – Япония. Использование США статуса доллара как резервной валюты для расширения своей внешнеэкономической и военно-политической экспансии, экспорта инфляции усилило межгосударственные разногласия и противоречило интересам развивающихся стран.

6. Активизация рынка «евродолларов». Поскольку США покрывают дефицит своего платежного баланса национальной валютой, часть долларов перемещается в иностранные банки, способствуя развитию банка евродолларов. Этот колоссальный ранок долларов «без родины» сыграл двоякую роль в развитии кризиса Бреттон-Вудской системы. Вначале он поддерживал позиции американской валюты, поглощая избыток долларов, но в 70-х годах евро-долларовые операции, ускоряя стихийное движение «горячих» денег между странами, обострили валютный кризис. Избыток долларов в виде лавины «горячих» денег периодически обрушивался то на одну, то на другую страну, вызывая валютные потрясения и бегство от доллара.

7. Дезорганизующая роль транснациональных корпораций (ТНК) в валютной сфере: ТНК располагают гигантскими краткосрочными активами в разных валютах, которые более чем вдвое превышают валютные резервы центральных банков, ускользают от национального контроля и в погоне за прибылями участвуют в валютной спекуляции, придавая ей грандиозный размах.

Развитие кризиса Бреттон-Вудской валютной системы можно разделить на следующие ключевые этапы:

1) 17 марта 1968 г. Установлен двойной рынок золота. Цена на золото на частных рынках устанавливается свободно в соответствии со спросом и предложением. По официальным сделкам для центральных банков стран сохраняется обратимость доллара в золото по официальному курсу 35 долларов за 1 тройскую унцию.

2) 15 августа 1971 г. Временно запрещена конвертация доллара в золото для центральных банков.

3) 17 декабря 1971 г. Девальвация доллара по отношению к золоту на 7,89%. Официальная цена золота увеличилась с 35 до 38 долларов за 1 тройскую унцию без возобновления обмена долларов на золото по этому курсу.

4) 13 февраля 1973 г. Доллар девальвировал до 42,2 долларов за 1 тройскую унцию.

5) 16 марта 1973 г. Международная конференция подчинила курсы валют законам рынка. С этого времени курсы валют не фиксированы и изменяются под воздействием спроса и предложения.

Таким образом, система твердых обменных курсов прекратила свое существование. После продолжительного переходного периода, в течение которого страны могли испробовать различные модели валютной системы, начала образовываться новая МВС, для которой было характерно значительное колебание обменных курсов.

III.

Плавающие курсы

Устройство современной МВС было официально оговорено на конференции МВФ в Кингстоне (Ямайка) в январе 1976 г.

Основой этой системы являются плавающие обменные курсы и многовалютный стандарт.

Переход к гибким обменным курсам предполагал достижение трех основных целей:

1) выравнивание темпов инфляции в различных странах

2) уравновешивание платежных балансов

3) расширение возможностей для проведения независимой внутренней денежной политики отдельными центральными банками.

Основные характеристики Ямайской валютной системы:

1. Система полицентрична, т.е. основана не на одной, а на нескольких ключевых валютах;

2. Отменен монетный паритет золота;

3. Основным средством международных расчетов стала свободно конвертируемая валюта, а также СДР и резервные позиции в МВФ;

4. Не существует пределов колебаний валютных курсов. Курс валют формируется под воздействием спроса и предложения.

5. Центральные банки стран не обязаны вмешиваться в работу валютных рынков для поддержания фиксированного паритета своей валюты. Однако они осуществляют валютные интервенции для стабилизации курсов валют.

6. Страна сама выбирает режим валютного курса, но ей запрещено выражать его через золото.

7. МВФ наблюдает за политикой стран в области валютных курсов; страны-члены МВФ должны избегать манипулирования валютными курсами, позволяющего воспрепятствовать действительной перестройке платежных балансов или получать односторонние преимущества перед другими странами-членами МВФ.

По классификации МВФ страна может выбрать следующие режимы валютных курсов: фиксированный, плавающий или смешанный.

Фиксированный валютный курс имеет целый ряд разновидностей:

· курс национальной валюты фиксирован по отношению к одной добровольно выбранной валюте. Курс национальной валюты автоматически изменяется в тех же пропорциях, что и базовый курс. Обычно фиксируют курсы своих валют по отношению к доллару США, английскому фунту стерлингов, французскому франку развивающиеся страны.

· курс национальной валюты фиксируется к СДР.

· «корзинный» валютный курс. Курс национальной валюты привязывается к искусственно сконструированным валютным комбинациям. Обычно в данные комбинации (или корзины валют) входят валюты основных стран – торговых партнеров данной страны.

· курс, рассчитанный на основе скользящего паритета. Устанавливается твердый курс по отношению к базовой валюте, но связь между динамикой национального и базового курса не автоматическая, а рассчитывается по специально оговоренной формуле, учитывающей различия (например, в темпах роста цен).

В «свободном плавании» находятся валюты США, Канады, Великобритании, Японии, Швейцарии и ряда других стран. Однако часто центральные банки этих стран поддерживают курсы валют при их резких колебаниях.

Именно поэтому говорят об «управляемом», или «грязном», плавании валютных курсов.

Смешанное плавание также имеет ряд разновидностей. Во-первых, это групповое плавание. Оно характерно для стран, входящих в ЕВС. Для них установлены два режима валютных курсов: внутренний – для операций внутри Сообщества, внешний – для операций с другими странами. Между валютами стран ЕВС действует твердый паритет, рассчитанный на основе отношения центральных курсов к ЭКЮ с пределом колебаний +/- 15%. Курсы валют совместно «плавают» по отношению к любой другой валюте, не входящей в систему ЕВС. Кроме того, к этой категории валютных режимов принадлежит режим специального курса в странах ОПЕК. Саудовская Аравия, Объединенные Арабские Эмираты, Бахрейн и другие страны ОПЕК «привязали» курсы своих валют к цене на нефть.

В целом развитые страны имеют курсы валют, находящиеся в чистом или групповом плавании. Развивающиеся страны обычно фиксируют курс собственной валюты к более сильной валюте или определяют его на базе скользящего паритета.

Особенности валютного рынка РФ

Валютный рынок Российской Федерации находится в стадии формирования. Начало его становления относится к 1986 г., когда валютная монополия государства была разрушена и практически все хозяйствующие субъекты получили право выхода на внешний рынок.

До 1986 г. в СССР отсутствовала необходимость в валютном регулировании внешнеэкономической деятельности. Это объяснялось существованием государственной монополии на операции с валютой, которая проявлялась в отсутствии связей между внутренним» рынками капитала, товаров и услуг и соответствующими мировыми рынками; полной централизации управления валютными ресурсами государства; минимальном, количестве участников внешнеэкономической деятельности. От имени государства на международном рынке выступало несколько крупных внешнеторговых объединении. Валютная выручка от экспорта концентрировалась на счетах Внешторгбанка СССР. Государство в лице Госплана СССР, Минфина СССР и Госбанка CCC'P осуществляло плановое распределение средств, полученных от привлеченных валютных кредитов и экспортной выручки в соответствии с потребностями регионов и отраслей. Выделение предприятиям валютных средств осуществлялось в строгом соответствии с размером предоставленных им лимитов. Существовало несколько режимов валютного курса рубля к доллару США. Официальный курс рубля к доллару резко отличался от рассчитанного на основе паритета покупательной способности.

В 1986 г. (с появлением Закона РФ «О государственном предприятия») начинается новый этап в формировании валютного рынка на территории СССР. В соответствии с этим Законом почти все субъекты российской экономики получили право выхода на внешний рынок. Начался период децентрализации внешнеэкономической деятельности. В это время валютные поступления от экспорта делились в определенных пропорциях между государством и непосредственными производителями экспортной продукции: 20% валютной выручки оставалось в пользовании предприятия, 80% продавалось государству по фиксированному курсу. Следует отметить, что в этот период отсутствовал специальный орган валютного регулирования, не был принят закон, регулирующий валютные операции на территории СССР. Источником валютного законодательства служили решения Совета Министров СССР, а также издаваемые в их развитие нормативные акты министерств и ведомств.

В 1989 г. впервые появляется официально признанный валютный рынок в форме валютных аукционов Внешэкономбанка СССР. Валютные аукционы были организованы на основе конкурса заявок на покупку - продажу иностранной валюты предприятий и организаций, имеющих счета во Внешторгбанке. В ходе аукционов устанавливался текущий рыночный курс рубля к доллару. В этот период валютный рынок не играл значительной роли в экономике страны.

Период децентрализации внешнеэкономической деятельности, характеризующийся почти полным отсутствием государственного регулирования и контроля за движением валютных средств, закончился к 1991 г., когда был принят Закон СССР "О валютном регулировании". Впервые в юридическую практику были введены такие понятия, как валюта СССР, иностранная валюта, валютные ценности, текущие операции с валютой и др. В этот период получают бурное развитие валютные биржи, активно формируется инфраструктура валютного рынка. С распадом СССР и образованием Российской Федерации потребовалась корректировка данного Закона с учетом особенностей валютного рынка РФ и необходимости проведения ею самостоятельной экономической политики, в том числе и валютной.

Вступление в силу Закона РФ "О валютном регулировании и валютном контроле" в ноябре 1992 г. открыло новый этап валютного регулирования в России. В апреле 1992 г. Российская Федерация вступила в МВФ и, следовательно, вышла на международный валютный рынок. В дальнейшем совершенствование валютного регулирования идет по пути его ужесточения и централизации контроля за ведением валютных операций субъектами валютного рынка Российской Федерации. В настоящее время валютное законодательство России во многом противоречиво, но достаточно жестко ограничивает процесс "бегства" капитала из России. Механизм правового регулирования валютных отношений включает в себя три структурных элемента:

1) валютное законодательство, принимаемое различными государственными органами;

2) валютные отношения, складывающиеся между различными субъектами по поводу совершения ими валютных операций;

3) регулирующее воздействие валютного законодательства на валютные отношения, осуществляемое с помощью предписаний и запретов, а также установления мер ответственности в случае их нарушения.

Рассмотрим каждый из этих структурных элементов.

Особенности валютного законодательства РФ

Валютное законодательство Российской Федерации представляет собой неоднородный нормативный комплекс, который включает акты, исходящие от государственных органов различных ступеней государственной иерархии (табл. №1)

Таблица №1: Государственные органы, эмитирующие акты валютного законодательства

| Органы, издающие акты валютного законодательства (институциональный аспект)

|

Акты валютного законодательства (нормативный аспект)

|

Органы общей компетенции

|

| 1. Федеральное собрание РФ

2. Правительство РФ

3. Президент РФ

|

1. Федеральные законы

2. Постановления

3. Указы

|

Органы специальной компетенции

|

| 1. Центральный банк РФ

2. Министерство финансов РФ

3. Государственный таможенный комитет РФ

4. Комитет РФ по драгметаллам и драгкамням

|

1. Положения, инструкции, приказы, письма, разъяснения

2. Положения, инструкции, приказы

3. Положения, инструкции, приказы

4. Положения, инструкции, приказы

|

Основными нормативными документами, определяющими специфику валютного законодательства Российской Федерации, являются: Закон РФ от 9.10.1992 "О валютном регулировании и валютном контроле; Инструкция ЦБ РФ от 29 июня 1992 г. № 7 "О порядке обязательной продажи предприятиями, объединениями, организациями части валютной выручки через уполномоченные банки и проведения операций на внутреннем валютном рынке Российской Федерации"; Инструкция ЦБ РФ и ГТК РФ № 19 (1993 г.) "О порядке осуществления валютного контроля за поступлением в РФ выручки от экспорта товаров"; Инструкция ЦБ РФ и ГТК РФ № 30 (1995 г.) "О порядке осуществления валютного контроля за обоснованностью платежей в иностранной валюте за импортируемые товары": постановление Правительства РФ от 26.12.95 г. № 1267 "О введении единой системы обязательной экспертной оценки количества, качества и цены экспортных товаров"; Закон РФ от 18.08.96 г. "О государственном регулировании внешнеторговых бартерных сделок".

Под валютой Российской Федерации понимаются находящиеся в обращении рубли в виде банкнот Российской Федерации и монеты, средства в рублях на счетах в банках и иных кредитных учреждениях в Российской Федерации, а также за ее пределами на основании соглашений, заключаемых Правительством РФ и ЦБ РФ с соответствующим и органами иностранных государств об использовании на территории данного государства валюты Российской Федерации в качестве законного платежного средства.

Под иностранной валютой понимаются денежные знаки иностранных государств (банкноты, казначейские билеты и монеты), находящиеся в обращении и являющиеся законным платежным средством в соответствующем иностранном государстве или группе государств; средства на счетах в денежных единицах иностранных государств и международных денежных или расчетных единицах.

Валютные ценности включают в себя иностранную валюту, ценные бумаги в иностранной валюте; драгоценные металлы в любом виде и состоянии, за исключением ювелирных и других бытовых изделий и их лома; природные драгоценные камни в сыром и обработанном виде, а также жемчуг, за исключением ювелирных и бытовых изделий и их лома.

Правовое регулирование в Российской Федерации порядка совершения операций с каждым видом валютных ценностей различно. Так, порядок совершения операции с драгоценными металлами и камнями определяется Правительством РФ, в частности Комитетом РФ по драгметаллам и драгкамням. Порядок обращения и использования наличной иностранной валюты и ценных бумаг в иностранной валюте устанавливает Центральный банк России. К особенностям валютного законодательства Российской Федерации относится необычный перечень документов, относимых к категории ценных бумаг, которые выражены в иностранной валюте. Помимо традиционных видов (акции, облигации, чеки, векселя и сертификаты) в него включены и платежные поручения, гарантийные письма и аккредитивы, которые по своей природе никогда не были ценными бумагами.

Субъектами валютных отношений выступают резиденты и нерезиденты Российской Федерации. В основе деления субъектов валютного рынка на "резидентов" и "нерезидентов" лежит общепризнанный в международном частном праве критерий "оседлости". Резидентами Российской Федерации признаются юридические лица, созданные в соответствии с ее законодательством и имеющие в ней местонахождение. При определении круга физических лиц-резидентов принимается во внимание критерий постоянного места жительства, известный в международном частном праве как критерий "домициляции".

По своему содержанию все валютные операции, проводимые на территории Российской Федерации, подразделяются на:

1) операции, связанные с переходом права собственности и иных прав на валютные ценности;

2) ввоз и пересылку в (из) Российскую Федерацию валютных ценностей;

3) осуществление международных денежных переводов. Далее, по порядку осуществления валютные операции подразделяются на текущие валютные операции и операции, связанные с движением капитала.

К текущим валютным операциям относятся переводы в (из) Российскую Федерацию иностранной валюты для осуществления расчетов без отсрочки платежа по экспорту и импорту товаров, работ и услуг, а также для осуществления расчетов, связанных с кредитованием экспортно-импортных операций на срок не более 180 дней; получение и предоставление финансовых кредитов на срок не более 180 дней; переводы в (из) Российскую Федерацию процентов, дивидендов и иных доходов по вкладам, инвестициям, кредитам и прочим операциям, связанным с движением капитала; переводы неторгового характера в (из) Российскую Федерацию, включая переводы сумм заработной платы, пенсии, алиментов, наследства и т. п.

Операции, связанные с движением капитала, включают прямые и портфельные инвестиции, предоставление и получение финансовых кредитов на срок более 180 дней и предоставление отсрочки платежа на срок более 180 дней по экспорту и импорту товаров.

Необходимость такой классификации валютных операций объясняется различием правового режима их осуществления резидентами в случаях, когда имеет место вывоз капитала.

Банки РФ, осуществляющие операции с валютой, могут иметь три вида лицензий на проведение операций с валютой: внутреннюю, расширенную и генеральную. Внутренняя валютная лицензия позволяет коммерческому банку открывать валютные счета только в банках Российской Федерации. Расширенная лицензия дает возможность открывать до шести счетов в иностранной валюте за границей. Генеральная лицензия дает право на открытие любого количества корреспондентских счетов за границей и проведение любых операций с валютой на территории Российской Федерации и за ее пределами. Из 2543 коммерческих банков, зарегистрированных на территории Российской Федерации по состоянию на 1 марта 1995г., 774 банка владели лицензией на совершение операций в иностранной валюте, 252 банка имели генеральную лицензию, 101 банк получил разрешение на проведение операций с золотом и серебром.

В соответствии с валютным законодательством все российские предприятия независимо от форм собственности, (в том числе с иностранными инвестициями) обязаны осуществлять продажу 50% валютной выручки от экспорта товаров на внутреннем валютном рынке Российской Федерации через уполномоченные банки. По поручению предприятия сделки купли-продажи иностранной валюты осуществляются либо между уполномоченными банками, либо уполномоченными банками через валютную биржу. Купля - продажа иностранной валюты осуществляется банками от своего имени и за свой счет или за комиссионное вознаграждение по поручению предприятия от своего имени. Если в течение 14 дней предприятие не подало заявку на продажу 50% поступившей валютной выручки, то банк осуществляет продажу без согласования с клиентом.

Предприятия, оперирующие с валютой, имеют в коммерческом банке текущие и транзитные валютные счета. Вся иностранная валюта, полученная от нерезидентов, полностью зачисляется на транзитный счет предприятия. После 50%-ной продажи валютной выручки оставшаяся сумма в иностранной валюте перечисляется на текущий валютный счет предприятия и может быть использована на любые цели, разрешенные законом. Обязательной продаже не подлежат следующие поступления в иностранной валюте от нерезидентов: поступления в качестве взносов в уставной фонд, а также дивиденды от участия в капитале; поступления от продажи ценных бумаг, а также дивиденды по ценным бумагам; поступления в виде пожертвований на благотворительные цели; поступления в виде привлеченных кредитов и т.д.

Переводить, вывозить и пересылать валютные ценности из России резиденты и нерезиденты имеют право при соблюдении лицензионного порядка, установленного ЦБ России. Соблюдение лицензионного порядка не требуется при осуществлении текущих валютных операций; вывозе нерезидентами ранее ввезенного в Российскую Федерацию капитала; вывозе физическими лицами - нерезидентами ранее ввезенного в Российскую Федерацию капитала. Проведенный ранее ввоз валютных ценностей подтверждается декларацией или иным документом. Лицензии на вывоз капитала выдаются в Банке России. Для юридических лиц предусмотрен необходимый перечень документов, необходимых для получения лицензии на вывоз капитала. В него входят: заверенные копии учредительных документов, технико-экономическое обоснование, копии аудиторского заключения, справки из обслуживающего банка и т.д. (см. письмо ЦБ РФ от 26.11.93 № 47 "О порядке выдачи лицензий на перевод капитала из РФ").

Валютный контроль в РФ

Либерализация внешнеэкономической деятельности привела к возникновению новой для экономики России проблемы, связанной с "утечкой" капитала из страны. Сложилась система "бегства" капитала из Российской Федерации, главное место в которой занимают внешнеторговые операции. По оценкам МВЭС РФ, не переводится до 10% выручки от экспорта, что соответствует примерно 4 млрд. долл. ежегодно. В 1992 г. ситуация значительно ухудшилась; отсутствие четкого валютного законодательства и углубление экономического спада привели к тому, что полученная валюта почти полностью перестала возвращаться в Россию (она пускалась в оборот за рубежом). По данным Банка России, нелегальная утечка валюты из страны была следующей: по экспортному каналу в 1992 г. не возвратилось от 50 до 70% всей валютной выручки от экспорта; в 1993 г. не вернулось 30—40%; в 1994 г. — 12%; в 1995 г. — 4%. В 1995 г. через импорт было укрыто 6—7 млрд. долл.

Причинами укрытия российскими предприятиями и гражданами валютной выручки являются экономический спад; отсутствие благоприятного инвестиционного климата, несовершенство налоговой системы; незащищенность границ. До настоящего времени до 70% товаров, перевозимых автотранспортом, перемещается через таможенную границу Российской Федерации вне пропускных пунктов. Отсутствие четкого валютного законодательства лишь способствует развитию данного явления.

Основными путями утечки капитала из Российской Федерации являются:

а) занижение экспортной и завышение импортной цены контракта;

б) владение оффшорными компаниями;

в) вывоз товаров на временную переработку и хранение за рубежом с последующим невозвратом на таможенную территорию Российской Федерации;

г) использование форм международных расчетов и безвалютных расчетов в режиме товарообмена и т.д.

В данных условиях необходимо было создать эффективную систему валютного контроля за своевременным и полным возвратом валютной выручки на территорию Российской Федерации.

В соответствии со ст.11 Закона "О валютном регулировании и валютном контроле" валютный контроль в Российской Федерации осуществляется органами валютного контроля и их агентами. Органами валютного контроля являются:

а) Центральный банк России;

б) Правительство РФ в соответствии с законами Российской Федерации.

Агентами валютного контроля являются:

а) уполномоченные банки, подотчетные ЦБ России;

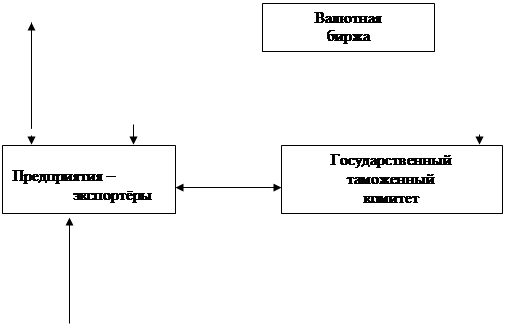

б) иные организации, которые в соответствии с законодательными актами Российской Федерации могут осуществлять функции валютного контроля (рис. 4.1)

Центральный банк как орган валютного регулирования на территории Российской Федерации призван реализовывать следующие функции: выдавать лицензии банкам и другим финансовым

организациям на проведение операций в валюте; разрабатывать и контролировать выполнение своих приказов, писем и инструкций коммерческими банками, регулировать валютный курс рубля, участвовать в разработке законодательных документов по финансовому, в том числе и валютному, рынку и др.

Расчёты

за импорт

Обязательная про- Обязательная про-

дажа 50%-ной дажа 50%-ной

вал. выручки

Поступления

за экспорт

Рис. 4: Взаимодействие субъектов валютного рынка Российской Федерации

Валютный контроль за движением валютных средств на территории Российской Федерации осуществляют уполномоченные банки совместно с Государственным таможенным комитетом. Однако их положение в этой системе неодинаково. В частности, уполномоченные банки имеют двойственное положение. С одной стороны, они являются агентами валютного контроля, подотчетными Центральному банку России и обязанными осуществлять контроль за проводимыми в России резидентами и нерезидентами валютными операциями, за соответствием этих операций законодательству, условиям лицензий и разрешений, а также за соблюдением ими регулирующих актов органов валютного контроля. С другой стороны, в отличие от государственных ведомств (ГТК, Госналогслужбы и др.), уполномоченные банки являются коммерческими организациями, заинтересованными в привлечении солидных клиентов, а таковыми и являются российские экспортеры и импортеры. Это тем более актуально в условиях существующей в крупнейших российских городах, таких, как Москва и Санкт-Петербург, конкуренции между коммерческими банками. Именно поэтому многим банкам приходится решать сложную проблему совмещения двух полярных задач: осуществления реального валютного контроля и сохранения клиентов.

Валютный контроль за экспортно-импортными операциями

Основная цель подобного контроля — обеспечение полного и своевременного поступления экспортной валютной выручки в Россию, а также обеспечение соответствия суммы средств в иностранной валюте, переведенной в оплату за импортируемые товары, стоимости фактически ввезенных на территорию страны товаров в интересах оздоровления государственного бюджета, укрепления финансовой дисциплины, развития внутреннего валютного рынка и формирования государственных валютных резервов.

Базовым документом валютного контроля является паспорт сделки, который оформляется экспортером либо импортером по каждому заключенному контракту и содержит изложенные в стандартизированной форме сведения о внешнеэкономической сделке, необходимые для контроля за движением валютных средств. Паспорт сделки оформляется в двух экземплярах и подписывается в уполномоченном банке или его филиале, где открыт валютный счет, с которого должны осуществляться расчеты по данному контракту. Один экземпляр паспорта сделки остается в банке и служит основанием для открытия досье валютного контроля за экспортной (импортной) сделкой, другой экземпляр возвращается экспортеру (импортеру).

Паспорт сделки подписывается: от имени участника внешнеэкономической сделки — лицом, имеющим право первой подписи по счету данной фирмы в уполномоченном банке; от имени банка —одним из ответственных лиц банка, уполномоченных подписывать паспорт сделки и совершать иные действия по валютному контролю от имени банка как агента валютного контроля. Полномочия ответственных лиц уполномоченного банка проверяются по составляемому в этих целях списку, утверждаемому председателем уполномоченного банка и его главным бухгалтером. Их подписи заверяются нотариусом, а сам список регистрируется ЦБ России. Центральный банк информирует ГТК об уполномоченных банках, потерпевших банкротство, подвергшихся принудительной реорганизации, лишенных валютной лицензии. Паспорт сделки, оформленный одним из таких банков, признается недействительным, и таможенные органы не осуществляют выпуск товаров, оформленных с представлением такого паспорта.

Подписание паспорта экспортной сделки означает, Что экспортер принял на себя ответственность за полное соответствие сведений, приведенных в паспорте, условиям контракта, на основании которого он был составлен; зачисление в полном объеме и в установленные сроки выручки от экспорта товаров по данному контракту на валютный счет экспортера в уполномоченном банке, в который он представляет паспорт сделки для оформления.

Подписание паспорта импортной сделки означает, что импортер принял на себя ответственность за полное соответствие сведений, приведенных в паспорте, условиям контракта, на основании которого он был составлен; поступление в Российскую Федерацию товаров в полном объеме и в сроки, не превышающие 180 календарных дней между днем оплаты импортируемого товара и датой таможенного оформления, или при невозможности поставки товаров - за возврат на указанный в паспорте текущий валютный счет импортера суммы предоплаты, ранее переведенной иностранной стороне по контракту или ее приказу в установленные контрактом сроки, но не более 180 календарных дней с даты осуществления платежа, если иное не разрешено Банком России.

В случае внесения сторонами изменений в контракт, затрагивающих сведения, которые использовались при составлении паспорта сделки, экспортер обязан в 10-дневный срок с даты внесения указанных изменений, но не позднее представления к таможенному оформлению товаров, экспортируемых по данному контракту, представить в уполномоченный банк оригиналы или заверенные копии дополнений и изменений к контракту; дополнительные листы к паспорту сделки, составленные по форме паспорта сделки, но с заполнением лишь тех позиций, сведения по которым подлежат уточнению.

Импортер в подобной ситуации должен представить данные документы не позднее даты платежа в пользу иностранной стороны по контракту или ее приказу либо представления таможенному органу товаров, импортируемых в соответствии с контрактом, в который внесены изменения или дополнения.

После введения в действие Инструкции ЦБ РФ и ГТК РФ № 30 (1995 г.) "О порядке осуществления валютного контроля за обоснованностью платежей в иностранной валюте за импортируемые товары" нерешенными остались некоторые вопросы, в том числе касающиеся паспортов сделки. Так, действие этой Инструкции распространяется на сделки, предусматривающие ввоз товаров на таможенную территорию Российской Федерации в таможенных режимах "выпуск для свободного обращения" и "реимпорт", за исключением следующих случаев: расчеты осуществляются в соответствии с российским законодательством только в валюте Российской Федерации; не предусмотрено проведение расчетов в денежной форме (товарообменные, бартерные и другие подобные операции); импорт товаров осуществляется в счет государственных кредитов в соответствии с международными договорами с участием Российской Федерации; осуществляется ввоз из государств-участников СНГ в Россию товаров, происходящих из этих государств. Но не определено, какие документы импортер должен представить уполномоченному банку для подтверждения будущего ввоза товаров в таможенном режиме, отличного от режимов "выпуска для свободного Обращения" или "реимпорта". Определенные сложности возникают и при использовании таможенных режимов переработки. Кроме того, остается открытым вопрос об особенностях осуществления валютного контроля при ввозе товаров из государств СНГ вообще и из Таможенного союза в частности по контрактам, заключенным с фирмами из стран дальнего зарубежья (в этом случае экспортером и поставщиком товара являются фирмы разных государств).

Механизм осуществления валютного контроля за поступлением экспортной выручки

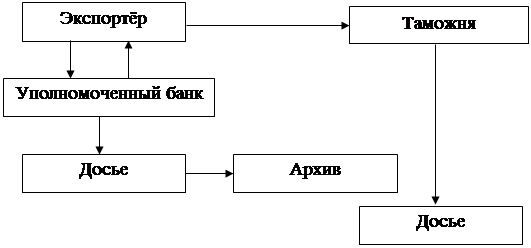

Отправной точкой для осуществления валютного контроля за экспортом является тот факт, что экспортер обязан обеспечить зачисление валютной выручки от экспорта на свои валютные счета в уполномоченных банках Российской Федерации. Зачисление экспортной выручки в иностранной валюте на иной счет возможно только при наличии у экспортера специального разрешения Центрального банка РФ. По каждому заключенному экспортером контракту оформляется один паспорт сделки, подписываемый одним уполномоченным банком, на транзитный валютный счет в котором в последующем и должна будет поступать валютная выручка от экспорта товаров по данному контракту. Таможня, принимая грузы к оформлению, требует сообщить реквизиты валютного счета, на который будет переведена экспортная выручка. После окончания таможенного оформления в уполномоченный банк направляется извещение о совершении экспортной поставки. Экспортер в 10-дневный срок со дня выпуска товаров таможенными органами представляет в банк копию грузовой таможенной декларации (ГТД), полученную от таможенного органа, который оформил выпуск товаров. На основании данных ГТД Государственный таможенный комитет РФ составляет учетные карточки (УК), которые содержат часть сведений ГТД, необходимых банкам для осуществления контроля за поступлением валютной выручки от экспорта товаров. Учетные карточки объединяются в реестры, которые ГТК направляет в двух экземплярах в соответствующие банки. Второй экземпляр этого Реестра после заполнения банком отправляется обратно в ГТК России не позднее контрольного срока обратной отсылки в него. В случаях, когда валютная выручка от экспорта товаров поступает в банк в неполном объеме или с нарушением указанного в Реестре срока, экспортер имеет право обратиться в МВЭС России для того, чтобы получить письменное подтверждение обоснованности недополучения или задержки получения им валютной выручки от экспорта товаров либо представить в банк письменное подтверждение Банка России об освобождении его от обязательного зачисления валютной выручки на счета в уполномоченные банки Российской Федерации. Завершается процедура таможенно-банковского контроля уведомлением о зачислении валютной выручки от экспортной поставки, которое направляется в таможню уполномоченным банком (рис. 4.2). Требования и предписания ЦБ и ГТК об устранении выявленных нарушений правил перевода экспортной выручки являются обязательными для исполнения всеми резидентами и нерезидентами, осуществляющими валютные операции на территории России.

|

Рис.5: Движение паспорта экспортной сделки:

1 — экспортер представляет в банк два экземпляра паспорта сделки и заверенную предприятием копню контракта; 2 — банк возвращает экспортеру подписанный должностным лицом банка первый экземпляр паспорта сделки; 3— второй экземпляр паспорта сделки направляется банком в доем банка; 4 — экспортер получает заверенную банком копию паспорта сделки; 5 — экспортер представляет полученную от банка копию паспорта сделки в таможенный орган при предъявлении товара к таможенному оформлению; 6 — после проверки данных, содержащихся в паспорте сделки и ГТД, подписанная работником таможни копия паспорта сделки остается в досье таможни; 7— после поступления полной суммы валютной выручки досье закрывается и передается в архив.

Механизм валютного контроля за платежами по импортным контрактам

В основе методологии валютного контроля за осуществлением импортных сделок, так же как и при контроле за экспортными сделками, лежит сопоставление информации банков о движении денежных средств в оплату импортируемых товаров с информацией таможенных органов о ввезенных товарах. Инструкция ЦБ РФ и ГТК РФ № 30 (1995 г.) распространяется на импортные сделки, срок совершения которых не более 180 календарных дней.

Сделки, предусматривающие превышение срока в 180 календарных дней между днем оплаты импортируемого товара и датой его таможенного оформления (и наоборот), могут быть осуществлены только при наличии лицензии Банка России на совершение валютных операций, связанных с движением капитала, Под датой оплаты подразумевается дата валютирования банковской операции по списанию средств со счета "ностро" банка-импортера или зачисление средств на счет "лоро" иностранного банка или банка — его корреспондента в пользу иностранной стороны по контракту или ее приказу. Под датой таможенного оформления импортируемого товара понимается дата принятия ГТД таможенным органом, осуществляющим таможенное оформление данного товара. Импортеру запрещено после совершения сделки переуступать права по ней третьим лицам (кроме банка-импортера) до завершения таможенного оформления товара.

По каждому отдельному контракту оформляется один паспорт сделки, только при наличии которого возможна оплата импортных товаров. При благополучном завершении сделки в течение одного календарного месяца с латы выпуска товаров на таможенную территорию импортер должен представить в банк импортера копию ГТД с подписью должностного лица таможенного органа, разрешившего ввоз товара, с оттиском его личной номерной печати.

Оплата импортером импортируемых товаров до их отгрузки в адрес получателя в Российской Федерации возможна:

а) при выдаче банком импортера гарантии валютного контроля;

б) при непревышении суммы предоплаты предельной суммы, разрешенной Банком России к переводу без гарантии валютного контроля в течение одной рабочей недели.

Гарантия валютного контроля представляет собой выдаваемое банком импортера по просьбе импортера обязательство, в котором банк обязуется уплатить суммы, причитающиеся к уплате, при привлечении импортера к финансовой ответственности, которая возникает при непоступлении товаров, за которые была произведена предоплата, и невозврате ранее переведенных средств в иностранной валюте.

Исполнение контракта с предоплатой предполагает, что в случае непоступления товаров на территорию государства в течение 180 календарных дней и невозврата перечисленных денег импортеру надлежит заплатить штраф в размере 100% от произведенных за рубеж перечислений. Если же импортер не в состоянии заплатить штраф, то эту сумму государству возвращает банк-гарант из собственных средств. Клиент освобождается от ответственности перед контрольными органами, но продолжает нести ее перед своим банком. В случае неуплаты штрафа ни импортером, ни банком в 3-дневный срок с момента получения банком требования от ГТК последний поручает взыскание этих средств ВЭК (службе валютно-экспортного контроля) России.

Особенности таможенного оформления экспорта и импорта товаров в связи с осуществлением валютного контроля

Таможенные органы принимают экспортные и импортные товары к таможенному оформлению только в случае предъявления паспорта сделки в дополнение к установленным законодательством документам. На таможне сверяются данные паспорта сделки и данные грузовой таможенной декларации. Таможенные органы проверяют соответствие подписи ответственного лица уполномоченного банка и оттиска печати банка образцам, которые приведены в полученных от Банка России специальных карточках. Если между документами, представленными для таможенного оформления, не выявлено никаких расхождений, то таможенный служащий подписывает копию паспорта сделки и ставит на ней свою личную номерную печать. Указанная копня паспорта сделки остается в делах таможни наряду с экземпляром ГТД.

По сделкам, связанным с движением капитала, необходима отметка уполномоченного банка о наличии лицензии ЦБ РФ в паспорте сделки. Эта отметка является основанием для приема груза к таможенному оформлению. В ходе таможенного оформления на основании грузовой таможенной декларации составляется другой документ валютного контроля - учетная карточка таможенно-банковского контроля, содержащая необходимую информацию о перемещении экспортируемых и импортируемых товаров. ГТК направляет в уполномоченные банки учетные карточки, группируя их в реестры (рис. 4.3):

1

2 2

4 9

6 7

3 3

5 8 11

10

Рис.6: Движение через коммерческие банки грузовой таможенной декларации, учетных карточек и реестров ГТК РФ

:

1 - экспортер представляет в таможенный орган ГТД; 2 – экспортёр получает от таможенного органа копию ГТД; 3 - экспортер предоставляет в банк полученную копию ГТД; 4 - на основании данных грузовой таможенной декларации ГТК формирует реестры учетных карточек и направляет их в уполномоченные банки; 5 - экземпляр реестра разделяется на учетные карточки и распределяется по соответствующему досье; 6 - ксерокопию учетной карточки банк направляет экспортёру; 7 - самостоятельно заполненную копию учетной карточки экспортер возвращает в банк; 8 - копию учетной карточки, заполненную экспортером, банк направляет в досье; 9 - банк заполняет второй экземпляр реестра и направляет его к ГТК РФ; 10 - после поступления полной суммы валютной выручки банк закрывает досье и направляет его в архив; 11 - после обработки и ВЦ ГТК оперативные и статистические сведения представляются ЦБ России и иным органам валютного контроля.

Ответственность за нарушения валютного законодательства

Ответственность за нарушение валютною законодательства предусмотрена в Законе РФ от 9.10.92 "О валютном регулировании и валютном контроле".

При повторном совершении правонарушения, а также за невыполнение предписаний органов валютного контроля резиденты, включая уполномоченные банки, и нерезиденты несут ответственность в виде:

а) взыскания в доход государства сумм, указанных в настоящей таблице (а также штрафов в пределах 5-кратного размера этих сумм), осуществляемого ЦБ РФ в соответствии с законами Российской Федерации;

б) приостановления действия или лишения резидентов, включая уполномоченные банки, или нерезидентов выданных органами валютного контроля лицензий и разрешений.

Взыскание указанных сумм штрафов и иных санкций производится органами валютного контроля, в том числе по представлению агентов валютного контроля, с юридических лиц - в бесспорном порядке, с физических лиц - в судебном. Должностные лица юридических лиц-резидентов, в том числе уполномоченных банков, и юридических лиц-нерезидентов, виновные в нарушении валютного законодательства, несут уголовную, административную и гражданско-правовую ответственность в соответствии с законодательством РФ.

При нарушении порядка зачисления валютной выручки предприятия предусмотрен штраф в размере суммы всей сокрытой выручки в иностранной валюте или рублевого эквивалента суммы штрафа по курсу ЦБ РФ. Уплата штрафа не освобождает предприятия от обязательного перевода валютной выручки на счета в уполномоченных банках Российской Федерации и обязательной продажи части валютной выручки. Штраф налагается Госналогслужбой РФ. Под сокрытой выручкой в иностранной валюте понимается выручка, не зачисленная на счета в уполномоченных банках на территории РФ, независимо от отражения ее в бухгалтерском учете предприятий, если иное не разрешено ЦБ РФ. Сокрытой выручкой в иностранной валюте считаются также суммы, выплаченные в наличной иностранной валюте (командировочные расходы, заработная плата нерезидентам и т.п.) из выручки, которая получена предприятием от реализации гражданам в установленном ЦБ РФ порядке товаров на территории Российской Федерации за иностранную вал юту до ее сдачи в уполномоченный банк для зачисления на текущий валютный счет предприятия.

Помимо этого предприятия несут ответственность за необоснованное завышение расходов в иностранной валюте, относимых в уменьшение подлежащей обязательной продаже экспортной выручки.

Экспортер за непредставление в банк информации о внесении в контракт, положенный в основу подписанного паспорта сделки (ПС), дополнений и (или) изменений, которые затрагивают данный ПС (для оформления дополнительного листа ПС), за непредставление в банк копии ГТД в установленные сроки или за непредставление в указанные в инструкции сроки запрашиваемой банком информации несет ответственность в виде штрафа за каждый день просрочки сверх установленных сроков предоставления указанной информации в банк, но не свыше суммы по контракту, по которой документация и информация не были представлены в установленном порядке. Указанные штрафы взыскиваются главными территориальными управлениями Банка России в бесспорном порядке (посредством списания сумм штрафов со счетов экспортера в иностранной валюте или в рублях по курсу Банка России на дату списания суммы штрафа на основании распоряжения начальника соответствующего главного территориального управления Банка России) по результатам как самостоятельных проверок, в том числе по представлению банков, так и проверок, проведенных таможенными, налоговыми органами, а также Федеральной службой валютного и экспортного контроля РФ.