| Эко-налогообложение капитала, загрязняющего окружающую среду, и снижение налогов на труд: модель фискальной стратегии, направленной на устойчивое экономическое

развитие

Л. Дайан, Б. Дюпон

Устойчивое развитие: экономика связей

Количественное уменьшение потоков и запасов материалов, энергии и отходов одновременно с качественным их улучшением является необходимым условием для устойчивого экономического развития. Это условие также должно сопровождаться осознанием ответственности за наиболее бедные слои населения.

В данной статье речь идет как раз об увеличении производительности природных ресурсов для того, чтобы производить больше, используя меньшее количество ресурсов, а также о запрещении использования загрязняющих веществ либо изолировании их в герметичную и устойчивую среду для того, чтобы производить экологически чисто и более качественно. Подобный подход позволит отделить процесс создания стоимости от увеличения добычи природных ископаемых и ограничить распространение загрязняющих веществ. Это требует наличия стратегии, позволяющей развивать экологические связи между субъектами хозяйственной деятельности на местном уровне, и ведет к повторному использованию всех отходов, которые выполняют роль ресурса для другого производства. Кроме того, подобный подход требует создания условий, которые способствовали бы хорошо организованной стратегической кооперации между предприятиями с целью создания производственных циклов, а также участия в процессе замыкания экономических циклов (производство, потребление), несмотря на существующую взаимную конкуренцию. Таким образом, экономическая система превращается в систему экологическую. В этом смысле неясное, расплывчатое понятие устойчивого развития уточняется в контексте устойчивого экономического развития [1, 41–46; 5, 144–152] и «экономики эко-связей».

Установление экологических связей позволяет предприятиям сократить стоимость ресурсов, издержки на экологическое регулирование, а также стоимость переработки отходов; также подобные связи дают возможность разработать глобальную стратегию деятельности, направленную на повышение конкурентоспособности предприятий, увеличение привлекательности территорий и на территориальное перераспределение предприятий и занятости. Однако забота о производительности ресурсов также способствует поддержанию занятости, развитию системы образования и обеспечению экономики квалифицированными трудовыми ресурсами. Одно из условий для установления экологических связей заключается в снятии ограничений по принятию людей на работу, а также в стремлении к использованию всех потенциальных человеческих ресурсов (т. е. полной занятости).

Окружающая среда: экономика налогов?

Результат конференции Ле Гренель, посвященной окружающей среде, которая открылась в Париже в июле 2007 г., может стать законопроектом. При отсутствии изменений будет ли он соответствовать вышеописанному экономическому подходу?

Меры, которые позволяли бы предотвратить загрязнение и наличие производственных отходов, одновременно способствуя конкурентоспособности предприятий и достижению уровня полной занятости, предполагают разработку стратегии и, конечно, расходы. Шестая комиссия Ле Гренель, намеренно и со значением озаглавленная «Продвижение способов экологического развития для увеличения занятости и конкурентоспособности», работавшая в октябре 2007 г., имела целью не только оценить необходимый уровень затрат, но и предложить такие способы финансирования, которые учитывали бы конъюнктурные и институциональные ограничения, присутствующие в экономике.

Третий раздел законопроекта под названием «Предотвращение угроз для окружающей среды и здоровья» в версии, разработанной Комиссией по вопросам экономической и социальной политики Национальной ассамблеи 23 сентября 2008 г., содержит статью 31, согласно которой «уменьшение наносимого окружающей среде ущерба способствует повышению конкурентоспособности предприятий». Согласно этой статье «экономия в потреблении первичного сырья является основным признаком новой экономики, в частности посредством предотвращения загрязнения и появления производственных отходов. Применение данной политики будет основываться на принципах осмотрительности, субституции, участия, а также принципе “загрязняющий платит”...» 1

Из всех рассмотренных нами экономических мер установление экологического налога на добавленную стоимость в отношении товаров, загрязняющих окружающую среду, является главной стратегической мерой и основным средством финансирования новой общественной политики, направленной на поощрение «экономии в потреблении производственного сырья».

В перспективе покупательная способность потребителя еще более уменьшится и будут потребляться бюджетные ресурсы государства. По правде говоря, слабо видно, каким образом тогда возросшее косвенное налогообложение и дифференцированная система налогов, основанная на системе страхования, при которой сумма страховой премии зависит от количества нарушений, могут стать основанием для появления «новой экономики», опирающейся, в частности, на «предотвращение загрязнения и появления производственных отходов».

Следует ли из этого заключить, что экономические ограничения стали мало поддаваться реформированию и что конъюнктурные и структурные характеристики современной экономики противоречат инновационной социальной политике?

Экологическое налогообложение, отдающее предпочтение монетарным мерам, провоцирует инфляцию и перекладывает экологическую ответственность на потребителя, вместо того чтобы стимулировать инновации в сфере технологий производства. Интернационализация социальных издержек загрязнения и, в более общем смысле, принципа «загрязняющий платит», безусловно необходима и может стать в какой-то степени эффективной, однако по-прежнему будет оставаться фантомом, если не будет включена во всемирную стратегию устойчивого развития 2 . Эко-налоги, «добровольные» или обязательные, призванные компенсировать либо же уменьшать потребление продуктов, загрязняющих окружающую среду, а также выступать источником финансирования мер по ликвидации загрязнений, приводят к социальной несправедливости и неравенству отдельных территорий (чем больше ты можешь позволить себе заплатить, тем больше ты можешь себе позволить загрязнять). Также они делают более привлекательной стратегию роста, нацеленную на ограничение или на устранение последствий человеческой деятельности, а не на их предотвращение (чем больше тратится средств на устранения загрязнения окружающей среды, тем больше мы можем себе позволить ее загрязнять). Действительно, рынок ориентирует инвесторов на вложения в исследования и инновации, направленные на улучшение производственных технологий, уже существующих в секторах, а не на создание новых методов производства. Устойчивость развития была бы не столько привлекательным проектом, сколько использованием уже существующих связей и бесконечным перекладыванием ответственности за загрязнение на общество в целом, включая самые бедные слои населения. Этот подход оказывается дорогостоящим, вредным, несправедливым и в целом противоречивым.

Устойчивость развития — больше, чем защита окружающей среды: это другой способ производства, другой способ потребления и равенство

С одной стороны, необходимо срочно реализовать условия длительного экономического развития. С другой стороны, необходимо по возможности избегать увеличения безработицы, появления инфляционного давления, отклонений на финансовых рынках и дефицита государственного бюджета, а также увеличения социального неравенства и различных смещений в экономике. Эти цели противоречат друг другу, поскольку вторая цель является приоритетной, а также потому, что устойчивость развития сводится к защите окружающей среды. Однако некоторые экономисты, в том числе экономисты Лаборатории APREIS 3 , считают, что данное противостояние становится менее острым и надуманным. Первая аксиома, таким образом, заключается в том, что меры по предотвращению угроз, направленных на окружающую среду, должны быть по своему содержанию правильными и основанными на идее равенства, что должно обеспечиваться переустройством системы производства.

Подобное переустройство должно стимулировать рост конкурентоспособности и покупательной способности, основанных на экологически чистых товарах; рост выражается в единицах этих товаров. Это требует повышения эффективности использования природных ресурсов, наличия экономии от масштаба и снижения издержек производства товаров длительного пользования, что позволило бы сделать данные продукты доступными для всех потребителей. Повышение цены потребления на загрязняющие окружающую среду товары должно быть результатом долгосрочной стратегии устойчивого развития, нацеленной на уменьшение их производства. Оно не может стать результатом социальной стратегии, не принимающей во внимание экономическую и социальную реальность и требования устойчивого развития.

Социальная политика, целью которой является успешное влияние на технологическое развитие, вполне могла бы использовать налоговые меры, но только при условии, что это было бы прямое налогообложение, направленное на производственный сектор. Другими словами, подобная политика должна касаться одновременно обоих факторов производства: труда и капитала.

Стратегия налогообложения с позиции устойчивого развития: сделать экологически чистым капитал и освободить труд

Облагать налогами капитал, при этом не облагая налогами труд, — идея далеко не новая. В начале 80-х гг. исследования, проведенные в Национальном институте статистики и экономических исследований (INSEE) [1], направленные на измерение влияния налоговой политики на инвестиции, занятость и выбор технологии производства, привели к следующему заключению: «Бесполезно изучать фискальную политику, при которой не облагается налогом капитал, так как она не оказывает прямого влияния на выбор факторов производства, если сохраняется бюджетное равновесие.

Напротив, политика, которая поддерживает налоги на инвестиции, кажется эффективной», что подтверждается. Любая реформа, «нейтральная» для органов государственной власти, не может изменить технологический выбор, осуществляемый предприятиями, если она сосредоточивается на косвенном налоге. В то же время прямое налогообложение факторов производства — это стимул изменить технологическую комбинацию через механизмы субституции. Дело в том, что этот, последний вариант никогда не применялся в жизни, даже экспериментально. Смещение социальных отчислений в сторону налогов на капитал, возможно, эффективно «на бумаге», но в реальности может привести к непредвиденным результатам: рецессии сфер производства капитальных товаров, снижению уровня инвестирования и снижению роста. Тем не менее в плане экономической рациональности только налоговый режим, применяемый к факторам производства, может сделать эффективной политику, служащую устойчивому развитию и занятости.

В этой статье мы отталкиваемся от того, что производственный капитал разделяется на две категории — «экологичный»/«неэкологичный», т. е. капитальные активы, потенциально загрязняющие, и капитальные активы, удовлетворяющие эко-индустриальному критерию. Исходя из этих спецификаций, мы можем представить себе фискальную реформу, основывающуюся на прямом налогообложении загрязняющего капитала и на одновременном снятии налогов с труда. Только взносы, уплачиваемые предпринимателями, будет необходимо ликвидировать, чтобы сохранить социальные отчисления и способствовать занятости.

Эта инновация объединяет в первую очередь два следующих преимущества: борясь прямо с вредными факторами производства, она может изменить технологическую комбинацию только в смысле экономии сырья и наименьшего использования «загрязняющего» капитала; вследствие действия эффекта субституции она благоприятствует занятости и увеличению интенсивности использования «чистого» капитала в производственных процессах.

Цель данного исследования — подробно теоретически обосновать экономическую целесообразность такого изменения налогообложения, а также тщательно изучить его последствия. Для этого нужно изучить варианты налогообложения, которые существуют у Министерства устойчивого развития, обладающего полными правами фискального регулирования в социальной сфере, принимая во внимание то, что существует единое мнение по поводу необходимости длительного индустриального развития. Этот священный альянс касается всех экономических субъектов, в том числе фирм, сознающих свою ответственность и честно участвующих в действиях по улучшению качества окружающей среды. Стратегия министерства включает четыре аспекта: снижение использования загрязняющего капитала; активизация занятости; стабильность мировых цен и ее следствие — защита конкурентоспособности цены; отсутствие любого снижения бюджета.

Первая часть этой статьи представляет собой макроэкономическую модель на микроэкономической основе, в которой фирмы определяют количество труда, «чистого» и загрязняющего капитала, минимизируя затраты на производство в рамках гипотезы, по которой труд облагается налогом, идущим на социальное страхование, а на загрязняющий капитал устанавливается эко-налог. Согласно предположению о чистой и совершенной конкуренции устанавливается цена производства и цена потребления при введении средней ставки НДС. Будут рассмотрены случаи закрытой и открытой экономики.

Во второй части рассматриваются вопросы нейтральности по отношению к цене и бюджетной нейтральности. Предложенная налоговая реформа осуществима, если она не имеет негативных последствий для общего уровня цен и, как следствие, для конкурентоспособности цены. Реформу можно поддержать, если вследствие ее проведения не искажается бюджетное сальдо. Эти обязательные условия направляют определение уровня социальных отчислений и уровня эко-налога при помощи расчетного правила, которое различается в зависимости от того, является приоритетом стабильность цен или стабильность бюджетного дефицита.

В третьей и четвертой частях исследуется сценарий постепенной налоговой реформы в экономике, изначально характеризуемой высокими социальными отчислениями и отсутствием налогов на загрязняющий капитал. Проводимые изменения приводят к формированию налоговой системы, контролируемому Министерством устойчивого развития, что помогает достичь цели повышения качества окружающей среды посредством меньшего использования загрязняющего капитала. В первую очередь, утверждается, что желаемые результаты достигаются в долгосрочной перспективе. Во-вторых, Министерство должно получить измеримое улучшение качества окружающей среды в среднесрочной перспективе, что может вести, например, к более медленному развитию законодательства или также к временному лагу, установленному международным сообществом.

Стратегии фирм, облагаемых эко-налогом

Рассмотрим национальную экономику, в которой действуют три агента: предприятия, получатели заработной платы и государство, вознаграждаемые соответственно тремя категориями доходов — прибылью, зарплатой и налогами. Уточнив измеримые макроэкономические условия, сосредоточимся на стратегии фирм по минимизации затрат при налогообложении труда и загрязняющего капитала.

Обозначения

Для простоты будем считать, что существуют три категории налогов: социальные отчисления, которыми облагается зарплата; налоги на загрязняющий капитал; косвенные налоги на затраты, пропорциональные добавленной стоимости, оказывающие давление на потребление, а не на инвестирование. Государство фиксирует ставку социальных налогов 4 , обозначим ее С, так же как и ставку налога на загрязняющий капитал («эко-налог»), обозначим его θ. Запас загрязняющего капитала, инвестиции в него, запас чистого капитала, инвестиции в него и объем труда обозначим соответственно К 1, I 1, К 2, I 2 и N.

Потоки доходов и расходов экономических агентов следующие:

1. Предприятия:

(1)

р Q = s(1 + c)N + pI 1 + pI 2 + pkK 1 .

ВВП в стоимостном выражении (объем ВВП Q, индексированный по ценам производства без НДС p) равен общей сумме заработной платы фирм (произведение средней номинальной зарплаты S, мультипликативного коэффициента социальных отчислений и занятости), к которой прибавляются инвестиции в загрязняющий капитал и чистый капитал, а также налоги на использование загрязняющего капитала, которые устанавливаются на уровне k.

2. Домохозяйства:

(2)

sN = PC = p(1 + θ) C.

Зарплата равна потреблению в стоимостном выражении — объему потребления C, проиндексированному по цене продажи с учетом всех налогов (TTC), P = (1 + θ) р. В этой простой модели сбережения домохозяйств отсутствуют.

3. Государство:

(3)

S = pθC + pkK1 + scN – pG.

Бюджетное сальдо S — это разность между всеми налоговыми поступлениями, прямыми и косвенными, и государственными расходами pG.

Минимизация затрат на производство и спрос на факторы

Фирмы выбирают факторы производства так, чтобы минимизировать общие затраты на них. Ищем выражения спроса на факторы, оптимальной технологической комбинации и цен при совершенной конкуренции.

Целевая функция, если обозначить ставку процента на производственный капитал как r, будет выглядеть следующим образом:

C (K 1 , K 2 , N) = rp(1 + k) K 1 + rpK 2 + s(1 + c)N.

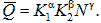

Ограничение — это желаемый объем производства Ǭ, который опирается на производственную функцию, обобщающую имеющиеся в расположении технологии. По сравнению с обычной функцией производства особенность здесь в получении общей добавленной стоимости при использовании трех видов вложений, так как запас капитала разделяется на два блока, оказывающих разное воздействие на внешнюю среду. Применяем функцию Кобба — Дугласа для выражения постоянной отдачи от масштаба: Q = K α 1 K β 2 N γ , где 0 < α < 1, 0 < β < 1, 0 < γ < 1, α + β + γ = 1.

Таким образом, целевая функция и ограничения репрезентативной фирмы следующие:

Из Лагранжина

L(K 1 , K 2 , N, λ) = r p(1 + k)K 1 + r pK 2 + s(1 + c)N + λ(Ǭ – K α 1 K β 2 N γ ).

Получаем условия первого порядка 5 :

(4)

(5)

(6)

(7)

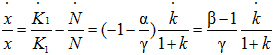

Производственные коэффициенты получаются при делении (4) на (5), (4) на (6) и (5) на (6).

Отношение чистого капитала к загрязняющему капиталу

(8)

Отношение объема труда к загрязняющему капиталу

(9)

Отношение объема труда к чистому капиталу

(10)

Эти три коэффициента не зависят от уровня производства и НДС. Социальные отчисления имеют позитивное воздействие на два показателя интенсивности использования капитала: чистый капитал на работника  и загрязняющий капитал на работника и загрязняющий капитал на работника  . То есть любое увеличение социальных отчислений означает наименьшее относительное использование труда и прирост использования чистого и загрязняющего капитала на работника. Ставка эко-налогообложения k никак не влияет на интенсивность чистого капитала . То есть любое увеличение социальных отчислений означает наименьшее относительное использование труда и прирост использования чистого и загрязняющего капитала на работника. Ставка эко-налогообложения k никак не влияет на интенсивность чистого капитала  . В то же время она влияет на интенсивность загрязняющего капитала . В то же время она влияет на интенсивность загрязняющего капитала  и на отношение загрязняющего капитала к чистому капиталу и на отношение загрязняющего капитала к чистому капиталу  в сторону ослабления. Таким образом, эко-налог модифицирует технологическую комбинацию, приводя к относительному уменьшению использования загрязняющего капитала. в сторону ослабления. Таким образом, эко-налог модифицирует технологическую комбинацию, приводя к относительному уменьшению использования загрязняющего капитала.

Эти три отношения подтверждают, что невозможно изменить технологическую комбинацию для устойчивого экономического развития без обложения налогом загрязняющего капитала. В самом деле, при настоящем налоговом режиме имеем k = 0, что дает  . Каким бы ни был уровень социальных отчислений, существующая пропорция между чистым и за-грязняющим капиталом остается неизменной. С другой стороны, они ясно показывают, что отказ от социальных отчислений в пользу косвенного налогообложения — при помощи введения налога на добавленную стоимость, условно «социального» в настоящее время, — не оказывает никакого влияния на технологическую комбинацию, поскольку ставка НДС не принимается во внимание при подсчете осуществляемых фирмами затрат. Естественно, снижение социальных отчислений имеет положительное влияние на занятость, но отношение . Каким бы ни был уровень социальных отчислений, существующая пропорция между чистым и за-грязняющим капиталом остается неизменной. С другой стороны, они ясно показывают, что отказ от социальных отчислений в пользу косвенного налогообложения — при помощи введения налога на добавленную стоимость, условно «социального» в настоящее время, — не оказывает никакого влияния на технологическую комбинацию, поскольку ставка НДС не принимается во внимание при подсчете осуществляемых фирмами затрат. Естественно, снижение социальных отчислений имеет положительное влияние на занятость, но отношение  никак не изменяется. Из этих замечаний получается, что Министерство устойчивого развития, желая снизить налоговые ставки для стимулирования занятости и создания основ устойчивого экономического развития, может одним ударом убить двух зайцев, введя эко-налог, обременяющий загрязняющий капитал, который будет сам встроен в рациональные расчеты фирм. никак не изменяется. Из этих замечаний получается, что Министерство устойчивого развития, желая снизить налоговые ставки для стимулирования занятости и создания основ устойчивого экономического развития, может одним ударом убить двух зайцев, введя эко-налог, обременяющий загрязняющий капитал, который будет сам встроен в рациональные расчеты фирм.

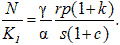

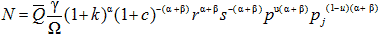

Из уравнения (7), отношений (8)—(10) и введя обозначение  , получаем выражения спроса на факторы: , получаем выражения спроса на факторы:

(11)

(12)

(13)

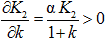

Выражения (11)—(13) согласуются с обычными результатами. Спрос на факторы положительно зависит от объемов производства. Реальная заработная плата и ставка социальных отчислений отрицательно влияют на занятость, положительно — на спрос на капитал. Затраты на использование капитала положительно влияют на занятость, отрицательно — на спрос на капитал. Заметим также, что повышение ставки эко-налога выгодно занятости, поскольку имеем  , но это воздействие всё менее и менее важно с увеличением k, так как , но это воздействие всё менее и менее важно с увеличением k, так как  . .

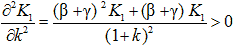

Аналогично оно стимулирует спрос на «чистый» капитал, поскольку  , и наблюдается снижение: , и наблюдается снижение:  . И наоборот, оно не способствует спросу на загрязняющий капитал, поскольку . И наоборот, оно не способствует спросу на загрязняющий капитал, поскольку  , но этот эффект присутствует все меньше и меньше, ведь K 1 выпукло по отношению к k: , но этот эффект присутствует все меньше и меньше, ведь K 1 выпукло по отношению к k:  . .

В общем, экологический налог достаточно эффективно выполняет свою роль, меняя комбинацию используемых в производстве технологий путем рационального изменения спроса на факторы производства. Впрочем, при отсутствии подобного налога спрос на рабочую силу (труд) в сравнении с выражением (11) определяется по формуле  . .

Данная налоговая формула является ни больше ни меньше повышающим коэффициентом при определении соотношения потребностей в труде и капитале. Данное утверждение объясняется тем фактом, что привлечением труда замещается загрязняющий капитал, стоимость которого увеличивается за счет налога. Не вызывает сомнения тот факт, что выигрыш с точки зрения занятости является не только количественным. Основываясь на сравнении спроса производителей на технологии в рамках системы налогообложения, включающей экологический налог и не включающей его, можно сказать, что появление новых задач в рамках технологической системы производства, касающихся «экономии на загрязняющем капитале» более вероятно в системах, где экологический налог присутствует. Следует отметить, что обложение налогом загрязняющего капитала стимулирует увеличение объема «чистого» капитала и пропорционально обратное уменьшение капитала, загрязняющего окружающую среду.

Формула для нахождения цены производства и цены продажи

Отталкиваясь от спроса на факторы производства (11)—(13) и взяв значения цены и ставки налога в краткосрочном периоде, мы получим, что общие издержки производства зависят от произведенного количества следующим образом:

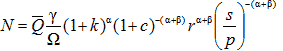

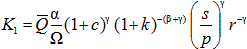

(14)

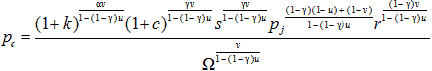

В краткосрочном периоде в условиях совершенной конкуренции цена производства равна предельным издержкам, которые, в свою очередь, равны средним издержкам, так как производственная функция характеризуется постоянной отдачей от масштаба. Выводим формулу цены производства:

(15)

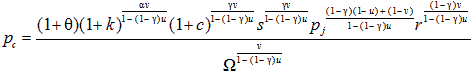

Таким образом, цена продажи составляет

(16)

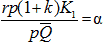

Следующим шагом учитываем тот факт, что предложение труда со стороны работников напрямую зависит от уровня реальной заработной платы, которая, в свою очередь, является функцией предельной производительности труда. С подобной «кейнсианской» точки зрения доля заработной платы (без учета взносов и отчислений) в мировом валовом продукте, рассчитанная по себестоимости продукта, равна эластичности производства по труду:

(17)

Таким же образом получаются следующие тождества, характеризующие долю чистой прибыли на загрязняющие и не загрязняющие средства производства (отношения чистой прибыли к загрязняющему и не загрязняющему капиталу в производстве продукта):

(18)

(19)

Случай открытой экономики

В открытой экономике фирмы также выбирают факторы производства, чтобы минимизировать свои общие издержки. Капитальные активы могут быть или произведены внутри экономики страны, или импортированы извне, однако различий в налогообложении по географическим признакам не существует: система устанавливает одинаковую ставку налогообложения, равную k, вне зависимости от того, производятся капитальные активы внутри страны или являются импортированными; «чистый» капитал налогом не облагается. Начальное условие — уровень цен внутри страны — отличается от зарубежного из-за того, что средневзвешенная стоимость капитала до налогообложения различна внутри страны и за рубежом. Средневзвешенный (средний) уровень цен p k находится следующим образом:  , где u — отношение капитальных активов, произведенных внутри страны, к общему количеству капитала в стране. Целевая функция C ( N , K 1 , K 2 ) = rp k (1+ k ) K 1 + rp k K 2 + s (1+ c ) N. Следовательно, задача, которую нужно решить, , где u — отношение капитальных активов, произведенных внутри страны, к общему количеству капитала в стране. Целевая функция C ( N , K 1 , K 2 ) = rp k (1+ k ) K 1 + rp k K 2 + s (1+ c ) N. Следовательно, задача, которую нужно решить,

Так как в случае автаркии p k совпадает с внутренним уровнем цен р, то, подставив выражение  в конечные формулы для нахождения спроса производителей и технологических соотношений, получим в конечные формулы для нахождения спроса производителей и технологических соотношений, получим

(20)

(21)

(22)

(23)

(24)

(25)

Интерпретация получившихся результатов проводится так же, как и в случае с закрытой экономикой. В частности, уменьшение ставки социального налога увеличивает занятость и отношения труд/загрязняющий капитал, труд/не загрязняющий капитал, тогда как повышение экологического налога уменьшает интенсивность использования загрязняющего капитала, повышая значение соотношения «экологически чистый» капитал/загрязняющий капитал и понижая потребность в загрязняющем капитале.

Стоимость производства теперь находится следующим образом:

(26)

Стоимость потребления без НДС, вычисляемая ранее по формуле p c = p v pj 1- v , где v — доля импорта в потреблении, теперь находится как

(27)

А цена с НДС выглядит следующим образом:

(28)

Выражения (11)—(17) справедливы также и для случая с открытой экономикой.

Нейтральность налогового смещения

Мы уже убедились в том, что увеличение ставки НДС на продукты, производимые при помощи загрязняющего капитала, не способно в краткосрочном периоде оказывать прямое влияние на загрязняющие технологии и, таким образом, никак не влияет на спрос производителей. Напротив, фискальная мера, направленная на замену социальных налогов на экологический налог на загрязняющий капитал заставляет фирмы пересмотреть свои производственные модели, заменяя загрязняющий капитал на труд. Таким образом, получается краткосрочный эффект, а также долгосрочный эффект в связи с тем, что подобная мера потребует от фирм интеграции в плане расчета издержек, связанных со стремлением соответствовать экологическим требованиям и увеличением занятости.

Однако фактическая производительность с точки зрения экологии и занятости не должна сводиться на нет различными отрицательными эффектами, подобными инфляции, снижению конкурентоспособности, росту государственного дефицита или, например, угрозой снижения финансирования социальных расходов. Изменение налогообложения является допустимым при условии нейтральности по отношению к ценам и государственному бюджету.

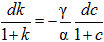

Нейтральность по отношению к ценам

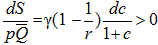

Изменение будет нейтральным по отношению к ценам, если оно оставляет уровень цен неизменным. Формально дифференциал цены равен нулю, когда переменные с и k изменяются. Интуитивно понятно, что достаточно установить выражение (1 + c)(1 + k) α/γ постоянным в выражениях (15) и (16).

Для цены производства, таким образом, существует правило нейтральности:

(29)

Очевидно, что подобное правило справедливо и для цены продажи с учетом налогов при условии, что ставка НДС остается постоянной (dө = 0).

Если учесть выражения (17) и (18), получим

(30)

что можно достаточно легко интерпретировать следующим образом:

стоимость загрязняющего капитала (до налогообложения) × увеличение эко-налога + издержки на труд (до налогообложения) × уменьшение норм социальных отчислений = 0.

Нейтралитет по отношению к ценам выполняется, так как внутри фирм увеличение стоимости загрязняющего капитала точно компенсируется снижением расходов на заработную плату.

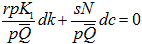

Нейтральность по отношению к государству

Фискальные реформы связаны с различными проблемами для органов государственной власти. Строго говоря, реформа будет считаться нейтральной в том случае, если она позволит сохранить текущее сальдо государственного бюджета. Отсутствие неизменности государственного бюджета будет соответствовать, согласно констатируемому отклонению, ситуации финансовой стабильности либо нестабильности.

Если все три способа налогообложения сосуществуют, бюджетное ограничение государства выражено формулой (3). Допустим, что переменные p и s, а также переменные К, C, N и G являются постоянными. Кроме того, ставка НДС остается на том же уровне, так как органы государственной власти осознают, что влияние данного налога на технологии равно нулю. Таким образом, на сальдо государственного бюджета не оказывают влияние ни величина социальных отчислений, ни экологический налог в случае, если выполняется следующее равенство:

(31)

sNdc + pK 1 dk = 0.

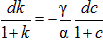

Принимая во внимание выражения (17) и (18), получаем

(32)

Правило нейтральности по отношению к государственному бюджету не является эквивалентом выражения (29), при помощи которого выражается правило неизменности цен. По правилу нейтральности по отношению к ценам для уменьшения выражения 1 + с на 1 % выражение 1 + к должно увеличиться на γ/α %, тогда как по правилу нейтральности по отношению к государственному бюджету оно должно увеличиться на  . Иначе говоря, новая ставка экологического налога будет более высокой при выполнении условия нейтральности по отношению к ценам, нежели при выполнении условия неизменности сальдо государственного бюджета 6 . Этот результат открывает важные перспективы для социальной политики. В условиях современного международного капитализма любое инфляционное отклонение связано с потерями в конкурентоспособности цены, потерями на международных рынках, со снижением роста и занятости. Основной целью остается постоянство цен. До тех пор пока власти преследуют эту цель, они должны устанавливать уровень экологического налога согласно правилу (29), или же . Иначе говоря, новая ставка экологического налога будет более высокой при выполнении условия нейтральности по отношению к ценам, нежели при выполнении условия неизменности сальдо государственного бюджета 6 . Этот результат открывает важные перспективы для социальной политики. В условиях современного международного капитализма любое инфляционное отклонение связано с потерями в конкурентоспособности цены, потерями на международных рынках, со снижением роста и занятости. Основной целью остается постоянство цен. До тех пор пока власти преследуют эту цель, они должны устанавливать уровень экологического налога согласно правилу (29), или же  . Так как сальдо бюджета в краткосрочном периоде изменяется согласно выражению . Так как сальдо бюджета в краткосрочном периоде изменяется согласно выражению  , то правило неизменности цен требует выполнения следующего неравенства: , то правило неизменности цен требует выполнения следующего неравенства:  . Другими словами, государственный дефицит снижается. Таким образом, изменение налогов, нейтральное по отношению к ценам, является финансово обоснованным. Налоговая реформа не только позволяет гарантировать постоянство цен и поддержание их на конкурент-ном уровне, она также способствует поддержанию расходов на неизменном уровне — в частности, социальных расходов, кроме того, способствует уменьшению государственного долга и позволяет планировать новые расходы, например, стимулирование инвестиций в исследования и разработки, направленные на развитие новых экологически чистых технологий. . Другими словами, государственный дефицит снижается. Таким образом, изменение налогов, нейтральное по отношению к ценам, является финансово обоснованным. Налоговая реформа не только позволяет гарантировать постоянство цен и поддержание их на конкурент-ном уровне, она также способствует поддержанию расходов на неизменном уровне — в частности, социальных расходов, кроме того, способствует уменьшению государственного долга и позволяет планировать новые расходы, например, стимулирование инвестиций в исследования и разработки, направленные на развитие новых экологически чистых технологий.

Случай открытой экономики

Примечательно, что условие нейтральности по отношению к ценам для открытой экономики выглядит точно так же, как и для закрытой. Действительно, смещение налоговых платежей в сторону экологического налога не оказывает никакого влияния на цену производства, если при прочих равных условиях постоянными остаются следующие выражения: объем производства, равный  , что приводит также к постоянству величины (1 + k)α(1 + c)γ и дифференциала , что приводит также к постоянству величины (1 + k)α(1 + c)γ и дифференциала  . .

Это условие справедливо и для цены потребления до уплаты налогов, и при условии постоянной ставки НДС, для цены потребления с учетом всех налогов.

С другой стороны, если все три возможных варианта налогообложения сосуществуют, бюджетное ограничение имеет вид S = p c θC + p k K 1 + scN - pG.

Предположив, что изменяться могут только переменные c и k, а остальные переменные остаются постоянными, по-прежнему получаем sNdc + p k K 1 dk = 0.

Учитывая перечисленные выше равенства и проведя подстановки, получаем точно такое же правило, как для закрытой экономики:  . .

Вопреки интуиции 7 не существует разницы в интерпретации влияния налогового смещения на технологии, цены и сальдо государственного бюджета в закрытой и открытой экономиках. Снижение социальных отчислений компенсируется ростом эко-налогообложения на загрязняющий капитал, который заставляет фирмы пересматривать спрос на факторы производства в соответствии с принципами устойчивого экономического развития. Их конкурентоспособность не ставится под сомнение при условии, что соблюдается правило нейтральности по отношению к ценам, другими словами, пока их издержки на единицу продукции остаются постоянными. Кроме того, выполнение этого правила автоматически приводит к увеличению сальдо государственного бюджета.

Постепенность реформ (градуализм) для устойчивости окружающей среды

Шоковая терапия или политика постепенных реформ (градуализм)

Мы располагаем всеми элементами, необходимыми для осуществления достаточно точной оценки влияния мгновенной реформы, заменяющей налоговый режим, основанный на социальных сборах, на новый эко-налог на загрязняющий капитал. Смысл этой шоковой терапии в том, чтобы радикально поменять современные технологические стратегии и встать на путь устойчивого экономического развития. В ситуации, когда фирмы являются налогоплательщиками в системе, ориентированной только на социальные отчисления (c > 0 и k = 0), реформа, ведущая к следующему изменению налогов (c’ = 0 и k’ > 0), не влияет на цену производства и цену продажи при условии, что эко-налог рассчитывается согласно правилу (29) так, как показано ниже:

(33)

Ставка эко-налога не что иное, как взвешенная старая норма социальных отчислений с весами в виде отношения издержек на заработную плату к стоимости эксплуатации загрязняющего капитала (до уплаты налогов).

Посредством жесткого изменения технологической системы шоковая терапия, очевидно, приведет фирмы к пересмотру, в хорошем смысле, их спроса на факторы производства. С этой точки зрения достаточно отметить, что отношение загрязняющего капитала к «чистому» капиталу растет в зависимости от ставки эко-налога, что отношение труд/загрязняющий капитал увеличивается за счет совместных эффектов от отмены социальных отчислений и установления эконалога, что отношение занятость/чистый капитал увеличивается в зависимости от ставки социальных отчислений.

В самом деле, все поставленные цели достигаются в весьма короткие сроки: переформирование технологической системы в соответствии с обязательными условиями устойчивости развития, рост занятости, стабильность цен и сохранение конкурентоспособности цены, дополнительные возможности для действий государственных властей. Однако подобная политика «шоковой терапии» обладает двумя недостатками. Во-первых, Министерство экологии не контролирует конкретную экологическую цель: смещение достаточно сильно снижает долю загрязняющего капитала, но достаточно ли этого? Второй аспект — недостаток реализма. На самом деле данный план предполагает наличие у фирм возможности мгновенно менять объемы используемых факторов производства, другими словами, существует возможность субституции технологий без задержек и издержек на их внедрение. Возможно, в некоторых производственных секторах и есть такие технологии, но сложно допустить, что эти процессы можно обобщить на макроэкономическом уровне. Точнее, задержки внедрения технологий неизбежны, и проведение фискальной реформы должно быть постепенным. Таким образом, в следующем подразделе рассматривается план, который можно назвать постепенной налоговой реформой.

Постепенность в осуществлении налоговых реформ (фискальный градуализм)

Министерство экологии и устойчивого развития ставит целью улучшить состояние окружающей среды, выраженное индексом Е. Этот индекс имеет обратную зависимость с объемом загрязняющего капитала на одного работника:

: E = φ(K 1 /N), где φ΄(K 1 /N) < 0. : E = φ(K 1 /N), где φ΄(K 1 /N) < 0.

Таким образом, чем меньше загрязняющего капитала предполагает текущая технологическая система, тем лучше состояние окружающей среды.

При данном состоянии окружающей среды ставится цель добиться более высокого значения индекса или из политических соображений, или с точки зрения соблюдения международных договоров. В обоих случаях подразумевается цель достижения определенного объема загрязняющего капитала. Поскольку эта цель ставится в долгосрочном периоде, фирмы обладают запасом времени для адаптации.

Министерство хочет добиться поставленной цели, установив объем загрязняющего капитала на уровне K 1. Сознавая всевозможные последствия этой меры, оно одновременно пытается избежать неконтролируемого роста инфляции, чтобы сохранить конкурентную цену, увеличить или по меньшей мере удержать на том же уровне занятость и, наконец, устранить рост государственного дефицита. В конечном счете задача формально заключается в нахождении (k, c), которые в данных условиях улучшают состояние окружающей среды, понижая количество загрязняющего капитала, увеличивают занятость, соответствуют правилу постоянства цен производства и не ухудшают состояние бюджета.

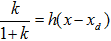

Предположим, что в любой момент времени t министерство изменяет эко-налог, основываясь на разнице между действительным объемом загрязняющего капитала  и желаемым и желаемым  . Простое правило вмешательства заключается в линейном влиянии на темп роста ставки эко-налога; пока разница между действительным и желаемым объемом загрязняющего капитала равна . Простое правило вмешательства заключается в линейном влиянии на темп роста ставки эко-налога; пока разница между действительным и желаемым объемом загрязняющего капитала равна

(34)

где подразумевается, что переменные являются функциями времени t и параметра h — строго положительной константы, измеряющей степень реакции министерства на разницу между реальным и целевым индексами.

При этом должно соблюдаться правило постоянства цен. Следовательно, переменные k и c должны удовлетворять условию

(35)

Политика минимизации издержек, проводимая фирмами в данных условиях налогообложения, приводит к следующим изменениям спроса на труд и загрязняющего капитала, полученным из равенств (20) и (22):

(36)

(37)

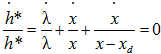

Чтобы облегчить запись, возьмем  и и  . С одной стороны, . С одной стороны,  , а с другой стороны, , а с другой стороны,  , таким образом, что изменение показателя объема загрязняющего капитала на работника x определяется следующим логистическим дифференциальным уравнением: , таким образом, что изменение показателя объема загрязняющего капитала на работника x определяется следующим логистическим дифференциальным уравнением:

(38)

Пока x > x в , другими словами, пока цель не достигнута, показатель роста объема загрязняющего капитала должен снижаться, так как министерство увеличивает эко-налог, а фирмы реагируют снижением спроса на загрязняющий капитал, повышая занятость, и в то же время снижаются социальные отчисления.

Учитывая очевидное начальное условие x (0) = x 0 > x в , траекторией решения (38) будет

(39)

Траектория загрязняющего капитала на работника, очевидно, является монотонно убывающей и сходится к целевому значению, так как x∞ = xd .

На основе выражения (39) и начальных значений k 0, c 0, K 1(0) и N 0 можно, наконец, выразить траектории эко-налога, налога на социальные отчисления, запасов загрязняющего капитала и занятости:

(40)

(41)

(42)

(43)

Асимптотическое равновесие устойчиво для всех экономически значимых начальных условий. Показатель эко-налога монотонно сходится к значению  — более высокому, чем начальное. Запас загрязняющего капитала убывает и сходится к — более высокому, чем начальное. Запас загрязняющего капитала убывает и сходится к  — более низкому значению, чем начальное. Занятость монотонно растет по направлению к более высокому асимптотическому значению: — более низкому значению, чем начальное. Занятость монотонно растет по направлению к более высокому асимптотическому значению:  . Изменение ставки социальных отчислений является отрицательным, но нахождение его асимптотического значения может оказаться проблематичным. Фактически получается . Изменение ставки социальных отчислений является отрицательным, но нахождение его асимптотического значения может оказаться проблематичным. Фактически получается  . .

Так как  , то , то  . Это неравенство может быть проверено для асимптотически отрицательной ставки социальных отчислений, что с экономической точки зрения исключено. Чтобы получить . Это неравенство может быть проверено для асимптотически отрицательной ставки социальных отчислений, что с экономической точки зрения исключено. Чтобы получить  , необходимо выполнение условия , необходимо выполнение условия  . Другими словами, поставленная цель не должна быть слишком грандиозной. В частности, было бы утопичным стремиться к полному избавлению от загрязняющего капитала в производственной системе. . Другими словами, поставленная цель не должна быть слишком грандиозной. В частности, было бы утопичным стремиться к полному избавлению от загрязняющего капитала в производственной системе.

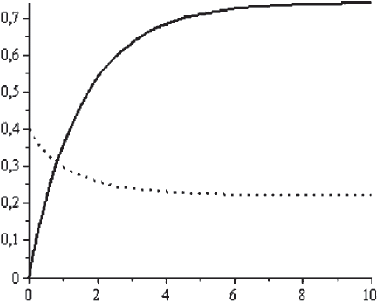

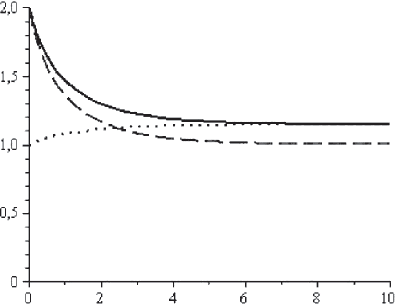

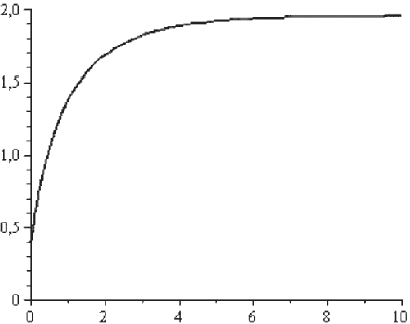

Для иллюстрации на рис. 1 и 2 показаны кривые для параметров, характерных для государства, функционирующего в условиях отсутствия налогообложения капитала и значимости социальных отчислений:

α = 1/6; β = 1/6; γ = 2/3; h = 0, 5; x в = 1; x 0 = 2; k 0 = 0;

K 1(0) = 2; N 0 = 1; c 0 = 0, 4; p = 2; s = 1.

Рис. 1. Изменения экологического налога и ставки социальных отчислений:

Рис. 2. Изменение объема загрязняющего капитала, загрязняющего капитала на работника и уровня занятости:

Осталось проверить состояние бюджета. Согласно гипотезе, по которой министерство берет на себя обязательство поддерживать государственные расходы на постоянном уровне и при этом воздерживаться от изменения НДС, бюджетное сальдо отражает изменения доходов от прямых налогов. Обозначив эти отчисления R, получим для любого момента времени R = pkK 1 + scN.

Вопреки рассуждениям в рамках статической модели постепенные реформы приводят к динамичным диалектическим априори двойственным результатам: продолжающийся рост эко-налога приводит к снижению налогооблагаемой базы, представленной загрязняющим капиталом, что является признаком успеха реформы, однако продолжающееся снижение ставки социальных отчислений положительно влияет на занятость и соответственно повышает эту налогооблагаемую базу, что снова указывает на успешность реформы. При соблюдении постоянства цен постепенное изменение налогообложения вполне эффективно при условии, что налоговые поступления не снижаются, другими словами, если положительное влияние на бюджет от повышения эко-налога и роста уровня занятости превышает отрицательные эффекты, вызванные снижением ставки социальных отчислений и налогооблагаемой базы по загрязняющему капиталу.

В любой момент времени цены постоянны (правило нейтральности по отношению к ценам), так же как и номинальные зарплаты, для того, чтобы сохранялась покупательная способность зарплат. Изменение налоговых поступлений представлено выражением

(44)

Воспользовавшись равенствами (39)—(41), а также равенствами (17) и (18), получим

(45)

Эко-налог обычно удовлетворяет неравенству  , так что , так что  , а так как , а так как  и все параметры строго положительны, изменение доходов также положительно. Пока размер эко-налога сдерживается, положительное влияние налоговой реформы на бюджет превышает отрицательные эффекты, как показано на рис. 3 для приведенных выше параметров. Зато завышенный показатель сводит на нет налогооблагаемую базу в виде загрязняющего капитала и связан с маленькими суммами социальных отчислений, таким образом снижая доходы и увеличивая государственный дефицит. и все параметры строго положительны, изменение доходов также положительно. Пока размер эко-налога сдерживается, положительное влияние налоговой реформы на бюджет превышает отрицательные эффекты, как показано на рис. 3 для приведенных выше параметров. Зато завышенный показатель сводит на нет налогооблагаемую базу в виде загрязняющего капитала и связан с маленькими суммами социальных отчислений, таким образом снижая доходы и увеличивая государственный дефицит.

Рис. 3. Изменение налоговых поступлений

При условии достижения целей снижения концентрации загрязняющего капитала, уменьшения использования загрязняющего капитала и увеличения занятости продолжение перехода от социальных отчислений к эко-налогообложению эффективно при двух условиях. С одной стороны, цель снизить концентрацию загрязняющего капитала в долгосрочном периоде не должна быть чрезмерно амбициозна, иначе показатель социальных отчислений станет… отрицательным. С другой стороны, эко-налог ни при каких условиях не должен превышать пороговое значение, которое является высоким и потому мало стесняющим и за пределами которого снижаются налоговые доходы. Это важно, так как если он превысит пороговое значение, то исчезнет налоговая база в виде загрязняющего капитала и будут слишком малы социальные отчисления. Это замечание призывает серьезно задуматься над будущими последствиями действий министерства, которое определяет разницу между текущим объемом загрязняющего капитала на работника и его целевым уровнем. Долгосрочная цель может быть достигнута последовательностью шагов, причем на каждом промежуточном этапе должна уточняться интенсивность государственного вмешательства.

Последовательные налоговые реформы (градуализм) в среднесрочной перспективе

В среднесрочной перспективе рассматривается промежуток времени [0; T], где T — определенный период времени, например 5–10 лет. Текущий показатель загрязняющего капитала на человека — x(t), этот же коэффициент в долгосрочном периоде примет значение x в , а промежуточное значение будет равно x(T) = x T , что очевидно удовлетворяет условию x 0 < x T < x в .

Министерство экологии вынуждено изменять показатель загрязняющего капитала на человека при помощи увеличения эко-налога, пока долгосрочная цель не достигнута. Интенсивность реакции министерства h приводит к издержкам приспособления, которые полностью берет на себя министерство, например, изменение государственных субсидий (чтобы не нарушались финансовые результаты деятельности фирм). Эти издержки приспособления охватывают несколько сфер: закрытие раньше срока установок с высоким уровнем загрязнения, приобретение новых экологически чистых материалов, подготовка персонала, внедрение новых технологий производства и т. д. Если увеличение эко-налога незначительно, то эффект приспособления будет минимален и основан только на том, что некоторые установки будут досрочно выведены из эксплуатации. Начиная с определенного уровня закрытие неэкологичных установок становится более трудным и приводит к необходимости приобретения новых материалов и технологий. Переходя еще на более высокий уровень, предприятия должны осуществлять исследования в тех областях, где еще не существует альтернативной технологии. Таким образом, мы приходим к выводу, что издержки приспособления являются выпуклой функцией интенсивности реакции правительства h, и можно составить простую квадратичную функцию C(h) = Ch 2 , где С > 0.

Ясно, что министерство будет стараться минимизировать издержки в период [0; T] при условии постоянства цены. Эта задача имеет вид

Это проблема оптимального контроля, где h — независимая переменная, а х — зависимая переменная. Таким образом, запишем Гамильтониан H = Ch 2 – λAhx(x – x в ).

Оптимальное значение независимой переменной должно удовлетворять условию მ H/მ h = 0 и 2hc – λAx(x – x в ) = 0 и, кроме того,

(46)

Так как მ 2 H/ მ h 2 = 2 C > 0, то мы находимся в точке минимума.

Система выглядит следующим образом:

Темп роста дополнительных переменных и интенсивности загрязняющего капитала на человека связаны между собой отношением  . .

Подставив данное соотношение в полученное с помощью логарифмирования выражение (46), получаем  . .

Таким образом, оптимальное значение независимой переменной — константа. Из этого получаем, что отношение «загрязняющий капитала на одного работника» подчиняется закону логистической функции (38). Имея последнее условие, находим оптимальное значение независимой переменной:

(47)

В период времени [0; T] результаты раздела 3, характеризующие изменение ставок и системы технологий, остаются справедливыми, в частности, монотонное снижение загрязняющего капитала и показателя загрязняющий капитал/занятость, а также рост занятости. В любом случае изменение сальдо бюджета будет изменяться, так как, если доходы увеличатся, полное принятие министерством на себя всех издержек приспособления приведет к увеличению государственных расходов. Как и раньше, новые налоговые доходы поднимаются до уровня R = pkK 1 + scN, но нужно учитывать и новые затраты Ch 2 , так что сальдо бюджета при налоговой реформе будет равно R – Ch 2 . При том что независимая переменная остается постоянной, изменение сальдо определяется положительным показателем R. Графически это выглядит следующим образом: кривая на графике 3 сдвигается вниз на величину, равную постоянным издержкам приспособления.

Этот эффект тем более заметен, чем выше коэффициент С, характеризующий выпуклость функции издержек. На графике (рис. 4), построенном на основе параметров из предыдущего раздела, кривая сальдо бюджета при C = 1 соответствует слабой выпуклости функции издержек приспособления, в то время как кривая при C = 200, характерная для очень высоких издержек, начинается с высокого дефицита, который затем постепенно переходит в профицит. В любой точке на графике изменение бюджетного сальдо благоприятно, и на самом деле ситуация еще более бы улучшилась, если бы строго учитывалось уменьшение затрат за счет уменьшения безработицы и общего улучшения системы здравоохранения.

Рис. 4. Изменение сальдо бюджета

В конечном счете результаты модели оптимального контроля недвусмысленны. Лучшая политика для достижения экологической цели в среднесрочной перспективе состоит в осуществлении постоянных мер, направленных на регулирование разницы между существующим уровнем загрязняющего капитала на человека и его долгосрочным целевым уровнем. Выбор промежуточных целей определяет последовательность среднесрочных стратегий министерства и позволяет поэтапно увеличить качество экологии до приемлемого желаемого состояния, путем постепенного уменьшения показателя загрязняющего капитала на человека (рис. 5), не нарушая цены и конкурентоспособности предприятий, а также при постепенном улучшении государственной финансовой системы.

Что же показал анализ проекта налоговой реформы, состоящей в замене социальных отчислений эко-налогом на загрязняющий капитал? Рассмотрим выводы, к которым мы пришли в ходе исследования.

Рис. 5. Контролируемые траектории показателя загрязняющего капитала на душу населения

Изучение налоговой реформы, заключающейся в замене социальных отчислений, осуществляемых работодателями, налогами на капитал, само по себе не ново. Реформа остается правомерной с точки зрения проблем занятости, которые, к сожалению, до сих пор актуальны. В экономической теории приветствуется идея налогообложении капитала. Эта статья отличается от предыдущих работ, касающихся изучения природы налогового смещения, так как она затрагивает введение налога на загрязняющий капитал. Если воззрения правительства и общества на устойчивое экономическое развитие сходятся, то введение такого налога должно быть принято, оценено и одобрено. В такой благоприятной среде изучение влияния этого налога законно, необходимо и должно быть осуществлено в срочном порядке.

Фискальная реформа указывает на необходимость определения, какие блага и услуги соответствуют критерию устойчивого экономического развития. Она требует теоретической работы по разработке концепции и глубокой статистической работы: необходимо создание базы данных загрязняющего капитала и степени загрязнения от капитала, затем нужна систематизация данных.

Поняв разницу между чистым капиталом и загрязняющим капиталом, необходимо учитывать ее при составлении макроэкономической производственной функ-ции. Необходимо использовать инструменты эконометрики для расчета эластичностей производства по этим двум видам капитала. Этот пункт необходим, так как он показывает масштаб теоретических и практических результатов.

На теоретическом уровне для закрытой экономики нами доказаны следующие утверждения:

1. Установление эко-налога на загрязняющий капитал недвусмысленно изменяет выбор технологий в фирмах, желающих минимизировать издержки производства. Относительная доля загрязняющего капитала снижается по мере увеличения относительной доли чистого капитала и особенно занятости.

2. Спрос на труд увеличивается, однако в рамках данной модели невозможно с точностью определить, приведет ли данная реформа к полной занятности. Однако случай чрезмерной занятости не исключается.

3. Относительная доля чистого капитала в технологической системе растет. Данное явление благоприятствует развитию инновационных секторов экономики.

4. Неожиданным оказалось то, что фискальная реформа идеально соответствует мерам антиинфляционной политики. Каковы бы ни были технические и экономические характеристики стран при введении реформы, существует два правила для установления ставки эко-налога на загрязняющий капитал, которая бы гарантировала или постоянство цен, или бюджетного сальдо. Однако данные правила зависят от масштаба эффекта субституции, выражающегося в значительном снижении загрязняющего капитала, ставшего очень затратным, и в увеличении занятости, которая становится менее затратной за счет отмены социальных отчислений. Цель сохранения цен постоянными всегда сопровождается увеличением бюджетного сальдо, гарантируя постоянство счетов социального обеспечения.

5. Обладая необходимой властью, Министерство экологии и устойчивого развития может менять прямые налоги с целью уменьшения использования загрязняющего капитала и увеличения занятости без инфляционных колебаний.

Можно предусмотреть две схемы. Каждая из них соответствует условиям устойчивого экономического развития. Однако по сравнению с шоковой терапией постепенная реализация налоговой реформы (градуализм) имеет два значительных преимущества: постепенная реализация позволяет достичь заранее поставленной цели устойчивости и дает фирмам время для технологической перестройки. Градуализм не опирается на старые средства контроля цен, несовместимые со свободным европейским рынком. Он позволяет думать о переходе с точки зрения промежутков времени, которых требует изменение производственной технологии и технологических траекторий. Если у предприятий не будет времени на приспособление к новым условиям, то есть риск, что предприятия, обязанные платить эко-налог, включат его в цену продажи, провоцируя значительный переход налогового бремени на потребителей. Это произошло бы в секторах, где нет устойчивой конкуренции по аналогичным продуктам.

6. Можно в достаточной мере улучшить качество окружающей среды, а также достичь устойчивости в долгосрочном периоде постепенными действиями, основанными на среднесрочных целях. Для этого налоговые ставки должны быть определены по двум критериям: с одной стороны, по разнице между имеющимися показателями в начале периода и долгосрочными целевыми показателями; с другой стороны, по целевому значению в конце периода. Для минимизации издержек приспособления при введении реформы схемы вмешательства нужно обязательно рассчитать в начале периода и не изменять в течение всего периода.

7. Если такая реформа нарушает систему производственных технологий в смысле устойчивости, создавая механизм, вновь стимулирующий чрезмерное использование загрязняющего капитала, устойчивое развитие не может оставаться зависимым от гипотез предлагаемой в статье модели. Технологии остались неизменными, откуда следует, что ставки налоговых отчислений и эко-налога заставили технологические линии изменяться в предопределенных рамках и что налоговое смещение ограничено предельными уровнями. Фактически выводы из этой модели предлагают более значительные последствия: будет получен более сильный инструмент регулирования, который побудит фирмы отказаться от шаговых технологических инноваций и перейти к технологиям «экологических связей».

Для формализации нужно было бы отказаться от упрощения в виде экзогенного технического прогресса и эндогенизировать эту значительную составляющую развития, полагая, что она является синергетическим эффектом комбинации труда и не загрязняющего капитала. Действительно, устойчивость — это не сложение различных компонентов. Ее условие и процесс претворения в жизнь — это развитие непрерывного сотрудничества, а также создание «экологических связей» [2, 3] позволяющих экономике превращаться в экосистему, что требует развития человеческого капитала и потоков нематериального капитала, а также осуществления разработок для устойчивости развития. Правило нейтральности по отношению к ценам имеет положительный эффект, заключающийся в смягчении административного бюджетного ограничения и высвобождении ресурсов для финансирования развития новой экономики — интерактивной экономики, основанной на сотрудничестве. Из-за постепенной отмены загрязняющих технологий (которая не может быть полной ввиду частичной замещаемости загрязняющего и не загрязняющего капитала) другие фискальные методы тоже должны быть задействованы, но в контексте динамической траектории обновленной экономики, полной занятости и сокращения социальных затрат (которые обычно связаны с нестабильностью и болезнями, вызываемыми ухудшением состояния окружающей среды). Эти инструменты окажут воздействие на счета социальных расходов, база налогообложения которых должна уменьшиться, когда сократятся социальные отчисления, выплачиваемые работодателем, поскольку ставка налогообложения загрязняющего капитала достигнет своих экономических пределов и станет превентивной мерой по защите окружающей среды.

Конечно, не только на национальном уровне нужно думать о проблемах устойчивости. Предложенная налоговая мера будет в полной мере эффективна, если применять ее настолько масштабно, насколько это возможно. Однако здесь необходимость устойчивого развития не так часто упоминается, как следующий экономический аргумент: национальная стратегия была бы обречена на неудачу, потому что страны, реализующие нововведения, подвергаются риску массового ухода фирм, ищущих сырье и загрязняющий капитал по низкой цене. В реальности это совсем не так. Тема поведения фирм, нейтральности по отношению к ценам и бюджетной нейтральности обычно рассматривается в моделях открытой экономики. Мы смогли показать, что выводы, полученные для закрытой экономики, все без исключения применимы для случая открытой экономики. Это логично: предложенная налоговая реформа предусматривает два вида налогов (социальные отчисления и эко-налог), контролируемых национальными властями; фирмы учитывают это при расчетах затрат на производство. Однако, поскольку в ходе реформы власти стремятся избежать воздействия на цены, макроэкономическое положение остается прежним: конкурентоспособность цен не снижается вследствие эко-налгообложения и положение страны на мировом рынке никак не должно ухудшаться, тем более что эффект экологической безопасности продуктов создает инновационную динамику и динамику качественной дифференциации, что повышает конкурентоспособность национальной экономики.

Все же на менее агрегированном уровне нельзя не принять во внимание различия между секторами, к которым приводит значительное изменение относительных цен. Некоторые продукты, намного более конкурентоспособные в мире, будут иметь тенденцию дорожать на внутреннем рынке. Таким же образом другие продукты, ставшие менее конкурентоспособными, не будут больше продаваться, что желательно. Новые рабочие места будут создаваться, в то время как другие рабочие места будут исчезать, поскольку у фирм не будет возможности мгновенно переориентироваться на производство новых «хороших» продуктов. В связи с потенциальным изменением в структуре рабочих мест до проведения налоговой реформы необходимо разработать дополнительные меры.

На более масштабном уровне эта новая налоговая система должна быть частью глобализации экономики и мирового развития. Государства и международные институты должны работать совместно, чтобы подготовить нормы, правила и обеспечить равномерное глобальное и локальное устойчивое развитие. Ясно, что цель обеспечения устойчивости развития оправдывает немедленное введение международных экологических и социальных норм, а также налога на импорт невозобновляемого сырья, загрязняющего оборудования и капитала для того, чтобы поддержать предприятия, вводящие инновации и инвестирующие в технологии «экологических связей».

Этот налог нельзя было бы применить для протекционистских мер, так как он отвечает необходимости устойчивого развития во всем мире. Таким образом, реализация условий устойчивого развития, которое должно происходить на международном уровне для того, чтобы иметь смысл и быть осуществимым, требует совместных и последовательных решений. Нельзя ограничивать развитие непередовых стран, использующих загрязняющие технологии, без одновременного участия богатых стран в усилиях по реализации альтернативных технологий. Северные страны должны думать о механизмах компенсации в пользу южных стран, так как совершенно ясно, что комплекс таких мер будет значительно влиять на страны, чье развитие зависит от добычи невозобновляемого сырья и экспорта загрязняющих первичных средств производства. Этот налог должен быть источником для мировых фондов финансирования проектов реконверсии для таких стран. Такой путь связан с необходимостью общей этики в области конкуренции среди экономических агентов, он стимулирует региональное сотрудничество и регулирование на международном уровне. По своей природе устойчивое развитие — это общее дело всех стран мира.

Пер. с фр. И. С. Алейниковой и И. А. Клементьевой под ред. Н. Б. Давидсон и М. В. Борисова

Примечания

1 Следует отметить, что перечисленные выше принципы были исключены из предыдущих версий документа. Их анализ позволил бы по-новому рассматривать принцип «предосторожности», прописанный в Конституции Франции.

2 Стратегия устойчивого развития открывает новые — научное, эстетическое, этическое и культурное — пространства: связь — связующие — связуемые. Также стратегия устойчивости требует особого внимания к взаимосвязям, взаимодействиям и взаимозависимостям, появляющимся в ходе развития как внутри страны, так и во всех сферах в окружающем мире. «Именно это и подразумевается под устойчивым экономическим развитием» [2].

3 Активные участники, практика, исследования в рамках ЕС и на мировом уровне в рамках концепции устойчивого экономического развития (Acteurs, pratiques, recherches europйennes et internationales pour le dйveloppement durable — Специалисты, практика, исследования на международном уровне для устойчивого развития).

4 Для большей точности, несомненно, следует разделить социальные отчисления, которые производит работодатель, и те, которые производит работник. Только социальные отчисления, уплачиваемые предпринимателем, будут исключены в целях поддержания уровня социальных отчислений.

5 Поскольку целевая функция линейна, а функция, выражающая ограничение, вогнутая, условия первого порядка являются необходимыми и достаточными для глобального минимума.

6 По крайней мере до тех пор, пока ставка налога ниже 100 %.

7 Интуиция, которая лежит в основе ряда критических замечаний, касающихся изменения системы налогообложения, предложенного APREIS [7].

Список

литературы

1. Artus P., Sterdyniak H., Villa P. Investissement, Emploi et Fiscalité // Economie et statistique. 1980. № 127.

2. Dayan L. La durabilité, un concept holistique // Ce que développement durable veut dire. Regards Croisés. Avis d’Experts / ed. d’Organisation. P., 2003.

3. Dayan L. Marchés locaux de l’emploi, contenu qualitatif du travail et mod´elisation du d´eveloppement durable . MATE (Ministère de l’´ecologie et du d´eveloppement durable). № 99118 et CEE. 2002. № 21.

4. Dayan L. , Dupont B. Et si on rempla¸cait les charges sociales par un impot sur le capital polluant? // Le Figaro. 2007. 6 déc.

5. Erkman S. Vers l’écologie industrielle // Mayer Ch. L., Frosch R. A., Gallopoulos N. E. Strategies for Manufacturing. Scientific American (Special Edition, Sept. 1989). 1998.

|