Ростовский государственный университет

Волгодонский институт Экономики, Управления и Права

Факультет: Экономический

Специальность: Менеджмент

Курс: 2

Студент: Ерзин Константин Олегович

Рецензия

Курсовой проект написан на высоком теоретико-методологическом уровне и заслуживает высокой оценки, однако заключение следовало бы доработать.

Ст.пр. Попова Г.И.

Методолог Привалова Н.Ф.

Оглавление

Введение 6

Глава 1.Определение инфляции 7

1.1.Сущность инфляции 7

1.2.Виды инфляции 8

1.3.Причины возникновения инфляции 9

1.3.1.Инфляция спроса 9

1.3.2.Инфляция предложения 10

Глава 2. Инфляция в РФ 12

2.1.Сущность и особенности инфляции в переходной экономике 12

2.2.Причины инфляции в России 15

2.2.1.Источники инфляции в РФ 15

2.2.2.Кредитная эмиссия ЦБ – главный источник инфляции 21

2.2.3.Причины кризиса 17 августа 1998 г. 23

Глава 3.Антиинфляционная политика государства 25

3.1.Концепция антиинфляционной политики 25

3.2.Оценка стабилизационной политики правительства 27

Заключение 30

Список литературы 31

Приложение А 32

Приложение Б 33

Приложение В 34

Приложение Г 35

Приложение Д 36

Введение

Переход нашей экономики на рыночные отношения резко повысил значение денег. Проблемы денежного хозяйства становятся основными и в практических мероприятиях по реконструкции народного хозяйства и в теоретических исследованиях. Поэтому, несмотря на оживленное обсуждение указанных вопросов, на страницах экономической прессы, актуальность их не уменьшается. Высокая стоимость анализа инфляционных процессов, большое число действующих факторов затрудняют выработку правильной денежной политики.

Как показывает опыт нашей, а также других стран, переход на рыночные отношения сопровождается быстрым ростом цен, усилением действия инфляционных факторов. Очень важно правильно оценить, является ли сам переход на рыночные отношения причиной углубления инфляции или при этих отношениях накопленный ранее инфляционный потенциал получает свое реальное выражение.

Очевидно, что в условиях рыночных отношений возможности искусственного сдерживания инфляции резко сокращаются. Вместе с тем непоследовательность в принятии решений по переходу к рынку, непродуманность некоторых шагов усугубляют имеющиеся трудности, усиливают инфляционные процессы.

Опыт многих стран показал, что длительное функционирование централизованного планирования, как правило, приводит к нарушению сбалансированности материальных и денежных потоков.

Инфляция – неизбежный спутник долгосрочного развития экономики с гибкими ценами. Поддержание уровня полной занятости без инфляции – цель государственного регулирования рыночной экономики. Однако инфляция – сложный и по-разному проявляющийся социально-экономический феномен, вызывающий споры и разногласия среди экономистов. Сущность и происхождение инфляции далеко не одинаково трактуются представителями различных экономических школ. Поверхностное представление о причинах инфляции ведет к неправильным методам борьбы с этим явлением.

Глава 1.Определение инфляции

Превышение меры в выпусках бумажной монеты по строгой правде не может быть иначе представляемо, как в виде неприметного похищения части из имущества каждого.

(Н. Моровинов, экономист, философ и государственный деятель России конца XVIII в.)

Инфляция – процесс обесценивания бумажных денег, падение их покупательной способности вследствие чрезмерного выпуска (эмиссии) или сокращения товарной массы в обращении при неизменном количестве выпущенных денег.[1]

Термин «инфляция» (inflatio) дословно означает «вздутие» и как термин впервые было использовано для обозначения «вздутия» бумажно-денежной массы в Северной Америке во время гражданской войны 1861-1865 годов.

Сущностью инфляции является дисбаланс между совокупным предложением и совокупным спросом в сторону превышения последнего, сложившийся одновременно на всех рынках (на товарном, денежном и рынке ресурсов).

Инфляция – это повышение общего уровня цен. Это не означает, что все

цены растут. Даже в периоды быстрого роста инфляции некоторые цены могут оставаться относительно стабильными, а другие – даже снижаться. Например, хотя в 1970-1980 гг. в США наблюдался высокий уровень инфляции, цены на такие товары как видеомагнитофоны, электронные часы и персональные компьютеры понижались.[5]

Необходимо иметь в виду, что не любое повышение цен – инфляция. С понятием инфляции не следует смешивать рост цен, вызванный, например, сезонными колебаниями спроса и предложения, природными катаклизмами и, что очень важно, экономическими циклами. Рост цен, происходящий не по причине искажения оценки ресурсов, товаров и услуг, нарушающего пропорции обмена и распределения, а по каким-либо другим причинам, инфляцией не является.

Поэтому при оценке инфляции необходимо очистить цены от неинфляционных колебаний. Так, если в экономике ежемесячный темп инфляции составляет 7%, а цены на сельскохозяйственную продукцию сезонно снизились, скажем, на 1,5%, то нельзя утверждать, что в этот период инфляция снизилась до 5,5% в месяц.

Инфляция - это денежное явление, но она не ограничивается обесцениванием денег. Она проникает во все сферы экономической жизни и начинает разрушать эти сферы. От нее страдает государство, производство, финансовый рынок, но больше всех страдают люди. Во время инфляции происходит:

1) Обесценивание денег по отношению к золоту;

2) Обесценивание денег по отношению к товару;

3) Обесценивание денег по отношению к иностранной валюте.

Инфляция обычно измеряется в темпах прироста уровня цен за год и подсчитывается в процентах:

P1

– P0

p= x 100% p= x 100%

P0

гдеp - темп инфляции в процентах за год, P1

– уровень цен данного года, P0

– уровень цен предшествующего года. В качестве показателя уровня цен используется дефлятор ВВП, но так же можно использовать индекс потребительских цен и индекс промышленных цен.[5]

Классификация видов инфляции происходит по различным основаниям.

1) В зависимости от экономической системы государства выделяют:

а) открытая инфляция – в рыночной экономике. В условиях относительной гибкости и мобильности ценового сигнала, превышение совокупного спроса над совокупным предложением выражается в росте общего уровня цен.

б) скрытая (подавленная) инфляция – характерна для экономики с регулируемыми ценами и проявляется в товарном дефиците, ухудшении качества продукции, вынужденном накапливании денег, развитии теневой экономики, бартерных сделок. Развивается вследствие поддержания государством товарных цен ниже цен рыночного равновесия.[6]

2) В зависимости от темпов развития выделяют:

а) умеренная (ползучая) инфляция – темпы до 10% в год. Это низкий темп инфляции, при котором обесценение денег настолько незначительно, что сделки заключаются в номинальных ценах.

б) галопирующая инфляция – ограничена рамками от 10 до 100% в год. Деньги обесцениваются довольно быстро, поэтому в качестве цен для сделок используют устойчивую валюту, либо в ценах учитываются ожидаемые темпы инфляции на момент платежа. Другими словами, сделки (контракты) начинают индексироваться.

в) гиперинфляция – в странах с развитой рыночной экономикой определяется темпами свыше 100% в год. Для стран с неустойчивой экономикой этот критерий значительно выше. Рабочий показатель гиперинфляции для многих экономистов – 1000% в год.[7]

3) В зависимости от соотношения роста цен по различным товарным группам:

а) сбалансированная инфляция – цены изменяются в одном направлении и примерно одинаковыми темпами.

б) несбалансированная инфляция – цены могут колебаться одновременно с разной скоростью и разнонаправлено на межотраслевом и внутриотраслевом уровне. В одних секторах цены растут разными темпами, а в других могут сокращаться.

4) В зависимости от степени ожидаемости выделяют:

а) непредвиденная инфляция – доходы произвольно перераспределяются за счет получателей фиксированного дохода, кредиторов и владельцев сбережений.

б) ожидаемая инфляция – лица и фирмы могут принять меры, чтобы уменьшить или полностью исключить ее негативные последствия.[8]

Существует множество причин, способных изменить темпы прироста уровня цен. Как уже говорилось ранее, инфляция – результат нарушения равновесия между спросом и предложением. Поэтому для более детального изучения воздействия инфляционных факторов на экономику их делят на две категории: на факторы, лежащие на стороне совокупного спроса и факторы, лежащие на стороне совокупного предложения. На этой основе экономисты различают два типа инфляции.

Если равновесие нарушается со стороны спроса, то возникает «инфляция спроса». В этом случае инфляция вызывается неудовлетворенным спросом на товары. Потребители хотят приобрести больше продукции, чем может быть произведено экономикой. Возникает избыток денег по отношению к количеству товаров, растут цены. Суть инфляции спроса иногда объясняют одной фразой: «слишком много денег охотится за слишком малым количеством товаров».

Что же приводит к такого рода инфляции?

1) Низкий уровень безработицы. Если уровень безработицы высок, то на увеличение совокупного спроса экономика отвечает увеличением объема производства, привлекая бездействующие трудовые и материальные ресурсы по существующим ценам. По мере дальнейшего увеличения спроса экономика приближается к уровню полной занятости, а затем и преодолевает его. Некоторые отрасли полностью используют свои производственные мощности и не могут отвечать на дальнейшее повышение спроса на свои товары увеличением производства. Поэтому цены на них растут.[6]

2) Сверхэмиссия денег. Увеличение платежеспособности может возникнуть из-за дополнительной эмиссии денег, осуществляемой государством чрезмерно. Причины сверхэмиссии, главным образом, связаны с дефицитом бюджета правительства и способами его погашения:

а) к инфляционному росту совокупного спроса приводит расширение государственного сектора, сопровождающееся увеличением зарплаты для привлечения государственных служащих.

б) финансирование военных заказов и расширение ВПК. Деньги для оплаты военных заказов увеличивают денежную массу, не подкрепленную массой товарной, так как продукция этого сектора не является объектом потребительского спроса. Создается давление на цены в сторону их повышения.

в) чрезмерное повышение трансфертных платежей (пенсий, пособий, дотаций и т.д.)

3) Стимулирующая кредитно-денежная политика Центрального банка в случае продажи облигаций на открытом рынке. Процентная ставка снизится за счет расширения денежной массы, а инвестиционные проекты реализуются через определенный лаг времени, за период которого и может произойти инфляционный всплеск.

4) Обесценение отечественной валюты страны по отношению к устойчивой иностранной валюте. Это может произойти, если высока доля иностранной валюты в составе денежного агрегата М2

. Этот фактор при падении курса отечественной валюты срабатывает подобно дополнительной эмиссии и может вызвать инфляцию спроса.

Механизм раскручивания инфляции спроса характеризуется тем, что сначала увеличивается денежная масса, а затем – совокупный спрос.

[5]

Второй тип инфляции – инфляция предложения (инфляция издержек) – происходит в результате сокращения совокупного предложения в связи с удорожанием издержек производства на единицу продукции.

Основные источники инфляции издержек:

1) повышение зарплаты. Сильные профсоюзы давят на предпринимателей, добиваясь повышения зарплаты. Повышаются издержки предпринимателей на услуги труда, дороговизна производства делает невыгодным его расширение. Совокупное предложение начинает сокращаться, несмотря на то, что совокупный спрос остается на прежнем уровне, а порой и растет.

2) импортируемая инфляция. Под импортируемой понимается инфляция, проникающая в экономику страны из-за рубежа через цены иностранных товаров. Так, если в экономике страны широко используются в производстве импортируемые ресурсы (энергоносители и технология), то их резкое подорожание приведет к росту издержек внутри страны и к сокращению совокупного производства при одновременном росте цен.

3) монополизм фирм. Все виды монополий и олигополий удерживают цены за счет недопроизводства продукции по сравнению с конкурентным объемом выпуска. Происходит завышенная оценка ресурсов по отношению к их предельной производительности, а также завышение цен на продукцию. Распространяясь по всей экономике, искаженные ценовые сигналы с каждым производственным циклом развивают тенденцию к завышенному ценообразованию по сравнению с тем, какими должны быть цены при данном уровне технологического развития.

4) административное регулирование экономики. Например, частое изменение правовых норм, расплывчатость законодательства, усложнение и частое изменение процедур регистрации и отчетности фирм, усиление регламентации сфер предпринимательства, дробление лицензий, сокращение сроков их действий и т.д. Все это усиливает административные издержки в частности и трансакционные издержки в целом, а значит, может привести к повышению уровня цен в стране и к сокращению легального производства.

Механизм раскручивания инфляции издержек характеризуется тем, что первоначально в результате роста издержек повышается уровень цен, а лишь затем расширяется денежная масса.

Реальный мир гораздо сложнее, чем предлагает простое деление инфляции на два типа – инфляцию, вызванную увеличением спроса, и инфляцию, обусловленную ростом издержек. На практике трудно различить эти два типа. Например, предположим, что резко возросли расходы на здравоохранение и, следовательно, увеличились совокупные расходы, вызвав инфляцию спроса. Когда на рынках товаров и ресурсов действуют стимулы, вызванные повышением спроса, некоторые фирмы обнаруживают, что их расходы на зарплату, материальные ресурсы и топливо растут. В собственных интересах они вынуждены поднять цены на свою продукцию, поскольку увеличились издержки производства. Хотя в данном случае явно наблюдается инфляция спроса, для многих фирм она выглядит как инфляция издержек.

Различие между инфляцией издержек и инфляцией спроса кроется в другом. Инфляция спроса продолжается до тех пор, пока существует избыток совокупных расходов. Инфляция же издержек автоматически сама себя ограничивает: она постепенно исчезает, то есть самоизлечивается. Из-за уменьшения предложения реальный объем внутреннего продукта и занятость сокращаются, а это препятствует дальнейшему росту издержек.

Глава 2. Инфляция в РФ

Действие рыночного механизма хозяйствования возможно лишь при наличии свободных цен, выступающих индикатором соотношения спроса и предложения, и благодаря этому - ориентиром для субъектов рыночной экономики: домашних хозяйств и фирм. Свобода экономического поведения субъекта, в том числе в области ценообразования, является основой действия законов рынка. Поэтому ключевым моментом экономических реформ по переходу к рыночным отношениям является реформа государственного ценообразования, или либерализация цен.

Процесс либерализации цен всегда протекает очень болезненно и для предприятий, и для населения, особенно, если либерализация проводится резко и быстро, как это было в России. Резко дестабилизируется положение предприятий, нарушается система платежных отношений между ними, падает уровень реальных доходов населения, обостряются социальные противоречия в обществе. Инфляция обесценивает результаты труда, сбережения физических и юридических лиц, препятствует долгосрочным инвестициям и экономическому росту, а при отягчающих обстоятельствах приводит к краху реального сектора экономики. Высокая инфляция разрушает денежную систему, что усиливает отток финансовых ресурсов в торгово-посреднические операции и ускоряет «бегство» капитала, приводит к вытеснению во внутреннем обращении национальной валюты иностранной, подрывает возможности финансирования государственного бюджета.

Развитие российской экономики сопровождается высокой открытой инфляцией. Ежегодные темпы прироста цен четыре года подряд превышали 100%, что в традиционном понимании существенно выше уровня даже так называемой галопирующей инфляции.[11]

После либерализации цен в России стало ясно, что на смену государственной политике цен далеко не сразу приходит ценовая политика фирмы. Для этого необходим конкурентный и стабильный рынок, на создание которого направлены усилия современной экономической теории и экономической политики. Широкое распространение получили идеи о достаточности макроэкономической стабилизации и спросовых ограничений для прекращения инфляции и создания эффективного ценового механизма. С другой стороны появились попытки понять и объяснить особенности переходной экономики и специфику формирования рынков в постсоциалистических странах. Для характеристики особенностей инфляционных процессов стал широко применяться термин «инфляции издержек», связанный со структурными особенностями постсоциалистической экономики. Против этой точки зрения стали выступать сторонники «макроэкономического» направления, пытаясь доказать, что феномена «инфляции издержек» вообще не существует. Вопрос о причинах и природе инфляции в переходной экономике стал предметом острых экономических и политических дискуссий.

Инфляция как таковая - это, безусловно, денежный феномен, означающий снижение покупательной способности денег. В условиях свободного рыночного ценообразования инфляция выражается, прежде всего, в росте цен, в связи с чем говорят об инфляционном росте цен. Инфляция может возникать в результате повышения совокупного спроса, которое является следствием увеличения государственных расходов, не покрываемых соответствующим увеличением доходов государственного бюджета. Совокупный спрос может повышаться и с увеличением скорости денежного обращения, не связанном с аналогичной динамикой производства (например, при инфляционных ожиданиях). Во всех подобных случаях за счет роста цен восстанавливается нарушившееся рыночное равновесие между количеством денег и товаров. Инфляция быстро распространяется на все отрасли экономики, начинаясь в потребительском секторе, где спрос предъявляется, прежде всего. Такой вид инфляции является традиционным и характеризует состояние денежной системы и динамику цен в переходной экономике. Это и объясняет постановку проблемы общей макроэкономической стабилизации.[2]

Однако проблема инфляции в переходной экономике не исчерпывается лишь названными процессами, получившие название «инфляция спроса». В результате несовершенства рынка в одной или нескольких отраслях экономики становится возможным длительное завышение цен на их продукцию. При использовании такой продукции для производства других товаров повышаются издержки их производства, что делает невыгодным продолжение производства при прежнем уровне спроса и цен. В результате производство по всей технологической цепочке, вплоть до конечной продукции сокращается. Таким образом, перед государством встает задача расширить денежный спрос и дать тем самым некоторый простор для повышения цен за счет расширения денежной массы (повышения доходов потребителей). Это и есть механизм инфляции издержек. Такая инфляция связана как с организацией рынка, так и с существующей структурой национального производства, определяющей структуру и уровни издержек. Она распространяется в экономике более медленно, чем инфляция спроса, но и бороться с ней значительно труднее.

Проанализируем фактические данные о развитии инфляции в России после либерализации цен. Этот анализ позволит ответить на вопрос о существовании инфляции издержек в современной российской переходной экономике. Изучение динамики российской инфляции за три года после либерализации цен показывает наличие и постоянное воспроизведение значительных «ножниц» в изменениях цен на потребительские товары и на средства производства. Это видно из сопоставления общих индексов соответствующих видов цен.

Табл.

1[2]

| Индекс

|

1992

|

1993

|

1994

|

| потребительских цен |

2680 |

1008 |

312 |

| оптовых цен промышленности |

6164 |

1124 |

335 |

Как следует из табл.1, годовые индексы оптовых цен промышленности постоянно опережают соответствующие индексы потребительских цен. Скорее всего, из сферы производства исходят особые импульсы повышения цен. Рассмотрим эту сферу более детально, воспользовавшись табл.2. Видно, что цены на потребляемые в промышленности ресурсы растут быстрее, чем на выпускаемые ею товары. За январь-февраль превышение первых над последними составило 7 процентных пунктов. Следовательно, из глубин промышленности, с наиболее низких стадий переработки исходит особый инфляционный импульс.

Табл.2[3]

| Месяц

|

Индекс оптовых цен

|

Индекс цен ресурсов

|

| Декабрь 1994 |

1.13 |

1.15 |

| Январь 1995 |

1.22 |

1.26 |

| Февраль 1995 |

1.17 |

1.18 |

В отраслевом разрезе особенно выделяется в этом отношении топливно-энергетический комплекс. Это и есть инфляция издержек в российской экономике.

Корни возникновения инфляции издержек в переходной экономике лежат в недалеком прошлом, а ее механизм постоянно подпитывается современным типом экономического развития страны, ее экономической политикой. Следует вспомнить систему планового ценообразования, а также закрытость, относительную изолированность российской экономики от мирового рынка. В системе планового ценообразования была заложена концепция дешевых ресурсов, в связи с чем цены на топливно-сырьевые и энергетические ресурсы были сильно занижены относительно мирового уровня, причем мировая конкуренция этому положению не угрожала. Таковы были стартовые условия в этих отраслях, характеризующие высокую степень несовершенства рынка. Естественно, что положение в этих отраслях по мере либерализации цен начинает меняться. Отсутствие конкуренции на внутреннем рынке, несмотря на экономический кризис, способствует поднятию цен на топливные и сырьевые ресурсы. Неразвитость общей рыночной инфраструктуры, политическая децентрализация и развал хозяйственных связей лишь укрепляют этот процесс. Параллельно начинается постепенное вхождение российской экономики в мировое хозяйство и, прежде всего за счет тех же топливно-энергетических и сырьевых отраслей. Усиливается воздействие внешнего рынка на внутреннюю экономическую ситуацию, в том числе на инфляционные процессы. За счет разницы между внутренними и мировыми ценами экспортно-ориентированные топливно-энергетические и сырьевые отрасли получают новый потенциал повышения цен на внутреннем рынке. Поскольку продукция этих отраслей необходима народному хозяйству, а конкуренция почти отсутствует (пока отечественная продукция дешевле импортной), государство вынуждено подпитывать потребителя финансовыми ресурсами для оплаты этой продукции. Запускаемый при этом механизм - инфляция издержек. Пока она продолжается, отсутствуют жесткие стимулы экономии издержек на всех стадиях промышленной переработки, и цены поднимаются по цепочке от первичной обработки сырья до конечного потребления. Можно было бы сдержать этот процесс путем регулирования внутренних цен и условий экспорта продукции ТЭК и сырьевых отраслей (путем жесткого лицензирования, квотирования и таможенных пошлин). Экономическая политика России имеет другую направленность - скорейшей либерализации этих цен и условий экспорта. До тех пор пока цены продукции базовых отраслей не выйдут на мировой уровень, группа экспортно-ориентированных отраслей останется основным генератором инфляции издержек в современной переходной экономике. Наличие в российской экономике первой половины 1995г. устойчивой инфляции издержек, а также довольно сильных инфляционных ожиданий приводит к заключению, что еще рано говорить о радикальном снижении роста цен и инфляции в долгосрочной перспективе. Проводимая макроэкономическая стабилизация будет способствовать этому процессу, однако рост инфляции будет постоянно подпитываться за счет рынка базовых отраслей производства.

Чтобы лучше понять причины и специфику инфляции необходимо рассмотреть особенности системы планового ценообразования. Такая система, означающая централизованное установление государственных фиксированных цен на большинство видов продукции и услуг, являлась неотъемлемой частью планового хозяйства. По мере продвижения продукта от производителя к потребителю в цене производился последовательный учет добавляемых к каждой стадии затрат и соответственно прибыли на эти затраты. Государственные цены являлись плановыми нормативами затрат и дохода в народном хозяйстве. Себестоимость продукции рассматривалась как база цены и занимала в структуре затрат 85%. Поскольку цены служили прежде всего средством покрытия и учета затрат, а спрос, как правило, не влиял на уровень цены, то такое ценообразование стали называть затратным. Разумеется, цены, построенные по затратному принципу и неподвижные в течение нескольких лет, не могли служить индикатором соотношения спроса и предложения на продукт, не могли показывать производителю динамику потребительских предпочтений. Отсюда следует, что переход к рыночному механизму хозяйства, где спрос определяет через уровень цены размеры производства, объективно потребовал реформировать всю систему цен.[9]

Реформа цен являлась одной из задач правительственной программы 1991года, однако проводилась реформа не совсем продуманно. Первоначально ставка делалась на постепенное изменение производства и цен под контролем государства. Цены производителей были скорректированы в январе, а розничные цены изменились только в апреле. В среднем цены возросли на 60%. Тем самым прибыли росли и не облагались налогом, а на бюджет легла огромная нагрузка роста субсидий и компенсаций. Вслед за повышением цен был снижен налог на прибыль предприятий, что позволило им увеличить выплаты заработной платы. В результате в 1991г. розничные цены выросли на 142%, а оптовые цены в промышленности на 236%. При этом объем производства снизился на 11%, а в целом за период с 1989г. - на 17%. Результатом стало разбалансирование товарного рынка и развитие тотального дефицита, усугубленного инфляционными ожиданиями. Одновременно возрастал бюджетный дефицит (31% ВВП), покрытый за счет эмиссии. Образовался огромный денежный навес, готовый захлестнуть нарождавшийся рынок. Реализация данной политики осложнялась значительными трудностями. Политический кризис 1991г. еще более осложнил ситуацию и привел к отказу от концепции постепенной реформы. 2 января 1992г. было отпущено 80% оптовых и 90% розничных потребительских цен. Снятие контроля за ценами сопровождалось либерализацией внешнеторговых операций и обменного курса рубля. Либерализация цен вызвала почти пятикратное увеличение розничных цен за первые три месяца 1992г. по сравнению с декабрем 1991г., а оптовые цены уже за первые 2 месяца возросли почти в три раза. Первоначальный рост цен после их либерализации в России оказался выше, чем в других восточноевропейских странах, проводящих реформу (табл.3).

| Страна, год

|

Рост цен, %

|

| Россия (1992) |

2501 |

| Болгария (1991) |

457 |

| Чехословакия (1991) |

54 |

| Венгрия (1991) |

33 |

| Польша (1990) |

249 |

| Румыния (1991) |

252 |

Рост цен в промышленности оказался очень неравномерным. В оборонной промышленности либерализация цен стала наиболее ощутимой, т. к. она лишила отрасль традиционно привилегированного доступа к материальным ресурсам.

В то время как цены выросли в 5-7раз, объем денежной массы у населения увеличился в первые месяцы после либерализации лишь на 25%. Тем самым избыточная денежная масса была ликвидирована уже в начале реформы. Поскольку рост заработной платы при этом почти вдвое отставал о роста потребительских цен (приложение А

), а общая денежная масса повышалась еще медленнее, резкое падение спроса стала одной из главных причин сокращения производства.

Незадолго до начала экономических реформ началось снижение объемов добычи в нефтегазовом секторе, который в значительной степени компенсировал неэффективность других секторов. Если в 1985 году добыча нефти составляла 542 миллиона тонн, то в 1991 году она упала на 15 процентов (до 462 миллионов тонн). В конце 1991 года произошел распад СССР, сопровождавшийся нарушением многих производственных связей. В течение нескольких последующих лет заключались межправительственные соглашения о взаимных поставках важнейших видов продукции, однако они охватывали лишь небольшую часть кооперации, развивавшейся в Советском Союзе безотносительно к республиканскому делению. Незадолго до того прекратил свою деятельность Совет экономической взаимопомощи, в рамках которого прежде происходила значительная интеграция рынков социалистических стран. Перечисленные обстоятельства внесли дополнительный вклад в сокращение производства. Последовавший спад в свою очередь стал одним из генераторов инфляции.

В административной системе колоссальная дифференциация характеризовала и предприятия обрабатывающей промышленности. Так, рентабельность предприятий электротехнической промышленности СССР в середине 80-х годов охватывала диапазон 50-230%. Подобное положение достигалось за счет централизованного перераспределения финансовых ресурсов. В результате современное оборудование, наиболее качественный металл и лучшие кадры направлялись в военно-промышленный комплекс и тяжелую промышленность в ущерб легкой, пищевой, сельскому хозяйству. В плановом хозяйстве сосуществование предприятий и секторов с резко различающейся эффективностью обеспечивалось широкой системой «нерыночных» механизмов, включавшей цены, не учитывающие спрос и предложение, различные виды дотаций, поддержку «планово-убыточных» предприятий и т.д. В условиях перехода к рыночной экономике, предполагающей выравнивание цен, межотраслевая и внутриотраслевая дифференциация эффективности производства оказывается мощным фактором, вынуждающим убыточные и низкоэффективные предприятия сохранять высокие темпы роста цен на свою продукцию (отраслевые цены формируются на уровне предельных издержек).

Другой важный источник инфляции мы видим в исходных диспропорциях внутренних и мировых цен. Сложившиеся в рамках административной системы цены имели существенные перекосы: энергия и сырье были сравнительно дешевыми, а продукция обрабатывающей промышленности и сельского хозяйства - дорогими. В первую очередь это было обусловлено низкой общей эффективностью нашей обрабатывающей промышленности при измерении затрат и выпуска в мировых ценах. К этому добавлялась описанная выше целенаправленная политика «дискриминации» неприоритетных отраслей, усугублявшая отставание потребительского сектора.

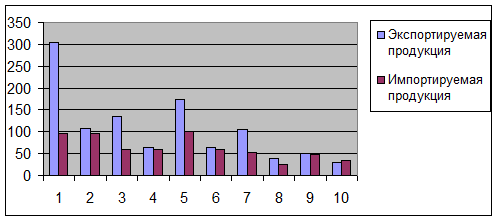

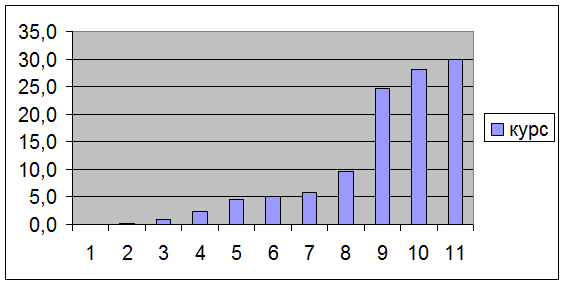

Относящиеся к 1987 году оценки Госкомстата РФ соотношений внутренних и внешнеторговых цен дают в целом сходную картину при сравнении и по кругу экспортируемых, и по кругу импортируемых товаров (см. Рис.1). При этом важны не абсолютные значения (обменный курс рубля весьма заметно отличался от его покупательной способности), а их различия по секторам.

1-нефтегазовая; 2-черная металлургия; 3-цветная металлургия; 4-химическая и нефтехимическая; 5-машиностроение; 6-лесная, деревообрабатывающая и целлюлозно-бумажная; 7-промышленность стройматериалов; 8-легкая; 9-пищевая; 10-сельское хозяйство.

Рис.1. Соотношение внешнеторговых и внутренних цен в 1987г.

Такая ситуация могла существовать прежде всего благодаря тому, что внешняя торговля была жестко централизована. Причем решения в очень небольшой степени учитывали экономическую эффективность, измеренную в действующих ценах: в расчетах с производителями применялся спектр специальных обменных курсов, дифференцированных по отраслям и по группам продукции. В итоге Советский Союз имел сравнительно низкую интегрированность в мировую экономику. Экспорт и импорт охватывали довольно узкий и неизменный круг продукции (поставки преимущественно нефти, газа, леса, военной техники и закупки зерна, оборудования, товаров легкой промышленности).

"Открытие" экономики в ходе экономических реформ, введение частичной конвертируемости рубля неизбежно должны были привести (и привели) к сближению первоначально очень далеких друг от друга систем цен, что также стало одним из главных источников инфляции. Переход к рыночному определению обменного курса (приложение Б)

привел к его неадекватному скачку в начале 1992 года и сделал все внутренние цены в долларовом выражении на порядок меньшими мирового уровня. Так, средняя цена нефти на российском рынке составила в 1992 году лишь 11 долларов за тонну, газа - 3 доллара за тысячу кубометров. Вследствие этого вся экономика испытывала инфляционное давление со стороны цен экспортируемых товаров.

Как уже отмечалось, важную роль в поддержании инфляции сыграл также происшедший за годы реформ глубокий спад производства (приложение В

). В первом квартале 1996 года объем промышленного производства составил 49 процентов по сравнению с аналогичным периодом 1991 года. Часть этого спада объясняется такими упоминавшимися "внешними" причинами, как дезинтеграция единого рынка бывшего СССР и распад СЭВ, однако другая - тесно связана с проводимыми реформами и стабилизационной политикой. Значительная часть спада, на наш взгляд, обусловлена быстрым "открытием" экономики, в результате чего многие предприятия легкой и пищевой промышленности, бытовой электроники и т.д. оказались потеснены на отечественном рынке.

Взаимосвязь спада производства и инфляции проявляется в следующем. Во-первых, в процессе сокращения производства значительно растут издержки на единицу продукции, поскольку существенную их долю составляют "фиксированные затраты". В частности, спад не сопровождался адекватным сокращением численности занятых. Таким образом, уменьшение объемов производства создает затратное давление на цены. Во-вторых, в рамках стабилизационных программ правительство вынуждено идти на уменьшение своих расходов, сокращая тем самым конечный спрос. Это влечет за собой дополнительное уменьшение выпуска и, следовательно, дальнейшее снижение поступления налогов.

Традиционное представление об оптимизирующем воздействии рыночных механизмов на структуру производства основано на предпосылке о свободном перетоке ресурсов из депрессивных отраслей в более эффективные. Что касается трудовых ресурсов, то их территориальная мобильность в России была всегда резко ограничена из-за дефицита жилья и отсутствия его рынка, больших расстояний между промышленными центрами. О перетоках капитала бессмысленно говорить в условиях, когда объем производственных капитальных вложений снизился в 4 раза по сравнению с предреформенными годами. Неопределенность, непредсказуемость даже близкого будущего (в частности, из-за высокой инфляции), неурегулированность прав собственности и т.д. явились тормозом для отечественных и зарубежных инвестиций, а, следовательно, и для перестройки производственной структуры. В результате дисбаланс спроса и предложения разрешался только одним способом: снижением предложения.

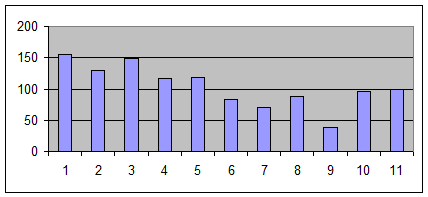

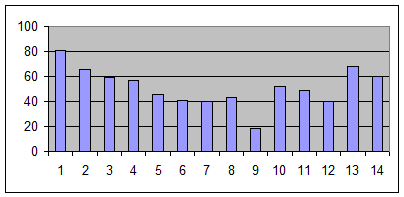

Двустороннюю связь между темпами инфляции и объемом производства иллюстрирует динамика этих показателей в 1995 и начале 1996 годов. Ослабление инфляции совпало по времени с периодом ослабления промышленного спада - можно предположить, что здесь имеется и некоторая причинная связь. Вместе с тем ужесточение монетарной политики в 1995 году привело в октябре-ноябре к локальному конъюнктурному спаду. Рассмотрим сформировавшиеся в результате действия описанных факторов отраслевые пропорции (Рис.2, 3).

Рис.2.Отностительный рост оптовых цен производителей в 1990-1995 гг.

1-электроэнергетика; 2-топливная промышленность; 3-черная металлургия; 4-цветная металлургия; 5-химическая и нефтехимическая; 6-машиностроение; 7--лесная, деревообрабатывающая и целлюлозно-бумажная; 8-промышленность стройматериалов; 9-легкая; 10-пищевая; 11-промышленность в целом; 12-строительство; 13-сельское хозяйство; 14-транспорт.

Рис.3.Индексы физического объема производства в 1995г. по отношению к 1990г. (%)

Приведенные данные свидетельствуют, что соотношения цен существенно приблизились к соотношениям цен на мировых рынках. Обращает на себя внимание тот факт, что близкую зависимость имеют и индексы спада. Очевидно, эти показатели менялись в тесной зависимости. Перераспределение добавленной стоимости, происходившее в рамках инфляции, определялось преимущественно "силой" сторон в переговорах о ценах поставок. Здесь играли роль следующие факторы.

-

Соотношение между внутренней и мировой ценой. Сырьевые отрасли, имеющие благоприятные соотношения этих цен, получили возможность экспортировать свою продукцию по ценам, значительно превышающим внутренние. Это не только усилило их переговорные позиции, но и привело к тому, что до недавнего времени они нередко вообще не были заинтересованы в сохранении покупателя на внутреннем рынке (какая бы цена ни была согласована, экспортные поставки все равно были выгоднее). Если сырьевые отрасли имели возможность вывозить свою продукцию, то производители потребительских товаров, наоборот, были вынуждены бороться (и не слишком успешно) с конкуренцией иностранных фирм на внутреннем рынке.

-

Монопольная структура российской экономики. Средний размер промышленного предприятия в нашей стране в 10 раз выше, чем в США. Если там средняя численность работающих на одном предприятии составляет 80 человек, то в России - 800. Заметим, что степень монополизации, грубо характеризуемая размерами предприятий, заметно различалась по отраслям: она была максимальной в отраслях тяжелой промышленности (где среднеотраслевая численность превышала 1,6 тысячи человек) и минимальной в отраслях потребительского сектора и сельском хозяйстве (0,6 тысячи человек и менее). Анализ средних размеров предприятий по отраслям делают вполне обоснованной гипотезу, что крупные размеры предприятий в отрасли - фактор, способствующий поддержанию высокого уровня относительных цен.

Отметим, что в индустриально развитых странах важнейшее нормализующее влияние на стабилизацию цен и формирование их структуры оказывают (особенно в последние десятилетия) ассоциации предприятий и крупные корпорации, связанные между собой долгосрочными соглашениями. Функции такой организационной системы во многом сходны с ролью, выполнявшейся в СССР аппаратом министерств и ведомств. В настоящее время процесс образования в России финансово-промышленных групп и крупных корпораций только начался. Отсутствие юридически оформленных межотраслевых корпораций - еще одна важная причина, затрудняющая формирование согласованной рациональной системы цен.

Данные о межотраслевых ценовых пропорциях полностью объяснимы приведенными факторами. Несколько выпадает на первый взгляд из общей тенденции лишь пищевая промышленность. Однако ее сравнительно высокий уровень цен может быть объяснен тем, что предприятия этой отрасли являются, как правило, "локальными монополистами", что позволяет им диктовать цены производителям сельскохозяйственного сырья.

По структуре активов Центрального банка можно судить о структуре источников инфляции, в нашем случае - российской. Весь прирост активов за последние годы шел по пяти основным направлениям.

1. Прирост чистых международных резервов в виде драгоценных металлов и увеличения чистой валютной позиции ЦБ.

2. Прирост кредитов правительству (Минфину) в виде прямого кредитования дефицита федерального бюджета, централизованных кредитов отдельным секторам экономики, а также в виде косвенного кредитования дефицита путем приобретения государственных ценных бумаг.

3. Прирост кредитов коммерческим банкам как в виде прямого кредитования путем предоставления централизованных кредитов, через «открытое окошко», кредитные аукционы, в виде овердрафта, при проведении операций типа «репа» - выкупа у банков государственных ценных бумаг.

4. Прирост кредитов «прочим заемщикам» - незначительное кредитование отдельных предприятий непосредственно ЦБ, минуя коммерческие банки, что имело место в 1992-1993 гг.

5. Прирост кредитов, предоставленных государствам рублевой зоны.

Темпы прироста активов Центрального банка России были наиболее высокими в 1992 году. Высокое соотношение приростов его активов к валовому внутреннему продукту - 41,1% - было обусловлено, прежде всего, масштабным кредитованием, как государственного бюджета, так и коммерческих банков и государств рублевой зоны.

В 1993 году российскому правительству удалось существенно сократить величину бюджетного дефицита (приложение Д

), что уменьшило потребность в кредитах ЦБ. Кроме того, к концу года было полностью прекращено кредитование государств рублевой зоны. В то же время существенно увеличился удельный вес кредитов коммерческим банкам. В целом прирост активов ЦБ снизился до 17,7% ВВП.

В 1994 году ЦБ прекратил выдачу кредитов коммерческим банкам по субсидированным ставкам. В то же время он был вынужден увеличить кредитование дефицита бюджета, существенно возросшего по сравнению с 1993 годом. На эти цели был направлен практически весь прирост кредитов Центробанка, составивший 12,6 процента ВВП.

Переход к не эмиссионному финансированию дефицита бюджета в 1995 году закрыл и этот источник кредитной эмиссии. Практически весь прирост активов ЦБ в 1995 году, составивший 3,9% а ВВП,

был обусловлен увеличением валютных резервов денежных властей.

В начале 1996 года основной прирост активов ЦБ был направлен на косвенное кредитование государственного бюджета. Общий прирост активов Центробанка в первом квартале 1996 года составил 5,0% ВВП.

Наращивание кредитной эмиссии Центрального банка приводит к возрастанию объемов денежной базы и денежной массы. Наиболее высокие темпы прироста денежной массы (агрегат М2) наблюдались в 1992 году - в среднем 19,9% в месяц. Затем в результате перехода к умеренно ограничительной, ограничительной, а затем и достаточно сдержанной денежно-кредитной политике ее темпы последовательно снижались - до 13% в 1993-м, 9,5% - в 1994-м, 4,7% - в 1995-м и 3% - в первом квартале 1996 года.

Другим важнейшим фактором, постоянно влиявшим на темпы инфляции, выступала скорость денежного обращения. За последние годы динамика этого показателя несколько раз менялась, что свидетельствовало о серьезных изменениях в российском денежном механизме.

В первой половине 1992 года его значение росло, в августе - ноябре того же года - падало. С декабря 1992 года по апрель 1994 года скорость обращения денег в российской экономике вновь стабильно возрастала, увеличившись за полтора года почти вдвое - с 5,4 до 10,6 раза. После короткого периода уменьшения до 8,8 раза в мае-августе 1994 года в течение следующего года она устойчиво росла, поднявшись к сентябрю 1995 года на 35% - до 1,8 раза. Однако явное приближение финансовой стабилизации осенью 1995 года способствовало резкому сокращению скорости денежного обращения: за октябрь 1995 года - март 1996 года она упала на 25%.

В результате взаимодействия обоих важнейших факторов инфляции - динамики денежной массы и скорости ее обращения - среднемесячные темпы инфляции последовательно снижались. Если в 1992 году они достигали 31,2%, то в 1993 году:

- 20,6, в 1994-м - 10,0, в 1995-м - 7,2, а в первой половине 1996 года они упали до 2,5 процента, а в таблице указаны еженедельные темпы инфляции за период с 27 февраля по 9 апреля 1997 года.

Еженедельные темпы инфляции (%).

| Март

|

Апрель

|

| 27.02-5.03 |

6.03-12.03 |

13.03-19.03 |

20.03-26.03 |

27.03-2.04 |

3.04-9.04 |

| 0,30% |

0,40% |

0,30% |

0,30% |

0,20% |

0,20% |

Таким образом, за последние пять лет произошел последовательный переход российского правительства и Центрального банка от весьма мягкой денежно-кредитной политики к умеренной и, наконец, к достаточно сдержанной. Закономерным результатом этого стало последовательное замедление темпов инфляции.

Воздействие государства на экономику, особенно через систему финансовых регуляторов, требует создания новых для постсоциалистических стран экономических механизмов и глубокой реформы действующих механизмов. В противном случае постсоциалистическое государство теряет способность выполнять те функции, которые присущи государству в рыночной экономике. Это может провоцировать кризисы в переходной экономике, которая и без того переживает трудные времена. Например, нереформированность бюджетной системы в России послужила в конечном итоге причиной обвала экономики в августе 1998 г.

За десятилетия господства командно-административной системы в нашей стране созданы мощная промышленность, сильная армия и большая социальная сфера, которые целиком и полностью финансировались государством. После начала реформ потребность в их финансировании со стороны государства сохранилась на очень высоком уровне. Социальная сфера и особенно армия в принципе существуют только за счет бюджета, а промышленность оказалась в таком глубоком кризисе, что также не может обойтись без тех или иных форм государственной поддержки. Иными словами, сохранились высокие обязательства государства.

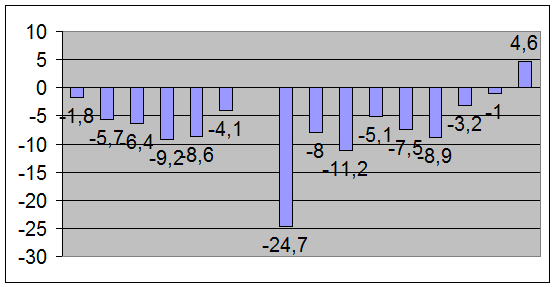

Но доходная часть бюджета резко сократилась за счет спада производства, неудачной системы налогообложения, огромного развития теневого сектора и утечки капитала за границу. Дефицит госбюджета в годы реформ ежегодно составлял огромную цифру – 5-10% ВВП (приложение Д

).

Бюджетный кризис обусловил неуклонное углубление кризиса производства. Дело в том, что при хронической нехватке средств в казне государство оказалось лишенным возможности оказывать действенную поддержку промышленности. Основная часть средств бюджета направляется на погашение обязательств перед работниками бюджетной сферы и содержание армии, здравоохранения, образования и социального обеспечения. Этих средств, однако, не хватает, что порождает хроническую задолженность государства по выплате заработной плате.

Несмотря на неизбежность бюджетного кризиса, обусловленную объективным несоответствием между доходами и расходами бюджета в переходный период, кризис можно было бы значительно смягчить, проведя своевременные реформы здравоохранения, армии, жилищно-коммунального хозяйства и других сфер, которые финансируются в основном за счет бюджета. Ведь кризис усугублялся тем, что скудные государственные средства расходовались крайне нерационально.

Однако вместо реформ еще в 1995 г. был выбран путь покрытия бюджетного дефицита за счет заимствований на внутреннем и внешнем рынке. Несколько лет механизм заимствований через выпуск ГКО и других ценных бумаг государством справлялся с задачей покрытия бюджетного дефицита. Решение о запуске этого механизма было оправданным для середины 90-х годов, но должно было сопровождаться мерами по подъему производства с тем, чтобы государство начало получать средства для погашения своих долгов. Вместо этого долги государства по ценным бумагам погашались за счет выпуска новых ценных бумаг, из-за чего систему ГКО начали называть «государственной финансовой пирамидой». И когда летом 1998 г. государство потеряло возможность рассчитываться по своим долгам с кредиторами, главным образом из-за финансовых потрясений в мировой экономике и падения цен на нефть, оно было вынуждено объявить дефолт, за которым последовало трехкратное падение рубля (приложение Б

) и новый приток экономического кризиса.

Глава 3.Антиинфляционная политика государства

Высокая инфляция, переходящая в гиперинфляцию, оборачивается бедствием для всей экономики. В долгосрочном периоде страдают все экономические агенты - домашние хозяйства, бизнес, государственный бюджет. Гиперинфляция не дает деньгам выполнять их основные функции и разрушает банковскую систему. Как же бороться с инфляцией?

Если полностью избавиться от инфляции нельзя в силу институциональных причин (монополия Центральных банков на эмиссию денег[4]

, монополизм профсоюзов и фирм), то нужно снизить ее темпы до минимально возможного и предсказуемого уровня. Стратегическая цель антиинфляционной политики - привести темпы роста денежной массы в соответствие с темпами роста товарной массы (или реального ВВП) в краткосрочном плане, а объем и структуру совокупного предложения с объемом и структурой совокупного спроса в долгосрочном плане.

Методы борьбы с открытой инфляцией зависят от характера инфляции, т.е. от причин ее возникновения и от темпов роста цен.

Очень высокая инфляция или гиперинфляция приобретает самоусиливающийся, инерционный характер:

во-первых, темпы инфляции становятся функцией инфляционных ожиданий p=p(pе

) и, во-вторых, огромная денежная база даже при маленьком денежном мультипликаторе продуцирует гигантские темпы роста денежной массы. Любые меры (эмиссионные или бюджетные, а также индексация доходов) стимулирования производства через совокупный спрос повысят инфляцию и инфляционные ожидания. Поэтому при гиперинфляции невозможно привести темпы роста денежной массы в соответствие с темпами роста реального ВВП посредством бюджетно-налоговой политики. Гиперинфляция делает производство убыточным, сводя на нет финансовые и налоговые льготы. Следовательно, погасить гиперинфляцию можно лишь монетарными методами.

В первую очередь, необходимо максимально ослабить источник ее инерционности - инфляционные ожидания.

Очень опасно сбивать инфляционные ожидания введением ценовых ограничений, даже на время. Фиксирование цен в рыночной системе вызывает резкий дефицит товаров и загоняет инфляционные ожидания вглубь, способствует свертыванию производства. Рано или поздно фиксированные цены придется отпустить, и сжатая ценовая пружина выстрелит еще большей инфляцией, разбалансированностью спроса и предложения. Однако если поддерживать фиксированные цены долгие годы, то необходимо вводить жесткий и всеобъемлющий централизованный контроль, т.е. командно-административную систему. Поэтому в условиях гиперинфляции нужно фиксировать не цены, а объем денежной массы. Сначала необходимо минимизировать темпы ее прироста, а затем ввести ежегодную фиксацию или рамки изменения объема денежной массы в течение года. Такая политика называется таргетированием денежной массы. При этом необходимо учитывать скорость обращения денег, увеличение которой усиливает инфляцию. Как же ограничить рост денежной массы? Идеальный вариант - одновременно повысить норму обязательного резервирования, ограничить операции, ведущие к депозитарному расширению денежной массы, временно прекратить эмиссию. Для этого нужно устранить причины дополнительной эмиссии: урегулировать структурный дефицит бюджета, сократив, прежде всего, непроизводительные расходы, прекратить индексацию доходов населения. Конечно же, такие меры непопулярны, поэтому их может проводить только сильное правительство, пользующееся доверием населения.

Доверие выступает как своеобразный «ценовой якорь», сдерживающий раскручивание инфляционной спирали. В обстановке гиперинфляции это единственный способ переломить инфляционные ожидания, остановить инерционную инфляцию.

Следующий шаг после погашения гиперинфляции монетарными методами - решение проблем реального сектора. Необходимо заняться балансировкой темпов роста производства, платежеспособного спроса и темпов роста цен. Вариантом такого балансирования является политика цен и заработной платы.

Она заключается в ограничении движения цен ростом номинальной ставки заработной платы, которая тесно привязывается к изменению производительности труда.[5]

Сторонники этой политики считают, что она, во-первых, устраняет инфляционные ожидания и, во-вторых, ограничивает монополизм фирм и профсоюзов. Одновременно нужно сохранять жесткость денежной и кредитной политики, а также не допускать роста бюджетного дефицита. Только в комплексе эти меры способны снизить темпы инфляции до регулируемого уровня.

Третий шаг - закрепление достигнутых результатов в долгосрочном плане. При невысоких темпах инфляции уже возможно проводить промышленную и структурную политику, направленную на повышение производительности труда и снижение издержек. Необходимо привести в соответствие структуру предложения со структурой спроса, а не только балансировать их объемы.

Необходима и профилактика инфляции. В еще более долгосрочном плане в условиях полной занятости нужно стимулировать расширение потенциального ВНП с помощью структурной и научно-технической политики. Причем, отдавать предпочтение здесь надо не бюджетному финансированию, а созданию экономических стимулов для повышения производительности труда, внедрения новых технологий и создания новых производств, преобразования старых отраслей на новой технической базе и т. д. Для проведения таких преобразований в стимулируемых отраслях необходимо создать систему льгот в налогообложении и условиях кредита (включая налоговые каникулы, увеличение нормы амортизации, госзаказ на конкурсной основе).

Очень важным условием антиинфляционной политики является независимость правительства от групп давления: антиинфляционные меры нужно проводить последовательно и взвешенно. Нарушение алгоритма антиинфляционной борьбы в угоду группам интересов приводит к прямо противоположным результатам.

Итак, основной принцип борьбы с инфляцией - уничтожение ее источников. Необходимо иметь в виду, что временные лаги в принятии политических решений и их лоббирование - это причины монетарного раскручивания инфляции, так как они ведут к неэффективности бюджетных расходов, разбуханию денежной массы и, в конечном итоге, к искажению ценового сигнала. Инерционность производства, связанная с эффектом акселератора, дискретность и неравномерность появления и внедрения новых технологий, скачкообразное развитие экономической системы - это объективные причины немонетарного искажения ценового сигнала в долгосрочном плане. Следовательно, если существуют объективные причины возникновения инфляции, то полностью это явление не устранимо. Поэтому наиболее реалистичной целью антиинфляционной политики является не абсолютное уничтожение инфляции, а снижение инфляционного накала и поддержание ее темпов на стабильно низком и предсказуемом уровне.

Чтобы оценить проводившуюся правительством стабилизационную политику, рассмотрим некоторые ее результаты. Как уже отмечалось, значительно снизились в последние месяцы темпы инфляции. Анализ динамики ценовых соотношений показывает, что они в основном стабилизировались. За последний год основное изменение пропорций было связано с заметным относительным удорожанием энергоносителей. Причиной, по-видимому, послужили как отмена экспортных квот на нефть и нефтепродукты, так и увеличение включаемых в цену акцизов. Однако в настоящее время стоимость нефти и газа на внутреннем рынке (соответственно 87 долларов за тонну и 66 долларов за тысячу кубометров) вплотную приблизилась к ценам их экспорта, таким образом, потенциал их дальнейшего роста в основном исчерпан. В 1995 году был достигнут сравнительно небольшой дефицит федерального бюджета.

Вместе с тем ряд обстоятельств не позволяет говорить о том, что задача стабилизации близка к решению. С самого начала реформ обнаружилось, что предприятия реагируют на монетарные ограничения не замедлением роста цен, а нарастанием неплатежей. Этому правительство так ничего и не противопоставило. Попеременно ослабевая или усиливаясь, такое положение просуществовало до настоящего момента. В рамках действующих цен взаимные задолженности дают возможность держаться на плаву экономически неэффективным предприятиям за счет перераспределения в их пользу чистого дохода успешно функционирующих участников рынка. Таким образом, они заменяют в рыночных условиях механизм, который обеспечивал сосуществование разно- эффективных предприятий в плановом хозяйстве, но делают это в более широких масштабах.

Если в 1991 году убыточные предприятия в промышленности составляли 3%, то в начале 1996 года их доля возросла до 28%. С другой стороны, широкое распространение неплатежей сигнализирует, что значительная часть производителей сопротивляется изменениям ценовых соотношений, превышающим их адаптационные возможности. До тех пор, пока не будет решена проблема неплатежей, нельзя говорить об устойчивости системы цен.

При этом следует иметь в виду, что неплатежи отраслей, находящихся в неблагоприятном финансовом положении, перераспределяются как на наиболее рентабельные сектора экономики (в первую очередь ТЭК), так и на государственный бюджет, во многом сводя на нет усилия по стабилизации. В самом деле, в 1993-1994 годах такой лидирующий сектор российской экономики, как ТЭК, компенсировал задолженность ему потребителей значительными налоговыми льготами. В частности, были освобождены от пошлин все экспортные поставки нефти и газа, совершаемые в пределах квот (что относилось к подавляющему большинству экспорта), а дополнительный доход от экспорта был освобожден от налога на прибыль. По оценкам МВФ[6]

, фактическая налоговая нагрузка в нефтяной промышленности составляла в 1993-1994 годах 40-43% от номинальной, а в газовой - лишь 30-31%. В 1995 году, когда перекладывать взаимные задолженности на государство за счет получения льгот стало сложнее, предприятия увеличили долю неплатежей непосредственно в бюджет. За период с 1 марта 1995 года по 1 марта 1996 года такая доля в приросте просроченной задолженности составила 27% по сравнению с 21 за предшествующий период. Всего же в результате действия всех рассматривавшихся выше факторов поступление налогов в консолидированный бюджет снизилось с 29,5% от ВВП в 1992 году до 17,5% в январе-феврале 1996 года.

Общие возможные подходы к проведению реформ можно было бы сформулировать в виде следующих двух позиций.

Позиция сторонников жесткой монетарной политики.

Усиление государственного регулирования экономики, использование тех или иных административных ограничений либо не эффективно, либо грозит возвращением государственной административной системы. Главное препятствие на пути выхода из кризиса с последующим переходом к экономическому росту - инфляция. Если денежная масса и спрос (особенно на промежуточную продукцию) будут расти ограниченно, предприятия рано или поздно перестанут повышать цены. Правда, при этом производство сократится. Но сокращение произойдет за счет неэффективных, убыточных производств. Это неизбежно и в определенной степени желательно, поскольку высвободит ресурсы для развития эффективных, прибыльных предприятий, которые и станут базой последующего подъема экономики.

Позиция оппонентов.

При резких диспропорциях в технологическом развитии отраслей, в условиях нестабильности и непредсказуемости, блокирующих инвестиции в производство, неразвитости систем экономической информации и т.д. относительное сжатие денежной массы и образующийся в результате разрыв между платежеспособным спросом и инфляционным нарастанием затрат ведет к падению производства и огромным разрывам в финансовом положении отраслей. Это недопустимо в социальном плане, подрывает возможности структурной перестройки экономики, ведет к сокращению налоговых поступлений в бюджет.[1]

Альтернативная по отношению к проводимой правительством стратегиям может быть основана на "гетерогенной" политике, предусматривающей сочетание монетарных рычагов и непосредственного государственного регулирования. Последнее может быть направлено в первую очередь на исправление и стабилизацию межотраслевых соотношений цен, стимулирование и гарантирование инвестиций в приоритетные сектора производства, повышение предсказуемости экономической ситуации. Задача преодоления инфляции не рассматривается в этом случае как самоцель, а решается совместно со стабилизацией производства.

Различие между указанными подходами можно сравнить с выбором между хирургическим и терапевтическим лечением тяжелого больного - ответ зависит от того, выдержит ли "пациент" радикальное лечение и есть ли время для менее болезненной, но длительной терапии. Практика покажет, на каком из этих путей удастся добиться устойчивой стабилизации, а затем и подъема российской экономики. В любом случае изучение этого процесса обогатит представления о принципах и методах преодоления кризисов современных экономических систем.

Заключение

Список литературы

1. Глазьев С. Грядет ли новый финансовый кризис в России?// Вопросы экономики. – 2000. -№6. – С.19-20.

2. Голиченко О.Н. Деньги, инфляция, производство: моделирование в условия несовершенной конкуренции. - М., 1997. - 96 с.

3. Илларионов А. Экономическая политика в открытой экономике со значительным сырьевым фактором// Вопросы экономики. – 2001. - №4. – С.12-14,20.

4. Казанцев С.В. Скрытая природа российской инфляции // ЭКО. - 1996. - N 3. - С.2-20.

5. Курс экономической теории: учебник/ Ред.коллегия: М.Н. Чепурин, Е.А. Киселева. – 4-е изд., перераб. И доп. – Киров: «АСА», 2001 г. – 752 с.

6. Лубнев Ю.П., Кравцова Н.И. Краткая энциклопедия по экономической теории и практики: /Рост.гос.эконом.акад. - Ростов н/Д.,2000. – 318 с.

7. Макконел К.Р., Брю С.Л. Экономикс: принципы, проблемы и политика/Пер. с 13-го англ.изд. – М.: ИНФРА-М,2001. – XXXIV, 974 с.

8. Новая иллюстрированная энциклопедия. Кн.7. Жа-Ит: - М.: Большая Российская энциклопедия, 2000. – 255 с.:ил.

9. Олихов Е.Б.Оценка реформ в РФ// Вопросы экономики. – 2001. - №1. – С.12.

10. Пешехонов Ю.В. Особенности инфляционного развития экономики России // Финансы. - 1995. - N 3. - С.3-7.

11. Проблемы антиинфляционной стратегии и политики в России // Деньги и кредит. - 1995. - N 1. - С.11-20.

12. Райская Н.Н. Особенности измерения инфляции в переходной экономике / Н.Н.Райская, Л.В.Сергиенко, А.А.Френкель // ЭКО. - 1997. - N 9. - С.2-14.

13. Рогова О. Инфляция или дестабилизация денежного обращения в России? // Вопр. экономики. - 1992. - N 12. - С.66-74.

14. Рябикин В.И. Инфляция: оценка причин и следствий / В.И.Рябикин, В.П.Семенов // Финансы. - 1998. - N 6. - С.62-64.

15. Шенаев В.И. К вопросу о преодолении инфляции в России // Деньги и кредит. - 1998. - N 11. - С.25-28.

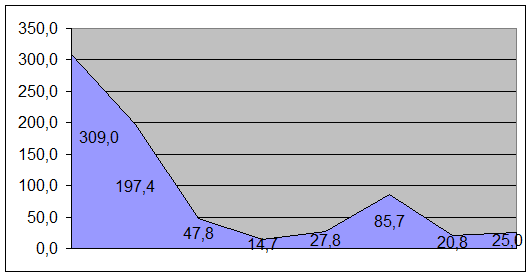

Приложение А

Среднегодовой рост прироста потребительских цен в % к предыдущему году

| 1994 |

1995 |

1996 |

1997 |

1998 |

1999 |

2000 |

2001 |

| 309,0

|

197,4

|

47,8

|

14,7

|

27,8

|

85,7

|

20,8

|

25,0

|

Источник: Вопросы экономики, №4 2001.

Приложение Б

Валютный курс руб./долл.

| 1991 |

1992 |

1993 |

1994 |

1995 |

1996 |

1997 |

1998 |

1999 |

2000 |

2001 |

| 0,0

|

0,2

|

0,9

|

2,3

|

4,6

|

5,1

|

5,8

|

9,7

|

24,6

|

28,1

|

30,0

|

Источник: Вопросы экономики, №4 2001.

Приложение В

Источник: Вопросы экономики, №3 2001.

Приложение Г

Источник: Вопросы экономики, №4 2001.

Приложение Д

Дефицит (профицит) консолидированного бюджета по отношению к ВВП

(в %)

| 1985 |

1986 |

1987 |

1988 |

1989 |

1990 |

1991 |

1992 |

1993 |

1994 |

1995 |

1996 |

1997 |

1998 |

1999 |

2000 |

| -1,8

|

-5,7

|

-6,4

|

-9,2

|

-8,6

|

-4,1

|

*

|

-24,7

|

-8

|

-11,2

|

-5,1

|

-7,5

|

-8,9

|

-3,2

|

-1

|

+4,6

|

* Нет данных за 1991 г.

Источник: Вопросы экономики, №3 2001.

[1]

Новая иллюстрированная энциклопедия. С.208-209

[2]

Вопросы экономики. 1995г. №3. С.5.

[3]

Коммерсант. 1995г. 4 апреля. С. 59.

[4]

Одно из наиболее радикальных предложений по ликвидации монополии ЦБ на эмиссию денег - выдвинутая в 1975 г. Ф.Хайеком идея денационализации денег,

т.е. введение системы конкурирующих частных валют (частных денег), эмитируемых частными коммерческими банками. Каждый эмитент будет заинтересован в том, чтобы именно его валюта пользовалась наибольшим спросом, а потому будет поддерживать ее устойчивость в конкурентной борьбе с другими частными эмитентами денег. См. ХайекФ. Частные деньги. М.,1996.

[5]

В данном случае мы не рассматриваем вариант политики цен и заработной платы, связанный с фиксацией, с замораживанием цен и доходов, так как это ведет к развитию подавленной инфляции, резко усиливает отложенные ценовые (инфляционные) ожидания. После ее отмены может произойти инфляционный шок.

[6]

Sunley. E.M. et al. Russian Federation: taxation of the oil and gas sector. IMF, 1995

|