Бреслав Елена, консультант компании "Инталев"

Компания может планировать только те показатели, которыми она способна управлять, например бо'льшую часть расходов. Остальные показатели — спрос, риски, действия конкурентов — можно только прогнозировать. При составлении бюджета предприятия основное внимание уделяется, как правило, его расходной части, а доходная часть недостаточно детализируется и зачастую не обосновывается. Правильный выбор методов прогнозирования доходов компании и учет всех существенных факторов, влияющих на значение прогноза, позволят сделать его более точным.

Прогноз доходов необходим компании не для определения будущих финансовых показателей, а для разработки стратегии и тактики на прогнозный период. Нужно помнить, что прогноз — не самоцель. Поэтому методы прогнозирования не должны быть особо точными, а должны лишь корректно отражать специфику бизнеса и верно указывать направления управленческих решений, принимаемых компанией.

Методы прогнозирования

Все методы прогнозирования, используемые при анализе, можно разделить на экспертные и статистические. Рассмотрим эти методы подробнее.

Экспертные методы

При использовании экспертных методов проводится опрос группы специалистов (экспертов). В роли экспертов внутри компаний выступают, как правило, топ-менеджеры — генеральный, коммерческий, финансовый директора, директор по производству и т. д. В качестве внешних экспертов могут выступать консультанты, финансовые аналитики, маркетологи, занимающиеся исследованиями рынков, и другие специалисты.

Такие методы прогнозирования используют практически все компании, однако больше они подходят для оценки развития нестабильного рынка, который сложно описать с помощью математических формул и зависимостей, а также для долгосрочного прогнозирования. Успешность применения экспертных методов зависит от количества и квалификации экспертов, которых удается привлечь к работе.

Статистические методы

Если рынок относительно предсказуем и компания располагает данными о предыдущей динамике прогнозируемого показателя или же о динамике факторов, которые на него влияют, то для кратко- или среднесрочного прогнозирования целесообразно использовать статистические методы. Эти методы основаны на предположении, что в будущем анализируемый показатель будет изменяться по тем же законам, что и в прошлом. Статистические методы различной сложности используют практически все рыночно ориентированные компании, применяя при этом либо Excel, либо специализированные статистические программы (SPSS, Statistica и т. д.).

Рассмотрим два статистических метода — построение тренда и метод цепных индексов.

Построение тренда. Бо'льшая часть статистических методов прогнозирования основана на построении тренда, то есть математического уравнения, описывающего поведение прогнозируемого показателя. Наиболее распространенным примером такого уравнения является зависимость объема продаж от времени. Динамика показателя может описываться как прямой линией (линейный тренд), так и кривой (нелинейный тренд). При построении уравнений линии нужно руководствоваться следующими правилами:

если нужно определить только общую тенденцию или сравнить темпы роста различных показателей, можно ограничиться линейным трендом;

если продажи растут «лавинообразно» (например, когда товар входит в моду), используют экспоненциальный тренд. Однако такой метод можно использовать лишь для краткосрочных прогнозов: столь стремительный рост в большинстве случаев не может быть длительным, так как в конкурентной отрасли увеличение спроса вызовет рост предложения со стороны конкурирующих компаний. Поэтому уже в следующем плановом периоде тренд придется пересмотреть;

если в объеме продаж наблюдаются сезонные колебания (например, по временам года), используют полиномиальный тренд;

если продажи сначала росли, а потом стабилизировались на некотором уровне или, наоборот, сначала были высокими, а потом сократились, то новый устойчивый уровень определяется при помощи логарифмического тренда.

Помимо времени в уравнение линии тренда могут входить предыдущие значения прогнозируемого показателя (авторегрессия), усредненные значения (метод скользящего среднего) и т. д. Иногда прогнозируемая величина не является однородной. Например, объем продаж строительной компании может зависеть от количества рекламы, объема ипотечного кредитования и даже от ВВП. Тогда в уравнение тренда включаются значения влияющих на нее величин (возможно, со сдвигом во времени) с некоторыми коэффициентами (множественная регрессия).

Метод цепных индексов. Если при прогнозе необходимо учесть сезонные колебания, можно применить метод цепных индексов. Для этого сначала рассчитываются цепные индексы продаж (отношения объема продаж каждого последующего периода к предыдущему) и находится среднее значение этого индекса для каждого периода (месяца) за несколько лет. Затем объем продаж последнего отчетного периода умножается на индекс следующего (планового). Полученное значение и есть прогноз на первый прогнозный период. Для вычисления прогноза на второй и последующие периоды действуют аналогично. Метод цепных индексов можно комбинировать с другими методами прогнозирования.

Этапы прогнозирования

Для составления прогноза доходов необходимо определить будущие значения объема продаж компании в натуральном выражении и оценить изменения в ценовой политике. Их произведение даст прогноз доходов компании в стоимостном выражении.

Учет факторов

Прогнозы цен и физического объема продаж рекомендуется составлять отдельно, поскольку динамика этих показателей может быть различной. Обе эти составляющие зависят от большого числа факторов, значения которых могут значительно изменяться (демографические условия в регионе, динамика доходов населения, состояние отраслей, в которых производятся товары-заменители, и т. д.). Соответственно для начала необходимо выявить факторы, которые могут повлиять на значение прогноза, то есть релевантные факторы. Как правило, аналитики уделяют основное внимание прогнозу внешних факторов, на которые компания влиять не может. Но не стоит забывать и о внутренних факторах, таких как рекламная политика, изменения в ассортименте, открытие новых офисов и т. д., поскольку они могут оказать значительное влияние на величину прогноза. Также необходимо определить, каким образом каждый фактор влияет на прогнозируемый показатель.

Построение прогнозных значений

Затем необходимо понять, как релевантные факторы будут изменяться с течением времени. Сделать это можно с помощью одного из методов прогнозирования, описанных выше. Нужно учесть, что иногда факторы могут меняться скачкообразно. Для отражения таких изменений обычно используют поправочные коэффициенты, полученные с помощью анализа статистических данных (сезонности) и информации о предполагаемых изменениях (сообщения Госкомстата России, экспертные мнения). Значения поправочных коэффициентов должны быть экономически обоснованы. Прогнозное значение фактора корректируется путем умножения прогнозов, полученных с помощью тренда, на поправочные коэффициенты. После того как прогнозные значения всех факторов, влияющих на показатель доходов компании, будут получены, рассчитываются пессимистические, оптимистические и наиболее вероятные значения объема продаж и цен.

Личный опыт Сергей Пустовалов, финансовый директор компании «Талосто» (Санкт-Петербург)

Мы составляем прогноз развития компании сроком на пять лет с разбивкой по годам и бизнес-направлениям и рассчитываем его для пессимистического, оптимистического и наиболее реального вариантов. В качестве основных факторов, влияющих на финансовый прогноз компании, используются валовой продукт по рынкам сбыта, вложения в рекламу, действия конкурентов, прирост сегментов рынка. Целевым показателем для нас является рыночная доля компании — она должна расти быстрее рынка или, по крайней мере, вместе с ним. Так, при пессимистическом сценарии рост целевых сегментов рынка считается минимальным и составляет 15% в год.

Для определения динамики внешней среды мы используем не только данные статистики за прошлые периоды, но и прогнозы Госкомстата России, МЭРТ, данные информационных агентств, прогнозы и результаты мониторинга отраслей, который готовят для нас маркетинговые агентства, а также обзоры инвестиционных фондов. Итоговое значение выручки получается путем корректировки базового прогноза на коэффициент (или коэффициенты), учитывающий влияние этих показателей.

Пример прогнозирования доходов компании

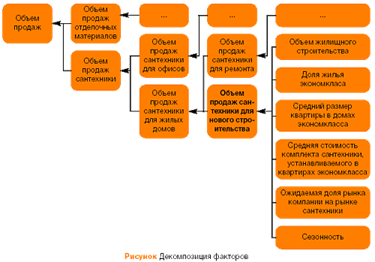

ООО «Сантехника» — быстроразвивающаяся компания, специализирующаяся на оптовой торговле отделочными материалами и сантехникой экономкласса. Факторы, влияющие на объем продаж, приведены на рисунке. Рассмотрим построение прогноза для одного из главных факторов — объема продаж сантехники для новых жилых домов на 2005—2006 годы.

Наиболее важный фактор, влияющий на объем продаж сантехники, — это объем жилищного строительства. В течение нескольких лет на рынке наблюдался интенсивный рост объемов строительства и цен на квартиры, который в последние два года замедлился и теперь демонстрирует тенденцию к стабилизации. В результате прогнозирования статистическими методами было выявлено, что наилучшим образом зависимость объема жилищного строительства от времени описывается логарифмическим трендом. Для построения базового прогноза было получено следующее уравнение:

Y=14,762Ln(x) + 18,313,

где Y — объем строительства жилья;

х — время (по годам, за х = 1 принят 1998 год);

14,762 и 18,313 — рассчитанные коэффициенты.

Аналитики рынка недвижимости ожидают, что в прогнозируемые годы на рынке произойдут значительные изменения. Часть экспертов ожидает резкого увеличения спроса на новое жилье и роста объемов продаж на 20% в год от базового прогноза (оптимистический прогноз). Другие специалисты считают, что рынок «перегрет», поэтому в 2005 году инвесторы, скупавшие жилье для спекулятивных целей, начнут его продавать, что приведет к падению объема продаж новых квартир на 40%. Затем, по их мнению, рынок стабилизируется и в 2006 году вырастет на 20% от уровня 2005 года (пессимистический вариант). В свою очередь банковские специалисты считают, что реализация государственной программы по развитию ипотеки будет способствовать увеличению строительства жилья на 3% ежегодно. Остальные внешние факторы останутся неизменными. Все полученные прогнозы сведены в табл. 1.

Теперь необходимо определить, как изменится прогноз под влиянием внутренних факторов. Для сохранения и увеличения доли рынка в прогнозируемом периоде планируется расширить ассортимент продаваемых товаров за счет современной дорогой сантехники. Спрос на такую сантехнику постоянно увеличивается, поэтому благодаря смене ассортимента компания планирует увеличить свои продажи на 20% (оптимистический прогноз), в худшем случае — на 10% (пессимистический). Теперь можно суммировать эффект от внутренних и внешних факторов для 2005 года (см. табл. 2). Аналогичную таблицу легко составить и для 2006 года.

Несмотря на то что полученные прогнозы объема продаж сантехники для нового жилья сильно варьируются (от -28,2% до +43,6%), они предоставляют руководству фирмы важную информацию. Менеджеры могут видеть, как изменятся объемы продаж в случае, если бум на рынке жилья будет продолжаться или если цены на «спекулятивное» жилье начнут падать. Имея такие прогнозы, они могут разрабатывать сценарии действий компании в той или иной ситуации и определять пути достижения положительного финансового результата при любом развитии событий.

Сценарии будущего

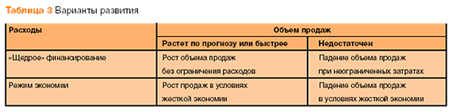

Для каждого варианта прогноза доходов необходимо разработать соответствующий ему сценарий расходов. Это делается с помощью существующей бюджетной модели компании1. Затем прогнозируемые доходы и запланированные расходы компании сводятся воедино и получаются четыре граничных варианта развития (см. табл. 3). Для каждого варианта строятся основные финансовые бюджеты — БДДС, БДР и прогнозный баланс. Анализ полученных результатов с точки зрения стратегии компании и ее финансовых показателей позволяет разработать план действий для каждого из сценариев развития с учетом свойственных им рисков. В итоге компания должна получить наиболее вероятный сценарий своего развития и разработанный комплекс мероприятий и действий на случай отклонения фактических показателей от их прогнозируемых значений.

Личный опыт

Денис Иванов, генеральный директор ЗАО «Финансовый резерв» (Москва)

В нашей компании прогноз будущих доходов раз в полгода составляют руководители подразделений, приносящих доходы. Как правило, будущий результат их работы выражается одним значением, но при этом определяется погрешность ошибки (диапазон значений). Планово-экономический отдел составляет сводный план и указывает граничные значения возможных отклонений. Если есть вероятность наступления события, значительно влияющего на прогнозную величину, то планово-экономический отдел определяет значения доходов и расходов для такого сценария.

Эти сценарии обрабатываются в планово-экономическом отделе, который добавляет к прогнозным данным диапазон будущих значений курсов валют и процентных ставок. Затем с учетом будущих расходов определяется график платежей, после чего бухгалтерия составляет прогноз по чистой прибыли и разрабатывает мероприятия по налоговому планированию.

Для своевременной идентификации отклонений от прогноза нужно разработать набор контрольных показателей. Отбор показателей, с помощью которых будет анализироваться исполнение прогноза, начинается еще во время прогнозирования и планирования выручки и расходов. Именно тогда определяются ключевые показатели (доля рынка, цены, физический объем продаж, производительность труда и др.), от которых зависит прогноз, и их начальные значения. В число контрольных показателей нужно также добавить параметры, от которых будет зависеть финансовый результат (оборачиваемость дебиторской задолженности, рентабельность и т. д.). Отслеживая изменения выбранных ключевых показателей, менеджеры могут видеть, какой прогноз и с какими отклонениями реализуется на практике, и принимать решения в соответствии с ранее разработанными сценариями.

Личный опыт

Олег Фракин, финансовый директор ООО «Винный мир Холдинг» (Москва)

Чтобы прогнозирование было эффективным, данные об исполнении прогноза должны использоваться для принятия решений в текущей ситуации, а не по итогам прошлого. В то же время заставить подразделения оперативно обрабатывать расходы и доходы, например в Excel, невозможно. Для этого нужна специализированная программа, позволяющая собирать, планировать и анализировать данные, проводить план-фактный анализ до конца отчетного периода. Иначе никакой оперативности не будет и любой прогноз утратит смысл, так как возможности его реализации будут упущены.

В компаниях, для которых большая часть издержек является постоянной (как, например, у нас), существует еще один «тормоз» для оперативного управления в рамках прогноза. При неисполнении плана продаж я не могу, к примеру, уволить половину персонала, чтобы снизить постоянные издержки. Регулировать можно только переменные издержки. Частично эту проблему можно решить путем перевода постоянных издержек в переменные, то есть использования аутсорсинга, например, в IT-службе, но поступать так можно не всегда. В итоге сценарии работы для нашей компании достаточно очевидны: если мы заработали за период на 20% меньше запланированного, то сэкономить я смогу максимум 5% от заранее утвержденной суммы.

Ошибки прогнозирования

Оценка одного варианта развития

Наиболее распространенной ошибкой является оценка одного варианта развития. Аналитики большинства российских компаний не считают нужным рассчитывать несколько вариантов развития событий. В лучшем случае планирование производится по группам товаров (ассортименту), регионам или каналам сбыта, когда для каждого направления рассчитывается только один набор прогнозных параметров (цена и объем), который, как правило, занижается «для подстраховки». Впоследствии при оценке чувствительности финансовой модели к входящим параметрам финансисты могут анализировать изменения основных финансовых показателей компании по отношению к этим параметрам. Однако просто анализа недостаточно — нужен план действий. В противном случае компания может оказаться не готовой к существенному превышению (уменьшению) объема продаж по сравнению с прогнозируемым.

«Дальше, как раньше»

Чаше всего при прогнозировании используется метод экстраполяции, то есть определение зависимости между параметрами модели на основе данных прошлых периодов и перенос этих зависимостей на будущие. Например, компания прогнозирует на пять лет вперед рост продаж по 10% в год, при этом не учитывает текущие тенденции рынка и возможные экономические события (например, вступление России в ВТО). В итоге такие прогнозы уже через год могут оказаться бесполезными. Поэтому экстраполяция годится только в качестве инструмента «заготовки» прогнозных значений.

Личный опыт

Евгений Дубинин, заместитель финансового директора строительной компании «ЛЭК-Москва»

Использовать при прогнозировании только математические методы, пусть даже самые сложные, неправильно, поскольку в этом случае не учитывается экономический смысл событий. Если бы прогноз курса доллара США в начале 1998 года делал математик, ничего не понимающий в экономике, он бы построил зависимость, не учитывающую сложившуюся ситуацию с внутренним долгом страны, и не смог бы предсказать девальвацию рубля.

Недооценка или игнорирование факторов

Эта ошибка появляется при попытке учесть будущие изменения внешней и внутренней среды компании. Зачастую релевантные факторы определяются упрощенно, при этом занижается как отдельное, так и совокупное их влияние. Например, для недвижимости релевантными факторами будут не только рост личных доходов и снижение процентных ставок по ипотечным кредитам, но и демографическая ситуация.

Неполный учет предполагаемых изменений

Предполагаемые изменения должны быть адекватно учтены как в доходной, так и в расходной частях бюджетов. Иначе может сложиться ситуация, когда получение дополнительных доходов будет запланировано без учета дополнительных расходов. Чаще всего это касается условно-постоянных расходов: на заработную плату управленческого персонала, рекламу, связь и т. д. Существует и обратный вариант, когда компания планирует сокращение расходов, считая, что на доходах это никак не отразится.

Стремление выдать желаемое за действительное

Многие люди в силу собственных психологических особенностей не желают оценивать ситуацию реально. Руководители часто предпочитают положительный взгляд на развитие бизнеса своей компании. Это приводит к тому, что предприятие оказывается не готовым противостоять негативным тенденциям во внешней среде.

Итак, как же нужно прогнозировать доходы? Ответ на этот вопрос достаточно ясен: это нужно делать так, чтобы руководство компании на его основе могло принимать обоснованные, рациональные решения о стратегии и тактике компании в различных областях. Не стоит гнаться за сложными математическими методами, пытаясь угадать будущее. Прогноз доходов нужно сделать адекватным экономическим процессам компании и условиям рынка, на котором она работает.

|