И.Я. Лукасевич

Краткосрочные ценные бумаги со сроком погашения до 1 года являются важнейшим источником текущего финансирования как для предприятий, так и для государственных и местных органов управления. Как правило, предприятия осуществляют выпуск краткосрочных обязательств для пополнения оборотных средств, а также для отсрочки платежей (получения коммерческого кредита), при расчетах с поставщиками.

Крупнейшими эмитентами краткосрочных обязательств являются государственные и местные органы управления. Полученные при этом средства направляются на финансирование государственного долга, неотложных текущих нужд и мероприятий, местных проектов и т.д.

К основным видам краткосрочных ценных бумаг, имеющих хождение на территории РФ, следует отнести: бескупонные облигации, депозитные сертификаты, банковские и корпоративные векселя и др. [4, 11, 12].

В настоящее время краткосрочные обязательства являются наиболее популярными объектами инвестиций в России, а также одним из важнейших источников разрешения кризиса неплатежей.

Несмотря на сравнительно небольшую продолжительность краткосрочных операций, фактор времени при их проведении играет не менее важную роль, чем при осуществлении долгосрочных инвестиций и также требует применения специальных количественных методов оценки. В данной главе будут рассмотрены методы количественного анализа краткосрочных обязательств, базирующиеся на фундаментальной концепции временной стоимости денег, а также технология автоматизации соответствующих вычислений в среде ППП EXCEL.

Фактор времени в краткосрочных финансовых операциях

Концепции временной ценности денег и ее роли в финансовом менеджменте была посвящена первая глава настоящей книги. Напомним, что учет фактора времени при проведении финансовых операций осуществляется с помощью методов наращения и дисконтирования, в основу которых положена техника процентных вычислений.

С помощью этих методов осуществляется приведение денежных сумм, относящихся к различным временным периодам, к требуемому моменту времени в настоящем или будущем. При этом в качестве нормы приведения используется процентная ставка.

Как правило, в процессе анализа краткосрочных финансовых операций, для дисконтирования и наращения используют простые проценты. Базой для исчисления процентов за каждый период в этом случае является первоначальная (исходная) – PV, либо конечная сумма сделки – FV.

1 Наращение по простым процентам

В общем случае, наращение по годовой ставке простых процентов осуществляют по следующей формуле:

FV = PV(1 + r ´ n), (3.1)

где FV – будущая стоимость (величина); PV – современная величина; n – число периодов; r – процентная ставка.

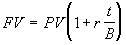

На практике продолжительность краткосрочной операции обычно меньше года. В этом случае, срок проведения операции в соотношении (3.1) корректируется следующим образом:

, (3.2) , (3.2)

где t – число дней проведения операции; B – временная база (число дней в году: 360, 365 или 366).

С учетом корректировки срока операции ее будущую стоимость можно определить как:

. (3.3) . (3.3)

Обычно при определении продолжительности проведения операции даты ее начала и окончания считаются за 1 день.

В процессе проведения анализа в качестве временной базы В часто удобно использовать условный или финансовый год, состоящий из 360 дней (12 месяцев по 30 дней). Исчисляемые по такой базе проценты называют обыкновенными или коммерческими.

Точные проценты получают при базе равной фактическому числу дней в году, т.е. при В = 365 или 366.

В свою очередь, срок продолжительности операции t также может быть приблизительным (когда месяц принимается равным 30 дням) и точным (фактическое число дней в каждом месяце).

Таким образом, в зависимости от параметров t и B, возможны следующие варианты начислений процентов:

365 / 365 – точное число дней проведения операции и фактическое количество дней в году;

365 / 360 – точное число дней проведения операции и финансовый год (12 месяцев по 30 дней);

360 / 360 – приближенное число дней проведения операции (месяц принимается равным 30 дням) и финансовый год (12 месяцев по 30 дней).

Обыкновенные проценты (360/360) более удобно использовать в аналитических расчетах. Этим объясняется популярность их применения на практике в большинстве развитых стран, включая США и государства континентальной Европы.

В России, применяются как обыкновенные (360/360), так и точные проценты (365/365). В частности, точные проценты используются в официальных методиках ЦБР и МФ РФ для расчета доходности по государственным обязательствам. Начисление по формуле точных процентов требует определения фактического числа дней проведения операции, которое осуществляется по специальным справочным таблицам.

Обыкновенные проценты в России используются в основном при проведении операций с векселями.

Как будет показано в дальнейшем, применение специальных функций ППП EXCEL позволяет реализовать любой из известных в мировой практике методов начисления процентов и освобождают аналитика от необходимости использования различных справочных материалов.

2 Дисконтирование по простым процентам

Прорабатывая материал предыдущих глав вы уже убедились, что важнейшей характеристикой любой финансовой операции является современная стоимость (величина) потоков платежей PV, определяемая методом дисконтирования.

В зависимости от вида процентной ставки, при анализе краткосрочных финансовых операций применяют два метода дисконтирования – математическое и коммерческое (т.н. банковский учет).

В первом случае в качестве нормы приведения используют ставку r, применяемую при наращении (3.1). Во втором случае в роли нормы приведения выступает т.н. учетная ставка, для обозначения которой в дальнейшем будет использоваться символ d.

Математическое дисконтирование

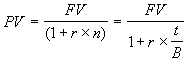

Математическое дисконтирование представляет собой задачу обратную наращению и сводится к определению величины PV по известным значениям величин FV, r, n. С учетом принятых обозначений формула дисконтирования по ставке r будет иметь следующий вид:

. (3.4) . (3.4)

Разность FV - PV называют дисконтом или скидкой, а используемую норму приведения r – декурсивной ставкой процентов.

Банковский или коммерческий учет

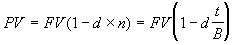

Этот метод дисконтирования применяется, в основном, при банковском учете векселей, смысл которого будет рассмотрен ниже. Суть данного метода заключается в том, что проценты начисляются на сумму, подлежащую уплате в конце срока операции. При этом применяется учетная ставка d. Формула дисконтирования по учетной ставке имеет следующий вид:

. (3.5) . (3.5)

При дисконтировании по учетной ставке чаще всего используют временную базу 360/360 или 360/365. Используемую при этом норму приведения в называют антисипативной ставкой процентов.

Нетрудно заметить, что применение двух рассмотренных методов дисконтирования приводит к разным результатам, даже при r = d. Учетная ставка в дает более быстрый рост задолженности, чем обычная ставка r.

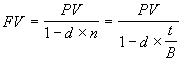

Учетная ставка в иногда применяется и для наращения по простым процентам. Необходимость в таком наращении возникает при определении будущей суммы контракта, например – общей суммы векселя. Формула определения будущей величины в этом случае имеет следующий вид:

. (3.6) . (3.6)

3 Определение процентной ставки и срока проведения операции

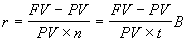

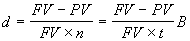

Величина процентной ставки r или учетной ставки в может быть определена из соотношений (3.1) и (3.5). Решив соответствующие уравнения относительно r или в получим:

. (3.7) . (3.7)

. (3.8) . (3.8)

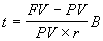

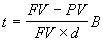

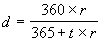

Соответственно срок операции в днях определяется как:

. (3.9) . (3.9)

. (3.10) . (3.10)

4 Эквивалентность процентных ставок r и в

Принцип эквивалентности процентных ставок широко применяется в финансовом анализе. Его используют при сравнении условий сделок, замене одного вида ставок на другой, определении эффективности операций и т.д.

В общем случае две различные процентные ставки считаются эквивалентными, если их использование при одинаковых условиях сделки приводит к одному и тому же финансовому результату.

В настоящей работе мы ограничимся рассмотрением условий эквивалентности ставки наращения r и учетной ставки d, исчисляемых по методу простых процентов.

Вывод формул эквивалентности базируется на равенстве соответствующих множителей наращения:

1 + nr = (1 - nd)-1 . (3.11)

С учетом n = t / B, для операций с продолжительностью менее года соотношения эквивалентности примут следующий вид:

а) временная база ставок одинакова и равна В (360 или 365 дней)

. (3.12) . (3.12)

. (3.13) . (3.13)

б) временная база ставки r равна 365 дням, а в – 360 дням

. (3.14) . (3.14)

. (3.15) . (3.15)

Детальное изложение методов процентных вычислений и их применения в финансовом анализе можно найти в [7, 13].

В дальнейшем, рассматривая методы анализа краткосрочных ценных бумаг, мы будем использовать ставку наращения r и математическое дисконтирование. Техника применения учетной ставки в и соответствующего ей метода дисконтирования будет показана при рассмотрении анализа операций с векселями.

|