Валютные отношения в мировой экономике

Тема 4. Валютные отношения в мировой экономике.

Вопросы темы:

- Понятие мировой валютной системы. Эволюция мировой валютной системы. Европейская валютная система и ее особенности.

- Понятие национальной и иностранной валюты. Конвертируемость валюты

- Факторы, определяющие валютные курсы.

- Государственное регулирование величины валютного курса. Девальвация и ревальвация.

- Платежный баланс страны.

Цели и задачи изучения темы:

В процессе изучения темы Вы овладеете основными представлениями о валютных курсах, об основных характеристиках современной валютной системы.

Цели изучения темы:

- Формирование исходных представлений о валютных курсах, об основных характеристиках современной валютной системы.

- Анализ закономерностей развития мировой валютной системы.

Задачи изучения темы:

- Определение структуры валютных отношений.

- Формирование представлений о видах валютных курсов.

- Анализ влияния валютных курсов на экономику.

- Определение основных этапов развития валютных отношений в мировой экономике.

В результате изучения темы Вы должны знать:

- способы классификации валют по различным основаниям;

- основные этапы развития валютных отношений в мировой экономике;

- преимущества и недостатки различных мировых и региональных валютных систем;

- виды валютных курсов в современной мировой экономике;

- факторы, влияющие на валютные курсы;

- способы государственного и межгосударственного регулирования валютных отношений;

- структуру и методику подсчета платежного баланса страны.

Изучив данную тему, Вы должны уметь:

- анализировать структуру валютных отношений;

- рассчитывать динамику реальных валютных курсов;

- оценивать последствия изменений валютных курсов;

- оценивать влияние различных факторов на динамику изменений валютных курсов;

- определять структуру и основные статьи платежного баланса страны;

Изучив данную тему, Вы приобретете навыки

- Вычисления динамики реальных валютных курсов;

- Оценки последствий колебаний валютных курсов;

- Анализа факторов, влияющих на валютные курсы;

- Определения состояния платежного баланса страны;

- Анализа валютных отношений во взаимосвязи с макроэкономическими показателями.

При изучении темы Вам необходимо акцентировать внимание на следующих понятиях:

- национальная валюта;

- иностранная валюта;

- международная валюта;

- евровалюта;

- конвертируемость валюты

- номинальный валютный курс;

- реальный валютный курс;

- фиксированный валютный курс;

- свободно плавающий валютный курс;

- золотой стандарт;

- Парижская система золотого стандарта;

- Бреттон-Вудская валютная система золотодолларового стандарта;

- Ямайская валютная система плавающих валютных курсов;

- Европейская валютная система.

Вопрос 1. Понятие мировой валютной системы Эволюция мировой валютной системы. Европейская валютная система и ее особенности.

Для изучения этого вопроса необходимо:

Прочитать основной теоретический материал по вопросу в пособии "Мировая экономика", тема 4, § 1. Чтобы сразу перейти к теоретическому материалу, щелкните здесь.

Дополнительный материал Вы найдете в книгах:

- Международные экономические отношения: Учебник / Под ред. проф. А.И. Евдокимова. – М., 2006. – С. 329-359.

- Тэор Т.Р. Мировая экономика: Учебное пособие. – СПб., 2002. – С. 92-107.

- Колесов В.П., Кулаков М.В. Международная экономика: Учебник. – М., 2004. – С. 332-351.

- Киреев А.П. Международная экономика. В 2-х ч. –Ч.II, гл.1 – 3.

При изучении вопроса выполните следующие инструкции:

Подумайте, от каких обстоятельств может зависеть эволюция валютных систем. Какие изменения происходят в современной мировой валютной системе?

Составьте список основных черт, преимуществ и недостатков каждой из разбираемых в пособии валютных систем. Какие причины в каждом конкретном случае приводили к отказу от старой и появлению новой валютной системы?

Сформулируйте, в чем основные особенности Европейской валютной системы? Насколько она, по Вашему мнению, устойчивее Ямайской?

Какие способы фиксации валютных курсов приняты в Ямайской валютной системе?

Теоретический материал по вопросу.

§ 1. Понятие мировой валютной системы. Эволюция мировой валютной системы. Европейская валютная система и ее особенности.

1.1. Мировая валютная система.

Мировая валютная система представляет собой политику и практику использования различных инструментов, способов, с помощью которых осуществляются международные валютно-расчетные отношения.

История мировой валютной системы включает Парижскую валютную систему (система золотого стандарта), Бреттон-Вудскую валютную систему фиксированных валютных курсов и Ямайскую валютную систему плавающих валютных курсов. Ныне существует также региональная валютная система – Европейская, имеющая ряд особенностей.

Основными элементами международной (мировой) валютной системы являются:

- национальные и коллективные резервные валютные единицы;

- состав и структура международных ликвидных активов;

- механизм валютных паритетов и курсов;

- условия взаимной обратимости валют;

- формы международных расчетов;

- режим международных валютных рынков и мировых рынков золота;

- межгосударственные организации, регулирующие валютно-финансовые отношения (МВФ, МБРР и др.);

- комплекс международно-договорных и государственных правовых норм, обеспечивающих функционирование валютных инструментов.

1.2. Парижская валютная система – система золотого стандарта.

На ранних этапах существования международных расчетных отношений использовались различные металлы, однако в основе определения валютных курсов всегда лежали благородные металлы (золото и серебро). Одни страны ориентировались на золото, другие на серебро.

Основу системы золотого стандарта положил Банк Лондона в 1821 г., введя золотой стандарт для фунта стерлингов, окончательное юридическое оформление она получила на Парижской конференции в 1868 г. Основой системы стало золото, цена которого фиксировалась. Золото стало формой мировых и национальных валют. Курсы национальных валют привязывались к золоту, и через золото соотносились друг с другом по твердому курсу (отклонения не превышали ± 1%, что объяснялось затратами по перевозке драгоценного металла). Если рыночный курс валюты отклонялся от их золотого паритета, должники предпочитали расплачиваться по международным обязательствам золотом, а не иностранной валютой.

Основными принципами Парижской валютной системы стали:

- золото – единственная форма мировых денег;

- золото свободно обращается, что означало:

- центральные банки стран могут покупать и продавать золото без каких-либо ограничений;

- любое лицо может использовать золото без каких-либо ограничений;

- любое лицо может чеканить золотые монеты из золотых слитков на государственном монетном дворе;

- импорт и экспорт золото ничем не ограничены;

- курсы национальных валют строго фиксируются к золоту и через него друг к другу.

Золото, при всей привлекательности использования его как мировой валюты обладало существенным недостатком – громоздкостью и негибкостью в использовании его как средства обращения. Поэтому в рамках системы основную роль средства платежа стали играть переводные векселя (тратты), выраженные в самой устойчивой валюте тех лет – фунте стерлингов. Золото же использовалось главным образом для оплаты государственного дога тех стран, которые имели пассивный платежный баланс. В 1870-х гг. к золотому стандарту перешли Франция и Германия, в 1897 г. к клубу золотого стандарта присоединилась Российская империя. К началу ХХ в. большинство ведущих стран, исключая Китай, стали участниками системы.

В рамках Парижской валютной системы можно выделить несколько подсистем:

- золотомонетный стандарт (до начала ХХ в.), при котором осуществлялась чеканка золотых монет, практиковался их свободный обмен на банкноты, ввоз и вывоз золота;

- золотослитковый стандарт (до начала Первой Мировой войны), при котором золото в слитках обращалось лишь в расчетах между странами. Причиной перехода стали англо-бурская война, война США и Мексики, русско-японская война;

- золотодевизный стандарт (или Генуэзская валютная система), в рамках которой наряду с золотом использовались валюты ведущих стран. Золотодевизный стандарт действовал до конца 30-х гг.

Система золотого стандарта хорошо обеспечивала стабильность денежного обращения и автоматическую корректировку платежного баланса в условиях действия рыночного механизма.

Однако в период Первой Мировой войны рост инфляции, уменьшение золотых запасов ряда стран существенно подорвали возможности золотого стандарта. Механизм золотого стандарта перестал действовать во всех странах, исключая США и Японию. Главными причинами разрушения основ системы стали:

- очень большая эмиссия бумажных, не обеспеченных денег воюющими странами для покрытия военных расходов;

- введение воюющими странами валютных ограничений;

- источение золотых ресурсов практически всеми странами, кроме США.

На Генуэзской конференции в 1922 г. было принято решение о переходе к золотодевизной системе. Ее суть в том, что в 30 странах-участниках наряду с золотом для международных расчетов использовались девизы – платежные средства в иностранной валюте, т.е. национальные валюты стали играть роль международных платежных и резервных средств. При этом реальное золотое обеспечение имели только доллар, фунт стерлингов и французский франк. Обмен банкнот на золото (в расчетах между странами) мог осуществляться как непосредственно, так и косвенно, через валюты стран-участников системы. Иными словами, национальные деньги могли обеспечиваться не столько золотом, сколько иностранной валютой вышеуказанных стран, которые сохранили свободный обмен своих денежных единиц на золото. Страны, значительно обедневшие в войну, получили способ осуществления международных расчетов, а США стали еще богаче. Хотя официально статус резервной валюты в тот период не был закреплен ни за одной валютой, реально решающую роль играли доллар США и английский фунт стерлингов. В Генуэзской конференции участвовала и Советская Россия, однако, из-за своего отказа платить дореволюционные долги, она не стала участником системы.

В период Великой депрессии, начавшейся в 1929 г. спад производства, высокая инфляция обескровили систему золотого стандарта.

Кризис выразился:

- В резких переливах капиталов, и, как следствие, в неравновесии платежных балансов и колебаниях валютных курсов.

- В стагнации международного кредита с прекращением платежей некоторыми странами, что вызвало появление обособленных валютных зон (Германия)

- В отказе многих стран от золотодевизного стандарта и других принципов мировой валютной системы. Великобритания в 1925-1931 гг., например, восстановила золотослитковый стандарт.

В Европе валюты большинства стран стали неконвертируемыми. Первыми из системы золотого стандарта вышли сырьевые и аграрные страны (1929-1930 гг.). В 1931 г. Великобритания не смогла конвертировать бумажные деньги в золото и отказалась от золотого стандарта. Германия и Австрия вышли из золотого стандарта в том же 1931 г. в связи с отливом иностранных капиталов, уменьшением золотого запаса и банкротствами банков. В 1933 г. золотой стандарт отменили США, запретив частным лицам хранение и обращение золотых монет, слитков и сертификатов, затем и вывоз золота из страны, но сохраняя обязательство обменивать доллары на золото по $ 35 за тройскую унцию для центральных банков с тем, чтобы окончательно не разрушить мировое валютное обращение и укрепить доллар. Дольше других стран держалась Франция – до 1936 г. С этого времени доллар окончательно вытеснил фунт стерлингов с позиций ведущей валюты мира.

В этих условиях сложилось несколько валютных блоков и зон. Валютный блок (зона) – объединение стран, зависимых в валютном и финансовом отношении от возглавляющей блок державы, которая диктует им единую политику в мировой экономике. Страна-лидер блока использует зависимые страны как рынок сбыта, источник дешевого сырья, перспективную сферу приложения капитала, и тем самым укрепляет свои конкурентные позиции. Характерными чертами валютного блока являются:

- Прикрепление курсов валют ведомых держав к курсу валюты ведущей страны.

- Осуществление международных расчетов в валюте ведущей страны.

- Хранение резервов странами-участниками блока в валюте ведущей страны.

- Обеспечение валют ведомых стран казначейскими векселями и облигациями государственных займов ведущей страны.

В 30-х гг. сформировалось три валютных блока.

В 1931 г. был создан стерлинговый блок во главе с Великобританией. В его состав вошли страны Британского содружества наций (кроме Канады и Ньюфаундленда), Гонконг, Египет, Ирак и Португалия. Впоследствии в блок вошли Дания, Норвегия, Швеция, Финляндия, Япония, Греция и Иран.

В 1933 г. был создан долларовый блок, который возглавили США. В его состав вошли почти все страны Центральной и Южной Америки, зависимые в финансовом и торговом отношении от США, а также Канада.

В июне 1933 г. был создан третий, золотостандартный блок. Лидером блока стала Франция, в его состав вошли Бельгия, Нидерланды, Швейцария. Впоследствии в блок вошли также Италия, Чехословакия, Польша. Участники третьего блока стремились сохранить золотой стандарт своих валют и поэтому терпели убытки от валютного демпинга со стороны стран, не придерживавшихся более золотого стандарта. Поэтому в 1935 г. блок распался, а в 1936 г., как уже отмечалось, Франция отказалась от золотого стандарта.

Во время Второй мировой войны валютные блоки распались, потерпела крах вся система золотого стандарта. Был разрушен единый валютный рынок, большинство стран ввели валютные ограничения. Роль золота в мировой экономике вновь резко выросла, поскольку международные расчеты за стратегические и дефицитные товары можно было осуществлять только за золото. Это привело к быстрому опорожнению золотых резервов у тех стран, которые закупали вооружение и продовольствие, и к накоплению золота у стран-экспортеров, прежде всего США. Поэтому США своим союзникам, чтобы не подорвать их экономику, поставляли вооружение и другие товары не в кредит, а в аренду (ленд-лиз) на общую сумму 50 млрд. долл., в том числе в СССР – 30 млрд. Воюющий СССР получил американские и английские истребители, танки, стрелковое вооружение. На всех фронтах хорошо знали американский грузовик "Студебеккер" и выносливый джип "Виллис".

Преимущества системы золотого стандарта:

- стабильность и предсказуемость валютных курсов;

- стабильность денежного обращения в стране;

- автоматическая корректировка платежного баланса;

- общая экономическая стабильность;

- устойчивость золота как валюты, поскольку оно практически не изнашивается, поэтому номнимальная и фактическая цена монет совпадают.

Недостатки системы золотого стандарта:

- система не оставляет места для активных действий государства (иногда бывает экономически целесообразно поднять или понизить курс национальной валюты, что в рамках той системы сделать было невозможно);

- внутреннее экономическое развитие страны оказывалось полностью подчиненным состоянию платежного баланса, т.е. внешнеэкономическим связям;

- система могла действовать только в условиях, когда страна добывала золото. Отток золота, отсутствие собственных месторождений вели к тому, что страна выпадала из системы золотого стандарта. С другой стороны, открытия новых месторождений, увеличение его добычи вызывали транснациональную инфляцию.

- Негибкость золота как средства обращения.

1.3. Бреттон-Вудская валютная система фиксированных валютных курсов (золотодолларовый стандарт).

Решение о создании новой валютной системы было принято на Международной валютно-финансовой конференции ООН в июле 1944 г. в городе Бреттон-Вудс, штат Нью-Гемпшир, США. Участвовали представители 44 стран. В конференции участвовал СССР, который, однако, отказался стать членом новой системы.

Конференция в Бреттон-Вудсе исходила из реалий заканчивавшейся Второй Мировой войны. В ее ходе США не только входили в короткий список стран-победителей, но и обладали 70% мирового золотого запаса (24,4 млрд. из 32,5 млрд. долл., без СССР), невиданно разбогатев в годы войны. В июле 1945 г. президент США Гарри Трумэн подписал Бреттон-Вудские соглашения, которые предусматривали создание Международного валютного фонда. Его члены были обязаны установить номинальную стоимость своей валюты в долларах или золоте.

Основными принципами Бреттон-Вудской системы стали:

- Основу системы образовывало золото, однако единственной валютой, имевшей золотое содержание стал доллар США. Остальные валюты приравнивались к доллару, и через него к золоту. Было установлено золотое содержание доллара - $ 35 = 1 тройской унции = 31,1 г. Так национальная валюта - доллар США - стал мировой резервной валютой, главным средством международных расчетов. В рамках Британской империи такую же роль играл фунт стерлингов. Остальные страны предпочитали держать резервы в валюте, а не в золоте, что было более удобно для международных расчетов.

- Валютные курсы были фиксированными, твердыми, центральные банки стран поддерживали стабильный курс своей валюты по отношению к доллару с помощью валютных интервенций в пределах ±1%. Такой диапазон колебаний зависел от спроса и предложения валюты на мировом рынке. В период 1971-1973 гг. действовал диапазон ± 2,25%.

- Вместе с тем, курсы валют можно было теперь изменять более широко, в пределах 10%, посредством девальвации и ревальвации, исключавшихся при системе золотого стандарта (изменение валютного курса свыше 10% требовало согласия Международного валютного фонда). Такие "одноразовые" корректировки (± 10%) разрешались лишь при "фундаментальном неравновесии платежного баланса", однако данный термин так и не получил четкого определения.

- Важными звеньями новой системы стали Международный валютный фонд и Международный банк реконструкции и развития. МВФ, в частности, создавался для предоставления странам-членам кредитов для покрытия дефицитов платежных балансов, разработки рекомендаций по оздоровлению финансов, для контроля за соблюдением валютных паритетов и принципов самой Бреттон-Вудской системы.

Примерно до второй половины 60-х гг. Бреттон-Вудская система функционировала весьма успешно, обеспечив послевоенное восстановление и развитие хозяйства Европы, Японии, США и ряда других стран. Однако к концу 60-х гг. и эта система оказалась подвержена кризисным явлениям, что привело к ее распаду.

Основными причинами краха Бреттон-Вудской системы стали:

- Поддержание фиксированных валютных курсов требовало от стран проведения единой экономической политики, что оказалось невозможным из-за разницы в целях развития каждой страны.

- Возросшие темпы инфляции, неодинаковые в разных странах, оказывали существенное влияние на динамику курсов валют.

- Несоответствие принципов Бреттон-Вудской системы новым реалиям, сформировавшимся в 60-е гг. Система была построена на принципе американоцентризма, тогда как успешно сформировались новые центры – Западная Европа и Япония, усиливались межгосударственные противоречия. Кроме того, система не была рассчитана на появление в мировой экономике большого количества развивающихся стран, освободившихся от колониальной зависимости. Стоимость доллара по отношению к другим валютам вследствие избыточного предложения долларов неминуемо должна была бы упасть, но в условиях фиксированных курсов МВФ предписывал центральным банкам стран покупать избыточное предложение долларов. Банк Англии был вынужден продавать фунты, чтобы скупить "лишние" доллары с рынка.

- "Парадокс резервной валюты", который состоит в том, что постепенно сформировался большой рынок евродолларов, или "долларов без родины". Для того, чтобы национальная валюта какой-либо страны стала резервной, она должна быть доступной для других стран, что возможно лишь при том, что платежный баланс страны-эмитента сводится с дефицитом, т.е. она печатает деньги для других стран. Мировой рынок наводнили "доллары без родины", которые как - бы жили своей самостоятельной жизнью, никогда не возвращаясь в США. Одновременно система могла функционировать только при условии, что золотой запас США достаточен для обмена всех долларов, предъявляемых всеми зарубежными банками, на золото. Однако чрезмерное количество долларов за границей США, дефицитность их платежного баланса, перемещения значительных масс долларов между странами в 70-е гг. вызывали сомнения в надежности доллара и бегство от него. Страны – держатели резервной валюты стремятся обменять ее на золото. Война во Вьетнаме, активная эмиссия денег США усилили несоответствие золотого запаса и количества долларов в мире.

- Активная роль ТНК в развитии валютного кризиса. ТНК сосредоточили 40% промышленного производства, 60% внешней торговли, 80% разрабатываемой технологии Запада. Крупные валютные активы и масштабы евровалютных, особенно евродолларовых, операций ТНК придали кризису Бреттон-вудской системы огромный размах и глубину.

С конца 60-х гг. Бреттон-Вудская система постепенно стала разрушаться, сформировались 6 валютных зон. Так, например, 6 стран «Общего рынка» отменили внешние пределы согласованных колебаний курсов своих валют («туннель») к доллару и другим валютам. Открепление «европейской валютной змеи» от доллара привело к возникновению своеобразной валютной зоны во главе с маркой ФРГ. Это свидетельствовало о формировании западноевропейской зоны валютной стабильности в противовес нестабильному доллару, что ускорило распад Бреттон-Вудской системы.

В 1971-72 гг. были проведены чрезвычайные меры по спасению доллара: прекращен размен долларов на золото для иностранных центральных банков («золотое эмбарго»), осуществлена девальвация доллара ($ 38 за тройскую унцию). На конец 1971 г. 96 из 118 стран — членов МВФ установили новый курс валют к доллару, причем курс 50 валют был в различной степени повышен. С учетом разной степени повышения курса валют других стран и их доли во внешней торговле США средневзвешенная величина девальвации доллара составила 10-12%.

В феврале 1973 г. была проведена повторная девальвация доллара на 10% и повышена официальная цена золота на 11,1% (с 38 до 42,22 долл. за унцию). Массовая продажа долларов привела к закрытию ведущих валютных рынков.

Указанные противоречия привели к краху Бреттон-Вудской системы.

1.4. Ямайская валютная система плавающих валютных курсов.

Новая валютная система была создана в 1976 г. на конференции МВФ в Кингстоне (Ямайка).

Основными принципами новой валютной системы стали:

1. Связь с золотом юридически была ликвидирована – ни одна валюта не имеет золотого содержания и не обменивается на золото. Страна самостоятельно выбирает режим валютного курса, но ей запрещается делать это через золото. Однако фактически такая связь сохраняется, т.к. значительную часть своих резервов центральные банки держат именно в золоте. В свою очередь, МВФ вернул 777,6 т. золота старым членам фонда в обмен на их национальные валюты по цене 35 ед. SDR за 1 тройскую унцию. Такое же количество золота было продано МВФ на открытых аукционах в 1976 – 1980 гг.

2. Новая система стала полицентричной, т.е. основанной не на одной, а на множестве валют. Практика показала, что национальная валюта несовершенна в роли резервной валюты, поэтому целесообразно заменить ее коллективной. На роли таких валют выдвинулись SDR – Special Drawing Rights, Специальные Права Заимствования (СПЗ) и ECU – European Currency Unit (ЭКЮ).

SDR – специальная счетная единица, "виртуальные" деньги, необеспеченная валюта, существующая в форме записей на счетах в МВФ, была создана в 1968 г., начала действовать с 1970 г. В самом начале курс SDR рассчитывался по золотому паритету - 1 SDR = 0,888671 гр. золота. Затем, с 1974 г. курс SDR рассчитывался на основе курсов 16 ведущих валют, затем (с 1981 г.) по упрощенной корзине – доллара США (доля - 42%), японской йены (13%), фунта стерлингов, французского франка, немецкой марки (45%). Ныне в формировании корзины валют принимают участие доллар, фунт стерлингов, йена и евро. Пропорции их участия в корзине периодически пересматриваются МВФ (см. таблицу 34.).

Таблица 34

Состав "корзины" SDR, в %

|

Валюта |

1996 |

2001 |

2002 |

|

Доллар США |

39 |

45 |

39 |

|

Евро |

--- |

29 |

32 |

|

Немецкая марка |

21 |

--- |

--- |

|

Французский франк |

11 |

--- |

--- |

|

Японская йена |

18 |

15 |

18 |

|

Фунт стерлингов |

11 |

11 |

11 |

Вес валют определяется по следующим показателям:

- доля страны в мировом экспорте товаров и услуг;

- использование валюты страны в качестве резервной различными странами.

Экономисты многих стран считают, что SDR в меньшей степени можно рассматривать как резервную валюту, а в большей степени как кредит. Общее мнение в том, что они являются и тем, и другим. Как остроумно выразился один из ее создателей, SDR похожи на зебру - "животное, которое может рассматриваться одними как белое в черные полосы, а другими - как черное в белые полосы".

Однако из-за сложностей с расчетами SDR не получили того распространения, на которое рассчитывали ее создатели, и удельный вес этой условной валюты не превышает 5% мирового валютного рынка. 1 SDR примерно составляет 1,2 доллара США.

ЭКЮ было создано в ЕЭС (ныне – Европейский Союз) в 1979 г. как валютная единица европейской валютной системы. Она существовала также в виде записей на счетах в Европейском валютном институте. 1 ЭКЮ был равен 1,3 долларов США. С 1999 г. ЭКЮ сменил евро (в безналичной форме, с 2002 г. – в наличной форме).

3. В Ямайской валютной системе нет пределов колебаний валютных курсов, которые формируются под воздействием спроса и предложения. Однако центральные банки стран оказывают значительное влияние на колебания валютных курсов путем покупки и продажи валюты (валютные интервенции) и тем самым способствуют стабилизации валютных курсов. Поскольку полностью плавающие валютные курсы имеют негативный аспект, выражающийся в нарастании неопределенности непредсказуемости, делались и делаются попытки ограничить колебания валютных курсов хотя бы в региональных масштабах. Так, в странах ЕЭС (ЕС) до 1993 г. колебания валютных курсов ограничивались рамками ± 2,25%, что на протяжении 6 лет подарило Европе стабильность.

4. Повысилась роль МВФ – института, который создавался для другой валютной системы, но сумел пережить ее. Страны-члены МВФ не должны получать односторонние преимущества, не допускать слишком сильных колебаний валютных курсов.

5. Фактически доллар сохранил свои позиции резервной валюты. Со времен Бреттон-Вудской системы значительные запасы золота сохранились как у правительств многих стран, так и у физических и юридических лиц. В 70-е гг. сохранению позиций доллара способствовал то, что при росте цен на нефть расчеты за нее осуществлялись именно в долларах. В 80-х гг. росту доллара способствовал рост процентной ставки в США.

6. В рамках Ямайской валютной системы сложилось несколько систем валютных курсов.

1). Фиксированные валютные курсы

а). Курс национальной валюты фиксируется по отношению к одной, добровольно выбранной, валюте и автоматически изменяется в тех же пропорциях, что и базовый курс. Как правило, курсы валют фиксируются к доллару США, фунту стерлингов, евро. Часто это ведет к тому, что иностранная валюта получает хождение в стране в качестве второй национальной (а то и первой) – Аргентина, Боливия, Перу, Румыния, страны бывшего СССР.

Далее приведены сведения о фиксированных валютных курсах на 2005 г.

К доллару США привязали свою валюту 20 стран: Аргентина, Сирия, Панама, Туркменистан, Венесуэла, Нигерия, Оман и др.

К евро – 14 стран – Бенин, Буркина-Фасо, Кот-`д Ивуар, Мали, Нигер, Сенегал, Того, Габон, Камерун, Конго, ЦАР, Чад, Экваториальная Гвинея.

К валютам другим стран – 10 стран, Намибия, Лесото (ранд ЮАР), Таджикистан (рубль РФ) и др.

б). Курс национальной валюты фиксируется к SDR. Такую привязку имеют 4 страны: Ливия, Мьянма, Руанда, Сейшельские острова.

в). Курс национальной валюты фиксируется по отношению к "корзине" добровольно выбранных валют. Как правило, в корзину включают валюты стран – основных торговых партнеров данной страны. Такой валютный курс имеют 20 стран – Кипр, Исландия, Кувейт, Чехия, Бангладеш, Венгрия, Марокко, Таиланд и др.

г). Курс национальной валюты устанавливается на основе скользящего паритета. Вначале устанавливается твердый курс по отношению к базовой валюте другой страны (или стран), но этот курс меняется не автоматически, а рассчитывается по определенной формуле с учетом динамики темпов роста цен. Такой курс имеют 18 стран (Тунис, Вьетнам, Шри-Ланка и др.)

Фиксированные валютные курсы в современной мировой экономике характерны для развивающихся стран, которые осуществляют эту фиксацию по отношению к наиболее сильной валюте.

2). Свободное плавание. В свободном плавании находятся ведущие валюты – США, Великобритании, Швейцарии, Японии, Канады Греции, Израиля, ЮАР и некоторых других. Однако при резких колебаниях валютных курсов центральные банки и ФРС поддерживают курсы своих валют, так и что и это "свободное" плавание на деле является управляемым плаванием (dirty float). Так, например, в 2000 – 2003 гг. ФРС несколько раз снижала учетную ставку с целью стимулировать экономический рост в США.

3). Смешанное или групповое плавание. Такое групповое плавание было характерно для стран-членов ЕЭС (ЕС) и в какой-то мере сохраняется и ныне, после введения в 12 странах новой общей валюты - евро. До введения евро в наличной форме использовались два валютных курса – внутренний, для операций внутри Сообщества, и внешний, для операций с другими странами. Страны ОПЕК установили специальный режим валютного курса, привязав свои национальные валюты к цене на нефть. В перспективе просматривается введение арабской (нефтяной) валюты по примеру евро, и еще одной валюты – афро, перспективы которой просматриваются у 8 стран Западной Африки.

В 1988 году 58 стран приняли решение об установлении курса своих валют по отношению к валюте одного из их основных партнеров: американскому доллару (39), французскому франку (14 стран зоны франка) или к другим валютам (5). Другие страны привязали свою валюту к СДР (17) или к другой корзине валют (29), кроме того, 4 страны высказались за режим ограниченной гибкости по отношению к единственной валюте, учредили для себя механизмы валютного сотрудничества, стабилизируя свои валютные курсы. 19 стран высказались за режим независимого плавания, в том числе США, Канада, Великобритания, Япония.

По данным МВФ, в 1999 г. 43,57% стран использовали свободно плавающие валютные курсы, 22,14% - фиксированные, 34,29% - смешанные.

Ямайская валютная система способствовала расширению рамок независимости внутренней экономической политики от состояния платежного баланса. Появилась возможность приспособления национальной экономики к конъюнктуре мирового хозяйства путем корректировки валютного курса. Однако Ямайская система проявила и свою неустойчивость, выражавшуюся в колебаниях курса доллара.

1.5. Европейская валютная система.

Учитывая нестабильность Ямайской валютной системы, страны члены ЕЭС (ЕС) в 1979 г. приняли решение о создании Европейской валютной системы (ЕВС), или European Monetary System, EMS). Первоначально в ЕВС входили 6 ведущих стран Европы, затем их число выросло до 12.

Основными целями ЕВС стали:

- Обеспечение экономической интеграции.

- Создание зоны европейской стабильности валютных курсов на базе собственной валюты.

- Ограждение рынка от экспансии доллара. Доллар использовался в 60% мировых торговых операций, при том, что доля США в мировом ВВП составляла 20%.

- Сближение экономической политики стран-участников.

Основными принципами ЕВС при ее создании стали:

1. Основой новой валютной системы стала, как указывалось выше, условная валюта ЭКЮ. Ее курс определялся на основе корзины валют всех 12 стран, тогда входивших в ЕЭС, причем доля каждой из валют определялась пропорционально их вкладу в ВВП ЕЭС (от 32,7% для немецкой марки до 0,5% для греческой драхмы). С 1999 г. роль ЭКЮ стал выполнять евро (EUR), который был приравнен к ЭКЮ в соотношении 1:1. С 2002 г. евро обрел и наличную форму, а национальные валюты 12 стран были обменены на евро. Первоначально курс евро пережил длительное падение, что способствовало повышению экспортной конкурентоспособности европейских стран. В последние годы курс евро стабильно растет.

2. В отличие от Ямайской валютной системы, в основе ЕВС лежит золотой запас – более 2800 т. золота (примерно 20% золотого запаса стран-членов), которое, правда, не покидало свои страны, а лишь было записано на счета Европейского центрального банка. Основой ЕВС на 50% стали национальные валюты стран-членов, на 50% - золотой запас.

3. Был установлен своеобразный режим валютных курсов, включавший два вида таких курсов. "Европейская валютная змея" – вид внутреннего курса, который основывался на совместном плавании валют в установленных пределах взаимных колебаний. До 1993 г. предел валютных колебаний устанавливался в диапазоне ± 2,25% от центрального курса (для ряда стран - ±6%), а с 1993 г. был установлен предел колебаний ± 15%. Второй вид курса, внешний, устанавливался для операций с другими странами. Этот курс, или "змея в тоннеле" представлял собой кривую, описывавшую колебания курсов валют ЕС относительно курсов валют внешних стран.

4. Для осуществления межгосударственного регулирования валютных отношений был создан Европейский фонд валютного сотрудничества (1979-1994 гг.), затем Европейский валютный институт (1994-1998), и, наконец, Европейский центральный банк (с июня 1998 г.). Кроме того, в 1985 г. были созданы фонды краткосрочного кредитования (14 млрд. ЭКЮ), предоставлявшихся странам на срок от 3 до 6 месяцев (с установлением объемов предельного кредитования), и среднесрочных кредитов (11 млрд. ЭКЮ), которые предоставлялись при одобрении Советом Министров ЕС той экономической политики, которую проводила просящая кредит страна. Позднее эти фонды были преобразованы в Европейский валютный фонд (аналог МВФ).

вопрос 2. Понятие национальной и иностранной валюты. Конвертируемость валюты.

Для изучения этого вопроса необходимо:

Прочитать основной теоретический материал по вопросу в пособии "Мировая экономика", тема 4, § 2. Чтобы сразу перейти к теоретическому материалу, щелкните здесь.

Дополнительный материал Вы найдете в книгах:

- Международные экономические отношения: Учебник / Под ред. проф. А.И. Евдокимова. – М., 2006. – С. 287-310.

- Тэор Т.Р. Мировая экономика: Учебное пособие. – СПб., 2002. – С. 109-110.

При изучении вопроса выполните следующие инструкции:

Подумайте, какое значение, имеют валютные отношения для субъектов хозяйства. В мире существует множество различных национальных валют. Подумайте, какие проблемы могут возникать в связи с многообразием национальных валют.

Обратите внимание на то обстоятельство, что во всех странах существует система бумажно-денежного обращения. В каждой стране единственным законным платежным средством (за редким исключением) являются национальные деньги. Но во внешнеэкономических связях возникает потребность в валюте другой страны. Эту потребность, в конечном счете, обеспечивает механизм конвертируемости валюты.

Обратите внимание, что природа современных валютных курсов достаточно сложна, поскольку золото в современных условиях демонетизировано.

Подумайте, каким образом можно зафиксировать валютные курсы. Вам также известно, что курсы многих валют ежедневно колеблются. Подумайте, что лежит в основе изменений валютных курсов? Обратите внимание, что фиксированный валютный курс – это официально установленное соотношение между валютами, допускающие временные отклонения от него.

Теоретический материал по вопросу.

§ 2. Понятие национальной и иностранной валюты. Конвертируемость валюты.

2.1. Понятие валюты. Виды валют.

Национальная денежная единица страны - это валюта (currency) в узком смысле слова. Например, валюта России - это рубль, валюта США - доллар, валюта Бразилии - крузейро. Но в широком смысле к категории валюты относятся различные средства обращения, выраженные в соответствующих денежных единицах. Это - наличные деньги в форме монет, банкнот, казначейских билетов, платежные документы (чеки, векселя) денежные средства на счетах и вкладах в банках. Еще более широким является понятие валютных ценностей, которое включает также фондовые ценные бумаги (акции, облигации) в той или иной валюте и драгоценные металлы.

Иностранная валюта – иностранные банкноты (денежные знаки других государств), монеты, векселя, чеки.

Резервная валюта (reserve currency)– иностранная валюта, в которой Центральные банки стран размещают свои резервы для международных расчетов по внешнеторговым операциям, по движению ссудного капитала, по инвестициям. В Бреттон-Вудской валютной системе статус резервной был закреплен за долларом США и (фактически) за английским фунтом стерлингов. Ныне официальный статус резервной валюты не закреплен ни за какой денежной единицей, но на практике эту роль играют доллар, английский фунт, евро, йена, и в последнее время – китайский юань.

Статус резервной валюты дает возможность стране-эмитенту покрывать дефицит платежного баланса национальной валютой и способствовать экспансии своих национальных компаний на международном рынке. В о же время, статус резервной валюты вынуждает страну-эмитента поддерживать стабильность своей валюты, не прибегать без крайней необходимости к девальвациям и ревальвациям, строго контролировать состояние платежного баланса.

Международная валюта – международные счетные единицы (см. "Ямайская валютная система").

Региональная валюта – совместная валюта группы стран. Ныне такой валютой является евро. 12 стран ЕС (без Дании, Швеции, Великобритании и восточноевропейских стран, принятых в 2005 г.) объединяются в Экономический валютный союз. Используются также арабский доллар, андское песо.

Евровалюта – валюта, переведенная на счета в иностранные банки и используемая для расчетов со всеми странами, кроме страны-эмитента. Такая валюта уходит из-под контроля национального правительства и является более дешевой, чем иностранная валюта или национальная валюта. Шире всего в качестве евровалюты используется доллар США, а также евро, фунт, йена. При этом название евровалюта не означает, что они обращаются на рынке Европы, это могут быть рынки любых стран.

2.2. Конвертируемость валют.

Развитие внешней торговли, миграция капиталов и рабочей силы выводят экономические связи за пределы страны. Какие проблемы возникают при этом? Очевидно, за границей теряют силу законы данной страны. Важно отметить одно конкретное обстоятельство - за границей теряет свои функции национальная денежная единица данной страны. При организации системы денежного обращения каждое государство объявляет национальную денежную единицу законным платежным средством на своей территории. Используя аппарат государственного принуждения, обеспечивает безусловный и беспрепятственный прием своей валюты во все без исключения платежах во всех звеньях оборота. Но, участвуя во внешней торговле, страны должны оплачивать сделки по импорту в валюте другой страны. Поскольку экспортер товара должен рассчитаться со своими поставщиками, с рабочими, заплатить налоги в своей национальной валюте. Возникает противоречие, которое разрешается через механизм обратимости (конвертируемости) валют.

Конвертируемость валют как бы нейтрализует влияние национальных границ на движение товаров и факторов производства в масштабах мирового рынка. Экспортер имеет возможность превратить валютную выручку в собственные национальные деньги. А это необходимо для поддерживания нормального денежного обращения внутри страны. Аналогично решается проблема для импортера товаров, подлежащих оплате в иностранной валюте - национальная валюта обменивается на требуемые средства платежа.

Таким образом, проблема конвертируемости валют возникает, когда осуществляются международные расчеты и платежи. Обратимость валюты - это категория чисто денежного обмена (Днац.-Дин.) Но реальное осуществление этого на первый взгляд технически простого процесса требует создания целого ряда предварительных условий.

Конвертируемость валюты - это объективно необходимая предпосылка включения страны в мировую экономику, развития всех форм внешнеэкономических связей. Режим конвертируемости валюты влияет на формирование инвестиционного климата в стране. Субъекты хозяйства, нуждающиеся в капиталах, могут привлекать средства из-за рубежа. Иностранные инвесторы могут осуществлять перевод за границу заработанных в стране прибылей, реинвестировать прибыль.

Конвертируемость валюты позитивно влияет на экономику страны, стимулируя конкуренцию, позволяя сопоставлять внутренние издержки и цены с мировым уровнем. Национальная экономика получает возможность осваивать передовые технологии, подтягивать производство до уровня мировых стандартов. Малоэффективные производства, не выдержавшие иностранной конкуренции, свертываются или осуществляют структурную перестройку. В конечном счете в экономике страны происходит определенная оптимизация внутренних пропорций воспроизводства в увязке с общим состоянием мирового рынка.

Но "открытость" национальной экономики, непосредственно вытекающая из режима обратимости, может иметь для страны определенные негативные последствия. Колебания валютных курсов могут нанести убытки экспортерам или импортерам. Открытая рыночная экономика зависит от колебаний мировых цен, процентных ставок. Избежать влияния факторов конъюнктуры мирового рынка невозможно (если не отгородится от него искусственно). Поэтому при переходе к обратимой валюте страна должна учитывать вероятные потери и разрабатывать меры по защите от негативных колебаний конъюнктуры мирового рынка.

Валютная обратимость в современном понимании - это валютно-финансовый режим, позволяющий во внешнеэкономических операциях более или менее свободно обменивать национальные денежные единицы на иностранные. В экономической литературе существуют различные определения валютной обратимости, но все они так или иначе сводятся к сочетанию свобод и ограничений участников валютных операций. Например, валюта считается полностью обратимой, когда любой владелец любой национальной валюты располагает свободой обменять ее на любую другую валюту по преобладающему валютному курсу - постоянному или изменяющемуся. Согласно другому определению, валюта является конвертируемой, если граждане данной страны, желающие купить заграничные товары или услуги, не подвержены особым ограничениям, могут свободно продать местную валюту в обмен на иностранную на унифицированном рынке. А иностранцы (нерезиденты), имеющие средства в местной валюте, полученной от текущих операций, могут продать их или свободно приобрести местные товары по преобладающим ценам в этой валюте.

В большинстве развивающихся стран сохраняются сильные ограничения по внутренней конвертируемости. Например, в Кении резуденты имеют право открывать валютные счета, но выплаты процентов по ним не предусмотрены, и счета можно использовать только для деловых расчетов с зарубежными партнерами.

Необходимо подчеркнуть что установление режима валютной обратимости - исключительная монополия государственной власти, реализуемая через политику финансовых органов и Центрального банка. Достижение статуса конвертируемой валюты предполагает прежде всего отмену ограничений на операции, связанные с внешней торговлей. Согласно статье VIII Устава Международного валютного фонда статус конвертируемости признается лишь за валютами тех стран-участниц, которые берут на себя особое обязательство не устанавливать ограничения на платежи и переводы по текущим международным сделкам, не имеющим целью перевод капиталов. К текущим сделкам (операциям) относятся: все платежи по внешней торговле товарами и услугами, платежи по погашению займов и процентов по ним, переводы прибылей по инвестициям, денежные переводы некоммерческого характера.

В настоящее время в разных странах устанавливаются различные валютные режимы с разной степенью свободы валютного обмена. Вследствие этого валюты пользуются большим или меньшим спросом на валютных рынках. Большинство стран, присоединившись к статье VIII Устава МВФ, установили режим частичной обратимости, распространив ее лишь на текущие международные сделки. К таким валютам относится и рубль.

Лишь незначительное число наиболее богатых и стабильных государств отменили валютные ограничения и на движение капиталов. Формально таких стран в конце 80-х годов было 17: США, Канада, Великобритания, ФРГ, Швейцария, Голландия, Новая Зеландия, Гонконг, Япония, Сингапур, Малайзия, Саудовская Аравия, Кувейт, Оман, Катар, Бахрейн, Объединенные Арабские Эмираты. Но, по мнению некоторых специалистов, учитывая моменты вмешательства официальных властей некоторых стран в валютные операции, большинство стран из 17-ти еще не достигли режима полной конвертируемости.

Кроме того, режим полной обратимости на деле выглядит еще сложнее, поскольку, помимо текущих операций, существуют ограничения по капитальным операциям. К ним относят:

- недопущение иностранного капитала в определенные отрасли экономики;

- требование обязательной репатриации прибыли;

- обязательство сдавать или продавать валюту;

- запрет на покупку резидентами иностранных ценных бумаг.

Таким образом, справедливо было бы говорить, о том, что полной обратимости достигли валюты тех стран, где отменены ограничения по капитальным операциям, - частичной обратимости – где отменены ограничения по текущим сделкам.

По классификации МВФ валюта может быть конвертируемой по текущим операциям, по капитальным операциям, полностью конвертируемая, когда отменены ограничения как по текущим, так и по капитальным сделкам.

Таким образом, в настоящее время валюта реально может иметь 3 статуса:

- Замкнутая (inconvertible currency) (например, монгольский тугрик, северо-корейский вон). Это национальная валюта, функционирующая в пределах одной страны, но не обменивающаяся на другие валюты. К замкнутым валютам относятся валюты стран, которые устанавливают ограничения и запреты на покупку/продажу валюты, на ввоз/вывоз валюты и т.п. Основные причины замкнутости - нехватка валюты, большой внешний долг, дефицит платежного баланса.

- Частично конвертируемая (partially convertible currency). Эта валюта сохраняет ограничения как по видам операций (капитальные), так и для определенных держателей. Такой вид валюты обменивается не на все валюты, а только на некоторые, и используется не во всех, а в ряде международных сделок. В эту группу входит большинство валют мира. Таков и российский рубль.

- Свободно конвертируемая (hard currency). В период золотого стандарта свободно конвертируемой становилась та валюта, которая свободно обменивалась на золото. С отменой золотого стандарта свободная конвертируемость понимается как способность свободно продаваться и покупаться, обмениваться по действующему валютному курсу, использоваться для создания резервов. Необходимо отметить также, что с 1978 г. в новой редакции Устава МВФ понятие "свободно конвертируемая валюта" заменено понятием "свободно используемая валюта". На тот момент эту "высшую квалификационную категорию" МВФ "присвоил" всего 5 валютам – доллару США, фунту стерлингов, немецкой марке, французскому франку и японской йене. Очевидно, что сегодня место марки и франка занял евро. Эти валюты в достаточном количестве имеются на мировом валютном рынке, они активно используются как резервные валюты, на их движение отсутствуют ограничения как по текущим, так и по капитальным операциям.

Отметим также, что формальное присоединение страны к VIII статье Устава МВФ не всегда означает действительное установление обратимости валюты. Дело в том, что по условиям статьи VIII страны-участницы могут устанавливать ограничения даже по текущим операциям, но с согласия и одобрения МВФ. Сегодня более двух десятков стран используют подобную процедуру. Поэтому их валюту можно считать конвертируемой лишь условно. Это в основном страны Центральной и Латинской Америки. Вместе с тем можно наблюдать обратное явление. Некоторые страны отменяют валютные ограничения на текущие операции. Таким образом, их валюта в принципе становится частично конвертируемой. Но по тем или иным причинам эти страны не заявляют официально о присоединении к VIII статье Устава МВФ, и поэтому остаются в составе стран с замкнутыми валютами.

С точки зрения принадлежности той или иной стране обратимость валюты может быть внешней и внутренней. В условиях внешней обратимости полная свобода обмена заработанных в данной стране денег для расчетов с заграницей предоставляется только иностранным юридическим и физическим лицам (в общепринятой терминологии - нерезидентам). А граждане и юридические лица данной страны такой свободы не имеют. Внутренняя обратимость валюты означает, что резиденты данной страны без ограничений могут использовать свои накопления местной валюты для покупки иностранной валюты, ее хранения или перевода какому угодно резиденту для любой цели. А нерезиденты такой свободой не обладают. Как показывает практика, переход к конвертируемости валюты обычно начинается с внешней обратимости. Поскольку легче контролировать валютные операции, учитывая относительную немногочисленность иностранцев по сравнению с резидентами данной страны.

Таким образом, конкретный режим обратимости валюты характеризуется тем или иным сочетанием свобод и ограничений в отношении видов внешнеэкономической деятельности и их участников.

2.3. Валютный рынок.

Любой рынок - это прежде всего обмен ценностями. И в зависимости от характера этих ценностей в современной экономике действует сложная структура национальных и интернациональных рынков - товаров, услуг, труда, капиталов, денег. На валютных рынках обмениваются друг на друга денежные единицы разных стран. Валютные ценности обращаются на рынках в различных формах. Традиционно происходит купля-продажа чеков, векселей, наличных банкнот. Благодаря научно-техническим достижениям широкое распространение получили сделки с денежными средствами на банковских счетах, меняющих собственников с помощью телефонной, телетайпной и телексной связи.

Субъекты международного экономического оборота - экспортеры и импортеры друг с другом непосредственных расчетов обычно не ведут. Расчеты по сделкам берут на себя банковские учреждения. Именно система местных и зарубежных коммерческих банков образует сердцевину как региональных валютных рынков, так мировой валютной торговли. Причем главную роль играют собственные валютные операции коммерческих банков, а не операции по обслуживанию промышленных и торговых фирм. Например, в начале 80-х годов XX века примерно 97% общего оборота валютных рынков США приходилось на межбанковские сделки, производимые по инициативе и за счет самих банков.

Для валютных рынков типично наличие брокерских фирм и отдельных брокеров, связанных с банковским бизнесом. Если коммерческие банки выполняют посреднические функции по отношению к фирмам, то брокеры посредничают между банками. При этом важно отметить, что услуги брокера обходятся дешевле, чем собственные поиски банком партнера.

Государственное воздействие на валютный рынок обычно осуществляется через Центральный банк. Центральный банк предписывает определенные правила игры на валютном рынке. Например, путем установления контингента продавцов и покупателей валюты, перечня разрешенных валютных операций, пределов колебаний (коридоров) валютного курса.

Измерять обороты валютных рынков довольно сложно из-за проблемы двойного счета и больших объемов сделок. По некоторым оценкам, на главных мировых валютных рынках в Нью-Йорке, Токио, Лондоне и Франкфурте ежедневный объем сделок составляет 200 млрд. долларов. Кроме названных центров, важную роль в валютной торговле играют Париж, Цюрих, Бахрейн, Гонконг и Сингапур. Связанные друг с другом новейшими телекоммуникационными системами, валютные центры образуют кругосветную и круглосуточную сеть. Любой клиент может купить или продать валюту в любое время, независимо от местонахождения участников сделки. Общий оборот мировой валютной торговли оценивается огромной суммой 100 трлн. долл. в год и постоянно растет.

Валютные операции, в отличие от товарной или фондовой биржи, не сосредоточены в каком-то определенном здании или помещении. Они проводятся большим числом банков, сосредоточенных обычно в столицах и других финансовых центрах. То, что обычно понимается под валютным рынком, на самом деле есть сеть телекоммуникаций между ведущими банками главных торговых стран мира.

Существует три категории участников валютного рынка в зависимости от целей купли-продажи валюты. Соответственно существуют три основных разновидности валютного рынка.

1. Клиринг (рынок спот).

На этом рынке валюта покупается и продается для целей внешней торговли. По сути это означает клиринговые услуги, помогая каждой стороне закончить сделку с наиболее предпочтительной валютой.

Хотя сделки, связанные с внешней торговлей составляют большую часть валютного рынка, они не являются единственным видом сделок, порождающих спрос и предложение валют. Например, многие граждане покупают иностранную валюту и соответственно создают спрос на нее, чтобы сделать переводы и денежные подарки родственникам в другой стране.

2. Страхование валютных рисков (хеджирование).

Страхование валютных рисков (как и спекуляция) происходит на срочном валютном рынке. В отличие от рынка спот, купля-продажа валюты на срочном рынке происходит на основе будущих колебаний валютного курса.

Предположим, вы управляете финанcoвыми активами одной из американских фирм. Фирма получила 100 тыс. ф.ст., в чеках на депозит в Лондоне за продажу своих товаров в Англии. Фирма желает иметь эти деньги наличными через 3 месяца, но тогда она будет иметь валютный риск. Цена фунта, которая сейчас, предположим, 1,1740 долларов за фунт, может упасть или повыситься за следующие 3 месяца. Допустим, фирма не желает рисковать. Она может заключить соглашение о продаже фунтов через 3 месяца по курсу 1,1740. Хотя будущий курс спот может отклониться от цены срочного (форвардного) контракта вверх или вниз. В этом смысле срочный валютный курс похож на срочные цены сырьевых товаров или предварительное бронирование мест в отеле.

3. Валютная спекуляция.

Спекуляция означает взятие на себя валютных обязательств, будущая стоимость которых в местной валюте неизвестна. Валютный рынок позволяет торговать валютой как спекулянтам, так и страхователям активов. Практически нет критериев, по которым рынок разделял бы эти две группы участников. Например, фирма США, которой перевели 100 тыс. ф .ст. в Лондон, имеет возможность спекулировать в фунтах. Она может не продавать фунты сейчас, а держать их в Великобритании, зарабатывая проценты на трехмесячном депозите и рассчитывая цену фунтов в долларах (включая проценты) через 3 месяца.

Срочный рынок также предоставляет дополнительные возможности для спекуляции. Спекулянты могут действовать, даже не имея под рукой необходимой валюты.

Допустим, по прогнозу фунт упадет с 1,1740 долл. в марте до 0,70 долл. в июне. В этой ситуации можно соединиться с валютным дилером и заключить соглашение на продажу 10 млн. ф.ст. на 90 дней по срочному курсу 1,1623 долл. Если дилер поверит в ваши возможности выполнить срочные обязательства в июне, не нужно даже иметь деньги в марте. Достаточно подписать срочный контракт. Как добыть 10 млн. ф.ст. в июне? За два дня до истечения контракта в июне достаточно показать какому-либо банку, что у вас есть срочный контракт, по которому дилер должен выплатить вам 11,623 млн. долл. за ваши 10 млн.ф.ст. через 2 дня. Так как курс фунта упал до 0,70 долл. на рынке спот, банк с удовольствием примет ваш контракт в качестве обеспечения ссуды. Эту ссуду банк предоставит вам на 7 млн.долл. Заплатив банку небольшие проценты, вы используете 7 млн.долл. для покупки 10 тыс. ф-ст., которые вы немедленно обменяете на 11,623 млн.долл., гарантированные контрактом. Чистый доход за усилия в несколько минут и за хорошее предвидение составит 4,623 млн. долл.

2.4. Валютный курс. Свободно плавающие валютные курсы.

Существует несколько подходов к классификации валютных курсов (см. таблицу 35).

Таблица 35.

Виды валютных курсов

|

Критерий |

Виды валютных курсов |

|

1. Способ фиксации |

|

|

2. Способ расчета |

|

|

3. Вид сделок |

|

|

4. Способ установления |

|

|

5. Отношение к паритету покупательной способности валют |

|

|

6. Отношение к участникам сделки |

|

|

7. По учету инфляции |

|

|

8. По способу продаж |

|

Как и на любом рынке, на валютном рынке концентрируются спрос на валюту и ее предложение и формируется цена валюты как особого товара. Цена единицы иностранной валюты, выраженная в национальной валюте - это обменный (валютный) курс. Таким образом, валютный курс выражает соотношение между денежными организациями разных стран.

Существует несколько видов валютных курсов (по способу фиксации):

- свободно плавающие валютные курсы;

- управляемое плавание;

- фиксированные валютные курсы;

- целевые зоны ("валютные коридоры");

- гибридная система валютных курсов.

В международной банковской практике применяются прямая и обратная котировки. При этом в торговле валютой на межбанковском рынке котировка дается с точностью (за исключением отдельных валют) до четырех знаков после запятой. При прямой котировке определенная сумма иностранной валюты (как правило, 100 единиц) служит основанием для выражения величины соответствующей суммы национальной валюты. Например курс 72,5505 швейцарских франков за голландский гульден означает, что за 100 голландских гульденов дают 72,5505 швейцарских франков.

Обратная (косвенная) котировка применяется реже. Основой в этом случае служит твердая сумма национальной валюты. Косвенная котировка является величиной, обратной прямой котировке. Она типична почти исключительно для Великобритании. Косвенная котировка выглядит следующим образом: 1 ф.ст. за 1,5034 долл. США.

В банковской практике различают курс покупателя, по которому банк покупает валюту и курс продавца, по которому банк продает валюту. В этой связи котировка приобретает вид: 1,6655-1,6660 немецкой марки за 1 долл. США. Первое число - это курс покупателя, второе число - курс продавца. Разница между курсами продавца и покупателя используется для покрытия издержек банка и содержит обычно банковскую прибыль Но установленной величины этой разницы, именуемой маржой, не существует. Для каждой конкретной валютной сделки она зависит от времени и места осуществления этой сделки.

С середины 50-х г. курс национальных валют устанавливался, как правило, к доллару США. Это обусловлено тем, что более 50% объема мировой торговли фиксируется в долларах. Курсы национальных валют рассчитываются исходя из курса к доллару. Например, если швейцарский банк желает получить курс швейцарского франка к шведской кроне, то он учитывает курсы обеих валют к доллару и затем выводит кросс-курс швейцарского франка к шведской кроне:

Х швейцарских франков = 100 шведским кронам

3,7946 шведской кроны = 1 долл.

1 долл. = 1,9872 швейцарских франка;

100 шведских крон = 100 х 1,9872 = 52,369 швейцарских франка.

3,7946

В целом система валютных курсов - это набор правил, посредством которых описывается роль Центрального банка на валютном рынке. Частными случаями систем являются жестко фиксированные валютные курсы и абсолютно гибкие валютные курсы, которые устанавливаются на валютных рынках без вмешательства Центрального банка.

Анализируя эту проблему, предположим, что иностранная валюта используется только в сделках по экспорту или импорту товаров и услуг. Импортеры создают спрос на иностранную валюту. Экспорт, наоборот, представляет источник предложения иностранной валюты. На валютном рынке предложение иностранной валюты взаимодействует со спросом со стороны импорта. В результате устанавливается определенный валютный курс. На рис. 10 показан рынок иностранной валюты - доллара. На вертикальной оси откладываем валютный курс - рублевую цену единицы иностранной валюты (доллара). Чем выше валютный курс, тем больше рублей мы должны заплатить за доллар. Рост курса доллара на рисунке, следовательно, соответствует удешевлению рубля (удорожанию доллара). А движение вниз отражает удорожание рубля (удешевление доллара) (см. рисунок ).

Рисунок . Рынок иностранной валюты.

Курс доллара, рублей за 1 доллар

На горизонтальной оси откладываем количество иностранной валюты (доллара). Предложение доллара - общая стоимость экспортных доходов, оцененная в рублях. Если российские экспортеры при определенном валютном курсе доллара зарабатывают 5 трлн. руб. иностранной валюты, то предложение долларов при этом валютном курсе будет оценено в 5 трлн.руб. Аналогичным образом спрос на доллары представляет собой общую стоимость импорта, оцененную в рублях. Таким образом, на горизонтальной оси мы показываем ценность доходов от экспорта в рублях и расходов на импорт.

Кривая Х показывает российские поступлении от экспорта, оцененные в рублях. Чем выше курс доллара, тем дешевле наш экспорт для иностранцев и тем выше их спрос. Предположим, что спрос иностранцев на российские товары эластичен. Следовательно, их рублевые расходы на российские товары растут при увеличении курса доллара. Поэтому кривая Х направлена вправо вверх. Российский спрос на импорт показан кривой М. Когда курс доллара падает (а рубля - растет), импорт становится дешевле для России. В результате растет величина спроса на доллары, что показывает кривая М. Равновесие рынка доллара достигается в точке А. Этой точке соответствует курс 27 рублей за доллар. При любом более высоком курсе доллара (например 30 рублей за доллар) наблюдается излишек предложения долларов. Курс доллара начинает падать. При более высоком валютном курсе, например, при 24 рубля за доллар спрос на доллары превышает их предложение. И курс доллара растет.

При построении кривой предложения Х предлагалось, что величина совокупного спроса иностранцев, а также внутренние и внешние цены остаются постоянными. Если цены постоянны, то удешевление рубля с 27 до 30 рублей за доллар ведет к относительному удешевлению российских товаров за границей. Поэтому спрос на российские товары и расходы на экспорт возрастут. Эту ситуацию можно проиллюстрировать на примере табл.36. В ней в качестве примера взят двигатель, производимый в России.

Таблица 36.

Влияние изменений валютных курсов на относительные цены

|

Цена российского двигателя, руб. |

Курс доллара, руб./долл. |

Цена российского двигателя, долларов |

|

27 тыс. 27 тыс. |

27 30 |

1000 900 |

Этот двигатель стоит в России 27 тыс руб. Цена его в долларах равна цене в рублях, деленной на рублевую цену доллара:

Ц долл.=27 тыс руб./27 руб.=1000 долл. При росте курса доллара до 30 рублей двигатель будет стоить 900 долларов (Ц долл.=27 тыс. руб./30 руб.). Удешевление рубля делает отечественные двигатели дешевле. А следовательно, конкурентоспособнее по сравнению с иностранной продукцией. Это увеличивает спрос со стороны иностранцев на российские двигатели. Направленная вправо вверх кривая предложения Х показывает эту реакцию иностранного спроса на рост конкурентоспособности отечественных товаров в связи с ростом курса доллара.

Рост курса доллара ведет к сокращению расходов на импорт в связи с относительным удорожанием импортных товаров.

В режиме свободного плавания валютный курс является ценой, которая характеризует равновесие валютного рынка. Если, например, курс доллара растет, то возникает превышение доходов от экспорта над расходами на импорт.

В отличие от свободного плавания, управляемое плавание отличается тем, что, помимо спроса и предложения, на величину валютного курса большое влияние оказывает политика Центрального банка.

2.5. Фиксированные валютные курсы. Золотой стандарт.

Наиболее характерным примером фиксированных валютных курсов является "золотой стандарт". Существуют три основных правила золотого стандарта:

1) государство фиксирует цену золота, а следовательно, ценность своей валюты в золотом выражении;

2) государство поддерживает конвертируемость национальной валюты в золото;

3) государство придерживается политики золотого обеспечения, или стопроцентного покрытия. Это означает, что у государства есть запасы золота, по крайней мере равные по стоимости выпущенному в обращение количеству денег.

Таким образом, идея стопроцентного покрытия является основополагающим элементом денежной системы, основанной на золотом стандарте. В табл.37 приведен баланс Центрального банка при золотом стандарте.

Таблица 37.

Баланс Центрального банка при золотом стандарте

|

Активы |

Пассивы |

|

Золото |

Банкноты |

Приведенный баланс по ряду элементов отличается от баланса современных центральных банков. Как видим, в нем нет банковских депозитов, банк не хранит государственных облигаций, все иностранные активы имеют форму золота, а не иностранной валюты.

Предположим, что население принимает решение купить у Центрального банка золото на 1 млн. рублей. При наличии 100%-го покрытия государство теряет 1 млн. рублей в золоте. Поэтому оно должно уменьшить свои пассивы (количество банкнот) на ту же сумму в 1 млн. рублей. Эти банкноты кладутся на хранение или уничтожаются. Таким образом, мы видим, что сокращение запасов золота в Центральном банке ведет к сокращению выпущенной в обращение массы денег в пропорции один к одному.

В условиях золотого стандарта государство устанавливает паритетную стоимость золота. Паритетная стоимость золота - это установленная государством цена золота в национальной валюте. Например, с 1933 г. до 60-х годов цена золота была 35 долл. за унцию. Соответственно, если установить золотое содержание национальной валюты, то различные валюты будут иметь фиксированное соотношение между собой.

Например, Россия приравняет стомость рубля к 1 г. золота, а ЕС – стоимость евро к 2 г. золота. Следовательно, 1 евро будет стоить 2 рубля.

Необходимо отметить принципиальное отличие механизмов приспособления валютного рынка при свободно плавающих и фиксированных курсах при золотом стандарте. Плавающий курс играет роль, аналогичную цене товара на любом рынке. Колебания спроса и предложения вызывают его изменения. Золотой стандарт ведет к изменениям во внутренней денежной массе разных стран. А это влияет на изменения цен, процентных ставок, реальных объемов национального производства и занятости.

Золотой стандарт - один из вариантов фиксированного валютного курса. Дело в том, что фиксация валютного курса на каком-то уровне возможна и без золотого паритета. Правительства могут официально зафиксировать курс рубля, например, на уровне 27 рублей за доллар.

Но основная проблема заключается в том, что фиксируя курс рубля к доллару, правительство не может зафиксировать спрос и предложение доллара. Поскольку спрос и предложение постоянно колеблются, правительство должно прямо или косвенно вмешиваться в дела валютного рынка для стабилизации валютного курса.

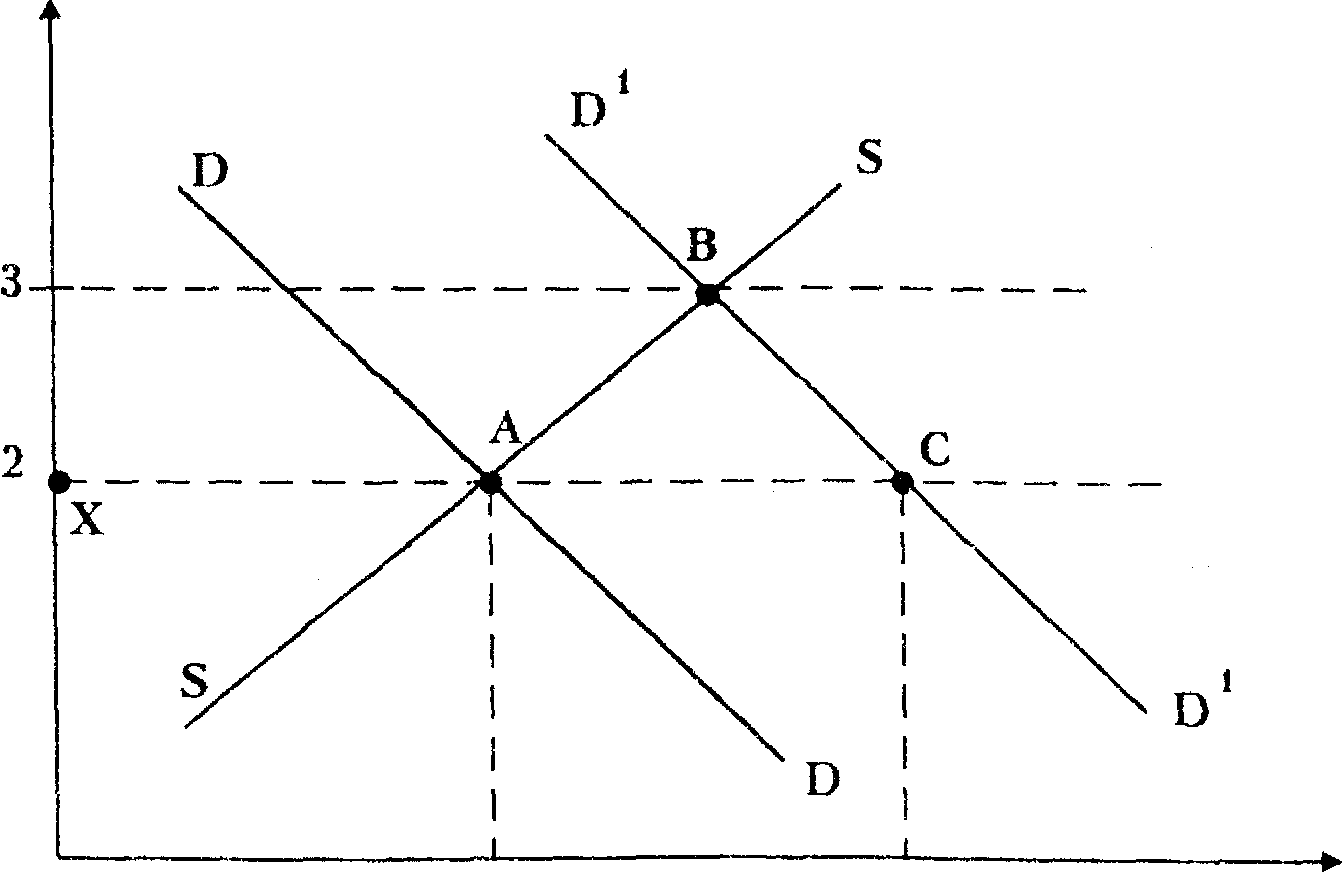

Рассмотрим рисунок 16. Предположим, что спрос России на евро поднялся с DD до D1 D1. Российское правительство поддерживает курс марки на уровне 2 рубля за евро (пример условный).

Рисунок . Корректировка в условиях фиксированных валютных курсов.

Цена одного евро в рублях.

Количество евро

Если спрос на евро вырос до уровня D1 D,1 это означает, что равновесие рынка должно быть на уровне 3 рубля за евро. Как российское правительство может компенсировать дефицит евро? Это можно сделать, изменив спрос или предложение, либо и то и другое таким образом, чтобы графики пересекались при курсе 2 рубля за евро. Для решения этой задачи есть несколько способов.

1. Использование резервов.

Наиболее приемлемый способ - манипулирование официальными резервами. Валютные резервы - запасы иностранной валюты, которыми владеют отдельные государства. Резервы образуются благодаря ситуации, когда был, например, избыток марок. И правительство России успело сделать "сбережения". То есть правительство России могло бы сдвинуть линию предложения евро SS вправо так, чтобы она пересекла D1 D1 в точке С (сохранив тем самым валютный курс 2 рубля=1 евро.).

В роли "мировых денег", или в качестве резервов обычно используется золото. Например, российское правительство может получить евро, продав Германии определенное количество золота.

2. Внешнеторговая политика.

Возможны меры прямого контроля торговых и финансовых потоков. В условиях дефицита евро Россия может пойти на поддержание валютного курса на уровне 2 рубля = 1 евро за счет ограничения импорта, что снижает спрос на евро. Одновременно поощряется экспорт (тем самым увеличивается предложение евро). Недостаток этих мер заключается в том, что они сокращают объем мировой торговли, деформируют ее структуру и торговые связи.

3. Валютный контроль.

Правительство России может попытаться справиться с проблемой дефицита евро, обязав продавать ему всю выручку в евро российских экспортеров. После этого правительство, в свою очередь, распределит или рационирует этот запас евро (ХА на рис.12) между различными российскими импортерами, которым требуются евро в количестве ХС. Таким способом правительство России ограничит импорт из Германии тем количеством евро, которое получено от российского экспорта. Поэтому спрос на евро в России в количестве АС окажется неудовлетворенным. Недостатки системы валютного контроля в том, что он нарушает сложившиеся на основе сравнительных преимуществ связи международной торговли. Кроме того, возникает дискриминация импортеров, злоупотребления в контролирующих органах. На почве распределения всегда расцветает коррупция. Следует также учитывать ущемление свободы потребительского выбора.

Следует отметить, что ныне золотой стандарт не применяется. Способы установления фиксированных валютных курсов – см. в "Ямайская валютная система".

Система целевых зон во многом развивает идеи фиксированных валютных курсов. Например, с 1993 г. в рамках Европейской валютной системы предел колебаний валютных курсов стран-членов по отношению к тогдашней европейской расчетной валюте ЭКЮ мог составлять ± 15%. Другой пример. В России, до кризиса в августе 1998 г. был установлен валютный коридор 5600 – 6200 (5руб. 60 коп. – 6 руб. 20 коп.) за доллар США. Пока курс находится в пределах валютного коридора, Центральный банк не предпринимает никаких мер, как только курс приблизился или пересек границу валютного коридора, Центральный банк, с помощью вышеуказанных мер, старается выправить положение и "загнать" валютный курс обратно в коридор.

Гибридные валютные курсы сочетают черты нескольких конкретных видов.

По учету инфляции различают:

Номинальный валютный курс – обменный курс валют, существующий на валютном рынке;

Реальный валютный курс – номинальный валютный курс, скорректированный с учетом инфляции.

Вопрос 3. Факторы, определяющие валютные курсы.

Для изучения этого вопроса необходимо:

Прочитать основной теоретический материал по вопросу в пособии "Мировая экономика", тема 4, § 3. Чтобы сразу перейти к теоретическому материалу, щелкните здесь.

Дополнительный материал Вы найдете в книгах:

- Международные экономические отношения: Учебник / Под ред. проф. А.И. Евдокимова. – М., 2006. – С. 302-305.

- Тэор Т.Р. Мировая экономика: Учебное пособие. – СПб., 2002. – С. 110-114.

При изучении вопроса выполните следующие инструкции:

Подумайте, какие причины могут вызвать долгосрочные тенденции изменений валютных курсов и их ежедневные колебания? Можно ли предвидеть колебания валютных курсов?

Обратите внимание, что все факторы, влияющие на валютные курсы, можно условно разделить на долгосрочные (структурные) и краткосрочные (конъюнктурные).

Теоретический материал по вопросу.

§ 3. Факторы, определяющие валютные курсы.

3.1. Структурные и конъюнктурные факторы.

В настоящее время невозможно анализировать валютные курсы без изучения национальных денежных рынков. Колебания валютных курсов, девальвации и ревальвации (при фиксированных валютных курсах) в конечном счете являются результатом изменения соотношения между национальными денежными единицами. "Иностранная валюта" - это вся денежная масса иностранного государства, а не только рабочие остатки банков в иностранной валюте.

Поэтому относительное состояние денежных масс различных стран влияет на валютные курсы.

За границей, как и на национальном рынке, стоимость валюты тем меньше, чем больше ее находится в обращении. Например, гиперинфляция денежного предложения в Израиле, латиноамериканских странах - Аргентине, Бразилии, Боливии (в недавнем прошлом) дает ключ к пониманию причин их резкого обесценения.

Как известно, спрос на деньги тесно увязан с уровнем производства ВВП. Желающий купить часть ВВП, созданного в Великобритании, предпочтет иметь на руках фунты стерлингов независимо от страны проживания. То есть спрос на фунты стерлингов есть спрос на право покупки части ВВП Великобритании. Этот спрос должен быть пропорционален ВВП данной страны независимо от места происхождения спроса. Однако для понимания природы валютного курса недостаточно просто указать на связь уровня ВВП и спроса на валюту. Главная задача заключается в выявлении связи между различными валютами. Очевидно, что эта связь просматривается прежде всего в сфере международной торговли и ценообразования.

Следует, прежде всего, подразделить факторы, влияющие на валютный курс на структурные и конъюнктурные.

Структурные факторы действуют на протяжении длительного периода времени. К ним относятся:

- конкурентоспособность товаров данной страны на мировом рынке и ее динамика;

- состояние платежного баланса страны;

- покупательная способность национальной валюты, ее динамика и темпы инфляции;

- разница процентных ставок стран;

- характер государственного регулирования валютного курса;

- степень открытости экономики.

Конъюнктурные факторы – действуют в краткосрочной перспективе. К ним относятся:

- состояние мировых валютных рынков;

- кризисы, войны, стихийные бедствия;

- прогнозы экономического развития;

- цикличной деловой активности страны.

Эти и другие факторы рассмотрены далее.

3.2. Паритет покупательной способности валют.

Обратимся к наиболее известной гипотезе, формулирующей первый фактор формирования валютных курсов: паритет покупательной способности валют.

Согласно данной теории, товары-субституты в международной торговле должны иметь во всех странах одинаковые цены, исчисленные в одной и той же валюте. Это должно проявляться в долгосрочном периоде, достаточном для приведения экономики в состояние равновесия после длительных потрясений. Предположение о том, что международная торговля сглаживает разницу в тенденциях движения цен основных товаров привело к гипотезе паритета покупательной способности. Эта теория связала цены в национальной валюте с валютными курсами. Теоретически такой паритет как соотношение национальных уровней цен в двух странах или группе стран существует. Его можно даже оценить количественно, сопоставив цены представительных массивов товаров и услуг в разных странах ("потребительские корзины").

Формула валютного курса согласно теории паритета покупательной способности следующая:

Z = Р / Р 1 ,

где Z - валютный курс иностранной валюты;

Р - уровень цен в рассматриваемой стране;

P 1 - уровень цен в стране иностранной валюты.

Например, предположим, цена "потребительской корзины" в США - 4000 долл., в Германии – 3200 евро. Тогда курс евро:

Z = 4000 долл. : 3200 евро = 1,25 долл.

В краткосрочном периоде (несколько лет) динамика внутренних цен и валютных курсов не соответствовали друг другу. Например, между 1974 г. и 1977 г. отношение потребительских цен в США/Великобритании (Р) снизилось на 30% из-за высоких темпов инфляции в Великобритании. Согласно теории следовало ожидать 30%-ного падения фунта. И он действительно упал на 32% - с 2,50 до 1,70 долл. Но с 1977 г. закон паритета покупательной способности не соответствовал ценовым тенденциям. Уровень ежегодной инфляции в Великобритании постоянно превышал на 2% инфляцию в США. Согласно теории, долларовая цена фунта должна была падать на 2% в год. Но с 1977 г. по 1980 г. фунт повысился на 40% (с 1,70 до 2,38 долл.). С 1980 по 1985 он упал на 54% (с 2,38 до 1,10 долл.) - значительно ниже уровня, рассчитанного по этой теории для 1985 г. (около 1,4 долл.) на базе 1973 г. Таким образом, для понимания причин формирования и колебаний валютных курсов теория паритета покупательной способности полезна в долгосрочном аспекте. Для объяснения краткосрочных тенденций необходимо принимать во внимание и ряд других факторов.

3.3. Изменение реального дохода.

Предположим, что в силу определнных обстоятельств, реальный доход в США увеличился на 10% больше, чем это произошло бы в обычных условиях. Например, были обнаружены новые нефтяные и газовые месторождения на Севере Аляски и началась их активная разработка. Дополнительные продажи нефти и газа стимулировали бы новый спрос на доллары. Согласно количественной теории денег, 10%-ный рост национального дохода страны в результате новых продаж товаров ведет к 10%-ному росту спроса на доллары для совершения сделок. На рис. 17 показано изменение спроса на доллары на валютном рынке (цифры условные).

Рисунок . Сдвиги в спросе на деньги.

Валютный курс, рублей за долл.

На графике спрос на доллары повысился с 100 до 110 от общего объема рублевой массы в точке В. Но этот спрос не может быть удовлетворен, поскольку денежная масса США по-прежнему составляет 100 единиц. В результате возникает ажиотаж вокруг долларов.

Стоимость доллара растет с 27 до 30 рублей в точке С. Повышение валютного курса приблизительно равно увеличению реального дохода.

Но национальный доход не является независимой составляющей, которая может сама по себе меняться. То, что влияет на национальный доход, влияет и на валютный курс. В примере с месторождениями нефти и газа реальный национальный доход возрос из-за фактора, лежащего на стороне п р е д л о ж е н и я. Но допустим, что реальный национальный доход США вырос в результате дополнительных расходов правительства или изменения совокупного с п р о с а. Такого рода изменения могут не повлиять на курс доллара. Более того курс доллара может снизиться, если американские потребители будут покупать больше иностранных товаров. Наращивание импорта может привести к обесценению национальной валюты, так как вырастет спрос на иностранную валюту.