Международная валютная система и валютные отношения

Тема. Международная валютная система и валютные отношения.

Вопросы темы:

- Национальная, мировая и региональные валютные системы.

- Валютный курс и факторы, влияющие на его формирование.

- Роль золота в международных валютных отношениях.

- Национальная, мировая и региональные валютные системы.

Валютная система – государственно-правовая форма организации и регулирования валютных отношений, закрепленная национальным законодательством или межгосударственными соглашениями.

Задачи валютной системы:

- эффективное опосредование платежей за экспорт и импорт товаров и других видов деятельности в отношениях между отдельными странами.

- создание благоприятных условий для развития производства

- содействие расширению и ограничению интенсивности международных денежных отношений

- перелив экономических ресурсов из одной страны в другую, чем расширяется ограничивается степень национальной экономической самостоятельности.

- могут перемещаться экономические функции (безработица, инфляция).

Национальная валютная система - форма организации валютных отношений в стране, определяемой национальным законодательством.

Исторически вначале возникли национальные валютные системы, закрепленные национальным законодательством с учетом норм международного права. Национальная валютная система является составной частью денежной системы страны, хотя она относительно самостоятельна и выходит за национальные границы. Ее особенности определяются степенью развития и состоянием экономики и внешнеэкономических связей страны.

Национальная валютная система неразрывно связана с мировой валютной системой - формой организации международных валютных отношений, закрепленной межгосударственными соглашениями. Хотя мировая валютная система преследует глобальные, мирохозяйственные цели и имеет особый механизм функционирования и регулирования, она тесно связана с национальными валютными системами. Эта связь осуществляется через национальные банки, обслуживающие внешнеэкономическую деятельность, и проявляется в межгосударственном валютном регулировании и координации валютной политики ведущих стран. Взаимная связь национальных и мировой валютных систем не означает их тождества, поскольку различны их задачи, условия функционирования и регулирования, влияние на экономику отдельных стран и мировое хозяйство. Связь и различие национальных и мировой валютных систем проявляются в их элементах.

Основные элементы национальной валютной системы:

1. Национальная валюта.

2. Условия конвертируемости национальной валюты.

3. Паритет национальной валюты.

4. Режим курса национальной валюты.

5. Наличие или отсутствие валютных ограничений, валютный контроль.

6. Национальное регулирование международной валютной ликвидности страны.

7. Регламентация использования международных кредитных средств обращения.

8. Регламентация международных расчетов страны.

9. Режим национального валютного рынка и рынка золота.

10. Национальные органы, управляющие и регулирующие валютные отношения страны.

Мировая валютная система (МВС) является исторически сложившейся формой организации международных денежных отношений, закрепленной межгосударственными договоренностями. Ее возникновение и последующая эволюция отражают объективное развитие процессов интернационализации капитала, требующих адекватных условий в международной денежной сфере.

МВС представляет собой совокупность способов, инструментов и межгосударственных органов, с помощью которых осуществляется платежно-расчетный оборот в рамках мирового хозяйства.

Мирохозяйственные связи немыслимы без налаженной системы валютных отношений, под которыми мы понимаем экономические отношения связанные с функционированием мировых денег. Валютные отношения обслуживают различные виды хозяйственных связей (внешняя торговля, вывоз капитала, предоставление займов, научный обмен, туризм и пр.).

В настоящее время мировая валютная система представляет собой набор правил и законов, которые контролируют деятельность центральных эмиссионных банков. Цель подобных правил и законов состоит в организации процессов международного предпринимательства таким образом, чтобы все его участники получали максимально возможную выгоду. Для реализации этой цели мировая валютная система должна обеспечить стабильный фундамент для долгосрочного планирования международных отношений, уменьшая либо вообще ликвидируя разного рода валютные ограничения и протекционистские меры со стороны стран и правительств отдельных стран. На практике эти требования достаточно труднодостижимые. Для мировой валютной системы характерны нестабильность и постоянный поиск новых организационных форм, методов и инструментов регулирования.

Мировая валютная система базируется на функциональных формах мировых денег. Мировыми являются деньги, которые обслуживают международные отношения (экономические, политические, культурные).

Основные элементы мировой валютной системы:

1. Резервные валюты, международные счетные валютные единицы.

2. Условия взаимной конвертируемости валют.

3. Унифицированный режим валютных паритетов.

4. Регламентация режимов валютных курсов.

5. Межгосударственное регулирование валютных ограничений.

6. Межгосударственное регулирование международной валютной ликвидности.

7. Унификация правил использования международных кредитных средств обращения.

8. Унификация основных форм международных расчетов.

9. Режим мировых валютных рынков и рынков золота.

10. Международные организации, осуществляющие межгосударственное валютное регулирование.

В своем развитии мировая валютная система прошла несколько этапов.

В течение длительного исторического периода в качестве мировых денег выступало золото. Официально золотомонетный стандарт для определения курсов национальных валют был введен в 1867 году на Парижской конференции. В соответствии с решениями, принятыми на этой конференции, золото признавалось в качестве единственной формы мировых денег.

Основными принципами Парижской валютной системы стали:

- определение стоимости валюты весом ее золотого эквивалента;

- конвертируемость валюты в золото внутри и за пределами страны – эмитента;

- свободный обмен золотых слитков на монеты, свободный экспорт и импорт золота;

- регулирование внешней задолженности через процентные ставки.

Золото являлось резервным и валютным средством, все валюты свободно конвертировались в золото, а в роли главного эмитента выступали центральные банки государств. Курсы валют соотносились по их золотому содержанию.

В этот период валютные курсы свободно колебались в пределах золотых точек. Различали золотые точки вывоза и ввоза валют. Золотая точка вывоза – это курс национальной валюты, при котором выгоднее расчеты в золоте. Золотая точка ввоза – это валютный курс, при котором выгоднее конвертировать валюту в золото и ввезти его в страну. Золотые точки соответствовали паритету покупательной способности валют, скорректированному на величину транспортных и страховых расходов, связанных с перемещением золота

Существование золотого стандарта обеспечивало длительное равновесие платежных балансов государств.

Однако золото постепенно превращалось в дополнительные деньги. Изменялась структура денежной массы в обращении. К началу ХХ века банкноты и депозиты составляли около 90%, а доля золота уменьшилась до 10%. Резко сократилось золотое обеспечение денежной массы в обращении. В конце ХIХ – начале ХХ века золото частично заменялось в расчетах английским фунтом стерлингов. Он был самой устойчивой валютой накануне первой мировой войны. Английский фунт стерлингов использовался в качестве резервной валюты и составлял в резервах центральных банков ведущих государств до 20%.

Сильнейшая дестабилизация международных финансов началась в период первой мировой войны. Увеличилась эмиссия европейских национальных валют и была приостановлена их конвертация в золото. В результате перестал действовать золотомонетный стандарт.

Попытки вернуться к довоенному золотомонетному стандарту победителей Первой мировой войны — Великобритании и Франции оказались невозможными. Основная причина — несоответствие золотых запасов наличию бумажных денег, находящихся в обращении. В связи с этим было установлено, что бумажные деньги можно обменивать на золото, но только в слитках, минимальный вес которых составлял 12,5 кг, что соответствовало сумме в 1700 ф.ст. (стоимость роскошного Роллс-Ройса). Таким образом, миллионы мелких потенциальных предъявителей прав на золото из запасов были отсечены.

Начиная с 20-ых годов ХХ века, лидером в мировой валютной системе становятся США, Международные финансы приобретают новое качество.

Официальный отказ от золотомонетного стандарта и переход к золотовалютному, или золотодевизному стандарту был зафиксирован 1922 году на Генуэзской конференции.

Золотодевизный стандарт был основан на золоте и ведущих валютах, конвертируемых в золото. Это означало, что отдельные валюты (около 30) стали рассматриваться как эквиваленты золота и составлять основу валютных резервов центральных банков. К их числу относились американский доллар и английский фунт стерлингов. Платежные средства, предназначенные для международных расчетов, стали называть девизами.

В результате великой депрессии 30-ых гг. ХХ в. практически все страны отказались от конвертации валют в золото. В период до второй мировой войны золото служило резервным и платежным средством, а валютные курсы все время колебались

Серьезным испытанием для мировой валютной системы стала вторая мировая война. В годы войны мировые финансовые потоки претерпели серьезные изменения. Произошло очередное глобальное перераспределение капиталов и золотовалютных резервов.

В 1944 г. состоялась Бреттон-Вудская конференция, в которой приняли участие 44 государства. Соглашение, подписанное странами-участницами в Бреттон-Вудсе, на многие годы определило принципы и порядок функционирования мировой валютной системы и закрепило лидирующую роль США в международной финансовой системе.

Бреттон-Вудская валютная система основывалась на долларе США и золоте. Ее характеризовали следующие основные черты:

- все страны фиксировали паритеты своих валют по отношению к доллару США. Доллар, наравне с золотом, выступал в роли базы для установления паритетов валют всех остальных стран-участниц. Отклонение от официально установленного курса допускалось первоначально в пределах ± 1%, затем ±2,5%;

- центральные банки и правительственные финансовые органы стран-участниц имели возможность обменять принадлежащие им доллары на американское золото по официальной твердой цене – 35 долларов за тройскую унцию;

- в мировом обороте в качестве резервных и платежных средств широко использовались две основные резервные валюты – доллар США и английский фунт стерлингов.

МВФ и МБРР, созданные на основе Бреттон-Вудских соглашений, предоставляли странам-участницам кредиты в иностранных валютах для финансирования дефицитов их платежных балансов.

Однако Бреттон-Вудские соглашения не смогли обеспечить стабилизацию валютных курсов стран-участниц. Дефицит торгового баланса США увеличивался. В конце 1960-ых – начале 1970-ых. произошло несколько девальваций доллара. Сохранение золотого паритета доллара США требовало все больше усилий со стороны центральных банков разных государств. То одна, то друга страна вынуждена была проводить девальвацию или ревальвацию своей валюты. Появилась потребность в международных средствах ликвидности, которые могли бы заменить золото из-за ограниченности его промышленной добычи и доллар США из-за колебаний его курса.

С 1 января 1970 г. был введен механизм СДР (специальных прав заимствования). Использовать СДР как наднациональную денежную единицу, могут только страны –участницы МВФ. СДР функционируют только на официальном уровне в межгосударственных расчетах через центральные банки и международные организации. СДР не имеют собственной стоимости и реального обеспечения.

Официально конвертируемость доллара США в золото была отменена в 1971 году, что означало фактический переход к долларовому стандарту. Ограниченная эмиссия СДР не позволяла рассматривать их в качестве конкурента доллару США при формировании валютных резервов.

Вследствие кризиса доллара США ряд стран (США, Великобритания, Япония, Канада, ФРГ, Франция и др.) подписали соглашение о переходе от фиксированных паритетов к плавающим валютным курсам. Однако распад Бреттон-Вудской системы продолжался. Огромный бюджетный дефицит США и активная экспансионистская политика привели к избытку долларов и необходимости массовой покупки их центральными банками других государств для соблюдения установленных пределов колебаний валютных курсов.

Официально конец существованию Бреттон-Вудской валютной системы был положен на Ямайской конференции (1976-1978 гг). Появилась так называемая Ямайская валютная система.

Ямайскими соглашениями предусматривались упразднение золотых паритетов валют, официальной цены золота, а также легализация плавающих валютных курсов. В качестве резервного инструмента и международного средства ликвидности был признан стандарт СДР. В резервных фондах МВФ СДР заменили золото и американский доллар. Произошла фактическая демонетизация золота, т.е. утрата золотом денежных функций.

Американский доллар, формально лишенный статуса резервной валюты в результате ямайских соглашений, фактически остался ведущим международным платежным и резервным средством

Постепенное укрепление экономических позиций стран Западной Европы и Японии привело к необходимости перехода от стандарта СДР (фактически долларового стандарта) к многовалютному стандарту на основе ведущих валют (марки ФРГ, японской йены, швейцарского франка и др.). Ныне роль марки и франки взял на себя евро.

Региональная валютная система - валютная система, регулирующая применение валют в определенном экономическом регионе.

Региональная валютная система — это форма организации валютных отношений ряда государств определенного региона, закрепленная в межгосударственных соглашениях и в создании межгосударственных финансово-кредитных институтов. Наиболее яркий пример валютной системы такого уровня — Европейская валютная система.

В марте 1979 года странами Европейского экономического сообщества (ныне Европейский Союз – ЕС) была создана Европейская валютная система (ЕВС).

Перед ЕВС были поставлены следующие цели: обеспечить достижение более высокой ступени экономической интеграции, создать зону европейской стабильности с собственной валютой в противовес Ямайской валютной системе, основанной фактически на долларовом стандарте, оградить Европейское экономическое сообщество от экспансии доллара.

ЕВС предусматривала:

- введение европейского валютного стандарта, выраженного в наднациональной денежной единице – ЭКЮ (европейская расчетная единица);

- создание Европейского фонда валютного сотрудничества (ЕФВС);

- объединение странами-участницами 20% золотовалютных резервов, ставших обеспечением ЭКЮ;

- переоценку золотого резерва европейских государств по рыночным ценам;

- установление плавающих курсов валют в форме “европейской валютной змеи”, что предполагало определение пределов взаимных колебаний курсов национальных валют (первоначально эти колебания не должны были превышать ± 2,25%, впоследствии, в середине 1990-ых, они достигли ± 15%);

Эмиссия новой наднациональной денежной единицы была возложена на ЕФВС. Условная стоимость ЭКЮ определялась на основе корзины валют. В формировании ЭКЮ участвовали 12 европейских государств. Удельный вес каждой валюты определялся по удельному весу каждого государства-участника в валовом национальном продукте ЕС, в торговле в рамках ЕС, а также вкладом в механизмы валютных интервенций. Самым весомым компонентом ЭКЮ (примерно - 1/3) являлась марка ФРГ. ЭКЮ выполняла функцию масштаба валютных курсов, платежного и резервного средства. ЭКЮ не была материализована, ее эмиссия проводилась путем записи на счетах.

ЕФВС в 1994 г. был преобразован в Европейский валютный институт (ЕВИ), главной целью которого стала подготовка к созданию европейской системы центральных банков и эмиссия банкнот в евро. В 1999 г. правоприемником ЕВИ стал Европейский центральный банк, эмитирующий в настоящее время новую денежную единицу евро.

С 1 января 1999 г. страны Европейского экономического союза (ЭВС) ввели единую валюту – евро. Условная расчетная единица ЭКЮ была упразднена. Все ссылки на ЭКЮ в экономических и юридических документах заменяются ссылками на евро, а средства в ЭКЮ пересчитывается в евро. Ввод новой денежной единицы в обращение осуществлялся в два этапа: сначала евро используется в безналичном обороте (1999 – 2001 гг.), а затем (с 1 января 2002 г. по 1 июля 2002 г.) евро полностью заменяет национальные валюты стран-участниц во всех сферах наличного и безналичного обращения.

В настоящее время формирование валютных курсов не унифицировано. В международных финансах используются следующие системы валютных курсов:

- установление курса валюты по отношению к валюте основной страны – партнера по внешней торговле;

- привязка валюты к СДР или евро;

- колебание курсов в зависимости от совокупности показателей;

- различные режимы плавания валютного курса;

- режим независимого плавания.

Тем не менее, каждая страна берет на себя обязательства по соблюдению ряда принципов, установленных МВФ, для поддержания мировой валютной системы. Например, отказ от административного регулирования валютных курсов и проведения валютных интервенций для устранения краткосрочных колебаний курса.

В настоящее время предпринимается еще несколько попыток создания коллективных валют.

Разговоры о скором появлении единой валюты Персидского залива (халиджи) появились в 2003 г. Тогда члены совета привязали свои валюты к курсу доллара в качестве первого шага к унификации валютно-финансовой политики в заливе. Изначально планировалось, что все шесть стран-членов ССАГПЗ введут единую валюту в 2010 г., но в 2006 г. от единой валюты отказался Оман, а в 2009 г. его примеру последовали ОАЭ. В итоге из-за недостаточной гармонизации национальных финансовых систем и нескоординированных антикризисных мер, дату ввода единой валюты пришлось отложить до 2015 г.

Чтобы добиться стабильности и роста, страны Совета сотрудничества арабских государств Персидского залива планируют ввести к 2015 году единую валюту. В июне 2009 г. четыре страны-члена Совета сотрудничества арабских государств Персидского залива (ССАГПЗ) - Саудовская Аравия, Бахрейн, Кувейт и Катар - подписали соглашение о единой валюте. Документ предусматривает создание валютного совета, который будет контролировать соблюдение соглашения, в том числе, положения о создании Центрального банка Персидского залива. Ранее от создания единой валюты отказались два участника Совета сотрудничества арабских государств Персидского залива (ССАГПЗ) - Оман и Объединенные Арабские Эмираты. Вопреки ожиданиям финансовый регулятор валютного союза стран Залива решено расположить в Эр-Рияде.

В Кувейт-Сити на ежегодной конференции Фонда арабской мысли, в которой принимают участие предприниматели, ученые и политики, рассматривался проект, предполагающий создание Центрального независимого банка (по примеру ЕЦБ). Кроме того, изучались перспективы введения в арабских странах единой валюты по примеру евро. Пока неизвестно, когда валюта начнет циркулировать, но на 2015 г. запланировано открытие общего рынка стран Персидского залива, и не исключено, что именно с этого момента будет введена в оборот и новая арабская валюта.

Вначале валюта будет циркулировать в шести странах Залива: Саудовской Аравии, Кувейте, Бахрейне, Катаре, ОАЭ и Омане. Ожидается, что арабская валюта будет способствовать стабильности, устранению расходов в ходе товарообмена, развитию торговли между странами. Пока еще слишком рано говорить о том, что валюта будет ходить во всех 22 арабских странах. Они давно обсуждают вопрос о единой валюте, но между этими странами слишком много различий.

В марте 2010 г. четыре страны Совета сотрудничества арабских государств Персидского залива (ССАГПЗ) сделали еще один шаг на пути к созданию единой валюте залива. Саудовская Аравия, Бахрейн, Кувейт и Катар запустили валютный совет и избрали его председателя.

Предполагается, что данный совет будет контролировать соблюдение соглашения о создании единой валюты, в том числе положения о создании Центрального банка Персидского залива.

Первым председателем валютного совета стал глава Центробанка Саудовской Аравии (Saudi Arabian Monetary Agency, SAMA) Мохаммед аль-Джассер. Его заместителем назначен глава ЦБ Бахрейна Рашид аль-Марадж.

В апреле 2009 г. страны-участницы Боливарианской инициативы для Америк (ALBA) на саммите этой организации в венесуэльском городе Кумана единогласно утвердили соглашение о введении условной единицы взаиморасчетов "сукре".

По словам президента Венесуэлы Уго Чавеса, сукре изначально "будет обращаться в виде виртуальной валюты, однако в будущем планируется переход к полноценной валюте, что позволит уйти от навязанной диктатуры доллара". Чавес также призвал страны-участницы встречи подключить к программам ALBA Парагвай, который может стать одним из центров индустриального и сельскохозяйственного развития региона.

Рауль Кастро согласен, что финансовые катаклизмы можно преодолеть только с помощью объединенных усилий. "Кризис порождает вызовы, масштаб которых сложно оценить, и у нас остается единственный выход - объединяться, чтобы преодолеть этот кризис - убежден кубинский лидер. - Решение, найденное в обход ООН, не может стать ответом, кризисы нельзя преодолеть техническими методами и увеличивая роль таких финансовых организаций, как Международный валютный фонд, который и способствовал нынешнему кризису".

Именно ALBA, по его словам, предоставляет странам-участницам возможность создать собственные экономические отношения.

ALBA создана по инициативе лидеров Кубы и Венесуэлы Фиделя Кастро и Уго Чавеса в 2004 г. в противовес американской инициативе свободной экономической зоны двух Америк. В ALBA входят Венесуэла и Куба (государства-основатели), Боливия, Никарагуа, Доминика, Гондурас, Эквадор, Сан-Висенте и Гранадины, Антитгуа и Барбудас. Союз открыт для других государств Латинской Америки и Карибского бассейна.

Название новой валюты имеет двойное значение.

Новая валюта, получившая название "сукре" в честь героя войны за независимость Латинской Америки Хосе Антонио Сукре, в первые годы своего существования останется виртуальной и будет использоваться для международных взаиморасчетов. Однако, по словам инициатора создания "сукре" президента Венесуэлы Уго Чавеса, впоследствии планируется сделать его полноценным.

Взаиморасчеты в "сукре" начнут производиться уже в 2010-11 гг. и должны, по идее создателей, помочь странам Латинской Америки помочь преодолеть последствия экономического кризиса.

Боливарианская валюта будет называться «сукре», что в переводе с испанского означает «единая система региональной компенсации». СУКРЕ (SUCRE) — аббревиатура. Расшифровывается так: единая система регионального возмещения (Sistema nico de Compensacin Regional, SUCRE). Лидер Боливарианской революции У. Чавес призвал товарищей из стран — сателлитов Венесуэлы отказаться от империалистических кредитов Межамериканского банка развития и создать собственный банк, валюта которого будет основана на идеях солидарности.

Сукре (если его введут) будет сильно походить на ЭКЮ, расчётную единицу Европейского союза, предшествовавшую евро. Но, в отличие от ЭКЮ, сукре — единица не только расчётная, но и политическая и антикапиталистическая. Введение сукре, объясняет Чавес, — это «революция парадигм». Новая региональная валюта — она не для удобства расчётов. О практических аспектах вообще речи пока нет. Главное — поднять знамя борьбы с тиранией доллара.

Своё имя революционная валюта получила также и в честь Антонио Хосе Франсиско де Сукре и Алькала, одного из лидеров борьбы за освобождение Латинской Америки от испанского владычества. Сукре был президентом Боливии, правда недолго, меньше двух лет. В его честь названа столица этой страны, один из департаментов Колумбии и один из штатов в Венесуэле. В Эквадоре так называлась национальная валюта в прошлом.

Будущая валютная интеграция, основу которой составят резервы банка ALBA, позволит защитить девять государств-членов от экономических кризисов и сделает независимыми от агрессивной политики, проводимой в жизнь такими финансовыми институтами как Международный Валютный Фонд и Всемирный Банк, а также ослабит диктат доллара.

Механизм ввода в действие системы региональных взаиморасчётов будет окончательно доработан в ближайшее время, когда заработают её четыре структурных направления: Региональный Валютный Совет; единая денежная единица, которая вначале будет использоваться в качестве виртуальной валюты, а затем станет реальной; Центральная компенсационная палата и Фонд резервов и региональной компенсации.

СУКРЕ будет регулировать операции купли-продажи между правительствами и в ближайшем будущем будет иметь хождение в качестве реальной денежной единицы, как в своё время произошло с евро.

Предстоит определить области применения СУКРЕ во внешнеторговых операциях между странами, а также его обменный курс по отношению к национальной валюте каждой страны.

Система расчётов будет применяться главным образом в соответствии с Договором о Торговле между народами, принятого в рамках ALBA. Поддержка денежной единицы СУКРЕ будет производиться внесением наличных денежных средств (в соответствующих национальных валютах стран-участниц) в Банк ALBA.

При использовании СУКРЕ для совершения крупных сделок между странами-участницами, использование доллара будет ограничено, что будет способствовать увеличению товарооборота в регионе и даст сильный толчок экономическому росту в странах ALBA.

Типы валютных блоков.

Валютные блоки, группировки государств, создававшиеся для обеспечения валютно-экономической гегемонии страны, возглавлявшей данный блок путём прикрепления валют стран-участниц к её валюте.

Валютные блоки возникли в ходе мирового экономического кризиса 1929—33 гг. в связи с обострением валютной войны между империалистическими странами. Основными валютными блоками были стерлинговый, долларовый и золотой.

Стерлинговый блок возник после отмены золотого стандарта в Великобритании (1931 г.). В его состав входили страны Британской империи (кроме доминионов Канада и Ньюфаундленд, а также территории Гонконг) и ряд государств, тесно связанных экономически с Великобританией (Египет, Ирак и Португалия). Позднее к этому блоку присоединились Швеция, Норвегия, Дания, Финляндия, Япония (де-факто), а затем Германия и Иран (всего в блок входила 21 страна, не считая Японии). Курс валют стран, входивших в блок, ставился в зависимость от фунта стерлингов, а по отношению к доллару и другим валютам устанавливался в соответствии с курсом фунта к доллару; расчёты между участниками стерлингового блока велись главным образом в фунтах стерлингов, их валютные резервы хранились в Банке Англии и служили как для взаимных расчётов, так и для расчётов со странами, не участвующими в блоке.

Долларовый блок был создан в 1933 г. после отмены золотого стандарта в США. В состав его вошли Канада и латиноамериканские страны. Члены долларового блока поддерживали определённое соотношение между своей валютой и долларом США; валютный контроль при международных расчётах с иностранными государствами не осуществлялся. Большая часть валютных резервов стран-участниц хранилась на долларовых счетах в банках США, через которые осуществлялись их международные расчёты.

В июне 1933 г. группа стран, ещё придерживавшихся золотого стандарта (Франция, Бельгия, Голландия, Швейцария, а затем Италия и Польша), образовала золотой блок. Этот блок просуществовал недолго. В период депрессии, последовавшей за кризисом 1929—33 гг., страны-участницы отменили золотой стандарт и ввели валютные ограничения. В 1936 г. блок окончательно распался.

Перед 2-й мировой войной 1939—45 гг. и во время неё Германия и Япония пытались создать свои валютные блоки, в которые были бы включены оккупированные ими страны.

Во время и после 2-й мировой войны на базе довоенных валютных блоков образовались валютные зоны.

Валютные зоны - валютные группировки государств, оформившиеся во время и после 2-й мировой войны на базе довоенных валютных блоков, возглавляемые той или иной капиталистической державой и проводящие согласованную политику в области международных валютных отношений. Объединение различных по уровню экономического развития государств в валютную группировку обусловлено тесными экономическими связями и в определённой мере политической зависимостью от страны-гегемона. Страны валютной зоны связаны с этой страной одним валютно-финансовым режимом и одинаковой в основном системой валютных ограничений.

Основными признаками, характеризующими валютную зону являются: поддержание всеми участниками твёрдого курса своих валют по отношению к валюте страны-гегемона; изменение курсов своих национальных валют по отношению к др. валютам только с согласия страны-гегемона; хранение в банках этой страны большей части национальных валютных резервов; поддержание единообразной системы валютного контроля; сосредоточение внешних расчётов стран-участниц в банках страны, возглавляющей валютную зону.

Монополии страны-гегемона получают свободный доступ на внутренние рынки и к источникам сырья стран — участниц валютной зоны. Внешняя торговля этих стран также подчинена интересам страны-гегемона, что приводит к неэквивалентному обмену в их торговых отношениях, особенно с развивающимися странами и колониями. Наличие валютной зоны облегчает экспорт капиталов из страны, возглавляющей зону в др. страны этой зоны, а их золотые и валютные резервы, сосредоточенные в банках страны-гегемона, используются ею в интересах своих монополий.

Наибольшее значение в послевоенное время имели стерлинговая и долларовая зоны, а также зона евро.

Стерлинговая зона — возглавляемая Великобританией валютная группировка капиталистических государств, денежная система и внешние расчёты которых ориентируются на английский фунт стерлингов. Сложилась на базе так называемого стерлингового блока в начале 2-й мировой войны, после введения в Великобритании валютного контроля, Состав стран — участниц стерлинговой зоны за время её существования подвергался изменениям. В послевоенный период из неё вышли Египет (ОАР), Ирак, Израиль, Судан, Бирма. Эта валютная зона объединяла значительное число стран и территорий. В разные годы в неё входили: в Европе — Великобритания, Ирландия, Исландия, Гибралтар, Мальта; в Азии — Бахрейн, Сянган (Гонконг), Договорный Оман, Индия, Иордания, Катар, Кипр, Кувейт, Малайзия, Народная Республика Южного Йемена (Аден), Оман, Пакистан, Сикким, Сингапур, Цейлон; в Америке — Антигуа, Барбадос, Гайана, Гондурас Британский, Тринидад и Тобаго, Ямайка; в Африке — Ботсвана, Гамбия, Гана, Замбия, Кения, Лесото, Ливия, Малави, Нигерия, Свазиленд, Сьерра-Леоне, Танзания, Уганда, Юго-Западная Африка, Южно-Африканская Республика; в Австралии и Океании — Австралия, Новая Гвинея и Папуа, Новая Зеландия, Самоа Западное. Кроме того, в стерлинговую зону и до сих пор входят многочисленные островные владения Великобритании в различных частях света. Стерлинговая зона — крупнейшая из современных валютных группировок.

Различные по уровню экономического развития государства стерлинговой зоны образуют более или менее единую валютную группировку, что определяется главным образом тесными экономическими связями с Великобританией, сложившимися ещё в период существования английской колониальной империи. Известное значение имеют также традиционные методы осуществления международных расчётов стран-участниц через лондонский финансовый центр. Существование стерлинговой зоны обеспечивает серьёзные экономические выгоды Великобритании, поскольку страны-участницы являются крупными источниками разнообразного сырья и рынками сбыта английских товаров. Стерлинговая зона — важнейшая сфера экспорта английского капитала. Наличие стерлинговой зоны явилось одной из причин отказа Великобритании от вхождения в зону евро.

Система валютного контроля, установленная в стерлинговой зоне, обеспечивает свободу валютного оборота внутри зоны при одновременном сохранении контроля над сделками с внешним миром. Великобритания пользуется преимущественным доступом к материальным и финансовым ресурсам зоны через валютное лицензирование и контингентирование, а также через системы различных валютных счетов с разными режимами совершения валютных операций. Ресурсами «долларового пула» (централизованный золотовалютный резерв стран стерлинговой зоны, хранимый в Лондоне) также распоряжается Великобритания, так как они концентрируются в Валютном уравнительном фонде английского казначейства, а стерлинговые авуары, образующиеся в результате экспорта товаров и услуг и постоянно находящиеся на счетах английских банков, фактически превращаются в вынужденный кредит Великобритании, который никогда ею не погашается.

Юридически стерлинговая зона не имеет централизованного руководящего органа, и её деятельность осуществляется формально автономными валютными органами каждого участника на основании «традиционной коммерческой практики» и «джентльменских соглашений». Однако рекомендации английского казначейства и его агента — Банка Англии — играют важную роль в валютной политике зоны в целом. Координируют валютную политику стран-участниц также периодически созываемые конференции министров финансов соответствующих стран.

В послевоенные годы в связи с окончательным распадом британской колониальной империи происходит ослабление английского влияния в странах стерлинговой зоны. Большинство участников зоны — политически самостоятельные государства (в её составе более 30 суверенных государств).

Долларовая зона — валютная группировка капиталистических стран, главным образом Северной, Центральной и Южной Америки, денежная система и внешние расчёты которых ориентируются на доллар США, занимая по отношению к нему подчинённое положение. Зона образовалась в начале 2-й мировой войны на базе долларового блока. Она не имеет официальной юридической основы в виде межгосударственных соглашений, однако валютное законодательство многих капиталистических государств рассматривает её как вполне определенную валютную группировку с устойчивым составом. Помимо США, в состав зоны в разные годы входили: Боливия, Венесуэла, Гаити, Гватемала, Гондурас, Доминиканская Республика, Канада, Колумбия, Коста-Рика, Мексика, Никарагуа, Панама, Сальвадор, Экуадор, а также Либерия, Филиппины, американское владение Пуэрто-Рико и бывшие японские острова в Тихом океане, находящиеся под контролем США.

В долларовой зоне господствует американский капитал. США потребляют значительную часть сырьевых ресурсов стран-участниц и выступают главным поставщиком готовых изделий в эти страны. Внешняя торговля стран долларовой зоны ориентируется в основном на американский рынок. США владеют также основной массой капиталов, вложенных в экономику стран — участниц зоны, что используется США для политического давления на эти страны.

Механизм валютных зон позволяет странам-гегемонам удерживать свои позиции в колониальных владениях и в развивающихся странах — участницах зоны.

Валютная ликвидность - способность страны или группы стран своевременно рассчитываться по внешним долгам. Валютная ликвидность характеризуется соотношением между валютными резервами и суммой внешней задолженности. Для оценки валютной ликвидности используются специальные коэффициенты, представляющие собой соотношение показателей валютных активов и обязательств по международным платежам.

Международная валютная ликвидность - способность страны (или группы стран) обеспечивать своевременное погашение своих международных обязательств приемлемыми для кредитора платежными средствами.

С точки зрения всемирного хозяйства международная валютная ликвидность означает совокупность источников финансирования и кредитования мирового платежного оборота и зависит от обеспеченности мировой валютной системы международными резервными активами, необходимыми для ее нормального функционирования, с порядком их создания и регулирования.

Международная ликвидность выполняет три функции, являясь средством образования ликвидных резервов, средством международных платежей (в основном для покрытия дефицита платежного баланса) и средством валютной интервенции. Международная ликвидность характеризует состояние внешней платежеспособности отдельных стран или регионов (например, России и нефтедобывающих стран).

Основную часть международной валютной ликвидности составляют официальные золотовалютные резервы. К золотовалютным резервам относятся запасы золота в стандартных слитках, а также высоколиквидные иностранные активы в свободно конвертируемой валюте (валютные резервы). Кроме того, в золотовалютные резервы могут быть включены драгоценные металлы (платина и серебро), если они используются в международных своп операциях, заложены и под них получена валюта.

Высоколиквидные средства должны быть размешены в высоконадежных учреждениях с минимальным риском, т.е. в учреждениях, причисленных, согласно международным классификациям к учреждениям высшей категории надежности. Именно поэтому средства Минфина РФ на валютных счетах в коммерческих банках в РФ не относятся к разряду резервных средств, и Россия размещает часть средств на счетах центральных банков других стран, например центральных банков стран "Большой семёрки".

Структура международной валютной ликвидности включает в себя следующие компоненты:

- официальные валютные резервы стран;

- официальные золотые резервы;

- резервную позицию в МВФ (право страны-члена автоматически получить безусловный кредит в иностранной валюте в пределах 25% от ее квоты в МВФ);

- счета в СДР в МВФ.

Показателем МВЛ обычно служит отношение официальных золотовалютных резервов к сумме годового товарного импорта. Ценность этого показателя ограничена, так как он не учитывает все предстоящие платежи, в частности, по услугам, некоммерческим, а также финансовым операциям, связанным с международным движением капиталов и кредитов.

Ликвидные позиции страны-должника характеризуются показателем: золотовалютные резервы страны/долг.

Собственные резервы образуют безусловную ликвидность. Ею центральные банки распоряжаются без ограничений. Заемные же ресурсы составляют условную ликвидность. К их числу относятся кредиты иностранных центральных и частных банков, а также МВФ. Использование заемных ресурсов связано с выполнением определенных требований кредитора.

На конец июля 2010 г., по данным Bloomberg, на десять стран, располагающих самыми обширными международными резервами, приходится около 70% от их общемирового объема в 7,1 трлн. долл. В августе 2008 года, накануне банкротства инвестбанка Lehman Brothers и последовавшей за ним паники на мировых рынках, в резервах этих стран находилось 4,95 трлн. долл., после чего этот показатель начал сокращаться. Своего апогея этот процесс достиг в феврале, совпав с пиком кризиса, когда совокупный объем резервов снизился на 4,7%, до 4,72 трлн. долл., после чего они начали расти одновременно с началом ралли на фондовых рынках. На конец июня 2009 г. рост резервов в десяти ведущих странах достиг 8,2%, превысив их уровень до эскалации финансового кризиса на 3,1%.

По сравнению с показателями февраля 2009 года объем золотовалютных резервов (ЗВР) увеличился абсолютно у всех рассматриваемых стран: максимально - у Гонконга (+16,9%), Кореи (+15%) и Китая (+11,5%), а минимально - у Японии (+1%) и Германии (+3,14%). В России объем резервов по сравнению с уровнем февраля увеличился на 7,4%. Примечательно, что динамика резервов отдельных стран по сравнению с докризисными уровнями показывает существенные различия. Большинство стран продемонстрировало рост, который стал максимальным в Китае: его ЗВР превысили 2,13 трлн. долл. Однако Бразилии, Индии, Корее и России не удалось вернуться по этим показателям на уровни конца прошлого лета.

Максимальный спад (на 29,1%) наблюдается в России, резервы которой сократились почти на 170 млрд долл., с 582,2 млрд в конце августа до 412,6 млрд в конце июня. Наметившаяся тенденция к увеличению ЗВР в России и других развивающихся странах позволит обеспечить стабильность валютных курсов и сгладить перепады в потоках капитала, которые могут иметь место в течение этого и, возможно, следующего года.

В сентябре 2010 г. была раскрыта структура ЗВР КНР. Размер золотовалютных резервов Китая составляет 2,45 трлн долл. При этом, 65% всех золотовалютных резервов Китая номинировано в американских долларах, 26% - в евро, еще 5% - в фунтах стерлингов и еще 3% - в японской иене. Таким образом, сегодняшние показатели стали самой подробной информацией о состоянии золотовалютных резервов Китая за последние годы.

В китайском Центробанке уже прокомментировали опубликованные показатели. По словам представителей организации, удешевление резервной валюты (доллара) вызывает обеспокоенность в Пекине. Кроме того, в Центробанке отметили, что Китаю следует проводить более эффективную и гибкую макроэкономическую политику, чтобы способствовать использованию юаня на мировых рынках. "При этом Китай продолжит постепенное открытие внутренних финансовых рынков для зарубежных держателей юаня", - отметили в ЦБ Китая.

Стоит отметить, что общий объем национальных валютных резервов Китая и раньше оценивался в 2,5 трлн. долл., но его структура являлась государственной тайной. Предполагалось, что долларовые активы, преимущественно долгосрочные казначейские облигации и прочие долговые обязательства правительства США, составляли около 70%, оставшиеся 30% в неравной пропорции поделены между активами в европейской валюте и иенах, причем евро составляли большую часть.

Международные резервы РФ представляют собой высоколиквидные финансовые активы, находящиеся в распоряжении Банка России и правительства Российской Федерации по состоянию на отчетную дату.

Международные резервы складываются из активов в иностранной валюте, монетарного золота, специальных прав заимствования (SDR), резервной позиции в МВФ и других резервных активов.

Доля золота в международных резервах России выросла за 2009 год с 3,4 до 5,1%.

На 1 января 2010 года общий объем международных резервов составил $439,034 млрд, 1 января 2009 года — $427,080 млрд. По данным Банка России на 1 января 2010 года, стоимость золота в резервах составила $22,382 млрд. В начале 2009 года она составляла $14,533 млрд. Доля резервных активов, размещенных в иностранной валюте, уменьшилась за прошедший год на 4,5%, до 90,6%. Так, в начале 2009 года она составляла $406,205 млрд, 1 января этого года — $398,871 млрд. За январь—ноябрь 2009 г. физический объем золота в государственных золотовалютных резервах увеличился более чем на 20%, до 612,74 т.

Таблица 1.

Международные резервы России в 2009 г., (млн. долл. США)

|

Дата

|

Международные резервы, в том числе

|

|

|

резервные активы в иностранной валюте

|

SDR

|

Резервная позиция в МВФ

|

Золото

|

Другие резервные активы

|

|

01.01.2009

|

427080

|

406205

|

1051

|

14533

|

5289

|

|

01.02.2009

|

386894

|

346586

|

1018

|

15466

|

23823

|

|

01.03.2009

|

384074

|

341340

|

1004

|

15932

|

25797

|

|

01.04.2009

|

383889

|

333558

|

1187

|

15743

|

33398

|

|

01.05.2009

|

383905

|

338592

|

1189

|

15440

|

28681

|

|

01.06.2009

|

404171

|

353825

|

1539

|

16889

|

31915

|

Международные резервы России на 20 августа 2010 г. составили 475,2 миллиарда долларов (по состоянию на начало года объем золотовалютных резервов РФ составлял 439,45 млрд долл.).

Особое место в международной валютной ликвидности занимает золото. Оно используется как чрезвычайное средство покрытия международных обязательств путем продажи на рынке за необходимую иностранную валюту или передачи кредитору в качестве залога при получении иностранных займов. В последнее время наблюдается устойчивая тенденция к повышению валютного компонента в общей структуре международных ликвидных активов, при этом золото продолжает учитываться по фиксированной цене в 35 SDR за тройскую унцию, что значительно ниже рыночной цены.

При определении деноминации резервов центральные банки руководствуются следующим правилом: необходимо размещать валютные ресурсы в валюту, являющуюся резервной по отношению к национальной.

- Валютный курс и факторы, влияющие на его формирование.

Существует несколько подходов к классификации валютных курсов1.

Как и на любом рынке, на валютном рынке концентрируются спрос на валюту и ее предложение и формируется цена валюты как особого товара. Цена единицы иностранной валюты, выраженная в национальной валюте - это обменный (валютный) курс. Таким образом, валютный курс выражает соотношение между денежными организациями разных стран.

Существует несколько видов валютных курсов (по способу фиксации):

- свободно плавающие валютные курсы;

- управляемое плавание;

- фиксированные валютные курсы;

- целевые зоны ("валютные коридоры");

- гибридная система валютных курсов.

В международной банковской практике применяются прямая и обратная котировки. При этом в торговле валютой на межбанковском рынке котировка дается с точностью (за исключением отдельных валют) до четырех знаков после запятой. При прямой котировке определенная сумма иностранной валюты (как правило, 100 единиц) служит основанием для выражения величины соответствующей суммы национальной валюты. Например курс 72,5505 швейцарских франков за голландский гульден означает, что за 100 голландских гульденов дают 72,5505 швейцарских франков.

Обратная (косвенная) котировка применяется реже. Основой в этом случае служит твердая сумма национальной валюты. Косвенная котировка является величиной, обратной прямой котировке. Она типична почти исключительно для Великобритании. Косвенная котировка выглядит следующим образом: 1 ф.ст. за 1,5034 долл. США.

С середины 50-х г. курс национальных валют устанавливался, как правило, к доллару США. Это обусловлено тем, что более 50% объема мировой торговли фиксируется в долларах. Курсы национальных валют рассчитываются исходя из курса к доллару.

В целом система валютных курсов - это набор правил, посредством которых описывается роль Центрального банка на валютном рынке. Частными случаями систем являются жестко фиксированные валютные курсы и абсолютно гибкие валютные курсы, которые устанавливаются на валютных рынках без вмешательства Центрального банка.

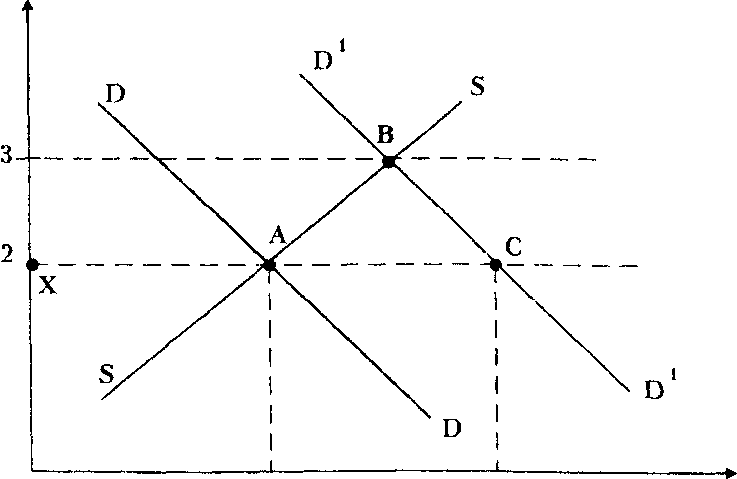

Предположим, что иностранная валюта используется только в сделках по экспорту или импорту товаров и услуг. Импортеры создают спрос на иностранную валюту. Экспорт, наоборот, представляет источник предложения иностранной валюты. На валютном рынке предложение иностранной валюты взаимодействует со спросом со стороны импорта. В результате устанавливается определенный валютный курс. На рис. 10 показан рынок иностранной валюты - доллара. На вертикальной оси откладываем валютный курс - рублевую цену единицы иностранной валюты (доллара). Чем выше валютный курс, тем больше рублей мы должны заплатить за доллар. Рост курса доллара на рисунке, следовательно, соответствует удешевлению рубля (удорожанию доллара). А движение вниз отражает удорожание рубля (удешевление доллара) (см. рисунок 1).

Рисунок 1. Рынок иностранной валюты.

Курс доллара, рублей за 1 доллар

На горизонтальной оси откладываем количество иностранной валюты (доллара). Предложение доллара - общая стоимость экспортных доходов, оцененная в рублях. Если российские экспортеры при определенном валютном курсе доллара зарабатывают 5 трлн. руб. иностранной валюты, то предложение долларов при этом валютном курсе будет оценено в 5 трлн.руб. Аналогичным образом спрос на доллары представляет собой общую стоимость импорта, оцененную в рублях. Таким образом, на горизонтальной оси мы показываем ценность доходов от экспорта в рублях и расходов на импорт.

Кривая Х показывает российские поступлении от экспорта, оцененные в рублях. Чем выше курс доллара, тем дешевле наш экспорт для иностранцев и тем выше их спрос. Предположим, что спрос иностранцев на российские товары эластичен. Следовательно, их рублевые расходы на российские товары растут при увеличении курса доллара. Поэтому кривая Х направлена вправо вверх. Российский спрос на импорт показан кривой М. Когда курс доллара падает (а рубля - растет), импорт становится дешевле для России. В результате растет величина спроса на доллары, что показывает кривая М. Равновесие рынка доллара достигается в точке А. Этой точке соответствует курс 27 рублей за доллар. При любом более высоком курсе доллара (например 30 рублей за доллар) наблюдается излишек предложения долларов. Курс доллара начинает падать. При более высоком валютном курсе, например, при 24 рубля за доллар спрос на доллары превышает их предложение. И курс доллара растет.

При построении кривой предложения Х предлагалось, что величина совокупного спроса иностранцев, а также внутренние и внешние цены остаются постоянными. Если цены постоянны, то удешевление рубля с 27 до 30 рублей за доллар ведет к относительному удешевлению российских товаров за границей. Поэтому спрос на российские товары и расходы на экспорт возрастут. Эту ситуацию можно проиллюстрировать на примере таблицы 46. В ней в качестве примера взят двигатель, производимый в России.

Этот двигатель стоит в России 27 тыс руб. Цена его в долларах равна цене в рублях, деленной на рублевую цену доллара:

Ц долл.=27 тыс руб./27 руб.=1000 долл. При росте курса доллара до 30 рублей двигатель будет стоить 900 долларов (Ц долл.=27 тыс. руб./30 руб.). Удешевление рубля делает отечественные двигатели дешевле. А следовательно, конкурентоспособнее по сравнению с иностранной продукцией. Это увеличивает спрос со стороны иностранцев на российские двигатели. Направленная вправо вверх кривая предложения Х показывает эту реакцию иностранного спроса на рост конкурентоспособности отечественных товаров в связи с ростом курса доллара.

Рост курса доллара ведет к сокращению расходов на импорт в связи с относительным удорожанием импортных товаров.

В режиме свободного плавания валютный курс является ценой, которая характеризует равновесие валютного рынка. Если, например, курс доллара растет, то возникает превышение доходов от экспорта над расходами на импорт.

В отличие от свободного плавания, управляемое плавание отличается тем, что, помимо спроса и предложения, на величину валютного курса большое влияние оказывает политика Центрального банка.

Наиболее характерным примером фиксированных валютных курсов является "золотой стандарт". Существуют три основных правила золотого стандарта:

1) государство фиксирует цену золота, а следовательно, ценность своей валюты в золотом выражении;

2) государство поддерживает конвертируемость национальной валюты в золото;

3) государство придерживается политики золотого обеспечения, или стопроцентного покрытия. Это означает, что у государства есть запасы золота, по крайней мере равные по стоимости выпущенному в обращение количеству денег.

Таким образом, идея стопроцентного покрытия является основополагающим элементом денежной системы, основанной на золотом стандарте.

В условиях золотого стандарта государство устанавливает паритетную стоимость золота - цену золота в национальной валюте. Например, с 1933 г. до 60-х гг. цена золота была 35 долл. за унцию. Соответственно, если установить золотое содержание национальной валюты, то различные валюты будут иметь фиксированное соотношение между собой. Например, Россия приравняет стоимость рубля к 1 г. золота, а ЕС – стоимость евро к 2 г. золота. Следовательно, 1 евро будет стоить 2 рубля.

Золотой стандарт – всего лишь один из вариантов фиксированного валютного курса, который сегодня не применяется. Дело в том, что фиксация валютного курса на каком-то уровне возможна и без золотого паритета. Правительства могут официально зафиксировать курс рубля, например, на уровне 27 рублей за доллар.

Основная проблема заключается в том, что фиксируя курс рубля к доллару, правительство не может зафиксировать спрос и предложение доллара. Поскольку спрос и предложение постоянно колеблются, правительство должно прямо или косвенно вмешиваться в дела валютного рынка для стабилизации валютного курса.

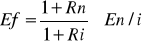

Рассмотрим рисунок 16. Предположим, что спрос России на евро поднялся с DD до D1 D1. Российское правительство поддерживает курс евро на уровне 2 рубля за евро (пример условный).

Рисунок 2. Корректировка в условиях фиксированных валютных курсов.

Цена одного евро в рублях.

Количество евро

Если спрос на евро вырос до уровня D1 D,1 это означает, что равновесие рынка должно быть на уровне 3 рубля за евро. Как российское правительство может компенсировать дефицит евро? Это можно сделать, изменив спрос или предложение, либо и то и другое таким образом, чтобы графики пересекались при курсе 2 рубля за евро. Для решения этой задачи есть несколько способов.

1. Использование резервов.

Наиболее приемлемый способ - манипулирование официальными резервами. Валютные резервы - запасы иностранной валюты, которыми владеют отдельные государства. Резервы образуются благодаря ситуации, когда был, например, избыток марок. И правительство России успело сделать "сбережения". То есть правительство России могло бы сдвинуть линию предложения евро SS вправо так, чтобы она пересекла D1 D1 в точке С (сохранив тем самым валютный курс 2 рубля=1 евро.).

В роли "мировых денег", или в качестве резервов обычно используется золото. Например, российское правительство может получить евро, продав Германии определенное количество золота.

2. Внешнеторговая политика.

Возможны меры прямого контроля торговых и финансовых потоков. В условиях дефицита евро Россия может пойти на поддержание валютного курса на уровне 2 рубля = 1 евро за счет ограничения импорта, что снижает спрос на евро. Одновременно поощряется экспорт (тем самым увеличивается предложение евро). Недостаток этих мер заключается в том, что они сокращают объем мировой торговли, деформируют ее структуру и торговые связи.

3. Валютный контроль.

Правительство России может попытаться справиться с проблемой дефицита евро, обязав продавать ему всю выручку в евро российских экспортеров. После этого правительство, в свою очередь, распределит или рационирует этот запас евро (ХА на рисунке) между различными российскими импортерами, которым требуются евро в количестве ХС. Таким способом правительство России ограничит импорт из Германии тем количеством евро, которое получено от российского экспорта. Поэтому спрос на евро в России в количестве АС окажется неудовлетворенным. Недостатки системы валютного контроля в том, что он нарушает сложившиеся на основе сравнительных преимуществ связи международной торговли. Кроме того, возникает дискриминация импортеров, злоупотребления в контролирующих органах. На почве распределения всегда расцветает коррупция. Следует также учитывать ущемление свободы потребительского выбора.

Следует отметить, что ныне золотой стандарт не применяется. Способы установления фиксированных валютных курсов – см. в "Ямайская валютная система".

Система целевых зон во многом развивает идеи фиксированных валютных курсов. Например, с 1993 г. в рамках Европейской валютной системы предел колебаний валютных курсов стран-членов по отношению к тогдашней европейской расчетной валюте ЭКЮ мог составлять ± 15%. Другой пример. В России, до кризиса в августе 1998 г. был установлен валютный коридор 5600 – 6200 (5руб. 60 коп. – 6 руб. 20 коп.) за доллар США. Пока курс находится в пределах валютного коридора, Центральный банк не предпринимает никаких мер, как только курс приблизился или пересек границу валютного коридора, Центральный банк, с помощью вышеуказанных мер, старается выправить положение и "загнать" валютный курс обратно в коридор.

Гибридные валютные курсы сочетают черты нескольких конкретных видов.

По учету инфляции различают:

Номинальный валютный курс – обменный курс валют, существующий на валютном рынке;

Реальный валютный курс – номинальный валютный курс, скорректированный с учетом инфляции.

§ 3. Факторы, определяющие валютные курсы.2

3.1. Структурные и конъюнктурные факторы.

В настоящее время невозможно анализировать валютные курсы без изучения национальных денежных рынков. Колебания валютных курсов, девальвации и ревальвации (при фиксированных валютных курсах) в конечном счете являются результатом изменения соотношения между национальными денежными единицами. Поэтому относительное состояние денежных масс различных стран влияет на валютные курсы.

За границей, как и на национальном рынке, стоимость валюты тем меньше, чем больше ее находится в обращении. Например, гиперинфляция денежного предложения в Израиле, латиноамериканских странах - Аргентине, Бразилии, Боливии (в недавнем прошлом) дает ключ к пониманию причин их резкого обесценения.

Как известно, спрос на деньги тесно увязан с уровнем производства ВВП. Желающий купить часть ВВП, созданного в Великобритании, предпочтет иметь на руках фунты стерлингов независимо от страны проживания. То есть спрос на фунты стерлингов есть спрос на право покупки части ВВП Великобритании. Этот спрос должен быть пропорционален ВВП данной страны независимо от места происхождения спроса. Однако для понимания природы валютного курса недостаточно просто указать на связь уровня ВВП и спроса на валюту. Главная задача заключается в выявлении связи между различными валютами. Очевидно, что эта связь просматривается прежде всего в сфере международной торговли и ценообразования.

Следует, прежде всего, подразделить факторы, влияющие на валютный курс на структурные и конъюнктурные.

Структурные факторы действуют на протяжении длительного периода времени. К ним относятся:

- конкурентоспособность товаров данной страны на мировом рынке и ее динамика;

- состояние платежного баланса страны;

- покупательная способность национальной валюты, ее динамика и темпы инфляции;

- разница процентных ставок стран;

- характер государственного регулирования валютного курса;

- степень открытости экономики.

Конъюнктурные факторы – действуют в краткосрочной перспективе. К ним относятся:

- состояние мировых валютных рынков;

- кризисы, войны, стихийные бедствия;

- прогнозы экономического развития;

- цикличной деловой активности страны.

Эти и другие факторы рассмотрены далее.

3.2. Паритет покупательной способности валют.

Обратимся к наиболее известной гипотезе, формулирующей первый фактор формирования валютных курсов: паритет покупательной способности валют.

Согласно данной теории, товары-субституты в международной торговле должны иметь во всех странах одинаковые цены, исчисленные в одной и той же валюте. Это должно проявляться в долгосрочном периоде, достаточном для приведения экономики в состояние равновесия после длительных потрясений. Предположение о том, что международная торговля сглаживает разницу в тенденциях движения цен основных товаров привело к гипотезе паритета покупательной способности. Эта теория связала цены в национальной валюте с валютными курсами. Теоретически такой паритет как соотношение национальных уровней цен в двух странах или группе стран существует. Его можно даже оценить количественно, сопоставив цены представительных массивов товаров и услуг в разных странах ("потребительские корзины").

Формула валютного курса согласно теории паритета покупательной способности следующая:

где Z - валютный курс иностранной валюты;

Р - уровень цен в рассматриваемой стране;

P 1 - уровень цен в стране иностранной валюты.

Например, предположим, цена "потребительской корзины" в США - 4000 долл., в Германии – 3200 евро. Тогда курс евро:

Z = 4000 долл. : 3200 евро = 1,25 долл.

Для понимания причин формирования и колебаний валютных курсов теория паритета покупательной способности полезна в долгосрочном аспекте. Для объяснения краткосрочных тенденций необходимо принимать во внимание и ряд других факторов.

3.3. Изменение реального дохода.

Предположим, что в силу определнных обстоятельств, реальный доход в США увеличился на 10% больше, чем это произошло бы в обычных условиях. Например, были обнаружены новые нефтяные и газовые месторождения на Севере Аляски и началась их активная разработка. Дополнительные продажи нефти и газа стимулировали бы новый спрос на доллары. Согласно количественной теории денег, 10%-ный рост национального дохода страны в результате новых продаж товаров ведет к 10%-ному росту спроса на доллары для совершения сделок.

Но национальный доход не является независимой составляющей, которая может сама по себе меняться. То, что влияет на национальный доход, влияет и на валютный курс. В примере с месторождениями нефти и газа реальный национальный доход возрос из-за фактора, лежащего на стороне п р е д л о ж е н и я. Но допустим, что реальный национальный доход США вырос в результате дополнительных расходов правительства или изменения совокупного с п р о с а. Такого рода изменения могут не повлиять на курс доллара. Более того курс доллара может снизиться, если американские потребители будут покупать больше иностранных товаров. Наращивание импорта может привести к обесценению национальной валюты, так как вырастет спрос на иностранную валюту.

3.4. Изменения в потребительских предпочтениях.

Изменения потребительских предпочтений могут изменить спрос пли предложение иностранной валюты, а, следовательно, и валютные курсы. Например, если японские телевизоры становятся более привлекательными для американских покупателей, то они, покупая больше телевизоров, поставят больше долларов на валютные рынки. И курс доллара снизится (йены, соответственно, возрастет). Наоборот, если американские товары станут более популярны в Японии, курс доллара по отношению к йене возрастет.

3.5. Различия процентных ставок.

Валютные курсы весьма чувствительны к изменениям процентных ставок. Ставки по депозитам. Более высокие ставки, например, в США по сравнению с Германией, при прочих равных условиях, делают доллар более привлекательным для инвесторов, желающих поместить свои активы на долларовый депозит. На валютном рынке возрастает спрос на доллары и курс доллара повышается. При понижении процентных ставок в США, наоборот, возникает тенденция к понижению курса доллара.

Анализируя влияние процентных ставок на валютный курс необходимо учитывать, что данная закономерность справедлива для реального, а не номинального уровня процента.

где Rr - реальный уровень процента;

RN - номинальный уровень процента;

Р - процентное изменение цен.

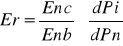

Важным представляется и расчет ожидаемого курса валюты, исходя из величины процентных ставок по депозитам. Формула ожидаемого валютного курса может быть представлена в следующем виде:

где Ef - ожидаемый курс национальной валюты;

Rn – процентная ставка по депозитам в национальной валюте;

Ri – процентная ставка по депозитам в иностранной валюте;

En/i – текущий курс национальной валюты по отношению к иностранной.

Например, текущий курс рубля по отношению к евро составляет 34 руб/евро. Процентная ставка по депозитам составляет в рублях 12%, в евро – 5%. Каков может быть ожидаемый курс рубля через год? Ответ – 36,6 руб./евро. Зная ожидаемый курс, можно определить, в какой валюте выгоднее всего держать депозиты.

Ставки по кредитам. Их влияние обратно. Чем дороже кредит в стране, тем меньше национальных и иностранных инвесторов, желающих его получить. Спрос на валюту снижается. Более того, те предприниматели, которые взяли дорогой кредит, повышают себестоимость продукции, что ведет к росту цен и еще большему падению спроса на эту валюту.

Увеличение реальных процентных ставок, как показано выше, т.е. номинальных, но скорректированных на темп инфляции, делает при прочих равных спрос на данную валюту высоким, более прибыльным.

Учет влияния процентных ставок в стране осуществляется с помощью международного эффекта Фишера - экономической теории, по которой ожидаемое изменение текущего курса обмена между двумя валютами приблизительно равно разности между процентными ставками, действующими в данное время в двух странах.

Рассчитывается как: E = (i1 - i2)/(1+i2) (i1 - i2)

Где: E - изменение (в %) курса обмена;

i1 - процентная ставка в стране А;

i2 - процентная ставка в стране B.

3.6. Ожидания, связанные с будущими изменениями валютных курсов.

Предположим, что экономика США:

а) станет расти быстрее, чем японская;

б) столкнется с более высокой инфляцией, чем Япония;

в) будет иметь более низкие реальные процентные ставки, чем Япония.

Эти прогнозы позволяют ожидать, что в будущем курс доллара снизится, а курс йены возрастет. Следовательно, держатели долларов попытаются перевести их в йены. Это повысит спрос на йены и понизит курс доллара.

3.7. Изменения денежной массы в стране.

Замедление темпов роста денежной массы в стране означает относительное сокращение предложения национальной валюты на валютных рынках (например, денежная масса в долларах в США снизилась). В результате курс доллара должен повысится, причем в долгосрочном периоде, допустим 10%-ное снижение денежной массы должно привести к 10%-ному росту курса данной валюты.

3.8. Торговый баланс страны.

Пассивный торговый баланс показывает, что страна больше покупает за границей, чем продает. Следовательно, на валютном рынке со стороны участников торговых операций растет предложение национальной валюты н растет спрос на иностранную. А это ведет к падению курса национальной валюты. При активном торговом балансе страна обеспечивает приток иностранной валюты.

Растущее предложение иностранной валюты по сравнению с национальной ведет к росту курса национальной валюты.

Весьма существенно, что колебания валютных курсов влияют на эффективность экспорта и импорта. Падение курса национальной валюты делает более выгодным экспорт и менее выгодным импорт. И наоборот: рост курса национальной валюты снижает эффективность экспорта, но делает более выгодным импорт.

Пример: При падении курса рубля за месяц с 27 руб. до 30 руб. за доллар США (на 10%) российский экспортер нефти получит рублевую выручку на 10% больше, чем месяц назад. А импортер вынужден будет заплатить в рублях на 10% больше, чтобы купить доллары и рассчитаться за поставленные товары.

Таким образом, колебания валютных курсов, влияя на эффективность экспортно-импортных операций, ведут к изменениям состояния торгового баланса страны: падение курса и национальной валюты способствует возникновению активного торгового баланса, рост курса национальной валюты - пассивного торгового баланса.

3.9. Темп инфляции.

Чем выше темп инфляции в стране, тем ниже курс ее национальной валюты. Покупательная способность валюты падает, снижается ее привлекательность. Данная тенденция хорошо прослеживается в средне– и долгосрочном плане. Зависимость валютного курса от темпа инфляции особенно велика у стран с большим объемом международного обмена капиталом, товарами, услугами. Это объясняется тем, что наиболее тесная связь между динамикой валютных курсов и относительным темпом инфляции прослеживается, прежде всего, при расчете курса на базе экспортных цен.

Учет инфляции осуществляется разными способами. Одна из формул позволяет связать рост цен с разностью процентных ставок:

где dPn – процентное изменение национальных цен;

dPi – процентное изменение цен в иностранной валюте;

Rn – процентная ставка по депозитам в национальной валюте;

Ri – процентная ставка по депозитам в иностранной валюте.

Данное выражение, известное как эффект Фишера, показывает, что разность процентных ставок по депозитам в национальной валюте и в иностранной валюте равняется разности темпов инфляции, ожидаемых для соответствующего периода времени внутри страны и за рубежом. Будущий обменный курс может быть определен как через процентные ставки, так и через темпы инфляции.

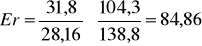

Для того, чтобы понять степень недооцененности или переоцененности национальной валюты, можно использовать формулу:

где Er – реальный курс национальной валюты;

Enc – текущий номинальный курс национальной валюты;

Enb – номинальный курс национальной валюты базового года;

dPi – темпы роста цен в стране иностранной валюты;

dPn – темпы роста национальных цен.

Так, например, в 2001 – 2003 гг. рост цен в России составил 138,8% (2000 г. – 100%), номинальный курс доллара вырос с 28,16 в 2001 г. до 31,8 в 2003 г. Рост цен в США составил 104,3% за тоже время.

Тогда  %

%

Иными словами, в реальном выражении рубль подорожал почти на 15%, т.е. за американскую потребительскую корзину можно было купить только 0,85 российской потребительской корзины.

3.10. Платежный баланс страны.

Он оказывает непосредственное влияние на величину валютного курса. Активный платежный баланс вызывает доверие к валюте, способствует росту ее курса, поскольку растет спрос на валюту со стороны иностранных должников. Пассивный платежный баланс, напротив, ведет к снижению курса национальной валюты, поскольку иностранные должники стремятся обменять ее на валюту третьих стран, более устойчивую. Масштабы влияния платежного баланса напрямую связаны со степенью открытости экономики. Чем выше доля экспорта в ВВП страны (экспортная квота), тем более эластичным является валютный курс по отношению к изменениям платежного баланса и наоборот.

3.11. Степень доверия к валюте на международных рынках.

Она определяется состоянием национальной экономики, политическим положением в стране, состоянием прав человека и т.п. Так, постоянное использование доллара США в международных расчетах вызывает постоянный спрос на него и поддерживает курс доллара даже в условиях падения его покупательной способности или пассивного сальдо платежного баланса США.

Российский валютный рынок в условиях свободной конвертируемости рубля.

Валютная политика России формируется с конца 1989 г. — начала 1990 г. Именно тогда начали проводить валютные аукционы и были заложены принципы, на базе которых в дальнейшем развивался российский валютный рынок. На первоначальном этапе при формировании валютного курса за основу были положены курсовые и ценовые соотношения по очень узкой корзине товаров потребительского импорта. Этот курс стали использовать не только для внешнеторговых, но и для капитальных операций, прежде всего при продаже промышленных активом.

С июля 1992 г. единый официальный курс рубля к доллару стал устанавливаться на основе межбанковских торгов на ММВБ. В условиях ухудшения экономического и валютно-финансового положения России курс рубля стал падать, а ЦБ РФ стал менять свою курсовую политику. В 1995 г. был введен «валютный коридор», т. е. были установлены пределы колебаний курса рубля к доллару, которые пересматривались в последующие годы в сторону снижения рубля к доллару. С 17 мая 1996 г. прекратилось установление официального курса рубля в форме привязки к курсу фиксинговых торгов на ММВБ. При ежедневном установлении официального курса рубля Банк России стал учитывать курс межбанковского валютного рынка и биржевой курс. 17 августа 1998 г. было объявлено о переходе к политике плавающего валютного курса.

В соответствии с Федеральным законом «О Центральном банке Российской Федерации (Банке России)» официальной денежной единицей (валютой) РФ является рубль — законное платежное средство, обязательное к приему по нарицательной стоимости на всей территории РФ.

Под валютой РФ понимается:

- находящиеся в обращении, а также изъятые или изымаем из обращения, но подлежащие обмену рубли в виде банковских билетов (банкнот) Центрального банка РФ и монеты:

- средства в рублях на счетах в банках и иных кредитных учреждениях в РФ;

- средства в рублях на счетах в банках и иных кредитных учреждениях за пределами РФ на основании соглашения, заключаемого Правительством РФ и Центральным банком РФ с ответствующими органами иностранного государства об использовании на территории данного государства российской валюты в качестве законного платежного средства.

Расчеты между резидентами осуществляются в валюте РФ без ограничений. Расчеты между резидентами и нерезидентами в валюте РФ осуществляются в порядке, устанавливаемом Банком России.

Порядок приобретения и использования в Российской Федерации валюты РФ нерезидентами устанавливается Банком России в соответствии с законами РФ.

Ввоз, вывоз и пересылка в Россию или из России валюты РФ и ценных бумаг, выраженных в валюте РФ, осуществляются резидентами и нерезидентами в порядке, устанавливаемом ЦБ РФ совместно с Минфином России и Государственным таможенным комитетом РФ.

Важным элементом валютной системы выступает валютный курс — цена денежной единицы одной страны, выраженная в денежных единицах других стран или в международных валютных единицах.

Основным принципом политики валютного курса является рыночное курсообразование с использованием режима плавающего курса рубля к иностранным валютам. В условиях меняющейся ситуации на мировых финансовых и товарных рынках этот режим способствует снижению возможного дестабилизирующего влияния внешних факторов на российскую экономику.

Политика валютного курса направлена на сглаживание курсовых колебаний и накопление золотовалютных резервов до уровня, учитывающего размеры предстоящих платежей по обслуживанию и погашению государственного внешнего долга.

При этом меры политики валютного курса направлены на достижение баланса интересов экспортеров и импортеров, укрепление доверия к национальной валюте, повышение привлекательности вложений в российские финансовые активы. Одновременно особое внимание уделяется мероприятиям, направленным на сокращение утечки капитала из страны.

Валютный курс позволяет соизмерить национальную российскую валюту (рубль) с иностранной валютой. Чем выше темпы инфляции в стране, тем ниже курс ее валюты.

Официальные курсы иностранных валют к российскому рублю устанавливает Банк России. Курсы основных валют, используемых при внешнеэкономических расчетах, и курс SDR к российскому рублю Банк России устанавливает каждый рабочий день не позднее 13 часов по московскому времени. Курсы прочих иностранных валют к российскому рублю Банк России устанавливает в предпоследний рабочий день каждого календарного месяца на основе официального курса доллара США к российскому рублю и котировок данных валют к доллару США.

После утверждения официальных курсов иностранных валют к российскому рублю информация о курсах направляется для распространения в средствах массовой информации.

Основным органом валютного регулирования в Российской Федерации является Банк России. Центральный банк РФ как орган валютного регулирования:

• проводит все виды валютных операций;

• определяет сферу и порядок обращения в РФ иностранной валюты и ценных бумаг в иностранной валюте;

• устанавливает правила проведения операций с валютой и ценными бумагами, правила выдачи лицензий банкам и иным кредитным учреждениям на осуществление валютных операций;

• устанавливает порядок покупки и продажи иностранной валюты и др.

Банк России регулирует деятельность валютных бирж, в том числе устанавливает порядок и условия осуществления валютными биржами их деятельности, выдает лицензии валютным биржам. В России создано 9 межбанковских валютных бирж, получивших лицензию Банка России. К ним относятся: Московская межбанковская валютная биржа (ММВБ); Санкт-Петербургская валютная биржа; Уральская региональная валютная биржа (г. Екатеринбург); Сибирская межбанковская валютная биржа (г. Новосибирск); Азиатско-Тихоокеанская межбанковская валютная биржа (г. Владивосток); Ростовская межбанковская валютная биржа (г. Ростов-на-Дону); Нижегородская валютно-фондовая биржа (г. Нижний Новгород); Самарская валютная межбанковская биржа; Краснодарская межбанковская валютная биржа.

Лидирующее место на валютном рынке занимает Московская межбанковская валютная биржа (ММВБ). В соответствии с уставом ММВБ имеет статус закрытого акционерного общества. На момент организации уставный капитал ММВБ составлял 249 млн. руб. Учредители ММВБ — юридические лица: ЗО ведущих банков (в том числе Банк России, Сбербанк РФ), две финансовые компании, Ассоциация российских банков и Правительство г. Москвы. Предмет деятельности ММВБ — организация и проведение операций на валютном рынке, обеспечение необходимых условий для осуществления регулярных операций на денежном рынке, развитие и организация торговли ценными бумагами, а также поддержание высокого профессионального уровня этих рынков.

Основными задачами ММВБ являются:

• проведение операций на валютном рынке и установление текущего рыночного курса рубля к иностранным валютам;

• организация обмена денежных средств предприятий в различных неконвертируемых валютах между собой и на свободно конвертируемые валюты по курсам, складывающимся на основе спроса и предложения;

• организационное и информационное обеспечение операций на денежном рынке;

• осуществление операций с ценными бумагами;

• разработка типовых договоров и контрактов для оформления операций на валютном и денежном рынках, а также на рынке ценных бумаг;

• организация и осуществление расчетов в иностранной валюте и в рублях по заключенным на бирже сделкам через Расчетную палату биржи;

• оказание консультационных, информационных и других видов услуг, необходимых акционерам и членам биржи;

• разработка, внедрение и распространение программных средств и автоматизированных комплексов для осуществления операций и расчетов на валютном и денежном рынках, а также на рынке ценных бумаг.

Высшим органом управления ММВБ является Общее собрание членов биржи. для решения основных вопросов развития деятельности ММВБ избирается Биржевой совет, в состав которого включаются представители Банка России, банковских и биржевых ассоциаций и союзов, научных организаций и др. В свою очередь, Биржевым советом создаются постоянные комиссии по основным направлениям деятельности ММВБ. Исполнительный орган ММВБ, осуществляющий текущую деятельность биржи, так же как и Правление во главе с президентом, назначается Общим собранием членов биржи.

Валютный контроль — деятельность государства, направленная на обеспечение валютного законодательства при осуществлении валютных операций.

Целью валютного контроля является обеспечение соблюдения валютного законодательства при осуществлении валютных операций.

Основные направления валютного контроля следующие: