Функции кредита и принципы кредитования

red0;;

Содержание:

1.Введение………………………………………………………………...4

.Основная часть…………………………………………………………6

2.1.Понятие кредит. Субъекты и объекты кредитных отношений…..6

2.2.Сущность кредита и его роль в экономике……………................11

2.3.Формы кредита……………………...……………………………..17

2.4.Организация кредитного процесса……………………………….24

2.5.Функции кредита и принципы кредитования……………………28

.Заключение……………………………………………………………34

4.Список литературы…………………………………………………...36

.Приложения…………………………………………………………...37

- Введение.

Кредит относится к числу важнейших категорий экономической науки. Его изучению посвящены произведения классиков марксизма, многочисленные работы советских и зарубежных экономистов. Однако эта тема актуальна, поскольку кредитные отношения в современных условиях достигли наибольшего развития. В настоящее время речь уже идет не о постоянном увеличении объемов денежных капиталов, предоставляемых в ссуду, но и о расширении субъектов кредитных отношений, а также растущем многообразии самих операций.

Наиболее характерные черты кредитной сферы - перенасыщение оборота платежных средств, утрата кредитом своего назначения. Произошли изменения в структуре кредитных вложений за последние годы. Доля кредитов, предоставляемых на восполнение недостатков бюджетных ресурсов, увеличилась, а удельный вес кредитов, предоставляемых народному хозяйству, снизился.

Все эти факты говорят о том, что необходимо уделять большое внимание проблеме кредита, так как экономическое состояние страны в значительной мере зависит от состояния кредитно-денежной системы. Поэтому необходимо учитывать опыт, накопленный развитыми странами в этой сфере. Необходимо проводить реформу всей кредитной системы (и не только), направленную на создание кредитных учреждений на акционерной основе, развитие в нашей стране новых форм кредитов, таких как потребительский, коммерческий, различные формы аренды, в частности лизинг. Это ускорит развитие экономики нашей страны, сделает ее более эффективной.

Говоря об этой теме, нельзя не упомянуть те проблемы, с которыми сталкивается наша экономика на переходном периоде к реальному рыночному механизму функционирования, что требует более радикальных преобразований в денежно-кредитной сфере. В настоящее время назрела необходимость в полной мере использовать экономические рычаги, присущие кредитной сфере, разработать и реализовать принципиально новые подходы к управлению денежным обращением страны.

Основное внимание в работе обращено анализу кредитования как системе взаимоотношений банка с заемщиками и выбору путей совершенствования организации кредитного процесса. А также значению кредита как организации кредитного процесса. А также значению кредита как экономической категории, какое он оказывает влияние на экономику страны в целом. Раскрываются различные теории кредита, возможности его влияния на движение капитала, принципы осуществления кредитного процесса, порядок заключения кредитного договора и т.д.

Цель работы: раскрыть сущность кредита, проанализировать закономерности развития кредита в Казахстане.

В связи с поставленной целью можно выделить задачи данной работы. Первое это раскрытие понятия кредит, формы, используемые во взаимоотношениях кредиторов с заемщиками; второе: раскрытие проблем, касающихся принципов кредита, его сущности и воздействия на экономику; третье: законы и функции, которые необходимо знать для совершения кредитного процесса. Это дает возможность наиболее успешно применять те ресурсы, которые дополнительно получают субъекты рынка в виде временно используемых стоимостей.

2. Основная часть.

.1 Понятие кредит. Субъекты и объекты кредитных отношений.

Кредит-это предоставление денежных средств или товаров (работ, услуг) на условиях последующего возврата этих денежных средств или оплаты предоставленных товаров (работ, услуг) в установленный срок, включая оплату процентов за их использование.

Таким образом, независимо от того, что предоставляется в кредит - деньги или товары, возврат предполагается исключительно в денежном эквиваленте.

Кредит является одной из основных финансовых категорий. Его значение в экономической и финансовой системе страны велико. Роль кредита проявляется в том, что с его помощью происходит перераспределение материальных ресурсов в интересах развития производства и реализации продукции при предоставлении и мобилизации средств физических и юридических лиц. Помимо этого кредит воздействует на непрерывность процессов производства и реализации продукции. Часто в хозяйственной деятельности организации не имеют достаточных средств для обеспечения ритмичной работы. Возможность привлечения кредитных ресурсов позволяет выполнять разработанные планы поставок. Таким образом, ссуды удовлетворяют временно возникающие несовпадения текущих денежных поступлений и расходов организаций. В конечном счете преодолеваются повторяющиеся задержки воспроизводственного процесса и обеспечиваются его бесперебойность и ускорение. В условиях сезонного производства роль кредита особенно важна.

Кредит способствует расширенному воспроизводству, поскольку кредитные ресурсы используются в качестве источника увеличения основных средств, капитальных затрат. В процессе модернизации производства или расширения бизнеса использование кредита как основного источника инвестиций позволяет заметно расширить возможности инвестирования. При этом хозяйствующий субъект, используя различные формы кредитов, а не выпуск облигаций, сохраняет свою независимость, поскольку право распоряжения имуществом остается у руководства субъекта. Кредит может использоваться для регулирования наличного и безналичного денежного оборота. Банковская система влияет на активность экономических субъектов. Это вызвано тем, что цена кредита напрямую воздействует на интенсивность инвестирования в экономике. Поэтому центральный банк путем регулирования резервной ставки для коммерческих банков может определять цену кредитных ресурсов, предоставляемых коммерческими банками хозяйствующим субъектам.

Значение кредита как экономической категории проявляется в конечных результатах его использования. Однако его существование в экономике служит результатом взаимодействия комплекса условий: 1) несовпадение во времени индивидуальных кругооборотов и оборотов производственных фондов отдельных товаропроизводителей. В силу специфики своего производства и условий снабжения в разные периоды организации имеют разную потребность в оборотных средствах. Фактически на практике складываются разные уровни потребности в оборотных средствах. Часто у организации не хватает собственных денежных средств, поэтому они вынуждены прибегать к кредитным ресурсам. 2) юридическая самостоятельность кредитора и заёмщика. Содержание данного условия состоит в экономической ответственности сторон в процессе реализации кредитных отношений. В рамках гражданского законодательства определены признаки хозяйственной самостоятельности. 3) заинтересованность кредитора и заёмщика в кредитных отношениях. Основным стимулом данной заинтересованности выступает процентная ставка. Её роль состоит в том, что она должна обеспечивать максимальную прибыль кредитору и давать возможность уплаты данных процентов без ущерба для заёмщика. Уровень процентной ставки зависит от множества факторов: масштабов производства, соотношения спроса и предложения на рынке кредитных ресурсов и т.д.

В целом существование кредита вызвано его объективной необходимостью как составной части финансовой системы страны.

Посредством кредита обеспечивается трансформация денежного капитала в ссудный капитал. Каждый хозяйствующий субъект обладает индивидуальным кругооборотом капитала. Непрерывность процесса деятельности требует, чтобы у них постоянно имелись денежные ресурсы, находящиеся на различных стадиях кругооборота. Так, для сферы материального производства –в производственной стадии кругооборота, товарной и денежной, а для сферы обращения –товарной и денежной. Индивидуальная организация производственного процесса хозяйствующих субъектов создаёт условие для современного высвобождения средств и потребности в них. Но в отдельных случаях этих средств может оказаться недостаточно для осуществления инвестиций в реконструкцию и модернизацию производства. В связи с этим у них возникает потребность в кредите. Потребность в дополнительных денежных средствах может возникнуть также из-за недостаточности фактических запасов оборотных средств и нарушения в ритмичности поступления денежной выручки от реализации продукции и оказанных услуг и иных платежей.

Для того, чтобы возможность кредита стала реальностью, нужны определённые условия, по крайней мере два:

- кредит становится необходимым в том случае, если происходит совпадение интересов и заёмщика;

- участники кредитной сделки –кредитор и заёмщик –должны выступать как юридически самостоятельные субъекты, материально гарантирующие выполнение обязательств, вытекающих из экономических связей.

Для того чтобы кредитная сделка состоялась, требуется, чтобы её участники взаимно проявили интерес к кредиту, обладающему определенными качествами. Этот интерес не есть нечто субъективное, регулируемое в конечном счете волей участников производственных отношений. На практике, например, предприятие как субъект кредита в силу кругооборота средств может испытывать потребность в привлечении дополнительных ресурсов в целях обеспечения непрерывности производства.

Однако потребность в дополнительных ресурсах у заёмщика не есть абсолютно обязательный фактор, обуславливающий выдачу кредита кредитором.

Банки как коллективные кредиторы обязаны проанализировать возможности выдачи ссуды заёмщику, определить его реальную кредитоспособность в соответствии с требованиями возврата средств и содержанием кредитного договора.

Кредитный договор –письменное соглашение между коммерческим банком и ссудозаёмщиком, согласно которому банк обязуется предоставить заёмщику кредит в оговорённой сумме на условиях срочности, возвратности и платности, а заёмщик обязуется использовать полученную ссуду по назначению и возвратить в установленный срок с уплатой оговоренных процентов.

Форма кредитного договора письменная. Как правило, это единственный документ, подписываемый двумя сторонами.

Экономическая и социальная сторона кредита взаимосвязаны. Из истории кредита можно привести многочисленные примеры, когда акцент на потребности заёмщика в ущерб интересам кредитора в конечном итоге приводил к задержке и даже потере возврата ссуд. Стремление кредитора заработать на заёмщике, поглотить не только прибавочный, но и необходимый продукт приводило к разрушению экономики, фактическому свёртыванию данной формы кредитных отношений. Так, можно предположить , что кредит –это:

- взаимоотношения между кредитором и заёмщиком;

- возвратное движение стоимости;

- движение ссудного капитала;

- предоставление настоящих денег взамен будущих и др.

Преимущество этих и других определений состоит в том, что каждое из них охватывает ту или иную сторону сущности кредита. Недостаток заключается в том, что каждое из них в известной степени является ограниченным, не выражает всей сущности, поэтому не может претендовать на исчерпывающую полноту. Было бы неправильным делать акцент на одном из этих качеств в ущерб другим глубинным качествам кредитных отношений.

Определение кредитных отношений как денежных исключает другие не денежные формы кредита. Кредит как экономическая категория выражает свою суть независимо от того, в какой форме он выступает. Распоряжение ресурсами свойственно не только кредитным отношениям –распоряжаться можно и собственными средствами предприятий, а также финансами.

Кредитные отношения возникают между субъектами экономики. Как и любые виды отношений, кредитные отношения предполагают наличие субъектов и объектов отношений. Под субъектом кредитной сделки понимается участник конкретных экономических отношений по поводу предоставления ссуды (кредитор, заемщик, посредник, гарант). Субъектами кредитной сделки могут быть как физические, так и юридические лица, резиденты и нерезиденты.

Кредитор –это сторона в кредитных отношениях, которая предоставляет в ссуду деньги или товары на заранее оговоренный срок и на определенных кредитным договором условиях.

Заемщик –это другая сторона кредитных отношений, получатель ссуды, который дает гарантию своевременного возвращения ссуженных средств кредитора.

Многообразие субъектов экономики отражается на составе кредитных отношений. В зависимости от того, кто является субъектом кредитования, выделяют следующие формы кредита: 1) государственный –государство предоставляет кредит на конкретный срок и на определённых условиях; 2) хозяйственный(коммерческий) –в кредитные отношения вступают поставщик и покупатель; 3)гражданский(личный) –непосредственными участниками кредитной сделки являются физические лица; 4) международный –одним из участников кредитных отношений выступает зарубежный субъект; 5) банковский –предоставляется коммерческими банками разных типов и видов.

Под объектом кредитных отношений понимается в узком смысле вещь, под которую выдаётся ссуда или ради которой совершается сделка. В широком смысле объект –это не только вещь, но и материальный процесс в целом, который вызывает потребность в кредите и ради которого заключается кредитная сделка.

Кредитные отношения возникают между различными субъектами. Значение кредита одинаково высоко как для кредитора, так и для заемщика, поскольку кредитные отношения позволяют им решать поставленные задачи своей деятельности. В финансовой системе страны объективно сформировались различные виды кредитов, различающихся по множеству параметров. Их упорядочение посредством классификации делает возможным более глубокое их понимание. В частности, одной из прикладных задач классификации кредитов является разработка эффективной политики формирования кредитного портфеля.

Выделяют следующие группы кредитов: 1) по срокам оплаты ссуды –краткосрочные (до 6-ти месяцев), среднесрочные (от 6-ти месяцев до года), долгосрочные (более года); 2) отраслевой направленности –в промышленность, строительство, на транспорт, в торговлю и т.д. 3) обеспеченности –прямые (ссуды выдают под конкретные товарно-материальные ценности), косвенные (предоставляются на покрытие кассового разрыва в платежном обороте), необеспеченные; 4) платности за использование –платные (заемщик платит процент), бесплатные (заемщик лишь возвращает долг без оплаты процента).

В мировой практике используются и другие критерии классификации видов кредита (например, кредит для юридических и физических лиц).

Итак, для чего же товаропроизводители, продавцы и покупатели берут кредит в условиях, когда им недостает собственных средств? Видимо, прежде всего для того, чтобы обеспечить непрерывное функционирование своего производства (товарооборота). Такую задачу, однако, выполняет не только кредит, но и, к примеру, привлечение дополнительного капитала в форме расширения круга акционеров, капитал которых позволяет преодолеть затруднения в платежах и даже расширить производство. Обеспечение непрерывности кругооборота средств, следовательно, не является специфическим назначением только кредита, оно свойственно и другим формам капитала.

Специфика назначения кредита состоит в увеличении и ускорении движения капитала. У заемщика появляется вероятность за счет дополнительного привлечения кредита увеличить масштабы функционирующего капитала, обеспечить не только непрерывность, но и ускорение воспроизводственного процесса. Кредитор, превращая свой свободный бездействующий капитал в работающий капитал, имеет возможность в полной мере не только сохранить непрерывность функционирования ресурсов как капитала, но и увеличить массу возрастающей стоимости, а также ускорить ее движение.

2.2 Сущность кредита и его роль в рыночной экономике.

Кредит относят к числу важнейших категорий экономической науки. Он активно изучается всеми ее разделами. Такой интерес к кредиту и кредитным отношениям продиктован уникальной ролью, которую играет это экономическое явление не только в хозяйственном обороте, национальной и международной экономике, но и в жизни общества в целом.

Кредит в переводе с латинского «creditum» означает «долг», «ссуда». Кроме того, он связан с иным близким по значению термином –credo, т.е. «верю». Соответственно, в кредите можно видеть долговое обязательство, напрямую связанное с доверием одного человека, передавшего другому определенную ценность или деньги. Кредит и кредитные отношения возникают из сделок, в которых одна сторона (кредитор) предоставляет другой стороне (заемщику) какую-либо ценность в обмен на обещание заемщика вернуть его или его эквивалент в будущем. Однако одного доверия при осуществлении кредитования, конечно, недостаточно.

Объективная необходимость кредита вытекает из особенностей расширенного воспроизводства, осуществляемого в натуральной и денежной формах. Он предполагает постоянную смену форм капитала, в ходе которой денежная форма собственности переходит в товарную, товарная –в производственную, производственная –в товарную, и товарная вновь в денежную.

Необходимость кредита проявляется и в том, что на его основе осуществляется эмиссия денег как платежных средств. Образно выражаясь можно сказать, что по существу кредит —отец всех денег, эмиссия —их мать. Любая эмиссия —наличная или безналичная —результат кредитной операции. Прирост эмиссии —это в то же время и прирост ресурсов ссудного фонда. Разумеется, данный ресурс должен строго ограничиваться потребностями нормального денежного оборота с учетом действия закона денежного обращения. В первой половине XIX в. в английской буржуазной политической экономии возникло научное направление, получившее название “Банковская школа”. Сторонники его пытались доказать нецелесообразность ограничения банковской эмиссии, поскольку, размеры банкнотного обращения регулирует сам рынок.

Они утверждали, что банкноты выпускаются банками в порядке кредитования и регулярно возвращаются при погашении кредита, поэтому их избыточная эмиссия невозможна. “Банковская школа” выражала прогрессивные взгляды, добиваясь свободного развития кредита, который мог способствовать эластичности системы банкнотного обращения, необходимого для развития промышленности и торговли. Разумеется, в теоретических взглядах представителей “Банковской школы” просматривалась существенная недооценка опасности избыточной эмиссии платежных средств. Сама по себе кредитная эмиссия банкнот не несет ограничений для избыточной эмиссии, которую государства охотно могут использовать для покрытия бюджетного дефицита. Кредитный характер эмиссии вовсе не исключает возможности излишнего выпуска банкнот, особенно в условиях демонетаризации денежной системы.

Сущность кредита выступает в его трех функциях:

) распределения на возвратной основе денежных средств (распределительная функция);

) создания кредитных средств обращения и замещения наличных денег (эмиссионная функция);

) осуществления контроля за эффективностью деятельности экономических субъектов (контрольная функция).

Роль кредита в экономике может иметь как количественное, так и качественное выражение. Зачастую для того чтобы охарактеризовать значимость кредита, используются абсолютные и относительные показатели его применения в экономике. Среди них показатели размера кредитных вложений (сумма ссудной задолженности и выдачи кредита) в целом и в разрезе отраслей народного хозяйства, а также по заёмщикам. В качестве показателей роли кредита довольно часто фигурируют его удельный вес как источника формирования оборотного и основного капитала, оборачиваемость ссуд, отношение размера кредита к ВВП и др.

Роль кредита можно рассматривать не только с позиции того, какового его предназначение для воспроизводства в целом, но и для отдельных его фаз производства, распределения, обмена и потребления. Кредит может быть использован в фазе только обмена или только потребления. В этом случае на каждой отдельной фазе применения кредита происходит ускорение движения массы возрастающей стоимости. Ускорение за счет кредита свойственно каждой фазе воспроизводства.

Кредит обладает двигательной силой. Кредит, основанный на материальном производстве, придает ему движение, дает возможность материальным ценностям совершать кругооборот. В силу ряда объективных условий произведенные материальные блага не могут совершать движение, кредит помогает продвигать материальные ценности, обеспечивать их переход из одной стадии в другую. Кредиту присуща и движущая сила. Проявляется это прежде всего в том, что в современной экономической системе кредит используется как капитал. Кредит –это не только движение денежных и материальных ресурсов, это выражение движения капитала, одна из его форм. То есть кредитор не просто предоставляет высвободившиеся средства в долг, он ссужает их как капитал, приносящий ему доход; заемщик же должен не только возвратить ссуженную стоимость, но и произвести новую стоимость. Кредит, функционирующий как капитал, продвигает производство и обращение продукта.

Однако у ряда экономистов вызывает сомнение функционирование потребительского кредита. Еще более 150 лет назад профессор А. Цешковский писал: «Что касается кредита, используемого собственно в потреблении, то он, конечно, наносит ущерб будущему, является непродуктивным использованием накопленных фондов, настоящих капиталов, долги, которые он создает, поглощают капитал, перекладываются в конечном счете на будущие ресурсы отсюда следует, что потребительский кредит, будучи фактически использованием будущих ресурсов, особенно пагубен и заслуживает всяческого осуждения… этот кредит –антипод производительного кредита: насколько производительный кредит способствует в геометрической прогрессии накоплению богатств, настолько потребительский кредит облегчает его разбазаривание в тех же пропорциях… потребительский кредит порочен, потому что он уничтожает капитал».

А. Цешковский, как и другие, делает столь же категоричные выводы не в отношении кредита как такового, а в отношении его использования. Действительно, есть вероятность нерационального использования ссуды, возможность проедания общественного продукта. Однако это лишь вероятность, которая связана с субъективным выбором заемщика, проявившего интерес к заемным ресурсам. Такая вероятность свойственна любой форме кредита.

Центральные банки занимают особое место, выполняя роль главного координирующего и регулирующего органа кредитной системы во всех органах. Они выступают государственными органами экономического управления. Нацбанк регулирует общий объём кредитования банков в соответствии с принятыми ориентирами денежно-кредитной политики. Нацбанк, как кредитор последней инстанции, вправе предоставлять банкам кредиты в тенге и иностранной валюте, как обеспеченные, так и без обеспечения, в порядке и на сроки, установленные правлением Нацбанка (ст. 35).

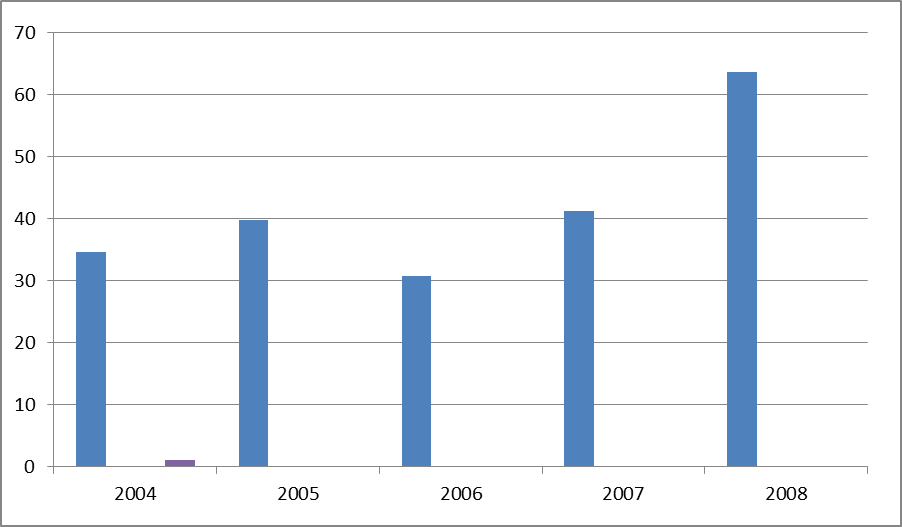

В 2008 году в основной капитал Республики Казахстан инвестировано 4210,9 млрд. тенге, что выше уровня 2004 года почти в 2,5 раза и на 49,1% больше, чем в 2006 году. На развитие сельского хозяйства за период 2004-2008 годы было инвестировано 209,8 млрд. тенге, что в среднем составляет 1,5% от общего объёма инвестиций (приложение 1).

Ситуация показывает, что высокие риски ограничивают приток внутренних и внешних инвестиций. Одним из основных факторов, негативно влияющих на инвестиционную активность, является финансовая неустойчивость большинства сельскохозяйственных товаропроизводителей. При этом внешние инвесторы неохотно вкладывают средства в аграрный сектор экономики из-за низкого уровня его доходности и значительных рисков. Банковский сектор Казахстана также играет значительную роль в сельском хозяйстве, но его влияние в большой мере ограничено крупными хозяйствами и предприятиями.

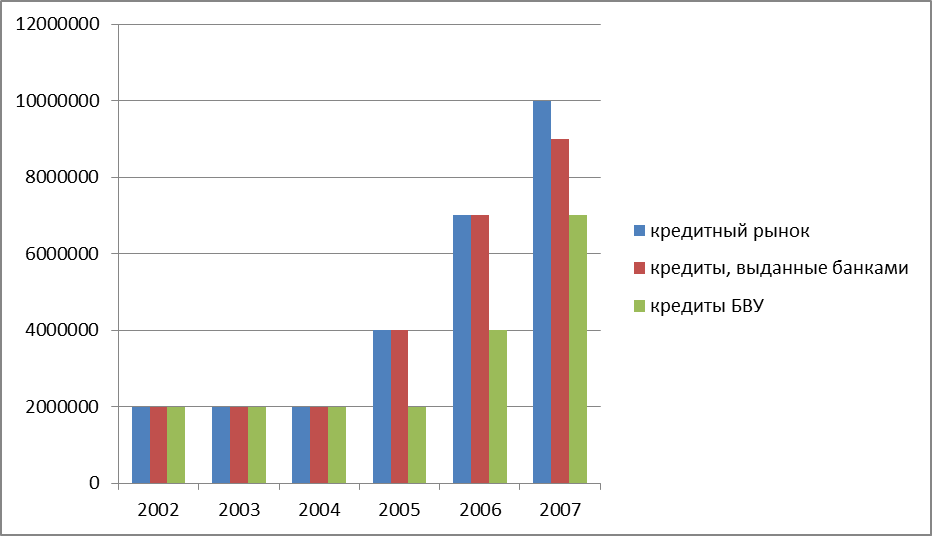

Как видно из данных приложений 2 и 3, доля выданных кредитов коммерческими банками за анализируемый период выросла вдвое или на 33,7%, а в стоимостном выражении –в 10,8 раза, составив в 2007 году 7258360 млн. тенге. Общий объём кредитов, выданных в 2007 году всеми участниками кредитного рынка, составил 10812028 млн. тенге, превысив в 5,4 раза показатель 2002 года.

За 2008г. Сумма кредитов, предоставленных юридическим и физическим лицам банками второго уровня, составила 7454053 млн. тенге, увеличившись на 195693 млн. тенге, в том числе 5116,3 млрд. тенге –физическим лицам. Однако, если ежегодный прирост объёма выданных кредитов за период 2004-2006 гг. варьировался от 46 до 85%, наибольший прирост наблюдался в 2006 году( в среднем за год –%), то за последний 2008 год он составил лишь 2,7 % что, конечно, связано с мировым финансовым кризисом. Рост объёмов кредитов физическим лицам(196%) превышал объём кредитов, выданных небанковским юридическим лицам (146) в среднем за исследуемый период на 40%, а 2004-2006гг. составил 220-250%. Удельный вес кредитов, выданных в национальной валюте до 2006г., был выше кредитов, номинированных в иностранной валюте, в 2006-2008г. он составил 52-57%.

Начиная с 2004г, доля долгосрочных кредитов неуклонно росла и превышала долю краткосрочных кредитов, в 2007г достигла пика в 80%.

Чтобы представить масштабы деятельности банков, дать им макроэкономическую оценку, сравним показатели активов БВУ с валовым внутренним продуктом(ВВП) страны (табл. 4)

Объём ВВП в 2008 году составил 1507 млрд.тенге, темп его роста резко замедлился и снизился с 10 до 3,2% по сравнению с предыдущими годами. Если ВВП РК в 2005-2007годах увеличился в среднем 9-10% в год, то активы банков второго уровня за этот же период выросли в 2,6 раза, хотя в 2007 году темп их роста снизился втрое, составив сумму в 11684,6 тыс.тенге.

На 1 тенге ВВП в 2005 году приходилось 59,5 тиын активов БВУ, в 2007 они составляли 90,9 тиын. Однако в 2008 году капитализация банковских активов выросла лишь на 1,8% (214,7 млрд.тенге), составив 11899,3 млрд.тенге.

По отношению к объёму промышленного производства кредитные ресурсы коммерческих банков составляли 50,6%, а в2007 достигли 94%, практически уровнявшись с ним. Сравнивая кредиты БВУ с инвестициями в основной капитал, видно, что стоимость кредитов превышает капитальные инвестиции на 17,6% в 2005 году, 70,9% в 2006г., 124% в 2007г. и 94,3% в 2008г.

Если сопоставить объём кредитования, в том числе БВУ с ВВП, то видно из данных таблицы 4, что на каждый тенге ВВП приходится в 2005 году 58 тиын кредитных ресурсов и 51 тенге кредитов БВУ, с каждым годом данные показатели имели тенденцию к росту, достигнув в 2007 году максимального значения –% и 56%.

На основании проведённого исследования можно сделать вывод о зависимости и способствовании существенному росту экономики инвестирования её путём увеличения кредитования, о чём свидетельствует рост ВВП в 2003-2007 годах со среднегодовым уровнем 10%.

Благодаря кредиту накопления ценности, произведённые в прошлом, используются в современном производстве. С помощью кредита экономическим субъектам не нужно ждать накопления собственных источников, достаточных для заданного объёма производства, распределения и обмена.

Таким образом, реализация роли кредита с точки зрения экономики в целом –это всегда некий объективный процесс, не зависящий от массы разновидностей ссуд и их использования в каждой конкретной ситуации. Микроуровень кредитных отношений, существующих в обществе на протяжении тысяч лет, допускает не только необходимость, но и позитивное предназначение в экономическом и социальном развитии. Кредит в силу своих объективных качеств был и остаётся величайшей экономической силой, способствующей экономическому и социальному прогрессу. Всё дело в том, как правильно использовать кредит и управлять кредитным хозяйством. Кредит содействует регулированию экономики, ускорению кругооборота капитала в организациях, обладает созидательной силой.

2.3 Формы кредита.

Одной из форм кредита является коммерческий кредит, под которым понимается кредитование, осуществляемое самими участниками производства и реализации товаров (работ, услуг) в виде предоставления отсрочки, рассрочки платежа, предварительной оплаты товара (работы, услуг) либо аванса. Осуществление кредитных отношений при коммерческом кредитовании сопряжено с использованием таких категорий, как аванс, предварительная оплата, отсрочка платежа, рассрочка платежа.

Преимущества коммерческого кредита состоят в том, что он облегчает реализацию товара, способствует ускорению оборачиваемости оборотных средств, что в конечном итоге приводит к уменьшению потребности организации в кредитных ресурсах и денежных средствах. Коммерческий кредит является, как правило, более дешевым по сравнению с банковским. Кроме того, он характеризуется простым механизмом оформления в сравнении с другими видами кредита и оперативностью предоставления средств в товарной форме. В целом коммерческий кредит расширяет возможности маневрирования оборотными средствами и позволяет фирмам оказывать финансовую поддержку друг другу.

В то же время коммерческий кредит имеет и недостатки. Он сопряжен с риском для поставщика при изменении цены товара, несоблюдении покупателем сроков оплаты, банкротстве покупателя. Недостатком данной формы кредита служит также незначительный срок пользования этим видом кредита –период его предоставления обычно ограничивается несколькими месяцами.

Коммерческий кредит характеризуется рядом особенностей: 1) в роли кредитора при коммерческом кредитовании выступают специализированные кредитные организации, а предпринимательские фирмы, связанные с производством либо реализацией товаров и услуг; 2) кредит предоставляется исключительно в товарной форме; 3) средняя стоимость коммерческого кредита всегда ниже средней процентной ставки по банковским кредитам на данный период; 4) плата за коммерческий кредит, как правило, включается в цену товара, а не определяется специально через фиксированный процент от базовой суммы.

Банковский кредит одна из наиболее распространенных форм кредитных отношений в экономике, объектом которых выступает процесс передачи в ссуду денежных средств. Банковский кредит представляется, исключительно, кредитно-финансовыми организациями, имеющими лицензию на осуществление подобных операций от Центрального Банка. В роли заемщика

выступают юридические лица, инструментом кредитных отношений является кредитный договор. Доход по этой форме кредита банк получает в виде ссудного процента или банковского процента.

Банковский кредит классифицируется по ряду признаков: 1) по срокам погашения: краткосрочные ссуды, долгосрочные ссуды, онкольные ссуды; 2) по способам погашения: ссуды, погашаемые единовременным взносом со стороны заемщика, ссуды, погашаемые в рассрочку в течение всего срока действия кредитного договора; 3) по способам взимания ссудного процента: ссуды, процент по которым выплачивается в момент ее общего погашения. ссуды, процент по которым выплачивается равномерными взносами заемщика в течение всего срока действия кредитного договора. ссуды, процент по которым удерживается банком в момент непосредственной выдачи заемщику ссуды; 4)по способам предоставления кредита: компенсационные кредиты, платные кредиты; 5)по методам кредитования: Разовые кредиты. Кредитная линия - это юридически оформленное обязательство банка перед заемщиком предоставить ему в течение определенного периода времени кредиты в пределах согласованного лимита. Кредитные линии бывают:

- возобновляемые - это твердое обязательство банка выдать ссуду клиенту, который испытывает временную нехватку оборотных средств. Заемщик, погасив часть кредита, может рассчитывать на получение новой ссуды в пределах установленного лимита и срока действия договора.

- сезонная кредитная линия предоставляется банком, если у фирмы периодически возникают потребности в оборотных средствах, связанных с сезонной цикличностью или необходимостью образования запасов на складе.

Овердрафт - это краткосрочный кредит, который предоставляется путем списания средств по счету клиента, сверх остатка средств на счете. В результате этого, на счете клиента образуется дебетовое сальдо. Овердрафт - это отрицательный баланс на текущем счете клиента. Овердрафт может быть разрешенным, т.е. предварительно согласованным с банком и неразрешенным, когда клиент выписывает чек или платежный документ, не имея на это разрешение банка. Процент по овердрафту начисляется ежедневно на непогашенный остаток, и клиент платит только за фактически использованные им суммы; 6) по видам процентных ставок: кредиты с фиксированной процентной ставкой, плавающие процентные ставки ступенчатые; 7) по числу кредитов: кредиты, предоставленные одним банком, синдицированные кредиты, параллельные кредиты; 8)наличие обеспечения: доверительные ссуды, контокоррентный кредит, договор залога, договор поручительства, гарантия, страхование кредитных рисков; 9)целевое назначение кредита: ссуды общего характера, целевые ссуды, аграрные ссуды, коммерческие ссуды, ссуды посредникам на фондовой бирже, ипотечные ссуды, межбанковские ссуды.

Под потребительским кредитом понимается форма кредитования, при которой кредит предоставляется компаниями и кредитными организациями для приобретения населением товаров и услуг с рассрочкой платежа. Потребительский кредит может в товарной и денежной формах.

Особенность потребительского кредита заключается в том, что он действует при целевом кредитовании физических лиц. При этом кредитором выступают предприниматели при розничной продаже товаров в рассрочку (как правило, товаров длительного пользования –мебели, легковых и грузовых машин, холодильников и т.п.) и кредитные организации, предоставляющие денежные ссуды населению для приобретения земли и другой недвижимости, оплаты дорогостоящего медицинского обслуживания и т.п. Потребительский кредит может предоставляться как в форме банковского, так и коммерческого кредита.

Механизм потребительского кредита заключается в том, что банки сразу выдают магазинам наличные деньги за проданные товары, а покупатель постепенно погашают ссуду в банке. Потребительский кредит предоставляется на максимальный срок в три года. Значение потребительского состоит в том, что он выполняет двойную функцию: с одной стороны, с увеличением товарооборота растёт объём кредита, так как спрос на товары порождает спрос на кредиты, с другой –рост кредитования населения усиливает платежеспособный спрос. Потребительский кредит за рубежом получил очень широкое распространение и используется всеми слоями населения через систему кредитных карточек.

Основной признак государственного кредита —непременное участие государства в лице органов исполнительной власти различных уровней. Осуществляя функции кредитора, государство через центральный банк производит кредитование:

* конкретных отраслей или регионов, испытывающих особую потребность в финансовых ресурсах, если возможности бюджетного финансирования уже исчерпаны, а ссуды коммерческих банков не могут быть привлечены в силу действия факторов конъюнктурного характера;

* коммерческих банков в процессе аукционной или прямой продажи кредитных ресурсов на рынке межбанковских кредитов.

В роли заемщика государство выступает в процессе размещения государственных займов или при осуществлении операций на рынке государственных краткосрочных ценных бумаг.

Основной формой кредитных отношений при государственном кредите являются такие отношения, при которых государство выступает заемщиком средств.

Следует отметить, что в условиях переходного периода он должен использоваться не только в качестве источника привлечения финансовых ресурсов, но и эффективного инструмента централизованного кредитного регулирования экономики.

Международный кредит - это предоставление денежно-материальных ресурсов одних стран другим во временное пользование в сфере Международных отношений, в т. ч. и во внешнеэкономических связях.

Эти отношения осуществляются путем предоставления валютных и товарных ресурсов иностранным заемщикам на условиях возвратности и уплаты %, преимущественно в виде займов.

Средства для международного кредита мобилизуются на Международном рынке ссудных капиталов, на национальных рынках ссудного капитала, а также за счет использования ресурсов государственных, региональных и международных организаций. Размер кредита и условия его представления фиксируются в кредитном соглашении (договоре) между кредитором и заемщиком.

Международный кредит в современной практике по срокам подразделяются на: краткосрочный (до 1 года); среднесрочный (от 1 до 10 лет); долгосрочный (свыше 10 лет). Функции международного кредита выражают особенности движения ссудного капитала в сфере международных экономических отношений. В их числе: 1. Перераспределение ссудного капитала между странами для обеспечения потребностей расширенного воспроизводства. Тем самым кредит содействует выравниванию национальной прибыли в среднюю прибыль, увеличивая ее массу. 2. Экономия издержек обращения в сфере международных расчетов путем использования кредитных средств (тратт, векселей, чеков, переводов и др.), развития и ускорения безналичных платежей. 3. Ускорение концентрации и централизации капитала благодаря использованию иностранных кредитов. 4. Регулирование экономики.

Выполняя эти взаимосвязанные функции международный кредит играет двойную роль в развитии производства: положительную и отрицательную. С одной стороны, кредит обеспечивает непрерывность воспроизводства и его расширение. Он способствует интернационализации производства и обмена, углублению международного разделения труда. С другой стороны, международный кредит усиливает диспропорции общественного воспроизводства, стимулируя скачкообразное расширение прибыльных отраслей, сдерживает развитие отраслей, в которые не привлекаются иностранные заемные средства. Международный кредит используется для укрепления позиций иностранных кредиторов в конкурентной борьбе.

Границы международного кредита зависят от источников и потребности стран в иностранных заемных средствах, возвратности кредита в срок. Нарушение этой объективной границы порождает проблему урегулирования внешней задолженности стран-заёмщиц. В их числе —развивающиеся страны, Россия, другие государства СНГ, страны Восточной Европы и т. д.

Двоякая роль международного кредита в условиях рыночной экономики проявляется в его использовании как средства взаимовыгодного сотрудничества стран и конкурентной борьбы.

Формы международного кредита можно классифицировать следующим образом:

- по назначению:

•коммерческие кредиты, обслуживающие международную торговлю товарами и услугами;

•финансовые кредиты, используемые для инвестиционных объектов, приобретения ценных бумаг, погашения внешнего долга, проведения валютной интервенции центральным банком;

•промежуточные кредиты для обслуживания смешанных форм экспорта капиталов, товаров, услуг (например, инжиниринг);

2. по видам:

•товарные (при экспорте товаров с отсрочкой платежа);

•валютные (в денежной форме);

3. по технике предоставления:

•наличные кредиты, зачисляемые на счет заемщика;

•акцептные в форме акцепта (согласия платить) тратты импортером или банком;

•депозитные сертификаты;

•облигационные займы, консорциональные кредиты и др.;

4. по валюте займа:

•международные кредиты в валюте либо страны-должника, либо страны-кредитора, либо третьей страны, либо в международных счетных валютных единицах (СДР, чаще в ЭКЮ);

5. по срокам:

•сверхсрочные (суточные, недельные, до трех месяцев)

•краткосрочные кредиты (от одного дня до одного года, иногда до восемнадцати месяцев);

•среднесрочные (от одного года до пяти лет);

•долгосрочные (свыше пяти лет).

6. по обеспечению:

•обеспеченные кредиты;

•бланковые кредиты.

Межгосударственные кредиты предоставляются на основе межправительственных соглашений. Международные финансовые институты

ограничиваются небольшими кредитами, которые открывают доступ заемщикам к кредитам частных иностранных банков.

С 80-х гг. активно развивается проектное финансирование (кредитование) совместно с несколькими кредитными учреждениями (иногда до 200) без привлечения средств из государственного бюджета.

Специфической формой кредитного обслуживания внешнеэкономических связей являются операции по лизингу, факторингу, форфетированию.

Лизинг — соглашение об аренде движимого и недвижимого имущества сроком от трех до пятнадцати лет. В отличие от традиционной аренды объект лизинговой сделки выбирается лизинго-получателем, а лизингодатель приобретает оборудование за свой счёт. Срок лизинга короче срока физического износа оборудования. По истечении срока лизинга клиент может продолжать аренду на льготных условиях или купить имущество по остаточной стоимости. В мировой практике лизингодателем обычно является лизинговая компания, а не коммерческий банк.

Факторинг - покупка специализированной финансовой компанией всех денежных требований экспортера к иностранному импортеру в размере от 70 -90 % суммы контракта до наступления срока их оплаты; факторинговая компания кредитует экспортёра на срок до 120 дней. Благодаря факторинговому обслуживанию экспортер имеет дело не с разрозненными иностранными импортерами, а с факторинговой компанией.

Форфетирование - покупка банком или форфетором на полный срок на ранее оговоренных условиях векселей (тратт), других финансовых документов. Тем самым экспортер передает форфетору коммерческие риски, связанные с неплатежеспособностью импортера. В результате продажи портфеля долговых требований упрощается структура баланса фирмы-экспортера, сокращаются сроки инкасации требований, бухгалтерские и административные расходы.

Каждая из данных форм с позиции макроэкономики играет одну и ту же роль, несмотря на то что при этом могут быть различными как субъекты, так и объекты кредитования. Многое зависит и от масштабов кредитования, от того, как в каждом отдельном случае участники кредитных отношений распорядятся кредитом. Кредит –это всегда часть общего «организма», в которой все «органы» существенно важны, без них общий экономический процесс затрудняется, становится менее эффективным. Общество, рассчитывающее на устойчивый рост, не может обойтись без использования ссуженных капиталов. Люди используют кредит не ради ухудшения своего экономического и социального положения, а ради по крайней мере сохранения сложившегося уровня жизни, состояния производства.

2.4 Организация кредитного процесса.

Процесс предоставления банковской ссуды называется кредитным процессом или процессом кредитования. Процесс кредитования коммерческим банком включает пять основных этапов.

Рассмотрение заявки на получение ссуды. Для получения кредита заемщик обращается в банк с обоснованным ходатайством, в котором указывается: целевое направление кредита, его сумма, срок пользования кредитом, включая конкретные сроки погашения, предлагаемое обеспечение, а также прилагается краткая характеристика кредитуемого мероприятия и расчет экономической эффективности от его осуществления.

Вместе с ходатайством заемщик представляет для рассмотрения следующие материалы: устав и учредительный договор; копии контрактов, договоров и других документов, относящихся к осуществлению этого мероприятия, с расчетами ожидаемых поступлений, за счет которых предполагается погасить испрашиваемый кредит; бухгалтерские и статистические отчеты в динамике, включая отчеты о финансовых результатах, декларации о доходах, а также заключения аудиторских организаций для подтверждения его финансового положения.

Кроме того, предоставляются документы, подтверждающие обеспечение возврата кредита в одной или одновременно нескольких формах. Банк может потребовать от заемщика и другие, не указанные выше документы и сведения, связанные с выдачей кредита.

Анализ и оценка кредитоспособности заемщика, т.е. его способности погасить ссуду и проценты по ней в соответствии с кредитным договором. При обращении заемщика в банк для получения ссуды банк должен до заключения кредитного договора тщательно проанализировать его кредитоспособность, с точки зрения возможности и целесообразности предоставления ему кредита, определения перспективы его своевременного возврата.

Источниками анализа служат данные баланса предприятия, отчет о прибылях и убытках, кредитные заявки, информация о кредитной истории клиента. Выдаче кредита предшествует тщательная и всесторонняя оценка кредитного риска –риска неуплаты заемщиком основного долга и процентов. Для оценки кредитоспособности используются следующие основные способы: способ финансовых коэффициентов. Чаще всего для оценки финансово-хозяйственной деятельности предприятия применяются такие коэффициенты, как коэффициенты ликвидности, оборачиваемости, обеспеченности собственным капиталом, рентабельности; способ оценки кредитоспособности –анализ денежных потоков. Суть его стоит в сопоставлении денежных потоков (прибыли, амортизации и других) и оттоков (выплаты налогов, дивидендов и других) в период срока ссуды.

Оформление кредитного договора. Кредиты заемщику предоставляются в соответствии с кредитным договором, в котором предусматриваются: цель, сумма и срок кредита, порядок и формы его выдачи и погашения, формы обеспечения его возврата, процентные ставки, порядок и формы уплаты. Кроме того, определяются права и ответственность сторон по выдаче и погашению кредита, перечень сведений, расчетов и других документов, необходимых для кредитования, периодичность их предоставления банку, возможность проведения банком проверок на месте обеспечения возвратности и целевого использования кредита.

Изменение условий кредитного договора в одностороннем порядке, без оговорки этого момента, в кредитном договоре не допускаются. Договор, в котором отсутствуют подписи сторон, печати и другие реквизиты, предусмотренные формой договора, не имеет юридической силы.

Выдача ссуды, т.е. порядок оформления и способ предоставления ссуды (в наличной и безналичной формах, в виде разовой ссуды, кредитной линии и т.д.)

Кредитный мониторинг –это контроль банка за использованием, погашением ссуды и выполнением иных условий договора. Для этого банк проверяет текущее состояние финансово-хозяйственной деятельности заемщика, а в случае необходимости проводит аудиторские проверки.

Кредитование должно базироваться на высокоэффективных мероприятиях и осуществляться на условиях возвратности, срочности, платности и под обеспечение предусмотренных действующим законодательством и согласованных сторонами. Кредиты, предоставляемые банками, как правило, обеспечиваются залогом имущества, принадлежащего заемщику, поручительством и банковской гарантией. Размер обеспечения должен быть достаточным для погашения ссуды, процентов за пользование ею. Погашение кредита может осуществляться либо единовременно, в полной сумме в день наступления срока погашения кредита, либо в рассрочку (частями), согласно графику, предусмотренному в кредитном договоре.

Если заемщик и банк-кредитор в заключенный ими кредитный договор включили условие, дающее банку-кредитору право на безакцептное или бесспорное списание причитающегося ему долга, заемщик обязан сообщить банку, где открыт его расчетный счет, с которого, в соответствии с кредитным договором, предусматривается его погашение, письменно об этом условии и своем согласии на безакцептное списание средств.

В этом письме заемщик должен указать, какой кредитор (наименование банка-кредитора) вправе списать с его расчетного счета сумму долга в безакцептном порядке со ссылкой на заключенный им кредитный договор. На основании этого письма списывается долг не только по ссуде, но и по процентам, начисленным за пользование ею. Это письмо составляется в двух экземплярах и заверяется подписью руководителя банка, главного бухгалтера и печатью банка. Второй экземпляр с отметкой банка должен храниться в кредитном деле заемщика и банке-кредиторе.

Заемщик не освобождается от возмещения долга по ссуде, уплаты процентов и комиссии при наступлении любых обстоятельств, в том числе и не зависящих от заемщика. Банк может предоставить заемщику в отдельных случаях отсрочку погашения долга под повышенный процент с заключением дополнительного соглашения. В этих случаях пролонгация срока действия документов, ранее представленных заемщиком в обеспечение полученного кредита, должна быть произведена одновременно или до подписания соглашения об отсрочке погашения кредита. Размер обеспечения в случае его недостаточности должен быть увеличен.

При отказе банка в предоставлении отсрочки погашения долга непогашенные в срок кредиты выносятся на отдельные лицевые счета «Кредиты, не погашенные в срок», с взиманием по ним процентов в порядке и размере, предусмотренном в кредитном договоре, для кредитов, не погашенных в срок.

При дальнейшем невыполнении заемщиком обязательств по кредитному договору банк может обратиться с иском в арбитражный суд, для этого направляет туда исковое заявление, в котором просит взыскать с ответчика в пользу банка долг по ссуде и процентам, а также расходы по госпошлине, уплаченной банком по ведению судебного разбирательства. Если арбитражный суд принимает решение о взыскании со счета должника суммы долга в пользу банка, то на основании решения суда выставляется банком инкассовое поручение к расчетному счету ссудозаемщика вместе с исполнительным листом. В случае отсутствия денег на расчетном счете ссудозаемщика, банк вновь обращается в арбитражный суд для обращения взыскания на заложенное и иное имущество.

При наличии у заемщика просроченной задолженности по кредиту и процентам, банк направляет поступающие от заемщика средства на удовлетворение своих требований в следующей очередности: погашение расходов, связанных с взысканием долга; погашение задолженности по процентам; погашение задолженности по основному долгу.

Рассмотрим кредитный договор на примере предоставления потребительского кредита физическому лицу (приложение 5). Для начала клиент пишет в банк заявление о предоставлении кредита. В заявлении указываются данные банка; фактический адрес проживания клиента; контактная информация и банк или организация где находится счет клиента; информация о доходе; параметры кредита ( тип, цель, размер и общая сумма кредита). После информации о банке и клиенте оговаривается сумма страховой премии, первой комиссии, размер ежемесячной комиссии, годовая ставка вознаграждения по кредиту фиксированная и эффективная.

И в последнюю очередь ставятся подписи сторон. Также оформляется заявление-согласие клиента на безакцептное изъятие суммы задолженности по кредитному договору (приложение 6).

И, непосредственно, сам кредитный договор ( приложение 7). Он состоит из шести статей. Первая статья –термины. Эта информация для клиента. Во второй статье указывается предмет договора. В третьей –расписаны условия предоставления кредита. Где указывается общая сумма и валюта кредита. В нашем случае она составляет 104950 тенге. А также проценты по фиксированной ставке 24,99% годовых, ежемесячную комиссию –тенге, при этом ставка вознаграждения в достоверном, годовом, эффективном, сопоставимом исчислении составляет 87,60%. Кроме этого, в этой статье указываются метод погашения кредита, сроки погашения. Оговариваются размеры ежемесячных платежей. В случае нарушения клиентом этих сроков уплаты, с него взимаются штрафы в определенных размерах. Помимо предусмотренных штрафов, за просрочку исполнения клиентом требования банка о полном досрочном погашении задолженности по кредиту банк вправе взыскивать пеню. В данном случае –,2 % от суммы требования о полном досрочном погашении задолженности за каждый день просрочки его исполнения, начиная с даты истечения срока погашения.

Четвертая статья –ответственность сторон; меры, принимаемые банком при неисполнении либо ненадлежащем исполнении клиентом обязательств по договору. В пятой статье рассматриваются права и обязанности сторон. В шестой –иные условия. Это все сообщения или уведомления, высылаемые сторонами в соответствии с договором, направляются по адресам сторон.

Договор регулируется законодательством Республики Казахстан. Все споры между сторонами разрешаются судами в соответствии с законодательством. После всех оговоренных условий также ставятся подписи сторон.

Из всего этого можно сделать вывод, что все кредиты выгодны для банков, т.к. они получают прибыль путем взимания процентов по кредиту, ежемесячных взносов и т.д. Все эти условия способствуют существованию банков и росту экономики страны в целом за счет населения.

2.5 Функции кредита и принципы кредитования.

Сущность любой экономической категории проявляется в выполняемых ею функциях. Кредит не является исключением и имеет свою собственную основу применения, находящую отражение в конкретных функциях на которых строится кредитный процесс и управление денежным оборотом общества, т.е. функция кредита –это его общественное значение.

При рассмотрении функций кредита сохраняют свое значение методологические принципы, на которых был построен анализ сущности кредита как экономической категории. Функция характеризует определенную зримую работу, которую выполняют кредитор и заёмщик, вступив в кредитные отношения.

При анализе функций кредита важно учесть еще одно обстоятельство: в процессе своего движения в каждый данный момент кредит проявляет сущность не посредством всех своих функций, а какой-то одной или нескольких из них. Функция –это не застывшая, а изменяющаяся категория. Вместе с изменением сущности кредита меняется и его взаимодействие с воспроизводством. Функция выражает специфическое взаимодействие кредита как целостного процесса. Это позволяет сделать три вывода:

Во-первых, функция относится к кредиту как к целому, а не в отдельности к кредитору или заемщику; действие кредита может быть квалифицировано как его функция только в том случае, если оно в равной степени касается всех элементов кредита.

Во-вторых, функция должна характеризовать специфическое взаимодействие всех форм кредита. Не существует каких-то особых функций коммерческого или банковского, международного или потребительского кредита; тем более нет и особых функций разновидностей кредита. Функцию порождает не форма или разновидность кредита, а его сущность как единой экономической категории.

В-третьих, функция характеризует такое взаимодействие кредита с внешней средой, которое направлено на его сохранение как целостного.

Кредит выполняет три основные функции: распределительную, эмиссионную, контрольную.

Распределительная функция –распределение денежных средств на возвратной основе. Реализуется в процессе предоставления денежных средств предприятием и организациям на условиях возвратности и платности.

Эмиссионная функция –создание кредитных средств обращения и замещения наличных денег. Проявляется в том, что в процессе кредитования создаются платежные средства, т.е. наряду с наличными деньгами в оборот входят деньги в безналичной форме.

Контрольная функция –контроль за эффективностью деятельности экономических субъектов. Проявляется во всестороннем контроле хозяйственной деятельности субъекта, получившего кредит.

Рассматривая кредит как научную категорию, необходимо знать выполняемые им функции. Изучение функций кредита позволяет понять объективный характер кредита и его место в экономической и финансовой системе страны.

Помимо этого кредит выполняет еще ряд функций.

Основной функцией кредита является перераспределительная функция, которая состоит в перетоке ресурсов (денежных или товарных) от кредиторов к заемщикам. Содержание перераспределительной функции состоит в том, что посредством кредита происходит аккумулирование свободных денежных ресурсов юридических и физических лиц, превращение их в ссудный капитал и при помощи кредитного механизма передача во временное распоряжение на платной основе различным субъектам хозяйствования и населению. Таким образом, происходит перераспределение ссудного капитала между предприятием, отраслями, населением и концентрация его в тех сферах, которым отдается предпочтение, т.е. капитал в денежной форме высвобождается из сфер с низкой нормой прибыли, накапливается в кредитных учреждениях и далее устремляется в те отрасли, где более высокая норма прибыли. Реализация данной функции способствует выравниванию нормы прибыли, но в условиях рыночной экономики она может сыграть отрицательную роль.

Функция создания кредитных средств обращения и экономии издержек обращения. В процессе кредитования создаются различные платежные средства для обслуживания налично-денежной и безналичной форм сферы обращения, оказывающее влияние на структуру денежной массы, платежного оборота и скорости обращения денег. Происходит замещение действительных денег кредитными деньгами. В обращении появляются различные формы кредитных денег, от самых простейших долговых обязательств –векселей до современных электронных. Данная функция находится в зависимости от уровня развития товарно-денежных отношений, от самой денежно-кредитной системы и тех форм денег, которые находятся в обращении. Через систему взаимных зачетов, долговых требований и обязательств кредит способствует сокращению денежной массы в обращении. В то же время кредит способствует замещению полноценных денег кредитными, увеличению скорости оборота денег, в результате чего снижаются издержки обращения, а вместе с ними и непроизводительные расходы. Таким образом, создается основа для расширения масштабов производства и увеличения массы и нормы прибыли.

Функция ускорения концентрации и централизации капитала. Кредитный механизм способствует процессу превращения прибавочной стоимости в капитал и раздвигает границы индивидуального накопления. Для увеличения масштабов производства зачастую недостаточными являются средства отдельных хозяйствующих субъектов, поэтому разрозненные части их прибавочной стоимости стекаются и накапливаются в кредитных учреждениях и, достигнув значительных размеров, активно содействуют процессу расширенного воспроизводства. Кроме того, концентрации подвергаются свободные денежные средства населения. Важную роль кредит играет и в централизации капитала предприятий, превращая их из мелких в более крупные.

Контрольная функция. Как правило, кредитные организации предоставляют кредиты предприятиям с устойчивым финансовым положением. Содержание этой функции сводится к контролю финансового состояния заемщика с целью предотвращения несвоевременного выполнения взятых на себя обязательств по возврату кредита и процентов по нему. На протяжении всего кредитного процесса осуществляется контроль за соблюдением всех принципов кредитования, позволяющий кредитору принимать решения о выдаче ссуд, об ужесточении режима кредитования либо о досрочном возврате ссуды.

Банковское кредитование юридических лиц осуществляется при строгом соблюдении принципов кредитования, которые представляют собой основу, главный элемент системы кредитования. Принципы кредитования отражают сущность и содержание кредита, а также требования основных законов в области кредитных отношений.

Выделяют пять основных принципов кредитования: срочность, возвратность, платность, дифференцированность, обеспеченность ссуд.

Срочность кредитования означает, что кредит должен быть возвращен в строго определенный срок. Сочность кредитования представляет собой необходимое условие возвратности кредита. Определенный договором срок кредитования является предельным временем нахождения денежных средств у заемщика. Нарушение срока искажает сущность кредита, он утрачивает свое подлинное назначение.

Возвратность означает, что после окончания срока кредита средства должны быть возвращены. Кредит как экономическая категория отличается от других категорий товарно-денежных отношений тем, что движение денег здесь происходит на условиях возвратности.

Платность кредита означает, что заемщик должен внести банку определенную плату за временное пользование заимствованными у банка денежными средствами. На практике этот принцип реализуется с помощью механизма банковского процента. Банковский процент представляет собой плату, получаемую кредитором от заемщика за пользование заемными средствами. Его величина зависит от следующих факторов: 1) спроса на кредит со стороны юридических и физических лиц; 2) ставки, уплачиваемой банком своим клиентам по депозитным счетам различного вида; 3) срока займа, т.е. чем выше срок займа, тем выше риск, а следовательно, и величина ссудного процента; 4) степени обеспеченности ссуды, т.е. чем ниже обеспеченность ссуды, тем выше величина ссудного процента; 5) уровня инфляции в стране и стабильности денежного обращения.

Дифференцированность кредитования означает, что банки не должны одинаково подходить к решению вопроса о выдаче кредита претендующим на его получение клиентам. На основе предварительно проведенной работы по оценке кредитоспособности предполагаемых заемщиков банк отбирает из их числа наиболее надежных и только с ними ведет дальнейшую работу по заключению кредитного договора.

Обеспеченность ссуд как принцип кредитования означает, что имеющиеся у заемщика имущество, ценности и гарантии позволяют кредитору быть уверенным в том, что возврат выданных средств будет осуществлен в срок. В качестве обеспечения своевременного возврата ссуды кредиторы по договору назначают залог, поручительство или банковскую гарантию, а также обязательства в других формах, предусмотренным законодательством. стали относиться особенно тщательно к оценке как объектов, так и субъектов

В деятельности современных банков все в большей степени реализуются аналитические функции. В силу возрастания рисков, что само по себе также можно назвать тенденцией в развитии кредитных и других операций, банки кредитования. Помимо общих принципов, общих правил кредитования банки разрабатывают различного рода модели оценки кредитоспособности своих заемщиков с учетом их юридического статуса, правовой формы, возраста и профессии, если речь идет о физическом лице, места его работы, образования, трудового стажа и т.п.

Заметной тенденцией современной практики функционирования кредита является его сочетание со страхованием. Не случайно в настоящее время происходит не только объединение банков со страховыми компаниями, но и слияние страховых компаний с банками, где главным акционером выступает страховая организация.

Сочетание кредитного и страхового бизнеса позволяет повысить надежность кредитной деятельности, уменьшить убытки от кредитных операций.

Совокупное применение на практике всех принципов банковского кредитования позволяет соблюсти как общегосударственные интересы, так и интересы обоих субъектов кредитной сделки банка и заемщика.

3. Заключение.

В современный период, когда происходит быстрая диверсификация банковских услуг, нужно больше внимания уделять внутреотраслевым различиям, построению интегрального показателя кредитного рейтинга заемщика, развитию новых инструментов моделирования зависимостей при оценке кредитного риска. С точки зрения развития внешних источников информации о деятельности заемщиков, наша банковская система существенно отстает от банковской системы развитых стран. Развитие таких институтов, как кредитные агентства, кредитные бюро, централизованные базы данных финансовой отчетности и регистрации кредитных операций не достигло высокого уровня. Данное обстоятельство имеет негативный характер в свете возрастающей роли кредитных агентств при определении кредитных рейтингов в соответствии с новыми требованиями Базельского комитета. В связи с этим необходимо совершенствовать законодательную и нормативную базу в этой области. Также требуется разработка единой методической базы организации кредитования, она сейчас имеет незавершенный характер. В инструкциях по организации кредитования детально не раскрыт механизм выдачи и погашения ссуд. Банки нуждаются в нормативных актах, более подробно раскрывающих порядок планирования, процедуру кредитования и надзора за использованием кредита. Дальнейшее совершенствование системы кредитования должно идти по пути создания системы кредитования, направленной на реализацию сущностных черт кредита и обеспечение коммерческих интересов участников кредитной сделки; реализации принципов кредитования в увязке с принципами рационального кредитования, используемыми зарубежными банками; адаптации международного опыта кредитования к отечественной банковской практике; построения системы кредитования, основанной на более качественном планировании потребностей заемщиков; приближения сроков кредитования к реальному обороту материальных запасов и затрат; развития новых форм кредитования, соответствующих интересам заемщика, банка; усиления надзора банка за использованием банковских ссуд.

Сегодня в казахстанской экономике особую значимость приобретает кредитная деятельность коммерческих банков. Это связано, во-первых, с интенсивным развитием кредитного рынка республики, во-вторых, с увеличением ресурсной базы банков вследствие улучшения макроэкономической ситуации в стране и финансового положения хозяйствующих субъектов, в-третьих, формированием и функционированием предприятий малого и среднего бизнеса как полноправных субъектов рынка. Кредитная деятельность банков сопровождается значительным уровнем неопределенности, появление которой не исключает вероятности убытков из-за невозврата или несвоевременного погашения выданных ссуд и неуплаты процентов по ним, то есть возникновением кредитных рисков.

Избежать кредитный риск позволяет тщательный отбор заемщиков, анализ условий выдачи кредита, постоянный контроль за финансовым состояние заемщика, его способностью (и готовностью) погасить кредит. Выполнение всех этих условий гарантирует успешное проведение важнейшей банковской операции –предоставление кредитов. Сравнительно небольшой опыт казахстанских банков в области регулирования и минимизации кредитных рисков требует разработки эффективных и гибких методов оценки, анализа, управления и прогнозирования кредитных рисков.

Значение проблемы заключается, прежде всего, в том, что теория банковских рисков недостаточно изучена, не существует единой методологии оценки рисков. Управление банковскими рисками в настоящее время является одной из главных задач банковского менеджмента. От того, насколько эффективно банк управляет своими рисками, во многом определяется и эффективность деятельности самого банка.

4. Список литературы.

1. Алексашенко С., кандидат эк. Наук, руководитель Центра развития. Вопросы экономики №7, 1999;

2. Банки Казахстана; ежемесячный журнал; 2008 год;

3. Бекболатулы Ж.; Банковская система Казахстана; учебное пособие; «Экономика баспасы» Алматы, 2008 год ;

4.Л.А.Дробозина; Финансы. Денежное обращение. Кредит; учебник для вузов; Финансы, ЮНИТИ, 1997.

. Загородников С.В.; Финансы и кредит; учебное пособие; «Омега-Л» Москва, 2008 год;

. Иванова С.П.; Деньги. Кредит. Банки; учебное пособие для ВУЗов; «Дашков и К*» Москва, 2007 год;

. Ильясов А.А.; Денежно-кредитная политика; учебное пособие для ВУЗов; Алматы Экономика, 2007 год;

. Каримжанов С.; Банковская система Казахстана; учебное пособие; «Экономика баспасы» Алматы, 2008 год ;

. Лаврушина О.И.; Деньги. Кредит. Банки; учебное пособие для студентов ВУЗов, обучающихся по экономическим специальностям;

. Нешитой А.С.; Финансы. Денежное обращение. Кредит; учебное пособие для ВУЗов; «Дашков и К*» Москва, 2007 год;

. Сейткасимов Г.; Банковская система Казахстана; учебное пособие; «Экономика баспасы» Алматы, 2008 год ;

5. Приложения.

Приложение 1. Инвестиции в основной капитал сельского хозяйства РК за 2004-2008 годы, млрд. тенге

Приложение 2. Динамика кредитования

Приложение 3. Развитие кредитного рынка Казахстана.

|

показатели

|

|

|

|

|

|

|

|

|

|

|

Кредиты БВУ

|

,2

|

,8

|

,4

|

978,1

|

|

,1

|

,6

|

,9

|

,1

|

|

Небанковским юрид. лицам

|

,6

|

|

,8

|

,3

|

|

,3

|

,2

|

,2

|

,3

|

|

Физическим лицам

|

,6

|

,8

|

,6

|

,8

|

|

,8

|

,4

|

,8

|

,8

|

|

Удельный вес кредитов, %

|

|

В нац. валюте

|

|

|

|

|

|

|

|

,26

|

,84

|

|

В иностр. валюте

|

|

|

|

|

|

|

|

|

,16

|

|

Удельный вес кредитов, в %

|

|

краткосрочных

|

|

|

|

|

|

|

|

20

|

,4

|

|

долгосрочных

|

|

|

|

|

|

|

|

|

,6

|

Источник: Агентство РК по регулированию и надзору финансового рынка и финансовых организаций.

Приложение 4. Показатели деятельности БВУ, соотнесенные с макроэкономической оценкой.

|

Показатели

|

г.

|

г.

|

г.

|

г.

|

|

ВВП, млрд. тенге

|

|

|

|

|

|

В % к соответствующему периоду предыдущего года

|

,70

|

,70

|

,90

|

,2

|

|

Активы БВУ, млрд. тенге

|

,1

|

,0

|

,6

|

,3

|

|

Темп роста, в %

|

,0

|

,5

|

,7

|

,8

|

|

Отношение активов БВУ к ВВП, %

|

,5

|

,9

|

,9

|

,8

|

|

Отношение объема кредитных ресурсов к ВВП,%

|

,1

|

,3

|

,1

|

Нет данных

|

|

Отношение кредитов БВУ к ВВП,%

|

,1

|

,0

|

,4

|

,9

|

|

Отношение кредитов БВУ к объему промышленного производства, %

|

,6

|

,7

|

,0

|

,2

|

|

Отношение кредитов БВУ к инвестициям в основной капитал, %

|

,6

|

,9

|

,0

|

,3

|

Источник: Агентство РК по статистике.

41

Функции кредита и принципы кредитования