Оцінка ділової активності ПАТ «Львівський жиркомбінат»

PAGE \* MERGEFORMAT59

АНОТАЦІЯ

Мета бакалаврської кваліфікаційної роботи за напрямом підготовки «Фінанси і кредит» на тему «Оцінка ділової активності ПАТ «Львівський жиркомбінат» полягає у дослідженні сутності поняття «ділова активність» та здійсненні її аналізу. У процесі написання даної роботи було досліджено економічне значення, підходи до оцінки ділової активності підприємства та проаналізовано основні показники, що її характеризують. Проведено аналіз фінансового стану ПАТ «Львівський жиркомбінат», зокрема аналіз динаміки і структури балансу і звіту про фінансові результати та коефіцієнтного аналіз показників фінансово-господарської діяльності товариства. На основі розрахункових показників та проведеного факторного аналізу було визначено ефективність оборотності наявних оборотних активів на підприємстві і надано пропозиції щодо покращення її значення. Дана дипломна робота складається із 3 розділів: теоретичного, аналітичного та індивідуального завдання; містить в собі _ сторінок, _ рисунків, _ таблиць та додатки.

ANNOTATION

The purpose of the baccalaureate qualification work in the direction of «Finance and Credit» on «Estimation of bussiness activity of PJSС "Lvivskyi gyrkombinat» is to study the concept of "business activity" and its analysis. An economic importance and the approaches of the estimation of business activity were investigated and its main indicators were analysed during the writing of this paper. Financial analysis of PJSС "Lvivskyi gyrkombinat», including analysis of the dynamics and structure of the balance sheet and income statement and ratio analysis of financial and economic activity indicators of the company, also were investigated. Based on the estimates and conducted factor analysis the turnover efficacy of companies available current assets was determined and suggestions on how to improve its value were provided. This thesis consists of three parts: theoretical, analytical and individual tasks, contains _ pages, _ figures, _ tablesс and appendices.

ЗМІСТ

ВСТУП……………………………………………..……………………………...….5

РОЗДІЛ 1. ТЕОРЕТИЧНА ЧАСТИНА. ТЕОРЕТИЧНІ ЗАСАДИ ОЦІНКИ ДІЛОВОЇ АКТИВНОСІ ПІДПРИЄМСТВА…………………………………….…7

1.1. Обґрунтування сутності поняття «ділова активність підприємства»……………. 7

1.2. Систематизація підходів до оцінювання ділової активності……………………….

1.3.Характеристика системи показників оцінки ділової активності підприємства.

РОЗДІЛ 2. АНАЛІТИЧНА ЧАСТИНА. ОЦІНКА ДІЛОВОЇ АКТИВНОСТІ ПАТ «ЛЬВІВСЬКИЙ ЖИРКОМБІНАТ»…………………………...…………………..18

2.1. Загальна характеристика ПАТ «Львівський жиркомбінат»…………..……18

2.2.Аналіз фінансового стану ПАТ «Львівський жиркомбінат»…………..……21

2.2.1.Аналіз динаміки та структури балансу і звіту про фінансові результати ПАТ «Львівський жиркомбінат»…………..………………………………………21

2.2.2.Коефіцієнтний аналіз фінансового стану ПАТ «Львівський жиркомбінат»…………..………………………………………………………….26

2.3.Оцінка ділової активності ПАТ «Львівський жиркомбінат»……………… 32

РОЗДІЛ 3. СПЕЦІАЛЬНА ЧАСТИНА. АНАЛІЗ ВПЛИВУ ФАКТОРІВ НА ОБОРОТНІСТЬ ОБОРОТНИХ АКТИВІВ ПАТ «ЛЬВІВСЬКИЙ ЖИРКОМБІНАТ»…………………………………………………………………36

3.1.Факторний аналіз коефіцієнта оборотності оборотних активів ПАТ «Львівський жиркомбінат» за допомогою логарифмічного методу …………36

3.2. Рекомендації щодо покращення оборотності оборотних активів ПАТ «Львівський жиркомбінат»……….…………………………………………..…..41

ВИСНОВКИ …………………………………………………………..……..45

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ…………………………….……...49

ДОДАТКИ……………………………………………………………………..51

ДЕМОНСТРАЦІЙНІ ЛИСТИ………………………..........………….…..…95

ВСТУП

В умовах дефіциту ресурсів, що склалися в Україні, проблеми ефективного розподілу та використання ресурсів підприємств виходять на одне з перших місць. Основним інструментом для оцінки ефективності використання ресурсів підприємства в умовах нестабільної економіки є оцінка й аналіз ділової активності суб’єкта господарювання. Відтак, за сучасних умов значно зростає роль своєчасного та якісного аналізу ділової активності – основи, на якій ґрунтуються оптимальні рішення про обсяги майна підприємства та раціональність його використання[1, C. 76].

Оцінка ділової активності підприємства є найбільш дослідженим питанням в загальній проблемі управління діловою активністю суб’єктів господарювання. Аналіз ділової активності – це один із основних напрямів аналізу фінансово-господарської діяльності підприємств для прийняття управлінських рішень у сфері розвитку підприємства, формування стратегії функціонування на перспективу.

Проведення аналітичних досліджень ділової активності підприємств дає змогу оцінити, наскільки ефективно сформована структура їх капіталу, як складаються їх взаємовідносини з постачальниками та замовниками, а також з банківськими установами[2, С.47].

Обираючи темою бакалаврської роботи дослідження ділової активності ПАТ «Львівський жиркомбінат», за мету поставлено дослідження сутності поняття ділової активності підприємства, виявлення потенційних можливостей підвищення ділової активності на основі оцінки динаміки основних показників, впливу бізнес-середовища на діяльність підприємства, ефективності використання ресурсів.

Завдання дипломного проекту полягає в узагальненні та аналізі інформації, балансу та звіту про фінансові результати, освоєнні методів і процедури опрацювання даних, визначенні реального фінансового стану та аналізі ділової активності ПАТ «Львівський жиркомбінат»,

Об’єктом дослідження даної роботи є оцінка ділової активності ПАТ «Львівський жиркомбінат».

Теоретичною методологічною основою дипломної роботи являються основні положення і висновки, сформульовані в наукових фундаментальних працях вітчизняних економістів в області теорії оцінки ділової активності.

Предметом дослідження роботи є сукупність теоретичних, методичних і практичних аспектів, пов’язаних з дослідженням сутності поняття «ділова активність» та процесом оцінки ділової активності підприємства.

При написанні дипломної роботи були використані такі методи дослідження, як аналіз і синтез опрацьованої інформації, розрахунково-конструктивний, абстрактно-логічний метод, метод порівняння та статистичний метод, а також метод відображення результатів досліджень у графічній та табличній формі.

Методологічною основою написання дипломної роботи послужили законодавчі і нормативні акти, підручники та навчальні посібники, статті в наукових періодичних виданнях з досліджуваної проблеми; обліково-фінансова звітність та нормативні положення ПАТ «Львівський жиркомбінат».

Дана бакалаврська кваліфікаційна дипломна робота складається із вступу, трьох розділів , висновку, списку використаних джерел з __ найменувань, з _ додатків, _ таблиць, _ рисунків. Матеріали роботи викладено на ____ сторінках, у тому числі основний текст займає сторінки.

РОЗДІЛ 1. ТЕОРЕТИЧНА ЧАСТИНА. ТЕОРЕТИЧНІ ЗАСАДИ ОЦІНКИ ДІЛОВОЇ АКТИВНОСІ ПІДПРИЄМСТВА

- Обґрунтування сутності поняття «ділова активність підприємства»

Функціонування сучасних підприємств відбувається в умовах високо конкурентної економіки. В контексті розвитку ринку конкурентоспроможність підприємства формується як сума зусиль виробника, спрямованих на ефективність використання ресурсів та стабільності його фінансового стану на всіх етапах ділового циклу. Успіх цих зусиль багато в чому залежить від його ділової активності[1, c. 202].

Термін «ділова активність» з'явився в Україні в 90-і роки з розвитком підприємництва й виникненням таких понять, як діловий ризик і діловий крах, запобігання якого вимагає активних дій від підприємців[2, с. 215].

Від ділової активності підприємств залежить, по-перше, успішність ведення господарської діяльності, по-друге, ефективність суспільного виробництва і його соціальна спрямованість, що підкреслюється в основних положеннях та безпосередньо у меті Господарського кодексу України[3].

Питанню щодо визначення сутності ділової активності, її оцінюванню присвячено наукові праці і вітчизняних, і зарубіжних учених-економістів. Зокрема, за твердженням Ю. Брігхема[4], ділова активність може бути визначена як комплексна порівняльна характеристика підприємства, яка відображує ступінь переваги сукупності оціночних показників його діяльності, що визначають успіх підприємства на певному ринку за певний проміжок часу, по відношенню до сукупності показників конкурентів[4, c.134].

Є.Хелферт під діловою активністю має на увазі, наскільки ефективно менеджери використовують активи, довірені їм власниками. Очевидно, що дані характеристики відносяться саме до ділової активності, а не лише до поточної діяльності організації[5, c.408].

Р. Холт[6, с. 128] розглядає коефіцієнт забезпеченості темпу стабільного росту за рахунок внутрішніх джерел. Даний показник міг би виступати як індикатор ділової активності підприємства і як фактор інвестиційної привабливості. Дж. К. Ван Хорн[7, с.800] фактично трактує поняття «ділова активність» як категорію «ринкова активність підприємства».

А. Д. Шеремет, Г. В. Савицька[8, с.196] ототожнюють ділову активність і оборотність активів та зобов'язань. В. А. Лубков [9, с. 53] змішує поняття «ділова активність» і «ринкова активність». Л. І. Ушвицький[9, с.54] розглядає ділову активність через призму якісних показників.

Коваленко Л. О. та Ремньова Л. М.[10, с. 456] вважають, що ділова активність підприємства – це комплексна характеристика, яка втілює різні аспекти діяльності підприємства, а тому визначається системою таких критеріїв, як місце підприємства на ринку конкретних товарів, географія ділових відносин, репутація підприємства як партнера, активність інноваційно-інвестиційної діяльності, конкурентоспроможність.

Заікіна О. О. та Ковальов В. В.[11, с. 145; 12, с. 512] вважають, що ділова активність є важливою ринково- орієнтованою категорією. У широкому розумінні означає весь спектр зусиль, спрямованих на просування підприємства на ринках продукції, праці, капіталу. У вузькому –означає його виробничу та комерційну діяльність, успішність вкладених зусиль, ресурсів, ефективність менеджменту.

Гарасюк О. А. та Ігнатенко М. Ю.[13, с.160] вважають, що ділова активність підприємства оцінюється сукупністю кількісних і якісних параметрів, серед яких зростання економічного потенціалу підприємств, обсяги поставок на експорт, імідж підприємства.

Ділова активність підприємства у фінансовому аспекті, згідно з твердженням Л. А. Лахтіонової, виявляється передусім у швидкості обороту його засобів. Ділову активність характеризують як мотивований макро- і мікроекономічним рівнем управління процес стійкої господарської діяльності організації, направлений на забезпечення її позитивної динаміки, збільшення трудової зайнятості та ефективне використання ресурсів з метою досягнення ринкової конкуренто спроможності[14,с.295].

Проаналізувавши наведені підходи до визначення поняття ділової активності підприємства, можна зробити висновок, що погляди дуже різні і немає єдиної характеристики цього терміну. Кожний автор намагається виокремити найбільш важливі, на його думку, особливості, нюанси, що є на фоні інших більш значущими.

Різні автори трактують достатньо неоднозначно термін «ділова активність підприємства» і в окремих випадках характеризують її значною мірою як «ринкову активність підприємства», оскільки використовують для характеристики такі ознаки і показники, що відображають безпосередньо позицію підприємства на ринку, тощо. У той час як ділова активність підприємства більш пов’язана з внутрішніми аспектами економічної діяльності підприємства[15, c. 451].

Виконаний аналіз дозволив визначити, що ділова активність – це комплексна характеристика діяльності підприємства, яка містить в собі оцінку ступеня напруженості та виконання плану по всім видам показників діяльності; сукупність зусиль, спрямованих на зростання прибутковості підприємства та його інвестиційної привабливості, пошук можливих резервів підвищення ефективності виробництва, аналіз ефективності використання трудових, нематеріальних та фінансових ресурсів, прагнення лідерства на ринку.

1.2..Систематизація підходів до оцінювання ділової активності

Оцінка ділової активності підприємства є найбільш дослідженим питанням в загальній проблемі управління діловою активністю суб’єктів господарювання. Аналіз ділової активності – це один із основних напрямів аналізу фінансово-господарської діяльності підприємств для прийняття управлінських рішень у сфері розвитку підприємства, формування стратегії функціонування на перспективу.

Проблеми оцінювання ділової активності розглядаються в працях вітчизняних та зарубіжних учених, а саме: Є.Хелферт[], Р. Холт[6], Дж. К. Ван Хорн[7], Ю. Брігхем[4], О. В. Єфимова[16], В.О. Мец[17], В. А. Лубков [9], Л. І. Ушвицький[9], А. Д. Шеремет, Г. В. Савицька[8], В. В. Ковальов[12], Л.А.Лахтіонова[14] та інші. У той же час механізми оцінки ділової активності залишаються слабо розробленим, оскільки кожен з авторів пропонує різні методики розрахунку її показників, які, в основному, характеризують тільки окремі аспекти ефективності окремого суб'єкта господарювання.

Аналізуючи основні підходи до змісту системи показників аналізу ділової активності підприємства зарубіжних та вітчизняних вчених, можна зробити висновок, що Ю. Брігхем, А. Д. Шеремет, Г. В. Савицька, О. В. Єфимова бачать аналіз ділової активності суб’єктів господарювання, перш за все, в показниках оборотності. Слід зауважити, що аналіз оборотності – невід’ємна, але не єдина складова аналізу ділової активності підприємства. Більш вдалим є підхід В. В. Ковальова, який пропонує оцінювати ділову активність підприємства враховуючи коефіцієнт стійкості економічного зростання, проводити оцінку динамічності розвитку ринку. Л. І. Ушвицький бере до уваги у своєму підході якісні показники, оминаючи кількісні, що може бути причиною значних відхилень у розрахунку ділової активності. Підхід Р. Холта щодо оцінки ділової активності спирається на показники ефективності виробничої діяльності, але не розглядає інші види діяльності підприємства, які є не менш важливим аспектом у розрахунку цього показника. Підхід Дж. К. Ван Хорна базується на розрахунку показників ліквідності, які не дають змоги точно оцінити ділову активність організації[8, c. 77-78].

Більш компромісними підходами до оцінки ділової активності є праці В. А. Лубкова, який запропонував показники аналізу ділової активності, що враховує внутрішні і зовнішні взаємозв'язки; Ю. Брігхема, який ділову активність оцінює коефіцієнтами якості управління активами, робить наголос на порівняння отриманих коефіцієнтів зі середньогалузевими даними; та В.О. Меца, який вважає, що оцінку ділової ак тивності слід проводити за якісними та кількісними факторами[18, c. 230].

У монографії М.П. Войнаренко і Т.Г. Рзаєвої[19, c.284] наведено два основні напрями оцінки ділової активності: 1) із виділенням коефіцієнтів ділової активності (при цьому вивчаються певні характеристики ділової активності); 2) із виділенням показників щодо використання коштів (поняття «ділова активність» не виділяється як окрема категорія).

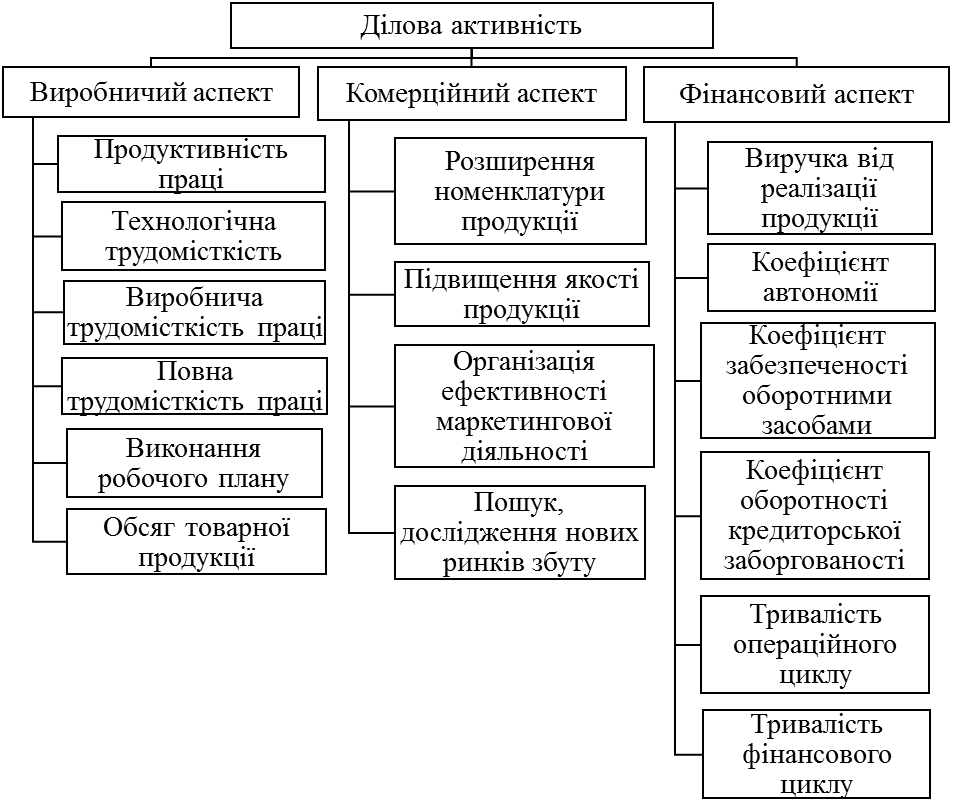

За економічним змістом ділову активність підприємств можна розглядати як у широкому, так і вузькому значенні. У широкому розумінні вона означає весь спектр зусиль підприємства, спрямованих на просування на ринках продукції, праці, капіталу[20, с. 110]. У вужчому розумінні, тобто при аналізі фінансово-господарської діяльності, ділова активність підприємства означає його виробничу й комерційну діяльність. Таким чином, розглядати та аналізувати ділову активність підприємства необхідно в трьох аспектах: фінансовому, виробничому і комерційному (рис. 1).

Рис.1.1. Схема оцінки ділової активності підприємства

*Сформовано за джерелом[8, C.78]

1.3.Характеристика системи показників оцінки ділової активності підприємства

Провідні науковці в своїх працях пропонують різну кількість показників для оцінки ділової активності. Так, О.О. Шеремет[20] пропонує понад 10 показників, В.В. Ковальов[12] -16 , В.О. Мец[17] — 19 тощо.

Автори наукових праць виводять необхідність оцінювання рівня ділової активності не тільки виходячи з суб’єктивних показників, а й застосування певного набору об’єктивних показників, в тому числі фінансових коефіцієнтів, що в свою чергу дасть можливість виведення наприкінці інтегрованого кінцевого показника, за яким можна присвоїти суб’єкту господарської діяльності певний рейтинг та порівнювати підприємства між собою[21, c. 274].

Комплексний підхід до оцінювання ділової активності підприємства полягає у тому, що:

по-перше, потрібно виділити індикатори для аналізу ділової активності як процесу на кожному з трьох етапів реалізації цього процесу (на етапі 1) оцінки зовнішнього оточення, 2) аналізу основного виду діяльності, 3) аналізу конкурентних переваг);

по-друге, довести наявність зв’язку ділової активності з іншими групами показників і вказати їх роль при вивченні стану ділової активності;

по-третє, обгрунтувати важливість оцінки ділової активності промислового підприємства при здійсненні операційної діяльності[23, c. 101].

Результати дослідження показників, які оцінюють ділову активність підприємства, про що наголошується у проаналізованих монографіях та інших наукових статтях [4-20], довели, що більшість запропонованих коефіцієнтів оцінюють оборотність активів підприємства та окремих елементів активних засобів (наприклад, дебіторської заборгованості) і джерел формування засобів (кредиторської заборгованості як приклад). Дійсно, оборотність активів і пасивів характеризує промислове підприємство з позиції прояву активності в процесі здійснення операційної діяльності[23, c. 102-103].

Поряд з коефіцієнтами оборотності оцінку діловій активності суб’єкта господарювання надають показники, що визначають тривалість (час) обороту в днях за окремими елементами бігових активів, а також тривалість операційного та фінансового циклів. Ці показники характеризують ефективність здійснення операційної діяльності, оскільки на їх основі визначається ресурсний стан підприємства у процесі виробництва і реалізації продукції. Слід підкреслити, що саме із використанням цієї сукупності показників пропонується доводити ефективність основного виду діяльності, тобто реалізувати другий етап загального процесу забезпечення ділової активності суб’єкта господарювання[23, c. 103-104].

Розглянемо економічну суть та порядок розрахунку основних показників ділової активності (табл.1)

Таблиця 1.1

Економічна суть та порядок розрахунку показників ділової активності

|

Показник |

Розрахунок |

Коментар та економічна суть |

|

1 |

2 |

3 |

|

Коефіцієнт оборотності активів |

відношення доходу виручки від реалізації продукції (робіт, послуг) до середньої величини підсумку балансу підприємства |

характеризує ефективність викори-стання підприємством всіх наявних ресурсів незалежно від джерел їх залучення |

|

Коефіцієнт оборотності дебіторської заборгованості |

відношення доходу (виручки) від реалізації продукції (робіт, послуг) до середньорічної величини дебі-торської заборгованості за товари (роботи, послуги) |

показує швидкість обертання дебіторської заборгованості підпри-ємства за період, який аналізується |

|

Коефіцієнт оборотності кредиторської заборгованості |

відношення собівартості реалізованої продукції (робіт, послуг) до середньорічної величини кредиторської заборгованості |

показує швидкість обертання кре-диторської заборгованості підпри-ємства за період, який аналізується, розширення або зниження комер-ційного кредиту, яке надається підприємству. |

|

Термін погашення дебіторської заборгованості |

відношення середньорічної величи-ни дебіторської заборгованості за товари (роботи, послуги) до доходу (виручки) від реалізації продукції (робіт, послуг), помноженої на кількість днів в періоді |

показує середній термін погашення заборгованості дебіторами |

|

Продовження таблиці 1 |

||

|

1 |

2 |

3 |

|

Термін погашення кредиторської заборгованості |

відношення середньорічної величи-ни кредиторської заборгованості до собівартості реалізованої продукції (робіт, послуг), помноженої на кіль-кість днів у періоді, що аналізується |

показує середній термін погашення кредиторської заборгованості |

|

Коефіцієнт оборотності матеріальних запасів |

відношення собівартості реалізо-ваної продукції до середньорічної вартості матеріальних запасів |

характеризує швидкість реалізації товарно-матеріальних запасів під-приємства |

|

Коефіцієнт оборотності власного капіталу |

відношення доходу (виручки) від реалізації продукції (робіт, послуг) до середньорічної величини влас-ного капіталу |

показує ефективність використання власного капіталу підприємства. |

*Сформовано за даними [24, с.392]

Згідно з підручником О.О. Шеремета[20, c. 196], оцінка ділової активності на кількісному рівні передбачає темпів зміни основних показників діяльності. Темп зміни (зростання чи зменшення) здебільшого визначають за розміром прибутку (балансового чи чистого), доходу від реалізації продукції та активів (сукупного капіталу) підприємства. Система нерівностей, яка утворюється за трьома основними оцінюючими темповими показниками, має назву «золоте правило економіки підприємства».

Співвідношення між показниками виражається таким чином:

100%< TA < TBP < TП , (1.1)

де TA, TBP, TП – темп зростання відповідно активів підприємства, виручки від реалізації продукції та прибутку підприємства.

Сутність наведеного у (1.1) співвідношення зводиться до наступного:

100%< TA – означає, що активи підприємства повинні постійно зростати, отже має зростати економічний потенціал, з яким прямо пов’язана ділова активність;

TA < TBP – свідчить про те, що темп зростання виручки від реалізації продукції повинен бути більшим за темп зростання активів суб’єкта господарювання, що стає можливим в умовах ефективного використання ресурсів, підвищення оборотності активів і капіталу, а отже, активізації ділової активності.

TBP < TП – вказує на те, що за темпом зростання прибуток має перевищувати виручку від реалізації продукції підприємства. У даному випадку потрібно, щоб зросла рентабельність підприємства, скорочувались витрати, спрощувався механізм оподаткування прибутку підприємства.

Виконання наведених співвідношень є результатом ефективної організації господарської фінансово-економічної діяльності. О.О. Шеремета пропонує зв’язати можливість досягнення «золотих» співвідношень із конкурентними перевагами підприємства, забезпечення яких покладено в основу третього етапу при дослідженні ділової активності як процесу[23, c. 104-105].

Досліджуючи практичні показники, В. Бочаров стверджує, що за оцінками спеціалістів-аналітиків підприємство має можливість отримати економію при раціональному управлінні фінансами, зокрема: 50% економії можна одержати при раціональному управлінні матеріально-виробничими запасами, 40% – управління готовою продукцією і дебіторською заборгованістю, 10% – управління технологічним процесом [24, с. 392].

При цьому одним із важливих факторів підвищення ефективності управління оборотними активами є скорочення фінансового циклу, тобто періоду обороту чистого оборотного капіталу при збереженні відповідного співвідношення між термінами погашення дебіторської і кредиторської заборгованості. При цьому необхідно пам’ятати, що ефект прискорення оборотності оборотних активів призводить до вивільнення грошових коштів[24, с. 392].

З метою позиціонування ділової активності в системі управління і вибору найбільш ефективних моделей та інструментів до її формування на підприємстві, основні підходи щодо аналізу ділової активності підприємства були систематизовані в комплексній табл. 1.2.

Таблиця 1.2

Наявні підходи до змісту поняття «ділова активність підприємства» та системи показників її аналізу

|

Автори |

Тлумачення поняття «ділова активність» |

Сутність підходу оцінки ділової активності |

Основні показники |

|

1 |

2 |

3 |

4 |

|

О. В. Єфимова[16] |

Замінює сутність ділової активності показниками, які її характеризують. |

Акцентує увагу на аналізі операційного циклу. |

Період операційного циклу, обороту оборот-них активів, обороту грошових коштів і короткострокових фі-нансових вкладень. |

|

А. Д. Шеремет, Г. В. Савицька[8] |

Ототожнюють ділову актив-ність і оборотність активів та зобов'язань. |

В основі піоходу- ана-ліз показників оборот-ності. Оборотність капі-талу тісно повязують з його рентабельністю |

Коефіцієнти оборот-ності капіталу, рентабе-льність та оборотність капіталу. |

|

Л.А.Лахтіонова [14] |

Це процес стійкої господар-ської діяльності, забезпечення позитивної динаміки, збіль-шення трудової зайнятості та ефективне використання ре-сурсів для досягнення рин-кової конкурентоздатності |

Ділова активність під-приємства у фінансо-вому аспекті виявляє-ться передусім у швид-кості обороту його засобів. |

Швидкість обороту активів, капіталу, опе-раційний цикл, фі-нансовий цикл. |

|

В. В. Ковальов[12] |

У широкому розумінні - весь спектр зусиль, напрямлених на просування фірми на ринках продукції, праці, капіталу; у вузькому - як по-точна виробнича і комерційна діяльність підприємства. |

Вважає, що ділова активність комерційної організації проявляється в динамічності її роз-витку. |

Оцінка ступеня вико-нання планів, норм, нормативів; коефіцієнт стійкості економічного зростання; оцінка дина-мічності розвитку фір-ми. |

|

Л. І. Ушвицький [9] |

Визначається системою кри-теріїв: мережі ділових відно-син, репутації підприємства як партнера. |

Розглядає ділову актив-ність через призму якіс-них показників. |

Становище на ринку; ділова репутація; залеж-ність компанії від ве-ликих постачальників. |

|

Дж. К. Ван Хорн [7] |

Фактично трактує поняття «ділова активність» як кате-горію «ринкова активність підприємства». |

Бачить методику оцінки ділової активності в розгляді питання про зовнішнє фінансування. |

Показники ліквідності; питомої ваги позико-вого капіталу, рентабе-льності, забезпеченості відсотків за кредитами. |

|

Ю. Брігхем[4] |

Відображає ступінь переваги сукупності оціночних показ-ників його діяльності, що визначають успіх підпри-ємства на певному ринку за певний проміжок часу, по відношенню до сукупності показників конкурентів |

Ділову активність оці-нює коефіцієнтами яко-сті управління актива-ми, робить наголос на порівняння отриманих коефіцієнтів зі серед-ньогалузевими даними. |

Оборотність товарно-матеріальних запасів, середній термін інкаса-ції, оборотність основ-них засобів, оборотність всіх активів. |

РОЗДІЛ 2. Аналітична частина ПАТ «ЛЬВІВСЬКИЙ ЖИРКОМБІНАТ»

2.1. Загальна характеристика ПАТ «Львівський жиркомбінат»

ПАТ "Львівський жировий комбінат" (ЛЖК) - одне з провідних підприємств олійножирової галузі України. Відповідно до рішення загальних зборів акціонерів від 08.02.2011 року Закрите Акціонерне Товариство "Львівський жиркомбінат" перейменоване у Публічне Акціонерне Товариство "Львівський жиркомбінат"[ ].

Організаційно-правова форма – акціонерне товариство, форма власності – колективна.

Кількість працівників: 579.

Управлiння товариством здiйснюють:

- вищий орган товариства - загальнi збори акцiонерiв товариства;

- наглядова рада, правлiння товариства та ревiзiйна комiсiя.

Понад півсторіччя жиркомбінат спеціалізується на випуску високоякісних маргаринів, майонезів на натуральних яєчних жовтках, споживацьких маргаринів та жирів. У 2013 році підприємство святкувало ювілей 65 років з дня заснування. Продукція комбінату випускається під торговими марками "Щедро", "Запорізький" та "Оллі"[ ].

Діяльність згідно з КВЕД:

1.Виробництво маргарину та аналогічних харчових жирів;

Цей підклас включає:

1.1. Виробництво маргарину та аналогічних пастоподібних продуктів, змішаних кулінарних жирів;

1.2. Виробництво сумішей молочного та рослинних жирів, в яких частка молочного жиру складає менше 25%.

2. Роздрібна торгівля іншими продовольчими товарами.

Підприємство має повний замкнутий цикл переробки рослинних олій та виробництва напівфабрикатів.

Організаційна структура підприємства наведена у Додатку

Для здійснення фінансової діяльності на підприємстві функціонує відділ бухгалтерського обліку та звітності, який став базою практики. Бухгалтерія виконує такі функції на ПАТ «Львівський жиркомбінат»:

1)ведення бухгалтерського обліку та складання фінансової звітності підприємства;

2) розробку системи і форми внутрішньогосподарського обліку;

3) роботи з оцінки фінансового стану підприємства;

4) облік надходження та вибуття грошових коштів на рахунку підприємства;

5) облік розрахунків з покупцями та замовниками;

6) нарахування та сплату податків відповідно до чинного законодавства;

7) нарахування заробітної плати працівникам та утримання податків тощо[2].

ПАТ «Львівський жиркомбінат» працює в основному на споживання його продукції на території України. Проте, з 2010 року продукція експортується також в Росію (Москва і Калініград) і Вірменію. Також ведуться переговори про налагодження поставок до країн Прибалтики, Молдови та Європейського Союзу після проведення необхідної сертифікації.

2.2. Аналіз фінансового стану ПАТ «Львівський жиркомбінат»

2.2.1. Аналіз динаміки та балансу та звіту про фінансові результати ПАТ «Львівський жиркомбінат» передбачає порівняння показників звітності попереднього і поточного року (чи ряду років, кварталів чи інших періодів). Мета горизонтального аналізу полягає в тому, щоби виявити абсолютні та відносні зміни величин різних статей фінансової звітності за певний період часу і дати оцінку цим змінам. При проведенні горизонтального аналізу використано ланцюгові показники – коли значення показників в даному періоді порівнюються з їх значеннями в попередньому періоді.

Вертикальний аналіз є аналізом внутрішньої структури звітності. Мета вертикального аналізу полягає в розрахунку питомої ваги окремих статей в підсумку та оцінка їх змін. При проведенні вертикального аналізу ціла частина (підсумок) прирівнюється до 100 % і обчислюється питома вага кожної її складової.

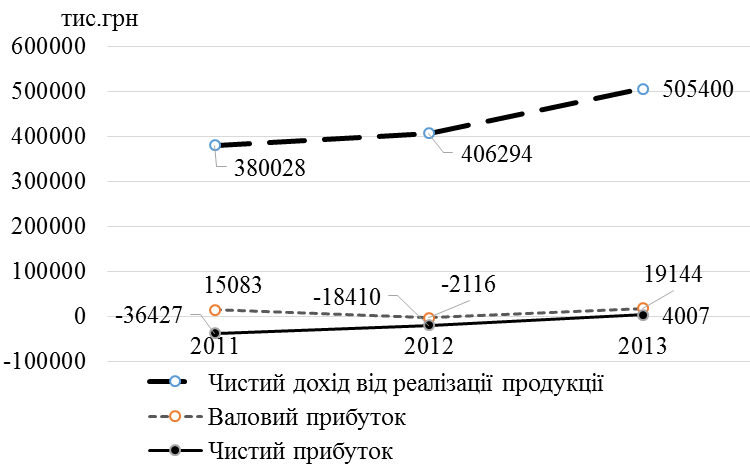

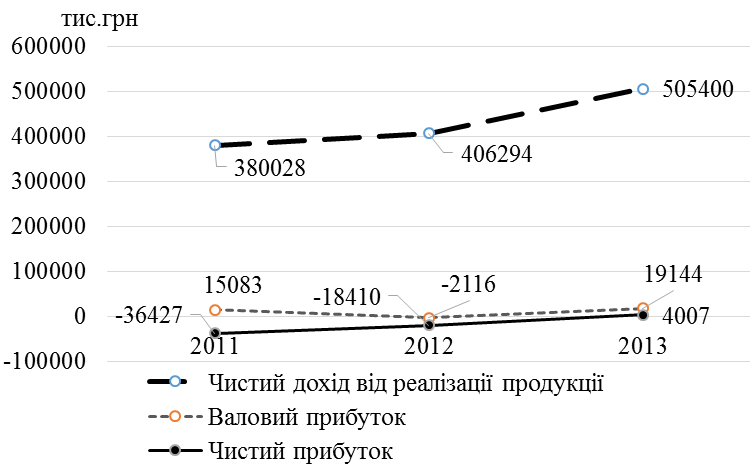

Вертикальний та горизонтальний аналіз взаємодоповнюють один одного. За результатами розрахунків (дивитися ДОДАТОК), варто зазначити, що підприємство є збитковим протягом 2011, 2012 років. Чистий збиток протягом цих років становив -36,427 млн. грн та -18,410 млн. грн відповідно. Станом на 2013 рік величина чистого прибутку становила 4,007 млн. грн.

Рис.2.1. Динаміка основних статей звіту про фінансові результати ПАТ «Львівський жиркомбінат» за 2011-2013 роки

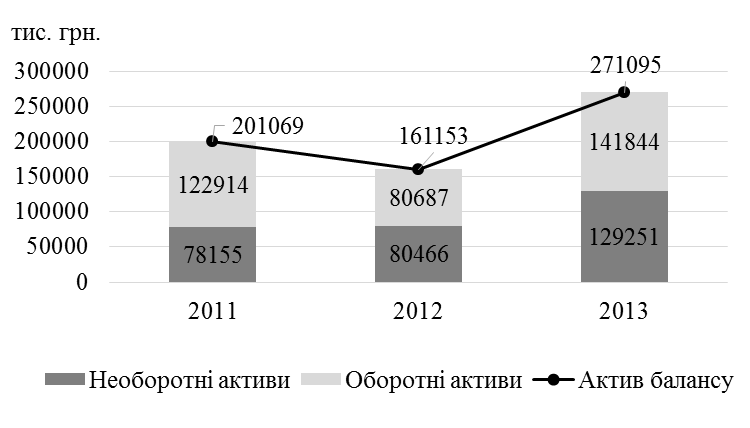

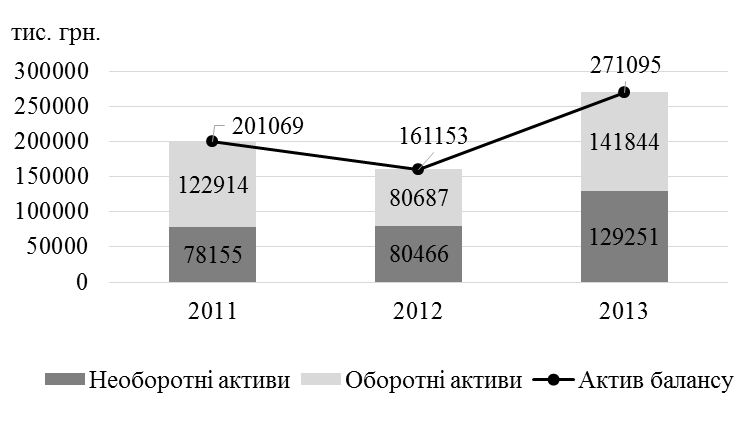

Загалом, протягом 2011-2012 років зниження підсумку активу балансу відбувалося за рахунок зниження оборотних активів на 42,227 млн. грн. або 34,4%. У 2013 році валюта балансу збільшилась на 109,942 млн. грн. або на 68,2%. Необоротні активи зросли на 48,785 млн. грн або 60,6% порівняно із 2011 роком.

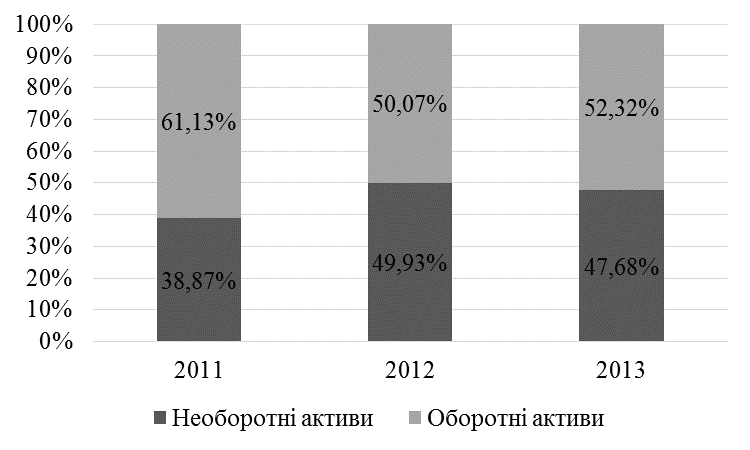

Динаміку розділів активу балансу представлено на рис.

Рис.2.2. Динаміка розділів активу балансу ПАТ «Львівський жиркомбінат» за 2011-2013 роки

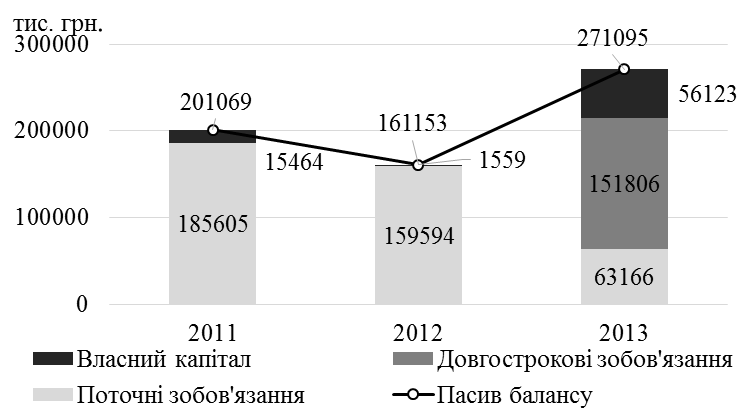

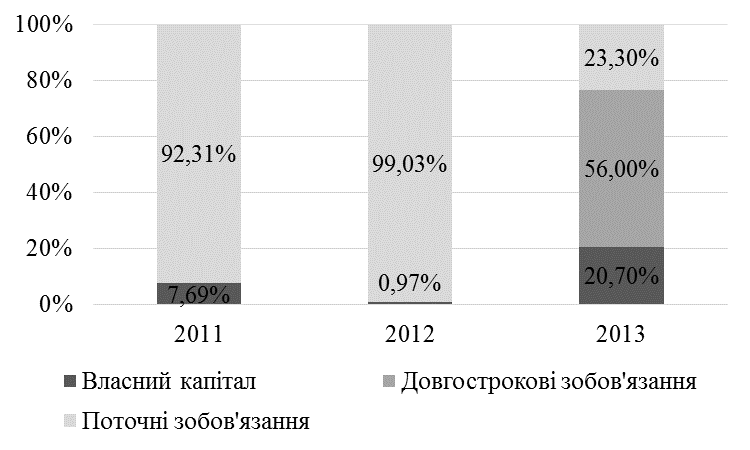

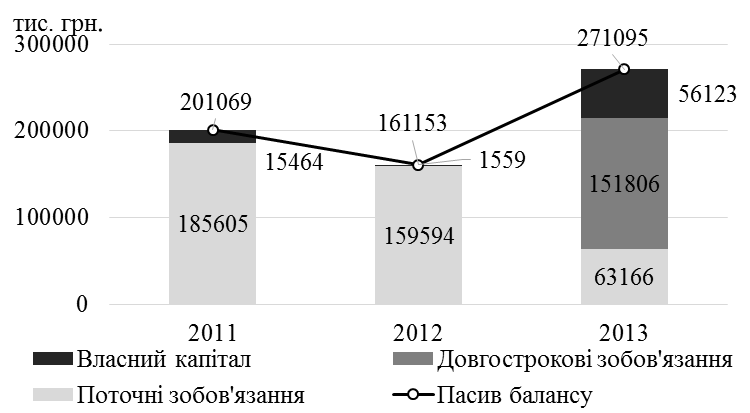

Щодо пасиву балансу, то власний капітал станом на 2012 рік порівняно з 2011-м зменшився на 54,564 млн. грн. Абсолютне відхилення поточних зобов’язань у 2013 році порівняно з 2012-м становить -96,428 млн. грн і виражена тенденція до зменшення. Крім того, у 2013 році з'явились довгострокові зобов’язання у сумі 151,806 млн. грн.

Динаміку розділів пасиву балансу представлено на рис.

Рис.2.3. Динаміка розділів пасиву балансу Рис. Динаміка розділів активу балансу ПАТ «Львівський жиркомбінат» за 2011-2013 роки

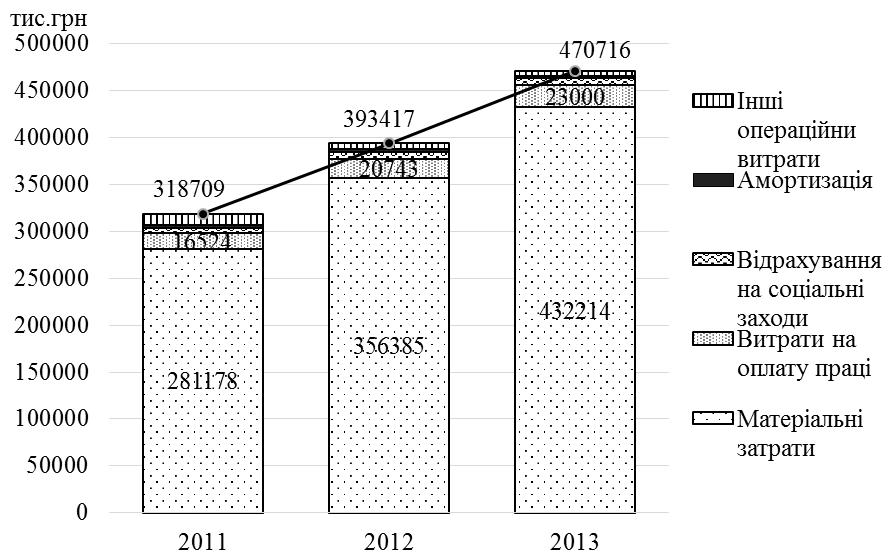

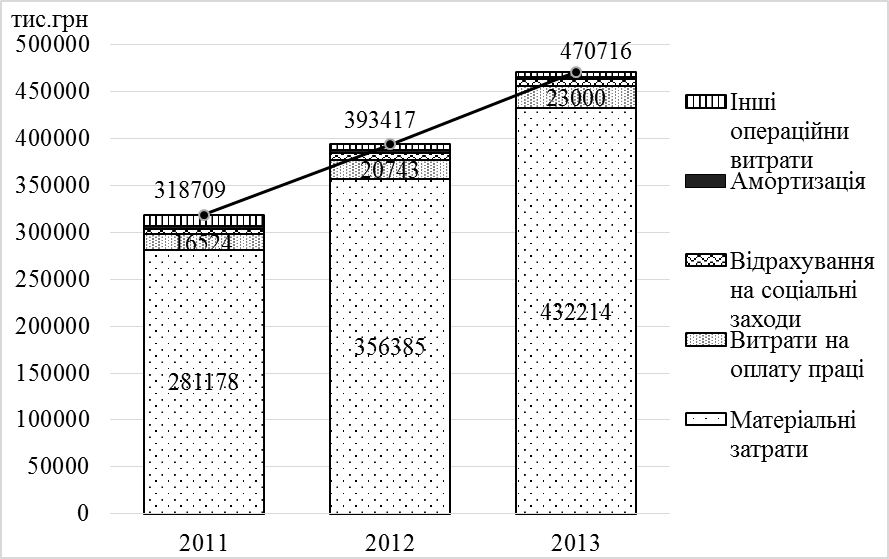

Аналізуючи статті операційних витрат, варто зазначити, що разом протягом 2010 – 2012 років операційні витрати зросли на 226,715 млн. грн. або на 71,13%. В основному це відбулось за рахунок зростання матеріальних витрат у 2012 році на 75,207 млн. грн. і у 2013-му на 75,829 млн.грн. Витрати та оплату праці також збільшились: у 2013-році порівняно з 2011-м вони зросли на 6,476 млн. грн.

Рис.2.4. Динаміка елементів операційних витрат ПАТ «Львівський жиркомбінат» за 2011-2013 роки

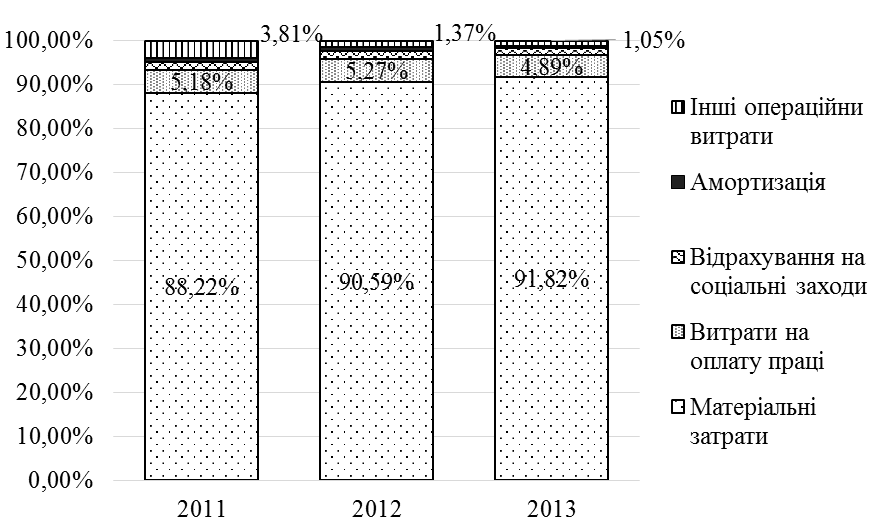

Проведемо структурний аналіз балансу та елементів операційних витрат ПАТ «Львівський жиркомбінат» за 2011-2013 роки. На рис. та рис. представлено структуру активу і пасиву балансу відповідно.

Рис.2.5. Структура розділів активу балансу ПАТ «Львівський жиркомбінат» за 2011-2013 роки

Аналізуючи структуру активу балансу, варто зазначити, що протягом 2011-2013 років частка оборотних активів у структурі активу балансу є більшою, ніж необоротних: у 2011 році частка оборотних активів становила 61,13%, у 2012- 50,07%, у 2013 - 52,32%. При цьому, витрати майбутніх періодів відсутні.

Рис.2.6. Структура пасиву балансу ПАТ «Львівський жиркомбінат» за 2011-2013 роки

У пасиві балансу протягом 2011-2012 років найбільшу частку становили поточні зобов’язання: у 2011 - 92,31%, у 2012- 99,03%. Довгострокові зобов’язання відсутні. Низька частка власного капіталу пов’язана із значними непокритими збитками, які зараховуються до підсумку І Розділу пасиву балансу зі знаком «-». У 2013 році найбільшу частку пасиву балансу становлять довгострокові зобов’язання – 56%. Частка власного капіталу, при цьому, становить 20,7%. Забезпечення наступних витрат і платежів, а також доходи майбутніх періодів, відсутні протягом досліджуваних років.

Рис. 2.7. Структура операційних витрат ПАТ «Львівський жиркомбінат» у 2011-2013 роках

Найбільші частки у структурі операційних витрат протягом 2011-2013 років мають матеріальні витрати: 88,22%, 90,59% та 91,82% відповідно, - та витрати на оплату праці – 5,18%, 5,27% та 4,89%. Найменшу частку становлять амортизаційні відрахування – менше 1% протягом досліджуваних років.

2.2.3. Коефіцієнтне аналізування фінансового стану ПАТ «Львівський жиркомбінат» полягає у встановленні співвідношень між окремими показниками (статтями, розділами тощо) діяльності підприємства.

Таблиця 2.1

Коефіцієнтне аналізування фінансового стану ПАТ «Львівський жиркомбінат» за 2011-2013 роки

|

Показники |

Умовне позначення |

Формула |

Значення |

Позитивний напрямок змін |

||

|

2011 |

2012 |

2013 |

||||

|

Показники фінансової стійкості |

||||||

|

Забезпечення запасів власними оборотними коштами |

ВОК |

Власні оборотні кошти – Вироб-ничі запаси |

-100667 |

-126017 |

-114607 |

Збільшення |

|

Забезпечення запасів влас-ними і довгостроковими позиченими джерелами |

ВД |

Власні і довго-строкові позиче-ні джерела - ВЗ |

-100667 |

-126017 |

37199 |

Збільшення |

|

Забезпечення запасів загальною величиною основних джерел |

ЗД |

Загальна величи-на основних джерел форму-вання запасів -ВЗ |

-100667 |

-126017 |

189005 |

Збільшення |

|

У 2011-2012 роках – кризова фінансова стійкість, у 2013 році - нормальна фінансова стійкість |

||||||

|

Коефіцієнт забезпечення оборотних активів власними коштами |

Кзвк |

Власні обігові кошти Оборотні активи |

-0,510 |

-0,978 |

-0,516 |

Більше від 0,1 |

|

Коефіцієнт автономії |

Ка |

Власний капітал Підсумок балансу |

0,077 |

0,010 |

0,207 |

Більше 0,5 |

|

Показники ліквідності |

||||||

|

Коефіцієнт абсолютної ліквідності |

КЛа |

А1 (П1+П2) |

0,035 |

0,0001 |

0,002 |

Більше 0,1 |

|

Коефіцієнт швидкої ліквідності |

КЛш |

(А1+А2) (П1+П2) |

0,457 |

0,161 |

1,560 |

В межах 0,7-0,8 |

|

Коефіцієнт поточної ліквідності |

КЛп |

(А1+А2+А3) (П1+П2) |

0,662 |

0,457 |

2,216 |

Більше 1 |

|

Показники майнового стану |

||||||

|

Фондовіддача |

Фв |

Чиста виручка Основні вироб-ничі фонди |

4,963 |

5,067 |

3,921 |

Збiльшення |

|

Фондоємність |

Фє |

Основні вироб-ничі фонди Чиста виручка |

0,201 |

0,197 |

0,255 |

Зменшення |

|

Коефіцієнт зносу основних засобів |

Кзн |

Знос основних засобів Первісна вартість основних засобів |

0,248 |

0,264 |

0,628 |

Зменшення |

|

Показники рентабельності |

||||||

|

Рентабельність капіталу (активів), % |

Ра (ROA) |

Чистий прибуток Активи |

-18,12 |

-11,42 |

1,48 |

Збiльшення |

|

Рентабельність основної діяльності,% |

Рпр |

Валовий прибуток Собівартість |

4,13 |

-0,52 |

3,94 |

Збiльшення |

|

Показники ділової активності |

||||||

|

Коефіцієнт обертання оборотних коштів |

Коб |

Чиста виручка Оборотні активи |

3,092 |

5,035 |

3,563 |

Збiльшення |

|

Коефіцієнт оборотності дебіторської заборгованості (обороти) |

Кдз |

Чиста виручка Дебіторська заборгованість |

20,057 |

69,051 |

11,393 |

Збiльшення |

Аналізуючи динаміку показників фінансової стійкості, можна зробити висновки, що підприємство є залежним від позикового капіталу. Серед відносних показників фінансової стійкості позитивну тенденцію не виражає жоден. Це пов’язано зі значними нерозподіленими збитками, які у результаті зменшують абсолютну величину власного капіталу та його частку у структурі балансу. Тим не менше, у 2013 році такі показники, як коефіцієнт фінансової автономії та плече фінансового левериджу, значно приблизились до своїх нормативних значень порівняно із 2011-2012 роками.

Коефіцієнт абсолютної ліквідності при нормативному значенні більше 0,1 є значно меншим. Тобто підприємство не має негайної готовності ліквідувати короткострокову заборгованість. Коефіцієнт швидкої ліквідності має тенденцію до зростання, що є негативним аспектом і свідчить про значну дебіторську заборгованість. Коефіцієнт поточної ліквідності не відповідав нормативному значенню в 2011 (0,662) і 2012 роках (0,457). Проте, у 2013 році показник відповідає нормативному значенню (більше за 1).

Аналізуючи показники майнового стану, можна побачити, що фондовіддача основних засобів знизилась у 2013 році і становила 3,921 порівняно із 5,067 у 2011-му, що є негативним аспектом. В той же час фондоємність основних засобів у 2013 році (0,225) зросла порівняно з 2011 роком (0,197), що є негативним для підприємства. Крім того, зростає знос основних засобів, у 2013 році показник становив 0,628.

Щодо показників прибутковості, то варто зазначити, що у зв’язку з відсутністю прибутку протягом 2011-2012 років, було досягнуто найнижчого значення показника рентабельності (збитковості) активів у 2011 році – (-18,12%). У 2013 році показник рентабельності активів становив 1,48%. Рентабельність основної діяльності у 2012 році склала -0,52% у зв’язку із валовим збитком, в той час як у 2010 році становила 4,13%. Проте, у 2013 році вдалось повернутись до позитивного значення 3,94%.

Аналізуючи сильні та слабкі сторони ПАТ «Львівський жиркомбінат», слід зауважити, що в цілому положення фірми є нестабільним, адже спостерігаються збитковість діяльносіт та недостатній запас фінансових ресурсів через загальний спад економіки. Існують деякі недоліки, на які слід звернути увагу, а саме: розширити збутову мережу, обсяги та якість реклами, комунікації зі споживачами тощо. Детальний аналіз сильних і слабких сторін, а також можливостей і загроз діяльності підприємства наведений у додатку Д.

Таблиця

Матриця SWOT-аналізу ПАТ «Львівський жиркомбінат»

|

|

Можливості 1. Збільшення потреб споживачів; 2. «Поглинання» часток ринку конкурентів; 3. Розширення асортименту послуг і продукції. |

Загрози 1. Технологічні прориви в інших країнах, що зменшують конкурентоспроможність продукції; 2. Невисокий ступінь запровадження інновацій; 3. Низький експорт продукції. |

|

Сильні сторони 1. Висока оцінка іміджу 2.Гарне враження споживачів про продукцію підприємства 3.Багаторічний досвід роботи на ринку 4. Добре обізнаний у специфіці діяльності фірми персонал. |

-гнучка система управління; -незмінна якість; -щоденний контроль і наявність внутрішнього стандарту якості; -діяльність в Україні і за межами нашої країни значне розширення асортименту пропонованих послуг; -застосування прогресивних систем і форм оплати праці; упровадження нової техніки технології. |

-диверсифікація виробни-цтва; -забезпечення оптимально-го завантаження устатку-вання; відкритість компанії в інформаційному плані; -поліпшення якості продук-ції і зниження відсотку непередбачуваних відході. |

|

Слабкі сторони 1. Діяльність підприємства є неприбутковою, виробництво продукції є збитковим 2.Швидко старіючі виробничі потужності. 3. Не здійснюється інноваційна діяльність. |

-за допомогою досвіду утримати своїх клієнтів; -диференціація діяльності; -вдосконалення цінової політики; -пошук нових каналів збуту; -поліпшення та розвиток систем матеріального та морального стимулювання праці; -підвищення кваліфікації персоналу. |

-мінімізація витрат; -активізація маркетингових зусиль; -звільнення підприємства від зайвого устаткування; -підвищення ступеня завантаження устаткування в одиницю часу. |

2.3. Оцінка ділової активності ПАТ «Львівський жиркомбінат»

В умовах дефіциту ресурсів, що склалися в Україні, проблеми ефективного розподілу та використання ресурсів підприємств виходять на одне з перших місць. Основним інструментом для оцінки ефективності використання ресурсів підприємства в умовах нестабільної економіки є оцінка й аналіз ділової активності суб’єкта господарювання. Відтак, за сучасних умов значно зростає роль своєчасного та якісного аналізу ділової активності – основи, на якій ґрунтуються оптимальні рішення про обсяги майна підприємства та раціональність його використання[24, C. 392].

Проведення аналітичних досліджень ділової активності підприємств дає змогу оцінити, наскільки ефективно сформована структура їх капіталу, як складаються їх взаємовідносини з постачальниками та замовниками, а також з банківськими установами[13, С.101].

Обираючи темою бакалаврської роботи дослідження ділової активності ПАТ «Львівський жиркомбінат», за мету поставлено виявлення потенційних можливостей підвищення ділової активності на основі оцінки динаміки основних показників, впливу бізнес-середовища на діяльність підприємства, ефективності використання ресурсів.

Таблиця 2.2.

Показники ділової активності ПАТ «Львівський жиркомбінат» у 2011-2013 рр.

|

Показник |

Умовне позначення |

Формула для розрахунку |

Джерела інформації |

Значення показників |

Напрямок позитивних змін |

||

|

2 011р. |

2 012р. |

2 013р. |

|||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

Коефіцієнт обертання оборотних коштів |

Коб |

Чиста виручка Оборотні активи |

Ф. № 2, р. 035 Ф. № 1,р. 260 |

3,092 |

5,035 |

3,563 |

Збiльшення |

|

Період одного обороту обігових коштів (днів) |

Тоб |

360 * Обігові кошти Чиста виручка |

360* Ф. № 1,р. 260 Ф. № 2, р. 035 |

116,436 |

71,493 |

101,036 |

Зменшення |

|

Коефіцієнт закріплення |

Кз.об.к |

Обігові кошти Чиста виручка |

Ф. № 1,р. 260 Ф. № 2, р. 035 |

0,323 |

0,199 |

0,281 |

Зменшення |

|

Коефіцієнт оборотності виробничих запасів (обороти/рік) |

Коб.вз |

Собівартість Виробничі запаси |

Ф. № 2, р. 035 Ф.№1,р. 100 |

12,433 |

10,977 |

14,328 |

Збiльшення |

|

Період одного обороту вироб-ничих запасів (днів) |

Твз |

360 * Виробничі запаси Собівартість |

360*Ф.№1,р. 100 Ф. № 2, р. 035 |

28,956 |

32,795 |

25,125 |

Зменшення |

|

Тривалість обертання незавершеного виробництва |

Тонзв |

360 * Незавершене виробництво Собівартість |

360*Ф.№1,р. 120 Ф. № 2, р. 035 |

5,776 |

6,232 |

3,980 |

Зменшення |

|

Коефіцієнт обо-ротності готової продукції (обо-ротів) |

Когп |

Чиста виручка Готова продукція |

Ф. № 2, р. 035 Ф. №1,р. 130 |

137,343 |

143,314 |

233,333 |

Збiльшення |

|

Тривалість обертання гото-вої продукції |

Тогп |

360 * Готова продукція Чиста виручка |

360* Ф. № 1,р. 130 Ф. № 2, р. 035 |

2,621 |

2,512 |

1,543 |

Зменшення |

|

Коефіцієнт на-копичення запа-сів |

Кн |

Виробничі запаси + незавершене виробництво Готова продукція + товари |

Ф. № 1,р. 100 + р. 120 Ф. № 1, р. 130 + р. 140 |

12,697 |

10,313 |

18,117 |

Менше 1 |

|

Коефіцієнт оборотності грошових коштів |

Когк |

Чиста виручка Грошові кошти |

. № 2, р. 035 Ф. №1,р. 230+ р. 240 |

59,066 |

7813,35 |

4011,11 |

Збiльшення |

|

Тривалість періоду обороту грошових коштів |

Тогк |

360 * Грошові кошти Чиста виручка |

(Ф. №1,р. 230+ р. 240)*360 № 2, р. 035 |

6,095 |

0,046 |

0,090 |

Зменшення |

|

Коефіцієнт оборотності дебіторської заборгованості (обороти) |

Кдз |

Чиста виручка Дебіторська заборгованість |

Ф. № 2, р. 035 Ф. № 1,р. 160 |

20,057 |

69,051 |

11,393 |

Збiльшення |

|

Період погашення дебіторської заборгованості (днів) |

Тдтз |

360*Дебіторська заборгованість Чиста виручка |

360 * Ф. № 1, р. 160 Ф. № 2, р. 035 |

17,948 |

5,214 |

31,599 |

Зменшення |

|

Частка дебіторської заборгованості в загальному обсязі оборотних активів |

Пдз |

Дебіторська заборгованість Оборотні активи |

Ф. № 1, р. 160 Ф. № 1, р. 260 |

0,154 |

0,073 |

0,313 |

Зменшення |

|

Коефіцієнт оборотності кредиторської заборгованості |

Кокз |

Собівартість Кредиторська заборгованість |

Ф. № 2, р. 035 Ф. № 1, р. 530 |

3,218 |

3,233 |

12,312 |

Зменшення |

|

Період погашення кредиторської заборгованості (днів) |

Ткз |

360 * Кредиторська заборгованість Чиста виручка |

360*Ф. № 1,р. 530 Ф. № 2, р. 035 |

111,876 |

111,358 |

29,239 |

Збільшення |

За рахунок зниження відповідних показників активу балансу у 2012 році показники оборотності зросли. У 2013 р. ситуація дещо погіршилась для показників оборотності активів, дебіторської та кредиторської заборгованості. Коефіцієнт оборотності матеріальних запасів після незначного зниження у 2012 році досяг значення 11,723 оберти за рік у 2013-му. Таке зростання є позитивним напрямком змін.

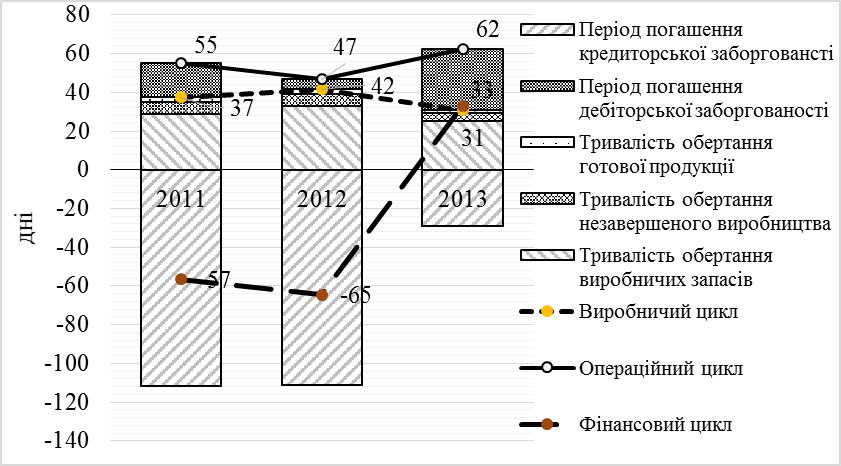

Рис. 2.8. Динаміка виробничого, операційного та фінансового циклів ПАТ «Львівський жиркомбінат» у 2011-2013 роках.

В основному простежується нечітка тенденція до зростання тривалості операційного циклу на підприємстві станом на 2013 рік. Тривалість виробничого циклу протягом 2011-2012 років зростала. Проте операційний цикл для ПАТ «Львівський жиркомбінат» у 2013 р. становив 62 дні, виробничий – 30 днів, фінансовий – 33 дня. Від’ємне значення тривалості фінансового циклу у 2011-2012 роках означає, що підприємство тривалий час отримувало необхідні йому товарно-матеріальні цінності від постачальників, не сплачуючи при цьому боргів по кредиторській заборгованості.

Таким чином, оцінка ділової активності дозволяє дослідити результативність управління і ефективність прийнятих рішень. Застосування результатів оцінки ділової активності слугуватиме покращенню результативності виробничо-господарської діяльності та підвищенню конкурентоспроможності ПАТ «Львівський жиркомбінат».

РОЗДІЛ 3. СПЕЦІАЛЬНА ЧАСТИНА. АНАЛІЗ ВПЛИВУ ФАКТОРІВ НА КОЕФІЦІЄНТ ОБОРОТНОСТІ АКТИВІВ ПАТ «ЛЬВІВСЬКИЙ ЖИРКОМБІНАТ»

3.1. Аналіз впливу факторів на оборотність активів ПАТ «Львівський жиркомбінат» за допомогою логарифмічного методу

Коефіцієнт оборотності оборотних активів – відображає швидкість обороту сукупного капіталу підприємства, тобто показує, скільки разів за аналізований період відбувається повний цикл виробництва й обігу, що приносить відповідний ефект у вигляді прибутку, або скільки грошових одиниць реалізованої продукції принесла кожна одиниця оборотних активів:

Цей метод полягає в тому, що досягається логарифмічно пропорційний розподіл залишку по двом факторам. У цьому випадку послідовності дії факторів не має значення.

Логарифмічний метод факторного аналізу застосовують до мультиплікативних моделей загального вигляду:

(статична форма) (3.1.)

При цьому необхідно існуючу статичну форму моделі перевести в динамічну шляхом апроксимації:

, (3.2.)

, (3.3.)

яка після логарифмування набере наступної форми: (3.4)

Розділивши обидві частини одержаного рівняння на і помноживши на , одержимо:

(3.5)

Це можна записати одною формулою: (3.6)

Факторний аналіз коефіцієнта оборотності активів підприємства

Коефіцієнт оборотності активів визначають відповідно до наступної формули:

(3.7)

Фактичні значення показників та зведені результати розрахунків представлено в таблиці 6.

Таблиця 3.1

Показники факторного аналізу коефіцієнта оборотності активів ПАТ «Львівський жиркомбінат» за 2011-2013 роки

|

Періоди |

Чистий дохід, тис. грн. |

Оборотні активи, тис. грн. |

Коефіцієнт оборотності оборотних активів |

|

Фактичні значення |

|||

|

2011 |

380028 |

122914 |

3,092 |

|

2012 |

406294 |

80687 |

5,035 |

|

2013 |

505400 |

141844 |

3,563 |

|

Абсолютні відхилення факторних змінних |

|||

|

2012-2011 |

26266 |

-42227 |

1,943 |

|

2013-2012 |

99106 |

61157 |

-1,472 |

|

Індекси факторних змінних |

|||

|

2012 |

1,069 |

0,656 |

1,628 |

|

2013 |

1,243 |

1,757 |

0,707 |

|

Логарифмічні індекси факторних змінних |

|||

|

2004 |

0,029 |

-0,182 |

0,211 |

|

2005 |

0,094 |

0,245 |

-0,150 |

|

Прирости, % |

|||

|

2004 |

0,266 |

-1,677 |

1,943 |

|

2005 |

0,929 |

2,401 |

-1,472 |

Перевірка: 2012 рік ;

2013 рік .

Розрахунки проводились за наступною схемою:

становить:

(2012)

для чистого доходу: ;

для вартості оборотних активів: ;

для оборотності оборотних активів: ;

(2013)

для чистого доходу: ;

для вартості оборотних активів: ;

для оборотності оборотних активів: ;

становить:

(2012)

для чистого доходу: ;

для вартості оборотних активів: ;

для оборотності оборотних активів: ;

(2013)

для чистого доходу: ;

для вартості оборотних активів: ;

для оборотності оборотних активів: ;

прирости становлять:

(2012)

для чистого доходу: ;

для вартості оборотних активів: ;

для оборотності оборотних активів: .

(2013)

для чистого доходу: ;

для вартості оборотних активів: ;

для оборотності оборотних активів: .

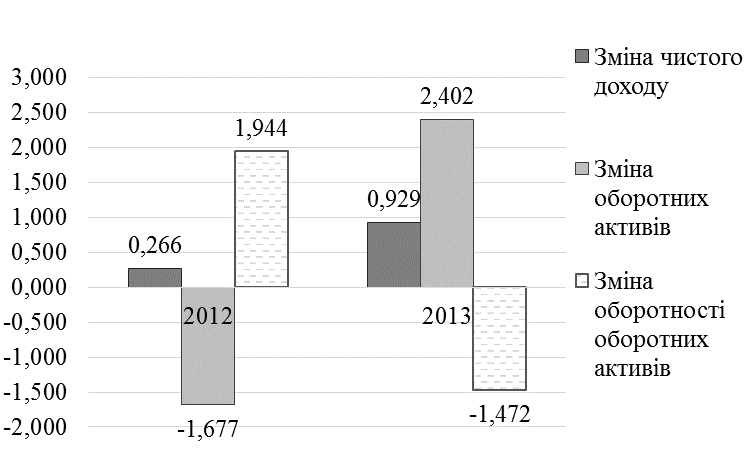

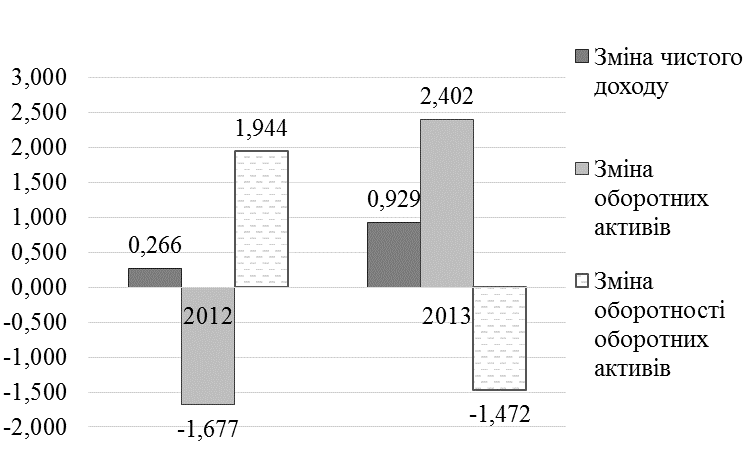

На рисунку 4 представлено динаміку структури зміни оборотності активів підприємства за 2011-2013 роки.

Рис. 3.1. Динаміка структуру зміни оборотності оборотних активів підприємства за 2011-2013 рр., розрахована відповідно до логарифмічного методу факторного аналізу

Представлені вище зведені розрахунки дозволяють зробити наступні висновки. Показник оборотності оборотних активів за аналізований проміжок часу характеризується циклічністю свого розвитку. Наслідком цього є нерівномірність зміни як чистого доходу, так і вартості активів. Зокрема, в 2013 році оборотність оборотних активів становила 3,563. Порівняно з попереднім 2012 роком оборотність оборотних активів знизилась на 1,472. Це стало результатом того, що розмір чистого доходу зріс на 99106 тис. грн., а його приріст склав 0,929, в той же час розмір оборотних активів збільшився на 61157 тис. грн., а його приріст дорівнював 2,402. Таким чином, більш суттєвим виявився вплив зміни розміру оборотних активів, а не розміру чистого доходу на значення результуючого показника , що в результаті створило несприятливу для підприємства ситуацію.

Відповідно найбільш результативним періодом з точки зору досягнутого рівня оборотності оборотних активів був 2012 рік. Саме в даному році досліджуваний показник сягнув свого максимального значення – 5,035, а його приріст порівняно з попереднім 2011 роком, що є найнижчим значенням показника протягом періоду, який аналізується, зріс на 1,943. Дана ситуація стала наслідком двох змін: при збільшенні чистого доходу на 26266 тис. грн. розмір оборотних активів зменшився на 42227 тис. грн. Таким чином, зріс на 0,266 за рахунок позитивного приросту чистого доходу, що стало вирішальним у досягнутому результаті, а на 1,677 – за рахунок зменшення вартості оборотних активів.

В додатку В представлено оформлений демонстраційний лист проведеного факторного аналізу.

3.2. Рекомендації щодо покращення оборотності оборотних активів для ПАТ «Львівський жиркомбінат»

Харчова промисловість є пріоритетною галуззю народного господарства, її продукція користується великим попитом, а інвестиції в галузь швидко окуповуються. Кожне підприємство, починаючи випуск продукції, повинно володіти певною грошовою сумою. На ці грошові ресурси підприємство закуповує на ринку або у інших підприємств за договорами сировину, матеріали, паливо, оплачує рахунки за електроенергію, сплачує своїм працівникам заробітну плату, несе витрати по освоєнню нової продукції - все це являє собою один з найважливіших параметрів господарювання, який має назву «оборотні кошти підприємства». На сьогодні багато підприємств харчової промисловості страждають від дефіциту оборотних коштів, це ж стосується і харчової галузі. Економічна криза поглиблюється, підприємствам доводиться брати кредити для вчасних розрахунків за газ, електроенергію, сировину. Таким чином, підприємство зацікавлене у тому, аби кожна одиниця оборотних активів приносила максимальну кількість одиниць реалізованої продукції.

В економічній літературі існують різні підходи до визначення суті|сутності,єства| оборотних коштів|, основними з|із| яких є|з'являються,являються|: 1) грошові ресурси, вкладені до оборотних виробничих фондів і фондів|фундацій| обігу|звертання,ставлення,обігу| для забезпечення безперервного виробництва і реалізації виробленої|виробленої,справленої| продукції; 2) активи, які на протязі|упродовж| одного виробничого циклу або одного календарного року можуть бути перетворені в гроші. На мою думку, оборотний капітал – це частина|частка| капіталу промислового підприємства, інвестована в його поточні активи.

Залежно від сфери функціонування, оборотний капітал| авансується в оборотні виробничі фонди і фонди|фундацій| обігу|звертання,ставлення,обігу| для забезпечення безперервного процесу виробництва, реалізації продукції і отримання|здобуття| прибутку. Співвідношення оборотних коштів, що знаходяться|перебувають| у сфері виробництва і у сфері обігу|звертання,ставлення,обігу|, неоднакове в різних галузях економіки, що пояснюється особливостями організації виробництва, постачання і збуту, а також системою розрахунків. У харчовій промисловості такою характерною|вдача| особливістю є|з'являється,являється| значна матеріаломісткість продукції.

Таблиця 3.2

Класифікація чинників|факторів|, які впливають на ефективність, ліквідність і оборотність оборотного капіталу

|

Чинники|фактори| |

||

|

Загальні|спільні| |

Специфічні |

|

|

Внутрішні |

Галузева специфіка |

- зниження тривалості фінансового циклу підприємства за рахунок раціонального управління елементами оборотного капіталу; - зниження матеріаломісткості продукції і непродуктивних втрат за рахунок раціонального використання всіх видів ресурсів і організації виробництва; - зміна норм витрачання запасів і нормативів оборотних коштів за рахунок впровадження нової техніки і технології та раціонального управління рухом запасів; - прискорення оборотності та ефективності використання за рахунок комплексного механізму управління оборотним капіталом; - удосконалення механізму управління ОК| за рахунок поліпшення|покращання| системи обліку|урахування| і документообігу|звороту,оберту|. |

|

Зовнішні |

Кон'юнктура ринку |

- конкурентні позиції підприємств на ринку; - інфляційні процеси; - цінова кон'юнктура світового ринку. |

|

Географічні межі|кордони| ринку |

- віддаленість від потенційних постачальників і покупців; - вибір раціональних форм постачань виробничих запасів, готової продукції; -віддаленість від магістральних шляхів сполучення. |

|

|

Державне регулювання| |

- податкова політика держави; - встановлення форм розрахунків НБУ; - регулювання готівкового|готівкового| і безготівкового обігу|звертання,ставлення,обігу| грошових коштів НБУ; - встановлення курсу обміну валют НБУ. |

Підвищення ефективності використання оборотних ресурсів підприємство може досягти шляхом скорочення операційного циклу. Напрями їх скорочення пов’язані зі скороченням виробничого циклу, зменшенням тривалості обороту дебіторської заборгованості[].

Аналіз структури балансу ПАТ «Львівський жиркомбінат» свідчить, що на оборотні активи підприємста припадає 50-51 % суми активів, в тому числі на виробничі запаси – 80-85 %. Суттєва також частка належить дебіторській заборгованості. Вона зменшується, якщо підприємство має свою торгівельну мережу.

У процесі управління виробничими запасами в межах операційного циклу необхідно особливо виділити виробничий цикл. На тривалість виробничого циклу насамперед впливає прискорення оборотності матеріальних цінностей у процесі виробництва продукції, яке досягається збільшенням частки оборотних активів з високою оборотністю і зниженням частки активів, що обертаються повільно. Водночас матеріальні цінності мають бути на такому рівні, щоб можна було забезпечити безперервність процесу виробництва і реалізації продукції.

Основні шляхи скорочення виробничих запасів підприємства зводяться до їх раціонального використання, ліквідації наднормативних запасів матеріалів, вдосконаленню нормування, поліпшення організації постачання та ін.

Для підвищення ділової активності підприємства важливе значення має оптимізація дебіторської заборгованості. Для цього підприємство може залучати установи, які стягують борги, за наявністю документальних підтверджень; здійснювати продаж рахунків дебіторів факторинговій компанії або банку; виставляти рахунок покупцям одразу ж при продажу великої кількості товару; страхувати кредити для захисту від значних збитків з безнадійних боргів; формувати системи штрафних санкцій за прострочене виконання зобов’язань[27, с.101].

Стійке економічне зростання підприємства також є важливою складовою ділової активності. Основним фактором, який забезпечує стійке економічне зростання підприємства, є величина його прибутку. Тому керівництво підприємства повинно ставити перед собою завдання щодо його максимізації. Основні шляхи максимізації фінансових результатів підприємства полягають у нарощенні випуску продукції з одночасним підвищення її якості, оптимізації виробничих процесів, зниженні собiвартостi виробництва (зокрема, за рахунок мінімізації витрат на транспортування сировини), диверсифікації ринків збуту продукції та проведенні виваженої дивідендної політики підприємства.

Основними шляхами зниження витрат є економія усіх видів ресурсів, що споживаються у виробництві: трудових та матеріальних. Так, значну долю в структурі витрат виробництва займає оплата праці. Тому актуальною є задача зниження трудомісткості продукції, що виготовляється, зростання продуктивності праці.

Зниження трудомісткості продукції, збільшення продуктивності праці можна досягнути різними шляхами. Найбільш важливі з них – механізація та автоматизація виробництва, розробка та застосування прогресивних, високопродуктивних технологій, заміна та модернізація застарілого обладнання.

Важливим є підвищення вимог та застосування вхідного контролю за якістю сировини, яка надходить від постачальників та матеріалів, комплектуючих виробів та напівфабрикатів.

Для забезпечення економічної стійкості підприємства необхідні гнучкість та швидкість реакції на зміни кон’юнктури ринку, підвищення конкурентоспроможності виробництва та продукції, висока інвестиційна активність, ліквідність та фінансова стабільність [2, 152].

Отже, ділова активність підприємства в ринкових умовах стає інтегральною характеристикою господарюючого суб’єкта щодо його відповідності об’єктивним економічним умовам. Основними напрямами зростання ділової активності підприємства є зменшення періоду операційного та фінансового циклів, підвищення ефективності використання майна, максимізація прибутку, підвищення конкурентоспроможності продукції, пошук нових ринків збуту.

Отже, з метою підвищення оборотності оборотних активів та ефективності господарювання можна рекомендувати:

1. Знижувати собівартість продукції. Потрібно звести до мінімуму витрати на їх транспортування, зменшити технічні втрати за рахунок запобігання експлуатації несправного обладнання.

2. Підвищувати ефективність використання майна. З цією метою потрібно підвищувати частку оборотних виробничих фондів в обігових коштах.

3. Для підвищення оборотності оборотних активів та ефективності господарювання проводити швидшу реалізацію продукції, не затримувати її на складі.

4. Проводити аналіз дебіторської заборгованості. На підприємстві має бути організований повсякденний оперативний контроль за платежами та надходженнями матеріальних цінностей. Необхідної періодично перевіряти дебіторську заборгованість за даними бухгалтерського обліку та звітності, інвентаризації.

5. Підвищувати оборотність обігових коштів, що дає можливість покращувати ефективність господарювання..

Підприємство повинно створювати конкурентноспроможну продукцію з високими споживчими якостями. По можливості оборотні кошти бажано вкладати в найбільш ліквідні активи (цінні папери, банківські рахунки). Кошти, вкладені в незавершене виробництво, готову, але не відвантажену продукцію - низько ліквідні, тому що ця частина оборотних коштів найбільш віддалена від моменту реалізації і більше підлягає впливу змін кон’юнктури ринку, інфляційних процесів.

6.Зменшувати період операційного циклу, тобто не затримувати матеріальні ресурси на складі, а перетворювати їх в грошові кошти.

ВИСНОВКИ

ПАТ «Львівський жиркомбінат» є одним з провідних підприємств олійножирової галузі України.

Аналізуючи динаміку балансу, звіту про фінансові результати та елементів операційних витрат підприємства, можна зробити висновок, що підприємство є збитковим протягом 2011, 2012 років. Тим не менше, станом на 2013 рік величину чистого прибутку вдалось встановити на рівні 4,007 млн. грн. У 2012 році спостерігалось згортання господарської діяльності, яке проявляється у зменшенні величини активів, проте у 2013 році підсумок балансу знову зріс.

Обираючи темою дослідження оцінку ділової активності ПАТ «Львівський жиркомбінат», за мету поставлено дослідження результативності управління і ефективності прийнятих рішень. Застосування результатів оцінки ділової активності слугуватиме покращенню результативності виробничо-господарської діяльності та підвищенню конкурентоспроможності ПАТ «Львівський жиркомбінат».

За рахунок зниження відповідних показників активу балансу у 2012 році показники оборотності зросли. У 2013 р. ситуація дещо погіршилась для показників оборотності активів, дебіторської та кредиторської заборгованості. Коефіцієнт оборотності матеріальних запасів після незначного зниження у 2012 році досяг значення 11,723 оберти за рік у 2013-му. Таке зростання є позитивним напрямком змін.

В основному простежується нечітка тенденція до зростання тривалості операційного циклу на підприємстві станом на 2013 рік. Тривалість виробничого циклу протягом 2011-2012 років зростала. Проте операційний цикл для ПАТ «Львівський жиркомбінат» у 2013 р. становив 62 дні, виробничий – 30 днів, фінансовий – 33 дня. Від’ємне значення тривалості фінансового циклу у 2011-2012 роках означає, що підприємство тривалий час отримувало необхідні йому товарно-матеріальні цінності від постачальників, не сплачуючи при цьому боргів по кредиторській заборгованості.

Таким чином, оцінка ділової активності дозволяє дослідити результативність управління і ефективність прийнятих рішень. Застосування результатів оцінки ділової активності слугуватиме покращенню результативності виробничо-господарської діяльності та підвищенню конкурентоспроможності ПАТ «Львівський жиркомбінат».

З метою підвищення оборотності оборотних активів та досягнення позитивної тенденції ділової активності підприємства можна рекомендувати:

1. Знижувати собівартість продукції. Потрібно звести до мінімуму витрати на їх транспортування, зменшити технічні втрати за рахунок запобігання експлуатації несправного обладнання.

2. Підвищувати ефективність використання майна. З цією метою потрібно підвищувати частку оборотних виробничих фондів в обігових коштах.

3. Для підвищення оборотності оборотних активів та ефективності господарювання проводити швидшу реалізацію продукції, не затримувати її на складі.

4. Проводити аналіз дебіторської заборгованості. На підприємстві має бути організований повсякденний оперативний контроль за платежами та надходженнями матеріальних цінностей. Необхідної періодично перевіряти дебіторську заборгованість за даними бухгалтерського обліку та звітності, інвентаризації.

5. Підвищувати оборотність обігових коштів, що дає можливість покращувати ефективність господарювання..

Підприємство повинно створювати конкурентоспроможну продукцію з високими споживчими якостями. По можливості оборотні кошти бажано вкладати в найбільш ліквідні активи (цінні папери, банківські рахунки). Кошти, вкладені в незавершене виробництво, готову, але не відвантажену продукцію - низько ліквідні, тому що ця частина оборотних коштів найбільш віддалена від моменту реалізації і більше підлягає впливу змін кон’юнктури ринку, інфляційних процесів.

6.Зменшувати період операційного циклу, тобто не затримувати матеріальні ресурси на складі, а перетворювати їх в грошові кошти.

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

1. Костирко Л. А. Фінансовий механізм сталого розвитку підприємств: стратегічні орієнтири, системи забезпечення, адаптація : монографія / Л. А. Костирко; Східноукр. нац. ун-т ім. В. Даля. - Луганськ : Ноулідж, 2012. - 473 c.

2. Гринькевич О. А. Інформаційно-аналітичне забезпечення управління діловою активністю підприємств / О. А. Гринькевич, Г. І. Кіндрацька // Економічний аналіз. – 2010. – Вип. 6. – С. 215.

3. Господарський кодекс України : за станом на 1 черв. 2014, Верховна рада України. - № 436-IV, 144 с.- [Електронний ресурс]. Режим доступу: http://zakon4.rada.gov.ua/

4. Брігхем Ю. А. Фінансовий менеджмент : [навч. посіб.] / Ю. А. Брігхем, Л. С. Гапенски. – М. :Фінанси і статистика, 1999. – 429 с.

5. Шохіна Є.І. Фінансовий менеджмент: [навч. посіб.] / Є.І. Шохина. – М.: ІД ФБК – ПРЕСС. – 2004. – 408 с.

6.. Холт Р. Н. Основи фінансового менеджмента / Р. Н. Холт. Пер. з анг. – М. : Дело, 1993. – 128 с.

7. Ван Хорн Дж. К.. Оcнови управління фінансами / Дж. К. Ван Хорн. Пер. з анг. – М. : Фінанси і статистика, 2003. – 800 с.

8. Антипенко Є. Ю. Аналіз теоретичних аспектів ділової активності підприємства та існуючих підходів до її оцінювання / Є. Ю. Антипенко, С. М. Ногіна, Ю. С. Піддубна // Сталий розвиток економіки. – 2013. – № 3. – 79 c.

9. К.В. Багацька. Підходи до оцінки ринкової активності підприємств реального сектора економіки [Електронний ресурс] / К.В. Багацька // Економіка: реалії часу. Науковий журнал. – 2014. – № 1 (11). – С. 50-56. – Режим доступу до журн.: http://economics.opu.ua/files/archive/2014/n1.html

10. Коваленко Л.О., Ремньова Л.М. Фінансовий менеджмент: Навчальний посібник. // Л.О. Коваленко, Л.М. Ремньова. – 2-ге вид. – Київ: Знання, 2005. – 456 с.

11. Заікіна О.О. Роль показників ділової активності в оцінці управління підприємством [Електронний ресурс] / О.О. Заікіна// Наукові праці НУХТ. Харчова промисловість. – 2013. – №1 (32). – С.144-148. Режим доступу до журн.: http://journal.nuft.edu.ua/index.php /swnuft/article/view/1582

12. Ковалев В.В. Финансовый анализ. – [2-е изд.перед. и дополн.]. – М.:

Фінанси і статистика. – 1998. – 512 с.

13. Гарасюк О.А. Проблеми щодо сутності поняття «ділова активність підприємства» / Гарасюк О.А., Ігнатенко М.Ю. // Вісник КТУ. – 2012. – № 22. – С. 7.

14. Лахтіонова Л. А. Фінансовий аналіз суб’єктів господарювання :монографія / Л. А. Лахтіонова. – К. : КНЕУ, 2001. – 387 с.

15. Турило А.М. Визначення критерію розмежування категорій «Ділова активність підприємства» і «Ринкова активність підприємства» / Турило А.М., Зінченко О.А., Вчерашня І.С. // Маркетинг і менеджмент інновацій. – 2011. №1. – С. 82 – 85.

16. Ефимова О. В. Анализ финансовой отчётности : [учеб. пособ.] / О. В. Ефимова, М.В. Мельник.– М. : Омега-Л, 2004. – 451 с.

17. Мец В.О. Економічний аналіз фінансових результатів та фінансового стану підприємства: навч. посібник./ В.О. Мец. – К.: КНЕУ, 1999. – 132 с.

18. Косова Т. Д. Фінансовий механізм управління оборотними коштами підприємств : [монографія] / Т. Д. Косова, Г. О. Роганова; Донец. нац. ун-т економіки і торгівлі ім. М. Туган-Барановського. - Донецьк : Світ кн., 2013. - 231 c.

19. Войнаренко М.П. Ділова активність підприємств: проблеми аналізу та оцінки [Текст]: [моногр.] / М.П. Войнаренко, Т.Г. Рзаэва. – Хмельницький: ХНУ, 2012. – С. 284.

20. Шеремет О. О. Фінансовий аналіз / О. О. Шеремет. – К., 2009. – 196 с.

21. Селіверстова Л. С. Фінансовий аналіз: навч.-метод. посіб. / Л. С. Селіверстова, О. В. Скрипник; ред.: С. М. Безрутченко; МВС України, Нац. акад. внутр. справ. - К. : Центр учб. л-ри, 2012. - 274 c.

22. Материнська О. А., Гайовик М. О. Аналітична оцінка методичних підходів аналізу ділової активності підприємства [Електронний ресурс] : Наукове т-во Івана Кушніра/ О. А. Материнська, М. О. Гайовик, 2012. – С. 115. — Режим доступу до журн: http://www.rusnauka.com/5_PNW_2010/Economics/59259.doc.

23. Мєшкова Н.Л. Комплексний підхід до оцінки ділової активності підприємства./ Н.Л. Мєшкова // Теоретичні і практичні аспекти економіки та інтелектуальної власності, № 1(3), 2013, – С. 101-105.

24. Ямборко Г. Аналіз ділової активності підприємств в умовах фінансової кризи. .// Економічний аналіз. – 2010.–№5. -С. 390-393

25. Статут ПАТ «Львівський жиркомбінат» // Протокол № 1, 13.04.2012.

26. Веб-сайт ПАТ «Львівський жиркомбінат» / [Електронний ресурс]. – Режим доступу: lgk.com.ua.

……Тихонова І.М. Ділова активність підприємства: складові та чинники впливу// Аграрний Вісник Причорномор’я: збірник наукових праць Одеського державного аграрного університету: статті / Тихонова І.М. - Одеса, 2010.- Вип. 53.- С.332-337.

27. Стадник Т. Перспективи розвитку факторингу як способу рефінансування

дебіторської заборгованості підприємств на ринку фінансових послуг України. //Т. Стадник// Збірник тез ХІV Між.ї наук.-практ. конф. асп. та студ., Львів. ін-т банк. справи НБУ . – Львів, 2014. – 594 с.

Додаток А

Організаційна структура ПАТ «Львівський жиркомбінат»

Рис.А.2.1. Чинна організаційна структура ПАТ «Львівський жиркомбінат»

де, ВТК-відділ технічного контролю, ВЕБ- відділ економічної безпеки, СО-служба охорони, ВК- відділ кадрів, ВГМ- відділ головного механіка, ВОП-відділ охорони природи, ЦЗЛ –центральна заводська лабораторія, РБУ- ремонтно-будівельне управління, РМЦ-ремонтно-механічний цех, ЕПВ- економічно-плановий відділ, ФВ- фінансовий відділ, ВЦЕА- відділ цін і економічного аналізу, ЕОЦ- електронно-обчислювальний цех.

Додаток Б

Б.2.1.Горизонтальний аналіз балансу та звіту про фінансові результати ПАТ «Львівський жиркомбінат»

Таблиця Б.2.1.1

Динаміка показників балансу ПАТ «Львівський жиркомбінат» за 2011-2013 роки

|

АКТИВ БАЛАНСУ |

Значення, тис. грн. |

Ланцюговий ріст, тис. грн. |

Ланцюговий темп росту, % |

Ланцюговий темп приросту |

|||||

|

2011р |

2012р |

2013р |

2012р |

2013р |

2012р |

2013р |

2012р |

2013р |

|

|

I. Необоротні активи |

|

|

|

||||||

|

Нематеріальні активи: |

|

|

|

||||||

|

залишкова вартість |

58 |

39 |

35 |

-19 |

-4 |

67,2 |

89,7 |

-32,8 |

-10,3 |

|

- первісна вартість |

76 |

74 |

91 |

-2 |

17 |

97,4 |

123,0 |

-2,6 |

23,0 |

|

- накопичена амортизація |

-18 |

-35 |

-56 |

-17 |

-21 |

194,4 |

160,0 |

94,4 |

60,0 |

|

Незавершене будівництво |

1529 |

240 |

311 |

-1289 |

71 |

15,7 |

129,6 |

-84,3 |

29,6 |

|

Основні засоби: |

|

|

|

||||||

|

- залишкова вартість |

76568 |

80187 |

128905 |

3619 |

48718 |

104,7 |

160,8 |

4,7 |

60,8 |

|

- первісна вартість |

101870 |

108917 |

346539 |

7047 |

237622 |

106,9 |

318,2 |

6,9 |

218,2 |

|

- знос |

-25302 |

-28730 |

-217634 |

-3428 |

-188904 |

113,5 |

757,5 |

13,5 |

657,5 |

|

Усього за розділом I |

78155 |

80466 |

129251 |

2311 |

48785 |

103,0 |

160,6 |

3,0 |

60,6 |

|

II. Оборотні активи |

|||||||||

|

Виробничі запаси |

29354 |

37205 |

33937 |

7851 |

-3268 |

126,7 |

91,2 |

26,7 |

-8,8 |

|

Незавершене виробництво |

5855 |

7070 |

5376 |

1215 |

-1694 |

120,8 |

76,0 |

20,8 |

-24,0 |

|

Готова продукція |

2767 |

2835 |

2166 |

68 |

-669 |

102,5 |

76,4 |

2,5 |

-23,6 |

|

Товари |

6 |

1458 |

4 |

1452 |

-1454 |

24300 |

0,3 |

24200 |

-99,7 |

|

Дебіторська заборгованість за товари, роботи, послуги: |

|||||||||

|

- чиста реалізаційна вартість |

18947 |

5884 |

44361 |

-13063 |

38477 |

31,1 |

753,9 |

-68,9 |

653,9 |

|

- первісна вартість |

18947 |

5884 |

44361 |

-13063 |

38477 |

31,1 |

753,9 |

-68,9 |

653,9 |

|

- резерв сумнівних боргів |

0 |

0 |

0 |

0 |

0 |

- |

- |

- |

- |

|

Дебіторська заборгованість за рахунками: |

|||||||||

|

- за бюджетом |

3687 |

1490 |

2240 |

-2197 |

750 |

40,4 |

150,3 |

-59,6 |

50,3 |

|

- за виданими авансами |

55625 |

16968 |

51727 |

-38657 |

34759 |

30,5 |

304,9 |

-69,5 |

204,9 |

|

- із внутрішніх розрахунків |

147 |

1174 |

0 |

1027 |

-1174 |

798,6 |

0,0 |

698,6 |

-100,0 |

|

Інша поточна дебіторська заборгованість |

0 |

206 |

55 |

206 |

-151 |

- |

26,7 |

- |

-73,3 |

|

Грошові кошти та їх еквіваленти: |

|||||||||

|

- в національній валюті |

217 |

52 |

126 |

-165 |

74 |

24,0 |

242,3 |

-76,0 |

142,3 |

|

- в іноземній валюті |

6217 |

0 |

0 |

-6217 |

0 |

0,0 |

- |

-100,0 |

- |

|

Інші оборотні активи |

92 |

6345 |

1852 |

6253 |

-4493 |

6896,7 |

29,2 |

6796,7 |

-70,8 |

|

Усього за розділом II |

122914 |

80687 |

141844 |

-42227 |

61157 |

65,6 |

175,8 |

-34,4 |

75,8 |

|

III. Витрати майбутніх періодів |

0 |

0 |

0 |

0 |

0 |

- |

- |

- |

- |

|

IV. Необоротні активи та групи вибуття |

0 |

0 |

0 |

0 |

0 |

- |

- |

- |

- |

|

Баланс |

201069 |

161153 |

271095 |

-39916 |

109942 |

80,1 |

168,2 |

-19,9 |

68,2 |

|

Пасив балансу |

Значення, тис. грн. |

Ланцюговий ріст, тис. грн. |

Ланцюговий темп росту, % |

Ланцюговий темп приросту, % |

|||||

|

2011р |

2012р |

2013р |

2012р |

2013р |

2012р |

2013р |

2012р |

2013р |

|

|

I. Власний капітал |

|||||||||

|

Статутний капітал |

63735 |

63735 |

63735 |

0 |

0 |

100,0 |

100,0 |

0,0 |

0,0 |

|

Пайовий капітал |

0 |

0 |

0 |

0 |

0 |

- |

- |

- |

- |

|

Додатковий вкладений капітал |

53694 |

58147 |

58147 |

4453 |

0 |

108,3 |

100,0 |

8,3 |

0,0 |

|

Інший додатковий капітал |

0 |

52 |

50609 |

52 |

50557 |

- |

97325 |

- |

97225 |

|

Резервний капітал |

1655 |

1655 |

1655 |

0 |

0 |

100,0 |

100,0 |

0,0 |

0,0 |

|

Нерозподілений прибуток (непокритий збиток) |

-103620 |

-122030 |

-118023 |

-18410 |

4007 |

117,8 |

96,7 |

17,8 |

-3,3 |

|

Неоплачений капітал |

0 |

0 |

0 |

0 |

0 |

- |

- |

- |

- |

|

Вилучений капітал |

0 |

0 |

0 |

0 |

0 |

- |

- |

- |

- |