МОДЕЛЬ УПРАВЛЕНИЯ ИНВЕСТИЦИЯМИ ПОСРЕДСТВОМ ОЦЕНКИ ЭФФЕКТИВНОСТИ ДЕЯТЕЛЬНОСТИ УПРАВЛЯЮЩИХ ФИНАНСОВЫМИ АКТИВАМИ

На правах рукописи

Фирсов Андрей Александрович

МОДЕЛЬ УПРАВЛЕНИЯ ИНВЕСТИЦИЯМИ ПОСРЕДСТВОМ ОЦЕНКИ ЭФФЕКТИВНОСТИ ДЕЯТЕЛЬНОСТИ УПРАВЛЯЮЩИХ ФИНАНСОВЫМИ АКТИВАМИ

Специальность 08.00.13 – «Математические и инструментальные

методы экономики (математические методы в экономике)»

АВТОРЕФЕРАТ

диссертации на соискание ученой степени

кандидата экономических наук

Екатеринбург – 2010

Диссертационная работа выполнена на кафедре «Анализ систем и принятия решений» в ФГАОУ ВПО «УрФУ имени первого Президента России Б.Н.Ельцина», г. Екатеринбург.

Научный руководитель: доктор физико-математических наук, профессор

Никонов Олег Игоревич (Россия),

декан факультета информационно-математических технологий и экономического моделирования ФГАОУ ВПО «УрФУ имени первого Президента России Б.Н.Ельцина», г. Екатеринбург

Официальные оппоненты: доктор экономических наук, профессор

Мицек Сергей Александрович (Россия),

декан факультета бизнеса и управления

НОУ ВПО «Гуманитарный университет»,

г. Екатеринбург

кандидат экономических наук, доцент

Мариев Олег Святославович (Россия),

старший научный сотрудник сектора экономико-математического моделирования Учреждения Российской академии наук Института экономики УрО РАН, г. Екатеринбург

Ведущая организация: ГОУ ВПО «Уральский государственный экономический университет», г. Екатеринбург

Защита диссертации состоится 15 ноября 2010 года в 10.00 на заседании диссертационного совета Д 004.022.01 при Учреждении Российской академии наук Институте экономики УрО РАН по адресу: 620014, г. Екатеринбург, ул. Московская, 29.

С диссертацией можно ознакомиться в библиотеке Учреждения Российской академии наук Институте экономики УрО РАН.

Автореферат разослан 14 октября 2010 года.

Ученый секретарь

диссертационного совета,

кандидат экономических наук, профессор В.С. Бочко

- ОБЩАЯ ХАРАКТЕРИСТИКА РАБОТЫ

Актуальность исследования. В последнее время внимание многих исследователей фондового рынка обращено к классам экономико-математических моделей, способных оценить эффективность различных стилей управления портфелем ценных бумаг. Можно указать две основные причины такого явления: развитие фондовых рынков и растущее понимание того факта, что большинство инвестиций на фондовом рынке находятся под управлением нанимаемых инвесторами профессиональных трейдеров. Это ставит перед современной теорией финансов задачи, связанные с разработкой эмпирически приемлемых моделей оценки деятельности трейдеров с точки зрения их способности эффективного управления рисковым капиталом инвесторов.

Особую важность данный вопрос приобретает в условиях отечественного фондового рынка, который, по сути, является развивающимся и имеет ограниченное количество предлагаемых для инвесторов ликвидных финансовых инструментов. При этом экономический потенциал отечественного фондового рынка огромен, поскольку именно он позволяет регулировать нормальное развитие экономики путем создания эффективного механизма трансформации временно свободных финансовых средств в ссудный капитал, обращения сбережений в инвестиции, а также при компетентном управлении, прежде всего на рынке акций, позволяет обеспечивать достаточно высокую доходность при ограниченном риске.

В отечественной модели фондового рынка индустрия взаимных фондов, доверительных управляющих и инвестиционных банков, которая играет важнейшую роль в активизации инвестиционного процесса в развитых странах, имеет сравнительно недавнюю историю. Существенное развитие этой отрасли наблюдается лишь в течение последнего десятилетия – особенно сильные изменения начали происходить с 2003 г. При этом дальнейшее развитие института профессиональных участников рынка ценных бумаг будет проходить не только под влиянием особенностей российской рыночной конъюнктуры, но и качества услуг, предоставляемых частным инвесторам управляющими активами. Одним из способов повышения эффективности инвестиций на фондовом рынке является применение на практике экономико-математических моделей, позволяющих оценить результаты деятельности профессиональных управляющих и на основе этих результатов формировать портфели активов, обладающие улучшенными инвестиционными свойствами по сравнению с портфелями, формируемыми в соответствии с классическими подходами.

Повышенная сложность принятия инвестиционных решений на фондовом рынке, обусловленная спецификой фондовых инструментов и неоднозначностью причинно-следственных связей, действующих на рынке, с одной стороны, и его потенциальная привлекательность для инвесторов, с другой стороны, создают предпосылки для делегирования полномочий по принятию торговых решений трейдерам-профессионалам. В этих условиях перед отечественной финансовой наукой особо актуально стоит проблема разработки эффективной системы рационального управления капиталом на фондовом рынке, которая основывалась бы на анализе эффективности деятельности профессиональных трейдеров, и позволяла формировать комплекс услуг по управлению средствами для различных типов инвесторов.

На наш взгляд, создание готового комплексного методического подхода к оценке деятельности трейдеров, который учитывал бы в полной мере особенности отечественного развивающегося рынка ценных бумаг, требует синтеза идей классиков инвестирования, таких как Г. Марковиц, Дж. Тобин, Р. Мертон и У. Шарп, и разработок других авторов, известных своими публикациями в области работы с рисковыми активами.

Таким образом, актуальность темы диссертационного исследования определяется недостаточной разработкой проблемы организации эффективной системы управления инвестициями на российском фондовом рынке, необходимостью создания модели управления капиталом, которая основывалась бы на финансово-инвестиционном анализе применительно, в первую очередь, к деятельности профессиональных трейдеров, играющим главную роль в процессе формирования конечного результата управления инвестициями.

Степень разработанности проблемы исследования. Одно из направлений современных исследований в области математического обеспечения финансового менеджмента относится к разработке активных стратегий и инструментальных средств повышения эффективности принятия решений при управлении вложениями в отдельные фондовые активы. Это направление включает методы технического анализа (Д. Дж. Мерфи, Т. Демарк, В. Меладзе), статистического анализа временных рядов (Дж. Бокс, Г. Дженкинс, И. Фишер, С.А. Айвазян, В.П. Боровиков, П.Ш. Кремер и др.), нейросетевого моделирования (Ф. Розенблатт, Дж. Хопфилд), а также математические модели эволюции финансовых индексов (Е. Элтон, Дж. Моссин) и методы оптимизации (И.И. Еремин). Перечисленные методы и модели используют различный аппарат прогнозирования рыночных процессов и используются для поддержки принятия решений.

Другое направление относится к исследованию структуры принятия решений трейдерами на фондовом рынке, которое подразумевает разделение прогнозирования динамики фондовых инструментов на две составляющих: 1) прогнозирование движения цен отдельных финансовых инструментов, или «микропрогнозирование» (Дж. Трейнор, Ф. Блэк, У. Шарп, М. Дженсен, Д. Грант); и 2) прогнозирование динамики фондового рынка в целом, или «макропрогнозирование» (Р. Мертон, Ф. Мазу).

Третье направление относится к теории портфельных инвестиций, восходящей к работам Г. Марковица и Дж. Тобина, где цель исследования состоит в анализе совокупного эффекта от вложений в различные активы, с учетом их взаимовлияния. Аспекты моделирования динамического управления инвестиционным портфелем изучались в работах Р. Мертона, Р. Ролла, У. Шарпа, О.И. Никонова, А.А. Первозванского, Т.Н. Первозванской.

Несмотря на многообразие работ по совершенствованию механизма инвестирования на рынке ценных бумаг, проблема согласования различных подходов и создания комплексной системы управления капиталом в рамках доверительного управления практически не решалась.

Объектом исследования является деятельность профессиональных участников на российском фондовом рынке.

Предметом исследования является процесс управления капиталом на рынке ценных бумаг, основанный на анализе эффективности деятельности профессиональных трейдеров и методов портфельного анализа.

Целью диссертационного исследования является разработка модели рационального управления капиталом инвестора, позволяющей повысить эффективность инвестиций на фондовом рынке посредством оценки результатов деятельности управляющих активами.

Задачи исследования. Достижение поставленной цели потребовало решения следующих задач:

- анализ и совершенствование экономико-математических моделей финансово-инвестиционного, портфельного анализа, использующихся для поддержки принятия решений в области управления инвестициями на фондовом рынке;

- разработка методического подхода к оценке эффективности деятельности трейдеров с точки зрения качества управления активами на фондовом рынке и исследование на его основе трейдеров, чьи активные стратегии обладают улучшенными инвестиционными свойствами по сравнению с финансовыми инструментами, лежащими в основе управления;

- определение оптимальных условий и уточнение области применения метода, а также выявление особенностей его применения на российском фондовом рынке;

- разработка эффективного механизма поддержки принятия решений в области рационального управления инвестиционным капиталом в рамках предложенного метода с учетом ожиданий экономического агента и его склонности к риску.

Теоретической и методологической основой исследовании являются общепризнанные положения теории финансовых рынков и рынка ценных бумаг, разработки отечественных и зарубежных экономистов, монографические работы, научные публикации в экономических, экономико-математических и финансовых периодических изданиях. Концептуальные аспекты диссертации были разработаны на основе использования взглядов и подходов Б.И. Алехина, М.Ю. Алексеева, И.И. Еремина, В.П. Иваницкого, А.Ю. Казака, В.В. Ковалева, А.В. Мельникова, Я.М. Миркина, О.И. Никонова, В.Н. Овчинникова, А.А. Первозванского, Т.Н. Первозванской, Е.В. Попова, А.И. Татаркина, Е.M. Четыркина, А.Ф. Шорикова и других.

Особую роль в выделении предметной области сыграли труды зарубежных авторов, среди которых О.Д. Андерсон, Л. Башелье, Дж. Бокс, Г. Дженкинс, С. Доу, У. МакКаллох, Г. Марковиц, Р. Мертон, Д. Дж. Мерфи, Дж. Моссин, Ф. Розенблатт, Р. Ролл, С. Росс, Дж. Тобин, И. Фишер, Дж. Хопфилд, У. Шарп.

В работе были использованы общенаучные методы анализа и синтеза, экономико-математического моделирования, методы теории вероятностей и математической статистики, финансово-инвестиционного анализа.

Информационную базу исследования составили аналитические и статистические данные информационных агентств, фондовых бирж, инвестиционных компаний и фондов.

Научная новизна исследования определяется развитием теоретических взглядов в области финансово-инвестиционного анализа и экономическим обоснованием возможности применения на практике метода управления капиталом инвестора, основанном на анализе эффективности деятельности профессиональных трейдеров при управлении активами на фондовом рынке.

Наиболее существенные элементы приращения научного знания состоят в следующем:

- введено понятие активной стратегии как объекта инвестирования, основанного на возможности использования результатов деятельности профессионального трейдера при управлении определенным активом на фондовом рынке, прогнозирующего динамику цены фондового актива методом экспертных оценок, с целью повышения эффективности инвестиционного портфеля (п. 1.2 Паспорта специальности 08.00.13 – математические и инструментальные методы экономики);

- сформулированы определения совершенного и несовершенного трейдеров на фондовом рынке в зависимости от точности прогнозов динамики цен фондовых активов, введен критерий оптимизации эффективности работы несовершенного трейдера (п. 1.4 Паспорта специальности 08.00.13 – математические и инструментальные методы экономики);

- предложена факторная модель, описывающая процесс формирования доходности активной стратегии трейдера, согласно которой ожидаемая доходность активной стратегии является линейной функцией чувствительности стратегии к изменению доходности рыночного портфеля; задано отношение предпочтения между трейдерами (п.п. 1.1 и 1.6 Паспорта специальности 08.00.13 – математические и инструментальные методы экономики);

- предложен авторский подход к формированию системы рационального управления капиталом инвестора, основанный на использовании инвестиционных характеристик портфелей, формируемых трейдерами на основе активных стратегий (п. 1.4 Паспорта специальности 08.00.13 – математические и инструментальные методы экономики).

Практическая значимость диссертационной работы заключается, прежде всего, в том, что содержащиеся в ней выводы и предложения позволяют повысить эффективность управления инвестициями, и как следствие, способствовать повышению инвестиционной активности в России. Результаты исследования могут использоваться инвестиционными компаниями, фондами и кредитными организациями. Кроме того, результаты исследования могут быть использованы для преподавания в высших учебных заведениях таких экономических дисциплин, как «Инвестиции», «Рынок ценных бумаг», «Математические методы финансового анализа» и «Эконометрика».

Апробация работы и внедрение результатов исследования. Основные положения работы активно обсуждались на международных конференциях, проводимых ФГАОУ ВПО «УрФУ имени первого Президента России Б.Н.Ельцина» (УрФУ), научных семинарах кафедры «Анализ систем и принятия решений» УрФУ.

Результаты диссертационной работы нашли свое отражение в деятельности нескольких кредитных организаций г. Екатеринбурга. Рекомендации и выводы диссертации использовались при формировании стратегии управления портфелем ценных бумаг ОАО «Акционерный коммерческий банк содействия коммерции и бизнесу» и ОАО «СВЕРДЛОВСКИЙ ГУБЕРНСКИЙ БАНК». В частности проведенный анализ эффективности деятельности трейдеров указанных организаций при проведении торговых операций на российском фондовом рынке позволил разработать и внедрить системы лимитов самостоятельного принятия решений при работе с определенными ценными бумагами. Внедрение систем лимитов самостоятельного принятия решений позволило усовершенствовать процесс управления рыночным риском кредитных организаций.

Отдельные положения диссертации излагались автором при проведении лекций и семинаров со студентами УрФУ в рамках курсов «Математические методы финансового анализа» и «Эконометрика», читавшихся на факультете информационно-математических технологий и экономического моделирования и факультете экономики и управления.

Публикации. Основные положения диссертации отражены в семи научных публикациях общим объемом 2,0 п.л. (в т.ч. авторских 1,65 п.л.), включающих одну статью объемом 0,4 п.л. (в т.ч. авторских 0,2 п.л.) в журнале, рекомендованным ВАК РФ для публикации научных результатов диссертации (Вестник УГТУ-УПИ. Серия «Экономика и управление»).

Объем и структура диссертационной работы. Логика и цель исследования определили структуру работы. Диссертация состоит из введения, трех глав, заключения, списка литературы, включающего 122 наименования, а также приложения. Основное содержание изложено на 192 страницах машинописного текста, работа включает 69 рисунков, 30 таблиц.

Во введении обоснована актуальность темы исследования, сформулированы цель и основные задачи работы, определены объект и предмет исследования, обозначена научная новизна и практическая значимость полученных результатов.

В первой главе «Характеристика существующих методов поддержки принятия решений на фондовом рынке» проанализированы проблемы эффективности современного российского рынка ценных бумаг, приведен анализ существующего инструментария повышения доходности инвестиций, методов портфельного анализа. Рассмотрен подход к формированию активной стратегии управления инвестиционным капиталом, основанный на опосредованном принятии решений на фондовом рынке при помощи профессиональных трейдеров.

Во второй главе «Экономико-математические модели управления активными стратегиями трейдеров» введено понятие активных стратегий трейдеров как объектов инвестирования, введены и изучены их основные инвестиционно-финансовые характеристики. Предложена факторная модель, описывающая процесс формирования доходности активной стратегии трейдера. В рамках портфельного подхода предложена экономико-математическая модель управления активными стратегиями трейдеров, изучено влияние изменения их характеристик на параметры портфеля. Предложен алгоритм формирования оптимального портфеля активных стратегий трейдеров посредством определения торговых лимитов.

В третьей главе «Управление трейдерами в условиях российского фондового рынка» представлен обзор финансовых инструментов отечественного фондового рынка, применимых для целей предлагаемой в работе модели, а также приведены и изучены примеры трейдеров. Проанализирована эффективность использования трейдеров для целей управления инвестиционным капиталом в сравнении с классическим формированием инвестиционного портфеля.

В заключении изложены и соотнесены с общей целью и задачами итоги диссертационного исследования.

2. ОСНОВНЫЕ ПОЛОЖЕНИЯ И РЕЗУЛЬТАТЫ, ВЫНОСИМЫЕ НА ЗАЩИТУ

1. Введено понятие активной стратегии как объекта инвестирования, основанного на возможности использования результатов деятельности профессионального трейдера при управлении определенным активом на фондовом рынке, прогнозирующего динамику цены фондового актива методом экспертных оценок, с целью повышения эффективности инвестиционного портфеля.

В диссертационной работе анализируется направление исследований, ориентированных на разработку моделей, позволяющих оценить эффективность деятельности профессиональных участников фондового рынка. Принимается допущение о том, что профессиональные участники фондового рынка выступают в качестве инвесторов, но при этом не принимают самостоятельные торговые решения, а привлекают для этого профессиональных трейдеров, придерживающихся активной стратегии управления портфелем ценных бумаг и принимающих решения на основе собственных прогнозов (экспертных оценок). В связи с этим задача инвестора при работе на фондовом рынке сводится к эффективному распределению средств между трейдерами в зависимости от инвестиционных характеристик их активных стратегий.

Под прогнозом понимается предсказание направления движения цены отдельного фондового актива на промежутке времени от t до t+1. Прогнозирование связанно с анализом фондовых активов и подразумевает идентификацию тех активов, которые недооценены либо переоценены по отношению к фондовому рынку в целом. Прогнозирование также предполагает применение анализа текущей рыночной информации и возможность использования математических или эвристических моделей, нацеленных на формирование прогноза относительно будущей динамики стоимости фондового актива и принятие торговых решений трейдером. Таким образом, для инвестора наиболее ценным является наличие эмпирически приемлемой модели, позволяющей получить полную информацию об эффективности деятельности трейдера на фондовом рынке, по сравнению с информацией о фондовом активе, лежащем в основе стратегии управления.

Для решения этой задачи в диссертационной работе предлагается модель, в основе которой лежит оценка точности прогноза трейдера. Согласно этой модели трейдер в дискретные промежутки времени формирует позиции по определенной ценной бумаге, заключая соответствующие сделки купли-продажи.

В упрощенном варианте модель основывается на предположениях об абсолютной ликвидности рынка (в том числе – неограниченной делимости ценных бумаг), отсутствии операционных издержек, налогов и различия между ставками безрискового заимствования и кредитования.

С точки зрения инвестора изменение стоимости портфеля, который находится под управлением трейдера, носит случайный характер: инвестор может исследовать только доходность и риск портфеля трейдера, т.е. величины, генерируемые трейдером в процессе управления капиталом. При этом инвестору недоступно изучение самого процесса прогнозирования, в противном случае, он бы не прибегал к услугам трейдера, а принимал торговые решения самостоятельно и получал портфель, обладающий теми же характеристиками, что и портфель трейдера.

Для инвестора прогноз трейдера представляет собой некий дополнительный «инструмент», который заложен в активную стратегию управления и позволяет получить инвестиционные характеристики портфеля, отличные от характеристик ценных бумаг, в отношении которых осуществляется принятие торговых решений. При этом характеристики самих ценных бумаг рассматриваются в качестве эталонных.

Таким образом, для инвестора активная стратегия, основанная на ценной бумаге, в отношении которой осуществляется принятие торговых решений профессиональным трейдером согласно собственному прогнозу, является новым объектом инвестирования. При этом характеристики самой ценной бумаги рассматриваются в качестве характеристик эталонного портфеля.

Логическая схема изменения стоимости торгового капитала, находящегося под управлением трейдера, представлена на Рис. 1.

Рис. 1. Логическая схема приращения торгового капитала

Инвестиция в активную стратегию, по сути, открытие торгового лимита трейдеру, обладает свойством изменения стоимости во времени, следовательно, на равных условиях с любой ценной бумагой может быть выбрана в качестве объекта инвестирования.

Точность прогноза динамики стоимости фондового актива, заложенная в активную стратегию управления, у каждого трейдера индивидуальна и может зависеть от различных профессиональных качеств. По этой причине каждая активная стратегия будет обладать присущими только ей одной инвестиционными характеристиками, приобретающими количественную оценку в статистике торговых операций. Активная стратегия трейдера, обладающего более точным прогнозом при работе с определенным активом, будет иметь более высокую ожидаемую доходность и меньший риск при торговле этим активом по сравнению с активными стратегиями других трейдеров.

2. Сформулированы определения совершенного и несовершенного трейдеров на фондовом рынке в зависимости от точности прогнозов динамики цен фондовых активов, введен критерий оптимизации эффективности работы несовершенного трейдера.

В диссертационной работе развивается модель, в рамках которой рассматриваются инвестор, оценивающий плотность распределения ожидаемой доходности фондового актива по общепринятым статистическим оценкам, и трейдер, обладающий способностью совершенного прогнозирования.

Под совершенным прогнозированием понимается способность определять с вероятностью, равной единице, какой будет доходность отдельной ценной бумаги на заданном промежутке времени – положительной либо отрицательной или равной нулю. Следует отметить, что совершенный трейдер рассматривается в качестве идеализированного субъекта на фондовом рынке, к которому нужно стремиться несовершенным трейдерам.

Предполагается, что в каждый момент времени t, t=0,1,2,…, на фондовом рынке имеется одинаково доступная для всех участников информация об определенной ценной бумаге , например, данные о котировках, новости, связанные с эмитентом этой ценной бумаги или ее отрасли. Основываясь на этой информации, участники фондового рынка оценивают плотность распределения ожидаемой доходности ценной бумаги на промежутке времени от t до t+1. Поскольку предполагается, что на каждом шаге участникам торгов доступна одна и та же информация, то плотность распределения ожидаемой доходности будет одинаковой для всех участников. Общая плотность распределения ожидаемой доходности фондового актива обозначается как . Также предполагается, что на любом промежутке времени участники рынка могут восстановить плотность распределения ожидаемой доходности по соответствующей информации .

В добавление к общей информации совершенный трейдер обладает своей собственной информацией («идеей»), на основании которой он строит точный прогноз. Природа этой информации заключается в том, что при ее полном использовании совершенный трейдер может со 100%-точностью определять, какой будет доходность ценной бумаги – положительной либо отрицательной или равной нулю.

Для оценки прогноза вводится переменная такая, что , если прогноз заключается в том, что , и , если . Тогда плотность распределения доходности активной стратегии совершенного трейдера при условии, что прогноз примет значение , может быть представлена следующим образом:

(1)

где

– прогноз;

– (2)

вероятность того, что эмпирическая доходность фондового актива, основанная на имеющейся информации , меньше или равна нулю. Здесь и далее предполагается, что .

Таким образом, функция является «априорной» плотностью распределения доходности ценной бумаги, а функция – «априорной» плотностью распределения доходности активной стратегии совершенного трейдера на заданном промежутке времени. Из (1) следует, что вероятность события, при котором совершенный трейдер верно определит направление движения стоимости фондового актива на заданном промежутке времени, будет равна единице для любой ожидаемой доходности .

Проиллюстрируем сказанное на примере. Рассмотрим историю торгов обыкновенными акциями ОАО «Газпром» за период с 01.01.2008 г. по 01.05.2009 г. Выберем интервал принятия решений инвестором при пассивной стратегии вложений в акции, равным 1 дню. В качестве цены для расчета выберем цену закрытия (последней сделки) торгового дня. При этом будем полагать, что инвестор купит акции, если математическое ожидание дневной доходности, рассчитанное по данным за 30 последних торговых дней, будет положительным и, соответственно, если вероятность получения положительной доходности, рассчитанная по этим же данным, выше вероятности получения отрицательной доходности. В противном случае инвестор совершает короткую продажу. Под активной стратегией будем понимать проведение сделок трейдером по ценам закрытия исходя из прогнозов движения цены фондового актива в течение следующего дня.

На Рис. 1 (а) изображена однодневная доходность акций ОАО «Газпром»; на Рис. 1 (б) сплошной линией изображен индекс изменения капитала во времени, вложенного в акции ОАО «Газпром» (пассивная стратегия), а пунктирной линией показан индекс изменения капитала, вложенного в активную стратегию совершенного трейдера (активная стратегия). Индексы рассчитывается следующим образом: первоначальный капитал условно принимается равным единице, дальнейшее изменение капитала соответствует доходности, полученной на соответствующем промежутке времени в зависимости от выбранной стратегии. Мы видим, что активная стратегия управления дает преимущества относительно пассивного вложения в ценную бумагу. При этом интересно заметить, что индекс изменения капитала активной стратегии ускоряется в зависимости от волатильности доходности ценной бумаги.

а б

Рис. 2. Индекс пассивной стратегии вложения в ценную бумагу и индекс активной стратегии совершенного трейдера

Различия в индексах изменения капитала обусловлены тем, что во время принятия решения инвестор и совершенный трейдер имеют различные плотности распределения ожидаемых доходностей. На примере акций ОАО «Газпром» плотности распределений ожидаемых доходностей инвестора и трейдера представлены на Рис. 3.

а б

Рис. 3. Плотности распределений ожидаемых доходностей инвестора (а)

и активной стратегии совершенного трейдера (б)

На основе модели совершенного трейдера развивается модель несовершенного трейдера. Отличие заключается в том, что несовершенный трейдер может строить ошибочные прогнозы, и, следовательно, совершать убыточные торговые операции.

Полагается, что направление движения цены фондового актива на промежутке от t до t+1 неизвестно.

На основе теоретической плотности распределения доходности фондового актива инвестор может определить плотность распределения доходности активной стратегии трейдера следующим образом:

(3)

где

, , (4)

, , (5)

– случайная величина, которая позволяет оценить ошибочность прогнозов: , если прогноз верен, и , если прогноз ошибочен;

– вероятность того, что трейдер верно спрогнозирует снижение стоимости фондового актива;

– вероятность того, что трейдер верно спрогнозирует рост стоимости фондового актива;

, (6)

. (7)

Такая постановка допускает возможность того, что точность прогноза трейдера зависит от направления цены фондового актива. Таким образом, это позволяет строить суждения о трейдере, как о более успешном «игроке» на росте цены фондового актива и на ее снижении. Следовательно, для трейдера, чьи прогнозы более точны при росте цены фондового актива, нежели при его снижении, , и наоборот.

Однако, придерживаясь гипотезы о структуре доступной трейдеру информации, мы делаем предположение о том, что вероятности и не зависят от величины доходности ценной бумаги , а зависят лишь от того, является ли доходность ценной бумаги положительной или отрицательной.

Плотность распределения в (3) соответствует распределению теоретической доходности, которую получил бы инвестор, если ему была известна информация, которой руководствовался трейдер при совершении операции. Безусловно, между плотностями распределения и существует разница, которая будет соответствовать ожидаемым инвестиционным характеристикам трейдера. Заметим, что формула (3) в случае совершенного прогнозирования, при котором , может быть преобразована в формулу (1).

Мы полагаем, что трейдеры и инвесторы стремятся извлечь только выгоду от работы на фондовом рынке, и не совершают такие сделки, в результате которых, по их мнению, должен возникнуть убыток. При этом, несмотря на стремление извлекать только прибыль из собственных прогнозов, ожидаемая полезность у них может быть разная и не всегда будет выше ожидаемой полезности от простого вложения в фондовый актив. С учетом этого, для активной стратегии целесообразно ввести некоторое условие, выполнение которого способно улучшить ожидаемую полезность инвестора от инвестиций на фондовом рынке. Выполнение указанного условия обеспечивает выбор инвестора в пользу активной стратегии по сравнению с инвестициями в фондовый актив, на котором эта активная стратегия построена. По сути, это означает доминирование активной стратегии над пассивной стратегией, представляющей собой эталонный портфель (активная стратегия в таком случае обладает более высокой ожидаемой доходностью и меньшим риском, т.е. являться более эффективной). Следовательно, инвестор, учитывая прогноз трейдера, являющийся элементом активной стратегии, не станет изменять ожидаемую доходность обратно этому прогнозу, т.е. инвестор не станет отказываться от совершения трейдером сделок на его основе.

Для этого вводится следующее необходимое и достаточное условие доминирования активной стратегией пассивную стратегию (или эффективности активной стратегии):

и , (8)

причем одно из неравенств должно быть строгим.

Доказательства напрямую следуют из формул (3), (6) и (7), позволяющих в случае выполнения условия (8) получить более высокие значения для по сравнению с , что должно обеспечить более высокую ожидаемую доходность.

Вероятности и содержат наиболее важную для инвестора информацию об эффективности работы трейдера, а их близость к единице показывает, насколько трейдер приблизился к совершенному трейдеру. Задача оптимизации эффективности работы трейдера может быть представлена следующим образом:

и . (9)

Таким образом, основой построения активной инвестиционной стратегии считается модель формирования инвестиционных рекомендаций, базирующаяся на оценке эффективности биржевой торговли трейдера.

3. Предложена факторная модель, описывающая процесс формирования доходности активной стратегии трейдера, согласно которой ожидаемая доходность активной стратегии является линейной функцией чувствительности стратегии к изменению доходности рыночного портфеля; задано отношение предпочтения между трейдерами.

В исследовании разработана факторная модель, описывающая процесс формирования дохода трейдера. Если предположить, что трейдер совершает операции только с одним фондовым активом, то доходность портфеля трейдера будет формироваться под систематическим воздействием тех же факторов, что и доходность самого актива. Считается, что любой аспект доходности портфеля, не объясненный факторами, является уникальным или специфическим для любого трейдера и, следовательно, не коррелирован с уникальными аспектами доходностей других трейдеров. В результате факторная модель, описывающая процесс формирования дохода трейдера, является мощным средством управления инвестициями в рамках предлагаемого подхода. Она может дать необходимую информацию для вычисления ожидаемых доходностей, дисперсий и ковариаций для активной стратегии каждого трейдера, что является необходимым условием для определения кривой эффективного множества портфелей, формируемых из совокупности портфелей трейдеров. Она также может быть использована для характеристики чувствительности доходности активной стратегии трейдера к изменениям факторов.

Как отмечено, на доходность портфеля трейдера оказывают влияние те же факторы, что и на доходность соответствующей ценной бумаги, знак которой трейдер пытается спрогнозировать на начальном этапе. Применяя для описания процесса ценообразования фондового актива его рыночную модель, полагается, что единственным фактором, систематически воздействующим на доходность актива, является доходность рыночного портфеля. Поскольку активная стратегия основана на фондовом активе, то для описания процесса ее ценообразования также удобно использовать рыночную модель. Данный подход, позволяет получить два уравнения регрессии – регрессию актива и регрессию активной стратегии, а также сравнивать их, делая соответствующие статистические выводы. В частности можно оценить, насколько происходит снижение систематического (рыночного) риска инвестора.

Таким образом, взаимосвязь доходности активной стратегии трейдера (или портфеля трейдера) и доходности рыночного портфеля определяется следующим образом:

, (10)

где

– доходность активной стратегии (портфеля трейдера) в момент времени t;

– доходность рыночного портфеля в момент времени t;

– коэффициент альфа трейдера;

– коэффициент бета трейдера, связывающий доходность портфеля трейдера с доходностью рыночного портфеля;

– случайная погрешность (шум), условное математическое ожидание которой при обладании информации равно безусловному математическому ожиданию и равно нулю, т.е. .

Модель (10) не является равновесной моделью формирования стоимости портфеля трейдера. Объяснением этому служит отсутствие ключевого члена неравенства – безрисковой процентной ставки , которая содержится в классической CAPM и которая была бы одинакова для всех трейдеров. Вместо этого используется коэффициент альфа трейдера , величина которого изменяется при переходе от одного трейдера к другому.

Коэффициент бета позволяет оценить чувствительность доходности портфеля трейдера к рыночной доходности. Однако, прямые, получаемые при графическом построении, модели могут иметь различный наклон. Для трейдера, который более успешно угадывает моменты, когда ценная бумага переоценена , и, напротив, для трейдера, который более успешно определяет моменты, когда ценная бумага недооценена, . В терминах предложенных выше вероятностей для первого трейдера будет означать, что , для второго – . Для совершенного трейдера и .

Таким образом, вероятности и и зависящий от них коэффициент бета являются величинами, характеризующими эффективность принимаемых трейдером решений. При этом в среднем трейдер будет получать более высокую ожидаемую доходность, чем ожидаемая доходность от простого вложения в фондовый актив, если и , причем одно из неравенств должно быть строгим.

Член уравнения (10) , известный как случайная погрешность, показывает, что доходность рыночного портфеля не очень точно объясняет доходность портфеля трейдера. Разность между действительными и ожидаемыми значениями доходности (так называемая, остаточная доходность) при известной доходности рыночного портфеля приписывается этой случайной погрешности.

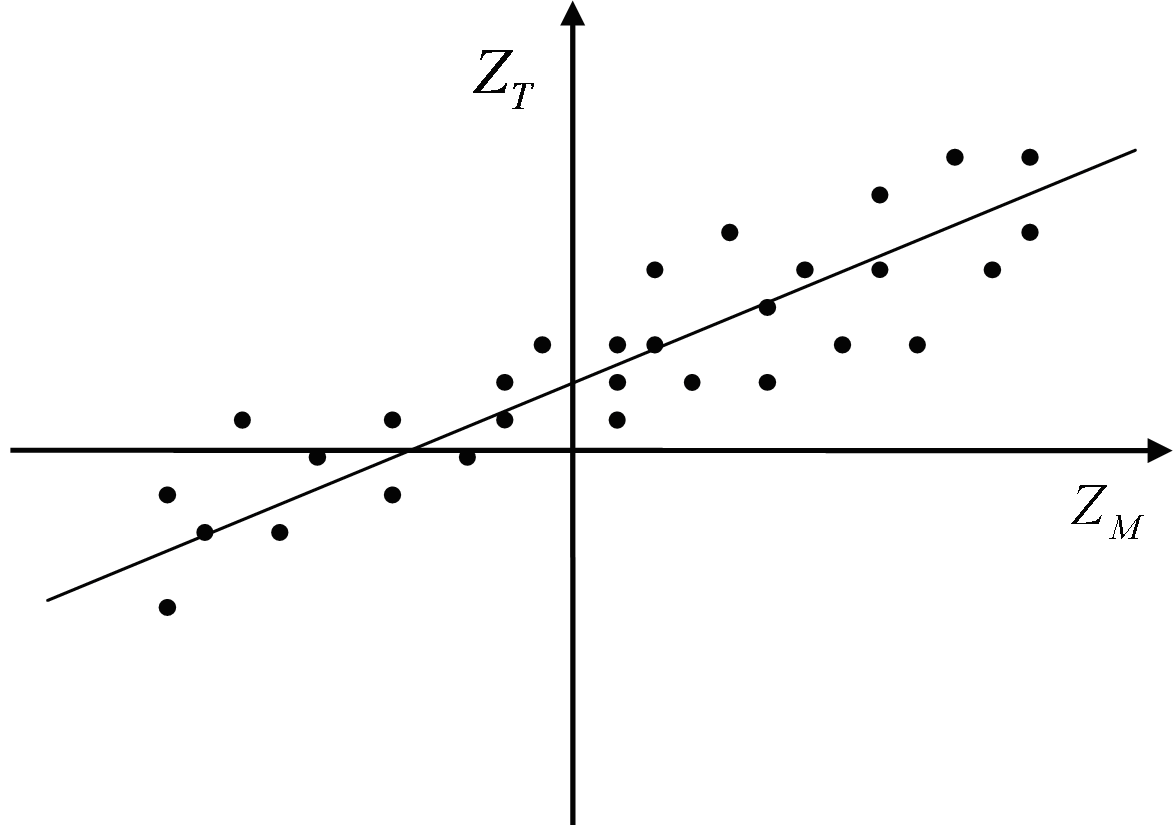

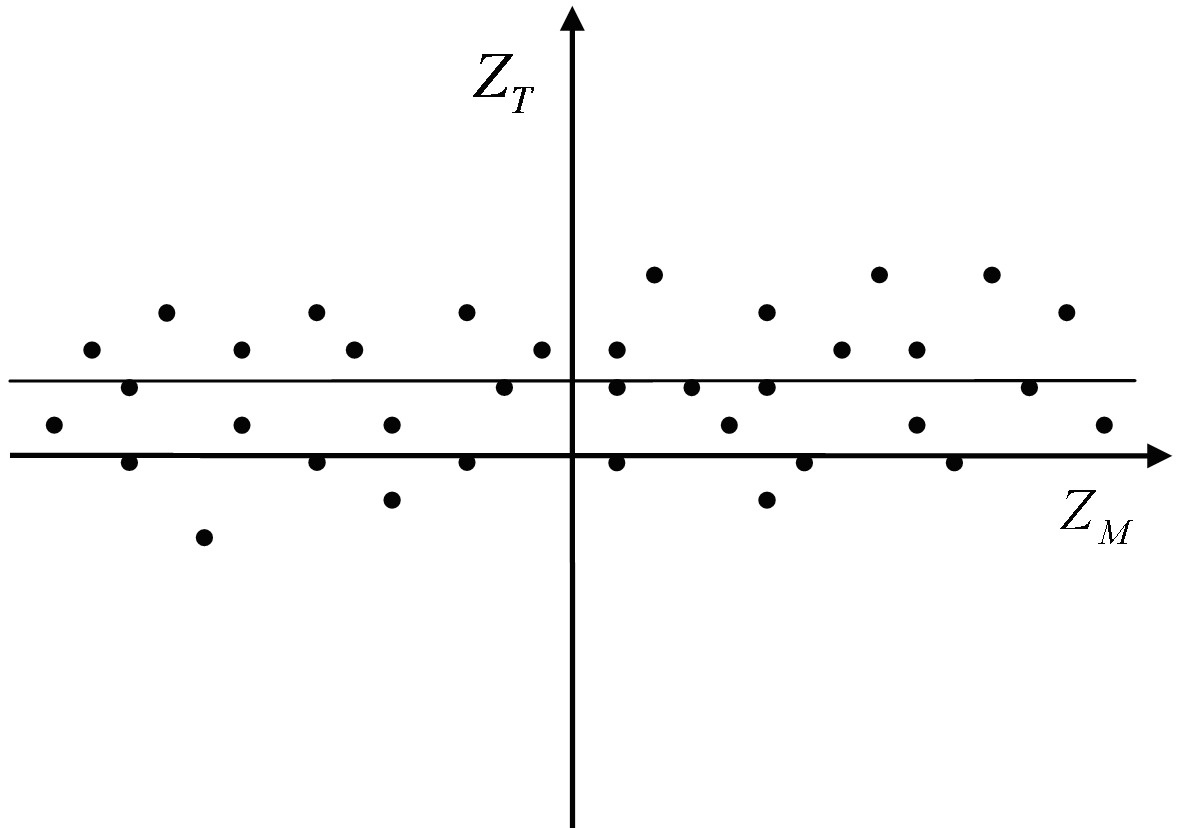

При наличии достаточной статистики уравнение (10) позволяет построить апостериорную характеристическую прямую, удовлетворяющую точечной диаграмме, как это показано на Рис. 4. График приведен в качестве иллюстрации и не содержит реальных наблюдений. Графическое представление зависимости доходности портфеля трейдера от доходности рыночного портфеля может служить очень удобным инструментом для быстрой визуальной оценки эффективности работы трейдера инвестором.

а б

в

Рис. 4. Графическое представление рыночной модели активной стратегии (апостериорная характеристическая прямая): а – трейдер наиболее эффективен при росте рынка; б – трейдер наиболее эффективен при спаде рынка; в – трейдер одинаково эффективен при росте и спаде рынка.

На Рис. 4 точками отмечены наблюдения доходностей портфеля гипотетического трейдера при росте и снижении стоимости рыночного портфеля: сплошными линиями изображены линии регрессии, построенные по гипотетическим наблюдениям активной стратегии.

В рыночной модели фондового актива при выполнении условий значимости коэффициентов регрессии и отсутствии автокорреляции и гетероскедастичности остатков показателем, который характеризует ее точность, является коэффициент детерминации , при этом, считается, что чем больше его величина, тем более точной является модель (большая часть дисперсии объясняемой переменной определяется дисперсией фактора ). Однако применительно к активным стратегиям наиболее важным элементом модели является не «систематическая» доходность , а остаточная доходность, которая соответствует величине

, (11)

где коэффициент «априори» является прогнозом остаточной доходности, который составляет трейдер до совершения сделки, а «апостериори» – средней величиной реализовавшихся остаточных доходностей. Коэффициент детерминации , рассчитанный для модели (10), демонстрирует процент дисперсии ожидаемой доходности трейдера , которая объясняется за счет доходности рыночного портфеля. Соответственно, чем выше коэффициент детерминации рыночной модели активной стратегии, тем выше зависимость ее доходности от доходности рыночного портфеля и тем ниже информативные свойства активной стратегии ( соответствует стратегии простого вложения в фондовый актив). Значит, инвестору предпочтительнее использовать активные стратегии, у которых коэффициенты незначимы при положительных значимых коэффициентах . Влияние «необъясненной» составляющей на дисперсию доходности портфеля трейдера будет соответствовать величине , причем, чем выше этот показатель, тем более эффективными являются информационные свойства активной стратегии, т.к. объяснение доходности происходит за счет не учтенных рыночным портфелем факторов, а за счет факторов, которые учитывает трейдер самостоятельно.

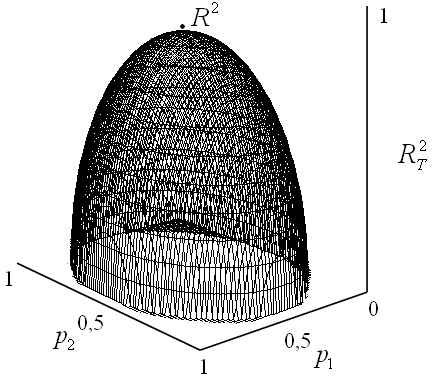

Легко сравнить значения коэффициента детерминации , получаемые для различных параметров риска и доходности трейдера в зависимости от вероятностей и . Для этого достаточно взять используемый ранее временной ряд доходностей обыкновенных акций ОАО «Газпром» и на его основе смоделировать различные значения уравнения регрессии (10) для гипотетических трейдеров, изменяя их основные характеристики ( и ).

На Рис. 4 для примера точкой обозначен коэффициент детерминации для обыкновенных акций ОАО «Газпром», рассчитанный для рыночной модели по состоянию на 01.01.2009 года по 50 историческим наблюдениям, который равен 0.86. При этом оценки вероятностей для инвестора получения отрицательной и положительной доходности и при вложении в эти ценные бумаги, соответственно, оказались равными 0.52 и 0.48: на протяжении 26 из 50 торговых дней наблюдалось снижение курса ценных бумаг, на протяжении 24 – рост. Для определения доходности рыночного портфеля используется упрощенная его модель – индекс РТС, поскольку он включает наибольшее количество акций российского фондового рынка.

Результаты моделирования представлены на Рис. 5. Поверхность изображает возможные значения коэффициента детерминации активных стратегий трейдеров в зависимости от значений вероятностей точности прогноза и .

Рис. 5. Зависимость коэффициента детерминации от вероятностей и

Мы видим, что значения коэффициента детерминации в некоторых случаях (при и ) оказывается аналогичны значению исходной ценной бумаги. В этих случаях инвестирование в трейдера не дает ожидаемого преимущества, и выбор его в качестве управляющего активной стратегией инвестирования не представляется обоснованным. Последнее не противоречит предлагаемой концепции, поскольку предполагается, что инвестировать следует только в активную стратегию, для которой оценки вероятностей трейдера должны удовлетворять условию: и , где одно из неравенств должно быть строгим. С увеличением вероятностей и происходит уменьшение коэффициента детерминации , поскольку увеличивается точность прогнозов и все большая часть дисперсии доходности активной стратегии начинает объясняться за счет остаточной доходности , а не за счет рыночной доходности, что при положительных значимых коэффициентах позволяет ожидать от активной стратегии высокий стабильный доход, практически не зависимый от колебаний рынка.

Можно ответить на вопрос, какой будет премия за риск инвестора, который собирается вложить деньги в активную стратегию. Премией является активная доходность, которую трейдер получает сверх эталонной доходности (т.е. доходности фондового актива ) . Ее ожидаемая величина записывается как математическое ожидание разности доходностей активной стратегии и фондового актива следующим образом:

. (12)

Количественную оценку риска дает рыночная модель активной стратегии, которая связывает степень неопределенности доходности портфеля трейдера с уровнем его доходности.

Среднеквадратическое отклонение доходности трейдера , которое рассматривается как математическая модель риска, складывается из нескольких независимых элементов: составляющей систематического риска, источником которой является изменение доходности рыночного портфеля,

, (13)

и составляющей несистематического риска

, (14)

источником которой является риск ошибки прогноза коэффициента ценной бумаги (определение состояния, когда бумага «недооценена» или «переоценена»).

При малых значениях коэффициента получим случай, когда доходность активной стратегии практически не зависит от доходности рыночного портфеля, а определяется прогнозом остаточной доходности ценной бумаги , оценкой которой является реализованная или историческая альфа трейдера .

Объединяя показатели ожидаемой активной доходности и риска неверного ее определения в единое целое, вводится следующее отношение предпочтения: для операций с одним и тем же фондовым активом A трейдер T1 предпочтительнее трейдера T2 тогда и только тогда, когда

. (15)

. (16)

Коэффициент называется коэффициентом информативности трейдера о соответствующем фондовом активе, а его значение – оценкой информативности. Коэффициент информативности показывает ожидаемый уровень активной доходности стратегии на единицу ее риска. Удобство использования указанных величин для расчета коэффициента информативности обуславливается возможностью статистической проверки значимости их отличий.

Из (15) следует, что инвестор предпочтет того, трейдера для работы с фондовым активом, у которого отношение ожидаемой активной доходности к ее риску является выше.

Подход к оценке инвестиций, при котором инвестиции на фондовом рынке производятся опосредованно и трейдер рассматриваются в качестве субъекта, который может улучшить ожидаемые характеристики инвестирования, расширяет возможности инвестора, позволяет изменять статистические характеристики портфеля активных стратегий, корректируя их с учетом способности трейдеров правильно прогнозировать динамику цен фондовых активов. Это представляется весьма важным, так как именно перечисленные элементы играют ключевую роль в формировании эффективного портфеля.

Эффективная структура портфеля, включающего некоторый набор реальных активных стратегий, основанных на обращающихся на рынке ценных бумагах, находится посредством решения задач Марковица и Тобина.

Одно из свойств решений указанных задач состоит в том, что оценки параметров эффективных портфелей, рассчитанные с учетом характеристик активных стратегий, не могут быть ухудшены. Если капитал инвестора передается в управление трейдеру с высоким коэффициентом информативности, то ожидаемый результат этого вложения будет лучше, чем вложения в исходный фондовый актив. Из сказанного следует важный вывод: оценка исходного портфеля ценных бумаг с учетом эффективности активных стратегий трейдеров, не может ухудшить ожидаемый результат в смысле теории Марковица-Тобина, а при подходящем выборе трейдеров – улучшает его.

Решение задачи оптимизации портфеля активных стратегий трейдеров позволяет получить ответ на вопрос об оптимальном распределении капитала инвестора между трейдерами, т.е. определить лимиты торгового капитала в зависимости от эффективности проводимых операций, наладить обратную связь или механизм «отладки» инвестиций.

4. Предложен авторский подход к формированию системы рационального управления капиталом инвестора, основанный на использовании инвестиционных характеристик портфелей, формируемых трейдерами на основе активных стратегий.

На основе статистических данных по операциям с фондовыми активами пяти наиболее успешных трейдеров, участвовавших в конкурсе «Лучший частный инвестор 2009», который проводился Фондовой биржей «РТС», в диссертационной работе предложен подход к созданию системы рационального управления капиталом инвестора, который заключается в объединении активных стратегий трейдеров в один портфель.

При помощи моделей Марковица1 и Тобина2 для нахождения множества эффективных портфелей, из множества фондовых активов и множества трейдеров, которые управляют активными стратегиями, построены портфели. Взаимное расположение точек, характеризующих показатели риск-доходность этих портфелей, представлено на Рис. 5.

Рис. 6. Портфели фондовых активов и портфели трейдеров

На рисунке белыми значками изображены активные стратегии, основанные на фондовых активах: белыми кружками изображены стратегии, основанные на фьючерсе на индекс РТС, треугольниками – стратегии, основанные на фьючерсе на обыкновенные акции ОАО «Сбербанк России», квадратами – стратегии, основанные на фьючерсе на обыкновенные акции ОАО «Газпром»; черными значками изображены фондовые активы: кружком – фьючерс на индекс РТС, треугольником – фьючерс на обыкновенные акции ОАО «Сбербанк России», квадратом – фьючерс на обыкновенные акции ОАО «Газпром»; ромбом – индекс РТС. Видно, что портфели, которые представляют собой объединение активных стратегий трейдеров, являются более эффективными по сравнению с портфелями, составленными из соответствующих этим стратегиям фондовых активов. Множество портфелей активных стратегий, построенное согласно модели Марковица и соответствующее портфелям с различным ожидаемыми доходностями и риском, изображено сплошной кривой линией. Множество портфелей активных стратегий, построенное согласно модели Тобина, изображено сплошной прямой линией. Соответствующие им множества портфелей, составленные из самих фондовых активов представлены пунктирными линиями. На рисунке видно, что эффективные портфели активных стратегий находятся значительно выше и левее эффективных портфелей, составленных из самих активов, обеспечивая тем самым, более высокую ожидаемую доходность и низкий риск. При этом, не смотря на то, что стратегии основаны на фондовых активах, их множество намного шире множества используемых фондовых активов (за счет активных стратегий, основанных на одних и тех же финансовых инструментах), что позволяет более гибко управлять параметрами ожидаемой доходности и риска.

На Рис. 6 крестиком отмечены портфели, для которых ожидаемые доходности составляют , , и . Портфель с ожидаемой доходностью является портфелем с минимальным риском для задачи Марковица, его риск составляет . Анализ долей лимитов торговых стратегий в портфеле в каждой из отмеченных точек позволил построить следующую диаграмму (Рис. 7):

Рис. 7. Соотношение торговых лимитов в зависимости от выбранной точки на множестве (решение задачи Марковица)

В зависимости от выбранной точки на множестве эффективных портфелей торговые лимиты на трейдеров существенно изменяются. При повышении ожидаемой доходности формируемого портфеля доли активных стратегий некоторых трейдеров уменьшаются, а других – увеличиваются. Это явление может трактоваться как необходимость использования активных стратегий трейдеров, которые обладают меньшей эффективностью, для привлечения дополнительных средств от других игроков фондового рынка путем проведения коротких продаж фондовых активов с целью финансирования активных стратегий трейдеров, использующих более эффективные стратегии. Интересно заметить, что при увеличении ожидаемой доходности портфеля активных стратегий положительные доли активных стратегий распределяются в пользу трейдеров, которые имеют большие коэффициенты информативности.

Таблица 1

Коэффициенты информативности трейдеров

|

Трейдер |

|||||

|

Актив стратегии |

Трейдер 1 |

Трейдер 2 |

Трейдер 3 |

Трейдер 4 |

Трейдер 5 |

|

Фьючерс на индекс РТС |

0,631 |

0,492 |

0,075 |

0,300 |

0,460 |

|

Фьючерс на обыкновенные акции ОАО «Сбербанк России» |

- |

0,017 |

- |

- |

0,376 |

|

Фьючерс на обыкновенные акции ОАО «Газпром» |

- |

- |

0,219 |

- |

- |

Рис. 8. Соотношение торговых лимитов в зависимости от выбранной точки на множестве (решение задачи Тобина)

Если к активным стратегиям добавить возможность безрискового заимствования и кредитования по ставке , то при увеличении ожидаемой доходности формируемого портфеля финансирование всех активных стратегий должно производиться за счет увеличения доли заимствований по ставке , как это показано на Рис. 8. В качестве безрисковой ставки использовалась доходность к погашению ОФЗ 25057, которая 14.12.2009 г. составляла 6% годовых.

Рис. 9. Индексы прироста стоимости портфеля активных стратегий при различных ожидаемых доходностях (решение задачи Марковица)

Рис. 10. Индексы прироста стоимости портфеля активных стратегий при различных ожидаемых доходностях (решение задачи Тобина)

На Рис. 9, 10 представлены графики индексов прироста стоимости портфеля, составленного из активных стратегий трейдеров, в зависимости от его ожидаемой доходности. Сплошными линиями изображены индексы прироста стоимости гипотетических портфелей, составленных из активных стратегий трейдеров, доли которых в общем портфеле определялись согласно приведенным выше результатам. Пунктирная линия изображает общий портфель активных стратегий, сложившийся в ходе конкурса: доли трейдеров в общем портфеле определялись согласно имеющимся средствам на их торговых счетах. Как видно из рисунков при оптимальном распределении средств между трейдерами гипотетическому инвестору можно было бы получить доходность выше той, которую получили трейдеры в ходе конкурса.

Предложенный в работе подход позволяет выстраивать работу инвестиционных компаний, фондов таким образом, чтобы отвечать предпочтениям практически любого типа инвесторов.

В заключительной части диссертационной работы подводятся итоги исследования:

- Применение предложенного подхода к оценке инвестиций позволяет увеличить количество представленных на рынке ликвидных объектов инвестирования.

- Управление параметрами доходности и риска приводит к получению новых множеств эффективных портфелей, улучшенных по показателям доходности и риска, а также позволяет сформулировать и решить задачу оптимизации значений портфеля (торговых лимитов). Это помогает определить спектр услуг по управлению капиталом на фондовом рынке, позволяющий отвечать требованиям как наиболее консервативных, так и агрессивных инвесторов.

- Стабильность динамики индексов изменения капитала трейдеров позволяет получить устойчивые значения доходности инвестиционного портфеля, составленного из открытых торговых лимитов на трейдеров.

- Наличие привлекательного способа приращения капитала повышает уровень заинтересованности инвесторов в работе на рынке ценных бумаг.

Формирование комплекса качественных услуг финансовых посредников на фондовом рынке стимулирует развитие инвестиционного процесса в России.

- НАУЧНЫЕ ПУБЛИКАЦИИ АВТОРА ПО ТЕМЕ ДИССЕРАЦИИ

Статьи в журналах, рекомендованных ВАК:

- Никонов О.И., Фирсов А.А. Применение факторного анализа для моделирования доходности российского фондового рынка. Вестник УГТУ-УПИ. Серия «Экономика и управление». Екатеринбург: ГОУ ВПО УГТУ-УПИ, 2009. – № 3 С. 111-117. (объем – 0,4 п.л., авторских – 0,2 п.л.)

Статьи в других журналах, сборниках научных статей и тезисов докладов:

- Фирсов А.А. Экономико-математические модели оценки эффективности деятельности профессиональных участников фондового рынка. Наука на рубеже тысячелетий. Сборник статей 6-й международной заочной научно-практической конференции, октябрь 2009 года. – Тамбов: Издательство ТАМБОВПРИНТ, 2009. С. 73-81. (0,6 п.л.)

- Фирсов А.А. Оценка «дилерского риска» в работе финансовых организаций, являющихся профессиональными участниками рынка ценных бумаг. Составляющие научно-технического прогресса. Сборник материалов 4-й международной научно-практической конференции, апрель 2008 года. – Тамбов: Издательство ТАМБОВПРИНТ, 2008. С. 78-81. (0,2 п.л.)

- Фирсов А.А. Применение регрессионной модели для оценки рыночного риска в коммерческом банке. Составляющие научно-технического прогресса. Сборник материалов 4-й международной научно-практической конференции, апрель 2008 года. – Тамбов: Издательство ТАМБОВПРИНТ, 2008. С. 81-86. (0,3 п.л.)

- Никонов О.И., Фирсов А.А. Регрессионная модель оценки фондового риска в коммерческом банке на основе GARCH-процесса для двух временных рядов. Вестник УГТУ-УПИ. Серия «Экономика и управление». Екатеринбург: ГОУ ВПО УГТУ-УПИ, 2007. – № 4 (87). С. 70-75. (объем – 0,3 п.л., авторских – 0,2 п.л.)

- Никонов О.И., Фирсов А.А. Метод оценки и контроля фондового риска коммерческого банка. Информационно-математические технологии и экономическое моделирование. Сборник тезисов молодежной научно-практической конференции, май 2007 года. – Екатеринбург: ГОУ ВПО УГТУ-УПИ, 2007. С. 12-13. (объем – 0,1 п.л., авторских – 0,05 п.л.)

- Фирсов А.А. Об одной модели оценки фондового риска. Информационно-математические технологии в экономике, технике и образовании. Сборник тезисов докладов международной научной конференции, октябрь-ноябрь 2006 года. – Екатеринбург: ГОУ ВПО УГТУ-УПИ, 2006. С. 97-98. (0,1 п.л.)

Подписано в печать: 13.10.2010

Бумага писчая Формат 60х84 1/16 Усл. печ. л. 1,5

Тираж 100 экз. Заказ № 143

620014, г. Екатеринбург, ул. Московская, 29

Учреждение Российской академии наук

Институт экономики УрО РАН

Ризография ИЭ УрО РАН

1 Markowitz H. Portfolio selection / H. Markowitz // Journal of Finance. – 1952. – Vol. 7. – P. 77-97.

2 Tobin, J. Liquidity preference as behavior towards risk / J. Tobin // The Review of Economic Studies. – 1958. – Vol. 25. – P. 65-86.

МОДЕЛЬ УПРАВЛЕНИЯ ИНВЕСТИЦИЯМИ ПОСРЕДСТВОМ ОЦЕНКИ ЭФФЕКТИВНОСТИ ДЕЯТЕЛЬНОСТИ УПРАВЛЯЮЩИХ ФИНАНСОВЫМИ АКТИВАМИ