Економічна сутність податку на доходи фізичних осіб (ПДФО) та його роль у формування бюджетів різних рівнів

PAGE \* MERGEFORMAT 2

ЗМІСТ

ВСТУП 3

РОЗДІЛ І. ТЕОРЕТИЧНІ ТА МЕТОДОЛОГІЧНІ ОСНОВИ ОПОДАТКУВАННЯ ПОДАТКОМ НА ДОХОДИ ФІЗИЧНИХ ОСІБ 6

1.1.Економічна сутність ПДФО та його місце в системі прямого оподаткування 6

1.2.Історія становлення і розвитку податку на доходи фізичних осіб в Україні 9

1.3.Методологічні аспекти справляння ПДФО в Україні 14

РОЗДІЛ ІІ. АНАЛІЗ АДМІНІСТРУВАННЯ ПОДАТКУ НА ДОХОДИ ФІЗИЧНИХ ОСІБ ПОДАТКОВИМИ ОРГАНАМИ РІЗНИХ РІВНІВ 22

2.1.Роль податку на доходи фізичних осіб у формуванні дохідної частини бюджету 22

2.2.Аналіз адміністрування ПДФО на регіональному рівні 28

2.3.Місце ПДФО в доходах бюджету за даними ДПІ в Київському районі м. Одеси 37

РОЗДІЛ ІІІ. ПРОБЛЕМНІ АСПЕКТИ АДМІНІСТРУВАННЯ ПДФО ТА НАПРЯМИ ЙОГО ПОДАЛЬШОГО ВДОСКОНАЛЕННЯ 42

3.1.Зарубіжний досвід оподаткування доходів фізичних осіб 42

3.2.Нововведення щодо адміністрування ПДФО в 2015 році та проблеми їх впровадження 45

3.3.Перспективи вдосконалення податку на доходи фізичних осіб в Україні в контексті зарубіжного досвіду 48

ВИСНОВКИ 51

СПИСОК ЛІТЕРАТУРИ 54

ДОДАТКИ

ВСТУП

Актуальність досліджуваної теми полягає в тому, що законодавство про податок на доходи фізичних осіб змінюється, вдосконалюється та являється основним джерелом податкових надходжень місцевих бюджетів та засобом державного регулювання економіки країни.

Трансформаційні перетворення на шляху до соціально орієнтованої ринкової економіки України вимагають становлення такої системи оподаткування доходів фізичних осіб, елементи якої б відповідали сучасним принципам оподаткування, визначеним цілям економічної політики, світовим тенденціям та будувалися з урахуванням існуючих соціально-економічних умов.

Податок на доходи фізичних осіб стягується безпосередньо з доходів громадян. В економічно розвинутих країнах він відіграє суттєву роль у формуванні доходів бюджету.

До переваг цього податку відносять його соціальну справедливість, оскільки він ставить рівень оподаткування в пряму залежність від обсягу доходу платників. Крім того, за допомогою прогресивних ставок і пільг в оподаткуванні можна зменшувати податковий тягар для малозабезпечених верств населення і посилювати для осіб з високими доходами. З фіскальної точки зору цей податок є нестабільним джерелом формування доходів бюджету, оскільки циклічні коливання економіки істотно впливають на базу оподаткування цим податком – доходи фізичних осіб. Крім того, розподіл податкових надходжень є нерівномірним по різних регіонах і залежить від розвитку промислового виробництва.

Недоліком цього податку є також значні можливості для платників в заниженні оподатковуваного доходу і в ухиленні від сплати податку. Особливо це стосується оподаткування доходів від підприємницької діяльності.

Сьогодні при формуванні механізму оподаткування доходів фізичних осіб виникає необхідність збалансування пріоритетів перерозподілу національного доходу для зменшення соціальної диференціації та стимулювання ділової активності й економічного зростання. Водночас аналіз вітчизняних податкових відносин засвідчує, що суттєва прогресія податкової шкали свого часу спричинила ухилення від оподаткування та значну тонізацію.

Метою даної курсової роботи є визначення економічної сутності податку на доходи фізичних осіб та його роль у формування бюджетів різних рівнів.

Завдання даної роботи полягають у наступному:

- визначити економічну сутність ПДФО;

- простежити історичні етапи розвитку податку на доходи фізичних осіб;

- проаналізувати адміністрування податку на доходи фізичних осіб податковими органами всіх рівнів;

- розглянути зарубіжний досвід справляння податку на доходи фізичних осіб;

- розглянути основні проблеми справляння ПДФО та перспективи його вдосконалення.

Об’єктом дослідження є податок на доходи фізичних осіб як основне джерело надходжень до місцевих бюджетів.

Предметом дослідження є надходження ПДФО до бюджетів різних рівнів.

Курсова робота складається зі вступу, трьох розділів, висновків, списку використаних джерел та додатків. Перший та третій розділи присвячені теоретичним основам податку на доходи фізичних осіб. У другому розділі проведено аналіз надходжень податку на доходи фізичних осіб за період з 2011 до 2014 року, з урахуванням прогнозу.

Інформаційною базою слугували: наукові праці вітчизняних і зарубіжних учених з теорії, методології, методики та організації податкового контролю, матеріали науково-практичних конференцій, періодичні видання, внутрішня документація яка була надана по ДПІ Київського району м.Одеси.

РОЗДІЛ І. ТЕОРЕТИЧНІ ТА МЕТОДОЛОГІЧНІ ОСНОВИ ОПОДАТКУВАННЯ ПОДАТКОМ НА ДОХОДИ ФІЗИЧНИХ ОСІБ

- Економічна сутність ПДФО та його місце в системі прямого оподаткування

Податок на доходи фізичних осіб – це плата фізичної особи за послуги, які надаються їй територіальною громадою, на території якої така фізична особа має податкову адресу або розташовано особу, що утримує цей податок згідно розділу ІV Податкового кодексу України.

Поширення податку на доходи фізичних осіб в більшості країн світу стало можливим передусім внаслідок зростання індивідуальних доходів та зосередження різних їх видів (як результат одночасного володіння промисловими підприємствами, цінними паперами, нерухомістю і т. д.) в одних руках, що робило більш доцільним сукупне обкладання доходів.

Зокрема, більш пізнє запровадження прибуткового податку в Росії вчені пояснювали низьким рівнем доходів у країні. За умов, коли переважна більшість населення є незаможною, а сукупні доходи заможних є недостатніми, - писали відомі російські вчені П. Гензель і А. Соколов, - навіть майже повна конфіскація доходів усіх громадян, які мають більше 1 тис. руб. на рік на кожну особу, не забезпечить більше однієї чверті загального податкового бюджету Росії. Лише за досить високого рівня економічного розвитку, який зумовлює відповідні доходи, а також зі зростанням числа великих доходів виникають умови для запровадження прибуткового оподаткування. Пояснюючи останнє П. Гензель писав, що реальне оподаткування доводиться зберігати і в тих країнах, де народний дохід розпорошений серед маси дрібних власників і немає значного ядра крупних власників. Правильне функціонування прибуткового податку передбачає запровадження більшого чи меншого неоподатковуваного мінімуму. За таких умов під цей мінімум може підпасти багато дрібних власників; за реального оподаткування вони всі будуть деякою мірою залучені і сплатять чималу суму.

Іншою важливою умовою поширення податку на доходи фізичних осіб стало підвищення рівня податкової культури, яке лише частково пов’язане з рівнем загальної культури населення. На думку дослідників, до сплати податків як до виконання громадського обов'язку почали ставитися з середини ХIХ ст. завдяки, з одного боку, кращому усвідомленню кожним індивідом своєї залежності від інших індивідів і суспільства в цілому, отже, важливості задоволення суспільних потреб, і, з другого - завдяки змінам у структурі державних видатків у напрямку зростання частки соціальних видатків, особливо на освіту і охорону здоров’я. Все це поступово дозволило відмовитися від старої прусської системи оцінки доходу особливими урядовими комісіями і перейти до більш дешевої деклараційної системи. При цьому загальне розповсюдження податкові декларації отримали в 20-х рр. ХХ ст. після проведення податкових реформ у країнах Європи і США.

У цей період відбуваються суттєві зрушення й у системі стягнення податків: створюються спеціальні податкові служби, запроваджується інститут податкових інспекторів, які є їх центральними фігурами, а також інститут уповноважених, через який до організації податкового процесу і контролю залучаються найбільш авторитетні та компетентні представники платників.

Усе це й зумовило поступове закріплення податку на доходи фізичних осіб у податкових системах багатьох країн та його перетворення на основне джерело доходів державного бюджету. Так, у другій половині 20-х рр. ХХ ст. частка зазначеного податку в загальній сумі податкових надходжень становила 62,6% у Франції, 56,4% у США, 45,3% у Великобританії, 39% у Німеччині.

Місце та роль податку у податковій системі, як правило, пов язують з його перевагами. Останні вбачаються в такому:

- податок на доходи фізичних осіб дозволяє обкладати платника відповідно до його платоспроможності;

- більшою мірою відповідає ідеалу соціальної справедливості внаслідок запровадження неоподатковуваного мінімуму і прогресивної шкали оподаткування, що застосовується в багатьох країнах;

- дозволяє обкладати доходи, що отримуються з різних джерел;

- є однією з найбільш досконалих форм оподаткування, оскільки охоплює чистий дохід суспільства - те основне джерело, з якого повинні сплачуватися податки;

- забезпечує взаємозв’язок між податками і суспільними благами, що отримує індивід від держави, попит на які (згідно з економетричними оцінками західних вчених), як і сума податкових платежів, залежить від величини індивідуального доходу.

Необхідність податку на доходи фізичних осіб обумовлена:

1. Його фіскальним значенням. Це підтверджується тим, що частка прибуткового податку на доходи громадян у доходах зведеного бюджету з року в рік зростала.

2. Попередня система мала недоліки при оподаткуванні доходів фізичних осіб (доходи регламентувалися, були обмежені за видатками, надавала можливість ухилятися від сплати податку, прямо не порушуючи закон, ввійшла у протиріччя з новими умовами господарювання і неефективно регулювала доходи громадян).[7]

3. Податок на доходи фізичних осіб виконує таку роль:

- регулює грошові кошти(доходи) населення;

- стимулює використання робочої сили.

В умовах ринку відбувається розвиток різних форм власності, що потребує перебудови системи оподаткування на демократичних засадах і, насамперед, забезпечення рівності всіх платників податків незалежно від того, з якою формою власності пов'язана їхня діяльність, врахування всіх доходів, що отримує фізична особа з різних джерел.

Якщо метою державної політики є збільшення доходів від оподаткування, то розмір податкового навантаження збільшується. Якщо ж держава ставить за мету підвищення темпів економічного розвитку та покращення життя громадян, то оптимальна величина податкового навантаження повинна суттєво знизитися. Досягнення тієї чи іншої мети можливе лише при повному врахуванні всіх факторів, які впливають на величину надходжень від оподаткування доходів фізичних осіб.

В сучасних умовах податок на доходи фізичних осіб є одним з найвагоміших джерел доходів бюджету. Серед європейських країн найбільше фіскальне значення має в таких країнах, як Данія, Фінляндія, Швеція, забезпечуючи 30-50% загальної суми податкових надходжень. У ряді європейських країн його фіскальна роль зменшилася, поступившись ролі платежів до соціальних фондів. В податковій системі України, податок на доходи фізичних осіб займає одне з визначних місць. З нього формується значна частина дохідної бази Державного бюджету України.

- Історія становлення і розвитку податку на доходи фізичних осіб в Україні

Найважливішим інструментом державного регулювання доходів фізичних осіб, характерним для будь-якої податкової системи, є індивідуальне прибуткове оподаткування. Історично - це найдавніша форма податкових взаємовідносин між державою та громадянами на основі примусового обов'язкового вилучення частини їх доходу для створення централізованого грошового фонду держави з метою виконання її функцій. Рівень індивідуального прибуткового оподаткування фізичних осіб безпосередньо впливає на реальні особисті доходи значної частини населення, особливо тих, хто отримує основні доходи у вигляді заробітної плати, що потребує зваженого підходу до справляння податку.[ ]

Провідна роль у забезпеченні виконання державою функцій щодо регулювання економічних процесів належить податкам. Податки - дуже складна й надзвичайно впливова фінансова категорія. Це - обов'язковий елемент економічної системи будь-якої держави незалежно від того, яку модель економічного розвитку вона обирає, які політичні сили перебувають при владі. Відсутність податків паралізує фінансову систему держави в цілому, робить її недієздатною і, в кінцевому підсумку, - позбавленою будь-якого сенсу.[ 14 ]

Окремі елементи податків розглянуті ще в працях Гая Светонія Транквіла, Геродота, Фукидіда, Плутарха, Аристотеля, Тацита, Гая Юлія Цезаря та інших.

Існують достовірні факти про існування обкладення податками у Древньому Єгипті, Древньому Римі, Вавілонії, Асирії, містах Шумера, в Хетському царстві.

В історії оподаткування (в глобальному сенсі) зазвичай виділяють 3 етапи:

- перший етап - від Древнього Світу і до початку Середньовіччя. Зародження інституту податків, які мали випадковий і тимчасовий характер, справлялися у примітивних формах, дуже часто у натуральному вигляді;

- другий етап охоплює XVI - XVIII ст. Характеризується становленням феодальних держав, грошових господарств країн, бурхливим розвитком податків, які практично стягувалися за все: вікна, двері, майно, бороди, спадщину, землю, будинки, товари, прибутки, з холостяків, євреїв, проституток, покійників і т.п.

- третій етап - наприкінці XVIII ст. Настає більш цивілізований етап розвитку податків. Саме в цей час набувають поширення ідеї про законність і природність обкладання для задоволення державних потреб, обґрунтовуються найважливіші засади оподаткування, такі як рівномірність, визначеність, зручність, дешевизна справляння податків (А. Сміт). Кількість податків зменшується, вони стають більш одноманітними, держава відмовляється від дріб'язкових зборів, а віддає перевагу тим, які можуть суттєво поповнити державну скарбницю. Відпрацьовуються технічні прийоми збирання податків. Свого найвищого розквіту і вдосконалення податки набувають в умовах ринкового господарства.

Згідно з проведеними ще у 1908 р. Е. Селігманом дослідженнями, податок пройшов сім стадій розвитку:

- на першій - панівною була ідея дарування (у середні віки індивідум робив подарунки уряду);

- на другій - уряд смиренно умовляв чи просив народ про підтримку;

- на третій - домінувала ідея допомоги, що надається державі;

- на четвертій - проявилася ідея про жертву, яку приносить індивідум в інтересах держави;

- на п'ятій - у платника розвинулося відчуття боргу, обов'язку, якому і відповідає англійське слово «duty» (тобто «податок»);

- лише на шостій стадії з'являється ідея примусу з боку держави;

- на останній, сьомій стадії, з'являється ідея відповідної частки чи окладу, встановлених або розрахованих урядом, незалежно від волі платників податків.[ 14 ]

Протягом XIX ст. основним джерелом доходів залишались державні прямі і непрямі податки, основним прямим податком була подушна подать; кількість платників визначалась згідно з контрольними переписами.

Починаючи з 1863 р. з міщан замість подушної податі став утримуватись податок з міських будівель. Скасування подушної податі почалось у 1882 р. Друге місце серед прямих податків займав оброк - плата казенних селян за користування землею. Ставка оброку диференціювалась за класами губерній.

Купецтво платило гільдійську подать - процентний збір з об явленого капіталу, введений ще Катериною II у 1775 р. для купців І, II і III гільдій замість подушної податі. Розмір капіталу записувався «по совісті кожного». Крім того, діяла патентна система обкладання торгівлі і промисловості, були введені білети на лавки, тобто плата за кожен торговельний заклад.

Поряд з основними ставками за прямими податками вводились надбавки цільового призначення - на будівництво великих державних доріг, влаштування водних сполучень, тимчасові на прискорення виплати державних боргів та ін. Крім державних прямих податків, функціонували земські (місцеві) збори. Земським закладам надавалось право визначати збори з землі, фабрик, заводів, торговельних закладів.

Серед непрямих податків у XIX ст. високі доходи Російській державі давали акцизи на тютюн, цукор, гас, сіль, сірники, пресовані дріжджі, освітлювальні і нафтові масла та інші товари. Значними були надходження від виробництва і торгівлі алкогольними напоями. Система акцизів, як і митні збори, мала не тільки фіскальний характер, а й забезпечувала державну підтримку вітчизняних підприємців, захищала їх у конкурентній боротьбі з іноземцями.

Як свідчить історія, зростання податків у багатьох країнах значною мірою зумовлено затратами на мілітаризацію економіки. З являлись нові державні витрати на охорону навколишнього середовища, подолання економічної відсталості окремих районів, надання субсидій і кредитів країнам, що розвиваються.

Великі витрати викликали необхідність збільшення податків - головного фінансового методу мобілізації ресурсів у державний і місцеві бюджети. Податки перетворились у важливий інструмент перерозподілу національного доходу.

Однак незважаючи на підвищення податків, доходів бюджету не вистачало на покриття всіх видатків держави, які постійно зростали. Бюджети капіталістичних країн у післявоєнні роки характеризувалися хронічними дефіцитами, які покривалися державними позиками, що приводило до зростання державного боргу.

Після Другої світової війни різко розширилась сфера фінансових відносин. Значний розвиток отримали місцеві (регіональні) фінанси, позабюджетні спеціальні урядові фонди, фінанси державних підприємств.

У 80-ті роки у провідних країнах світу пройшла переоцінка методів і засобів державного регулювання внаслідок їх недостатньої ефективності. Поширилась і отримала визнання бюджетна концепція, яка ґрунтувалася на тому, що податкові надходження є продуктом двох основних факторів: податкової ставки і податкової бази.

У другій половині 80-х — на початку 90-х років XX ст. провідні країни світу (СІЛА, Велика Британія, Німеччина, Франція, Японія, Швеція) та деякі інші провели податкові реформи, спрямовані на прискорення нагромадження капіталу і стимулювання ділової активності. З цією метою використовувалось зниження ставки податку на прибуток корпорацій.

Початок 90-х років став також періодом відродження і формування податкових систем нових держав, які утворилися на території колишнього СРСР. Вони пішли шляхом ринкових реформ, взявши курс на приватизацію підприємств державного сектору. При цьому практично повністю припинилось управління державним сектором.[ 17 ]

Податок на доходи фізичних осіб введений в дію Законом України «Про податок з доходів фізичних осіб» від 22.05.2003 р. за №889-IV з 1 січня 2004 року. Декрет Кабінету Міністрів України «Про прибутковий податок з громадян» від 26.12.1992 №13-92 втратив чинність, за винятком розділу у частині оподаткування доходів громадян-підприємців.

Починаючи з 1 січня 2004 року і до 31 грудня 2006 року ставка податку з доходів фізичних осіб становила 13% від об єкта оподаткування, визначена п. 7.1. ст. 7 Законом України «Про податок на доходи фізичних осіб». З 1 січня 2007 року ставка оподаткування - 15% від об єкта оподаткування (п. 7.1 ст. 7 Закону України «Про податок на доходи фізичних осіб»). Об єкт оподаткування - це заробітна плата, яка включається у загальний місячний оподатковуваний дохід фізичної особи.

З прийняттям Податкового кодексу від 2 грудня 2010 року, ставка податку на доходи фізичних осіб становила 15 та 17 відсотків в залежності від бази оподаткування.

В 2015 році відбулися значні в порядку справляння податку на доходи фізичних осіб.

Отже, можна виділити такі основні фактори, від яких залежить надходження податку на доходи фізичних осіб до бюджету:

- рівень правопорядку в суспільстві і законопослушність платників податків;

- платоспроможність платників податків;

- чисельність населення;

- розмір доходів населення, які підлягають оподаткуванню (податкова база);

- шкала ставок податку;

- надання податкових скидок, пільг, вирахувань;

- стабільність законодавства у сфері оподаткування.

1.3 Методологічні аспекти справляння ПДФО в Україні

У Податковому кодексі України справляння податку на доходи фізичних осіб регламентується розділом IV.

Відповідно до Податкового кодексу України, доходи - це загальна сума доходу платника податку від усіх видів діяльності, отриманого (нарахованого) протягом звітного періоду в грошовій, матеріальній або нематеріальній формах як на території України, її континентальному шельфі у виключній (морській) економічній зоні, так і за їх межами.[ 4 ]

Податок на доходи фізичних осіб - загальнодержавний податок, що стягується з доходів фізичних осіб (громадян - резидентів) і не резидентів, які отримують доходи з джерел їх походження в Україні.

Платниками цього податку є:

а) фізична особа - резидент, яка отримує доходи як з джерела їх походження в Україні, так і іноземні доходи;

б) фізична особа - нерезидент, яка отримує доходи з джерела їх походження в Україні;

в) податковий агент - податковим агентом визнається особа, на яку покладається обов'язок обчислення, утримання з доходів, що нараховуються (виплачуються, надаються) платнику, та перерахування податків до відповідного бюджету від імені та за рахунок коштів платника податків. Податкові агенти прирівнюються до платників податку і мають право та виконують обов'язки, встановлені для платників податків.

Об'єктом оподаткування резидента є:

- загальний місячний (річний) оподаткований дохід;

- доходи з джерела їх походження в Україні, які остаточно оподатковуються під час їх нарахування (виплати, надання);

- іноземні доходи - доходи (прибуток), отримані з джерел за межами України.

Базою оподаткування є чистий річний оподатковуваний дохід, який визначається шляхом зменшення загального оподатковуваного доходу на суми податкової знижки звітного року.

Загальний оподатковуваний дохід - будь-який дохід, який підлягає оподаткуванню, нарахований (виплачений, наданий) на користь платника податку протягом звітного податкового періоду.

Ставка податку становить 15 відсотків бази оподаткування щодо доходів, нарахованих (виплачених, наданих) (крім випадків, визначених у пунктах 167.2 - 167.6 ПКУ) у тому числі, але не виключно у формі заробітної плати, інших заохочувальних та компенсаційних виплат або інших виплат і винагород, які нараховуються (виплачуються, надаються) платнику у зв язку з трудовими відносинами та за цивільно-правовими договорами, якщо база оподаткування для місячного оподатковуваного доходу не перевищує десятикратний розмір мінімальної заробітної плати, встановленої законом на 1 січня звітного податкового року (далі у цьому пункті мінімальна заробітна плата).

Якщо база оподаткування, яка визначена з урахуванням норм п. 164.6 ст. 164 цього розділу щодо доходів, зазначених в абзаці першому цього пункту, в календарному місяці перевищує десятикратний розмір мінімальної заробітної плати, до суми такого перевищення застосовується ставка 20 відсотків.

Платники податку, які подають податкові декларації за податковий (звітний) рік згідно із статтями 177 і 178 цього розділу, застосовують ставку 20 відсотків до частини середньомісячного річного оподатковуваного доходу, що перевищує десятикратний розмір мінімальної заробітної плати. Розмір середньомісячного річного оподатковуваного доходу розраховується як сума загальних місячних оподатковуваних доходів, зазначених в абзаці першому цього пункту, поділена на кількість календарних місяців, протягом яких платником податку було одержано такі доходи у податковому (звітному) році, за який здійснюється декларування.

ПСП застосовується до доходу, нарахованого на користь працівника протягом звітного податкового місяця як заробітна плата (інші прирівняні до неї відповідно до законодавства виплати, компенсації та винагороди), якщо його розмір не перевищує суми, що дорівнює місячному прожитковому мінімуму для працездатної особи на 1 січня звітного року, помноженому на 1,4 і округленому до найближчих 10 грн. (абз. 1 пп. 169.4.1 Податкового кодексу України, далі — ПК).

У 2015 році він дорівнює 1710 грн. (1218 х 1,4 = 1705,20 грн., округляємо до 1710 грн.).

У цьому році ПСП повинні були розраховувати виходячи зі 100% від прожиткового мінімуму для працездатних осіб. Але у Законі № 71 продовжили ще на 2015 рік застосування 50% понижувального коефіцієнта.

Таким чином у 2015 році звичайна ПСП (пп. 169.1.1 ПК) дорівнює 50% розміру прожиткового мінімуму для працездатної особи (з розрахунку на місяць) на 1 січня звітного року (абз. 8 п. 1 р. XIX ПК). У такому ж розмірі застосовується ПСП на дітей згідно з пп. 169.1.2 ПК. Підвищені ПСП (пп. 169.1.3 і пп. 169.1.4 ПК) розраховують як 150% і 200% від звичайної ПСП.

В 2015 році граничний розмір доходу, що дає право на отримання ПСП одному з батьків у випадку та в розмірі, передбачених пп. 169.1.2 ПК і абз. «а» і «б» пп. 169.1.3 ПК, визначається як добуток 1 710 грн. і відповідної кількості дітей.

В таблиці 1.1 міститься інформація (граничний розмір для отримання пільги та ПСП), за допомогою якої приватний підприємець може розрахувати ПДФО із зарплати працівників.

Таблиця 1.1

Розмір ПСП у 2012-2014 роках, грн

|

Рік

|

Гранична зарплата, що дає право на ПСП

|

Прожитковий мінімум для працездатних осіб станом на 1 число звітного року

|

Зменшувальний коефіцієнт

|

Сума ПСП

|

|

|

|

|

|

100% (пп. 169.1.1 пп. 69.1.2 ПК)

(гр. 3 х гр. 4 х 100%)

|

150%(пп. 169.1.3ПК)

(гр. 3 х гр. 4 х 150%)

|

200%(пп. 169.1.4 ПК)(гр. 3 х гр. 4 х 200%)

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

2012

|

1 500

|

1 073

|

50%

|

536,50

|

804,75

|

1 073

|

|

2013

|

1 610

|

1 147

|

50%

|

573,50

|

860,25

|

1 147

|

|

2014

|

1 710

|

1 218

|

50%

|

609

|

913,50

|

1 218

|

|

2015

|

1 710

|

1 218

|

50%

|

609

|

913,50

|

1 218

|

Таким чином, у 2015 році треба застосовувати ті ж самі показники (а саме: розміри ПСП і граничного розміру зарплати, яка дає права на ПСП), що і в 2014 році.

Ставка ПДФО залежить від розміру мінімальної заробітної плати, установленої на 1 січня звітного року. Систематизуємо в Таблиці 1.2 ставки ПДФО в 2015 році.

Таблиця 1.2

Ставки ПДФО в 2015 році

|

База оподаткування у 2015 році

|

Ставка ПДФО

|

|

Не перевищує 12 180 грн.

|

15%

|

|

Понад 12 180 грн.

|

20%

|

Законом № 71 з 01.01.2015 р збільшена ставка ПДФО (з 17% до 20%), яка застосовується до доходів понад 10 МЗП, що діють станом на 1 січня звітного податкового року (у 2015 році - 12 180 грн.) .

Слід зазначити, що сума зарплати працівника або доходу фіз. особи за ЦПД, що підлягає обкладанню за ставкою 20%, порівнюється з «12 180 грн.» після вирахування з неї суми утриманого ЄСВ.

Якщо окремі види оподатковуваних доходів (прибутків) не підлягають оподаткуванню при їх нарахуванні чи виплаті, то платник податку зобов’язаний самостійно включити суму таких доходів до складу загального річного оподатковуваного доходу та подати річну декларацію з цього податку.

Платник податку зобов’язаний подавати річну декларацію про майновий стан і доходи (податкову декларацію) відповідно до ст.179 ПКУ або інших законів України. Податкова декларація заповнюється платником податку самостійно або іншою особою, нотаріально уповноваженою платником податку здійснювати таке заповнення, у порядку, передбаченому главою 2 розділу II Податкового кодексу України. Фізична особа зобов’язана самостійно до 1 серпня року, що настає за звітним, сплатити суму податкового зобов'язання, зазначену в поданій нею податковій декларації. Сума податкових зобов’язань, донарахована контролюючим органом, сплачується до відповідного бюджету у строки, встановлені ПКУ.

Податковий орган зобов'язаний протягом 30 календарних днів від дня отримання такої декларації визначити податкове зобов'язання та надіслати податкове повідомлення платнику податку, який зобов'язаний сплатити належну суму податку та отримати довідку про таку сплату або про відсутність податкових зобов'язань з цього податку, яка здається органам митного контролю під час перетину митного кордону та є підставою для проведення митних процедур.

Платники податку звільняються від обов'язку подання декларації у таких випадках:

- незалежно від видів та сум отриманих доходів платниками податку, які: є неповнолітніми або недієздатними особами і при цьому перебувають на повному утриманні інших осіб та/або держави станом на кінець звітного податкового року;

- перебувають під арештом або є затриманими чи засудженими до позбавлення волі, перебувають у полоні або ув’язненні на території інших держав станом на кінець граничного строку подання декларації;

- перебувають у розшуку станом на кінець звітного податкового року;

- перебувають на строковій військовій службі станом на кінець звітного податкового року.

Сума коштів, яка підлягає поверненню платнику податку, зараховується на його банківський рахунок протягом 60 календарних днів від дня отримання такої декларації.

Платник податку до 1 березня року, наступного за звітним, має право звернутися із запитом до відповідного податкового органу з проханням заповнити річну податкову декларацію, а податковий орган зобов’язаний надати безоплатні послуги із такого заповнення.

Податковий розрахунок сум доходу, нарахованого (сплаченого) на користь платників податку, і сум утриманого з них податку, подається до органів ДФС у вигляді форми №1-ДФ.

Суб’єкт господарювання - юридична чи фізична особа може самостійно обрати спрощену систему оподаткування, якщо така особа відповідає вимогам та реєструється платником єдиного податку в порядку, визначеному главою 1 «Спрощена система оподаткування, обліку та звітності» розділу XIV «Спеціальні податкові режими» Податкового кодексу України.

Для обрання або переходу на спрощену систему оподаткування суб’єкт господарювання подає до органу державної фіскальної служби заяву про застосування спрощеної системи оподаткування за формою, затвердженою наказом Міністерства фінансів України від 20.12.2011 р. №1675, у якій зазначаються такі відомості:

- найменування суб’єкта господарювання, код за ЄДРПОУ (для юридичної особи) або прізвище, ім’я, по батькові фізичної особи - підприємця, реєстраційний номер облікової картки платника податків (ідентифікаційний номер) або серія та номер паспорта (для фізичних осіб, які через свої релігійні переконання в установленому порядку відмовилися від прийняття реєстраційного номера облікової картки платника податків);

- дані документа, що підтверджує державну реєстрацію юридичної особи або фізичної особи - підприємця відповідно до закону;

- податкова адреса суб’єкта господарювання;

- місце провадження господарської діяльності;

- види господарської діяльності, обрані фізичною особою - підприємцем, згідно з КВЕД ДК 009:2005, у разі здійснення виробництва - також види товару (продукції), що нею виробляються;

- ставки єдиного податку або зміна ставки, обрані суб’єктами господарювання;

- кількість осіб, які одночасно перебувають з фізичною особою - підприємцем у трудових відносинах, та середньооблікова чисельність працівників у юридичної особи;

- дата (період) обрання або переходу на спрощену систему оподаткування;

- заява подається суб’єктом господарювання до органу державної податкової служби особисто або поштою.

Якщо платник податку не своєчасно подає податкові декларації за певний період, порушуючи всі встановлені строки, проводиться камеральна перевірка, в результаті якої складається акт з встановленими порушеннями і в залежності від того, протягом якого періоду платник податків не подавав звітність в податковий орган, накладаються штрафні санкції.

РОЗДІЛ ІІ. АНАЛІЗ АДМІНІСТРУВАННЯ ПОДАТКУ НА ДОХОДИ ФІЗИЧНИХ ОСІБ ПОДАТКОВИМИ ОРГАНАМИ РІЗНИХ РІВНІВ

2.1. Роль податку на доходи фізичних осіб у формуванні дохідної частини бюджету

Доходи Державного бюджету - це частина грошових ресурсів, що централізується державою до загальнодержавного фонду для виконання та реалізації своїх функцій.

Формування доходів здійснюється за рахунок:

1) внутрішніх джерел - виробленого в країні національного

доходу;

2) зовнішніх джерел - надходжень від міжнародного перерозподілу фінансових ресурсів.

Якщо цих доходів для покриття своїх витрат державі не вистачає, вона використовує національне багатство, а саме:

- доходи від приватизації державної власності;

- від продажу золотовалютного резерву та інших цінностей, які знаходяться в розпорядженні суспільства на певний період часу.

Доходи Державного бюджету можна класифікувати відповідно до методів їх формування таким чином:

1) доходи, що надходять добюджету за допомогою податків шляхом перерозподілу доходів юридичних та фізичних осіб на користь держави, відповідно до діючого законодавства;

2) доходи від підприємницької діяльності держави у вигляді прибутку державних підприємств; державних послуг (державне мито);

3) доходи від державного майна і майнових прав: орендна плата, реалізація майна; дивіденди від акцій, якими володіє держава;

4) доходи від державних угідь: землі, надр.

Відносно до бюджетного устрою доходи зведеного бюджету розподіляються таким чином:

1) доходи, які надходять до Державного бюджету України;

2) доходи, які поступають до місцевих бюджетів;

3) доходи, які частково надходять до Державного бюджету, а частково - до місцевих бюджетів відповідно до діючого законодавства.

Згідно з Бюджетним кодексом:

1) Доходи бюджету - усі податкові, неподаткові та інші надходження на безповоротній основі, справляння яких передбачено законодавством України (включаючи трансферти, дарунки, гранти).

2) Надходження до бюджету - доходи бюджету та кошти, залучені в результаті взяття боргових зобов'язань органами державної влади, органами влади Автономної Республіки Крим або органами місцевого самоврядування.

До складу доходів Державного бюджету України згідно зі статтею 29 Бюджетного кодексу включаються:

- доходи, що отримуються у вигляді податків, зборів і обов'язкових платежів відповідно до законодавства і надходять до Державного бюджету;

- доходи від плати за послуги, що надаються бюджетними установами, які утримуються за рахунок Державного бюджету України; та від інших визначених законодавством джерел;

- гранти і дарунки у вартісному обрахунку;

- міжбюджетні трансферти з місцевих бюджетів.

Склад доходів, що закріплюються за місцевими бюджетами, визначений у статтях 64-69 Бюджетного кодексу, який запропонував новий підход до формування доходної частини місцевого бюджету. Доходи місцевих бюджетів розподілено на два кошика: на доходи, що враховуються при визначенні міжбюджетних трансфертів і ті, що не враховуються при визначенні міжбюджетних трансфертів.

На обсяг доходів Державного бюджету впливає низка факторів, основними з яких є:

- обсяг і темп зростання національного доходу;

- стан економічної кон'юнктури;

- недосконалість податкового законодавства: необґрунтований податковий тиск та наявність значних пільг в оподаткуванні;

- низька фінансова дисципліна усіх суб'єктів господарювання;

- інституціоналізація тіньової економіки;

- інфляційні процеси та інші.

Виконання дохідної частини державного та зведеного бюджету за 2011 – 2014 роки( дивись табл. 2.1. )

Таблиця.2.1.

Доходи зведеного та державного бюджету за 2011 – 2014 роки, млрд грн

|

|

2011

|

2012

|

2013

|

2014

|

|

Зведений бюджет

|

398,3

|

445,5

|

442,8

|

455,9

|

|

Державний бюджет

|

311,8

|

344,7

|

337,6

|

354,8

|

Наочніше можна розглянути динаміку доходів на рис. 2.1

Рис. 2.1 Динаміка надходжень державного і зведеного бюджетів[8]

Як показано на діаграмі, надходження до державного бюджету протягом 2011 – 2012 років мали тенденцію до зростання. Великий стрибок надходжень до державного бюджету спостерігається у 2012 році, коли почало відбуватися поступове врегулювання рівня інфляції. Це було пов’язано із зменшенням впливу інфляції на ціни, та зростанням мінімальних заробітної плати та прожиткового мінімуму. Лише у 2013 році цей показник дещо зменшився. Можливо це було пов’язано з подіями, що відбувалися в країні протягом жовтня 2013 року – 2014 року.

Теж саме можна стверджувати і про надходження до зведеного бюджету. Але у 2013 році показник зменшився на меншу суму. Вона склала по зведеному бюджету різницю в сумі 2,7 млрд. грн., по державному бюджету цей показник склав 7,1 млрд. грн. У 2014 році відбулося зростання відносно 2013 року на 13,1 млрд. грн. і 17,2 млрд. грн. Або у відсотковому відношенні 2013 рік з 2014 роком надходження до зведеного та державного бюджетів були більші відповідно на 2,9 % та 5,1 %.

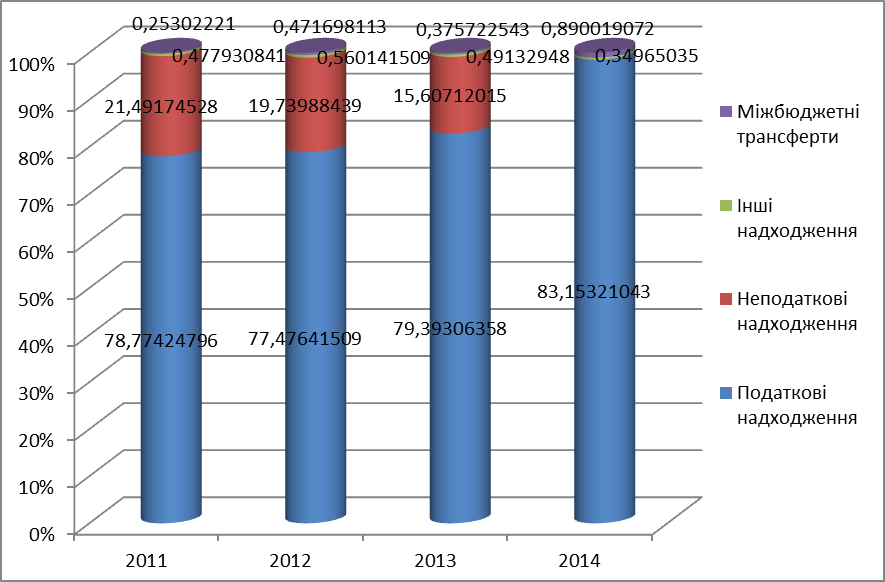

Рис.2.2. Питома вага надходжень до державного бюджету

за 2011 – 2014 роки. % [8]

Найбільшу питому вагу протягом аналізованого періоду за 2011 – 2014 роки займали податкові надходження, які склали у 2011 – 261,6 млрд. грн.,

У 2012, 2013 та 2014 відповідно ці показники склали – 274,7 млрд. грн., 262,8 млрд. грн. та 280,2 млрд. грн.. Найменшу частку займали міжбюджетні трансферти Вони в свою чергу мали такі показники за період 2011 – 2014 роки відповідно – 2,8 млрд. грн., 1,3 млрд. грн., 1,6 млрд. грн. та 0,9 млрд. грн..У структурі доходів також дуже незначну частину займають інші надходження до бюджету. Вони склали за проаналізований період відповідно – 1,1 млрд. грн., 1,7 млрд. грн., 1,9 млрд. грн.. Іншу частку склали неподаткові надходження, за 2011 рік – 49,1 млрд. грн., за 2012 рік – 68,3 млрд. грн., за 2013 рік – 72,9 млрд. грн., за 2014 рік – 68,2 млрд. грн..

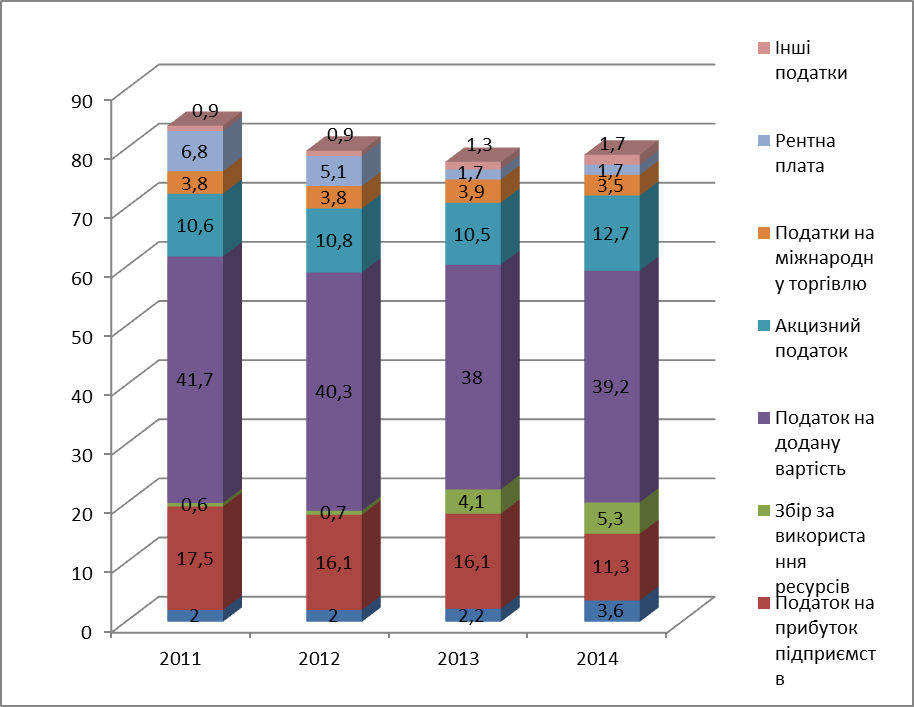

Рис.2.3. Питома вага податкових надходжень до державного бюджету за 2011 – 2014 роки. %

Як зображено на рис 2.3, найбільшу питому вагу по податковим надходженням займає податок на додану вартість, протягом 2011 – 2014 років, цей податок був більше 35%. Це пов’язано з тим, що протягом цього періоду в Україні зростали рівень мінімальної заробітної плати, мінімального прожиткового мінімуму та збільшувалися ціни на товари які обкладаються непрямим податком – податком на додану вартість На другому місці за показником питомої ваги розміщено податок на прибуток підприємств.

Найменша частка надходжень припадає на збір за використання природних ресурсів. У 2011 році частка склала – 0,6 %, у 2012 році – 0,7 %, у 2013 році– 4,1 %, у 2014 році надходження дещо зросли і склали – 5,3 %. Податок на доходи фізичних осіб на 6 – й сходинці, і протягом 2011 – 2013 років складала 2 % у податкових надходженнях до державного бюджету, але у 2014 відчутно підвищився до 3,6 %.

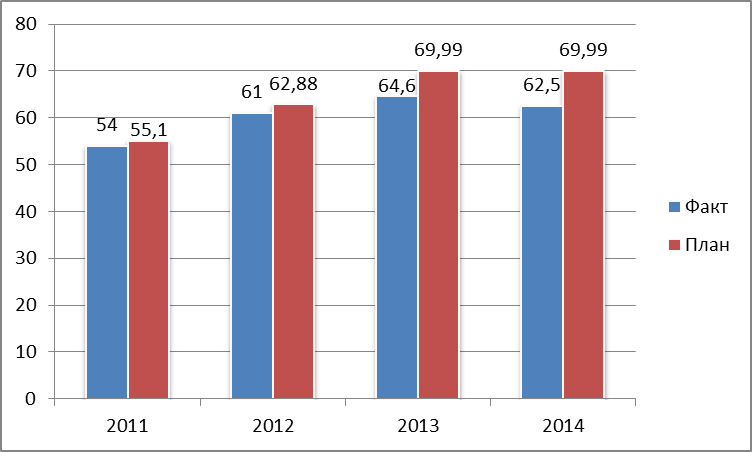

Рис. 2.4. Динаміка фактичних надходжень ПДФО до державного бюджету за 2011 – 2014 роки, млн. грн.

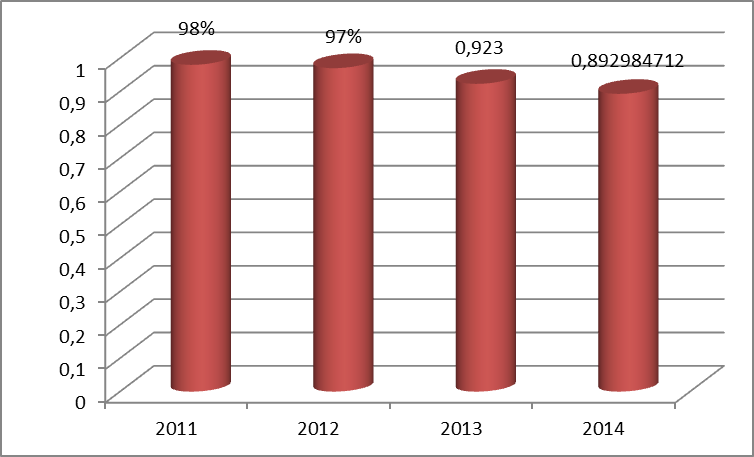

Протягом 2011 – 2014 років податок на доходи фізичних осіб хоч і сплачувався, але планові показники не виконувалися у повному обсязі. Так у 2011 році план недовиконаний на 2 %, у 2012 році – 3 %, у 2013 році – 7,7 %, у 2014 році – 62,5%.

Рис.2.5. Рівень виконання фактичних показників до планових, %

На підставі рис.2.4. та рис.2.5. бачимо, що незважаючи на те, що фактичні надходження податку на доходи фізичних осіб протягом 2011 – 2013 років зростали на аналізованому періоді, а у 2014 році вони знизились, що могло спричинити реформування податкової системи, а також несприятлива економічна ситуація в країні, виконання планових показників не спостерігається.

2.2. Аналіз адміністрування ПДФО на регіональному рівні

Одеська область є однією з найбільш розвинутих регіонів, яка займає значне місце в формуванні податкової бази України.

Позитивні зміни в економіці за останні роки сприяли росту надходжень податків і зборів до бюджетів всіх рівнів. За рахунок вжитих заходів органами податкової служби області дохідна база бюджету наповнюється стабільно і в повному обсязі (рис. 2.6).

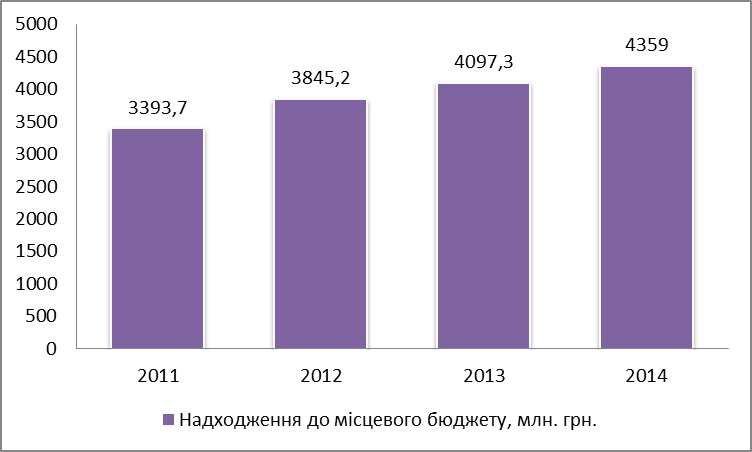

Рис. 2.6. Надходження до місцевого бюджету, млн. грн..

На підставі даних рис. 2.6 видно, що доходи ростуть, причиною цього можуть бути інфляційні процеси, пов’язані з кризовим становищем країни.

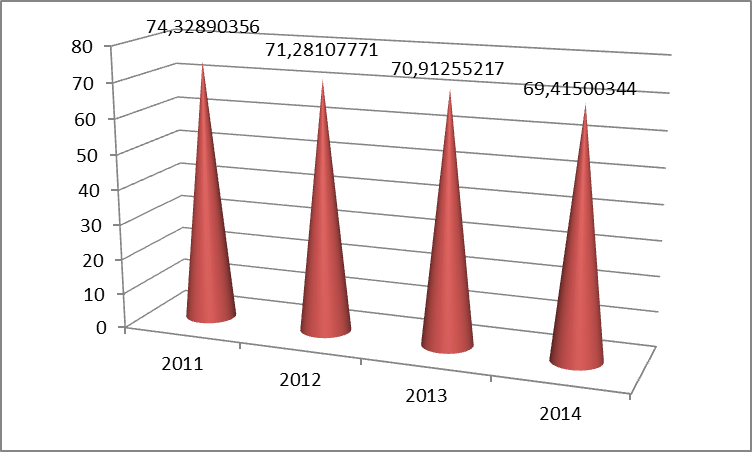

Податок на доходи фізичних осіб є головним джерелом наповнення доходів місцевих бюджетів та у структурі надходжень займає найбільшу питому вагу (69,4 %), (рис.2.7):

Рис. 2.7. Питома вага ПДФО у загальних надходженнях до місцевого бюджету, % [ 9 ]

Не дивлячись на те що, частка ПДФО загальних надходженнях зменшується, але він і далі залишається основним бюджетоутворюючим податком для місцевого бюджету.

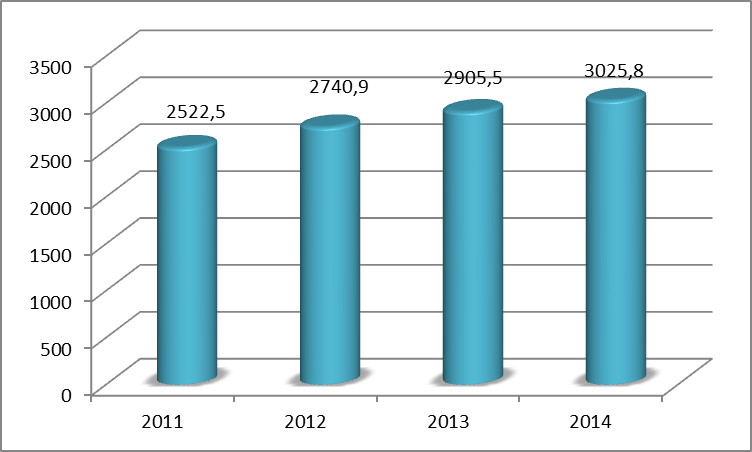

Рис. 2.8 Динаміка надходження ПДФО до місцевого бюджету

Такого рівня надходжень досягнуто за рахунок заходів щодо виявлення платників податків, що здійснюють виплату заробітної плати в «конвертах, упередження та руйнування схем ухилень від оподаткування платниками, у тому числі ліквідації джерел походження «тіньових» коштів для виплати заробітної плати та інших доходів громадянам без сплати податку на доходи фізичних осіб та єдиного внеску.

Протягом звітного періоду здійснювались контрольно-перевірочні заходи з питань, пов’язаних з правильністю утримання та перерахування до бюджету податку на доходи фізичних осіб при виплаті заробітної плати та інших доходів. Перевірками було охоплено близько 10 тис. суб’єктів господарювання (фізичних та юридичних осіб).

Порушення встановлено у 59 відсотках перевірених. До бюджету донараховано близько 512 млн. грн. податку на доходи фізичних осіб з урахуванням штрафних санкцій та пені, шо на 15 відс. більше порівняно з 2013 роком.

За звітний період виявлено понад 107 тис. найманих осіб, праця яких використовувалась роботодавцем без укладання трудових угод, та яким виплачувалась заробітна плата без сплати належних сум податку на доходи фізичних осіб та єдиного внеску.

До державної реєстрації залучено понад 36 тис. громадян, які здійснювали підприємницьку діяльність без державної реєстрації. До бюджету додатково сплачено близько 16 млн. грн. податків.

Також важливою частиною аналізу є прогнозування показників доходів місцевих бюджетів.

Прогнозні показники доходів місцевих бюджетів на 2015 рік, порівняно із затвердженим на 2014 рік, збільшено на 0,1 млрд. грн. або на 0,2%, у тому числі по:

- загальному фонду – збільшується на 1,4 млрд. грн. або на 1,8%;

- спеціальному фонду – зменшуються на 1,3 млрд. грн. або на 7,2%.

Загальний фонд місцевих бюджетів.

Прогнозний показник надходжень до загального фонду місцевих бюджетів на 2015 рік визначено в сумі 82,2 млрд. грн., що становить 101,8 відсотка до затвердженого показника на 2014 рік, у т.ч.:

- І кошик – 66,1 млрд. грн., що становить 101,5 відсотка до затвердженого показника 2014 року;

- ІІ кошик – 16,1 млрд. грн., що становить 102,7 відсотка до затвердженого показника 2014 року.

Спеціальний фонд місцевих бюджетів.

Прогнозний показник надходжень до спеціального фонду місцевих бюджетів на 2015 рік визначено у розмірі 16,25 млрд. грн., що становить

92,4 відсотка до затвердженого показника на 2014 рік, у т.ч.:

- бюджет розвитку – 8,04 млрд. грн., що становить

93,9 відсотка до затвердженого показника 2014 року;

- спеціальний фонд – 8,21 млрд. грн., що становить

91,7 відсотка до затвердженого показника 2014 року.

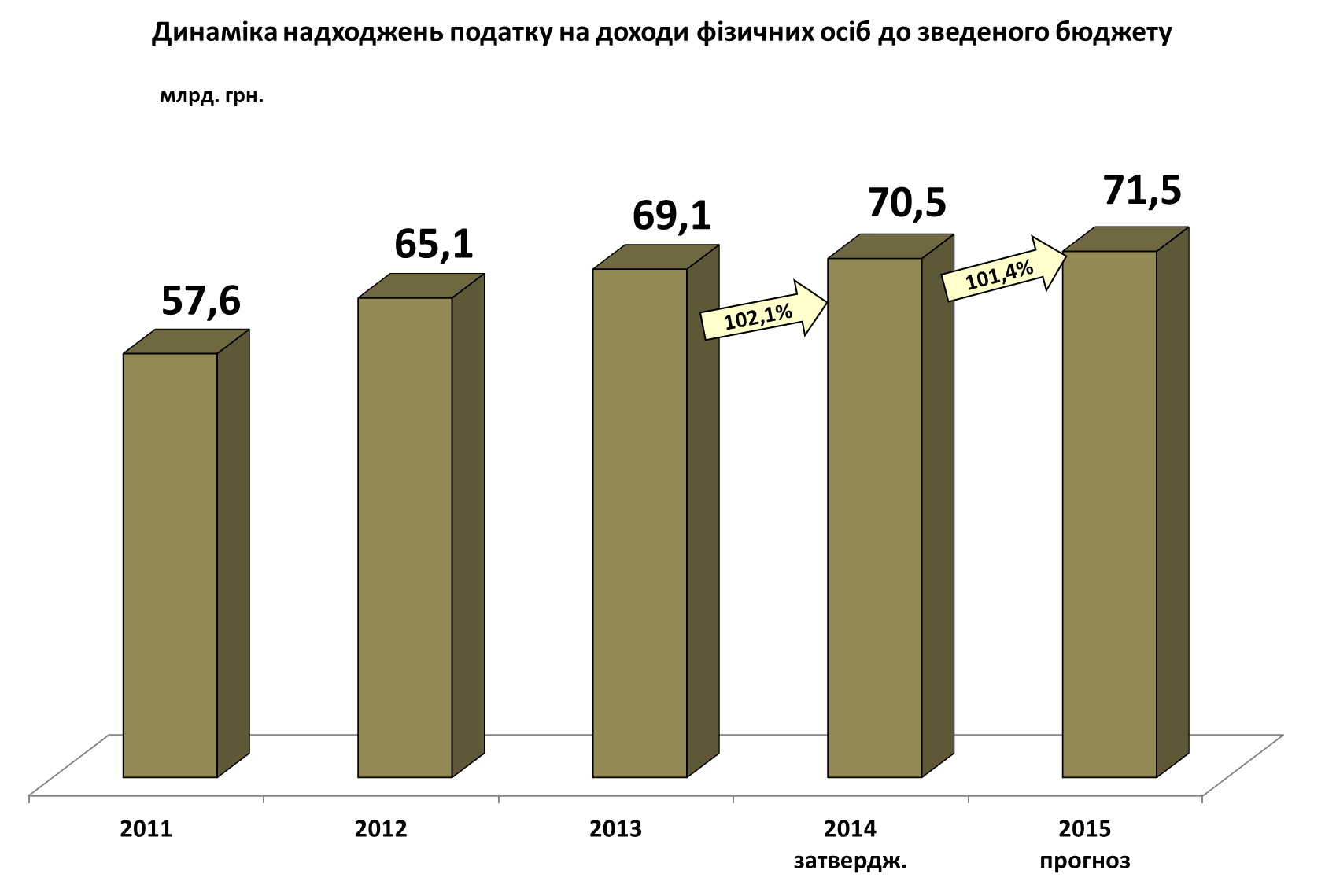

Основним платежем надходжень І кошику є податок на доходи фізичних осіб, що становить 95,9% від прогнозного показника доходів

I кошику 2015 року.

Відповідно до норм Податкового кодексу основним показником для розрахунку прогнозних надходжень податку на доходи фізичних осіб виступає показник витрат на оплату праці (ВОП), який включає в себе:

- фонд оплати праці найманих працівників та грошового забезпечення військовослужбовців (ФОП);

- допомога по тимчасовій непрацездатності, що виплачується за рахунок фондів загальнообов'язкового державного соціального страхування;

- винагорода за цивільно-правовими договорами.

Розрахунок прогнозного показника податку на доходи фізичних осіб на 2015 рік проведено відповідно до Методики прогнозування надходжень податку на доходи фізичних осіб, затвердженої наказом Мінфіну від 24.12.2010 № 1646.

При розрахунку податку застосовувались норми Розділу IV Податкового кодексу України, зокрема враховано ставки податку – у розмірі 10% до доходів працівників-шахтарів, 15% - до доходів, які не перевищують 10 мінімальних заробітних плат та 17% до доходів більше 10 м.з.п.

А також застосування збільшеної податкової соціальної пільги з 50% від прожиткового мінімуму за правилами визначеними п.169.4.1 ПК до 100%.

Таблиця 2.2

Таблиця 2.3

Розрахунок податку на доходи фізичних осіб на 2015 рік

без урахування надходжень по АР Крим та м. Севастополь, млн. грн.

|

№ п/п

|

Показник

|

2015 рік прогноз

|

|

1

|

Витрати на оплату праці

(ФОП + лікарняні, що виплачуються за рахунок фондів соцстраху + винагорода по цивільно-правовим договорам)

|

504 530

|

|

1а

|

Сума фонду оплати праці військовослужбовців, шахтарів і відрахувань єдиного внеску

|

51 473,4

|

|

1б

|

База оподаткування без утримань до Пенсійного фонду та фондів соціального страхування (р.1- р.1а)

|

453 056,6

|

|

2

|

Сума податку на доходи фізичних осіб, (р.1б х 15%)

|

67 958,5

|

|

3

|

Сума податку на доходи фізичних осіб із соціальних пільг, всього:

|

8 879,6

|

|

3а

|

п.169.1.2 ПК у розмірі 100% суми пільги визначеної за правилами підпункту 169.1.1 ПК

|

685,8

|

|

3б

|

п.169.1.3 ПК у розмірі 150% суми пільги визначеної за правилами підпункту 169.1.1 ПК

|

491,2

|

|

3в

|

п.169.1.4 ПК у розмірі 200% суми пільги визначеної за правилами підпункту 169.1.1 ПК

|

57,2

|

|

3г

|

п.169.1.1 ПК у розмірі 100% від прожиткового мінімуму за правилами визначеними п.169.4.1 ПК податкова соціальна пільга застосовується до доходу, отриманого платником податку як заробітна плата протягом звітного податкового місяця, якщо його розмір не перевищує суми місячного прожиткового мінімуму для працездатної особи помноженого на 1,4 та округленого до найближчих 10 гривень

|

7 645,4

|

|

4

|

Сума податку без соціальної пільги (р.2-р.3)

|

59 078,9

|

|

5

|

Суми витрат, що включаються до складу податкового кредиту (декларація про доходи)

|

2 962,1

|

|

6

|

Сума податку, що підлягає поверненню платнику у зв’язку з нарахуванням податкової знижки

|

301,5

|

|

7

|

Сума податку на доходи фізичних осіб з урахуванням втрат від застосування податкової знижки (р.4-р.6)

|

58 777,4

|

|

8

|

Надходження податку на доходи фізичних осіб від додаткового доходу іншого ніж заробітна плата, за результатами річного декларування, документальних перевірок та погашеної заборгованості

|

7 582,7

|

|

9

|

РАЗОМ податку на доходи фізичних осіб (р.7+р.8)

|

66 360,1

|

|

10

|

Сума податку на доходи фізичних осіб військовослужбовців

|

2 898,3

|

|

11

|

Сума податку на доходи фізичних осіб шахтарів-працівників (за ставкою 10%)

|

1 467,0

|

|

12

|

Сума податку з доходів фізичних осіб за ставкою 17% із доходу, що перевищує 10 мінімальних заробітних плат

|

749,7

|

|

13

|

Всього до зведеного бюджету (р.9+р.10+р.11+р.12)

|

71 475,1

|

Прогнозні показники податку на доходи фізичних осіб на

2015 рік, становлять:

- до державного бюджету – 8,1 млрд. грн.;

- до місцевих бюджетів – 63,4 млрд. грн. (I кошик).

Ріст надходжень 2015 року становить 101,4% до затвердженого показника 2014 року.

Крім того існують резерви щодо надходжень податку:

- Підвищення рівня контрольно-перевірочної роботи:

- організація роботи щодо контролю за діяльністю суб’єктів господарювання, які здійснюють виплату та оподаткування зарплати та інших доходів громадян з порушенням вимог податкового законодавства;

- Боротьба з тінізацією доходів громадян та ухилення від сплати податку:

- виявлення та руйнування схем мінімізації податкових зобов’язань суб’єктами господарювання, які здійснюють розрахунки у готівковій формі;

- координація роботи з Державною судовою адміністрацією щодо отримання інформації про громадян, які отримали певні доходи за рішеннями судів та відповідним залученням цих осіб до декларування та оподаткування;

- проведення звірки з центрами зайнятості інформації про виплачені доходи та відомостей про всіх працівників, з якими укладені трудові угоди, а також повноти реєстрації трудових угод по працівниках, яким виплачувались доходи.

2.3. Місце ПДФО в доходах бюджету за даними ДПІ в Київському районі м. Одеси

Організацію та контроль за правильністю справляння податку на доходи фізичних осіб в ДПІ в Київському районі м. Одеси здійснює відділ адміністрування оподаткування фізичних осіб.

Платник податку зобов'язаний подавати річну декларацію про майновий стан і доходи (податкову декларацію) відповідно до ст.179 Податкового кодексу України або інших законів України. Податкова декларація заповнюється платником податку самостійно або іншою особою, нотаріально уповноваженою платником податку здійснювати таке заповнення, у порядку, передбаченому главою 2 розділу II Податкового кодексу України. Фізична особа зобов’язана самостійно до 1 серпня року, що настає за звітним, сплатити суму податкового зобов'язання, зазначену в поданій нею податковій декларації. Сума податкових зобов'язань, донарахована контролюючим органом, сплачується до відповідного бюджету у строки, встановлені Податковим кодексом України.

Податковий орган зобов'язаний протягом 30 календарних днів від дня отримання такої декларації визначити податкове зобов’язання та надіслати податкове повідомлення платнику податку, який зобов’язаний сплатити належну суму податку та отримати довідку про таку сплату або про відсутність податкових зобов'язань з цього податку, яка здається органам митного контролю під час перетину митного кордону та є підставою для проведення митних процедур.

Якщо платник податку не своєчасно подає податкові декларації за певний період, порушуючи всі встановлені строки, проводиться камеральна перевірка, в результаті якої складається акт із встановленими порушеннями і в залежності від того, протягом якого періоду платник податків не подавав звітність в податковий орган, накладаються штрафні санкції.

Податок на доходи фізичних осіб є головним джерелом наповнення доходів місцевих бюджетів та у структурі надходжень займає найбільшу питому вагу.

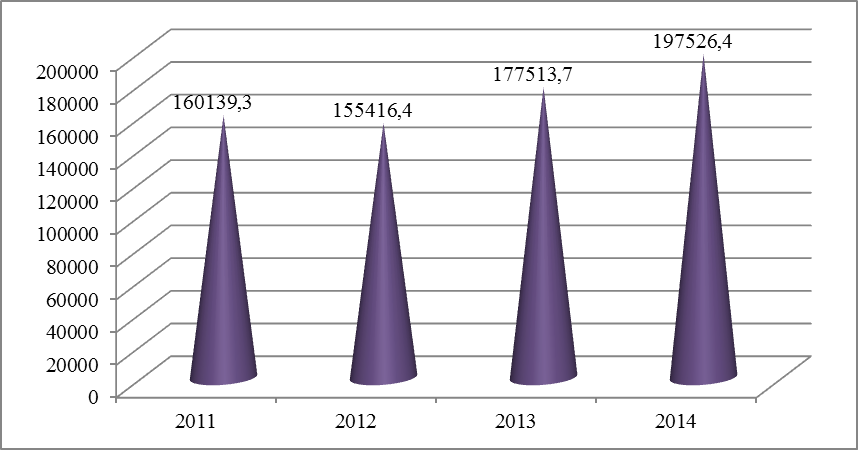

На рисунку зображено динаміку зміни ПДФО за останні чотири роки у Київському районі м. Одеси. У 2012-му році, на відміну від 2011-го, обсяг ПДФО зменшився на 4722,9 тис. грн., або на 3%, у 2013-му, в порівнянні з 2012-м, він збільшився на 22097,3 тис. грн., або на 14%, а у 2014-му – на 20012,7 тис. грн., або на 11%. Всього за останні чотири роки розмір надходження ПДФО зріс на 37387,1 тис. грн., або на 23% (рис.2.9).

Рис.2.9. Динаміка надходжень ПДФО за данними ДПІ у Київському районі м.Одеси, тис.грн.

Причиною спаду є приховування реального розміру заробітної плати та виплата заробітної плати «у конвертах». Основою ж подальшого зростання слугує продуктивність діяльності податкових органів, а також певною мірою інфляційні процеси, індексація заробітної плати та підвищення рівня мінімальної зарплати.

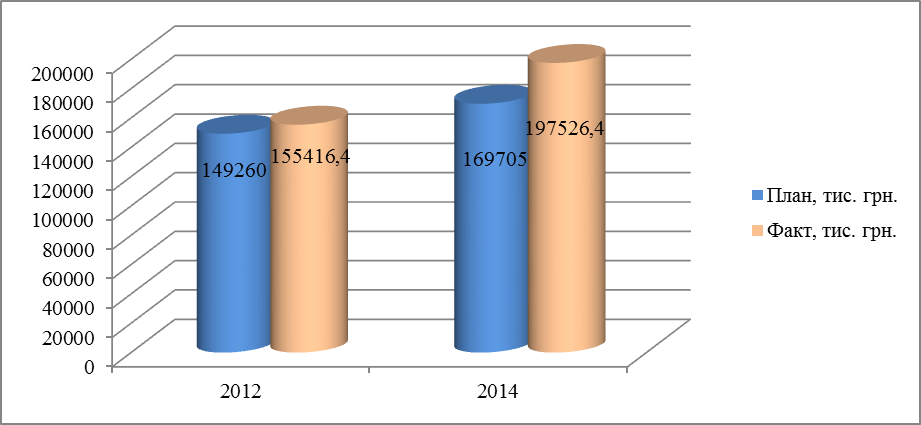

Аналізуючи планові та фактичні показники можна сказати, що у 2012-му році план було перевиконано на 6156,4 тис.грн., або на 4%, а у 2014-му на 27821,4 тис.грн., або на 16%(рис.2.10).

Рис.2.10. Динаміка надходжень планових та фактичних показників за 2012 та 2014 роки, тис.грн.

В цілому аналіз виконання плану надходжень податку на доходи фізичних осіб до податкового органу, показує позитивні результати і оперативний контроль з боку органу ДФС, а також інфляційні процеси, що відбуваються у країні.

У структурі надходжень до ДПІ у Київському районі м. Одеси податок на доходи фізичних осіб і на теперішній час зберігає позицію найвагомішого за обсягом податку.

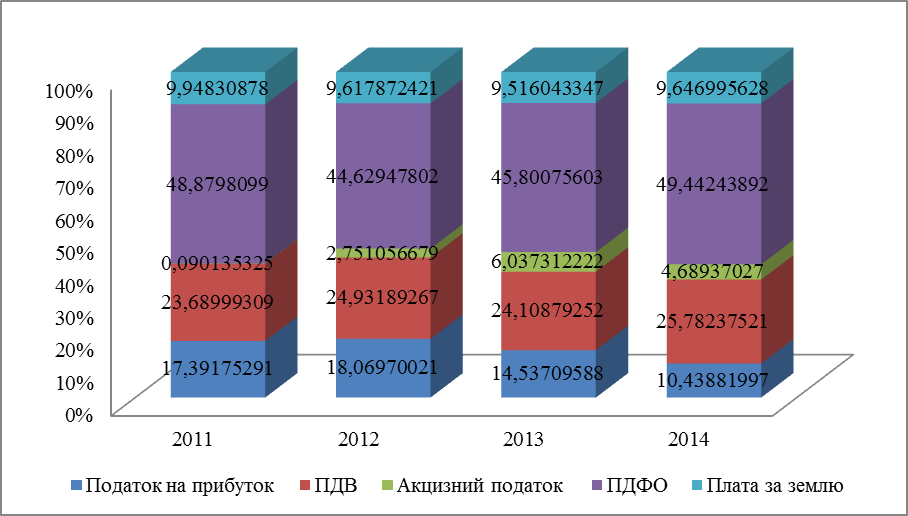

У 2014 році ПДФО склав 49,44% від загального обсягу надходжень. Однак, протягом аналізованого періоду спостерігається нерівномірне зменшення питомої ваги податку, до 2014 року, що пояснюється зростанням надходжень інших податків, а отже і їх питомої ваги ( Рис.2.11)

Рис.2.11 Питома вага податку на доходи фізичних осіб у податкових надходженнях за даними ДПІ у Київському районі м. Одеси, %

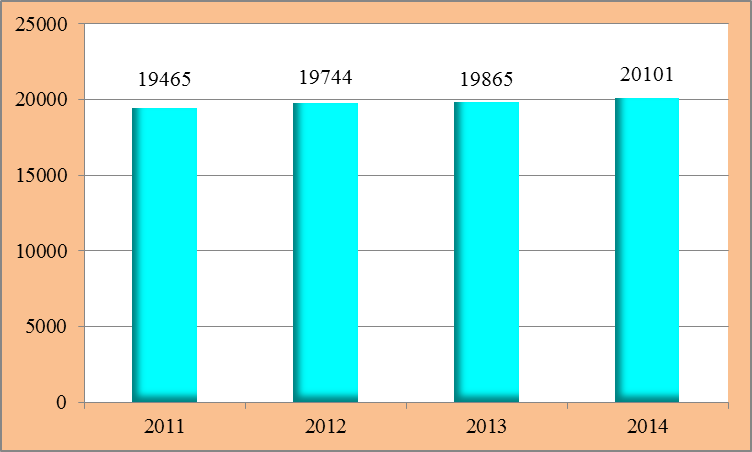

Загальні відомості щодо платників податку протягом 2011-2014 зображені на рис.2.12.

Рис. 2.12. Кількість платників податку на доходи фізичних осіб у 2011-2014 роках, осіб

Збільшення кількості платників податку на доходи фізичних осіб можливе за рахунок багатьох факторів розвитку держави, такі як:

1)створення нових робочих місць;

2)відкриття нових підприємств, або відновлення роботи тих, функціонування яких було припинено;

3)вихід держави із тіньової економіки;

4)та інші.

Підбиваючи підсумки під вище викладеним матеріалом, можна сказати, що податок на доходи фізичних осіб виконує важливу фіскальну та соціально-економічну функції. Аналізуючи період 2011-2014 років спостерігалось зростання надходжень від податку до ДПІ у Київському районі м. Одеси. Отже, реформування податкового законодавства сприяло збільшенню надходжень від податку на доходи фізичних осіб, що у свою чергу, створило умови для підвищення впливу податку на рівень життя населення.

РОЗДІЛ ІІІ. ПРОБЛЕМНІ АСПЕКТИ АДМІНІСТРУВАННЯ ПДФО ТА НАПРЯМИ ЙОГО ПОДАЛЬШОГО ВДОСКОНАЛЕННЯ

3.1. Зарубіжний досвід оподаткування доходів фізичних осіб

На початковому етапі свого функціонування податкова система України спричинила кризові явища у механізмі розподілу фінансових ресурсів мільйонів громадян на користь держави, а тому сформувала чіткий стереотип несправедливості, який трансформувався в досить розвинений інститут приховування доходів. У цій ситуації податкове законодавство довело свою недієздатність в пошуку оптимального відношення податкових ставок, податкових пільг, які б враховували складну соціально-економічну ситуацію в країні на фоні кризових явищ у всіх сферах суспільного життя.

На відміну від вітчизняних реалій зовсім інший підхід до платників податків із доходів фізичних осіб в іноземних державах, де стан демократії та суспільні норми в значній мірі мають вплив на побудову та функціонування фіскальної політики, яка передовсім спрямована на вирішення соціальних питань та економічну мотивацію домогосподарств, а вже потім на забезпечення уряду фінансовими ресурсами.

В умовах створення в Україні соціально орієнтованої ринкової економіки пошук шляхів удосконалення власної системи оподаткування доходів фізичних осіб із урахуванням світових здобутків у цій сфері є досить актуальним.

Питанню вивчення основ побудови податкових систем іноземних держав та порядку оподаткування фізичних осіб присвячується досить багато наукових праць, зокрема вагомих результатів досягли О.Д. Василик, Г.П. Толстоп'ятенко, Я.В. Литвиненко, І.Д. Якушик, Н.М. Ткаченко та інші.

Іноземні системи прямого оподаткування доходів фізичних осіб мають уже досить апробовану часом практику становлення та розвитку на базі глибокого усвідомлення кожним платником податку свого конституційного обов'язку — сплати податків. Значні соціальні видатки та постійна увага держави до платника податків поступово виховали свою податкову культуру, яка зовсім інша від вітчизняних реалій. Також по іншому розуміється і сутність категорії «податок»: в Німеччині - це підтримка, яку громадяни надають державі; у Великобританії - це обов'язок перед державою; у США податок розуміється як «такса»; у Франції - як обов'язкова плата. Для нашої держави, як не прикро, розуміння даної фінансової категорії зводиться лише до примусового платежу.

На відміну від України, де порядок, ставки, правила оподаткування податком із доходів фізичних осіб встановлюються виключно на загальнодержавному рівні, в іноземних державах органам місцевого самоврядування надано досить широке право в сфері податкової юрисдикції.

У таких країнах Європи, як Болгарія, Кіпр, Естонія, Греція, Латвія, Норвегія, Румунія, особистий прибутковий податок належить до місцевих податків, а в Бельгії, Данії, Фінляндії, Швеції та Швейцарії органи місцевого самоврядування самостійно визначають ставки, за якими будуть оподатковуватися доходи громадян.

Досить цікавою є практика справляння податку в Китайській Народній Республіці. Держава надає право податковим агентам компенсувати витрати на забезпечення сплати податку в розмірі 2% від суми утриманого податку. На відміну від вітчизняних реалій, в яких передові комп'ютерні технології в процесі подання податкової звітності тільки почали застосовуватися на практиці, в Австралії визначення податкового зобов'язання та суми податку, що підлягає поверненню, за допомогою інформаційних технологій є вже досить широко апробованим. Пересічний платник податку може скористатися через мережу Інтернет так званим tax calculator - податковим калькулятором, робота якого побудована за принципом алгоритму. Задаючи суму отриманого доходу та параметри, що є характерними для платника податку (пільги, знижки, витрати), програма самостійно обраховує необхідні фіскальні показники.

Податки на спадщину як одна із складових прибуткового оподаткування у розвинутих країнах світу не відіграє значної ролі, якщо розглядати його з точки зору ефективного фіскального інструменту. У деяких країнах, таких як Італія, Люксембург, Австралія, Канада і Нова Зеландія, спадок узагалі не розглядається як об'єкт, з якого сплачується податок.

Світовий Податковий кодекс закріплює такі основні вимоги, яких потрібно притримуватися при створені ефективної податкової системи:

- запровадження єдиного загального кодексу на всі податки замість безлічі податкових законів;

- відмова від протекціоністських податків. Ця умова є обов'язковою для виконання в контексті інтеграції в світову економіку;

- відмова від податкових пільг і закріплення їх субсидіюванням.

В усьому світі в системі податкових відносин важливе місце посідає показник «граничний дохід» — мінімальний розмір отриманого доходу, з якого починається сплачуватися податок. У розвинутих країнах світу система прибуткового оподаткування будується таким чином, що показник «граничний дохід» залежить від кількості дітей, сімейного стану платника та способу оподаткування за єдиною чи роздільною системою.

В таких країнах, як Ірландія, Корея, Мексика, Туреччина, середньозважена величина граничного доходу (неоподатковуваного мінімуму), з якого починається сплачуватись податок з доходів фізичних осіб становить 30% від середньої заробітної плати у виробничому секторі. Якщо порівнювати з нашою державою, то ця цифра становить 17грн., тобто приблизно лише 3% від мінімальної заробітної плати, що є зовсім не відповідним. За ці мізерні кошти людина не може задовольнити навіть свої мінімальні потреби.

Іноземні системи оподаткування спрямовані на формування кінцевого доходу домогосподарств таким чином, щоб кожна фізична особа мала в користуванні після оподаткування дохід, достатній для фінансування всіх необхідних витрат на задоволення своїх потреб.

Одна з найбільш розвинених систем індивідуального прибуткового податку із широкою системою податкових вирахувань діє в Нідерландах. У цій країні існує п'ять видів податкових відрахувань, що залежать від віку, кількості дітей, доходу батьків і відрізняються сумою, на яку дозволено зменшувати оподатковуваний дохід (в євро на одну дитину). Тому з метою нівелювання певних негативних наслідків, посилення соціальної складової системи та стимулювання демографічної ситуації в нашій країні, дієвим буде прив'язати розмір і право на надання податкової соціальної пільги до сімейного складу одружених платників із урахуванням кількості неповнолітніх дітей.

Отже, реалізація на практиці іноземного досвіду має на меті сприяти як найшвидшому переходу до нової сталої та дієвої системи оподаткування, яка ґрунтуватиметься на всебічному поєднані найкращих передових методів та запозичених позитивних елементів із досвіду податкових систем зарубіжних країн, що дало б поштовх до посилення соціальної складової системи оподаткування.

3.2. Нововведення щодо адміністрування ПДФО в 2015 році та проблеми їх впровадження

01.01.2015 р. вступили в силу зміни, внесені Законом № 71, зокрема, в розділ ІV Податкового кодексу. Далі розглянемо які нововведення чекають суб’єктів господарювання і простих громадян в частині адміністрування податку на доходи фізичних осіб, його нарахування й сплати.

Базові ставки ПДФО передбачено на рівні 15% і 20% (замість 15% і 17%). Ставка ПДФО 20% буде застосовуватися до місячних доходів, що перевищують десятикратний розмір мінімальної заробітної плати (понад 12180 грн.). Крім того, ставка податку в розмірі 20% буде застосовуватися до доходів у вигляді роялті, відсотків за вкладами, прибутки з інститутів спільного інвестування (ІСІ) та дивідендам (крім дивідендів виплачених платниками податку на прибуток, по цих виплатах ставка податку становить 5%).

Громадяни, які отримують дохід від двох і більше податкових агентів, зобов’язані подавати річну податкову декларацію фізичної особи з метою річного перерахунку ПДФО. До доходу до 120 МЗП буде застосовуватися ставка 15%, понад – 20%.

Подвійна ставка від базового розміру 15% (тобто 30%) буде застосовуватися до доходів фізичних осіб, визначеними непрямими методами. Відомості до фіскальної служби про надбання громадян повинні подавати податкові агенти: підприємства та інші суб’єкти господарювання.

Крім того, внесеними змінами відмінена льотна ставка (10%), встановлена п. 167.4, для оподаткування заробітної плати шахтарів, робітників шахтобудівних підприємств.

Віднині до заробітної плати таких робітників застосовуються загальні правила її оподаткування, тобто за ставками в розмірі 15 (20) %.

В пп. 164.2.8 п. 164.2 ст.164 Податкового кодексу внесені зміни, згідно яких в загальний місячний (річний) оподатковуваний дохід платника податку включаються пасивні доходи.

Ставки податку на пасивні доходи встановлені п. 167.5 ст.167 Кодексу в наступних розмірах до бази оподаткування:

- 20% - для пасивних доходів, в т. ч. нарахованих у вигляді дивідендів за акціями і/або інвестиційним сертифікатам, які виплачуються інститутами сумісного інвестування (ст.. 167.5.1);

- 5% - для доходів у вигляді дивідендів за акціями і корпоративним правам, нарахованим резидентами – платниками податку на прибуток підприємств (ст. 167.5.2).

При цьому необхідно нагадати, що дивіденди остаточно оподатковуються податком податковим агентом при їх нарахуванні платнику податку за ставкою, визначеною підпунктами 17.5.1 і 167.5.2 п.167.5 ст.167 Податкового кодексу України.

Отже, дивіденди нараховані у 2014 р., оподатковуються податком за старими правилами із застосуванням ставки податку у розмірі 5%.

Новим пп. 167.5.3 п.167.5 ст.167 Податкового кодексу встановлений перелік доходів, які для цілей обкладання податком на доходи фізичних осіб відносяться до пасивних доходів, зокрема:

- Відсотки на поточний чи депозитний банківський рахунок;

- Відсотки на вклад у кредитних союзах;

- Інші відсотки;

- Відсотковий чи дисконтова ний дохід за іменним ощадним сертифікатом;

- Дохід, виплачуваний компанією, яка керує активами інституту спільного інвестування, на розміщені активи;

- Дохід за іпотечними цінними паперами згідно закону

- Відсотки, отримані власником облігації від їх емітента;

- Роялті;

- Дивіденди.

Згідно внесених змін розмір оподатковуваної суми пенсії знижений.

Так, змінами до пп.164.2.19 п.164.2 ст.164 податкового кодексу встановлено, що в загальний місячний оподатковуваний дохід платника податку включаються суми пенсій або щомісячного довічного грошового утримання, отримуваних платником з Пенсійного фонду України або бюджету згідно закону, якщо їх розмір перевищує три розміри мінімальної заробітної плати, встановленої на 1 січня звітного податкового року ( у 2015 р. – 3654 грн.).

До 1 січня 2015 р. вказані доходи оподатковувались у разі, якщо їх сума перевищувала 10000 грн. в місяць.

3.3 Перспективи вдосконалення податку на доходи фізичних осіб в Україні в контексті зарубіжного досвіду

Трансформаційні перетворення на шляху до соціально орієнтованої ринкової економіки України вимагають становлення такої системи оподаткування доходів фізичних осіб, елементи якої б відповідали сучасним принципам оподаткування, визначеним цілям економічної політики, світовим тенденціям та будувалися з урахуванням існуючих соціально-економічних умов.

Науковці акцентують увагу на тому, що сьогодні є потреба у: визначенні більш справедливої бази оподаткування за допомогою оптимізації звільнень від оподаткування, удосконаленні механізму податкового кредиту; збільшенні купівельної спроможності малозабезпечених шляхом удосконалення податкової соціальної пільги; оптимізації податкових ставок з метою справедливого перерозподілу; покращанні податкової дисципліни через реформу податкового адміністрування та створення зручних умов сплати податків.

В сучасних ринкових умовах його стратегічними завданнями є реалізація фіскального і регулюючого потенціалу особистого подоходного оподаткування. Це означає, що із ростом добробуту платників податків - фізичних осіб, розширенням бази оподаткування буде відбуватись збільшення надходжень до бюджету, що дасть змогу проводити активну соціальну політику

Важливого значення набуває теоретичне обґрунтування і практична реалізація фіскального потенціалу оподаткування доходів фізичних осіб, який є найістотнішою складовою податкового потенціалу регіону в цілому і характеризує його податкові можливості.

Отже, фіскальний потенціал оподаткування доходів фізичних осіб представляє собою комплекс правових, організаційних та економічних заходів щодо повного використання наявних і прихованих можливостей справляння податків з особистих доходів та нарощування податкових надходжень з усіх джерел доходів з метою фінансового забезпечення місцевого самоврядування.

Другим важливим призначенням механізму оподаткування доходів фізичних осіб є реалізація регулюючого потенціалу оподаткування особистих доходів, під яким слід розуміти здатність впливати на рівень життя громадян шляхом застосування соціальної пільги та прогресивного оподаткування, що забезпечить, з одного боку, зниження податкового навантаження для малозабезпечених верств населення, а з іншого - його поступове підвищення для заможних громадян.

Механізм оподаткування доходів фізичних осіб покликаний організувати, упорядкувати відносини з приводу мобілізації податкових платежів з громадян, які є одним з головних джерел доходів, до бюджету. Метою податкового регулювання є динамічне збільшення податкових надходжень з фізичних осіб тобто посилення його фіскального значення, а також активізація регулюючої функції.

Для того, щоб оцінити ефективність механізму оподаткування доходів фізичних осіб потрібно визначити чи досягається в процесі оподаткування синхронізація інтересів держави і платників податків. З цією метою необхідно проаналізувати існуючі механізми оподаткування окремих доходів фізичних осіб, оскільки саме вони є підсистемами загального механізму оподаткування. Це допоможе встановити наскільки розкрито фіскальний потенціал оподаткування особистих доходів та виконується функція регулювання життєвого рівня населення.

Оскільки всі елементи механізму знаходяться в тісній взаємодії один з одним, формою прояву якої є діючий порядок розрахунку податку з доходів фізичних осіб та фіксованого і єдиного податку з підприємців, розглянемо їх з метою виявлення можливостей та резервів нарощування податкових надходжень з особистих доходів.

На обсяг податкових надходжень від оподаткування доходів фізичних осіб впливають різні фактори. По-перше, це фактори, що закладені в самому механізмі оподаткування доходів фізичних осіб, зокрема, розширення податкової бази і регулювання ставок податку та інші. По-друге, об'єктивні фактори ринкового економічного середовища, головними з яких є зростання доходів населення, збільшення кількості працюючих, на що в свою чергу впливає низка чинників, таких як рівень безробіття, трудової міграції тощо.

Отже, необхідним є проведення двоступеневої оцінки стану справляння податку з доходів фізичних осіб шляхом обчислення не тільки фактичного рівня сплати, а й потенційного. Комплекс організаційних, правових та економічних заходів спрямований на використання наявних і прихованих можливостей справляння податків з особистих доходів представляє собою фіскальний потенціал оподаткування доходів фізичних осіб.

Можливість зниження податкового навантаження на малозабезпечені верстви населення і громадян, що отримують заробітну плату в межах прожиткового мінімуму та його помірковане підвищення для платників, що мають середні та високі доходи можна розглядати як регулюючий потенціал особистого оподаткування. Такий підхід забезпечуватиме приведення особистого прибуткового оподаткування у відповідність з принципами вертикальної і горизонтальної рівності.

Таким чином, прогресивне оподаткування, принаймні заробітної плати, є досить діючим засобом розв'язання як фіскальних, так і соціальних завдань державної податкової політики.

Важливою складовою податкової реформи в Україні має стати саме реформування справляння податку з доходів фізичних осіб на основі побудови більш досконалого механізму оподаткування кожного з доходів, що сприятиме реалізації як фіскального так і регулюючого потенціалу особистого оподаткування.

ВИСНОВКИ

Економіка кожної держави має свої особливості, які варто враховувати при побудові ефективної податкової системи. Звичайно, держави з високим рівнем розвитку економіки при оподаткуванні доходів громадян вирішують завдання, які не є ключовими для нашого суспільства. Це пов’язано з тим, що рівень розвитку нашої економіки значно нижчий від розвинених країн, проте, спираючись на їхній досвід, можна використати певні світові здобутки в українську систему оподаткування. Потрібна активізація державної політики високих доходів громадян, насамперед - для економічного активного населення, що забезпечує процес генерації первинних доходів як обєкта оподаткування (доходи громадян різних категорій економічно активної частини населення).

В умовах ринкової економіки перед податковою системою постають пріоритети забезпечення достатнього обсягу податкових надходжень до бюджетів усіх рівнів та гарантій громадянам достатнього життєвого рівня. На сучасному етапі податок з доходів фізичних осіб представляє собою обовязковий нецільовий платіж фізичної особи до місцевого бюджету для фінансування його видатків. Оподатковуваним доходом повинен бути сукупний доход, скоригований на суму податкових вилучень та зменшений на суму економічно обґрунтованого неоподатковуваного мінімуму та інших пільг.

Всебічний вплив на соціально-економічний розвиток відбуватиметься за умови виваженого вибору елементів податкового регулювання. Встановлення, застосування або зміна певного податкового важеля, їх скоординована дія в потрібних напрямках перетворює просту сукупність податкового інструментарію на механізм оподаткування доходів фізичних осіб. В ринкових умовах механізм оподаткування доходів фізичних осіб представляє собою сукупність податкових важелів прямого та опосередкованого впливу на процес вилучення частини доходівдо бюджету та елементів податкового регулювання особистих доходів. Його складовими є механізми оподаткування кожного виду доходів, справляння податків з яких передбачено законодавством.

На обсяг податкових надходжень від оподаткування особистих доходів впливають: по-перше, фактори, що закладені в самому механізмі оподаткування доходів фізичних осіб, зокрема, склад обєкту оподаткування, податкові ставки та інші. По-друге, значний вплив спричиняють обєктивні фактори ринкового економічного середовища, головними з яких є, величина доходів населення, чисельність працюючих, на яку, в свою чергу, впливає низка чинників, таких як, рівень безробіття, трудової міграції тощо.

Динамічне зростання надходжень ПДФО і високий рівень виконання планових показників забезпечується, головним чином, податком із заробітної плати. Це зумовлено значним переважанням її частки у структурі обєкту оподаткування, а також більш суворим контролем і відповідно найвищим рівнем сплати, оскільки відбувається утримання податку у джерела отримання доходу. Роль податку з інших доходів в наповненні місцевого бюджету залишається другорядною.

Фіскальний потенціал оподаткування доходів фізичних осіб - це комплекс правових, організаційних та економічних заходів щодо повного використання наявних і прихованих можливостей справляння податків з особистих доходів та нарощування податкових надходжень з усіх джерел доходів для наповнення місцевого бюджету. З метою підвищення ефективності податкового планування, доцільно доповнити аналітичний інструментарій показниками фіскального потенціалу, що дозволить проводити більш повний і якісний контроль, а також вчасно вносити корективи в чинний порядок оподаткування. Під регулюючим потенціалом оподаткування особистих доходів слід розуміти здатність впливати на рівень життя громадян шляхом застосування неоподатковуваного мінімуму та прогресивного оподаткування, що забезпечить, з одного боку, зниження податкового навантаження на малозабезпечені верстви населення, а з іншого - його поступове підвищення для заможних громадян. Чинний порядок надання податкової соціальної пільги суперечить податковому законодавству, а також призводить до вагомих бюджетних втрат. Тому регулюючі можливості особистого подоходного оподаткування використовуються частково. Вдосконалення особистого подоходного оподаткування повинно відбуватися на основі впровадження комбінованих технологій справляння податку з доходів фізичних осіб. Це передбачає, що кожен вид доходів повинен мати свій механізм оподаткування, який має максимально враховувати специфіку їх отримання, вагомість для платника та трудомісткість адміністрування. Враховуючи реалії сучасного податкового регулювання та досвід зарубіжних країн запропоновано модель оподаткування трудових доходів фізичних осіб на основі прогресивного оподаткування. Застосування помірних ставок прогресивної шкали від 10 до 25 % зменшить податкове навантаження на платників із низьким і середнім рівнем доходів та поступово підвищить його для заможних платників, що збільшить надходження до бюджету.

Обґрунтовано необхідність відновлення ролі і економічного призначення неоподатковуваного мінімуму доходів громадян. Його застосування дозволить зменшити базу оподаткування кожного платника та знизити податкове навантаження. При обчисленні неоподатковуваного мінімуму необхідно застосовувати міжнародні норми, а саме метод мінімального споживчого бюджету. Для зниження податкового навантаження на соціально незахищених громадян та осіб, що мають заслуги перед державою, необхідно застосовувати пільги по зменшенню сукупного оподатковуваного доходу, повязавши їх із неоподатковуваним мінімумом.

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

- «Бюджетний кодекс України» із змінами та доповненнями від 15.04.2014 року.

- «Земельний кодекс України» із змінами та доповненнями від 24.10.2013 року.

- «Кодекс законів про працю» із змінами та доповненнями від 20.05.2014 року.

- «Податковий кодекс України» із змінами та доповненнями від 20.05.2015 року.

- Закон України із змінами та доповненнями від 09.04.2014р. «Про охорону праці».

- Закон України «Про податок з доходів фізичних осіб» від 01.01.2004 року.

- Бех Г. В., Дмитрик О. О., Кобильнік Д. А., Криницький І. Є., Кучерявенко М. П - «Податкове право»Навчальний посібник / К. : Юрінком Інтер, 2003р.

- Бюджетний моніторинг: Аналіз виконання бюджету за 2011 - 2014 рік / [Щербина І. Ф., Рудик А. Ю., Зубенко В. В. та ін.] ; ІБСЕД, Проект «Зміцнення місцевої фінансової ініціативи», USAID. – К., 2011 – 2014.

- Звіт про виконання плану роботи Головного управління ДФС в Одеській області [Електронний ресурс]: Режим доступу :

http:// http://od.sfs.gov.ua/diialnist/plani-ta-zviti-roboti/

- Клець Л.Є. «Бюджетний менеджмент» - Вид�во 2007 р.

- Пасічник Ю.В. «Бюджетна система України» - вид-во 2006р.

- Пилипенко П. Д., Буряк В. Я., Козак 3. Я. «Трудове право України: Академічний курс» Видавничий Дім «Ін Юре», 2006р.

- Селезньов В.В. «Основи ринкової економіки України» Видавництво 2006 року.

- Сідельникова Л.П. костіна н. м. «Податкова система» Bидавництво 2013р.

- Сідельникова Л.П. чижова т.в. якуша я.в. - «Оподаткування суб'єктів підприємництва» видавництво 2013 р.

- Юрій С.І., Федосов В.М. «Фінанси» видавництво 2008р.

- Наукові інтернет – конференції. Організація ЦМС «ТК Меганом» - Електронний ресурс: http://intkonf.org/ Режим доступу: «Головна-Архів-Соціум.Наука.Культура» - Бондалетова Т.О., Мітькіна А.М. «ЕФЕКТИВНІСТЬ СУЧАСНОГО МЕХАНІЗМУ ОПОДАТКУВАННЯ ДОХОДІВ ФІЗИЧНИХ ОСІБ»

- Всеукраїнська експертна мережа – Електронний ресурс: http://www.experts.in.ua/ Режим доступу: «Головна – База знань - Економіка» - «Світовий досвід оподаткування доходів громадян і його використання в Україні» - Катрук Н.

Економічна сутність податку на доходи фізичних осіб (ПДФО) та його роль у формування бюджетів різних рівнів