НАПРАВЛЕНИЯ РАЗВИТИЯ ВЗАИМНОГО СТРАХОВАНИЯ В РЕГИОНЕ

На правах рукописи

Рябчиков Андрей Николаевич

НАПРАВЛЕНИЯ РАЗВИТИЯ ВЗАИМНОГО СТРАХОВАНИЯ

В РЕГИОНЕ

Специальность 08.00.10 – Финансы, денежное обращение и кредит (страхование)

АВТОРЕФЕРАТ

диссертации на соискание ученой степени

кандидата экономических наук

Екатеринбург 2010

Диссертационная работа выполнена в Уфимской государственной академии экономики и сервиса на кафедре экономического анализа и статистики

|

|

|

|

Научный консультант:

|

доктор экономических наук, профессор Галиев Тимергази Арсланович (Россия), ведущий научный сотрудник Учреждения Российской академии наук Институт экономики Уральского отделения РАН, г. Уфа

|

|

Научный руководитель:

Официальные оппоненты:

Ведущая организация:

|

кандидат экономических наук, доцент Сафуанов Рафаэль Махмутович (Россия), заведующий кафедрой экономического анализа и статистики Уфимской государственной академии экономики и сервиса, г. Уфа

доктор экономических наук, доцент Дрошнев Вячеслав Васильевич (Россия), научный сотрудник Оренбургского филиала Учреждения Российской академии наук Институт экономики Уральского отделения РАН, г. Оренбург

кандидат экономических наук, доцент кафедры «Финансы и кредит» Академии труда и социальных отношений Адонин Александр Сергеевич, г.Москва

Институт социально - экономических исследований Уфимского научного центра Российской академии наук, г. Уфа

|

|

|

|

Защита состоится 17 ноября 2010 года в 10.00 часов на заседании диссертационного совета Д.004.022.02 при Учреждении Российской академии наук Институт экономики Уральского отделения РАН по адресу: 620014, г. Екатеринбург, ул. Московская, д. 29.

С диссертацией можно ознакомиться в научной библиотеке Учреждения Российской академии наук Институт экономики Уральского отделения РАН. Автореферат диссертации размещен на сайте Учреждения Российской академии наук Институт экономики Уральского отделения РАН (http://www.uiec.ru).

Автореферат разослан « 15» октября 2010 г.

Ученый секретарь диссертационного

совета, доктор экономических наук, доцент Лаврикова Ю.Г.

ОБЩАЯ ХАРАКТЕРИСТИКА РАБОТЫ

Актуальность темы исследования. Принятие в конце 2007г. Закона РФ «О взаимном страховании» создает правовые условия для возрождения в современной России доказавшего свою эффективность взаимного страхования. Общества взаимного страхования, наиболее полно учитывая интересы страхователей, как правило, зарегистрированы по месту осуществления ими своей деятельности, в отличие от многочисленных коммерческих страховых компаний, работающих в регионах через свои филиалы. Однако, как показывает практика, для возникновения и успешного ведения деятельности субъектами, чье появление предусмотрено законодательством, необходимо немало дополнительных условий: наличие подготовленных и инициативных людей, востребованность гражданами и хозяйствующими субъектами предлагаемых ими услуг, заинтересованное отношение органов государственной власти и местного самоуправления, научно-методическое обеспечение внедряемых процессов, эффективные формы государственного и рыночного регулирования и контроля.

В отличие от многих других видов деятельности, например, торговли, сервиса, вхождение граждан в страховые отношения и участие в обществах взаимного страхования (далее ОВС) требует от них наличия определенного уровня экономико-правовых знаний, взаимного доверия друг к другу, ответственности в выполнении принятых на себя обязательств. В основу отношений инициаторов – членов ОВС – страхователей законодатель положил принцип субсидиарной солидарной ответственности по принятым обязательствам, по убыткам общества, что довольно редко используется в современных хозяйственных отношениях.

Приведенные данные далеко не исчерпывают особенности ОВС, которые появились и начинают действовать в соответствии с вышеупомянутым Федеральным законом от 29.11.2007г. №286-ФЗ «О взаимном страховании». Если не будут внесены изменения в Гражданский кодекс и в данный закон, скорее всего, современная российская практика создания и функционирования ОВС будет несколько отличаться от той, какая существовала в России во второй половине XIX – начале XX веков и какая принята сегодня за рубежом.

В этих условиях особую ценность приобретают исследования теоретико-методологических основ взаимного страхования, отечественного и зарубежного опыта становления ОВС. Необходимы рассмотрение экономических и правовых аспектов развития обществ взаимного страхования, разработка методов оценки потенциала регионов для становления ОВС. Кроме того, пока отсутствуют методики оценки развития обществ взаимного страхования, разработки, посвящённые управлению финансовой устойчивостью ОВС, в том числе посредством внедрения в них технологий менеджмента на основе процессного подхода. Остаются дискуссионными проблемы обоснования и выбора направлений формирования ОВС в регионах, функций и места обществ взаимного страхования на региональных страховых рынках.

Степень разработанности проблемы исследования.

Значительную роль в развитии теории и организации страхового дела сыграли труды

А.П. Архипова, Ю.Т. Ахвледиани, Л.В.Бесфамильной, К.Т. Воблого, А.А. Гвозденко,

В.Б. Гомелля, С.А. Ефимова, Е.И. Ивашкина, С.В. Ильина, Е.В. Коломина,

И.Б. Котлобовского, В.П. Литвинова-Фолинского, Л.А. Орланюк-Малицкой, Л.И. Рейтмана, В.К. Райхера, В.И. Рябикина, К.Е. Турбиной, И.П. Хоминич, Т.А. Федоровой и др. Исследование институциональных основ развития страхового предпринимательства проведено В.В. Аленичевым, Г.В. Казанцевой, А.В. Морозовым, А.А. Цыгановым,

Р.Т. Юлдашевым и др. В области государственного регулирования рынка страховых услуг необходимо отметить работы Ю.С. Бугаева, В.В. Дрошнева, В.В. Конкина, И.В. Ломакина-Румянцева, Т. Никитиной, А. Свиридова, В.А. Сухова, М. Суюновой, В.В. Шахова; в сфере управления финансовыми результатами страховых компаний, мотивации труда –

В.Н. Белкина, Н.А. Волгина, А.А. Кварандзии, О.И. Охрименко, Ю.Э.Слепухиной,

В.Н. Соловьева, Е.Ю. Юргановой и Д.Г. Янковской и др.

Методологические основы теории взаимного страхования заложены в трудах К. Воблого, К. Граве, Н.Лунского, Л. Лунца, А. Манэса, П.Никольского, С. Савича. Значительный вклад в исследование направлений современной теории и практики функционирования ОВС в России и за рубежом внесли А.С. Адонин, В.Н. Дадьков, Е.И. Ивашкин, И.А. Краснова, И.Л. Логвинова, А. П. Плешков, К.И. Пылов, К.Е. Турбина и др.

Цель диссертационной работы состоит в развитии теоретических основ взаимного страхования, методического обеспечения его формирования в регионе.

Достижение данной цели потребовало решения следующих задач:

1. Развить теоретические основы взаимного страхования, позволяющие уточнить его экономическое содержание, обосновать институциональные основы и экономико-правовые условия функционирования.

2. Разработать методические подходы к оценке потенциала региона для развития взаимного страхования, достижению эффективности деятельности обществ взаимного страхования; внедрению в них технологий менеджмента на основе процессного подхода.

3. Установить возможные направления развития обществ взаимного страхования посредством анализа условий для создания и функционирования обществ взаимного страхования в разрезе различных сфер и видов экономической деятельности, представленных в регионе.

Объектом исследования являются общества взаимного страхования как представители (субъекты) некоммерческой страховой деятельности в регионах Российской Федерации.

Предметом исследования являются финансово-экономические и организационные отношения, возникающие при реализации взаимного страхования на некоммерческой основе через общества взаимного страхования.

Теоретическую и методологическую основу исследования составили труды отечественных и зарубежных ученых в области макроэкономической теории, теории экономики социальной сферы, теории страхования, экономического анализа, финансового менеджмента, теории конкуренции, микроэкономики, теории стратегического менеджмента, управления инновационным развитием, разработки и принятия управленческих решений.

Основными методами исследования являлись методы сравнительного и статистического анализа, синтеза, описательный, системный, проблемно-целевой, аналогий, экспертных оценок, структуризации целей, логического моделирования, диалектический метод.

Информационной базой исследования послужили законодательные и другие нормативные документы Российской Федерации и Республики Башкортостан. Эмпирической основой исследования стали официальные данные Федеральной службы государственной статистики и Департамента страхового надзора Министерства финансов РФ, архивные данные, а также материалы научно-практических конференций, в первую очередь Второго научного общества страховых знаний (Всероссийского научного страхового общества), публикации в специализированной литературе.

Научная новизна диссертационного исследования, полученная лично соискателем:

1. Развиты теоретические положения взаимного страхования: определены основные тенденции развития взаимного страхования, которые состоят в сохранении базовых страховых принципов, расширении реализуемых видов страхования, формировании и развитии государственного и рыночного институционального обеспечения, постепенном сокращении административного регулирования и становлении форм саморегулирования на рынке страховых услуг; уточнено определение взаимного страхования на основе авторского подхода к выделению признаков и принципов взаимного страхования, обоснованы экономико-правовые условия функционирования обществ взаимного страхования (п.п. 6.5 паспорта специальности ВАК 08.00.10 «Финансы, денежное обращение и кредит»).

2. Предложены подходы к обеспечению развития обществ взаимного страхования в регионе, опирающиеся на:

– обоснование показателей и индикаторов оценки потенциала региона для создания полноценно действующей системы взаимного страхования;

– разработку алгоритма оценки эффективности деятельности ОВС в регионе в разрезе основной (уставной) и инвестиционной деятельности;

– авторский подход к совершенствованию управления обществом взаимного страхования посредством внедрения технологий менеджмента на основе процессного подхода (п.п. 6.8 паспорта специальности ВАК 08.00.10 «Финансы, денежное обращение и кредит»).

3. Обоснованы направления развития обществ взаимного страхования на основе комплексной оценки уровня развития страхования в регионе и диагностики развития отдельных видов экономической деятельности с позиции потенциала формирования в них обществ взаимного страхования (п.п. 6.4 паспорта специальности ВАК 08.00.10 «Финансы, денежное обращение и кредит»).

Теоретическая значимость работы состоит в том, что автором разработаны подходы к определению признаков и принципов взаимного страхования, на основе чего дано авторское определение взаимного страхования, уточнено современное экономическое содержание, формы реализации взаимного страхования в субъектах некоммерческой деятельности - в обществах взаимного страхования, определены экономико-правовые условия создания и функционирования ОВС.

Практическая значимость работы состоит в том, что конкретные положения и разделы диссертационного исследования могут быть использованы: методы, обеспечивающие эффективную деятельность и устойчивое состояние ОВС, – инициаторами и участниками создания обществ взаимного страхования в повседневной практике, при построении либо реструктуризации организационной и финансовой структур общества, внедрении процессных подходов технологий менеджмента; исследование условий и направлений использования обществ взаимного страхования – в практике региональных и муниципальных органов власти, предпринимательских структур, союзов и организаций, созданных на профессиональной основе; теоретические и методические положения – в деятельности научно-исследовательских организаций и подготовке студентов и слушателей вузов по учебным курсам «Страховое дело», «Основы страхования», «Финансовый анализ страховых компаний» и др.

Апробация работы. Основные положения и результаты диссертационного исследования докладывались и были одобрены на конференциях, имеющих международный, всероссийский и межрегиональный статус, в том числе в Уфимском государственном нефтяном техническом университете в 2008 году; в Уфимской государственной академии экономики и сервиса, Волгоградском государственном университете, Институте социально - экономических исследований Уфимского научного центра РАН в 2009 году; в Калининградском государственном университете в 2010 году.

Предложенные автором разработки использованы при создании в Республике Башкортостан обществ взаимного страхования. Подходы автора к анализу региональных условий для создания ОВС, обоснованию устойчивого развития и функционирования обществ взаимного страхования, выработке системы показателей, оценивающих эффективность некоммерческого сектора страхового рынка, рассмотрены на заседании Башкирского регионального отделения Второго научного общества страховых знаний (Всероссийского страхового научного общества), который рекомендовал их к использованию органами государственного управления и местного самоуправления, обществами взаимного страхования.

Теоретические результаты и наиболее существенные положения исследования внедрены в практику учебного процесса кафедры «Экономический анализ и статистика» Уфимской государственной академии экономики и сервиса при подготовке учебного курса «Страховое дело» и издании учебного пособия, монографии.

Публикации. Основные положения диссертационной работы отражены в 11 работах общим объемом 10,1 п.л., из них авторских – 3.1 п.л., в том числе 3 статьи в ведущих рецензируемых журналах, рекомендованных ВАК («Экономика региона, Страховое дело, Экономика и управление: научно-практический журнал»).

Объем и структура диссертации. Диссертация состоит из введения, трех глав, заключения и библиографического списка и приложений. Общий объем составляет 163 страницы машинописного текста, включает 29 таблиц, 13 рисунков, 3 приложения. Библиографический список включает 153 наименования.

Во введении обосновывается актуальность темы исследования, установлены объект и предмет исследования, сформулированы его цели и задачи, определены теоретические и методологические основы работы, научная новизна и ее практическая значимость, а также апробация результатов.

В первой главе «Теоретические основы развития взаимного страхования» сформулированы теоретические подходы к исследованию взаимного страхования , на основе авторского подхода к выделению признаков и принципов страхования, самострахования и взаимного страхования уточнено определение взаимного страхования, рассмотрены экономико-правовые аспекты становления обществ взаимного страхования,

Во второй главе «Методическое обеспечение развития обществ взаимного страхования в регионе» разработаны методические положения по оценке потенциала региона для развития ОВС, предложен алгоритм оценки развития ОВС; обоснованы методические рекомендации по повышению эффективности функционирования обществ взаимного страхования посредством внедрения процессных подходов технологий менеджмента.

В третьей главе «Направления развития обществ взаимного страхования в регионе» проведен анализ условий для создания и функционирования ОВС, по результатам которого обоснован выбор основных направлений формирования ОВС в регионе на примере Республики Башкортостан.

ОСНОВНЫЕ НАУЧНЫЕ ПОЛОЖЕНИЯ, ВЫНОСИМЫЕ НА ЗАЩИТУ

1. Развиты теоретические положения взаимного страхования: определены основные тенденции развития взаимного страхования; уточнено определение взаимного страхования на основе авторского подхода к выделению признаков и принципов взаимного страхования, обоснованы экономико-правовые условия функционирования обществ взаимного страхования

В диссертационной работе показано, что в основу единой страховой доктрины, определившей сущность страхования, его цели и задачи, легли подходы различных теоретических школ и направлений. Современные тенденции развития взаимного страхования ,как показывает зарубежный и отечественный опыт, проявляются в расширении реализуемых видов страхования. Так, например, отечественные общества взаимного страхования имеют право заниматься всеми видами страхования, за исключением видов, отнесенных к личному страхованию. Что же касается зарубежных обществ взаимного страхования, то они, реализуя и личное страхование, нередко входят в число крупнейших страховых компаний, занимающихся страхованием жизни.

Как показывает опыт функционирования страхового сектора в ведущих странах с развитой рыночной экономикой, особенно в условиях кризиса, он не обходится без эффективной государственной поддержки в выполнении своих функций, принятых на себя обязательств. Это возможно, с одной стороны, при наличии сформировавшегося и развитого государственного и рыночного институционального обеспечения, с другой, сокращения административного регулирования и становления форм саморегулирования на рынке страховых услуг.

С экономической точки зрения при определении страхования существенными признаками, с помощью которых достигается возможность удовлетворения эвентуальных потребностей страхователей, являются взаимность, позволяющая объединить взносы всех страхователей у страховщика, и возможность перераспределения этого фонда. С юридической точки зрения к наиболее существенным признакам страхования можно отнести: рисковый характер этого правоотношения; цель правоотношения – обеспечение возможной потребности; возмездность; случайный характер страховых событий; срочный характер ответственности страховщика и ограниченность ответственности. Все рассмотренные признаки прошли испытание временем, тем самым подтвердив свою значимость, обеспечив определение принципов страхования, его целей и задач.

Вместе с тем, как обосновано в работе, признаки и принципы страхования, взаимного страхования, самострахования, при их определенном совпадении, имеют и существенные отличия.

При всей неотделимости организационной формы – ОВС– от выполняемых им функций, цели и задач, отдельное рассмотрение особенностей ОВС как юридического лица, созданного в организационно-правовой форме некоммерческой организации, и порядка осуществления им определенных экономических функций – взаимного страхования, позволяет увидеть дополнительные признаки и принципы деятельности ОВС, в том числе лежащие в основе функционирования других некоммерческих организаций (далее НКО).

С учетом социально-экономических, правовых условий, в которых происходит становление взаимного страхования в современной России, автором выявлены следующие дополнительные признаки: безальтернативность организационно-правовой формы (далее ОПФ) общества, осуществляющего взаимное страхование; закрытый перечень лицензируемых видов страхования; ограниченность численности участников – страхователей; необходимость инициативы граждан, хозяйствующих субъектов, поддержки этой инициативы со стороны государственных органов, муниципальных образований; возможность страхования на основе членства в обществе. Признаки страхования, взаимного страхования и самострахования приведены в табл.1.

Таблица 1 – Признаки страхования, взаимного страхования и самострахования

|

Признаки

|

|

Страхование

|

Взаимное страхование

|

Самострахование

|

- Взаимность, возможность перераспределения средств страховых резервов

- Рисковый характер

- Цель – обеспечение взаимной потребности

- Возмездность

- Случайный характер страховых событий

- Срочный характер и ограниченность ответственности страховщика и др.

|

- Равное право собственности членов общества на образованный взаимный капитал

- Солидарный характер ответственности членов общества – страхователей

- Бесприбыльный характер страховых отношений

- Территориальная принадлежность страхователей к одному региону

- Профессиональная однородность состава участников общества

- Наличие определенного числа участников (членов общества) и др.

|

- Организация собственных страховых резервных фондов

- Отсутствие четкого перечня страховых событий

- Регулярность отчислений денежных средств на случай непредвиденных событий

- Случайный характер нежелательных событий

- Необходимость применения методов оценки страховых рисков

- Возможность быстрого изменения целевого назначения накопленных средств и др.

|

|

|

Дополнения автора

- Безальтернативность в выборе организационно-правовой формы общества осуществляющего взаимное страхование

- Закрытый перечень лицензируемых видов страхования

- Ограниченность численности участников – страхователей

- Необходимость инициативы граждан, хоз. субъектов, ее поддержки со стороны государственных органов, муниципальных образований

- Возможность страхования на основе членства в обществе

|

|

Автором в работе выделен первый принцип, связанный с организационно-правовой формой ОВС,– принцип демократичности экономических отношений в некоммерческих организациях, что означает: добровольность входа и выхода членов из общества, выборность руководящих органов, их отчетность перед членами организации; прозрачность и доступность финансовой и прочей информации; выполнение членами организации решений выборных органов. Второй принцип – принцип солидарной субсидиарной ответственности членов организации по обязательствам организации перед самими ее членами. Третий – принцип равенства и пропорциональности прав и обязательств членов общества в формировании, распределении, в возврате обществом средств, переходе общества в другую организационную форму, в ликвидации общества.

Вторая группа принципов связана с реализацией обществом своих функций по страхованию членов общества, к ним можно отнести: принцип однородности страховых имущественных интересов (рисков) членов общества; принципы, лежащие в основе методик расчета страховых тарифов, формирования страховых резервов, определения возмещаемых по страховым случаям сумм; принципы заключения договоров страхования, перестрахования, реализации технологий менеджмента и маркетинга в ОВС; принципы подбора новых членов общества (табл.2).

По мнению автора, взаимное страхование, осуществляемое через ОВС, в различные периоды его деятельности может приобретать черты и признаки, схожие с чертами и признаками как самострахования, так и коммерческого страхования. Например, на начальной стадии деятельности общества взаимного страхования, когда количество его членов близко к минимальным значениям, предусмотренным законом о взаимном страховании (не менее пяти физических лиц и / или трех юридических лиц), отношения, возникающие между ними, хотя и будут опосредованы ОВС, по сути, близки к самострахованию.

Таблица 2 – Принципы страхования, взаимного страхования и самострахования

|

Принципы

|

|

Страхование (добровольное)

|

Взаимное страхование

|

Самострахование

|

- Действует в силу закона и на добровольных началах

- Добровольное участие характерно только для страхователей

- Ограниченность сферы страхования

- Вступает в силу при уплате разового или периодических страховых платежей

- Страховое обеспечение зависит от желания страхователя и др.

|

- Однородность страхуемых рисков

- Добровольность вступления в общество

- Обязательность уплаты вступительного, членского и страхового взносов

- Равенство прав и обязанностей членов общества

- Доступность информации о деятельности общества и др.

|

- Добровольность

- Защита от любых случайностей, с любой вероятностью (частотой)

- Функционирование на натуральной и денежной основе

- Осуществление на личном, корпоративном, муниципальном, региональном, государственном и международном уровнях

- Размеры обеспечения определяются организатором самострахования и др.

|

|

|

Дополнения автора

|

|

|

|

Принципы ОВС как НКО

|

- Добровольность входа и выхода из общества

- Выборность руководящих органов и их отчетность

- Прозрачность и доступность финансовой и проч. информации

- Выполнение членами организации решений выборных органов

- Солидарно-субсидиарная ответственностиь

- Равенство и пропорциональность прав и обязательств членов

- Отношения с персоналом, другими субъектами, гос. муницип. органами

|

|

|

|

Принципы ОВС как страховой организации

|

- Однородность страховых имущественных интересов (рисков)

- Ограниченность сферы страхования

- Бесприбыльность формирования страховых тарифов

- Заключение договоров страхования, перестрахования

- Реализация технологий менеджмента и маркетинга в ОВС

- Подбор новых членов общества.

|

|

Описанный выше подход позволил автору сделать вывод о том, что отличия в реализации принципов функционирования ОВС как страховой организации и коммерческих страховых компаний не являются существенными в сравнении с реализацией принципов функционирования ОВС как некоммерческой организации.

Анализ признаков страхования, взаимного страхования, самострахования в комплексе с принципами, на основе которых осуществляется самострахование, взаимное страхование, страхование, позволяет дать следующее авторское определение взаимного страхования: взаимное страхование – форма добровольного объединения граждан и юридических лиц в целях самозащиты на взаимной основе имущества и иных имущественных интересов, посредством аккумуляции в обществах взаимного страхования необходимых для этого средств и несения солидарной субсидиарной ответственности членами ОВС по его страховым обязательствам».

В отличие от встречающихся в литературе и имеющихся в нормативно-правовых актах, предлагаемое автором определение взаимного страхования наиболее полно отражает присущие ему существенные признаки, свойства и характеристики, необходимые и достаточные для разграничения взаимного страхования и сходных с ним категорий «страхование» и «самострахование».

Подводя итоги вышеизложенному, следует отметить, что раскрытые теоретические положения и обозначенные тенденции развития взаимного страхования, отражая существенное влияние различного рода субъективных и объективных факторов, обуславливают необходимость разработки соответствующего методического обеспечения развития обществ взаимного страхования в регионах, опирающегося на исторически сложившуюся практику и современные требования рыночных отношений.

2. Предложены подходы к обеспечению развития обществ взаимного страхования в регионе, опирающиеся на методические положения по оценке потенциала региона для создания системы взаимного страхования, алгоритм оценки эффективности деятельности ОВС в разрезе основной (уставной) и инвестиционной деятельности, управления ОВС посредством внедрения технологии менеджмента на основе процессного подхода.

Проведение оценки потенциала региона для развития ОВС является сложной и в то же время актуальной задачей. Отсутствие единого методологического подхода, позволяющего оценить условия и потенциал региона, наличие объективных сложностей в выявлении предпосылок для развития именно данных организаций некоммерческого сектора экономики предопределяют косвенный, основанный на экспертных оценках характер разрабатываемого методического инструментария оценки условий и потенциала региона для развития ОВС.

В качестве основных задач оценки потенциала региона для развития ОВС автор предлагает выявление и обоснование: наличия / отсутствия условий для возникновения и функционирования ОВС в регионе; наличия / отсутствия положительной оценки органами государственного управления и местного самоуправления, населением, хозяйствующими субъектами страховой защиты имущественных интересов на взаимной основе; развитости страхового рынка в регионе.

Возникновение и расширение взаимного страхования в регионе зависят от множества федеральных, региональных, отраслевых условий, уровня развития предпринимательства, некоммерческого сектора экономики, а также развития страховых отношений, наличия подготовленных кадров, страховой культуры населения и хозяйствующих субъектов. В качестве иллюстрации вышеизложенного можно привести результаты анализа условий для создания и функционирования различных некоммерческих организаций, в том числе обществ взаимного страхования, формируемых на федеральном и региональном уровнях (таблица 3)

Таблица 3 –Условия, созданные на федеральном и региональном уровнях для становления и развития ОВС как субъектов некоммерческого сектора экономики

|

Учреждения, автономные учреждения в сфере образования, здравоохранения и культуры

|

Товарищества собственников жилья, садовые, гаражные, жилищные кооперативы

|

Негосударственные пенсионные фонды, кредитные потребительские кооперативы граждан, общества взаимного страхования

|

|

1

|

2

|

3

|

|

Гарантии государства в предоставлении населению услуг организациями, созданными в вышеперечисленных организационных формах НКО.

|

|

Гарантируется Конституцией РФ, соответствующим законодатель-ством, постановлениями Прави-тельства РФ, уполномоченных органов исполнительной власти

|

Предоставление услуг регулируется ГК и специализированным законодательством, нормативными актами Правительства РФ, уполномоченных федеральных органов исполнительной власти, региональных органов, органов местного самоуправления.

|

|

Роль государственных органов и органов местного самоуправления в создании НКО.

|

|

Прямая; государственные и муниципальные учреждения создаются в соответствии с решениями государственных и муниципальных органов

|

Косвенная; в соответствии со специализированным законодательством, через реализацию программ поддержки различных отраслей, установление порядка регистрации, выделения земли, обеспечения ресурсами

|

Косвенная; в соответствии со специализированным законодательством. Оказание содействия в создании данных НКО в курируемых отраслях и муниципальных образованиях

|

|

Наличие государственного органа - регулятора, необходимость лицензирования.

|

|

Федеральные, региональные органы управления. Деятельность лицензируется

|

Курирующих органов нет, деятельность не лицензируется

|

Уполномоченный орган испол- нительной власти РФ. Деятельность НПФ и ОВС лицензируется

|

|

Возможность реализации предпринимательских целей, взаимодействия с предпринимательскими структурами.

|

|

Если не противоречит законо- дательству, учредительным документам. Взаимодействие затруднено

|

Если не противоречит законодательству, учреди тельным документам. Взаимодействие не запрещено

|

Только в интересах выполнения уставных целей и задач. Взаимодействие приветствуется

|

|

Освоенность рынка услуг, предоставляемых НКО, организациями, созданными в других организационных формах и формах собственности.

|

|

В целом незначительная. В сфере образования значительно выше, чем в сферах культуры и здравоохранения

|

Организаций, созданных в других организационных формах и формах собственности, нет

|

Высокая, за счет обязательного пенсионного страхования, банковских услуг, деятельности коммерческих страховых компаний

|

|

Обязательность сдачи отчетности

|

|

Отчетность представляется в отраслевые министерства и ведомства, налоговые и статистические органы

|

Налоговые и статистические органы

|

Уполномоченный орган исполнительной власти РФ, налоговые и статистические органы

|

|

Перспективы развития НКО

|

|

В соответствии с федеральными программами, программами социально-экономического развития регионов и муниципальных образований

|

В зависимости от уровня жизни населения, доступности земель, жилья, роста числа автомобилей на 1000 населения и т.п.

|

В зависимости от реализации программ поддержки соответствующих НКО гос. органами и органами местного самоуправления, использования возможностей данных НКО предпринимательскими структурами, профессиональными ассоциациями и союзами, развитости рынка услуг, предоставляемых данными НКО

|

Как видно из таблицы 3, для становления ОВС как некоммерческих организаций помимо создания нормативно-правовой базы, особенно в тех областях, где конкурентный рынок занят коммерческими структурами, необходимо наличие определённых преференций, предоставляемых региональными и местными органами власти, очевидных экономических преимуществ работы на данном рынке с использованием организационной формы НКО. В то же время в настоящий период, в условиях проведения административной реформы и реформы местного самоуправления, региональные и местные власти фактически отказались, как от несвойственных функций, от организационной работы по внедрению в социально-экономические отношения новых субъектов, появление которых предусмотрено федеральным законодательством. Практически отсутствует кампания по разъяснению населению перспектив, формирующихся с принятием закона о взаимном страховании, особенностей создания и функционирования ОВС

Рассмотрение состояния и особенностей регионального страхового рынка как фактора, влияющего на становление ОВС, позволило автору предложить совокупность показателей, позволяющих оценить степень их влияния, условно разделив их на две группы (рис. 1)

Рисунок 1 – Анализ состояния и особенностей регионального страхового рынка как фактора, влияющего на становление ОВС

В первую группу включены показатели, характеризующие развитие страховой инфраструктуры в регионе, во вторую группу – показатели, отражающие интенсивность развития страхового сектора экономики в регионе.

Оценку развития ОВС в регионе предложено провести по осуществляемой ими основной (уставной) и инвестиционной деятельности (рис.2). Под инвестиционной деятельностью применительно к ОВС понимается только деятельность, связанная с размещением и возвратом временно свободных средств.

Рисунок 2 – Основные направления оценки развития деятельности ОВС

Для проведения аналитических процедур по оценке деятельности ОВС автором разработаны показатели, отражающие позитивные и негативные тенденции в деятельности ОВС на региональном рынке страховых услуг. На их основе сформированы производные и расчетные базы данных, позволяющие охарактеризовать востребованность ОВС на региональном страховом рынке, степень удовлетворения ими потребностей населения в страховой защите, эффективность деятельности ОВС, состояние его пассивов и активов, страхового портфеля, напрямую связанного с членской базой.

Группировка показателей по предложенным направлениям предопределена спецификой некоммерческой организации, созданной для реализации определенных целей, не связанных с извлечением прибыли, требованиями нормативных документов, особенностями ведения бухгалтерского учета и составления финансовой отчетности.

Для определения уровня развития регионального страхового рынка и степени воздействия деятельности ОВС на социально-экономическое развитие региона разработана система показателей, которая в зависимости от практической необходимости, может детализироваться в разрезе объектов взаимного страхования общества, связанных с:

1) владением, пользованием и распоряжением имуществом (страхование имущества);

2) обязанностью возместить причиненный другим лицам вред (страхование гражданской ответственности);

3)осуществлением предпринимательской деятельности (страхование предпринимательских рисков).

Рассмотрение проблем совершенствования управления ОВС позволило установить, что если в акционерном страховании соотношение «цена – качество» страховых услуг рассматривается с позиции максимизации прибыли, то в обществах взаимного страхования – удовлетворения настоящих и перспективных запросов членов общества – потребителей услуг через улучшение качества деятельности ОВС. Именно такие подходы присущи современным процессно-ориентированным технологиям менеджмента, позволяющим ускорить появление общего видения основ взаимоотношений заинтересованных лиц, необходимого для современного, более интенсивного развития ОВС, чем в прошлом.

Необходимым условием создания эффективной системы менеджмента для общества взаимного страхования является понимание того, что есть качество для данной организации. Исходя из подходов международного стандарта ISO 9000:2000, где качество определено как степень, в какой совокупность собственных (присущих) характеристик изделия, услуги соответствует требованиям потребителей, автором даны определения качества применительно к ОВС. Для страхователя-члена ОВС качество это степень удовлетворения его потребностей в страховых услугах, которое обеспечивается меньшими, чем при коммерческом страховании, затратами на страхование. Для страховщика ( общества взаимного страхования) качество– это высокий уровень достижения членами общества общего понимания цели и задач, взаимного доверия, добросовестность в выполнении каждым своих обязанностей, прозрачность процессов, эффективность стимулов.. Для государства, общества, местного самоуправления качество взаимного страхования – это высокая степень защиты имущественных интересов граждан и юридических лиц.

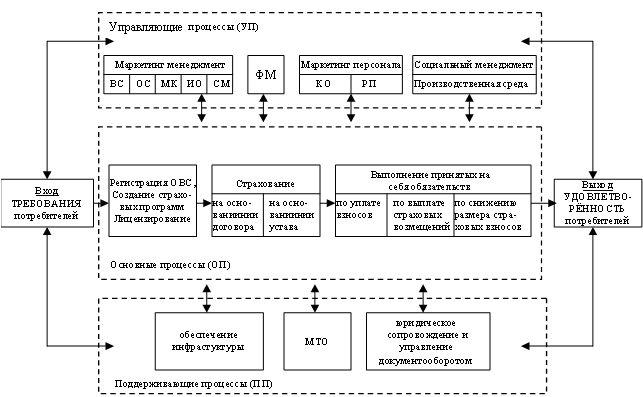

Другим не менее важным условием повышения эффективности деятельности ОВС в рамках процессно-ориентированного подхода определено выявление процессов, реализуемых обществом, рассмотрение общества взаимного страхования как совокупности взаимосвязанных и взаимоувязанных процессов (рис. 3)

Рисунок 3 Процессный ландшафт общества взаимного страхования

Условные обозначения: ВС – внешние связи, ОС – обратные связи, МК – менеджмент качества, ИО – информационное обеспечение, СМ – стратегический менеджмент, ФМ – финансовый менеджмент, КО – кадровое обеспечение, РП – развитие персонала, МТО – материально-техническое обеспечение

Чтобы быть успешным и финансово устойчивым, ОВС необходимо совершенствовать основные, управляющие и поддерживающие процессы, развивать социальное партнерство и социальную ответственность.

Вместе с тем, отсутствие единого методологического подхода, позволяющего оценить условия и потенциал региона, наличие объективных сложностей в выявлении предпосылок для развития именно данных организаций некоммерческого сектора экономики, на наш взгляд, предопределяют целесообразность использования общей оценки развития страхования в регионе, состояние, восприимчивость и востребованность отдельных видов экономической деятельности взаимного страхования.

3. Обоснованы направления развития обществ взаимного страхования на основе комплексной оценки уровня развития страхования в регионе и отдельных видов экономической деятельности с позиции потенциала формирования в них обществ взаимного страхования

Анализ условий для создания и функционирования ОВС в отдельном регионе России не будет объективным и полным без рассмотрения общих условий институционализации новых субъектов страховых отношений – ОВС– в контексте развития в целом некоммерческого сектора и страховой отрасли. Возникновение и интенсивность применения тех или иных организационных форм некоммерческих организаций в регионе также зависят от факторов федерального уровня. Если федеральным законодательством предусмотрено использование определенной организационной формы некоммерческой организации, то она и применяется региональными органами власти, муниципальными образованиями, гражданами для создания субъектов, функционирующих в сферах материального и нематериального производства; общественных объединений, религиозных организаций. В то же время отмечено, что государственные, муниципальные органы власти регионов уделяют больше внимания тем негосударственным (немуниципальным) некоммерческим объединениям, чья деятельность непосредственно связана с социально-экономическим развитием региона, муниципальных образований, регламентирована республиканским законодательством, другими нормативными документами.

Проведенный анализ на примере Республики Башкортостан подтверждает определенную зависимость количества тех или иных форм некоммерческих организаций также от длительности времени, прошедшего с момента принятия нормативного акта, предусматривающего их появление и функционирование (таблица 4).

Таблица 4 – Количество некоммерческих организаций в Республике Башкортостан

|

НКО

|

2005г.

|

2006г.

|

2007г.

|

2008г.

|

2009г.

|

|

Некоммерческие организации, всего

|

17 545

|

17 841

|

18 915

|

18 834

|

19 680

|

|

Учреждения

|

8 744

|

8 822

|

9 756

|

9 993

|

9 845

|

|

Потребительские кооперативы

|

1 290

|

1 383

|

1 428

|

1 479

|

1 518

|

|

Садоводческие товарищества

|

1 211

|

1 246

|

1 239

|

1 250

|

1 256

|

|

Прочие некоммерческие организации

|

1 078

|

1 165

|

1 299

|

1 307

|

2 583

|

Необходимо отметить, что если в отношении предпринимательства и предпринимательских структур государственными и муниципальными органами Башкирии уже накоплен определенный опыт реализации программ поддержки, взаимодействия с их ассоциациями и союзами, то в отношении некоммерческих организаций подобная работа только начинается. При этом автором работы выявлены различия в стартовом потенциале становления новых форм некоммерческих организаций. Например, если в современных условиях отменено лицензирование многих видов деятельности и вместо этого предусмотрено участие хозяйствующих субъектов, граждан в саморегулируемых организациях (СРО), в Башкирии появились СРО арбитражных управляющих, оценщиков, аудиторов, строителей, организаций, предоставляющих услуги в сфере жилищно-коммунального хозяйства. Необходимостью создания некоммерческих организаций для совместной эксплуатации объектов недвижимости (использования земельных ресурсов), например, товариществ собственников жилья, гаражных, садовых товариществ, жилищных кооперативов; потребительских обществ, обусловлено их большое количество в республике. К третьей группе некоммерческих организаций автором отнесены НКО, чье появление которых предусмотрено федеральным законодательством, но деятельность не является непосредственно предметом ведения субъектов Федерации, муниципальных образований. К этой группе, наравне с негосударственными пенсионными фондами, кредитными потребительскими кооперативами, другими НКО, автором отнесены и ОВС. Данная классификация некоммерческих организаций позволила автору сделать вывод о том, что при сохранении существующих условий взаимное страхование в регионе не получит должного развития.

На основе имеющихся данных в диссертации рассмотрен процесс институционализации в Башкирии новых субъектов страховых отношений – ОВС –в контексте федеральных и региональных тенденций в страховой отрасли.

Таблица 5 – Динамика числа страховых компаний в РФ

|

Показатель

|

1995г.

|

2000г.

|

2005г.

|

2010г.

|

|

Количество страховых компаний

|

2295

|

1532

|

1280

|

741

|

Тенденции в развитии страхового рынка Башкортостана в целом схожи с тенденциями общероссийского рынка страхования, в частности, в республике за прошедшие годы существенно сократилось число страховых компаний (табл. 6). В то же время, если в целом по стране на 01.10.2009г. создано и функционируют 133 страховых брокера, то в Башкирии их нет. Ни одному обществу взаимного страхования, из шести прошедших государственную регистрацию в управлении Министерства юстиции РФ по РБ, пока не удалось получить лицензию на осуществление страховых операций. Темпы роста доли страховых премий по обязательным видам страхования в совокупной страховой премии страховщиков в Башкортостане в анализируемый период были выше аналогичного показателя в целом по России.

Таблица 6 Количество страховых организаций-резидентов в РБ и в соседних регионах

|

Регион

|

1993г.

|

1998г.

|

2003г.

|

2008г.

|

2009г.

|

|

Республика Башкортостан

|

23

|

16

|

9

|

6

|

4

|

|

Республика Татарстан

|

25

|

29

|

20

|

19

|

17

|

|

Удмуртская Республика

|

25

|

23

|

16

|

3

|

1

|

|

Пермский край

|

28

|

31

|

18

|

9

|

9

|

|

Свердловская область

|

42

|

63

|

53

|

30

|

25

|

|

Челябинская область

|

37

|

40

|

23

|

9

|

8

|

|

Оренбургская область

|

16

|

13

|

9

|

1

|

0

|

Анализируя состояние региональных страховых рынков, нельзя оставить без внимания такие характеристики региональных страховых компаний, как размер собственных средств, наличие лицензии на осуществление отдельных видов страхования, от которых во многом зависит общая сумма страховых взносов, разнообразие предлагаемых страховых программ (табл.7).

В Республике Татарстан, Пермском крае, Свердловской и Челябинской областях страховых компаний больше, чем в Башкортостане. Они располагают значительными финансовыми возможностями, предлагают страхователям на конкурентной основе широкий перечень страховых программ. В этих субъектах Федерации активно работают страховые брокеры, ассоциации страховых организаций. Так как диапазон колебаний показателей развития страхового бизнеса весьма значителен, и, кроме того, оценка по отдельно взятым показателям не позволяет сравнить регионы, наиболее объективной представляется интегральная оценка на рейтинговой основе.

На основании вышеприведенных показателей построен рейтинг регионов-соседей, примерно равных как по числу жителей, так и по совокупному экономическому потенциалу.

Итоговый балл вычислялся путем определения среднего балла восьми рейтингов по формуле:

N=8

Аср = A /N , (1)

N =1

где A – n-е место региона в рейтинге по соответствующему показателю;

N – количество рейтингов, используемых для оценки региона

Регион, получивший наименьший средний балл, имеет наиболее высокие показатели, и, наоборот, регион, получивший наибольший средний балл , является аутсайдером. Чем выше средний показатель, тем ниже его место в сводном рейтинге (табл.8).

Таблица 7 – Характеристика субъектов страхования по состоянию на 31.12.2009 г.1

|

|

Субъект РФ

|

Единый государственный реестр субъектов страхового дела по состоянию на 31.12.2009

|

|

|

|

Количество страховых организаций

|

Совокупный уставный капитал страховых организаций, руб.

|

Количество страховых брокеров

|

Совокупный уставный капитал страховых брокеров, руб.

|

Кол-во организаций, имеющих лицензии на осуществление видов страхования:

|

|

|

|

|

|

|

|

сельскохозяйственное страхование (страхование урожая, с/х культур, многолетних насаждений, животных)

|

страхование имущества юр. лиц, за искл. транспортных средств и с/х страхования

|

страхование имущества граждан, за искл. транспортных средств

|

страхование средств наземного транспорта (за искл. средств ж/д. транспорта)

|

страхование грузов

|

страхование гражданской ответственности за причинение вреда вследствие недостатков товаров, работ, услуг

|

страхование гражданской ответственности за неисполнение или ненадлежащее исполнение обязательств по договору

|

страхование предпринимательских рисков

|

страхование финансовых рисков

|

страхование гражданской ответственности владельцев автотранспортных средств

|

страхование гражданской ответственности за причинение вреда третьим лицам

|

|

1

|

Республика Башкортостан2

|

4

|

610 661 000

|

0

|

0

|

2

|

3

|

3

|

3

|

3

|

2

|

1

|

1

|

2

|

3

|

3

|

|

2

|

Республика Татарстан

|

17

|

3 858 838 212

|

3

|

30 000

|

7

|

10

|

10

|

10

|

10

|

8

|

7

|

7

|

7

|

10

|

9

|

|

3

|

Удмуртская Республика

|

1

|

40 000 000

|

0

|

0

|

1

|

1

|

1

|

1

|

1

|

1

|

0

|

0

|

0

|

0

|

1

|

|

4

|

Пермский край

|

9

|

888 629 176

|

1

|

12 000

|

3

|

6

|

6

|

6

|

6

|

4

|

1

|

3

|

4

|

6

|

5

|

|

5

|

Свердловская область

|

25

|

2 256 645 570

|

3

|

220000

|

6

|

13

|

13

|

13

|

13

|

9

|

4

|

3

|

7

|

12

|

12

|

|

6

|

Челябинская область

|

8

|

810 684 700

|

4

|

40 000

|

2

|

7

|

8

|

7

|

6

|

5

|

0

|

3

|

3

|

7

|

7

|

Таблица 8 – Рейтинговая оценка покрытия страхового поля по данным 2008 г.

|

Субъект РФ

|

Численность населения на одну страховую организацию, чел.

|

Доля страховых организаций-резидентов в страховом поле субъекта РФ (по объему страховых премий), %

|

Страховые сборы на душу населения (всего), руб.

|

Страховые выплаты на душу населения (всего), руб.

|

Среднедушевая сумма страховых сборов по добровольному страхованию имущественных интересов

|

Среднедушевая сумма страховых выплат по добровольному страхованию имущественных интересов

|

Отношение совокупной страховой премии к ВРП,%

|

Удельный вес сборов по добровольному страхованию в общей сумме страховых сборов, %

|

Средний балл

|

Рейтинг по среднему баллу

|

|

Республика Башкортостан

|

6

|

5

|

6

|

6

|

5

|

7

|

5

|

6

|

5,75

|

7

|

|

Республика Татарстан

|

7

|

1

|

1

|

2

|

1

|

2

|

4

|

1

|

2,38

|

1

|

|

Удмуртская Республика

|

1

|

6

|

5

|

5

|

6

|

5

|

3

|

7

|

4,75

|

6

|

|

Пермский край

|

3

|

4

|

3

|

3

|

7

|

6

|

1

|

3

|

3,75

|

3

|

|

Оренбургская область

|

2

|

7

|

7

|

7

|

2

|

1

|

7

|

2

|

4,38

|

5

|

|

Свердловская область

|

5

|

2

|

2

|

1

|

3

|

3

|

2

|

4

|

2,75

|

2

|

|

Челябинская область

|

4

|

3

|

4

|

4

|

4

|

4

|

6

|

5

|

4,25

|

4

|

Республика Башкортостан не занимает лидирующие места среди рассмотренных регионов России, что, по мнению автора, позволяет сделать вывод о том, что с позиций оценки уровня развития страховых отношений и тенденций, развивающихся на региональном страховом рынке, Республика Башкортостан не будет в числе регионов – лидеров по становлению обществ взаимного страхования.

С целью обоснования и выбора направлений формирования ОВС в регионе определены наиболее приемлемые для ОВС виды страховой деятельности (табл.9).

При проведении сравнительного анализа представленных в Башкирии отдельных отраслей экономики автор исходил из предусмотренных в действующем законодательстве о взаимном страховании видов страхования, требований по формированию потенциальной членской базы посредством привлечения:

1) физических лиц. В этих целях будут использованы официальные данные по распределению экономически занятого населения по видам экономической деятельности, что в дальнейшем с применением АВС -анализа позволило выделить три группы отраслей. Выделение цветом позволяет увидеть, что наибольшее развитие ОВС за счет привлечения именно физических лиц могут получить в отраслях A, D и G, среднее – F, K, M и N, несущественное – C, E, H, I и O (при этом данная группа видов деятельности автором оценивается как наименее перспективная для распространения взаимного страхования);

2) юридических лиц. Для этого выбраны два показателя: «стоимость основных фондов» и «количество предприятий» в разрезе видов экономической деятельности. Первый индикатор взят с учетом того, что ОВС разрешено только имущественное страхование и страхование ответственности, а второй – как показатель, с одной стороны, как общий количественный ограничитель возможности привлечения юридических лиц, с другой – структурный ограничитель в разрезе видов экономической деятельности.

Таблица 9 – ABC-анализ оценки условий для создания в Республике Башкортостан ОВС в разрезе видов экономической деятельности

|

Вид экономической деятельности

|

Условное обозначе-ние по классифи-катору

|

Распределение занятого населения

|

Стоимость ОФ по полной учетной стоимости

|

Распределение предприятий

|

|

|

|

удельный вес, %

|

удельный вес, %

|

удельный вес, %

|

|

|

|

2005 год

|

2008 год

|

2005 год

|

2008 год

|

2007 год

|

2008 год

|

|

Сельское хозяйство, охота и лесное хозяйство

|

A

|

17,2

|

14,4

|

5,8

|

5,5

|

6,4

|

5,6

|

|

Добыча полезных ископаемых

|

C

|

2,0

|

2,2

|

9,3

|

8,2

|

0,6

|

0,6

|

|

Обрабатывающие производства

|

D

|

16,9

|

16,2

|

12,8

|

13,7

|

9,1

|

8,9

|

|

Производство и распределение электроэнергии, газа и воды

|

E

|

2,5

|

2,4

|

10,8

|

7,8

|

0,5

|

0,5

|

|

Строительство

|

F

|

7,7

|

7,9

|

1,5

|

1,5

|

11,0

|

11,4

|

|

Оптовая и розничная торговля; ремонт автотранспортных средств, мотоциклов, бытовых изделий и предметов личного пользования

|

G

|

14,3

|

17,4

|

1,9

|

2,8

|

28,5

|

28,3

|

|

Гостиницы и рестораны

|

H

|

1,5

|

1,7

|

1,0

|

0,9

|

1,5

|

1,5

|

|

Транспорт и связь

|

I

|

6,0

|

5,8

|

22,9

|

24,2

|

3,9

|

4,1

|

|

Операции с недвижимым имуществом, аренда и предоставление услуг

|

K

|

5,7

|

6,5

|

20,6

|

19,7

|

14,6

|

16,2

|

|

Образование

|

M

|

11,3

|

10,7

|

4,4

|

4,4

|

7,4

|

7,0

|

|

Здравоохранение и предостав-ление социальных услуг

|

N

|

6,7

|

6,7

|

2,5

|

2,8

|

1,5

|

1,5

|

|

Предоставление прочих коммунальных, социальных и персональных услуг

|

O

|

3,2

|

3,0

|

1,7

|

1,8

|

9,4

|

8,8

|

|

Другие виды деятельности (Рыболовство + Финансовая деятельность + Государствен-ное управление и обеспечение военной безопасности; обязательное социальное обеспечение)

|

|

4,8

|

5,1

|

5,0

|

6,8

|

5,6

|

5,6

|

Как видно из таблицы 9, по первому показателю – потенциальной возможности вовлечения юридических лиц во взаимное страхование с целью страховой защиты имущественных интересов– ОВС могут получить наибольшее развитие в отраслях I и K, среднее – А, C, D и E и несущественное – F, G, M ,N, O; по второму показателю – наибольшее – G и K, среднее – D, F, M и O, несущественное – A, C, E, H, I и N.

Если соотнести результаты анализа по двум вышеприведенным показателям, можно сделать вывод о том, что наиболее вероятно участие (членство) в ОВС юридических лиц, отнесенных к виду деятельности К – «Операции с недвижимым имуществом, аренда и предоставление услуг», как обладающих высокой имущественной обеспеченностью (недвижимостью), которая, как правило, передается в аренду для управления специализированным компаниям и численность которых занимает существенную долю в общей численности юридических лиц. Немалый потенциал для имущественного страхования на взаимной основе имеется в организациях, отнесенных к отрасли «Транспорт и связь» (такси, маршрутные автобусы, транспортные компании и т.п.).

Таким образом, проведенный выше сравнительный анализ представленных в Башкирии отдельных отраслей экономики позволил установить, что наиболее благоприятными для осуществления взаимного страхования являются условия, имеющиеся в следующих видах экономической деятельности: A – Сельское хозяйство, охота и лесное хозяйство; D – Обрабатывающие производства, G – Оптовая и розничная торговля; ремонт автотранспортных средств, мотоциклов, бытовых изделий и предметов личного пользования, I – Транспорт и связь и K – Операции с недвижимым имуществом, аренда и предоставление услуг.

В заключении диссертации сформулированы основные выводы и результаты проведенного исследования, обозначены возможные направления дальнейшего развития разработанных теоретико-методологических положений развития взаимного страхования в регионе.

ПУБЛИКАЦИИ АВТОРА ПО ТЕМЕ ДИССЕРТАЦИИ

Публикации в журналах, рекомендованных ВАК РФ

1. Рябчиков, А.Н. Проблемы и перспективы сельскохозяйственного страхования в России / Рябчиков А.Н., Сафуанов Р.М., Галиев Т.А.// Экономика региона.– 2008.– №2 (14) .– С. 165-178. –0,6 п.л. (в т.ч. авт.0,3 п.л.)

2. Рябчиков, А.Н. О некоторых направлениях экономического анализа и оценки эффективности деятельности обществ взаимного страхования / Рябчиков А.Н., Сафуанов Р.М.,

Кашипова И.Р.// Страховое дело.– 2009.– №6. – С. 36-46.– 0,7 п.л. (в т.ч. авт. 0,4 п.л.).

3. Рябчиков, А.Н. О некоторых тенденциях становления страхования в России и её регионах/ Рябчиков А.Н., Сафуанов Р.М., Кашипова И.Р. // Экономика и Управление: научно-практический журнал – 2010. - №5. – С. 91 – 95. – 0,7 п.л. (в т.ч. авт. 0,4 п.л.)

Статьи в региональных журналах, сборниках научных трудов, а также материалах конференций:

4 .Сафуанов, Р.М., Рябчиков, А.Н., Карачурина, Р.Ф. и др. Общества взаимного страхования: ретроспектива, анализ и учет.– Уфа: Издательство «Гилем»,2009. –219с. С.9-45, С.60-122. –5,4п.л. (в т. ч. авт. 1,4 п. л.)

5. Рябчиков, А.Н., Сафуанов, Р.М. О некоторых направлениях экономического анализа и оценки эффективности деятельности обществ взаимного страхования //Сборник научных статей Межвузовской научно-практической конференции: «Финансовые, учетные и правовые аспекты развития современных российских предприятий».– Уфа: Уфимский государственный нефтяной технический университет, 2009.– С.260-264. -0,36 п.л. (авт. 0,16 п.л.)

6. Рябчиков, А.Н. Общества взаимного страхования на рынках страховых услуг // Сборник научных статей Международной научно-практической конференции, посвященной 90-летию со дня создания Министерства финансов РБ.– Уфа: Уфимская государственная академия экономики и сервиса, 2009.– С. 57- 62. –0,31 п.л.

7. Рябчиков, А.Н. О новых субъектах страховых отношений – обществах взаимного страхования/ Рябчиков А.Н., Дегтярева И. В.// Сборник научных статей Международной научно-практической конференции, посвященной 90-летию со дня создания Министерства финансов РБ.– Уфа: Уфимская государственная академия экономики и сервиса, 2009.– С. 134- 136. -0,2 п.л.

8. Рябчиков, А.Н. О некоторых подходах к созданию системы менеджмента качества образовательного учреждения. / Рябчиков А.Н., Сафуанов Р.М.,Чукмаров И.А., Сафуанова Г.Ш.// Образование в высшей школе: современные тенденции, проблемы и перспективы развития: сб. науч. статей Всерос. науч.-метод. конф./ Уфимск. гос. акад. экон. и сервиса. – Уфа, 2009.–С. 97-106.– 0,7 п.л. (в т.ч. авт. 0,17п.л.)

9. Рябчиков, А.Н. Автономные учреждения, некоторые особенности перехода и перспективы использования / Рябчиков А.Н., Сафуанов Р.М., Закирова Л.С., Кашипова И.Р. // Образование в высшей школе: современные тенденции, проблемы и перспективы развития: сб. науч. статей Всерос. науч.-метод. конф./ Уфимск. гос. акад. экон. и сервиса. – Уфа, 2009.–С. 90-97.– 0,4 п.л. (в т.ч. авт. 0,1п.л.)

10. Рябчиков, А.Н. Перспективы использования обществ взаимного страхования на региональных и отраслевых страховых рынках// Проблемы функционирования и развития территориальных социально -экономических систем: материалы III Всероссийской научно - практической internet – конференции: в 2-х частях. Часть I. –Уфа: ИСЭИ УНЦ РАН, 2009. – 340с.– С. 241 – 245.– 0,31 п.л.

11. Рябчиков, А.Н. Менеджмент качества как инновационная технология в страховых обществах // Инновации и перспективы сервиса: сборник научных статей VI Международной научно-технической конференции, 9 декабря 2009г. – Уфа: Уфимская государственная академия экономики и сервиса, 2009.– 352с.– С.242 - 247. –0,38 п.л.

Подписано в печать 14.10.2010 Формат 60х90/16

Усл. печ. л. 1,3 Тираж 150 экз. Заказ № 133.

Оценка эффективности осуществления ОВС инвестиционной деятельности.

Оценка взаимозависимости основной и инвестиционной деятельности ОВС

Оценка членской базы ОВС

Оценка источников формирования имущества ОВС

Оценка денежных потоков ОВС

Оценка расходов ОВС

Оценка платежеспособности и финансовой устойчивости ОВС

Оценка эффективности осуществления страховой деятельности

Инвестиционная деятельность

Основная (уставная) деятельность

Основные направления оценки развития ОВС

1 Таблица составлена на основе данных Единого государственного реестра субъектов страхового дела по состоянию на 31.12.2009 г, выставленного на официальном сайте ФССН. В обзор включены субъекты Российской Федерации – соседи Республики Башкортостан. Вместе с тем, в соответствии с данными Единого государственного реестра, в Оренбургской области на 31.12.2009 г. не зарегистрировано ни одной страховой компании.

2 В соответствии с Единым государственным реестром субъектов страхового дела по состоянию на 31.12.2009 г в составе субъектов страхового дела учтено

ООО «Росгосстрах-Аккорд» как юридическое лицо с уставным капиталом в 500 млн. руб.

НАПРАВЛЕНИЯ РАЗВИТИЯ ВЗАИМНОГО СТРАХОВАНИЯ В РЕГИОНЕ