Фінансовий менеджмент

- У чому полягає сутність фінансового менеджменту?

- Розкрийте зміст та сутність теорії агентських відносин та теорії асиметричної інформації.

- Надайте характеристику теорії структури капіталу та розкрийте сутність теорії дивідендів.

- Надайте характеристику етапів стратегічного фінансового менеджменту. У чому полягає різниця між функціями фінансового менеджера та бухгалтера?

- Розкрийте етапи реалізації фінансової політики на підприємстві.

- Назвіть основних користувачів фінансової інформації та охарактеризуйте головні інтереси, які цікавлять кожну групу користувачів.

- Яка можлива сфера застосування показників існуючої фінансової звітності в процесі управління фінансами підприємств?.

- Розкрийте зміст організаційного забезпечення систем управління фінансами.

- У чому полягає сутність грошового потоку. Які існують види грошових потоків підприємства?

- Які основні складові надходжень і витрат грошових коштів внаслідок операційної, інвестиційної та фінансової діяльності?

- За допомогою яких методів враховується вплив фактору часу на вартість грошей?

- Чим зумовлений системний підхід до управління прибутком?

- Надайте характеристику критеріям організації управління прибутком підприємства?

- У чому полягає сутність та які існують цілі капіталізації прибутку?

- Назвіть та охарактеризуйте види активів за основними ознаками.

- Порядок визначення потреби в оборотних активах підприємства.

- Назвіть та надайте характеристику стратегіям фінансування оборотних активів.

- У чому полягає сутність та основні завдання управління дебіторською заборгованістю?

- Оптимізація рівня виробничих запасів на підприємстві.

- Дію яких різноспрямованих чинників потрібно врахувати при розробці дивідендної політики?

- На яких принципах і теоретичних концепціях базується дивідендна політика?

- Розкрийте сутність найпоширеніших теорій дивідендної політики.

- Визначте форми функціонування власного капіталу та надайте їх характеристику.

- Надайте характеристику основним моделям визначення вартості власного капіталу.

- Які існують моделі визначення вартості складових залученого капіталу?

- Обґрунтуйте основні переваги та недоліки використання власного і позикового капіталу.

- Охарактеризуйте доходність фінансових операцій.

- Розкрийте порядок формування і зміни статутного капіталу підприємства

- Розкрити причини розбіжностей, які можуть існувати між сумами одержаного прибутку підприємства і грошових коштів підприємства?

- Яким чином визнається вартість капіталу, сформованого з різних джерел?

- Назвіть види капіталу та наведіть їх характеристику.

- Охарактеризуйте сутність операційного, фінансового та загального (комбінованого) важелів.

- Яким чином здійснюється оцінка доходності фінансових активів?

- Назвіть та охарактеризуйте основні теорії структури капіталу

- Охарактеризуйте основні методи оцінки ефективності інвестиційних проектів.

- Розкрийте поняття фінансового ризику та охарактеризуйте його види.

- Охарактеризуйте основі фактори формування різних видів фінансових ризиків.

- У чому полягає сутність стратегії хеджування ризиків?

- Розкрийте сутність страхування ризиків/

- Розкрийте зміст методів аналізу інвестиційних проектів, заснованих на дисконтованих оцінках.

- Які методи якісного та кількісного аналізу використовуються для оцінювання фінансових ризиків?

- Які існують методи нейтралізації фінансових ризиків і яка сфера їх можливого застосування?

- Визначте сутність, завдання, методи та прийоми аналізу фінансової звітності.

- У чому полягає сутність аналізу консолідованої фінансової звітності? Який порядок її оцінування?

- Охарактеризуйте найбільш поширені підходи до фінансового прогнозування?

- У чому полягає сутність поточного фінансового планування? Принципи та умови ефективності фінансового планування.

- Які існують методи прогнозування банкрутства? (переваги і недоліки кожного методу)

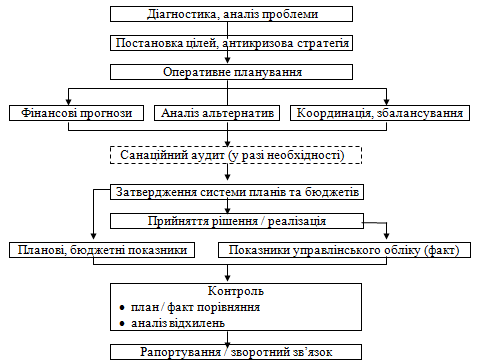

- У чому полягає сутність та які існують основні елементи антикризового фінансового управління?

- Які існують підходи щодо оцінки ймовірності банкрутства підприємства?

- Розкрийте інституціональні аспекти антикризового фінансового менеджменту.

- Охарактеризуйте поняття фінансової санації. З яких основних елементів складається план санації.

- Розкрийте сутність фінансової складової трансформаційних процесів економічного розвитку

- У чому полягає сутність комплексного потокового підходу в системі управління рухом фінансових та грошових ресурсів?

- Охарактеризуйте взаємозалежність та організація руху фінансових потоків підприємств нефінансового сектора економіки.

-

У чому полягає сутність фінансового менеджменту?

Фінансовий менеджмент - процес управління формуванням, розподілом і використанням фінансових ресурсів суб'єкта господа�рювання та оптимізації обороту його грошових коштів з метою найбільш повної реалізації цілей підприємства

Головна мета фінансового менеджменту - Управління вартістю підприємства інтересах його власників

В процесі досягнення головної мети фінансовий менеджмент вирішує задачи: забезпечення високої фінансової стійкості підприємства в процесі його розвитку; оптимізація грошового обороту і підтримання постійної платоспроможності підприємства; забезпечення реалізації економічних інтересів суб'єктів фінансових відносин; забезпечення мінімізації фінансових ризиків.

Як суб'єкт управління фінансовий менеджмент підприємства включає: органи державного управління; апарат управління підприємством; фінансові й податкові органи; власника

Основні функції фінансового менеджменту: Розробка фінансової стратегії підприємства; Створення організаційних структур, що забезпечують прийняття управлінських; Формування інформаційної системи підприємства для обґрунтувань цілей управлінських рішень; Створення комплексу технічних засобів для забезпечення діяльності інформаційної системи фінансового менеджменту; Управління джерел фінансування; Управління капітальними вкладеннями та оцінкою їх ефективності; Управління оборотним капіталом; Управління фінансовим плануванням; Управління фінансовою діяльністю та фінансовий контроль.

-

Розкрийте зміст та сутність теорії агентських відносин та теорії асиметричної інформації.

Проблема асиметричної інформації полягає в тому, що дані, з яких по суті розпочинається процес прийняття інвестиційних рішень, ніколи не є повністю доступними для кожного з потенційних агентів інвестиційного процесу. З іншого боку, розподіл інформації на фінансовому ринку не є рівномірним, що початково ставить учасників інвестиційного процесу в неоднакові умови.

Підприємство, яке використовує інвестиції, порівняно з інвестором об'єктивно має найповнішу інформацію про майбутні доходи, оскільки воно одночасно виступає і в ролі «споживача» інвестицій, і в ролі продуцента майбутнього доходу. Так само нерівномірним є розподіл інформації і між окремими інвесторами: одні володіють більшим обсягом інформації, інші — меншим.

Предметом дослідження теорії агентських відносин є форми коопераційних зв'язків між окремими економічними суб'єктами, які прагнуть якомога краще реалізувати свої (власні) інтереси. Головна мета теорії — узгодити фінансові відносини та умови відповідних договорів таким чином, щоб забезпечити баланс інтересів принципала та агента. В теорії досліджується конфлікт між капіталодавцем (інвестором, кредитором) та капітало-одержувачем (об'єктом інвестицій, боржником, менеджерами), який може виникнути в результаті асиметрії в інформаційному забезпеченні. Наслідком інформаційної асиметрії є виникнення агентських витрат. Висновки теорії стосовно мінімізації зазначених витрат пов'язані із заходами щодо підвищення рівня кооперації агента та принципала з метою досягнення ефекту зменшення дефіцитів в інформаційному забезпеченні.

3.Надайте характеристику теорії структури капіталу та розкрийте сутність теорії дивідендів.

Економічний механізм зв’язку зазначених концепцій дозволяє використовувати в процесі управління підприємством взаємозв’язану систему критеріїв і методів. Використання зазначеної системи дозволяє оптимізувати структуру капіталу з одночасною мінімізацією середньозваженої його вартості і максимізації ринкової вартості підприємства.

В теорії структури капіталу виокремлюють такі теоретичні концепції:

- традиційна концепція;

- концепція індиферентності;

- компромісна концепція;

- концепція протиріччя інтересів.

В їх основу покладено різні підходи до можливості оптимізації структури капіталу підприємства та виокремлення пріоритетних факторів, що визначають механізм оптимізації. Традиційна концепція структури капіталу грунтується на положенні про можливість оптимізації структури капіталу шляхом урахування різної вартості окремих його складових. Теоретичною базою цієї концепції є твердження, що вартість власного капіталу підприємства завжди вище, ніж вартість позичкового капіталу.

Теорія дивідендної політики підприємства, побудована на тому, що в основних моделях оцінки поточної реальної ринкової вартості акцій як базовий елемент використовують величину виплачуваних за ними дивідендів. Таким чином, зростання рівня дивідендних виплат визначає автоматичне зростання реальної, а відповідно й котирувальної вартості акцій на ринку, що у разі їх реалізації забезпечуватиме акціонерам додатковий дохід. Крім того, виплата високих дивідендів «сигналізує» про те, що підприємство перебуває на підйомі й очікує суттєвого зростання прибутку в майбутньому. Ця теорія тісно пов'язана з високою «прозорістю» фондового ринку, на якому оперативно отримана інформація помітно впливає на коливання ринкової вартості акцій.

4. Надайте характеристику етапів стратегічного фінансового менеджменту. У чому полягає різниця між функціями фінансового менеджера та бухгалтера?

Стратегічний фінансовий менеджмент – це управління інвестиціями. Він пов'язаний з реалізацією обраної стратегічної мети і передбачає: фінансову оцінку проектів вкладання капіталу; відбір критеріїв прийняття інвестиційних рішень; вибір оптимального варіанта вкладення капіталу; визначення джерел фінансування.

Процес формування фінансової стратегії підприємства здійснюється у кілька етапів: 1. Визначення загального періоду формування фінансової стратегії. Головним із чинників є тривалість періоду, який установлено для формування загальної стратегії розвитку підприємства. 2. Дослідження зовнішнього фінансового середовища та кон’юнктури фінансового ринку. Аналізується кон’юнктура фінансового ринку та фактори, які її визначають, а також розробляється пргноз в розрізі окремих сегментів цього ринку, пов’язані з наступною фінансовою діяльністю підприємства. 3. Формування стратегічних цілей фінансової діяльності. Система стратегічних цілей повинна забезпечувати формування достатнього обсягу власних фінансових ресурсів і високо рентабельності власного капіталу, оптимізацію структури активів і капіталу. 4. Конкретизація цільових показників фінансової стратегії за періодами її реалізації. Забезпечується динамічність системи цільових стратегічних нормативів фін діяльн. 5. Розроблення фінансової політики за окремими аспектами фін. Діяльн. А саме: управління активами; капіталом; інвестиціями; грошовими потоками; фінансовими ризиками; антикризове фінансове управління. 6. Розроблення системи орган- економ заходів щодо забезпечення реалізації фінансової стратегії. Формуавння на підприємстві центрів відповідальності різних типів, системи стимулювання працівників за їх внесок. 7. Оцінювання ефективності розробленої фін. Стратег. Узгодження із загальною стратегією, з передбаченими змінами зовн. Фін. Середов., внутрішня збалансов ФС, можливість реаліз ФС,ефективність розроблення ФС.

5. Розкрийте етапи реалізації фінансової політики на підприємстві.

Складові фінансової політики, як реалізація фінансового менеджменту: облікова політика; кредитна політика; політика управління грошовими засобами; політика управління витратами; дивідендна політика тощо.

Етапи реалізації фінансової політики:

1-й етап Визначення цілей та головної мети фінансової політики визначає фінансову стратегію підприємства (фор�мування довгострокових цілей фінансової діяльності) і залежить від особливостей здійснення фінансового менеджменту

2-й етап Створення фінансового механізму полягає у форму�ванні тактики фінансового менеджменту, а саме: в маркетингових дослідженнях, прийнятті цінових рішень, орієнтації в сегментах фінансового ринку, управлінні основним і оборотним капіталом, забезпеченні фінансовими ресурсами, збалансуванні термінів над�ходження грошових коштів, забезпеченні рентабельності тощо

3-й етап Побудова системи управління вирішує основну задачу фінансового менеджмен�ту — побудову ефективної системи управління фінансами, тобто створення відповідної фінансової служби підприємства

6. Назвіть основних користувачів фінансової інформації та охарактеризуйте головні інтереси, які цікавлять кожну групу користувачів.

Інтереси користувачів (внутрішніх та зовнішніх) фінансової звітності

1. Менеджери підприємства - оцінка ефективності виробничої і фінансової діяль�ності; прийняття управлінських і фінансових рішень (Внутрішні звіти; фінансова звітність підприємства);

2. Органи оподаткування – оподаткування (Фінансова звітність, податкова звітність, дані внутрішніх перевірок);

3. Акціонери - оцінка адекватності доходу ступеню ризику зроблених інвестицій; оцінка перспектив вип. (Фінансова звітність);

4. Кредитори - визначення ступеня наявності ресурсів для погашення (Фінансова звітність, спеціальні довідки);

5. Постачальникам - визначення наявності ресурсів для оплати поставок (Фінансова звітність);

6. Покупці - оцінка тривалості (Фінансова звітність);

7. Службовці - оцінка стабільності і рентабельності діяльності підприємства з метою визначення перспективи своєї (Фінансова звітність)

8. Статистичні органи - статистичні повідомлення (Фінансова звітність, статистична звітність)

юридичні та фізичні особи, яким вивчення звітності необхідно для захисту інтересів першої групи користувачів, а саме: аудиторські служби, консультанти по фінансових питаннях; біржі цінних паперів; держоргани, законодавчі органи; юристи, преса та інформаційні агентства, статистичні органи, профспілки

7. Яка можлива сфера застосування показників існуючої фінансової звітності в процесі управління фінансами підприємств?.

1. Показники, що характеризують фінансовий стан і фінансові результати діяльності підприємства в цілому: майновий стан підприємства та рух його капіталу, ліквідність, платоспроможність, фінансові результати діяльності підприємства (прибутковість та рентабельність). Ці показники широко використовують у процесі фінансового аналізу, планування, прогнозування, фінансов контролінг, розроблення стратегії і тактики, організ і управління фін діяльністю, при визначені фін політики.

2. Показники, що характеризують фінансові результати діяльності окремих структурних підрозділів підприємства. Сюди входять: показники що характеризують формування і використання усіх видів фін ресурсів за структурними підрозділами, операційні витрати структурних підрозділів за основними елементами.

3. нормативні та планові показники фінансової діяльності підприємства. Входять:нормативні та стандартні значення відносних оціночних показників фінансового стану підприємства, система планових показників фін розвитку підприємства.

Фін інф використовується для обґрунтування фін рішень. Фін інформац. Являє собою дані бух обліку. Ці дані використовуються зовнішніми споживачами, які перебувають у партнерських стосунках, зокрема інвесторами. Кредиторами.

8. Розкрийте зміст організаційного забезпечення систем управління фінансами.

Організаційне забезпечення фінансового менеджменту - Включає сукупність внутрішніх структурних служб підприємства, пов`язаних з розробкою і реалізацією управлінських рішень щодо окремих напрямків його фінансової діяльності

Централізований елемент організаційного механізму структура управління, за допомогою якої поєднуються різні центри фінансового управління, регламентуються внутрішні зв'язки і досягається стійка система службових взаємовідносин між структурними підрозділами і працівниками апарату управління. Фінансова служба самостійний структурний підрозділ, який виконує визначені функції в системі управління підприємством. Задачі: виконання зобов'язань перед бюджетом, банками, постачальниками, працівниками підприємства; організація розрахунків; контроль за використанням власних і позикових коштів; організація фінансового менеджменту.

Фінансова дирекція функції: забезпечення фінансування господарської діяльності підприємства; розробка фінансової програми розвитку підприємства; визначення інвестиційної політики; визначення кредитної політики; встановлення кошторисів витрат грошових коштів для всіх підрозділів підприємства; розробка валютної політики і забезпечення валютної доходності; фінансове планування, Фінансовий персонал функції: Прогнозування і планування. Здійснення основних інвестиції та прийняття фінансових рішень. Взаємодія та управління. Діяльність на фінансовому ринку. Функції фінансового менеджера: Розробка фінансового плану; здійснення оперативної фінансової роботи; управління фінансовими активами і пасивами; фінансовий аналіз і контроль; управління фінансовими ризиками; удосконалення фінансової роботи на підприємстві.

9. У чому полягає сутність грошового потоку. Які існують види грошових потоків підприємства?

Грошовий потік – це стійка сукупність розподілених у часі процесів надходження та вибуття грошових коштів, що генеруються суб'єктом господарювання в результаті здійснення його операційної, інвестиційної та фінансової діяльності.

До основних (базових) функціонально-організаційних характеристик грошових потоків належать: кількісне оцінювання грошового потоку — розрахунок на основі узгодження грошових потоків абсолютної величини узагальнюючих показників руху грошових коштів, відносних показників та фінансових коефіцієнтів оцінки грошових; причину та джерело формування грошового потоку, що від�повідає господарській операції суб'єкта господарювання, виконання якої і передбачає генерування руху гро�шових коштів — формування грошового потоку; фактори формування абсолютної величини грошового потоку; вплив грошового потоку на майно підприємства в частині зміни абсолютної величини грошо�вих коштів та їх еквівалентів, що перебувають у розпорядженні цього підприємства, процедура іденти�фікації та структурування грошового потоку, забезпечення з ме�тою управління його зіставності, групування та зведення гро�шових потоків з метою формування узагальнюючих показників оцінки грошових потоків.

Види грошових потоків: 1. Вид фінансово-господарської діяльності (Операційний грошовий потік; Інвестиційний грошовий потік; Фінансовий грошовий потік 2. Масштаб діяльності: грошовий потік по підприємству; грошовий потік по підрозділу; грошовий потік по центрах відповідальності; Грошовий потік по господарській операції). 3. Зміна залишків грошових коштів резерву ліквідності: вхідні грошові потоки; вихідні грошові потоки. 4. Валюта деномінації: грошові потоки в національній валюті; грошові потоки в іноземній валюті . 5. Значимість грошових потоків: пріоритетні грошові потоки; другорядні грошові потоки; обслуговуючі грошові потоки. 6. Розподіл у часі: Поточні грошові потоки; очікувані грошові потоки.

10. Які основні складові надходжень і витрат грошових коштів внаслідок операційної, інвестиційної та фінансової діяльності?

1. Операційна діяльність

Надходження коштів: -Надходження коштів від реалізації продукції (товарів, послуг). -Надходження коштів за надання права користування активами (оренда, ліцензії тощо). -Аванси, отримані від покупців і замовників. -Надходження від погашення дебіторської заборгованості за реалізацію продукції. -Цільове фінансування та надходження. -Повернення сум від підзвітних осіб.

Витрачання коштів: -Платежі постачальника. -Виплати працівникам зарплати. -Відрахування в бюджет та з позабюджетних розрахунків. -Виплата підзвітних сум. -Витрачання коштів в результаті надзвичайних подій, пов’язаних з операційною діяльністю.

2. Iнвестиційна діяльність

Надходження коштів: -Надходження коштів від продажу необоротних активів. -Надходження коштів від фінансових інвестицій. -Повернення довгострокових фінансових вкладень. -Надходження коштів у результаті надзвичайних подій, пов’язаних з інвестиційною діяльністю.

Витрачання коштів: -Здійснення фінансових вкладень. -Видача авансів підрядникам. -Платежі, пов’язані з придбанням основних засобів та нематеріальних активів. -Надання позик іншим підприємствам. -Сплата дольової участі в будівництві об’єктів. -Витрачання коштів у результаті надзвичайних подій, пов’язаних з інвестиційною діяльністю.

3. Фінансова діяльність

Надходження коштів: -Отримання позик. -Випуск акцій. -Надходження коштів у результаті надзвичайних подій, пов’язаних з фінансовою діяльністю.

Витрачання коштів: -Погашення позик. -Викуп акцій. -Виплати дивідендів. -Витрачання коштів у результаті надзвичайних подій, пов’язаних з фінансовою діяльністю.

11. За допомогою яких методів враховується вплив фактору часу на вартість грошей?

Часова вартість грошей може розглядатися з 2 позицій: Теперішньої вартості майбутніх грошових потоків. Майбутньої вартості грошей, які є у розпорядженні на поточний момент часу.

Компаундування - Визначення майбутньої вартості грошей. омпандування (нарощення) є фінансово-математичною моделлю визначення майбутньої вартості грошових потоків, які є у розпорядженні підприємця на початок планового періоду (у поточний момент).

Дисконтування - Визначення поточної (теперішньої) вартості грошей. Методичний інструментарій оцінки вартості грошей за простими відсотками .

Розрахунок суми простого процента I = PV*n*i

Розрахунок майбутньої вартості вкладених сьогодні грошей

FV = PV + I = PV *(1+n*i)

Множник ( 1 + n х i ) називають множником або коефіцієнтом нарощення суми простих відсотків.

(1+n*i) завжди > 1.

Методичний інструментарій оцінки вартості грошей за складними відсотками .

Розрахунок майбутньої вартості вкладених сьогодні грошей

FV= PV*(1+i)n ,

Розрахунок суми складного процента

I = FV – PV

Розрахунок майбутньої вартості грошей у разі нарахування процентів частіше, ніж один раз на рік

FV= PV*(1+i/m)nm

де m – кількість разів нарахування складного процента протягом року.

Дисконтування майбутніх грошових потоків із використанням простого процента PV = FV / (1+n*i),

Приведена теперішня вартість майбутніх грошових потоків при використанні складного процента PV = FV /(1+i)n .

12. Чим зумовлений системний підхід до управління прибутком?

Прибуток підприємства являє собою результуючий фінансовий показник, що унеможливлює його безпосереднє використання як прямого об’єкта управління і вимагає формування важелів впливу на величину прибутку через управління факторами його формування та використання. Це дає змогу виділити ряд структурних елементів, які в результаті і формують цілісну систему управління прибутком підприємства: управління прибутком на етапі його формування: управління доходами суб’єкта господарювання, управління затратами СГ; управління прибутком на етапі його використання.

Системоутворюючими елементами моделі управління прибутком є мета та завдання такого управління, від чіткості формулювання яких залежить ефективність як моделі управління прибутком так і фінансового менеджменту взагалі.

Метою управління прибутком підприємства є забезпечення максимізації абсолютної величини чистого прибутку та стабільності його формування у часі.

Обєкт управління прибутком є сукупність фінансових відносин, які виникають у процесі операційної, інвестиційної та фінансової діяльності СГД з приводу трансформації доходу від зазначених видів діяльності в прибуток підприємства.

Обєкт управління прибутком включає дохід від реалізації продукції, товарів, надання послуг, виконання робіт; покриття витрат; сплату податків та інших обов’язкових платежів; покриття процентних платежів за позиками; формування прибутку до сплати податків; сплату податків, що здійснюється за рахунок прибутку; формування чистого прибутку; виплата грошових дивідендів та тезаврацію прибутку; формування нерозподіленого прибутку.

13. Надайте характеристику критеріям організації управління прибутком підприємства?

Серед основних фінансових індикаторів, які використовуються обґрунтування фінансових рішень щодо управління прибутком, можна виділити такі:

Економічна вартість додана – EVA- даний показник дає змогу оцінити рівень ефективності фінансового менеджменту з позицій трансформації прибутку підприємства в його ринкову вартість.

EVA = (ROA - WACC) * TA = EAIT – WACC * CE,

ROA – рентабельність активів

WACC – середньозважена вартість капіталу

TA – сукупні активи

EAIT – прибуток підприємства після сплати процентів і податку на прибуток (операційний прибуток)

CE – сукупний капітал.

Ринкова вартість додана – MVA – показник відображає порядок формування ринкової премії, яка відповідає ефективності організації фінансового менеджменту взагалі та управління прибутком зокрема.

MVA = TMV – CE = MVe + MVd – CE,

TMV – сукупна ринкова вартість

MVe – ринкова капіталізація

MVd – ринкова вартість зобов’язань.

Грошова вартість додана – CVA.

CVA = (FCF + Interests) – WACC * CE,

FCF – грошовий потік до фінансування

Interests – процентні платежі підприємства за зобов’язаннями.

Ці показники доцільно використовувати для обгрунтування фінансових управлінських рішень з ряду напрямів, що дозволить, зокрема, забезпечити мінімізацію втрачених можливостей підприємства при формуванні прибутку та вибір найбільш оптимальних варіантів розвитку підприємства в умовах невизначеності та ринкової конкуренції, у тому числі на глобальних ринках.

14.У чому полягає сутність та які існують цілі капіталізації прибутку?

Капіталізація прибутку - витрати прибутку на збільшення капіталу підприємства, перетворення прибутку в капітал.

Частина чистого прибутку, що не була розподілена серед власників підприємства шляхом виплати грошових дивідендів чи викупу корпоративних прав власної емісії, являє собою тезаврований (капіталізований) прибуток підприємства, який, у свою чергу, може використовуватись для таких цілей:

- Поповнення резервного капіталу підприємства

- Збільшення статутного капіталу підприємства

- Створення інших резервів, передбачених статутними документами товариства

- Формування нерозподіленого прибутку.

Капіталізація прибутку підприємством переважно здійснюється для вирішення наступних завдань:

- Покриття потреби підприємства у капіталі за рахунок внутрішніх джерел, при цьому тезаврація прибутку здійснюється з метою розширення обсягів фінансово-гсп. діяльності підприємства за двома напрямами – поповнення оборотного капіталу та фінансування необоротних активів;

- Сприяння зростанню ринкової вартості корпоративних прав підприємства, а також вартості підприємства шляхом фінансування інвестиційних проектів із позитивним NPV;

- Забезпечення прийнятного рівня платоспроможності підприємства шляхом зменшення фінансового левериджу;

- Зниження ризиковості фінансово-господарської діяльності СГД за рахунок забезпечення частини або усього ризику шляхом формування резервів.

15. Назвіть та охарактеризуйте види активів за основними ознаками.

Активи – являють собою ресурси ,які перебувають у розпорядженні підприємства і використання яких веде збільшення економічних вигод у майбутньому.

1.Залежно від об’єкта управління: а) необоротні активи: основні засоби, незавершене будівництво, призначення до монтажу;довгострокові фінансові інвестиції; б)оборотні активи: виробничі запаси; готова продукція; незавершене виробництво;дебіторська заборгованість; грошові кошти; поточні фінансові інвестиції.

2.Залежно від характеру водіння активами: а) власні активи: активи підприємства, які перебувають у його володінні і відображаються в балансі; б) орендовані активи: активи, які тимчасово перебувають у володінні підприємства відповідно до укладених умов оренди.

3.Залежно від характеру обслуговування: а)операційні активи: активи, які безпосередньо використовуються в комерційно-виробничій діяльності підприємства з метою отримання операційного прибутку; б)інвестиційні активи: сукупність майнових цінностей підприємства, пов’язаних із здійсненням його інвестиційної діяльності.

4.Залежно від характеру фінансових джерел формування активів: а) валові активи: сукупність майнових цінностей підприємства, сформованих за рахунок власних і залучених коштів підприємства; б) чисті активи: укупність айнових цінностей підприємства, сформованих виключно за рахунок власних коштів.

Активи визначаються і відображаються в балансі у грошовому виразі з використанням певної бази оцінки. Такою базою, яка найчастіше береться підприємствами за основу під час складання балансу, є попередня їх собівартість, тобто активи відображаються за сумою грошових коштів, яка була сплачена підприємством за відповідний актив у момент їх придбання.

16. Порядок визначення потреби в оборотних активах підприємства.

Для визначення оптимальної потреби в оборотних активах використовують методи: Прямий метод застосовується під час створення нового підприємства або для уточнення потреби в оборотних активах підприємства, якщо значно змінюється асортимент виробництва продукції в плановому періоді. Аналітичний метод застосовується за умови функціонування підприємства більше року, коли в основному сформовані виробничі запаси і не змінюється асортимент продукції в плановому році.

Аналітичний метод передбачає визначення потреби у виробничих запасах шляхом коригування оптимального розміру виробничих запасів, який розрахований методом прямого розрахунку з урахуванням зміни обсягу виробництва та прискорення оборотності виробничих запасів.

На розмір поточних фінансових потреб впливають такі фактори

Тривалість операційного та збутового циклів

Темпи зростання виробництва

Сезонність виробництва та реалізації продукції

Стан конюктури ринку

Отже, завдання управління поточними фінансовими потребами полягає у скороченні періоду оборотності виробничих запасів, дебіторської заборгованості та збільшення строку сплати кредиторської заборгованості

17. Назвіть та надайте характеристику стратегіям фінансування оборотних активів.

Метою стратегії фінансування оборотних активів є вибір оптимального рівня і раціональної структури оборотних активів з урахуванням специфіки діяльності кожного підприємства.

Моделі стратегії фінансування поточних активів:

Ідеальна модель полягає в тому, що довгострокові пасиви встановлюються на рівні необоротних активів.

ДП = НА,

де ДП – довгострокові пасиви;

НА – необоротні активи.

Агресивна модель полягає в тому, що довгострокові пасиви є джерелом покриття необоротних активів та постійної частини поточних активів.

ДП = НА+ПЧ,

де ПЧ – постійна частина оборотних активів.

Консервативна модель фінансування оборотних активів передбачає, що змінна частина поточних активів також покривається довгостроковими пасивами.

ДП = НА+ПЧ+ЗЧ,

де ЗЧ – змінна частина поточних активів.

Компромісна модель полягає в тому, що необоротні активи, постійна частина поточних активів і приблизно половинна змінної частини поточних активів покриваються довгостроковими пасивами.

ДП = НА+ПЧ+0,5ЗЧ

З погляду оптимізації прибутковості і ризику оптимальною є компромісна стратегія фінансування оборотних активів. Ця стратегія оптимально поєднує рівень прибутковості і середній рівень ризику, забезпечує достатньо високий рівень фінансової стійкості та платоспроможності підприємства.

Вибираючи стратегію фінансування, необхідно знайти бажане співвідношення між рівнем рентабельності і використання власного капіталу та рівнем ризику зниження фінансової стійкості підприємства, яка оцінюється величиною його робочого капіталу.

18. У чому полягає сутність та основні завдання управління дебіторською заборгованістю?

Метою управління дебіторською заборгованістю є визначення оптимального розміру і забезпечення своєчасної інкасації боргу

Виходячи з цієї мети основними завданнями управління дебіторською заборгованістю: 1) аналіз дебіторської заборгованості підприємства за минулий період; 2)визначення форм реалізації готової продукції покупцям; 3)визначення суми грошових коштів, яка буде відволікатись в дебіторську заборгованість у наступному періоді; 4) формування умов відвантаження готової продукції покупцям відповідно до укладених умов; 5) оцінювання кредитоспроможності покупців на підставі відомостей, які надаються покупцям; 6) розроблення порядку проведення інкасації дебіторської заборгованості в наступному періоді; 7)використання на підприємстві сучасних форм рефінансування дебіторської заборгованості; 8) здійснення ефективного контролю за рухом і своєчасною інкасацією дебіторської заборгованості.

Методи визначення оптимальної дебіторської заборгованості в плановому році: Нормативний метод покладено систему норм та техніко-економічних нормативів, що характеризують абсолютну величину дебіторської заборгованості. Розрахунково-аналітичний метод застосовується як доповнення до нормативного і дає змогу формувати плановий показник та орієнтири під час формування стратегії управління дебіторською заборгованістю

19. Оптимізація рівня виробничих запасів на підприємстві.

Метою управління виробничими запасами є забезпечення безперебійного процесу виробництва та реалізації продукції за дотримання оптимального запасу матеріальних цінностей.

Управління виробничими запасами являє собою частину загальної політики управління оборотними активами підприємства, яка полягає в оптимізації розміру і структури запасів тов-матер цінностей, мінімізації витрат щодо їх обслуговування та забезпечення ефективного контролю за їх рухом.

Наявність матеріальних цінностей на рівні, який перевищює оптимальні потреби, негативно відображається на діяльності підприємства, оскільки з обігу відволікається певна сума грошових коштів, втрачаються можливості для інвестицій, збільшуються витрати на утримання додаткових запасів.

Оптимальний розмір замовлень у натуральному виразі= корінь з ((2*затрати на підготовку замовлень у розрахунку на одне замовлення, грн.* річна потреба в одиницях))/(витрати на зберігання запасів та складування в розрахунку на одинию запасів).

Формування оптимальних виробничих запасів є одним із основних елементів діяльності підприємства.

Для визначення оптимальної потреби в оборотних активах використовується два методи:

Прямий метод визначення оптимального розміру оборотних активів застовоюється під час створення нового підприємства або для утчнення потреби в оборотних активах під-ва, якщо значно змінюється асортимент виробництва продукц в плапнов періоді.

Аналітичний метод застосовують за умови функціонування підприємства більше року, коли в основному сформовані виробничі запаси і не змінюється асортимент продукції в плановому році.

20. Дію яких різноспрямованих чинників потрібно врахувати при розробці дивідендної політики?

Дивідендна політика — це набір цілей і завдань, які ставить перед собою керівництво підприємства у галузі виплати дивідендів, а також: сукупність методів і засобів їх досягнення.

Оптимізація дивідендної політики — це оптимізація співвідношення між прибутком, що виплачується у вигляді дивідендів, і тим, який реінвестується з метою максимізації доходів власників.

До основних факторів що оказують вплив на формування політики належать: 1. Стадія життєвого циклу підприємства (для нещодавно створених підприємств доцільним є максимальне реінвестування прибутку). 2. Наявність у підприємства прибуткових інвестиційних проектів. Якщо в підприємства відсутні обґрунтовані плани щодо прибуткового реінвестування прибутку, то найраціональнішим буде максимальний розподіл прибутку (виплата дивідендів). 3. Доступність і вартість залучення коштів із зовнішніх джерел, які можна використати для покриття потреби в капіталі. 4. Обмеження на виплату дивідендів. До цих обмежень відносять заборгованість власників (учасників) за внесками до статутного капіталу, порушення справи про банкрутство підприємства на момент виплати дивідендів, власний капітал підприємства є меншим за обсяг його статутного та резервного капіталу, повністю не сплачені поточні та накопичені дивіденди за привілейованими акціями, відсутність відповідних фінансових джерел виплати дивідендів, наявність договірних обмежень, наприклад з банком-кредитором. 5. Преференції найважливіших груп власників: більшість з них орієнтовані на споживання (дивіденди) чи заощадження (тезаврація та збільшення вартості підприємства). 6. Податкові наслідки застосування дивідендної політики для власників та для самого підприємства. 7. Рівень процентних ставок на ринку капіталів т ставок дивідендів в інших підприємствах.

21.На яких принципах і теоретичних концепціях базується дивідендна політика?

Дивідендна політика — це набір цілей і завдань, які ставить перед собою керівництво підприємства у галузі виплати дивідендів, а також сукупність методів і засобів їх досягнення. Оптимізація дивідендної політики — це оптимізація співвідношення між прибутком, що виплачується у вигляді дивідендів, і тим, який реінвестується з метою максимізації доходів власників.

Принципи дивідендної політики:

- збалансування різноманітних інтересів акціонерів, кредиторів та самого акціонерного товариства як суб'єкта господарювання;

- врахування впливу інфляції на рівень дивідендних виплат акціонерам і обсяг реінвестованого чистого прибутку підприємства;

- врахування різниці в інтересах дрібних і великих (стратегічних) інвесторів;

- формування і збереження основного контингенту акціонерів, яких задовольняє дивідендна політика підприємства;

- розумне поєднання грошових і негрошових форм виплати дивідендів, виходячи з реальних фінансових і матеріальних можливостей акціонерного товариства;

- врахування асиметричної інформації, тобто різного ступеня інформованості акціонерів і менеджерів про реальний стан справ і перспективи розвитку підприємства;

- врахування фактору ризику.

Концепції:

1. Теорія незалежності дивідендів. Її автори – Ф. Модільяні і М. Міллер

2. Теорія переваги дивідендів або "синиця в руках". Її автори – М. Гордон і Д. Лінтнер

3. Теорія мінімізації дивідендів або "теорія податкових переваг"

4. Сигнальна теорія дивідендів або "теорія сигналізації".

5. Теорія відповідності дивідендної політики складу акціонерів або "Теорія клієнтури”.

22.Розкрийте сутність найпоширеніших теорій дивідендної політики.

1. Теорія незалежності дивідендів. Її автори – Ф. Модільяні і М. Міллер, – стверджують, що i вибрана дивідендна політика ніяк не впливає ні на ціну акцій, ні на добробут власників в поточному або перспективному періоді, так як ці показники залежать від суми, яка формується, а не від прибутку, що розподіляється. Відповідно до цієї теорії дивідендній політиці відводиться пасивна роль у механізмі управління прибутком.

2. Теорія переваги дивідендів або "синиця в руках". Її автори – М. Гордон і Д. Лінтнер – підтверджують, що кожна одиниця поточного прибутку, виплаченого у формі дивідендів коштує завжди більше, ніж прибуток відкладений на майбутнє, у зв’язку зі властивим йому ризиком. Виходячи з даної теорії максимізація дивідендних виплат має більшу перевагу, ніж капіталізація прибутку.

3. Теорія мінімізації дивідендів або "теорія податкових переваг". Відповідно до цієї теорії ефективність дивідендної політики визначається критерієм мінімізації податкових виплат за поточними і майбутніми прибутками власників, тому що оподатковування поточних прибутків у формі одержуваних дивідендів завжди вище, ніж майбутніх. Отже, дивідендна політика повинна забезпечувати мінімізацію дивідендних виплат, а відповідно – максимізацію капіталізації прибутку з тим, щоб одержати найвищий податковий захист сукупного прибутку власників.

4. Сигнальна теорія дивідендів або "теорія сигналізації". Дана теорія побудована на тому, що основні моделі оцінки поточної реальної ринкової вартості акцій у якості базисного елемента використовують розмір дивідендів, що виплачуються за нею. Таким чином, ріст рівня дивідендних виплат визначає автоматичне зростання реальної, а відповідно – ринкової вартості акцій, що котирується. Це при їх реалізації приносить акціонерам додатковий прибуток.

5. Теорія відповідності дивідендної політики складу акціонерів або "теорія клієнтури”. Відповідно до цієї теорії компанія повинна здійснювати таку дивідендну політику, що відповідає очікуванням більшості акціонерів, їх менталітету. Якщо основний склад акціонерів віддає перевагу поточному прибутку, то дивідендна політика повинна виходити з переважного напрямку прибутку на цілі поточного споживання. І навпаки, якщо основний склад акціонерів віддає перевагу збільшенню своїх майбутніх доходів, то дивідендна політика повинна виходити з переважної капіталізації прибутку в процесі його розподілу.

23.Визначте форми функціонування власного капіталу та надайте їх характеристику.

Власний капітал підприємства має наступні форми:

1. Статутний фонд характеризує початкову суму власного капіталу підприємства, інвестовану у формування його активів для початку здійснення господарської діяльності. Його розмір визначається статутом підприємства. Для підприємств окремих сфер діяльності й організаційно-правових форм (акціонерне товариство, товариство з обмеженою відповідальністю) мінімальний розмір статутного фонду регулюється законодавством.

2. Резервний фонд (резервний капітал) є зарезервованою частиною власного капіталу підприємства, призначеного для внутрішнього страхування його господарської діяльності. Розмір даної резервної частини власного капіталу визначається установчими документами. Формування резервного фонду здійснюється за рахунок прибутку підприємства (мінімальний розмір відрахувань прибутку в резервний фонд регулюється законодавством).

3. Спеціальні (цільові) фінансові фонди, до яких належать цілеспрямовано сформовані фонди власних фінансових засобів з метою їх наступних цільових витрат. У складі цих фінансових фондів виділяють звичайно амортизаційний фонд, ремонтний фонд, фонд охорони праці, фонд спеціальних програм, фонд розвитку виробництва тощо. Порядок формування й використання засобів цих фондів регулюється статутом й іншими установчими та внутрішніми документами підприємства.

1. Нерозподілений прибуток характеризує частину прибутку підприємства, що був отриманий у попередньому періоді та не використаний на споживання власниками (акціонерами, пайовиками) й персоналом. Ця частина прибутку призначена для реінвестування на розвиток виробництва.

5. Інші форми власного капіталу, до яких належать розрахунки за майно при передачі його в оренду, розрахунки з учасниками стосовно виплати їм прибутків у формі відсотків або дивідендів і деякі інші, відображені в першому розділі пасиву балансу.

24. Надайте характеристику основним моделям визначення вартості власного капіталу.

Вартість капіталу відбиває ціну, яку підприємство сплачує за його залучення з різних джерел у відносному виразі. Ціна капіталу характеризує ту норму рентабельності, нижче розміру якої підприємство не повинно приймати будь-яких рішень інвестиційного характеру. В основу управління вартістю капіталу має бути покладено підвищення ринкової вартості підприємства.

Узагальнюючим показником. Щот відображає мінімальну норму прибутку, яку отримують інвестори від своїх вкладень, є середньозважена вартість капіталу (СЗВК)=Ві*Чі; СЗВК – середньозважена вартість капіталу, %; Ві – вартість і-го джерела коштів, %; Чі – частка і-го джерела в загальній сумі капіталу, %.

Показник СЗВК підприємства використовується під час вибору інвестиційних проектів.

Гранична вартість капіталу відображає ті витрати, які підприємство понесе для відтворення планової структури капіталу з урахуванням змін на фінансовому ринку. ГВК = СЗВК/К, де К – приріст усього капіталу в прогнозному періоді, %.

Збільшення власного капіталу за рахунок прибутку має обмеження, яке обумовлене загальною сумою прибутку; збільшення випуску емісійних цінних паперів буде можливим твльки за високого рівня дивідендних і процентних виплат акціонерам і кредиторам.

Прийняття рішення про додаткове залучення капіталу об’єктивно передбачає визначення межі ефективного його використання. З цією метою розраховується показник Гранична ефективність капіталу (ГЕК)=Рк/СЗВК, де Рк – приріст рівня рентабельності капіталу.

Всі ці показники у звітному періоді і на прогнозний період дають змогу прийняти рішення щодо формування ефективної вартості капіталу підприємства.

25.Які існують моделі визначення вартості складових залученого капіталу?

Різні джерела й умови формування капіталу позичковими коштами обумовлюють доцільність проведення порівняльної оцінки ефективності залучених коштів.

Основою такої оцінки може були розрахунок вартості залучених коштів за складовими. Оцінка вартості залученого капіталу має ряд особливостей, а саме:

- залучення додаткового капіталу завжди супроводжується збільшенням вихідних грошових потоків на підприємстві.

- вартість позичкового капіталу пов’язана з оцінкою кредитоспроможності позичальника з боку банку.

- урахування впливу суми, пов’язаної з обслуговуванням боргу (проценти за кредит) на розмір оподаткованого прибутку і податку на прибуток.

Вартість позичкового капіталу у формі банківського кредиту визнач. за формулою: КЗб.к. =(Пб.к.(1 - Нпр))/ (1 – РВб.к)

де: КЗб.к. – залуч. капітал у формі банківського кредиту, %

Пб.к – ставка процента за банківський кредит, %

Нпр – ставка податку на прибуток, %

РВб.к – рівень витрат за банківський кредит у його сумі (частка), %.

Вартість залученого капіталу за рахунок емісії корпоративних облігацій визначається на основі ставки купонного процента, за якою формується сума періодичних купонних виплат.

КЗо =(Ск.п.(1 - Нпр))/(1 – РВ1)

де: КЗо.– вартість залуч. капіталу за рахунок емісії облігацій, % Ск.п – ставка купонного процента, % Нпр – ставка податку на прибуток, % РВ1 – рівень емісійних витрат в обсязі емісії.

У другому випадку розрахунок вартості позики здійснюється за формулою:

КЗ1о =( Д .100)/((Но- Д) . (1 – РВ1))

де: КЗ1о – вартість залученого капіталу за рахунок емісії облігацій, %

Д – середня сума дисконту (процента) за облігаціями, грн.

Но – номінальна облігація, грн.

РВ1 – рівень емісійних витрат сум залучених коштів за рахунок емісії.

26.Обґрунтуйте основні переваги та недоліки використання власного і позикового капіталу.

Власний капітал підприємства має такі переваги:

- простота залучення, тому - рішення, пов'язані зі збільшенням ВК приймаються власниками і менеджерами підприємства без необхідності одержання згоди інших суб'єктів господарювання;

- під час його використання підприємство не несе додаткових витрат (сплата відсотків), що сприяє фінансовій стійкості підприємства, забезпеченню його платоспроможності (його коефіцієнт автономії дорівнює 1).

Недоліки:

- обмеженість обсягу залучення, а отже, і можливостей істотного розширення операційної, фінансової та інвестиційної діяльності підприємства в періоди сприятливої кон'юнктури ринку на окремих етапах його життєвого циклу;

- висока вартість порівняно з альтернативними позичковими джерелами формування капіталу;

- невикористовувана можливість збільшення рентабельності власного капіталу за рахунок залучених коштів. Без залучених коштів неможливо забезпечити перевищення коефіцієнта фінансової рентабельності діяльності підприємства над економічною.

Позичковий капітал має преваги:

- досить широкі можливості залучення, особливо за умови високого кредитного рейтингу підприємства, наявності застави чи гарантії поручителя;

- забезпечення зростання фінансового потенціалу підприємства за необхідності істотного розширення його активів і підвищенням темпів зростання обсягів його господарської діяльності;

-нижчою (порівняно з власним капіталом) вартістю завдяки забезпеченню ефекту «податкового щита» (вилучення витрат на його обслуговування з бази оподаткування під час визначення суми податку на прибуток);

- здатність сприяти приросту фінансової рентабельності (коефіцієнта рентабельності власного капіталу).

Використання позичкового капіталу має недоліки:

-використання позичкового капіталу пов'язане з ризиком зниження фінансової стійкості і втрати платоспроможності підприємства. Рівень цих ризиків зростає пропорційно зростанню питомої ваги використання позичкового капіталу;

- активи, сформовані за рахунок позичкового капіталу, генерують меншу (за інших рівних умов) норму прибутку, що знижується на суму виплачуваного позичкового процента в усіх його формах (процента за банківський кредит; лізингової ставки; купонного процента за облігаціями; вексельного процента за товарний кредит);

- висока залежність вартості позичкового капіталу від коливань кон'юнктури фінансового ринку. У ряді випадків за зниження середньої ставки позичкового процента використання раніше отриманих кредитів (особливо на довгостроковій основі) підприємству стає невигідним у зв'язку з наявністю дешевших альтернативних джерел кредитних ресурсів;

- складність процедури залучення коштів (особливо у великих розмірах).

27. Охарактеризуйте доходність фінансових операцій.

На фінансовому ринку інвестора цікавить результативність його операцій. Результативність інвестицій порівнюють за допомогою такого показника, як доходність. Доходність – це відносний показник, що показує, який відсоток приносить 1 гривня інвестованих коштів за певний період. На дохідність фінансових операцій впливають такі основні фактори: інфляція, ризик, ліквідність, реальні ставки, часова вартість грошей та ін.

У загальному вигляді показник доходності можна визначити як відношення одержаного результату до витрат, що сприяли отриманню даного результату. Доходність виражають у відсотках.

Доходність за період. Доходність за період – це доходність, яку інвестор одержить за певний період часу. Вона визначається за формулою: r=Pn/P-1

де: r – доходність за період;

P – початково інвестовані кошти;

Pn – сума, одержана через n років.

-

Розкрийте порядок формування і зміни статутного капіталу підприємства.

Поняття «капітал» асоціюється з поняттям «власність». У момент створення підприємства його стартовим капіталом є вар�тість майна підприємства.

Терміни «статутний фонд», «статутний капітал» є тотожними і означають суму вкладень підприємства в його активи за номіна�льною вартістю, зафіксованою в установчих документах.

Формування статутного капіталу на підприємствах окремих організаційно-правових форм має певні особливості.

Так, статутний капітал Товариства з обмеженою відповідальністю (ТОВ), складається з вартості внесків його учасників. Діяльність ТОВ регулюється Законом України «Про підприємства». Розмір статутного капіталу ТОВ не може бути меншим суми, еквівалентної 625 мінімальним заробітним платам виходячи зі ставки мінімальної заробітної плати, що діє на момент створення ТОВ. Учасники даного то�вариства несуть відповідальність тільки в межах своїх внесків за правилами відповідальності в нерівних частках.

Вкладом у статутний капітал Товариства можуть бути:

гроші;

цінні папери;

майно — майнові права, які мають грошову оцінку.

Загальні збори учасників ТОВ можуть прийняти рішення про збільшення статутного капіталу за рахунок додаткових внесків учасників.

Додатковий внесок кожного учасника не може перевищувати частини загальної вартості додаткових внесків і бути пропорцій�ним розміру частки цього учасника у статутному капіталі.

Збільшення статутного капіталу здійснюється на основі рі�шення загальних зборів учасників товариства.

Зміна статутного капіталу Товариства може здійснюватися і в бік його зменшення, шляхом зменшення номінальної вартості ча�стки всіх учасників Товариства. Але статутний капітал не може бути зменшений до такої межі, щоб його розмір став меншим мі�німального розміру статутного капіталу, визначеного Законом на дату державної реєстрації.

Статутний капітал акціонерного товариства поділяється на пе�вну кількість акцій рівної номінальної вартості. АТ несе відпові�дальність за зобов'язання тільки майном товариства. АТ є найбільш прийнятною організаційно-правовою фо�рмою для великих підприємств з великою кількістю власників (акціонерів). Власниками товариства є акціонери, тобто особи, які володіють його акціями. Акціонерами можуть бути:

фізичні особи;

юридичні особи;

держава, яку представляє Фонд державного майна України, або інша уповноважена особа.

Розмір статутного капіталу ВАТ (відповідно до ЗУ «Про акціонерні това�риства») повинен бути не меншим суми, еквівалентної 50 тис. єв-ро, ЗАТ — не менше суми, еквівалентної 5 тис. євро за офіційним курсом гривні до іноземної валюти, установ�леним Нац банком України на день державної реєстра�ції товариства.

Слід зазначити, що статутний капітал є найбільш стабільною частиною власного капіталу акціонерного товариства. Його роз�мір, як правило, протягом року не змінюється на підприємствах, які не змінили своєї форми власності (за винятком зазначених вище випадків, стосовно акціонерних товариств).

Для державних підприємств статутний капітал - - це вартість усього майна, яке закріплене за економічним суб'єктом на правах повного комерційного розрахунку.

Акціонерні товариства також можуть змінювати розмір статут�ного капіталу (збільшувати і зменшувати). Збільшення статутно�го капіталу здійснюється шляхом:

емісії додаткової кількості акцій;

обміну облігацій товариства на його акції;

—збільшення номінальної вартості капіталу.

29.Розкрити причини розбіжностей, які можуть існувати між сумами одержаного прибутку підприємства і грошових коштів підприємства?

Грошові кошти - готівка, кошти на рахунках у банках та депозити до запитання.

Сума отриманого прибутку — це показник, який характеризує результативність діяльності підприємства, тобто є фінансовим результатом його підприємницької діяльності.

У Господарському кодексі України зазначається, що прибуток є основним узагальнюючим показником фінансових результатів господарської діяльності підприємств. Підприємство здійснює виробничу, науково-дослідну і комерційну діяльність з метою отримання відповідного результату.

Різниця між сумою отриманого прибутку і грошовими коштами:

- прибуток відображає грошові та не грошові доходи, визначені протягом певного періоду, що не співпадає з реальним надходженням грошових коштів;

- прибуток визначається після здійснення продажу, а не після надходження грошових коштів;

- при розрахунку прибутку витрати на виробництво продукції визначаються при її реалізації, а не в момент їх оплати;

- грошовий потік відображає рух грошових коштів, якв не враховуються при розрахунку прибутку: амортизацію, капітальні витрати,податки, штрафи, боргові виплати та чисту суму боргу, позикові та авансові кошти.

30.Яким чином визнається вартість капіталу, сформованого з різних джерел?

Вартість капіталу — це відносна величина витрат на обслуговування складових капіталу. Окремі складові капіталу мають різну вартість. Ця вартість відображається у відносних величинах як процентна ставка (річні проценти). Ціна капіталу характеризує ту норму рентабельності, нижче розміру якої підприємство не повинно приймати будь-яких рішень інвестиційного характеру.

Приймаючи фінансові рішення, менеджер мусить оцінити вартість кожної складової капіталу і комбінації різних елементів у загальній вартості капіталу. Ця загальна вартість капіталу підприємства, як ставка дисконтування під час приведення майбутніх грошових потоків до поточних умов (моменту), дасть змогу отримати поточну оцінку капіталу.

Оцінка і порівняння різних складових капіталу уможливлює вибір найдешевшого способу довгострокового фінансування, тобто формування цільової структури капіталу.

Отже, будь-яке підприємство фінансує свою діяльність із різних джерел. Кожне джерело коштів, як зазначалося, має свою вартість (тобто витрати на забезпечення певного джерела). Менеджер підприємства повинен оптимізувати загальну суму витрат на обслуговування різних джерел формування капіталу.

Для оцінки вартості капіталу підприємства у звітному періоді, використовуються показники, які пов'язані з оцінкою окремих його елементів і які відображені у звітному балансі. Узагальнюючим показником, що відображає мінімальну норму прибутку, яку отримують інвестори від своїх вкладень, є середньозважена вартість капіталу (СЗВК):

Розрахунок показника СЗВК підприємства на плановий прогнозний період має певну невизначеність, яка обумовлена як зовнішніми факторами - станом фінансового ринку, так і внутрішніми - динамікою прогнозних фінансових результатів підприємства, його платоспроможністю.

Важливим для підприємства є визначення взаємозв'язку оцінки поточної і майбутньої вартості СЗВК. Такий взаємозв'язок досягається за допомогою показника граничної вартості капіталу (ГВК). Цей показник відображає приріст СЗВК до суми кожної нової одиниці капіталу, який додатково залучається підприємством.

31.Назвіть види капіталу та наведіть їх характеристику.

Розглянемо сутність окремих видів капіталу підприємства.

За належністю підприємству: власний і позичковий капітал.

ВК- це частка активів (майна) підприємства, яка формується за рахунок внесків засновників та власних коштів суб'єктів господарювання. ПК- це кошти, які залучаються для фінансування господарської діяльності підприємства на принципах строковості, повернення та платності.

За національною належністю власників капіталу, що надають його в господарське користування підприємству, розрізняють національний та іноземний капітал, інвестований у підприємство.

За формою власності: приватний і державний. Ця класифікація капіталу використовується насамперед у процесі формування статутного фонду підприємства. Вона є основою відповідної класифікації підприємств за формами власності.

За організаційно-правовою формою залучення капіталу підприємством: акціонерний, пайовий та індивідуальний його види. Акціонерний капітал формується підприємствами, що створені у формі акціонерних товариств відкритого та закритого типу. Пайовий капітал формується при створенні товариств з обмеженою відповідальністю. Індивідуальний капітал формується під час створення індивідуальних підприємств (сімейних).

Залежно від строку, на який залучається капітал: довгостроковий та короткостроковий. Довгостроковий капітал підприємства складається із власного капіталу, а також із позичкового капіталу зі строком використання більше одного року. Короткостроковий капітал підприємства залучається на період до одного року.

За формою перебування в процесі кругообігу реального сектору: у грошовій, виробничій та товарній формі.

У грошовій формі авансується в конкретні фактори виробництва (засоби праці, предмети праці), перетворюючись у такий спосіб у виробничу форму. Виробничий капітал у процесі вироблення продукції поступово перетворюється в товарну форму. Товарний капітал під час реалізації продукції перетворюється в грошовий капітал.

Залежно від об'єкта інвестування: основний та оборотний капітал підприємства. Основний капітал підприємства— це сукупність майнових цінностей підприємства, які багаторазово беруть участь у процесі господарської діяльності і переносять свою вартість на вартість виготовленої продукції частинами. Оборотний капітал підприємства — це сукупність майнових цінностей підприємства, які обслуговують господарський процес і повністю використовуються протягом одного виробничого циклу.

Залежно від рівня ризику: капітал без-, середньо- і високоризиковий. Безризиковий капітал характеризує ту його частину, яка використовується для здійснення безризикових операцій, що пов'язані з будь-якою (операційною, фінансовою, інвестиційною) діяльністю підприємства. Середньоризиковий капітал характеризує ту його частину, яка задіяна в операціях виробничого чи інвестиційного характеру, рівень ризику яких приблизно відповідає середньоринковому. Високоризиковий капітал характеризує його використання в операційній діяльності, що основана на принципово нових технологіях і пов'язана з випуском принципово нових продуктів, або в інвестиційній діяльності, що пов'язана з фінансовим інвестуванням у високоризикові інструменти.

Відповідно до правових норм функціонування: легальний і «тіньовий» капітал. На сучасному етапі економічного розвитку України досить поширений «тіньовий» капітал. Це значною мірою пояснюється проведенням непослідовної економічної політики в державі.

За характером використання капіталу в господарському процесі: працюючий (функціонуючий) та непрацюючий (нефункціонуючий) капітал. Працюючий капітал характеризує ту його частину, яка бере безпосередню участь у формуванні доходів та забезпеченні операційної, фінансової чи інвестиційної діяльності підприємства. Непрацюючий капітал, або «мертвий» капітал, характеризує ту його частину, яка авансована в активи, що не беруть безпосередньої участі у здійсненні різних видів діяльності підприємства й у формуванні його доходів.

За цілями використання капіталу на підприємстві: продуктивний - це кошти, які інвестовані в операційні активи підприємства для здійснення основної його діяльності; позичковий капітал - використовується в процесі інвестування в грошові інструменти (короткострокові і довгострокові депозитні вклади в комерційних банках); в боргові фондові інструменти; спекулятивний капітал - використовується в процесі здійснення спекулятивних фінансових операцій, основаних на різниці в цінах.

За характером використання власниками: споживчий капітал і накопичений (реінвестований) капітал. Споживчий —пов'язаний з виплатою дивідендів, процентів; на покриття соціальних потреб підприємства і його працівників. Накопичений капітал - нерозподілений прибуток звітного і минулих років. Він характеризує різні форми його приросту в процесі капіталізації прибутку, дивідендних виплат.

32.Охарактеризуйте сутність операційного, фінансового та загального (комбінованого) важелів.

Операційний леверидж (важіль) характеризує потенційну можливість впливу на операційний і чистий прибуток підприємства. Тобто інструментом операційного левериджу є співвідношення постійних і змінних витрат і зміна обсягу реалізації за інших незмінних умов, що зумовлює зміни прибутку. Ефект операційного левериджу, або сила його впливу, визначається відсотковою зміною операційного прибутку у разі зміни обсягу реалізації.

Якщо операційний леверидж визначає використання основного капіталу, то фінансовий леверидж стосуються використання позичкового (залученого) капіталу — боргових зобов'язань і привілейованих акцій. Фінансовий леверидж характеризує взаємозв'язок загального і чистого прибутку.

Ефект фінансового важеля (левериджу) — це прирощення до рентабельності (збільшення рентабельності) власного капіталу, яке отримано в результаті зміни структури пасиву балансу, тобто використання кредиту, незважаючи на те, що ця складова має планову основу.

Комбінований леверидж (ефект комбінованого важеля) показує зміну чистого прибутку залежно від зміни обсягу виробництва продукції (робіт, послуг).

Операційний леверидж породжує зміни в обсязі реалізації і цим впливає на дохід. Якщо фінансовий леверидж накладається на операційний, зміна валового доходу буде суттєво впливати на прибуток, який припадає на одну акцію. Якщо підприємство має значний як операційний, так і фінансовий леверидж, то в цьому разі невелика зміна в обсязі реалізації може зумовити значні коливання в доходах на акцію.

-

Яким чином здійснюється оцінка доходності фінансових активів?

В умовах перехідної економіки український фондовий ринок має знаходитися під регулюючим впливом держави. У цій ситуації важливого значення набуває правовий захист інтересів інвесторів, що підвищує ступінь їхньої довіри до емітентів цінних паперів.

Під безпекою інвестицій розуміють страхування від можли�вих ризиків і стабільність одержання доходу. Як правило, безпе�ка досягається за рахунок доходності і зростання обсягу вкла�день. Доходність входить у число показників ефективності і за�стосовується до фінансових активів і капіталу.

Залежно від виду фінансового активу доходом частіше за все вважаються дивіденди, відсотки, приріст капіталізованої вартості. Цей показник вимірюється у відсотках або частках одиниці.

Доход інвестора від володіння фінансовими інструментами дорівнює доходу від їхньої курсової вартості і поточного доходу.

Для умов трансформаційної економіки України система цілей управління портфелем може виглядати таким чином:

-збереження і збільшення капіталу за цінними паперами зі зростаючою курсовою вартістю на фондовому ринку

придбання цінних паперів, що змінюють за умовами обігу готівку (векселі);

доступ за рахунок цих паперів до дефіцитної продукції, енергоресурсів, майнових прав;

-перерозподіл власності і розширення сфери впливу, створення холдингів, фінансово-промислових груп та інших комерційних структур;

- спекулятивна діяльність фондового ринку тощо.

Таким чином, сутність процесу оцінки активів полягаю у визначенні їхньої ринкової вартості на підставі інформації про ціни на порівнянні активи і виконання відповідних коригувань з урахуванням наявних розбіжностей.

-

Назвіть та охарактеризуйте основні теорії структури капіталу.

Традиційний підхід. Сутність цього підходу полягає в тому, що вартість капіталу підприємства залежить від його структури. Визначається оптимальна структура капіталу, що мінімізує значення середньозваженої вартості капіталу й одночасно максимізує ринкову вартість підприємства.

При цьому підході визначається залежність вартості капіталу від вартості його складових, а саме вартості власного і позичкового капіталу. Залежно від структури капіталу вартість кожного джерела змінюється.

Традиційний підхід передбачає, що ринкова вартість підприємства, яке використовує позичковий капітал (до певного рівня), може бути вищою порівняно з ринковою вартістю підприємства, яке не використовує залучені кошти.

Компромісний підхід. Сутність цього підходу зводиться до того, що підприємство встановлює структуру капіталу у такий спосіб, щоб гранична вартість капіталу і граничний ефект від фінансового важеля були рівними.

Сигнальний підхід. На практиці керівництво підприємства завжди більш інформоване про інвестиційні і фінансові можливості підприємства (ціна акцій не відображає всієї інформації, яка водночас і не завжди загальнодоступна). Менеджери підприємств через прийняття фінансових рішень немовби подають сигнали ринку. Такі ситуації ураховуються в моделях, які заведено називати сигнальними.

-

Охарактеризуйте основні методи оцінки ефективності інвестиційних проектів.

Ефективність інвестиційних проектів оцінюється на основі таких методичних підходів: оцінки повернення інвестованого капіталу на основі показника грошового потоку, який формується за рахунок сум чистого прибутку та амортизаційних відрахувань у процесі експлуатації інвестиційних проектів; обов'язкового приведення до теперішньої вартості як інвестованого капіталу, так і сум грошового потоку; вибору диференційованої ставки процента (дисконтної ставки) у процесі дисконтування грошового потоку для різних інвестиційних проектів.

Основними методами оцінки є:

а) розрахунок строку окупності інвестицій (t);

б) розрахунок індексу рентабельності інвестицій (IR);

в) визначення чистого приведеного ефекту (NPV);

г) визначення внутрішньої норми дохідності (IRR);

д) розрахунок середньозваженого строку життєвого циклу інвестиційного проекту, тобто дюрації (Д).

а)Строк окупності — це такий період (у роках), який необхідний для відшкодування капітальних вкладень інвестиційним прибутком (Іп), одержаним завдяки здійсненню цього проекту. Його визначають за формулою: t = Пч +А

де Пч — чистий прибуток,; А — амортизаційні відрахування на основні фонди.

б) Під індексом рентабельності (IR) розуміють величину, рівну відношенню наведеної вартості очікуваних потоків грошей від реалізації проекту до початкової вартості інвестицій:

в) Показник чистого приведеного ефекту (Net Present Value) – це різниця дисконтованих на один момент часу показників доходу і капіталовкладень. Іншими словами прогнозна зміна економічного потенціалу підприємства, у разі прийняття проекту. У нашому випадку має місце одноразове інвестування на самому початку проекту, тому дисконтуючий множник для IC – одиниця.

г) Дюрація (середньозважений строк погашення або середньозважена тривалість платежів) вимірює середній час життя інвестиційного проекту або його ефективний час дії. У результаті менеджери одержують відомості про те, як довго окупаються для компанії інвестиції доходами, наведеними до поточної дати.

Розрахунки за методом чистої приведеної (поточної) вартості (NPV) здійснюються у такій послідовності:

1. Визначається поточна вартість витрат (І0)

2. Кеш-флоу

PV=

r – ставка процента;

3. Чиста приведена вартість доходів

Індекс дохідності інвестицій:

ЧГП – загальна сума дисконтованого чистого грошового потоку за інвестиційним проектом

ІВ – загальна теперішня вартість інвестиційних витрат за проектом

Індекс прибутковості інвестицій

ЧПр – річна сума дисконтованого чистого прибутку у фазі експлуатації інвестиційного проекту

ІВ – загальна теперішня вартість інвестиційних витрат за проектом

ЧГПр – середньорічна сума дисконтованого чистого грошового потоку за інвестиційним проектом

36.Розкрийте поняття фінансового ризику та охарактеризуйте його види.

Як економічна категорія ризик означає імовірність виникнення непередбачуваних витрат ( зменшення або повна втрата прибутку, недоотримання запланованих доходів або всього власного капіталу) в ситуації невизначеності умов фін.-госп. діяльності. Глибше зрозуміти економічну сутність ризику можна за допомогою його класифікації за певними ознаками.

- Залежно від рівня прийняття рішень можна виділити два види ризиків: глобальні та локальні.

- Глобальні ризики – це ризики на рівні народного господарства, викликані зміною політичної ситуації в країні та макроекономічних параметрів її розвитку.

- Локальні ризики – це ризики, що виникають на рівні підприємства. Вони можуть бути пов’язані як з вирішенням питань у повсякденній фін. – госп. д-сті, так і з рішенням в галузі довгострокового економічного розвитку.

- Залежно від тривалості впливу негативних факторів на фін. результати під-ва всі ризики можна поділити на:

- Довгострокові ризики – пов’язані зі стійкими негативними тенденціями економічного розвитку;

- Короткострокові - пов’язані зі зміною ринкової кон’юнктури.

- Залежно від причини виникнення ризики бувають систематичними та несистематичними.

- Систематичні – ризики, які не залежать від фін.-госп. діяльності під-ва, а існують об’єктивно на загальнодерж. рівні (інфляційний ризик, процентний, валютний, податковий, інвестиційний ризик при зміні макроекономічних умов інвестування).

- Несистематичні (специфічні) безпосередньо залежать від фін.-госп. дія-ті під-ва і виникають при допущенні помилок суб’єктами управління.

- За видами підприємн. діяльності розрізняють виробничий, комерційний та фін. ризики.

- Виробничий ризик - виникає в процесі вир. дія-ті у випадку виникнення перебоїв і зменшення обсягів виробництва, збільшення матеріаломісткості та трудомісткості продукції

- Комерційний – пов'язаний з реалізацією продукції, закупівлею сировини, матеріалів тощо і може мати місце у випадку зменшення планових обсягів реалізації, підвищення закупівельних цін, зростання витрат обертання, втрат продукції в процесі обертання.

- Фінансовий – виникає у випадку, коли під-ва вступають у відносини з різними фін. інститутами ( банками, інвестиц., лізинговими, факторинговими, страховими компаніями, біржами та ін..). Причини такого ризику є інфляц. фактори, збільшення середнього рівня банківського та депоз. процентів, зменшення вартості цінних паперів тощо.

37.Охарактеризуйте основі фактори формування різних видів фінансових ризиків.

Існують декілька факторів формування фінансових ризиків.

- Виробничо-комерційні фактори:

- низька ефективність використання основних виробничих засобів;

- невдало вибрана або недостатньо диверсифікована асортиментна структура продукції;

- високий рівень матеріаломісткості та трудомісткості продукції;

- висока частка постійних витрат;

- надмірний обсяг страхових та сезонних запасів;

- неефективна цінова політика;

- неефективні виробничий менеджмент та маркетинг в цілому.

- Інвестиційні фактори:

- збільшення строків будівництва інцест. об’єктів;

- суттєві перевитрати інвест. ресурсів;

- невихід на заплановані обсяги прибутку від інвест. проектів;

- тривалий строк окупності початкових інвестицій;

- невдало сформований фондовий портфель;

- неефективний інвест. менеджмент в цілому.

- Фінансові фактори:

- не ефект. структура капіталу, надмірне залучення позикових коштів;

- висока середньозважена ціна капіталу;

- недостатність довгострокових джерел фінансування активів;

- низька оборотність оборотних активів;

- недостатня ліквідність активів;

- завищений обсяг деб.заборгованості;

- агресивна дивідендна політика;

- не ефект. фін. менеджмент в цілому.

38.У чому полягає сутність стратегії хеджування ризиків?

Хеджування фін. ризиків передбачає зменшення імовірності їх виникнення за допомогою деривативів або похідних цінних паперів (ф’ючерсів, опціонів). Механізм хеджування полягає у проведенні протилежних фін. операцій з ф’ючерсними контрактами та опціонами на товарній і фондовій біржах.

У випадку хеджування за допомогою опціона обсяг можливих фін. втрат лімітується на рівні премії (ціни опціона). Сплата премії дає право вибору: здійснювати операцію на заздалегідь встановлених умовах або відмовитися від неї і таким чином нейтралізувати ризик.

39.Розкрийте сутність страхування ризиків.

Страхування – фінансова операція, направлена на грошове відшкодування можливих втрат при реалізації окремих фінансових ризиків (настання страхового випадку). Розрізняють внутрішнє і зовнішнє страхування фінансових ризиків.

Нейтралізація ризиків за рахунок внутрішніх механізмів фінансової стабілізації у ряді випадків є неможливою. В цьому разі єдиним запобіжним заходом по усуненню збитків від настання ризиків є зовнішня їх нейтралізація.

Сутність зовнішнього страхування фінансових ризиків полягає в “передачі” фінансових ризиків (а відповідно, і фінансових втрат по них) стороннім господарюючим суб’єктам – партнерам по господарській діяльності, страховим компаніям тощо. На ринку страхових послуг страхові компанії надають послуги із страхування:

- кредитних ризиків (товарних, експортних тощо);

- інноваційних ризиків;

- депозитних ризиків;

- відповідальності;

- ризиків на випадок недосягнення планового рівня рентабельності тощо.

В процесі зовнішнього страхування фінансові ризики “передаються” повністю або частково. Критерієм вибору страховика в процесі зовнішнього страхування фінансових ризиків є рейтинг страхової компанії, рівень її платоспроможності, перелік послуг по страхуванню конкретних видів цих ризиків, що надаються нею.

Внутрішнє страхування фінансових ризиків передбачає формування підприємством певного “ризикового капіталу” в формі страхового (резервного) фонду, спеціальних цільових резервних фондів, відповідних резервних статей в капітальних і поточних бюджетах підприємства. Отже, таке страхування є системою заходів, що розробляється підприємством з метою забезпечення нейтралізації негативних наслідків фінансових ризиків в процесі господарської діяльності.

40. Розкрийте зміст та сутність методів аналізу інвестиційних проектів.

Аналіз інвестиційних проектів - це комплекс методичних і практичних прийомів розробки, обґрунтування й оцінки доцільності реалізації проекту. На сьогодні у практиці активно використовуються вітчизняний і зарубіжний досвід оцінки інвестиційних проектів. Ці методи доцільно розділити на дві групи: методи з використанням дисконтування (методи дисконтування) та без використання дисконтування (прості методи). Сучасні методи оцінки інвестиційних проектів базуються на припущені, що інвестиційний проект розробляється, базуючи на цілком визначених припущеннях щодо капітальних і поточних витрат, обсягів реалізації зробленої продукції, цін на товари, тимчасових рамок проекту. Поза залежністю від якості й обґрунтованості цих припущень майбутній розвиток подій, зв'язаних з реалізацією проекту, завжди неоднозначний. Це основна аксіома будь-якої підприємницької діяльності. У цьому зв'язку практика інвестиційного проектування розглядає в числі інших, аспекти невизначеності і ризику.

Одним з найновіших методів аналізу інвестиційних проектів є квантово-економичний аналіз (КЕА). КЭА – новітня методологія прогнозу, що дозволяє не передчувати, а передбачати, і визначати ті проекти і компанії, що заздалегідь неефективні і не будуть мати успіху. КЕА не тільки «обчислює» приречені проекти, але виявляє причину, по якій починання приречене, і дозволяє вибрати прийом, що може виправити положення, що створилося. Відмінність КЕА від використовуваних у даний момент концепцій у тім, що ці методи засновані на аналізі документів бухгалтерського обліку, прогнозі показників, застосування до них аудиторського аналізу і розрахунку різних фінансових коефіцієнтів. Однак фінансовим розрахункам повинний передувати аналіз, що виявляє і відсіває апріорі неефективні і збиткові проекти.

41.Які методи якісного та кількісного аналізу використовуються для оцінювання фінансових ризиків?

Для оцінки фінансових ризиків використовують сукупність методів якісного і кількісного аналізу. Якісний аналіз передбачає ідентифікацію ризиків, виявлення джерел і причин їх виникнення, встановлення потенційних зон ризику, виявлення можливих вигод та негативних наслідків від реалізації ризикового рішення.

Кількісний аналіз полягає у визначенні конкретного розміру грошових збитків від окремих видів фінансових ризиків. Для цього можна використовувати економіко-статистичні методи, розрахунково-аналітичні, експертні, аналогові та багато інших.

При кількісному аналізі:

1.середнє квадратичне відхилення, або дисперсія, очікуваної величини цільового показника;