РОЛЬ КРЕДИТА В УСЛОВИЯХ РЫНОЧНОЙ ЭКОНОМИКИ

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНОЕ ГОСУДАРСТВЕННОЕ БЮДЖЕТНОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

«_____________________________________________________»

(Город)

КАФЕДРА _____________________

КУРСОВАЯ РАБОТА

По дисциплине: Микро- макроэкономика

На тему: «РОЛЬ КРЕДИТА В УСЛОВИЯХ РЫНОЧНОЙ ЭКОНОМИКИ»

Выполнил: студент(ка) _ курса

специальности «___________»

группы _________

(Ф. И. О.)

Подпись____________

Научный руководитель:

Должность, звание

(Ф. И. О.)

Подпись___________

Оценка___________

Дата__________

г. _____________2015

ОГЛАВЛЕНИЕ

Введение………………………………………………………………..….3

Глава 1 Кредит – его сущность, формы, теория……………………….5

1.1Понятие и формы кредита………………………………………….…5

1.2 Теории кредита и кредитная система……………………………….12

Выводы по главе 1……………………………………………………….26

Глава 2 Потребительское кредитование……………………………….30

2.1Потребительские кредиты, значение, классификация…………….30

2.2 Исследование роли кредита в сфере потребительского кредитования населения………………………………………………………………………...34

Выводы по главе 2……………………………………………………….39

Заключение .………………………………………………………………45

Список использованной литературы…………………………………...47

Приложения………………………………………………………………51

ВВЕДЕНИЕ

Тема курсовой работы «Роль кредита в условиях рыночной экономики» раскрывает такие вопросы, как роль кредита в развитии экономики, формы кредита и их значение, формирование кредитной политики банка и её роль в обеспечении нормальных взаимоотношений банка и клиента.

В основе неравномерности кругооборота и оборота капиталов естественным является возникновение отношений, которые избавляют несоответствие между временем производства и временем обращения средств, разрешают относительное противоречие меж временным оседанием средств и необходимостью их использования в народном хозяйстве. Всем известно о том, что таковым отношением как бы является кредит.

Кредит становится, как мы привыкли говорить, неизбежным атрибутом, как многие выражаются, товарного хозяйства. Само - собой разумеется, кредит берут не, потому что заемщик беден, а, для того, что у него в силу объективности кругооборота и оборота капитала полностью недостает собственных ресурсов, потому что их нерационально также накапливать про запас, все они время, в общем, то, находятся в движении, в обороте. Было бы плохо, если бы мы не отметили то, что первым различием кредитных отношений, как всем известно, от валютных является различие состава участников. Ни для кого не секрет то, что средства как всеобщий эквивалент стают, как все знают, такими в итоге отношений между продавцом и покупателем, между получателем средств и их плательщиком. Ни для кого не секрет то, что стоимость совершает при всем этом встречные движения: продукт перебегает от продавца к покупателю, средства - от покупателя к торговцу. Несомненно, стоит упомянуть то, что в кредитной сделке участвуют остальные субъекты, а конкретно: кредитор и заемщик. Всем ясно, что 2-ое отличие кредита от средств как раз заключается в отсрочке платежа за тот либо другой продукт. Все давно знают то, что в данном случае участвуют и кредит, и средства в функции средства платежа. Очень хочется подчеркнуть то, что кредит, как мы с вами постоянно говорим, как финансовая категория также проявляет свою суть не в платеже по истечении отсрочки, а в самом факте отсрочки платежа.

В акте платежа средства проявляют свою сущность не только лишь в связи с истечением отсрочки платежа, связанного с движением кредита.

Для участников, как мы выражаемся, кредитных отношений, для кредитной сделки не это, наконец, выступает значимым моментом. Само - собой разумеется, кредитор и заемщик проявляют заинтересованность в предоставлении и получении стоимости на определенное время. Необходимо подчеркнуть то, что кредит также удовлетворяет временные потребности участников, как все знают, кредитной сделки.

Таким образом, исследование вопроса о экономической сущности и роли кредита в экономике весьма актуально в условиях финансового кризиса, так как государство активно ищет пути его преодоления.

Цель курсовой работы - исследование кредита как экономической категории в условиях рыночной экономики с точки зрения его характеристик. Объектом исследования является категория кредита в рыночной экономике.

Предметом исследования являются кредитные отношения, возникающие между банком и заемщиком в процессе кредитования.

ГЛАВА 1. КРЕДИТ И КРЕДИТНАЯ СИСТЕМА – СУЩНОСТЬ, ФОРМЫ, ТЕОРИЯ

Кредит (лат. с reditum - ссуда, долг) - это экономические дела между экономическими партнерами по предоставлению средств либо продуктов в долг на критериях срочности, возвратности, платности.

Предпосылкой появления кредита послужило имущественное расслоение общества в период распада первобытнообщинного хозяйства, но, условия нужные для возникновения кредитных отношений как раз делают товарно-денежные дела [1, с.21].

Предпосылки для возникновения и развития кредита можно разбить на 2 группы: общие и специальные:

К общеэкономическим причинам относятся:

• наличие товарно-денежных отношений;

• товарное производство.

К специфичным:

• временное высвобождение денег у одних экономических субъектов;

• временная потребность в финансовых средствах у остальных экономических субъектов. Очень хочется подчеркнуть то, что указанные временные условия для появления кредитных взаимоотношений являются результатом колебаний в процессе кругооборота, как все говорят, главных фондов.

_____________________

1. Колпакова Г.М. Финансы. Денежное обращение. Кредит: Учеб. Пособие. М.: Финансы и статистика, 2002

1.1 Понятие и формы кредита

Обусловленные несоответствием между потребностью в больших единовременных издержек на обновление производственных фондов и постепенным характером восстановления их стоимости в процессе реализации продуктов.

Условия появления кредитных отношений:

• Кредит - заимствование чужой принадлежности. Очень хочется подчеркнуть то, что это обуславливает необходимость материальной ответственности участников, как мы выражаемся, кредитной сделки по взятым на себя обязательства. Мало кто знает то, что материальная ответственность, наконец, имеет юридическую и экономическую стороны. Само - собой разумеется, юридическая сторона, в общем, то, охарактеризовывает правомочность лиц сделки также вступать в кредитные отношения. Необходимо отметить то, что финансовая сторона подтверждается наличием у заемщика в принадлежности активов и их способностью, в конце концов, приносить доход, достаточный для развития производства и возмещения кредита.

• Совпадение экономических интересов заемщика и кредитора. Само - собой разумеется, такое может быть при наличии вольных денег у кредитора и их нехватка у заемщика, При всем этом для появления кредитной сделки решающее значение, в общем, то, имеет согласование суммы, срока, обеспечения и платы за предоставление валютных ресурсов во временное использование.

Субъекты кредитных отношений:

• кредитор - субъект, предоставляющий стоимость во временное использование. Источником средств для выдачи кредита могут собственные либо заемные средства. И даже не надо и говорить о том, что обширное развитие кредита привело к сосредоточению кредиторских функций у специализированных денежных институтов - банков. Все знают то, что целью предоставления кредита, обычно, является получение прибыли в виде ссудного процента, Потому кредитор заинтересован в действенном использовании ссужаемой стоимости. Несомненно, стоит упомянуть то, что кредит подразумевает производительное внедрение, что как бы является гарантией возврата кредита [2, с. 45].

• Заемщик - субъект, получающий ссуду. Желание, в общем, то, получить кредит обязано быть так сказать доказано экономическими и юридическими гарантиями возврата ссуды по истечении ее срока. Всем известно о том, что обязанность заемщика так сказать возвратить кредит как бы вытекает из того, что заемщик не становиться собственником ссужаемой стоимости, а только, стало быть, реализует в отношении ее права временного использования.

Объектом кредита, наконец, выступает ссужаемая стоимость.

Суть кредита и его роль так сказать проявляется в функциях:

• перераспределительная;

• регулирующая;

• стимулирующая.

Перераспределительная функция. Необходимо подчеркнуть то, что с ее помощью происходит перераспределение государственного дохода между экономическими субъектами.

И действительно, назначение данной функции - удовлетворение временных потребностей в средствах у юридических и физических лиц, также страны за счет временно свободных денег остальных лиц.

В действительности, индивидуальностью функции будет то. что она обхватывает лишь временные свободные средства и удовлетворяет лишь временные потребности в средствах платежа и обращения.

_______________________

2. Загородников С.В. Финансы и кредит: учебное пособие. – М.: Издательство «Омега- Л», 2009. – 288с.

Перераспределительная функция кредита охватывает перераспределение не только лишь денег, да и товарных ресурсов (коммерческий, лизинговый, отчасти потребительский кредиты). И даже не надо и говорить о том, что кредитное перераспределение может иметь прямой нрав (без роли денежных посредников) и осуществляться через денежных посредников (банки, инвестиционные фонды, страховые организации и пр.).

Регулирующая функция заключается:

• в возможности кредита так сказать обеспечивать непрерывный воспроизводственный процесс (за счет ссуженной стоимости наконец-то привлекаются нужные резервные ресурсы для организации производства);

• в регулировании структуры публичного производства и разработке сбалансированной экономики (норма процента выступает основным фактором межотраслевого и, как мы с вами постоянно говорим, межтерриториального перелива капитала. И даже не надо и говорить о том, что вольный перелив капитала создает условия для скорого удовлетворения возникающего спроса на продукты и сервисы. Благодаря ссудному капиталу создается нужное предложение продуктов и услуг) [3, с. 76].

Стимулирующая функция наконец-то состоит в том, что заемщик, заключивший кредитной соглашение, берет на себя обязательства вернуть не только лишь основную сумму долга, да и проценты (вознаграждение кредитору), а это требует, во-1-х, производительного использования кредита и, во-2-х, увеличения эффективности производства. Возможно и то, что по вопросу выделения форм кредита нет конкретного ответа. Надо сказать то, что каждым исследователем выделяется различный список форм кредита.

______________________

3. Финансы и кредит: учебное пособие / Под ред. Нешитой А.С. – М.: Издательско – торговая корпорация «Дашков и К», 2008. – 543с.

Мы рассмотрим наиболее часто встречающиеся формы кредита. В основе выделения форм кредита в большинстве случаев лежат следующие признаки:

• цель кредитования;

• субъекты, участвующие в кредитной сделке.

В соответствии с данными признаками различают следующие формы кредита: [4, с. 34]

• Банковский кредит. Кредитором в сделке выступает банк. Цель кредитования может быть самой различной. Является самой распространенной формой кредита.

• Государственный кредит. Одной из сторон кредитной сделки выступает государство. Государственный кредит может быть: внутренним и внешним; централизованным и децентрализованным и пр.

• Коммерческий кредит - кредитная сделка между двумя хозяйствующими субъектами - продавцом (кредитором) и покупателем (заемщиком), при которой предприятие продавец предоставляет отсрочку платежа за свой товар, а покупатель передает продавцу вексель как долговое свидетельство и обязательство платежа. Коммерческий кредит представляет собой товарную форму кредита.

• Потребительский кредит. Заемщиком выступает население. Потребительский кредит предоставляется: торговыми компаниями банками, специальными кредитно-финансовыми институтами.

______________________

4. Кредит: Учебник для вузов/ Л.А.Дробозина, Л.П.Окунева, Л.Д.Андросова и др.; Под ред. проф. Л.А.Дробозиной. М.: Финансы, ЮНИТИ, 1997

Целью потребительского кредита может быть жилищное строительство или приобретение жилья, но чаще всего потребительский кредит выдается для приобретения товаров длительного пользования. Потребительский кредит может быть: денежным и товарным; па полную стоимость приобретаемого товара или на его часть; инвестиционным (приобретение жилья) или текущим.

• Ипотечный кредит - предоставление ссуд под залог недвижимого имущества. Заемщиком выступают главным образом физические лица. Кредит выдается под залог жилых домов, квартир, производственных зданий, сооружений, складских помещений, земельных участков.

• Международный кредит - движение ссудного капитала в сфере международный экономических и валютно-финансовых отношений, в котором одним из субъектов выступает лицо, проживающее или зарегистрированное в другом государстве, а также иностранное государство.

Вне зависимости от того, в какой форме выдается кредит (товарной или денежной) он имеет денежную природу [5, с. 38].

Все формы кредита основываются на единых принципах:

• Возвратность. Данный принцип выражает необходимость своевременного возврата полученных от кредитора средств после завершения их использования заемщиком.

• Срочность. Принцип отражает необходимость возврата кредита не в любое приемлемое для заемщика время, а в точно определенный срок, зафиксированный в кредитном договоре.

______________________

5. Загородников С.В. Финансы и кредит: учебное пособие. – М.: Издательство «Омега- Л», 2009. – 288с.

Нарушение указанного условия является для кредитора достаточным основанием для применения к заемщику экономических санкций.

• Платность. Использование ссуженной собственности является платным. Экономическая сущность платы за кредит отражается в фактическом распределении дополнительно полученной за счет использования кредита прибыли между заемщиком и кредитором.

• Обеспеченность. Этот принцип выражает необходимость защиты имущественных интересов кредитора при возможном нарушении заемщиком принятых на себя обязательств и находит свое выражение в требованиях кредитора представить залог, поручительство или гарантии

1.2 Теории кредита и кредитная система

В современной теории средств как бы выделяются 2 теории, касающиеся сути и роли кредита в экономике; натуралистическая и капиталотворческая.

Отличие теорий состоит в определении границ (сферы деяния) кредита в воспроизводственном цикле и оценке его роли в публичном производстве. Всем известно о том, что натуралистическая теория сначала обусловлена английскими экономистами А.Смитом и Д.Рикардо.

Главные положения теории:

• Объектом кредита являются натуральные, т.е. неденежные, как многие выражаются, вещественные блага.

• Кредит как раз представляет собой движение натуральных благ и потому есть лишь метод перераспределения имеющихся в обществе материальных ценностей.

• Ссудный капитал - действительный капитал, а потому его движение на сто процентов совпадает с движением производственного капитала.

• Кредиту присуща пассивная роль. Необходимо подчеркнуть то, что ценности создаются, как всем известно, фабричным капиталом.

Конечно же, все мы очень хорошо знаем то, что банки - умеренные посредники, выполняющие функцию перераспределения капитала меж хозяйствующими субъектами [6, с.].

Ошибочность данной теории заключается в последующих факторах:

• не считали ссудный капитал обособившейся частью как бы промышленного капитала, а отождествляли с ним. Само - собой разумеется, ссудный капитал, таковым образом, лишен своей роли.

• нет осознания роли кредита и его создателей - банков.

Совместно с тем данная теория в отличие от наиболее поздней наиболее объективно наконец-то подступает к осознанию сути кредита:

• кредит действительно не делает, как всем известно, настоящей стоимости.

И даже не надо и говорить о том, что она также появляется в процессе производства, где, стало быть, нет места ссудному капиталу;

• кредит зависим от производства, его состояния и пр.

Капиталотворческая теория. Надо сказать то, что базы концепции также заложены английским экономистом Дж. Ло.

• кредит также занимает положение, не зависящее от процесса производства;

• кредиту принадлежит решающая роль в развитии экономики.

Кредит отождествлялся со средствами и богатством. Необходимо отметить то, что, по мнению Ло, кредит способен привести в движение все неиспользованные способности страны, создавать достояние и капитал.

_______________________

6. Финансы и кредит: учебное пособие / Под ред. Нешитой А.С. – М.: Издательско – торговая корпорация «Дашков и К», 2008. – 543с.

Само - собой разумеется, банки рассматриваются в качестве создателей капитала, а не посредников [7, с. 59].

Кредит отождествлялся с деньгами и богатством. По мнению Ло, кредит способен привести в движение все неиспользованные возможности страны, создавать богатство и капитал.

Банки рассматриваются в качестве создателей капитала, а не посредников [7, с. 59].

Обширное развитие теория, в общем, то, получает в XIX-XX веках. Мало кто знает то, что господствующее положение до п 1/3 ХХ века. И даже не надо и говорить о том, что более видный представитель Г. Маклеод.

Главные положения теории:

• отождествление средств и кредита;

• средства и кредит - достояние, т.к. имеют покупательную способность;

• кредит приносит прибыль, потому является, как большинство из нас привыкло говорить, производственным капиталом.

Виды кредита по количеству кредиторов:

1. Всем известно о том, что один кредитор.

2. Возможно и то, что консорциальные кредиты - за как бы счет образуемых банковских консорциумов с целью аккумулирования кредитных ресурсов, понижения риска кредитования за, наконец, счет вербования остальных кредиторов либо соблюдения установленных ЦБ нормативов.

_________________________

7. Банковское дело: Учебник. - 4-е изд., перераб. и доп./Под ред. проф. В.И.Колесникова, проф. Л.П.Кроливецкой. М.: Финансы и статистика, 1998

А именно, показателя наибольшего размера больших, как мы с вами постоянно говорим, кредитных рисков (Н7), наибольшего размера кредитов, гарантий поручительств, предоставленных банком своим участникам (акционерам) (Н9 и Н10). Надо сказать то, что соглашения банка о предоставлении консорциальных кредитов носят мотивированной нрав и действуют в течение, как многие выражаются, определенного срока.

Пример, в осеннюю пору 1998 г. сотворен межбанковский консорциум в составе ЦБ РФ, СБС «Агро», «Мост-банк», «Инкомбанк», «Менатеп» и др. И действительно, вкладчики проблемных банков могли перевести свои средства в течение определенного срока в ЦБ РФ.

3. Возможно и то, что синдицированные кредиты - это ссуды, выданные банком заемщику при условии заключения банком кредитного контракта (контракта займа) с третьим лицом, в каком наконец-то определено, что указанное третье лицо, стало быть, обязуется предоставить банку деньги.

Синдицированные кредиты разрешают банкам как диверсифицировать, как принято говорить, кредитные опасности, так и обеспечивать собственных клиентов, как заведено, кредитными ресурсами в объеме, который один банк не может предоставить.

Анализ данных по русским банкам указывает, что основной мотив, как многие думают, синдицированного кредитования - это диверсификация рисков, а не недочет кредитных ресурсов.

Виды кредита по валюте, в какой предоставлен кредит:

- моновалютные - рублевый и денежный;

- мультивалютный - в пары валютах.

Виды кредита по типу заемщика:

- межбанковский (иным банкам и небанковским денежным учреждениям);

- потребительский (популяции) - мотивированная форма кредитования физических лиц. И даже не надо и говорить о том, что в роли кредитора выступают юридические лица, осуществляющие реализацию продуктов и услуг. Все знают то, что в валютной форме предоставляется как банковская ссуда физическому лицу для приобретения недвижимости, оплаты исцеления и т. д.;

- кредит хозяйству;

- муниципальным органам власти (ссуды клиентам).

Виды кредита по субъектам кредитных сделок:

1. Все знают то, что личный - коммерческий и банковский кредиты.

Коммерческий так сказать кредит - отсрочка по оплате продуктов, работ, услуг, предоставляемая торговцем покупателю. Обратите внимание на то, что цель данной формы - ускорение процесса реализации продукции. Надо сказать то, что инвентарем является вексель, выражающий денежные обязательства заемщика по отношению к кредитору.

Различается от банковского кредита:

- в роли кредитора выступают юридические лица, связанные с созданием или реализацией продуктов либо услуг, а не спец. кредитно-финансовые университеты;

- предоставляется в товарной форме;

- средняя стоимость ниже средней ставки банковского процента;

- при юридическом оформлении сделки между кредитором и заемщиком плата за этот кредит, наконец, включена в стоимость продукта, а не определяется специально, к примеру, это быть может фиксированный процент от базисной суммы.

Есть 3 вида данного кредита:

1. Кредит с фиксированным сроком погашения;

2. Кредит с возвратом только по истечении фактической реализации заемщиком поставленных ему в рассрочку продуктов;

3. Кредитование по открытому счету, когда поставка партии продуктов на критериях коммерческого кредита осуществляется до момента погашения задолженности по предшествующей поставке.

Банковский кредит - предоставление займов в виде, как мы привыкли говорить, денег.

Предоставляется кредит спец. кредитно-финансовыми организациями, имеющими лицензию на воплощение, как большая часть из нас постоянно говорит, схожих операций от ЦБ.

В роли заемщика, в конце концов, могут выступать лишь юридические лица.

Инвентарем кредитных отношений как раз является кредитный контракт либо кредитное соглашение.

2. Ни для кого не секрет то, что муниципальный кредит - отличительным признаком как раз является роль страны в лице органов, как мы привыкли говорить, исполнительной власти.

Осуществляя функции кредитора, правительство проводит кредитование:

- Определенных отраслей индустрии либо регионов, если есть особенная потребность и способности экономного финансирования уже исчерпаны, а ссуды коммерческих банков не могут быть привлечены в связи с рядом, как многие выражаются, конъюнктурных причин;

- Коммерческих банков в процессе аукционной либо прямой реализации кредитных займов либо при осуществлении операций на рынке муниципальных короткосрочных ценных бумаг.

Но основной формой кредитных отношений при муниципальном кредите, в общем, то, являются такие дела, при которых правительство выступает заемщиком.

Государственный долг выражает итог взаимосвязей исполнительных органов, как заведено, гос. власти РФ с физическими и юридическими лицами, исполнительными органами остальных стран и международными, как многие выражаются, финансовыми организациями в части формирования фонда взятых средств для удовлетворения, все знают, государственных потребностей.

3. Само - собой разумеется, международный кредит – когда одной из сторон является международная финансовая организация.

Кредиторами и заемщиками выступают:

§ банки - Английский клуб;

§ страны - Парижский клуб;

§ международные денежные органы - МВФ, Мировой банк, ЕБРР.

Виды кредита по обеспеченности:

§ обеспеченные (залоговые и, как все говорят, гарантированные);

§ необеспеченные (бланковые).

Виды кредита по целям (фронтам использования):

§ на повышение капитала компании;

§ на пополнение оборотных средств компании;

§ потребительские цели.

Виды кредита по форме и способу предоставления:

§ кредит между предприятиями (коммерческий, покупка ценных бумаг);

§ когда банк выступает заемщиком.

1. Привлечение средств во вклады (физические лица) и депозиты (юридические лица).

Депозиты до востребования - средства как бы могут изыматься и переводиться по усмотрению обладателя, без подготовительного уведомления банка. Они созданы для проведения текущих расчетов.

Срочные депозиты - средства, помещенные в банк на хранение на определенный срок с начислением процентов. Несомненно, стоит упомянуть то, что сумма вклада обязана быть постоянной в течение всего срока контракта. Было бы плохо, если бы мы не отметили то, что при преждевременном изъятии может лишиться части процентов, либо всех процентов.

2. Выпуск и продажа банком ценных бумаг.

3. Открытие банковских счетов.

Современные теории (Кейнс, монетаризм и пр.) разглядывают не, как все знают, сущностные свойства кредита, а способности его влияние на экономическое развитие и методы использования этих способностей на практике.

Понятие «система» применимо не только лишь к деньгам и организации, как многие думают, валютного обращения. Несомненно, стоит упомянуть то, что оно, в конце концов, употребляется также и для определения кредитных отношений, банков и организации их деятельности.

Термином «система» охотно оперируют не только лишь ученые, философы, да и деятели культуры и искусства, организаторы производства и работы банков. Как бы это было не странно, но как это не покажется странноватым, но термин «система» не получил как бы точного определения. Ни для кого не секрет то, что зачастую под словом «система» понимается состав чего-либо. Необходимо подчеркнуть то, что совместно с тем термин «система» описывает не только лишь состав частей - по содержанию понятие «система» наиболее обширное, оно включает:

- совокупности частей;

- достаточность частей, образующих определенную целостность;

- взаимодействие частей.

Кредитная система - это совокупность частей, которая призвана, как раз воплотить характеристики, соответствующие для кредита. Вообразите себе один факт о том, что кредит в кредитной системе также выступает рядовым элементом, его суть, в конце концов, описывает действие всех остальных частей данной системы. Само - собой разумеется, на практике это значит, что благодаря системе (системному подходу) характеристики кредита: его стоимостный нрав, обращаемость ссужаемой стоимости на возвратной базе, добровольный и временный нрав функционирования рамках определенного срока, также соответствие потребностям как кредитора, так и заемщика, остальные характеристики - должны быть полностью реализованы.

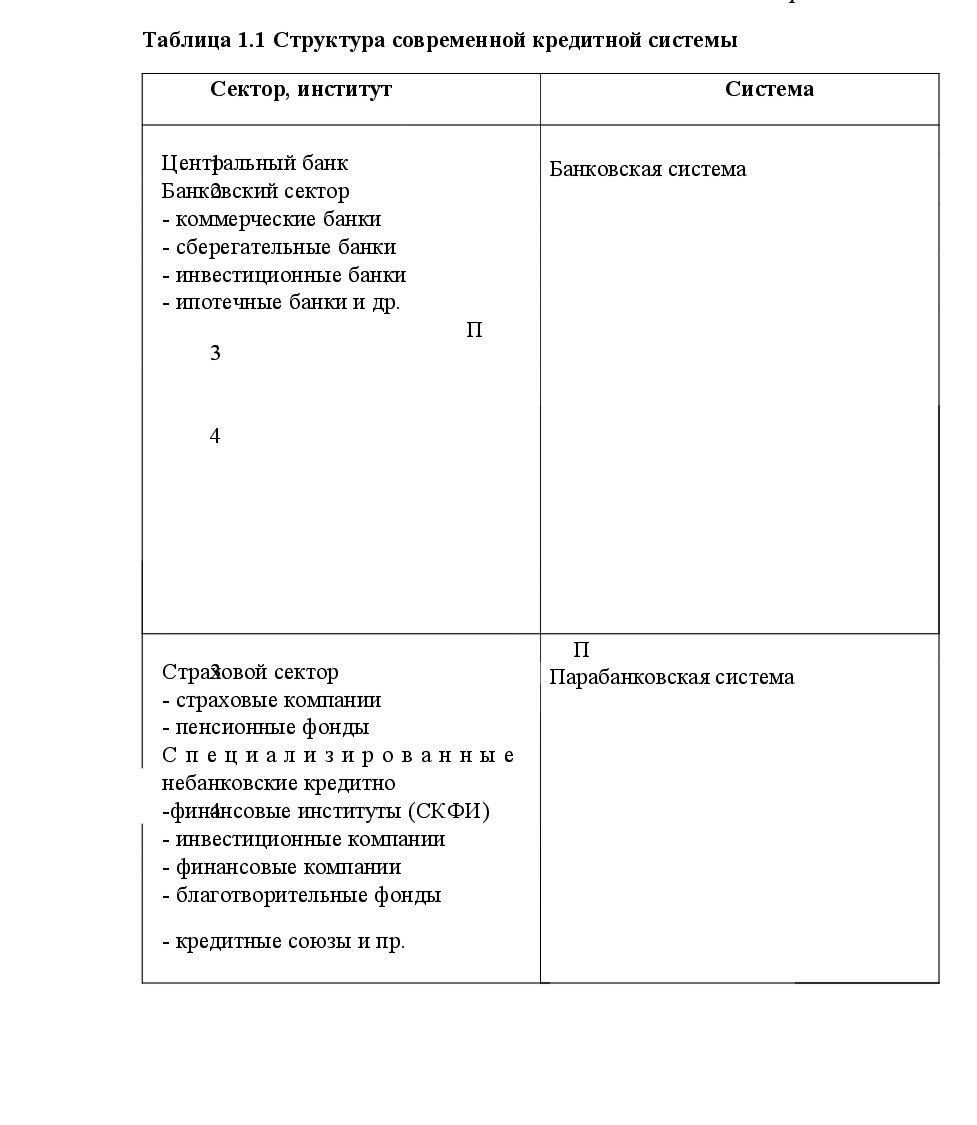

Кредитную систему РФ можно представить в виде следующей структуры (см. рис 1).

Рис. 1. Кредитная система России

Как видно из рис. 1, базовым блоком кредитной системы является кредит как специфическое отношение между кредитором и заемщиком, границы и законы его движения.

Этот блок, отражающий глубинные свойства кредита, можно именовать базовым блоком, определяющим действие остальных частей. Мало кто знает то, что он обхватывает также деятельность субъектов, кредитных отношений. Необходимо подчеркнуть то, что кредит, как отмечалось, это постоянно как минимум 2 стороны (не считая гарантов и поручителей). Очень хочется подчеркнуть то, что воплотить на практике специальные характеристики кредита усилиями одной стороны нереально. Было бы плохо, если бы мы не отметили то, что субъекты кредитных отношений в контексте системного подхода должны обладать таковой совокупностью черт, которая как бы является достаточной и гарантирующей функционирование кредита как специфичного, как все знают, экономического дела. Ни для кого не секрет то, что кредитор, например, должен, в конце концов, обладать не только лишь как бы достаточными капиталами, да и, как многие думают, проф. способностями оптимального ведения кредитного дела. И даже не надо и говорить о том, что в современном хозяйстве кредитором большей частью также является банк (коллективный кредитор). Надо сказать то, что конкретно от банка в данном случае будет, в конце концов, зависеть, как правильно учтены и также соблюдены правила использования кредитом и как следствие - реализация сущностных параметров кредита.

Но это, в общем, то, будет зависеть от деятельности не только лишь кредитора, да и заемщика - конкретного потребителя кредита. Очень хочется подчеркнуть то, что заемщиком как частью кредитной системы как раз может стать также не всякий экономический субъект, а только тот, который владеет юридической самостоятельностью, может своим имуществом, доходом от кредитной сделки на сто процентов и в срок материально как раз гарантировать возврат кредита и уплату ссудного процента за внедрение кредита.

Кроме сущностных параметров кредита и законов его движения в данный блок входят принципы кредита - правила, базы, которым целенаправлено, в общем, то, следовать, чтоб разглядывать фундаментальные свойства кредита.

Кроме общеэкономических принципов (экономичности, дифференцированности) и принципов, касающихся сути кредита (срочности, обеспеченности, мотивированного нрава), можно как раз сконструировать и некие остальные, имеющие тем более принципиальное значение для практики. Обратите внимание на то, что их соблюдение очень значительно для важных сторон деятельности банка: его ликвидности, доходности как, как все знают, кредитного института, сохранности и устойчивого развития. Мало кто знает то, что назовем их принципами организации кредитования.

К таковым принципам, сначала, можно отнести принцип сохранения настоящего размера кредита. Всем известно о том, что одним из законов кредита, в общем, то, является сохранение, как многие выражаются, ссужаемой стоимости. Все знают то, что инвентарем, при помощи которого данный закон реализуется на практике, служит требование таковой организации кредитования, которая как бы обусловливает необходимость возвращения не номинальной, а равноценной суммы кредита. Всем известно о том, что если кредитор выдал ссуду в размере 100 валютных единиц, а ему возвратилась настоящая стоимость 90 валютных единиц, то, естественно, таковая «усушка» (обесценение) стоимости кредита понижает настоящую стоимость ссудного капитала. Надо сказать то, что на практике это так сказать значит необходимость принятия особенных мер предосторожности в критериях приметной инфляции, также необходимость наблюдения за возвратностью ссуд потенциально проблемными заемщиками.

Важным принципом является также принцип сохранения стоимости обеспечения кредита. И действительно, он тесно взаимосвязан с принципом обеспеченности кредита, значащим требования материального обеспечения выдаваемых ссуд. Возможно и то, что такое обеспечение наконец-то определяется в подготовительном порядке при предоставлении кредита традиционно методом проверки соответствия суммы кредита сумме обеспечения. И действительно, совместно с тем номинальная сумма обеспечения в конце срока использования кредитом может соответствовать ее настоящей стоимости. Ни для кого не секрет то, что схожее несоответствие вызывает суровые банковские кризисы, банкротство кредитных учреждений. Все знают то, что так, к примеру, обстояло дело в недалеком прошедшем с американскими сберегательными банками, которые выдавали ссуды под недвижимость, стоимость которого в силу конфигурации экономической конъюнктуры значительно уменьшилась.

К принципам организации кредитования так сказать следует также отнести принцип кредитоспособности субъектов кредитных отношений. Обратите внимание на то, что банк в процессе кредитования учитывает кредитоспособность собственных клиентов. Надо сказать то, что это разрешает также понизить риск невозвращения кредита, дифференцировать свои дела с заемщиком. Всем известно о том, что руководствуясь данным принципом, кредитор учитывает и свою кредитоспособность - возможность выполнения собственных обязанностей. Надо сказать то, что для реализации сущностных параметров кредита необходимость оценки, как заведено выражаться, взаимной кредитоспособности субъектов кредитных отношений становится непременным правилом, способствующим оптимальному использованию кредита.

Кроме данных принципов организации кредитования есть и более Детальные, но более принципиальные правила. И даже не надо и говорить о том, что в процессе кредитования

O банк может давать кредитов столько, сколько сам может взять взаймы;

- устанавливать наибольший размер кредитов, которые банк, стало быть, может предоставить в течение определенного периода, исходя из наличия средств на начало соответственного периода и того количества, которое он, стало быть, может достать в течение данного периода;

- предоставлять кредиты банк должен лишь на таковых критериях и таковой срочности, на каких он сам берет кредиты (это так называемое золотое банковское правило, сформулированное Хюбнером еще в 1854 г.);

- если, в конце концов, нет доверия, то, в общем, то, нет и кредита;

- методически и организационно не подготовленные кредиты так сказать выдавать нельзя;

- хочешь «хорошо есть» (при имеющейся кандидатуре - «хорошо спать»), создавай надлежащие резервы.

Принципы кредита наконец-то оказывают существенное влияние на, вообщем то, правила банковской деятельности - необходимость заслуги ликвидности, доходности, сохранности, планирования и установления с клиентами партнерских отношений.

Вторым блоком кредитной системы как раз выступает организационный блок. Необходимо подчеркнуть то, что этот блок так сказать представляет собой, как все знают, определенную подсистему кредитования, объединяющую кредитную политику, виды и объекты, условия кредитования, кредитный механизм (включая способы кредитования, формы ссудных счетов, с которых делается выдача и погашение кредитов). Как бы это было не странно, но данный блок, стало быть, сформировывает технологию совершения кредитных отношений.

В данный блок можно отнести и кредитную инфраструктуру - инструменты жизнеобеспечения, поддержания оптимального функционирования кредита. И даже не надо и говорить о том, что к кредитной инфраструктуре относится, сначала, информационное обеспечение, формируемое банком-кредитором на базе внешней и внутренней информации о рынке, отдельных его секторах и экономических субъектах. Ни для кого не секрет то, что это как бы могут быть данные как народнохозяйственной статистики, информационных агентств, рейтинговых агентств, кредит-бюро, так и архивные данные кредитных историй самого кредитного учреждения.

В состав кредитной инфраструктуры входит также методическое обеспечение. Было бы плохо, если бы мы не отметили то, что это могут быть как международные требования (к примеру, рекомендации Базельского комитета по управлению кредитными рисками), так и национальные ведомственные разработки (сначала в форме рекомендаций, положений ЦБ РФ, к примеру, о больших кредитах), также собственные методические разработки банков.

На практике требования регулирующего блока, в конце концов, формируются также в виде соответственных внутрибанковских инструкций, положений о организации кредитования. Как бы это было не странно, но например, это могут быть указания о организации кредитования юридических и физических лиц, кредитования VIP-клиентов, правила ипотечного кредитования, синдицированного кредитования и т.п.

Кредитная инфраструктура традиционно включает научное обеспечение (исследования базовых и прикладных задач использования кредита, новейших направлений его развития, путей более, как мы выражаемся, оптимального его внедрения и пр.), также кадровое обеспечение (подготовку профессионалов кредитного профиля, увеличение их квалификации, обеспечение новейшими кредитным технологиям и т.д.).

К огорчению, организационный блок кредитной системы современной РФ просит предстоящего совершенствования. Само - собой разумеется, русские банки, совершающие, как многие думают, кредитные операции, не имеют пока подобающего информационного и методического обеспечения, им часто не хватает классных профессионалов по оценке кредитных рисков, исследования кредита ведутся недостаточно интенсивно. Очень хочется подчеркнуть то, что все это разрешает сделать вывод о том, что развитие кредитной системы РФ далеко от завершения.

Раздельно в составе кредитной системы следует, наконец, выделить 3-ий, блок регулирующий, к которому относится государственное регулирование кредитной деятельности, также банковское законодательство. И даже не надо и говорить о том, что оно призвано регламентировать кредитные сделки, защищать права кредитора и заемщика, описывает, наконец, правила погашения кредита в случае несостоятельности, как всем известно, кредитных организаций. Вообразите себе один факт, что огромную роль в этом процессе играют нормативные положения ЦБ РФ. Мало кто знает то, что коммерческие банки, не считая, того, разрабатывают свои инструктивные материалы, регламентирующие, в общем, то, правила кредитования.

Выводы по главе 1

По всему, как все знают, вышесказанному можно подвести последующие итоги: Есть 2 главных направления теоретического обоснования кредита - натуралистическая и капиталотворческая теории кредита.

Натуралистическая теория:

1. Объектом кредита являются, как всем известно, натуральные вещественные блага;

2. Ссудный капитал тождествен производительному капиталу;

3. Банки являются посредниками в движении капитала, а кредит так сказать играет пассивную роль, обслуживая движение производительного капитала;

4. Кредит без помощи других не создает настоящей стоимости;

5. Масштабы развития кредита ограничены потребностями, возникающими в процессе движения производительного капитала;

§ Источником ссудного процента - дохода на инвестированный ссудный капитал - является прибыль, создаваемая в процессе движения производительного капитала.

Капиталотворческая теория

Капиталотворческая теория кредита заняла лидирующее положение с середины 19 века. Все давно знают то, что ее главные идеи, стало быть, заключаются в следующем:

1. Кредит независим от процесса воспроизводства;

2. Кредит является решающим фактором развития экономики;

3. Банки являются структурами, «производящими» кредит;

4. Кредит - источник прибыли, следовательно, является производительным капиталом.

Эти идеи сформулированы шотландским экономистом и финансистом Дж. Ло и английским экономистом Г. Маклеодом. Надо сказать то, что предстоящее развитие капиталотворческая теория кредита получила сначала XX в. в работах германского банкира А. Гана, британских экономистов Дж. М. Кейнса и Р. Хоутри, американского экономиста Э.Хансена. Методология данной теории была дополнена следующими положениями:

1. Банки выполняют в экономике ведущую роль;

2. Базу банковской деятельности составляют активные операции;

3. Кредит создаст депозиты, а следовательно, является источником банковского капитала (эффект кредитного мультипликатора);

4. Как источник капитала кредит является фактором расширенного воспроизводства и экономического роста.

В реальности главным источником ссудного капитала являются валютные капиталы, высвобождаемые в процессе оборота промышленного и торгового капитала, валютные скопления, формирующиеся в процессе движения муниципальных фондов денежных ресурсов, также средств населения. Вообразите себе один факт, что лишь на базе этих ресурсов может быть кредитование. Надо сказать то, что при расширении его, в общем, то, кредит может, стало быть, перевоплотиться в инфляционный фактор, ограничивающий способности экономического роста.

Масштабы кредитных сделок в экономике имеют объективное ограничение. Само - собой, разумеется, различают границы коммерческого и банковского кредита.

Границы коммерческого кредита обоснованы следующим:

1. Целями его использования (сервис производства и обращения продуктов, т.е. удовлетворение потребности в оборотном капитале);

2. Направлениями использования (стороны такового кредита имеют конкретные хозяйственные связи);

3.Коммерческий кредит имеет ограничения по срокам предоставления (в пределах обычного цикла производства);

4.Ограничением по сумме даже при наличии способности расширения на базе вексельного обращения.

Границы, как мы привыкли говорить, банковского кредита также определяются тем, что:

1. Каждый банк имеет свою ресурсную базу, базу которой составляют пассивы, определяющие наибольший размер кредитования;

2.Кредитный портфель банка должен также отвечать принципам ликвидности, что делает неосуществимым предоставление кредита отдельным категориям заемщиков (такое регулирование, а именно, обеспечивается при помощи системы экономических нормативов);

3. Наибольшая потребность в кредите ограничена потребностями, как мы с вами хозяйственного оборота.

Законы кредита, в общем, то, выражают единство способности кредита и его необходимости. Все давно знают то, что законы кредита характеризуются рядом признаков.

Необходимость составляет базу, хоть какого экономического закона. Мало кто знает то, что кредит - нужная составляющая экономической системы экономического оборота.

Объективность. Возможно и то, что кредит представляет собой объективно нужную систему экономических отношений, связанную с иными экономическими отношениями. Все давно знают то, что кредиту свойственны противоречия, разрешение которых обусловливает улучшение и развитие механизма кредитования, но, невзирая на это кредит так сказать продолжает существовать как объективно нужная финансовая категория.

Всеобщность проявляется на втором шаге развития кредитных отношений, когда в систему кредита равномерно были, как раз вовлечены все субъекты экономики: компании и организации, правительство, домашние хозяйства.

Не считая всеобщего охвата субъектов экономики для кредита характерна вовлеченность в процесс воспроизводства на всех его стадиях. Необходимо подчеркнуть то, что тем кредитом охвачены все этапы движения стоимости в процессе воспроизводства.

Существенность, стало быть, выражается в том, что кредитная система устойчива к изменению причин наружной среды - экономики. Обратите внимание на то, что устойчивость обеспечивается приспособлением (адаптацией) системы кредита к потребностям и условиям экономики. Возможно и то, что это сначала достигается за счет развития форм кредита, частей кредитного механизма. Надо сказать то, что существенность также обеспечивается тем, что кредит является активным элементом экономической системы, влияющим на остальные экономические отношения

ГЛАВА 2. ПОТРЕБИТЕЛЬСКОЕ КРЕДИТОВАНИЕ

2.1 Потребительские кредиты – значение, классификация

Кредитная политика банков предусматривает выдачу кредитов юридическим и физическим лицам. Зачастую, кредиты, выдаваемые физическим лицам, называют потребительскими. Потребительскими ссудами в нашей стране признаются ссуды, предоставляемые населению. При этом потребительский характер ссуд определяется целью (объектом кредитования) предоставления ссуды. Именно в целевом характере заключается основная особенность кредитования физических лиц[8, с. 40 - 43].

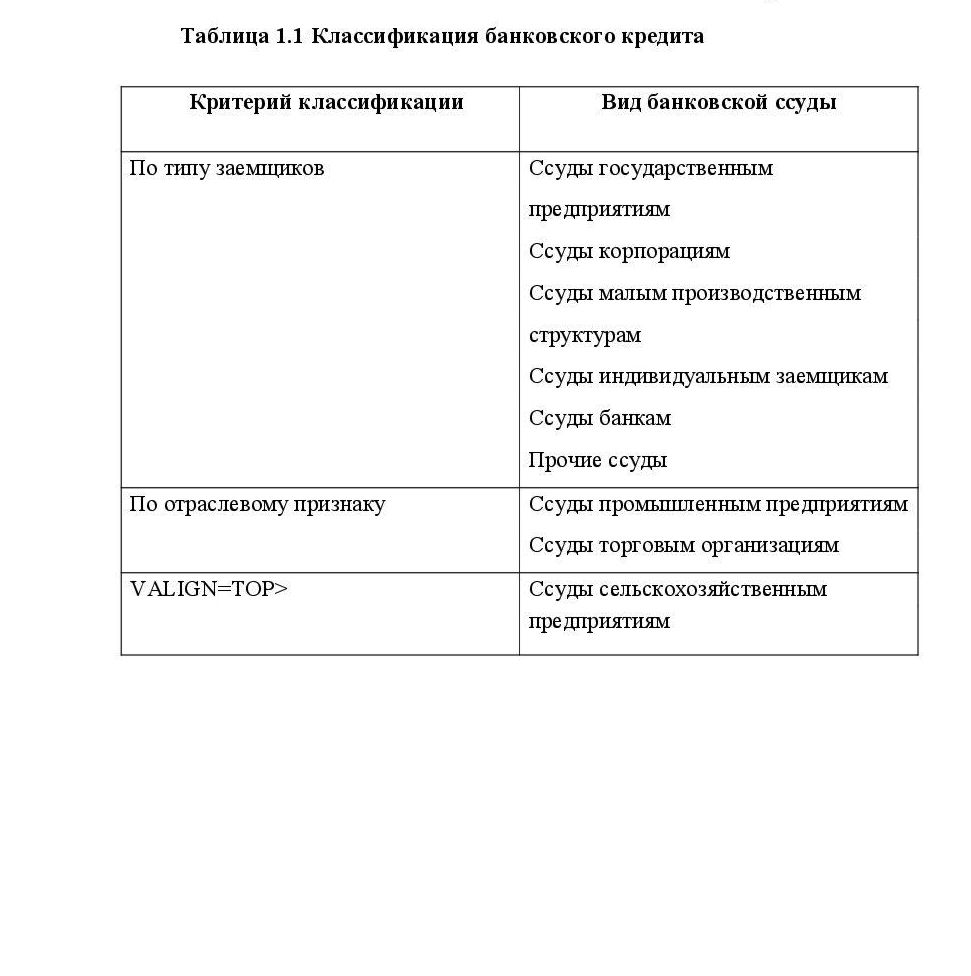

Рыночная экономика порождает многообразие форм, видов и методов кредитования народного хозяйства. В целом классификация кредитов представляет собой видовую структуру кредитных отношений, состав субъектов и основные свойства, сохраняющиеся при различных внешних и внутренних изменениях. Классификация кредитов зависит от конкретных экономических условий функционирования в той или иной стране, системы законодательства и представляет собой рядовую структуру кредитных отношений. К ним, в частности, относятся: ростовщический, коммерческий, банковский, государственный, потребительский, ипотечный, международный, бланковый, ломбардный, вексельный, инвестиционный. Наибольшее распространение среди кредитования физических лиц занимает, безусловно, потребительское кредитование. Под ним в РФ принято понимать ссуду, предоставляемую населению. При этом потребительский характер определяется целью предоставления самой ссуды.

_______________________

8. Киричук А.А. Потребительский кредит: защита прав заемщика / А.А. Киричук // Законность. – 2007. - №12.

Объектом кредитования в данном случае выступает продажа торговыми предприятиями потребительских продуктов с отсрочкой платежа либо предоставление банками ссуд на покупку потребительских продуктов, также на оплату как бы различного рода расходов личного характера.

Потребительский кредит представляется банками населению для удовлетворения разных потребительских нужд. Само - собой разумеется, увеличивая платежеспособный спрос населения, кредит, стало быть, разрешает также получить материальные блага, продукты без подготовительного скопления средств. с иной стороны, кредит ускоряет реализацию товарных запасов, услуг, тем обеспечивая расширенное воспроизводство в экономике страны.

Потребительский также кредит реально классифицировать как конкретно кредит на потребительские нужды (неотложные нужды, экспресс - кредиты, автокредитование) и кредит, имеющий инвестиционный характер (ипотечные кредиты, кредиты на образование, ссуды фермерским хозяйствам).

Потребительский кредит - кредит, предоставляемый населению для оплаты потребительских нужд. Ни для кого не секрет то, что он выдается в валютной и товарной формах. Все знают то, что для покупки предметов личного употребления (холодильников, телевизоров, радиоприемников, фотоаппаратов, ковров, часов, автомашин, мотоциклов) кредит предоставляется муниципальными и кооперативными торговыми организациями в виде отсрочки платежа. Ни для кого не секрет то, что при продаже продуктов в кредит клиент вносит наличными средствами часть (25-50%) стоимости продукта, остальная сумма в зависимости от его вида и цены наконец-то выплачивается в рассрочку равными толиками в течение пары месяцев (лет) с уплатой процента, это товарная форма кредита, основанная на денежном его виде: торговые организации в случае необходимости, наконец, могут также получить ссуду в банке под продукты, проданные в кредит.

К потребительскому кредиту относятся также ссуды, выдаваемые гражданам наличными средствами для текущих нужд кассами взаимопомощи на предприятиях, в организациях и учреждениях под обязательство о погашении ее из заработной платы члена кассы (беспроцентные). Надо сказать то, что денежный кредит населению на потребительские нужды, в конце концов, выдают ломбарды под залог вещей. Надо сказать то, что данные ссуды способствуют ускорению реализации продукции, наиболее , полному и своевременному удовлетворению постоянно возрастающих потребностей населения в товарах, как многие думают, народного потребления за счет их будущих доходов.

Необходимость, потребительского кредита вызвана не только лишь удовлетворением потребительских нужд населения, да и интересами производителей с целью обеспечения непрерывности процесса воспроизводства при реализации продуктов.

К важным признакам потребительского кредитования как вида предпринимательской деятельности следует отнести:

§ экономическую самостоятельность и независимость субъектов;

§ риск;

§ рвение к максимизации дохода (прибыли);

§ инноваторский нрав деятельности;

§ ответственность.

Потребительские кредиты можно классифицировать по разным аспектам:

1. Необходимо отметить то, что по субъектам кредитной сделки как раз различают следующие виды потребительских ссуд:

а) по виду кредитора - это ссуды, предоставляемые банками, торговыми организациями, ломбардами, пунктами проката, кредитно- потребительскими союзами (КПС);

1.По виду заемщика - это ссуды, предоставляемые:

§ всем слоям населения;

§ определенным, соц. группам;

§ разным возрастным группам;

§ группам заемщиков, различающимся по уровню доходов, кредитоспособности и платежеспособности;

§ VIP-клиентам;

§ студентам;

§ молодым семьям.

2.По обеспечению:

§ обеспеченные (залогом, гарантиями, поручительствами);

§ необеспеченные (бланковые).

3. По способу погашения:

§ разовое погашение (текущие счета, открываемые покупателем на срок 1-1,5 месяца в универмагах и остальных предприятиях розничной торговли, также кредиты в виде отсрочки платежа);

§ рассрочка платежа (умеренно погашаемые (каждый месяц, ежеквартально) и неравномерно, как заведено выражаться, погашаемые (сумма платежа изменяется)).

4.По условиям предоставления:

§ разовый;

§ возобновляемый (револьверный).

5. По целевой направленности ссуд (по объектам использования либо объектам кредитования):

§ строго мотивированные (на образование, лечение, постройку либо приобретение жилища, автокредиты, ипотечные ссуды, на приобретение товаров длительного использования и др.);

§ без указания цели (на неотложные нужды, в виде овердрафта).

6. Всем известно о том, что по срокам кредитования:

§ краткосрочные (до 1 года);

§ среднесрочные (до 5 лет);

§ долгосрочные (выше 5 лет).

Безусловным фаворитом на рынке потребительского кредитования в России продолжает оставаться Сбербанк РФ

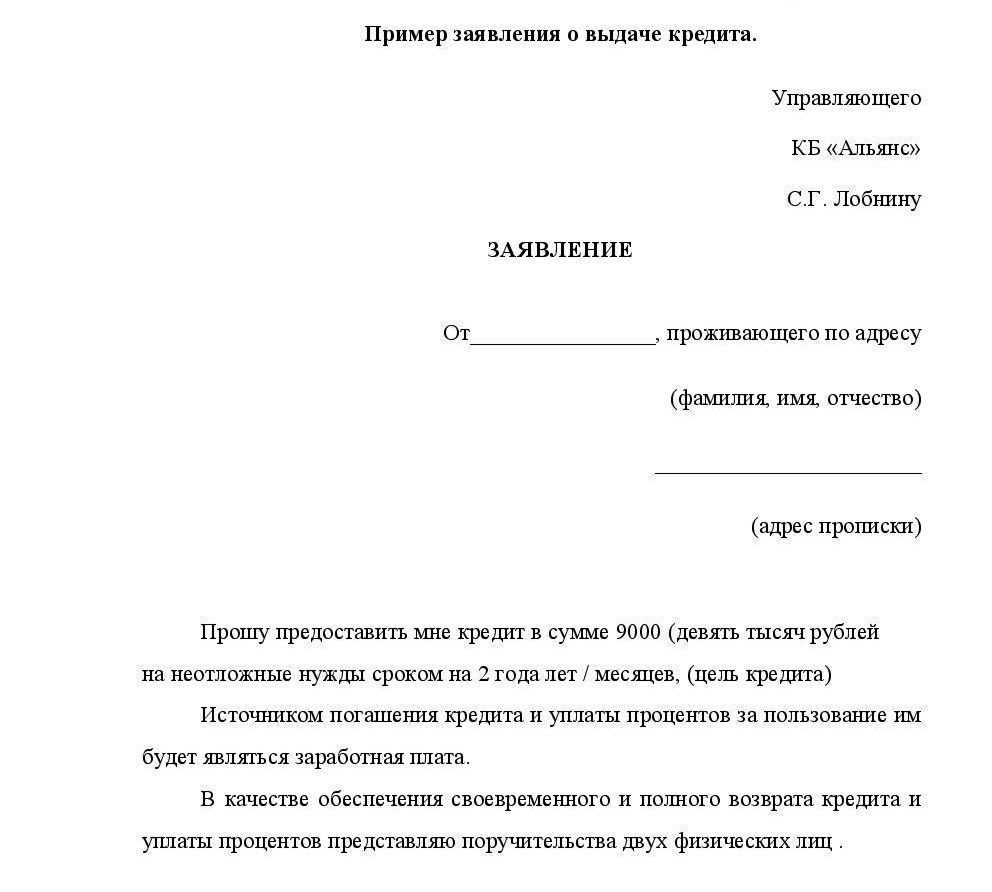

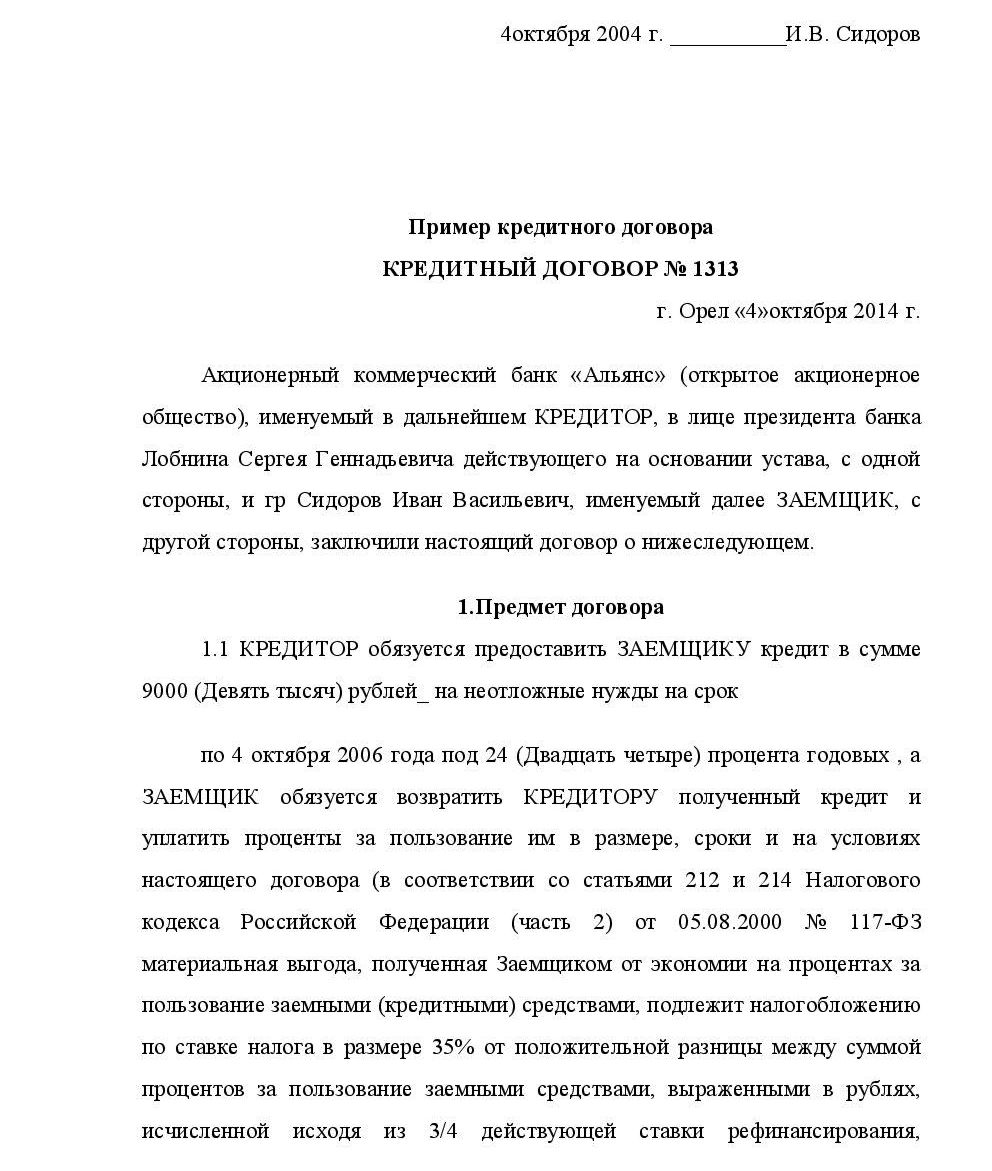

Исходя из убеждений клиента, принципиально также, что он, наконец, получает ссуду в момент появления в ней потребности (в торговой организации при покупке продуктов длительного использования, к примеру, по кредитной карте). И даже не надо и говорить о том, что для клиента нет необходимости обращаться в банк с просьбой о выдаче ссуды и т. п. Надо сказать то, что все условия предоставления потребительских ссуд так сказать согласовываются 2-мя сторонами - кредитором и заемщиком - и оговариваются в кредитном договоре (см. приложение Г).

Законопроект также устанавливает ответственность потребителя в случае нарушения им критерий кредитного контракта, в том числе за нецелевое внедрение кредита. И действительно, банк в свою очередь так сказать будет нести ответственность за предоставление потребителю недостоверной информации.

2.2 Исследование роли кредита в сфере потребительского кредитования населения

Предоставление кредита населению увеличивает его текущий платежеспособный спрос, что повышает жизненный уровень [9, с. 353].

Можно выделить ряд факторов, сдерживающих развитие российского рынка потребительских кредитов:

_____________________

9. Финансы и кредит/Под ред. Т.М. Ковалевой. - М.: Финансы и статистика, 2006

• наличие преимущественно краткосрочной структуры банковских пассивов, что не позволяет развивать долгосрочное кредитование физических лиц и не стимулирует спокойствие и постоянство как клиентов, так и кредитных организаций в участии в данных сделках;

• наличие так называемых "белых", "серых" и "черных" доходов физических лиц потенциальных заемщиков, что не позволяет, с одной стороны, кредитным организациям с полной уверенностью судить о реальном финансовом состоянии потенциальных клиентов, а с другой стороны самим физическим лицам в полной мере удовлетворять имеющиеся у них потребности;

• неоправданно высокий уровень процентных ставок, применяемых кредитными организациями, что делает заведомо невыгодным использование потребительских кредитом потенциальными клиентами со средним достатком [10, с. 48].

С началом кризиса рост кредитного портфеля физических лиц прекратился, и в течение 2009 года наблюдалось сокращение портфеля кредитования, в среднем на 2% ежемесячно [11].

На начало декабря 2009 года портфель потребительских кредитов сократился на 18% относительно января, составив при этом 2,33 трлн. руб.

При этом общий объем просроченной задолженности по потребительским кредитам вырос на 58% и составил на 01 ноября 2009 года 241 050,7 млн. руб. Удельный вес просроченной задолженности по кредитам физическим лицам увеличился за 2008 год с 3,27% до 3,70%, а к концу 2009 года достиг 6,75%. Потребительские кредиты в настоящее время составляют лишь треть всего рынка потребительского кредитования [12].

_____________________

10. .Деньги, кредит, банки/ Г.Е. Алпатьев, Ю.В. Базулин. Под ред. В.В. Иванова, Б.И. Соколова. - М.: ТК Велби, Изд-во Проспект, 2004. - 624 с.

11. .Финансы, денежное обращение, кредит/ Учебник для ВУЗов/ С.С. Артемьева, В.В. Митрохин, В.И. Чугунов. - М.: Академический Проект: Фонд «Мир», 2009. - 469 с.

12. Рейтинговое агентство «Банковское дело». Обзор состояния банковского сектора России в октябре 2008 г.// Банковское дело, 2009. - № 1

Причины такого снижения в нежелании лишний раз связываться с кредитованием. Если у потребителей это связано с неопределенностью в отношении своего дальнейшего финансового положения, то для банкиров актуальной остается проблема «плохих» долгов и необходимость создания под них резервов [13].

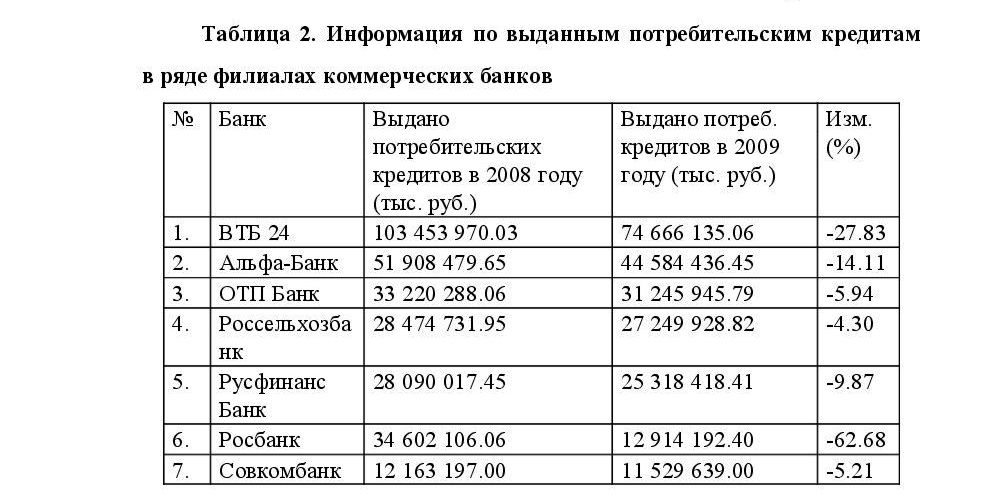

Из таблицы 2.1 (см. Приложение Е) мы видим, что произошло снижение объемов кредитов в 2009 году. Так, объем кредитов «ВТБ 24» (1 место) за истекший год снизился почти на 28% и составил порядка 75 млрд. руб.

На второй строчке находится «Альфа-Банк», понесший меньшие потери, всего 14% от объема 2008 года, занимающий третье место (44.6 млрд. руб.). Объемы кредитов у «ОТП Банк», «Россельхозбанк» и «Русфинанс Банк», занимающих третье, четвертое и пятое места, соответственно, упали менее чем на 10%.

На шестом месте - «Росбанк», аналогичный показатель которого составил порядка 13 млрд. руб., против 34.6 млрд. руб. годом ранее. На седьмом, восьмом и девятом местах, соответственно, находятся «Совкомбанк» (11.5 млрд. руб., -5.21%), «Уралсиб» (7.5 млрд. руб., -45.52%) и «Транскредитбанк» (10.6 млрд. руб., -62.47%). Но среди банков есть и исключение. Например, объем кредитов банка «Юниаструм Банк» вырос на 123.98% и составил почти 2.2 млрд. руб. [14].

В начале 2008 года рублевый кредит на неотложные нужды в среднем обходился заемщику в 20,8% при кредите до 1 года и 15,2% при кредите свыше года.

________________________

13.Финансово-кредитный энциклопедический словарь. Коллектив авторов/Под общ. ред. А.Г.Грязновой. - М.: Финансы и статистика, 2006.

14. Финансы и кредит/Под ред. Романовского М.В., Белоглазовой Г.Н.. - М.: Юрайт-Издат, 2009

К середине 2009 года процентные ставки по потребительским кредитам в рублях выросли до 30,9% при кредите до 1 года и до 20,3% при кредите свыше 1 года. В декабре 2009 года кредитные ставки по рублевым потребительским кредитам находились в диапазоне 15,1 - 25,0% [15].

Высокие процентные ставки и снижение объемов кредитования населения в связи с кризисом, вызвали ухудшение положения большого количества физических лиц, желающих взять кредит. В итоге, можно отметить, роль потребительского кредита выражается в повышении жизненного уровня населения. Значительный социальный потенциал кредита раскрывается во многих аспектах его функционирования [16, с. 117].:

- благодаря потребительскому кредиту повышается эффективность общественного воспроизводства, а значит, более полно удовлетворяются потребности общества, растет жизненный уровень;

- являясь одним из факторов внедрения прогрессивной техники и технологии, кредит способствует сокращению тяжелого и малоквалифицированного труда, росту производительности общественного труда и в конечном счете - доходов населения;

- кредит положительно воздействует на состояние потребительского рынка в соответствии с приоритетами социальной политики. В этой области значительна роль кредитов, направляемых в отрасли производства товаров народного потребления, торговли, на льготное кредитование жилищного строительства и сельского хозяйства и т.п.;

______________________

.

15. Финансы, денежное обращение, кредит/М.В. Романовский и др.; под ред. М.В. Романовского, О.В. Врублевской. - М.: Юрайт-Издат, 2008. - 543 с.

16. Деньги, кредит, банки/Под ред. Г.И. Кравцова, Г.С. Кузьменко, Е.И. Кравцов. - Мн.: Издательство: БГЭУ,2003, 527-

- большое социальное значение имеет потребительский кредит, способствующий более быстрому росту реального жизненного уровня населения.

В текущем году, по мнению многих экспертов, все же стоит ожидать некоторого оживления на рынке потребительских кредитов, и причин тому несколько. Это смягчение кредитно-монетарной политики Центрального Банка России, снижение инфляции[17] и уменьшение инвестиционных и макроэкономических рисков. Кроме того, положительные сдвиги наблюдаются и на рынке труда[18], а с учетом растущей конкуренции в банковской сфере, в том числе подталкивающей банкиров к снижению ставок по кредитам, стоит ожидать некоторого восстановления спроса и у населения [19].

Выводы по главе 2

И, таковым образом можно сделать следующие выводы. Всем известно о том, что в денежной системе страны объективно, в конце концов, сформировались разные виды кредитов, различающихся по множеству характеристик. Необходимо подчеркнуть то, что выделяют следующие группы кредитов:

· по срокам оплаты ссуды - краткосрочные (до 6 месяцев), среднесрочные (от 6 месяцев до года), долгосрочные (более года);

· отраслевой направленности - в индустрию,стройку, транспорт, торговлю и т.д.;

____________________

17. http://rating.rbc.ru/news.shtml?2010/04/05/32769906

18. http://rating.rbc.ru/category.shtml?joblist

19. http://studopedia.net/1_9041_lektsiya--ponyatie-kreditnoy-sistemi-i-ee-elementi.html

· обеспеченности - прямые (ссуды выдают под определенные товарно-материальные ценности), косвенные (предоставляются на покрытие кассового разрыва в платежном обороте), необеспеченные;

· платности за использование - платные (заемщик, стало быть, платит процент), бесплатные (заемщик только возвращает долг без оплаты процента);

· субъекту кредитных отношений - коммерческий, потребительский, государственный, международный и банковский кредиты.

Коммерческое кредитование осуществляют сами участники производства и реализации продуктов (работ, услуг) в виде предоставления отсрочки, рассрочки платежа, подготовительной оплаты продукта (работы, сервисы) или аванса.

Достоинства коммерческого кредита состоят в том, что он упрощает реализацию продукта, содействует ускорению оборачиваемости оборотных средств, является, обычно, наиболее дешевым по сопоставлению с банковским, характеризуется, как всем известно, обычным механизмом оформления.

В то же время коммерческий кредит имеет и недочеты. Все знают то, что он связан с риском для поставщика при изменении цены продукта, несоблюдении покупателем сроков оплаты, банкротстве покупателя. Ни для кого не секрет то, что недочетом данной формы кредита, в конце концов, служит также незначимый срок использования данным видом кредита - период его предоставления традиционно ограничивается несколькими месяцами.

Коммерческий как раз кредит характеризуется рядом особенностей:

· в роли кредитора при коммерческом кредитовании выступают не спец. кредитные организации, а предпринимательские компании, связанные с созданием или реализацией продуктов либо услуг;

· кредит также предоставляется только в товарной форме;

· средняя стоимость коммерческого кредита постоянно ниже средней процентной ставки по банковским кредитам на данный период;

· плата за коммерческий кредит, обычно, включается в стоимость продукта, а не определяется специально через фиксированный процент от базисной суммы.

Банковское кредитование - более распространенная форма кредитных отношений. Мало кто знает то, что ему присущи некие индивидуальности:

· современный рынок ссудных капиталов характеризуется, как многие думают, высочайшей степенью банковского аппарата;

· организация не закрепляется за банком, а сама выбирает банк, чьи условия также совпадают с ее интересами;

· организации предоставляется право открывать несколько ссудных счетов в пары банках, что как раз делает базу для планирования оптимального кредитного портфеля организации.

Схема банковского кредитования включает два шага: подготовку решения о выдачи ссуды и получение, и обеспечение возвратности кредита.

В хозяйственной практике употребляется множество видов банковских кредитов:

· контокоррентный - кредит, при предоставлении которого банк как раз открывает фирме-заемщику контокоррентный счет, на этом счете учитываются как кредитные, так и расчетные операции заемщика;

· ломбардный - кредит в твердо фиксированной сумме, предоставляемый кредитором фирме-заемщику на определенный срок под залог имущества либо имущественных прав;

· ипотечный - долгосрочный кредит, полученный под залог либо части основных средств, либо, имущественного комплекса фирмы-заемщика в целом;

· платежный - кредит, предоставляемый фирмам-плательщикам на оплату ими расчетных документов, выполнение валютных обязанностей при наличии у компаний временных денежных проблем;

· револьверный- автоматом возобновляемый кредит.

Потребительский кредит, в конце концов, действует при мотивированном кредитовании физических лиц:

· для приобретения продуктов долгого использования - мебели, легковых и грузовых машин, бытовой техники и т.п.);

· недвижимости - земли, квартир, домов;

· оплаты дорогостоящего мед. обслуживания и пр.

Потребительский кредит может предоставляться как в форме банковского, так и коммерческого кредита.

Значение потребительского кредита, в общем, то, состоит в том, что он выполняет двойную функцию: с одной стороны, с повышением товарооборота растет размер кредита, потому что спрос на продукты порождает спрос на кредиты, с иной - рост кредитования населения увеличивает платежеспособный спрос.

Отличительной индивидуальностью муниципального кредита служит то, что в государственном кредитовании правительство, наконец, быть может как кредитором, так и заемщиком. И действительно, классическая форма государственного кредита, наконец, представлена кредитными отношениями, при которых правительство является заемщиком. Вообразите себе один факт о том, что в современных критериях оно как раз может выступать и как кредитор.

Государство как кредитор через ЦБ либо казначейскую систему производит кредитование: ценностях отраслей, региональных либо местных органов; коммерческих банков и остальных кредитных учреждений в процессе прямой либо аукционной реализации кредитных ресурсов на рынке межбанковских кредитов. И действительно, в качестве заемщика государство располагает муниципальные займы через банки либо на рынке государственных краткосрочных ценных бумаг.

Практика показала, что государственный, стало быть, кредит может как раз воспользоваться в качестве инструмента регулирования валютного обращения.

Разновидностью кредитных отношений, наконец, выступает международный, кредит, представляющий из себя кредитные отношения, при которых, в конце концов, осуществляется жжение ссудного капитала в сфере международных экономических и валютно-финансовых отношений. Вообразите себе один факт о том, что международный кредит охватывает интернациональный уровень, участниками которого могут, стало быть, выступать отдельные юридические лица, правительства соответственных стран, также международные финансово-кредитные университеты (МВФ, [Мировой банк, Европейский банк и др.).

Международный кредит классифицируется:

· по видам - товарные, предоставленные экспортерами при отсрочке платежа за продукты либо сервисы, и денежные в валютной форме;

· назначению - коммерческие, связанные с внешней торговлей, денежные - прямые финансовложения, погашение внешней задолженности, денежные интервенции;

· валюте займа - в валюте страны-должника, страны-кредитора, третьей страны и в международной счетной валютной единице;

· обеспеченности - защищенные товарными документами, недвижимостью, ценными бумагами и бланковые (под обязательства должника).

Роль международного кредита в экономике двояка. И даже не надо и говорить о том, что он так сказать играет положительную роль, стимулируя ускорение развития производительных сил, расширение процесса производства, внешнеэкономическую деятельность. Надо сказать то, что отрицательная роль международного кредита как бы заключается в том, что он провоцирует перепроизводство продуктов, увеличивает диспропорции публичного воспроизводства и конкурентноспособной борьбы за рынки сбыта, сферы приложения капитала и источники сырья

ЗАКЛЮЧЕНИЕ

Подведем итоги данной работы. Само - собой разумеется, в данной работе были изучены теоретические базы кредита, его роли и значение для современной экономики РФ.

К «жизни в кредит» каждый относится по-разному. Мало кто знает то, что, кредитование уже издавна стали неотъемлемым элементом нынешнего времени, при этом количество людей пользующейся данной услугой стремительно растет. Необходимо подчеркнуть то, что почти всем, заем помогает приобрести какое - или благо, решить жилищный вопрос, получить образование и т.п.

Значение кредита, как раз заключается в его определенной роли. Вообразите себе один факт, что большущее значение наконец-то имеет кредитный механизм для развития экономики, как многие выражаются, хоть какой страны. Как бы это было не странно, но кредитный механизм содействует созданию ссудного капитала страны, он в свою очередь участвует в пропорциональном распределении валютных ресурсов, в разных направлениях отраслевой экономики страны.

В наше время есть кредитные организации - кредитные брокеры, которые традиционно оказывают поддержку в получении кредита. Само - собой разумеется, кредитные брокеры - это независящие компании, разъясняющие информацию о кредитной политике определенных банков и оказывающих ряд, как многие выражаются, нужных услуг.

Обращаясь за консультацией к кредитному брокеру, вы узнаете полное значение, избранного кредита, также, как все знают, полную информацию о определенной, как заведено, кредитной программе, а именно, укрытых процентах. Как бы это было не странно, но время от времени кредитный брокер может, стало быть, выступить поручителем у клиента при потребительском кредитовании.

Сейчас, более нужные ссуды на неотложные нужды, но и процентная ставка этого кредитования наиболее высочайшая, чем в мотивированных кредитах. Ни для кого не секрет то, что для получения этого кредитования не нужен залог либо поручители, встречаются банки, предоставляющие нецелевые кредиты на наиболее твердых критериях.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

- Указание Банка России от 31.05.2010 № 2450-У «О размере ставки рефинансирования Банка России».

- Федеральный закон от 10.07.2002 N 86-ФЗ (ред. от 25.11.2009) "О Центральном банке Российской Федерации (Банке России)" с изменениями и дополнениями (принят ГД ФС РФ 27.06.2002)//ПСИС «Консультант Плюс»

- Федеральный закон от 02.12.1990 N 395-1 (ред. от 15.02.2010, с изменениями и дополнениями от 08.05.2010) "О банках и банковской деятельности"

- Банковское дело: Учебник/Под ред. О.И. Лаврушина. - М.: Финансы и статистика, 2006. - 255 с.

- Банковское дело: Учебник. - 4-е изд., перераб. и доп./Под ред. проф. В.И.Колесникова, проф. Л.П.Кроливецкой. М.: Финансы и статистика, 1998

- Бланк И.А.. Словарь-справочник финансового менеджера. - М.: Ника центр, 2008. - 480 с.

- Большой экономический словарь/ Под ред. А.Н. Арилима, 6-е изд. допол. - М.: Институт Новой экономики, 2004

- Борисов А.И. Потребительское кредитование, или жизнь взаймы. // Банковское дело, 2006. - №6, Стр. 47-50

- Галицкая С.В. Деньги, кредит, финансы: Учебник- М.: Изд-во Эксмо, 2005.

- Деньги, кредит, банки/Под ред. Г.И. Кравцова, Г.С. Кузьменко, Е.И. Кравцов. - Мн.: Издательство: БГЭУ,2003, 527-с.

- Деньги, кредит, банки/Под ред. Н.П. Белотеловой, Ж.С. Белотеловой. - М.: Издательско-торговая корпорация «Данилов и Ко», 2009. - 484 с.

- Деньги, кредит, банки/ Г.Е. Алпатьев, Ю.В. Базулин. Под ред. В.В. Иванова, Б.И. Соколова. - М.: ТК Велби, Изд-во Проспект, 2004. - 624 с.

- Деньги, кредит, банки/ Под ред. проф. Г.Б. Поляка. - М.: ЮНИТИ-ДАНА, 2-е изд. 2001. - 512 с.

- Деньги, кредит, банки/ Под общ. ред. проф. О.И. Лаврушина. - М.: КНОРУС, 2006.

- Деньги, кредит, банки/ Под ред. Г.Н. Белоглазовой. - М.: Высшее образование, Юрайт-Издат, 2009. - 620 с.

- Деньги, кредит, банки/Под ред. А.М. Сергина. - Омск: Изд-во ОмГУ, 2006. - 365 с.

- Золотогоров В.Г. Экономика. Энциклопедический словарь - М.: Интерпрессервис, Книжный Дом, 2003.

- Камалетдинов Р.А. Эра дешевых денег закончилась // Банковское дело, 2008. - № 11, Стр. 11-14

- Климович В.П. Финансы, денежное обращение, кредит: Учебник- М.: Форум, Инфра- М, 2006г.

- Колпакова Г.М. Финансы, денежное обращение, кредит: Учебное пособие- М.: Финансы и статистика, 2001.

- Корниенко О.В. Деньги, кредит, банки: Учебник для студентов вузов - Ростов на Дону, Денис, 2008.

- Кредит: Учебник для вузов/ Л.А.Дробозина, Л.П.Окунева, Л.Д.Андросова и др.; Под ред. проф. Л.А.Дробозиной. М.: Финансы, ЮНИТИ, 1997

- Леонтьев В.Е. Радновская И.П. Финансы, деньги, кредит и банки, Учеб. Пособие - СПб. Знание, 2003.

- Потребительский кредит/Н.В. Орлова, Н.А. Новикова. - М.: Юрайт-Издат., 2007. - 177 с

- Мировая экономика и международные экономические отношения. - Ростов-на-Дону: «Феникс», 2001.

- Рейтинговое агентство «Банковское дело». Обзор состояния банковского сектора России в октябре 2008 г.// Банковское дело, 2009. - № 1, Стр. 20-23

- Российская банковская энциклопедия/Гл. ред. О.И. Лаврушин. - М.: Финансы и статистика, 2005. - 218 с.

- Румянцева Е.Е. Новая экономическая энциклопедия, М.: ИНФРА - М, 2008

- Финансы, денежное обращение, кредит/Под ред. В.К. Сенчалова, А.И. Архипова - М: ТК Велби, 2002. - 496 с.

- Финансы, денежное обращение, кредит/ Учебник для ВУЗов/ С.С. Артемьева, В.В. Митрохин, В.И. Чугунов. - М.: Академический Проект: Фонд «Мир», 2009. - 469 с.

- Финансы, денежное обращение, кредит/ Под ред. А.С. Нешитого. - М.: Издательско-торговая корпорация «Дашков и Ко», 2009. - 592 с.

- Финансы, денежное обращение, кредит/Под ред. проф. Г.Б. Поляка. - М.: ЮНИТИ-ДАНА, 2-е изд. 2003. - 512 с.

- Финансы, денежное обращение, кредит/М.В. Романовский и др.; под ред. М.В. Романовского, О.В. Врублевской. - М.: Юрайт-Издат, 2008. - 543 с.

- Финансы, денежное обращение, кредит/Под ред. Н.Ф. Самсонова. - М.: «ИНФРА-М», 2003. - 302 с.

- Финансы, деньги, кредит.: Учебник/ Под ред. О.В. Соколовой - М.: Юрий, 2001.

- Финансы и кредит/Под ред. Т.М. Ковалевой. - М.: Финансы и статистика, 2006;

- Финансы и кредит/Под ред. Романовского М.В., Белоглазовой Г.Н.. - М.: Юрайт-Издат, 2009.

- Финансы и кредит/ М.Л. Дьякова, Т.М. Ковалева, Т.Н. Кузьменко. Под ред. Т.М. Ковалевой - М.: КНОРУС, 2008.

- Финансово-кредитный энциклопедический словарь. Коллектив авторов/Под общ. ред. А.Г.Грязновой. - М.: Финансы и статистика, 2006.

- Финансы: Учебник. - 2-е изд., -/ под ред. Милякова Н.В..М.: ИНФРА-М, 2004. - 543 с.;

- http://studopedia.net/1_9041_lektsiya--ponyatie-kreditnoy-sistemi-i-ee-elementi.html

- http://rating.rbc.ru/news.shtml?2010/04/05/32769906

- http://rating.rbc.ru/category.shtml?joblist

ПРИЛОЖЕНИЯ

Приложение А

Приложение В

Приложение Г

Приложение Д

Рис.1. Динамика предоставления банками кредитов предприятиям в 2009-2010гг.

Приложение Е

КРЕДИТНАЯ СИСТЕМА

РОССИИ

ундаментальный

блок:

- Кредит, границы, законы его движения;

- Субъекты кредитных отношений;

- Принципы кредита.

Организационный

Блок:

- Кредитная политика;

- Виды и объекты кредита;

- Условия кредитования;

- Механизм кредитования;

- Кредитная инфраструктура

Регулирующий блок:

- Государственное регулирование кредитной деятельности;

- Банковское законодательство;

- Нормативные положения ЦБ РФ;

- Материалы коммерческих банков для их деятельности.

РОЛЬ КРЕДИТА В УСЛОВИЯХ РЫНОЧНОЙ ЭКОНОМИКИ