Учет и анализ показателей по труду и заработной плате

НЕГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ

ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

ЦЕНТРОСОЮЗА РОССИЙСКОЙ ФЕДЕРАЦИИ

СИБИРСКИЙ УНИВЕРСИТЕТ ПОТРЕБИТЕЛЬСКОЙ КООПЕРАЦИИ

ЗАБАЙКАЛЬСКИЙ ИНСТИТУТ ПРЕДПРИНИМАТЕЛЬСТВА

Кафедра экономики

Курсовая работа

по дисциплинам: Бухгалтерский учет и

анализ финансово-хозяйственной деятельности

на тему: Учет и анализ показателей по труду и заработной плате

Исполнитель: студентка 3 курса

экономического факультета

группы 204

Иванова Юлия Викторовна

Научный руководитель: старший преподаватель

Альбекова Любовь Анатольевна

Чита - 2013

ОГЛАВЛЕНИЕ

Введение………………………………………………………………....3

1. Порядок организации оплаты труда, формы и системы

оплаты труда………………………………………………………..…5

2. Организация и документальное оформление учета выработки и

начисления заработной платы……………………………………....13

3. Удержание и вычеты из заработной платы, отражение их в

бухгалтерском учете....……………………………………………....19

4. Анализ обеспеченности предприятия трудовыми ресурсами, их

качественный состав. Анализ использования рабочего

времени………………………………………………………………..27

5. Анализ производительности труда и факторов, влияющих на ее

уровень…………………………………………………………..…….35

6. Основные направления повышения эффективности

использования трудовых ресурсов…………………………………..38

Заключение………………………………………………………………42

Список литературы……………………………………………………...43

Приложение 1……………………………………………………………45

Приложение 2……………………………………………………………46

Приложение 3……………………………………………………………50

Приложение 4……………………………………………………………51

Приложение 5……………………………………………………………52

Приложение 6……………………………………………………………53

Приложение 7……………………………………………………………56

ВВЕДЕНИЕ

Центральное место в производственной деятельности любой организации занимает труд и результаты труда, потому что только при помощи рабочей силы создается прибавочный продукт. Заработная плата - денежное вознаграждение за труд. Трудовые доходы каждого работника определяются по личным вкладам с учетом конечных результатов работы предприятия; регулируются налогами и максимальными размерами не ограничивается.

Именно заработная плата, а зачастую только она является той причиной, которая приводит рабочего на его рабочее место. Минимальный размер заработной платы труда работников предприятия всех организационно - правовых форм устанавливается законодательством [5].

Например, в Забайкальском крае на 9.10.12г. установлен минимальный размер оплаты труда в размере 4912 рублей. От заработной платы должны производится отчисления в государственные внебюджетные фонды:

- фонд социального страхования - 3,1%;

- пенсионный фонд - 22 %;

- фонд медицинского страхования - 5,1 %

Важнейшими задачами учета труда и заработной платы являются:

1. В установленные сроки производить расчеты с персоналом предприятия по начисленной заработной плате;

2. Своевременно и правильно относить на себестоимость продукции, работ, услуг, суммы начисленной заработной платы и отчислений органам социального страхования

3. Собирать и группировать показатели по труду и составление необходимой отчетности;

4. Своевременный расчет с органами социального страхования.

Учет труда и заработной платы должен обеспечить оперативный контроль за количеством и качеством труда, за использованием средств, направленных на потребление.

Целью данной работы является изучить и проанализировать показатели по труду и заработной плате на предприятии и разработать пути их улучшения в современных условиях.

В ходе работы следует выполнить ряд задач:

- Изучить порядок организации оплаты труда, формы и системы оплаты труда

- Ознакомиться с организацией и документальным оформлением учета выработки начисления заработной платы;

- Рассмотреть удержания и вычеты из заработной платы и отражение их в бухгалтерском учет

- Проанализировать производительность труда и факторы, влияющие на ее уровень.

1. ПОРЯДОК ОРГАНИЗАЦИИ ОПЛАТЫ ТРУДА, ФОРМЫ И

СИСТЕМЫ ОПЛАТЫ ТРУДА

Заработная плата – это вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы, а также выплаты компенсационного и стимулирующего характера.

Выплата заработной платы обычно производится в денежной форме в валюте РФ (в рублях). В соответствии с коллективным или трудовым договорам оплата труда может производиться в иных формах, не противоречащих российскому законодательству. Заработная плата работнику устанавливается трудовым договором в соответствии с действующими у данного работодателя системами оплаты труда. Системы оплаты труда устанавливаются коллективными договорами, соглашениями, локальными нормативными актами в соответствии с трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права. Оплата труда каждого работника должна находиться в прямой зависимости от его личного трудового вклада и качества труда. Действующее законодательство [3] предоставляет предприятиям и организациям право самостоятельно выбирать и устанавливать такие системы оплаты труда, которые являются наиболее целесообразными в конкретных условиях работы. Виды, формы и системы оплаты труда, размеры тарифных ставок, окладов, система премирования фиксируются в коллективном договоре и других актах, издаваемых в организации.

Различают основную и дополнительную оплату труда.

Под основной заработной платой принято понимать

- выплаты за отработанное время, за количество и качество выполненных работ при повременной, сдельной и прогрессивной оплате;

- доплаты в связи с отклонениями от нормальных условий работы,

за сверхурочные работы, за работу в ночное время и в праздничные дни и др.;

- оплата простоев не по вине работника;

- премии, премиальные надбавки и др.

Дополнительная заработная плата включает выплаты, за не проработанное время, предусмотренные законодательством о труде и коллективными договорами:

- оплата времени отпусков;

- оплата времени выполнения государственных и общественных обязанностей;

- оплата перерывов в работе кормящих матерей;

- оплата льготных часов подростков;

- оплата выходного пособия при увольнении и др.

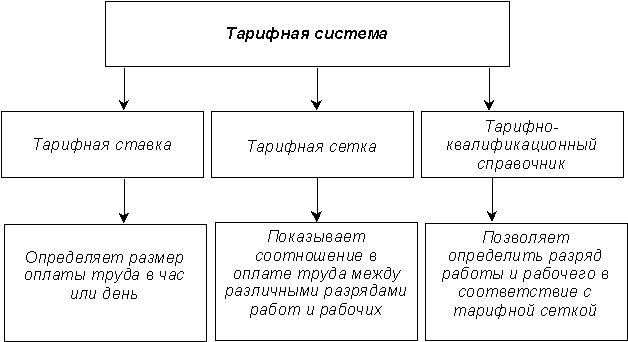

Организация заработной платы на предприятии определяется тремя взаимосвязанными и взаимозависимыми элементами - тарифной системой, нормированием труда и формами оплаты труда. Тарифная система, представленная на рисунке 1.1, позволяет качественно оценить труд, нормирование - учесть количество затраченного труда, а формы - определить порядок расчета заработной платы.

Во многих крупных и средних организациях используется тарифная система оплаты труда – совокупность нормативов, с помощью которых регулируется уровень заработной платы различных групп и категорий работников в зависимости от: квалификации работников, сложности выполняемой работы, условий, характера и интенсивности труда, условий (в том числе природно-климатических) выполнения работ, вида производства. Основными элементами тарифной системы являются: тарифно-квалификационные справочники, тарифные сетки, тарифные ставки, тарифные коэффициенты, надбавки и доплаты за работу с отклонением от нормальных условий труда. Тарифно-квалификационный справочник содержит подробные характеристики основных видов работ с указанием требований, предъявляемых к квалификации исполнителя. Требуемая квалификация при выполнении той или иной работы определяется разрядом. Размер заработной платы рабочего возрастает по мере повышения разряда выполняемой им работы. Более высокий разряд соответствует работе большей сложности. Тарифная сетка – это таблица с почасовыми или дневными тарифными ставками, начиная с первого, низшего разряда. В настоящее время в основном применяются шестиразрядные тарифные сетки, дифференцированные в зависимости от условий работы. В каждой сетке предусматриваются тарифные ставки для оплаты работ сдельщиков и повременщиков. Тарифная ставка – это размер оплаты за труд определенной сложности, произведенный в единицу времени (час, день, месяц – это зависит от конкретного типа выполняемой работы, так как не всегда за час или день можно оценить ее конечный результат). Тарифная ставка всегда выражается в денежной форме, и ее размер возрастает по мере увеличения разряда. Разряд – это показатель сложности выполняемой работы и уровня квалификации рабочего. Соотношение между размерами тарифных ставок в зависимости от разряда выполненной работы определяется с помощью тарифного коэффициента, который указывается в тарифной сетке для каждого разряда. Тарифный коэффициент первого разряда равен единице. Размер тарифной месячной ставки первого разряда не может быть ниже минимального размера оплаты труда, предусмотренного законодательством. Для оплаты труда руководителей, специалистов и служащих, как правило, применяются должностные оклады, которые устанавливаются администрацией организации в соответствии с должностью и квалификацией работника.

Рис. 1.1 Тарифная система

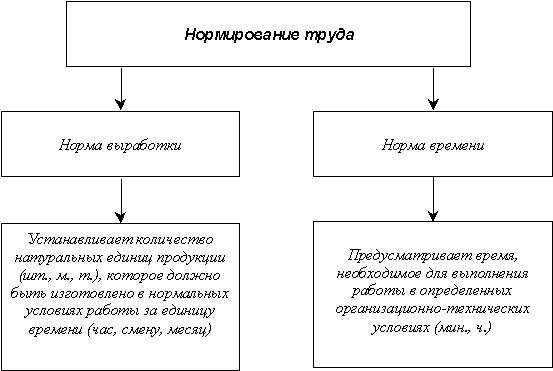

Важным элементом организации оплаты труда на предприятии является нормирование труда (рисунок 1.2), предусматривающее установление меры затрат труда на изготовление единицы изделия или выполнение заданного объема работы в определенных организационно-технических условиях.

Рис. 1.2 Нормирование труда

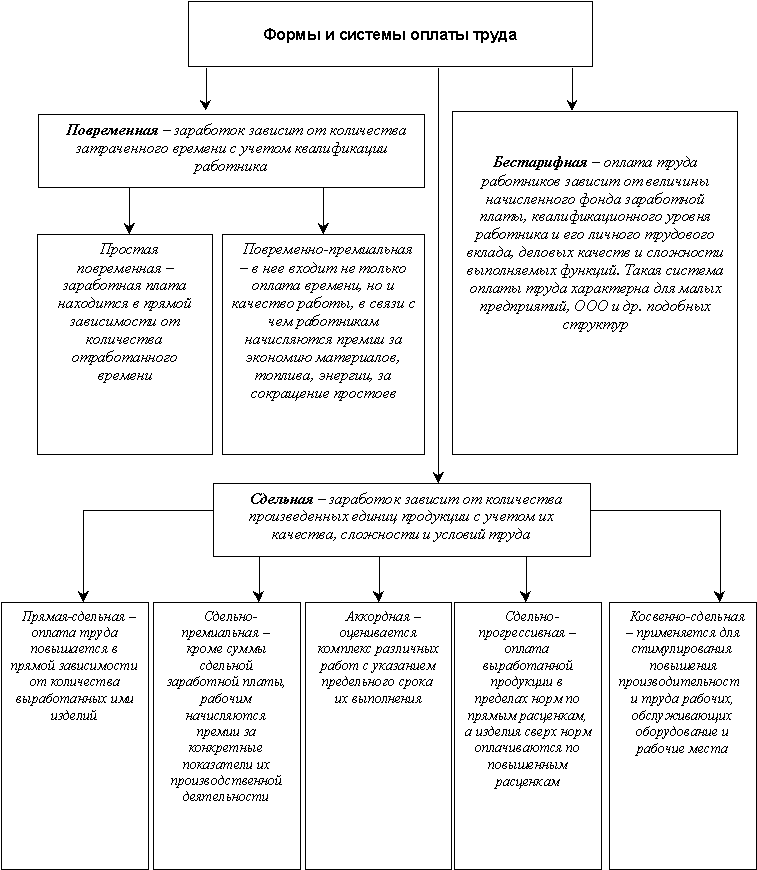

Каждая организация самостоятельно разрабатывает и утверждает формы и системы оплаты труда (рисунок 1.3). Под формой понимают объект учета труда, подлежащей оплате: время или количество выполненной работы. Различают две основные формы оплаты труда: повременная и сдельная. При повременной системе оплаты заработная плата работника зависит от фактически отработанного времени и тарифной ставки работника, а не от количества выполненных работ. Повременная форма оплаты труда имеет две системы – простую повременную и повременно-премиальную. В зависимости от единицы учета отработанного времени применяются почасовые, поденные, понедельные и помесячные тарифные ставки. Первичными документами по учету труда работников при повременной оплате являются табели.

При простой повременной оплате труда заработок рабочего определяют, умножая часовую или дневную тарифную ставку его разряда на количество отработанных им часов или дней. При определении заработка других категорий работников необходимо соблюдать следующий порядок. Если работник отработал все рабочие дни месяца, то оплату составит установленный для него оклад. Если в данном месяце отработано неполное число рабочих дней, то заработок определяется путем деления установленной ставки на календарное количество рабочих дней. Полученный результат умножается на количество оплачиваемых за счет предприятия рабочих дней.

Рис. 1.3 Формы и системы оплаты труда

При повременно-премиальной системе к сумме заработка по тарифу прибавляют премию, которая устанавливается в процентном соотношении к тарифной ставке. Премии выплачиваются в соответствии с положениями о премировании, которые разрабатываются и утверждаются в организациях. В положениях предусматриваются конкретные показатели и условия премирования. Именно такие премии являются составной частью повременно-премиальной и сдельно-премиальной системы оплаты труда. К условиям премирования относятся: выполнение производственных заданий, экономия сырья, материалов, энергии, рост производительности труда, повышение качества производимой продукции, освоение новой техники и технологии и др.

Специалисты и другие работники, относящиеся к служащим, получают заработную плату по установленным месячным должностным окладам и в зависимости от отработанного количества дней в отчетном месяце. Премирование производится за производственные показатели работы предприятия согласно установленной системе премирования.

Сдельная форма оплаты труда применяется тогда, когда можно учитывать количественные показатели результата труда и нормировать его путем установления норм выработки, норм времени, нормированного производственного задания. При сдельной форме труд работников оплачивается по сдельным расценкам в соответствии с количеством произведенной продукции (выполненной работы и оказанной услуги).

Сдельная форма оплаты труда имеет несколько систем: простая сдельная (или прямая сдельная), сдельно-премиальная, косвенно-сдельная, аккордная и сдельно-прогрессивная. При сдельной оплате труда расценки определяются исходя из установленных разрядов работы, тарифных ставок (окладов) и норм выработки (норм времени). Расчет заработка при сдельной форме оплаты труда осуществляется по документам о выработке (наряд на сдельную работу, в котором указывается норма выработки и фактически выполненная работа, распоряжение о премировании за перевыполнение плана, аккордное задание, цеховой наряд на выполнение задания цехом). Сдельные расценки не зависят от того, когда выполнялась работа: в дневное, ночное или сверхурочное время.

При прямой сдельной системе оплаты труда в основу расчета заработной платы берутся количество продукции (работ, услуг), которую изготовил работник и сдельные расценки, установленные за единицу этой продукции. Заработная плата рассчитывается путем перемножения сдельной расценки на количество продукции.

При сдельно-премиальной системе предусмотрены премии за перевыполнение норм выработки и за качество работы, помимо основного заработка. Премии могут устанавливаться как в фиксированных суммах, так и в процентах от заработной платы по сдельным расценкам. Сумма премии прибавляется к заработной плате работника и выплачивается вместе с заработной платой. Как сдельная, так и премиальная оплата труда может осуществляться индивидуально и коллективно, когда в процессе работы необходимы совмещение профессий и взаимосвязь исполнителей. Сдельно-прогрессивная система предусматривает повышение оплаты за выработку сверх нормы. В этом случае сдельные расценки напрямую зависят от количества произведенной продукции за тот или иной период. Косвенно-сдельная система применяется для оплаты труда вспомогательных рабочих. Размер их заработка определяется в процентах от заработка основных рабочих, труд которых они обслуживают.

Аккордная система применяется при оплате труда бригады работников или при оплате за определенный комплекс работ. Заработная плата, выплаченная бригаде за выполнение каких-либо работ, делится между работниками бригады исходя из того, сколько времени отработал каждый член бригады.

2. ОРГАНИЗАЦИЯ И ДОКУМЕНТАЛЬНОЕ ОФОРМЛЕНИЕ

УЧЕТА ВЫРАБОТКИ И НАЧИСЛЕНИЯ ЗАРАБОТНОЙ

ПЛАТЫ

Трудовые отношения закрепляются трудовым договором, одним из существенных условий которого является размер зарплаты согласно статье 57 ТК РФ. В части 1 статья 129 ТК РФ говорится, что зарплата является вознаграждением за труд.

Правильный расчет зарплаты и своевременное начисление заработной платы входят в обязательный круг обязанностей работодателя.

Заработная плата начисляется исходя из установленных тарифов, окладов, сдельных расценок и сведений о фактически отработанном времени сотрудниками или об объеме произведенной продукции. Начиная с 2008 года, в бюджетных организациях применяется новый порядок выплат зарплаты. Их система оплаты труда отличается от действующей в коммерческих организациях, где начисление зарплаты происходит на основе документов, которые:

- устанавливают форму и размер оплаты труда сотрудника. А именно:

положение об оплате труда (положение о выплате заработной платы),

штатное расписание, приказы о приеме на работу, трудовые договоры;

- подтверждают выполнение норм выработки. А именно: наряды, книги

учета выработки, табели учета рабочего времени;

- влияют на сумму зарплаты в конкретном месяце. А именно: служебные

записки, приказы о поощрении и т. п.

Положение об оплате труда - официальный документ, в котором описывается порядок начисления заработной платы или премии. Положение должно содержать указание на категории работников, вид деятельности, критерии оценки их труда, размеры тарифных ставок и принципы начисления заработка (премии). Положение утверждается приказом и имеет статус локального нормативного акта. Порядок начисления зарплаты следующий. Суммы начисленной зарплаты фиксируются в расчетной (унифицированная форма № Т-51) или в расчетно-платежной ведомости (форма № Т-49). Начисление заработной платы отражается по кредиту счета 70 «Расчеты с персоналом по оплате труда» в корреспонденции со счетами для учета затрат в зависимости от характера работы того или иного сотрудника.

При выплате зарплаты работодатель должен в письменной форме известить сотрудника о причитающейся ему за соответствующий период сумме. Типового бланка расчетного листка нет. Его можно составить в произвольной форме и согласовать с представительным органом работников (при его наличии в организации). Расчетные листки должны формироваться один раз в месяц, когда происходит начисление второй части зарплаты (как правило, в коне месяца).

В расчетном листке указываются:

- составные части зарплаты, причитающейся сотруднику;

- начисления на зарплату (удержания);

- общая сумма зарплаты, подлежащая выплате. Такой порядок установлен в

абзацах 1 и 2 ст. 136 ТК РФ.

За нарушение правил составления и выдачи расчетных листков организация может быть привлечена к административной ответственности. Заработная плата, причитающаяся к выдаче работнику, представляет собой разницу между суммами оплаты труда, исчисленным по всем основаниям, и суммой удержаний.

В связи с вступлением 1 января 2010 года в силу Федерального закона от 24.07.2009 г. № 212-ФЗ «О страховых взносах в Пенсионный фонд РФ, Фонд социального страхования РФ, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» с 1 января 2010 года изменились правила начисления заработной платы: ЕСН (единый социальный налог) отменен.

Начиная с этой даты, на выплаты и вознаграждения в пользу физических лиц организации должны начислять взносы на обязательное пенсионное (социальное, медицинское) страхование. Обязательства по ЕСН, возникшие до 2010 года, исполняются в порядке, который был установлен главой 24 Налогового кодекса РФ.

Согласно трудовому законодательству начисление заработной платы производится каждый месяц, а выплата - не менее двух раз в месяц [3].

Сроки выплаты заработной платы должны быть закреплены в трудовом (коллективном) договоре, Положении об оплате труда, других локальных документах (ст. 136 ТК РФ).

Никакое соглашение между работодателем и работником, а также локальный нормативный акт организации о том, что начисление и выплата заработной платы в данной организации будет выплачиваться один раз в месяц, не имеют силы. Поскольку условия оплаты труда, определенные коллективным договором, соглашениями, локальными нормативными актами организации, а также трудовым договором, не могут ухудшать положение работника по сравнению с условиями, установленными ТК РФ, законами и иными нормативными правовыми актами (ч. 4 ст. 8 ТК РФ).

В условиях экономического кризиса у многих компаний возникают проблемы с выплатой зарплат сотрудникам. За несвоевременное начисление заработной платы организация несет финансовую и административную ответственность.

За задержку зарплаты сотрудникам должна быть начислена компенсация (ст. 236 ТК РФ). Ее минимальный размер – 1/300 ставки рефинансирования Банка России от невыплаченных сумм за каждый день просрочки. Заплатить компенсацию компания обязана независимо от того, по какой причине задержана зарплата. Даже если вины работодателя в этом нет. Начисление зарплаты не зависит от того, была ли у компании выручка или нет, достаточно ли у работодателя средств, чтобы выплатить зарплату.

Все финансово-хозяйственные операции предприятия, в том числе учет выработки и начисление заработной платы, должны быть документально оформлены и обоснованы.

Перечень первичных документов по учету использования рабочего времени и расчетов с персоналов и формы этих документов утверждены постановлением Госкомстата России от 5 января 2004 г. № 1.

Первичный учет численности персонала организации осуществляется на основании следующих документов:

- приказа (распоряжения) о приеме на работу (форма № Т-1), (приложение 1), который является основанием для приема на работу. Лицо, ответственное за учет личного состава работников организации, в соответствии с этим приказом заполняет на каждого вновь принятого личную карточку, делает запись в трудовой книжке, а в бухгалтерии открывается лицевой счет;

- личной карточки (форма № Т-2),(приложение 2), которая заполняется на каждого работника. В ней содержаться общие сведения о работнике (фамилия, имя, отчество, дата и место рождения, образование и др.), сведения о воинском учете, назначении и перемещении, повышении квалификации, переподготовке, отпуске и другие дополнительные сведения;

- приказа (распоряжения) о переводе на другую работу (форма № Т-5), (приложение 3), который применяется при оформлении перевода работника из одного структурного подразделения в другое;

- приказа (распоряжения) о предоставлении отпуска (форма № Т-6),

(приложение 4), который применяется для оформления ежегодного и других видов отпусков, предоставляемых работникам в соответствии с ТК РФ, действующими законодательными актами и положениями, коллективными договорами и графиками отпусков;

- приказа (распоряжения) о прекращении (расторжении) трудового договора с работником (увольнении) (форма № Т-8), (приложение 5), который применяется при оформлении увольнения работников. На его основании бухгалтерия производит расчет с работником;

Для учета рабочего времени и расчетов с персоналом по оплате труда

применяются следующие основные формы первичной документации:

- табель учета рабочего времени и расчета заработной платы (форма № Т-12) и табель учета рабочего времени (форма № Т-13) (приложение 6), в которых фиксируется использование рабочего времени всех работающих в данной организации.

Табель по форме Т-13 используется в условиях автоматизированной обработки данных. Условные обозначения, применяемые при заполнении табеля учета рабочего времени приведены в приложении 7. Форма Т-12 заполняется вручную работником бухгалтерии. Эти табели составляются в одном экземпляре и передаются в бухгалтерию. Они позволяют не только учитывать время, отработанное всеми категориями работников, но и контролировать соблюдение установленного режима работы. На основании табелей рассчитывается заработная плата, составляется статистическая отчетность по труду.

Для расчета и выплаты заработной платы применяются следующие формы ведомостей:

- расчетно-платежная ведомость (форма № Т-49), которая рекомендована для малых и средних организаций. При составлении этой формы допустимо не заполнять другие расчетные и платежные ведомости;

- расчетная ведомость (форма Т-51), которая применяется для расчетов заработной платы всем категориям работающих. Рекомендована для применения в крупных организациях;

- платежная ведомость (форма № Т-53), которая применяется для учета выплат заработной платы;

- лицевой счет (формы № Т-54 и № Т-54а), который заполняется бухгалтером на каждого работника на основании первичных документов о приеме на работу и в котором указывается необходимая информация: фамилия, имя, отчество; цех, отдел организации; табельный номер работника; количество детей (для определения вычетов при расчете налога на доходы физических лиц); дата поступления на работу.

Лицевой счет заполняется в течение года, в нем помесячно отражаются все виды произведенных начислений и удержаний. Данные, содержащие в лицевом счете, являются основанием для расчета среднего заработка при оплате отпуска, начислений по больничным листкам. На следующий год на каждого работника открывается новый лицевой счет.

Для учета выработки применяют следующие формы первичных документов: наряды на сдельную работу, ведомости учета выполненных работ, маршрутные листы, путевые листы на автотранспорт. Первичные документы содержат следующие реквизиты (показатели): место работы; время работы; наименование и разряд работы; количество и качество работы; фамилии, инициалы, табельные номера и разряды рабочих; нормы времени и расценки за единицу работы; суммы заработной платы рабочих; шифры учета затрат, на которые относится начисленная заработная плата; количество нормо-часов по выполненной работе. Оформленные первичные документы по учету выработки и выполненных работ вместе со всеми дополнительными документами (листками на оплату простоя, на доплаты, актами о браке и др.) передаются бухгалтеру.

3. УДЕРЖАНИЯ И ВЫЧЕТЫ ИЗ ЗАРАБОТНОЙ ПЛАТЫ,

ОТРАЖЕНИЕ ИХ В БУХГАЛТЕРСКОМ УЧЕТЕ

Бухгалтерия организации не только производит начисления заработной платы, но и удержания и вычеты из нее. Удержания могут производиться только в случаях, предусмотренных законодательством [3].

Удержания из заработной платы можно разделить на две группы: обязательные удержания и удержания по инициативе администрации предприятия, где работник трудиться. К обязательным удержаниям относятся налог на доходы физических лиц, удержания по исполнительным листам и надписям нотариальных контор в пользу юридических и физических лиц.

По инициативе администрации могут быть удержаны: суммы аванса, выданного в счет заработной платы; погашение задолженности по ранее выданным авансам, а также возврат сумм, излишне выплаченных в результате неверно произведенных расчетов; возмещение материального ущерба, причиненного по вине работника предприятию; удержания в счет погашения полученной работником ссуды; удержания в счет погашения полученной работником ссуды; за товары, купленные в кредит.

Основным налогом, при помощи которого государство регулирует доходы, получаемые физическими лицами, является налог на доходы физических лиц, который исчисляется и уплачивается в соответствии с гл. 23 ч. II НК РФ в размере 13 %.

Налоговым периодом признается календарный год.

Не подлежат налогообложению (освобождаются от налогообложения) следующие виды доходов физических лиц: пособие по беременности и родам; пособия по безработице; государственные пенсии, назначаемые в порядке установленном действующим законодательством; стоимость подарков, полученных от организаций или индивидуальных предпринимателей, но не более 4000 руб. в год; алименты, получаемые налогоплательщиками; и другие доходы в соответствии со ст. 217 НК РФ.

Для целей налогообложения доход, полученный физическим лицом в календарном году, уменьшается на определенные суммы – налоговые вычеты. Эти вычеты поделены на четыре группы: стандартные, социальные, имущественные, профессиональные.

Стандартные налоговые вычеты.

Порядок предоставления стандартного налогового вычета регулируется статьей 218 НК РФ.

- 3000 руб. в месяц: ликвидаторам аварии на Чернобыльской АЭС, а также другим лицам, которые подвергались воздействию радиации в результате аварий или испытаний, инвалидам ВОВ и др.;

- 500 руб. в месяц: указанным в подпункте 2 пункте 1 статьи 218 Налогового кодекса РФ. Это большой список, в него включены Герои Советского Союза и РФ, лица, награжденные орденом Славы трех степеней; участники Великой Отечественной войны; лица, находящиеся в Ленинграде в период его блокады в годы Великой Отечественной войны; бывшие узники концлагерей и гетто; инвалидов с детства, а также инвалидов 1 и 2 групп; граждане, воевавшие в Афганистане и других странах, в которых велись боевые действия; и т.д.

- Вычет на ребенка в 2013 году:

Вычет производится на каждого ребенка у налогоплательщиков, на обеспечении которых находится ребенок, и которые являются родителями, опекунами, попечителями или приемными родителями.

Вычет на детей действует до месяца, в котором доход налогоплательщиков, исчисленный нарастающим итогом с начала налогового периода превысил 280000 рублей.

Вычет на первого ребенка (код 114) в 2013 году составит 1400 рублей;

На второго ребенка (код 115) – 1 400 рублей;

Вычет на третьего ребенка (код 116) в 2013 году составит 3000 рублей;

Вычет на ребенка-инвалида (код 117) – 3000 руб.

Налоговый вычет производится на каждого ребенка: в возрасте до 18 лет и на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет у родителей и (или) супругов родителей, опекунов или попечителей, приемных родителей.

Налоговый вычет может предоставляться в двойном размере одному из родителей (приемных родителей) по их выбору на основании заявления об отказе одного из родителей от получения налогового вычета.

Если налогоплательщик имеет право более чем на один стандартный вычет (кроме расходов на содержание детей), то ему предоставляется только один – максимальный из них.

Профессиональные налоговые вычеты.

Порядок предоставления профессиональных вычетов рассмотрен в статье 221 НК РФ. На профессиональные вычеты имеет право физическое лицо при выполнении им работ по гражданско-правовому договору, а также при получении авторских гонораров или вознаграждений за создание произведений науки и искусства, индивидуальные предприниматели, частные нотариусы. Вычеты возможны в сумме фактически произведенных и документально подтвержденных затрат непосредственно связанных с выполнением этих работ.

Имущественные налоговые вычеты. Они предоставляются при строительстве или покупке жилого дома, при покупке квартиры, при покупке земельного участка.

При строительстве или покупке жилого дома в 2013 г. в налоговый вычет могут включаться:

- расходы на разработку проектно-сметной документации;

- расходы на приобретение строительных и отделочн ых материалов;

- расходы на приобретение жилого дома, в том числе недостроенного;

- расходы, связанные с работами или услугами по строительству и отделке; расходы на подключение к сетям или создание автономных источников электро -, водо-, газоснабжения и канализации.

При покупке квартиры в налоговый вычет могут включаться:

- приобретение квартиры или прав на квартиру в строящемся доме;

- приобретение отделочных материалов;

- работы, связанные с отделкой квартиры.

Принятие к вычету расходов на достройку и отделку приобретенной квартиры или дома возможно в том случае, если в договоре купли-продажи указано приобретение именно незавершенного строительством дома или квартиры без отделки.

Налоговый вычет при покупке земельного участка.

При приобретении земельных участков, предоставленных для индивидуального жилищного строительства, или доли (долей) в них имущественный налоговый вычет предоставляется после получения налогоплательщиком свидетельства о праве собственности на дом (подп. 2 п. 1 ст. 220 НК РФ), т.е. получение вычета возможно только при приобретении земельного участка вместе с жилым домом или после строительства на участке жилого дома и получения свидетельства о праве собственности.

Социальные налоговые вычеты.

Социальные налоговые вычеты регулирует статья 219 НК.

Налогоплательщик НДФЛ имеет право на получение социальных налоговых вычетов в части доходов, облагаемых по ставке 13%. Эти вычеты можно получить только в ИМНС по месту жительства, при этом необходимо подать налоговую декларацию по НДФЛ за тот год, в котором были произве-

дены перечисленные ниже расходы.

К социальным налоговым вычетам относятся:

суммы, уплаченные за собственное обучение и обучение детей;

суммы, уплаченные за лечение и медицинские препараты;

суммы, уплаченные на финансирование будущей пенсии;

суммы, перечисленные на благотворительные цели.

Социальные налоговые вычеты предоставляются по окончании календарного года при подаче налоговой декларации в налоговый орган и представлении документов, подтверждающих расходы налогоплательщика. К таким документам относятся договоры на обучение, лечение и др. платежные документы (чек, приходно-кассовый ордер, платежное поручение и т.д.).

Если в одном налоговом периоде социальные налоговые вычеты не могут быть использованы, то на следующие налоговые периоды остаток вычетов не переносится, т. е. если вы оплачивали обучение или лечение в 2012 году, то подать декларацию для получения налогового вычета должны не позднее 30 апреля 2013 года. Также, если за 2012 год сумма уплаченного налога была меньше суммы налогового вычета, ее остаток не переносится и не будет возвращен.

Социальные налоговые вычеты предоставляются в размере фактически понесенных расходов, но ограничены в целом предельной суммой в 120 тыс. рублей. То есть максимальная сумма налога, возвращаемая налогоплательщику, составит 15600 руб. (120000 13%). Поэтому налогоплательщик, произведя несколько видов расходов, должен определиться, в отношении каких расходов он будет заявлять социальный налоговый вычет. Например, налогоплательщик в 2012 году заплатил за свое обучение 100 тыс. руб., лечение супруги - 40 тыс. руб., лечение своего отца - 50 тыс. руб., а также оплатил страховой взнос в сумме 20 тыс. руб. по договору личного добровольного пенсионного страхования. Несмотря на то, что фактические расходы налогоплательщика составили 210 тыс. руб., он вправе заявить вычет в сумме 120 тыс. руб. по расходам на обучение и частично на лечение.

Предельная сумма для налогового вычета за собственное обучение и обучение детей составляет 120000 р., однако расходы на обучение детей – не более 50000 рублей на каждого ребенка в общей сумме на обоих родителей;

Для самого налогоплательщика форма обучения не влияет на право получения социального налогового вычета, однако в отношении детей принимаются расходы только при обучении на дневном отделении.

При получении социального вычета определяющим является не период обучения, а дата оплаты, т. е при оплате за несколько лет обучения подать документы на вычет необходимо в текущий налоговый период.

Социальный налоговый вычет не применяется в случае, если оплата расходов на обучение производится за счет средств материнского капитала.

Социальный налоговый вычет может быть предоставлен только на основании документов, подтверждающих фактические расходы налогоплательщика за обучение, в том числе договора с образовательным учреждением.

Налогоплательщик вправе получить социальный налоговый вычет и в отношении сумм, уплаченных за услуги по лечению в медицинских организациях России или у частного практикующего врача. Вычет предоставляется по расходам на лечение не только налогоплательщика, но супруга (супруги), своих родителей и детей в возрасте до 18 лет. Указанный налоговый вычет распространяется и на расходы на приобретение медикаментов. Но медицинские услуги и медикаменты должны быть поименованы в перечнях, утвержденных постановлением правительства РФ от 19.03.01 N 201. В частности, к таким медицинским услугам отнесены: услуги по диагностике и лечению при оказании скорой медицинской помощи; услуги по диагностике, профилактике, лечению и медицинской реабилитации при оказании амбулаторной или стационарной медицинской помощи.

Социальный налоговый вычет может быть получен и в отношении страховых взносов, уплаченных налогоплательщиком по договорам добровольного медицинского страхования, если лечение производится в медицинских учреждениях, имеющих соответствующие лицензии на осуществление медицинской деятельности.

Особый статус имеет социальный налоговый вычет по расходам на дорогостоящее лечение: он принимается в размере фактически произведенных расходов, без каких-либо ограничений. При этом перечень видов дорогостоящего лечения определен также постановлением правительства РФ N 201.

Суммы, уплаченные на финансирование будущей пенсии включают:

- суммы уплаченных пенсионных взносов по договору негосударственного пенсионного обеспечения или добровольного пенсионного страхования, заключенному налогоплательщиком в свою пользу и (или) в пользу супруга (в том числе в пользу вдовы, вдовца), родителей (в том числе усыновителей), детей-инвалидов (в том числе усыновленных, находящихся под опекой (попечительством);

- в сумме уплаченных налогоплательщиком дополнительных страховых взносов на накопительную часть трудовой пенсии.

Кроме указанных видов расходов, социальный налоговый вычет может быть получен в отношении денежных средств, израсходованных налогоплательщиком на благотворительные цели организациям культуры, образования, здравоохранения и др. а также сумм пожертвований, уплаченных религиозным организациям на осуществление ими уставной деятельности. Зачастую условием поступления ребенка в школу является внесение благотворительного взноса. И если такая школа частично или полностью финансируется за счет средств бюджета, то налогоплательщик вправе сумму благотворительного взноса заявить в качестве вычета.

Бухгалтерия предприятия осуществляет не только расчет сумм причитающихся работникам заработной платы, премий, пособий, но и организует учет этих сумм на счетах бухгалтерского учета в соответствующих регистрах. В таблице 3.1 приведены основные счета, которые используются при учете труда и заработной платы и расчете с рабочими и служащими.

Таблица 3.1

Отражение на счетах учета труда и заработной платы и расчетов с рабочими и служащими

|

№

|

Содержание операции

|

ДТ

|

КТ

|

|

1

|

Начислена заработная плата производственным рабочим

|

20

|

70

|

|

2

|

Начислена заработная плата рабочим не связанным с основным производством

|

25

|

70

|

|

3

|

Начислена заработная плата рабочим вспомогательного производства

|

23

|

70

|

|

4

|

Начислена заработная плата рабочим, занятым сбытом продукции

|

44

|

70

|

|

5

|

Начислена заработная плата рабочим, занятым строительством

|

083

|

70

|

|

6

|

Начислены отпускные работникам за счет резерва

|

96

|

70

|

|

7

|

Начислено пособие по временной нетрудоспособности

|

691

|

70

|

|

8

|

Начислены дивиденды работникам предприятия

|

84

|

70

|

|

9

|

Удержан НДФЛ из заработной платы

|

70

|

68

|

|

10

|

Депонирована заработная плата

|

70

|

764

|

|

11

|

Удержаны из заработной платы суммы по исполнительным листам, ссуды в банк

|

70

|

76

|

|

12

|

Удержана сумма в погашение задолженности за ранее нанесенный ущерб предприятию

|

70

|

73

|

|

13

|

Удержаны в подотчет суммы, невозвращенные в установленный срок

|

70

|

71

|

|

14

|

Выданы суммы наличными на оплату труда, пособия, премии

|

70

|

50

|

|

15

|

Перечислена заработная плата на лицевые работников

|

70

|

51

|

|

16

|

Выдана заработная плата готовой продукцией

|

70

|

901

|

|

17

|

Перечислены суммы, причитающиеся работникам, находящимся за границей

|

70

|

52

|

4. АНАЛИЗ ОБЕСПЕЧЕННОСТИ ПРЕДПРИЯТИЯ ТРУДОВЫМИ РЕСУРСАМИ, ИХ КАЧЕСТВЕННЫЙ СОСТАВ.

АНАЛИЗ ИСПОЛЬЗОВАНИЯ РАБОЧЕГО ВРЕМЕНИ

Обеспеченность предприятия трудовыми ресурсами определяется сравнением фактического количества работников по категориям и профессиям с плановой потребностью. Особое внимание уделяется анализу обеспеченности предприятия кадрами наиболее важных профессий. Необходимо анализировать и качественный состав трудовых ресурсов по квалификации.

Для оценки соответствия квалификации рабочих сложности выполняемых работ сравнивают средние тарифные разряды работ и рабочих, рассчитанные по средневзвешенной арифметической (4.1):

; ; где (4.1)

Тр -тарифный разряд;

ЧР - численность рабочих;

Vpi -объем работ каждого вида.

Если фактический средний тарифный разряд рабочих ниже планового и ниже среднего тарифного разряда работ, то это может привести к выпуску менее качественной продукции. Если средний разряд рабочих выше среднего тарифного разряда работ, то рабочим нужно производить доплату за использование их на менее квалифицированных работах.

Административно-управленческий персонал необходимо проверить на соответствие фактического уровня образования каждого работника занимаемой должности и изучить вопросы, связанные с подбором кадров, их подготовкой и повышением квалификации.

Квалификационный уровень работников во многом зависит от их возраста, стажа работы, образования и т.д. Поэтому в процессе анализа изучают изменения в составе рабочих по возрасту, стажу работы, образованию. Поскольку они происходят в результате движения рабочей силы, то этому вопросу при анализе уделяется большое внимание.

Для характеристики движения рабочей силы рассчитывают и анализируют динамику следующих показателей:

коэффициент оборота по приему рабочих (Кпр), рассчитывается по формуле (4.2):

; (4.2)

коэффициент оборота по выбытию (Кв), рассчитывается по формуле (4.3):

(4.3)

коэффициент текучести кадров (Km), рассчитывается по формуле (4.4):

; (4.4)

коэффициент постоянства состава персонала предприятия (Кп.с), рассчитывается по формуле (4.5):

. (4.5)

Необходимо изучить причины увольнения работников (по собственному желанию, сокращению кадров, из-за нарушений трудовой дисциплины и др.).

Напряжение в обеспечении предприятия трудовыми ресурсами может быть несколько снято за счет более полного использования имеющейся рабочей силы, роста производительности труда, интенсификации производства, комплексной механизации и автоматизации производственных процессов, внедрения новой более производительной техники, усовершенствования технологии и организации производства. В процессе анализа должны быть выявв трудовых ресурсах в результате проведения вышеперечисленных мероприятий.

Если предприятие расширяет свою деятельность, увеличивает производственные мощности, создает новые рабочие места, то следует определить дополнительную потребность в трудовых ресурсах по категориям и профессиям и источники их привлечения.

Резерв увеличения выпуска продукции за счет создания дополнительных рабочих мест определяется умножением их прироста на фактическую среднегодовую выработку одного рабочего, рассчитывается по формуле (4.6):

РВП = РКР ГВФ, где (4.6)

РВП - резерв увеличения выпуска продукции;

РКР - резерв увеличения количества рабочих мест;

ГВф - фактическая среднегодовая выработка рабочего.

Полноту использования трудовых ресурсов можно оценить по количеству отработанных дней и часов одним работником за анализируемый период времени, а также по степени использования фонда рабочего времени. Такой анализ проводится по каждой категории работников, по каждому производственному подразделению и в целом по предприятию. Рассмотрим анализ использования фонда рабочего времени на примере некоторого предприятия (таблица 5.1).

Таблица 5.1

Использование трудовых ресурсов предприятия

|

Показатель

|

Прошлый

год

|

Отчетный год

|

Отклонение

|

|

|

|

план

|

факт

|

от

прошлого года

|

от

плана

|

|

Среднегодовая

численность рабочих, (ЧР)

|

160

|

160

|

165

|

+5

|

+5

|

|

Отработано за год

одним рабочим:

дней, (Д)

часов, (Ч)

|

220

1727

|

220

1749

|

210

1638

|

-10

-89

|

-10

-111

|

Окончание табл. 5.1

|

Средняя продолжительность рабочего дня (П), ч

|

7,85

|

7,95

|

7,8

|

-0,05

|

-0,15

|

|

Фонд рабочего времени, ч

|

276320

|

279840

|

270270

|

-6050

|

-9570

|

|

В том числе сверхурочно отработанное время, ч

|

1630

|

--

|

1485

|

-145

|

+1485

|

Фонд рабочего времени (ФРВ) зависит от численности рабочих (ЧР), количества отработанных дней одним рабочим в среднем за год (Д) и средней продолжительности рабочего дня (П) и рассчитывается по формуле (4.7).

ФРВ = ЧР Д П, где (4.7)

ФРВ – фонд рабочего времени,

ЧР – численность рабочих,

Д - количества отработанных дней одним рабочим в среднем за год,

П – продолжительность рабочего дня.

На анализируемом предприятии фактический фонд рабочего времени меньше планового на 9570 ч. Влияние факторов на его изменение можно установить способом абсолютных разниц:

ФРВЧР = (ЧРФ ЧРПЛ) ДПЛ ППЛ = (165-160) 220 7,95 = + 8745ч;

ФРВД = (ДФ ДПЛ) ЧРФ ППЛ = (210-220) 165 7,95 = 13118ч;

ФРВП = (ПФ ППЛ) ДФ ЧРФ = (7,8-7,95) 210 165 = 5197ч.

Всего 9570ч

Как видно из приведенных данных (Таблица 5.1), имеющиеся трудовые ресурсы предприятие использует недостаточно полно. В среднем одним рабочим отработано по 210 дней вместо 220, в связи, с чем сверхплановые целодневные потери рабочего времени составили на одного рабочего 10 дней, а на всех — 1650 дней, или 13118ч (1650 7,95).

Существенны и внутрисменные потери рабочего времени: за один день они составили 0,15 ч, а за все отработанные дни всеми рабочими - 5197 ч. Общие потери рабочего времени - 18 315 ч (1638—1749) 165. В действительности они еще выше в связи с тем, что фактический фонд отработанного времени включает в себя и сверхурочно отработанные часы (1485 ч). Если их учесть, то общие потери рабочего времени составят 19 800 ч, или 7,3 %.

Для выявления причин целодневных и внутрисменных потерь рабочего времени сопоставляют данные фактического и планового баланса рабочего времени (таблица 5.2). Они могут быть вызваны разными объективными и субъективными обстоятельствами, не предусмотренными планом: дополнительными отпусками с разрешения администрации, заболеваниями рабочих с временной потерей трудоспособности, прогулами, простоями из-за неисправности оборудования, машин, механизмов, из-за отсутствия работы, сырья, материалов, электроэнергии, топлива и т.д. Каждый вид потерь анализируется подробнее, особенно те, которые зависят от предприятия. Уменьшение потерь рабочего времени по причинам, зависящим от трудового коллектива, является резервом увеличения производства продукции, который не требует дополнительных капитальных вложений и позволяет быстро получить отдачу.

Таблица 5.2

Анализ использования фонда рабочего времени

|

Показатель

|

На одного рабочего

|

Отклонение от плана

|

|

|

план

|

факт

|

На одного рабочего

|

На всех рабочих

|

|

Календарное количество дней

В том числе:

Праздничные дни

Выходные дни

Выходные субботы

|

365

9

52

50

|

365

9

52

50

|

--

--

--

--

|

--

--

--

--

|

|

Номинальный фонд рабочего времени, дни

|

254

|

254

|

--

|

--

|

Окончание табл. 5.2

|

Неявки на работу, дни

В том числе:

Ежегодные отпуска

Отпуска по учебе

Отпуска по беременности и родам

Дополнительные отпуска с разрешением администрации

Болезни

Прогулы

Простои

|

34

16

1

3

5

9

--

--

|

44

16

2

2

8

11,8

0,2

4

|

+10

--

+1

-1

+3

+2,8

+0,2

+4

|

+1650

--

+165

-165

+495

+462

+33

+660

|

|

Явочный фонд рабочего времени, дни

|

220

|

210

|

-10

|

-1650

|

|

Продолжительность рабочей смены, ч

|

8

|

8

|

--

|

|

|

Бюджет рабочего времени, ч

|

1760

|

1680

|

-80

|

-13200

|

|

Предпраздничные сокращенные дни, ч

|

9

|

9

|

--

|

--

|

|

Льготное время подросткам, ч

|

2

|

2,4

|

+0,4

|

+66

|

|

Внутрисменные простои, ч

|

--

|

30,6

|

+30,6

|

+5049

|

|

Полезный фонд рабочего времени, ч

|

1749

|

1638

|

-111

|

-18315

|

|

Средняя продолжительность рабочей смены, ч

|

7,95

|

7,8

|

-31,5

|

-5197

|

|

Сверхурочно отработанное время, ч

|

--

|

9

|

+9

|

+1485

|

|

Непроизводительные затраты рабочего времени, ч

|

--

|

8,3

|

+8,3

|

+1367

|

В нашем примере большая часть потерь ((495 + 33 + 660) 7,95 + 5197 = 14 642 ч) вызвана субъективными факторами: дополнительные отпуска с разрешения администрации, прогулы, простои, что можно считать неиспользованными резервами увеличения фонда рабочего времени. Недопущение их равнозначно высвобождению восьми работников (14 642 / 1749).

Изучив потери рабочего времени, необходимо установить непроизводительные затраты труда, которые складываются из затрат рабочего времени в результате изготовления забракованной продукции и исправления брака, а также в связи с отклонениями от технологического процесса. Для определения их величины используют данные о потерях от брака.

Таблица 5.3

Данные для расчета непроизводственных затрат рабочего времени

|

Показатель

|

Сумма, млн. руб.

|

|

Производственная себестоимость товарной продукции

|

80600

|

|

Заработная плата рабочих

|

16532

|

|

Заработная плата производственных рабочих

|

10075

|

|

Материальные затраты

|

42500

|

|

Себестоимость забракованной продукции

|

500

|

|

Затраты на исправление брака

|

80

|

По данным таблицы. 5.3 определяем:

а) удельный вес заработной платы производственных рабочих в производственной себестоимости товарной продукции:

10 075 / 80 600 100 = 12,5%;

б) сумму заработной платы в себестоимости окончательного брака:

500 12,5 / 100 = 62,5 млн. руб.;

в) удельный вес зарплаты производственных рабочих в производственной себестоимости товарной продукции за вычетом сырья и материалов, полуфабрикатов и комплектующих изделий: 10 075 / (80 600 - 42 500) 100 = 26,44%;

г) заработную плату рабочих по исправлению брака:

80 26,44 / 100 = 21,15 млн. руб.;

д) заработную плату рабочих в окончательном браке и на его исправление: 62,5 + 21,15 = 83,65 млн. руб.;

е) среднечасовую зарплату рабочих:

16 532 млн. руб. / 270 270 чел.- ч = 61 168 руб.;

ж) рабочее время, затраченное на изготовление брака и его исправление: 83 650 000/61 168 = 1367 чел.- ч.

Потери рабочего времени в связи с отклонением от нормальных условий работы рассчитывают делением суммы доплат по этой причине на среднюю зарплату за 1 ч. На данном предприятии таковых доплат не было.

Сокращение потерь рабочего времени - один из резервов увеличения выпуска продукции. Чтобы подсчитать его, необходимо потери рабочего времени (ПРВ) по вине предприятия умножить на плановую среднечасовую выработку продукции:

ВП =ПРВ ЧВПЛ = (14 642 + 1367) 343 050 руб. = 5492 млн. руб.

Однако надо иметь в виду, что потери рабочего времени, не всегда приводят к уменьшению объема производства продукции, так как они могут быть компенсированы повышением интенсивности труда работников. Поэтому при анализе использования трудовых ресурсов большое внимание уделяется изучению показателей производительности труда.

5. АНАЛИЗ ПРОИЗВОДИТЕЛЬНОСТИ ТРУДА И ФАКТОРОВ, ВЛИЯЮЩИХ НА ЕЕ УРОВЕНЬ

Под производительностью труда понимают количество продукции, произведенной в единицу рабочего времени, или затраты рабочего времени на производство единицы продукции. Различают индивидуальную и общественную производительность труда, а также обратный показатель - трудоемкость продукции. Индивидуальная производительность называется выработкой. Она учитывает только живой труд, непосредственно затраченный на изготовление продукции, и рассчитывается на одного работающего в соответствующую единицу времени. Ее измеряют в нормо-часах.

Производительность общественного труда учитывает затраты на живого труда, так и прошлого, овеществленного в оборудовании, орудия труда, сырье, материалах и т.п.

Уровень производительности труда характеризуется двумя показателями:

• выработкой продукции в единицу времени (прямой показатель);

• трудоемкостью изготовления продукции (обратный показатель).

Выработка продукции - наиболее распространенный и универсальный показатель производительности труда. Она представляет собой объект продукции, производимый в единицу рабочего времени или приходящийся на одного среднесписочного работника в месяц, квартал, год. В зависимости оттого, в каких единицах измеряется объем продукции, различают определение выработки в натуральных показателях, а также в показателях нормированного рабочего времени.

Трудоемкость продукции выражает затраты рабочего времени на производство единицы продукции. Определяется на единицу продукции в натуральном выражении по всей номенклатуре изделий; при большом ассортименте продукции на предприятии определяется по типичным изделиям, к которым приводятся все остальные. В сравнении с показателем выработки этот показатель имеет ряд преимуществ: устанавливает прямую зависимость между объемом производства и трудовыми затратами, позволяет сопоставить затраты труда на одинаковые изделия в разных цехах предприятия, позволяет тесно увязать измерение производительности с выявлением и реализацией резервов ее роста.

В зависимости от состава включаемых трудовых затрат различают:

• технологическую трудоемкость, включающую все затраты основных рабочих (tтех.);

• трудоемкость обслуживания производства, включающую затраты труда вспомогательных рабочих (tвсп.);

• производственную трудоемкость, включающую затраты труда основных и вспомогательных рабочих;

• трудоемкость управления производством, включающую затраты труда руководителей, специалистов, служащих, обслуживающего персонала и охраны (tynp.);

• полную трудоемкость, представляющую собой затраты труда всех категорий промышленно-производственного персонала:

tпол.= tтех.+ tвсп.+ tynp (5.1)

Различается трудоемкость нормативная, плановая и фактическая. Нормативная трудоемкость определяется на основе технических норм времени, нормативов обслуживания, численности и т.п.

Плановая - на основе нормативной трудоемкости с учетом мероприятий, направленных на повышение производительности труда и эффективности производства, предусмотренных в плановом периоде.

Фактическая трудоемкость свидетельствует о реальных затратах труда в отчетном периоде.

Необходимым этапом аналитической работы на предприятии является поиск резервов производительности труда, разработка организационно-технических мероприятий по реализации этих резервов и непосредственное внедрение этих мероприятий.

Под резервами роста производительности труда понимаются не использованные до сих пор возможности экономии затрат живого труда.

Внутрипроизводственные резервы обусловлены совершенствованием и наиболее эффективным использованием техники и рабочей силы.

На отечественных предприятиях получила распространение следующая классификация резервов повышения производительности труда:

1. Повышение технического уровня производства за счет: механизации и автоматизации производства; внедрения новых видов оборудования; внедрения новых технологических процессов; повышения качества сырья, полуфабрикатов и использование новых конструкционных материалов.

2. Улучшение организации производства и труда, в том числе: повышение норм обслуживания; уменьшение числа рабочих, не выполняющих нормы; упрощение структуры управления;

3. Структурные изменения в производстве, в том числе: изменение удельных весов отдельных видов продукции; изменение доли покупных полуфабрикатов и комплектующих изделий; изменение удельного веса новой продукции.

6. ОСНОВНЫЕ НАПРАВЛЕНИЯ ПОВЫШЕНИЯ ЭФФЕКТИВНОСТИ

ИСПОЛЬЗОВАНИЯ ТРУДОВЫХ РЕСУРСОВ

Достичь высоких производственно-экономических результатов

деятельности хозяйства возможно путем достижения высокой эффективности использования трудовых ресурсов предприятия.

В настоящее время рост эффективности производства обеспечивается за счет перехода к современным технологиям, обеспечивающим высокий уровень автоматизации, улучшения условий труда работников, снижение материалоемкости и высокий уровень качества продукции.

Таким образом, повышение “эффективности труда“ – это совершенствование технологического процесса, снижение материалоемкости продукции, улучшение условий труда, ведущие к росту прибыли предприятия. То есть, стимулирование эффективности, и качества труда работников ведет к росту прибыли и повышению конкурентоспособности предприятия на рынке.

Стимулирование направлено на увеличение объема, расширение ассортимента, мотивацию наемного работника к эффективному и качественному труду, повышение технического уровня и качества выпускаемой продукции с учетом достижений научно-технического прогресса.

В свою очередь, эффективная и качественная работа влечет за собой снижение себестоимости и повышение рентабельности производства, что дает возможность дополнительно материально поощрить наемных работников.

В современной экономике стимулирование работников не ограничивается только мерами материального вознаграждения, а направлено на совершенствование личности работника, формирование в нем заинтересованности в успехе организации в целом и включает в себя также другие формы, такие как социальные льготы, моральные поощрения, гуманитарные стимулы к труду и другое.

Сущность стимулирования наемных работников заключается в следующем:

- это стимулирование высоких трудовых показателей наемного работника;

- это формирование определенной линии трудового поведения работника, направленной на процветание организации;

- это побуждение работника к наиболее полному использованию своего физического и умственного потенциала в процессе осуществления возложенных на него обязанностей.

Именно поэтому на каждом предприятии разрабатывается и производится соответствующая кадровая политика.

Кадровая политика – это общие ориентиры для работы по формированию и развитию трудового коллектива.

Цель кадровой политики – внести эффективной вклад в осуществление стратегии предприятия и привить его персоналу социальную ответственность перед предприятием и обществом.

Составными элементами кадровой политики предприятия являются следующие направления:

- политика занятости – обеспечение высококвалифицированным персоналом, создание привлекательных условий труда и обеспечение его обязанности, а также возможностей для продолжения работников с целью повышения степени их удовлетворенности работой;

- политика обучения – формирование соответствующей базы обучения, чтобы работники могли повысить квалификационный уровень и тем самым получить возможность своего профессионального продвижения;

- политика оплаты труда – предоставление более высокой заработной платы, чем в других организациях в соответствии со способами, опытом, ответственностью работника;

- политика благосостояния – обеспечение более широкого набора услуг и льгот, чем у других работодателей, и социальные условия должны быть привлекательны для работников и взаимовыгодны для них и предприятия;

- политика трудовых отношений – установление определенных процедур для разрешения трудовых конфликтов.

Средством реализации кадровой политики предприятие выступает управление персоналом.

Под управление персонала на предприятии понимается комплекс управленческих воздействий на интересы, поведение и деятельность наемных работников в целях максимального использования их потенциала при выполнении трудовых функций.

Управление персоналом включает в себя ряд этапов:

- планирование персонала – разработка плана удовлетворения бедующих потребностей в трудовых ресурсах;

- набор персонала – создание резерва потенциальных кандидатов по всем должностям;

- отбор персонала – оценка кандидатов на рабочие места и выбор лучших из резерва, созданного в ходе набора;

- определение заработной платы и льгот – разработка схем организации и структуры заработной платы, системы льгот в целях привлечения найма, сохранения и воспроизводства работников;

- профориентация и адаптация – введение нанятых работников на предприятие и в его подразделения, развитие у работников понимание того, что ожидает от него предприятие и какой труд на нем получает заслуженную оценку;

- обучение – разработка программ для обучения трудовым навыкам, требующим для эффективного выполнения работы;

- перемещение персонала – повышение, понижение, перевод и увольнение наемных работников;

- подготовка руководящих кадров – разработка программ, направленных на развитие способностей и повышение эффективности труда руководящих кадров.

Эффективность использования трудовых ресурсов на предприятии выражается в изменении производительности труда.

Производительность труда – это производительная сила, то есть способность за единицу рабочего времени создать определенные потребительские стоимости.

Факторы, влияющие на рост производительности, труда делятся на три группы:

- материально-технические факторы – это повышение технического уровня производства (механизация, совершенствование технологических процессов);

- организационные факторы – совершенствование производства, труда и управления (улучшение нормирования труда, совершенствование оплаты труда, материальное и моральное стимулирование и так далее);

- Отраслевые факторы – климат, почва, природные ресурсы и так далее.

Таким образом, мероприятия по улучшению использования трудовых ресурсов включают в себя повышение квалификации работников, создание условий для действия стимулов к высокопроизводительному труду со стороны каждого работника. Кадровая политика должна строиться как с учетом формирования существующего рынка труда, так и специфики производства на самом предприятии. Критерием ее оценки должен стать рост эффективности производства.

ЗАКЛЮЧЕНИЕ

В данной курсовой работе рассматривались вопросы по учету и анализу показателей по труду и заработной плате.

Мною были изучены виды, формы и системы оплаты труда. Ознакомилась с порядком организации оплаты труда.

Узнала, что заработная плата работнику устанавливается трудовым договором в соответствии с действующими у данного работодателя системами оплаты труда. А система оплаты труда устанавливается коллективным договором либо соглашением в соответствии с трудовым законодательством. Оплата труда каждого работника должна находиться в прямой зависимости от его личного трудового вклада и качества труда. Правильность расчета заработной платы и ее своевременное начисление и выплата входят в обязанности работодателя.

Все финансово-хозяйственные операции предприятия, в том числе и учет выработки, и начисление заработной платы должны быть документально оформлены и обоснованы.

Ознакомилась с первичными документами по учету использования рабочего времени и расчетов с персоналом и их формами. Получила первичные навыки по заполнению этих документов, которые приведены в приложении данной курсовой работы.

Ознакомилась с удержаниями и вычетами из заработной платы. В курсовой работе подробно приведены данные по налоговым вычетам на 2013 год и типовые проводки по учету труда, заработной платы и расчетов с рабочими и служащими.

Проанализировала обеспеченность предприятия трудовыми ресурсами, количественный состав предприятия, полноту использования трудовых ресурсов.

Рассмотрела основные направления повышения эффективности использования трудовых ресурсов.

Список литературы

- Гражданский кодекс Российской Федерации – Ч. 1,2.

- Налоговый кодекс Российской Федерации. Ч. 1,2 (с учетом изменений

и дополнений).

- Трудовой кодекс Российской Федерации.

- Федеральный закон от 24.07.2009 г. № 213-ФЗ «О страховых взносах в

Пенсионный фонд РФ, Фонд социального страхования РФ, Федераль-

ный фонд обязательного медицинского страхования».

- Федеральный закон от 19.06.2000 г. № 82-ФЗ «О минимальном размере

оплаты труда».

- Постановление Госкомстата РФ от 05.01.2004 г. № 1 «Об утверждении

унифицированных форм первичной учетной документации по учету

труда и оплаты».

- Федеральный закон от 21.11.1996 г. №129-ФЗ «О бухгалтерском учете»

(с учетом изменений и дополнений).

- Положение по ведению бухгалтерского учета и бухгалтерской отчет-

ности в РФ, утвержденное приказом Минфина РФ от 29.07.1998 №34Н

( с изменениями от 24 марта 2000 г №31Н).

- Учет финансовых вложений (ПБУ 19/2): Приказ МФ РФ от 10.12.2002

№126Н.

- Бухгалтерский учет: Учебник для студентов вузов. Ю.А.Бабаев,

И.П. Комиссарова, В.А. Бородин. – М.:ЮНИТИ-ДАНА, 2005.-527 с.

11. Савицкая Г.В. Экономический анализ: учеб. /Г.В.Савицкая. –

М.: Новое знание, 2004. -640 с.

12. Бухгалтерский учет: Учебник для ссузов. Н.А. Кириллова,

В.М. Богченко, – М.:Проспект, 2009.-464 с

13. Бухгалтерский учет: Учебник. Под ред. Ларионова А.Д. -М.: Проспект, 2008.-368с

14. Кондраков Н.П. Бухгалтерский учет: Учебное пособие. – 4-е изд., переработ. и доп. – М.: ИНФРА-М, 2003.

15. Астахов В. П. Теория бухгалтерского учета. – Ростов-на-Дону: ИПЦ «Март», 2007. – 448 с

16. Бухгалтерский учет: Учебник под ред. Е.П. Козлова, Н.В. Парашутина, Т.Н. Бабченко, Е.А. Галанин, 2-е изд. доп.-М.: Финансы и статистика, 2008.

17. Кондраков Н.П., Иванова М. А. Бухгалтерский управленческий учет: Учебное пособие. – М.: ИНФРА-М, 2007. – 368 с.

18. Савицкая Г. В. Анализ хозяйственной деятельности предприятия: Учебник. – 3- е изд. перераб. и доп. – М.: ИНФРА-М, 2006. – 425 с.

19. Соколов Я. В. Основы теории бухгалтерского учета. – М.: Финансы и статистика, 2009.- 496 с.

20. Бабаева Ю.А., Учебник для Вузов под ред. Бабаева Ю.А. - М.: ЮНИТИ-ДАНА, 2002 г.

21. Буланова М.А., Теория бухгалтерского учета. Учебное пособие. 2-е издание, перераб. и доп. М.: Изд. "Экзамен", 2003г.

22. Волков И.Г. Бухгалтерский учет и отчетность на предприятия М.: Дело и Право, 2007г.

Приложение 1

Унифицированная форма № Т-1

Утверждена Постановлением Госкомстата России

от 05.01.2004 № 1

|

Открытое Акционерное общество междугородней и

|

|

Код

|

|

Международной электрической связи “Ростелеком”

|

Форма по ОКУД

|

0301001

|

|

Забайкальский филиал

|

по ОКПО

|

|

(наименование организации)

|

|

Номер документа

|

Дата составления

|

|

ПРИКАЗ

|

8745

|

07.12.2012

|

(распоряжение)

о приеме работника на работу

|

|

|

Дата

|

|

Принять на работу

|

с

|

07.12.2012

|

|

|

по

|

|

|

Иванов Иван Иванович

|

Табельный номер

|

|

|

45367

|

(фамилия, имя, отчество)

|

в

|

Городской центр телекоммуникаций\городской центр технической эксплуатации

Телекоммуникаций\Цех документальной связи

|

|

|

(структурное подразделение)

|

|

Инженер электросвязи

|

|

(должность (специальность, профессия), разряд, класс (категория) квалификации)

|

|

|

|

постоянно

|

|

(условия приема на работу, характер работы)

|

|

с тарифной ставкой (окладом)

|

10500

|

руб.

|

00

|

коп.

|

|

|

(цифрами)

|

|

|

|

|

надбавкой

|

2500

|

руб.

|

00

|

коп.

|

|

|

(цифрами)

|

|

|

|

|

с испытанием на срок

|

три

|

месяца(ев)

|

Основание:

|

Трудовой договор от “

|

07

|

”

|

Декабря

|

20

|

12

|

г. №

|

234-К

|

|

Руководитель организации

|

Исполняющий

Обязанности Директора

филиала

|

|

|

|

Н.А.Шустов

|

|

|

(должность)

|

|

(личная подпись)

|

|

(расшифровка подписи)

|

|

С приказом (распоряжением) работник ознакомлен

|

|

“

|

|

”

|

|

20

|

|

г.

|

|

|

(личная подпись)

|

|

|

|

|

|

|

|

Приложение 2

Унифицированная форма № Т-2

Утверждена постановлением Госкомстата РФ

от 5 января 2004 г. № 1

|

Открытое Акционерное Общество междугородней и

международной электрической связи “ Ростелеком”

|

|

Код

|

|

|

Форма по ОКУД

|

0301002

|

|

|

по ОКПО

|

|

|

наименование организации

|

|

|

|

Дата составле-

ния

|

Табель-

ный но-

мер

|

Идентификационный номер налогоплательщика

|

Номер страхового свидетельства государственного пенсионного страхования

|

Алфа-

вит

|

Характер работы

|

Вид работы (основная, по совмести-

тельству)

|

Пол (мужской, женский)

|

|

07.12.2012

|

42536

|

25698

|

019-569-896

|

И

|

постоянно

|

основная

|

м

|

ЛИЧНАЯ КАРТОЧКА

работника