Банкострахование в России и зарубежом

Федеральное государственное образовательное бюджетное учреждение

высшего образования

«ФИНАНСОВЫЙ УНИВЕРСИТЕТ ПРИ ПРАВИТЕЛЬСТВЕ РОССИЙСКОЙ ФЕДЕРАЦИИ»

Кафедра «Страховое дело»

Курсовая работа по дисциплине страхование

на тему:

«Банкострахование в России и зарубежом»

Выполнил:

Студент 3 курса

группы ВФ3-2

Факультет очно-заочного обучения

Костюкова Галина Федоровна

kostukov2@mail.ru

Проверил:

к.э.н., доц. Шепелин Г.И.

Москва 2015

СОДЕРЖАНИЕ

ВВЕДЕНИЕ {Error calculating value!: Bookmark "_Toc417845001" was not found in this document.}

1.Теоретические основы банкострахования. {Error calculating value!: Bookmark "_Toc417845002" was not found in this document.}

2. Банкострахование в России. 9

2.1 Банкострахование на уровне народного хозяйства (государства). 9

2.2. Банкострахование в сегменте страхования жизни на российском рынке. 13

2.3 Банкострахование на примере Сбербанка 16

3. Банкострахование зарубежом. 19

3.1 Банкострахованиена уровне народного хозяйства (государства). 19

3.2 Банкострахование на уровне отрасли. {Error calculating value!: Bookmark "_Toc417845009" was not found in this document.}

3.3 Банкострахование на уровне организации. 27

4.Сравнительный анализ российского и зарубежного опыта банкострахования ………………………………………………………………29

4.1 Сравнительный анализ российского и зарубежного опыта банкострахования на уровне народного хозяйства (государства)…………...29

4.2 Сравнительный анализ российского и зарубежного опыта на уровне отрасли. 31

4.3 Сравнительный анализ российского и зарубежного опыта на уровне Societe Generale и «Сбербанк страхование жизни». 33

ЗАКЛЮЧЕНИЕ 35

Список использованной литературы 36

Приложения 40

Введение

Банкострахование определяется как сотрудничество банков и страховых компаний по оказанию ряда услуг.

Цель банкострахования заключается в увеличении портфелей банков и страховых организаций посредством реализации основных направлений сотрудничества.

Банкострахование оказывает услуги в сфере страхования заемщиков банков, объектов залога и рисков самих банков.

Фактически банкострахование есть вовлечение коммерческих банков в область страхования. Наиболее часто, банкострахование представляет собой систему реализации полисов личного страхования через сеть филиалов и отделений банка.

Целью данной работы является:

- определение основных тенденций развития банкострахования в России, а также в зарубежных странах;

- определение состояния банкострахования в России и зарубежом, основные показатели;

- определение основных направлений развития.

1.Теоретические основы банкострахования.

Термин "банкострахование" ("bancassurance") впервые появился во Франции в конце 70-х годов в качестве определения продажи страховых услуг через банковскую сеть распространения.

Банкострахование – это сотрудничество банков и страховых компаний по нескольким направлениям: страхование заемщиков банков, объектов залога и рисков самих банков.1

С институциональной точки зрения банкострахование - это способ организации сотрудничества между банками и страховыми компаниями. С функциональной точки зрения банкострахование - это организация системы перекрестных продаж банковских и страховых продуктов через одну точку продаж, в основном через сеть банковских филиалов и отделений банка.

Цель банкострахования заключается в увеличении портфелей банков и страховых организаций посредством реализации основных направлений сотрудничества.

Необходимость участия страховой компании в организации банковского бизнеса определяется его природой и содержанием, наличием широкого спектра рисков, которые банки не могут нивелировать самостоятельно.

Банк – кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц.

Страховая компания – организационно обособленная структура, которая осуществляет заключение договоров страхования и их обслуживание. Является юридическим лицом. Страховая компания имеет своей целью удовлетворение страховых интересов, имеющихся в обществе.

Финансовый (банковский) супермаркет – концепция роли коммерческих банков для частной клиентуры, согласно которой каждый клиент должен удовлетворять в банке не только потребности в банковском обслуживании, в финансовом консалтинге, но и страховой интерес.

Финансовые супермаркеты ведут общую базу данных о клиентах. Это облегчает постановку и реализацию маркетинговых задач. За исключением комиссионного вознаграждения за продажу конкретной страховой услуги (или использование в процессе сотрудничества банковских услуг) страховая компания не осуществляет дополнительных финансовых платежей в пользу банка.2

Придя в финансовый супермаркет с определенной целью, например, оформить кредит, клиент получает сразу же в одном месте все услуги, которые ему могут понадобиться при этой сделке: страхование, консультативные, юридические, нотариальные услуги. Кроме того, в таких центрах может также присутствовать такой сервис как денежные переводы, продажа и бронирование билетов, туристические услуги. Клиент может оформить заказ на разработку личного финансового плана, купить паи ПИФов, проконсультироваться у аудиторов по вопросам налогообложения, оформить пластиковую карту, сделать депозитный вклад со страховой защитой. Ему не нужно обходить 10 разных мест с целью получить требуемые услуги: все это он может сделать в финансовом супермаркете.

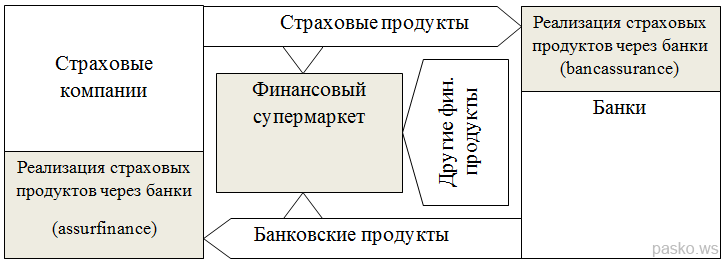

Схема 1.1.1.

Схема взаимодействия страховых компаний и банков.3

Источник: Агентство страховых новостей (АСН)

Источник: Агентство страховых новостей (АСН)

Взаимодействие банков и страховых компаний позволяет: страховщикам, продавая страховые продукты через банки, сокращать расходы на создание филиалов и точек продаж; банкам, которые обслуживают значительное число клиентов, по сути превращаться в страховых агентов. Для банков есть и собственная выгода в том, что каждая операция рисковая и безрисковая могут быть застрахованы.

Страхование банковских кредитов, временами, является фактически единственной возможностью обеспечить для банка возвратность кредита, а для заемщика – получить кредит в случае отсутствия у него залога или поручителей, имеющих залог на полную сумму кредита. Следует учитывать, что страхование полностью не заменяет залог, так как оно распространяется только на сумму основного долга, но не на величину процентов по нему, на которые кредитополучателю все равно требуется предоставить другое обеспечение.

Существует 4 основные формы (модели) построения бизнеса на принципах банкострахования:

агентские отношения – распространение банком продуктов страховых компаний за определенную комиссию;

кооперация (включающая в себя стратегический альянс и совместное предприятие) – участники сохраняют права собственности на финансовые продукты и на доход, получаемый от их реализации; отдельные линии продаж работают как автономные филиалы, обслуживая собственные рыночные ниши с минимальной интеграцией;

контроль (состоящий из итогов слияний или поглощений и учреждения кэптивной страховой компании) – банк полностью сохраняет контроль над работой со свое клиентской базой и получает доход не только от продвижения страховых услуг, но и от деятельности новой компании (в виде дивидендов или дохода на вложенный капитал);

финансовый супермаркет – объединение банка и страховой компании с целью предоставления широкого спектра финансовых услуг.

Все банкостраховые продукты делятся на 3 группы, которые формируются на основе технологий заключения договоров страхования:4

I. Пред. продажи

– продуктовый ряд требует дополнительного андеррайтинга:

- Страхование персонала предприятий;

- Индивидуальные программы страхования для предприятий.

II. Кросс-продажи

– типовой продуктовый ряд не требует специального андеррайтинга:

- Страхование от несчастных случаев;

- Страхование на случай смерти;

- «Коробочные» персионные программы.

III. Комбинированные финансовые услуги

– простой продуктовый ряд:

- Автокредитование и страхование;

- Ипотечное кредитование и комплексное страхование;

- Депозиты и страхование жизни;

- Пластиковые карты и страхование карт их владельцев.

Таким образом, можно утверждать о зависимости банкострахового

рынка от кредитного рынка, страховых тарифов и других факторов.

Существуют выгоды банкострахования и для клиентов, такие как:

- расширение доступа к более широкому спектру финансовых услуг в одном банке;

- снижение издержек на приобретение финансовых услуг;

- установление более тесных и прочных отношений с банком и

- страховщиком.

Таким образом, можно утверждать о зависимости банкострахового рынка от кредитного рынка, страховых тарифов и других факторов. Если вначале банкостраховые услуги сводились к продаже страховых продуктов, связанных с банковской деятельностью, то в последующем они были диверсифицированы за счет других страховых продуктов.

Опыт зарубежных банков показывает, что сегодня до трети прибыли они получают от реализации страховых продуктов. В Европе через каналы прибыли банкострахования продаются каждый третий полис страхования жизни.

Вместе с тем доля других страховых продуктов, кроме страхования

жизни, на рынке банкострахования была невелика: во Франции 10% и в Нидерландах 11%.5

Продвижение банковских продуктов через страховые компании менее развито, чем банкострахование. У некоторых страховых компаний доля доходов от сбыта банковских продуктов составляет лишь 10% их оборотов.

Лидерами банкострахования стали: Франция, Испания, Италия, Бельгия. Однако в наиболее развитых экономиках, где был развит институт страховых брокеров: США, Канады, Великобритании и Германии – сегмент банкострахования составиляет всего 10-17 %.6

2.Банкострахование в России.

2.1 Банкострахование на уровне народного хозяйства (государства).

Процессы интеграции и унификации финансового рынка, оказывают существенное влияние на развитие финансовых институтов: банков и страховых компаний. Взаимное проникновение банковского и страхового бизнеса становится доминирующей тенденцией в последние годы в России. Традиционно в России банки страхуют отдельные операционные риски, а не весь их комплекс. Комплексное страхование банковских рисков широко распространено за рубежом, а порой и вовсе является обязательным, и пока только начинает развиваться в России. При этом этот вид страхования позволяет «закрыть» значительную часть рисков, возникающих в процессе банковской деятельности, а значит, является важной составляющей комплексной системы риск- менеджмента любого банка, ориентирующегося на долгосрочное развитие и заботу о своем имидже и репутации. Для российского банкострахового рынка это актуальные вопросы ближайшего будущего.

Темпы прироста рынка банкострахования в России снизились с 35% за 2012 год до 15% за 2013 год. За 2013 год объем рынка банкострахования составил 193 млрд. рублей. Драйверами роста стали страхование жизни и здоровья заемщиков при потребительском кредитовании (+22 млрд. рублей или 45% за 2013 год) и некредитное страхование (+19 млрд. рублей или 257%). Страхование заемщиков потребительских кредитов в 2013 году стало крупнейшим в банкостраховании. Лидер по объему прошлых лет - страхование автокаско – полностью перешло в дилерский канал (падение составило -33%). В страховании юридических лиц через банки и страховании собственных рисков банков – падение (-8% и -18% соответственно).7

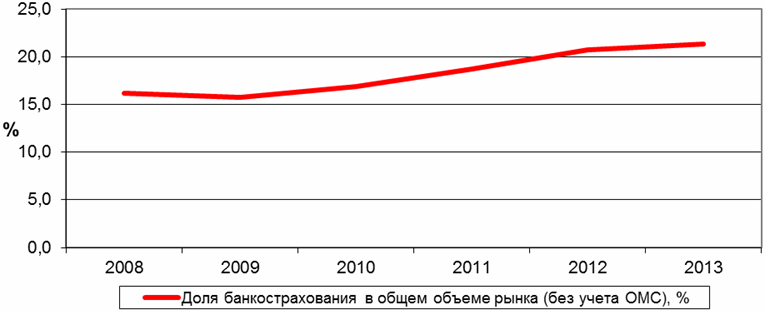

График 2.1.1

Диаграмма. Динамика доли банкострахования в общем объеме страхового рынка, %

Источник: По данным Агентства страховых новостей АСН

Как мы можем видеть доля банкострахования в общем объеме страхового рынка значительно увеличивается на протяжении нескольких лет.

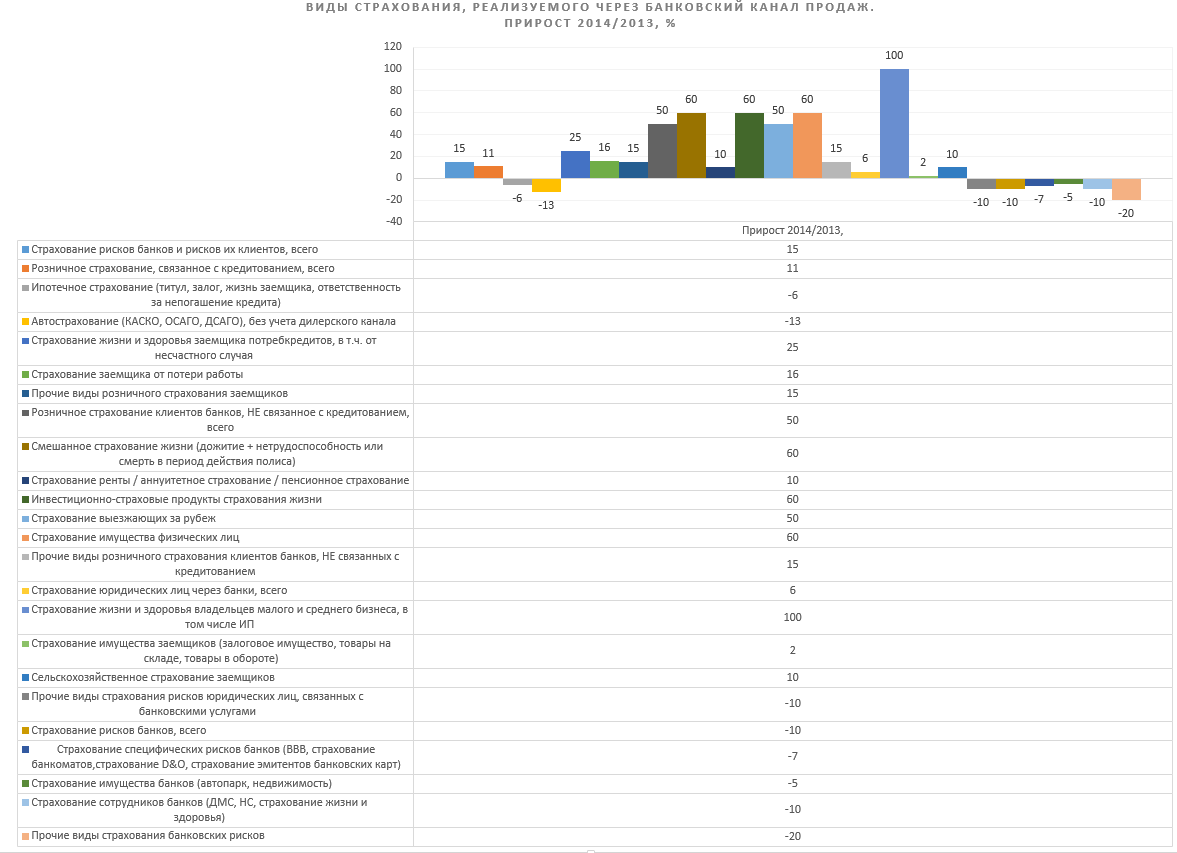

Таблица 2.1.1

Виды страхования, реализуемого через банковский канал продаж,%

Источник: Институт страхования при ВСС

В 2013 году «выстрелил» новый сектор банкострахования – некредитное страхование. Доля страхования, не связанного с кредитованием, в общей структуре банкострахования увеличилась с 4% за 2012 год до 14% за 2013 год, а объем этого вида составил 26,8 млрд. рублей за 2013 год, годом ранее – 7,5 млрд. рублей. За 2013 год наибольшую долю в розничном банкостраховании, не связанном с кредитованием, занимают инвестиционное страхование жизни (34%), смешанное страхование жизни (32%) и страхование имущества физических лиц (13%).8

Рост некредитного страхования обеспечили страховщики, входящие в одну группу с банками. Концентрация страховых компаний в новом сегменте банкострахования была высокой. В 2013 году 80% этого рынка приходилось на 6 страховых компаний, 5 из которых аффилированы с банками. Страховщики, входящие в группу с банками, имеют значительное преимущество в развитии страхования жизни, не связанного с кредитованием, так как не все банки готовы отдавать этот бизнес рыночным компаниям. В 2013 году доля кэптивных страховщиков в банкостраховании увеличилась с 37% за 2012 год до 44% за 2013 год.

Рынок банкострахования в 2014 году сохранит темп прироста взносов в 15%. Страхование заемщиков потребительских кредитов увеличилось на 25%, некредитное страхование – на 50%. Сдерживающее влияние на рынок банкострахования в текущем году оказывала макроэкономическая нестабильность и снижение темпов кредитования, а также насыщение сектора страхования жизни и здоровья при потребительском кредитовании. В 2015 будет развиваться некредитное страхование, приносящее дополнительный комиссионный доход банкам, но ограничивать его рост также будет снижение платежеспособного спроса населения.9

График 2.1.2

Динамика рынка банкострахования,%

Источник: Институт страхования при ВСС

Угрозы и «точки прогресса»

Можно сказать, что страховой рынок России находится на переходном этапе. Существенным недостатком, мешающим повышению спроса на страховые услуги, является низкая страховая культура населения. Поэтому, чтобы оценить потенциал развития банкострахования в России, необходимо принимать во внимание общий потенциал страхового рынка страны. Понимание необходимости страхования в развивающихся странах находится на скромном уровне. Из этого следует, что возможность использования банкострахования может послужить стимулом развития и будет иметь большое значение.

2.2 Банкострахование в сегменте страхования жизни на российском рынке.

Канал банкострахования в сегменте страхования жизни на российском рынке стремительно развивается. В первом полугодии 2013 года прирост поступлений через банки составил 113% по сравнению с аналогичным периодом 2012 года, а объемы достигли 66% от всего рынка страхования жизни.10

«Темпы роста данного направления остаются довольно высокими, и это связано в первую очередь с расширением продуктовой линейки страховщиков, а также с увеличением каналов продаж страховых продуктов», - говорит Ирина Игнаткина, начальник управления депозитных, комиссионных и страховых продуктов Промсвязьбанка.

Банкострахование в РФ за последнее время сделало достаточно серьезные шаги в развитии, как в целом по продуктовому наполнению для клиентов, так и с точки зрения расширения географии продаж, все большее количество банков предлагает данные продукты, при этом технологии продаж и оформления постоянно совершенствуются, - продолжает Александр Смелов, руководитель центра комиссионных продуктов Бинбанка.

Безусловно, в первую очередь в продуктовом ряде банка появляются так называемые "связанные" продукты, которые дополняют банковские и являются как необходимыми (например, страхование недвижимости при ипотеке), так и добровольными. Но затем наполнение расширяется, и не секрет, что в банках для продажи появляются "коробочные" страховые продукты, простые в оформлении, с хорошим комиссионным вознаграждением для банка.

По итогам 2013 года объем страхования имущества юридических лиц через банки снизился. По экспертным оценкам, в первом полугодии 2013 года падение составило около 35%.

Причина - увеличение доли беззалогового кредитования, а также общее снижение тарифов ввиду демпинга со стороны целого ряда страховых компаний, - отмечает зампред правления страховой компании "Согаз" Дамир Аксянов. - Но сегмент для страховщиков пока еще рентабелен.

Тормозит развитие банкострахования в РФ небольшое количество страховых компаний, которые готовы качественно работать с этим сегментом, а также достаточно жесткий контроль регуляторов на фоне высокой инертности российских банков во внедрении новых продуктов. В частности, ФАС выступает за снижение страховой нагрузки на ипотечных заемщиков, однако это приводит в итоге к удорожанию самих кредитов и неблагоприятным социальным последствиям в случае смерти застрахованных лиц.11

В два раза вырос за год уровень недоверия к услугам банкострахования, свидетельствует опрос Национального агентства финансовых исследований (НАФИ). Доля сторонников обязательного приобретения полиса вместе с банковской услугой сократилась на 9%, а количество противников увеличилось до 56% с 28%. Сторонников обязательного страхования при оформлении кредита традиционно больше среди заемщиков, оформивших в банке большие суммы и на длительный срок. Причины очевидны: обязательства по долгосрочным кредитам и риски, связанные с невыплатой такого кредита, воспринимаются россиянами наиболее ответственно.12

Одним из факторов отсутствия бурного роста рынка банкострахования можно назвать финансовую, а точнее, страховую неграмотность населения России, которое еще не в полной мере смогло осознать важность наличия страхового покрытия, в отличие от жителей Европы или Азии, где на одного человека приходится по несколько страховых продуктов.13

Рассмотрим отраслевой состав банкострахования в России в 2014 году по данным АСН.

График 2.2.1

Отраслевой состав банкострахования в России в 2014 году, %.

Источник: По данным Агентства страховых новостей АСН

Согласно графику 2.2.1 наибольшую долю в сегменте банкострахования занимает страхование жизни заемщиков, а также ипотечное страхование.

2.3 Банкострахование на примере Сбербанка.

Сборы компании «Сбербанк страхование жизни» по итогам года выросли в четыре раза по состоянию на 01.04.2015.

По итогам 2014 года совокупный объем премий компании «Сбербанк страхование жизни» составил 36,4 млрд рублей, увеличившись по сравнению с данными за 2013 год в четыре раза. Об этом сообщил генеральный директор компании Максим Чернин, передает корреспондент Банки.ру.

Таким образом, страховая «дочка» Сбербанка заняла треть (33%) рынка страхования жизни, став его лидером. Количество клиентов компании в прошлом году выросло до 3,56 млн. По словам Чернина, компания — единственная среди всех российских страховщиков жизни вошла в топ-10 страховщиков страны и заняла восьмое место.

Накопительное страхование принесло компании в прошлом году около 24 млрд рублей, кредитное страхование жизни — около 12 млрд.14

«Основным каналом продаж стало банкострахование. Сегодня все наши клиенты — это клиенты Сетелем Банка (около 5—10%) и Сбербанка (90%)», — сказал Чернин, добавив, что в 2015 году «Сбербанк страхование жизни» намерена выйти на внешний рынок, однако реализовывать свои продукты «дочка» Сбербанка планирует через своих партнеров, а не через агентов.

Доходы от продажи страховых продуктов физическим лицам 22 455 14 958 рублей. При продаже страховых продуктов Сбербанк не является страховщиком. Совокупный доход от продажи страховых продуктов в 2013 г. составил 25 млрд руб. Банковское страхование и Негосударственный пенсионный фонд (НПФ) За 2013 год программами банковского страхования, реализуемыми Сбербанком, воспользовались более 4,4 млн физических лиц, корпоративным клиентам Банка оформлено 190 тыс. страховых полисов. В 2013 году Банк сосредоточился на продвижении долгосрочных продуктов страхования жизни клиентов. Дочерняя страховая компания ООО СК «Сбербанк страхование» в 2013 году прошла стадию бурного роста и вошла в тройку лидеров рынка страхования жизни в России. Доля на рынке в объеме сборов страховых премий с новых клиентов – 19,2%. По продажам длинных видов страхования компания стала лидером в России.

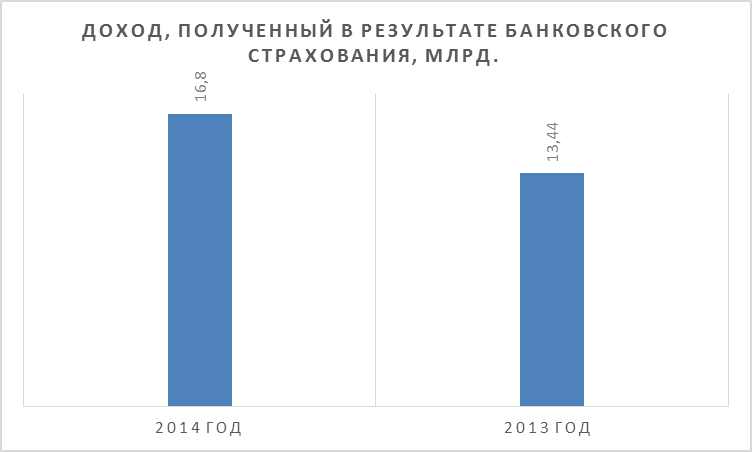

Итоги развития программ банковского страхования и продуктов Негосударственного пенсионного фонда: доход, полученный Банком от реализации страховых программ в 2014 году, составил 16,8 млрд руб. – на 20% выше результата 2013 года; программами банковского страхования, реализуемыми Сбербанком, воспользовались более 4 млн физических лиц; корпоративным клиентам оформлено 110 тыс. страховых полисов; клиенты сегментов Сбербанк1 и Сбербанк Премьер приобрели 6 тыс. полисов долгосрочного накопительного и инвестиционного страхования жизни; в НПФ Сбербанка перевели свои пенсионные накопления 700 тыс. клиентов. 15

График 2.3.1

Линейка страховых программ, реализуемых в Банке совместно со страховыми компаниями-партнерами, включает: страхование жизни и здоровья и страхование от несчастных случаев и болезней клиентов – физических лиц и сотрудников предприятий; страхование имущества, являющегося предметом залога по кредитам физических и юридических лиц; страхование финансовых рисков и гражданской ответственности корпоративных клиентов; страхование при выезде за рубеж и поездках по России; защиту банковской карты; накопительное и инвестиционное страхование жизни. Программы страхования Банк реализует в партнерстве с 25 страховыми компаниями. Розничный бизнес 18. В сети Банка реализуются три базовые программы Негосударственного пенсионного фонда Сбербанка – обязательное пенсионное страхование, индивидуальное пенсионное планирование и корпоративные пенсионные программы.

В краткосрочной перспективе компания с исключительно высокой вероятностью обеспечит своевременное выполнение всех финансовых обязательств как текущих, так и возникающих в ходе деятельности. В среднесрочной перспективе существует высокая вероятность исполнения обязательств даже в условиях существенных неблагоприятных изменений макроэкономических и рыночных показателей.

28 http://www.insuranceeurope.eu 19 European Insurance in Figures Statistics № 46, January 2014.

29 См.: Архипов А.П., Гомелля В.В., Туленты Д.С. Указ. соч. С. 389.

30 http://www.ins-union.ru

31 http://www.asn-news.ru/-агенство страховых новостей

32 Франция / Пресняков В.Ю., Шумакин Н.Е.и др.-М.: Международные отношения.-2009. - 174 с.

33 Страхование: учебник / С. В. Ермасов, Н. Б. Ермасова. – 3-е изд., перераб. и доп. – М.: Издательство Юрайт; ИД Юрайт, 2011. – 703 с. – (Основы наук).

34 http://www.insur-info.ru/

35 http://www.ins-union.ru

PAGE \* MERGEFORMAT 7

Банкострахование в России и зарубежом