Характеристика основных проблем работы ООО «Кредитный Эксперт» на рынке кредитного брокериджа РФ

PAGE 79

Московский институт предпринимательства и права

Факультет___________________________________________

Кафедра________________________________________________________

Специальность

Специализация

Допустить к защите Заведующий кафедрой

(Ф.И.О., подпись)

« » 20 г.

ДИПЛОМНАЯ РАБОТА

Студента

(фамилия, имя, отчество)

На тему:___________________________________________________________________

_______________________________________________________________________

__________________________________________________________________________

Руководитель дипломной работы:

(Подпись)

« »20 г.

Выпускник

(Подпись)

« 20 г.

Содержание

Ведение ………………………………………………………………………….3

Глава 1. Анализ состояния и основных тенденций современного рынка брокерски в сфере,кредитования ………………………………………………6

1.1. Институт «кредитного брокериджа» на современном российском рынке брокерских услуг…………………………………………………………………6

1.2. Структура,кредитного брокериджа……………………………………….13

1.3.Нормативно-правовые основы деятельности кредитного брокера………15

1.4. Инновационное предложение взаимодействия банка, брокера и риелтора…………………………………………………………………………20

1.5 Мировая практика……………………………………………………….22

Глава 2.Огранизационно-правовая характеристика ООО«Кредитный Эксперт» и основная,продуктовая линейка компании……….……………….26

2.1. Организационно-правовая характеристика ООО «Кредитный Эксперт»...........................................................................................................26

2.2. Продуктовая линейка компании ООО «Кредитный Эксперт»……31

2.3. Структура взаимодействия компании ООО «Кредитный эксперт» и банков при кредитовании юридических и физических лиц……43

Глава 3. Характеристика основных проблем работы ООО «Кредитный Эксперт» на рынке кредитного брокериджа РФ……….50

3.1. Основные препятствия взаимодействия ООО «Кредитный Эксперт» и банков…………………………………………………………………………….50

3.2. Формирование клиентской базы ООО «Кредитный Эксперт» и влияние конкуренции на рынке брокерских услуг…………………….58

Выводы………………………………………………………………………….70

Список использованной литературы…………………………………...72

Введение

Актуальность исследования. Рост российской экономики в среднесрочной перспективе является безусловным национальным выбором и парадигмой развития. Успешная реализация стратегии экономического роста предполагает адекватную систему его финансирования. Она представляет собой совокупность источников долгосрочных денежных ресурсов, механизмов, форм и методов их поступления в реальный сектор национальной экономики. В этой системе важное место занимает сегмент финансового рынка - кредитный рынок. Кредитный рынок является механизмом, осуществляющим оптимальную аллокацию ресурсов и эффективный трансферт национальных сбережений в инвестиции. Инвестиции же выступают как фактор и предпосылка экономического роста, своеобразное "топливо" развития. В этом контексте степень зрелости национального кредитного рынка во многом определяет темпы и качество экономического роста. Мировой опыт показывает, что экономическая и институциональная слабость кредитного рынка является тормозом экономического роста. Системная незрелость рынка ограничивает экономический потенциал и возможности поступательного развития национального хозяйства. Не только ослабевает рост в существующих отраслях, но и не развиваются новые перспективные капиталоемкие сферы, замедляется экономический прогресс.

Проблема оптимального функционирования рынка капитала и выработка его целостной концепции приобретают особую актуальность на современном этапе.

Во-первых, это связано с необходимостью оптимизации с помощью рынка капитала объемов и структуры источников инвестиций как основы роста, а также расширением финансового базиса иных, помимо инвестиций, направлений органического развития корпоративного сектора. В общем ресурсном пуле развития рыночные источники пока не играют значимой роли и находятся на второстепенном месте в сравнении с редистрибутивными каналами финансирования.

Во-вторых, оптимизация рынка капитала обусловлена нарастанием процессов финансовой глобализации. Это стимулирует разработку национальной модели рынка, обеспечивающей финансовый суверенитет страны и, вместе с тем, не провоцирующей обособленность рынка.

В-третьих, детальной научной проработки требует проблема адекватности и гармоничного, согласованного развития рынка капитала и реального сектора. Практически не проведена комплексная оценка современной практики взаимодействия отдельных сегментов рынка в укрупненном виде - кредитного брокериджа. Их взаимодействие и развитие на конкурентной, с точки зрения реципиента капитала, основе в рамках единой модели национального рынка являются важным условием эффективного финансирования национального развития.

Объектом исследования в работе выступает системный взгляд на проблему оптимизации кредитных и эмиссионных источников обеспечения корпоративного сектора на основе констатации сложившейся структуры финансирования и использования кредитного брокериджа.

Целью исследования является «развитие компании на рынке России и За рубежом в предверии банковского кризиса» ООО «Кредитный эксперт» в сегменте кредитного брокериджа г. Москвы.

Предметом исследования выступает рынок кредитного брокериджа в РФ а также исследование становления рынка кредитного брокериджа в мировой практике США и Европы.

Исходя из темы и объекта исследования нами определены основные задачи исследования:

- характеристика основных закономерностей существования рынка брокерских услуг в сфере кредитования в РФ;

- структурное исследование динамики рынка кредитно-брокерских услуг на финансовом рынке РФ;

- детальное рассмотрение законодательной базы РФ в сфере кредитного брокериджа и мировой практики законодательного регулирования рынка предоставления кредитно-брокерских услуг;

- анализ организационно-правовой характеристики и основной продуктовой линейки кредитно-брокерской компании ООО «Кредитный Эксперт»;

- рассмотрение структуры взаимодействия кредитно-брокерской компании с финансовыми учреждениями и заемщиками на примере ООО «Кредитный Эксперт»;

- охарактеризовать основные препятствия во взаимодействии кредитно-брокерской компании с учреждениями банков на примере ООО «Кредитный Эксперт»;

- системный анализ конкуренции на рынке кредитно-брокерских услуг в РФ и места на данном рынке ООО «Кредитный Эксперт».

Структурно работа состоит из введения, трех основных разделов работы, заключения, списка использованных источников и примечаний.

Глава 1. Анализ состояния и основных тенденций современного рынка брокерских услуг в сфере кредитования

1.1. Институт «кредитного брокериджа» на современном российском рынке брокерских услуг

На современном этапе развития рынка финансовых услуг Российской Федерации, кредитный брокеридж является достаточно перспективным и удобным институтом для граждан, которые сталкиваются с проблемой недостатка собственных средств для самых различных видов нужд, таких как развитие собственного бизнеса, покупка жилья, автомобиля и других1.

Рынок кредитного брокериджа начал формироваться в России сравнительно недавно, поэтому все еще существует ряд проблем, мешающих ему выйти на один уровень с западным. Для цивилизованного развития рынка этих услуг необходимо несколько факторов. Первый из них – законодательная база, которая будет регулировать отношения брокера, клиента и банка, устанавливать права и ответственность сторон. Должны быть также разработаны профессиональные стандарты и система сертификации брокеров. Наконец, необходима популяризация кредитного брокериджа среди потребителей2.

Большое количество позиций по вопросу перспективности и необходимости существования финансовых посредников для полноценного кредитного процесса – достаточно популярная тема для дискуссий среди банковского сообщества. Несмотря на это, невозможно отрицать полноценное существование института кредитного брокериджа в России, который уже несколько десятилетий абсолютно успешно развивается в Европе и США. (Диаграмма 1)

Диаграмма . Доля ипотечных сделок в странах Европы, проведенных с участием кредитных брокеров, 2007

Если рассматривать институт кредитного брокериджа в странах Европы и США, можно отметить что банковские продажи в данных странах практически не производятся напрямую, именно поэтому большинство граждан проходят через услуги кредитного брокера. В данном случае брокер выступает промежуточным звеном между банком и клиентом кредитного займа. Именно брокер проводит первоначальные консультации по кредитным продуктам, помогает с выбором оптимальной кредитной программы для каждого отдельного клиента индивидуально3.

Возникновение и развитие новых сфер деятельности в любой отрасли экономики является следствием объективных потребностей рынка. В 2005году в сфере розничного кредитования физических и юридических лиц появилось понятие кредитного брокериджа. Необходимо заметить, что появление данного вида услуг является необходимым как для потребителей данного вида услуг так и для банковской сферы[25;c.312].

В России первые кредитные брокеры на рынке имели несколько другую направленность. Кредитные брокеры не стали посредниками для своих клиентов между банком и гражданином в поиске оптимального варианта кредитного займа, а заняли несколько другую позицию на финансовом рынке предоставления кредитных услуг. Изначально кредитные брокеры ассоциировались на рынке как некие посредники, которые за вознаграждение помогали клиенту, которому отказали в получении займа, получить кредит в банке на условия самого банка. В таких условиях кредитный брокер пользовался всеми возможными методами получения займа: подкуп сотрудников банка, подделкой документов и другими способами, которые бы дали возможность уверенно получить любой вид займа. К сожалению, «черные брокеры» и сейчас существую в России. Основной причиной данного явления, которое существует и сегодня, является несовершенное законодательство в данной сфере услуг4.

Несмотря на это, ситуация на рынке кредитного брокериджа постепенно меняется, ведь, результат от постоянной плодотворной работы, формирование собственной клиентской базы намного выше, чем результат от сиюминутной сделки, которая приносит вред всем участникам процесса.

В настоящее время наблюдается некоторое снижение кредитной активности во всём мире. Во многом это обусловлено последствиями финансового кризиса, но аналитики утверждают, что такие тенденции недолговечны. Процент кредитов, заключающихся в России при участии кредитных брокеров, составляет всего 12%. Впрочем, даже это является положительной тенденцией, если учесть, что данному виду услуг на территории нашей страны едва можно насчитать 7 лет от роду. В настоящее время услуги кредитного брокериджа доступны практически в каждом городе5.

Возникновение кредитных брокеров обусловлено рядом преимуществ кредитно-брокерского продукта для потребителей перед услугой банковского займа. Среди основных преимуществ существуют такие:

- экономия временных ресурсов в сборе информации о кредитном продукте, оценивания их на предмет своих ожиданий и требований.

- уменьшение конечной стоимости кредитного продукта, которая несмотря на большое разнообразие на рынке кредитного продукта достаточно разнится. Данный факт возможен из-за того что денежные ресурсы некоторых банков достаточно ограничены, поэтому наиболее распространенные продукты не нуждаются в дополнительном стимулировании и, наоборот, более дорогие продукты - активно продвигаются банками.

- профессиональное кредитное консультирование. Профессиональный кредитный брокер владеет информацией не только данными о стоимости различных кредитных продуктов но и качественными требованиями банков к потенциальным заемщикам.

- моральная и психологическая поддержка кредитных клиентов. Банковская система является высокоорганизованной структурой с высокими требованиями к заемщику и очень часто не учитывает индивидуальный подход к каждому клиенту. Анкеты заемщика зачастую приводят к негативным эмоциям со стороны клиента. Кредитный брокер в зависимости от ситуации может применять стиль и манеру общения, которая была бы приемлемой для каждого отдельного клиента. Также, при организации сделки клиент уведомляется о том, что брокер действует исключительно в его интересах, что способствует налаживанию более тесного морального контакта между брокером и заемщиком, делает потребителя более уверенным в окончательном положительном исходе сделки6.

Все перечисленные преимущества кредитно-брокерского продукта имеют свою ценность для заемщика лишь при определенном уровне предоставляемых услуг.

Как показывает статистика, наиболее востребованными услуги брокеров являются в следующих областях:

- Кредитование юридических лиц.

Активно развивающийся бизнес не может обойтись без дополнительных финансовых вливаний – предприятиям требуются средства на расширение производственных мощностей, торговых площадей, увеличение штата сотрудников. Нередко единственной возможностью осуществить задуманное являются именно кредиты. В Москве, где легко адаптируются все позитивные мировые тенденции, банки давно отметили для себя, что развитие кредитного брокериджа обязательно приведёт к увеличению их оборота, а значит, и прибыли.

- Ипотечное кредитование

Второй группой, активно использующей брокерские услуги, являются клиенты, решившиеся на оформление ипотеки. Ипотека активно пропагандируется на самом высоком уровне. Поскольку от роста благосостояния населения и улучшения его жилищных условий напрямую зависят экономические показатели региона7.

Деятельность кредитных брокеров в России не лицензируется, поэтому судить об объемах рынка можно лишь по экспертным оценкам и данным самих компаний. (Диаграмма 2)

Диаграмма 2. Структура рынка кредитного брокериджа по основным сегментам потребительского кредитования, 2006—2010

Существенное влияние на развитие рынка кредитования оказывает динамика ставки рефинансирования[25;c.112].

По данным ЦБ РФ в течение 2012 года ставка менялась лишь один раз 14 сентября, и до настоящего времени остается на уровне 8,25%. В 2011 году колебания ставки рефинансирования были в пределах 8,008,25%. Наименьшее значение ставка принимала в 2010 году 1 июня она была зафиксирована на уровне 7,75%.

В 2013 году чаще всего компании – кредитные брокеры предлагали такие услуги, как кредитование малого и среднего бизнеса и потребительское кредитование без залога (16,7% и 16,3% соответственно). В 2011 году данные услуги предлагали по 13,3% компаний. Несколько реже в 2013 году встречались предложения по ипотеке и ломбардному кредитованию (15,1% и 14,7% исследованных компаний соответственно). (Диаграмма 3)

Диаграмма 3. Доля кредитов малому бизнесу, проведенных с участием кредитных брокеров, 2007—2010

Наименее популярны в 2013 году были предложения по предоставлению риелторских и юридических услуг – 3,1% и 1,9% соответственно (6,4% и 2,1% в 2011 году). (Диаграмма 4)8

Диаграмма 4. Структура предложения на рынке кредитного брокериджа, 2011г.

Исходя из вышеизложенного, необходимо отметить что в недалеком будущем возможно ожидать со стороны банков принятия комплекса мер по снижению своих издержек, обеспечения дополнительных информационных ресурсов по обеспечению более легкого способа получения займа9.

1.2. Структура кредитного брокериджа

На современном этапе в РФ мы можем наблюдать такую ситуацию: кредитные брокеры бурно развиваются, открываются филиалы, в крупных городах появляются собственные сильные игроки.

Рассмотрим схему работы кредитно-брокерского агентства по шагам.

- Первый шаг: Как только клиент заполняет анкету на сайте, она сразу же попадает в ERP — систему. Существует два этапа проверки (внутренняя и внешняя проверка).

- Второй шаг: Первый этап — это внутренняя проверка. При движении анкеты в системе ERP, она проходит проверку в десятках виртуальных банков. Это позволяет оценить собственной службой безопасности агентства способность клиента получить ссуду, т.е. происходит репетиция проверок, которые будут осуществляться в кредитных организациях. В течении нескольких часов после заполнения анкеты, по телефону с клиентом связывается специалист агентства. Он сообщает о результатах проведенной предварительной проверки, которая симулирует реальную подачу документов в банки и предлагает подходящие варианты.

- Третий шаг: Посещение клиентом офиса агентства. Клиент предоставляет список документов, оговоренный ранее, заключает договор с агентством и подписывает необходимые для оформления кредита документы. Если при внутренней проверке были установлены слабые стороны кредитоспособности заемщика, то проводится работа по повышению статуса заемщика, чтобы предоставить его банкам в максимально выгодном свете.

- Четвертый шаг: Внешняя проверка — второй этап. Агентство направляет пакет документов заемщика в банки самостоятельно либо, если требуется личное присутствие клиента непосредственно в банке (в некоторых банках обязательно присутствие клиента на момент подачи заявки на кредит. Осуществляется фотографирование и т.д.) клиент сам подъезжает в рекомендованный банк. Документы предоставляются только в те банки, по которым на первом этапе проверки была получена высокая вероятность предоставления кредита. После проведения проверки банки выносят свои решения10.

- Пятый шаг: По результатам решения банка специалист агентства связывается с клиентом, после чего клиент выбирает подходящие банк и кредитный продукт.

- Шестой шаг: Клиент приезжает в выбранный банк для подписания договора кредитования и получает деньги.

- Седьмой шаг: Согласно заключенному договору, клиент оплачивает услуги агентства.

Помимо традиционных кредитов в настоящее время есть большое количество производных кредитных продуктов – кредитные линии, овердрафты, факторинг, аккредитивы, кредитные карты и др. – о которых у большинства заёмщиков нет полного понимания и представления, поэтому субъекты хозяйственной деятельности нуждаются в помощи кредитных брокеров и консультантов. Все описанное ранее и большая необходимость вложения денег в реальный сектор экономики нашей страны (в т. ч. посредством кредитования) дает основание говорить, что рынок кредитного брокериджа будет постепенно развиваться и дальше, и спрос на услуги кредитных брокеров сохранится11.

1.3. Нормативно-правовые основы деятельности кредитного брокера

Для определения нормативно-правовых основ деятельности кредитного брокера, необходимо отметить что само понятие «брокер» в законодательстве Российской Федерации встречается в различных значениях.

Основанием возникновения отношений между кредитным брокером и заемщиком возникают на основании договора об оказании услуг содействия в кредитовании юридических и физических лиц либо же агентского договора о представительстве интересов в финансовых учреждениях.

При работе с физическими лицами, в качестве заемщика, брокер действует на основании гражданско-правового договора, при необходимости такой договор заверяется нотариально12.

При работе с юридическими лицами, в качестве заемщика, кредитный брокер действует на основании гражданско-правового договора, необходимым условием является доверенность от руководителя организации. Доверенность – ст. 185 - 189 ГК РФ, это письменное уполномочие, выдаваемое одним лицом другому лицу для представительства перед третьими лицами.

В настоящее время законодательная основа кредитного брокериджа находится в стадии формирования, но тем не менее, к законодательным актам регулирующим деятельность кредитного брокера относится:

1. Федеральный закон от 22.04.1996 № 39-ФЗ «О рынке ценных бумаг»;

2. Федеральный закон от 05.03.1999 № 46-ФЗ «О защите прав и законных интересов инвесторов на рынке ценных бумаг»;

3. Федеральный закон от 7 августа 2001 г. № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма»;

4. Гражданский кодекс Российской Федерации

5. Постановление ФЦКБ России от 11.10.1999 № 9 «Об утверждении Правил осуществления брокерской и дилерской деятельности на рынке ценных бумаг Российской Федерации»;

6. Постановление ФЦКБ России и Минфина РФ от 11.12.2001 № 32/108н «Об утверждении Порядка ведения внутреннего учета сделок, включая срочные сделки, и операций с ценными бумагами профессиональными участниками рынка ценных бумаг, осуществляющими брокерскую, дилерскую деятельность и деятельность по управлению ценными бумагами»;

7. Постановление ФЦКБ России и Минфина РФ от 11.12.2001 № 33/109н «Об утверждении Положения об отчетности профессиональных участников рынка ценных бумаг»;

8. Постановление ФЦКБ России от 13.08.2003 № 03-39/пс «О Положении о требованиях к разделению денежных средств брокера и денежных средств его клиентов и обеспечению прав клиентов при использовании денежных средств клиентов в собственных интересах брокера»;

9. Постановление Федеральной комиссии по рынку ценных бумаг от 24 декабря 2003 г. № 03-52/пс «Об утверждении Порядка расчета рыночной цены эмиссионных ценных бумаг и инвестиционных паев паевых инвестиционных фондов, допущенных к обращению через организаторов торговли, и установлении предельной границы колебаний рыночной цены»;

10. Приказ Федеральной службы по финансовым рынкам от 20 апреля 2005 г. № 05-17/пз-н «Об утверждении Положения о специалистах финансового рынка»;

11. Приказ Федеральной службы по финансовым рынкам от 29 сентября 2005 г. № 05-43/пз-н «Об утверждении Методики расчета собственных средств профессиональных участников рынка ценных бумаг»;

12. Приказ Федеральной службы по финансовым рынкам от 27 октября 2005 г. № 05-53/пз-н «Об утверждении Порядка совершения маржинальных сделок профессиональными участниками рынка ценных бумаг, осуществляющими брокерскую деятельность для определенной категории клиентов»;

13. Приказ Федеральной службы по финансовым рынкам от 8 декабря 2005 г. № 05-77/пз-н «Об утверждении Положения о требованиях к осуществлению деятельности участников финансовых рынков при использовании электронных документов»;

14. Приказ Федеральной службы по финансовым рынкам от 7 марта 2006 г. № 06-24/пз-н «Об утверждении Правил осуществления брокерской деятельности при совершении на рынке ценных бумаг сделок с использованием денежных средств и/или ценных бумаг, переданных брокером в заем клиенту (маржинальных сделок)»;

15. Приказ Федеральной службы по финансовым рынкам от 7 марта 2006 г. № 06-25/пз-н «Об утверждении Положения о критериях ликвидности ценных бумаг»;

16. Приказ Федеральной службы по финансовым рынкам от 21 марта 2006 г. № 06-29/пз-н «Об утверждении Положения о внутреннем контроле профессионального участника рынка ценных бумаг»;

17. Приказ Федеральной службы по финансовым рынкам от 22 июня 2006 г. № 06-67/пз-н «Об утверждении Положения о предоставлении информации о заключении сделок»;

18. Приказ Федеральной службы по финансовым рынкам от 24 августа 2006 г. N 06-95/пз-н «О порядке оказания услуг, способствующих заключению срочных договоров (контрактов), а также особенностях осуществления клиринга срочных договоров (контрактов)»

19. Приказ Федеральной службы по финансовым рынкам от 6 марта 2007 г. № 07-21/пз-н «Об утверждении Порядка лицензирования видов профессиональной деятельности на рынке ценных бумаг»;

20. Приказ Федеральной службы по финансовым рынкам от 24 апреля 2007 г. № 07-50/пз-н «Об утверждении нормативов достаточности собственных средств профессиональных участников рынка ценных бумаг, а также управляющих компаний инвестиционных фондов, паевых инвестиционных фондов и негосударственных пенсионных фондов»;

21. Приказ Федеральной службы по финансовым рынкам от 21 августа 2007 г. № 07-90/пз-н «Об утверждении Административного регламента по исполнению Федеральной службой по финансовым рынкам государственной функции по лицензированию деятельности профессиональных участников рынка ценных бумаг»;

22. Приказ Федеральной службы по финансовым рынкам от 9 октября 2007 г. № 07-102/пз-н «Об утверждении Положения о деятельности по организации торговли на рынке ценных бумаг»;

23. Приказ Федеральной службы по финансовым рынкам от 23 октября 2007 г. № 07-105/пз-н «Об утверждении Положения о квалификации иностранных финансовых инструментов в качестве ценных бумаг».

В апреле 2012 года на рассмотрение ГД ФС РФ Проект Федерального был внесен проект закона N 47538-6. Именно в нем было уделено большое внимание потребительскому кредитованию. Соответственно данному закону будет заключаться новый вид кредитного договора. Данный документ вводится на основании ст. 821 ГК РФ в редакции Проекта ФЗ «О внесении изменений в части первую, вторую, третью и четвертую Гражданского кодекса Российской Федерации, а также в отдельные законодательные акты Российской Федерации»13.

Кредитный брокер – это организация, созданная на основе любой формы собственности (акционерное общество, общество с ограниченной ответственностью), индивидуальный предприниматель, специализирующаяся в области предоставления посреднических услуг, связанных с консультированием по вопросам получения кредитов (займов, инвестиций), подготовкой пакета документов и оказывающая информационное сопровождение Клиента до получения им кредита (займа, инвестиций)14.

1.4. Инновационное предложение взаимодействия банка, брокера и риелтора

Все больше внимания в последнее время привлекает тема взаимодействия кредитного брокера и кредитных учреждений. Данная тема часто обсуждается на страницах СМИ, на семинарах, тренингах, заседаниях представителей реального бизнеса.

Экономика РФ стремительно развивается что влечет за собой постоянное увеличение потребностей бизнеса в привлечении кредитных ресурсов, в том числе с помощью финансовых посредников, в роли которых выступают кредитные брокеры15.

В связи с тем, что кредитование является основным видом банковского бизнеса, приносящим зачастую большую часть доходов кредитным институтам, банки заинтересованы в расширении круга потенциальных заемщиков и приросте кредитного портфеля.

Для предложения инновационных подходов в сфере сотрудничества кредитных брокеров и банковских учреждений необходимо изначально определить основные проблемы такого взаимодействия. Существует целый ряд основных моментов, которые не позволяют кредитно-брокерским компаниям занимать основные позиции на рынке кредитования в РФ.

Одной из таких проблем, на наш взгляд, является множественность подходов банков к процедуре анализа и оценки рисков заемщика. Все мы знаем о том, что каждая кредитная организация разрабатывает собственные внутренние регламенты, которые определяют перечень документов, необходимых для проведения финансового и правового анализа деятельности компании, обозначают требования к залоговому обеспечению, описывают порядок рассмотрения кредитной заявки внутри банка и т.п. Поэтому, инновационным шагом в улучшении данной ситуации является упрощение схемы регламентных работ банковскими учреждениями16.

Основополагающие принципы и подходы в вопросах кредитования корпоративного бизнеса совпадают, но в то же время каждая кредитная организация имеет свою определенную специфику. Банки формируют свои внутренние нормативные документы исходя из тех целей и задач, которые определены заявленной стратегией развития, с учетом своей позиции на рынке банковских продуктов и услуг, а также текущей экономической ситуации. В связи с этим требования предъявляемые тем или иным банком к потенциальному заемщику с точки зрения оценки рисков, а также процедура рассмотрения кредитных заявок и принятия решения могут заметно отличаться у банков из ТОП-10 и ТОП-100, а говоря о банках из ТОП-200/300 и далее можно констатировать наличие уже существенных различий в обозначенных подходах17.

На данный момент практика показала, что кредитные брокеры, предлагая свои услуги юридическим лицам, пока не могут систематизировать требования банков к стандартному пакету документов, необходимых для рассмотрения кредитной заявки, а также существующие методики оценки кредитного риска. Конечно в полной, тотальной систематизации таких требований нет необходимости, так как кредитные брокеры физически не в состоянии оценить индивидуальные особенности сотен банков. В связи с этим представляется целесообразным в целях повышения эффективности взаимодействия кредитных институтов и кредитных брокеров, последним определить круг банков – стратегический партнеров и целенаправленно с ними работать. Основная проблема, на наш взгляд, состоит в том, что те модели взаимодействии, которые предлагают сегодня кредитные брокеры либо не позволяют банками достаточно полно и достоверно оценить кредитные риски заемщиков, либо не позволяют заемщику, предоставившему стандартный пакет документов, в полной мере быть уверенным в получении необходимых кредитных ресурсов18.

Поэтому, для повышения качества предлагаемых услуг и расширения круга своих потенциальных клиентов, кредитным брокерам необходимо разработать инновационную систему, позволяющую нивелировать издержки связанные с множественностью подходов к процедуре принятия решения у банков из выбранной целевой группы. В такую группу могут быть включены банки с близкими подходами к решению вопроса оценки кредитных рисков, или банки, имеющие целевые программы финансирования, например программы кредитования малого бизнеса или ипотечные программы. 19

Работая по такому принципу, кредитные брокеры смогут убедить банки в том, что к ним направляются заемщики из нужного целевого сегмента, уже изначально удовлетворяющие кредитную организацию по определенным самим банком ключевым параметрам. С другой стороны заемщики могут быть в большей степени уверенны, что, отвечая основным параметрам, обозначенным кредитным брокером, их заявка попадет в тот банк, где положительный исход принятия решения наиболее вероятен20.

По нашему мнению такой подход действительно поможет повысить эффективность взаимодействия треугольника: заемщик – кредитный брокер – кредитная организация. Это приведет, в первую очередь, к сокращению временных затрат заемщика на поиск банка и подготовку для него необходимых документов, во-вторых в уменьшении времени потраченного непосредственно банком на рассмотрение кредитной заявки. За экономией времени стоит реальная экономия материальных и человеческих ресурсов и, как следствие, сокращение дополнительных затрат и издержек для заемщика и кредитора21.

1.5 Мировая практика.

Зарождение брокериджа произошло на Западе, где люди более лояльны к тем, кто зарабатывает на посредничестве. Произошло это ещё в середине прошлого столетия, а в наши дни кредитный брокеридж уже является мощной, развитой индустрией.

Как свидетельствует статистика, в Европе 70% всех кредитных сделок проходит через руки посредников. В США этот показатель зафиксирован на уровне 80%. Такая популярность брокериджа обусловлена его исключительной экономической полезностью: клиент получает квалифицированную консультацию и реальную помощь в оформлении, банк – практически полностью готового клиента: с полным пакетом документов, пониманием процесса и личным представителем. Все экономят время, а клиент – ещё и деньги, что тоже немаловажно22.

Диаграмма 5. Доля ипотечных сделок в США, проведенных с участием брокеров, 1981—2010

Разумное использование иноземного опыта снижает вероятность повторения ошибок в тех сферах бизнеса, которые в России начали развиваться относительно недавно. Это в полной мере относится к обретающему статус профессии кредитному брокериджу. Но если за рубежом, и в частности в США, этот процесс растягивался на многие десятилетия, то у нас он занял всего несколько лет. Срок явно недостаточный для того, чтобы эмпирические знания преобразовались в стройную систему профессиональной подготовки, а сами посредники осознали необходимость установления жестких этических стандартов23.

Современные тенденции в мире кредитных отношений слегка искажены финансовым кризисом, однако аналитики уверены, что снижение активности не затянется надолго. Очень скоро мир, привыкший жить в кредиты, восстановит привычное течение своей жизни.

Несмотря на то, что американские стандарты поведения кредитных брокеров соответствуют существующим в Европе, конгрессмены США несколько отстали от своих континентальных коллег. В таких государствах как Франция, Германия и Бельгия кредитный брокеридж оформлен как профессия, тогда как США к этому подтолкнул недавний кризис. Американцы легко перенимают у других народов полезные достижения. В данном случае речь идет о тех моральных нормах, которые традиционны для европейской деловой культуры, но в Америке были слегка придушены бесцеремонным духом частного предпринимательства. Это обстоятельство, кстати, надо учесть и России. Разумней уже на самых первых этапах приучать бизнес к соблюдению этических стандартов, чтобы впоследствии не получать из-за этого проблем24.

В США существуют независимые брокеры и компании - кредитные брокеры, а есть те, кто формирует займы - так называемые кредитные офицеры или «оригинаторы». Кредитные брокеры руководят кредитными офицерами («оригинаторами», «лон-офицерами»). Задача брокера - организовать работу и управлять своими «оригинаторами». Поэтому лицензии бывают нескольких типов. Есть те, которые выдаются независимым брокерам или кредитно-брокерским компаниям, и есть те, которые предназначены «кредитным офицерам»25.

В США независимых брокеров - порядка 44,000 и при этом они делали 64% всех ипотечных займов, хотя составляют только 10% общего численности кредитных специалистов.

Диаграмма 6. Доля ипотечных сделок в странах Европы, проведенных с участием кредитных брокеров, 2007

Исходя из вышеизложенного, мы можем сделать вывод что развитие иститута кредитного брокериджа в мире и России значительно отличается. В первую очередб тем, что данный институт возник в США, поэтому на данном етапе он наиболее развит именно в США. Возникновение кредитного брокериджа в России возникло сравнительно недавно, поэтому на данном етапе неразвитой является система предоставления данного вида услуг для потребителя а также взаимодействия кредитных брокеров и банков.

Глава 2. Огранизационно-правовая характеристика ООО «Кредитный Эксперт» и основная продуктовая линейка компании

2.1. Организационно-правовая характеристика ООО «Кредитный Эксперт»

ООО «Кредитный Эксперт» - кредитно-брокерская компания, предоставляющая весь спектр услуг по оказанию помощи в получении кредитов и финансовой консультации.

г. Москва, ул. Ярославская д.10 корп. 5 офис 217

Тел.: +7 (499) 347 63 43

Тел.: +7 (499) 705 75 08

E-mail: info@expert-loan.ru

Основной (по коду ОКВЭД): 67.13.4 - Финансовая деятельность, Вспомогательная деятельность в сфере финансового посредничества и страхования, Вспомогательная деятельность в сфере финансового посредничества, Прочая вспомогательная деятельность в сфере финансового посредничества, Консультирование по вопросам финансового посредничества

Дополнительные виды деятельности:

|

67.13

|

Прочая вспомогательная деятельность в сфере финансового посредничества

|

|

70.1

|

Подготовка к продаже, покупка и продажа собственного недвижимого имущества

|

|

70.3

|

Предоставление посреднических услуг, связанных с недвижимым имуществом

|

|

74.11

|

Деятельность в области права

|

Компания занимается всеми видами кредитования, приоритетно ипотечным кредитованием. ООО « Кредитный Эксперт» действует по принципу «одного окна», то есть в компании есть все необходимое для совершения ипотечной сделки. ООО « Кредитный Эксперт» на сегодняшний день осуществляет полный комплекс услуг (замкнутый цикл) по обеспечению новым жильем: ипотека – подбор недвижимости – страхование недвижимости – перекредитование.

В компании внедрена автоматизированная система подбора оптимальной кредитной программы для клиента - CRM (Customer Relationships Management), которая ускоряет поиск нужного Вам варианта в несколько раз и обеспечивает математический анализ всех предложений банков по условиям кредитования.

Целью компании является занять лидирующие позиции на рынке брокериджа в России по средствам внедрения инновационных IT технологий и высококвалифицированного персонала.

Основной миссией компании является – помощь людям в решении их проблем, в частности решение, возможно, самого главного для человека – жилищного вопроса. Компания ООО « Кредитный Эксперт» предлагает полный спектр услуг по сопровождению финансовых сделок. В компании работают профессионалы с опытом работы не менее трех лет в сфере кредитования в ведущих банках России. Благодаря тесным рабочим и дружеским отношениям с рядом банков, были отлажены эффективные механизмы по подбору кредитных программ и сопровождению кредитных сделок для населения, индивидуальных предпринимателей и юридических лиц. Личные договоренности с банковскими учреждениями и другими финансовыми структурами позволяют подбирать наиболее выгодные кредитные программы. Обратившись в компанию, клиент получает высококвалифицированную консультацию, которая позволяет лучше понять все тонкости кредитования.

Компания ООО « Кредитный Эксперт» по меркам брокерских компаний является крупной компанией. В центральном офисе в Москве работает порядка 50 человек.

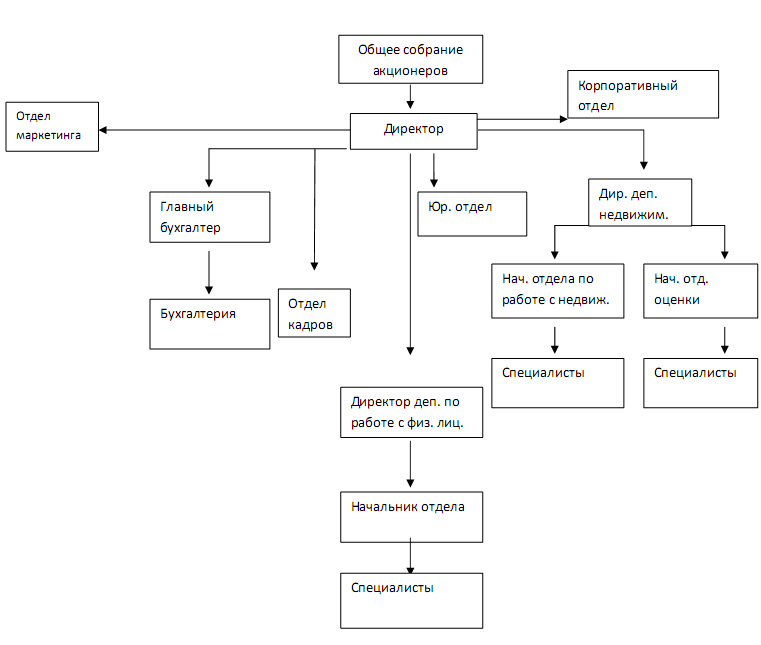

Организационная структура выглядит таким образом:

Рис. 1. Организационная структура ООО « Кредитный Эксперт».

Основные принципы работы компании:

- профессионализм, порядочность, ответственность

- индивидуальный подход к каждому клиенту

- защита интересов наших клиентов

- полная конфиденциальность

- прозрачность отношений между нашим клиентом и компанией

- высокое качество услуг вне зависимости от размера вознаграждения

ООО « Кредитный Эксперт» используют две системы оплаты услуг: берут процент от суммы выданного кредита либо — фиксированную плату. В случаях когда банк отказывается кредитовать клиента, компания денег за свои услуги не получает. В среднем полное сопровождение до момента получения кредита обходится заказчику в 5-10% от ссуды26.

Таблица 1. Показатели деловой активности за 2013г.

|

Наименование показателя

|

Значение

|

|

1. Выручка (валовой доход) от реализации продукции (работ, услуг)

|

18015,50

|

|

2. Затраты на производство реализованной продукции

|

12589,10

|

|

3. Запасы и затраты

|

5578,15

|

|

4. Стоимость имущества

|

10122,15

|

|

5. Собственные средства

|

3224,3

|

|

6. Оборачиваемость запасов

|

2,25

|

|

7. Оборачиваемость собственных средств

|

5,59

|

|

8. Общий показатель оборачиваемости

|

1,78

|

В приложении 1 нами приведен Баланс за 3 квартал 2013года.

Таблица 2. Расчет показателей оценки удовлетворительности структуры бухгалтерского баланса предприятия