Деятельность ООО «БРУТ» в области ведения бухгалтерского учета и документального оформления операций по начислению амортизации основных средств

red54;;Введение

Основные средства принимают участие в производстве неоднократно, функционируют продолжительно и переносят свою стоимость на производимый товар (услугу) частями. Кроме физического износа, основные средства подвержены моральному износу; машины, оборудование устаревают из-за непрерывности технического прогресса.

На протяжении своего жизненного цикла машины, оборудование не только изнашивается, но также модернизируется, оснащается вспомогательными устройствами, которые, с одной стороны, повышают стоимость объекта, а с другой - увеличивают эффективность основных средств.

Правильное ведение учетной политики в области амортизации позволяет предприятию обеспечить экономический рост.

Актуальность данной темы состоит в том, что основные средства играют огромную роль в процессе труда, так как они в своей совокупности образуют производственно - техническую базу и определяют производственную мощь предприятия. Предприятия имеют право владения, пользования и распоряжения основными средствами: безвозмездно передавать или продавать другим предприятиям, обменивать, сдавать в аренду, принадлежащие ему здания, сооружения, оборудование, транспортные средства, инвентарь, списывать с баланса, если они изношены или морально устарели, независимо от того, полностью ли они амортизированы или нет.

Амортизация - это процесс перенесения стоимости постепенно изнашивающихся основных средств на себестоимость выпущенной продукции, выполненных работ, оказанных услуг.

Амортизация основных средств формирует остаточную стоимость основных средств и финансовый результат деятельности предприятия. Оба эти показателя характеризуют имущественное и финансовое положение предприятия и раскрываются в отчетности. Бухгалтерский учет основных средств и амортизации регламентируется ПБУ 6/01 «Учет основных средств».

Целью данной работы является - исследование теоретических и практических основ учета амортизации в соответствии с нормативным регулированием.

Для достижения этой цели, были поставлены следующие задачи:

- организация учета амортизации основных средств;

- исследование методов начисления амортизации;

- обоснованное начисление амортизации и определение сроков полезного использования;

- правильное документальное оформление начисления амортизации;

- своевременное отражение в учете операций, связанных с начислением амортизации;

- определение финансовых результатов от реализации и прочего выбытия основных средств, с учетом списания ранее начисленной суммы амортизации;

Объектом исследования данной работы является ООО «БРУТ».

Предмет исследования - деятельность ООО «БРУТ» в области ведения бухгалтерского учета и документального оформления операций по начислению амортизации основных средств.

Информационная база представлена различными нормативными документами, газетными публикациями и учебно-методической литературой. Также использовались Федеральные законы и положения.

Данными для написания выпускной квалификационной работы послужила документация по учету основных средств и годовые отчеты за 2011-2013 гг. ООО «БРУТ». В процессе исследования был использован: метод сравнительного анализа.

1. Теоретические основы бухгалтерского учета амортизации основных средств

1.1. Нормативное регулирование и задачи бухгалтерского учета и амортизации основных средств

Ведение бухгалтерского учета, вообще, и основных средств, в частности, осуществляется в строгом соответствии с нормативными документами, которые, в зависимости от своего юридического статуса, либо обязательны к применению, либо носят рекомендательный характер.

Для успешного функционирования предприятия, для избежания штрафных санкций необходимо тщательное изучение каждого из них. И здесь необходимо, прежде всего, ранжировать все нормативные акты «по старшинству».

В соответствии с общепринятым делением нормативной базы на уровни, основными нормативные документы могут быть представлены в следующем виде:

-й уровень –законодательный. Его составляют (для учета основных средств) следующие нормативные документы:

- Федеральный закон «О бухгалтерском учете», утвержденный Приказом МФ РФ от 06.12.2011г. №402-ФЗ;

- Гражданский кодекс Российской Федерации;

- Налоговый кодекс Российской Федерации ч. 1 и 2.

2-й уровень –нормативный уровень, включающий стандарты по бухгалтерскому учету и отчетности. Регламентируют учет основных средств следующие из них:

Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденное приказом Министерства финансов Российской Федерации от 29.07.98. №34н. (Далее –Положение по ведению бухгалтерского учета);

Положение по бухгалтерскому учету «Учет основных средств». ПБУ 6/01, утвержденное приказом Минфина РФ от 30.03.2001г. №26н. (Далее –ПБУ 6/01);

-й уровень –методический, включает в себя следующие основные документы:

План счетов бухгалтерского учета финансово-хозяйственной деятельности организации и Инструкция по его применению, утвержденные Приказом Минфина РФ от 31.10.2000 г. № 94н. (Далее –План счетов);

Методические указания по бухгалтерскому учету основных средств, утвержденные Приказом Минфина России от 13.10.2003 №91н. (Далее - методические указания по учету основных средств);

Другие нормативные акты, регламентирующие учет основных средств и издаваемые Минфином РФ или иными ведомствами.

-уровень –организационный уровень, представленный организационно-распорядительными документами и приказами руководства предприятия по вопросам ведения бухгалтерского учета непосредственно на предприятии с учетом особенностей его хозяйственной деятельности. Это, прежде всего, документы, раскрывающие учетную политику предприятия, например, приказ об учетной политике, рабочий план счетов, график документооборота и т. п.

Положение по ведению бухгалтерского учета и бухгалтерской отчетности определяет порядок организации и ведения бухгалтерского учета, составления и предоставления бухгалтерской отчетности, взаимоотношения с внешними потребителями бухгалтерской информации.

Положение дает определение основных средств и определяет их структуру, определяет порядок начисления амортизации и отражения основных средств в бухгалтерской отчетности.

ПБУ 6/01 «Учет основных средств», как нормативный документ второго уровня, устанавливает методологические основы формирования в бухгалтерском учете информации об основных средствах, находящихся в организации на праве собственности, хозяйственного ведения, оперативного управления и договора аренды.

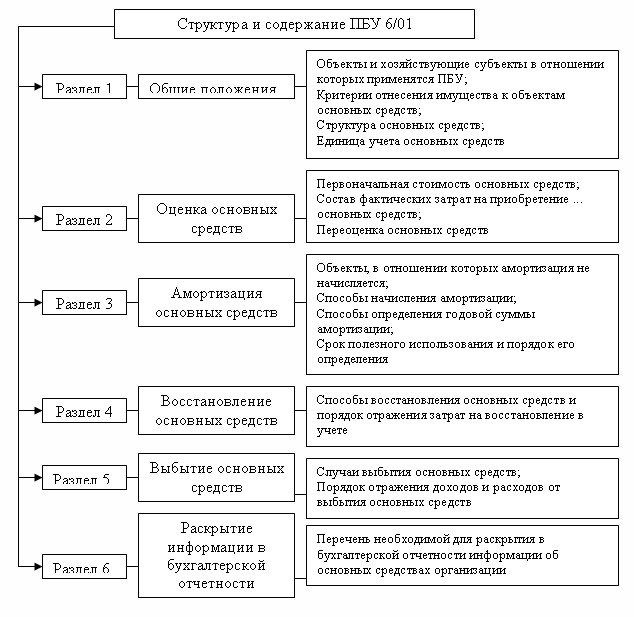

Содержательная сторона ПБУ 6/01 отражена на рисунке 1.

Рисунок 1 - Структура и содержание ПБУ 6/01

ПБУ 6/01 является первым из нормативных актов и высшим из них, относящихся напрямую к основным средствам и их выбытию.

Порядок организации бухгалтерского учета основных средств в соответствии с ПБУ 6/01 определен в Методических указаниях по учету основных средств, которые конкретизируют положения ПБУ 6/01.

Также организация должна разработать и утвердить приказом учетную политику организации.

При принятии учетной политики организация должна определить: тех, кто должен осуществлять бухгалтерский учет, формы первичных учетных документов, график документооборота и разработать рабочий план счетов. При разработке последнего следует учесть, что для отражения процесса выбытия основных средств может быть открыт отдельный субсчет «Выбытие основных средств» счета 01 «Основные средства». Или же организации могут списывать сумму накопленной амортизации по выбывающему объекту непосредственно в дебет того субсчета счета 01 «Основные средства», на котором отражается первоначальная (восстановительная) стоимость объекта основных средств.

Также определяется: проводится ли переоценка основных средств или нет. Способ начисления амортизации. Здесь необходимо помнить, что Налоговый кодекс предусматривает только два способа начисления амортизации: линейный и нелинейный. В налоговом учете линейный способ начисления амортизации аналогичен тому, что применяется для бухучета. Поэтому можно облегчить труд, если выбрать его и в том и в другом месте. способ списания стоимости основных средств меньше 40000 рублей. Либо это происходит путем начисления амортизации, либо путем единовременного списания на затраты по мере отпуска в производство ил эксплуатацию. метод учета НДС для отражения операций по продаже основных средств.

Таким образом, можно сделать вывод, что в настоящее время разработана и действует система нормативных актов, регламентирующих учет основных средств, которое не только устанавливает требования, но и определяет альтернативы, выбор которых является прерогативой самих организаций при разработке и утверждении учетной политики.

1.2. Экономическая сущность, классификация и оценка основных средств

Под основными средствами понимают часть имущества, используемую в качестве средств труда при производстве продукции (выполнении работ, оказании услуг), для управленческих нужд либо для предоставления организацией за плату во временное владение и пользование.[3, с.123]

Для признания активов объектами основных средств необходимо единовременное выполнение определенных условий, а именно:

- использование их в производстве продукции, при выполнении работ или оказании услуг либо для управленческих нужд организации;

- использование в течение длительного времени, т.е. строка полезного использования продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

- организацией не предполагается последующая перепродажа указанных активов;

- способность приносить организации экономические выгоды (доход) в будущем.

При организации бухгалтерского учета основных средств решаются следующие задачи:

- правильное оформление документов и своевременное отражение в них движения основных средств (поступление, перемещение и выбытие);

- правильное определение результатов от продажи и прочего выбытия основных средств;

- правильное определение затрат, связанных с поддержанием основных средств в рабочем состоянии (расходы на технический осмотр и уход, на проведение всех видов ремонта);

- контроль за сохранностью основных средств, принятых к бухгалтерскому учету;

- контроль за эффективностью их использования;

- выявление резервов использования производственных мощностей;

- составление отчетности о наличии, движении и выбытии объектов основных средств;

- своевременное принятие решений о проведении переоценки объектов основных средств;

Основные средства организации разнообразны по составу и назначению. Для ведения их учета необходима классификация их по видам, назначению или характеру участия в процессе производства, отраслям хозяйства, степени использования и по принадлежности (таблица 1).

В Общероссийском классификаторе основных фондов (ОКОФ) объекты сгруппированы по признакам назначения, связанным с видами деятельности, осуществляемыми с использованием этих объектов и производимыми в результате этой деятельности продукции и услугами. Содержание соответствующих групп в составе основных средств в действующих нормативных документах по бухгалтерскому учёту данного вида активов не раскрывается. Оно приведено в подразделах ОКОФ.

В практической деятельности организаций принято условное деление объектов основных средств на активную и пассивную части. К активной части относятся те объекты основных средств, которые непосредственно воздействуют на предмет труда, перемещают его и регулируют производственный процесс, а к пассивной - объекты основных средств, которые создают условия для нормальной, бесперебойной работы активной части основных средств. Необходимым условием правильного учета объектов основных средств является единый принцип их оценки.

Основные средства принимаются к бухгалтерскому учету по первоначальной стоимости.

В первоначальную стоимость объектов основных средств, приобретенных за плату, изготовленных самой организацией, включаются:

Таблица 1 - Классификация основных средств

|

Признак классификации

|

Классификационные группы

|

|

По видам

|

. Здания

. Сооружения

. Передаточные устройства

. Машины и оборудование:

. Транспортные средства

. Инструмент

. Производственный инвентарь и принадлежности

. Хозяйственный инвентарь

. Рабочий и продуктивный скот

. Многолетние насаждения

. Капитальные затраты по улучшению земель (без сооружений)

. Прочие основные средства

|

|

В зависимости от целевого назначения и выполняемых функций в процессе производства

|

. Производственные основные средства

. Непроизводственные основные средства (объекты здравоохранения, физкультуры и спорта, жилищно-коммунальной и социально-культурной сферы)

|

|

По отраслям

|

. Промышленность

. Сельское хозяйство

. Лесное хозяйство

. Транспорт

. Связь

. Строительство

. Торговля и общественное питании

. Информационно-вычислительное обслуживание

. Жилищно-коммунальное хозяйство и т.д.

|

|

По степени использования в производственно-хозяйственной деятельности

|

. Основные средства в запасе

. Основные средства в эксплуатации

. Основные средства на консервации

. Основные средства в аренде

. Основные средства в ремонте

. Основные средства в стадии достройки,

дооборудования, реконструкции, модернизации и частичной ликвидации

|

|

В зависимости от имеющихся у организации прав на основные средства

|

. Собственные основные средства

. Арендованные основные средства

. Основные средства, полученные организацией по договору лизинга

|

- суммы, уплачиваемые в соответствии с договором поставщику (продавцу), а также суммы, уплачиваемые за доставку;

- суммы, уплачиваемые организациям за выполнение работ по договору строительного подряда и иным договорам;

- суммы, уплачиваемые организациям за оказанные информационные и консультационные услуги, связанные с приобретением основных средств;

- таможенные пошлины и таможенные сборы;

- невозмещаемые налоги, государственные пошлины, уплачиваемые в связи с приобретением объекта основных средств;

- вознаграждения посреднической организации, через которую приобретен объект основных средств;

- иные затраты, связанные с приобретением, сооружением и изготовлением объекта основных средств.

В зависимости от источников поступления объектов основных средств под их первоначальной стоимостью понимают:

- для объектов основных средств, изготовленных самой организацией или приобретенных за плату, - фактические затраты, связанные с их производством или приобретением, за исключением налога на добавленную стоимость и иных возмещаемых налогов;

- для объектов основных средств, внесенных в счет вклада в уставный капитал, - денежная оценка, согласованная учредителями организации;

- для объектов основных средств, полученных по договорам, предусматривающим оплату неденежными средствами, - стоимость ценностей, переданных или подлежащих передаче организацией (исходя из цены, по которой в сравнимых обстоятельствах организация обычно определяет стоимость аналогичных ценностей);

- для объектов основных средств, полученных безвозмездно, - их текущая рыночная стоимость на дату принятия к бухгалтерскому учету.

Оценка объектов основных средств, стоимость которых выражена в иностранной валюте, производится путем пересчета суммы в иностранной валюте по курсу Банка России, действующему на дату принятия объекта к бухгалтерскому учету в качестве вложений во внеоборотные активы.

Первоначальная стоимость объектов основных средств изменяется в случаях достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и переоценки.

В соответствии с ПБУ 6/01 коммерческая организация может не чаще одного раза в год (на начало отчетного года) переоценивать группы однородных объектов основных средств по текущей (восстановительной) стоимости методом прямого пересчета по документально подтвержденным рыночным ценам.

Стоимость объектов основных средств погашается посредством начисления амортизации. При уменьшении первоначальной стоимости объектов основных средств на сумму накопленной амортизации образуется остаточная стоимость данных объектов.

Основные средства могут быть оценены по первоначальной, остаточной и восстановительной стоимости (таблица 2).

Основные средства принимаются к бухгалтерскому учету по первоначальной стоимости.

Первоначальной стоимостью основных средств, приобретенных за плату, признается сумма фактических затрат организации на приобретение, сооружение и изготовление, за исключением налога на добавленную стоимость (НДС) и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством Российской Федерации).

Таблица 2 - Виды стоимости основных средств

|

Вид стоимости

|

Определение

|

|

Первоначальная стоимость

|

сумма фактических затрат организации на приобретение, сооружение и изготовление основного средства, кроме НДС и иных возмещаемых налогов

|

|

Остаточная стоимость

|

разница между первоначальной стоимостью и начисленной амортизацией

|

|

Восстановительная стоимость

|

стоимость основных средств в современных условиях, при современных ценах и технике, это стоимость, по которой оцениваются основные средства после проведения переоценки

|

Суммы, включаемые и не включаемые в фактические затраты на приобретение основных средств, определены в таблице 3.

Таблица 3 - Состав фактических затрат на приобретение основных средств

|

Фактические затраты на приобретение, сооружение и изготовление объектов основных средств

|

|

включаются

|

не включаются

|

- суммы, уплачиваемые в соответствии с договором поставщику (продавцу);

- суммы, уплачиваемые организациям за осуществление работ по договору строительного подряда и иным договорам;

- суммы, уплачиваемые организациям за информационные и консультационные услуги, связанные с приобретением основных средств;

- регистрационные сборы, государствен-ные пошлины и другие аналогичные платежи, произведенные в связи с приобретением (получением) прав на объект основных средств;

- таможенные пошлины;

- невозмещаемые налоги, уплачиваемые в связи с приобретением объекта основных средств;

- вознаграждения, уплачиваемые посреднической организации, через которую приобретен объект основных средств;

- начисленные до принятия объекта основных средств к бухгалтерскому учету проценты по заемным средствам, если они привлечены для приобретения, сооружения или изготовления этого объекта;

- иные затраты, непосредственно связанные с приобретением, сооружением и изготовлением объекта основных средств

|

общехозяйственные и иные аналогичные расходы, кроме случаев, когда они непосредственно связаны с приобретением, сооружением или изготовлением основных средств

|

Фактические затраты на приобретение и сооружение основных средств определяются (уменьшаются или увеличиваются) с учетом суммовых разниц, возникающих в случаях, когда оплата производится в рублях в сумме, эквивалентной сумме в иностранной валюте (условных денежных единицах).

Первоначальной стоимостью основных средств, внесенных в счет вклада в уставный (складочный) капитал организации, признается их денежная оценка, согласованная учредителями (участниками) организации, если иное не предусмотрено законодательством Российской Федерации.

Первоначальной стоимостью основных средств, полученных организацией по договору дарения (безвозмездно), признается их текущая рыночная стоимость на дату принятия к бухгалтерскому учету.

Первоначальной стоимостью основных средств, полученных по договорам, предусматривающим исполнение обязательств (оплату) неденежными средствами, признается стоимость ценностей, переданных или подлежащих передаче организацией. Стоимость ценностей, переданных или подлежащих передаче организацией, устанавливается исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных ценностей.

При невозможности установить стоимость ценностей, переданных или подлежащих передаче организацией, стоимость основных средств, полученных организацией по договорам, предусматривающим исполнение обязательств (оплату) не денежными средствами, определяется исходя из стоимости, по которой в сравнимых обстоятельствах приобретаются аналогичные объекты основных средств. Оценка объекта основных средств, стоимость которого при приобретении выражена в иностранной валюте, производится в рублях путем пересчета суммы в иностранной валюте по курсу Центрального банка Российской Федерации, действующему на дату принятия объекта к бухгалтерскому учету.

Первоначальной стоимостью для объектов основных средств считается:

- для зданий и сооружений при подрядном способе их строительства - сметная стоимость объекта, при строительстве хозяйственным способом - фактическая себестоимость их возведения;

- для оборудования - величина затрат на приобретение, включая расходы на доставку, монтаж, установку и т.п.;

- для объектов основных средств, поступивших безвозмездно - их стоимость по данным бухгалтерского учета передающей стороны, с добавлением в необходимых случаях затрат на доставку и установку объекта;

- для основных средств, бывших в эксплуатации и приобретенных за плату - фактические затраты на приобретение, доставку и установку.

Стоимость строительства или приобретения основных средств по рыночным ценам, действующим на определенную дату, называется восстановительной. Она, как правило, используется для расчета цены выкупа при долгосрочной аренде (лизинге) и определяется независимыми экспертами (оценщиками).

Первоначальная стоимость основных средств (восстановительная, если проводилась переоценка), отражаемая в бухгалтерском учете, также называется балансовой стоимостью.

В бухгалтерском балансе основные средства учитываются по остаточной стоимости, которая определяется как разница между первоначальной стоимостью и начисленной амортизацией.

Стоимость основных средств, в которой они приняты к бухгалтерскому учету, не подлежит изменению, кроме случаев, установленных законодательством Российской Федерации и Положением по бухгалтерскому учету основных средств. Изменение первоначальной стоимости основных средств допускается в случаях достройки, дооборудования, реконструкции и частичной ликвидации соответствующих объектов. С течением времени первоначальная стоимость основных средств отклоняется от стоимости аналогичных основных средств, приобретаемых или производимых в современных условиях. Для устранения этого отклонения необходимо периодически осуществлять переоценку основных средств и определять восстановительную стоимость. Восстановительная стоимость —это стоимость воспроизводства основных средств в современных условиях (при современных ценах, современной технике и т.д.). Организация имеет право не чаще одного раза в год (на начало отчетного года) переоценивать объекты основных средств по восстановительной стоимости путем индексации или прямого пересчета по документально подтвержденным рыночным ценам с отнесением возникающих разниц на добавочный капитал организации, если иное не установлено законодательством Российской Федерации.

Проведение переоценки основных средств носит добровольный характер. Переоцениваться могут только объекты основных средств, принадлежащие организации на праве собственности. Переоценка осуществляется не чаще 1 раза в год (по состоянию на 1 января отчетного года). Переоценка основных средств осуществляется двумя методами: путем индексации их балансовой стоимости и путем прямого пересчета балансовой стоимости. Переоценка осуществляется организацией самостоятельно или путем привлечения экспертов.

Переоценка производится путем пересчета первоначальной стоимости или текущей (восстановительной) стоимости, если данный объект переоценивался ранее, и суммы амортизации, начисленной за все время использования объекта.

Решение о проведении (не проведении) переоценки закрепляется приказе об учетной политике организации. В приказе нужно отразить:

- какие объекты подлежат переоценке: все основные средства или отдельные группы однородных объектов основных средств;

- методику отражения переоценки на счетах бухгалтерского учета, лиц, ответственных за проведение переоценки.

Если организация однажды решила провести переоценку, то в дальнейшем регулярное проведение переоценки становится обязательным.

Результатом переоценки является уценка (восстановительная стоимость меньше остаточной) или дооценка (восстановительная стоимость больше остаточной) стоимости. После переоценки восстановительную стоимость принимают за первоначальную стоимость.

1.3. Понятие амортизации, методы начисления

Амортизация –другая особенность использования основных средств заключается в способе возмещения их затрат или воспроизводства данных ресурсов. Основные средства служат более одного года, их стоимость переносится на производимую продукцию постепенно, по мере износа. Поэтому издержки, связанные с износом машин, оборудования, сооружений и т.п., не могут быть возмещены сразу после реализации первой же партии продукции, как это происходит с затратами топлива или материалов. Тем не менее, иметь средства для ремонта, модернизации или замены средств труда, т.е. возмещать износ, предприятию абсолютно необходимо. Для этих целей предприятие аккумулирует часть выручки в особом фонде, получившего название амортизационного.

В экономической литературе термин амортизация используется в двух значениях. Как говорит профессор Грязнова А.Г., так называют как сам износ, так и соответствующий износу размер накопления средств в амортизационном фонде. Таким образом, амортизационные отчисления:

- отражают оценку величины износа (затрат) капитальных ресурсов, т.е. являются одной из статей издержек;

- служат источником воспроизводства материальных благ.

Износ основных средств - снижение первоначальной стоимости основных средств в результате их снашивания в процессе производства или вследствие морального изнашивания машин. Сумма износа равна сумме начисленной амортизации основных средств, плюс износ жилых зданий в части полного восстановления.

Различают физический и моральный износ основных средств. Физический износ представляет собой потерю основными средствами технико-эксплуатационных качеств в результате использования. Моральный износ - снижение стоимости основных средств в результате:

- снижения себестоимости производства такого же товара;

- появление более совершенных и производительных машин.

Моральный износ основных средств не зависит от их физического износа. Физически годная машина может быть настолько морально устаревшей, что эксплуатация ее становится экономически невыгодной. И физический и моральный износ ведет к потере стоимости. Поэтому каждому предприятию следует обеспечить накапливание средств, необходимых для приобретения и восстановления окончательно износившихся основных средств.

Основные средства участвуют в процессе производства длительный период (не менее одного года). При этом они сохраняют свою натуральную форму, но постепенно изнашиваются.

В соответствии с ПБУ 6/01 стоимость объектов основных средств погашается посредством начисления амортизации, если иное не установлено положением.

Амортизация объектов основных средств, производится одним из следующих способов начисления амортизационных начислений:

- линейный способ;

- способ уменьшаемого остатка;

- способ списания стоимости пропорционально объему продукции (работ);

- способ списания стоимости по сумме чисел лет срока полезного использования.

Применение одного из способов производится в течение всего срока полезного использования основного средства. Срок полезного использования определяется исходя из классификационной группы, в которой принадлежит то или иное ОС (Постановление Правительства РФ от 01.01.02 «О Классификации ОС, включаемых в амортизационные группы»).

Годовая сумма начисления амортизационных отчислений определяется:

При линейном способе –исходя из первоначальной стоимости основного средства и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта.

При способе уменьшения остатка –исходя из остаточной стоимости объекта на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования. Рекомендуется норму амортизации при данном способе умножать на коэффициент 3 или 2.

В последний год сумма износа исчисляется с оставшейся стоимости.

При способе списания стоимости по сумме чисел лет срока полезного использования –исходя из первоначальной стоимости и годового соотношения, где в числителе –число лет, остающихся до конца срока службы объекта, а в знаменателе –сумма чисел лет срока службы объекта.

Способ уменьшения остатка и по сумме чисел лет срока полезного использования являются способами ускоренной амортизации.

При решении вопроса о введении ускоренной амортизации следует иметь ввиду, что начисленная сумма амортизации влияет на себестоимость продукции, на прибыль.

При способе списания стоимости пропорционально объему продукции, начисление амортизации производится исходя из натурального показателя объема продукции в отчетном периоде и соответствия первоначальной стоимости основных средств и предполагаемого объема продукции за весь срок полезного использования основных средств.

Амортизационная премия - это единовременная сумма, которую налогоплательщик вправе отнести на расходы. Эти расходы будут уменьшать налогооблагаемую базу по налогу на прибыль, при принятии к учету приобретенного объекта основных средств, который является амортизируемым имуществом. Другими словами амортизационная премия позволяет ускорить процесс отнесения на расходы стоимости основных средств.

Согласно пункту 9 статьи 258 НК РФ организация может включать в состав расходов отчетного (налогового) периода расходы на капитальные вложения в размере не более 10% первоначальной стоимости основных средств. Для объектов, которые относятся к группам с третью по седьмую- не более 30 процентов. Кроме основных средств, которые были получены безвозмездно. А также не более 10% (не более 30% - в отношении основных средств, относящихся к третьей - седьмой амортизационным группам) расходов, которые понесены в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации основных средств и суммы которых определяются в соответствии со статьей 257 Налогового Кодекса.

Амортизационная премия относится на расходы в месяц начала амортизации, т.е. в месяц, следующий за датой ввода в эксплуатацию основного средства. Первоначальная стоимость, исходя из которой затем будет начисляться амортизация, уменьшается на сумму отнесенной на расходы амортизационной премии. Обратите внимание, что амортизационная премия может учитываться только для целей налогового учета, в бухгалтерском учете она не отражается, в связи, с чем появляется расхождение между бухгалтерским и налоговым учетами.

Для учета амортизации основных средств применяется пассивный счет 02 «Амортизация основных средств».

2. Бухгалтерский учет амортизации основных средств в ООО «БРУТ»

2.1. Организационно –экономическая характеристика ООО «БРУТ»

Общество с ограниченной ответственностью «БРУТ», является юридическим лицом - коммерческой организацией, Уставный капитал которого разделен на доли определенных учредительными документами размеров, созданным в целях извлечения прибыли.

Общество имеет в собственности обособленное имущество и отвечает по своим обязательствам всем принадлежащим ему имуществом, может от своего имени совершать сделки, приобретать и осуществлять имущественные и личные неимущественные права, выступать истцом или ответчиком в суде, арбитражном суде.

Общество имеет самостоятельный баланс, расчетный и иные счета, круглую печать, содержащую его полное фирменное наименование на русском языке и указание на его место нахождения. Общество вправе иметь штампы и бланки со своим фирменным наименованием, собственную эмблему, а также зарегистрированный в установленном порядке товарный знак и другие средства индивидуализации.

Общество может создавать самостоятельно и совместно с другими физическими и юридическими лицами на территории Российской Федерации и за границей хозяйственные общества и товарищества. Общество создано для извлечения прибыли.

Общество создано участниками, подписавшими учредительный договор и приобрело статус юридического лица с момента государственной регистрации в порядке, установленном действующим законодательством.

Общество имеет круглую печать, штампы со своим наименованием, имеет право пользоваться фирменной эмблемой, товарным знаком, зарегистрированным в установленном порядке, а также другие средства индивидуализации.

Руководит всей деятельностью общества директор –он вправе:

- управлять делами Общества в порядке, установленном настоящим Уставом и действующим законодательством РФ;

- получать информацию о деятельности Общества и знакомиться с его бухгалтерскими книгами и иной документацией в установленном учредительными документами Общества порядке;

- принимать решения о распределении прибыли;

- продать или иным образом уступить свою долю в Уставном капитале Общества, либо ее часть третьим лицам, в порядке, предусмотренном Уставом Общества;

- получить в случае ликвидации Общества часть имущества, оставшегося после расчетов с кредиторами, или его стоимость.

Общество создано для осуществления хозяйственной деятельности в целях удовлетворения общественных потребностей в его продукции, товарах, работах, услугах и реализации на основе получения прибыли экономических интересов участников и членов трудового коллектива Общества.

Предметом деятельности Общества являются:

- организация оптовой и розничной торговли медицинской продукцией, продукцией производственно –технического назначения, товарами народного потребления, изделиями собственного производства;

- оптовая и розничная торговля промышленными, продовольственными товарами, строительными материалами, лесом, в том числе, товарами облагаемыми акцизным сбором –алкогольной продукцией, табачными изделиями, и другое;

- производство строительных материалов, продукции производственно-технического назначения; производство строительно-монтажных, ремонтных, теплоизоляционных, антикоррозийных, капитальных работ на объектах жилого, гражданского, промышленного и социально-культурного назначения, дорожно-строительных работ;

- оказание услуг по аренде помещений и зданий, использованию недвижимого имущества;

- организация грузовых перевозок и оказание транспортных услуг населению;

- оказание различных видов бытовых услуг;

- переработка вторичного сырья и отходов промышленного, сельскохозяйственного производства;

- оказание посреднических, консультативных, юридических, маркетинговых и прочих работ и услуг организациям и предприятиям;

- полиграфическая и редакционно –издательская деятельность в установленном законодательством порядке;

- организация досуга граждан, проведение культурных, спортивных, развлекательных и зрелищных мероприятий, а также другие услуги по организации отдыха и культурного обслуживания граждан;

- организация выставок, ярмарок, презентаций, бизнес –семинаров, различных форм обучения в области менеджмента, маркетинга, новых экономических знаний;

- рекламная деятельность;

- выполнение иных функций в соответствии с целями и задачами Общества, не противоречащих действующему законодательству.

По всем выше перечисленным видам предусмотрена внешнеэкономическая деятельность. Виды деятельности, подлежащие лицензированию, могут осуществляться только после получения соответствующей лицензии.

Основные показатели деятельности ООО «БРУТ» за 2011 –г.г. представлены в таблице 4.

Проведя анализ основных технико-экономических показателей в динамике 2011 - 2013 года можно сделать следующие выводы.

В 2011 году выручка от реализации продукции составил 102710 тыс. руб., в 2012 году - 142055 тыс. руб., что на 38,3 % больше чем в 2011 году. В 2013 году объем продаж продукции и оказания услуг по предприятию в ценовом выражении составил 155687 тыс. руб., что на 51,6 % больше чем в 2011 году и на 9,6 % больше чем в 2012 году.

Таблица 4 - Основные экономические показатели ООО «БРУТ» за 2011-2013 год

|

Показатели

|

2011г.

|

г.

|

г.

|

Изменения

|