ВЫЯВЛЕНИЕ ПРОБЛЕМ И ПЕРСПЕКТИВ РАЗВИТИЯ СТРАХОВАНИЯ АВТОКАСКО

Содержание

ВВЕДЕНИЕ

ГЛАВА I. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ СТРАХОВАНИЯ АВТОКАСКО

1.1. АВТОКАСКО: сущность, цели и задачи

1.2 Правила страхования по АВТОКАСКО.

1.3 Анализ рынка страхования АВТОКАСКО за период 2010-2014гг.

ГЛАВА II. АНАЛИЗ СТРАХОВАНИЯ АВТОКАСКО НА ПРИМЕРЕ СК РОСГОССТРАХ

2.1. Организационно-экономическая характеристика СК «Росгосстрах»

2.2. Расчет страховых тарифов и премий по АВТОКАСКО.

ГЛАВА III. ВЫЯВЛЕНИЕ ПРОБЛЕМ И ПЕРСПЕКТИВ РАЗВИТИЯ СТРАХОВАНИЯ АВТОКАСКО. ЗАРУБЕЖНЫЙ ОПЫТ.

3.1. Проблемы страхования АВТОКАСКО

3.2. Перспективы развития страхования АВТОКАСКО. Зарубежный опыт страхования АВТОКАСКО

ЗАКЛЮЧЕНИЕ:

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ

ВВЕДЕНИЕ

Актуальность выбранной темы курсовой работы заключается в том что, основной целью любого вида страхования является защита интересов, связанных с движимым и недвижимым имуществом, но если дом или дача могут пострадать только в результате стихийных бедствий или вашей неосторожности, то автомобиль подвержен неприятностям буквально на каждом шагу. Именно для защиты автомобиля и существует ряд страховых программ, которые уже не первый год успешно работают на рынке России.

КАСКО для автомобиля – это гарантия существенного сокращения ваших проблем, если автомобиль угонят или он подвергнется нападению со стороны хулиганов, если вы попадёте в дорожно-транспортное происшествие, пострадаете в результате стихийных бедствий различного происхождения. КАСКО распространяется на несколько видов транспортных средств: легковые автомобили, микроавтобусы, грузовые автомобили с прицепами и полуприцепами, транспортные средства специального назначения.

В последнее время стали актуальны авто-кредиты, это удобно и выгодно, даже у небогатых автолюбителей появилась реальная возможность обзавестись собственным автомобилем. Абсолютно справедливо, что при получении кредита требуется страхование КАСКО.

Приобретая автомобиль и беря на себя все сопутствующие этому событию проблемы, водитель должен быть готовым нести ответственность за свои неправильные действия. Поэтому составляя договор страхования, следует внимательно ознакомиться со всеми его пунктами, а не только с началом первого; постараться найти такого страхового партнёра, который не подведёт вас в сложной ситуации, а окажет максимально квалифицированную помощь.

Цель курсовой работы: рассмотреть теоретические основы страхования АВТОКАСКО, проанализировать страхование АВТОКАСКО на примере страховой компании (далее СК) «Росгосстрах», рассмотреть проблемы и перспективы развития страхования АВТОКАСКО на зарубежном опыте.

Задачи:

- Изучение теории страхования АВТОКАСКО.

- Ознакомление с правилами страхования АВТОКАСКО.

- Анализ рынка страхования АВТОКАСКО на примере СК «Росгосстрах».

- Ознакомление с проблемами страхования АВТОКАСКО.

- Ознакомление с перспективами развития страхования АВТОКАСКО на зарубежном опыте.

ГЛАВА I.

ТЕОРЕТИЧЕСКИЕ ОСНОВЫ СТРАХОВАНИЯ АВТОКАСКО

1.1. АВТОКАСКО: сущность, цели и задачи

Автострахование ведет свою историю с 1 февраля 1898 года, когда американец Трумэн Мартин заключил договор страхования первой машины со страховой компанией Travelers Insurance Company. Начиная с 20-х годов ХХ века началось стремительное увеличение количества автомобилей на дорогах, что привело к увеличению числа дорожно-транспортных происшествий и, как следствие, необходимостью автовладельцев страховать свои имущественные интересы.

Термин “КАСКО” старинная история, связанная с истоками возникновения страховых компаний. В конце XV века, когда корабли европейцев, совершающие дальние торговые плавания в Америку и страны Азии, очень часто подвергались риску не вернуться из путешествия (в основном, из-за погодных условий или пиратских нападений). Безусловно, владельцы кораблей (не обязательно при этом – владельцы грузов) не хотели нести потери. Поэтому появились первые страховые компании, и страховали они отдельно – груз, отдельно – корабль, причем виды страхования соответственно назывались КАРГО и КАСКО (по-итальянски “карго” - “груз”, “каско” - “борт судна”).

В реалиях сегодняшней жизни АВТОКАСКО – это все то, что относится к целости и сохранности корпуса, т.е. “борта”, автомобиля. Несмотря на то, что исторически этот термин ближе к грузовым автомобилям, именно их владельцы чаще, чем обладатели легкового автотранспорта, игнорируют необходимость и полезность КАСКО. Возможно, это обусловлено тем, что легковые автомобили чаще приобретаются в кредит, обязательным условием которого является страхование типа КАСКО, легковые чаще угоняют, они чаще попадают в дорожно-транспортное происшествие (далее – ДТП) – просто легковых автомобилей по статистике больше, и более обширная практика обращения с ними настойчиво подсказывает целесообразность КАСКО.

Страхование автомобиля в настоящее время является единственным способом защиты своего транспортного средства (далее – ТС) и своей жизни от всевозможных рисков, из которых наиболее частыми являются ДТП и причинение ущерба автомобилю. В крупных городах хищение популярных марок новых автомобилей и нападение на их владельцев также превратилось в серьезную проблему, поэтому каждый собственник авто понимает значимость обязательного государственного (ОСАГО) и добровольного (КАСКО) страхования.

В отличие от ОСАГО, КАСКО является добровольным видом страхования, и защищает имущественные права владельца ТС. КАСКО без ОСАГО не имеет юридической силы, поэтому добровольное страхование – это дополнение к обязательному. В настоящее время большинство водителей осознали, какое существенную роль играет добровольное страхование.

Если страховая компания, продавшая полис КАСКО (частичное или полно КАСКО), является надежной и выполняет все условия договора, водитель может быть уверен, что в случае причинение ущерба автомобилю или его хищения (полное КАСКО) его финансовые потери будут компенсированы. В какой форме происходят компенсационные выплаты, и на каких условиях, зависит от многих факторов, которые учитываются всеми без исключения страховыми компаниями. Марка и стоимость автомобиля, водительский стаж, условия содержания ТС, возраст водителя, количество водителей, которые будут вписаны в полис и т.д.

КАСКО - вид негосударственного страхования автомобиля, связанный с защитой имущественных прав водителя. Страховка КАСКО – это реальная защита прав собственника автомобиля, связанная с распоряжением и использованием транспортного средства. Основной принцип системы страхования КАСКО автомобиля - материальное возмещение страхователю рассчитанной по тарифам суммы при наступлении событий, предусмотренных договором.

Автострахование КАСКО предусматривает три направления страхования, по которым гарантируются компенсационные выплаты:

- Восстановление автомобиля (оплачивает и заказывает ремонт страховая компания);

- Выплата гарантированной страховой суммы;

- Компенсационные выплаты владельцу авто в случае, если ремонтные работы и покупка запчастей были произведены им самостоятельно (в пределах тарифов, предусмотренных в договоре).

КАСКО может производить выплаты с учётом износа автомобиля, либо без учета. Если износ учитывается, то возмещение убытков производится в пределах сумм, уменьшенных на сумму износа при компенсации затрат на приобретение технических деталей и узлов (в зависимости от года выпуска автомобиля), в то время как ремонтные работы оплачиваются в полном объёме. Если автомобилю больше 6 лет, то сумма износа может составлять 60 %, и этот факт будет существенно влиять на стоимость страхового полиса.

КАСКО – это коммерческий вид страхования, поэтому надо быть очень внимательным при заключении договора. Необходимо выяснить, отвечает ли страховая компания за эвакуацию автомобиля в случае ДТП, кто получает справки в ГИБДД и составляет заявление, а также проводит осмотр повреждённого автомобиля на месте произошедшего ДТП. Большую роль при заключении договора по АВТОКАСКО играет вид КАСКО. Рассмотрим виды страхования АВТОКАСКО в таблице 1.1 и описание данных видов страхования после таблицы:

Таблица 1.1.

Виды АВТОКАСКО

|

Полное КАСКО

|

Частичное КАСКО

|

КАСКО агрегатное

|

КАСКО не агрегатное

|

|

Вид страхования, гарантирующий выплату денежной компенсации после нанесения ущерба ТС в процессе движения или стоянки в результате: столкновения;

наезда; опрокидывания;

падения тяжелых предметов; стихийных бедствий; пожаров; падения; взрыва.

|

Страхование автомобиля при наступлении определенных случаев, повлекших ущерб. Данный вид каско является более дешевым по сравнению с каско без ограничений, однако покрывает он лишь выбранные страховые случаи:

|

Денежная компенсация, в размере которой страховая компания выплачивает возмещение по общему числу страховых случаев за период, на который оформлен полис каско.

|

Денежная компенсация выплачиваться вне зависимости от того, какое количество раз обратились в страховую компанию, при этом ее величина останется неизменной.

|

1) Полное КАСКО — вид страхования, гарантирующий выплату денежной компенсации после нанесения ущерба ТС в процессе движения или стоянки в результате рисков приведённых в рисунке 1.1.:

столкновение наезд

опрокидывание падение тяжелых

предметов

стихийные бедствия пожар

падение взрыв

Рис. 1.1 Страховые случаи

Особенно важен тот факт, что полное КАСКО компенсирует ущерб, нанесенный вследствие вандальных действий третьих лиц, в частности, хищения и угона. По статистике, владельцы новых машин стремятся в первую очередь застраховать свое транспортное средство именно от угона.

Рассматриваемый вид страхования КАСКО предоставляет массу приятных, а главное — полезных бонусов. КАСКО без ограничений, как правило, подразумевает предоставление сопутствующих услуг, а в частности, эвакуацию автомобиля с места дорожно-транспортного происшествия, выезд аварийного комиссара по адресу ДТП, организацию поездки на такси до дома водителя, попавшего в аварию. Данный вид страхования КАСКО может включать услугу по предоставлению в аренду транспортного средства на период ремонтных работ собственного автомобиля.

2) Частичное КАСКО — страхование автомобиля при наступлении определенных случаев, повлекших ущерб. Данный вид КАСКО является более дешевым по сравнению с каско без ограничений, однако покрывает он лишь выбранные страховые случаи:

При этом важно знать, что под ущербом подразумевается полное уничтожение или повреждение ТС, его основных частей в результате вандальных действий третьих лиц, ДТП, пожара или взрыва (в том числе и вызванного неисправностью электрооборудования автомобиля), стихийных бедствий, падения льда, снега и других инородных предметов. Также при частичном КАСКО страховая компенсация выплачивается в том случае, если в процессе движения автомобиля из-за попадания инородных предметов были разбиты стекла или же световые приборы.

Важно отметить, что лишь ограниченное число СК предлагает приобрести минимальное КАСКО, гарантирующее выплаты в результате хищения и на это есть ряд причин. Чаще всего компании предлагают либо вариант приобретения КАСКО без ограничений, либо же КАСКО "ущерб". При расчете стоимости полиса КАСКО, амортизация автомобиля играет важную роль. Также при выборе программы, уточните, подразумеваются ли страховые выплаты КАСКО агрегатными или неагрегатными.

3) КАСКО агрегатное и неагрегатное. Как КАСКО открытое, так и минимальное КАСКО могут при прочих равных различаться по типу страховых выплат на агрегатное и неагрегатное. В данном случае под агрегатной понимается денежная компенсация, в размере которой страховая компания выплачивает возмещение по общему числу страховых случаев за период, на который оформлен полис КАСКО. Таким образом, при наступлении каждого последующего страхового случая во время действия договора размер компенсации будет уменьшаться в соответствии с суммой, выплаченной ранее. Поэтому считается, что для оформления КАСКО открытого данный вариант не является наиболее оптимальным, скорее он больше подходит для КАСКО "ущерб".

При выборе неагрегатной страховой суммы, она будет выплачиваться вне зависимости от того, какое количество раз обратились в страховую компанию, при этом ее величина останется неизменной.

Таким образом, страховка КАСКО – это реальная защита прав собственника автомобиля, связанная с распоряжением и использованием транспортного средства. Основной принцип системы страхования КАСКО автомобиля - материальное возмещение страхователю рассчитанной по тарифам суммы при наступлении событий, предусмотренных договором. Существует несколько видов страхования АВТОКАСКО и в каждом из них свои нюансы.

1.2 Правила страхования по АВТОКАСКО.

Услугу добровольного автострахования КАСКО на сегодняшний день на территории России предоставляет несколько десятков компаний, среди них есть, как крупные холдинги, так и небольшие организации, открывшиеся совсем недавно. Как известно, тарифы на страхование КАСКО каждая компания устанавливает самостоятельно, и их величина не ограничивается государством. Также на рынке представлены всевозможные программы страхования, некоторые из которых являются «эксклюзивными», т.е. предоставляемыми лишь одной компанией. Тем не менее, есть и то, что объединяет в единое целое все страховые компании, работающие на территории России — это общие правила страхования транспортных средств по КАСКО.

Правила страхования КАСКО, установленные той или иной организацией, в обязательном порядке должны быть залицензированы в специальной государственной инстанции. В правилах автострахования КАСКО прописываются все аспекты, касающиеся регламента взаимодействия клиента и страховой организации, а также основные понятия и термины, используемые в документации, сроки выплат компенсации при наступлении страхового случая и т.д. Таким образом, при оформлении полиса КАСКО, правила, установленные выбранной страховой компанией, гарантируют Вам юридическую безопасность.

Необходимо отметить правила страхования КАСКО, которым необходимо уделить особое внимание при выборе программы и последующем заключении договора. Во-первых, КАСКО правила наиболее подробно описывают способы и сроки выплаты страховых возмещений. Требования по данному аспекту обычно описывают необходимость предоставления СК справок из ГИБДД или других инстанций при наступлении страхового случая. Также правила оформления КАСКО строго регламентируют, какое количество раз за период страхования клиенту может быть выплачена компенсация без предоставления соответствующих справок.

Также правилами страхования КАСКО рассматриваются различные варианты ночного хранения автомобиля. Существует два варианта: на стоянке или же хранение без ограничений. При хранении автомобиля на стоянке к ней выдвигается ряд требований: например, наличие КПП, камер видео-слежения и т.д. Связано это с тем, что правилами оформления КАСКО предусмотрено снижение стоимости страхования в том случае, если ночью автомобиль находится на охраняемой стоянке. Соответственно, СК должна быть уверена в том, что данная стоянка является не «стихийно образовавшейся», а надежным местом, где автомобиль будет в безопасности.

Порядок оформления КАСКО — это Ваша возможность сотрудничать со страховой компанией на четко установленных и «чистых» условиях.

Некоторые положения из правила страхования АВТОКАСКО СК «Росгосстрах»:

1. Объект страхования

В соответствии с настоящими Правилами объектом страхования по договору страхования являются имущественные интересы, связанные с:

- риском утраты (гибели), недостачи или повреждения застрахованного имущества — ТС, дополнительного оборудования, установленного на транспортных средствах;

- риском возникновения непредвиденных расходов, не относящихся к предпринимательской деятельности Страхователя;

- риском возникновения убытков от предпринимательской деятельности из-за изменения условий этой деятельности по независящим от предпринимателя — Страхователя обстоятельствам, в том числе с риском неполучения ожидаемых доходов.

Под ТС понимаются следующие транспортные средства (включая установленное на ТС оборудование, не входящее в комплектацию завода-изготовителя, но перечисленное в договоре страхования или в Листе осмотра ТС в качестве принадлежности ТС, в том числе, обозначенное в Листе осмотра ТС как «нештатное оборудование»):

- автомобили — легковые, грузовые, грузопассажирские;

- автобусы и другие пассажирские ТС;

- прицепы и полуприцепы;

- мотоциклы, мотороллеры, мотоколяски;

- по соглашению сторон — другие самоходные, в том числе сельскохозяйственные и буксируемые ТС, сельскохозяйственные, вспомогательные и иные механизмы.

Не подлежат страхованию ТС, ввезенные на территорию Российской Федерации с нарушением действующих таможенных норм и правил, либо числящиеся в информационных базах данных органов государственной власти Российской Федерации и органов Интерпола как ранее похищенные.

2. Субъекты страхования.

Страховщиком по договору страхования является ОАО «Росгосстрах», созданное в соответствии с законодательством Российской Федерации для осуществления деятельности по страхованию и получившее лицензию на осуществление страховой деятельности в установленном Законом Российской Федерации от 27 ноября 1992 г. № 4015-1 «Об организации страхового дела в Российской Федерации» порядке и зарегистрированное в г. Москве. Договоры страхования от имени Страховщика могут заключать его филиалы и иные обособленные подразделения, а также уполномоченные страховые агенты (юридические и физические лица) на основании соответствующих договоров или доверенностей.

Страхователем по договору страхования является дееспособное физическое либо юридическое лицо, заключившее со Страховщиком договор страхования ТС, которым оно владеет на основании, предусмотренном в законе, ином правовом акте или договоре.

ТС может быть застраховано Страховщиком по договору страхования

в пользу лица (Страхователя или назначенного Страхователем лица — Выгодоприобретателя (Застрахованного)), имеющего основанный на законе, ином правовом акте или договоре интерес в сохранении этого имущества. Выгодоприобретатель указывается в договоре страхования (Полисе). Далее по тексту настоящих Правил и (или) договора страхования положения о Выгодоприобретателе распространяются также на Застрахованное лицо, если это не противоречит страхованию финансового риска.

3. Права и обязанности субъектов страхования

Перечень прав и обязанностей страховщика прописан в приложение 1, таблица 1. (Права и обязанности страховщика).

Перечень прав и обязанностей страхователя прописан в приложение 2, таблица 2. (Права и обязанности страхователя).

4. Страховые риски

Страховым риском является предполагаемое событие, на случай наступления которого заключается договор страхования. Договор страхования может быть заключен от совокупности ниженазванных страховых рисков или любой их комбинации.

Страховщик обеспечивает страховую защиту по договору страхования от следующих рисков:

- «ДТП при управлении ТС лицами, допущенными к управлению» — дорожно-транспортное происшествие — событие, возникшее в процессе движения застрахованного ТС по дороге и с его участием (наезд, опрокидывание, столкновение и т.д., за исключением случаев перемещения (транспортировки) ТС любым видом транспорта методом частичной или полной погрузки), произошедшее при управлении ТС лицом, указанным в договоре страхования, или лицом, соответствующим критериям, указанным в договоре страхования, а также повреждение другим механическим транспортным средством на стоянке либо при самопроизвольном движении ТС.

- «ДТП при управлении ТС любыми лицами» — дорожно-транспортное происшествие — событие, возникшее в процессе движения застрахованного ТС по дороге и с его участием (наезд, опрокидывание, столкновение и т.д., за исключением случаев перемещения (транспортировки) ТС любым видом транспорта методом частичной или полной погрузки), а также повреждение другим механическим транспортным средством на стоянке либо при самопроизвольном движении ТС.

- «Пожар» — неконтролируемое горение или взрыв (в т.ч. воздействие ударной волны), возникшие вследствие внешнего воздействия, исключая локальные повреждения элементов салона ТС в результате курения. По дополнительному соглашению сторон под пожаром может пониматься также неконтролируемое горение или взрыв, возникшие вследствие самовозгорания ТС и (или) замыкания электропроводки ТС;

- «Повреждение отскочившим или упавшим предметом» — внешнее механическое воздействие на ТС постороннего предмета (в том числе выброс гравия из-под колес транспорта, камней и других твердых фракций), исключая локальные повреждения лакокрасочного покрытия без повреждения детали (сколы). По дополнительному соглашению сторон может быть застрахован риск механического повреждения ТС в результате сильных потоков ветра.

- «Стихийное бедствие» — внешнее воздействие на ТС природного явления: града, землетрясения, бури, урагана, наводнения, смерча, в том числе, подтопление ТС, связанное с обильными осадками и (или) имевшее место в результате неисправности стоковой (ливневой) канализации. По дополнительному соглашению сторон может быть предусмотрено распространение страхования по данному риску на внешние воздействия на ТС иных особо опасных природных явлений в случаях и объеме дополнительно указанных в договоре страхования.

- «Противоправное действие» — совершение или попытка совершения третьими лицами противоправных действий в отношении ТС (кроме угона или хищения ТС, в том числе, совершенного в результате мошенничества, самоуправства или присвоения ТС), в том числе, хищение ключей от застрахованного ТС, за исключением повреждения ТС в результате неосторожных действий лиц, оказывающих услуги по ремонту, техническому обслуживанию, тюнингу или заправке ТС, если эти действия сопряжены с нарушением указанными лицами инструкций, рекомендаций, норм и правил, регламентирующих порядок оказания соответствующих услуг, или с использованием некачественных материалов (некачественного топлива, смазочных материалов и т.д.). По дополнительному соглашению сторон может быть застрахован риск ущерба, возникшего вследствие террористических действий.

- «Действия животных» — внешнее повреждение ТС в результате действий животных (включая повреждение электропроводки ТС, доступ к которой возможен с внешней стороны ТС (снаружи)), за исключением повреждения элементов салона ТС и других элементов ТС, доступных исключительно изнутри ТС.

- «Провал под грунт» — повреждение ТС, произошедшее в результате просадки грунта, дорожного покрытия или покрытия искусственного сооружения, обустроенных или приспособленных для движения и (или) для стоянки транспортных средств. По дополнительному соглашению сторон может быть застрахован риск повреждения ТС в результате провала (просадки) грунта, произошедшего в местах, не оборудованных для движения и (или) стоянки ТС, а также риск падения ТС в воду.

- «Техногенная авария» — повреждение ТС в результате аварии на опасном объекте, произошедшей вследствие повреждения или разрушения сооружений, технических устройств, применяемых на опасном объекте, взрыва, выброса опасных веществ, отказа или повреждения технических устройств, отклонения от режима технологического процесса, сброса воды из водохранилища, жидких отходов промышленных и сельскохозяйственных организаций, которые возникли при эксплуатации опасного объекта и повлекли причинение вреда.

- «Угон ТС без документов и ключей» — утрата ТС в результате кражи, грабежа, разбоя или неправомерного завладения ТС без цели хищения (угона) при наличии факта, что в ТС или ином доступном для третьих лиц месте не были оставлены ключи и (или) регистрационные документы (свидетельство о регистрации ТС и (или) паспорт ТС) от него, а также при условии соблюдения Страхователем предусмотренных договором страхования обязанностей по установке и обслуживанию противоугонной системы, заключению договора на обслуживание противоугонной системы, внесению платы за обслуживание противоугонной системы при условии наличия таких платежей (в случае, если при заключении договора страхования со Страхователем было заключено дополнительное соглашение, предусматривающее обязанность Страхователя установить на ТС противоугонную систему). Непредставление Страхователем ключей и (или) регистрационных документов Страховщику после наступления события, имеющего признаки страхового случая, рассматривается как их оставление в ТС (ином доступном третьим лицам месте), за исключением случаев, когда Страхователь до наступления страхового случая письменно уведомил Страховщика об утрате ключей и (или) регистрационных документов, а также случаев, когда регистрационные документы и (или) ключи были похищены вместе с ТС в результате грабежа, сопряженного с применением насилия, или разбоя. По дополнительному соглашению сторон под риском «Угон ТС без документов и ключей» может также пониматься хищение ТС в результате мошенничества, самоуправства и (или) присвоения.

- «Угон ТС с документами и (или) ключами» — утрата ТС в результате кражи, грабежа, разбоя или неправомерного завладения ТС без цели хищения (угона), в том числе, с оставленными в ТС или ином доступном третьим лицам месте ключами и (или) регистрационными документами. По дополнительному соглашению сторон под риском «Угон ТС с документами и (или) ключами» может также пониматься хищение ТС в результате мошенничества, самоуправства и (или) присвоения. Далее по тексту настоящих Правил, термин «Угон» применяется в случаях, когда соответствующая норма относится к обоим рискам.

- «Ущерб» — совокупность рисков, перечисленных в пунктах 1, 3–9 настоящей статьи.

- «Ущерб (мультидрайв) » — совокупность рисков, перечисленных в пунктах 2–9 настоящей статьи.

- «АВТОКАСКО» — совокупность рисков, перечисленных в пунктах 1, 3–9, 10 настоящей статьи.

- «АВТОКАСКО (расширенное)» — совокупность рисков, перечисленных в пунктах 1, 3–9, 11 настоящей статьи.

- «АВТОКАСКО (мультидрайв)» — совокупность рисков, перечисленных в пунктах 2–9, 10 настоящей статьи.

- «АВТОКАСКО (расширенное мультидрайв)» — совокупность рисков, перечисленных в пунктах 2–9, 11 настоящей статьи.

- ДО может быть застраховано только по тем же рискам из числа вышеназванных, что и принимаемое на страхование ТС, на котором оно установлено.

5. Исключение из страхового покрытия

Не является страховым случаем и не подлежит возмещению наступление ущерба (убытков) в результате следующих действий или бездействия Страхователя, Водителя или Выгодоприобретателя, которые сознательно ведут к нарушению страхового обязательства:

- ущерб, возникший при управлении заведомо неисправным ТС, эксплуатация которого запрещена в соответствии с нормативными актами Российской Федерации;

- ущерб, возникший при управлении ТС лицом, находящимся в состоянии алкогольного или наркотического опьянения и (или) под воздействием препаратов или веществ токсического или седативного действия;

- ущерб, возникший при управлении ТС лицом, не имеющим в соответствии с нормативными актами Российской Федерации права управления указанным в договоре страхования ТС, в том числе лицом, лишенным права управления ТС;

- ущерб, возникший при нарушении правил пожарной безопасности и правил хранения и перевозки опасных веществ и предметов;

- ущерб, возникший при использовании ТС в целях обучения вождению или для участия в соревнованиях;

- ущерб, возникший при эксплуатации ТС и ДО с нарушением условий эксплуатации, предусмотренных заводом-изготовителем;

- повреждение ТС, если Страхователь, Выгодоприобретатель или Водитель оставил в нарушение Правил дорожного движения, установленных нормативно-правовым актом Российской Федерации, место дорожно-транспортного происшествия, либо уклонился от прохождения в соответствии с установленным порядком освидетельствования на состояние опьянения, либо употребил алкогольные напитки, наркотические, психотропные или иные одурманивающие вещества после дорожно-транспортного происшествия, до прохождения указанного освидетельствования или принятия решения об освобождении от такого освидетельствования;

- повреждение или утрата (гибель) ТС, если Страхователь, Выгодоприобретатель или Водитель оставил открытыми (не запертыми на замок) двери или окна ТС во время его стоянки или остановки при отсутствии в салоне Водителя;

- повреждение или утрата (гибель) ТС, если Страхователь, Выгодоприобретатель или Водитель осуществлял коммерческую (с целью получения дохода) деятельность по перевозке третьих лиц в качестве пассажиров.

6. Страховая сумма и страховая стоимость

Страховой суммой является определенная договором страхования денежная сумма, исходя из которой устанавливаются размер страховой премии (страховых взносов) и размер страховой выплаты при наступлении страхового случая.

В договорах страхования, заключенных в соответствии с настоящими Правилами, страховые суммы и страховые премии устанавливаются в российских рублях. По соглашению сторон в договоре страхования страховые суммы и страховые премии могут быть указаны в валютном эквиваленте (далее — страхование с валютным эквивалентом).

Договором страхования могут быть установлены отдельные страховые суммы для разных застрахованных рисков (случаев). Если договором страхования предусматривается право Страхователя на самостоятельный выбор формы страхового возмещения после наступления страхового случая, то договором страхования также могут быть предусмотрены различные страховые суммы в зависимости от выбранной формы страхового возмещения.

Страховая сумма не может превышать страховой стоимости ТС (действительной стоимости имущества — т.е. его стоимости в месте его нахождения на день заключения договора страхования).

Страховая стоимость предъявленного на страхование ТС и ДО определяется Страховщиком с учетом их первоначальной стоимости и норм амортизации, на основании данных заявления на страхование и документов, подтверждающих стоимость ТС и ДО. По соглашению сторон такими документами могут являться:

- договор купли-продажи;

- справка-счет;

- счет-фактура завода-изготовителя или официального дилера (продавца);

- чеки, квитанции и другие платежные документы;

- таможенные документы;

- прайс-листы дилеров;

- каталоги для импортных транспортных средств, иная справочная или периодическая литература;

- иные документы, включая заключение эксперта (экспертизы), позволяющие определить страховую стоимость, по соглашению сторон.

В случае спора о соответствии страховой суммы страховой стоимости застрахованного ТС и (или) ДО, за размер действительной стоимости принимается соответствующая среднерыночная стоимость ТС и (или) ДО на дату заключения договора страхования. Стороны не могут оспаривать страховую стоимость ТС, определенную договором страхования, за исключением случаев, когда Страховщик был намеренно введен в заблуждение Страхователем.

Договором страхования может быть установлена постоянная или изменяющаяся страховая сумма. Изменяющаяся страховая сумма определяется следующей общей формулой:

S = Sн Ксс, Формула № 1.

где S — страховая сумма на конкретный день действия договора страхования,

Sн — страховая сумма, установленная на дату начала действия договора страхования,

Ксс — коэффициент снижения страховой суммы, значение которого или порядок расчета которого определяется соглашением сторон. Значение коэффициента может находиться в диапазоне от 0,01 до 1.

Если иного не определено соглашением сторон в договоре, то значение коэффициента Ксс определяется по следующей формуле, указываемой в договоре страхования:

- Для новых ТС — в течение первого года использования с даты начала такого использования ТС:

Ксс = 1 — (N/365) 20%, Формула № 2.

- Для ТС бывших в эксплуатации — в течение второго и последующих годов с даты начала использования ТС:

Ксс = 1 — (N/365) 13%, Формула № 3.

где N — количество дней с даты начала действия договора страхования до даты, на которую определяется размер страховой суммы.

Если иного не предусмотрено договором страхования, датой начала использования ТС считается дата приобретения ТС в собственность лицом, впервые поставившим ТС на регистрационный учет в Российской Федерации, за исключением следующих случаев:

— для ТС, дата первой постановки которого на регистрационный учет (в том числе, по причине ввоза из-за границы) неизвестна, — 1 июля года выпуска ТС;

— для ТС, ни разу не поставленных на регистрационный учет, — дата приобретения ТС последним на дату заключения договора страхования собственником.

Договором страхования могут быть предусмотрены иные правила изменения размеров страховых сумм.

Страховая сумма по ДО изменяется (снижается) в течение действия договора страхования. Значение коэффициента Ксс при страховании ДО определяется по формулам, приведенным в статье выше настоящих Правил, за исключением случаев страхования аудио- и видео-аппаратуры, коэффициент Ксс по которым независимо от года эксплуатации определяется по формуле:

Ксс = (1 — (N/365) 20%) Формула № 4

7. Лимит возмещения страховщика

Лимитом возмещения Страховщика в соответствии с настоящими Правилами является установленный в договоре страхования предельный размер выплат страхового возмещения за весь срок действия страхования, при достижении которого договор страхования прекращает свое действие, если действие договора не прекратилось ранее по иным обстоятельствам, предусмотренным законодательством Российской Федерации, настоящими Правилами и (или) договором страхования. По соглашению сторон в договоре страхования лимит возмещения Страховщика может быть установлен:

Таблица 1.2

Лимит страхового возмещения

|

По каждому страховому случаю

|

По первому страховому случаю

|

По договору

|

|

Страховая сумма является лимитом возмещения Страховщика по каждому страховому случаю за весь период действия договора страхования. Договор страхования прекращается с момента выплаты возмещения за похищенное (угнанное) ТС, а также при «полной гибели» ТС.

|

Страховая сумма является лимитом возмещения Страховщика по одному страховому случаю за весь период действия договора страхования. Страхователь обязан заявлять о всех случаях повреждения ТС Страховщику. Действие договора страхования прекращается после наступления первого страхового случая.

|

Страховая сумма является совокупным лимитом возмещения Страховщика по всем страховым случаям, произошедшим за время действия договора страхования. Договор страхования с лимитом возмещения Страховщика «по договору» считается исполненным и прекращает свое действие с момента выплаты суммарного страхового возмещения в размере, эквивалентном размеру страховой суммы, или после выплаты страхового возмещения по факту угона или полной гибели застрахованного ТС.

|

Вид лимита возмещения указывается в договоре страхования. Если в договоре страхования вид лимита возмещения не указан, то считается установленным лимит «По каждому страховому случаю». Договором может быть предусмотрено установление различных лимитов (сублимитов) возмещения (дополнительных страховых сумм) в зависимости от страхового риска (случая). При осуществлении страховой выплаты в размере такого отдельного лимита действие договора страхования прекращается в отношении такого риска (случая), если действие договора не прекратилось ранее по иным обстоятельствам, предусмотренным законодательством Российской Федерации, настоящими Правилами и (или) договором страхования.

8. Страховая премия и страховой тариф

При заключении договора страхования Страховщик определяет размер страховой премии (страхового взноса), которую должен оплатить Страхователь либо его представитель. Страховая премия определяется Страховщиком в соответствии с действующими на момент заключения договора страхования тарифами, исходя из условий договора и оценки степени риска.

Страховой тариф — ставка страховой премии с единицы страховой суммы с учетом объекта страхования и характера страхового риска, а также других условий страхования, в том числе наличия франшизы и ее размера в соответствии с условиями страхования. Страховщик вправе при определении размера страховой премии применять повышающие и понижающие коэффициенты к базовым тарифам, размер которых определяется в зависимости от факторов страхового риска, в том числе от результата предыдущего страхования.

В случае если в период действия договора страхования Страховщиком будут установлены обстоятельства, влекущие уменьшение страхового риска и дающие основание для пересмотра размера страховой премии за определенный период действия договора страхования, Страховщик и Страхователь вправе договориться об изменении размера страховой премии по договору страхования и определить условия и порядок возврата части уплаченной страховой премии.

Страховая премия (страховые взносы) уплачивается Страхователем в валюте Российской Федерации, за исключением случаев, предусмотренных валютным законодательством Российской Федерации и принятыми в соответствии с ним нормативными правовыми актами органов валютного регулирования. При страховании с валютным эквивалентом страховая премия уплачивается в рублях по курсу Центрального банка Российской Федерации, установленному для иностранной валюты на дату уплаты (перечисления). Расчеты с нерезидентами осуществляются в соответствии с действующим законодательством Российской Федерации.

По письменному соглашению сторон Страхователю может быть предоставлена отсрочка по уплате страховой премии (взноса). При наступлении страхового случая в период отсрочки, Страхователь по письменному требованию Страховщика обязан в срок не позднее 10 календарных дней с даты предъявления такого требования произвести оплату соответствующей страховой премии (взноса) в пределах оплаты премии по договору (за страховой год, в течение которого Страхователь обратился с заявлением о выплате возмещения, если договор страхования считается заключенным с делением на страховые годы). В случае направления требования о досрочной уплате отсроченной суммы премии (взноса), Страховщик вправе отсрочить принятие решения о страховой выплате до момента получения указанной в таком требовании суммы премии (взноса).

При неуплате отсроченной страховой премии (взноса) в срок, определенный договором страхования и (или) в течение 10 календарных дней с даты досрочного истребования премии (взноса), страховая премия по договору считается неоплаченной, а договор страхования — не вступившим в силу. Иные последствия неисполнения требования о досрочной оплате отсроченной премии (взноса) могут быть предусмотрены договором страхования.

Страховая премия оплачивается в соответствии с действующим законодательством наличными деньгами или путем безналичных расчетов после получения Страхователем от Страховщика счета на оплату страховой премии или иного документа, содержащего информацию о размерах страховой премии, порядке и сроках ее уплаты.

При оплате страховой премии в безналичной форме Страхователь обязан в платежном поручении ссылаться на номер и дату счета, на основании которого производилась оплата страховой премии, и (или) номер договора страхования (Полиса), по которому осуществляется оплата страховой премии. Премия считается оплаченной в момент зачисления денег на расчетный счет Страховщика. При оплате страховой премии наличными деньгами премия считается оплаченной с момента внесения денег в кассу Страховщика.

Страховая премия по договорам страхования уплачивается единовременно или, по соглашению сторон, может вноситься частями — взносами (в рассрочку). При неуплате в установленные договором страхования порядке и сроки страховой премии или ее первого страхового взноса договор страхования считается не вступившим в силу, и Страховщик полностью освобождается от выплаты страхового возмещения (от ответственности по договору), если иное не предусмотрено договором страхования.

При неуплате в установленный договором страхования срок очередного страхового взноса Страховщик вправе в одностороннем порядке расторгнуть договор страхования с даты, установленной для оплаты этого взноса, направив Страхователю соответствующее уведомление (если иное не предусмотрено договором страхования). При этом уплаченная страховая премия считается полностью заработанной Страховщиком и не подлежит возврату. Если на дату наступления страхового случая страховая премия за весь период действия договора страхования оплачена не полностью, но при этом отсутствует просрочка по уплате очередных взносов, Страхователь по письменному требованию

Страховщика обязан в срок не позднее 10 календарных дней с даты предъявления такого требования произвести оплату страховой премии (недостающей части взносов) до указанной в договоре страхования годовой величины страховой премии. В случае направления требования о досрочной оплате суммы премии до годовой, Страховщик вправе отсрочить принятие решения о страховой выплате до момента получения указанной в таком требовании суммы премии (взноса). Иные последствия неисполнения требования о досрочной оплате взноса могут быть предусмотрены договором страхования.

Правила страхования у всех страховых компаний по АВКТОКАСКО схожи, но есть и некоторые различия. Увидеть данные различия Вы можете в приложение 3, таблица 3. (Сравнительная характеристика СК по правилам страхования ).

Таким образом, правила страхования АВТОКАСКО отвечают на все вопросы, которые только можно задать по автострахованию. Поэтому при заключении договора страхования АВТОКАСКО выдается комплект правил для ознакомления, поставив свою подпись в договоре вы соглашаетесь с данными правилами. Если по каким-либо причинам, Вам что-то не понятно, Вы всегда можете обратиться к специалисту страхового дела за помощью.

1.3 Анализ рынка страхования АВТОКАСКО за период 2010-2014гг.

Самым значимым итогом развития рынка страхования КАСКО автотранспорта стало значительное увеличение числа заключенных договоров на 18% – до 4,1 млн. против 3,5 млн. в 2010 году. При этом число договоров, заключенных предприятиями, выросло на 21%, до 589 тысяч. Это говорит о росте проникновения страхования автотранспорта среди населения.

Премии по страхованию КАСКО в 2011 году выросли довольно заметно – на 18%, до 165 млрд. рублей, а рост премий по страхованию за счет предприятий составил 21%. При этом средняя премия на договор изменилась совсем незначительно – с 39,9 до 40 тыс. рублей. В сегменте страхования за счет средств граждан она вовсе не изменилась и осталась на уровне 37,3 тыс. рублей.

Данные о средних значения в период 2009-2011 гг. Вы можете проследить в таблице 1.3 (Анализ рынка АВТОКАСКО за период 2009-2011гг.)

Таблица 1.3

Анализ рынка АВТОКАСКО за период 2009-2011гг.

|

|

Взносы,

тыс. руб.

|

Выплаты,

тыс. руб.

|

Сумма на один договор,

тыс. руб.

|

Тариф,

%

|

Средняя стоимость страховки,

тыс. руб.

|

Средняя выплата,

тыс. руб.

|

Доля отказов

|

|

В целом по рынку

|

101 270 888

|

71 548 197

|

2 206

|

2,02 %

|

44,608

|

46,830

|

5,92 %

|

|

Физ. лица

|

78 994 853

|

59 236 006

|

1 621

|

2,53 %

|

40,973

|

44,617

|

6,25 %

|

|

Юр. лица

|

22 276 035

|

12 312 191

|

5 498

|

1,18 %

|

65,083

|

61,510

|

3,73 %

|

Средняя премия по полису АВТОКАСКО в целом по рынку по итогам 2012 года составила 40,653 тысячи рублей. При этом средняя стоимость страховки для физических лиц составила 37,54 тысячи рублей, что практически соответствует средней цене страховки в 2011 году (37,643 тысячи рублей). При этом, средняя страховая сумма по договорам с физ. лицами, то есть средняя стоимость застрахованного автомобиля в 2012 году, составила 972 тысячи рублей.

Размер средней выплаты по АВТОКАСКО в целом по рынку составляет 43,2 тысячи рублей, при этом средняя выплата по договорам с физическими лицами составляет 40,1 тысячу рублей, по договорам с юридическими лицами – 62,6 тысяч рублей.

В среднем по рынку АВТОКАСКО доля отказов в выплате составляет 5,2% к числу заявленных убытков.

Средняя стоимость полиса АВТОКАСКО составила в целом по рынку 44,608 тысячи рублей против 42,138 тысячи рублей годом ранее. Средняя стоимость страховки для физических лиц выросла с 38,86 тысяч рублей до 40,973 тысячи рублей.

Средний тариф по АВТОКАСКО для физических лиц по итогам первого полугодия 2013 года составил 2,53% против 4,41% в первом полугодии 2012 года. Средняя стоимость застрахованного автомобиля физического лица при этом увеличилась за год почти в 2 раза с 880,5 тысячи рублей в первом полугодии 2012 года, до 1,62 миллиона рублей.

Средняя выплата в целом по рынку выросла на 8,9% до 46,83 тысячи рублей, при этом средняя выплата по договорам с физическими лицами составляет 44,617 тысячи рублей (рост на 14,4%), по договорам с юридическими лицами 61,51 тысячи рублей (-12,2%).

Уровень отказов (отказы к урегулированным убыткам) в АВТОКАСКО вырос за первое полугодие до 5,92% с 5,77% годом ранее.

Данные о средних значения в 2012 году, Вы можете проследить в таблице 1.4 (Анализ рынка АВТОКАСКО за 2012 г.)

Таблица 1.4

Анализ рынка АВТОКАСКО за 2012 г.

|

Показатели

|

Премия, тыс. руб.

|

Средняя премия, тыс. руб.

|

Выплаты, тыс. руб.

|

Средняя выплата, тыс. руб.

|

Доля отказов в выплате, %

|

|

В целом по рынку

|

195 290 411

|

40,653

|

125 684 695

|

43,197

|

5,2

|

|

С физ. лицами

|

153 984 220

|

37,540

|

100 977 227

|

40,155

|

5,4

|

|

С юр. лицами

|

41 306 191

|

58,841

|

24 707 468

|

62,566

|

3,7

|

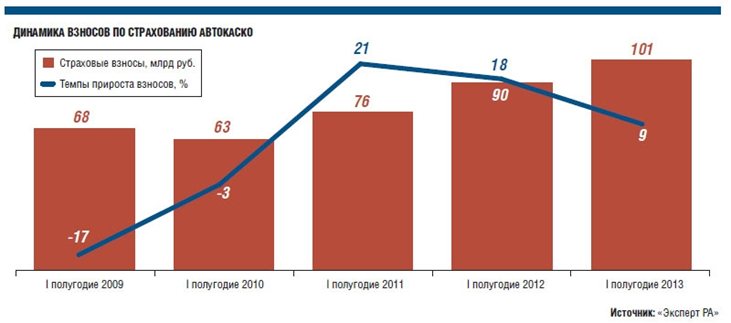

Изменение страховых взносов по страхованию АВТОКАСКО в период за 2010-2013гг. представлено на рисунке 1.2 (Динамика взносов по АВТОКАСКО за 2010-2013гг)

Рис. 1.2 Динамика взносов по АВТОКАСКО за 2010-2013гг.

В таблице 1.5. (Сборы и выплаты страхования АВТОКАСКО за 2010-2013 гг.) представлены данные о поступления и выплатах денежных средств по страхованиию АВТОКАСКО за период 2010-2013гг.

Таблица 1.5

Сборы и выплаты страхования АВТОКАСКО за 2010-2013 гг.

|

Год

|

Поступления

|

Выплаты

|

|

2013

|

212 300 490

|

155 797 448

|

|

2012

|

195 290 411

|

125 684 695

|

|

2011

|

164 622 153

|

105 863 901

|

|

2010

|

139 105 223

|

105 667 175

|

В таблицу 1.6 (Темпы роста, темпы прироста, изменение и уровень СВ), внесены данные, получившиеся при расчете темпов роста, темпов прироста, изменения и уровня страховых выплат.

Таблица 1.6

Темпы роста, темпы прироста, изменение СП и уровень СВ.

|

Год

|

Тр.

|

Тп.

|

Изм.

|

Ур. СВ

|

|

2013

|

109%

|

9%

|

9%

|

73%

|

|

2012

|

119%

|

19%

|

19%

|

64%

|

|

2011

|

118%

|

18%

|

18%

|

64%

|

|

2010

|

-

|

-

|

-

|

76%

|

Формулы для расчётов:

Тр. = СП(тек.)/СП(баз.)*100%, Формула № 5.

Тр.- темп роста

СП- страховая премия

Тр. (СП)=212 300 490/195 290 411*100% = 109%

Тр. (СП)=195 290 411/164 622 153*100% = 119%

Тр. (СП)=164 622 153/139 105 233*100% = 118%

Тр. (СВ)=155 797 448/125 684 695*100% = 124%

Тр. (СВ)=125 684 695/105 863 901*100% = 119%

Тр. (СВ)=105 863 901/105 667 175*100% = 101%

Тп.=Тр.-100%, Формула № 6.

Тп.- темп прироста

Тп.=109-100 = 9%

Тп.=119-100 = 19%

Тп.=118-100 = 18%

Тп.=124-100 = 24%

Тп.=119-100 = 19%

Тп.=101-100 = 1%

Изменение = (СП(тек.)- СП(баз.))/СП(баз.)*100% Формула № 7.

Изменение= Тп.

Ур.СВ = СВ/СП*100%. Формула № 8.

Ур. СВ- уровень страховых выплат

СВ- страховые выплаты

Ур. СВ(2013)= 155 797 448/212 300 490*100% = 73%

Ур. СВ(2012)= 125 684 695/195 290 411*100% = 64%

Ур. СВ(2011)= 105 863 901/164 622 153*100% = 64%

Ур. СВ(2010)= 105 667 175/139 105 223*100% = 76%

Таким образом, темпы роста страховых премий по страхованию АВТОКАСКО по сравнению с предыдущим 2012 годом сравнительно упали почти на 10%. Страховые выплаты наоборот выросли на 5%, уровень страховых выплат увеличился с 64% до 73%. Средний тариф по АВТОКАСКО для физических лиц по итогам первого полугодия 2013 года составил 2,53% против 4,41% в первом полугодии 2012 года.

Вывод по главе: основной принцип системы страхования КАСКО автомобиля - материальное возмещение страхователю рассчитанной по тарифам суммы при наступлении событий, предусмотренных договором. Существует несколько видов страхования АВТОКАСКО и в каждом из них свои нюансы. Правила страхования АВТОКАСКО отвечают на все вопросы, которые только можно задать по автострахованию. Поэтому при заключении договора страхования АВТОКАСКО выдается комплект правил для ознакомления. По итогам проведённого в данной главе анализа, темпы роста страховых премий по страхованию АВТОКАСКО по сравнению с 2012 годом сравнительно упали почти на 10%. Страховые выплаты наоборот выросли на 5%, уровень страховых выплат увеличился с 64% до 73%. Средний тариф по АВТОКАСКО для физических лиц по итогам первого полугодия 2013 года составил 2,53% против 4,41% в первом полугодии 2012 года.

ГЛАВА II.

АНАЛИЗ СТРАХОВАНИЯ АВТОКАСКО НА ПРИМЕРЕ СК РОСГОССТРАХ

2.1. Организационно-экономическая характеристика СК «Росгосстрах»

Страховая компания ООО «Росгосстрах» образована в форме акционерного общества, 100 % акций которого принадлежали государству, Постановлением Правительства Российской Федерации от 10 февраля 1992 года № 76 «О создании Российской государственной страховой компании» как правопреемник Госстраха РСФСР, который был создан в 1921 году. Историческую справку данной страховой компании Вы может просмотреть в Приложение 4, таблица 4 (Историческая справка СК «Росгосстрах» 2010-2013гг.)

Группа компаний "Росгосстрах" включает ОАО "Росгосстрах", три крупные региональные и семь межрегиональных страховых компаний. В их составе работают 76 республиканских, краевых и областных филиалов, более 2300 агентств и страховых отделов. По всей стране развернута уникальная инфраструктура из 233 специализированных центров урегулирования убытков. Росгосстрах - единственная страховая компания, которая располагает филиальной сетью, сравнимой по охвату с Почтой России и Сбербанком.

В группу компаний «Росгосстрах» входят:

- ООО «Росгосстрах»;

- ОАО «Росгосстрах»;

- ООО СК «РГС-Жизнь» (страхование жизни и негосударственное пенсионное обеспечение);

- ООО «РГС-Медицина» (обязательное медицинское страхование);

- ЗАО «Капитал Медицинское страхование» (обязательное медицинское страхование);

- ООО МСК «ИКАР» (обязательное медицинское страхование);

- ООО «СМК «Айболит» (обязательное медицинское страхование);

- ООО «СМК «Русский мир» (обязательное медицинское страхование);

- ООО «СК «Экофонд» (обязательное медицинское страхование);

- ООО «МСК «Медпрана-Люкс» (обязательное медицинское страхование);

- ООО «СМО «Липецк-Здоровье» (обязательное медицинское страхование);

- Негосударственный пенсионный фонд «РГС» (негосударственное пенсионное обеспечение и обязательное пенсионное страхование, лицензия № 407/2 от 13 декабря 2007 года).

Управление Группой компаний «Росгосстрах» осуществляется Холдинговой компанией «Росгосстрах». Она определяет направления стратегического развития как всей компании в целом, так и отдельных подразделений. Вся система работает по единым корпоративным стандартам управления, применяет универсальные страховые технологии.

Центральный офис компании осуществляет административное и методическое руководство региональными подразделениями (Региональными обществами и их Филиалами). Основные задачи сотрудников Центрального офиса - определение направлений стратегического развития как Системы в целом, так и отдельных подразделений, планирование, контроль и экспертная поддержка региональных подразделений.

Система «Росгосстрах» организована по территориально-матричному принципу. Это означает, что у каждого работника есть две линии подчинения: административная (в рамках того территориально-определенного структурного подразделения, в штате которого числится работник) и функциональная (в рамках тех функций, которые осуществляет работник).

Финансовые показатели: размер уставного капитала на март 2014 года составляет 1 238 676 642 руб. Таким он был и остаётся с января 2011 года. СК «Росгосстрах» выложила на всеобщее обозрение статистику страховых договоров и выплат за 2013 год: 23 093 848 действующих договоров страхования. 26 372 807 заключённых (новых) договоров страхования, 1 298 062 заявленных договоров страхования, 1 364 802 урегулированных страховых случая, 53 370 отказов в страховой выплате. Баланс страховой компании «Росгосстрах» представлен на рисунках 2.1. (Активы СК «Росгосстрах» на март 2014г., декабрь 2013г и 2012г.) и 2.2. (Пассивы СК «Росгосстрах» за март 2014г., декабрь 2013г.,2012г.):

Рис 2.1. Активы СК «Росгосстрах» на март 2014г., декабрь 2013 г. и 2012 г.

Рис. 2.2. Пассивы СК «Росгосстрах» за март 2014г., декабрь 2013г.,2012г.

Статистические данные СК «Росгосстрах» за период 2010- 2013 гг. по таким видам страхования как: КАСКО, Зелёная карта, ДСАГО представлены в таблице 2.1 (Поступления и выплаты по некоторым видам страхования за период 2010-2013 гг.)

Таблица 2.1.

Поступления и выплаты по некоторым видам страхования за период 2010-2013 гг.

|

Вид страхования

|

Поступления, тыс. руб.

|

Выплаты, тыс. руб.

|

|

|

2010

|

2011

|

2012

|

2013

|

2010

|

2011

|

2012

|

2013

|

|

КАСКО

|

18721576

|

17202653

|

18833091

|

20344329

|

12836932

|

13494520

|

11153749

|

12992156

|

|

Зелёная карта

|

281617

|

395849

|

476883

|

500685

|

17026

|

35187

|

45665

|

58924

|

|

ДСАГО

|

819632

|

1519807

|

1796263

|

336077

|

174185

|

395789

|

632818

|

810922

|

Таким образом, целью страховой компании «Росгосстрах» является стремление быть абсолютным лидером на страховом рынке. Она стремится к развитию страховой культуры в России, расширению спектра услуг, повышению эффективности системы продаж и самое главное повысить качество предоставляемых услуг. Размер уставного капитала на март 2014 года составляет 1 238 676 642 руб. Таким он был и остаётся с января 2011 года.

2.2. Расчет страховых тарифов и премий по АВТОКАСКО.

Страховой тариф — плата страховой премии с единицы страховой суммы с учётом объёма страхования и характера страхового риска. Устанавливается, как правило, в процентах по отношению к страховой сумме. Тарифная система построена так, что есть диапазон ставок страхового тарифа, есть система скидок, система коэффициентов. Тариф рассчитывается с помощью актуарных расчетов.

Каждый, кто покупал полис страхования КАСКО, в курсе того, что дело это не простое и требует серьезного подхода. Тарифы страхования каско находятся в прямой зависимости от ряда факторов, таких как марка автомобиля, год выпуска, водительский стаж владельца автотранспортного средства и т.д. Если водитель молод (20-25 лет), права получил совсем недавно, автомобиль у него из числа самых популярных у угонщиков марок (например, BMW), да еще и в отличном состоянии, - страхование каско ему обойдется недешево. Застраховать новую машину можно со скидкой. У многих страховщиков существуют специальные программы страхования автомобилей с конвейера. В большинстве случаев, для новых автотранспортных средств цена страхового полиса каско будет от 6% от стоимости машины.

Основные факторы, влияющие на стоимость полиса КАСКО:

- возраст водителя (оптимальным считает от 25 лет и более);

- водительский стаж (чем он выше, тем полис дешевле);

- оснащенность автомобиля современной противоугонной системой (желательно, по рекомендации страховой компании);

- наличие охраняемой парковки в темное время суток;

- способ оплаты полиса (рассрочка или единовременная оплата).

Большинству владельцев полисов КАСКО они обходятся в пределах 6-12% стоимости машины. Однако стоит иметь в виду, что если автомобиль старый, да еще и с правым рулем, - стоимость страхования такой машины может подскочить до 15%. Большинство продают полисы владельцам иномарок не старше 9 лет и отечественных машин не старше 6 лет.

Размер страхового тарифа по страховому риску определяется страховщиком на основании разработанных им тарифов в зависимости от обстоятельств, имеющих существенное значение для суждения о степени страхового риска:

- срока действия договора страхования, марки (модели) ТС и степени его износа (пробега, состояния);

- количества лиц, допущенных к управлению ТС, и их водительского стажа; условий хранения ТС;

- результатов страхования по предыдущим договорам страхования, и др.

Страховая премия— плата за страхование, которую страхователь обязан внести страховщику в соответствии с договором страхования или законом . СП зависит от страховой суммы и брутто-ставки СТ, иногда вычисляясь как произведение последних с учётом поправочных коэффициентов.

Различие СТ и СП в страховых компаний видны в таблице 2.2. ( Сравнение тарифов и страховых премий в пяти различных СК)

Таблица 2.2.

Сравнение тарифов и страховых премий в пяти разных СК.

|

Страховые компании

|

Страховая сумма

|

Страховой тариф, %

|

Страховая премия

|

|

«Росгосстрах»

|

273300

|

5,79

|

15824,07

|

|

«СОГАЗ»

|

273300

|

8,95

|

24459,00

|

|

«Ингосстрах»

|

273300

|

5,89

|

16090,22

|

|

«РЕСО-Гарантия»

|

273300

|

9,05

|

24731,00

|

|

«МАКС»

|

273300

|

9,08

|

24816,00

|

Самый высокий страховой тариф в страховой компании «МАКС» - 9,08%. А самый низкий страховой тариф по АВТОКАСКО в страховой компании «Росгосстрах» - 5,79%.

Таким образом, размер страхового тарифа по страховому риску определяется страховщиком на основании разработанных им тарифов. Страховая премия вносится страхователем единовременно авансом или частями в течение всего срока. Размер страховой премии отражается в страховом полисе. В разных СК тарифы различны и поправочные коэффициенты не возможно узнать точно.

Вывод по главе: Страховая компания «Росгосстрах» стремится к развитию страховой культуры в России, расширению спектра услуг, повышению эффективности системы продаж и самое главное повысить качество предоставляемых услуг. Размер уставного капитала на март 2014 года составляет 1 238 676 642 руб. По страхованию АВТОКАСКО размер страхового тарифа по страховому риску определяется страховщиком на основании разработанных им тарифов. Страховая премия вносится страхователем единовременно авансом или частями в течение всего срока. Размер страховой премии отражается в страховом полисе. В разных СК тарифы различны и поправочные коэффициенты не возможно узнать точно, т.к. по АВТОКАСКО страховщики скрывают свои тарифы.

ГЛАВА III.

ВЫЯВЛЕНИЕ ПРОБЛЕМ И ПЕРСПЕКТИВ РАЗВИТИЯ СТРАХОВАНИЯ АВТОКАСКО. ЗАРУБЕЖНЫЙ ОПЫТ.

3.1. Проблемы страхования АВТОКАСКО.

Сегодняшняя ситуация на рынке АВТОКАСКО является более менее стабильной, по сравнению с ситуацией на рынке ОСАГО. Сейчас очень важной проблемой АВТОКАСКО является сокращение присутствия международных страховых групп в РФ. Это происходит из-за того, что у их владельцев нет понимания того, каким образом на отечественном рынке можно развивать классические (не накопительные) виды страхования.

А в свою очередь, страховые компании начали пересчитывать стоимость полисов автострахования в сторону увеличения. В апреле украинские автовладельцы начали массово получать звонки и СМС от страховых компаний, которые предлагают по действующим договорам добровольного автострахования КАСКО увеличить страховую сумму, а как следствие – и размер страхового платежа. Страховщики мотивируют свое предложение колебаниями валютного курса, которые приводят к увеличению стоимости авто. Ведь если договор КАСКО заключался, к примеру, в конце 2013 года, то из-за девальвации гривны почти на 40% страховая сумма, прописанная в полисе, будет значительно ниже текущей рыночной стоимости автомобиля. А это считается недострахованием.

Еще одной проблемой является то, что многие страховые компании сегодня перевели отделы по урегулированию убытков в административные центры районов Карелии. Это делает неудобным обращение в компанию виновника ДТП. Помимо этих проблем существуют еще типовые проблемы страхования АВТОКАСКО описанные на рисунке 3.1. (Типовые проблемы страхования АВТОКАСКО):

Рис. 3.1 Типовые проблемы страхования АВТОКАСКО

1) Договора страхования имущества (КАСКО) не являются общеобязательными. При возникновении серьезных проблем у СК, с которой он заключался (типа отзыва лицензии, банкротства и т.п.) никакие объединения, союзы, службы не будут нести обязательств перед вами. Скорее всего, вам не удастся получить страховое возмещение ни в каком виде. Помните, что это ваш личный договор, заключать который вас никто не обязывал. Все риски по данному договору вы несете самостоятельно.

2) ГК РФ и Закон об организации страхового дела защищают ваши права в том числе и применительно к договорам КАСКО. Однако ваш полис и ваши правила страхования не менее важны, так как большинство спорных моментов урегулированы именно ими. Не забывайте, что ваш договор сугубо индивидуален, и не является типовым. Типовых договоров КАСКО вообще не бывает, все компании не только имеют разные правила, но и ваш полис может иметь условия, отличные от условий казалось бы такого же договора.

3) Помните, что договор КАСКО – договор страхования вашего имущества. К выбору компании, которой вы доверяете защиту вашего автомобиля необходимо подходить с еще большей тщательностью, чем к выбору компании по страхованию вашей ответственности. В случае возникновения проблем с СК предъявить кому-то еще требования по возмещению вреда невозможно.

Таким образом, страхование АВТОКАСКО больше не привлекает иностранных инвесторов. Страховые премии всё растут, а страхователи не хотят платить больше. Отношения между страховщиком и страхователем стали сложнее и «уступать» никто не собирается.

3.2. Перспективы развития страхования АВТОКАСКО. Зарубежный опыт страхования АВТОКАСКО

Рынок АВТОКАСКО в России в 2014 г. вырастет максимум на 1-3%, до 218 млрд руб. Причиной низких темпов станет существенное замедление развития страхового рынка в России, стоп-факторами для снижения рентабельности бизнеса станут системная оптимизация бизнес-процессов и качественное развитие продуктовой и сервисной линейки.

Весь рынок вырастет в пределах 2-6 %, максимум до 957 млрд руб. Данный показатель — это «крайне оптимистичный прогноз». Он базируется на ретроспективном анализе рынка и оценки макроэкономической среды.

Рынок АВТОКАСКО, ждет снижения продаж новых автомобилей в течение 2014 г., но негативное влияние на рынок КАСКО будет нивелировано за счет повышения средней стоимости автомобилей. Драйвер автострахования на первое полугодие — краткосрочный эффект от волнения из-за нестабильного курса рубля: водители стремятся купить новую машину до повышения цен.

При лучшем развитии событий больше всего сборы по АВТОКАСКО вырастут в Башкирии и Новосибирской области (+ 4-5%), в Татарстане и Санкт-Петербурге (+4%), в Самарской, Свердловской и Тюменской областях (+3%).

В исследовании Украинской федерации страхования отмечается, что темпы роста средней стоимости полисов АВТОКАСКО оказались выше, чем темпы сокращения количества застрахованных автомобилей. этот фактор обеспечил в 2013 г. прирост платежей по АВТОКАСКО на уровне 1,5% (до 3,5 млрд грн.), тогда как изначально по итогам года ожидалось их сокращение на 3%.

Система страхования в Германии.

Государственный контроль.

Прежде всего следует упомянуть наличие в Германии “Федерального ведомства контроля за страховыми компаниями”. Оно находится в Берлине. Это ведомство руководит государственной системой допуска страховых компаний на рынок и контроля над ними. Государство, таким образом, проверяет стиль работы страховых компаний, включая размеры взносов, которые поступают от клиентов за страхование жизни, страхование ответственности, больничное страхование и т.д.

Ежегодно соответствующие государственные учреждения проверяют общее финансовое положение страховых компаний: достаточны ли финансовые резервы, чтобы страховая компания смогла выполнить свои обязательства по выплате страховых сумм. Проверяется также, куда вложены эти резервы. Обычно страховым компаниям предписывается вкладывать резервы в недвижимость, давать ссуды под залог недвижимости, покупать облигации и т.п. В акции, а они всегда подвержены колебаниям, в начале 90-х годов было вложено менее 3а процентов от общей суммы взносов, полученных от застрахованных. В то же время около 5 процентов было вложено в иные виды участия в предприятиях.

Государство также следит за тем, чтобы сведения о клиентах, накопленные в банках данных страховой компании, не передавались третьим лицам. В Германии действует закон о защите личных данных. Застрахованный может быть уверен, что у его дверей не будет непрерывного потока коммивояжеров, предлагающих услуги своих компаний, как не будет и потока почтовых отправлений с рекламой.

Банки и страховые компании

Крупные акционеры в отличие от мелких не потребляют свою прибыль, а вкладывают ее в дальнейшее развитие предприятия, будучи заинтересованными в его постоянном росте. Кроме того, они не отказываются и от прибыли от побочных коммерческих дел. Это проявляется, например, во взаимном участии банков и страховых компаний в делах друг друга. Например, один из наиболее мощных в финансовом отношении немецких банков имеет 10 процентов акционерного капитала крупнейшего страхового концерна Европы (Allianz Holding), а последний, в свою очередь, имеет почти 20 процентов акционерного капитала этого банка; кроме того, Allianz Holding обладает значительной частью акционерных капиталов в 5 других банках (в каждом из которых имеет не более 25 процентов акционерного капитала).

Страховые компании тесно сотрудничают с банками в силу высокой интенсивности денежного потока. Услуги страховых компаний и банков часто образуют единый комплекс. Например, в случае если частное лицо берет в банке заем, последний требует от него гарантии возвращения взятых денег. Такой гарантией может быть договор о страховании жизни. Здесь имеется в виду, что клиент назначает банк своим наследником, так что в случае смерти клиента банк “не проигрывает”. Если клиент не застрахован, то банк ставит ему условие застраховаться и, естественно, рекомендует ту страховую компанию, в которой является акционером. Совместные услуги банков и страховых компаний имеют место и в случае покупки клиентом недвижимости и т.п.

О страховании ТС в Германии.

Владелец автомобиля может застраховать риск кражи автомобиля, повреждения автомобиля вследствие пожара, природной катастрофы и т.п. Возможна страховка повреждений автомобиля вследствие собственной ошибки. Существует также страховка риска необходимости транспортировки автомобиля и его пассажиров с того места, где он отказал по той или иной причине. Такую страховку продают, например, автомобильные клубы. В услуги по этой страховке включается и перевозка заболевших пассажиров автомобиля из места, где они проводили отпуск.

Система страхования в США.

Страховые агентства в США, как и во всех остальных государствах, имеют 5 основных, но различных по своей направленности, функций: рисковую, инвестиционную, предупредительную, сберегательную и, наконец, контрольную. Существует большое количество различных компаний, которые занимаются исполнением этих функций. Обеспечивает деятельность всей этой системы Федеральная корпорация по страхованию депозитов (Federal Deposit Insurance Corporation; FDIC).

Автомобильное страхование (car insurance) является обязательным видом страхования в подавляющем большинстве штатов США. Незастрахованный автомобиль в них просто не будет зарегистрирован. Само понятие «обязательное страхование» родилось в Америке на заре ХХ века и с годами совершенствовалось. Это государственное страховое агентство было создано правительством Соединенных Штатов в 1933 году, для страхования депозитных вкладов, которые находились на счетах американских банков.

Сегодня автомобильное страхование регулируется законами каждого штата в отдельности. Лишь в Нью-Гемпшире, Теннеси и Висконсине оно не является обязательным. Различия в законах остальных штатов сводятся в основном к принятым там типам обязательных страховок, а также к минимальным размерам страхового покрытия.

Качественный страховой полис в США является залогом безопасности, как каждого отдельного гражданина страны, так и всего государства в целом. Поэтому правительство Соединенных Штатов оказывается всевозможную поддержку населения в этом вопросе. С помощью государственных инвестиций происходит оплата полюсов людей, которые потеряли работу или имеют проблемы со здоровьем. Однако эти выплаты зачастую избирательны и происходят нерегулярно, поэтому самостоятельное страхование более практично и надежно.

Таким образом, планируется, что Весь рынок вырастет в пределах 2-6 %, максимум до 957 млрд руб. Рынок АВТОКАСКО, ждет снижения продаж новых автомобилей в течение 2014 г. В ходе анализа рынка страхование стоит ожидать значительного увеличения сборов, хотя бы в некоторых областях.

Вывод по главе: ожидается рост рынка страхования, снижение продаж новых автомобилей и значительного увеличение сборов в некоторых областях. Отходя от темы перспектив развития российского рынка, в Германии владелец автомобиля может застраховать риск кражи автомобиля, повреждения автомобиля вследствие пожара, природной катастрофы и т.п. Возможна страховка повреждений автомобиля вследствие собственной ошибки. Это очень интересно, но наверняка является убыточным видом страхования т.к. возможно большое количество выплат по риску собственной ошибки. Интересной чертой в США является то, что оплата полюсов людей, которые потеряли работу или имеют проблемы со здоровьем, происходит с помощью государственных инвестиций. Но в этом случае, присутствуют проблемы с выплатами, так как они избирательны и не регулярны.

ЗАКЛЮЧЕНИЕ:

"АВТОКАСКО"- страхование автомобиля от ущерба и угона. Страхование автомобилей от "ущерба" и "угона" (КАСКО) подразумевает ответственность страховой компании при ущербе, причиненному вашему автомобилю, и компенсацию ваших убытков при угоне (краже) автомобиля. Следует знать, что страховой полис защищает вас и в ситуации, когда причиной наступления страхового случая явились не только действия третьих лиц, непредвиденные ситуации или стихийные природные силы, но и ошибочные действия самого страхователя.

Как правило, договор страхования АВТОКАСКО заключается на год. Можно и на меньший срок, но система страховых тарифов большинства страховых компаний построена так, что ставка страховой премии уменьшается непропорционально уменьшению срока страхования. Например, страховая премия на полгода может составлять 70 % от годовой премии.

Страховой суммой, то есть той суммой, на которую страхуется автомобиль, должна выступать рыночная стоимость автомобиля. Она может быть установлена как в российских рублях, так и в долларах США или евро. Соответственно, страховая премия, то есть та сумма, которую вы должны заплатить страховой компании, будет установлена в той же валюте. Все расчеты со страховой компанией производятся в российских рублях по курсу Центрального банка на день оплаты.

Работы по замене пострадавших деталей должны оплачиваться страховой компанией полностью в независимости от условия выплаты страхового возмещения. Какой бы вариант вы ни выбрали, в случае полного уничтожения транспортного средства или при угоне страховое возмещение выплачивается в пределах страховой суммы, но с учетом износа транспортного средства, величина которого рассчитывается страховщиком. В правилах страхования указано, каким образом рассчитывается этот процент. Каждый страховщик устанавливает свои нормы износа.

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ:

1) Федеральный закон от РФ от 27.11.1992 № 4015-1 (ред. От 28.12.2013) «Об организации страхового дела в Российской Федерации».

2) Гражданский кодекс Российской Федерации часть 2 от 26.01.1996 « 14-ФЗ Глава 48 «Страхование».

3) Постановление Правительства Российской Федерации от 10 февраля 1992 года № 76 «О создании Российской государственной страховой компании».

4) Васин П.Н. Страхование транспорта (КАСКО) и автогражданской ответственности (ОСАГО) – СибАГС, 2008г.

5) Правила добровольного страхования транспортных средств и спецтехники № 171 (в редакции утвержденной Приказом ООО «Росгосстрах» от 21.01.2014 г. № 33хк).

6) Правила страхования средств автотранспорта в ОСАО «РЕСО-Гарантия» (в редакции от 26 февраля 2013 г.).

7) Правила добровольного страхования транспортных средств в ООО СК «Цюрих» (утверждены приказом №478 от «13» августа 2013 г.).

8) http://www.profadvice.ru/ - Информационно правовой портал.

9) http://www.rgs.ru/ - Сайт страховой компании «Росгосстрах».

10) http://www.reso.ru/ - Сайт страховой компании «РЕСО-Гарантия».

11) http://www.zurich.ru/ - Сайт страховой компании «Цюрих».

12) http://www.insur-info.ru/ - Страхование сегодня.

PAGE \* MERGEFORMAT1

Ущерб

Типовые проблемы страхования АВТОКАСКО

При возникновении серьезных проблем у СК, с которой он заключался, никакие объединения, союзы, службы не будут нести обязательств перед вами.

ГК РФ и Закон об организации страхового дела защищают ваши права в том числе и применительно к договорам КАСКО.

В случае возникновения проблем с СК предъявить кому-то еще требования по возмещению вреда невозможно.

ВЫЯВЛЕНИЕ ПРОБЛЕМ И ПЕРСПЕКТИВ РАЗВИТИЯ СТРАХОВАНИЯ АВТОКАСКО