МЕХАНИЗМ БАНКОВСКОГО КРЕДИТОВАНИЯ ЮРИДИЧЕСКИХ ЛИЦ В ОАО «АКБ «КОР»

PAGE 24

ОГЛАВЛЕНИЕ

ВВЕДЕНИЕ………………………………………………………………………………

|

3

|

|

1. МЕХАНИЗМ БАНКОВСКОГО КРЕДИТОВАНИЯ НА ПРИМЕРЕ ВЗАИМОДЕЙСТВИЯ ПРЕДПРИЯТИЯ ООО «Детский Мир» и ОАО «АКБ «КОР»……………………………………………………………………………………. 6

|

|

|

1.1. Финансово-экономическая характеристика предприятия………………..………………………………………………………….………

|

6

|

|

1.2. Анализ финансового состояния заемщика по методике ОАО «АКБ «КОР» …...…...

|

10

|

|

1.3. Оформление и ведение кредитного договора…. ……………………...............……….

|

20

|

|

2. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ МЕХАНИЗМА БАНКОВСКОГО КРЕДИТОВАНИЯ В ОАО «АКБ «КОР»…………………………………… 23

|

|

|

2.1. Понятие, содержание и экономическая основа механизма банковского кредитования ………………………………….………..…

|

23

|

|

2.2. Этапы кредитного процесса ………………………………..……….

|

28

|

|

2.3. Методика оценки финансового положения заемщика ……………

|

36

|

|

3. РЕКОМЕНДАЦИИ ПО СОВЕРШЕНСТВОВАНИЮ МЕХАНИЗМА БАНКОВСКОГО КРЕДИТОВАНИЯ ЮРИДИЧЕСКИХ ЛИЦ В ОАО «АКБ «КОР»…………………………………………………………………………………58

|

|

|

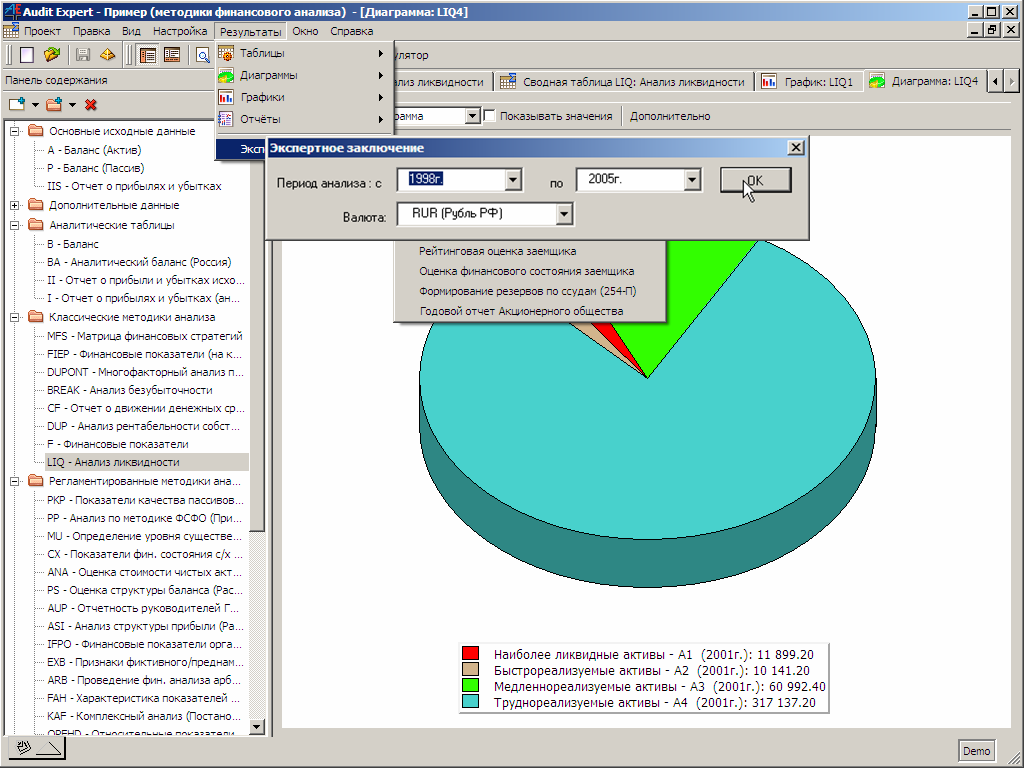

3.1. Пути улучшения использование информационных технологий при оценке финансового положения заемщика …………….……..……

|

58

|

|

3.2. Рекомендации по совершенствованию механизма банковского кредитования юридических лиц в коммерческом банке……………….

|

67

|

|

ЗАКЛЮЧЕНИЕ………………………………………………………………………….

|

72

|

|

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ……………………………....………..

|

75

|

|

ПРИЛОЖЕНИЯ

|

|

ВВЕДЕНИЕ

В современных российских экономических условиях, в период кризиса мировой экономики одной из важнейших задач является создание единого механизма управления, обеспечившего бы, в первую очередь, окончательное преодоление негативных явлений в экономике страны. Важную роль здесь призвано сыграть создание кредитного механизма, как элемента кредитной системы в целом, поскольку именно он является главным инструментом регулирования экономики в руках государства. Современные коммерческие банки целью своей деятельности ставят в первую очередь получение прибыли. Представляется, что это нормальный процесс в условиях рыночных отношений. Однако не всегда достижение этой цели происходит в соответствии с общеэкономическими задачами. Нет сегодня единства банка и его заемщика в достижении общей цели - подъема российской экономики. Порой действия банка наоборот, направлены на то, чтобы завуалировать недостатки как в своей деятельности, так и деятельности финансово-хозяйственных организаций. В результате, кредитные стимулы не ускоряют экономическое и социальное развитие страны, и вместо эффективной системы авансирования кредитных средств в развитие торговли, производства, промышленности, сельского хозяйства, - важнейших отраслей экономики, мы имеем сегодня в большинстве случаев номинальное перечисление средств по счетам банков.

Поэтому важнейшей задачей банков в настоящее время является совершенствование механизма кредитования, приведение его в соответствие с требованиями современной обстановки в России и международных стандартов.

Специфика современной практики кредитования состоит в том, что российские банки в ряде случаев не обладают единой методической и нормативной базой организации кредитного процесса. Старые банковские инструкции, регламентирующие кредитные операции и сориентированные на распределительную систему, оказались неприемлемыми для условий рынка. Ситуация складывается так, что каждый коммерческий банк поэтому, исходя из своего опыта, вырабатывает свои подходы, свою систему кредитования, хотя совершенно очевидно, что есть общие организационные основы, отражающие международный опыт и позволяющие банкам существенно упорядочить свои кредитные отношения с клиентом, улучшить возвратность ссуд.

Объектом исследования является деятельность по осуществлению кредитования ОАО «АКБ «КОР юридического лица- ООО «Детский Мир». Предметом - выступают финансово-экономические отношения коммерческого банка, связанные с процессом кредитования, а именно – механизмом кредитования предприятий.

Цель выпускной квалификационной работы - изучить механизм кредитования коммерческим банком предприятия, на примере ОАО «АКБ «КОР» и ООО «Детский Мир», для разработки рекомендаций по его совершенствованию.

Достижение цели исследования предопределяет, постановку и решение взаимосвязанных задач:

- проанализировать финансовое положение заемщика;

-проанализировать процесс кредитования ООО «Детский Мир» в ОАО «АКБ «КОР»;

- проанализировать основные условия и параметры кредитования юридического лица в ОАО «АКБ «КОР»;

- разработать рекомендации по совершенствованию механизма кредитования юридических лиц в коммерческом банке.

При написании работы использовалась экономическая литература отечественных и зарубежных авторов (Белоглазовой Г.Н., Бригхема Ю., Жукова Е.Ф., Кирьянова М.П., Лаврушина О.И., Шевчука Д.А. и др.), нормативные документы, инструкции и положения ОАО «АКБ «КОР», документы, составляемые при оформлении кредита и устные консультации работников банка, а также финансовая отчетность ООО «Детский Мир». Все это позволило подробно рассмотреть процесс банковского кредитования юридических лиц в целом и его отдельные аспекты.

1. МЕХАНИЗМ БАНКОВСКОГО КРЕДИТОВАНИЯ НА ПРИМЕРЕ ВЗАИМОДЕЙСТВИЯ ПРЕДПРИЯТИЯ ООО «Детский Мир» и ОАО «АКБ «КОР»

1.1. Финансово-экономическая характеристика предприятия

ООО «Детский Мир» зарегистрировано 15.03.2001г., по адресу: РОССИЯ, 400001, г. Волгоград, ул. Калинина, 9.

Учредителями ООО «Детский Мир» являются:

- ОАО ГК «Детский Мир». Номинальная стоимость доли 1 185 659,28 рублей, что составляет 66,67% Уставного капитала;

- Карпов Михаил Романович. Номинальная стоимость доли 592 740,72 рублей, что составляет 33,33% Уставно Капитала.

Уставной капитал общества составляет 1 778 400,00 рублей. Уставный капитал полностью оплачен. Высшим органом управления Общества является Общее собрание Участников. Единоличным исполнительным органом Общества является Генеральный директор. Генеральным директором ООО «Детский Мир» назначена Рыбакова Ольга Александровна. В соответствии с Уставом предметом деятельности общества являются:

- оптовая торговля детским питанием и товарами для детей;

- розничная торговля детским питанием и товарами для детей;

- производство, приобретение и реализация товаров народного потребления;

- услуги по хранению грузов и товаров;

- выполнение междугородних и международных транспортных перевозок и оказание автотранспортных услуг;

- осуществление других видов хозяйственной деятельности.

ООО «Детский Мир» является одним из крупнейших поставщиков высококачественного детского питания, сопутствующих товаров, в том числе игрушек, товаров для новорожденных и средств по уходу за детьми. ООО «Детский Мир» имеет торговые точки во всех районах города Волгограда, а также в городах Волжский, Камышин, Котово, Урюпинск.

ООО «Детский Мир» самостоятельно осуществляет закупку товаров ведущих отечественных и зарубежных производителей на основе заключенных договоров с крупнейшими фирмами: ООО «Кларк», ООО Компания «Мир детства», ООО «Нестле Фуд», ООО «Нутриция», ООО «Полярис» и др.

Помимо торговой деятельности, ООО «Детский Мир» представляет в аренду собственные торговые павильоны юридическим лицам и индивидуальным предпринимателям, выполняет взятые обязательства по заключенным муниципальным контрактам с Администрацией г.Волгограда на содержание, управление, эксплуатацию и техническое обслуживание автотранспортных средств. Всего обслуживается 17 автотранспортных средств.

ООО «Детский Мир» начало свою деятельность в апреле 1999г. и за десять лет работы достигло значительных успехов: сделало реконструкцию Центра детского питания по ул.Штеменко, ул.Ополченская, ул.Героев Сталинграда, увеличилось количество отделов розничной торговли, значительно возросли объемы продаж, как в розничной, так и в оптовой торговле, открыто около 30-ти торговых точек, в том числе 6 молочных кухонь, где производится реализация детского питания, ассортимент которого очень разнообразен.

Затраты предприятия в основном направлены на покупку и обновление торгового оборудования, ремонт и реконструкцию торговых точек, строительство торговых павильонов, рекламу, повышение заработной платы работникам. Численность работников общества составляет 190 человек. Средняя заработная плата составляет 7 412,00 рублей.

ООО «Детский Мир» работает напрямую с производителями и имеет возможность поддерживать доступный уровень цен и большой ассортимент для своих клиентов.

В перспективные планы предприятия входит проведение работ по расширению сети различных отделов, поиск потенциальных покупателей и поставщиков, заключение новых договоров и контрактов, строительство торговых павильонов, увеличение рабочих мест, замена изношенного оборудования, оргтехники и транспорта на новое и современное.

Для осуществления перспективных планов ООО «Детский Мир» использует собственные и заемные средства. В 2008г. предприятие имело кредит в форме овердрафт на общую сумму 4 500 000.00 рублей. (Срок действия кредита – 18.12.2008г.)

Предприятие имеет расчетные счета в 4 банках Волгограда, которые приведены в таблице 1.

Таблица 1

Расчетные счета ООО «Детский Мир»

|

№ п/п

|

Наименование банка

|

Номер счета

|

Дата открытия р/с

|

|

1

|

ОАО КБ «РУСЮГБАНК»

|

№40702810200000004563

|

14.05.2003г.

|

|

2

|

ОАО «Нокссбанк»

|

№40702810900000000312

|

29.12.2003г.

|

|

3

|

Волгоградское отд-е № 8621 СБ РФ

|

№40702810211100001190

|

01.07.1999г.

|

|

4

|

ОАО «АКБ «КОР»

|

№40702810700000002311

|

13.02.2007г.

|

По состоянию на текущую дату к вышеуказанным счетам претензий нет, отсутствует картотека документов, не оплаченных в срок из-за отсутствия денежных средств на расчетном счете.

Цель получения кредита:

Для расширения бизнеса и увеличения товарооборота ООО «Детский Мир» требуется дополнительное пополнение оборотных средств в размере 6 000 000 рублей. Предполагаемый расчет прибыли на период пользования кредитом приведен в таблице 2. Данные денежные средства пойдут на расширение ассортимента и количества продаваемой продукции с целью привлечения большого числа новых клиентов.

Таблица 2

Предполагаемый расчет прибыли на период пользования кредитом (тыс.руб.)

|

1.

|

Предполагаемая выручка (без НДС) за период кредитования

|

256 582.00

|

|

2.

|

Себестоимость реализованной продукции

|

195 170.00

|

|

3.

|

Издержки обращения

|

53 455.00

|

|

4.

|

Операционные доходы

|

4 000.00

|

|

5.

|

Операционные расходы

|

2 689.00

|

|

6.

|

Предполагаемая балансовая прибыль

|

9 268.00

|

|

7.

|

Налог на прибыль

|

1 854.00

|

|

8.

|

Прибыль к распределению

|

7 414.00

|

|

9.

|

Сумма кредита с процентами и комиссиями

|

6 451.00

|

Предполагаемые сделки ООО«Детский Мир» рентабельны, дают возможность своевременно гасить сумму процентов, комиссий и основного долга, что подтверждается планом доходов и расходов на период пользования кредитом.

Источником погашения кредита будет являться торговая выручка предприятия, которая ежедневно сдается инкассаторами на расчетный счет в ОАО «АКБ «КОР».

Негативная информация о деятельности фирмы и руководстве отсутствует. Сведений о вовлечении заемщика в судебные разбирательства нет. Факторы кредитного риска, способные оказать существенное негативное влияние на возможность своевременного исполнения заемщиком своих обязательств перед банком, не выявлены.

1.2. Анализ финансового состояния заемщика по методике ОАО «АКБ»КОР»

Финансовым результатом деятельности ООО «Детский Мир» за 9 месяцев 2009г. стала прибыль в размере 4 512 тыс. руб., что на 626 тыс.руб. или 13,8% больше прибыли, полученной за аналогичный период 2008г. (3 886 тыс.руб.)

За отчетный период выручка от продажи и услуг составила 173 498 тыс.руб., что на 37 861 тыс.руб. или на 21.8% больше по сравнению с аналогичным периодом 2008г. (135 637 тыс.руб.)

Ежемесячная выручка за 9 месяцев 2009г. составляла в среднем 19 278 тыс.руб., что свидетельствует о положительной динамике развития бизнеса.

Валюта баланса на конец отчетного периода увеличилась на 15 250 тыс.руб. или на 25,1% по сравнению с показателями на 01.01.2009г. и по состоянию на 01.10.2009г. валюта составляла 60 527 тыс.руб.

Основные средства ООО «Детский Мир» (из которых самые крупные- автомобиль МАЗ, автомобиль АФ-47820В, автомобиль ГАЗ 156, автомобиль ГАЗ 2790, автомобиль Газель, автомобиль Рено Логан, павильоны торговые в количестве 2 штуки и прочие) на конец отчетного периода увеличились на 250 тыс.руб. по сравнению с началом отчетного периода и на 01.10.2009г. составили 4 435 тыс.руб. или 7,3% от валюты баланса (было приобретено торговое оборудование).

Основные расходы организации направлены на покупку торгового оборудования, оргтехники, транспортных средств, ремонт и реконструкцию торговых точек, строительство собственных торговых павильонов, рекламу, повышение заработной платы работникам организации, что показывает реальность деятельности ООО «Детский Мир» в сфере оптовой и розничной торговли высококачественным детским питанием и промышленными товарами детского ассортимента.

Оборотные активы на конец отчетного периода увеличились на 15 019 тыс.руб. или на 27,2% по сравнению с началом отчетного года и на 01.10.2009г. составили 55 042 тыс.руб.или 90,9% от валюты баланса. Структура оборотных активов выглядит следующим образом: запасы (детское питание, игрушки, детские коляски, товары по уходу за новорожденными, детская одежда и т.п.)- 33 455 тыс. руб. (или 60,7% от оборотных активов), дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) – 15 756 тыс.руб. (или 28,6% от оборотных активов), краткосрочные финансовые вложения – 3 458 тыс.руб. (или 6% от оборотных активов), денежные средства – 2 373 тыс.руб. (или 4,3% от оборотных активов).

Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) за 9 месяцев 2009г. увеличилась на 6 653 тыс. руб. или на 42,2% по сравнению с началом отчетного года и по состоянию на 01.10.2009г. составила 15 756 или 26,3% от валюты баланса. Основные дебиторы: ООО «Триал»- 2 973 тыс.руб., ООО «Радеж»- 2 478 тыс.руб., ООО «Тамерлан»- 1 357 тыс.руб., ИП Ермаков В.Л. – 981 тыс. руб., Департамент здравоохранения г. Волгограда – 819 тыс.руб., Перекресток- 786 тыс.руб., ООО «Добрый сосед»- 666 тыс.руб., Аптека 36,6 Юг- 588 тыс.руб. и прочие. Данная дебиторская задолженность не является просроченной.

Собственный капитал, который за 9 месяцев 2009г. увеличился на 9 926 тыс.руб. или на 44,8% по сравнению с 01.01.2009г. (12 185 тыс.руб.) и на 01.10.2009г. составил 22 111 тыс.руб. или 36,5% от валюты баланса.

Основным источником финансирования является привлеченный капитал, который за 9 месяцев 2009г. увеличился на 5 324 тыс.руб. или 13,8% по сравнению с 01.01.2009г. (33 092 тыс.руб.). По состоянию на 01.10.2009г. краткосрочные обязательства составили 38 416 тыс. руб. или 63,4% от валюты баланса и представляет собой:

- займы и кредиты: займ, предоставленный Карповым Михаилом Романовичем на сумму 4 237 тыс. руб., остаток судной задолженности по действующему кредитному с ОАО «АКБ «КОР» на 01.10.2009г. составил 0.00 рублей;

- кредиторская задолженность, которая на конец отчетного периода увеличилась на 10 069 тыс. руб. или на 29,4 % по сравнению с началом отчетного периода и по состоянию на 01.10.2009г. составила 34 179 тыс.руб. или 56,4 % от валюты баланса. Основные кредиторы: поставщики и подрядчики- ООО «Нутриция»- 4 925 тыс.руб., ООО «Нестле Россия»- 3 192 тыс.руб., ООО «Кимберли-Кларк»- 2 488 тыс.руб., ООО «Мир детства» г. Москва – 2 373 тыс.руб., ЗАО «Нутритек Тендер»- 1 824 тыс.руб., ООО «Огмия» - 1 754 тыс.руб., ООО «Нутритек ТК. Детское питание»- 1 628 тыс.руб.; задолженность перед персоналом организации – 1 064 тыс.руб., задолженность перед государственными внебюджетными фондами 233 тыс. руб., задолженность по налогам и сборам- 865 тыс.руб., прочие кредиторы – 1 081 тыс.руб.

Данная кредиторская задолженность не является просроченной.

Рост дебиторской и кредиторской задолженность не является негативным фактором в связи с его соизмеримостью с ростом объема выручки и свидетельствуют об увеличении масштаба деятельности предприятия.

Расчетный счет № 40702810700000002311 открыт в ОАО «АКБ»КОР» 13 февраля 2007года, обороты по которому за 6 последних месяцев по состоянию на 18.12.2009г. представлены в Таблице 3.

Таблица 3

Обороты по расчетному счету в ОАО «АКБ «КОР» за 6 месяцев

|

Период 07.2009г – 12.2009 г.г.

|

Оборот Дт, руб.

|

Оборот Кт, руб.

(без учета кредитов)

|

|

Июль

|

22 636 849.67

|

16 902 972.22

|

|

Август

|

21 414 269.03

|

16 710 961.24

|

|

Сентябрь

|

22 039 684.11

|

18 490 061.33

|

|

Октябрь

|

22 403 779.41

|

20 222 567. 59

|

|

Ноябрь

|

22 520 526.39

|

21 346 922.63

|

|

Декабрь

|

17 093 293.44

|

18 292 590.50

|

|

Итого:

|

128 108 402.05

|

111 965 075.51

|

|

Среднемесячные обороты

|

21 351 400.34

|

18 660 845.91

|

|

Отношение суммы кредита к среднемесячным оборотам Кт (6 000 тыс.руб.) к чистому среднемесячному обороту

|

0.3

|

По состоянию на текущую дату к расчетному счету № 40702810700000002311 нет претензий, отсутствует картотека документов, не оплаченных в срок из-за отсутствия денежных средств на расчетном счете.

Можно сделать вывод, что обороты денежных средств по расчетному счету в ОАО «АКБ «КОР» возрастают, деятельность клиента является прибыльной, величина выручки от реализации является достаточной для исполнения заемщиком всех обязательств по соглашению (овердрафт) в срок и в полном объеме.

ООО «Детский Мир» имеет расчетные счета и в других банках, а именно:

- ОАО «Нокссбанк»- среднемесячный кредитовый оборот за период с 01.06.2009г. по 01.12.2009г. составил 2 915 968.33 руб. По состоянию на текущую дату к расчетному счету №40702810900000000312 нет претензий, отсутствует картотека документов, не оплаченных в срок из-за отсутствия денежных средств на расчетном счете;

- ОАО КБ «РУСЮГБАНК»- среднемесячный кредитовый оборот за период с 01.06.2009г. по 01.12.2009г. составил 4 351 887.25 руб. По состоянию на текущую дату к расчетному счету №40702810200000004563 нет претензий, отсутствует картотека документов, не оплаченных в срок из-за отсутствия денежных средств на расчетном счете;

- Волгоградское отделение № 8621 СБ РФ- среднемесячный кредитовый оборот за период с 01.06.2009г. по 01.12.2009г. составил 3 617 181.28 руб. По состоянию на текущую дату к расчетному счету №40702810211100001190 нет претензий, отсутствует картотека документов, не оплаченных в срок из-за отсутствия денежных средств на расчетном счете.

Совокупный среднемесячный кредитовый оборот по всем вышеуказанным расчетным счетам составил 29 544 982.77 рублей.

Наличие/отсутствие негативных факторов, не позволяющих оценить финансовое положение как хорошее (картотека №2, просроченная задолженность перед бюджетом или по заработной плате, скрытые потери в размере, равном или превышающем 25% чистых активов, случаи неисполнения обязательств по другим договорам с банком): негативные факторы отсутствуют.

Сведения о кредитной истории в ООО «АКБ «КОР» приведены в таблице 4:

Таблица 4

Сведения о кредитной истории

|

№ договора

|

Дата выдачи

|

Сумма

|

% ставка

|

Дата окончания

|

Дата фактического погашения

|

Качество обслуживания долга

|

|

18/07

|

02.03.08

|

2 млн.р.

|

14

|

26.02.09

|

21.12.08

|

Хорошее

|

Таблица 5

Сведения о текущей задолженности ООО «Детский Мир»

|

№ договора

|

Сумма лимита

|

% ставка

|

Задолженность по состоянию на 18.12.09г.

|

Срок действия договора

|

Категория качества

|

Качество обслуживания долга

|

|

139/08

|

4,5 млн.р.

|

14

|

4,5 млн.р.

|

18.12.09

|

1 стандарт-ная

|

Хорошее

|

Обеспечение: транспорт (2 единицы) на сумму 1 242 600.00 рублей.

Сведения об обеспечении.

В качестве обеспечения Банку предложен специализированный автотранспорт в количестве 7 единиц, который описан в таблице 6.

Таблица 6

Сведения об обеспечении Банку

|

№

п/п

|

Наименование транспортного средства

|

Паспорт транспортного средства/самоходной машины

|

Государственный регистрационный номер транспортного средства

|

Рыночная стоимость, руб.

|

Залоговая стоимость, руб.

|

|

1

|

Автофургон

|

52 ММ 872762

|

К 156 ЕВ 34

|

329 661.00

|

230 762.69

|

|

2

|

Автофургон

|

52 МО 307846

|

О 152 ТЕ 34

|

292 373.00

|

204 661.09

|

|

3

|

Автофургон

|

34 МО 683466

|

М 203 НС 34

|

731 356.00

|

511 949.19

|

|

4

|

Автофургон

|

62 ММ 899361

|

К 588 УУ 34

|

1 483 051.00

|

1 038 135.66

|

|

5

|

Автофургон

|

34 ПО 165698

|

Т 452 ТО 34

|

550 000.00

|

384 999.99

|

|

6

|

Автофургон

|

77 ХК 470107

|

М 677 ЕК 34

|

282 203.00

|

197 542.09

|

|

7

|

Автофургон

|

52 ТВ 873075

|

А 256 АМ 34

|

208 729.00

|

146 110.29

|

|

ИТОГО:

|

3 877 373.00

|

2 714 161.00

|

В ходе проверки установлено, что все прилагаемые в залог автотранспортные средства принадлежат заемщику на праве собственности. Документами, подтверждающими право собственности на транспортные средства, являются паспорта транспортных средств и свидетельства о регистрации транспортных средств. Транспортные средства находятся на круглосуточно охраняемой, огороженной железобетонным забором открытой площадке по адресу: 400007, г. Волгоград, Нижний поселок ЗКО.

Предложенное имущество находится в технически исправном состоянии. Залог ликвидный. Рыночная стоимость транспортных средств определена по балансовой стоимости и составляет 3 877 373.00 рублей. Залоговая стоимость, по согласованию сторон, определена с учетом понижающего коэффициента 0,7 и составляет 2 714 161.00 рублей. Стоимость залога справедлива. Транспортные средства не заложены, в споре и под запрещением не состоят.

Анализ ликвидности Заемщика приведен в таблице 7:

Таблица 7

Нормативы оценки ликвидности

|

Показатели ликвидности

|

норматив

|

На 1.10.08

|

На 1.01.09

|

На 1.04.09

|

На 1.07.09

|

На 1.10.09

|

Изменение показателей

|

|

Коэф. абсолютной ликвидности

|

>=0,100

|

0,045

|

0,109

|

0,060

|

0,065

|

0,062

|

|

|

Промежуточный коэф. покрытия

|

>=0,700

|

0,575

|

0,565

|

0,496

|

0,536

|

0,562

|

|

|

Коэф. текущей ликвидности

|

>=1,250

|

1,196

|

1,209

|

1,343

|

1,382

|

1,433

|

|

|

Коэф.

Платеж-сти

|

>=1,000

|

1,196

|

1,186

|

1,315

|

1,382

|

1,433

|

|

Из таблицы 8 видно, что не все показатели соответствуют нормативам. Значения большинства показателей изменяются незначительно или улучшаются. На основании значения показателей и их динамики Заемщику присваивается балл: 4.

Таблица 8

Нормативы оценки ликвидности баланса

|

Активы

|

Норма

|

Пассивы

|

|

Группа

|

Наименование

|

Значение в тыс. руб.

|

|

Значение

в тыс. руб.

|

Наименование

|

Группа

|

|

А1

|

Наиболее ликвидные активы (денежные средства)

|

5 831

|

>=

|

34 179

|

Наиболее срочные обязательства (кредиторская задолженность)

|

П1

|

|

А2

|

Быстрореализуемые активы (дебиторская задолженность в течение 12 месяцев после отчетной даты)

|

15 756

|

>=

|

4 237

|

Краткосрочные пассивы (краткосрочные займы и кредиты, прочие краткосрочные обязательства)

|

П2

|

|

А3

|

Медленно реализуемые активы (Запасы, НДС, дебиторская задолженность свыше 12 месяцев, прочие оборотные активы)

|

33 455

|

>=

|

0

|

Долгосрочные пассивы (Долгосрочные займы, кредиты и прочие обязательства. Задолженность участникам по выплате доходов, доходы будущих периодов, резервы предстоящих расходов)

|

П3

|

|

А4

|

Труднореализуемые активы (Внеоборотные активы предприятия )

|

5 485

|

<=

|

22 111

|

Постоянные пассивы (капитал и резервы)

|

П4

|

Согласно таблицы 8 можно сделать вывод: выполняются все соотношения, кроме А 1 >= П1. По результатам соотношения активов и пассивов по срокам Заемщику присваивается балл: 4. Итоговый рейтинг по ликвидности составляет: 4,000

Показатели рентабельности Заемщика внесены в таблицу 9:

Таблица 9

Значение показателей рентабельности ООО «Детский Мир»

|

Показатели рентабельности

|

норматив

|

На 1.10.08

|

На 1.01.09

|

На 1.04.09

|

На 1.07.09

|

На 1.10.09

|

Изменение показателей

|

|

Общая рентабельность %

|

>0,000

|

2,865

|

3,510

|

3,857

|

2,784

|

2,601

|

|

|

Рентабельность продаж (%)

|

>0,000

|

2,856

|

3,137

|

3,815

|

2,881

|

1,907

|

|

|

Экономическая рентабельность %

|

>0,000

|

12,042

|

18,086

|

4,609

|

6,760

|

9,562

|

|

|

Фондорентабельность %

|

>0,000

|

115,827

|

128,949

|

39,721

|

53,833

|

82,261

|

|

|

Рентабельность основной деятельности %

|

>0,000

|

2,940

|

3,239

|

3,966

|

2,966

|

1,944

|

|

|

Период окупаемости собственного капитала (лет)

|

-

|

2,392

|

1,799

|

8,351

|

6,434

|

4,900

|

|

Из таблицы 9 видно, что все показатели рентабельности положительны. Половина или большинство показателей ухудшаются. На основании значений показателей и их динамики Заемщику присваивается балл: 4.

В таблице 10 представлены показатели финансовой устойчивости ООО «Детский Мир»:

Таблица 10

Нормативы финансовой устойчивости ООО «Детский Мир»

|

Показатели фин. устойчивости

|

норматив

|

На 1.10.08

|

На 1.01.09

|

На 1.04.09

|

На 1.07.09

|

На 1.10.09

|

|

|

Коэфф-нт фин. независимости

|

>=0,50

|

0,234

|

0,269

|

0,329

|

0,349

|

0,365

|

|

|

Коэф. соотношения заемных и собствен. ср-в

|

<=1,00

|

3,265

|

2,716

|

2,035

|

1,862

|

1,737

|

|

|

Коэф. обеспеченности материальных запасов собст. оборотными средствами

|

>=0,10

|

0,316

|

0,338

|

0,419

|

0,451

|

0,497

|

|

|

Коэф. реальной стоимости имущества

|

>=0,50

|

0,057

|

0,093

|

0,079

|

0,082

|

0,074

|

|

Не все показатели соответствуют нормативам. Большинство показателей из таблицы 10 изменяются незначительно или улучшаются. На основании значений показателей и их динамики Заемщику присваивается балл: 4.

Из анализа чистых активов Заемщика (таблица 11), можно сделать вывод, что чистые активы больше уставного капитала. Наблюдается значительный рост стоимости чистых активов.

Таблица 11

Значение показателей чистых активов ООО «Детский Мир»

|

Стоимость чистых активов

|

На 1.10.08

|

На 1.01.09

|

На 1.04.09

|

На

1.07.09

|

На 1.10.09

|

Изменение показателей

|

|

Стоимость чистых активов в тыс. руб.

|

9 296

|

12 185

|

16 877

|

19 655

|

22 111

|

|

|

Уставной капитал в тыс. руб.

|

1 779

|

1 779

|

1 779

|

1 779

|

1 779

|

|

Наблюдается значительный рост стоимости чистых активов. На основании величины и динамики чистых активов заемщику присваивается балл: 5.

Далее идет анализ деловой активности ООО «Детский Мир», приведенный в таблице 12:

Таблица 12

Значение показателей деловой активности ООО «Детский Мир»

|

Показатели деловой активности

|

На 1.10.08

|

На 1.01.09

|

На 1.04.09

|

На

1.07.09

|

На 1.10.09

|

Изменение показателей

|

|

Коэффициент общей оборачиваемости капитала (ресурсоотдача), (дней)

|

65,276

|

65,674

|

82,865

|

83,656

|

83,198

|

|

|

Коэффициент оборачиваемости мобильных средств,, (дней)

|

59,288

|

59,459

|

73,984

|

75,001

|

74,830

|

|

|

Коэффициент оборачиваемости материальных запасов, (дней)

|

30,534

|

30,635

|

41,802

|

44,209

|

44,669

|

|

|

Коэффициент оборачиваемости СК, (дней)

|

14,707

|

15,344

|

24,955

|

26,901

|

27,846

|

|

|

Коэффициент фондоотдачи, (дней)

|

5,987

|

6,215

|

8,881

|

8,655

|

8,369

|

|

|

Коэффициент оборачиваемости дебиторской задолженности (дней)

|

13,465

|

13,740

|

18,204

|

19,336

|

19,908

|

|

|

Коэффициент оборачиваемости кредиторской задолженности (дней)

|

38,376

|

38,382

|

45,761

|

45,479

|

45,000

|

|

|

Выручка от реализации (среднедневная)

|

502

|

536

|

582

|

610

|

643

|

|

Согласно таблицы 12 наблюдается увеличение выручки, но все остальные показатели снижаются. На основании значений показателей и их динамики заемщику присваивается балл: 4.

Из анализа следующих показателей, из таблицы 13, видно, что наблюдается значительный рост дебиторской задолженности. Кредиторская задолженность также существенно увеличивается.

Таблица 13

Оценка дебиторской и кредиторской задолженности ООО «Детский Мир»

|

Дебиторская и кредиторская задолженность

|

На 1.10.08

|

На

1.01.09

|

На 1.04.09

|

На 1.07.09

|

На 1.10.09

|

|

Дебиторская задолженность в тыс. руб.

|

9 242

|

9 103

|

12 097

|

13 851

|

15 756

|

|

Кредиторская задолженность в тыс. руб.

|

24 839

|

24 110

|

29 181

|

28 424

|

34 179

|

Наблюдается значительный рост дебиторской задолженности, кредиторская задолженность существенно увеличивается. На основании динамики дебиторской и кредиторской задолженности заемщику присваивается балл: 4.

Итоговый рейтинг по деловой активности 3,500.

Согласно методике оценки финансового состояния заемщика ОАО «АКБ «КОР», рейтинг по результатам количественного анализа финансового положения заемщика, по результатам анализа бухгалтерской отчетности на пять последних отчетных дат, равен 4,1 и по результатам качественного анализа финансового положения, положительная кредитная история за последний год (+0,4) рейтинг равен 0,4. итоговый рейтинг анализа финансового положения заемщика равен 4,5, на основании чего финансовое положение заемщика может быть оценено как «хорошее». Качество обслуживания долга признается как «хорошее» на основании п. 3.8. Положения № 254-П от 26 марта 2004 года.

Качественные факторы, влияющие на оценку финансового положения- существенных факторов не выявлено. Дополнительные существенные факторы, выявленные в ходе проведения анализа- существенных факторов не выявлено.

1.3. Оформление и ведение кредитного договора

Рассмотрев заявку на предоставление кредитных ресурсов, принимая во внимание информацию о финансовом положении заемщика, заключается соглашение о кредитовании расчетного счета ООО «Детский Мир» на следующих условиях:

- вид кредита – «овердрафт»;

- лимит задолженности- 6 000 000 (Шесть миллионов) рублей;

- срок кредитования- один год;

- процентная ставка – 18% годовых по срочным платежам;

- комиссия за ведение ссудного счета – 2000.00 руб.;

- комиссия за неиспользованный лимит овердрафта – 0,5 % годовых;

- обеспечение – автотранспорт (7 единиц), залоговой стоимостью 2 714 161.00 (Два миллиона семьсот четырнадцать тысяч сто шестьдесят один) рубль, принадлежащий на праве собственности ООО «Детский Мир».

Банк обязуется в период с 21 января 2010 года по 15 января 2011 года предоставлять ООО «Детский Мир» кредиты для оплаты следующих расчетных документов:

- платежных поручений;

- чеков;

- аккредитивов;

- платежных требований с акцептом платежа.

При предъявлении к счету платежных документов, не указанных в списке, кредиты для их оплаты не предоставляются.

Максимальный размер (лимит) ссудной задолженности ООО «Детский Мир» по соглашению на любую дату устанавливается в размере 6 000 000 (Шесть миллионов) рублей. Лимит по «овердрафту» открывается с правом досрочного закрытия. Предоставление каждой суммы кредита производится Банком при наличии кредитных ресурсов не позднее дня, следующего за днем поступления в банк расчетных документов, указанных в Соглашении. Датой выдачи каждой суммы кредита является дата дебетовой операции по ссудному счету.

Банк открывает Заемщику ссудный счет № 45201810800000000986. при заключении соглашения о кредитовании расчетного счета ООО «Детский Мир» уплачивает Банку комиссию в сумме 1 000.00 (Одна тысяча) рублей за открытие ссудного счета на счет № 706018102000016001 в ОАО «АКБ «КОР». За ведение ссудного счета ООО «Детский Мир» уплачивает Банку комиссию в сумме 2 000.00 (Две тысячи) рублей ежемесячно в течение первых пяти рабочих дней месяца, следующего за расчетным, на счет № 7060181050000162780 в ОАО «АКБ «КОР». Все поступающие на расчетный счет Заемщика средства в течение операционного дня безакцептно списываются Банком в погашение предоставленного кредита путем предъявления к расчетному счету Заемщика платежных требований, подлежащих оплате без акцепта плательщика. За неиспользованный лимит овердрафта ООО «Детский Мир» уплачивает ОАО «АКБ «КОР» комиссию в сумме 0,5% годовых от суммы неиспользованного лимита, учитываемой на внебалансовом счете на начало операционного дня, ежемесячно в течение первых пяти рабочих дней месяца, следующего за расчетным, на счет № 70601810900002351 в ОАО «АКБ «КОР».

Каждая сумма предоставленного заемщику овердрафтного кредита должна быть возвращена не позднее чем за тридцать дней после ее выдачи. Окончательный срок возврата кредита 15 января 2011 года. За пользование кредитом ООО «Детский Мир» обязано уплатить Банку проценты в размере 18% годовых. При несвоевременном возврате суммы кредита процентная ставка за пользование невозвращенным в срок кредитом увеличивается в два раза от процентной ставки. Проценты начисляются с первого по последнее число месяца включительно.

2. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ МЕХАНИЗМА БАНКОВСКОГО КРЕДИТОВАНИЯ В ОАО «АКБ «КОР»

2.1 Понятие, содержание и экономическая основа механизма банковского кредитования

Содержание механизма банковского кредитования определяется прежде всего тем, что он является частью всей кредитной системы, базисный элемент которой - кредит. Поэтому провести настоящее исследование, представляется логичным путем последовательной конкретизации и выделения из общей системы - понятия, содержания и основы механизма кредитования.

Непосредственные причины развития кредитных отношений связаны с необходимостью обеспечения непрерывности процесса воспроизводства, а именно – обеспечения непрерывности смены функциональных форм общественного продукта в процессе его движения.1

Уже в самом характере движения общественного продукта заложена возможность временной приостановки воспроизводства, что обусловлено закономерностями движения стоимости (кругооборота и оборота капитала) в воспроизводственном процессе общества. Но это противоречит необходимости непрерывного кругооборота средств. Данное противоречие может быть разрешено с помощью кредита.

Движение стоимости в воспроизводственном процессе общества воплощается прежде всего в кругообороте и обороте капиталов (основных и оборотных средств) хозяйствующих субъектов. Капитал в процессе воспроизводства одновременно существует в трех функциональных формах – денежной, производительной и товарной. Движение капитала представляет собой его последовательный непрерывный переход из одной функциональной формы в другую.

У предприятия может образовываться как временный избыток денежных средств, которые накапливаются в процессе амортизации, так и потребность в дополнительных ресурсах на цели технического перевооружения и производственного строительства в случае недостаточности собственных накоплений.

Колебания в кругообороте оборотного капитала обусловлены тем, что потребность хозяйствующего субъекта в оборотных средствах не всегда совпадает с их фактическим наличием на данный момент.2

Процесс аккумуляции временно свободных денежных средств и их перераспределение во временное пользование осуществляется при помощи кредита.

Кредит – это экономические отношения между кредитором и заемщиком по поводу возвратного движения стоимости.3

Участниками любой кредитной сделки, то есть субъектами кредитных отношений, являются кредитор и заемщик.

Кредитор – это субъект кредитного отношения, предоставляющий стоимость во временное пользование. Для него характерно следующее:

- он ссужает как собственные, так и привлеченные средства, как правило, временно свободные;

- он аккумулирует средства и размещает их в кредит в сфере обмена;

- он заинтересован в производительном использовании ссуженных средств, так как гарантирует возврат ссуды и выплату процентов;

- его целью при предоставлении кредита является, как правило, получение прибыли в виде ссудного процента.4

Поскольку целью предоставления кредита является главным образом получение прибыли в виде ссудного процента, кредитор заинтересован в эффективном использовании заемщиком ссужаемых средств. Кроме того, производительное использование кредита гарантирует возврат заимствованных ресурсов, которые являются либо собственностью кредитора, либо привлеченными им средствами, подлежащими возврату действительным собственникам. Таким образом, мобилизация высвободившихся ресурсов кредитором в силу его экономических интересов носит производительный характер.

Заемщик – субъект кредитного отношения, получающий кредит и обязанный его возвратить в установленный срок.

Заемщиками могут быть юридические и физические лица, испытывающие временный недостаток собственных средств – государственные предприятия, акционерные общества, частные фирмы, банки, государство, граждане и т.д. Однако одного желания получить ссуду недостаточно для участия в кредитном отношении в качестве заемщика. Ссудополучатель должен предоставить экономические и юридические гарантии возврата ссуженных средств по истечении срока кредита. Такими гарантиями могут быть, например, предоставление залога в качестве обеспечения ссуды, обязательство гаранта (как правило, крупного банка) погасить задолженность по ссуде в случае неплатежеспособности заемщика и т.д.5

Кредитор и заемщик различаются по их месту в воспроизводственном процессе. В отличие от кредитора заемщик использует полученные средства в процессе как обращения, так и производства товаров.

Экономические субъекты в рамках кредитных отношений могут менять свою экономическую роль: кредитор может стать заемщиком, а заемщик – кредитором. Для современного уровня развития товарно – денежных отношений характерно также одновременное функционирование субъектов в качестве и кредиторов, и заемщиков.

Потребность предприятий в дополнительных денежных средствах связана с осуществлением ими разнообразных хозяйственных операций: формированием товарно – материальных запасов, затратами производства, приобретением оборудования, модернизацией и расширением основных фондов. Сроки кредитования зависят от характера потребностей, которые удовлетворяются за счет кредита (временная или постоянная потребность), от вида кредитуемого объекта (частный или совокупный), от цели предоставления (на осуществление конкретной кредитной сделки или на покрытие общего недостатка денежных средств).

В практической экономической деятельности кредит представляет собой передачу во временное пользование материальных ценностей в денежной или товарной форме. При этом кредитные отношения проявляются в виде конкретных кредитных сделок, формы и условия которых отличаются значительным многообразием. 6

По поводу сущности кредита существует множество определений, наибольшее распространение из которых получило его определение как формы движения ссудного фонда. Более осмысленным же и завершенным представляется определение, данное О.И. Лаврушиным: «...передача кредитором ссуженной стоимости заемщику для использования на началах возвратности и в интересах общественных потребностей».7 Кредит является базисным понятием и определяет экономическую основу кредитного механизма наряду со способами, формами и методами организации кредитных отношений. В основе кредитных отношений лежит сущность кредита, которая раскрывается через его функции. Таким образом, кредитный механизм призван обеспечить практическую реализацию функций кредита.

Банк - кредитная организация, которая имеет исключительное право осуществлять в совокупности, следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц.8

Банк заинтересован в том, чтобы в условиях конкуренции организация кредитования была поставлена на высокий уровень. Для этого работникам банка необходимо не только изучать детально теоретические аспекты данного вопроса, но и постепенно совершенствовать свои практические навыки, использовать методы кредитования, применяемые зарубежными банками, разрабатывать самостоятельные программы, направленные на достижение высоких результатов в области кредитования.

Коммерческие банки в соответствии со своей спецификой разрабатывают общие принципы кредитной политики, формируют ее главную цель, основные направления кредитования. Кредитные операции связаны с риском, степень которого в РФ в условиях спада производства, нестабильности экономики растет. Это определяет необходимость формирования качественного кредитного портфеля банка, в котором должна быть меньше доля более рискованных операций, несмотря на то, что в ряде случаев такие операции могут быть более прибыльными для банка. Степень риска должна соответствовать обычной норме доходности по ссудам с учетом стоимости кредитных ресурсов и административных издержек банка. При определении кредитной политики следует ориентировать кредитную стратегию на диверсификацию, как состава клиентов, так и спектра предоставляемых им ссуд (услуг), что необходимо в условиях конкуренции.9

Совершенствование практики кредитования требует разработки оптимальной для банка организации кредитования. В этих целях банки, имеющие в своем аппарате квалифицированных и профессиональных банковских работников, уделяют внимание поиску оптимальных вариантов методики расчета кредитоспособности заемщиков, правил кредитования. Организация кредитования должна обеспечивать безусловный возврат ссуд, целевой характер их использования, стимулирование роста объема производства продукции, удовлетворяющей потребности общества, и увеличение доли кредитных вложений, направляемых на инвестиционные проекты в перспективные высокоэффективные отрасли. Общие ориентиры и рекомендации должны давать возможность инициативной работы практических работников, занимающихся отбором конкретных кредитных проектов и выработкой условий кредитных договоров. При этом можно определить предельные суммы кредитов, решения по которым принимаются сотрудниками разных должностных категорий. Кредитная политика банка разрабатывается также на основе положений экономической и денежно-кредитной политики государства, сложившейся хозяйственной ситуации в данном регионе.10

2.2. Этапы кредитного процесса

В ОАО АКБ «КОР» представлены следующие формы кредитования:

- предоставление разовых кредитов;

- открытие кредитной линии с лимитом задолженности, т.е. заключением договора, на основании которого клиент - заемщик приобретает право на получение и использование в течение обусловленного срока денежных средств, при условии, что в период действия договора размер единовременной задолженности клиента - заемщика не превышает установленного ему данным договором лимита.

- открытие кредитной линии с лимитом выдачи, т.е. предоставление денежных средств заемщику не разовым зачислением их на его счет, а частями, несколько раз в течение определенного времени, при условии, что общая сумма предоставленных клиенту - заемщику денежных средств не превышает максимального размера (лимита), определенного в договоре.

- кредитование банком расчетного счета клиента (овердрафт) при недостаточности или отсутствии на нем денежных средств при установленном лимите (т.е. максимальной сумме, на которую может быть проведена указанная операция) и сроке, в течение которого должны быть погашены возникающие кредитные обязательства клиента банка.

Юридическим лицам и индивидуальным предпринимателям кредиты выдаются при наличии расчетного счета в ОАО «АКБ «КОР». Кредиты выдаются заемщикам, как правило, при отсутствии просроченных ссуд и процентов по ним. В соответствии с настоящей Кредитной политикой банк осуществляет кредитование юридических и физических лиц резидентов Российской Федерации в российских рублях и иностранной валюте.

Кредитным процессом (процессом кредитования) называется процесс предоставления банковской ссуды. Этот процесс включает пять основных этапов: рассмотрение заявки на получение ссуды; анализ и оценка кредитоспособности заемщика; оформление кредитного договора; выдача ссуды; контроль за использованием и погашением ссуды (кредитный мониторинг) и выплатой процентов по ней. 11

Этап 1. Рассмотрение банком заявки на получение банковской ссуды (кредитной заявки, заявления-ходатайства).

В заявке содержатся главные параметры ссудной операции: цель и сумма запрашиваемой ссуды, срок ссуды и порядок ее погашения, виды обеспечения, приемлемая для клиента процентная ставка. К кредитной заявке должен быть приложен пакет необходимых документов, служащих обоснованием заявления о кредите и содержащих основные сведения о потенциальном заемщике и объясняющих причины обращения в банк. В состав пакета сопроводительных документов входят: баланс, отчет о прибылях и убытках, отчет о движении кассовых поступлений, прогноз финансирования, налоговые декларации, бизнес-планы. Заявка поступает к кредитному работнику, который проводит беседу с руководством предприятия. Он должен точно определить уровень руководства и порядок ведения дел, обговорить тонкости выполнения обязательств.

Рассмотрим подробнее документы, предоставляемые для анализа заявки на получения кредита. В заявлении на получение кредита (кредитной заявке) необходимо указать сумму кредита; направление его использования; срок; вид обеспечения; предполагаемый процент, который может уплатить клиент, и его реквизиты.

К учредительным документам относят нотариально заверенные копии устава, учредительного договора, свидетельства о регистрации, а также нотариально заверенную карточку с образцами подписей руководителя и главного бухгалтера предприятия.

Бухгалтерская отчетность должна быть заверена налоговой инспекцией и представлена по состоянию не менее чем на четыре последние отчетные даты, с расшифровками следующих статей баланса (на последнюю отчетную дату): основные средства, про�изводственные запасы, готовая продукция, товары, прочие запасы и затраты, дебиторы и кредиторы (по наиболее крупным суммам). В случае если деятельность предприятия по законодательству Рос�сийской Федерации подлежит обязательной ежегодной аудитор�ской проверке, то необходимо также предоставить заключение аудиторской проверки за последний отчетный год.

Заемщик представляет также технико-экономическое обоснование или бизнес-план использования и возврата кредита. Этот документ должен включать в себя расчет возможности возврата кредита и процентов исходя из следующих критериев: сроки поставки и ре�ализации товара; расходы на приобретение и реализацию товара; таможенные пошлины; накладные расходы; расходы на страхова�ние товара; расходы на охрану; налоги, акцизы и т.д.

Заемщик также предъявляет копию оригинала договора (сверен�ную банком с оригиналом), под исполнение которого берется кре�дит, со всеми спецификациями и приложениями; копию лицензии, если она необходима, для проведения операции, под которую испрашивается кредит; копии договоров контрагентов (сверенные с оригиналом), готовых приобрести поставляемый товар.

Не менее важными являются документы, подтверждающие обе�спечение кредита: экспертное заключение об оценке обеспечения кредита; гарантийное письмо; договор поручительства; договор залога; договор страхования.

В заключение требуются финансовые документы, подтвержда�ющие платежеспособность гаранта, страховщика и поручителя.

Банк проводит анализ представленных заемщиком документов и данных об объекте кредитования. Все документы, предоставлен�ные заемщиком, проверяются на предмет их подлинности. Необ�ходимо сверить подписи и печати на всех документах на их соот�ветствие карточке образцов подписей. При проверке нотариально заверенных документов в случае необходимости проверяется на�личие лицензии у нотариуса, заверявшего данные документы. Ко�пии договоров заемщика с его контрагентами сверяются с ориги�налами. В случае если деятельность заемщика подлежит лицензи�рованию, проверяется наличие лицензии, в случае необходимости в орган, выдавший лицензию, делается запрос о выдаче данной лицензии.12

На основании анализа заявки и пакета документов банк должен получить ясное представление о юридическом статусе и правомоч�ности клиента, его финансовом положении, цели и назначении ссуды, возможности ее исполнения в срок, источниках погашения ссуды, способах обеспечения, наличии долгов перед другими кре�диторами.

Если в ходе предварительного изучения заявки и пакета доку�ментов банк не исключает возможность положительного решения вопроса о выдаче кредита, он проводит собеседование с потенциальным заемщиком. Собеседование, с одной стороны, позволяет банку получить представление о характере клиента, его искренности, порядочности, профессионализме, а с другой стороны, дает возможность клиенту лично обосновать необходимость кредита.

Этап 2. Оценка кредитоспособности заемщика. Проверяется способность заемщика погасить ссуду и проценты по ней в соответствии с кредитным договором. На этом этапе проводится также анализ обеспечения кредита.

Этап 3. Оформление кредитного договора. На этом этапе, кото�рый называется структурированием ссуды, определяются основные характеристики ссуды: вид кредита, сумма, срок, способ погаше�ния, обеспечение, размер процентной ставки, прочие условия.

Этап 4. Выдача ссуды. Ссуда выдается в соответствии с Положе�нием Банка России № 54-П от 31 августа 1998 г. «О порядке пре�доставления (размещения) кредитными организациями денежных средств и их возвратности (погашения)».

В соответствии с этим документом банк может предоставить ссуду в следующем порядке: юридическим лицам — только в без�наличной форме путем зачисления денежных средств на банков�ский счет клиента-заемщика; физическим лицам — в безналичном порядке либо наличными через кассу банка; ссуды в иностранной валюте выдаются и юридическим, и физическим лицам только в безналичной форме.

Согласно данному Положению ссуды могут выдаваться банком различными способами:

- разовым (единовременным) зачислением денежных средств

на банковский счет клиента либо выдачей наличных денег

заемщику - физическому лицу (разовая ссуда);

- открытием кредитной линии, т.е. заключением договора,

на основании которого заемщик приобретает право на по�лучение и использование в течение обусловленного срока

денежных средств, при соблюдении одного из следующих

условий:

а) общая сумма предоставленных заемщику средств не превышает максимального размера (лимита), определенного в договоре («лимита выдачи»);

б) в период действия договора размер единовременной задолженности заемщика не превышает установленного ему данным договором лимита («лимита задолженности»). При этом в Поло�жении предусмотрено, что банк вправе ограничивать сумму средств, предоставляемых в рамках кредитной линии, путем одновременного включения в договор обоих условий, а также с помощью любых иных дополнительных условий. Условия и порядок открытия кредитной линии определяются сторонами либо в спе�циальном генеральном (рамочном) договоре, либо в обычном до�говоре.

Согласно Положению под открытием кредитной линии пони�мается также заключение любого кредитного договора, условия которого по своему экономическому содержанию отличаются от условий договора о разовой ссуде;

- овердрафт, т.е. кредитование банком счета заемщика (при

недостаточности или отсутствии на нем денежных средств)

и оплата расчетных документов со счета заемщика, если

проведение указанной операции предусмотрено условиями

договора банковского счета или договора вклада (депозита)

для физического лица. В договоре об овердрафте должны

устанавливаться лимит (максимальная сумма, на которую

может быть проведена операция) и срок, в течение которого должны быть погашены возникающие кредитные обязательства заемщика;

- участие банка в предоставлении ссуды на синдицирован�

ной (консорциальной) основе. В Инструкции Банка России № 110 от 16 января 2004 г. «Об обязательных нормати�вах банков» отмечается, что под синдицированными или аналогичными им ссудами понимаются ссуды, выданные банком при условии заключения банком кредитного договора с третьим лицом, в котором определено, что указанное третье лицо обязуется предоставить банку денежные сред�ства:

а) не позднее окончания операционного дня, в течение которо�го банк обязан предоставить заемщику денежные средства с условиями договора ссуды в сумме, равной или меньшей суммы, предоставляемой банком заемщику в этот день;

б) в сумме, равной или меньшей суммы основного долга по договору банка с заемщиком, с момента вступления в силу договора между банком и заемщиком о предоставлении ссуды заемщику. Договор между банком и третьим лицом должен содержать также условие о том, что третье лицо вправе требовать платежей по ос�новному долгу, процентов и иных выплат заемщика по ссуде не ранее момента реального осуществления соответствующих плате�жей.

Положение № 54-П разрешает предоставлять ссуды и другими способами, не противоречащими действующему законодательству.

Согласно Положению предоставление денежных средств заем�щику производится на основании распоряжения, составляемого специалистами уполномоченного подразделения банка и подпи�санного уполномоченным должностным лицом банка. В этом рас�поряжении указываются номер и дата договора; сумма предоставляемых средств; срок уплаты процентов и размер процентной став�ки; срок (дата) погашения средств; общая сумма либо несколько сумм, если погашение будет осуществляться по частям.13

Кроме того, в распоряжении указывается цифровое обозначе�ние группы кредитного риска (классификация кредитов и прирав�ненной к ним задолженности по группам риска осуществляется коммерческим банком в установленном Банком России поряд�ке).

В распоряжении указываются также стоимость залога (если имеется договор залога), сумма, на которую получена банковская гарантия или поручительство; опись приложенных к распоряже�нию документов и другая необходимая информация. Указанное распоряжение, а также распоряжение по изменению группы кре�дитного риска (если оно имело место) передаются в бухгалтерию банка.

Этап 5. Контроль банка за использованием и погашением ссуды (кредитный мониторинг) и выплатой процентов по ней. На этом этапе проводится периодический анализ кредитного досье заемщика, пересмотр кредитного портфеля банка, оценка состояния ссуд и аудиторские проверки. Осуществляя контроль за погашением кре�дита, банк требует от заемщика выполнения обязательств по своевременному возврату банковских кредитов. В противном случае заемщики могут быть признаны в порядке, установленном Зако�ном РФ «О несостоятельности (банкротстве)» от 8 января 1998 г., неплатежеспособными (банкротами). В частности, в зависимости от состояния должника банк-кредитор вправе ходатайствовать перед арбитражным судом либо о назначении внешнего управления имуществом должника, либо о его санации, либо о применении к должнику ликвидационных процедур.14

Только при четком взаимодействии структурных подразделений банка и при качественном выполнении поставленных перед каж�дым подразделением задач возможны более тщательная оценка кредитоспособности потенциального заемщика и мониторинг по�сле выдачи кредита, что позволит банку снизить кредитные рис�ки.

После выдачи ссуды банк должен наблюдать за исполнением заемщиком условий договора: контролировать целевое использо�вание ссуды; оценивать финансовое состояние заемщика и его кредитоспособность; ежеквартально или ежемесячно (по кредитам повышенного риска) проверять сохранность заложенного имуще�ства, соблюдение залоговой маржи; следить за своевременным поступлением процентов по ссуде и за поступлением платежей заемщика в соответствии с графиком погашения ссуды; ежемесячно корректировать в случае необходимости резерв на возможные потери по ссудам при изменении качества обеспечения и степени риска ссуды; вести деловую переписку с клиентом и, если потребуется, деловые встречи; регулярно анализировать ссудный портфель

В случае нарушения заемщиком условий кредитного договора банк может приостановить дальнейшую выдачу ссуды, предусмотренную договором, предъявить к взысканию оставшуюся часть долга в случае неуплаты очередного взноса или появления угрозы не погашения ссуды, потребовать досрочного погашения всех предоставленных кредитов. Применение названных мер должно быть оговорено в кредитном договоре.

2.3. Методика оценки финансового положения заемщика

Анализ финансового положения заёмщика должен учитывать характер и масштабы, отраслевую и региональную специфику его деятельности и содержать оценку всех существенных факторов, связанных с деятельностью заёмщика и способных повлиять на выполнение им своих обязательств перед своими контрагентами, кредиторами, в том числе банками, бюджетом всех уровней и своими работниками.

Финансовое положение заемщика:

- оценивается как хорошее, если комплексный анализ производственной и финансово-хозяйственной деятельности заемщика и иные сведения о нем, включая информацию о внешних условиях, свидетельствуют о стабильности производства, положительной величине чистых активов, рентабельности и платежеспособности и отсутствуют какие-либо негативные явления (тенденции), способные повлиять на финансовую устойчивость заемщика в перспективе;

- оценивается как среднее, если комплексный анализ производственной и финансово-хозяйственной деятельности заемщика и (или) иные сведения о нем свидетельствуют об отсутствии прямых угроз текущему финансовому положению при наличии в деятельности заемщика негативных явлений (тенденций), которые в обозримой перспективе (год или менее) могут привести к появлению финансовых трудностей, если заемщиком не будут приняты меры, позволяющие улучшить ситуацию;

- оценивается как плохое, если заемщик признан несостоятельным (банкротом) в соответствии с законодательством либо если он является устойчиво неплатежеспособным, а также если анализ производственной и (или) финансово-хозяйственной деятельности заемщика и (или) иные сведения о нем свидетельствуют об угрожающих негативных явлениях (тенденциях), вероятным результатом которых могут явиться несостоятельность (банкротство) либо устойчивая неплатежеспособность заемщика.

Количественный анализ финансового положения заёмщика основан на расчете абсолютных и относительных показателей, рассчитываемых по данным финансовой отчетности заёмщика, и выявлении динамики этих показателей. В зависимости от полученных значений показателей и их динамики определяется рейтинг (балл) по каждому разделу анализа и итоговый рейтинг. При выявлении направления динамики показателей в целях определения присваиваемого балла:

- вывод об улучшении (ухудшении) значений показателей выносится, если улучшаются (ухудшаются) большинство показателей анализируемой группы. В случае если количество показателей с отрицательной и с положительной динамикой равно, динамика признается отрицательной;

- значение показателя на последнюю отчетную дату (для предприятий, применяющих общий режим налогообложения), за последний отчетный (для индивидуальных предпринимателей и предприятий, применяющих упрощенную систему налогообложения). При этом под «отчетным периодом» понимается квартал.

- период сравнивается со средним за предыдущие отчетные даты (отчетные периоды) значением показателя;

- при колебании значений показателя в пределах 3% выносится вывод о стабильном значении показателя.

Анализ количественных абсолютных и относительных показателей по данным финансовой отчетности заёмщика не может быть достаточным для вынесения профессионального суждения. Комплексный анализ финансового положения заёмщика должен включать анализ особенностей его финансово-хозяйственной деятельности на основе всей имеющейся информации о данном заёмщике.15

Анализ финансового положения заёмщиков, кредитующихся впервые, целесообразно проводить по данным за последние 3 завершенных финансовых года.

Анализ заёмщиков, имеющих кредитную историю в ОАО «АКБ «КОР», проводится на основе информации:

- на 5 последних отчетных дат (за 5 последних отчетных периодов) – если деятельность заёмщика не носит ярко выраженного сезонного характера;

- на 3 отчетных даты (за 3 отчетных периода), в том числе на последнюю отчетную дату (за последний отчетный квартал) и соответствующие даты (периоды) предыдущих двух лет – если деятельность заёмщика носит ярко выраженный сезонный характер (например, сельскохозяйственные, ремонтно-строительные организации);

- не менее чем на 2 последние отчетные даты (за 2 последних отчетных периода), если предприятие образовано недавно и в связи с этим отсутствует отчетность за длительный ряд отчетных дат (периодов).

Данные официальной отчетности (официальные документы):

- годовая бухгалтерская отчетность в полном объеме, составленная на основании образцов форм, приведенных в Указаниях о порядке составления и представления бухгалтерской отчетности, утвержденных Приказом Министерства финансов Российской Федерации от 22 июля 2003 года №67н "О формах бухгалтерской отчетности организаций";

- публикуемая отчетность за три последних завершенных финансовых года;

- форма № 1 "Бухгалтерский баланс";

- форма № 2 "Отчет о прибылях и убытках".

- расшифровка дебиторской и кредиторской задолженности предприятия (с указанием просроченной задолженности);

Дополнительная информация (запрашивается перед выдачей кредита и (в случае необходимости по требованию кредитного работника) для проведения ежеквартального анализа): расшифровка основных средств, аудиторское заключение по годовой отчетности, справка о полученных кредитах в других банках, справка о движении по расчетным счетам в других банках за последние 6 месяцев и о наличии/отсутствии претензий к расчетным счетам.

Для получения информации о финансовом положении заемщика, состоянии его производственной и финансово-хозяйственной деятельности, цели, на которую ссуда предоставлена и использована, о планируемых источниках исполнения заемщиком обязательств по ссуде и об обеспечении по ссуде, заемщику предоставляется перечень документов, необходимых для рассмотрения вопроса о получении кредита.

Кредитный работник в случае необходимости может запрашивать у заёмщика иные данные о его производственной и финансово-хозяйственной деятельности.

Кроме того, в случае необходимости, возможно ознакомление с состоянием бизнеса заемщика на месте.

Информация, предоставляемая заемщиком, должна быть актуальной, то есть с даты составления документа не должно пройти более 30 календарных дней.

Основными используемыми источниками информации для анализа являются:

- Финансовая отчетность заёмщика со штампом, либо почтовой или электронной квитанцией, подтверждающими сдачу в налоговые органы, заверенная руководителем и главным бухгалтером организации;

- Расшифровки отдельных статей баланса;

- данные других банков, обслуживающих заёмщика;

- сведения из налоговых органов;

- данные из бюро кредитных историй;

- публикации в периодической печати (специализированных отраслевых журналах, региональных газетах и др.);

- сеть Интернет;

- рейтинговые агентства.

Получение информации об обеспечении по ссуде, помимо полученных от заемщика в соответствии с перечнем документов, осуществляется путем выезда кредитного работника (а в случае необходимости и работника юридического подразделения) на место нахождения залога.

Анализ финансового положения предприятия. Целью анализа является оценка кредитоспособности предприятия, т.е. возможности своевременно и полностью рассчитаться по своим обязательствам перед банком. Исходя из поставленной цели, необходимо решить следующие задачи:

- анализ ликвидности;

- анализ рентабельности;

- анализ финансовой устойчивости;

- анализ стоимости чистых активов предприятия;

- анализ деловой активности.

Первым этапом анализа является расчет показателей ликвидности. Данные показатели отражают платежеспособность предприятия и характеризуют его обеспеченность оборотными средствами для ведения хозяйственной деятельности и своевременного погашения краткосрочных обязательств. Наиболее важными рассчитываемыми показателями в данной группе являются следующие:

Коэффициент абсолютной ликвидности характеризует способность к моментальному погашению долговых обязательств и определяется как отношение денежных средств к наиболее срочным обязательствам предприятия в виде краткосрочных кредитов банков, краткосрочных займов и др. кредиторской задолженности:

стр. 260 (Ф1)

К.абс.л. = ---------------- (1)

Раздел V (Ф1)

Допустимым считается коэффициент равный 0,1. Если коэффициент больше 0,5 - платежеспособность высокая.

Промежуточный коэффициент покрытия характеризует способность предприятия оперативно высвободить из хозяйственного оборота денежные средства и погасить долговые обязательства. Определяется как отношение суммы денежных средств, краткосрочных финансовых вложений и дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты (за вычетом просроченной дебиторской задолженности), к краткосрочным обязательствам:

Стр. 260 + стр. 250 + стр. 240 (Ф1)

К.покр. = -------------------------------------------- (2)

Раздел V (Ф1)

Нормативное значение коэффициента – 0,7 – 0,8.

Коэффициент текущей ликвидности (общий коэффициент покрытия) является обобщающим показателем платежеспособности предприятия. Данный коэффициент определяется из соображения, что ликвидных средств должно быть достаточно для выполнения краткосрочных обязательств, т.е. значение показателя не должно опускаться ниже 1, оптимальным считается коэффициент равный или больше 2. В расчет показателя в числителе включаются все оборотные активы (за вычетом просроченной дебиторской задолженности), в знаменателе – краткосрочные обязательства:

Раздел II (Ф1)

К.т.л. = --------------------- (3)

Раздел V (Ф1)

«Нормативное значение коэффициента ликвидности – 1,25; оптимальное значение – 2».

Коэффициент платежеспособности показывает отношение текущих оборотных активов (за вычетом просроченной дебиторской задолженности) и всех обязательств предприятия.

Раздел II – стр. 230 – стр.270 (Ф1)

К.пл. = -------------------------------------------- (4)

Раздел IV + раздел V (Ф1)

Нормативное значение коэффициента – 1.

На основании значений показателей и их динамики Заёмщику присваивается балл, в таблице 14 представлена оценка ликвидности заемщика по соответствию нормативам ликвидности:

Таблица 14

Нормативы оценки ликвидности

|

Соответствие

нормативам

Динамика

|

Все показатели соответствуют нормативам

|

Не все показатели соответствуют нормативам

|

Все показатели не соответствуют нормативам

|

|

Значения показателей постоянны или наблюдается их рост

|

5

|

4

|

3

|

|

Значения показателей снижаются

|

4

|

3

|

2

|

В целом анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания этих сроков. В таблице 15 представлена схема анализа ликвидности баланса Заемщика:

Таблица 15

Методика анализа ликвидности баланса

|

|

Актив

|

Статьи баланса

|

Пассив

|

Статьи баланса

|

|

|

А1

|

Наиболее ликвидные активы (денежные средства)

|

стр.260

|

Наиболее срочные обязательства (кредиторская задолженность)

|

Стр.620

|

П 1

|

|

А2

|

Быстрореализуемые активы (дебиторская задолженность в теч. 12 мес. после отч. даты (за вычетом просроченной))

|

стр. 240

|

Краткосрочные обязательства (краткосрочные займы и кредиты + прочие краткосрочные обязательства)

|

Стр.610 + стр. 660

|

П 2

|

|

А3

|

Медленно реализуемые активы (запасы + НДС + дебиторская задолженность свыше 12 мес (за вычетом просроченной) + прочие оборотные активы)

|

Стр.210 + стр.220 + стр.230 + стр.270

|

Долгосрочные обязательства (долгоср. займы, кредиты и пр. обязательства + задолж. участникам по выплате доходов + доходы буд. периодов + резервы предстоящих расходов)

|

IY раздел + стр. 630 + стр. 640 + стр. 650

|

П 3

|

|

А4

|

Труднореализуемые активы (внеоборотные активы предприятия)

|

1 раздел (стр.190)

|

Постоянные пассивы (капитал и резервы)

|

III раздел (стр.490)

|

П4

|

Баланс считается абсолютно ликвидным, если одновременно выполняются следующие оптимальные соотношения:

А1 П1

А2 П2

А3 П3

А4 П4

В случае, когда одно или несколько неравенств приведенной выше системы имеют противоположный знак от зафиксированного в оптимальном варианте, ликвидность баланса отличается от абсолютной.

По результатам сопоставления активов и пассивов по срокам Заёмщику присваивается соответствующий балл. В таблице 16 представлена схема оценка Заемщика по соотношению активов и пассивов:

Таблица 16

Балльная оценка Заемщика по соотношению активов и пассивов

|

Соблюдение оптимальных соотношений

|

Все соблюдаются

|

Не соблюдается одно соотношение

|

Не соблюдается два - три соотношения

|

Все не соблюдаются

|

|

Балл

|

5

|

4

|

3

|

2

|

Итоговый рейтинг по ликвидности определяется средним арифметическим полученных баллов.

Анализ рентабельности. Показатели рентабельности характеризуют прибыльность деятельности компании, рассчитываются как отношение балансовой прибыли к различным группам источников средств. Нормативные значения коэффициентов рентабельности значительно дифференцированы по отраслям, видам производства и технологии изготовления продукции. Поэтому для оценки рентабельности следует проследить динамику показателей за ряд периодов. Рост рентабельности свидетельствует об увеличении прибыльности, укреплении финансового благополучия фирмы.

Общая рентабельность определяет, сколько чистой прибыли получено с 1 рубля выручки предприятия.

Чистая прибыль (стр. 190 Ф2)

Общая рентабельность = ----------------------------------------------- (5)

Выручка от реализации (стр.010 Ф2)

Рентабельность продукции (коэффициент рентабельности продаж) определяет, сколько прибыли от реализации получено с 1 рубля выручки предприятия.

Прибыль от реализации (стр. 050 Ф2)

Рентабельность продукции =-------------------------------------- (6)

Выручка от реализации (стр.010 Ф2)

Рентабельность основной деятельности определяет, сколько прибыли получено с 1 рубля затрат на производство. При эффективно организованном производстве данный показатель должен расти.

Прибыль от реализации (стр. 050 Ф2)

Рентабельность осн. деятельности = ------------------------------------- (7)

Затраты на производство продукции

(стр.020+стр030+040 Ф2)

Экономическая рентабельность показывает эффективность использования всего имущества предприятия.

Прибыль до налогообложения (стр. 140 Ф2)

Экономическая рентабельность = ------------------------------------------------- (8)

Валюта баланса (стр. 300 баланса)

Фондорентабельность показывает эффективность использования основных средств и прочих внеоборотных активов предприятия, имеет важное значение для промышленных и строительных предприятий

Чистая прибыль (стр. 190 Ф2)

Фондорентабельность = ------------------------------- (9)

Раздел I баланса (стр. 190 баланса)

Период окупаемости собственного капитала показывает число лет, в течение которых полностью окупятся вложенные в данное предприятие средства.

Раздел III баланса (стр. 490 баланса)

Период окупаемости СК = ------------------------------------------------- (10)

Чистая прибыль (стр. 190 Ф2)

Оценка итогового рейтинга Заёмщика по рентабельности представлена в таблице 17:

Таблица 17

Значение показателей рентабельности Заемщика

|

Значения

показателей

Динамика

|

Все показатели рентабельности положительны

|

Наличие от одного до четырех отрицательных значений показателей рентабельности

|

Всепоказатели рентабельности отрицательны

|

|

Значения показателей постоянны или наблюдается их рост

|

5

|

3

|

2

|

|

Значения показателей снижаются

|

4

|

3

|

2

|

В случае невозможности расчета части коэффициентов рентабельности по причине отсутствия выручки в силу специфики деятельности предприятия (например, сельскохозяйственные предприятия, строительные организации и т.п.), итоговый рейтинг по рентабельности Заемщика определяется по участвующим в расчете показателям в соответствии с указанной выше шкалой.