Анализ активных операций коммерческих банков РК

СОДЕРЖАНИЕ

Введение……………………………………………………………………………...4

1. Теоретические аспекты развития пассивных и активных операций

коммерческих банков……………………………………………………………6

1.1 Сущность и виды пассивных банковских операций……………………...6

1.2 Понятие активных операций банка………………………………………...8

1.3 Классификация активных операций банка……………………………….15

2. Анализ активных операций коммерческих банков РК………………………..19

2.1 Анализ кредитных операций коммерческих банков……………………..19

2.2 Анализ депозитных операций коммерческих банков……………………27

2.3 Анализ операций коммерческих банков с ценными бумагами…………32

Заключение………………………………………………………………………….38

Список использованной литературы……………………………………………...40

ВВЕДЕНИЕ

Банки - центры, где в основном начинается и завершается деловое партнерство. От четкой грамотной деятельности банков зависит в решающей мере «здоровье» экономики. Без развитой сети банков, действующих именно на коммерческой основе, стремление к созданию реального и эффективного рыночного механизма остается лишь благим пожеланием.

Коммерческие банки – универсальное кредитное учреждение, создаваемое для привлечения и размещения денежных средств на условиях возвратности и платности, а также для осуществления многих других банковских операций.

Структура и качество активов в значительной степени определяют ликвидность и платежеспособность банка, а, следовательно, его надежность. От качества банковских активов зависят достаточность капитала и уровень принимаемых кредитных рисков, а от согласованности активов и пассивов по объемам и срокам – уровень принимаемых валютного и процентного рисков.

Качество активов банка оказывает влияние на все аспекты банковских операций. Если заемщики не платят проценты по своим займам, чистая прибыль банка будет уменьшена. В свою очередь, низкие доходы (чистая прибыль) может стать причиной недостатка ликвидности. При недостаточном поступлении наличности банк должен увеличивать свои обязательства просто для того, чтобы оплатить административные расходы и проценты по своим имеющимся займам. Нестабильная (низкая) чистая прибыль также делает невозможным увеличение капитала банка. Плохое качество активов непосредственно влияет на капитал. Если предполагается, что заемщики не оплатят основные суммы своих долгов, активы требуют свою ценность, и капитал уменьшается. Слишком большое число непогашенных займов является самой распространенной причиной неплатежеспособности банков.

Решением проблемы размещения средств является «покупка» таких активов (предоставление ссуд и инвестиций), которые могут принести наивысший доход на приемлемом уровне риска. Значительная часть привлеченных банком средств подлежит оплате по требованию или с очень коротким сроком уведомления. Поэтому условиями разумного управления банком является обеспечение способности удовлетворять требования вкладчиков и наличие денежных средств, достаточных для удовлетворения потребностей в кредите клиентов банка.

Активы банка имеют крайне важное значение в деятельности любого банка, так как от их качественного обслуживания зависят ликвидность, доходность, а следовательно, финансовая надежность и устойчивость. В то же время изменчивость рыночной конъюнктуры и ужесточение конкуренции в сфере банковских услуг постоянно требуют от банков поиска новых выгодных сфер вложения ресурсов и приводят к усложнению структуры банковских операций. Этим подчеркивается актуальность темы.

Цель курсовой работы - раскрыть сущность и развитие операций банков в Республике Казахстан.

Исходя из цели работы были поставлены следующие задачи:

- рассмотреть теоретические аспекты активных и пассивных операций банков;

- проанализировать активные операции коммерческих банков Республики Казахстан.

Объектом исследования являются коммерческие банки РК, в частности АО «Народный Банк Казахстана», АО «Казкоммерцбанк», АО «Банк ЦентрКредит».

Предмет исследования – операции коммерческих банков.

Теоретической и методической основой являются труды таких авторов, как Сейткасимова Г.С., Колесникова В.И., Лаврушина О.И. и другие, годовые отчеты АО «Народный Банк Казахстана», АО «Казкоммерцбанк», АО «Банк ЦентрКредит» и материалы Агентства по финансовому надзору.

Структура курсовой работы состоит из введения, двух основных глав, заключения и списка использованной литературы.

1.Теоретические аспекты развития пассивных и активных операций

коммерческих банков.

1.1 Сущность и виды пассивных банковских операций

Технология банковского дела будет полностью понятна, если раскрыть содержание операций коммерческих банков по их балансу. Пассивным операциям здесь отводится первостепенная роль. Эти операции весьма важны тем, что они создают источники для банковской деятельности, а также повышают ответственность банков по обязательствам.

Под пассивными операциями понимаются такие операции коммерческих банков, в результате которых привлекаются средства в банки, по формированию банковских ресурсов, которые затем используются по активу. А объем, и структура активов банка определяются теми источниками средств, за счет которых они сформированы, т.е. пассивами банка.

Процесс формирования банковских пассивов, оптимизация их структуры, и в связи с этим качество управления всеми источниками денежных средств, которые образуют ресурсный потенциал, является основным моментом в деятельности банка. Устойчивая ресурсная база позволяет банку успешно проводить активные операции.

В результате проведения банком пассивных операций образуются банковские ресурсы, состоящие из банковского капитала и привлеченных средств.

Собственный капитал - это важная часть финансовых ресурсов любого хозяйствующего субъекта. Он состоит из Уставного, Резервного фондов, резервов и нераспределенной прибыли. Роль и величина собственного капитала коммерческих банков имеет особую специфику, отличающуюся от других хозяйствующих субъектов, занимающихся другими видами деятельности. Отличие в том что, за счет собственного капитала банки покрывают менее 100% общей потребности в средствах, а остальные субъекты – 40-55%.

Собственный капитал определяет границу функционирования банка, показывает степень его финансовой устойчивости. На начальном этапе создания банка именно собственные средства покрывают первоочередные расходы, без которых банк не может начать свою деятельность.

Привлеченные средства занимают преобладающее место в структуре банковских ресурсов, за счет которых покрываются свыше 90% всей потребности в денежных ресурсах для осуществления активных операций. В банковской практике все привлеченные средства по способу их аккумуляции делятся на депозиты и прочие привлеченные средства это ресурсы, которые банки получают в виде займов от других банков или путем продажи на денежном рынке собственных долговых обязательств.

Основную долю в привлеченных ресурсах составляют депозиты. Депозитные операции – это операции банков по привлечению денежных средств юридических и физических лиц на условиях возврата и вознаграждения.

По экономическому содержанию депозиты можно сгруппировать в группы:

- депозиты до востребования – это депозиты с не оговоренными сроками возврата, т.е. бессрочные, возвращаются по первому требованию депозитора полностью или частями;

- срочные депозиты – это депозиты с определенными сроками возврата;

- Сберегательные вклады – это вклады физических лиц с выпиской вкладчику сберегательной книжки. Существует множество видов сберегательных вкладов: вклады в ценные бумаги (депозитные сертификаты, банковские векселя, валютные векселя).

Исторически в практике коммерческих банков к пассивным операциям относились, как к определяющим, так как достаточность ресурсов позволит совершать активные операции. Следует показать следующие источники образования ресурсов по пассиву баланса коммерческого банка:

- прием вкладов (депозитов);

- открытие и ведение счетов клиентов, в том числе банков – корреспондентов;

- выпуск собственных ценных бумаг (акций, облигаций), финансовых инструментов (векселей, депозитных и сберегательных сертификатов);

- получение межбанковских кредитных ресурсов.

При краткой характеристике указанных статей пассива – вклады (депозиты) в наличной (безналичной) форме, в национальной (иностранной) валюте различаются по признакам:

- физических и юридических лиц;

- до востребования или на срок по договору;

- не стабильные или стабильные для банка.

Клиенты (юридические лица) открывают в банке счета, на которых всегда остаются средние остатки (кредитовое сальдо), которые используются для активных операций.

Депозитные сберегательные сертификаты, векселя, акции и облигации банка занимают в пассиве значительное место у развитых, крупных (корпоративных) банков, и во всех странах банки развивают данный источник.

Для оперативного привлечения ресурсов коммерческие банки используют возможности межбанковского рынка ресурсов, на котором происходит продажа денежных средств. Заемные источники служат для поддержания платежеспособности баланса и обеспечения бесперебойности выполнения обязательств. Банки открывают друг другу корреспондентские счета и на договорных условиях продают деньги для обеспечения стабильности в целом банковской системы. Если централизованные кредиты выдаются коммерческим банкам и кредитором (продавцом) выступает Центральный банк (Национальный банк Республики Казахстан), то применяется ставка рефинансирования, которая колеблется в зависимости от макроэкономической стабильности. Коммерческие банки при межбанковском кредите устанавливают более высокие ставки, чем ставка рефинансирования.

При обобщении структуры источников по пассиву можно выделить следующие ресурсы банков:

- Собственный капитал (фонды банка);

- Привлеченные ресурсы (вклады, депозиты);

- Заемные источники (межбанковские ссуды).

1.2 Понятие и классификация активных операций банка

Активные операции кредитных организаций – это размещение собственных и привлеченных средств банка с целью получения дохода. Такие операции учитываются на активных балансовых счетах. Они составляют существенную и определяющую часть операций кредитного учреждения.

По классификации активных операций, как и по структуре активов сложились разные точки зрения.

По мнению Букато В.И., Львова Ю.И. основными активными операциями являются:

- кредитные операции, в результате которых формируется кредитный портфель банка;

- инвестиционные операции, создающие основу для формирования инвестиционного портфеля;

- кассовые и расчетные операции, являющиеся одним из основных видов услуг, оказываемых банком своим клиентам;

- прочие активные операции, связанные с созданием соответствующей инфраструктуры, обеспечивающей успешное выполнение всех банковских операций [1, с.38].

Лаврушин О.И считает, что наиболее распространенными активными операциями банков являются:

- ссудные операции, как правило, приносят банкам основную часть их доходов. В макроэкономическом масштабе значение этих операций состоит в том, что посредством них банки превращают временно бездействующие денежные фонды в действующие, стимулируя процессы производства, обращения и потребления;

- инвестиционные операции, в процессе их совершения банк выступает в качестве инвестора, вкладывая ресурсы в ценные бумаги или приобретая права по совместной хозяйственной деятельности;

- депозитные операции, назначение активных депозитных операций банков заключается в создании текущих и длительных резервов платежных средств на счетах в Центральном банке (корреспондентский счет и резервный счет) и в других коммерческих банках;

-доверительное управление денежными средствами и другим имуществом, лизинговые , факторинговые, форфейтинговые операции;

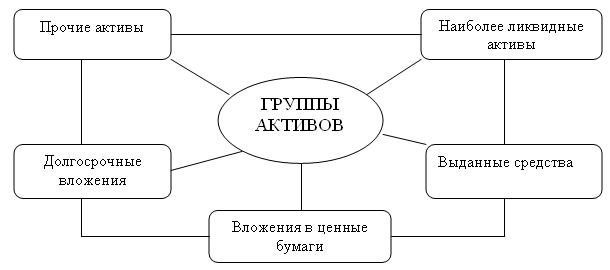

- прочие активные операции, разнообразные по форме, приносят банкам за рубежом значительный доход. К числу прочих активных операций относятся: операции с иностранной валютой и драгоценными металлами, трастовые, агентские, товарные и другие (в соответствии с Рисунком 1) [2, с.102].

Рисунок 1. Структура активов коммерческих банков

Такие авторы как Поляков В.П., Московкина Л.А. подразделяют активные операции на банковские инвестиции, предоставление ссуд, учет (покупка) коммерческих векселей и фондовые операции [3, с.96].

Антонов П.Г., Пессель М. выделяет такие же операции как и Букато В.И. и Львов Ю.И., то есть: кассовые, кредитные, инвестиционные и прочие операции [4, с.78].

В работе некоторых экономистов также встречается группировка активов по степени ликвидности, так например, у Белоглазовой Г.Г. эта группировка выглядит следующим образом:

- ликвидные активы- остатки средств в кассе, денежные средства в пути, прочие денежные средства, остатки средств на счетах хозрасчетных и нехозрасчетных предприятий и организаций банка, остатки средств на счетах у иностранных банков, на корреспондентских счетах в Национальном банке, а также приобретенные банком облигации государственных займов и выданные кредиты и другие виды платежей в пользу банка со сроком погашения до одного месяца.

- ссуды. Ими обеспечивается получение основной части доходов банка. У наших коммерческих банков ссуды – преобладающая форма активов. Наиболее ликвидные ссуды это ссуды, предоставляемые другим банком (особенно ссуды до востребования), а также краткосрочные ссуды предприятиям и организациям. Причем ликвидность последних возрастает в связи с тем, что принятые в их обеспечение ценности могут быть перезаложены коммерческим банком в центральном банке для получения от него краткосрочных кредитов. Ликвидность долгосрочных ссуд с учетом существующих условий их предоставления чрезвычайно низка. Сложившаяся у нас практика такова, что долгосрочные ссуды предоставляются в основном без всякого обеспечения. Это резко снижает их ликвидность и повышает риски коммерческих банков от их невозврата.

- инвестиции в паи и ценные бумаги предприятий, организаций, кооперативов других банков. Для отечественных коммерческих банков эти активы наименее ликвидны по сравнению со ссудами, так как при отсутствии развитого вторичного рынка ценных бумаг реализация акций и облигаций предприятий весьма затруднительна.

- основные фонды банка [5, с.24].

Рассмотрим основные активные операции коммерческих банков.

Кредитные операции занимают наибольшую долю в структуре статей банковских активов.

Банковская ссуда связана с аккумулированием временно свободных денежных средств в экономике и предоставлением их на условиях возврата хозяйствующим субъектам. В рамках банковской ссуды развиваются отдельные виды ссуд. Это зависит от множества признаков, характеризующих назначение, обеспечение, сроки, методы предоставления и погашения, объекты и субъекты кредитования. Под видами банковских ссуд следует понимать определенную их классификацию, используемую в процессе кредитования банками юридических и физических лиц. Существует множество различных классификаций банковских ссуд, построенных на основе определенных критериев. Значимость классификации банковских ссуд заключается в том, что кредитная функция банков является основной экономической функцией и от того, насколько они хорошо реализуют свои кредитные функции, во многом зависит экономическое положение, как самих банков, так и обслуживаемых ими клиентов. Банковские ссуды можно классифицировать в соответствии с целями кредитования, типами заемщиков и сферой функционирования.

Классификация банковских ссуд по типам заемщиков является наиболее распространенной в банковской практике [6, с.117].

Рассмотрим более подробно классификацию банковских ссуд по типам заемщиков.

Ссуды торгово-промышленным предприятиям предназначаются для финансирования затрат по пополнению оборотного и основного капитала. Часть ссуд торгово-промышленным предприятиям носит сезонный характер, т. е. используется для финансирования сезонных изменений потребности в оборотном капитале. Банковские ссуды торгово-промышленными предприятиями также могут быть использованы как источники покрытия капитальных затрат, с последующей их конверсией в долгосрочные займы путем размещения на рынке акций или облигаций.

Краткосрочной ссудой широко пользуются предприятия легкой и пищевой промышленности, торгово-снабженческих, заготовительных отраслей. Порядок оформления выдачи и погашения ссуд предприятиям промышленности, торгово-снабженческих и заготовительных отраслей в Республике Казахстан регламентирован Правилами краткосрочного кредитования экономики Республики Казахстан и соответствующими дополнениями и изменениями к ним.

Следующим типом банковских ссуд являются ипотечные ссуды. Такие ссуды выдаются строительным фирмам как форма промежуточного финансирования в процессе строительного цикла. В зарубежной практике ипотечные ссуды погашаются подрядной фирмой за счет долгосрочного кредита, полученного у специальных финансово-кредитных учреждений.

В категорию ипотечных ссуд также включаются ссуды частным лицам на покупку недвижимого имущества под закладную. Банки часто продают эти закладные финансовым агентам ипотечного рынка, контролируемым государством.

Ипотечные ссуды частным лицам называют потребительской ссудой, поскольку в данном случае имеет место кредитование конечных потребителей. О потребительской ссуде физическим лицам подробно остановимся позже. Особенности банковских ипотечных ссуд заключаются в следующем:

- сравнительно низкий риск при выдаче ссуды, поскольку она обеспечена недвижимостью;

- эти ссуды носят долгосрочный характер;

- они обеспечивают для банка стабильную клиентуру;

- банк имеет возможность диверсифицировать свой кредитный портфель, поскольку закладные можно при необходимости реализовывать на вторичном рынке ценных бумаг.

Банковская ипотечная ссуда в зависимости от типов ипотек (закладных) различается на ссуду, обеспеченную:

- закладными с фиксированной процентной ставкой;

- ипотекой с плавающей процентной ставкой;

- закладными с дифференцированными платежами;

- гарантированными закладными [7, с.57].

Сельскохозяйственные ссуды предоставляются сельхозпредприятиям на финансирование сезонных расходов в растениеводстве и животноводстве, а именно: заготовку семян, удобрений, рабочую силу и горючее, а также на покупку скота для откорма и на содержание семьи. Банковские ссуды на покрытие сезонных расходов сельхозпредприятиям, как правило, имеют сравнительно небольшой размер и обеспечиваются урожаем, сельхозтехникой, скотом. Если заемщику не хватает собственного капитала, то в качестве обеспечения могут приниматься недвижимость и передаточные надписи [8, с.36].

Банковские ссуды на приобретение сельхозтехники, оборудования и инвентаря носят в основном среднесрочный и долгосрочный характер, следовательно, их предоставление требует гарантийного обеспечения. В зарубежной практике в качестве обеспечения широко распространены закладные на движимое и недвижимое имущество. Банки, выдавая ссуды под залог закладных, непосредственно кредитуют сельхозпредприятия не как ссудозаемщика, что называется на практике прямым кредитованием. Косвенное кредитование сельхозпредприятий осуществляется банком путем приобретения векселей у торговцев сельхозтехникой, оборудованием и инвентарем, а также покупки ценных бумаг у финансовых агентов ипотечного рынка. В Республике Казахстан изданы следующие законодательные акты и нормативные документы для регулирования экономических отношений между банком и заемщиками, порядка выдачи и погашения ипотечных ссуд под залог недвижимого имущества и оценки качества залога: Указы Президента РК, имеющие силу закона, «О земле» от 22 декабря 1995 г. № 2718 [9], «Об ипотеке недвижимого имущества» от 23 декабря 1995 г. № 2723 [10], «О государственной регистрации прав на недвижимое имущество и сделок с ним» от 25 декабря 1995 г. № 2727 [11].

К небанковским финансовым учреждениям, пользующимся банковской ссудой, относятся финансовые компании, инвестиционные банки, ссудо-сберегательные ассоциации, компании по операциям с закладными, кредитные союзы, страховые компании. Банковские ссуды для этих учреждений являются одним из основных источников денежных фондов, которые они затем направляют на различного рода кредиты, извлекая при этом из разницы в процентах соответствующую прибыль.

Ссуды коммерческим банкам выступают инструментом перераспределения кредитных ресурсов между банками в рамках корреспондентских отношений [12, с.23].

Заемщиками и кредиторами выступают коммерческие банки, ссуды перераспределяются на межбанковском кредитном рынке и предоставляются для получения прибыли от разницы в процентах или для поддержания текущей ликвидности. Использование межбанковской ссуды обусловлено двумя обстоятельствами. Во-первых, на корсчетах коммерческих банков в центральном банке иногда возникает излишек средств, который создает избыточную ликвидность, что снижает рентабельность банка. Поэтому коммерческий банк будет заинтересован в выгодном размещении избыточных средств. Во-вторых, превышение спроса на заемные средства над предложением кредитных ресурсов коммерческих банков вынуждает их получать займы у банков-корреспондентов.

Ссуды брокерам и дилерам выдаются для покупки ценных бумаг на условиях до востребования. За ссудами на покупку ценных бумаг обращаются как юридические, так и физические лица [13, с.90].

Ссуды иностранным правительственным органам выдаются для покрытия дефицита государственного бюджета, урегулирования платежного баланса и проведения крупномасштабных инвестиционных программ. Ссуды иностранным банкам также выдаются для финансирования больших инвестиционных программ.

Банковские ссуды органам предоставляются в связи с временной потребностью их в денежных средствах в период между налоговыми поступлениями. Банковские ссуды наряду с поступлениями за счет размещения долговых обязательств являются одним из существенных финансовых источников органов власти.

Банковские ссуды частным лицам предоставляются в форме потребительского кредита и персональных ссуд. Такие ссуды выдаются на покупку в рассрочку товаров длительного пользования, и они могут быть обеспеченными и необеспеченными. Потребительские ссуды также предоставляются на покрытие расходов по оказанию различных видов услуг непосредственно гражданам. Обязательным условием получения ссуды для заемщика является его кредитоспособность. Потребительская ссуда частным лицам может быть выдана непосредственно заемщику или косвенно через различных дилеров. Банки, занимающиеся кредитованием под залог дилерских контрактов, создают у себя так называемый дилерский резерв, призванный защитить как торговца, так и банк от риска, связанного с контрактом по торговой сделке. Такие резервы обычно создаются за счет разницы между суммой, которую торговец платит банку при переуступке ему финансового контракта, и суммой, взимаемой с заемщика за выдачу ему ссуды.

Потребительская ссуда в отличие от других видов банковских ссуд, предоставляемых для производственных и предпринимательских целей или для приобретения доходных активов, используется для удовлетворения потребности в заемных средствах конечных потребителей — физических лиц. Поэтому потребительская ссуда связана с повышением жизненного уровня населения. Потребительская ссуда позволяет потреблять товары и услуги до того, как заемщик в состоянии их оплатить, в результате чего можно повысить жизненный уровень. Потребительские ссуды выдаются на разнообразные цели.

Классификация банковских ссуд по числу кредиторов. По числу кредиторов кредиты могут подразделяться на:

- ссуды, предоставляемые одним банком;

- синдицированные (консорциальные) кредиты;

- параллельные ссуды.

Наибольшее распространение имеют ссуды, предоставляемые одним банком. Однако в некоторых случаях возникает необходимость, в силу ряда объективных причин (например, большой размер кредита, повышенный риск и т. п.), объединения усилий нескольких банков для выдачи ссуды. При этом банки объединяются в консорциумы для осуществления совместных действий.

Один из банков является менеджером, т. е. ведущим банком. Он отвечает за согласование условий кредита с клиентом, а по заключении кредитного договора осуществляет непосредственное предоставление ссуды после аккумуляции средств банков, вошедших в консорциум.

Параллельные ссуды предполагают участие в их предоставлении не менее двух банков. В отличие от синдицированного кредита переговоры с клиентом здесь осуществляются каждым банком в отдельности, а затем, после согласования между собой условий кредита, заключается общий кредитный договор с едиными условиями. Предоставление ссуды производится каждым банком в доле, предусмотренной в договоре.

По условиям реализации ссуды различаются:

- наличные (перечисляется на счет заемщика);

- акцептные (банк согласен акцептовать тратту).

По объектам кредитования банковские ссуды делятся:

- на покрытие затрат в оборотные фонды;

- на покрытие затрат в основные фонды;

- на затраты по внешнеэкономической деятельности.

Следующим наиболее значимым видом активных операций коммерческих банков являются инвестиционные операции. В процессе их совершения банк выступает в качестве инвестора, вкладывая ресурсы в ценные бумаги или приобретая права по совместной хозяйственной деятельности [15, с.38].

Указанные операции также приносят банку доход посредством прямого участия в создании прибыли. Экономическое назначение указанных операций, как правило, связано с долгосрочным вложением средств непосредственно в производство.

Разновидностью инвестиционных операций банков является вложение средств в конторские здания, оборудование и оплату аренды. Указанные вложения осуществляются за счет собственного капитала банка, их назначение состоит в обеспечении условий для банковской деятельности. Эти инвестиции не приносят банку дохода.

Наиболее распространенными активными операциями являются кассовые операции, поскольку операции по выдачи наличных денег. Наличие кассовых активов в необходимом размере – важнейшее условие обеспечение нормального функционирования коммерческих банков, использующих денежную наличность для размена денег, возврата вкладов, удовлетворения спроса на ссуды и покрытия операционных расходов, включая заработную плату персоналу, оплату различных материалов и услуг. Денежный запас зависит от: величины текущих обязательств банка; сроков выдачи денег клиентам; расчетов с собственным персоналом; развития бизнеса и т.д. Отсутствие в достаточном количестве денежных средств может подорвать авторитет банка. На величину денежной наличности влияет инфляция. Она увеличивает опасность обесценения денег, поэтому их необходимо скорее пускать в оборот, помещать в доходные активы. Из-за инфляции требуется все больше и больше наличных денег. Кассовые операции – операции, связанные с движением наличных денег, с формированием, размещением и использованием денежных средств на различных активных счетах.

Значение банковских кассовых операций определяется тем, что от них зависят формирование кассовой наличности в хозяйстве, соотношение денежных средств между различными активами, статьями, пропорции между массой бумажных, кредитных купюр и билонной (разменной) монетой.

В последнее время банки второго уровня являются агентами на рынке ценных бумаг и фондовом рынке. Фондовые операции - это операции с ценными бумагами (помимо инвестиционных) на организованном (биржевом) рынке и неорганизованных рынках.

К фондовым операциям относятся:

-операции с векселями по покупке, опротестованию векселей, инкассированию, домицилированию, акцепту, индоссированию, выдаче вексельных поручений, хранению векселей и т.д.;

- операции с фондовыми бумагами, котирующимися на фондовых биржах;

- дилерские и брокерские;

- операции с производными финансовыми инструментами.

Следует отметить, что коммерческие банки являются в основном посредниками на финансовом рынке при этом выполняют операции, за определенную комиссию. Комиссионными операциями называются операции, осуществляемые кредитными организациями по поручению, от имени и за счет клиентов и приносящие доход в виде комиссионного вознаграждения.

К таким операциям относятся: операции по инкассированию дебиторской задолженности, переводные операции, торгово- комиссионные, доверительные операции по предоставлению клиентам юридических и иных услуг.

К прочим активным операциям разнообразным по форме, приносящим банкам значительный доход относятся: операции с иностранной валютой и драгоценными металлами, трастовые, агентские, товарные и другие [16, с.88].

Экономическое содержание указанных операций различно. В одних случаях (покупка-продажа иностранной валюты или драгоценных металлов) происходит изменение объема или структуры активов, которые можно использовать для удовлетворения претензий кредиторов банка; в других (трастовые операции) банк выступает доверенным лицом по отношению к собственности, переданной ему в управление; в-третьих (агентские операции) – банк выполняет роль посредника, совершая расчетные операции по поручению своих клиентов. Трастовые операции – это операции коммерческих банков по управлению имуществом, как юридических, так и частных лиц, выполнению иных услуг по поручению клиентов.

1.3 Классификация активных операций банка

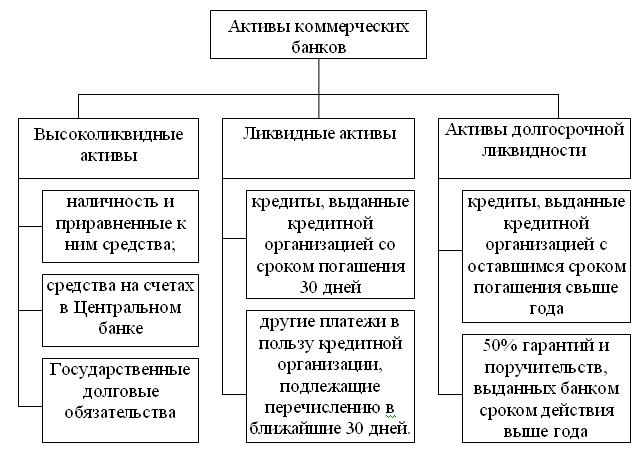

Лаврушин О.И. все активы банка разбивает группы по степени ликвидности в зависимости от срока погашения, так как для обеспечения ежедневной способности банка отвечать по своим обязательствам структура активов должна соответствовать качественным требованиям ликвидности. Активы банка делятся на: высоколиквидные активы (т.е. активы, которые обеспечивают мгновенную ликвидность); ликвидные активы, и активы долгосрочной ликвидности (в соответствии с Рисунком 2).

К активам мгновенной ликвидности (высоколиквидным) относятся: наличность и приравненные к ним средства, средства на счетах в Центральном банке, Государственные долговые обязательства и др. Эти средства относятся к ликвидным, так как подлежат в случае необходимости изъятию из оборота банка.

Рисунок 2. Классификация активов коммерческого банка по степени ликвидности

В состав ликвидных активов входят, кроме перечисленных высоколиквидных активов, все кредиты, выданные кредитной организацией в тенге и иностранной валюте, со сроком погашения в течение ближайших 30 дней, а также другие платежи в пользу кредитной организации, подлежащие перечислению в ближайшие 30 дней.

К активам долгосрочной ликвидности относятся все кредиты, выданные кредитной организацией, в тенге и иностранной валюте с оставшимся сроком погашения свыше года, а так же 50% гарантий и поручительств, выданных банком сроком действия выше года, кредиты просроченные за минусом ссуд, гарантированных Правительством, под залог ценных бумаг, под залог драг. Металлов.

Устанавливая рациональную структуру активов банк должен выполнять требования к ликвидности, а следовательно, иметь достаточный размер высоколиквидных, ликвидных и долгосрочно ликвидных средств по отношению к обязательствам с учетом их сроков, сумм и типов, и выполнять нормативы мгновенной, текущей, долгосрочной ликвидности:

Норматив мгновенной ликвидности – это отношение суммы высоколиквидных активов банка к сумме его обязательств по счетам до востребования.

Норматив текущей ликвидности представляет собой отношение суммы ликвидных активов кредитной организации к сумме ее обязательств по счетам до востребования и на срок до 30 дней.

Норматив долгосрочной ликвидности определяется как отношение выданных банком кредитов сроком погашения свыше года к капиталу кредитной организации и обязательствам свыше года. Выше названные нормативы применяются в процессе управления активами [17, с.63].

Практически все банковские активы подвержены определенному риску. Степень риска своих активов банк должен определять и поддерживать на уровне, соответствующем установленному действующим законодательством и политике банка в этом отношении.

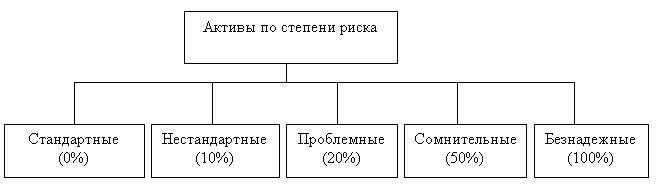

В зависимости от степени риска все активные операции делятся следующим образом:

- к первой группе относятся активы, имеющие нулевую степень риска: кассовая наличность, остатки средств на корреспондентском и резервном счетах в Центральном банке государственные ценные бумаги.

- ко второй группе относятся активы с 10% степенью риска. В нее входят остатки на корреспондентских счетах в иностранных банках.

- для третьей группы активов вероятность возникновения рисков составляет 20%. Они охватывают инвестиции банков в ценные бумаги местных органов власти.

- четвертая группа включает активы с 50% риском. В эту группу включены: остатки средств на корреспондентских счета коммерческих банков, гарантии и поручительства, выданные банком.

- для пятой группы риск составляет 100%. К ней относятся краткосрочные, долгосрочные и просроченные ссуды, все остальные инвестиции банка.

Классификация активов по степени риска представлена на рисунке 3.

Сейткасимов Г.С выделяет такие активные операции по степени риска согласно постановлению правления Национального банка Республики Казахстан от 3 июня 2002 г. № 213 «Об утверждении Правил о пруденциальных нормативах для банков второго уровня» подразделяются на пять групп. Каждой из них присвоен соответствующий коэффициент риска (%), который характеризует степень вероятности потери того или иного актива:

- безрисковые 0;

- низкорисковые 20;

- средней степени риска 50;

- с повышенным риском 100;

- высокорисковые 100.

С точки зрения доходности выделяют две группы активов:

- приносящие;

- не приносящие доход.

К активам, приносящим банку доход, относятся: ссуды, значительная доля инвестиционных операций, часть депозитных операций и прочие операции.

Рисунок 3. Классификация активов коммерческого банка по степени риска

К активам, не приносящим доход, относятся: кассовая наличность, остатки средств на корреспондентском и резервном счетах ЦБ, инвестиции в основные фонды банка. Чем выше доля активов, приносящих банку доход, в общей сумме активов, тем эффективнее они размещены.

Таким образом, можно заметить, что группируются банковские активы по нескольким критериям и разными авторами по-разному.

2. Анализ активных операций коммерческих банков РК

2.1 Анализ кредитных операций коммерческих банков

Банковский кредит - это экономические отношения, в процессе которых банки предоставляют заемщикам денежные средства с условием их возврата. Эти отношения предполагают движение стоимости (ссудного капитала) от банка (кредитора) к ссудозаемщику (дебитору) и обратно. Заемщиками выступают предприятия всех форм собственности (акционерные предприятия и фирмы, государственные предприятия, частные предприниматели и т.д.), а также население.

Возврат полученной заемщиком стоимости (погашение долга банку) в масштабах одного предприятия и всей экономики должен быть результатом воспроизводства в возрастающих размерах. Это определяет экономическую роль кредита и служит одним из важнейших условий получение банком прибыли от кредитных операций. Задолженность по кредитам, предоставляемым населению, может погашаться за счет уменьшения накопления, и даже сокращения потребления по сравнению с предыдущим периодом. В то же время кредитование населения обеспечивает рост потребления, стимулирует повышение спроса на товары (особенно дорогостоящие, длительного пользования) и зависит от уровня доходов населения, определяющих возможность получения банками прибыли от этих операций.

Кредитные операции занимают наибольшую долю в структуре статей банковских активов. Выделим основные направления кредитных операций:

- Кредит в рыночной экономике необходим, прежде всего, как эластичный механизм перелива капитала из одних отраслей в другие.

- Кредит главным образом направлен на поддержание непрерывности кругооборотов фондов действующих предприятий, обслуживания процесса реализации производственных товаров, что особенно важно в условиях становления рыночных отношений.

- Ссудный капитал перераспределяется между отраслями, устремляясь с учетом рыночных ориентиров в те сферы, которые обеспечивают получение более высокой прибыли или которым отдается предпочтение в соответствии с общенациональными программами развития экономики.

- Кредит направлен на оказание активного воздействия на объем и структуру денежной массы, платежного оборота, скорость обращения денег.

- Благодаря кредиту происходит более быстрый процесс капитализации прибыли, а следовательно, концентрации производства.

- Кредит направлен на стимулирование развития производительных сил, ускорение формирования источников капиталов для расширения воспроизводства на основе достижений НТП.

Ниже приведен анализ кредитных операций АО «Народный Банк Казахстана», АО «Казкоммерцбанк», АО «Банк ЦентрКредит».

Одной из приоритетных целей АО «Казкоммерцбанк» в 2010 году было не увеличение ссудного портфеля, а сохранение существующей надежной клиентской базы; обеспечение клиентам финансирование оборотного капитала, жизненно необходимого для любого бизнеса; продолжение финансиро�вания строительства и нахождение гибких решений по проблемам заемщиков, защищая при этом интересы банка и его вкладчиков. В результате чего, в реальном выражении, без учета эффекта девальва�ции, объем кредитного портфеля (брутто, включая документарные операции) в 2010 году уменьшился на 163.6 млрд. тенге (1102 млн. долларов) или 5.5% Таблица 1 [23, с.11].

Таблица 1.

Структура кредитного портфеля АО «Казкоммерцбанк»

|

Показатели

|

31 декабря 2009г.

|

31 декабря 2010г.

|

Отклонение без эфф.девальв.

абсал. относ.

|

|

|

млн.

тенге

|

млн.

долл.

|

млн.

тенге

|

млн.

долл.

|

млн.

тенге

|

млн.

долл.

|

%

|

|

Ссуды, предоставленные клиентам

|

2399693

|

19866

|

2665426

|

17954

|

90279

|

608

|

3,3

|

|

Ссуды, предоставленные по соглашениям РЕПО

|

34417

|

285

|

889

|

6

|

35911

|

242

|

97,6

|

|

Итого ссуды, предоставлен-ные клиентам, брутто

|

2434110

|

20151

|

2666315

|

17960

|

126190

|

850

|

4,5

|

|

Вычеты: резервы на потери по ссудам клиентам

|

289328

|

2395

|

505548

|

3405

|

180913

|

1218

|

55,7

|

|

Ссуды, предоставленные клиентам, нетто

|

2144782

|

17756

|

2160767

|

14555

|

307103

|

2068

|

12,4

|

|

Условные обязательства

|

|

|

|

|

|

|

|

|

Гарантии

|

109550

|

907

|

122096

|

822

|

546

|

3

|

0,4

|

|

Аккредитивы

|

37570

|

311

|

8391

|

57

|

37907

|

255

|

81,9

|

|

Итого гарантии и аккредитивы, брутто

|

147120

|

1218

|

130487

|

879

|

37361

|

252

|

22,3

|

|

Вычеты: резервы на потери по условным обязательствам

|

6271

|

52

|

7217

|

49

|

178

|

1

|

2,4

|

|

Условные обязательства, нетто

|

140849

|

1166

|

123270

|

830

|

37183

|

251

|

23,2

|

|

Всего кредитный портфель, брутто

|

2581230

|

21369

|

2796802

|

18839

|

163551

|

1102

|

5,5

|

|

Вычеты: резервы на потери по ссудам и условным обязательствам

|

295599

|

2447

|

512765

|

3454

|

180735

|

1217

|

54,4

|

|

Всего кредитный портфель, нетто

|

2285631

|

18922

|

2284037

|

15385

|

344286

|

2319

|

13,1

|

Структуру кредитного портфеля за 2009 и 2010 год в виде диаграммы можно представить следующим образом (в соответствии с Рисунком 4).

Рисунок 4. Структура кредитного портфеля за 2009 год

Рисунок 5. Структура кредитного портфеля за 2010 год

Из таблицы 1 видно, что объем ссудного портфеля АО «Казкоммерцбанк» (брутто) снизился в реальном выражении, без учета эффекта девальвации, с начала 2010 года на 126.2 млрд. тенге (на 850 млн. долларов) или на 4.5% и составил по состоянию на 31 декабря 2010 года 2 666 млрд. тенге (17 960 млн. долларов) в сравнении с 2 434 млрд. тенге (20 151 млн. долларов) по состоянию на 31 декабря 2009 года. Снижение произошло в результате плановых и досрочных погашении ссуд клиентами. Досрочное погашение кредитов произошло в основном за счет принятых в залог еврооблигаций, выпущенных компанией Kazkommerts International B.V. с целью дальнейшего погашения части кредита, обеспеченного данным залогом. Всего было погашено займов на сумму около 1 089 млн. долларов и около 28 млн. долларов процентов по ним.

Объем документарного кредитования (брутто) в реальном выражении, без учета эффекта девальвации, уменьшился на 37.4 млрд. тенге (на 252 млн. долларов) или на 22.3% и составил 130.5 млрд. тенге (879 млн. долларов) по состоянию на 31 декабря 2010 года по сравнению с 147.1 млрд. тенге (1 218 млн. долларов) по состоянию на 31 декабря 2009 года. Снижение объемов документарных операций произошло в основном за счет закрытия аккредитивов в иностранной валюте, в результате чего их общий объем уменьшился в реальном выражении на 37.9 млрд. тенге (на 255 млн. долларов) или на 81.9%. Объем тенговых сделок по выпуску аккредитивов занимает всего 3.2% от общего объема выданных аккредитивов.

Объем гарантий, выданных Банком, практически не изменился, и за 2010 год его реальный рост, без учета эффекта девальвации, составил всего 0.4% (на 0.5 млрд. тенге или на 3 млн. долларов). Однако изменилась валютная структура портфеля выданных гарантий. Так, если в 2009 году объем гарантий был почти равномерно поделен между тенговыми и валютными сделками (52.6% - в тенге. 47.4% - в валюте), то в 2010 году объем сделок в национальной валюте вырос до 63.2%. и. соответственно, доля сделок в иностранной валюте снизилась до 36.8%.

В целях противодействия влиянию кризиса и обеспечения устойчивости Банка, приоритетным направлением является работа с существующей клиентской базой и обеспечение адекватного сегодняшним реалиям уровня качества активов. Продолжая совершенствовать системы управления рисками. Банк продолжает усиливать работу с проблемными кредитами на индивидуальной основе и развивает сотрудничество с клиентами по оздоровлению их бизнеса для обеспечения возвратности кредитов. Банк продолжает придерживаться консервативной политики в начислении достаточного объема провизии для покрытия ожидаемых потерь по ссудам, выданным клиентам. В результате чего банком было сформирова�но резервов на возможные потери по ссудам клиентам на конец 2010 года в размере 505.5 млрд. тенге (3 405 млн. долларов) в сравнении с 289.3 млрд. тенге (2 395 млн. долларов) на начало года. Рост за 2010 в реальном выражении, без учета эффекта девальвации, составил 180.9 млрд. тенге (1 218 млн. долларов) или 55.7%. Процент резервирования за 2010 год вырос за счет доначисления резервов и составил 19.0% по сравнению с 11.9% за 31 декабря 2009 года. По состоянию на 31 декабря 2010 г. резерв, созданный на возможные потери по гарантиям и условным обязательствам, составил 7.2 млрд. тенге в сравнении с 6,3 млрд. тенге на начало года. Несмотря на номинальный рост резервов, в реальном выражении, без учета эффекта девальвации, объем резервов снизился на 0.2 млрд. тенге или 2.4%.

Объем ссудного портфеля (нетто) по состоянию на 31 декабря 2010 года составил 2 161 млрд. тенге (14 555 млн. долларов) по сравнению с 2 145 млрд. тенге (17 756 млн. долларов) на начало года. Уменьшение в реальном выражении (без учета эффекта девальвации) составило 307.1 млрд.тенге (2 068 млн. долларов) или 12.4%.

Банк обслуживает крупные и средние казахстанские промышленные предприятия и транснациональные компании, действую�щие в Казахстане, работая в нескольких направлениях: торговое финансирование, проектное финансирование, краткосрочное кредитование, кредитование малого и среднего бизнеса.

Одновременно с этим Банк предоставля�ет услуги частному сектору, осуществляя потребительское и ипотечное кредитова�ние, кредитование по кредитным картам, а также кредитование частных предпринима�телей в рамках программы поддержки малого бизнеса.

Теперь рассмотрим кредитные операции АО «Народный Банк Казахстана». В АО «Народный Банк Казахстана» займы клиентов включают следующее Таблица 2:

Таблица 2.

Займы клиентов АО «Народный Банк Казахстана»

|

Показатели

|

31 декабря 2009г.

|

31 декабря 2010г.

|

31 декабря 2011г.

|

Отклонение за период 2011-2009гг.

|

|

Займы, предоставленные клиентам

|

1298985

|

1339191

|

1341140

|

42155

|

|

Овердрафты

|

4347

|

1145

|

1370

|

-2977

|

|

Займы, брутто

|

1303332

|

1340336

|

1342510

|

39178

|

|

Минус-резерв на обесценивание займов

|

115052

|

207101

|

253237

|

138185

|

|

Займы клиентам, нетто

|

1188280

|

1133235

|

1089273

|

-99007

|

На 31 декабря 2011 г. годовая процентная став�ка, взимаемая Группой, варьировалась от 9% до 24% годовых по займам, выраженным в тенге, (31 декабря 2010 г. — от 9% до 24%, 31 декабря 2009 г. — от 9% до 23%) и от 7% до 17% годовых по за�ймам, выраженным в долларах США, (31 декабря 2010 г. — от 7% до 17%, 31 декабря 2009 г. — от 3% до 20%).

На 31 декабря 2011 г. Группа имела концентрацию займов на 10 крупнейших заемщиков в размере 267,072 миллионов тенге, что составляло 20% от совокупного кредитного портфеля Группы (31 де�кабря 2010 г. — 259,063 миллиона тенге, 19%; 31 декабря 2009 г. — 214,295 миллиона тенге, 16%) и 84% от капитала Группы (31 декабря 2010 г. — 92%, 31 декабря 2009 г. — 112%). На 31 декабря 2011 г. по данным займам был создан резерв на обесценение в размере 49,403 миллионов тенге (31 декабря 2010 г. — 25,294 миллионов тенге, 31 декабря 2009 г. — 17,205 миллиона тенге).

В приведенной ниже таблице 3 представлен анализ текущей стоимости займов по секторам экономики, а не справедливой стоимости самого обеспечения.

Таблица 3.

Структура текущей стоимости займов по секторам экономики АО «Национальный Банк Казахстана»

|

Показатели

|

31 декабря 2009г.

|

%

|

31 декабря 2010г.

|

%

|

31 декабря 2011г.

|

%

|

|

Розничные займы:

|

|

|

|

|

|

|

|

Потребительские займы

|

188542

|

14%

|

149073

|

11%

|

136271

|

10%

|

|

Ипотечные займы

|

158078

|

12%

|

149442

|

10%

|

133958

|

9%

|

|

Итого розничные займы

|

346620

|

|

298515

|

|

270229

|

|

|

Оптовая торговля

|

231338

|

18%

|

241312

|

18%

|

277222

|

21%

|

|

Строительство

|

166788

|

13%

|

190819

|

14%

|

180353

|

13%

|

|

Услуги

|

134499

|

10%

|

94606

|

7%

|

104270

|

8%

|

|

Недвижимость

|

65793

|

5%

|

94513

|

7%

|

96724

|

7%

|

|

Розничная торговля

|

106063

|

8%

|

100359

|

8%

|

92185

|

8%

|

|

Сельское хозяйство

|

73538

|

6%

|

105034

|

8%

|

86460

|

6%

|

|

Гостиничный бизнес

|

34595

|

3%

|

52489

|

4%

|

54416

|

4%

|

|

Металлургия

|

36009

|

3%

|

40768

|

3%

|

44689

|

3%

|

|

Пищевая промышленность

|

25285

|

2%

|

31435

|

2%

|

37086

|

3%

|

|

Транспортные средства

|

21560

|

2%

|

22398

|

2%

|

29688

|

2%

|

|

Энергетика

|

11072

|

1%

|

11180

|

1%

|

22143

|

2%

|

|

Нефть и газ

|

23297

|

2%

|

22601

|

2%

|

10218

|

1%

|

|

Химическая промышленность

|

9559

|

1%

|

10954

|

1%

|

9805

|

1%

|

|

Машиностроение

|

4396

|

0%

|

7305

|

1%

|

7689

|

1%

|

|

Легкая промышленность

|

3916

|

0%

|

3487

|

0%

|

7472

|

1%

|

|

Горнодобывающая отрасль

|

5043

|

0%

|

4474

|

0%

|

5507

|

0%

|

|

Связь

|

1785

|

0%

|

702

|

0%

|

232

|

0%

|

|

Потребительские товары и продажа автомобилей

|

91

|

0%

|

-

|

0%

|

-

|

0%

|

|

Прочее

|

2085

|

0%

|

7385

|

1%

|

6122

|

0%

|

|

Итого

|

1303332

|

100%

|

1340336

|

100%

|

1342510

|

100%

|

На 31 декабря 2011 г. сумма начисленного вознаграждения по обесцененным займам составляла 121,752 миллионов тенге (31 декабря 2010 г. 101,860 миллионов тенге, 31 декабря 2009 г. — 55,737 миллионов тенге) [24, с.8].

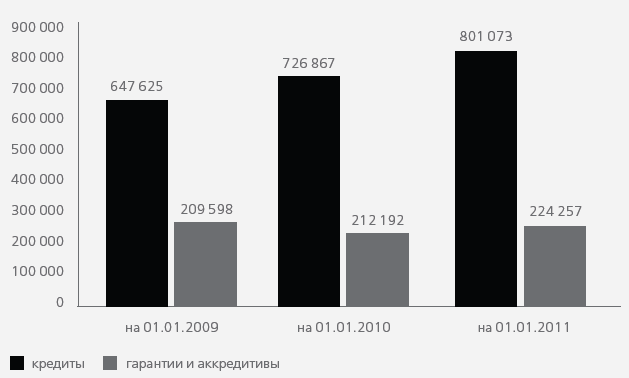

Далее рассмотрим кредитные операции АО «Банк ЦентрКредит». За 2011 год ссудный портфель АО «Банк ЦентрКредит» вырос на 10%, и на конец года составил 801,1 млрд тенге (по МСФО). Структура портфеля существенных изменений не претерпела. Прошедший год, в целом, для банковской системы оказался достаточно сложным, что, в свою очередь, оказало влияние на ухудшение качества кредитов. Уровень резервов у АО «Банк ЦентрКредит» в 2011 году увеличился с 9 до 13% (по МСФО) и в абсолютном выражении составил 106 млрд тенге, а уровень N PL увеличился с 3,5 до 10% (по МСФО). Таким образом, Банк формирует достаточный уровень резервов для покрытия возможных рисков. Приведенные показатели указывают высокие возможности АО «Банк ЦентрКредит» абсорбировать убытки по кредитам (в соответствии с Рисунком 6).

Рисунок 6. высокие возможности АО «Банк ЦентрКредит»

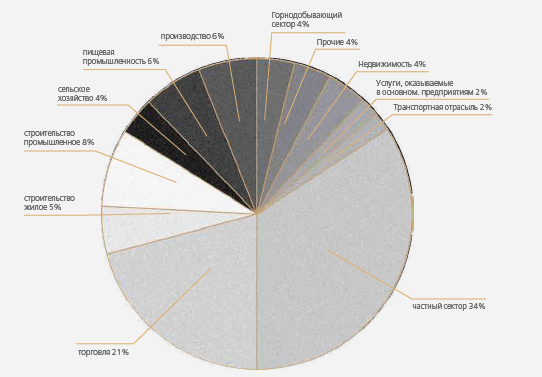

При кредитовании различных секторов экономики АО «Банк ЦентрКредит» придерживается политики диверсификации, основной целью которой является ограничение негативного влияния отраслевого риска на деятельность Банка. В кредитовании отраслей экономики наибольший удельный вес в кредитном портфеле приходится на торговлю, строительство, пищевую промышленность, производство и сельское хозяйство - их доля составляет 50% совокупного кредитного портфеля. Физические лица в отраслевой структуре ссудного портфеля занимают 34%.

Банк принимает активное участие в государственных программах поддержки малого и среднего бизнеса, реализация которых осуществляется через АО Фонд развития предпринимательства «Даму», Фонд Национального благосостояния «Самрук-Казына» и местные исполнительские органы, а также в бюджетной программе Министерства сельского хозяйства Республики Казахстан «Субсидирование ставки вознаграждения (интереса) по кредитам, выдаваемым банками второго уровня, предприятиям по переработке сельскохозяйственной продукции на пополнение их оборотных средств». В 2011 году Банк начал предоставлять кредитование бизнес клиентам по государственной программе «Дорожная карта бизнеса 2020».

На рисунке 7 представлено кредитование различных секторов экономики АО «Банк ЦентрКредит».

Рисунок 7. Кредитование различных секторов экономики АО «Банк ЦентрКредит»

Продолжено сотрудничество по реализации в международных программах по финансированию малого и среднего бизнеса полинии Немецкого Банка Развития (DEG), Азиатского Банка Развития, Международной финансовой корпорации (IFC), Европейского Банка Реконструкции и Развития (EBRD) и Германской Правительственной Программы (GTZ).

Совместно с Государственной Продовольственной Корпорацией Банк про должает осуществлять проекты, связанные с финансированием отечественных сельскохозяйственных производителей.

Ведется работа в части ипотечного кредитования населения, как в рамках собственной программы, так и по программе Казахстанской Ипотечной Компании.

Ссудный портфель по розничному кредитованию на 01.01.2012 год включает 70 942 кредитов.

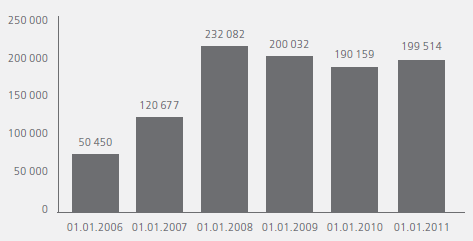

Ссудный портфель физических лиц по всем программам розничного кредитования на 01.01.2012 года составил 199 514 млн тенге, по сравнению с прошлым 2011 годом увеличился незначительно, на 4,92% (см. Рисунок 8).

Рисунок 8. Динамика ссудного портфеля по розничному кредитованию

(млн. тенге)

За 2011 год было выдано 18 160 розничных кредитов на общую сумму 51 476 млн. тенге, из них по ипотечному кредитованию выдано 5 525 кредитов на сумму 29 366 млн. тенге, по потребительским займам выдано 12 635 кредитов на сумму 22110 млн. тенге.

2.2 Анализ депозитных операций коммерческих банков

В 2010 году АО «Казкоммерцбанк» продолжает придержи�ваться своей стратегии: диверсифициро�ванная депозитная база, конкурентоспо�собные продукты и услуги с приемлемым уровнем риска. Банк не ставит своей целью увеличение депозитной базы за счет повышения процентной ставки; будучи одним из самых надежных и прозрачных банков Казахстана. Банк привлекает клиентов, которые согласны на разумные условия и долгосрочное взаимовыгодное сотрудничество.

За 2010 год объем средств клиентов вырос в реальном выражении, без учета эффекта девальвации, на 173,7 млрд. тенге (на 1 170 млн. долларов) или на 15.8% и составил по состоянию на 31 декабря 2010 года 1 276 млрд. тенге (8 598 млн. долла�ров), по сравнению с 979,5 млрд. тенге (8 109 млн. долларов) на 31 декабря 2009 года. Увеличение произошло как в корпоративном, так и 8 розничном бизнесах.

Ниже в таблице 4 представлена структура депозит�ного портфеля Банка.

Доля средств клиентов корпоративного бизнеса составила 74,3% в 2010 году в сравнении с 73,1% в 2009 году. Объем средств клиентов корпоративного бизнеса по состоянию на 31 декабря 2010 года составил 948,8 млрд. тенге (6 391 млн. долларов) в сравнении с 715,7 млрд. тенге (5 925 млн. долларов) в 2009 году; реальный рост, без учета эффекта девальвации, составил 139,9 млрд. тенге (942 млн. долларов) или 17,3%.

Таблица 4.

Структура депозитного портфеля АО «Казкоммерцбанк»

|

Показатели

|

31 декабря

2009г.

|

31 декабря 2010г.

|

Отклонение за 2010г.

без эфф.девальв.

|

|

|

млн.тенге

|

доля, %

|

млн.тенге

|

доля, %

|

абс., млн.тенге

|

отн., %

|

|

Депозиты юридических лиц

|

715682

|

73,1

|

948842

|

74,3

|

139879

|

17,3

|

|

Депозиты до востребования

|

132305

|

13,5

|

269572

|

21,1

|

128589

|

91,2

|

|

Срочные депозиты

|

583377

|

59,6

|

679270

|

53,2

|

11290

|

1,7

|

|

Депозиты физических лиц

|

263771

|

26,9

|

327622

|

25,7

|

33810

|

11,5

|

|

Депозиты до востребования

|

24595

|

2,5

|

36925

|

2,9

|

11117

|

43,1

|

|

Срочные депозиты

|

239176

|

24,4

|

290697

|

22,8

|

22693

|

8,5

|

|

Итого счетов клиентов

|

979453

|

100,0

|

1276464

|

100,0

|

173689

|

15,8

|

|

Депозиты до востребования

|

156900

|

16,0

|

306497

|

24,0

|

139706

|

83,8

|

|

Срочные депозиты

|

822553

|

84,0

|

969967

|

76,0

|

33983

|

3,6

|

Рост произошел в основном за счет привлечения средств стабилизационной программы Правительства Республики Казахстан, которые увеличились в 5 раз, а также за счет роста объемов средств клиентов на счетах до востребования (на 83,8%). Общая сумма средств АО ФНБ «Самрук-Казына». ФРП «Даму» и АО «Фонд стрессовых активов» на счетах клиентов составила на 31 декабря 2010 года 175,6 млрд. тенге в сравнении с 35,1 млрд. тенге на 31 декабря 2009 г. Их доля в общем объеме корпоративных депозитов составила 18,5 % в сравнении с 4,9% в 2009 году. По состоянию на 31 декабря 2010г. от ФНБ «Самрук-Казына». Фонда стрессовых активов и ФРП «Даму» Банком получено средств на общую сумму 230,6 млрд. тенге (1 554 млн. долларов). При этом на статье средства клиентов учтено 175,6 млрд. тенге (1183 млн. долларов). По статье прочие привлеченные средства учтено 19,1 млрд. тенге (128 млн. долларов). На счетах капитала Банка отражено 36,0 млрд. тенге (242 млн. долларов).

В результате растущего доверия населения к Банку и в результате развития большого объема предлагаемых продуктов увеличился в реальном выражении, без учета эффекта девальвации, объем средств клиентов розничного сектора на 33.8 млрд. тенге (228 млн. долларов) или на 11.5% (увеличившись с 263.8 млрд. тенге (2 184 млн. долларов) на конец 2009 года до 327,6 млрд. тенге (2 207 млн. долларов) на конец 2010 года). Основной рост произошел за счет увеличения объема срочных депозитов населения — на 22.7 млрд. тенге (153 млрд. тенге) или 8.5%. Также объем текущих средств физических лиц увеличился на 11,1 млрд. тенге (75 млн. долларов) или на 43,1% (в соответствии с Рисунком 9).

Рисунок 9. Депозиты клиентов АО «Казкоммерцбанк», млрд. тенге

Ниже представлена разбивка депозитной базы на национальную и иностранной валюту за рассматриваемые периоды Таблица 5.

Таблица 5.

Разбивка депозитной базы на национальную и иностранной валюту

|

Показатели

|

31 декабря 2009г.

|

31 декабря 2010г.

|

Отклонение за 2010г.

без эфф.девальв.

|

|

|

млн.тенге

|

доля, %

|

млн.тенге

|

доля, %

|

абс., млн.тенге

|

отн., %

|

|

Депозиты юр. лиц

|

715682

|

73,1

|

948842

|

74,3

|

139879

|

17,3

|

|

Тенге

|

310558

|

31,7

|

508188

|

39,8

|

197630

|

63,6

|

|

Валюта

|

405124

|

41,4

|

440654

|

34,5

|

57751

|

11,6

|

|

Депозиты физ. лиц

|

263771

|

26,9

|

327622

|

25,7

|

33810

|

11,5

|

|

Тенге

|

133304

|

13,6

|

124354

|

9,7

|

8950

|

6,7

|

|

Валюта

|

130467

|

13,3

|

203268

|

15,9

|

42760

|

26,6

|

|

Итого средства клиентов

|

979453

|

100,0

|

1276464

|

100,0

|

173689

|

15,8

|

|

В тенге

|

443862

|

45,3

|

632542

|

49,6

|

188680

|

42,5

|

|

В валюте

|

535591

|

54,7

|

643922

|

50,4

|

14991

|

2,3

|

Рассматривая валютную структуру общего депозитного портфеля, хотелось бы отметить рост депозитов, представленных в тенге, на 42,5% или 188,7 млрд. тенге (1 271 млн. долларов). Хотя их доля увеличилась не так значительно и составила на конец 2010 года 49,6% от общих депозитов Банка, по сравнению с 45,3% на начало года.

Столь значительный рост объема обусловлен увеличением тенговых депозитов от юридических лиц (на 63,6%), где произошел приток средств по госуда�рственной антикризисной программе от ФНБ «Самрук-Казына». ФРП «Даму» и Фонда стрессовых активов.

Депозиты физических лиц в националь�ной валюте наоборот показали снижение на 6,7%. что связано с девальвацией национальной валюты и. как следствие, конвертацией населением части средств из тенге в иностранную валюту.

Объем депозитов, представленных в иностранной валюте, немного снизился (на 2,3%), и его доля также незначительно снизилась с 54,7% на начало 2010 года до 50,4% на конец года. Отток валютных депозитов юридических лиц был замещен притоком депозитов в валюте от рознично�го сектора, первые снизились за год на 57,8 млрд. тенге (389 млн. долларов) или 11.6%. вторые же выросли в рассматриваемом периоде на 42,8 млрд. тенге (288 млн. долларов) или 26,6%.

Доля депозитов розничного сектора в общих депозитах клиентов составила 25,7% - на 31 декабря 2010 года, 26,9% - на 31 декабря 2009 год. Небольшое снижение доли депозитов физических лиц связано с более сильным темпом роста депозитов корпоративных клиентов Банка.

Так, средства клиентов (срочные вклады и вклады до востребования) в общей базе фондирования продолжают удерживать наибольший процент, увеличиваясь за период. По состоянию на 31 декабря 2010 года их доля резко возросла до 58,1% по сравнению с долей 42,5% на 31 декабря 2009 года. Скачок доли данной статьи обусловлен как плановым, так и досроч�ным погашением других обязательств Банка. К тому же в 2010 году Банк продолжил активное сотрудничество с ФНБ «Самрук-Казына». ФРП «Даму» и Фондом стрессовых активов в рамках антикризисной программы правительства Республики Казахстан, в результате чего увеличился поток привлечений от вышеназванных фондов. Их основная часть учтена по статье «Средства клиен�тов».

Основной спад объема обязательств пришелся на выпущенные долговые ценные бумаги, ссуды и средства от банков и прочих финансовых институтов, а также привлеченные средства.

Увеличение за 2010 год на 173,7 млрд тенге (1170 млн. долларов) или 15.8% (без учета эффекта девальвации) произошло в результате размещения средств ФНБ «Самрук-Казына». Фонда стрессовых активов и ФРП «Даму» в рамках антикри�зисной программы правительства Республики Казахстан, что также повлияло на существенный рост объема депозитов от корпоративных клиентов.

Депозиты являются для АО «Казкоммерцбанка» важным источником финансирования, поэтому Банк предлагает конкурентные рыночные условия по депозитам клиентов. Банк является членом Казахстанского фонда гарантирования вкладов.

Депозиты остаются основным приорите�том как для корпоративного, так и розничного бизнеса АО «Казкоммерцбанка». АО «Казкоммерцбанка» планирует и в дальнейшем направлять все усилия для сохранения существующей депозитной базы с возможным привлечением новых депозитов и клиентов.

Что же касается АО «Народный Банк Казахстана», то средства юридических лиц увеличились на 5,8% до 924,9 млрд. тенге с 874,0 млрд. тенге на конец 2010 года.

Срочные депозиты юридических лиц снизились на 4,5% по сравнению с концом 2010 года, в основном за счет досрочного возврата «Самрук-Казына» 3-летнего депозита правительства в раз�мере 60 млрд. тенге 18 июня 2011 года. Данное снижение частично компенсировалось новыми крупными депозитами ряда корпоративных кли�ентов.

Текущие счета юридических лиц увеличились на 23,9% по сравнению с концом 2010 года, в основ�ном за счет растущих объемов транзакционного банкинга и частичного перевода срочных депози�тов в текущие счета.

Срочные депозиты и текущие счета физических лиц увеличились на 22,0% и 25,2%, соответствен�но по сравнению с концом 2010 года (в соответствии с Рисунком 10).

Рисунок 10. Увеличение срочных депозитов и текущих счетов физических и юридических лиц АО «Народный Банк Казахстана» с 2009 по 2010 год

Средства клиентам составляют основной ис�точник финансирования для АО «Народный Банк Казахстана» при 79,5% от общей суммы обязательств на конец 2011 года. Банку принадлежала самая большая рыночная доля средств физических лиц (21,6%) и рознич�ных текущих счетов (34,7%), а также вторая по величине рыночная доля по средствам юридиче�ских лиц (19,9%) и текущим счетам юридических лиц (22,5%) среди казахстанских банков на конец 2011 года.

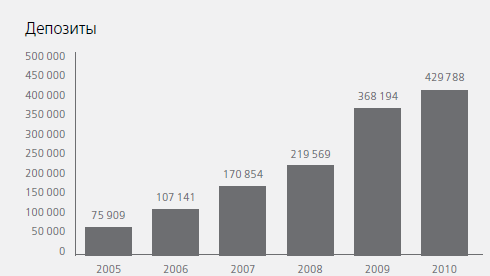

Динамику роста депозитов юридических лиц АО «Банк ЦентрКредит» можем представить на рисунке 11.

Рисунок 11. Динамика роста депозитов АО «Банк ЦентрКредит» юридических лиц (млн. тенге)

Вклады юридических лиц АО «Банк ЦентрКредит» в 2011 году вырос по сравнению с 2010 годом на 61 594 млн. тенге, или на 16,73%, и по состоянию на 01 января 2012 года составил 429 788 млн. тенге.

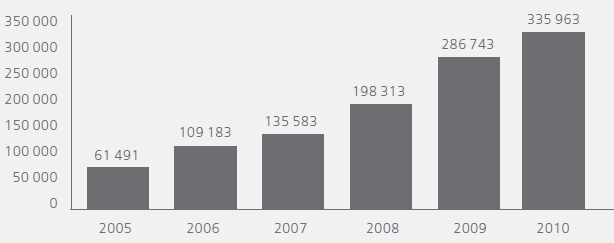

Что же касается вкладов физических лиц (ВФЛ), то АО «Банк ЦентрКредит» занимает третью позицию среди банков второго уровня страны по объему депозитного портфеля.

По сравнению с показателями 2010 года остатки на банковских счетах физических лиц в 2011 году составили 335 963 млн. тенге, прирост составил 49 219 млн. тенге, или 17,16%. Количество срочных счетов возросло на 37 516, или на 30,77% и составило 159 421 по сравнению с аналогичным периодом прошлого года (см. Рисунок 12).

Рыночная доля банка на рынке депозитных средств на конец 2011 года составила 14,92%.

Рисунок 12. Остатки на банковских счетах ФЛ АО «Банк ЦентрКредит»

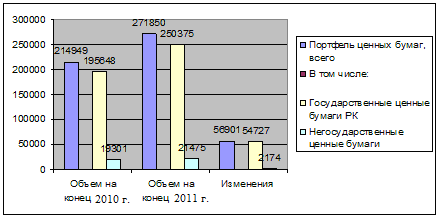

2.3 Анализ операций с ценными бумагами

В структуре портфеля ценных бумаг АО «Казкоммерцбанк» в 2010 году произошли некоторые изменения. Увеличилась доля долговых ценных бумаг до 64,4% с 57,7% на конец 2009 года, при снижении доли производных финансовых инструментов до 27,9% с 31,1%, а также за счет продажи доли в зависимых компаниях. В начале 2010 года Банк вышел из состава акционеров АО «Накопительный пенсионный фонд «УларУмгт» и АО «Организация, осуще�ствляющая инвестиционное управление пенсионными активами «Жетысу» Таблица 6.

В структуру портфеля ценных бумаг включены «финансовые активы, оценивае�мые по справедливой стоимости через прибыль или убыток», «инвестиции, имеющиеся в наличии для продажи», «инвестиции, удерживаемые до погашения», «инвестиции в зависимые компании» и «деловая репутация».

Таблица 6.

Портфель ценных бумаг АО «Казкоммерцбанк»

|

Показатели

|

по состоянию на 31 декабря

|

|

|

2009 года

|

2010 года

|

Отклонение без учета эфф.девал.

|

|

|

млн.тенге

|

%

|

млн.тенге

|

%

|

млн.тенге

|

%

|

|

Финансовые активы, оцениваемые по справедливой стоимости через прибыль или убыток

|

58130

|

74,4%

|

114203

|

85,1%

|

50782

|

80,1%

|

|

Долговые ценные бумаги

|

32537

|

41,7%

|

74125

|

56,2%

|

39932

|

116,8%

|

|

Долевые ценные бумаги

|

1276

|

1,6%

|

2638

|

2,0%

|

1126

|

74,4%

|

|

Производные финансовые инструменты

|

24317

|

31,1%

|

37440

|

27,9%

|

9724

|

35,1%

|

|

Инвестиции, имеющиеся в наличии для продажи

|

15056

|

19,2%

|

16696

|

12,4%

|

988

|

6,3%

|

|

Долговые ценные бумаги

|

11755

|

15,0%

|

11444

|

8,5%

|

311

|

2,6%

|

|

Долевые ценные бумаги

|

3301

|

4,2%

|

5252

|

3,9%

|

1299

|

32,9%

|

|

Инвестиции, удерживаемые до погашения

|

776

|

1,0%

|

943

|

0,7%

|

127

|

15,5%

|

|

Долговые ценные бумаги

|

776

|

1,0%

|

943

|

0,7%

|

127

|

15,5%

|

|

Инвестиции в зависимые компании

|

1775

|

2,3%

|

-

|

0,0%

|

1775

|

100,0%

|

|

Деловая репутация

|

2405

|

3,1%

|

2405

|

1,8%

|

-

|

-

|

|

Портфель ценных бумаг

|

78142

|

100,0%

|

134247

|

100,0%

|

50122

|

59,6%

|

Объем финансовых активов, оценивае�мых по справедливой стоимости через прибыль или убыток, к концу 2010 года вырос до 114,2 млрд. тенге (769 млн. долларов) с 58,1 млрд. тенге (481 млн. долларов) на конец 2009 года (рост в реальном выражении, без учета эффекта девальвации, на 50,8 млрд. тенге (на 342 млн. долларов) или на 80,1%.

Часть свободных средств, которые поступают в результате привлечения новых вкладчиков и в результате погашения ссудного портфеля. Банк аккумулирует в высоколиквидные активы. Увеличение в 2010 году произошло в краткосрочных нотах Национального банка РК (выпускае�мых в национальной валюте), которые, по мнению Банка, являются надежным инструментом для сохранения своих свободных средств. Ноты НБ РК выросли в реальном выражении с начала года на 46,2 млрд. тенге (на 311 млн. долларов) или в 9 раз и составили 51,8 млрд. тенге (349 млн. долларов) по состоянию на 31 декабря 2010 года.

На 31 декабря 2010 года структура портфеля финансовых активов, оценивае�мых по справедливой стоимости через прибыль или убыток Банка, представлена в основном государственными ценными бумагами и ценными бумагами казахстан�ских эмитентов, доля которых составила 61%. Большую часть которых составили следующие эмитенты: Национальный банк РК, министерство финансов РК, АО «Казахтелеком», АО «Казэкспортастык», которые выступают как гаранты данных ценных бумаг, что в значительной степени повышает надежность этих финансовых активов.

Несмотря на неблагоприятные условия в 2010 году, который оказался очень сложным для мировых рынков и казахстан�ского банковского сектора. АО «Казкоммерцбанк» продемо�нстрировал достаточно хорошие результа�ты, погасив как в плановом, так и в досрочном режиме существенную часть своих внешних обязательств.

Объем выпущенных долговых ценных бумаг по состоянию на 31 декабря 2010 года составил 463,7 млрд. тенге (3 123 млн. долларов) в сравнении с 678,3 млрд. тенге (5 615 млн. долларов) по состоянию на 31 декабря 2009 года, уменьшение в реальном выражении составило 389,8 млрд. тенге (2 626 млн. долларов) или 45,7%.

В рамках планового погашения Банк произвел выплаты по бондам: в сингапур�ских долларах - на сумму 100 млн. сингапурских долларов (70 млн. долларов США) в феврале 2010 года; в японских йенах - на сумму 25 млрд. японских йен (273 млн. долларов США) в июле 2010 года; а также в ноябре 2010 года произвел погашение в объеме 500 млн. долларов США. Эмитентом облигаций выступала дочерняя компания Казкоммерцбанка -Kazkommerts International B.V.

Частичный выкуп некоторых выпусков еврооблигаций привел к дополнительному снижению объема выпущенных долговых ценных бумаг на 1 226 млн. долларов США (496 млн. долларов США. 125 млн. фунтов стерлингов. 367 млн. евро).

Выпущенные долговые ценные бумаги АО «Народный Банк Казахстана» снизи�лись на 4,4% по сравнению с концом 2010 года, в основном за счет погашения местных суборди�нированных облигаций с номинальной суммой 5 млрд. тенге в июне 2011 года и досрочного пога�шения местных субординированных облигаций с номинальной суммой 5 млрд. тенге в ноябре 2011 года.

На конец 2011 года АО «Народный Банк Казахстана» имел три выпуска непо�гашенных еврооблигаций на сумму 300 млн. дол�ларов США, 500 млн. долларов США и 700 млн. долларов США с единовременным погашением в мае 2013 года, октябре 2013 года и мае 2017 года, соответственно.

28 января 2012 года АО «Народный Банк Казахстана» выпустил и разместил еврооблигаций на сумму 500 млн. долларов США сроком обращения 10 лет, купоном 7,25% годо�вых, по цене 98,263% и доходностью для инвесторов 7,5% годовых.

В таблице 7 представлены выпущенные долговые ценные бумаги, которые включали следующее.

Таблица 7

Выпущенные ценные бумаги АО «Народный Банк Казахстана»

|

Показатели

|

31 декабря 2009г.

|

31 декабря 2010г.

|

31 декабря 2011г.

|

Отклонение 2011-2009гг.

|

|

Отражено по амортизированной стоимости:

|

|

|

|

|

|

Выпущенные субординированные долговые ценные бумаги:

|

|

|

|

|

|

Облигации, выраженные в тенге, индексированные на инфляцию

|

19228

|

19120

|

14132

|

-5096

|

|

Облигации, выраженные в тенге, с фиксированной ставкой

|

16021

|

15996

|

11725

|

-4296

|

|

Облигации, выраженные в тенге, индексированные на обратную инфляцию

|

8359

|

8947

|

8120

|

-239

|

|

Итого выпущенные субординированные долговые ценные бумаги

|

43608

|

44063

|

33977

|

-9631

|

|

Выпущенные несубординированные долговые ценные бумаги:

|

|

|

|

|

|

Облигации, выраженные в долларах США

|

200118

|

208627

|

207701

|

7583

|

|

Облигации, выраженные в тенге

|

19265

|

11203

|

10489

|

-8776

|

|

Итого выпущенные несубординированные долговые ценные бумаги

|

219383

|

219830

|

218190

|

-1193

|

|

Итого выпущенные долговые ценные бумаги

|

262991

|

263893

|

252167

|

-10824

|

Справедливая стоимость активов, переданных в залог, и балансовая стоимость займов по соглашению РЕПО по состоянию на 31 декабря 2011, 2010 и 2009 гг. представлены следующим образом в таблице 8.

Субординированные долговые ценные бумаги являются необеспеченными обязательствами Группы и субординированы по отношению к пла�тежам всей текущей и будущей приоритетной за�долженности и ряда прочих обязательств Группы. Проценты по выпущенным долговым ценным бума�гам выплачиваются на полугодовой и годовой основе.

В соответствии с условиями выпуска облигаций, деноминированных в долларах США, Группа обя�зана соблюдать определенные обязательства по поддержанию финансовых показателей, в частно�сти, в отношении достаточности капитала, огра�ничений по сделкам, совершаемым по стоимости меньше, чем справедливая рыночная стоимость, и выплаты дивидендов. Также условия выпуска облигаций, выраженных в долларах США, вклю�чают положения, ограничивающие возможность Группы создавать право залога по своим активам. Неисполнение Группой обязательства по данным положениям может привести к перекрестному сокращению срока платежа и перекрестному де�фолту по условиям прочих финансовых соглаше�ний Группы. Руководство считает, что по состоя�нию на 31 декабря 2011, 2010 и 2009 гг. Группа выполняла требования по коэффициентам, ука�занным в соглашениях Группы с доверительными управляющими и держателями облигаций.

Таблица 8

Справедливая стоимость активов, переданных в залог, и балансовая стоимость займов по соглашению РЕПО по состоянию на 31 декабря 2009-2011

|

Показатели

|

31 декабря 2009г.

|

31 декабря 2010г.

|

31 декабря 2011г.

|

|

|

Купонная ставка, %

|

Срок погашения, год

|

Купонная ставка, %

|

Срок погашения, год

|

Купонная ставка, %

|

Срок погашения, год

|

|

Выпущенные субординированные долговые ценные бумаги:

|

|

|

|

|

|

|

|

Облигации, выраженные в тенге, индексированные на инфляцию

|

Ставка инфля-ции плюс 1%

|

2015

|

Ставка инфля-ции плюс 1%

|

2015

|

Ставка инфля-ции плюс 1%

|

2015

|

|

Облигации, выраженные в тенге, с фиксированной ставкой

|

7,5%-14,0%

|

2010-2018

|

7,5%-14,0

|

2014-2019

|

7,5%-13,0%

|

2014-2019

|

|

|

Ставка инфля-ции плюс 2%

|

2011-2018

|

Ставка инфля-ции плюс 2%

|

2011-2017

|

Ставка инфля-ции плюс 2%

|

2017

|

|

Облигации, выраженные в тенге, индексированные на обратную инфляцию

|