Организация учета расчетов с подотчетными лицами в ОАО «Газпром»

red0;;СОДЕРЖАНИЕ

ВВЕДЕНИЕ……………………………………………………………..………4

Глава 1 Теоретические аспекты учета и контроля расчетов с подотчетными лицами……………………………………………………...….6

1.1 Учет расчетов с подотчетными лицами……………………..…..6

1.2 Бухгалтерский учет расчетов с подотчетными лицами…...…..16

1.3 Расчеты с подотчетными лицами как объект контроля……….18

Глава 2 Организация учета расчетов с подотчетными лицами в ОАО «Газпром»…………………………………………………………………...…22

2.1 Краткая характеристика предприятия……………………….....22

2.2 Документальное оформление операций по учету расчетов с подотчетными лицами……………………………………………………..…24

2.3 Бухгалтерский учет расчетов с подотчетными лицами….…....28

2.4 Осуществление внутреннего контроля на предприятии……...34

ЗАКЛЮЧЕНИЕ………………………………………………………….……38

СПИСОК ЛИТЕРАТУРЫ…………………………………………………….40

ПРИЛОЖЕНИЯ…………………………………………………………...…..41

Приложение 1…………………………………………………………………41

Приложение 2…………………………………………………………………42

Приложение 3…………………………………………………………………43

Приложение 4……………………………………………………………...….44

Приложение 5…………………………………………………………………45

Приложение 6………………………………………………………..………..46

Приложение 7…………………………………………………………………47

Приложение 8…………………………………………………………...…….48

Приложение 9…………………………………………………………………49

Приложение 10………………………………………………………………50

Приложение 11………………………………………………………………51

ВВЕДЕНИЕ

Процесс производства является важнейшей стадией кругооборота средств предприятия. В процессе финансово-хозяйственной деятельности у предприятия возникает потребность использовать наличные денежные средства для расчетов с работниками по командировкам, выдачи им средств на представительские цели, для покупки за наличный расчет товаров в других организациях или у физических лиц, оплаты выполненных работ, оказания услуг, а также на иные хозяйственно- операционные цели. Таким образом, в процессе функционирования каждого предприятия возникают вопросы, связанные с расчётами с подотчётными лицами. Необходимость расчетов наличными деньгами вызывает наличие задолженности за персоналом организации.

Рациональная организация расчетов с подотчетными лицами способствует укреплению расчетной дисциплины, повышению ответственности предприятий за соблюдение расчетов, сокращению дебиторской и кредиторской задолженности, ускорению оборачиваемости оборотных средств предприятий и организаций. Вследствие этого улучшается финансовое состояние предприятий и организаций. Это особо актуально в современных рыночных условиях, поскольку денежная стадия кругооборота средств играет огромную роль в жизни предприятия любой формы собственности.

Большая роль при этом отводится бухгалтерскому учету, с помощью которого сплошным образом, непрерывно и взаимосвязано отражаются все документально подтвержденные хозяйственные операции, чем обеспечивается достоверность, своевременность и точность информации. Правильная организация учета расчетов с подотчетными лицами, с одной стороны, обеспечивает действенный контроль за использованием на предприятии денежных средств и, с другой стороны, позволяет предприятию избежать конфликтных ситуаций во взаимоотношениях с налоговой службой.

Объектом исследования является существующий порядок организации учета и контроля расчетов с подотчетными лицами в ОАО «Газпром». Закрепление экономических связей с поставщиками и партнерами, налаживание новых контактов, вызывает необходимость направлять работников в командировки для ведения переговоров, заключения различных соглашений и договоров.

В связи с этим тема дипломной работы является актуальной.

Целью дипломной работы является изучение особенностей бухгалтерского учета и организации учета расчетов с подотчетными лицами.

Для достижения поставленной цели были определены следующие задачи:

– изучить по нормативным материалам и данным литературы основы ведения бухгалтерского учета и учета расчетов с подотчетными лицами на современном этапе;

– проанализировать деятельность действующего предприятия в области бухгалтерского учета, пользуясь документами бухгалтерии;

– осветить как можно шире бухгалтерский учет командировочных расходов.

Глава 1 Теоретические аспекты учета и контроля расчетов с подотчетными лицами

1.1 Учет расчетов с подотчетными лицами

Ведение бухгалтерского учета расчетов с подотчетными лицами осуществляется в соответствии с нормативными документами. Основой законодательства о бухгалтерском учете является Федеральный закон «О бухгалтерском учете» № 402-ФЗ от 06.12.2011г.

Подотчетные лица – это работники организации, получившие авансом наличные суммы денежных средств из кассы на предстоящие административно-хозяйственные и командировочные расходы. Подотчетными суммами называются денежные авансы, выдаваемые работникам организации из кассы на мелкие хозяйственные расходы и на расходы по командировкам. Порядок выдачи денег под отчет, размер авансов и сроки, на которые они могут быть выданы, установлены правилами ведения кассовых операций, которые регламентируются Положением «О порядке ведения кассовых операций с банкнотами и монетой Банка России на территории Российской Федерации» от 12 октября 2011г. № 373-П.

Приобретение подотчетным лицом товарно-материальных ценностей.

Оплата приобретения материальных ценностей через подотчетных лиц за наличный расчет относится к хозяйственным и прочим расходам организации. Персональный состав работников, имеющих право получать наличные денежные средства под отчет на хозяйственные и прочие расходы, утверждается приказом руководителя организации. В приказе указываются сведения о работниках организации (должность, фамилия, имя, отчество, табельный номер), максимальном размере наличных денежных средств, которые может получать каждый работник под отчет. Приобретение товарно-материальных ценностей (канцелярских, хозяйственных товаров) в организациях должно подтверждаться чеком контрольно-кассовых машин и товарным чеком, дополнительно содержащим отметку об оплате. В кассовом чеке должны быть четко пропечатаны идентификационный номер продавца товара, его наименование, номер кассовой машины, дата совершения операции, сумма. Товарный чек необходим для расшифровки сведений, указанных в кассовом чеке, в частности для указания конкретного перечня приобретенных товаров (степлер, ручки, бумага). Запрещается указывать в товарных чеках вместо конкретных наименований товаров их общее название (канцтовары, хозтовары). В товарном чеке необходимо четкое указание номенклатуры, количества и стоимости приобретенных организацией товаров. В случае отсутствия в товарном чеке подробной расшифровки приобретенных товаров представители организации должны составить акт, фиксирующий номенклатуру, количество приобретенных товаров и цели их приобретения. При покупке товаров у частных лиц и индивидуальных предпринимателей необходимо правильно оформить торгово-закупочный акт, который является в данном случае первичным документом.

Командировочные расходы.

При осуществлении предпринимательской деятельности хозяйствующими субъектами нередко возникает необходимость направления работников организации для выполнения тех или иных функций за пределами местности, в которой работник постоянно проживает и выполняет функции, закрепленные трудовым договором. Поездка работника по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы является служебная командировка. Служебные поездки работников, постоянная работа которых осуществляется в пути или имеет разъездной характер, служебными командировками не признаются. Особенности направления работников в служебные командировки устанавливаются в порядке, закрепленном в Трудовом Кодексе Российской Федерации и Положением «Об особенностях направления работников в служебные командировки» от 25 марта 2013г. №257.

При оформлении командировочных расходов учитывают нормы Трудового Кодекса Российской Федерации, который оговаривает перечень лиц, которые могут быть направлены в командировку.

Не могут быть направлены в командировку:

– беременные женщины;

– работники в возрасте до 18 лет. Исключение составляют творческие работники средств массовой информации, организации кинематографии, телесъемочных и видеосъемочных коллективов, театров, театральных и концертных организаций, цирков и иных лиц, участвующих в создании и (или) исполнении произведений, профессиональных спортсменов;

– работники в период действия ученического договора – в служебные командировки, не связанные с ученичеством.

Только с письменного согласия могут быть направлены в командировку:

– женщины, имеющие детей в возрасте до трех лет. При этом женщины, имеющие детей в возрасте до трех лет, должны быть ознакомлены в письменной форме со своим правом отказаться от направления в служебную командировку;

– матери и отцы, воспитывающие без супруга (супруги) детей в возрасте до пяти лет;

– работники, имеющие детей-инвалидов;

– работники, осуществляющие уход за больными членами их семей в соответствии с медицинским заключением.

Унифицированные формы, которые используются при документальном оформлении направления работника в командировку:

- приказ (распоряжение) о направлении работника в командировку (формы № Т-9 и Т-9а). Данные формы заполняются работником кадровой службы на основании служебного задания, подписываются руководителем организации или уполномоченным им на это лицом. В приказе о направлении в командировку указываются фамилии и инициалы, структурное подразделение, должность командируемых, а также цель, время и место командировки. При необходимости приводятся источники оплаты сумм командировочных расходов, другие условия направления в командировку. Разница в применении форм состоит в том, что приказ по форме № Т-9 издается в случае, если в командировку направляется один работник, а форма № Т-9а – если в командировку направляются несколько работников.

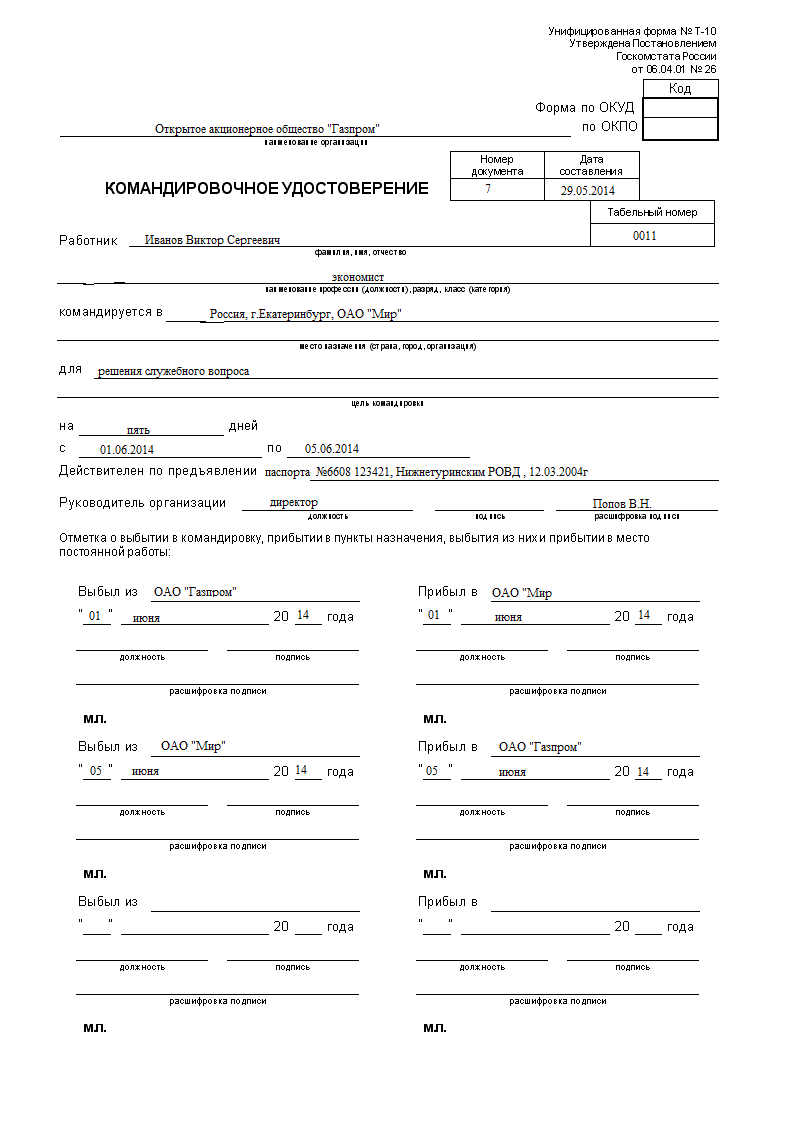

- документом, удостоверяющим время пребывания в служебной командировке (время прибытия в пункт назначения и время убытия из него), является командировочное удостоверение (форма № Т-10). В каждом пункте назначения делаются отметки о времени прибытия и выбытия, которые заверяются подписью ответственного должностного лица и печатью. Командировочное удостоверение выписывается в одном экземпляре работником кадровой службы на основании приказа (распоряжения) о направлении работника в командировку.

- служебное задание для направления в командировку и отчет о его выполнении (форма № Т-10а) применяются для оформления и учета служебного задания для направления в командировку, а также отчета о его выполнении. Служебное задание подписывается руководителем структурного подразделения, в котором работает командируемый работник, утверждается руководителем организации или уполномоченным им на это лицом и передается в кадровую службу для издания приказа (распоряжения) о направлении работника в командировку.

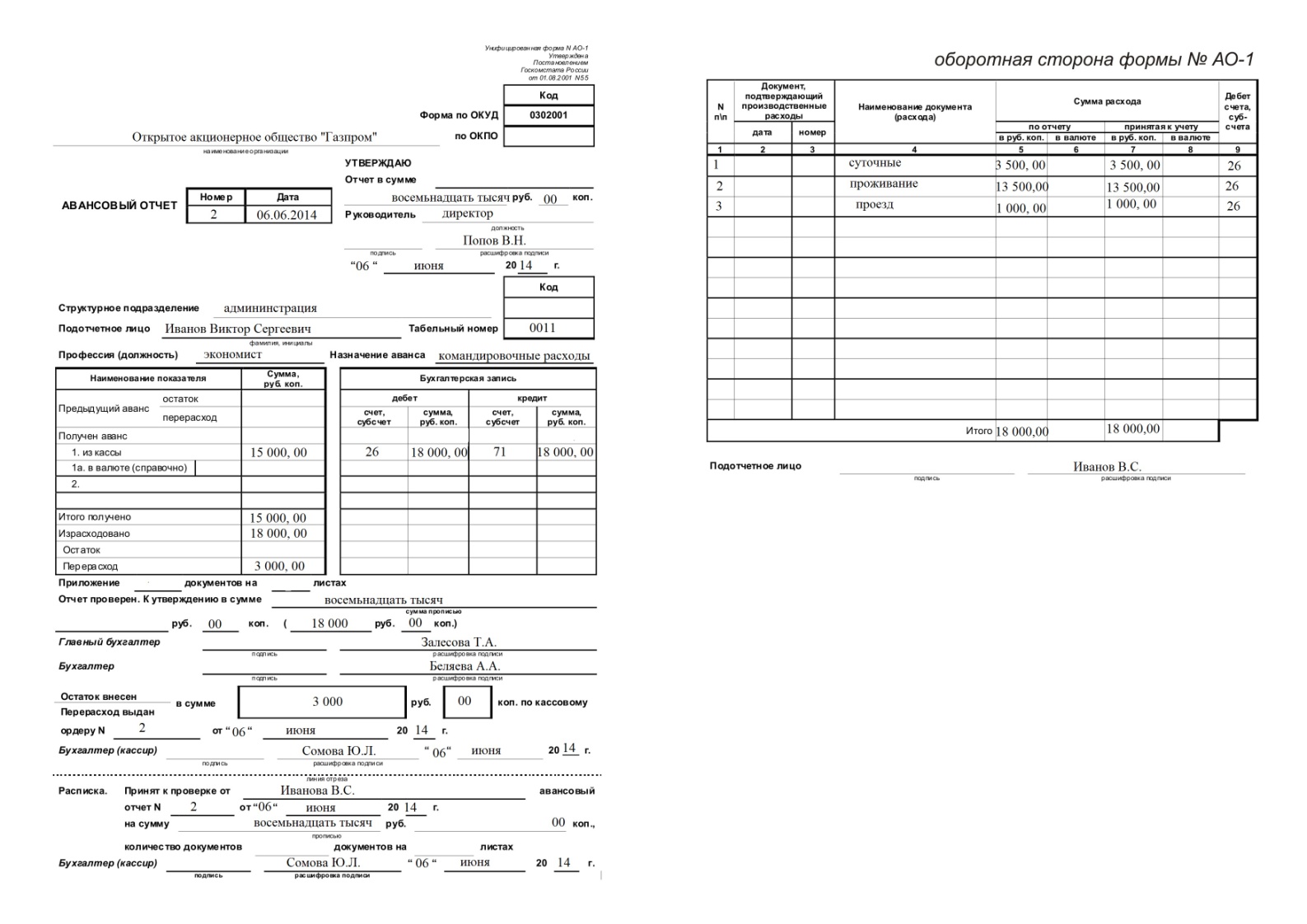

- после возвращения из командировки в организацию работник (подотчетное лицо) составляет авансовый отчет (форма № АО-1) с приложением документов, подтверждающих произведенные расходы.

Первый день командировки - это дата отправления поезда, самолета, автобуса или другого транспортного средства. Последний день командировки - это дата прибытия соответствующего транспортного средства в населенный пункт, где расположено место постоянной работы. При отправлении транспортного средства до 24 часов включительно днем отъезда или приезда считаются текущие сутки, а с 00 часов и позднее - последующие сутки. Если станция, пристань или аэропорт находятся за чертой населенного пункта, учитывается время, необходимое для проезда до (или от) станции, пристани или аэропорта.

Период командировки оплачивается не так, как обычная работа, а по среднему заработку. Каким бы не был режим работы, средний заработок рассчитывается исходя из фактически начисленной заработной платы и фактически отработанного времени за 12 календарных месяцев, предшествующих месяцу, когда началась командировка. Если человек трудился в командировке в свой выходной, и это отражено в табеле учета рабочего времени, то такую работу необходимо оплатить в двойном размере.

Работодатель обязан не только выплатить сотруднику зарплату за время командировки, но и возместить командировочные расходы.

К таким расходам относятся:

- суточные;

- стоимость проезда;

- плата за наем жилого помещения.

Суточные полагаются работнику за каждый день нахождения в командировке, включая выходные и праздники, а также за дни нахождения в пути. Сотрудник, вернувшийся из командировки, не обязан отчитываться о том, на что потратил суточные. Работнику не нужно предоставлять в бухгалтерию первичные документы и авансовый отчет по суточным. В налоговом учете суточные списываются на расходы без ограничения. От НДФЛ суточные освобождаются в пределах лимита: при командировках внутри страны - в размере 700 руб. за каждый день, при загранкомандировках - в размере 2 500 руб. за каждый день.

Стоимость проезда до места командировки и обратно можно включить в расходы. При возмещении командированному сотруднику расходов на дорогу не нужно удерживать НДФЛ и платить страховые взносы. Вышеприведенные нормы можно применить только в том случае, если затраты на проезд подтверждены первичными документами. Если работник добирался на рейсовом транспорте, то ему придется предоставить проездной билет. При этом не обязательно, чтобы билет был установленной формы. Главное, чтобы на нем стояли реквизиты, подпись и печать перевозчика, а также наименование пунктов отправления и прибытия, цена. Если речь идет о такси, то подтверждающими документами будут заказ-наряд на предоставление транспортного средства для перевозки пассажиров и багажа, а также квитанция на оплату услуг легкового такси. В случае авиаперелетов понадобятся два первичных документа: билет, на котором указана его стоимость, и посадочный талон. Если авиабилет электронный, то подтверждающим документом является маршрут-квитанция, содержащая обязательные реквизиты: тариф, итоговая стоимость перевозки, форма оплаты и прочее. При утере посадочного талона необходимо взять справку авиаперевозчика.

Сумму, потраченную на наем жилья для командированного работника, организация учитывает при налогообложении прибыли. Также она вправе списать стоимость дополнительных услуг, оказанных гостиницей (за исключением баров и ресторанов, обслуживания в номерах, а также саун и фитнес - центров). При возмещении сотруднику расходов на жилье не нужно удерживать НДФЛ и платить страховые взносы. Вышеприведенные нормы можно применить в ситуации, когда затраты на жилье подтверждены первичными документами. А именно - бланком строгой отчетности, самостоятельно разработанным гостиницей. В нем обязательно должны быть все реквизиты. Кроме того, в бланке должна быть выделена сумма НДС. Если же работник потерял подтверждающий документ или вовсе не получал его, так как проживал в частном секторе, то расходы в налоговом учете отразить нельзя.

При направлении работника в служебную командировку ему гарантируются сохранение места работы (должности) и среднего заработка, а также возмещение расходов, связанных со служебной командировкой. В служебную командировку могут направляться работники любых категорий (управленческий персонал, технические и обслуживающие работники, рабочие) и профессий. Чаще всего в командировку направляются представители управленческих служб, а также при определенных условиях – рабочие и представители обслуживающего персонала. Иными словами, при формировании себестоимости продукции (работ, услуг) расходы, осуществленные во время командировки, могут быть отнесены на любой из счетов учета производственных затрат (20«Основное производство», 25«Общепроизводственные расходы», 26«Общехозяйственные расходы», 44«Расходы на продажу»). Кроме того, если командировки непосредственно связаны с приобретением материально-производственных запасов, объектов основных средств или иных активов, командировочные расходы могут относиться на увеличение стоимости приобретенного имущества.

Работником, прибывшим из командировки, составляется краткий отчет о выполненной работе за период командировки, который согласовывается с руководителем структурного подразделения и предоставляется в бухгалтерию вместе с соответствующими документами. Поэтому расчеты с командированными лицами являются наиболее распространенной группой расчетов с подотчетными лицами, причем они характерны практически для всех организаций.

Загранкомандировки.

Визит сотрудника за рубеж оформляется теми же документами, что и командировки по России. Руководитель организации подписывает приказ о направлении сотрудника в командировку, в котором указываются личные данные, страна пребывания, цели и срок командировки. При командировании работника за рубеж (кроме стран СНГ) командировочное удостоверение может не оформляться. Все отметки о времени прибытия и отъезда работника осуществляются в его заграничном паспорте при пересечении границы.

По возвращении работник, как и при обычной командировке, составляет отчет о выполнении поставленного задания, который утверждается руководителем организации. Все документы, подтверждающие командировочные расходы сотрудника и составленные на иностранном языке, должны быть дословно переведены на русский язык. День пересечения границы при выезде из РФ, оплачивается в иностранной валюте по норме, установленной для страны въезда; день пересечения границы при возвращении на территорию РФ оплачивается в рублях. Если работник направляется в несколько стран, суточные за день переезда из одной страны в другую выплачиваются по нормам, установленным для страны въезда, в иностранной валюте.

Одним из вариантов являются расчеты с применением банковской карты. На счете может быть любая сумма, но по согласованию с банком организация устанавливает лимит расчетов с использованием карты. Денежные средства с корпоративной банковской карты могут быть использованы за пределами России только для выплаты командировочных расходов. Поскольку с корпоративной банковской карты средства считаются выданными под отчет, у организации нет необходимости выдавать в иностранной валюте наличные средства на командировочные расходы. Все необходимые платежи будут осуществлены сотрудником через корпоративную карту. При возвращении сотрудника из командировки к авансовому отчету нужно приложить оригиналы всех документов, связанных с использованием корпоративной карты: квитанции банкоматов, слипы. Банк, открывший корпоративную карту, имеет право потребовать у организации подтверждения всех операций, совершенных с использованием этой карты. Валюту для загранкомандировки можно приобретать как с помощью валютного счета, так и через обменный пункт. Организации необязательно выдавать при загранкомандировках аванс в иностранной валюте. Она может выплатить сотруднику сумму в рублях, а работник купит иностранную валюту в обменном пункте.

В бухгалтерском учете все расчеты по загранкомандировке организация переводит в рубли. При этом командировочные расходы отражаются по курсу Банка России на дату утверждения авансового отчета. Если у организации есть валютный счет, то она может купить иностранную валюту для загранкомандировки в безналичном порядке через обслуживающий банк. При этом купленная валюта пересчитывается в рубли по курсу Банка России на дату покупки и выдачи денег. А командировочные расходы отражаются по курсу Банка России на дату утверждения авансового отчета. Кроме того, в бухгалтерском учете иностранная валюта пересчитывается на конец отчетного периода.

Представительские расходы.

Представительские расходы – это расходы организации по приему и обслуживанию представителей других организаций, участвующих в переговорах для установления и поддержания сотрудничества. Они относятся к прочим расходам, связанным с производством и реализацией.

К представительским расходам относятся расходы на:

- проведение официального приема для указанных лиц, участвующих в переговорах;

- транспортное обеспечение доставки этих лиц к месту проведения представительского мероприятия и (или) заседания руководящего органа и обратно;

- буфетное обслуживание во время переговоров;

- оплату услуг переводчиков, не состоящих в штате налогоплательщика, по обеспечению перевода во время проведения представительских мероприятий.

К представительским расходам не относятся расходы на организацию развлечений, отдыха, профилактики или лечения заболеваний.

Документами, служащими для подтверждения представительских расходов, могут являться:

- приказ (распоряжение) руководителя организации об осуществлении расходов на указанные цели;

- смета представительских расходов;

- первичные документы, в том числе в случае использования приобретенных на стороне каких-либо товаров для представительских целей, оплаты услуг сторонних организаций;

- отчет о представительских расходах по проведенным представительским мероприятиям, в котором отражаются: цель представительских мероприятий, результаты их проведения; иные необходимые данные о проведенном мероприятии, а также сумма расходов на представительские цели.

Представительские расходы, понесенные в командировке, оплачивает командированный сотрудник. Он должен составить авансовый отчет и приложить к нему документы, подтверждающие размер и назначение затрат.

1.2 Бухгалтерский учет расчетов с подотчетными лицами

Общие правила организации бухгалтерского учета расчетов с подотчетными лицами и правильное их отражение на синтетических счетах бухгалтерского учета установлены Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкцией по его применению, утвержденной приказом Минфина России от 12 октября 2012г. № 134н. Большая роль отводится бухгалтерскому учету, с помощью которого сплошным образом, непрерывно и взаимосвязано отражаются все документально подтвержденные хозяйственные операции, чем обеспечивается достоверность, своевременность и точность информации. Правильная организация учета расчетов с подотчетными лицами, с одной стороны, обеспечивает действенный контроль за использованием на предприятии денежных средств и, с другой стороны, позволяет предприятию избежать конфликтных ситуаций.

Основными задачами бухгалтерского учета расчетов с подотчетными лицами являются:

1. своевременное, полное и достоверное отражение на счетах бухгалтерского учета фактических затрат на командировочные расходы;

2. документальная обоснованность использования подотчетных сумм и обоснованность включения в состав затрат;

3. контроль за экономным и рациональным использованием денежных средств на хозяйственно- операционные цели.

Аналитический учет по расчетам с подотчетными лицами ведется по каждой авансовой выдаче линейно-позиционным способом. Первым делом отражается сумма выданного аванса, затем величина утвержденных расходов с указанием, на какой счет они отнесены. Данные об остатках ранее выданных подотчетных сумм берутся из журнала-ордера за прошлый месяц, выданные суммы - из расходных кассовых ордеров, а утвержденный расход - из авансовых отчетов.

В бухгалтерском учете для отражения расчетов с сотрудниками организации по подотчетным суммам предназначен специальный счет 71 «Расчеты с подотчетными лицами». На счете 71 обобщается информация о расчетах с работниками по суммам, выданным им под отчет на административно-хозяйственные и операционные расходы. На выданные под отчет суммы счет 71 дебетуется в корреспонденции со счетами учета денежных средств. На израсходованные подотчетными лицами суммы счет 71 кредитуется в корреспонденции со счетами, на которых учитываются затраты и приобретенные ценности, или другими счетами в зависимости от характера произведенных расходов. Подотчетные суммы, не возвращенные работниками в установленные сроки, отражаются по кредиту счета и дебету счета 94 «Недостачи и потери от порчи ценностей». В дальнейшем эти суммы списываются в дебет счета 70 «Расчеты с персоналом по оплате труда» (если они могут быть удержаны из оплаты труда работника) или 73 «Расчеты с персоналом по прочим операциям» (когда они не могут быть удержаны из оплаты труда работника). Счет 71 - активно-пассивный и в аналитическом учете он может иметь сальдо сразу по дебету (когда кто-то из работников не отчитался по подотчетным деньгам) и кредиту (сотрудник потратил свои деньги, а предприятие их пока не вернуло).

В условиях применения полной журнально-ордерной формы учет по счету 71 ведется в журнале-ордере №7. Он является комбинированным регистром, сочетающим аналитический и синтетический учет с линейной формой записи. Это означает, что каждой выданной под отчет сумме отводится в журнале-ордере одна строка.

1.3 Расчеты с подотчетными лицами как объект контроля

В процессе финансово-хозяйственной деятельности у организаций часто возникает необходимость командировки сотрудника в другую местность или приобретения материальных ценностей, а также различных работ, услуг не только по безналичному расчету, но и за наличные деньги. Осуществляя контроль за подобными операциями необходимо учитывать особенности ведения учета таких операций и их сущность.

В момент выдачи денежных средств организация обязана:

- Определить сумму подотчетных средств и срок, на который она выдается;

- Получить от подотчетного лица отчет о расходах в срок не позднее 3 рабочих дней по истечению срока, на который выданы средства;

- Выдать денежные средства работнику под отчет при условии полного отчета или по ранее выданным авансам;

- Запретить передачу подотчетных денежных средств от одного работника другому;

- Определить перечень лиц, которые могут заменять кассиров и получать в банке денежные средства под отчет.

Целью проверки расчетов с подотчетными лицами является установление правильного и целевого использования подотчетных сумм, выявление незаконных и нецелесообразных с хозяйственной точки зрения расходов, соблюдение установленного порядка возмещения командировочных расходов. Контроль, будучи одной из форм управленческого цикла, представляет собой систему наблюдения, сопоставления, проверки и анализа функционирования управляемого объекта с целью оценки обоснованности и эффективности принимаемых и принятых управленческих решений, выявления степени их реализации, наличия отклонений фактических результатов.

Можно выделить следующие основные нарушения, выявленные в ходе проверок: злоупотребления, хищения, ошибки, несоответствия установленному порядку в области расчетов с подотчетными лицами.

Все они могут быть классифицированы следующим образом:

- Нарушения порядка выдачи подотчетных сумм;

- Нарушения при оформлении командировочных расходов;

- Нарушение порядка налогообложения при оформлении командировочных расходов;

- Нарушения порядка ведения синтетического учета расчетов с подотчетными лицами.

При проверке командировочных расходов проверяется правильность оформления всех используемых документов, проведенных расчетов выплат, осуществляется контроль за соблюдением существующего законодательства. Проверяется соответствие сумм в представленных оправдательных документах и отраженных в авансовых отчетах, а также аналитических данных с авансовыми отчетами за конкретный период. Проверяются расходы на закупку материальных ценностей по оправдательным документам, свидетельствующим о фактически произведенных расходах, и правильность их заполнения. Необходимо проверить, не числится ли задолженность по подотчетным суммам на конец проверяемого периода за лицами, которые уволены из организации.

Документальная проверка авансовых отчетов предусматривает проверку по форме и по существу отраженных операций. При проверке авансовых отчетов по форме следует протестировать следующее:

- соответствие типовой форме № АО-1 «Авансовый отчет»;

- наличие номера и даты составления;

- указание подотчетного лица;

- указание суммы полученного аванса, израсходованной суммы, суммы остатка и перерасхода;

- указание назначения аванса;

- заполнение обратной стороны авансового отчета.

Необходимо проконтролировать соблюдение сроков предоставления авансовых отчетов в бухгалтерию и их оформление. Сроки отчетности подотчетных лиц проверяются путем сверки дат в расходных кассовых ордерах на выдачу денег под отчет и в авансовых отчетах. Параллельно проверяется наличие значительной дебиторской задолженности подотчетных лиц и сроки ее отражения в бухгалтерском учете, а также причины непогашения дебиторской задолженности. Вместе с тем осуществляется сверка документов, прилагаемых к авансовому отчету, с данными, отраженными в нем.

При проверке необходимо сопоставить сальдо по счету 71 на конец каждого месяца с данными, указанными в главной книге или журналах-ордерах. Одновременно следует сверить соответствие месячных оборотов по кредиту счета 71 с дебетовыми оборотами по счетам учета материальных затрат. После проверяется соответствие сумм в представленных оправдательных документах суммам, отраженным в авансовых отчетах, рассматриваются все авансовые отчеты и документы, подтверждающие произведенные расходы. Затем сравниваются данные аналитического учета по каждому подотчетному лицу с представленными авансовыми отчетами за конкретный период.

Глава 2 Организация учета расчетов с подотчетными лицами в ОАО «Газпром»

2.1 Краткая характеристика предприятия

ОАО «Газпром» - российская газодобывающая и газораспределительная компания, является мировым лидером отрасли. Миссия «Газпрома» заключается в максимально эффективном и сбалансированном газоснабжении потребителей Российской Федерации, выполнении с высокой степенью надежности долгосрочных контрактов по экспорту газа. Роль Группы на мировых энергетических рынках не ограничивается ее экспортным потенциалом и репутацией надежного и стабильного поставщика энергоресурсов. Специфика «Газпрома» заключается в том, что он одновременно является и производителем, и поставщиком энергоресурсов, располагая мощной ресурсной базой и разветвленной газотранспортной инфраструктурой. Благодаря географическому положению России у «Газпрома» есть возможность стать энергетическим мостом между рынками Европы и Азии, осуществляя поставки собственного газа и оказывая услуги по транзиту газа других производителей.

Основными стратегическими целями ОАО «Газпром» являются повышение капитализации, гарантирование поставок газа потребителям в России и за рубежом, укрепление позиций на международном энергетическом рынке. ОАО «Газпром» располагает одной из крупнейших в мире систем газопроводов, и контролирует практически всю добычу газа и его транспортировку по трубопроводам высокого давления в Российской Федерации.

Единая система газоснабжения ОАО «Газпром», обеспечивающая поставки газа, создавалась и функционирует как централизованно управляемый производственный комплекс, охватывающий все звенья технологической цепочки - от объектов добычи газа до газораспределительных сетей. Высокая степень интеграции сети трубопроводов ОАО «Газпром» обеспечивает высокую надежность поставок газа.

Текущее руководство осуществляет генеральный директор ОАО «Газпром». Основными нормативными документами, которыми регулируется управление организацией, являются: Положение об учетной политике предприятия, Положение об оплате труда, Правила внутреннего трудового распорядка, Положение о технике безопасности, Положения об основных службах конкретно по каждой, планы, приказы и распоряжения руководства. В остальном, что не закреплено в актах организации, деятельность организации руководствуется действующим законодательством. Генеральный директор организует всю работу общества и несет полную ответственность за ее состоянием и деятельность. Представляет предприятие во всех учреждениях и организациях, распоряжается имуществом, заключает договора, издает приказы по предприятию, в соответствии с трудовым законодательством принимает и увольняет работников, применяет меры поощрения и налагает взыскания на работников предприятия, открывает в банках счета предприятия.

Главный бухгалтер обеспечивает организацию бухгалтерского учета на предприятие и контроль за рациональным, экономичным использованием всех видов ресурсов, сохранностью собственности, активным воздействием на повышение эффективности хозяйственной деятельности фирмы. Бухгалтерия ОАО «Газпром» осуществляет учет средств предприятия и хозяйственных операций с материальными и денежными ресурсами, устанавливает результаты финансово-хозяйственной деятельности предприятия. Организация бухгалтерского учета - система условий и элементов построения учетного процесса с целью получения достоверной и своевременной информации о хозяйственной деятельности организации и осуществления контроля за рациональным использованием производственных ресурсов.

2.2 Документальное оформление операций по учету расчетов с подотчетными лицами

Движение денежных средств, выданных под отчет, отражается в Журнале операций расчетов с подотчетными лицами на основании приходных и расходных кассовых ордеров и авансовых отчетов. Учет подотчетных сумм ведется по отдельным счетам в зависимости от цели, на которую выдается аванс, что позволяет контролировать целевое расходование денежных средств. Авансы под отчет выдаются по распоряжению руководителя учреждения на основании письменного заявления работника с указанием назначения аванса и срока, на который он выдается. На заявлении о выдаче сумм под отчет главным бухгалтером проставляется соответствующий счет и делается отметка об отсутствии за подотчетным лицом задолженности по предыдущим авансам.

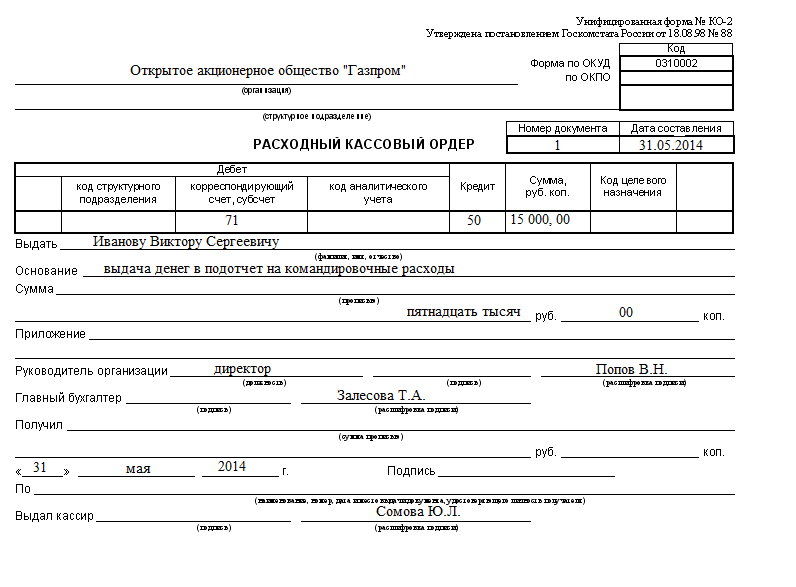

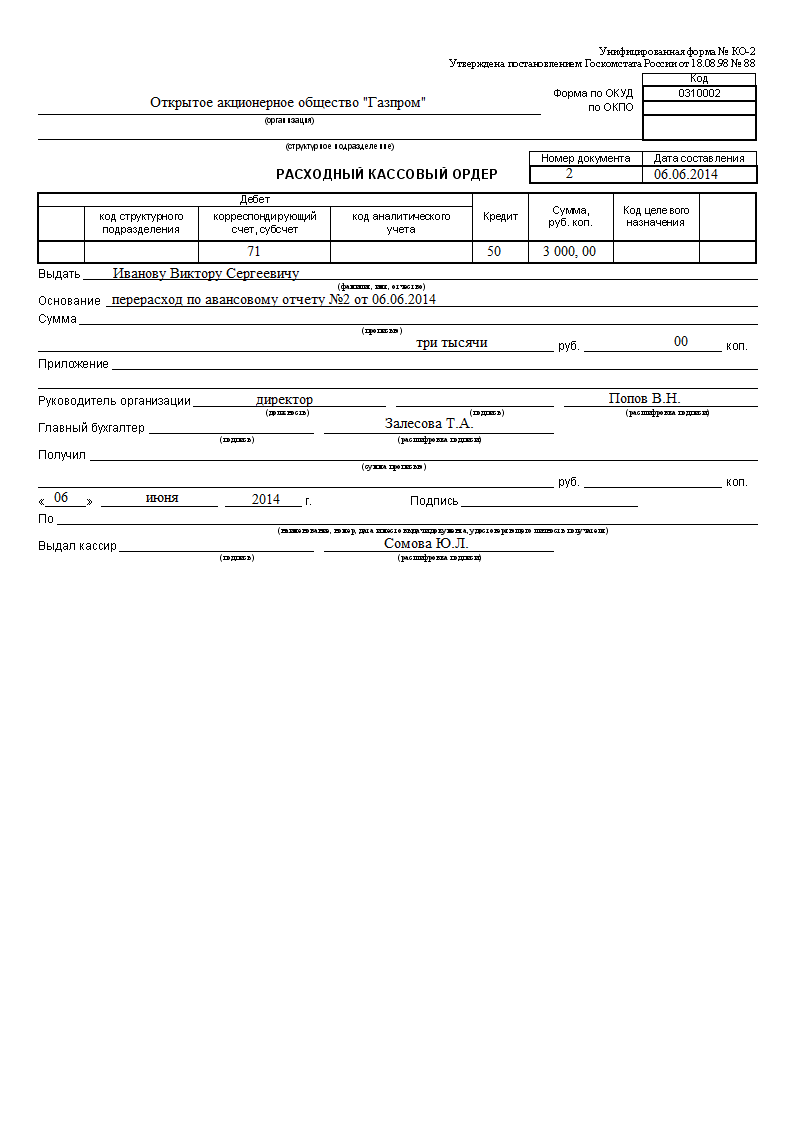

Выдача денежных средств под отчет производится из кассы учреждения по расходному кассовому ордеру. Запрещается передача полученных подотчетных сумм одним работником другому. Если у работника имеется задолженность по ранее выданным подотчетным суммам, выдача нового аванса не производится.

Учет хозяйственных расходов.

К хозяйственным расходам относятся расходы по приобретению хозяйственных материалов, канцтоваров, горюче-смазочных материалов, запасных частей к оборудованию и т.д. Выдача наличных денег подотчетному лицу осуществляется из кассы предприятия. Все хозяйственные операции оформляются оправдательными документами. Приобретение товарно-материальных ценностей должно подтверждаться чеком контрольно-кассовых машин и товарным чеком, дополнительно содержащим отметку об оплате. На основании первичных документов составляется авансовый отчет. Авансовый отчет составляет сам работник в одном экземпляре. На титульной части бланка авансового отчета подотчетное лицо указывает наименование организации, структурное подразделение, свою фамилию, имя и отчество, должность, назначение аванса. Бухгалтер для осуществления контроля указывает на титульной части бланка авансового отчета информацию о выдаче денег и данные о наличии остатка или перерасхода по предыдущему авансу. На титульной части бланка авансового отчета также есть таблица «Бухгалтерская запись», в которую бухгалтер переносит суммы к учету с оборотной стороны авансового отчета по соответствующей корреспонденции счетов. Внизу авансового отчета имеется раздел – расписка бухгалтера в том, что отчет принят к проверке со всеми прилагаемыми документами. В расписке указываются фамилия, имя, отчество подотчетного лица, номер и дата авансового отчета, прописью сумма документально подтвержденных расходов, количество прилагаемых документов, а также количество листов в этих документах. Заполненный бланк авансового отчета подписывается подотчетным лицом.

Пример 1.

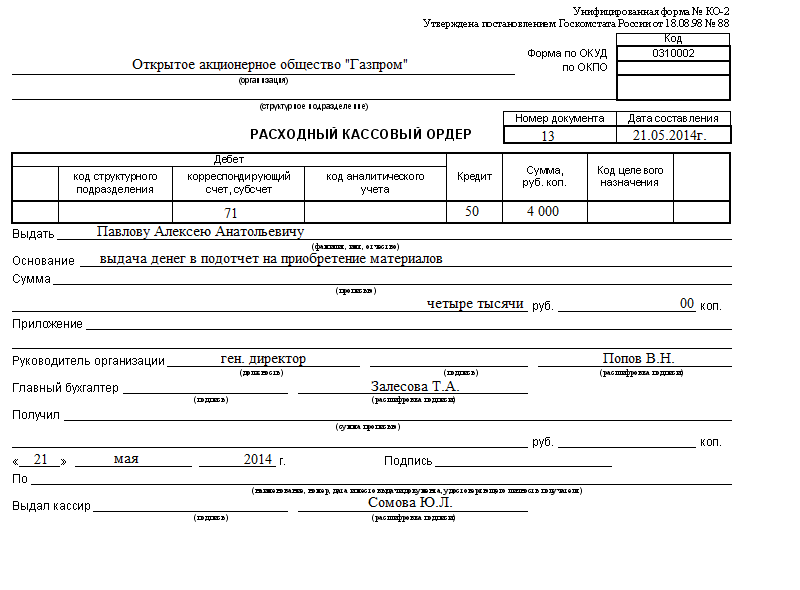

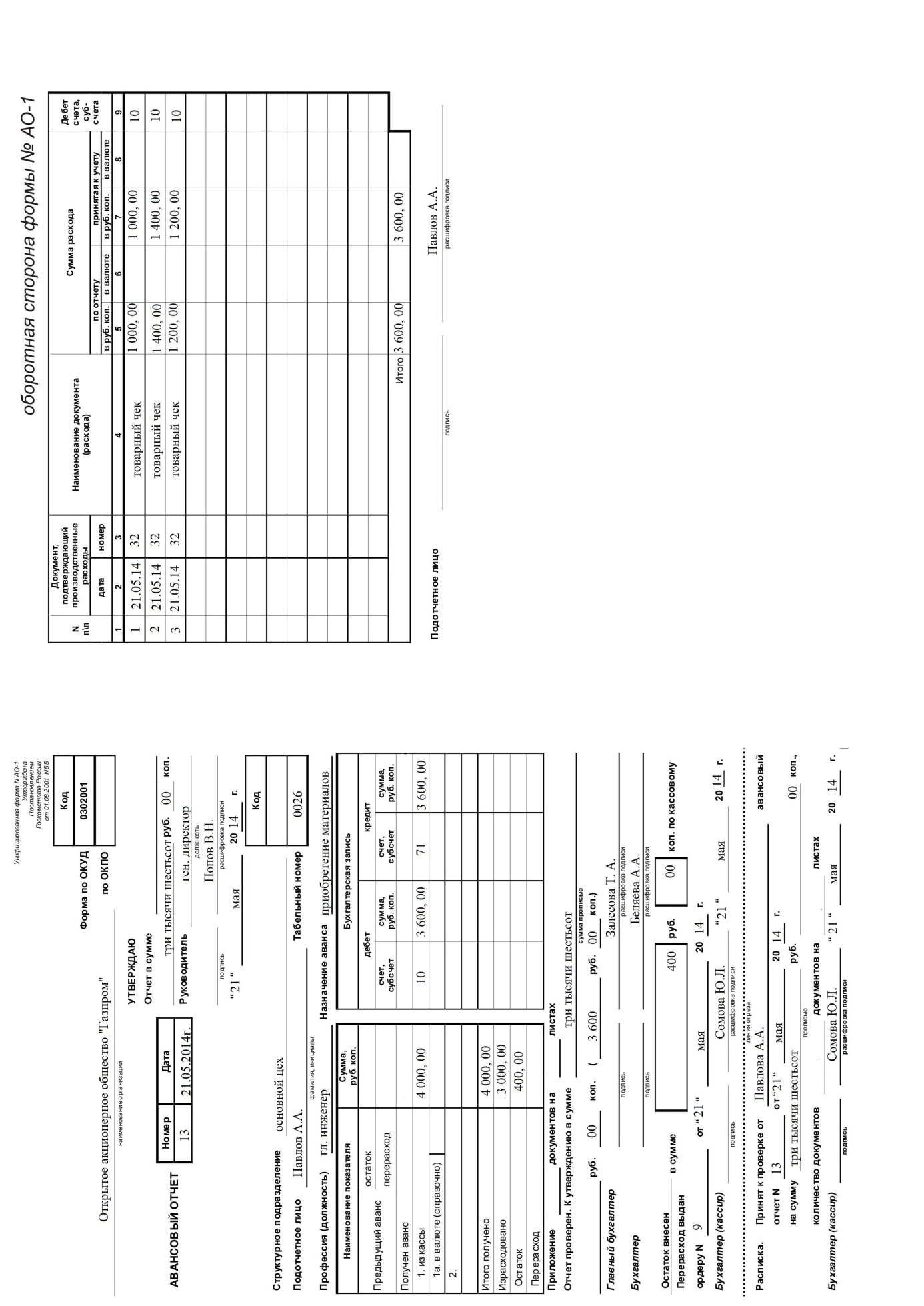

21 мая 2014 года работнику Павлову А.А. были выданы денежные средства из кассы предприятия, по расходному кассовому ордеру № 13 от 21.05.14г. (Приложение 1), для приобретения гаечных ключей на сумму 4 000 рублей. В этот же день в бухгалтерию был предоставлен авансовый отчет на сумму 3 600 рублей (Приложение 2), подтвержденный товарным чеком №32 от 21.05.14г., в котором содержится информация о приобретенных материалах:

- ключ газовый (трубный) 10шт. * 100 рублей;

- ключ переставной 10 шт. * 140 рублей;

- ключ гнездовой 10 шт. * 120 рублей.

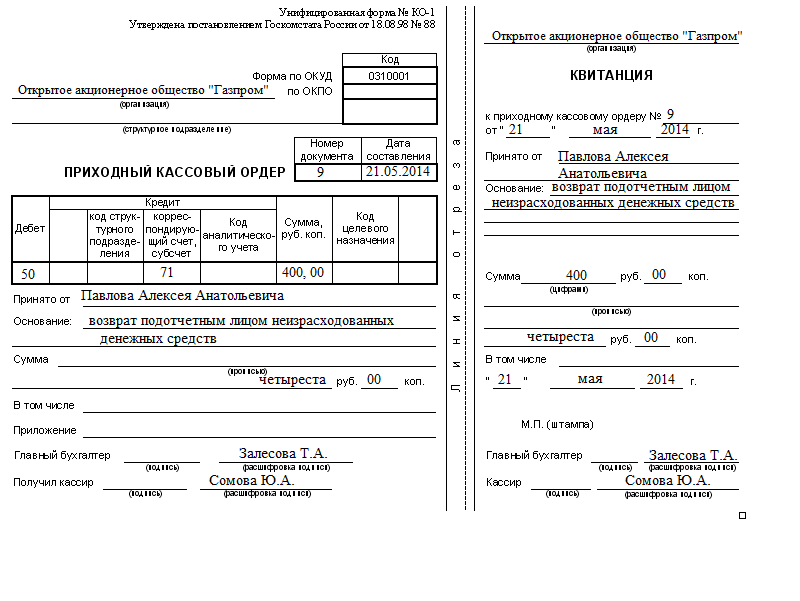

Возникла задолженность подотчетного лица перед предприятием в сумме 400 рублей. Неизрасходованную сумму Павлов А.А. вернул в кассу на основании приходного кассового ордера № 9 от 21.05.14г. (Приложение 3).

Д-т сч. 71, К-т сч. 50 – 4 000 рублей

Д-т сч. 10, К-т сч. 71 – 3 600 рублей

Д-т сч. 50, К-т сч. 71 – 400 рублей

Учет командировочных расходов.

Командировочные расходы выплачиваются работникам, которые состоят в штате ОАО «Газпром». За работником, направленным в служебную командировку, сохраняются средний заработок и место работы. Средний заработок за период нахождения работника в командировке, за дни нахождения в пути, за время вынужденной остановки в пути сохраняется за все дни работы по графику. Кроме того, ему оплачиваются расходы, связанные с командировкой. К таким расходам относятся суточные, оплата проезда, оплата проживания, суммы на приобретение материалов или осуществление представительских расходов. Суточные полагаются работнику за каждый день нахождения в командировке, включая выходные и праздники, а также за дни нахождения в пути. От НДФЛ суточные освобождаются в пределах лимита: при командировках внутри страны - в размере 700 рублей за каждый день, при загранкомандировках - в размере 2 500 рублей за каждый день.

Для отправления работника в командировку выдается служебное задание, которое подписывается руководителем структурного подразделения, в котором работает командируемый работник, утверждается руководителем организации или уполномоченным им на это лицом и передается в кадровую службу. На основании служебного задания издается приказ, в котором сотрудник кадровой службы указывает фамилию и инициалы, структурное подразделение, должность работника, а также цель, время и место командировки. На основании приказа отдел кадров выписывает командировочное удостоверение, в котором делаются отметки о времени прибытия и выбытия подотчетного лица из командировки. После возвращения из командировки в организацию работник составляет авансовый отчет с приложением документов, подтверждающих произведенные расходы.

Пример 2.

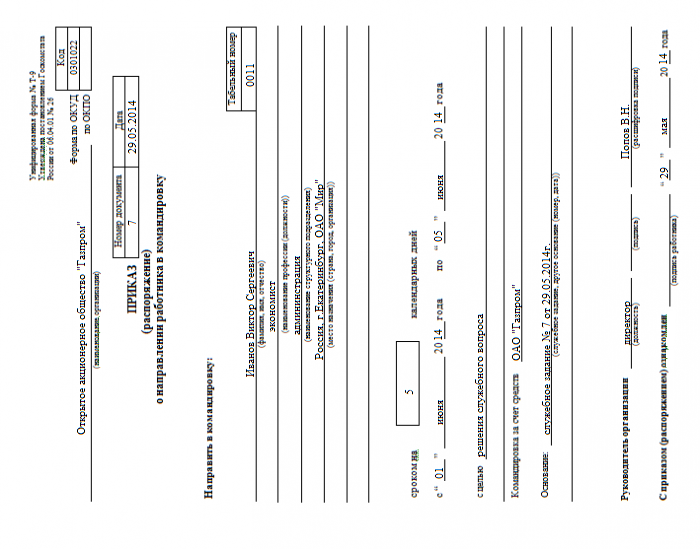

1 июня 2014 года работник управленческой службы Иванов В.С. был отправлен в командировку, с целью решения служебного вопроса. Для проведения операции были составлены: служебное задание № 7 от 29.05.14г. (Приложение 4); приказ о направлении работника в командировку № 7 от 29.05.14г. (Приложение 5); командировочное удостоверение № 7 от 29.05.14г. (Приложение 6). Из кассы выдана сумма в размере 15 000 рублей, на основании расходного кассового ордера № 1 от 31.05.14г. (Приложение 7).

Продолжительность командировки составила 5 дней.

Сотрудником по окончании командировки был предоставлен авансовый отчет на сумму 18 000 рублей (Приложение 8).

Суточные составили – 5 дней * 700 рублей = 3 500 рублей.

Расходы на проживание в гостинице – 5 дней * 2 700 рублей = 13 500 рублей.

Стоимость проезда в оба конца – 1 000 рублей.

Возникла задолженность перед подотчетным лицом в сумме 3 000 рублей. Перерасход Иванову В. С. выплатили из кассы по расходному кассовому ордеру № 2 от 06.06.14г. (Приложение 9).

Д-т сч. 71, К-т сч. 50 – 15 000 рублей

Д-т сч. 26, К-т сч. 71 – 3 500 рублей

Д-т сч. 26, К-т сч. 71 – 13 500 рублей

Д-т сч. 26, К-т сч. 71 – 1 000 рублей

Д-т сч. 71, К-т сч. 50 – 3 000 рублей

2.3 Бухгалтерский учет расчетов с подотчетными лицами

В бухгалтерском учете ОАО «Газпром» для отражения расчетов с сотрудниками организации по подотчетным суммам предназначен специальный счет 71 «Расчеты с подотчетными лицами». На данном счете собирается вся информация о расчетах с работниками по суммам, выданным им под отчет на хозяйственно-операционные и командировочные расходы. На выданные под отчет суммы счет 71 дебетуется в корреспонденции со счетами учета денежных средств. На израсходованные подотчетными лицами суммы счет 71 кредитуется в корреспонденции со счетами, на которых учитываются затраты и приобретенные ценности, или другими счетами в зависимости от характера произведенных расходов.

Регистром для учета операций по движению подотчетных сумм и расчетов с подотчетными лицами служит журнал-ордер № 7 — комбинированный регистр, сочетающий аналитический и синтетический учет с линейной формой записи. Каждой выданной под отчет сумме отводится одна строка и по мере представления авансового отчета, сдачи в кассу неиспользованных сумм или получения денег в погашение перерасхода записи сумм по этим операциям будут произведены на этой же строке. На оборотной стороне этого журнала-ордера проводятся сгруппированные сведения о суммах затрат предприятия на служебные командировки за отчетный месяц с начала года, что необходимо для составления отчетности и контроля за целевым использование средств. Основанием для заполнения журнала-ордера № 7 являются расходные кассовые ордера на суммы, выданные под отчет, авансовые отчеты — на израсходованные суммы; новые приходные или расходные кассовые ордера — на расхождения в суммах, полученных и израсходованных. Если из авансового отчета видно, что подотчетник истратил ровно столько, сколько получил, то в этом случае сальдо будет нулевым и задолженность не образуется.

Порядок заполнения журнала-ордера № 7:

- Подбираются все авансовые отчеты с приложенными документами за месяц и разносятся в журнал-ордер. Каждая отдельная строка соответствует каждому отдельному номеру авансового отчета.

- На основании данных из журнала-ордера за прошлый месяц заносятся в текущий журнал-ордер сведения об остатках по незаконченным расчетам с подотчетными лицами. Это порядковый номер по журналу-ордеру за прошлый месяц, дата возникновения задолженности и остаток по дебету, если должно подотчетное лицо, или по кредиту, если предприятие должно подотчетному лицу.

- На основании приходных и расходных кассовых ордеров разносятся суммы, выданные под отчет, в возмещение перерасхода и суммы возвращенных неиспользованных подотчетных сумм.

- Просматриваются расчетно-платежные ведомости по заработной плате. На основании этих ведомостей записываются данные в журнал-ордер, удержанные из заработной платы.

- Подсчитываются остатки по каждому подотчетному лицу.

- Все графы просчитываются и сверяются остатки.

Счет 71 - активно-пассивный и в аналитическом учете он может иметь сальдо сразу по дебету (когда кто-то из работников не отчитался по подотчетным деньгам) и кредиту (сотрудник потратил свои деньги, а предприятие их пока не вернуло).

Расчеты на счете 71 можно представить в виде схемы 1.

Дебет Счет 71 Кредит

|

Сальдо начальное – показывает сумму денежных средств, находящихся в подотчете у работников организации на начало отчетного периода.

|

Сальдо начальное – отражает задолженность предприятия перед подотчетными лицами по произведенным ими расходам на начало отчетного периода.

|

|

Оборот по дебету: увеличение дебиторской задолженности, уменьшение кредиторской.

|

Оборот по кредиту: увеличение кредиторской задолженности, уменьшение дебиторской.

|

|

Сальдо конечное – задолженность подотчетных лиц перед предприятием на конец месяца.

|

Сальдо конечное – задолженность предприятия перед подотчетными лицами на конец месяца.

|

Схема 1 Схема счета 71 «Расчеты с подотчетными лицами»

На основании авансовых отчетов бухгалтер делает следующие проводки в регистрах бухгалтерского учета:

На сумму наличных денежных средств, переданных под отчет материально ответственному лицу –

Д-т сч. 71, К-т сч. 50 «Касса»

На сумму денежных средств, полученных материально ответственным лицом непосредственно с расчетного счета или перечисленных для получения подотчетным лицом в месте осуществления расчетов –

Д-т сч. 71, К-т сч. 51 «Расчетный счет»

На сумму стоимости приобретенного подотчетным лицом оборудования, а также на сумму расходов (работ и услуг сторонних организаций), подлежащих включению в фактическую себестоимость приобретенного оборудования к установке –

Д-т сч. 07 «Оборудование к установке», К-т сч. 71

На сумму расходов, подлежащих включению в фактическую себестоимость приобретенных материалов, включая стоимость приобретенных материалов –

Д-т сч. 10 «Материалы», К-т сч. 71

На сумму стоимости работ и услуг сторонних организаций, оплаченных подотчетным лицом, а также на сумму расходов, подлежащих включению в фактическую себестоимость продукции (работ, услуг) основного производства –

Д-т сч. 20 «Основное производство», К-т сч. 71

На суммы произведенных расходов, так же как и в случае списания расходов в корреспонденции со счетом 20, с той только разницей, что расходы в данном случае относятся к продукции, работам или услугам вспомогательных производств –

Д-т сч. 23 «Вспомогательные производства», К-т сч. 71

На сумму оплаченных наличными денежными средствами расходов, подлежащих отнесению на увеличение общепроизводственных расходов –

Д-т сч. 25 «Общепроизводственные расходы», К-т сч. 71

На сумму оплаты работ и услуг сторонних организаций, включаемых в общехозяйственные расходы –

Д-т сч. 26 «Общехозяйственные расходы», К-т сч. 71

На сумму расходов, связанных с исправлением устранимого брака, а также с осуществлением гарантийного ремонта или обслуживания –

Д-т сч. 28 «Брак в производстве», К-т сч. 71

На сумму расходов по транспортировке и хранению готовой продукции при условии, что они оплачены наличными денежными средствами –

Д-т сч. 44 «Расходы на продажу», К-т сч. 71

На сумму наличных денежных средств, использованных на оплату задолженности перед бюджетом по налогам и сборам –

Д-т сч. 68 «Расчеты по налогам и сборам», К-т сч. 71

Выплата заработной платы структурным подразделениям организации осуществляется через подотчетных лиц (раздатчиков) –

Д-т сч. 70 «Расчеты с персоналом по оплате труда», К-т сч. 71

На сумму оплаты страховых взносов наличными денежными средствами через подотчетных лиц –

Д-т сч. 76 «Расчеты с разными дебиторами и кредиторами», К-т сч. 71

На сумму прочих расходов, оплаченных наличными денежными средствами –

Д-т сч. 91 «Прочие доходы и расходы», К-т сч. 71

На сумму неиспользованного остатка подотчетной суммы, сданной подотчетным лицом в кассу организации –

Д-т сч. 50, К-т сч. 71

На сумму неиспользованного остатка, сданного подотчетным лицом по объявлению непосредственно на расчетный счет в банке –

Д-т сч. 51, К-т сч. 71

На сумму неиспользованного остатка подотчетной суммы, удержанного с заработной платы подотчетного лица, при условии его согласия на удержание–

Д-т сч. 70, К-т сч. 71

На сумму остатка денежных средств или расходов, не подтвержденных оправдательными документами –

Д-т сч. 94 «Недостачи и потери от порчи ценностей», К-т сч. 71

На сумму, подлежащую удержанию на основании проведенного расследования и изданного приказа или распоряжения руководителя организации –

Д-т сч. 73 «Расчеты с персоналом по прочим операциям», К-т сч. 71

На сумму ущерба, во взыскании которой отказано судом или арбитражем, а также при отсутствии оснований для взыскания –

Д-т сч. 91, К-т сч. 94

На сумму, удержанную с оплаты труда подотчетного лица –

Д-т сч. 70, К-т сч. 73

Аналитический учет по расчетам с подотчетными лицами ведется по каждой авансовой выдаче линейно-позиционным способом. Первым делом отражается сумма выданного аванса, затем величина утвержденных расходов с указанием, на какой счет они отнесены. Данные об остатках ранее выданных подотчетных сумм берутся из журнала-ордера за прошлый месяц, выданные суммы - из расходных кассовых ордеров, а утвержденный расход - из авансовых отчетов.

2.4 Осуществление внутреннего контроля на предприятии

Целями внутреннего контроля ОАО «Газпром» является обеспечение соблюдения всеми сотрудниками предприятия своих должностных обязанностей в соответствии с целями организации. Цель внутреннего контроля во времени непрерывна, перманентна и достигается только на короткое время. Контроль учета с подотчетными лицами проводится с целью установления правильности и достоверности ведения данных операций. Контроль осуществляется на основании приказов организации.

Участок расчетов с подотчетными лицами подвергается плановым и внеплановым проверкам.

Проверяется:

- соответствие подотчетных лиц, получающих наличные деньги из кассы на хозяйственные расходы, списку лиц, имеющих на это право;

- соответствие фактического расходования подотчетных сумм целям на которые они выданы;

- полнота оправдательных документов по командировкам, приложенных к авансовым отчетам;

- правильность ведения учета командировочных расходов;

- правильность ведения аналитического учета.

Важным моментом является:

- соответствие дат и сумм, указанных в документах относящихся к одной командировке или одному авансовому отчету;

- соответствие предоставленных документов правилам оформления;

- правильность отнесения проверяемых сумм на бухгалтерские счета.

Одним из направлений внутреннего контроля является инвентаризация расчетов с подотчетными лицами. Инвентаризация проводиться в согласии с приказом руководителя, в котором указывается дата проведения и состав комиссии. При инвентаризации подотчетных сумм проверяются отчеты подотчетных лиц по выданным авансам с учетом их целевого использования, а также суммы выданных авансов по каждому подотчетному лицу (дата выдачи, целевое назначение). Инвентаризация расчетов с подотчетными лицами должна проводиться чаще, чем инвентаризация расчетов с прочими дебиторами и кредиторами. Это объясняется тем, что лица, получившие наличные деньги под отчет, обязаны не позднее трех рабочих дней по истечении срока, на который были выданы денежные средства, предъявить в бухгалтерию организации отчет об израсходованных суммах. В случае, если работник не отчитался по сумме, выданной в подотчет, необходимо принять решение: либо взыскать сумму выданного аванса с работника, либо удержать ее из заработной платы.

Инвентаризацию по подотчетным лицам Газпром проводит по специально разработанным графикам, которые согласовываются генеральным директором с главным бухгалтером. Графики проведения инвентаризации хранятся у главного бухгалтера и никто кроме него не имеет к ним доступа. Также проверке подотчетные суммы подвергаются при инвентаризации кассы, так как подотчетные суммы выдаются по кассовым ордерам.

Также по приказу директора может проводиться внеплановая проверка, в случаях смены материально-ответственного лица или выявлении неточностей в записях бухгалтерского учета. В этом случае обязательно указывается причина проведения проверки. Правила проведения такие же как и при обязательной инвентаризации.

Инвентаризация делиться на несколько этапов:

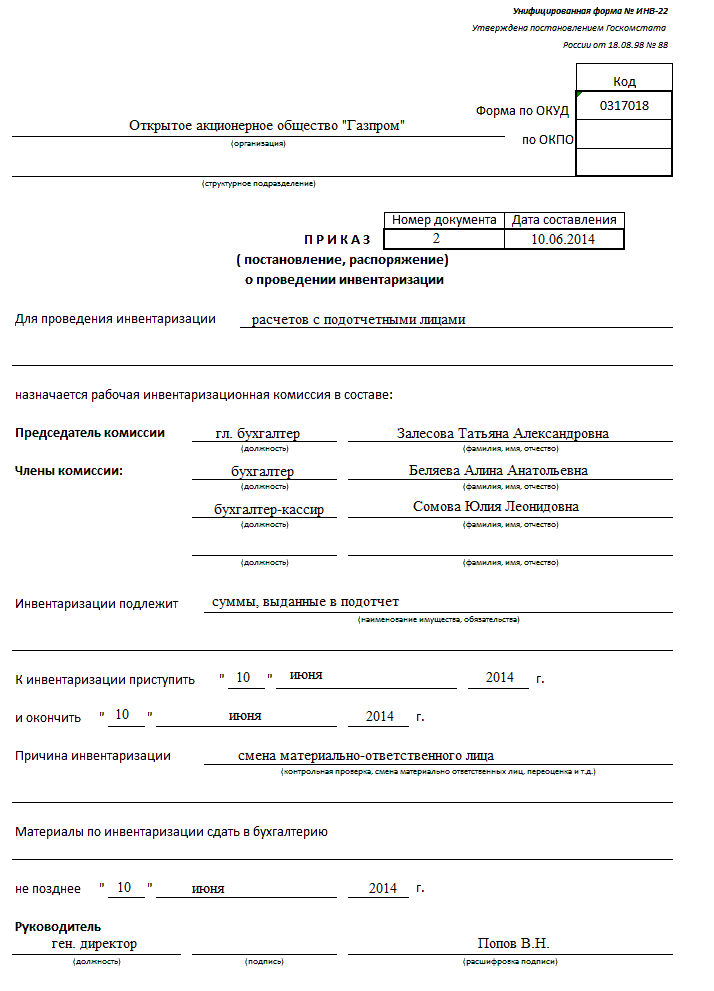

- подготовительные мероприятия: издание приказа (форма ИНВ-22), назначение комиссии, расписка материально-ответственного лица, изучение учетных данных.

- натуральная документальная проверка: выявление фактических данных

- сравнительно-аналитические мероприятия: сопоставление фактических данных с данными бухгалтерского учета.

- заключительные мероприятия: оформление результатов и издание приказа об их утверждении.

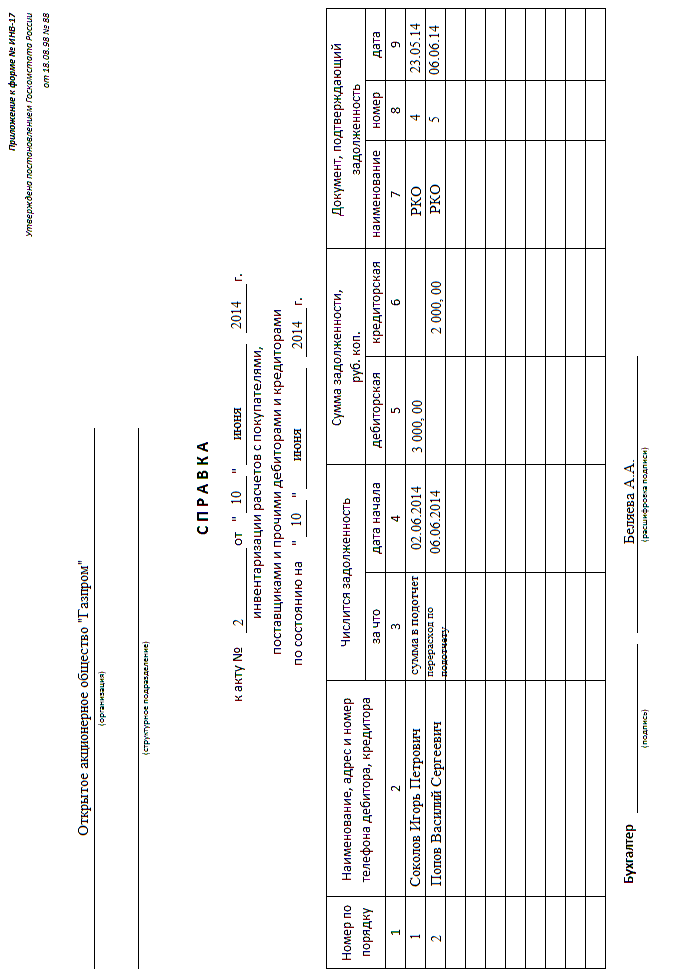

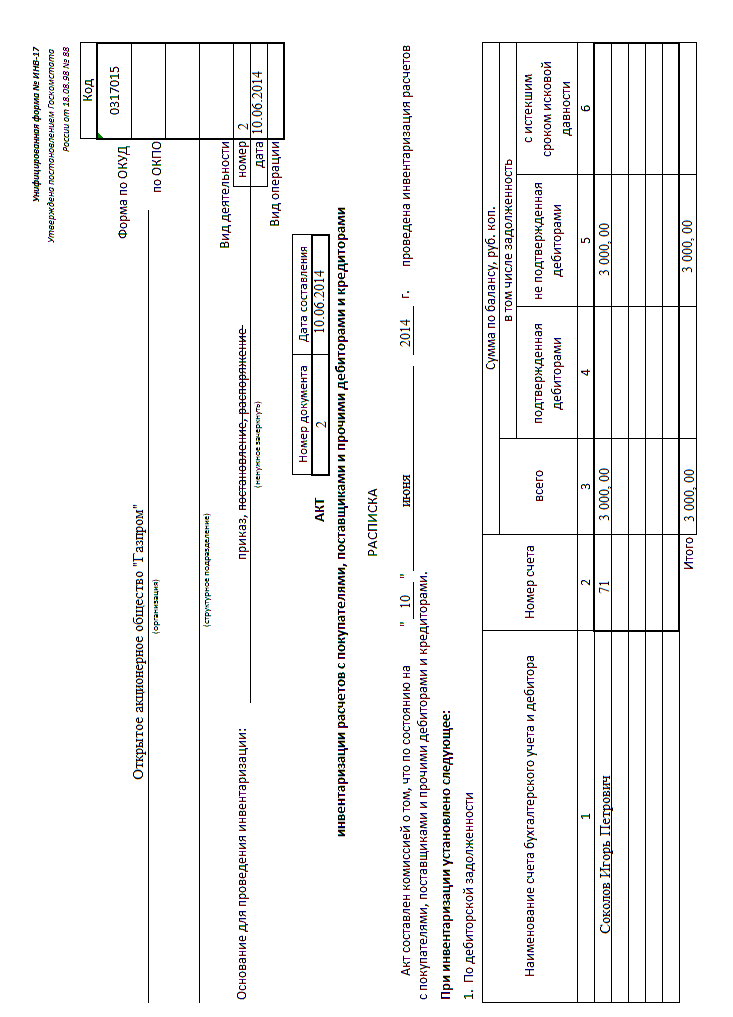

Все результаты проверки фиксируются в Акте о проведении инвентаризации ИНВ-17 и прилагающейся к нему справке.

Пример 3.

2 июня 2014 года по приказу генерального директора ОАО «Газпром» работнику Соколову И. П. были выданы денежные средства под отчет из кассы предприятия, по расходному кассовому ордеру № 4 от 23.05.14г., для приобретения канцелярских товаров в сумме 3 000 рублей. В приказе указано, что подотчетное лицо должно отчитаться в течении трех рабочих дней, после выдачи денежных средств. По истечении срока авансовый отчет в бухгалтерии предприятия представлен не был, документы, подтверждающие факт осуществления хозрасходов отсутствуют.

Д-т сч. 71, К-т сч. 50 – 3 000 рублей

6 июня 2014 года по приказу генерального директора ОАО «Газпром» работнику Попову В. С. были выданы денежные средства из кассы предприятия, по расходному кассовому ордеру № 5 от 06.06.14г., для приобретения материалов на сумму 10 000 рублей. Подотчетное лицо отчиталось в этот же день, предоставив все необходимые документы на сумму 12 000 рублей.

Д-т сч. 71, К-т сч. 50 – 10 000 рублей

Д-т сч. 10, К-т сч. 71 – 12 000 рублей

На основании приказа о проведении инвентаризации ИНВ-22 № 2 от 10.06.14г. (Приложение 10), была проведена внеплановая инвентаризация. По результатам которой составлен Акт ИНВ-17 № 2 от 10.06.14г. (Приложение 11). В ходе инвентаризации были выявлены дебиторская задолженность в сумме 3 000 рублей и кредиторская задолженность 2 000 рублей.

ЗАКЛЮЧЕНИЕ

Целью дипломной работы было изучение особенностей бухгалтерского учета и организации учета расчетов с подотчетными лицами. В ходе написания дипломной работы были рассмотрены основные аспекты ведения учета расчетов с подотчетными лицами на предприятии ОАО «Газпром».

Исследование вопросов расчетов с подотчетными лицами в современных условиях позволило сделать следующие выводы:

Расходы на командировки – неотъемлемая часть состава затрат предприятия, в связи с чем основными задачами ведения бухгалтерского учета расчетов с подотчетными лицами на нем должны стать следующие:

• своевременное, полное и достоверное отражение на счетах бухгалтерского учета фактических затрат на командировочные расходы;

• документальная обоснованность использования подотчетных сумм;

• контроль за экономным и рациональным использованием денежных средств на хозяйственно-операционные цели.

Только при решении данных задач и правильного документального отражения расчетов с подотчетными лицами и персоналом по прочим операциям можно избежать негативные и сложные моменты, которые не станут преградой на пути дальнейшего функционирования и процветания предприятия.

Знание всех порядков, условий, расходов командировок, а также их документальное оформление позволит облегчить и значительно ускорить процесс расчетов с подотчетными лицами.

Бухгалтерский учет расчетов с подотчетными лицами в ОАО "Газпром" ведется в соответствии с законодательством Российской Федерации. Все операции, отражающие выдачу аванса, отчет по нему, учитываются в бухгалтерии посредством составления определенных записей на основании первичных, подтверждающих произведенные расходы.

Можно сделать выводы, что в процессе написания дипломной работы, были достигнуты цели и задачи, поставленные во введении и отражающие актуальность данной темы.

СПИСОК ЛИТЕРАТУРЫ

1. Алексеева Г.И. Бухгалтерский учет: Учебник / Богомолец Г.И. Алексеева, Т.П. Алавердова; Под ред. С.Р. Богомолец. - М.: МФПУ Синергия, 2013.

2. Богаченко В.М. Бухгалтерский учет: Учебник / В.М. Богаченко,

Н.А. Кириллова. - Рн/Д: Феникс, 2013.

3. Зонова А.В., Адамайтис Л. А. Бухгалтерский учет и анализ: учеб. пособие / А.В. Зонова, Л.А. Адамайтис. – М. : Магистр : ИНФРА-М, 2014.

4. http://www.garant.ru – ГАРАНТ Информационно-трудовой портал.

5. http://www.consultant.ru – КонсультантПлюс.

6. Трудовой кодекс Российской Федерации: офиц. текст принят Гос. Думой

Фед. Собр. РФ 21 дек. 2001г.

Приложение 1

Приложение 2

Приложение 3

Приложение 4

Приложение 5

Приложение 6

Приложение 7

Приложение 8

Приложение 9

Приложение 10

Приложение 11

Организация учета расчетов с подотчетными лицами в ОАО «Газпром»