Организациия работы по формированию депозитного портфеля и разработка рекомендаций для его совершенствования

ОГЛАВЛЕНИЕ

|

Введение…………………………………………………………………………………..

|

5

|

|

1 Теоретические основы формирования депозитного портфеля коммерческого банка……………………………………………………………….…………….……..

|

7

|

|

1.1 Сущность депозитных операций коммерческого банка……………………

|

7

|

|

1.2 Вклады населения, как основной источник формирования ресурсной базы банка ………………………………………………………………...…..

|

9

|

|

1.3 Структура ресурсной базы коммерческого банка……………………..........

|

10

|

|

1.4 Риски по привлеченным средствам коммерческого банка………………...

|

14

|

|

2 Анализ деятельности филиала ОАО КБ «Петрокоммерц» в г. Архангельске….

|

21

|

|

2.1 Характеристика филиала ОАО КБ «Петрокоммерц» в г. Архангельске и основных направлений его деятельности……….………………………

|

21

|

|

2.2 Анализ основных статей бухгалтерского баланса банка…………………..

|

24

|

|

2.3 Депозитная политика филиала ОАО КБ «Петрокоммерц» в г. Архангельске и инструменты управления депозитными ресурсами…....

|

26

|

|

2.4 Факторы, влияющие на размер привлеченных ресурсов…………………..

|

32

|

|

2.5 Показатели, характеризующие депозитный портфель…………………......

|

36

|

|

2.6 Дебетовые карты, как инструмент депозитной политики………………..

|

42

|

|

3 Организация работы по формированию депозитного портфеля в филиале ОАО КБ «Петрокоммерц» в г. Архангельске……………………………………………..

|

45

|

|

3.1 Основные конкуренты филиала ОАО КБ «Петрокоммерц» в г. Архангельске по депозитным продуктам…………………………………...

|

45

|

|

3.2 Объединение ОАО КБ «Петрокоммерц» и ОАО Банк «Открытие»….......

|

53

|

|

3.3 Рекомендации по совершенствованию работы по формированию депозитного портфеля ………………………………………………...……..

|

55

|

|

Заключение………………………………………………………………………….........

|

61

|

|

Список использованных источников………………………………………………..….

|

63

|

|

Приложение А Заявление на открытие счета………………………………..................

|

65

|

|

Приложение Б Договор по обслуживанию предприятия в рамках «зарплатного проекта» (с установкой банкомата)…………………………………...

|

67

|

|

Приложение В Бухгалтерский баланс «Агентства по страхованию вкладов»………

|

81

|

ВВЕДЕНИЕ

Важной особенностью любого коммерческого банка является формирование ресурсной базы посредством привлечения средств.

Привлеченные средства являются главным источником формирования ресурсов для коммерческих банков, которые направляются банками на проведение активных операций. Совокупность привлеченных средств на депозитных счетах представляют собой депозитный портфель банка. Эффективное управление депозитным портфелем обуславливает уровень ликвидности и рентабельности банка.

Актуальностью данной темы заключается в том, что на сегодняшний день депозитный портфель является значимой составляющей ресурсной базы коммерческого банка, так как эффективное использование банковских ресурсов позволяет банку вести активную финансовую деятельность.

ОАО КБ «Петрокоммерц» — один из крупнейших банков в России и является универсальным кредитно-финансовым институтом, который оказывает широкий перечень банковских и финансовых услуг юридическим лицам и частным клиентам. Приоритетным направлением деятельности банка является привлечение средств населения во вклады с целью обеспечения активных операций. Банк предлагает клиентам разнообразную линейку банковских вкладов с дифференцированной процентной ставкой в зависимости от срока и суммы вклада.

Целью исследования является изучение организации работы по формированию депозитного портфеля и разработка рекомендаций для его совершенствования.

Для достижения поставленной цели выполнены следующие задачи:

- рассмотрено понятие и структура ресурсной базы банка;

- дана краткая характеристика коммерческого банка и основных направлений его деятельности;

- проанализированы статьи активов и пассивов кредитной организации;

- изучены инструменты управления и факторы, влияющие на формирование депозитного портфеля банка;

- проведен анализ депозитных продуктов банков-конкурентов;

На основании проведенного исследования даны рекомендации по совершенствованию формирования депозитного портфеля банка.

Предметом исследования выступает деятельность рассматриваемой кредитной организации в процессе формирования депозитного портфеля.

Объектом исследования является филиал ОАО КБ «Петрокоммерц» в г. Архангельске.

Методологической основой исследования послужили следующие методы: анализ литературы и нормативно-правовой документации, экономико-статистическая обработка информации, сравнение, обобщение, анализ финансовых показателей.

1 ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ФОРМИРОВАНИЯ ДЕПОЗИТНОГО ПОРТФЕЛЯ КОММЕРЧЕСКОГО БАНКА

1.1 Сущность депозитных операций коммерческого банка

Коммерческий банк – кредитная организация, которая для получения прибыли, как основной цели своей деятельности осуществляет в совокупности операции по привлечению средств юридических и физических лиц во вклады, размещает эти средства за свой счет и от своего имени на условиях срочности, возвратности, платности, а также осуществляет действия открытия и ведения банковских счетов [1].

Специфика банковского учреждения, как коммерческого предприятия состоит в том, что наибольшая часть ресурсов сформирована за счет привлеченных средств. Операции по привлечению средств банками называются депозитными операциями.

Коммерческий банк привлекает средства предприятий, учреждений, населения, сторонних банков в форме вкладов и открывает им соответствующие счета.

Формирование ресурсной базы является важнейшей составляющей банковской политики. Привлеченные средства являются главным источником формирования ресурсов для коммерческих банков, которые служат основой для проведения активных операций. Оптимальный объем привлеченных ресурсов с наименьшими затратами обеспечивается посредствам пассивных операций банка.

Активные и пассивные операции коммерческого банка должны соответствовать требованиям Банка России, а развитие ресурсной базы – осуществлению целей банка. Значимость пассивов коммерческого банка обуславливается уровнем стабильности ресурсной базы, стоимостью привлеченных ресурсов и зависимостью банка от внешних источников финансирования (межбанковские кредиты).

Основные принципы осуществления пассивных операций:

1) соблюдение законодательных и нормативных требований при формировании ресурсной базы;

2) направленность пассивных операций на получение банком прибыли в текущий период и на перспективу;

3) обеспечение ликвидности банка путем привлечения срочных ресурсов и согласованием пассивных и активных операций;

4) дифференциация привлеченных ресурсов по субъектам и видам привлеченных ресурсов;

5) поддержание положительного имиджа банка [2].

Качество пассивов коммерческого банка отражают: стабильность ресурсной базы; стоимость привлеченных ресурсов; чувствительность пассивов банка к колебаниям процентных ставок; зависимость банка от внешних источников финансирования.

Наиболее важным ресурсом банка является вклад, так как выступает в качестве кредита населения и предприятий другим клиентам банка посредствам банковской системы. При этом отсутствует необходимость бюджетного финансирования. Совокупность мероприятий по привлечению средств во вклады с последующим их размещением представляет собой депозитную политику. Для создания оптимальной депозитной политика коммерческие банки придерживаются следующим критериям:

1) критерий взаимосвязи операций банка для обеспечения финансовой устойчивости, стабильности банка и его надежности. Важным аспектом является увязание активов и пассивов банка (по степени риска, ликвидности, уровню доходности, а также суммам и срокам);

2) критерий диверсификации ресурсной базы коммерческого банка в целях минимизации риска;

3) критерий сегментирования депозитного портфеля (по рынкам, продуктам, клиентам);

4) критерий дифференцированного подход ко всем группам клиентов;

5) критерий поддержания конкурентоспособности банка.

1.2 Вклады населения, как основной источник формирования ресурсной базы банка

Аккумулирование временно свободных денежных средств населения для их последующего использования является основной задачей коммерческого банка. Не имея надежной ресурсной базы, у банков отсутствует возможность устойчивого и стабильного развития. Они не могут осуществлять кредитные операции в условии ограниченности ресурсов.

Сложность задачи по привлечению средств населения банками во вклады заключается в альтернативных формах вложения сбережений. Несмотря на падение покупательной способности денег, население зачастую опасается доверить свои средства банкам, предпочитая вкладывать средства в иностранную валюту, наиболее ликвидные товары или хранить в тезаврации. Высокая степень недоверия к коммерческим банкам, а также отсутствие экономической и юридической грамотности населения также препятствует развитию привлечения средств во вклады банка. Главным аспектом является плата за депозит, размер которой не должен быть ниже уровня инфляции.

Вклады населения один из наиболее надежных источников ресурсов для коммерческих банков, поддерживающий его ликвидность. Для коммерческих банков привлечение средств населения во вклады имеют важное значение ввиду следующих причин:

1) вклады населения являются относительно дешевым ресурсом для банка по сравнению с межбанковскими займами и прочими финансовыми инструментами.

2) денежные средства населения достаточно стабильный ресурс для коммерческого банка. Основа оседания денежных средств у населения как сбережений заключается в возможности прекратить расходование денег на какой-либо срок. Масса стоимости, принадлежащая населению, остается временно в распоряжении банка, до тех пор, пока не превратилась из денежной формы в предмет личного потребления. Одновременно с уже существующими сбережениями граждан возникают новые сбережения других, исходя из этого общая сумма денежных средств населения, находящаяся в распоряжении банка возрастает.

3) частные вклады более выгодны для банков, ввиду меньшей активности движения средств по текущим вкладам населения, чем по счетам предприятий. Размещение срочных вкладов создают практически идеальные условия для осуществления деятельности банка .

Для проведения эффективной политики по привлечению средств необходимо учитывать мотивы сбережений населения, которые в свою очередь привлекаются во вклады банка, образуя тем самым депозитный портфель.

Основные мотивы образования сбережений населения:

- удовлетворение будущих потребностей (покупка дорогостоящих вещей);

- обеспечение старости;

- обеспечение детей;

- накопление денежных средств на непредвиденные случаи;

Процесс сбережения денежных средств населением зависит от множества факторов. На образование денежных сбережений влияют: формы оплаты труда; уровень доходов населения; виды денежных доходов населения; структура потребностей населения; объем предложения товаров и услуг; уровень цен; система ценообразования; развитие системы кредитования, уровень экономической и политической стабильности и другие [3].

1.3 Структура ресурсной базы коммерческого банка

Ресурсы банка – совокупность собственных средств банка и привлеченных средств, направленных на проведение активных операций и образование резервов.

Существенный объем банковских ресурсов занимают кредитные ресурсы, отражаемые в пассивной части баланса коммерческих банков. Банковские ресурсы по экономическому содержанию подразделяются на группы в соответствии с двумя критериями:

а) по принадлежности денежных средств:

1) собственные средства - формируются банком самостоятельно с обязательным выполнением нормативов Банка России. Капитал делится на основной и дополнительный. Основной капитал представляет собой постоянную часть, которая может быть использована на покрытие убытков (акции или паи; эмиссионный доход). Дополнительный капитал – это изменяемая часть капитала, которая зависит от колебания стоимости активов банка или рыночных рисков (эмиссионный доход, образуемый в результате продажи акций по цене выше номинальной; фонды банка) [4].

2) привлеченные средства, размещаемые в активные операции с целью получения дохода и поддержания ликвидности баланса. Структура привлеченных средств банка зависит от ряда факторов, таких как: направление специализации банка; конъюнктура рынка банковских услуг; экономическая ситуация в стране; политика Центрального Банка

б) по форме мобилизации ресурсов:

1) уставный капитал, собственные средства, нераспределенная прибыль и эмиссионный доход;

2) депозитные и недепозитные привлеченные ресурсы [5].

Структура депозитных и недепозитных привлеченных средств наглядно представлена на рисунке 1.

Рисунок 1 – Депозитные и недепозитные банковские ресурсы

Экономическое различие этих форм состоит в том, что депозитные ресурсы формируются по инициативе юридических и физических лиц, а недепозитные по инициативе коммерческого банка. Депозитные и недепозитные привлеченные средства клиентов банка представляют второй по размерам источник формирования ресурсной базы банка.

В соответствии с мировой банковской практикой депозиты классифицируются на основные (стержневые) и летучие.

Основные (стержневые) депозиты представляют собой постоянную депозитную базу банка. Такие депозиты базируются на длительных, устойчивых отношениях с клиентами и их размеры практически не подвержены колебанию процентной ставки. В составе основных (стержневых) депозитов преобладают депозиты до востребования.

Летучие депозиты привлечены в банк выгодной для вкладчика процентной ставкой, поэтому они «улетают» при колебании процентов по вкладам. В составе летучих депозитов преобладают депозиты до востребования. Значительный удельный вес летучих депозитов в составе привлеченных ресурсов ставит банк в зависимость от состояния денежного рынка, в том числе по процентным ставкам[2].

Коммерческие банки осуществляют деятельность по привлечению средств населения в депозиты, которые в свою очередь по порядку изъятия и возможности их использования в виде кредитных ресурсов можно разделить на вклады до востребования и срочные вклады.

Особенностью вкладов до востребования является изъятие средств вкладчиком или переведение третьему лицу без предварительного уведомления банка клиентом. При этом проценты по таким вкладам зачастую не предусмотрены, либо их уровень незначителен по сравнению с другим видами вкладов.

Вклады до востребования привлекательны для населения тем, что позволяют хранить денежные средства, а также использовать возможности безналичных расчетов. Ввиду колебаний притока и оттока средств на этих счетах обеспечивается стабильный денежный остаток, который зачастую является источником краткосрочного, а в отдельных случаях и долгосрочного кредитования.

Операции со вкладами до востребования увеличивают приток денежных средств в банк, что повышает его текущую ликвидность. Вклады до востребования определяются развитием безналичного платежного оборота населения.

Помимо осуществления безналичных расчетов граждан, вклады до востребования выполняют функцию развития операций по кредитованию населения с единого активно-пассивного счета. Денежные средства, сформировавшиеся у вкладчиков на конец каждого месяца за счет превышения текущих доходов над текущими расходами, определяются как сбережения и перечисляются на сберегательные счета.

Вклады до востребования предполагают, относительно небольшой срок и отличаются высоким уровнем подвижности. Такая специфика обусловлена перечислением на вклады до востребования заработной платы и иных социальных выплат, пенсий. Одновременно с этим с вкладов до востребования списываются средств а в счет регулярных платежей.

Срочный вклад, в отличие от вклада до востребования предполагает помещение на определенный срок, оговоренный в договоре. Такие вклады приносят доход вкладчикам, который в свою очередь зависит от времени хранения средств на банковских счетах.

Срочные вклады наиболее выгодны для банка, поскольку дают возможность более свободно маневрировать средствами, чем средствами во вкладах до востребования. Однако, следует учитывать, что находясь в критической ситуации, клиент может изъять деньги ранее оговоренного срока, поэтому часть срочных депозитов необходимо относить к категории «горячих денег».

Срочные вклады могут имеют ряд особенностей, которые изменяют доходность. К ним относятся:

- пополняемость –клиент может вносить дополнительные взносы на счет, тем самым увеличивая свою доходность;

- частичное снятие – возможность снятия части накоплений, в соответствии с лимитом;

- капитализация – начисление дохода по вкладу в определенный промежуток времени;

- пролонгация – подразумевает продление срока действия вклада после его завершения; [6]

Экономическое назначение вкладов в первую очередь заключается в рациональной организации платежного оборота, включая наличные и безналичные расчеты. Основное требование, предъявляемое к вкладам до востребования, заключается в свободном распоряжении средствами со стороны вкладчиков [2].

1.4 Риски по привлеченным средствам коммерческого банка

Риск – это возможность наступления неблагоприятных событий с вероятностью потерь.

Классификация банковских рисков весьма разнообразна и зависит от ряда признаков. Финансовые риски, возникающие в результате деятельности банка по привлечению средств населения включают:

- риск по депозитным операциям;

- процентный риск;

- кредитный риск;

- риск несбалансированной ликвидности.

Финансовые риски представляют собой вероятность потери прибыли, финансовых ресурсов и возможность возникновения убытков в результате деятельности банка.

Управление риском – комплекс мероприятий, нацеленный на минимизацию какого-либо риска и определение оптимального соотношения доходности и риска, предусматривающее прогноз, оценку и страхование риска.

Система управления депозитным портфелем банка включает:

а) виды рисков, возникающие в результате депозитных операций банка:

1) риск несбалансированной ликвидности – возникает в результате массового востребования вкладов;

2) риск утраченной выгоды – проявляется в результате невозможности банка по каким-либо причинам обеспечить активные операции;

3) процентный риск – обусловлен изменениями рыночных процентных ставок;

4) риск трансформации – проявляется в форме процентного риска и риска ликвидности;

б) требования, предъявляемые к информационной базе банка:

1) дифференциация ресурсов по срокам, суммам, группам клиентов;

2) учет реальной и номинальной цены депозитных ресурсов;

3) построение динамических рядов конкретных видов депозитных ресурсов;

4) определение доли стабильной части по видам депозитов;

5) определение средневзвешенной цены по группам депозитов.

в) совокупность методов оценки рисков по депозитным операциям. С целью эффективной организации депозитной политики банки используют различные методы оценки рисков, что позволяет определить изменение общей суммы ресурсов в течение определенного периода времени. В процессе оцени рисков разумно использовать количественные показатели ресурсов в динамике. Количественная оценка ресурсов банка включает: структурный анализ; систему финансовых коэффициентов; нормативы Банка России; оценку стабильности депозитов; анализ денежных потоков; факторный анализ.

г) методы страхования рисков по депозитным операциям. Страхование рисков по депозитным операциям банка включает:

1) обязательное страхование – подразумевает фонд обязательного страхования вкладов (базовая ставка – 0,1 % расчетной базы);

2) добровольное страхование – самостоятельное решение клиента о страховании вклада;

3) смешанное страхование – совокупность обязательного и добровольного страхования;

Основополагающими целями страхования вкладов являются: обеспечение доверия общественности к банкам; защита интересов вкладчиков и акционеров банка; усиление контроля за работой банка.

Методы оценки и управления рисками по депозитным операциям:

а) структурный анализ привлеченных средств. Структурный анализ предполагает качественный и количественный анализ ресурсов. Качественный анализ предполагает изучение структуры привлеченных средств по срокам и группам клиентов. Такой анализ проводится с целью определения источников получения ресурсов и сроков их привлечения. Количественный анализ представляет собой определение удельного веса конкретной группы вкладов в общей сумме привлеченных средств.

б) анализ структуры депозитов по степени востребованности. Привлеченные средства по степени востребованности подразделяются на: депозиты до востребования; срочные депозиты; средства от продажи ценных бумаг; кредиторы; кредиты других банков. Данный анализ позволяет оценить значение источника привлеченных средств, а также определить динамику их развития. Увеличение доли срочных вкладов сокращает доходность депозитных операций банка, но увеличивают ликвидность банка. Депозиты до востребования являются наиболее дешевым, но в то же время и наиболее непредсказуемым инструментом, что ослабляет уровень ликвидности банка. Целесообразно применять анализ соотношения активов и пассивов как по срокам и суммам, так и по источникам и направлениям их использования.

в) анализ структуры депозитов по срокам. Анализ соотношения активов и пассивов по срокам необходим для управления ликвидностью и доходностью банка. Аналитическая группировка средств подразделяется на:

1) средства на счетах до востребования;

2) средства на депозитных счетах сроком до 1 месяца;

3) средства на депозитных счетах сроком от 1 месяца до 3 месяцев;

4) средства на депозитных счетах сроком от 3 месяцев до 6 месяцев;

5) средства на депозитных счетах сроком от 6 месяцев до 1 года;

6) средства на депозитных счетах сроком свыше 1 года.

Классификация депозитов по срокам позволяет оценить сроки возврата средств клиентам и регулировать ликвидность банка.

г) оценка риска трансформации. Трансформация – важнейшая стратегия коммерческих банков, которая заключается в приобретении ресурсов на краткосрочных рынке, а продажу на более дорогом – долгосрочном рыке.

Риск трансформации возникает из-за несоответствия активов и пассивов по срокам, что может послужить причиной сокращения уровня ликвидности банка. Трансформация ресурсов нуждается в регулировании путем резервирования и страхования краткосрочных ресурсов.

д) оценка степени стабильности депозитов. Стабильные депозиты представляют собой срочные депозиты и часть депозитов до востребования, они практически не подвержены влияниям колебаний конъюнктуры рынка. С целью оценки устойчивости депозитов используются следующие показатели: средний срок хранения вкладного рубля; уровень оседания средств во вклады показатель среднего размера депозита, как отношение общей суммы депозитов к количеству договоров. Стабильность ресурсной базы также определяется процентной политикой банка в сфере привлечения ресурсов: с одной стороны, проценты для вкладов должны быть привлекаемы для населения, а с другой стороны они не должны превышать минимальную границу процентной маржи между активными и пассивными операциями банка.

е) создание информационной базы для определения качества депозитного портфеля. Основными требования к информационной базе являются: сопоставимость, достоверность, актуальность данных; достаточность данных для изучения и совершенствования депозитного портфеля банка; репрезентативность аналитического ряда.

ж) оценка конкурентоспособности банка на рынке депозитов частных лиц. Сопоставления данных анализа привлеченных средств банка с данными конкурентов позволяет определить степень масштаба деятельности банка.

з) анализ ресурсной базы с учетом степени востребованности депозитов/ ликвидности ресурсов банка.

Таким образом, при управлении депозитным портфелем банка необходимо учитывать все возможные риски и стремиться к их минимизации.

Ввиду экономической нестабильности в настоящее время особо важным является страхование вкладов физических лиц.

Страхование вкладов – система, позволяющая физическим лицам получить денежные средства в случае наступления страхового случая, для этого банки уплачивают страховые взносы за привлекаемые вклады в специализированный фонд. Обязательное страхование вкладов физических лиц в РФ служит условием получения лицензии на привлечение средств населения.

Страховыми случаями являются: отзыв или аннуляция лицензии банка, в котором был размещен депозит; мораторий Центрального Банка РФ на удовлетворение требований других кредиторов банка.

Основными принципами системы страхования вкладов являются:

1) обязательное участие банков в системе страхования вкладов;

2) сокращение уровня риска для вкладчиков, при неисполнении банками, своих обязательств;

3) прозрачность всех действий системы страхования вкладов;

4) накопительный характер организации фонда обязательного страхования вкладов, сформированный за счет взносов участников системы страхования вкладов.

Участники системы страхования вкладов:

- вкладчик;

- банк (страхователь);

- Агентство по страхованию вкладов - АСВ (страховщик) – государственная корпорация, созданная в целях обеспечения работы системы страхования вкладов;

- Банк России.

Страхованию подлежат все средства на счетах физических лиц, в том числе – и на дебетовых пластиковых картах, за исключением:

1) вкладов нотариусов, адвокатов, в случае, если средства размещены для осуществления деятельности профессионального характера;

2) вкладов на предъявителя;

3) средств, переданных банку в доверительное управление;

4) вкладов в зарубежных филиалах российских банков;

5) денежных переводов без открытия счета;

6) вкладов в драгоценных металлах;

Возмещение по вкладам клиенты получают 100% от суммы застрахованного банковского вклада, но не более 1,4 млн. рублей по всем счетам в одном банке. При этом валюта пересчитывается в рубли по курсу ЦБ на день наступления страхового случая [3].

В соответствии с Федеральным законом от 23.12.2003 N 177-ФЗ "О страховании вкладов физических лиц в банках Российской Федерации" АСВ в течение 7 дней со дня получения от банка реестра его обязательств перед вкладчиками, публикует в «Вестнике Банка России» и печатном издании по месту расположения банка сообщение, содержащее данные о месте, времени и порядке приема заявлений от вкладчиков о выплате возмещения. Также АСВ в течение 1 месяца направляет сообщение каждому вкладчику банка, имеющему право на страховое возмещение. Кроме того, всю необходимую информацию клиенты могут получить и в самом банке.

Вкладчик или его представитель обязаны предъявить заявление по форме, указанной АСВ; документы, удостоверяющие их личность; документы на право наследования или использования денежных средств (при наличии). После этого АСВ предоставляет вкладчику выписку из реестров с указанием суммы возмещения и в течение трех рабочих дней со дня подачи вкладчиком заявления, но не ранее, чем через 14 дней с момента наступления страхового случая, выплачивает возмещение.

Вкладчикам, получившим возмещение, предоставляется соответствующая справка, а ее копия направляется в банк. Если вкладчик не согласен с суммой, указанной в реестре, он может предоставить в АСВ дополнительные документы, подтверждающие факт несоответствия суммы действительности. Агентство направляет их в банк, в случае обоснованности претензий вкладчика банк должен в течение 10 дней внести в реестр изменения и уведомить об этом АСВ.

Выплата возмещения может осуществляться либо наличными, либо путем перечисления средств на счет, указанный вкладчиком. Прием заявления, документов и выплата возмещений может осуществляться АСВ с привлечением банков-агентов.

Подать заявление на получение страхового возмещения вкладчик может со дня наступления страхового случая и до окончания процесса ликвидации банка. АСВ в отдельных случаях рассматривает заявления о выплате возмещения и после ликвидации банка (если клиент не успел этого сделать в отведенные сроки по уважительной причине). Бухгалтерский баланс Государственной корпорации «Агентство по страхованию вкладов приведено в Приложении В.

По состоянию на 1 января 2015 г. размер Фонда составил 83,6 млрд руб. К концу 2014 года совокупный объём застрахованных вкладов достиг 18,3 трлн руб., увеличившись по сравнению с 2013 годом на 1,5 трлн руб. (на 9%). Размер страховой ответственности Агентства (потенциальных обязательств по выплате страхового возмещения) на конец года составил 12,7 трлн руб. (69,4% всех застрахованных вкладов). Объём выплат страхового возмещения по сравнению с предыдущим годом увеличился почти в 2 раза (со 103,9 до 202,4 млрд руб.), а число вкладчиков, обратившихся за получением страхового возмещения, – в 1,5 раза (с 369 до 579 тыс.).

В течение года в Фонд поступило 145,1 млрд руб., в том числе: страховые взносы банков – 65,9 млрд руб. (на 14% больше, чем за предыдущий год); поступления из конкурсной массы ликвидируемых банков в погашение требований Агентства, перешедших к нему в результате выплаты возмещения по вкладам, – 15,3 млрд руб.; увеличение имущественного взноса Российской Федерации – 60,0 млрд руб.; зачисление прибыли от инвестирования временно свободных средств Фонда – 3,7 млрд руб.; прочие поступления – 0,2 млрд руб.

Расходы Фонда составили 229,5 млрд руб., в том числе: 202,4 млрд руб. – связанные с выплатами возмещения по вкладам; 26,1 млрд руб. – финансирование деятельности автономной некоммерческой организации «Фонд защиты вкладчиков»; 1,0 млрд руб. – финансирование предусмотренных действующим законодательством мероприятий по предупреждению банкротства банков. Расчеты Агентства показали, что прогнозируемый на 2015 год размер Фонда будет достаточным для осуществления выплат.

2 АНАЛИЗ ДЕЯТЕЛЬНОСТИ ФИЛИАЛА ОАО КБ «ПЕТРОКОММЕРЦ» В Г. АРХАНГЕЛЬСКЕ

2.1 Характеристика филиала ОАО КБ «Петрокоммерц» в г. Архангельске и основных направлений его деятельности

Банк «Петрокоммерц», основанный в 1992 году (регистрационный номер — № 1776), является одним из крупнейших универсальных кредитно-финансовых институтов, оказывающих широкий спектр услуг корпоративным клиентам, малому и среднему бизнесу, частным клиентам, VIP-клиентам, включая инвестиционно - банковское обслуживание. Банк входит в число крупнейших кредитно-финансовых учреждений в России по основным финансовым показателям, имеет «Очень высокий уровень кредитоспособности» (оценка рейтингового агентства «Эксперт-РА», июль 2014 года).

Полное фирменное наименование Банка: Открытое акционерное общество Коммерческий банк «Петрокоммерц», сокращенное фирменное наименование -ОАО Банк «Петрокоммерц» (в дальнейшемименуется – Банк).

Банк в совокупности сосвоими филиалами, представительствами оставляет единую систему ОАО КБ «Петрокоммерц». Банк обладает обособленным имуществом, которое учитывается насамостоятельномбалансе.

Банкотвечаетпосвоим обязательством всем принадлежащим ему на праве собственности имуществом, вправе от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде.

Банк, являясь участником единой банковской системы Российской Федерации и в процессе своей деятельности руководствуется законодательством РФ, в том числе актами Банка России, а также Уставом и Конституцией РФ.

Круглая печать банка, находящаяся в собственности Банка, отражает полное фирменное наименование на русском языке, место нахождения, а такжесобственнуюэмблему.

Юридические и физические лица в соответствии с действующим законодательством могут стать акционерами Банка. Акционеры не отвечают по обязательствам банка и несут риск убытков, связанныхс его деятельностью, в пределах стоимости принадлежащих им акций. Банк не отвечает по обязательствам своих акционеров и обязательствам государства. Государство не отвечает по обязательствам Банка, заисключением случаев, когда государство само приняло на себя такие обязательства. Банк также не отвечает по обязательствам Банка России.

Банк в соответствующем порядке может создавать филиалы и открывать представительства. Филиалы и представительства Банка,не являясь юридическими лицами осуществляют свою деятельность только в соответствии положений о них, утвержденных Банком.

Банк обладает разветвленной филиальной сетью (Архангельск; Волгоград; Воронеж; Калининград Санкт-Петербург;; Когалым; Краснодар; Ухта Нижний Новгород: Пермь; Уфа; Ростов-на-Дону; Саратов) Главный офис находится в г. Москва.

В состав Банковской группы «Петрокоммерц» входит ПАО «Банк Петрокоммерц-Украина». Контрольным пакетом акций ПАО «Банк Петрокоммерц-Украина» владеет ОАО Банк «Петрокоммерц», доля которого в уставном капитале Банка составляет 96,48%.

Банк является одним из стратегических активов Группы «ИФД КапиталЪ», активы которого участвуют в нефтегазовой индустрии, секторе банковских и финансовых услуг, строительстве, химической промышленности, масс-медиа и высоких технологиях.

В 1998 году Банк «Петрокоммерц» был определен «опорным» финансовым институтом одной из лидирующих нефтяных компании России — ОАО «Лукойл», и в настоящее время является основным расчетным банком Группы «Лукойл» в рублевой зоне, организуя помимо расчетно-кассового обслуживания, конверсионные операции, обслуживание в рамках комплекса услуг cash management, а также ведение зарплатных проектов для сотрудников группы.

22 января 2015 года 22 акционерами банка «Петрокоммерц» принято решение о его реорганизации в форме присоединения к банку «ФК Открытие», крупнейшей частной банковской группе России по размеру активов.

Финансовая надежность и стабильность банка «Петрокоммерц» подтверждается высокими кредитными рейтингами. На 01.01.2015 нетто-активы банка — 242,99 млрд рублей; капитал — 33,15 млрд,; кредитный портфель — 97,53 млрд, обязательства перед населением —77,18 млрд.

Банк «Петрокоммерц» 11.01.2005 входит в реестр банков — участников системы обязательного страхования вкладов, номер банка по реестру 420. Для осуществления банковских операций и операций на финансовых рынках Банк «Петрокоммерц» обладает всеми необходимыми лицензиями.

Аудитором Банка утверждена одна из ведущих международных аудиторских и консалтинговых фирм — ЗАО «Делойт и Туш СНГ».

Филиал Банка «Петрокоммерц» в г. Архангельске был создан в 2002 году (Порядковый номер № 1776/15 от 06 ноября 2002 года) и располагается по адресу: г. Архангельск, пр-т Троицкий, д. 168.

В Филиале ОАО КБ «Петрокоммерц» в г. Архангельске имеются следующие подразделения деятельности банка:

- кредитное подразделение;

- бухгалтерская служба;

- юридическая служба;

- служба безопасности;

- отдел кассовых операцийфилиала;

- подразделение, выполняющее функции депозитария, а также подразделение, осуществляющее операции с ценными бумагами и другие.

Филиал является универсальным кредитно-финансовым институтом, оказывающим широкий спектр услуг юридическим и физическим лицам, представителям малого и среднего предпринимательства, VIP-клиентам.

Для корпоративных клиентов: расчетно-кассовое обслуживание; системы ДБО; кэш менеджмент; операции на валютном и денежном рынке; валютный контроль; операции на рынке ценных бумаг; брокерское обслуживание; доверительное управление; размещение свободных денежных средств; депозитарное обслуживание; Кредитование; инвестиционно-банковские услуги; Факторинг; Лизинг; торговое финансирование, банковские гарантии и документарные операции; банковские карты; эквайринг; сейфовые ячейки; реализуемое имущество.

Клиенты — частные лица могут получить такие услуги, как: кредиты; вклады; банковские карты; страхование; денежные переводы; счета; брокерское обслуживание; депозитарное обслуживание; доверительное управление; операции на рынке ценных бумаг; операции с драгоценными металлами; сейфовые ячейки; пенсионное страхование; онлайн-сервисы; операции с наличной валютой; конверсионные операции; реализуемое имущество.

Малый и средний бизнес: кредит без обеспечения; рефинансирование текущих обязательств; приобретение оборудования, транспортного средства под залог приобретаемого имущества; приобретение недвижимого имущества под залог приобретаемого имущества; кредит на любые цели, связанные с бизнесом; кредит в форме овердрафт: банковская гарантия.

VIP клиентам: вклады; кредиты; конверсионные операции; аккредитивы; индивидуальное доверительное управление; банковские карты; операции по счетам; операции с драгоценными металлами; сейфовые ячейки; пенсионные ст

Без взимания дополнительных комиссий снимать наличные денежные средства и проводить платежи за сервисы внешних поставщиков также можно в банкоматах объединенной сети: Банк «Открытие»; Финансовая корпорация «Открытие»; «Ханты-Мансийский банк Открытие».

В Архангельской области установлено 42 банкомата ОАО КБ «Петрокоммерц»

Города присутствия: Архангельск, Северодвинск, Нарьян-Мар.

Преимуществами банка являются: безупречная репутация и высокая надежность: Банк «Петрокоммерц» — один из крупнейших банков страны; современные технологии, отточенный сервис, сочетание универсального подхода с удовлетворением индивидуальных запросов [10].

2.2 Анализ основных статей бухгалтерского баланса банка

Основным документом, характеризующим деятельность ОАО КБ «Петрокоммерц» является бухгалтерский баланс. Счета баланса подразделяются на

активные и пассивные.

В активе отражаются средства банка, а в пассиве – источники их приобретения или образования. Итог актива равняется итогу пассива.

Статьи активов и пассивов филиала ОАО КБ «Петрокоммерц» в г. Архангельске на 1 января 2015 г. приведены в таблице 1.

Таблица 1 – Статьи активов и пассивов филиала ОАО КБ «Петрокоммерц» в г. Архангельске на 01.01.2015г.

В тысячах рублей

|

Номер строки

|

Наименование статьи

|

Данные на

01.01.2015

|

Данные на

01.01.2014

|

|

1

|

2

|

3

|

4

|

|

I АКТИВЫ

|

|

1

|

Денежные средства

|

441 395

|

413 054

|

|

2

|

Средства кредитных организаций в ЦБ РФ, в том числе

|

424 534

|

448 701

|

|

2.1

|

- обязательные резервы

|

112 094

|

116 714

|

|

3

|

Средства в кредитных организациях

|

168 048

|

103 217

|

|

4

|

Чистая ссудная задолженность

|

2 211 863

|

2 015 751

|

|

5

|

Чистые вложения в ценные бумаги и другие финансовые активы, имеющиеся в наличии для продажи

|

307848

|

212347

|

|

6

|

Основные средства,нематериальные активы, материальные запасы

|

149 793

|

161 076

|

|

7

|

Прочие активы

|

420 446

|

417 964

|

|

8

|

Всего активов

|

4 013 927

|

3 882 110

|

|

II ПАССИВЫ

|

|

9

|

Средства кредитных организаций

|

660045

|

689748

|

|

10

|

Средства клиентов, не являющихся кредитными организациями, в том числе:

|

3096948

|

2 566852

|

|

10.1

|

- вклады физических лиц,

|

443465

|

359912

|

|

11

|

Прочие обязательства

|

256 934

|

265 598

|

|

12

|

Всего обязательств

|

4 013 927

|

3 882 110

|

Таким образом, исходя из данных бухгалтерского баланса, следует, что по состоянию на 1 января 2015 г. валюта баланса банка составила 4 013 927 тыс. руб., увеличившись по сравнению с данными на 1 января 2014 г. на 131 817 тыс. руб. Основными факторами увеличения активов банка стали вложения в ценные бумаги, имеющиеся в наличии для продажи, и чистой ссудной задолженности. Чистые вложения в ценные бумаги и другие финансовые активы, имеющиеся в наличии для продажи увеличились за 2014 год на 95 501 тыс.руб. Чистая ссудная задолженность за 2014 увеличилась на 196 112 тыс. руб., что свидетельствует об увеличении выданных кредитов. Преобладающая доля ссудной задолженности в структуре активов является положительной тенденцией, так как это работающие

активы. Увеличение пассивов, в первую очередь, связано с ростом вкладов физических лиц, которые возросли на 83 553 тыс. руб. по сравнению с 2013г. И составляют значительную долю в структуре обязательств.

Таким образом, за 2014 год наблюдается положительная тенденция увеличения активов и источников их финансирования в филиале ОАО КБ «Петрокоммерц» в г. Архангельске. В целом можно отметить, что рост большинства статей баланса свидетельствует о расширении границ деятельности и поэтому в будущем можно также ожидать рост активов и источников их финансирования.

2.3 Депозитная политика филиала ОАО КБ «Петрокоммерц» в г. Архангельске и инструменты управления депозитными ресурсами

Приоритетным направлением деятельности ОАО КБ «Петрокоммерц» является работа по привлечению ресурсов у населения. Банк осуществляет комплекс мероприятий, направленных на увеличение доли срочных вкладов в общем объеме средств на счетах физических лиц.

Процентная политика банка предусматривает создание конкурентной среды по привлечению средств физических лиц. Совокупность дополнительных услуг, таких как выдача и обслуживание банковских карт, оплата коммунальных услуг, денежные переводы, аренда сейфовых ячеек способствуют приросту средств от физических лиц.

Вклады населения играют особо важную роль в формировании ресурсной базы филиала ОАО КБ «Петрокоммерц» в г. Архангельске. ОАО КБ "Петрокоммерц" предлагает своим клиентам возможность сохранить и увеличить сбережения, используя выгодные депозитные программы. Депозитная политика банка «Петрокоммерц» ориентирована на физических лиц с разными доходами и целями, и для лиц разных социальных групп. В рейтинге банков по объему привлеченных вкладов физических лиц ОАО КБ "Петрокоммерц" занимает 31 место. Для желающих получить стабильную прибыль банк прелагает срочные вклады с привлекательными процентными ставками. Для клиентов, которые хотят свободно распоряжаться своими средствами подойдут вклады до востребования. В таблице 2 приведены основные условия вкладов в филиале ОАО КБ «Петрокоммерц» в г. Архангельске.

|

Таблица 2 - Основные условия вкладов в филиале ОАО КБ «Петрокоммерц» в г. Архангельске

|

|

Сумма вклада, руб.

|

Cрок вклада (дни)

|

|

|

31

|

61

|

91

|

181

|

271

|

360

|

540

|

720

|

1080

|

|

Вклад «Инвест-Капитал», не пополняемый, без возможности частичного снятия, без пролонгации, выплата процентов в конце срока, открывается при условии одновременного вложения в фонды ООО «УК «КапиталЪ»

|

|

от 30 000 до 299 999

|

-

|

-

|

-

|

13,00%

|

-

|

12,00%

|

-

|

-

|

-

|

|

от 300 000

|

-

|

-

|

-

|

13,50%

|

-

|

12,50%

|

-

|

-

|

-

|

|

Вклад «Классика», не пополняемый, без возможности частичного снятия, выплата или капитализация процентов ежемесячно, с возможностью пролонгации

|

|

от 20 000 до 299 999

|

6,00%

|

-

|

11,24%

|

12,05%

|

-

|

11,47%

|

9,40%

|

9,19%

|

8,82%

|

|

от 300 000 до 1 999 999

|

6,50%

|

-

|

11,39%

|

12,19%

|

-

|

11,61%

|

9,57%

|

9,36%

|

8,97%

|

|

от 2 000 000

|

7,00%

|

|

11,54%

|

12,33%

|

-

|

11,74%

|

9,62%

|

9,40%

|

9,01%

|

|

Вклад «Накопление Максимум», первоначальная сумма— 20 000, минимальная сумма пополнения — 5 000, без частичного снятия, выплата или капитализация процентов ежемесячно, с возможностью пролонгации

|

|

от 20 000 до 299 999

|

-

|

-

|

10,26%

|

11,09%

|

-

|

10,48%

|

-

|

-

|

-

|

|

от 300 000 до 1 999 999

|

-

|

-

|

10,41%

|

11,24%

|

-

|

10,70%

|

-

|

-

|

-

|

|

от 2 000 000

|

-

|

-

|

10,56%

|

11,38%

|

-

|

10,84%

|

-

|

-

|

-

|

|

Вклад «Оптимум», минимальная сумма пополнения — 10 000 руб., с возможностью частичного снятия, выплата процентов в конце срока, с возможностью пролонгации

|

|

от 30 000 до 299 999

|

-

|

-

|

-

|

9,50%

|

-

|

9,25%

|

-

|

-

|

-

|

|

от 300 000

|

-

|

-

|

-

|

10,00%

|

-

|

9,75%

|

-

|

-

|

-

|

|

Вклад «Пенсия Комфорт», для пенсионеров, минимальная сумма пополнения — 1 000, без частичного снятия, выплата процентов в конце срока, с возможностью пролонгации и досрочного востребования

|

|

от 3 000

|

-

|

-

|

-

|

11,20%

|

-

|

10,45%

|

-

|

-

|

-

|

|

Вклад «Правильный курс», открытие вклада одновременно в трех валютах (рубли, доллары США, евро), без возможности пополнения и частичного снятия, выплата процентов в конце срока, без пролонгации

|

|

от 20 000 до 299 999

|

6,00%

|

6,00%

|

7,45%

|

8,45%

|

9,45%

|

10,45%

|

-

|

-

|

-

|

|

от 300 000 до 1 999 999

|

6,50%

|

6,50%

|

7,55%

|

8,55%

|

9,55%

|

10,55%

|

-

|

-

|

-

|

|

от 2 000 000

|

7,00%

|

7,00%

|

7,85%

|

8,85%

|

9,85%

|

10,85%

|

-

|

-

|

-

|

|

Сберегательный сертификат на предъявителя, выплата процентов производится в конце срока размещения

|

|

от 1 500 000 до 2 999 999

|

-

|

-

|

12,75%

|

13,80%

|

-

|

12,70%

|

11,25%

|

11,00%

|

-

|

|

от 3 999 999

до 9 999 999

|

-

|

-

|

13,00%

|

14,05%

|

-

|

12,95%

|

11,50%

|

11,25%

|

-

|

|

от 10 999 999

до 29 999 999

|

-

|

-

|

13,25%

|

14,30%

|

-

|

13,20%

|

11,75%

|

11,50%

|

-

|

|

от 30 000 000

|

|

|

13,75%

|

14,80%

|

|

13,70%

|

12,25%

|

12,00%

|

-

|

В настоящее время банк предлагает достаточно широкую линейку депозитных продуктов для населения, отличающихся условиями размещения денежных средств и величиной процентной ставки. Банк предлагает депозиты с возможностью или без возможности пополнения, вклады для отдельных категорий граждан («Пенсия комфорт»). В банке ОАО КБ «Петрокоммерц» все виды

депозитов застрахованы, а сам банк входит в число участников системы обязательного страхования. Открыть вклад в ОАО КБ «Петрокоммерц» не представляет труда, для этого необходимо заполнить соответствующее заявление в любом из отделений банка, имея при себе паспорт гражданина Российской Федерации. Единственным возрастным ограничением является минимальный возраст вкладчика – 14 лет.

Депозитная политика Банка включает в себя:

- постановку целей и задач депозитной политики;

- разработку необходимых процедур и технических

порядков проведения банковских операций, обеспечивающих привлечение ресурсов (определение инструментов депозитной политики и правил их применения);

- определение подразделений, участвующих в формировании депозитной политики, а также распределение полномочий;

- организацию контрольного и управленческого процесса в ходе осуществления банковских операций, нацеленных на привлечение ресурсов.

Управление депозитным портфелем Банка нацелено на привлечение оптимального объема денежных средств для эффективного функционирования на финансовых рынках, при минимальном уровне издержек.

Основными задачами при реализации депозитной политики являются:

- расширение клиентской базы и спектра предоставляемых клиентам услуг;

- повышение уровня устойчивости привлечённых средств за счёт диверсификации портфеля привлекаемых денежных ресурсов по источникам их привлечения и структуре, привязке объемов и структуры этих ресурсов (по валюте и по срочности) к объемам и структуре активов;

- снижение уровня банковских издержек по операциям привлечения средств.

Повышению устойчивости ресурсной базы банка должны способствовать:

- дальнейшее развитие банка с действующими клиентами;

-открытие в Банке счетов новым клиентам;

-аккумулирование финансовых потоков, связанных с реализацией проектов

Для принятия решения по банковским операциям, позволяющим привлекать денежные средства, необходимо проведение технико-экономического анализа, который проводится кредитным отделом. При этом он должен учитывать цель привлечения ресурсов; источники поступления ресурсов; возможную сумму привлечения средств; предполагаемый срок привлечения средств; стоимость привлекаемых ресурсов; предполагаемую эффективность операций, связанных с привлечением средств населения.

Правление Банка принимает решения по вопросам, в основе которых лежит привлечение ресурсов; определяет и ценовую политику Банка; утверждает предельные процентные ставки на в соответствии с конкретным промежутком времени.

Процентные ставки, утвержденные Правлением Банка вводятся в действие Приказом Председателя Правления Банка.Решения по проведению депозитных операций принимаются Председателем Правления Банка в рамках его полномочий либо руководителями структурных подразделений в соответствии с закрепленными за ними обязанностями. Осуществление операций должно не выходить за рамки предельно допустимых значений, установленных Правлением Банка.Методической и правовой основой проведения конкретных банковских операций, нацеленных на привлечение средств населения, служат соответствующие внутрибанковские документы.Реализацию принятых решений в филиале Банка по привлечению средств осуществляет Отдел по работе с клиентами.В процессе осуществления конкретных банковских операций, связанных с привлечением средств населения Кредитный отдел и Отдел бухгалтерского учета и отчетности координируют между собой свою деятельность.Контроль за проводимой Банком депозитной политикой и банковскими операциями, связанными с привлечением ресурсов, осуществляется в рамках общей системы внутреннего контроля филиала Банка. Контроль за выполнением отдельных операций, связанных с привлечением ресурса, осуществляет Правление Банка, которое на своих заседаниях заслушивает доклад руководителя отдела по работе с клиентами и принимает необходимые решения по данным операциям.

В целях эффективного управления депозитной политикой Банка используется совокупность различных видов инструментов. Инструменты управления депозитными ресурсами представляют собой ограничения (на срок размещения вклада; на остаток средств; на суммарные обороты по счету и другие), блокировки, плата за обслуживание, комиссии, процентные ставки.

Ограничения на остаток представляют собой минимальную сумму на счете, на которую начисляются проценты. В Архангельском филиале ОАО КБ «Петрокоммерц» по каждому виду вклада установлен свой минимальный остаток:

- вклад «Классика» - 20 000 руб.;

- вклад «Оптимум» - 30 000 руб.;

- вклад «Накопление Максимум» - 20 000 руб.;

- вклад «Пенсия Комфорт» - 3 000 руб.;

- вклад «Правильный курс» - 20 000 руб.;

- вклад «Инвес-капитал» - 30 000 руб.;

Ограничения на суммарный оборот по счету определены в виде лимитов на величину разового списания и на размер выдачи наличных денежных средств в месяц. Основной целью является минимизации различного рода рисков, связанных с использованием банковских карт, в том числе риска прямых финансовых потерь, которые возникают в результате несанкционированных операций в банкоматах по поддельным, утерянным или украденным картам. Лимиты по операциям получения наличных денежных средств по банковским картам в банкоматах Банка и в банкоматах других банков для держателей банковских карт ОАО Банк «Петрокоммерц» представлены в таблице 3.

Таблица 3 - Лимиты по операциям в банкоматах филиала ОАО КБ «Петрокоммерц» в г. Архангельске

Тип карты

|

Выдача наличных денежных средств в устройствах по банковским картам ОАО Банк «Петрокоммерц»

|

|

|

Банка «Петрокоммерц»

|

Другого банка

|

|

|

Сумма в день, руб.

|

Сумма в месяц, руб.

|

Сумма в день, руб.

|

Сумма в месяц, руб.

|

Visa Electron Instant Issue / MasterCard Electronic,Visa Electron / Maestro/Visa

Classic Unembossed

|

100 000

|

1 300 000

|

50 000

|

650 000

|

Visa Classic / MasterCard Standard,

ЛУКОЙЛ-Петрокоммерц-MasterCard Standard, Visa «Карта путешественника», Visa «Мобильный бонус», Visa «Мобильный бонус» Non-Personalised

|

150 000

|

2 300 000

|

75 000

|

1 150 000

|

Visa Gold / MasterCard Gold,

ЛУКОЙЛ-Петрокоммерц-MasterCard Gold

|

300 000

|

3 300 000

|

150 000

|

1 650 000

|

Visa Platinum / MasterCard Platinum, Visa Platinum «Карта путешественника»

|

600 000

|

5 300 000

|

300 000

|

2 650 000

|

Блокировки устанавливаются на определенный промежуток времени по отношению к конкретным счетам. Например, при аресте имущества блокируются все операции по счету. При использовании средств на счете в качестве срочного вклада без перевода на депозитный счет при заранее оговоренных условиях применяется блокировка на остаток средств.

За расчетное обслуживание клиентов Банк взимает комиссии по итогам проведения каждой операции по счету; при незначительном количестве операций по счету они составляют относительно небольшие суммы, равномерно распределенные во времени. Ввиду этого их использование целесообразно при обслуживании мелких клиентов.

Плата за обслуживание, взимаемая с клиентов, за расчетно-кассовое обслуживание, начисляется за определенный период. Величина платы зависит от принадлежности клиента к какой-либо группе или в зависимости от остатка средств на счете.

Комиссии, взимаемые банком за расчетное обслуживание и плата за обслуживание представлены в таблице 9.

Одним из наиболее действенных инструментов управления ресурсами Банка являются проценты, начисляемые на остатки средств на счетах и во вклады.

Рост процентных ставок, по сравнению с процентными ставками банков-конкурентов приводит к увеличению вкладов, а снижение – к оттоку. Резкое увеличение процентных ставок, на современном этапе развития экономики, может быть расценено вкладчиками как сигнал, свидетельствующий о тяжелом финансовом состоянии банка.

Процентная ставка увеличивается по мере увеличения длительности договора и объема вклада. Процентная ставка зависит как от общих факторов (цели денежно – кредитной политики Банка России; уровень инфляции; соотношение спроса и предложения на деньги), так и от частных факторов. Для банка уровень процента определяется уровнем процента по активным операциям банка, сроком и размером привлекаемого вклада, надежностью банка.

Важной особенностью банковского законодательства в России является наложение ограничений на процентную политику: публичный характер договоров банковского вклада с гражданами, запрет на предоставление льгот акционерам банка [12].

2.4 Факторы, влияющие на размер привлеченных ресурсов

Размер привлеченных средств зависит от следующих внешних факторов:

- общая экономическая ситуация в стране и регионе;

- уровень развития банковской системы;

- денежно-кредитная политика Банка России [2].

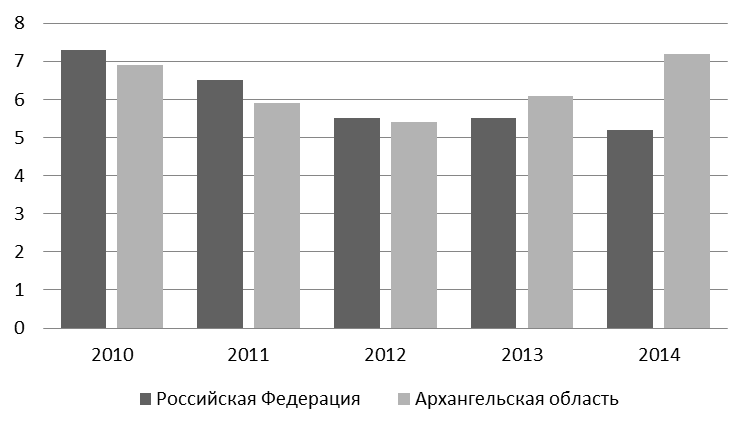

Экономическая ситуация как в стране, так и в регионе оказывает значительное воздействие на привлечение ресурсов банками. Важным показателем, определяющим динамику экономических преобразований является уровень безработицы в стране и регионе, представленный на рисунке 2.

Рисунок 2 – Уровень безработицы населения на территории Российской Федерации и Архангельской области, в %

Изменение уровня безработицы по России и по Архангельской области носит противоречивый характер. Уровень безработицы в России в целом имеет тенденцию уменьшения за рассматриваемый период. При этом уровень безработицы по Архангельской области сокращается к 2012 году и увеличивается к концу 2014 года, что может отрицательно отразиться на привлечении ресурсов [15].

Следующим показателем является среднедушевой доход населения, динамика которого представлена на рисунке 3.

Рисунок 3 – Динамика среднедушевого денежного дохода на территории Российской Федерации и Архангельской области, руб.

Среднедушевой денежный доход стремительно растет в Архангельской области и по России в целом. При этом за 2013 год показатель Архангельской области превышает среднероссийский [15].

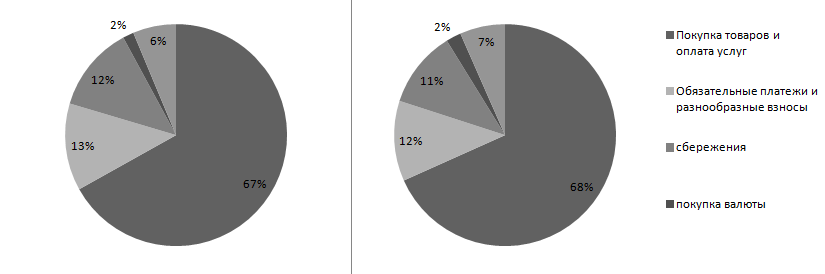

Использование денежных доходов населения Архангельской области представлено на рисунке 4.

2013 год 2014 год

Рисунок 4 – Использование денежных доходов населения Архангельской области в 2013-2014гг., в %

Сбережения населения определяют прилив в банках вкладов граждан и покупки ими ценных бумаг. В структуре использования денежных доходов населения Архангельской области за 2013-2014 гг. произошло незначительное увеличение доли расходов на покупку товаров и оплату услуг и уменьшение доли прироста сбережений, что может означать сокращение доли вкладов в банки.

Численность населения с денежными доходами ниже прожиточного минимума представлена на рисунке 5.

Рисунок 5 – Численность населения с денежными доходами ниже величины прожиточного минимума на территории Российской Федерации, в % от общей численности населения

Уровень бедности населении Архангельской области опережает среденероссийские показатели и на данный момент имеет тенденцию увеличения.

Рассмотренные показатели свидетельствуют об ухудшении экономической ситуации в стране и в Архангельской области, и отрицательно воздействуют на привлечение ресурсов банками [15].

На операции по привлечению ресурсов коммерческими банками оказывает существенное влияние денежно-кредитно регулирование, осуществляемое Банком России.

Основными показателями денежно-кредитной политики являются: ключевая ставка/

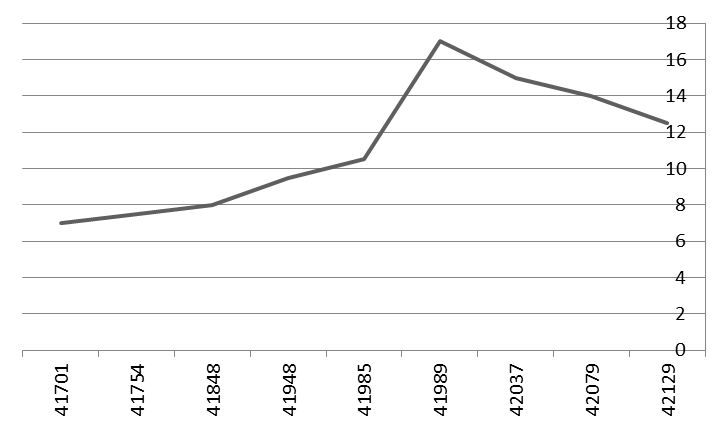

На рисунке 6 представлена динамика ключевой ставки в период с 03.03.2014 по 03.05.2015

Рисунок 6 – Динамика ключевой ставки

Динамика изменения показателя ключевой ставки носит скачкообразный характер. В целом ведет к замедлению темпов роста денежной массы [18].

Важнейшим инструментом воздействия Банка России на привлечение ресурсов является также изменение норм обязательного резервирования. В настоящее время проводится политика увеличения норм резервирования, снижая тем самым возможность привлечения ресурсов коммерческими банками.

В настоящее время нормативы отчислений по обязательствам перед физическими лицами в обязательные резервы Банка России составляют 4,25%, что на 0,25% больше предыдущего периода.

Пассивные операции зависят также от уровня развития банковской системы. Число банков на сегодняшний день составило 1046. Из них действующих – 824; банков с генеральной лицензией 254. До фактора санкций на число кредитных организаций страны стала оказывать давление политика, проводимая Банком России по, так называемой, «расчистке» банковского рынка от недобросовестных участников, в результате чего количество банков с отозванной (аннулированной) лицензией 222, что на 57 банков больше предыдущего года

Проблемы деятельности самих банков (следствием которого является кризис

доверия к банкам), несовершенство банковского законодательства ведет к снижению уровня развития банковской системы [19].

При исследовании ряда показателей экономической ситуации страны и региона, уровня развития банковской системы, денежно-кредитной политики следует, что все факторы в совокупности отрицательно влияют на размер привлеченных ресурсов и деятельность банков.

При этом на данный момент соотношение привлеченных и размещенных ресурсов физических лиц банков на территории Российской Федерации и Архангельской области имеет положительное отклонение. Однако, в Архангельской области величина отклонения сокращается (Таблица 4)

Таблица 4 – Соотношение привлеченных и размещенных ресурсов физических лиц банков на территории Российской Федерации и Архангельской области [16]

В миллионах рублей

|

|

2013г.

|

2014г.

|

|

Российская Федерация

|

|

Привлечено

|

11 743 146

|

13 985 238

|

|

Размещено

|

7 474 221

|

9 698 947

|

|

Отклонение (+/-)

|

+4 268 925

|

+4 286 291

|

|

Архангельская область

|

|

Привлечено

|

83 902

|

100 374

|

|

Размещено

|

69 859

|

89 076

|

|

Отклонение (+/-)

|

+14 043

|

+11 298

|

Как свидетельствуют приведенные данные, размещенные средства банковской системы за рассматриваемый период обеспечены привлеченными средствами.

2.5 Показатели, характеризующие депозитный портфель

Для эффективного управления депозитным портфелем и в целях снижения риска применяются математические расчеты и исчисляется ряд показателей, характеризующих ресурсную базу банка, таких как:

-средний срок хранения денежных средств;

-уровень оседания средств, поступивших во вклады;

- коэффициент трансформации;

- средневзвешенный срок по вкладам;

В таблицах 5,6 приведена оценка объемов перечислений во вклады филиала ОАО КБ «Петрокоммерц» в г. Архангельске

Таблица 5 - Оценка объемов перечислений во вклады физических лиц филиала ОАО КБ «Петрокоммерц» в г. Архангельске

|

Срочность вклада

|

Остатки по вкладам, тыс.руб.

|

Обороты по приходу, тыс.руб.

|

Оседаемость вкладов, %

|

|

|

на 01.01.13

|

на 01.01.14

|

на 01.01.15

|

За 2013

|

за 2014

|

в 2013

|

в 2014

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

|

до востребования

|

3,51

|

3,68

|

3,15

|

22,13

|

1,83

|

0,74

|

-28,81

|

|

до 30 дней

|

15247,32

|

1675,24

|

1958,65

|

1356,33

|

15268,21

|

9,88

|

56,33

|

|

от 31 до 90 дней

|

1675,50

|

411,00

|

880,62

|

26 731,10

|

54844,18

|

-4,73

|

0,86

|

|

от 91 до 180 дней

|

14574,35

|

13079,80

|

25550,59

|

55 079,56

|

69915,54

|

-2,71

|

17,84

|

|

от 181 дня до 1 года

|

230139,67

|

211003,25

|

275549,69

|

770 004,90

|

1036616,79

|

-2,49

|

6,23

|

|

от 1 года до 3 лет

|

49242,57

|

133460,49

|

129464,63

|

399 494,25

|

766336,56

|

21,08

|

-0,52

|

|

свыше 3 лет

|

1282,76

|

1599,30

|

11732,84

|

3 159,89

|

14529,47

|

10,02

|

69,74

|

|

Прочие привлеченные средства

|

|

до востребования

|

353,28

|

341,81

|

263,76

|

78,32

|

45,85

|

-14,65

|

-170,21

|

|

до 30 дней

|

1,01

|

-

|

3,02

|

8,00

|

4,00

|

-12,50

|

75,00

|

|

от 31 до 90 дней

|

1,02

|

1,02

|

1,02

|

3,00

|

4,00

|

0,00

|

-

|

|

от 91 до 180 дней

|

3,02

|

-

|

1,02

|

3,00

|

2,00

|

-100,00

|

50,00

|

|

от 181 дня до 1 года

|

8,02

|

2,02

|

7,02

|

4,00

|

7,00

|

-150,00

|

71,43

|

|

от 1 года до 3 лет

|

2,02

|

10,02

|

8,02

|

9,00

|

1,00

|

88,89

|

-200,00

|

|

Итого

|

297286,53

|

359912,20

|

443465,16

|

1254 597,15

|

1 942308.21

|

4,99

|

4,30

|

Уровень оседания средств на вкладах (Уо) характеризует их стабильность, что позволяет филиалу использовать их долгосрочный ресурс кредитования и повышает ликвидность банка, определяется по формуле:

(1)

где Ок – остаток вкладов и депозитов на конец анализируемого периода;

Он – остаток на начало анализируемого периода;

П – поступление средств во вклады и депозиты.

Для филиала ОАО КБ «Петрокоммерц» в г. Архангельске уровень оседания средств на вкладах за 2013-2014 гг.:

Сокращение уровня оседания вкладов означает, что за 2014 год на счетах стало оседать незначительно меньше поступающих на них денежных средств, чем за 2013 год.

Таблица 6 –Оценка объемов перечислений в депозиты в филиал ОАО КБ «Петрокоммерц» в г. Архангельске

|

Срочность вклада

|

Остатки по вкладам, тыс.руб.

|

Обороты по выдаче вкладов, тыс.руб.

|

Средний срок хранения вкладного рубля, дн.

|

|

|

на 01.01.13

|

на 01.01.14

|

на 01.01.15

|

За 2013

|

за 2014

|

в 2013

|

в 2014

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

|

до востребования

|

3,51

|

3,68

|

3,15

|

21,98

|

2,37

|

59

|

519

|

|

от 31 до 90 дней

|

1675,50

|

411,00

|

880,62

|

27995,62

|

54375,02

|

13

|

4

|

|

от 91 до 180 дней

|

14574,35

|

13079,80

|

25550,59

|

56574,13

|

57445,02

|

88

|

121

|

|

от 181 дня до 1 года

|

230139,67

|

211003,25

|

275549,69

|

789141,34

|

972070,02

|

101

|

90

|

|

от 1 года до 3 лет

|

49242,57

|

133460,49

|

129464,63

|

315276,35

|

770332,02

|

104

|

61

|

|

свыше 3 лет

|

1282,76

|

1599,30

|

11732,84

|

2843,37

|

4396,02

|

182

|

546

|

|

Прочие привлеченные средства

|

|

до востребования

|

353,28

|

341,81

|

263,76

|

89,82

|

124,04

|

1393

|

879

|

|

до 30 дней

|

1,02

|

|

3,02

|

9,02

|

1,02

|

20

|

533

|

|

от 31 до 90 дней

|

1,02

|

1,02

|

1,02

|

3,02

|

4,02

|

122

|

91

|

|

от 91 до 180 дней

|

3,02

|

|

1,02

|

6,02

|

1,02

|

90

|

180

|

|

от 181 дня до 1 года

|

8,02

|

2,02

|

7,02

|

10,02

|

2,02

|

180

|

806

|

|

от 1 года до 3 лет

|

2,02

|

10,02

|

8,02

|

1,02

|

3,02

|

2125

|

1075

|

|

Итого

|

297286,53

|

359912,20

|

443465,16

|

1191971,49

|

185875,37

|

99

|

78

|

Средний срок хранения вкладного рубля (Сд) определяется по формуле:

(2)

где Оср. – остаток вкладов и депозитов, определяемый по среднехро- нологической формуле;

В – оборот по выдаче вкладов и депозитов;

Д – количество дней в анализируемом периоде.

Для филиала ОАО КБ «Петрокоммерц» в г. Архангельске средний срок хранения вкладного рубля за 2013-2014 гг. на срок от 31 до 90 составит:

Депозиты физических лиц на срок от 31 до 90 дней могут быть использованы в качестве ресурсов только для предоставления «коротких» ресурсов.

По прочим привлеченным средствам на срок от 1 года до 3 лет средний срок хранения вкладного рубля составил в 2014 году 1075 дней, что дает возможность филиалу размещать средства в более долгосрочных проектах.

В процессе анализа ликвидности рассматривается вопрос о соответствии сроков депозитов и сроков средств в активной операции. В целях установления предела, в котором возможно направление краткосрочных ресурсов в средние и долгосрочные инвестиции необходимо определить коэффициент трансформации краткосрочных ресурсов в долгосрочные. Коэффициент трансформации определяется по формуле:

(3)

где R – краткосрочные ресурсы банка (средства на счетах клиентов, вклады и депозиты сроком на 1 год);

S – краткосрочные кредиты (сроком предоставления до 1 года).

Для филиала ОАО КБ «Петрокоммерц» в г. Архангельске значение данного показателя составляет:

Причиной высокого уровня данного показателя в пределах рассматриваемого периода является значительный уровень оборота по поступлению средств на депозитные счета сроком до 1 года. Филиал обладает большим потенциалом по размещению привлеченных депозитов в кредиты при наименьшей вероятности возникновения рисков.

Для разработки депозитной политики и ее корректирования необходимо определить средневзвешенный срок (Тср) и средневзвешенную процентную ставку (Рср) привлечения депозитов для каждой группы срочности привлеченных средств.

Средневзвешенный срок для каждой группы срочности (за иcключением вкладов «до востребования») рассчитывается по формуле:

(4)

где V1, V2, … Vn – объем депозита, вклада по договору по n-й сделке;

Т1, Т2, … Тn – срок по договору по каждой сделке.

Для филиала ОАО КБ «Петрокоммерц» в г. Архангельске значения данных показателей составят:

Таким образом,за 2014 года средневзвешенный срок вкладов сократится [21].

Одним из источников формирования ресурсной базы банков являются привлеченные средства в форме вкладов. Проанализируем порядок привлечения вкладов населения с точки зрения сроков, объемов привлечения, представленный в таблице 7.

Таблица 7 – Структура привлеченных средств физических лиц в филиале ОАО КБ «Петрокоммерц» в г. Архангельске

|

Вид привлеченных средств по срокам

|

Удельный вес в общей сумме средств в % к итогу на 01.01.2014

|

Удельный вес в общей сумме средств в % к итогу на 01.01.2015

|

|

Вклады до востребования

|

0,002

|

0,001

|

|

Вклады на срок от 31 до 90 дней

|

0,572

|

0,114

|

|

Вклады на срок от 91 до 180 дней

|

5,236

|

3,634

|

|

Вклады на срок от 181 до 1 года

|

76,348

|

58,512

|

|

Вклады на срок от 1 года до 3 лет

|

16,968

|

37,081

|

|

Вклады на срок свыше 3 лет

|

0,464

|

0,348

|

|

Прочие привлеченные средства до востребования

|

0,176

|

0,098

|

|

Прочие привлеченные средства на срок от 91 до 180 дней

|

0,002

|

0,001

|

|

Прочие привлеченные средства на срок от 181 до 1 года

|

0,012

|

0,002

|

|

Привлеченные средства на срок от 1 года до 3 лет

|

0,003

|

0,003

|

|

Итого

|

100,000

|

100,000

|

Из данных таблицы следует, что население предпочитает размещать свои средства в срочные депозиты. По ним владельцам выплачивается более высокий процент, чем по депозитам до востребования.

Филиал заинтересован в привлечении срочных депозитов, поскольку эти средства могут быть использованы для долгосрочных вложений.

Физические лица в основном размещают свои средства в депозиты на срок от 181 дня до 1 года. При этом наблюдается тенденция роста доли депозитов со сроком от 1 года до 3 лет. В 2015 году она составила 37,1% против 16,9%. Это положительно влияет на ликвидность баланса.

Если по вкладам до востребования вкладчики вправе потребовать деньги в любой момент, то срочные вклады находятся в распоряжении банка относительно длительный срок. Поэтому повышение удельного веса вкладов до востребования и снижение доли срочных вкладов снижает банковскую ликвидность. Для ее поддержания банк разрабатывает стратегии, направленные на увеличение долгосрочных депозитов.

2.6 Дебетовые карты, как инструмент депозитной политики

Дебетовые карты являются инструментом вкладов до востребования и представляют собой банковские платежные карты, которые можно использовать для оплаты товаров и услуг, получения наличных денег в кассах банкоматах и [24].

Являясь членом международных платежных систем VISA Int. и MasterCard Int., Банк предлагает клиентам весь спектр пластиковых карт VISA и MasterCard. Обслуживание карт производится на базе собственного процессингового центра, получившего сертификацию вышеуказанных платежных систем. В 2005 г. Банк заключил договоры эквайринга с American Express и Diners Club. Клиенты и держатели карт Банка имеют возможность круглосуточно контролировать состояние счета через интернет и по телефону, а также получать информацию об операциях по счету с помощью SMS-сообщений. Динамика показателей филиала ОАО КБ «Петрокоммерц» в г. Архангельске по обслуживанию клиентов с использованием банковских карт представлена в таблице 8.

Таблица 8- Динамика показателей филиала ОАО КБ «Петрокоммерц» в г. Архангельске по обслуживанию клиентов с использованием банковских карт

|

Показатель

|

2012

|

2013

|

2014

|

|

Оборот по банковским картами, млрд.руб.

|

1,2

|

1,7

|

1,9

|

|

Кол-во выпущенных банковских карт, тыс.шт.

|

13,5

|

17,4

|

22,6

|

|

Комиссионный доход по обслуживанию банковских карт, тыс. руб.

|

10422,2

|

12197,3

|

14265,6

|

Все анализируемые показатели имеют тенденцию роста, что свидетельствует об эффективности деятельности банка по выпуску дебетовых карт. Привлекательные условия и дифференцированный перечень предлагаемых услуг способствуют достижению одной из основных целей депозитной политики банка - наращению клиентской базы.

Основные условия локального тарифного плана КБ "Петрокоммерц" в г. Архангельске для физических лиц представлены в таблице 9.

Таблица 9 – Основные условия локального тарифного плана филиала ОАО КБ "Петрокоммерц" в г. Архангельске для физических лиц

|

Операция (услуга)

|

Тариф

|

|

Открытие/закрытие счетов

|

Комиссия не взимается

|

|

Ведение счета Клиента в валюте РФ/иностранной валюте при отсутствии операций, совершенных Клиентом по счету, более года

|

В размере остатка средств на счете, но не более 100 руб.

|

|

Зачисление на счета Клиентов денежных средств в наличном и безналичном порядке

|

Комиссия не взимается

|

|