Бюджетно-налоговая (фискальная) политика

PAGE \* MERGEFORMAT 3

Введение

Среди экономических рычагов, при помощи которых государство воздействует на рыночную экономику, важное место отводится налогам. За счет налоговых взносов формируются финансовые ресурсы государства, аккумулируемые в его бюджете и внебюджетных фондах. Огромные средства, взимаемые в виде налогов и перераспределяемые через бюджет, составляют главную экономическую силу государства.

От того, сколько будет собрано налогов, зависит благополучие страны, региона, конкретного города.

Государство, устанавливая налоги, стремится, прежде всего, обеспечить себе необходимую материальную базу для осуществления возложенных на него задач, которые реализуются посредством налогово-бюджетной политики.

Актуальность темы курсовой работы заключается в том, что проблемам налогов и современной налогово-бюджетной политики Российской Федерации сегодня уделяется довольно пристальное внимание, так как от того, насколько правильно построена система налогообложения, насколько продумана налоговая политика государства, зависит эффективное функционирование всего народного хозяйства.

Существенное значение имеет проблема формирования и соответственно реализации эффективной фискальной политики, которая позволяла бы, с одной стороны — наиболее рационально оптимизировать государственные доходы, используя надлежащие источники их получения, а с другой стороны — предусмотреть обоснованное использование государственных средств.

Следует отметить, что под фискальной политикой обычно понимается воздействие государства на экономическую конъюнктуру посредством изменения объёма государственных расходов и налогообложения.

Содержание и цели налоговой политики обусловлены социально-экономическим строем общества и социальными группами, стоящими у власти. Задачи налоговой политики сводятся к:

- обеспечению государства финансовыми ресурсами;

- созданию условий для регулирования хозяйства страны в целом;

- сглаживанию возникающего в процессе рыночных отношений неравенства в уровнях доходов населения.

Основная цель курсовой работы состоит в исследовании теоретических аспектов фискальной политики, механизма её осуществления в Российской Федерации и анализе бюджетно-налоговой политики на современном этапе.

В соответствии с данной целью в исследовании были поставлены следующие задачи:

- Дать определение понятию фискальной политики и рассмотреть её основные виды.

- Рассказать о роли государства в осуществлении фискальной политики в России.

- Провести анализ налогово-бюджетной политики России на современном этапе.

При написании данной курсовой работы были использованы материалы из следующих источников: учебные пособия по макроэкономике Г.С.Вечканова и Б.Т.Кузнецова, статьи из экономических журналов, учебники С.Н.Трунина и А.А.Анисимова и др.

Глава 1. Теоретические аспекты фискальной политики

- Цели и инструменты фискальной политики

Бюджетно-налоговая (фискальная) политика – это меры правительства по изменению государственных расходов, налогообложения и состояния государственного бюджета, направленные на обеспечение полной занятости и неинфляционный экономический рост.

Цели фискальной политики, направленной на сглаживание циклических колебаний и стаби�лизацию экономики в краткосрочном периоде, — поддержание:

- стабильного уровня совокупного объема вы�пуска (ВВП);

- полной занятости ресурсов;

- стабильного уровня цен.

Фискальную политику проводит правительст�во. Ее инструменты воздействуют как на совокуп�ный спрос (величину совокупных расходов), так и на совокупное предложение (величину издержек фирм и деловую активность).

Инструментами фискальной политики высту�пают расходы и доходы государственного бюджета:

- государственные закупки – это совокупность различных функций и действий, которые ориентированы на повышение централизованной управляемости, уменьшение расходов государственного бюджета, контроль над материальными потоками и обеспечение нужд государственных учреждений. Государственные закупки занимают довольно ощутимую часть бюджета, поэтому они являются нейственным инструментом управления экономикой;

- налоги - обязательные платежи физических и юридических лиц, взимаемые государством, являются основным рычагом фискальной политики государства: изменяя размер налоговых ставок, правительство оказывает влияние на выпуск продукции;

- трансферты – платежи, взамен которых не происходит непосредственного получения товаров. Это вид экономических операций между агентами или социальные выплаты без какого-либо возмещения. Различают государственные трансфертные платежи – выплаты по государственному страхованию, проценты по государственному долгу, стипендии и частные трансфертные платежи – разовые выплаты из частных фондов.

Государственные закупки товаров и услуг и трансферты — это расходы государственного бюд�жета, а налоги — основной источник доходов бюджета, поэтому фискальную политику называют также бюджетно-налоговой политикой. Изменение величины государственных закупок товаров и услуг в краткосрочном периоде влияет только на совокупный спрос, а изменение величины налогов и трансфертов фирмам (субсидий) — и на совокупный спрос, и на совокупное предложение. Снижение налогов увеличивает сово�купное предложение, стимулируя деловую активность, а их рост сдержива�ет производство. Снижение субсидий, наоборот, уменьшает совокупное предложение, а их увеличение, обусловливая уменьшение издержек фирм на производство единицы продукции, ведет к росту совокупного предложения.

1.2. Виды фискальной политики

1.2.1. Стимулирующая и сдержива�ющая фискальная политика

Инструменты фискальной политики применяются прежде всего для ста�билизации экономики и сглаживания циклических колебаний.

В зависимости от фазы цикла, в которой находится экономика, выделя�ют два вида фискальной политики: стимулирующую и сдерживающую.

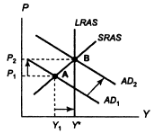

Стимулирующая фискальная политика применяется при спаде (рис. 1, а), направлена на увеличение деловой активности и используется как средство борьбы с безработицей.

Мерами стимулирующей фискальной политики выступают:

- увеличение государственных закупок;

- снижение налогов;

- увеличение трансфертов.

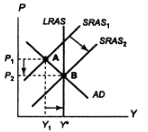

При этом снижение налогов и увеличение трансфертов фирмам (субсидий) ведет к росту и совокупного спроса, и совокупного предложения. Происходит не только рост совокупного выпуска (от Y1 до Y*), но и снижение уровня цен (от Р1 до Р2) (рис. 1, в), поэтому эти инструменты могут использовать как средство борьбы одновременно и с безработицей, и с инфляцией.

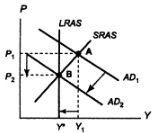

Сдерживающая фискальная политика используется при буме ("перегре�ве" экономики), направлена на снижение деловой активности в целях борь�бы с инфляцией (рис. 1, б).

Мерами сдерживающей фискальной политики служат:

- сокращение государственных закупок;

- увеличение налогов;

- снижение трансфертов.

|

На совокупный спрос

|

На совокупное предложение

|

|

а) Стимулирующая

|

б) Сдерживающая

|

в) Стимулирующая

|

|

|

|

|

Рис. 1. Воздействие фискальной политики на экономику

1.2.2. Дискреционная и автомати�ческая фискальная политика

В зависимости от способа воздействия инструментов фискальной полити�ки на экономику различают фискальную политику: дискреционную и авто�матическую.

Дискреционная фискальная политика представляет собой законодательное официальное изменение правительством величины государственных закупок, налогов и трансфертов с целью стабилизации экономики. Эти изменения находят отражение в основном финансовом плане страны — государствен�ном бюджете. Другими словами, под дискреционной бюджетной политикой понимается постоянное маневрирование величиной государственных расходов и налоговых поступлений в зависимости от складывающейся в экономике ситуации для достижения желаемых целей.

Автоматическая (недискреционная) фискальная политика основана на действии встроенных (автоматических) стабилизаторов. Встроенные стабили�заторы — это автоматически действующие нормы, которые вступают в действие без необходимости принятия каких-либо специальных шагов со стороны правительства. Иными словами, необходимые изменения в относительные уровни государственных расходов и налогов вводятся автоматически.

К автоматическим стабилизаторам относятся:

- подоходные налоги (включающие все виды налогов на доходы, в том числе налог на прибыль корпораций);

- косвенные налоги (в первую очередь, налог на добавленную стоимость):

- пособия по безработице;

- пособия по бедности.

В США к встроенным стабилизаторам относятся также субсидии фер�мерам.

Подоходный налог действует следующим образом: при спаде уровень де�ловой активности снижается, поэтому величина налоговых поступлений уменьшается, а при "перегреве'' экономики, когда совокупный доход максимален, налоговые поступления увеличиваются. При этом став�ка налога остается неизменной. Однако налоги — это изъятия из экономи�ки, сокращающие поток расходов и, следовательно, доходов. Получается, что при спаде изъятия минимальны, а при "перегреве" максимальны. Таким образом, из-за наличия налогов экономика как бы автоматически "остужа�ется" при "перегреве" и "подогревается" при рецессии. Наиболее сильное стабилизирующее воздействие на экономику оказывает прогрессивный по�доходный налог.

Налог на добавленную стоимость (НДС) также обеспечивает встроенную стабильность. Он является косвенным налогом, частью цены товара, поэтому в период рецессии, когда общий объем продаж падает, налоговые поступле�ния от косвенных налогов — изъятия из экономики — сокращаются. При «перегреве», наоборот, совокупные доходы увеличиваются, объем продаж в экономике растет, что увеличивает поступления от косвенных налогов. Ста�билизация экономики происходит автоматически.

Пособие по безработице и пособие по бедности являются автоматиче�скими стабилизаторами, поскольку общая сумма их выплат увеличивает�ся при спаде — по мере того, как люди начинают терять работу, стано�вясь безработными и оказываясь ниже черты бедности, — и сокращаются при буме, когда наблюдается сверхзанятость и рост доходов. Эти пособия являются трансфертами, т.е. инъекциями в экономику. Их выплата спо�собствует росту доходов и поэтому совокупных расходов, стимулируя подъем, когда экономика находится в состоянии рецессии. Уменьшение обшей суммы этих выплат при буме оказывает сдерживающее влияние на экономику.

Таким образом, автоматическими стабилизаторами являются только те виды налогов и трансфертов, величина которых меняется в зависимости от фазы экономического цикла.

Действие встроенных стабилизаторов ведет к увеличению дефицита го�сударственного бюджета в период спада и может способствовать появлению профицита бюджета (или уменьшению дефицита) в период "перегрева".

Преимущество встроенных стабилизаторов состоит в том, что нет необ�ходимости принятия политическими деятелями специальных решений для введения их в действие. Однако встроенные стабилизаторы оказывают ме�нее сильное воздействие на экономику, чем меры дискреционной фискаль�ной политики. Они не способны обеспечить полную занятость и неинфляционный уровень совокупного выпуска. В развитых странах экономика на две трети регулируется с помощью дискреционной фискальной политики и только на треть — за счет действия встроенных стабилизаторов.

Основным недостатком стимулирующей фискальной политики являет�ся эффект вытеснения (crowding-оut effect) частных инвестиций. Дело в том, что рост государственных расходов или снижение налогов в период спада ведет к мультипликативному увеличению совокупного выпуска, что вызы�вает рост спроса на деньги для обеспечения возможности покупки увели�чившегося количества товаров и услуг. Люди начинают снимать деньги с банковских счетов, возможности банков по выдаче кредитов сокращаются, ставка процента по кредитам растет, т.е. кредиты становятся дороже. В этих условиях фирмы берут меньше кредитов, и инвестиционные расходы част�ного сектора сокращаются. Поэтому с целью стимулирования частных ин�вестиций в период спада целесообразно использовать не стимулирующую фискальную, а стимулирующую монетарную политику, результатом которой является снижение ставки процента в процессе увеличения предложения денег. Если целью стабилизационной политики выступает максимальное увеличение объема выпуска, то для нейтрализации эффекта вытеснения стимулирующая фискальная политика используется в сочетании со стиму�лирующей монетарной политикой.

1.3. Недостатки фискальной политики

- Эффект «Crowding-out»

- Дисбаланс государственного бюджета: постоянные операции государства со своим бюджетом может привести к неэффективности его распределения. Так, например, правительство не может регулярно повышать свои расходы, чтобы увеличить свой ВВП, поскольку оно, как и любой макроэкономический агент, может нести убытки, что очевидно не в интересах государства.

- Неопределенность: состояние экономики невозможно предсказать идеально точно, поскольку не все агенты в экономике действуют рационально или так, как хотелось бы государству. Не всегда удается точно определить лучшую экономическую политику для сглаживания циклических колебаний. Ошибочное проведение не той политики может серьёзно сказаться на экономике.

Глава 2. Анализ основных параметров федерального бюджета за январь-февраль 2013 г.

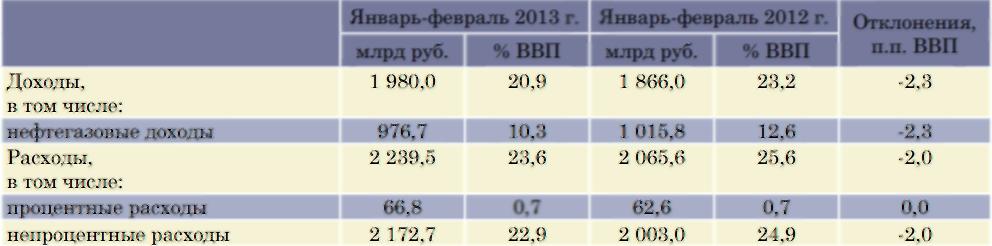

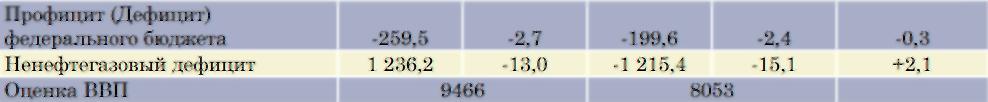

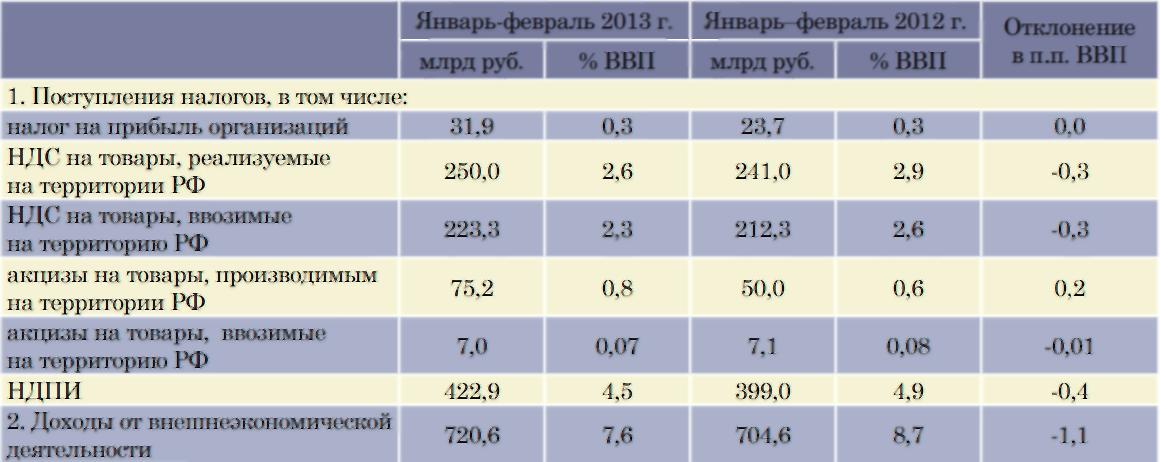

По данным Минфина России, доходы федерального бюджета за январь-февраль 2013 г. составили 1980,0 млрд. руб., т.е. относительно соответствующего периода 2012 г. снизились на 2,3 п.п. ВВП, в том числе по нефтегазовым доходам сокращение составило также 2,3 п.п. ВВП (см. табл. 1). Сокращение поступлений в федеральный бюджет в долях ВВП по итогам января-февраля текущего года по сравнению с аналогичным периодом прошлого года отмечается и по НДС, НДПИ, и по доходам от внешнеэкономической деятельности. Сокращение поступлений в федеральный бюджет, начавшееся еще в конце третьего квартала прошлого года и усилившееся по итогам двух месяцев текущего года, не может не вызывать опасений с учетом необходимости удержания дефицита бюджета на уровне, заложенном в законе о федеральном бюджете на 2013 г. в размере 0,8% ВВП. По оценкам Минфина России, недобор доходов в федеральный бюджет в 2013 г. составит от 80 до 130 млрд. руб.1 в зависимости от объемов импорта, средневзвешенной ставки импортной пошлины и обменного курса рубля.

Дополнительные риски для удержания уровня дефицита вызваны тем, что основные параметры федерального бюджета 2013 г. сформированы в рамках жестких требований к уровню расходов и к отказу от принятия новых расходных обязательств, не подкрепленных дополнительными доходами. Между тем на выполнение указа Президента РФ относительно мер по защите детей-сирот должно быть направлено дополнительно около 40 млрд. руб. Кроме того, есть еще ряд направлений, по которым нужно увеличить расходы, а источники получения дополнительных доходов пока не ясны.

Тем не менее, Минфин России пока не предполагает вносить изменения в основные параметры федерального бюджета на 2013 г., а для снижения рисков устойчивости бюджетной системы будет проведена оптимизация расходов в рамках утвержденных объемов.

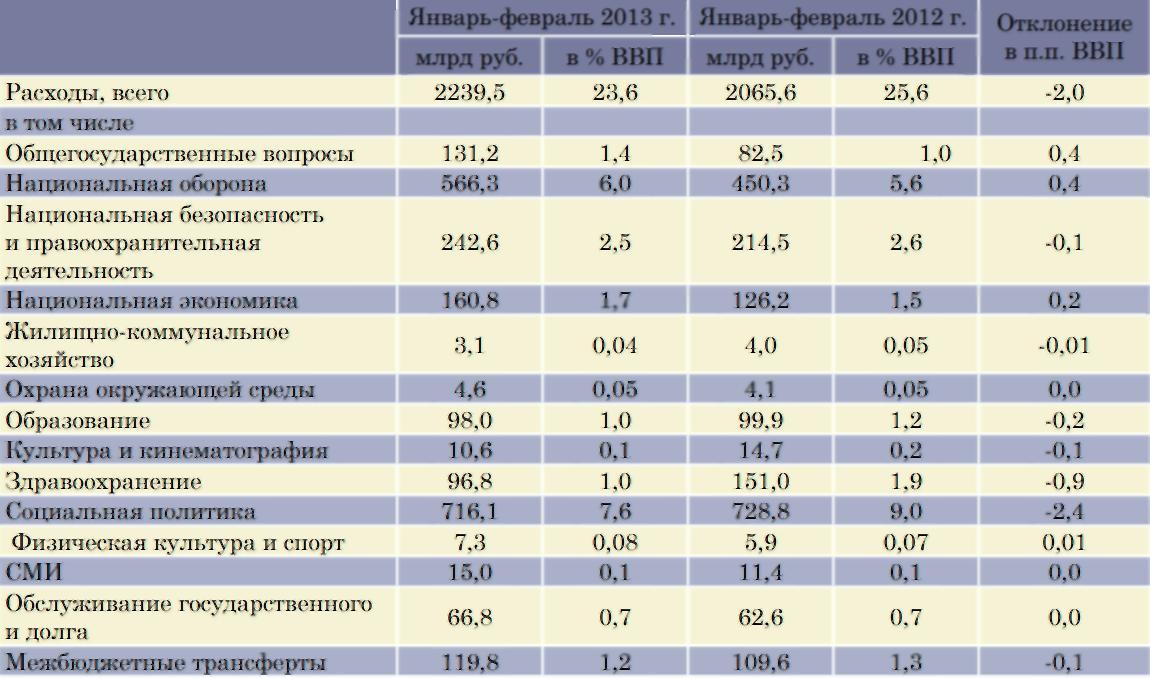

Расходы бюджета за январь-февраль 2013 г. также сократились до 23,6% ВВП (2239,5 млрд. руб.), что на 0,3 п.п. ВВП ниже по сравнению с аналогичным периодом прошлого года.

По итогам 2-х месяцев 2013 г. федеральный бюджет исполнен с дефицитом 2,7% ВВП, что на 0,3 п.п. ВВП больше уровня соответствующего периода 2012 г. Ненефтегазовый дефицит федерального бюджета сократился на 2,1 п.п. ВВП и составил 13,0% ВВП.

Таблица . Основные параметры федерального бюджета РФ в январе-феврале 2012–2013 гг.

Основное сокращение поступлений в федеральный бюджет за январь-февраль 2013 г. произошло по доходам от внешнеэкономической деятельности – на 1,1 п.п. ВВП относительно 2 месяцев прошлого года (см. табл. 2). Также в долях ВВП снизились доходы федерального бюджета по итогам 2 месяцев текущего года по НДПИ – на 0,4 п.п. ВВП, по внутреннему и внешнему НДС на 0,3 п.п. ВВП по каждому, и по внешним акцизам – на 0,01 п.п. ВВП в сравнении с аналогичным периодом прошлого года. Прирост доходов за январь-февраль 2013 г. наблюдается по внутренним акцизам на 0,2 п.п. ВВП относительно 2 месяцев 2012 г. Поступления по налогу на прибыль по итогам января – февраля 2013 г. остались на уровне соответствующего периода прошлого года – 0,3% ВВП.

Таблица . Динамика поступлений основных налогов в Федеральный бюджет в январе-феврале 2012–2013 гг., в абсолютных значениях и п.п. ВВП

По итогам 2 месяцев текущего года по сравнению с аналогичным периодом прошлого года в долях ВВП выросли расходы по разделам «Общегосударственные вопросы» и «Национальная оборона» на 0,4 п.п. ВВП по каждому, «Национальная экономика» на 0,2 п.п. ВВП, «Физическая культура и спорт» на 0,01 п.п. (см. табл. 3). В то же время по большинству разделов федерального бюджета расходы в январе-феврале сократились, в том числе по разделам: «Национальная безопасность и правоохранительная деятельность» на 0,1 п.п. ВВП, «Жилищно-коммунальное хозяйство» на 0,01 п.п. ВВП, «Образование» на 0,2 п.п. ВВП, «Культура, кинематография» на 0,1 п.п. ВВП, «Здравоохранение» на 0,9 п.п. ВВП; «Социальная политика» на 2,4 п.п. ВВП; «Межбюджетные трансферты» на 0,1 п.п. ВВП по сравнению с аналогичным периодом прошлого года. По остальным разделам расходы федерального бюджета за январь-февраль 2013 г. в долях ВВП остались на уровне января-февраля 2012 г.

Таблица . Расходы Федерального бюджета за январь-февраль 2012 и 2013 гг.

В феврале 2013 г. нефтегазовые доходы в Резервный Фонд не направлялись, а весь объем перечисленных по итогам прошедшего года нефтегазовых доходов в размере 713,5 млрд. руб. в феврале был направлен на покупку иностранной валюты. Операций по счетам Фонда национального благосостояния в феврале 2013 г. не проводилось.

Объем государственного внешнего долга на конец февраля текущего года составил 50,6млрд. долл. (сокращение за февраль на 0,13 млрд. долл.), объем государственного внутреннего долга – 3932,3 млрд. руб. (сокращение за февраль на 53,3 млрд. руб.).

Исполнение консолидированного бюджета субъектов РФ в январе 2013 г.

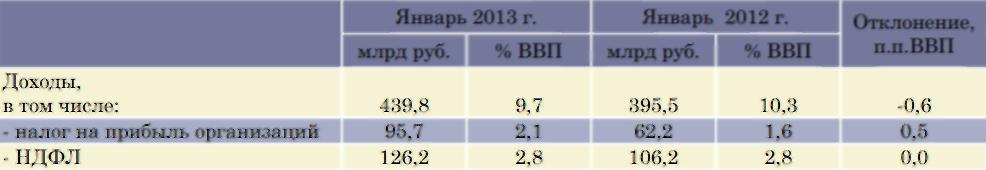

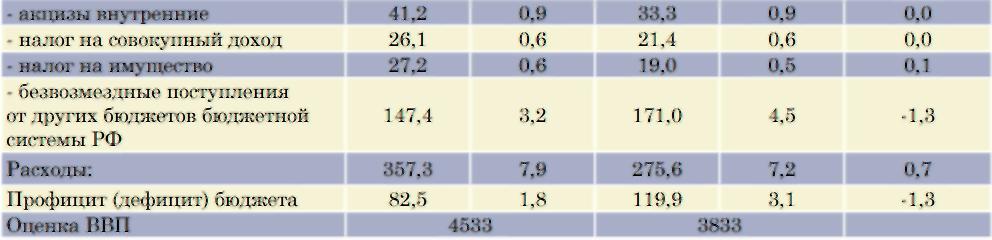

По данным Федерального Казначейства, доходы консолидированного бюджета субъектов

РФ за январь 2013 г. составили 9,7% ВВП, что на 0,6 п.п. ВВП ниже их значения за аналогичный период 2012 г. (см. табл. 4). Значительное сокращение поступлений в региональные бюджеты за первый месяц текущего года (на 1,3 п.п. ВВП относительно января предыдущего года) произошло по безвозмездным поступлениям от других бюджетов бюджетной системы РФ. В то же время в январе 2013 г. существенно выросли доходы по налогу на прибыль – на 0,5 п.п. ВВП и на 0,1 п.п. доходы по налогу на имущество по сравнению с январем прошлого года.

Таблица . Основные параметры консолидированного бюджета субъектов РФ в январе 2013 и 2012 гг.

Рост поступлений по налогу на прибыль может быть связан с перечислением задержанных поступлений в региональные бюджеты по авансовым платежам за декабрь 2012 г.

Расходы консолидированного бюджета субъектов РФ за январь текущего года составили 7,9% ВВП, что на 0,7 п.п. ВВП выше уровня января 2012 г. В разрезе разделов за первый месяц 2013 г. расходы бюджетов субъектов РФ изменились разнонаправлено (см. табл. 5). В 2013 г. выросли расходы по разделам: «Образование» на 0,4 п.п. ВВП, «Национальная экономика» на 0,3 п.п. ВВП и «Культура и кинематография» на 0,1 п.п. ВВП, «Охрана окружающей среды» на 0,01 п.п. ВВП относительно января прошлого года.

Таблица . Расходы консолидированного бюджета субъектов РФ за январь 2013 и 2012 гг.

Сокращение расходов в январе 2013 г. в долях ВВП относительно января прошлого года произошло по разделам: «Межбюджетные трансферты» – на 0,05 п.п. ВВП, «Общегосударственные вопросы», «Жилищно-коммунальное хозяйство», «Социальная политика» и «Физическая культура и спорт» на 0,1 п.п. ВВП каждый, «Национальная безопасность и правоохранительная деятельность» и «СМИ» на 0,02 п.п. ВВП каждый, «Обслуживание государственного и долга» на 0,03 п.п. ВВП.

По итогам первого месяца текущего года консолидированный бюджет субъектов РФ исполнен с профицитом в 82,5 млрд. руб. (1,8% ВВП), что на 1,3 п.п. ВВП ниже уровня января прошлого года. Государственный долг субъектов РФ за январь текущего года составил 1289,4млрд. руб., что на 127,3 млрд. руб. ниже уровня января прошлого года.

В целом состояние бюджетной системы на сегодняшний день можно оценить как «неустойчивое равновесие», при котором значимым фактором сбалансированности бюджетной системы страны будут, скорее всего, не столько внешние факторы, сколько своевременные и согласованные действия Правительства России, Минфина России и ЦБ РФ, направленные на снижение негативных последствий внешних и внутренних шоков.

Глава 3. Налоговая политика государства в условиях кризиса

При определении направлений налоговой политики на ближайшие годы необхо�димо одновременно принимать во внимание, как долгосрочные задачи развития эконо�мики, так и те проблемы, которые возникли в середине 2008 г. в связи с углублением мирового экономического кризиса и началом развития кризисных процессов в России.

При этом нельзя не учитывать те задачи по совершенствованию российской налоговой системы, которые были осознаны, но не решены в течение последних лет.

Основные результаты в области налоговой реформы, достигнутые в 2000-е годы, заключаются в радикальном улучшении структуры налоговой системы, дизайна и техники взимания основных налогов. Проведенные реформы позволили резко повысить нейтральность, справедливость и эффективность налоговой системы. Речь идет, прежде всего, о ликвидации оборотных налогов, введении плоского подоходного и регрессив�ного социального налога, ликвидации льгот по налогу на прибыль при снижении его ставки, совершенствовании взимания налога на добавленную стоимость, обеспечении необходимой прогрессивности налоговой системы по уровню конъюнктуры мировых рынков сырья и энергоносителей за счет налога на добычу полезных ископаемых и экспортных пошлин.

Тем не менее, многие вполне очевидные мероприятия в области налоговой рефор�мы по тем или иным соображениям не были реализованы. Здесь следует отметить пере�ход к единой ставке налога на добавленную стоимость, рост прогрессивности подоходного налогообложения за счет увеличения стандартного вычета, введение механизма индексации шкалы единого социального налога, сближение базы подоходного и социального налогов, введение налога на недвижимость, совершенствование специальных налоговых режимов для малого бизнеса и сельскохозяйственных производителей с тем, чтобы налоговые преференции получали лишь четко очерченные целевые группы нало�гоплательщиков.

Не были последовательно осуществлены и меры по совершенствованию налогового администрирования, среди которых - изменение процедур налоговых проверок с целью уменьшения административного давления на предприятия, меры по обеспечению уплаты налоговых обязательств, включая приостановление операций по счетам и арест имущества налогоплательщика, которые должны стать не повседневными, а крайне редко применяемыми инструментами налогового администрирования. К числу полностью проработанных, но не реализованных мер относятся создание инструментов эффективного контроля за трансфертным ценообразованием, института консолидированного налогоплательщика и налогообложения доходов контролируемых иностранных компаний.

Большая часть необходимых, но неосуществленных до настоящего времени мер отмечена в соответствующем разделе Концепции долгосрочного развития до 2020 г. Однако в долгосрочном периоде перед Россией стоят проблемы, подходы к решению которых в настоящее время еще до конца не проработаны и требуют обсуждения и оценки. Здесь следует отметить, по крайней мере, две проблемы. Во-первых, демографические тенденции приведут к существенному старению населения и необходимости изыскания дополнительных ресурсов в размере около 4% ВВП для финансирования пенсий на социально приемлемом уровне. Во-вторых, структурная перестройка россий�ской экономики в долгосрочном периоде тесно связана с отменой экспортных пошлин, наличие которых означает субсидирование отечественных потребителей сырья и энер�гоносителей. Наряду со сказанным, очевидно, что развитие экономического кризиса в Российской Федерации изменило повестку дня налоговой реформы: некоторые меры становятся более актуальными, а некоторые целесообразно отложить на будущее.

3.1. Международный опыт налоговой политики

Распространение в течение 2008 г. финансового кризиса, начавшегося в США, на другие страны мира, возникновение кризисных явлений в реальном секторе привели к тому, что многие страны начали применять или рассматривают возможность применения антикризисных программ, направленных на смягчение неблагоприятного влияния кризиса. Эти программы дополняют традиционные противоциклические меры фискальной политики, которые в большей или меньшей степени включаются автоматически.

- Меры налоговой политики представляются наиболее часто встречающимся ответом на кризис среди рассмотренных нами стран. Для налогов с корпораций изменения включают следующее:

- сокращение налоговых ставок и отказ от повышения налоговых ставок (Канада, Венгрия);

- ускоренная амортизация, включая разовое полное или частичное отнесение на затраты стоимости амортизируемого имущества (Канада);

- определенные налоговые освобождения для целевых инвестиций и определенных видов доходов (Франция, Великобритания);

- скидки и кредиты для целевых инвестиций и для создания рабочих мест (Франция, Великобритания);

- расширение возможностей для принятия убытков для целей налогообложения (США);

- ограничения на принятие в целях налогообложения расходов на вознаграждения руководству компаний (США);

- отмена стимулов аутсорсингу (США).

Что касается НДС, используются два инструмента:

- ускорение реформы НДС в части движения к налогу на потребление (Китай, Индия);

- сокращение ставок налога (Китай, Евросоюз, Великобритания).

Ясно, что данные меры часто используются в дополнение целевым расходам для стимулирования конкретных фирм или секторов экономики. Соответственно представляется, что указанные изменения направлены на поддержку тех секторов экономики, которые не выигрывают прямо от программ целевых расходов. Создание рабочих мест или сокращение временных увольнений является одной из очевидных целей, когда рассматривается природа предоставления налоговых кредитов или расширения налоговых стимулов.

- Малый бизнес является важным сектором с точки зрения создания рабочих мест и роста инвестиций. При этом многие налоговые льготы и стимулирующие программы нацелены на крупные предприятия в банковской, финансовой и производственной сферах (например, производство автомобилей). Таким образом, программы, разработанные непосредственно для малого бизнеса, стали более распространены, как ответ на кризис с целью обеспечения

более широкой поддержки стороны предложения в экономике.

Можно выделить четыре типа изменений в области налога на доходы, которые были приняты в ответ на кризис:

- - снижение налоговых ставок и/или отсрочка повышения налоговых ставок (Канада, Великобритания);

- налоговые инвестиционные кредиты: малые и средние предприятия могут получить специальные налоговые кредиты инвестициям, такие как, например, канадский кре�дит для определенных видов научной деятельности;

- ускоренная амортизация и разовое списание на расходы амортизируемого имущества (Канада, США): эти страны недавно расширили возможности для применения разового списания на расходы амортизируемого имущества малыми и средними предприятиями путем увеличения порога, для которого оно может применяться. Кроме того, в США приняли 50%-е разовое списание на расходы для определенных активов, введенных в эксплуатацию после наступления кризиса;

- смягчение стандартов для налоговой задолженности (США, Великобритания). Правительства отвечают на рост налоговой задолженности в результате кризиса, смягчением стандартов сбора налоговой задолженности. Это включает сокращение штрафов, иногда до нуля, и пеней по налоговой задолженности. Такие изменения предназначены для малых и средних предприятий, потому что крупные предприятия зачастую сформировали резервы на уплату налогов и должны сохранить возможность платить налоги в прежнем режиме. Кроме того, крупные предприятия обычно имеют большую возможность получить займы, чем мелкие и средние предприятия.

Два основных типа изменений касаются НДС:

- снижение ставок (Китай, Великобритания): фиксированные пониженные ставки при упрощенном порядке уплаты НДС (без права вычета входящего НДС) - стандартная программа для малого бизнеса в Евросоюзе - были сокращены как для сельского хозяйства, так и для других секторов. В Китае также были сокращены ставки НДС для малых и средних предприятий;

- увеличение порогов: пороги, при превышении которых требуется заполнение нало�говой декларации, использовались, чтобы освободить малые и средние предприятия от регистрации налогоплательщиками НДС. Эти пороги среди прочих стран были повышены в Индии (для косвенного налога).

- Изменения в налогообложении физических лиц.

В рассмотренных странах стимулы предприятиям превалировали над изменениями в налогообложении физических лиц, или, возможно, изменения в налогообложении физических лиц были не столь масштабными, как стимулы для предприятий.

Изменения в налогообложении физических лиц направлены на стимулирование определенных действий, таких как приобретение жилья, а также на обеспечение более высоких посленалоговых доходов потребителей. Значимые изменения включают сле�дующее:

- рост налоговых освобождений физическим лицам (Канада, Великобритания);

- рост сумм, которые можно разместить на освобождаемых от налога сберегательных счетах (Канада, США);

- сокращение или отмена взысканий за преждевременное снятие средств с пенсионных счетов (Канада, США);

- стимулы физическим лицам для приобретения жилья (Китай, Великобритания, США);

- отказ от налогообложения списанных долгов (Великобритания, США);

- сокращение ставок НДС для потребительских товаров длительного пользования

- смягчение правил принудительного изъятия для пенсионных сбережений (США);

- выделение средств нижестоящим уровням власти, необходимых для сокращения темпов увеличения налогов на имущество (США).

3.2. Необходимые меры в области налоговой политики в Российской Федерации

Из всего спектра инструментов стимулирую�щей налоговой политики, которые могли бы быть реализованы в настоящее время для смягчения кризисных процессов, целесообразно осуществлять те меры, которые, во-первых, рационально использовать при любом уровне экономической конъюнктуры, т.е. их не придется отменять на этапе экономического подъема (это касается введения налоговых льгот и стимулов), и, во-вторых, те, которые повышают стабилизационные свойства налоговой системы.

Налогообложение отдельными налогами

Ниже пункты 1-3 представляют собой меры стимулирующего характера, которые не являются временными и не требуют отмены при начале экономического подъема. В остальных пунктах перечислены меры, повышающие уровень нейтральности, справедливости и эффективности налоговой системы.

- Увеличение необлагаемого минимума при подоходном налогообложении. При увеличении «универсального» стандартного налогового вычета с 400 рублей до 4330 рублей (величина МРОТ на 1 января 2009 г.) с одновременным повышением порогово�го значения накопленного дохода с 40 000 рублей до 52 000 рублей. Выпадающие до�ходы по НДФЛ составят в условиях 2009 г. порядка 7% от общего объема поступлений (0,25% ВВП). Если увеличить «универсальный» стандартный налоговый вычет с 400 рублей до 1/2 МРОТ (2165 рублей), не меняя при этом пороговое значение накопленно�го дохода (40 000 рублей), то выпадающие доходы по НДФЛ составят в условиях 2009 г. порядка 2,5% от общего объема поступлений (0,09% ВВП).

- Введение необлагаемого минимума для социального налога или введение пониженной ставки для доходов, близких к минимальному размеру оплаты труда. Если ввести необлагаемый минимум по ЕСН, аналогичный «универсальному» стандартному налоговому вычету по НДФЛ (4330 рублей) с таким же значением пороговой заработной платы (52 000 рублей), потери поступлений составят около 0,5% ВВП. При введении необлагаемого минимума на уровне 1/2 МРОТ при установлении пороговой заработной платы на уровне 40 000 рублей, потери составят 0,18% ВВП в условиях 2009 г.

- Предоставление региональным органам власти право резкого повышения про�грессивности транспортного налога - повышение ставок на мощные автомобили.

- Введение единой ставки НДС на уровне, обеспечивающем неизменность дохо�дов бюджета (16-17%). Переход на единую ставку будет способствовать упрощению администрирования, но снизит прогрессивность распределения налога по доходным группам населения (в предпосылке переложения налога на потребителей), поскольку именно для населения с низкими доходами в потребительской корзине относительно большая часть расходов приходится на продукты первой необходимости, медикаменты, продукцию сельского хозяйства и пр. Компенсация потерь таких групп населения должна быть обеспечена за счет соответствующих расходов бюджета. Разумеется, следует учитывать тот факт, что относительно бедные слои населения значительную часть товаров первой необходимости покупают у мелких торговцев и на рынках, где НДС практически не платится.

- Повышение эффективности налога на прибыль организаций: совершенствование определения и учета документально подтвержденных и необходимых для ведения бизнеса расходов, переход к годовому отчетному периоду. Целесообразно установление льготного порядка налогообложения некоммерческих организаций, включая бюджетные, совершенствование применения спецрежимов.

- Меры по совершенствованию налогообложения операций с ценными бумагами, налогообложение банков, процентных доходов. Эти меры включают для юридических лиц урегулирование налогообложения налогом на прибыль организаций и налогом на добавленную стоимость депозитарных расписок, свопов и других финансовых инструментов; уточнение в налоговом законодательстве порядка определения рыночной цены ценной бумаги в случае ее реализации, в том числе при реализации через международные электронные системы; уточнение порядка налогового учета по операциям с ценными бумагами и финансовыми инструментами, в частности, порядка создания резер�вов под обесценение ценных бумаг, переоценки требований и обязательств по срочным сделкам, методы учета выбытия ценных бумаг, ведение налогового учета в разрезе со�ответствующих видов контрактов; уточнение порядка налогообложения операций РЕПО и операций займов ценными бумагами, порядка налогового учета хеджирования. Для физических лиц необходимо обеспечить урегулирование вопроса налогообложения материальной выгоды от приобретения имущественных прав или финансовых инструментов срочных сделок; расширение перечня финансовых инструментов срочных сделок и перечня базисных активов по финансовым инструментам; предоставление права физическим лицам переносить убытки от операций с ценными бумагами, финансовыми инструментами срочных сделок, имущественными правами на будущие периоды по аналогии с механизмами, действующими для юридических лиц.

- Совершенствование системы налогообложения добычи нефти: расширение и совершенствование применения механизма налоговых каникул по НДПИ либо применение понижающих коэффициентов к ставке налога (добыча на различных участках континентального шельфа, разработка мелких нефтяных месторождений); рассмотрение вопроса о снижении предельной ставки вывозной таможенной пошлины на нефть; подготовка и введение налога на дополнительный доход при добыче углеводородов на новых месторождениях.

- Изменение системы налогообложения добычи природного газа: построение ставки НДПИ, взимаемого при добыче природного газа, по аналогии с НДПИ при до�быче нефти - в зависимости от цены на газ на внутреннем рынке при наличии необлагаемого налогом минимума; дифференциация ставки НДПИ в зависимости от условий добычи - применение понижающего коэффициента к ставке налога для газовых место�рождений с высокой степенью выработанности запасов, налоговые каникулы или по�нижающие коэффициенты для новых месторождений в неосвоенных регионах и на континентальном шельфе; в долгосрочной перспективе - переход к налогообложению дополнительного дохода.

- Создание эффективной системы налогообложения недвижимости, включающее создание кадастра объектов недвижимости в сжатые сроки; разработку методики мас�совой оценки недвижимости на основе данных кадастра; повышение полномочий региональных и местных властей в области налогообложения недвижимости при условии установления высокого необлагаемого минимума в период кризиса.

- Неповышение налоговой нагрузки на малые предприятия путем сохранения корректирующих коэффициентов индексации базовой доходности по единому налогу на вмененный доход. Замена снижения ставки упрощенного налога на возврат части налога, уплаченного малым предприятием за период (2007-2008 гг.).

Совершенствование налогового администрирования

- Снижение на период кризиса (например, на 2009-2010 гг. размеров пени и штрафов).

- Создание эффективной системы контроля за трансфертным ценообразованием с целью недопущения использования этого инструмента для минимизации налоговых обязательств. Следует принять разработанные законопроекты о поправках к статьям 20 и 40 Налогового кодекса, одновременно с введением института консолидированной отчетности по налогу на прибыль организаций.

- Повышение нейтральности налога на добавленную стоимость: совершенство�вание процедур исчисления и возмещения налога.

- Продолжение работы по ограничению прав проверяющих органов при проведении проверок путем реализации следующих мер:

- уточнение оснований и порядка применения мер обеспечения производства по делу об административном правонарушении, таких как осмотр принадлежащих юридическому лицу помещений, территорий, находящихся там вещей и документов и изъ�ятие вещей и документов путем внесения поправок в УПК и в главу 27 КОАП;

- сокращение сроков и частоты проведения налоговых проверок малых предприятий (до 1 месяца и не чаще чем 1 раз в год) без права приостановления или продления иначе как с санкции вышестоящего налогового органа;

- переход к планированию налоговых проверок на основе системы оценки риска уклонения от налогообложения, применяемой независимо от усмотрения сотрудников налоговых органов, со снижением числа ежегодно проверяемых предприятий до ве�личины не более 5-10% от общего числа;

- установление запрета на принудительное исполнение решений о привлечении нало�гоплательщика к ответственности за совершение налогового правонарушения в случае его обжалования в судебном порядке (в определенный срок с момента вынесения решения вышестоящим налоговым органом). Приостановление исполнения решения о привлечении к ответственности за совершение налогового правонарушения должно применяться на период вплоть вступления в силу решения суда;

- создание пунктов распространения среди предпринимателей актуальной информации об их правах, о правах органов государственной власти и местного самоуправ�ления при проведении проверок.

- В отношении налогового администрирования для малых предприятий следует осуществить отмеченные ниже меры при одновременном усилении контроля за сделками между малыми предприятиями, аффилированными между собой или с крупным бизнесом (предприятия аффилированные с крупным бизнесом не должны считаться малыми), и контроля за тем, чтобы поставляемые малыми предприятиями товары или оказываемые услуги не были фиктивными или поставляемыми по трансфертным ценам. Следует упростить процедуры администрирования и уплаты налогов и сборов (взносов) для предприятий, использующих упрощенную систему налогообложения или систему налогообложения в виде налога на вмененный доход, и ликвидировать необходимость обращения малых предприятий по вопросам постановки на учет, декларирования и уплаты налогов и сборов (взносов) во внебюджетные фонды и куда-либо еще кроме нало�говой инспекции путем:

- отмены необходимости непосредственной постановки на учет малых предприятий во внебюджетных фондах с обеспечением передачи в них соответствующих сведений непосредственно из налоговой инспекции, в том числе и для предприятий, использующих наемных работников;

- обеспечения подачи единственной декларации по итогам налогового периода и отмены необходимости декларирования (сверки) сведений во внебюджетных фондах;

- объединения уплачиваемых социальных взносов в различные фонды в одном платеже, отказа от раздельной уплаты страховых взносов на обязательное пенсионное страхование и единого социального налога (авансовых платежей по налогу);

- ликвидации необходимости платежа взносов на обязательное пенсионное страхование и последующего их зачета при уплате упрощенного налога или налога на вмененный доход и введения прямого перечисления взносов из ФНС России в Пенсионный фонд после уплаты налога предприятием или предпринимателем;

- разрешения возможности уплаты налога на добавленную стоимость малыми предприятиями, применяющими специальные налоговые режимы, путем введения системы добровольной регистрации по НДС (предусмотрев меры по противодействию уклонению), для исключения ситуаций потери конкурентных преимуществ малыми предприятиями, при приобретении продукции которых нельзя принять НДС к зачету.

- для малых сельскохозяйственных предприятий целесообразно введение специального налогового режима для товарных личных подсобных хозяйств (путем использования системы патентов в едином сельскохозяйственном налоге).

Глава 4. Роль государства в осуществлении налоговой политики

- Налоговые органы Российской Федерации

К налоговым органам Российской Федерации относится Министер�ство РФ по налогам и сборам, Государственный таможенный коми�тет РФ, Федеральная служба налоговой полиции РФ, государствен�ные внебюджетные фонды, Министерство финансов РФ.

1. Основной функцией Министерства РФ по налогам и сборам яв�ляется контроль над полнотой и своевременностью выплат налогов и других обязательных платежей. В обязанности этого министерства и его подразделений входят также учет всех налогоплательщиков с полу�чением и проверкой отчетной документации, предъявление исков в судебные органы, контроль и изъятие документов у недобросовестных налогоплательщиков, приостановление операций по счетам.

2. Основной задачей Государственного таможенного комитета РФ и его подразделений является взимание налогов и сборов при транспортировке товаров через границу. В состав Государственного таможенного комитета РФ входят региональные таможенные управления РФ, таможни РФ, таможенные посты РФ. Государст�венный таможенный комитет РФ подчиняется Президенту и Правительству РФ. К другим функциям этого комитета относятся кон�троль над соблюдением налогового и таможенного законодательст�ва, осуществление валютного контроля и т.д.

3. Федеральная служба налоговой полиции РФ является правоохранительным органом. Эта служба призвана осуществлять оперативно-розыскную деятельность и проводить дознание. Основными задачами подразделений налоговой полиции являются:

- выявление, предупреждение и пресечение налоговых правонарушений;

- обеспечение безопасности сотрудников налоговых инспекций, проводящих проверки предприятий-налогоплательщиков;

- выявление, предупреждение и пресечение нарушений в налого�вых органах, борьба с коррупцией в этих органах;

- применение санкций за налоговые правонарушения.

Налоговая полиция работает в тесном контакте с подразделениями государственной налоговой службы. Так, подразделения государствен�ной налоговой службы по запросу налоговой полиции в течение пяти дней выделяют специалистов для проведения проверок. И, наоборот, по запросу органов государственной налоговой службы налоговая по�лиция должна в течение пяти дней выделить своих специалистов.

При выявлении налоговых преступлений органы государственной налоговой службы в течение трех дней направляют материалы в со�ответствующие органы налоговой полиции для проведения дознания.

4. Государственные внебюджетные фонды, к числу которых относятся Пенсионный фонд РФ и Фонд социального страхова�ния РФ, контролируют правильность и своевременность уплаты единого социального налога, а также индивидуальный учет плате�жей в Пенсионный фонд.

5. Министерство финансов РФ и финансовые органы субъектов РФ и муниципальных образований призваны, в частности, к решению вопросов о рассрочке и об отсрочке платежей по налогам и сборам.

Государственная налоговая служба не зависит от местных орга�нов власти. Она выполняет только те решения и постановления этих органов, которые приняты в соответствии с законом и в пре�делах предоставленных им прав. Местные власти не вправе отме�нять или изменять решения налоговых органов. Эта служба имеет собственные счета в банках и гербовую печать. Ее работа базирует�ся на принципе единства налоговой политики как в отношении центральных, так и местных налогов.

- Ответственность за налоговые правонарушения в Российской Федерации

Ответственность за налоговые правонарушения определена ст. 116— 129 Налогового кодекса РФ. К числу правонарушений от�носятся:

- нарушение срока постановки на учет в налоговом органе;

- уклонение от постановки на учет;

- нарушение срока предоставления сведений об открытии и за�крытии счета в банке;

- непредоставление налоговой декларации;

- грубое нарушение правил учета доходов и расходов и объектов налогообложения;

- неуплата или неполная уплата сумм налога;

- невыполнение налоговым агентом обязанности по удержанию и (или) перечислению налогов;

- несоблюдение порядка владения, пользования и (или) распоря�жения имуществом, на которое наложен арест;

- непредоставление налоговому органу сведении, необходимых для осуществления налогового контроля;

- неявка свидетеля без уважительной причины;

- отказ эксперта, переводчика или специалиста от участия в про�ведении налоговой проверки, дача заведомо ложного заключе�ния или осуществление заведомо ложного перевода;

- неправомерное несообщение сведений налоговому органу;

- нарушение порядка регистрации объектов игорного бизнеса.

В качестве наказания за перечисленные правонарушения преду�смотрен штраф. Величина штрафа колеблется от 50 руб. до 40 тыс. руб. и более. Например, штраф в размере 50 руб. предусмотрен за непредоставление в установленный срок налогоплательщиком в налоговые органы за каждый непредоставленный документ. Веде�ние же деятельности организацией или индивидуальным предпри�нимателем без постановки на учет в налоговом органе более 90 ка�лендарных дней влечет взыскание штрафа в размере 20% доходов, полученных в период деятельности без постановки на учет более 90 календарных дней, но не мене 40 тыс. руб.

Помимо наказаний за налоговые правонарушения в виде штрафов, в Уголовном кодексе РФ предусмотрена и уголовная ответственность (ст. 199). Уклонение от уплаты налогов организа�цией, совершенное в крупном размере, наказывается штрафом от 100 тыс. до 300 тыс. руб., либо арестом на срок от четырех до шес�ти месяцев, либо лишением свободы на срок до двух лет с лише�нием права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет. То же деяние, совершенное в особо крупном размере, наказывается штрафом от 200 тыс. до 500 тыс. руб., либо лишением свободы на срок до шес�ти лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет. Крупным размером признается сумма в 500 тыс. руб. за три фи�нансовых года подряд, а особо крупным размером — 2,5 млн руб. за тот же период.

Заключение

Бюджет – это система, используемая правительством и другими организациями для планирования доходов и расходов и для осуществления контроля над ними.

В настоящее время бюджет и налогово-бюджетная политика неотделимы друг от друга. Налогово-бюджетная политика включает в себя мероприятия по сбору налогов и расходованию бюджетных средств. Эта политика является важнейшим инструментом формирования государственного бюджета. С другой стороны она включает в себя теоретическую основу и на практике определяет статьи расхода бюджетных средств. Наиболее значительными инструментами фискального воздействия являются налоги и государственные закупки.

Государственное регулирование экономики и использование механизмов бюджетно-налоговой политики ставит своей главной целью обеспечить стабильные темпы экономического роста, соблюдать интересы государства, общества в целом, социально незащищенных слоев населения, не забывая при этом о правах и свободе личности.

В зависимости от механизма реагирования на изменения экономической ситуации, выделяет дискреционную (активную) и автоматическую (пассивную) фискальную политику.

Дискреционная политика – это сознательное манипулирование законодательной властью налогообложением и государственными расходами с целью воздействия на уровень экономической активности.

Автоматическая (недискреционная) налогово-бюджетная политика является результатом действия автоматических, или встроенных стабилизаторов, то есть механизмов в экономике, которые уменьшают реакцию реального ВВП на изменения совокупного спроса.

Дискреционная и недискреционная фискальные политики применяются в комплексе, в зависимости от текущей динамики ВВП. Дискреционная политика дает эффект в краткосрочном периоде.

Фискальная политика, как и любое другое явление, имеет свои недостатки. Среди них эффект вытеснения частных инвестиций, дисбаланс государственного бюджета и неопределенность, заключающаяся в том, что состояние экономики невозможно предсказать идеально точно.

В данной курсовой работе рассмотрена также проблема налоговой политики в кризисных условиях на примере России и многих других стран.

Налоговая система любой страны эффективна в том случае, если сформирована на общих методологических подходах, учитывающих платежеспособность населения, налоговые льготы для стратегических целей экономики, равномерное распределение налогов по субъектам хозяйствования, оптимальность налогового бремени и др.

Изменения в бюджетно-налоговой сфере и бюджетно-налоговая политика играют ключевую роль в хозяйственном развитии страны и проведении эффективной экономической политики.

Также в работе обозначены основные налоговые правонарушения и предусмотренная в Российской Федерации ответственность за них в зависимости от степени тяжести правонарушения.

Посредством структурных реформ налоговой и бюджетной систем реализуются следующие основные задачи:

- поддержание финансовой стабильности в стране;

- снижение негативных последствий налогов, неэффективных государственных расходов и долговых обязательств для поступательного социально-экономического развития;

- обеспечение финансовой целостности государства.

Подводя итог, хотелось бы отметить, что государство, имея возможность применять все элементы фискальной политики, обладает мощнейшим инструментом, позволяющим весьма эффективно бороться с любыми трудностями, которые бы не постигли экономику страны.

Список используемых источников

- Абель Э., Бернанке Б. Макроэкономика / СПб.: Питер, 2010. – 768 с.

- Анисимов А.А, Артемьев Н.В, Тихонова О.Б макроэкономика_2011 -598с

- Аронов А.В., Кашин В.А. Налоги и налогообложение: учеб. пособие. – М.: Магистр, 2009. – 576 с.

- Бардовский В.П., Рудакова О.В., Самородова Е.М. Экономика: учебник. – М.: ИД «ФОРУМ»: ИНФРА-М, 2011. – 672 с.

- Белова И.А. Эволюция Теоретических основ фискальной политики государства / И.А. Белова // Вестник Челябинского государственного университета. – 2010. – № 27 (208). – С. 17-20.

- Вечканов Г. C., Вечканова Г. Р. Макроэкономика. – СПб.: Питер, 2008. – 240 с.: ил. — (Серия «Краткий курс»).

- Гайдар Е.Т. Кризисная экономика современной России: тенденции и перспективы / А.Абрамов, Е.Апевалова, Е.Астафьева [и др.]; науч. ред. Е.Т.Гайдар. – М.: Проспект, 2010. – 656 с.

- Дубович Т.М. Управление закупками и поставками: учебник / М. Линдерс, Ф.Джонсон, А. Флинн; пер. с англ. под ред. Ю.А. Щербанина. – М.: ЮНИТИ-ДАНА, 2012. – 751 с.

- Козырев В.М. Основы современной экономики: учебник / М.: Финансы и статистика, 2009.

- Кузнецов Б.Т. Макроэкономика: учеб. пос. 2011 – 458 с.

- Матвеева Т.Ю. Введение в макроэкономику [Текст]: учеб. пособие / Т.Ю.Матвеева; Гос. ун-т – Высшая школа экономики. – М.: Изд. дом ГУ ВШЭ, 2007. – 511 с.

- Океанова З.К. Экономическая теория: учебник / М.: «Дашков и Ко», 2008. – 652 с.

- Остроухов Б.А. Международно-правовые проблемы фискального суверенитета государства / Б.А. Остроухов // Юридический мир. – 2009. – №3. – С. 27-32.

- Половцева Ф.П. Коммерческая деятельность: учебник / М.: Инфра-М, 2009. – 248 с.

- Соколова С.В. Основы экономики: учебное пособие / М.: Академия, 2008.

- Тищенко Т. Государственный бюджет / Т. Тищенко // Экономическое развитие России. – 2013. – № 4. – С. 37-41.

- Трофимов В.В. Информационные системы и технологии в экономике и управлении: Учебник / М.: КНОРУС, 2010.

- Трунин С.Н. Макроэкономика: учеб. пособие / С.Н. Трунин, Г.Г. Вукович. – М.: Финансы и статистика, 2008. – 312 с.

- Тюрина А.Д., Шилина С.А. Макроэкономика: конспект лекций / М.: Эксмо, 2008. – 160 с.

- Шевчук Д.А. Макроэкономика. Конспект лекций. / М.: 2009. – 145 с.

- Юрьева Т.В., Марыганова Е.А. Макроэкономика: учебно-метод. компл. / М.: ЕАОИ, 2008. – 286 с.

Бюджетно-налоговая (фискальная) политика