ОСОБЕННОСТИ МОНЕТАРНОЙ ПОЛИТИКИ ЦБ РФ В УСЛОВИЯХ ПЕРЕХОДА К ИННОВАЦИОННОЙ ЭКОНОМИКЕ

И.УКЛЕИН

магистр МГУ имени М.В. Ломоносова

E–mail:uklain@rambler.ru

8-926-277-56-04

ОСОБЕННОСТИ МОНЕТАРНОЙ ПОЛИТИКИ ЦБ РФ В УСЛОВИЯХ ПЕРЕХОДА К ИННОВАЦИОННОЙ ЭКОНОМИКЕ

Проведен анализ современной системы валютного и денежно-кредитного регулирования. Сделан вывод о том, что существует ряд недостатков, которые препятствуют переходу России к инновационному пути развития. Показана модель инфляционного механизма в современной России. Проанализированы макроэкономические условия, определяющие снижение стимулов к производству продукции с высокой добавленной стоимостью. Выработаны рекомендации Министерству финансов и Банку России, способствующие преодолению ресурсной зависимости.

Ключевые слова: инфляция, денежно-кредитная система, монетарная политика, валютное регулирование, паритет покупательной способности, себестоимость, институциональная среда.

JEL коды: E310, E410, E420, E500, E510, E520, E590, E610.

I.Uklein,

master student

MSU n.a. M.V. Lomonosov,

Economic faculty

(Moscow, Russia)

CHALLENGES OF THE CBR MONETARY POLICY IN TERMS OF TRANSITION TO INNOVATIVE ECONOMY

Analysts carry out the analysis of currency and monetary policy. It is emphasized that defined limitations impede transformation to innovation economy in Russia. The article presents a refined model of inflationary spiral. The macroeconomic conditions defining poor incentives to produce higher value added are analyzed. The analyst proposed recommendations for Bank of Russia to overcome the resource dependency.

Key words: inflation, monetary system, monetary policy, central banking, currency regulation, purchasing power parity, cost value, institutional background.

JEL codes: E310, E410, E420, E500, E510, E520, E590, E610.

Современный мировой экономический кризис чётко обозначил образовавшиеся диспропорции и перекосы в экономической модели развития России, базирующейся на неолиберальной идеологии монетаризма. Внутренние проблемы российской экономики, долгое время остающиеся нерешёнными, предопределили самый глубокий спад производства среди стран «группы двадцати».

Последние экономические события в США и странах Европейского Союза, ряд негативных тенденций в азиатских странах и некоторых секторах ведущих экономик, замедление роста, нарастающая напряжённость на мировых рынках, а также моделирование Акаева – Садовничего1 дают основание полагать, что кризис далёк от завершения, миновала лишь его первая острая стадия.

По нашему мнению, ключевой проблемой перехода к постиндустриальной «экономике знаний» является то, что современная экономическая политика РФ базируется на концептуально ошибочных воззрениях. Неверно понимается суть «голландской болезни», не увязывается с паритетом покупательной способности и ошибочно определяется целевой курс рубля. Совершенно очевидно незнание основ экономической теории (уравнения Фишера), непонимание сути и причин инфляционных процессов.

Российская экономика искусственно устроена таким образом, что базовым понятием является обеспечение сверхприбыли сырьевому и банковскому секторам, обслуживающим экономику, в результате которого происходит деградация промышленности, падение производства конечной продукции, разрушение зарождающейся экономики знаний.

Инфляция нефтедоллара и рост сырьевых цен создавали видимое благополучие для сырьевых стран, в число которых входят и Россия. Иными словами, инфляция нефтедоллара позволяла скрывать внутренний системный кризис российской экономики и несостоятельность экспортно-сырьевой модели. Причина её несостоятельности заключается в многочисленных институциональных ловушках, блокирующих нормальное функционирование как рыночных, так и государственных институтов, в том числе, в силу отсутствия реальных механизмов ответственности лиц, принимающих решения.

Проводимая Министерством финансов и Банком России экономическая политика не только не способствует переходу отечественной экономики на инновационный путь развития, но и формирует предпосылки для консервации ее отсталости. Монетарная политика Банка России в сегодняшнем виде способствовала не только разрыву воспроизводственной цепочки, разрыву между спросом и предложением и падению производства конечной продукции, но и препятствовала зарождению наукоёмкой экономики.

В доказательство отмеченных тезисов мы приведём некоторые аргументы. В данной статье мы постараемся обосновать отдельные решения в области валютного и денежно-кредитного регулирования в РФ.

Выбор инструментов денежно-кредитной политики зависит от институционального, финансового развития страны и от структуры ее экономики. Для ресурсно-зависимых стран в условиях больших притоков валюты основной целью становится обеспечение устойчивости курса национальной валюты.

Роль денежно-кредитного регулирования в преодолении ресурсной зависимости чрезвычайно высока. Нами будет обоснована модель монетарной политики, включающей стимулирующие меры с акцентом на развитие высокотехнологичных отраслей. Не менее важными остаются институциональные преобразования, без которых любые инициативы и реформы не дадут положительных эффектов и лишь усугубят «ресурсное проклятие» экономики2.

Ключевая проблема, препятствующая развитию российской экономики - искусственно занижаемый курс рубля относительно паритета покупательной способности. Как известно, паритетный курс определяется сопоставлением стоимости в соответствующих национальных валютах одинаковых, репрезентативных наборов товаров и услуг в рассматриваемых странах.

Обменный курс рубля искусственно поддерживается, по трём различным оценкам, в 1,5 раза ниже (аналитическая группа Правительства Москвы, исследование на основе паритета валют – сопоставления корзин товаров в различных странах), в 1,9 раза ниже (сопоставление ВВП номинального и по ППС), в 2-3 раза ниже курса рубля по паритету покупательной способности (исследование Академии геополитических проблем РАН).

Недооценка рубля и удорожание конечной импортной продукции могут иметь положительный эффект лишь для производителей продукции с низкой добавленной стоимостью в краткосрочной перспективе.

Политика валютного демпинга на определённом этапе перестаёт искусственно делать высокотехнологичный экспорт прибыльным из-за того, что население и бизнес вынуждены оплачивать валютную выручку по цене в 2 раза выше паритетного курса. Китайские экономисты своевременно поняли это, и мы наблюдали стремительное укрепление юаня. В России экспортёры сырьевых ресурсов получают помимо природной ещё и валютную ренту в виде разницы между валютным и паритетным курсом, а производители продукции других отраслей вынуждены покупать сырьё и оборудование во столько же раз дороже, во сколько номинальный курс выше паритетного.

Центральным Банком и Министерством финансов РФ провозглашается «недопущение чрезмерного укрепления рубля» в качестве одной из приоритетных задач в рамках поддержания макроэкономической стабильности. На самом деле, укрепление обменного курса рубля привело бы к оздоровлению экономики. В странах со свободно конвертируемой валютой валютный и паритетный курсы близки. Когда валютный курс укрепляется близко к паритетному, появляются стимулы экспортировать продукцию высокой степени передела и добавленной стоимости, обновлять основные средства и финансировать инновационные проекты. Равенство валютного и паритетного курсов в сочетании с другими эффективными мерами денежно-кредитной политики создаст институциональный «благодетельный круг» для экономики.

При этом укрепление национальной валюты не должно происходить за счёт искусственного ограничения денежного предложения, это подрывает конкурентоспособность экономики, практически не ограничивая инфляцию.

Правительство и Центральный банк РФ не знают, как подавить инфляцию, возникающую от дополнительно вброшенных в экономику «лишних» рублей, пытаются их «стерилизовать». Причем чем больше экспорт и положительное торговое сальдо страны, тем труднее из этой противоречивой ситуации выбираться.

Академик С.Ю. Глазьев предлагает повысить налоги для экспортеров сырья и увеличить доходную часть бюджета3. Таким путём решается проблема искусственно высокой рентабельности сырьевых отраслей, но отнюдь не решается проблема низкой или даже отрицательной рентабельности отраслей, производящих продукцию более высокой степени передела. Соотношение стоимости сырьевых ресурсов и конечной продукции перерабатывающих отраслей будет оставаться неправильным при сохранении сегодняшней политики, поэтому перерабатывающие отрасли будут продолжать отставать, а экономика разрушаться.

Проводимая в стране монетарная политика оправдывается властями «голландской болезнью». Согласно видению российских монетаристов в лице сторонников А.Л. Кудрина, при укреплении рубля происходит ухудшение экономической конъюнктуры для предприятий-экспортёров и ухудшение положения внутренней экономики в целом, что уже является неверным пониманием следствия «голландской болезни». Дело в том, что эта теория экспорто-ориентированной экономики подразумевает укрепление национальной валюты до уровня ниже паритетного. Лишь в этом случае появляется институциональный «порочный круг», и экономическое положение страны ухудшается из-за резко негативного внешнего фона для предприятий, ориентированных на экспорт конечной продукции, но не сырья. Это ещё один пример незнания основ экономической теории, с точки зрения которой, «сырьевики» в условиях паритетного курса работать не могут из-за отрицательной рентабельности продукции низкой степени обработки. В этих условиях сырьевой экспорт России станет убыточным. Рентабельность экспортного сектора зависит, помимо внешней конъюнктуры, от того, по какому курсу возможно продать валютную выручку для следующего цикла экспорта.

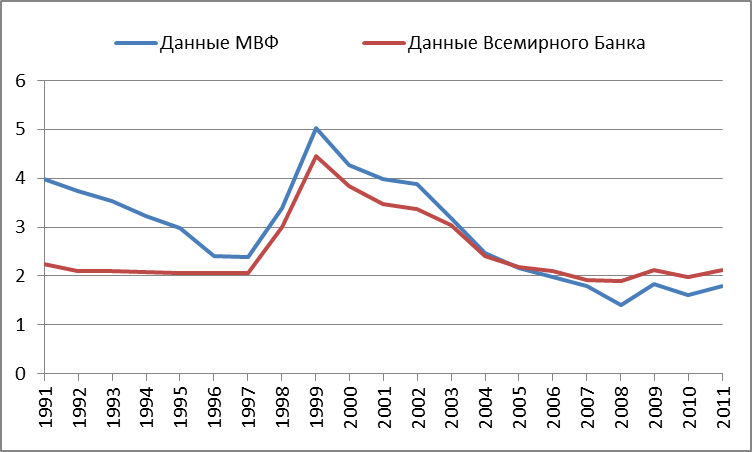

Банк России, по указанию Министерства финансов, закупает по высокой цене около долларов валютной выручки. Это такое количество, которое позволяет поддерживать валютный курс в 1,9-2 раза выше паритетного, и, как минимум, в 1,5 раза выше по сравнению с тем уровнем, который бы сложился на рыночных условиях без вмешательства институциональных регуляторов (график 1). Получается, что оставшаяся валютная масса (приблизительно от совокупного притока в страну) приобретается населением и предприятиями малого и среднего бизнеса по установленному Центробанком завышенному курсу. В результате, экспортёры получают в рублёвом выражении почти в два раза большую выручку за счёт несырьевого сектора и валютных операций населения.

Центральный Банк, по нашему мнению, не должен проводить политику валютного демпинга, которая является элементом лоббирования интересов узкого круга лиц. По мнению ряда учёных4, мы имеем дело с «компрадорским государством», действующим в интересах олигархов. Бенефициарами валютной ренты не должны выступать сырьевые экспортёры, а также смежные с ними сектора и те, кто снабжает конечной, готовой продукцией. Вместо разрушительной политики Центральный Банк должен осуществлять кредитование коммерческих банков, которые, в свою очередь, должны кредитовать реальный сектор экономики: промышленность, сельское хозяйство, сферу услуг.

График 1. Коэффициент валютного демпинга - отношение ВВП номинального и ВВП (ППС).

Источник: расчёт авторов на основании данных МВФ (http://elibrary-data.imf.org) и Всемирного Банка (http://data.worldbank.org).

Решению проблемы могла бы послужить эмиссия параллельной валюты по образцу Китая для расчётов по внешнеторговым операциям. Условно называемый «валютный рубль», должен соответствовать по своему курсу паритету покупательной способности, когда обменный курс доллара на основе сопоставления номинального и реального ВВП, должен составлять приблизительно 15-17 валютных рублей за 1 доллар США, и 19-21 рублей за 1 евро соответственно и остальные валюты на основании кросс-курсов FOREX по ППС. То есть, на 1 доллар в США можно купить, в среднем, столько, сколько в России можно купить на 15-17 рублей. Существуют различные индексы паритета покупательной способности валют на основе сопоставления корзин товаров. Простейший из них - «Индекс Биг-Мака» - показывает паритет доллара на уровне 18,5 рублей, т.е. недооценённость обменного курса рубля в данном случае почти совпадает с определённой по нашей методике и составляет примерно 1,6.

Валютный рубль на переходный период 3-5 лет должен быть установлен в режиме управляемого плавания, что позволяет фора золотовалютных запасов Центрального Банка. Вполне возможно использовать эту валюту для расчётов между странами СНГ и грамотно предусмотреть размещение эмиссионных центров. Существуют некоторые технические детали – либо устанавливать фиксированный курс наряду с административным регулированием и ограничением валютной выручки, либо допускать колебания в заданном диапазоне, т.к. без интервенций ЦБ РФ курс будет стремиться к паритетному под действием рыночных сил.

При проведении суверенной финансовой политики в отношении «внутреннего» российского рубля потребуется, чтобы количество денег в экономике определялось исходя из потребностей реального сектора, а в рамках проведения соответствующего экономического курса у Правительства и Банка России появится необходимость, чтобы соотношение обменного курса рубля к доллару постепенно приближалось к паритетному.

Наконец, вторая ключевая проблема. Помимо того, что экспортёры сырья в придачу к природной ренте получают валютную ренту, они под прикрытием валютного курса поднимают на внутреннем рынке цены на энергию и сырьевые ресурсы также в 2 раза, а иногда и выше из-за инфляции и монопольных возможностей, что крайне негативно сказывается на реальном секторе экономики. В результате, из-за увеличения цен на внутреннем рынке, возникают дополнительные доходы сырьевого сектора за счёт издержек бизнеса и тарифов для населения. В федеральный бюджет в результате сбора акцизов, налогов и таможенных пошлин всё равно возвращается до дополнительных доходов от валютной и внутренней монополистической ренты, но данная модель сильно повышает издержки и наносит существенный ущерб развитию бизнеса, преимущественно в производственных секторах.

В себестоимости среднестатистического мирового продукта первичное сырьё занимает не более 20%. Оплата труда составляет обычно около половины себестоимости, амортизация – ещё до 10-15%. В российском среднестатистическом продукте сырьевые ресурсы занимают от 40 до 50%. Обрабатывающие предприятия не могут эффективно работать в условиях, когда сырьевая составляющая себестоимости в 2-3 раза выше, чем в среднем американском, европейском, китайском продукте. Получается, что экономика словно «подстроена» под отрасли с низкой степенью обработки продукции, а предприниматели в отраслях «высокого передела» и добавленной стоимости вынуждены сокращать амортизационные отчисления, сокращать обновление основных средств. Инновационная составляющая, включая расходы на НИОКР и R&D-мероприятия, сокращается практически до нуля, расходы на оплату труда в себестоимости урезаются до 30%, что дополнительно сокращает мультипликативный эффект на общественные расходы.

Такая политика приводит к деиндустриализации, перераспределению национального богатства в пользу экспортёров сырья. В «экономике знаний», на длинном отрезке времени, соотношение сырьевой составляющей в себестоимости конечного продукта должно оставаться минимальным.

Инновационные процессы в экономике должны зарождаться сами во всех её секторах, должен появляться спрос на эти институциональные изменения. Возможно простимулировать лишь некоторые отдельные направления, но навязывание инноваций «сверху» и попытки создания инновационных продуктов через государственные корпорации не приносят ощутимых результатов.

График 2. Зависимость рентабельности от степени передела продукции в развитых странах и России (за период 2001-2010). Источник: РБК (http://quote.rbc.ru/macro/country/1.shtml)

В результате проведения политики валютного демпинга, зависимость рентабельности от степени переработки продукции становится отрицательной, и создаются стимулы экспортировать сырьё вместо полноценного производства добавленной стоимости на территории России, что было бы сопряжено с ростом расходов на основные средства, созданием рабочих мест, и, в конечном итоге, с ростом валового выпуска. В развитых странах ситуация обратная (график 2). В нормальной экономике зависимость рентабельности от передела должна быть растущей ускоряющимися темпами от экспорта сырья к минимальному переделу, затем к приборостроению, машиностроению, авиастроению и т.д., вплоть до максимальных значений рентабельности у инновационных секторов экономики – биоинженерии, биоинформатики, биомедицины, космических, нано-, атомные и биотехнологий.

Таким образом, из-за проводимой политики искусственного занижения обменного курса рубля, увеличивается стоимость импортной продукции, что отрицательно сказывается на благосостоянии населения, приводя к росту инфляции. Рентабельным остаётся только производство, ориентированное на экспорт, поскольку «двукратный валютный налог» при импорте компенсируется экспортным. Но эти производства не высокотехнологичные и зависимые от конъюнктуры. При этом закупка импортного оборудования и техники для производства на внутренний рынок становится крайне невыгодной.

Политика валютного демпинга – искусственное удержание курса рубля, по оценкам, в 2-3 раза выше курса рубля по паритету покупательной способности, создаёт эквивалент 100-200%-ной импортной пошлины. Даже если брать посткризисные показатели ВВП 2011 года, номинальный и рассчитанный по ППС, то получится эквивалент 50%-ной пошлины. Отечественные производители, в условиях отсутствия конкуренции с импортом, устанавливают завышенную цену при несоответствии качества такой цене. Девальвация рубля и удорожание конечной импортной продукции могут иметь положительный эффект лишь для производителей продукции с низкой добавленной стоимостью, да и то только в краткосрочной перспективе.

Плавное укрепление обменного курса рубля могло бы создать эффективные экономические стимулы для производителей. Вместе с тем, искусственное ограничение денежного предложения подрывает конкурентоспособность экономики. Многочисленные статистические исследования соответствующих зависимостей в странах с экспортно-сырьевой моделью развития (Индонезия, Норвегия, Венесуэла и др.) показали, что искусственное ограничение денежного предложения не обеспечивает снижения инфляции, но подавляет деловую и инвестиционную активность5.

Тезис о том, что экспорт сырья кормит всю страну, - это не более чем миф. Иллюзия создаётся как раз политикой валютного демпинга. Экспорт искусственно делают прибыльным за счёт того, что вынуждают россиян покупать валютную выручку по цене в 2 раза выше рыночной и во столько же раз выше паритетного курса, и экспортёры природных ресурсов получают помимо природной ещё и валютную ренту в виде разницы между валютным и паритетным курсом.

В доказательство данного тезиса приведём некоторые цифры. Перед ослаблением рубля, в докризисном 2007 году, экспорт сырья был оценён в $300 млрд. ВВП по валютному курсу – $1,2 трлн. Доля экспорта – 25% ВВП. Валовой продукт в рублях – 33 трлн. руб., а по ППС – $2,27 трлн. (Данные МВФ). Получаем долю экспорта 13,2%. Получается, что ради дотаций такому экспорту вследствие "голландской болезни" разрушается промышленность, не создаются высокотехнологические производства.

Для обеспечения системы взаимных расчётов по экспорту мы предлагаем ввести следующую систему. Иностранный заказчик, после заключения контракта с отечественным предприятием-экспортером, перечисляет 100% валюты на валютный счет предприятия, а банк перечисляет предприятию рубли по паритетному курсу. Вся валюта продается банком Центральному банку России также по паритетному курсу, который в дальнейшем продает ее на валютной бирже по валютному курсу, то есть по курсу спроса на валюту. Разница, получаемая ЦБ РФ от покупки валюты по паритетному курсу и продажи по валютному курсу, должна поступать на специальный счёт.

Необходимо законодательно определить, на что должны затрачиваться деньги с этого счёта. В частности, на дотации тем экспортерам, которые по не зависящим от них причинам не могут из-за убыточности экспортировать продукцию, оплаченную по паритетному курсу. Деньги с упомянутого счёта можно также целенаправленно инвестировать или использовать для привлечения инвестиций в отрасли, производящие импортозамещающую продукцию. Все прочие средства с этого счёта должны использоваться для социальных нужд, в частности, для развития и улучшения здравоохранения, повышения уровня образования, помощи малоимущим и социально незащищенным слоям населения и др.

Предлагаемое изъятие валютной ренты и ее использование для финансирования экономики и социальной сферы будет являться одной из начальных процедур в программе нормализации в стране товарно-денежного обращения, включая устранение диспаритета цен и превращение рубля в свободно конвертируемую валюту.

Перейдём к проблемам денежно-кредитного регулирования ЦБ РФ в условиях перехода к инновационной экономике.

Первая проблема. Количество денег в российской экономике отнюдь не эквивалентно объёму произведённых товаров и оказанных услуг. Оно определяется исходя из соответствия размерам золотовалютных резервов, что не совсем оправдано. Это навязано многим странам Международным Валютным Фондом для того, чтобы ТНК, работающие на внутреннем рынке, свободно конвертировали выручку. Данный механизм можно исполнить другими способами, не влияя на определение объёма денежной базы. Есть несколько положитеьных примеров, в частности, опыт монетарных реформ в Китае, где конвертируемость национальной валюты по счёту текущих операций не повлияла на макроэкономический суверенитет КНР6.

В российской экономике, исходя из уравнения Фишера, должно быть приблизительно 32 трлн. рублей денежной массы, которая, обернувшись в экономике дважды, позволит купить произведённую продукцию и услуги. При этом агрегат денежной массы М2 (сумма наличных денег в обращении и безналичных средств) составляет 24 трлн. рублей7. Данный агрегат включает в себя среднесрочные депозиты, которые, скорее всего, не будут отозваны и направлены на текущее потребление. Поэтому более корректно использовать агрегат М1, то есть совокупное количество денег, которое реально используется как средство обращения и обслуживает текущий платёжный оборот, но Центральный банк РФ публикует лишь показатель денежной базы, составляющий всего 7 трлн. руб.

Инструменты денежно-кредитной политики должны обеспечить адекватное денежное предложение для расширенного воспроизводства и устойчивого развития экономики. В настоящее время Банк России предоставляет экономике приблизительно на 8 трлн. руб. меньше денег, чем она получает от экспорта, иностранных кредитов и инвестиций, тем самым сужая ее воспроизводство и сдерживая развитие.

В целях устранения искусственной ограниченности денежной политики Банка России необходимо увязать его функции с задачами обеспечения экономического роста, инвестиционной активности и поддержания занятости, как это установлено во многих развитых и успешно развивающихся странах8.

Опыт передовых индустриальных стран показывает необходимость комплексного подхода к формированию денежного предложения и согласованности с целями экономического развития и задачами бюджетной и промышленной политики с опорой на внутренние источники денежного предложения и механизмы рефинансирования кредитных институтов, включающие обеспечение ликвидностью, формирование «длинных денег», обеспечение целевого направления ликвидности в приоритетные сферы.

Второй важный фактор – это методика ввода денег в экономику. Модель денежной эмиссии такова, что ЦБ РФ печатает рубли, не обеспеченные товарами и услугами. Это называется «эмиссионным налогом», уменьшающим покупательную способность рублей во внутренней экономике. Данная модель могла бы быть оправданной, если бы вырученные за счёт накоплений населения и бизнеса средства тратились на потребности национальной экономики в виде инфраструктурных инвестиций, как это делается в КНР. Тем не менее, эмиссионные деньги длительное время использовались на покупку валюты у распорядителей экспортной продукции страны, главным образом, сырьевой, а также продукции «низкого передела». У них валюта покупается по искусственно завышенному курсу, т.к. паритет доллара, как нами было отмечено, находится в интервале 14-19 рублей.

Денежная масса оказывается в распоряжении узкого круга лиц, и реальный сектор экономики должен ждать, пока экспортёры потратят деньги внутри страны. Очевидно, что так происходит не всегда, зачастую значительная часть средств размещается в зарубежных активах, что не соответствует интересам национальной экономики. Вдобавок к первой проблеме «финансового голода» имеем ещё и снижение денежного мультипликатора.

Третья проблема. В современной России, по нашему мнению, имеет место концептуально неверное понимание Министерством финансов причин инфляции9. Ряд исследований показывают, что в РФ нет инфляции спроса. Наоборот, в реальном секторе ощущается «денежный голод», требуется большой объём кредитования, оцениваемый на основе уравнения Фишера почти в 8 трлн. рублей. Имеет место инфляция издержек, инфляция монополистического предложения. Кроме того, из-за заниженного курса рубля импорт начинает дорожать, и, вследствие этого, мы получаем рост потребительских цен на внутреннем рынке10. В результате у монетаристов возникает парадокс, что и приток капитала, и его отток вызывают инфляцию. Индекс цен производителя (PPI), рассчитываемый ежегодно РОССТАТом, на протяжении многих лет кратно превосходит индекс потребительских цен Ласпейреса (CPI), являющийся официальным уровнем инфляции в стране.

Проводившаяся в экономике в последние годы политика таргетирования потребительской инфляции не даёт нужного эффекта и должна быть пересмотрена: меры должны быть взвешенными, комплексными и последовательными. В основном, это должно касаться «заморозки» тарифов монополий, или, если они окажутся неконкурентными и не в состоянии поддерживать цены за счёт снижения издержек, необходима их демонополизация или продажа на открытых аукционах. Спасение отдельных предприятий, собственники и управляющие которых допустили огромные просчеты в оценках рисков, не должно быть целью антикризисного регулирования.

Опыт трансформации к рыночной экономике России и других постсоциалистических стран доказал несостоятельность политики подавления инфляции «любой ценой», без взаимосвязи со снижением ресурсоемкости экономики путем проведения структурно-технологической модернизации. Проводимая в последнее десятилетие политика не затрагивала главные причины инфляции – недостаток конкуренции и низкую эффективность экономики. Для снижения темпов инфляции необходимо, прежде всего, добиться снижения удельных издержек на производство продукции.

Борьба с инфляцией не принесёт нужного эффекта до тех пор, пока не прекратится политика снижения обменного курса рубля. Российский рынок зависим от импортной продукции, поэтому недооценка рубля приводит к инфляции, а рост тарифов на энергоносители внутри страны умножает эффект повышения цен.

Финансовые власти заблуждаются также в видении причин инфляции. Главной её причиной был и остается недостаток денег в экономике реального сектора, инфляция издержек, а не спроса. Например, из-за монополизации рынка бензина и слабости, коррумпированности контролирующих органов, цены на бензин постоянно растут, вместе с ними – транспортные издержки, тянущие за собой вверх потребительские цены.

В значительной степени это происходит из-за цены бензина свыше 25 рублей при объективной рыночной цене в 16-17. Оптовая цена сегодня не превосходит 13-14 рублей. В такой ситуации экономика знаний и устойчивого развития априори невозможна.

Необходимо ужесточить антимонопольное законодательство и обеспечить его выполнение, в целом, и по рынку бензина, в частности. Этот сектор является локомотивом инфляции, поскольку транспортные издержки заложены в цену любого товара.

Обобщая приведённые в данной статье предложения, целесообразно переориентировать монетарную политику, вводить в оборот сначала безналично, а затем и в виде агрегата М0 рубли по курсу, соответствующему паритету покупательной способности и изменить саму методику денежной эмиссии. Она должна быть поставлена под контроль общества и регламентироваться законодательно. Деньги в экономику должны поступать самым простым и понятным, с точки зрения экономической теории, способом – через кредитование посредством банковской системы либо прямыми инвестициями под полную или частичную гарантию государства. Нельзя допускать скупку валютной выручки Банком России по искусственно завышенному курсу.

Объём денег должен определяться объёмом произведённых товаров и оказанных услуг с коррекцией на скорость обращения денег, а не объёмом валютных резервов. Для этого целесообразно использовать комбинацию отработанных в практике передовых индустриальных стран косвенных (рефинансирование под залог облигаций, векселей и других обязательств) и прямых (софинансирование государственных программ, предоставление государственных гарантий, кредитование институтов развития) способов формирования денежного предложения Центральным банком РФ.

Высокие цены на нефть позволили реализовать в России жёсткую финансовую политику «дорогих денег». Классический «валютный коридор» предусматривает эмиссию денег в размерах чистого притока иностранной валюты: сколько поступило от чистого экспорта — столько и ввели в обращение. В современной России реализуется значительно более жесткая модель, при которой Банком России рублевая масса частично стерилизуется.

Официально это объясняется борьбой с инфляцией, но в России она носит не монетарный, а структурный характер и вызывается, в первую очередь, произволом монополий. Финансовые власти страны пытаются бороться с их последствиями ограничением денежной массы, то есть путем «финансового удушения» страны в условиях, когда бизнес страдает от проблем финансирования и отсутствия «длинных», дешёвых денег11.

Переход к предлагаемой нами модели денежного предложения не связан с повышением уровня инфляции, так как увеличение денежного предложения компенсируется ростом предложения товаров, а инвестиции в обновление основного капитала и освоение новых технологий ведут к снижению издержек и появлению новых потребительских качеств и, соответственно, падению цен. Вместе с тем, для подавления инфляционных ожиданий целесообразно предпринять меры по стабилизации цен, улучшению конкурентной среды и нейтрализации злоупотреблений монопольным положением.

«Ухудшенный валютный коридор» страдает теми же недостатками, что и обычный: привязывая объем денег в обороте к внешней конъюнктуре, государство утрачивает способность управлять собственным денежным оборотом, а с ней — и экономический суверенитет. Это происходило осенью 2008 года (обесценивание нефти), в сентябре 2011 года (неопределенность судьбы Греции) и в мае 2012 года (обострение долгового кризиса Еврозоны), без видимых фундаментальных причин провоцируя кризис ликвидности и масштабный отток капитала.

Чрезмерно жесткая финансовая политика, создавая в России искусственный дефицит денег, вынуждает бизнес на внешние займы. В результате перед обострением глобального кризиса, в 2005–2008 годах, при высоких — около 30% ВВП — сбережениях Россия стала одним из крупнейших среди неразвитых стран импортером капитала.

Но глобальный кризис останавливает этот «компрадорский механизм»: зарубежные рынки капитала закрываются для большинства российских заемщиков, и страна лишается доступа к «длинным деньгам», необходимым для дальнейшего развития своей экономики. В результате чрезмерно жесткая финансовая политика ставит Россию на грань кризиса ликвидности (о чем свидетельствуют высокие ставки межбанковского рынка) в ситуации, когда государство и экспортеры сырья буквально захлебываются от денег.

Следует отказаться от административного планирования валютного курса и денежной массы, перейти к регулированию денежного предложения посредством ставки рефинансирования и нормы обязательных резервов. Важно изменить эмиссионную модель от покупки иностранной валюты к предложению денег, исходя из спроса на них со стороны отечественных заемщиков.

Банк России не готов к этому не только институционально (надежных механизмов доведения ликвидности до всех значимых элементов банковской системы просто нет), но и идеологически, о чем свидетельствует его приверженность чрезмерно жесткой финансовой политике. По мнению экс-министра финансов, президента ВТБ-24 М.Задорнова, Банк России до сих пор не рассматривает себя как кредитор последней инстанции. А ведь «задача по управлению экономическим ростом, стоимостью денег через процентные ставки заключается в том, чтобы... постоянно предоставлять... ликвидность, не рассматривая... беззалоговые аукционы как антикризисную меру»12.

К сожалению, Банк России до сих пор не имеет и научно обоснованного инструментария по моделированию различных сценариев денежной политики. С целью обоснования денежно-кредитной политики в условиях меняющейся мировой финансовой архитектуры и угрозы глобальной рецессии, считаем целесообразным поручить МГУ им. М.В. Ломоносова разработку имитационной экономико-математической модели денежного обращения, которая позволила бы объективно оценивать и прогнозировать последствия различных вариантов денежной политики.

Как было отмечено выше, укрепление рубля окажет благотворное влияние на экономику. Вместе с тем, укрепление российской валюты из-за искусственного ограничения денежного предложения (рост денежной массы замедлился с 31,1% в 2010 году до 22,6% в 2011) подрывает конкурентоспособность экономики, практически не ограничивая инфляцию, стимулируя импорт, и это при существенно более дорогом кредите, чем в Китае, не говоря уже о США и ЕС. А.Н. Клепач полагает, что сохранение данного положения даже при стабильных ценах на нефть чревато валютным кризисом уже в 2013 году. Если разрастание европейского кризиса приведет к девальвации евро, импортная продукция из Евросоюза наряду с китайской продукцией значительно подорвёт конкурентоспособность российских товаров.

Кроме того, по данным экс-вице-премьера В.Зубкова, за 2011 – начало 2012 года из страны нелегально вывезен эквивалент 1 трлн руб.13, а ведь бегство капитала дополнительно ужесточает финансовую политику, которая и так препятствует увеличению потребительского спроса, росту потребительского кредитования, финансированию малого и среднего бизнеса.

Не совсем понятно, о какой модернизации и о какой «сильной России» говорят руководители государства в то самое время, когда их собственная политика —присоединения к ВТО на кабальных для экономики условиях, разорительная политика валютного демпинга, курс на поддержание монополистического капитализма — уже более двух десятилетий направлена на финансовое удушение реального сектора экономики.

Будущее страны и ее экономическое состояние зависят от способности к трансформации экономического уклада14. Как известно, качество инвестиционного климата зависит не только и не столько от присутствия государства в экономике, сколько от состояния институциональной среды: от защищённости прав собственности, от независимости судебной системы, снижения уровня коррупции и административных издержек. В странах с последовательной экономической политикой, но неэффективной институциональной средой, согласно известному исследованию Ф.Кифера, М.Ширли15 и таблицам Мэдисона16, темпы роста экономики будут в два раза ниже по сравнению со странами, где ситуация прямо противоположная. Необходимо выработать эффективные меры государственного регулирования в условиях перехода к инновационному пути развития.

Экономическая политика неолиберального монетаризма, как апологет неоклассической теории, привела мировое хозяйство и Россию к кризисной ситуации. Большинство экспертов сходится во мнении, что такой подход концептуально не состоятелен в России, где растёт число сторонников кейнсианского подхода к решению экономических проблем17. Идейная несостоятельность монетаризма сегодня очевидна всем после мирового финансового кризиса и краха «пирамид» финансовых спекуляций.

Реализация предложенных нами мер по достижению целей модернизации и развития российской экономики, подъема инвестиционной и инновационной активности предполагает значительные изменения в проводимой государством социально- экономической и научно-технической политике. Так или иначе, они связаны с повышением эффективности государственного регулирования и изменением экономической модели России.

В отечественной экономике перманентный системный кризис будет продолжаться до тех пор, пока добыча сырья будет дезинтегрирована с переработкой. Если бы добыча сырья была бы вертикально интегрирована и соединена по производственной цепочке с высокотехнологичной индустриальной переработкой сырья, то экономика производила бы конкурентоспособный и наукоёмкий конечный продукт.

Нынешняя политика Банка России не направлена на стимулирование экспорта продукции с высокой добавленной стоимостью и вызывает незаинтересованность экономических агентов в осуществлении капиталовложений в отечественную обрабатывающую индустрию. Регулирование национальной экономики в рамках экспортно-сырьевой модели экономики исчерпало себя, поскольку в рамках этой модели нет развития экономики, как и реального экономического роста. Неэффективность данной модели не была очевидна вследствие инфляции нефтедоллара. Количественный рост достигался ростом стоимостной оценки нефтяного экспорта, но эффект перекрывается за счёт роста импортных цен.

В современных условиях, когда ценовая конъюнктура демонстрирует замедление роста «инфляционного пузыря» на сырьевых рынках, становится очевидной необходимость смены парадигмы развития. Как показывает пример стран с быстрыми темпами инновационно-индустриального развития, добывающая экономика неэффективна по определению и требует либо перехода к стратегии импортозамещения, либо диверсификации экспорта18.

Сегодня у России есть уникальный шанс – заложить фундамент «новой» экономики постиндустриализма XXI в., в которой будут эффективно функционировать не только экономические институты, но и институты гражданского общества. Государство не должно быть «компрадорским», отстаивающим интересы лишь отдельных финансово-промышленных групп и олигархических кругов.

При определённых условиях и последовательной экономической и международной политике у России есть все необходимые условия для решения внутренних проблем и укрепления своих позиций на мировой экономической и геополитической арене.

1 Акаев А.А., Коротаев А.В., Малинецкий Г.Г., Малков С.Ю. Моделирование и прогнозирование глобальной, региональной и национальной динамики. М.: ЛИБРОКОМ/URSS, 2011

2 Мусаев Р.А. Структурные преобразования в экономике: переход на инновационный путь развития. Материалы Международной научной конференции, посвящённой 100-летию Л.Я.Берри. М. МГУ. 2008. С.266

3 Глазьев С.Ю. Либеральные реформы в России: правда и вымысел - М.: ГУ ВШЭ, 2006. — 28 с.

4 Сергей Губанов в интервью изданию «Накануне.ru» 06.06.2012 (http://nakanune.ru/articles/16565/).

Также см. Лужков Ю.М. И так жить нельзя!.. – М.: Вече, 2012. – 320 с.

и Дзарасов С.С. Куда Кейнс зовёт Россию? – М.: Алгоритм, 2012. – 304 с.

5 Мусаев Р.А. Структурные преобразования в экономике: переход на инновационный путь развития. Материалы Международной научной конференции, посвящённой 100-летию Л.Я. Берри. М. МГУ. 2008. С.266

6 Источник: . . - , 2011

Шенг Цзе. Целевое управление обменным курсом юаня. // Журнал «Международные финансы» №6, 2011

В КНР параллельно существовали так называемый «золотой юань», который близок к паритету покупательной способности, и «внутренний юань», который обеспечивает китайскую экономику, и, по мере её усиления и движения к диверсификации и технологизации экспорта от индустриальной продукции к высокотехнологичной, он постепенно сближается с «золотым юанем». При достижении соответствующего равенства внутреннего юаня своей покупательной способности, китайская валюта станет полностью конвертируемой по счёту движения капитала, и, скорее всего, будет образован региональный валютный союз, валюта которого станет одной из основных резервных.

7 Источник: Банк России (http://cbr.ru)

8 Глазьев С.Ю. и др. О стратегии развития экономики России / Под ред. С.Ю. Глазьева - М: ООН РАН, 2011, - 48 с.

9 Павина В.П. Инфляция в России: её причины и следствия для инновационного развития экономики страны. //Инновационное развитие экономики России. IV Международная конференция. М., ТЕИС, 2011

10 Катаранова М. Связь между обменным курсом и инфляцией в России // Вопросы Экономики. 2010. №1. С. 44-62.

11 Мусаев Р.А., Малахов А.А. Влияние монетарной политики ЦБ РФ на формирование «длинных денег» в банковском секторе страны. Инновационное развитие экономики России: сценарии и стратегии. М., ТЕИС, 2012 С.303

12 Вежин С. Банк со смещённым центром тяжести // Независимая газета. 06.03.2012.

13 Виктор Зубков в интервью телепрограмме «Вести недели» 29.01.2012 (http://quote.rbc.ru/news/fond/2012/01/29/33546286.html)

14 Голод И.Г. Новая финансовая система. – М.: Экономика, 2012. – 237 с.

15 Philip Keefer, Mary M. Shirley «Formal versus Informal Institutions in Economic Development» // Institutions, Contracts, Organizations: Perspectives from New Institutional Economics (Williston, VT: Edward Elgar, 2000)

16 Angus Maddison. Measuring and Interpreting World Economic Performance 1500-2001 // Review of Income and Wealth, March 2005, v.51, iss.1

17 Soltan Dzarasov. The Post Keynesian Alternative for the Russian Economy. // Journal of Post Keynesian Economics, Fall 2010, v.33, iss.1

Также см. Дзарасов С.С. Куда Кейнс зовёт Россию? – М.: Алгоритм, 2012. – 304 с.

18 Мусаев Р.А., Малахов А.А. Стратегии денежно-кредитного регулирования для экспортно-ориентированной экономики. Материалы международной научно-практической конференции: «Воспроизводственный потенциал экономики региона». Уфа: БашГУ, 2010

ОСОБЕННОСТИ МОНЕТАРНОЙ ПОЛИТИКИ ЦБ РФ В УСЛОВИЯХ ПЕРЕХОДА К ИННОВАЦИОННОЙ ЭКОНОМИКЕ