Международный опыт развития торговых сетей

Евтюгина А.А.

Институт экономики УрО РАН

Екатеринбург

Международный опыт развития торговых сетей1

В докладе рассматривается мировой опыт развития торговых сетей, анализируются стратегии распространения глобальных операторов на зарубежные рынки, проводится сравнение с процессами интернационализации российских торговых предприятий.

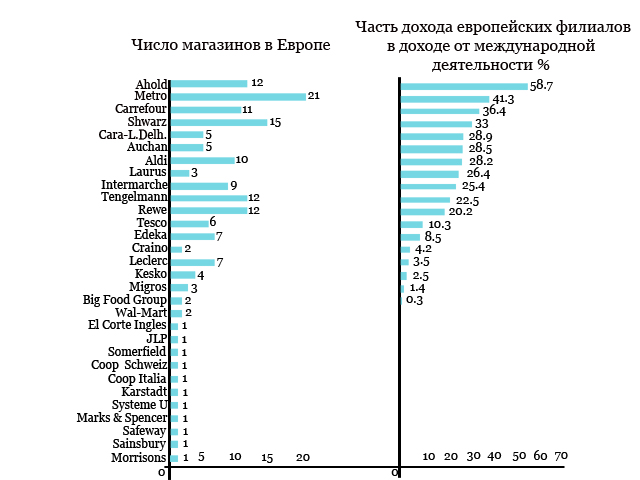

По материалам многих исследователей активная интернационализация предприятий розничной торговли как феномен наблюдается с недавних пор. В Европе с ее территориально небольшими государствами многим компаниям стало не хватать места и для расширения своего бизнеса. Подтверждением этому может служить анализ степени интернационализации ведущих европейских ритейлеров потребительских товаров. Выручка от международной торговли 12-ти из 30-ти ведущих продавцов продуктовых и потребительских товаров на европейском рынке ”Top 30” составляла более 10 % еще в 2001 году1. Голландская компания Ahold была к тому времени активна на 12 рынках и почти 60% ее оборота приходилось на зарубежные страны. Немецкая компания Metro была представлена на 21 рынке и обороты ее международной деятельности составляли 41% выручки, 11 иностранных филиалов французской компании Carrefour приносили 36% выручки и т.д. (см. рис.1).

Обобщая анализ ситуации на европейском розничном рынке потребительских товаров, мы можем охарактеризовать тенденцию, усиливающейся концентрации на рынке следующим:

- в 2001 году 30 ведущих торговых предприятий занимает 68,6 % рынка по сравнению с 51,5 % в 1992. При этом размер и концентрация предприятия часто становится предпосылкой или мотивом расширения деятельности на международных рынках;

- среди 10 ведущих компаний большую часть занимают французские, немецкие предприятия, а также Tesco из Великобритании и Ahold из Нидерландов.

Немецкие компании особенно успешно выходят на иностранные рынки с форматом дискаунтера, который появился еще в 60-х годах, несмотря на «агрессивную ценовую политику». Aldi на сегодняшний день является самым успешным ритейлером в Германии.

В настоящее время на европейском рынке магазинов формата «торговый дом»2 присутствуют в основном национальные игроки, нет паневропейского оператора. Многие торговые дома выходят на рынки соседних стран посредством франчайзинга, так как исторически обоснованная близость культур и передача управления филиалом франчайзи уменьшают риски. Испанский торговый дом El Corte Ingls открывает филиалы в Португалии, немецкий Kaufhof в Бельгии, финский Stockmann в Эстонии, Латвии и России. Британский Marks & Spencer помимо развития собственной филиальной сети продает много франшиз и имеет уже представительства в 30 странах Западной и Восточной Европы, Ближнего и Среднего Востока и Азии. (Примечание: самые популярные страны Ближнего Востока среди ритейлеров сегодня - Саудовская Арабия, Дубай, Турция.) Большое количество франчайзинговых представительств является характерной особенностью данного сегмента.

Рисунок 1 – Интернационализация ведущих предприятий в Европе (2001)

Один из ведущих торговых домов Великобритании Debenhams (доля национального рынка в 2006 г. составила 18,6 %) имеет 32 франчайзинговых магазина в 15 странах, из них 13 в Европе и 19 на Среднем Востоке и в Азии. Другой британский торговый дом Bhs также представлен в странах Среднего Востока и в России. Итальянские дома La Rinascenta и Coin пока работают только на национальном рынке. Также как и немецкие лидеры Karstadt и Kaufhof (обороты на немецком рынке занимают 57 % всего сегмента.). Из французских предприятий аналогичного типа только Galeries Lafayette имеет иностранный филиал в Берлине и в Дубае.

Таблица 1 – Торговые дома на международном рынке

|

|

Страна происхождения

|

Количество торговых точек

|

Из них иностранных

|

Оборот 2006, млн. евро

|

|

Marks & Spencer

|

Великобритания

|

760

|

240

|

12641

|

|

Debenhams

|

Великобритания

|

142

|

30

|

3303

|

|

Harvey Nichols

|

Великобритания

|

10

|

4

|

-

|

|

Saks 5th Avenue

|

США

|

56

|

2

|

2260

|

|

Printemps

|

Франция

|

27

|

3

|

-

|

|

Galleries Laffayette

|

Франция

|

63

|

1

|

1621

|

В России представлены уже семь европейских торговых домов Next, Marks&Spencer, Bhs, Debenhams, Topshop, C&A, Stockmann. Торговый дом из Турции Boyner был закрыт в 2006 г. по причине низких продаж.

Для того чтобы представить, как в последние десятилетия разворачивается процесс интернационализации, предлагаем более подробно проанализировать примеры стратегий экспансии мировых лидеров торговли Metro AG и Wal-Mart Stores Inc.

Metro AG — один из крупнейших глобальных торговых операторов, оборот которого в 2006 году превысил 60 млрд евро. Группа объединяет несколько торговых сетей: Metro Cash & Carry (оптовая торговля), Real (гипермаркеты), Praktiker (товары для дома), Mediamarkt и Saturn (бытовая техника и электроника), Galleria Kaufhoff (торговые дома). Metro Cash & Carry International GmbH представлено более чем 550 торговыми центрами в 28 странах мира. В России работают два дивизиона компании — Metro Cash & Carry и Real. Оборот ООО «Метро Кэш энд Керри», российского подразделения Metro AG, в 2005 году составил 1,45 млрд. евро (рост по сравнению с 2004 годом — 62%).

Процесс интернационализации группы METRO можно разделить на 2 этапа, между которыми была пятилетняя пауза. Первый этап 1968-1972 включал выход на рынки Бельгии, Англии, Испании, Бразилии с концепцией Makro, а также Дании, Франции, Австрии и Италии с концепцией Metro. Затем последовала фаза проникновения и закрепления на этих рынках. В этот период экспансия фокусировалась на европейских, точнее говоря географически близких регионах (за исключением Бразилии). С 1988 года Makro открыла представительство на 15 новых рынках Европы, Латинской Америки и Азии. Концепция Metro распространилась на географически менее отдаленные территории: Турция, Венгрия, Румыния и Болгария. Обе концепции вышли в Китай в 1996 году. Другими целевыми странами стали Россия (2000), Япония (2002), Вьетнам (2002), Украина (2003)3.

Таким образом, на обеих стадиях развития мы наблюдаем стратегию «пересечения границы». В планах компании дальнейшее проникновение на осваиваемых рынках и покрытие «белых пятен» в филиальной сети, а также усиление сегментирования рынка через развитие дифференцированных концепций. Такая стратегия позволит занять господствующее положение на целевых рынках.

Wal-Mart Stores Inc. – одна из крупнейших розничных сетей в мире с ежегодным доходом более 250 млрд. долл. Персонал компании насчитывает около 1,3 млн. человек. Более 3200 торговых центров и офисов компании находятся в США, более 1100 – за рубежом, в таких странах, как Мексика, Пуэрто-Рико, Канада, Аргентина, Бразилия, Китай, Корея, Германия и Великобритания. Каждую неделю магазины Wal-Mart по всему миру посещает более 100 млн. покупателей.

Первыми иностранными рынками Wal-Mart стали страны-соседи, такие как Мексика, Канада, Пуэрто-Рико, чему способствовала географическая близость и схожесть демографических особенностей (особенно с Канадой), следующая волна коснулась стран с большим количеством населения и соответственно высоким спросом на потребительском рынке: Индонезия, Китай, Бразилия, Германия. Wal-Mart открывает иностранные филиалы в форматах дискаунтер и суперцентр, уже зарекомендовавших себя на национальном рынке.

Как мы видим среди трех стратегических моделей:

- неизбирательное «пересечение границы» (border-hopping),

- имитация действий конкурентов, или «следование за лидером»,

- собственный поиск выгодного размещения -

преобладают первые две.

Приведем здесь выводы о международном размещении европейских торговых предприятий Р. Пайзерта4. Опыт интернационализации исследованных Пайзертом европейских предприятий показывает при выборе местоположения общую тенденцию «имитирования», то есть размещение торговых точек на рынках, где свои филиалы уже открыли непосредственные конкуренты или другие торговые организации.

Анализ разницы в эффективности торговых площадей на национальном и иностранном рынках показывает, что многим иностранным филиалам не удается достичь такого же успеха, как в стране происхождения. Сравнение достигнутых рассмотренными предприятиями показателей в 1997 и 2000 годах показывает некоторое положительное развитие среднего показателя эффективности торговой площади, при сохранении все еще относительно низкого уровня. Оценка эффективности на основе сравнительных показателей по странам и предприятиям дает представление о том, что успех не зависит только от адекватно выбранной страны5. Но, например, оптимальный выбор формы выхода на иностранный рынок во многом определяет объемы продаж.

Стоит отметить еще одну стратегию экспансии. В Европе в условиях существенного регулирования зонального развития рынка со стороны государств, применение крупными ритейлерами поступательных схем развития становится неэффективным: необходимо двигаться вперед более быстрыми темпами. Поэтому большинство компаний, несмотря на высокий процент неудач, выбирают стратегии слияний и поглощений (согласно статистике, 50-70% всех слияний и поглощений в розничном бизнесе не принесло желаемых результатов6).

Таким образом, рекомендации о международном размещении торгового филиала следующие: следуя за лидерами или ориентируясь на «популярные» для интернационализации страны, а также привлекательные для поглощения на иностранном рынке компании, стараться критически оценивать реальные плюсы размещения в каждом конкретном случае и не сразу исключать страны, на которые другие ритейлеры не обратили внимания, так как возможно именно там найдутся индивидуальные конкурентные преимущества.

Сравнивая развитие российских торговых операторов, мы наблюдаем похожую ситуацию: крупные российские ритейлеры начинают осваивать рынки ближнего зарубежья, СНГ, стран Балтии, т.е. «пересекать границу» с соседними странами. Российские розничные сети, представленные на международном рынке показаны в таблице. В таблице 2 отмечены российские розничные сети, представленные на иностранных рынках и способные уже сегодня конкурировать с глобальными западными сетями. К примеру, Евросеть уже несколько лет работает на рынках стран СНГ и Прибалтики, компания находится на 2-м месте по объему выручки и является бесспорным лидером по количеству магазинов среди всех розничных сетей, действующих в России.

Местным торговым корпорациям приходится отстаивать свои интересы на национальном рынке и вести политику агрессивного расширения, в том числе на соседних зарубежных рынках: «Седьмой Континент», «Копейка», «Перекресток», «Пятерочка», «Эльдорадо» и др. постепенно осваивают рынки Украины и Казахстана и других стран ближнего зарубежья (См. таблицу 2). Эта тенденция неслучайна, так как западные ритейлеры активно инвестируют в российский рынок. За исходную точку их появления можно принять начало 2000-х гг., когда на столичный рынок вслед за IKEA (2000 г.), вошли Metro Cash & Carry, Spar (2001 г.), Auchan, Douglas (2002 г.), Sephora, OBI, Marktkauf, Villeroy and Bosch (2003 г.), Leroy Merlin, Zara, Monsoon Baby, Fauchon, Rewe (2004 г.), Real, Kingfisher, Kesko, Intersport (2005 г.). Активный интерес к российскому рынку объясним: в международном рейтинге инвестиционной привлекательности розничной торговли, установленном компанией AT Kearney, Россия в 2003-2004 гг. в рейтинге стран с развивающейся экономикой занимала первую позицию. Это объясняется более высокими по сравнению с другими странами темпами роста потребительского рынка, его недостаточной насыщенностью, относительно низким уровнем конкуренции. В 2005-2007 гг. Россия уступила первое место Индии, но разрыв между показателями двух стран был минимальный. А по оценкам Jones Lang Lasalle, одной из лидирующих компаний в области коммерческой недвижимости и консалтинга, Россия в 2007 являлась 3-им самым крупным рынком для иностранных инвестиций в развитие розничной торговли.

IKEA и Metro Group, уже представленные на рынке страны, занимаются активным расширением в регионах. Вместе с развитием крупных операторов IKEA и OBI, размещаясь часто «под их крышей» в торговых центрах МЕГА, приходят небольшие магазины The Body Shop, H&M, Marks& Spencer и др. Большинство иностранных операторов представлены на рынке в формате гипермаркета. Такой формат деятельности позволяет предприятиям входить в список крупнейших сетей розничной торговли при наличии от 5 до 50 филиалов. Глубокая интеграция международных сетей в регионах значительно усиливает конкуренцию среди сетевых операторов в торговой отрасли и создает определенный вызов российским сетям, требуя от них внедрения инновационных методов управления, автоматизации операционных процессов, расширения ассортимента, повышения качества обслуживания, снижения цен и т.д.

В настоящее время отечественная розница претерпевает существенные структурные изменения. Активно развиваются старые и появляются новые форматы торговли, многообразие которых представлено в продовольственном, непродовольственном и комбинированном секторе. По данным статистики, в структуре оборота розничной торговли доля продовольственных форматов торговли составляет 46,4 %, непродовольственных — 53,6 %. В свою очередь, к продовольственным форматам торговли можно отнести: дискаунтеры (мягкий и жесткий), мини-маркеты, специализированные магазины и т. д. Непродовольственные форматы — это универмаги, торговые центры, бутики, киоски, а также экономмагазины, получившие в последнее время наибольшую популярность среди отечественных покупателей. К магазинам экономформата в основном относят комиссионные магазины, секонд-хенды, а также стоки и дискаунтеры.

В целом последние пять лет ситуация в сфере розничной торговли России продолжает улучшаться, отрасль является одним из наиболее быстро развивающихся секторов российской экономики. Рынок розничной торговли России 12-ый по величине в мире и 6-й в Европе. Согласно официальным источникам, в 2005 году товарооборот составил 7038,3 млрд. руб., а рост по сравнению с предыдущим 18,5 %, в 2006 года соответственно 8690,1 млрд. рублей и 13,9 %. При этом к 2010 году, по оценкам экспертов, он может возрасти в три раза. В свою очередь, доля розничных сетей, может увеличиться до 50 %.

Таблица 2 – Российские розничные сети на зарубежных рынках в 2008 7

|

Место

|

Компания

|

Формат магазинов

|

Выручка, млн руб.

|

Число магазинов

|

Владельцы

|

География бизнеса

|

|

1

|

X5 Retail Group

|

Дискаунтеры «Пятерочка», супермаркеты «Перекресток», «Зеленый перекресток», гипермаркеты «Карусель»

|

219020

|

1101

|

Альфа-групп (47,9%), основатели Пятерочки (23,1%)

|

Российская Федерация, Украина

|

|

2

|

Евросеть

|

Салоны связи «Евросеть»

|

115120*

|

4245

|

Александр Мамут (50,1%), Вымпелком (49,9%)

|

Российская Федерация, Украина, Белоруссия, Казахстан, Киргизия, страны Балтии

|

|

3

|

Рольф

|

Автосалоны «Рольф»

|

113470

|

30

|

Сергей Петров

|

Москва, Санкт-Петербург, Оренбург, Казахстан

|

|

3

|

Эльдорадо

|

Гипермакеты и супермаркеты «Эльдорадо»

|

96057

|

356

|

Игорь Яковлев, PPF Group

|

Российская Федерация, Украина, Казахстан

|

|

4

|

Связной

|

Салоны связи «Связной», «Связной 3»

|

59338*

|

1772

|

Максим Ноготков

|

Российская Федерация, Белоруссия

|

|

5

|

Седьмой континент

|

Гипермаркеты «Наш гипермаркет», «Простор», супермаркеты «Седьмой континент»

|

39900

|

140

|

Александр Занадворов (74,8%), Владимир Груздев (10%)

|

Москва и Московская область, Калининградская область, Санкт-Петербург, Рязань, Челябинск, Пермь, Ярославль, Белоруссия

|

|

6

|

Группа Атлант М**

|

Автосалоны «Атлант М»

|

37733

|

25

|

Валерий Зотов, Игорь Мальгин, Сергей Савицкий

|

Москва, Санкт-Петербург, Орел, Смоленск, Тюмень, Ярославль, Украина, Белоруссия

|

|

7

|

Детский мир

|

Гипермаркеты и супермаркеты «Детский мир»

|

19750

|

130

|

АФК Система

|

49 регионов России, Украина

|

Статья подготовлена при поддержке РГНФ Урал № № 09-02-83210 а/У «Оценка влияния глобальных торговых сетевых структур на экономику УрФО и прогноз их дальнейшего развития».

1 Peisert, R. 2005, Internationale Standortforschung im Handel, Lohmar-Kln, Deutschland. 380 s.

2 Здесь «торговым домом» (англ. department store, нем. Warenhaus) мы называем универсальный магазин, реализующий в основном непродовольственные товары собственных и/или чужих марок.

3 Хасис Л. А. Розничные торговые сети в современной экономике. - М.: УРСС, - 2004. - 80 с.

4 Peisert, R. 2005, Internationale Standortforschung im Handel, Lohmar-Kln, Deutschland. 380 s.

5 Зырянов А.В. Размещение торговых предприятий: учеб. пособие. – М.: Экономистъ, -2006.- 348 с

6 Сидоров Д.В. Розничные сети. Секреты эффективности и типичные ошибки при работе с ними. – М.: Вершина, 2007. – 320 с.

7 по данным исследования журнала «Финанс»

1 Статья подготовлена при поддержке РГНФ Урал № № 09-02-83210 а/У «Оценка влияния глобальных торговых сетевых структур на экономику УрФО и прогноз их дальнейшего развития»

PAGE 1

Международный опыт развития торговых сетей