Мировой финансово-экономический кризис и его российские проявления

А.П.Горюнов

Институт экономических исследований ДВО РАН, Хабаровск

Мировой финансово-экономический кризис и его российские проявления

Текущий мировой экономический кризис не имеет аналогов в истории последних 60 лет. Его все чаще сравнивают с Великой Депрессией, как самым близким прецедентом, как по времени, так и по характеристикам. Действительно, темпы и масштабы падения основных показателей экономической и финансовой деятельности сегодня вплотную подходят к таковым в капиталистических экономиках 1929-1932 годов. В то же время, по «географической широте охвата» современный кризис не имеет себе равных.

Вместе с тем, с теоретической точки зрения этот кризис вполне вписывается в концепцию перепроизводства капитала. Согласно этой классической концепции [см., напр. 6] периодически часть применяемого капитала становится излишней в том смысле, что получение нормальной нормы прибыли на эту часть капитала становится невозможным. Действительно, в случае современного кризиса в ряду основных причин его возникновения принято называть [см. напр. 1,2,13]

- дерегулирование финансовых рынков в развитых странах и глобализацию финансовой системы;

- сомнительные «инновации» в области оценки рисков и секьюритизации ипотечных долгов в США;

- политику низких процентных ставок в США в 2001-2003 гг.;

- политику повышенного сбережения в странах Восточной Азии.

Все эти факторы, несомненно, сыграли свою роль в формировании условий для смены продолжительного и бурного роста мировой экономики и финансовой сферы, резким и мощным спадом. Однако в действительности следует выделить в качестве главного обстоятельства, обусловившего объективную неизбежность кризиса, макроэкономический дисбаланс мировой экономики, вызванный фактическим кризисом счета текущих операций в США [см. напр. 8]. Именно этот дисбаланс стал «спусковым крючком» формирования системного кризиса глобальной финансовой системы в её сегодняшнем виде.

К 2005 году экономика США потребляла около 80% всех излишков сбережений в мировой экономике. Под излишками понимается та часть сбережений, которая не инвестируется в экономиках их производящих. В том же 2005 году, центральные банки стран-экспортеров финансировали 90% дефицита торгового баланса США, причем большая часть этого финансирования приходилась на развивающиеся страны Восточной Азии, среди которых первое место занимал Китай [14]. США аккумулировали огромный капитал, который, как будет показано ниже, применялся в экономике самих США. Суммарно аккумулированный американской экономикой капитал намного превысил размер капитальной стоимости, который мог быть обеспечен доходами самой этой экономики. Именно в этом заключается главное противоречие, разрешающееся в ходе современного кризиса.

Система «двух двигателей глобальной экономики» - гигантского дефицита сальдо счета текущих операций США с одной стороны, и жестких привязок валют стран Восточной Азии к доллару, финансирующей этот дефицит, с другой, была впервые описана и проанализирована Гарбером, Дули и Фолкертс-Ландау в 2003 г. [9] В результате своего анализа эти авторы пришли к выводу о том, что данная система вполне стабильна и обречена на существование в течение целого поколения, вплоть до окончания перетока излишков трудовых ресурсов в Китае из сельского хозяйства в промышленность. Другие исследователи были менее оптимистичны в своих оценках перспектив этой системы: Майкл Мусса в 2003 году предсказывал ее крах через 4 года, Рубини в 2005 году [14] — через 2 года. Оба оказались совершенно правы в своих оценках срока жизни этой системы.

Главным фактом американской экономики в последние семь-восемь лет, следует считать следующий: в ситуации, когда ответственность за финансирование массивного и многолетнего дефицита государственного бюджета практически целиком ложится на иностранные центральные банки, финансовому сектору становятся доступны значительные и дешевые дополнительные ресурсы. В отсутствие внешнего финансирования дефицита, расходы по нему легли бы на плечи финансового и реального секторов внутренней экономики, отвлекая инвестиционные ресурсы вследствие эффекта вытеснения, и вызвали бы снижение темпов экономического роста и неизбежную коррекцию.

Анализ соотношения долей иностранных и частных отечественных (за вычетом участия ФРС) держателей государственных облигаций США в общем их объеме за период с 2000 года по 3-й квартал 2008 года демонстрирует, что доля отечественной экономики США (финансового и реального секторов в совокупности) в финансировании бюджетного дефицита снижалась на протяжении всего рассматриваемого периода и уменьшилась с 47,3% в 2000 до 28% в 2007 году. За три квартала 2008 года, впервые, эта доля выросла на 4,1 п.п. по сравнению с 2007 годом. Однако это было обусловлено резким ростом заимствований федерального правительства в связи с предпринимаемыми им антикризисными мерами.

Доля иностранных кредиторов также выросла в 2008 году, но этот рост был меньше роста доли отечественной экономики (3,1 п.п. против 4,1 п.п.). Это объясняется кризисом долларовой ликвидности в мировой экономике, сокращением торговых профицитов стран-экспортеров — основного источника финансирования госдолга США и масштабностью дополнительных заимствований. Только за три квартала 2008 года объем облигаций в обращении вырос на 12,6%, причем это без учета еще более чем 500 млрд долларов, занятых казначейством США в 4-м квартале. Для сравнения, средний темп прироста выпуска государственных облигаций за период с 2000 по 2007 годы составил 6,4% против 4,9% в 2004-2007 гг.

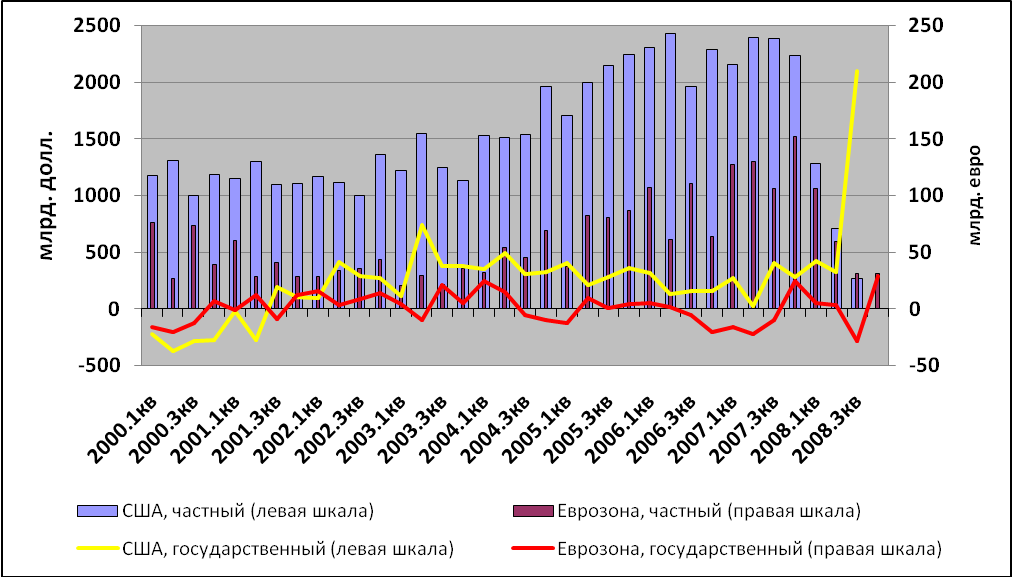

Таким образом, дефицит государственного бюджета США в период 2000-2007 гг. явился источником дополнительных ресурсов, оплаченных иностранными кредиторами. Это вызвало мощный рост финансового сектора США и связанных с ним секторов в развитых странах. Освобожденный от обязанности кредитовать государство, финансовый сектор США увеличил кредитование сектора частного (рис. 1). Аналогичный процесс протекал и в Европейском Союзе, но в США этот рост был гораздо более быстрым и устойчивым.

Рисунок 1. Прирост кредита частному и государственному секторам в США и в зоне евро (млрд ед. валюты, 2000-2008 гг.)

Источник: МВФ

В период 2000-2003 гг. тенденции государственного кредитования в США вполне соответствовали постулатам противоцикличной макроэкономической политики: превратившись в чистого заемщика в период рецессии, финансовый сектор начал возмещать долги после восстановления роста. Однако после 2003 года в действие вступил уже механизм, описанный выше, обусловивший сокращение размеров государственного кредитования. В результате в период 2003-2008 гг. прирост банковских активов составил 73%, в то время как прирост промышленного производства только 5,7%1. Этот разрыв объясняется, с одной стороны, тенденцией более быстрого роста финансового сектора (в отсутствие жестких нормативных ограничений) по сравнению с реальным сектором экономики, с другой стороны, общей для реального сектора всех развитых экономик тенденцией «неспешного» роста с высокого старта, усугублявшейся в случае США значительным торговым дефицитом.

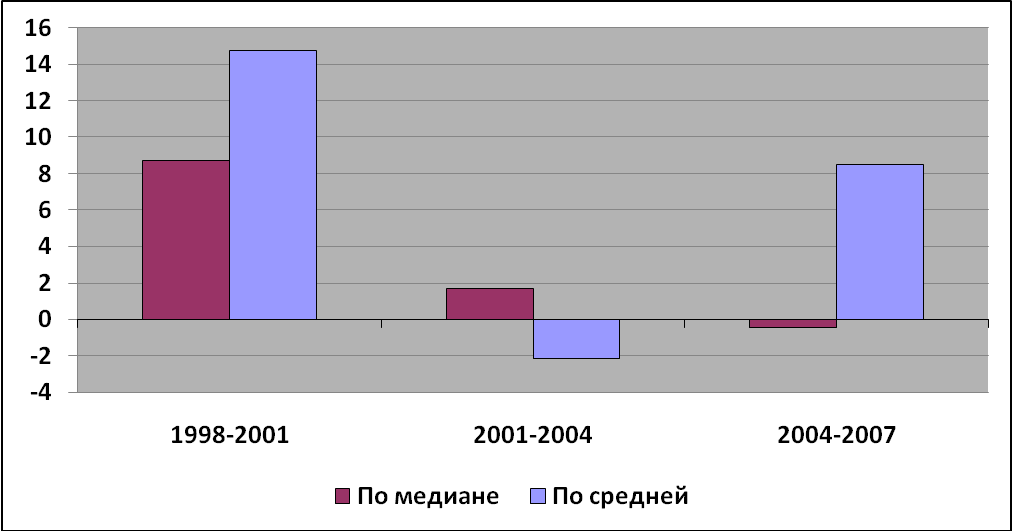

Этот разрыв в темпах роста финансового и реального секторов обусловил превышение предложения кредитов финансовым сектором над спросом на них со стороны реального производства. Дефицит спроса со стороны реального сектора экономики был компенсирован повышением спроса со стороны домашних хозяйств. Единственным фактором, препятствовавшим широкомасштабной кампании по кредитованию домохозяйств, была стагнация их реальных доходов. С 2001 по 2004 гг. совокупные доходы домохозяйств оставались практически неизменными, а в 2004-2007 гг. их рост был сконцентрирован главным образом в верхнем дециле населения и был обусловлен ростом доходов от финансовых активов, который, в свою очередь был вызван ростом цен на эти активы вследствие расширения финансовой системы.

Рисунок 2. Изменение доходов домохозяйств в США, %, 1998-2007.

Источник: Federal Reserve Board, Survey of consumer finances, 2009.

Другими словами, даже тот рост доходов, который присутствовал с 2001 года в США, был вызван ростом богатства, в первую очередь стоимости недвижимости (жилья), что было обусловлено ростом цен на жилье. А рост цен на жилье был в свою очередь спровоцирован ростом объемов кредитования. В период 1999-2006 гг. цены на жилье в США выросли на 70%, в точности повторив взлет финансовой системы. Образовался своеобразный замкнутый круг. Расширение кредитования ориентировалось на ожидание роста доходов в будущем – индикатором будущего роста доходов являлся рост цен на имущество – рост последних провоцировался ростом объемов кредитования. Неизбежным результатом стало стремительное раскручивание этой зависимости в обратном направлении после крушения системы ипотечного кредитования. Лавинообразное сокращение объема кредитов на приобретение жилья привело к падению цен на жилье и сокращению размера богатства домохозяйств, что стало индикатором снижения будущих доходов и, соответственно, запустило новый виток сокращения объемов кредитования. Сокращение богатства домохозяйств в 2008 году по сравнению с 2001 годом составило 3,1%.

В этой связи нельзя не упомянуть о роли пресловутых методов оценки рисков. Эти методы, несомненно, имели важное значение для формирования предложения ипотечных и потребительских кредитов, занижая реальные риски. Главным недочетом этих методов было использование для оценки будущих рисков ставок доходности существующих деривативных контрактов хеджирования рисков дефолта корпоративных заемщиков. То есть, здесь мы сталкиваемся с еще одним классическим примером замкнутой логики: будущие риски незначительны, потому что они были незначительны в прошлом.

Рисунок 5. Индекс реальных цен жилья в США (1946-2006, 1890=100)

Источник: [15]

Как бы то ни было, в силу совмещения объективных макроэкономических факторов и субъективного человеческого фактора, домашние хозяйства сумели компенсировать для финансовой системы потери потенциала роста, вызванные невозможностью инвестирования в динамично растущие развивающиеся страны и медленным ростом экономики развитых стран. Как уже было сказано выше, за период с 2000 по 2008 годы, только банковская система США выросла почти вдвое. Рост этого сегмента финансовой системы сопровождался ростом небанковского сектора, в который входят инвестиционные банки, хедж фонды и т.д. При этом, ключевой особенностью финансовой системы развитых стран на этом этапе ее эволюции, стала практически исключительная сфокусированность на реальном секторе США, как заемщике. Это характерно и для Японии и для Европейского Союза.

Столь быстрый рост финансовой системы вызвал рост предложения денег в глобальной экономике и инфляционный рост цен большинства финансовых активов и базовых товаров. Так, цена фондового индекса S&P500 в 2003-2007 годах выросла на 61%, в то время как средневзвешенная цена широкой корзины основных товаров за тот же период увеличилась в 2,6 раза. Таким образом, расширение финансовой системы привело к формированию сразу трех ценовых «пузырей»: на рынках жилья, финансовых активов и на товарных рынках.

В этот период вполне оформился новый режим функционирования мировой экономики, который может быть в обобщенном виде интерпретирован как взаимодействие двух макроагентов. Первый - чистый экспортер конечной продукции, он же чистый кредитор, второй - чистый импортер, он же чистый заемщик. Типичными макроагентами первого типа являются экономики Китая и Японии, второго — США и Великобритании2.

«Экспортер — кредитор» защищает свой внутренний товарный рынок и максимизирует профицит торгового баланса за счет искусственно заниженного курса национальной валюты, удержание которого требует изъятия из экономики долларовых излишков торгового профицита посредством непрерывного потока валютных интервенций и ре-инвестирования их в иностранные активы. Тем самым, он сознательно лишает собственную экономику части инвестиционных ресурсов, и вынуждает ее поддерживать высокий уровень сбережений, обеспечивающий внутренние инвестиции без необходимости прибегать к внешним заимствованиям. Эта стратегия гарантирует ему положительные значения сальдо счета текущих операций.

С другой стороны, «импортер-заемщик», стремясь обеспечить главный компонент своего экономического роста — конечное потребление, оказывается вполне удовлетворен такими действиями своего зеркального отражения — «экспортера-кредитора», поскольку они гарантируют ему возможность поддержания дефицита госбюджета и низких процентных ставок. Последние, вместе с тем, приводят к повышению уровня инвестиций (благодаря дешевизне кредитных ресурсов) и снижению уровня сбережений (в связи с низкими ставками по депозитам).

Эти взаимоотношения, господствовавшие в «докризисном мире», иллюстрирует простое макроэкономическое тождество счета текущих операций.

CA = Sp — I — (G — T)

где CA — баланс счета текущих операций, Sp — частные сбережения, I — инвестиции, (G — T) — дефицит государственного бюджета.

То есть баланс счета текущих операций равен частным сбережениям за минусом суммы инвестиций и бюджетного дефицита. Таким образом, в США и Европе при низкой норме сбережений и высоком дефиците бюджета увеличивались инвестиции. Экономика «нагревалась». Так в США с 2003 по 2006 гг. сбережения сократились с 15,06% ВНП до 13,54%, а инвестиции в это же время увеличились на 1,59 п.п. (табл.1), что даже с учетом сокращения дефицита бюджета в конце рассматриваемого периода вызвало непрерывный рост дефицита сальдо счета текущих операций.

Таблица 1. Факторы дефицита счета текущих операций США, % ВНП

|

|

2002

|

2003

|

2004

|

2005

|

2006

|

2007

|

|

Баланс счета текущих операций

|

-4,35

|

-4,57

|

-5,21

|

-5,73

|

-6,02

|

-5,17

|

|

Дефицит бюджета

|

2,66

|

3,68

|

3,36

|

2,42

|

1,47

|

1,57

|

|

Валовые внутренние инвестиции

|

18,32

|

18,35

|

19,21

|

19,8

|

19,94

|

18,64

|

|

Валовые частные сбережения

|

14,77

|

15,06

|

14,52

|

14,28

|

13,54

|

13,56

|

Источник: Bureau of Economic Analysis NIPA tables, разные годы, расчеты автора.

Перекачка денег из одного конца этой двухполярной системы в другой на фоне стагнирующих доходов домохозяйств, завершилась в 2007 году дефолтом по субстандартным ипотечным кредитам, которые выдавались даже явно неплатежеспособным заемщикам под давлением спроса на эти активы и их производные, и под прикрытием «инновационных» методов оценки рисков. Первоначально потери несли финансовые институты только ипотечного рынка, но это неизбежно обернулось крахом цен всех финансовых активов, так как их взаимосвязь весьма высока и, кроме того, действовал механизм процикличной балансовой политики банков.

Этот механизм был описан уже после начала финансового кризиса экспертами Банка Международных Активов [см. 7, 11,12] на основе анализа балансов коммерческих банков и, в общем, соответствует начальной стадии механизма «долговой дефляции» Фишера [10]. Схема действия этого механизма очень проста. Основным инструментом является так называемое «кредитное плечо» или отношение активов банка к его капиталу. Для коммерческих банков США это отношение в среднем перед кризисом равнялось 10. Банки проводят политику поддержания значения кредитного плеча на одном уровне, то есть для банков это значение должно колебаться вблизи определенного значения. В таблице 2 иллюстрируется действие этого механизма.

Таблица 2. Схема реакции коммерческого банка на изменение значения кредитного плеча

|

Реакция на снижение стоимости активов

|

Реакция на увеличение стоимости активов

|

|

Активы

|

Обязательства

|

Капитал

|

Плечо

|

Активы

|

Обязательства

|

Капитал

|

Плечо

|

|

110

|

99

|

11

|

10

|

100

|

90

|

10

|

10

|

|

109

|

99

|

10

|

10,9

|

101

|

90

|

11

|

9,18

|

|

100

|

90

|

10

|

10

|

110

|

99

|

11

|

10

|

Этот механизм описывает поведение банковской системы, как в период ее роста, так и сокращения. Стремление удерживать значение плеча постоянным заставляет банки реагировать на сокращение активов еще большим их сокращением, для приведения плеча к целевому значению (10). Если стоимость активов снижается на одну единицу (со 110 до 109 единиц), капитал банка также сокращается на единицу, что делает плечо равным 10,9. Чтобы восстановить значение кредитного плеча банк должен продать девять единиц активов и сократить на эту же сумму свои обязательства.

Противоположным образом банки реагируют на рост стоимости активов. Если стоимость активов увеличится на единицу, соответственно увеличится капитал банка, значение кредитного плеча снизится с 10 до 9,18. Чтобы восстановить значение кредитного плеча банк должен купить 9 единиц активов, увеличив сумму своих обязательств. Тогда кредитное плечо опять станет равным 10.

Следовательно, кривые спроса и предложения банка на рынке активов оказываются перевернутыми. Банк покупает активы при росте их цены и продает при ее снижении. Таким образом, если цена такого актива как ценные бумаги, обеспеченные ипотечными кредитами, существенно снижается (а именно это и произошло в результате «прокола» ипотечного пузыря), банки начнут продавать свои активы. При этом, чем больше теряют в стоимости активы, тем выше уровень предложения со стороны банков и, одновременно – ниже уровень их спроса. Это вызывает «испарение» ликвидности данного класса активов и переход к продаже других, все еще ликвидных активов. Тем самым, возникает цепная реакция снижения стоимости активов, причем список предлагаемых к продаже активов непрерывно увеличивается. Эта ситуация как раз и проявляется в форме падения фондовых индексов. Падение цен становится лавинообразным, все новые активы, а, следовательно, все новые экономические агенты, представленные этими активами, вовлекаются в падение в результате все более растущего предложения активов на рынке. В результате банки теряют способность продавать активы, не объявив предварительно о банкротстве.

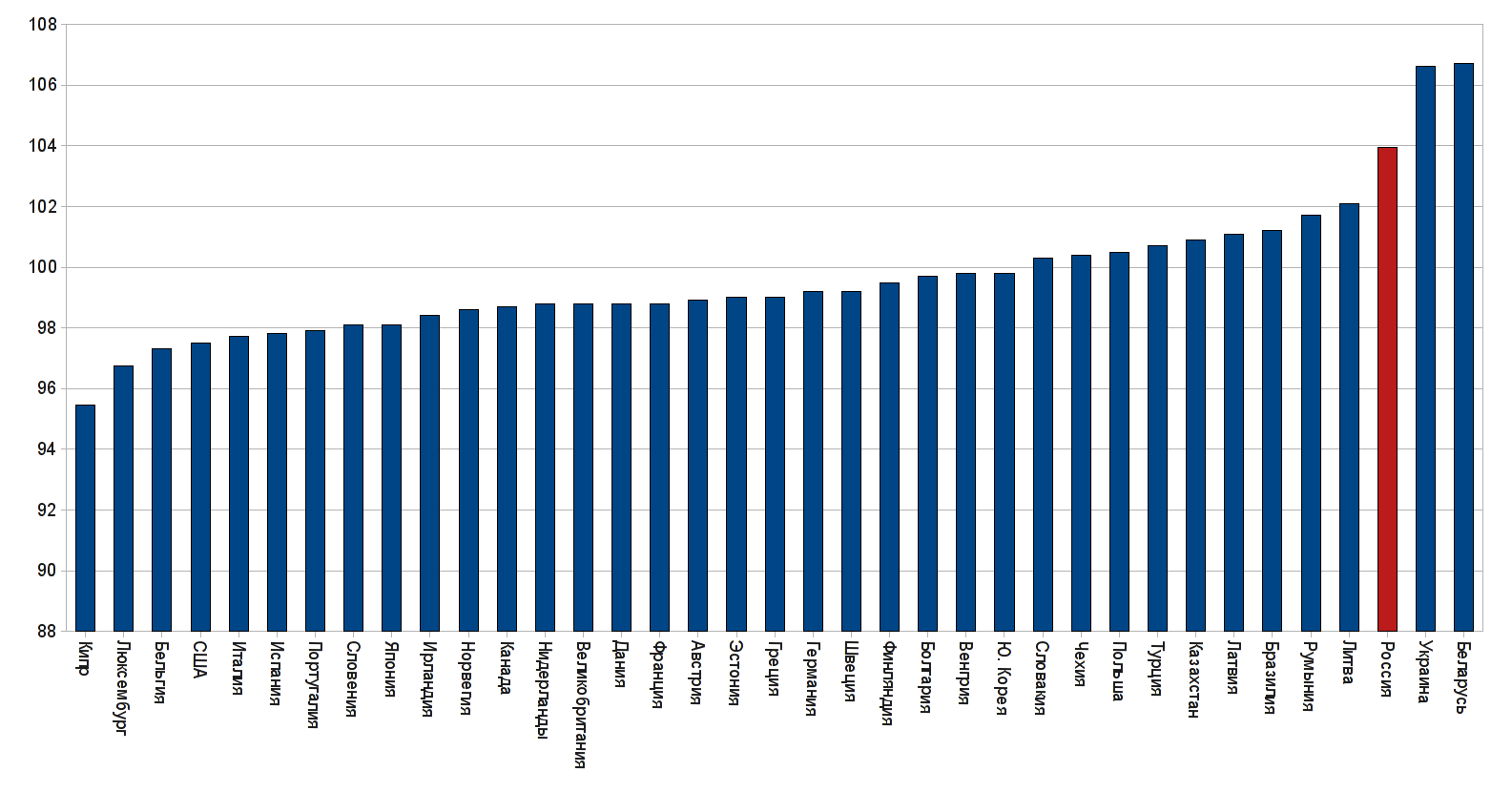

Согласно этой схеме, мировая финансовая система практически в точности повторила свой путь наверх, спускаясь обратно с достигнутых ей временно высот. Инфляция цен активов, которая послужила одним из главных механизмов роста, сменилась масштабной дефляцией. Так же как в фазе роста инфляция финансовых активов быстро распространилась на товарные рынки, в фазе кризиса, начавшаяся в конце 2007 года в финансовом секторе дефляция, к концу 2008 года охватила все развитые экономики и все их рынки. Причиной явилось сокращение конечного потребления в результате остановки роста кредитования, бывшего главной статьей роста доходов в США в предшествующие годы. На рисунке 7 иллюстрируется последовательность распространения эффектов кризиса. Сокращение конечного потребления в развитых странах привело к сокращению импорта из стран экспортеров потребительской продукции, а значит — сокращению их торговых профицитов. Сокращение экспорта конечной продукции вызвало соответственное сокращение импорта этими странами сырья и материалов, что ударило по экспортерам сырья, которые, как правило, являются импортерами товаров конечного потребления. Девальвация национальных валют экспортерами, для защиты своего торгового баланса, приводит к дальнейшему падению мирового спроса на импорт и мировой торговли в целом.

Эта последовательность событий предполагает распространение дефляции повсеместно в мире. В большинстве индустриальных экономик дефляция потребительских цен вслед за дефляцией цен на финансовые активы стала фактом.

Более значительным темпам дефляции препятствует проведенная рядом стран, в том числе и Россией, девальвации своих валют. Часть этих стран (например, Россия) осуществили контролируемую девальвацию, некоторые (например, Литва) девальвировали национальную валюту под давлением внешней задолженности. России удалось избежать этой участи исключительно благодаря раннему началу кризиса. Случись он чуть позже и ситуация для России могла бы оказаться куда более сложной. Девальвация в развивающихся экономиках привела к положительным темпам инфляции, наибольшее значение которой (4 и более процентов за октябрь 2008 – январь 2009 г.) регистрировалось в России, Украине и Беларуси.

С 2001 г. российская экономика относилась по приведенной выше классификации, к первому типу глобальных игроков, являясь чистым экспортером и кредитором остального мира. Но постепенная ревальвация рубля, которая стала следствием антиинфляционной политики, проводящейся в опоре на массированные экспортные доходы, привела к тому, что с 2005 г.

Рисунок 3. Индексы потребительских цен отдельных стран, январь 2009 г. к октябрю 2008 г., %

Источник: Федеральная служба государственной статистики, расчеты автора.

Россия перешла из разряда чистых кредиторов, в категорию чистых заемщиков, оставаясь при этом экспорториентированной экономикой. В 2008 году, чистая инвестиционная позиция России по отношению к остальному миру составила -127 млрд долларов. При этом внешний долг частного сектора на конец 2007 года составлял уже 417 млрд долларов. Однако следует отметить, что большая часть этого долга накоплена в виде долгосрочных займов, поэтому риск корпоративных дефолтов по краткосрочным долгам вследствие внезапного исчезновения долларовой ликвидности на внешних рынках имеет чрезвычайно низкую вероятность.

Это не означает, что Россия стала жертвой «чужих ошибок». Упоминавшиеся выше «три пузыря» (на фондовом, товарном и жилищном рынках) исключительно быстро сформировались и в России [см., напр. 4,5]. Это вполне подготовило в российской экономике почву для внутреннего кризиса перепроизводства капитала, спусковым крючком для которого стало падение мирового рынка капитала и шок спроса на внешних рынках.

Превращение российской экономики из «экспортера-кредитора» в «экспортера-заемщика» обусловило двойной шок – шок внешнего спроса и шок внешнего кредитования. Ни один из макроэкономических компонент экономики не был готов к такому «двойному» удару: структура экономики перегружена добывающими производствами, которые не в состоянии перестроиться на внутренне потребление, банковско-финансовый сектор не в состоянии «перехватить» в необходимых масштабах ориентированный на внешние финансовые рынки спрос на финансовые услуги и заемный капитал (рис. 4). При этом шок внешнего спроса мультиплицирован зависимостью финансовых заимствований российских экономических агентов от экспортных доходов, что усугубило ситуацию. Сокращение спроса на рынках сырья не только сказалось на объемах выпуска продукции в России, но и существенно сократило финансовый поток в российскую экономику. Одновременно сократились возможности заимствований на глобальной финансовом рынке.

В результате уже в начале 2009 г. российская экономика вступила в период спада. Падение было зарегистрировано практически по всем основным показателям.

Рисунок 4. Схема эффектов распространения кризиса: специфика России

Хотя рост ВВП в январе 2009 г. все еще оставался на уровне 105,6%, его замедление по сравнению с январем 2008 г. в совокупности с абсолютным снижением практически всех остальных макроэкономических показателей свидетельствует о том, что вскоре состояние экономики России будет полностью соответствовать техническому определению рецессии. Так, индекс выпуска товаров и услуг в январе 2009 года по сравнению с январем 2008 г. составил 87,5%, индекс промышленного производства — 84%, грузооборот транспорта — 85,3%, внешнеторговый оборот — 82,7%, причем экспорт сократился гораздо сильнее, чем импорт (73,9% для экспорта против 96,4 для импорта). Уровень безработицы составил 8,1%, что выше декабрьского (2008 г.) уровня безработицы в США, которые уже больше года находятся в состоянии официально объявленной рецессии.

Как отмечалось выше, ситуация могла бы быть значительно хуже, если бы Россия втянулась в кризис позже, так как могли бы существенно возрасти финансовые обязательства по частному внешнему долгу. С другой стороны, шансов на более длительное пребывание вне зоны кризиса у России было немного, учитывая упомянутое выше превращение страну «экспортера-заемщика».

Перспективы выхода из кризиса для России зависят почти исключительно от изменения ситуации на мировых рынках сырья. Меры, направленные на увеличение объема внутреннего спроса, сами по себе важны, но в коротком периоде не могут дать эффект, так как генеральная модификация экономической структуры страны за короткий период невозможна. Тем более она невозможна в условиях кризиса, когда ощущается нехватка ресурсов даже для поддержания уже функционирующей производственной структуры.

Литература

- Кудрин А., Мировой финансовый кризис и его влияние на Россию. Вопросы экономики, №1, 2009. Стр 9-27

- Мау В., Драма 2008 года: от экономического чуда к экономическому кризису. Вопросы экономики, №2, 2009. Стр. 4-22.

- Минакир П.А. Экономика и кризис в России и на Дальнем Востоке. Пространственная экономика, №1, 2009. Стр. 7-25

- Минакир П.А. К вопросу об актуальности темы конференции. Управление банковскими рисками: региональный аспект. Хабаровск, ТОГУ. 2008. Стр. 9-14

- Минакир П.А. Уметь считать. Банковское дело, №5, 2008. Стр. 42-47

- Минакир П., Горюнова Н. Конъюнктурные и финансовые циклы и кризисы. Вестник Дальневосточного отделения РАН, №5, 2003. Стр.70-98

- Adrian T., Hyun Song Shin, Liquidity and Financial Cycles. BIS Working Paper No 256. July 2008.

- Bernanke B., Global Imbalances: Recent Developments and Prospects. Лекция в Бундесбанке. Берлин, 11 Сентября 2007. [http://www.federalreserve.gov/newsevents/speech/bernanke20070911a.htm]

- Dooley M., Folkerts-Landau D., Garber P. An Essay on the Revived Bretton Woods System, NBER Working Paper No. 9971, 2003. [http://www.nber.org/papers/w9971]

- Fisher I., The Debt-Deflation Theory of Great Depressions. 1933, Econometrica, Vol. 1, pp. 337-357. [http://fraser.stlouisfed.org/docs/meltzer/fisdeb33.pdf]

- Lane P., Shambaugh J., The Long or Short of it: Determinants of Foreign Currency Exposure in External Balance Sheets. IIS Discusion Paper №253. / 2009

- McGuire P., von Peter G., The US Dollar Shortage in Global Banking. BIS Quarterly Review, March 2009.

- Murphy A. An Analysis of the Financial Crisis of 2008: Causes and Solutions. Ноябрь 4, 2008 [http://ssrn.com/abstract=1295344]

- Roubini N., Setser B., Will the Bretton Woods 2 Regime Unravel Soon? The Risk of a Hard Landing in 2005-2006. Доклад на симпозиуме «Revived Bretton Woods System: A new Paradigm For Asian Development?», Federal Reserve Bank of San Francisco, UC Berkley, San Francisco, 4 Февраля, 2005.

- Shiller R., «Irrational Exuberance». Currency. 2006.

- World Economic Situation and Prospects 2009. U.N. New York. 2009, 179 p.

1 Данные Федеральной резервной системы США, расчеты автора

2 См., напр. [16, p.v]

PAGE 11

Мировой финансово-экономический кризис и его российские проявления