Особенности ранней диагностики кризисного состояния коммерческого банка в современных экономических условиях

Кузнецова Екатерина Александровна

Орловский государственный университет

г. Орел

Особенности ранней диагностики кризисного состояния коммерческого банка в современных экономических условиях

В середине сентября 2009 г. СМИ освещали событие, которое можно условно назвать «мировому кризису исполнился год». Именно в сентябре 2008 г. было объявлено о банкротстве одного из крупнейших инвестиционных банков США «Lehman Brothers». Ряд аналитиков называют это банкротство отправной точкой мирового финансового кризиса. Некоторые исследователи не согласны с этим и считают, что кризис начался раньше, еще летом 2007 г. Однако несомненным представляется, что в основе современного кризиса мировой экономики – кризис банковской системы. Допущение банкротства многих крупных банков является доказательством несовершенства методов антикризисного управления кредитными организациями на стадии предупреждения развития кризисных тенденций. Ведь именно качественный мониторинг финансового состояния и своевременное выявление признаков кризисного развития, а также проведение превентивных мер позволяют эффективно устранить опасность возникновения неплатежеспособности.

В связи с этим нами была предпринята попытка выявления недостатков существующих методик анализа финансового состояния банка в условиях финансовой нестабильности и построена многофакторная модель, интегрирующая показатели, предложенные в Указании ЦБ «Об оценке экономического положения банков», и показатели системы анализа устойчивости и развития банков В.Н. Котенкова и Б.В. Сазыкина. Разработанная модель позволяет оценить тенденции развития банка и спрогнозировать возможные негативные изменения его финансового состояния.

За рубежом методики оценки финансового состояния коммерческих банков разрабатывались преимущественно органами, осуществляющими контрольно-надзорные функции. Так, с 1978 г. действует соглашение, достигнутое Федеральной Резервной системой, Контролёром денежного обращения и Федеральной корпорацией по страхованию депозитов, о стандартизации подходов к оценке надёжности банков, с 1979 г. начала применяться модель CAMEL [5]. В 1996 г. в качестве составной части методики был введен компонент «S» (sensitivity to risk) – чувствительность к риску. Указанный элемент позволяет определить, насколько изменится финансовое состояние банка при изменении процентных ставок [4, с.160]. Неоспоримым достоинством системы CAMELS выступает то, что она представляет собой «систему наиболее достоверной и качественной оценки надежности … ориентируется на всесторонний … анализ финансово-экономической деятельности банка…» [4, c.163]. Кроме того, в США были разработаны Единообразная система надзорного мониторинга банков (UBSS), система надзора CAEL, Система Мониторинга Финансовых Организаций (FIMS) и ряд других методик.

Система наблюдения в Нидерландах изначально планировалась как система ранней диагностики возможного банкротства, но из-за недостаточной статистической информации от этого пришлось отказаться. Большинство моделей анализирует связь между зависимыми и независимыми показателями. Оценивается вероятность наступления событий в неопределенный момент времени, но в течение интервала, заданного моделью. В модели ранней диагностики, внедряемой в Италии, используется дюрация. Модель исходит из предпосылки, что каждый банк, в конечном итоге, обанкротится. Зависимым показателем в такой модели будет не банкротство, а время, оставшееся до банкротства [2].

Модели оценки коммерческих банков в России можно условно разделить на две группы: разрабатываемые Банком России и представленные в работах исследователей банковской деятельности.

Указание Банка России «Об оценке экономического положения банков» содержит методику, в рамках которой осуществляется оценка капитала, активов, доходности, ликвидности, обязательных нормативов, качества управления, прозрачности структуры собственности. По итогам оценки названных групп показателей принимается решение об отнесении банка к одной из пяти классификационных групп. Информация об отнесении банка к той или иной классификационной группе и о выявленных недостатках в его деятельности направляется единоличному исполнительному органу банка. В дальнейшем эта информация доводится до членов совета директоров и коллегиального исполнительного органа банка, при этом не допускается разглашение информации третьим лицам [6].

Таким образом, информация, полученная в результате анализа состояния коммерческого банка Банком России, направлена на решение задач контроля и надзора за банковской деятельностью, а часть указанной информации носит закрытый характер. Чтобы обеспечить своевременную и качественную диагностику финансового состояния, контрагенты и сам банк прибегают к использованию различных методик анализа.

Анализ рассмотренных методик позволяет выявить следующие их недостатки:

- Набор коэффициентов и «весов» в моделях определяется субъективно [5].

- Отсутствует система оценки развития банка.

- Анализ направлен на выявление соблюдения/несоблюдения требований контролирующих органов или интересов контрагентов, а не на построение оптимальной системы финансового менеджмента банка.

- Информация, необходимая для анализа, труднодоступна.

- Показатели оцениваются обособлено, без учета их взаимного влияния друг на друга.

- Не учитываются особенности экономической конъюнктуры анализируемого периода.

Система анализа устойчивости и развития банков была разработана В.Н. Котенковым и Б.В. Сазыкиным. Система базируется на следующих принципах:

- Измерение отдельных финансовых показателей осуществляется совместно с их групповой оценкой.

- Система строится на основе методологии корпоративного управления, выработанной Базельским комитетом.

- Основными показателям, характеризующими эффективность функционирования банка, являются показатели его устойчивости и развития [3].

Модель устойчивого развития включает две структуры интегральных показателей: дерево показателей устойчивости и дерево показателей развития [5].

Достоинством рассматриваемой модели является возможность прогнозирования банкротства. Так, значения интегральных показателей устойчивости и активности для анализируемой группы банков изменяются в диапазоне от 0 до 1 [3]. Попадание банка в область, «близкую к нулю», свидетельствует об увеличении вероятности наступления несостоятельности. «Зафиксировав границы областей, можно вычислить критические значения показателей банкротства» [5].

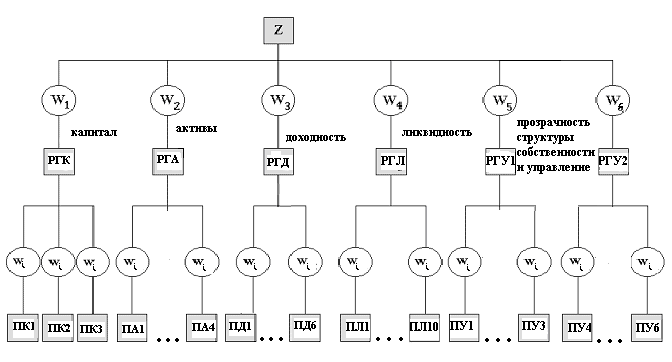

Предлагается на основе модели устойчивого развития и методики Банка России построить модель оценки состояния банка и определения вероятности его банкротства (рисунок 1). Показатели, представленные на нижнем уровне – показатели, применяемые в методике Банка России. Весовые коэффициенты верхнего уровня (Wi) целесообразно определять методом экспертных оценок. Итоговый показатель Z рассчитывается ежемесячно и характеризует финансовое положение банка с точки зрения его устойчивости. Критические значения показателя предлагается рассчитывать для группы «однородных» банков на основании эмпирических данных.

Рисунок 1 – Модель оценки финансового состояния банка [составлено автором на основании 5 и 6]

Анализ временного ряда значений показателя Z () позволит определить тенденции изменения состояния банка и своевременно выявить отклонения.

Кризисные явления в экономике требуют изменений в процедурах анализа финансового состояния. Необходимым становится возможность отличить негативные тенденции, связанные с мировым финансовым кризисом, от предвестников кризиса неплатежеспособности банка. Так, из-за кризиса становится сложнее измерять будущие экономические выгоды, а при определении стоимости активов по МСФО обязательно учитываются будущие экономические выгоды, активы обязательно тестируются на обесценение. В соответствии с требованиями МСФО (IFRS) 7 «Финансовые инструменты: раскрытие информации» в условиях кризиса «надо будет всерьез анализировать ликвидность, раскрывать кредитный риск с учетом всех обстоятельств» [1]. В связи с этим предлагается внести в модель поправочные коэффициенты, которые позволят сгладить колебания показателей, вызванные изменением методики представления финансовой информации. Поправочные коэффициенты должны отражать завышение или занижение значений показателя, то есть в первом случае используются коэффициенты Кi < 1, а во втором Кi > 1. Значение коэффициентов предлагается также оценивать экспертными методами.

Предложенная модель позволяет произвести анализ состояния банка на основе законодательно закрепленной методики, но при этом результаты анализа будут удовлетворять не только требованиям контролирующих органов, но и интересам клиентов и контрагентов банка. Модель позволяет оценить финансовое положение банка и выявить кризисные тенденции его развития на ранних этапах, что приобретает большое значение в современных экономических условиях. Использование поправочных коэффициентов дает возможность получить характеристику реального положения банка, а не номинальных данных финансовой отчетности. Таким образом, предлагаемая модель устраняет ряд недостатков используемых в настоящее время методик диагностики и позволяет спрогнозировать возможные изменения финансового состояния коммерческого банка. Основным недостатком предлагаемой модели выступает вероятность субъективизма, обусловленная множеством экспертных оценок. Однако при профессиональном подходе к организации и проведению экспертного анализа риск «недостаточной объективности» минимизируется.

Список литературы:

- Бирин, А.О. Кризис и МСФО // Официальный сайт компании «ФБК» : http://www.fbk.ru/library/crisis_management/crisis_ifrs

- Готовчиков И.Ф. О повышении роли аудита в определении действительного рейтинга коммерческого банка // Финансовый менеджмент. 2003. №3: http://www.finman.ru/articles/2003/3/716.html

- Котенков, В.Н., Сазыкин Б.В. Устойчивое развитие банков России: http://banks4.narod.ru/statia.html

- Петров А.Ю., Петрова В.И. Комплексный анализ финансовой деятельности банка. М.: Финансы и статистика, 2007.

- Сазыкин, Б.В. Система дистанционного анализа устойчивости и развития банков на основе нейросетевых моделей // Сайт «Клуб банковских аналитиков»: http://www.bankclub.ru/seminar-article.htm?seminar_id=4&article_id=81

- Указание Банка России от 30 апреля 2008 г. «Об оценке экономического положения банков» // Вестник Банка России. 2008. № 24: http://www.cbr.ru/publ/Vestnik/ves080521024.zip

4

Особенности ранней диагностики кризисного состояния коммерческого банка в современных экономических условиях