ОТТОК КАПИТАЛА КАК КОМПЛЕКСНАЯ ПРОБЛЕМА РОССИЙСКОЙ ЭКОНОМИКИ

Р. М. Ибрагимов

студент 4 курса, кафедра финансового менеджмента

УрФУ, ВШЭМ, г. Екатеринбург

ОТТОК КАПИТАЛА КАК КОМПЛЕКСНАЯ ПРОБЛЕМА РОССИЙСКОЙ ЭКОНОМИКИ

THE CAPITAL OUTFLOW AS A COMPLEX PROBLEM OF RUSSIAN ECONOMY

In this article the problem of capital flight is discussed – one the most significant problems of Russian economy. Given the special conditions for work inside the country are reached, capital that is flowing out of the country could be used for improving the economic situation. The author analyses the dynamics of the process, looking into the main trends and directions of capital flight, and also some methods of outflow of capital to abroad. Basing on the analysis the author defines the main reasons, as well as measures that are capable of decreasing the amount of capital flight out of Russia.

В преддверии завершения 2012 года различные ведомства начинают публиковать показатели демонстрирующие состояние Российской экономики. Одним из таких показателей является – отток капитала. Данное понятие непосредственно связанно с таким понятием платежный баланс, именно во второй части платежного баланса мы можем наблюдать операции, произведенные с капиталом и финансовыми инструментами. Авторы, анализируя официальные данные представленные ЦБ РФ, дают оценку ситуации с оттоком капитала, анализируют основные направления и причины оттока капитала.

Согласно данным, опубликованным в СМИ [1], ЦБ РФ повысил прогноз за 2012 год по оттоку капитала до 67 млрд. долл. По сравнению с оттоком капитала в 2011 году (84,2 млрд. долл.) произошло снижение, однако, значительных поводов для оптимизма нет, рассмотренные в данной работе основные причины оттока капитала носят в большей степени институциональный характер, и решение данной проблемы требует значительных изменений. При этом, следует отметить, в середине 2012 года, ЦБ прогнозировал отток за год в пределах 50 млрд. долл., в то время как эксперты склонялись к цифре 70 – 80 млрд. долл. [2].

Данный процесс вызывает волнение не только в СМИ, власти заявляют свою заинтересованность в привлечении капиталов уходящих за границу для работы в стране, также, активно развивается идея о создании в России – Мирового финансового центра, который позволит привлечь дополнительные инвестиции в экономику. Для этого, в течении последних десяти лет был снят ряд ограничений на передвижение капиталов из страны и в страну[3, C. 31-35]. Фактически, сейчас данные операции ничем не ограниченны, ведомства отслеживающие перемещения капитала – Федеральная служба по финансовому мониторингу (Росфинмониторинг) [4], а также Центральный банк РФ [5] занимаются в большей степени отслеживанием перемещений капитала, нежили регулированием данных перемещений.

Важно отметить - единой методологии о том что принимать как отток капитала не существует, наиболее распространенной является методология разработанная в середине 1980-х гг. экспертом МВФ М. Дули, которая формализовала мотивационную трактовку бегства капиталов. По определению М. Дули, отток капитала - это попытка разместить активы вне пределов контроля внутренних властей. Фактически под оттоком капитала понимается только так называемые «чистые пропуски и ошибки платежного баланса», что по мнению авторов не является верным, т.к. отток капитала происходящий в нашей стране носит легальный характер и на нелегальный вывод капитала бизнес решается в последнюю очередь[6 С. 256].

Отток капитала – следствие международного движения капитала, общая сумма которого в мире в 2010 году превысила 20 трлн. долларов США [7]. Как уже отмечалось выше, на различных уровнях власти существует понимание необходимости привлечения свободного международного капитала на российский рынок. Однако, несмотря на все меры, капитал неохотно идет как на российский фондовый рынок, так и на конкретные проекты. Более того, российский капитал активно перебирается в другие страны.

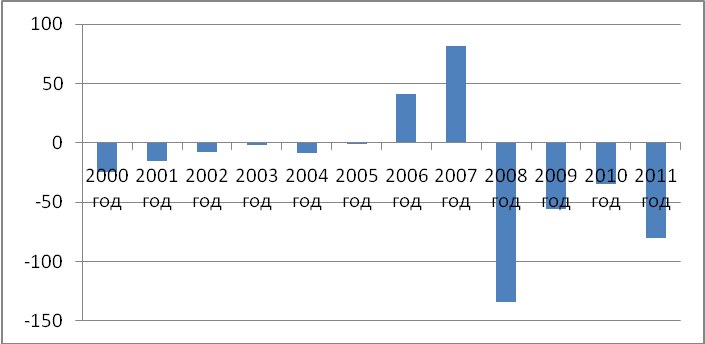

Данная тенденция существует на протяжении всей истории современной России за исключением нескольких лет (см. Рисунок 1). Так в течении 90-ых годов по различным оценкам было выведено порядка 200 млрд. долл. , при этом коридор озвученный в свое время Федеральной службой России по валютному и экспортному контролю (упразднена в 2000 году) составил от 130 млрд. долл. до 400 млрд. долл. [8]. На протяжении данного периода отток капитала носил в большей части преступный характер, а основной целью вывода денежных средств была легализация доходов полученных преступным путем.

Рисунок 1.

Чистый ввоз/вывоз капитала частным сектором (млрд. долларов США)

С вступлением России в новый век ситуация не улучшилась, на волне экономического роста капиталы стали “утекать” еще активней. Следует отметить 2006 и 2007 год, когда в России наблюдался не отток, а приток капитала. Связанно было это в первую очередь с благоприятной рыночной ситуацией, высокими ценами на нефть и дешевыми иностранными кредитами, также в мировой экономике, на тот момент существовала тенденция на инвестирование в развивающиеся страны.

Ситуация кардинально изменилась в 2008 году, отток капитала составивший 133,7 млрд. долларов США, достаточно сильно ударил по российской экономике, в первую очередь, отток затронул финансовый сектор, так как именно там находились краткосрочные активы зарубежных инвесторов. Отток капитала в 3, 4 квартале 2011 года усилился, связанно это было в первую очередь с выборами как в Государственную Думу (декабрь 2011) так и с выборами Президента России (март 2012). Отток капитала перед значительными политическими событиями свойственен многим странам, инвесторы опасаются изменения правящего курса, изменения экономической политики. Пример России в данном контексте достаточно показателен, несмотря на очевидную “стабильность” политического курса, компании не уверены в завтрашнем дне, опасаются усиления как законодательного давления на бизнес, так и усиление коррупции.

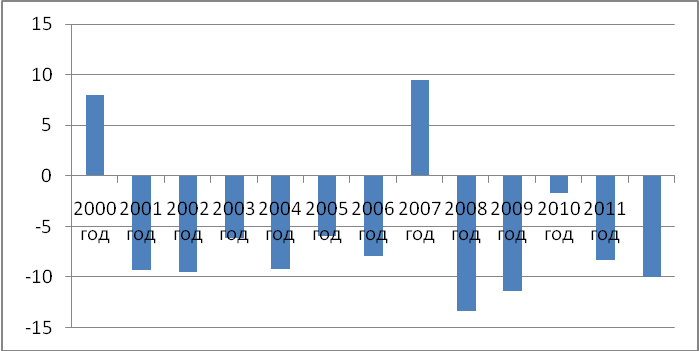

Немаловажным показателем при рассмотрении оттока капитала является так называемые "чистые ошибки и пропуски" [3], данный показатель в полном объеме относится к операциям прочих секторов. Имеется в виду, что наибольшие сложности при составлении платежного баланса возникают в связи с учетом финансовых операций по этим секторам. Фактически это нелегальный отток капитала, графическая интерпретация представлена на Рисунке 2.

Рисунок .

Чистые ошибки и пропуски платежного баланса (млрд. долл. США)

Как видно, общая динамика данного показателя в целом совпадает с динамикой предыдущего показателя, при рассмотрении данного показателя хотелось бы особо отметить рост данного показателя в 2011 году, в целом по динамике этой статьи можно увидеть общее настроении теневого сектора экономики. Несмотря на то, что страна выходит из кризиса, теневой бизнес предпочитает выводить деньги за рубеж, что может означать, как и то, что ожидается усиление контроля, так и общее ощущение кризиса главным образом в политической сфере.

Стоить отметить, на современном этапе, нелегальные схемы вывода капитала из страны практически вытеснены легальными схемами с использованием оффшорных зон [9].

Рассматривая проблему, стоит отметить один немаловажный факт: по оценкам экспертов 15 % оттока капитала приходится на приобретение заграничной недвижимости [10], что не может не пугать, ведь фактически бизнес эвакуирует средства из экономики России.

Основные направления оттока капитала - уже упоминавшиеся выше, оффшорные юрисдикции, такие как Кипр, Британские Виргинские о-ва и т.д.

Многие крупные компании используют различные схемы, помогающие владельцам не только скрыть прибыли от налогов, но также избежать рейдерских захватов, как со стороны конкурирующих структур, так и со стороны государства. Многие российские компании создают в оффшорных зонах инвестиционные фонды, которые впоследствии инвестируют прибыли компаний обратно в Россию, но при этом, капиталу придается видимость иностранных инвестиций, или иностранных кредитов. Таким образом, из данных ЦБ РФ следует, что одним из лидеров по накопленным инвестициям в экономику России является Кипр (24% всех инвестиций). О популярности данной схемы у российских компаний говорит тот факт, что инвестиции, привлеченные из Кипра, распространены почти во всех отраслях экономики. Кипр является, также одним из главных реципиентов капиталов из России, так 27% накопленных инвестиций ушли именно в эту страну [3].

Вторая по важности страна, в которую инвестируют российский бизнес, и которая инвестирует в Россию - Нидерланды. На долю этой страны по итогам 2011 года пришлось 29% накопленных из России инвестиций, а также 16% инвестиций в Россию [3]. Компании нефтегазового сектора активно создают в этой стране головные структуры, регистрируют инвестиционные фонды. Такая ориентация, в первую очередь связанна с тем, что через портовые города Нидерландов российская нефть поступает в Европу, также в этой стране зарегистрирован крупнейшая компания-трейдер российской нефти - Gunvor.

Основной способ вывода капиталов за пределы России – создание крупного акционера зарегистрированного в одной из оффшорных юрисдикций, посредством продажи пакета акций по минимальной стоимости. Далее все прибыли компании не реинвестированные в производство, направляются на выплату дивидендов, а следовательно оказываются в оффшорной юрисдикции. Оффшор получает налог с прибыли (для Кипра это 10% + 0,6%( налог на капитал от уставного капитала фирмы резидента, налог на имущество не существует))[11], а компания получает средства, полностью защищенные от российских властей (для Кипра: благодаря соглашению об избежании двойного налогообложения). Выводя средства за рубеж многие компании, как уже отмечалось выше, инвестируют эти средства в себя же, при этом средства представляются уже как иностранные инвестиции или кредиты, что позволяет защитить средства от налогов, а также от политических рисков.

Приведенная выше схема, одна из самых востребованных, однако, она не единственная, также, существует целый ряд нелегальных схем, среди которых:

- занижение сумм в счетах-фактурах при экспортных операциях;

- завышение размеров платежей по импорту, в том числе с помощью фиктивных контрактов на импорт товаров или услуг и т.д.

Но, как уже отмечено выше, в современных условиях данные схемы используются в значительно меньшей степени.

Анализирую направления и цели вывода капиталов, был выявлен целый ряд причин, которые, заставляют выводить средства за рубеж. Среди многообразия различных факторов, выделяются факторы внешней среды и факторы внутренней среды компаний. К внешней среде можно отнести факторы связанные с налоговой системой и в целом - государством, а также с состоянием рынка, формами конкурентной борьбы. Внутренние факторы связанны с системой менеджмента, попытками скрыть часть прибылей от акционеров.

Таким образом, можно выделить следующие причины оттока капитала[12]:

- стремление сохранить свои капиталы, скрыть структуру собственности предприятий;

- стремление приумножить эти капиталы, заставить их работать;

- стремление уйти от необходимости уплачивать с существующих капиталов высокие налоги;

- стремление легализовать свои капиталы, полученные не всегда законным путем, с тем, чтобы можно было передать их по наследству, распорядиться ими официально;

- стремление получить с капиталов более высокий доход, чем это возможно на территории России;

- стремление придать в будущем капиталам форму иностранных инвестиций для большей защиты вложений в российские активы;

- стремление менеджмента скрыть прибыль от собственников.

Подводя итоги, можно заметить, что основополагающими причинами оттока капитала являются политическая неопределенность, непоследовательность реформ, слабость институциональной основы, в том числе, выраженной в коррупции, несостоятельности судебной власти.

Немаловажно, совершенствовать связи с налоговыми органами других государств, выявлять факты незаконных сделок, укреплять таможенный контроль поставок. Власти должны быть заинтересованы в мерах способных если не сократить отток капитала, то предотвратить его незаконную часть, однако усилия в этом направлении ничтожны. Очевидным примером служит заключение с Кипром соглашения о двойном налогообложении, фактически были созданы условия для узаконенного вывода капитала.

Усиление оттока капитала из страны ведет к сокращению избыточной рублевой ликвидности банков, увеличение волатильности в поведении коротких ставок на рынке МБК, усиление спекулятивного давления на рубль, наращивание валютных интервенций ЦБ в поддержку национальной валюты и, соответственно к сокращению золотовалютных резервов. Таким образом, решение проблемы оттока капитала - стратегическая задача, стоящая пред правительством и бизнесом, и решение данной проблемы возможно только при диалоге двух сторон, выработке ориентированного на бизнес законодательства и укреплении гарантий неприкосновенности частной собственности.

Важно понять, решение проблемы утекающего капитала, одна из важнейших задач России, при ближайшем рассмотрении, оказывается, что утекающий капитал - один из основных индикаторов состояния экономики, и решить эту проблему, можно только комплексом мер направленных на создание в стране работающего законодательства и эффективных правовых и экономических институтов.

Литература

- МЭР: Чистый отток капитала в октябре 2012г. составил около 5 млрд.долл.// Quote.rbc.ru [Электронный ресурс]: URL http://quote.rbc.ru/person/2012/11/09/33814192.html

- Власти прогнозируют рост оттока капитала из России //BBC-Русская служба. [Электронный ресурс]: URL http://www.bbc.co.uk/russian/business/2012/08/120 807_capital_outflow_klepach.shtml

- Кадочников С.М. Прямые зарубежные инвестиции: микроэкономический анализ эффектов благосостояния/ Кадочников С.М. СПб.: Экономическая школа, 2002.

- Федеральная служба по финансовому мониторингу (Росфинмониторинг) (http://fedsfm.ru/)

- ЦБ РФ (http://www.cbr.ru/ )

- Красавина Л.Н. Международные Валютно-Кредитные и Финансовые Отношения/ Красавина Л.Н. 3-е изд., перераб. и доп. - М.: Финансы и статистика, 2005.

- The World Bank (http://www.worldbank.org/)

- Вывоз капитала из России в 90-е годы// DebtExpert.Тонкости кредитования. [Электронный ресурс]: URL http://www.debtexpert.ru/debts-734-1.html

- Миронов М. Белые начинают- и выигрывают / Миронов М. // Harvard Business Review- Россия № Июнь-Июль 2012

- Финам FM(http://finam.fm/)

- Налоговая система Кипра// Eltoma Corporate Services. [Электронный ресурс]: URL http://www.eltoma-offshore.com/pages/Cyprus-offshore-company-taxation.html

- Косарев А.Е. Макроэкономическая оценка текущих тенденций бегства капитала из России / А.Е. Косарев // Эконом. Журнал. ВШЭ. - 2002 - №4

ОТТОК КАПИТАЛА КАК КОМПЛЕКСНАЯ ПРОБЛЕМА РОССИЙСКОЙ ЭКОНОМИКИ