ОСНОВНЫЕ НАПРАВЛЕНИЯ УЛУЧШЕНИЯ ОРГАНИЗАЦИИ КРЕДИТОВАНИЯ В ОАО КБ «ВОСТОЧНЫЙ»

PAGE \* MERGEFORMAT 2

СОДЕРЖАНИЕ

ВВЕДЕНИЕ………………………………………………………………..………..3

ГЛАВА 1. ТЕОРЕТИКО-МЕТОДИЧЕСКИЕ ОСНОВЫ КРЕДИТОВАНИЯ

1.1. Понятие кредита, его сущность, функции и принципы кредитования…………………………………………………………………..…....6

1.2. Виды и методы кредитования…………………………………………….12

ГЛАВА 2. ОРГАНИЗАЦИЯ КРЕДИТОВАНИЯ В ОАО КБ «ВОСТОЧНЫЙ»

2.1. Характеристика деятельности кредитной организации………………….18

2.2. Анализ организации кредитования в банке………………………………23

2.3. Анализ и оценка кредитного портфеля ОАО КБ «Восточный»………................................................................................................35

2.4. Оценка действующей методики на основе анализа кредитоспособности заемщика…………………………………………………………………………...44

ГЛАВА 3. ОСНОВНЫЕ НАПРАВЛЕНИЯ УЛУЧШЕНИЯ ОРГАНИЗАЦИИ КРЕДИТОВАНИЯ В ОАО КБ «ВОСТОЧНЫЙ»

3.1. Программы оценки кредитоспособности заемщика……………………....50

3.2. Расчет по уточненной методике оценки кредитоспособности юридических лиц………………………………………………………………………………….53

3.3. Пути дальнейшего совершенствования организации кредитования в банке………………………………………………………………………………..70

ЗАКЛЮЧЕНИЕ……………………………………………………………………75

СПИСОК ЛИТЕРАТУРЫ………………………………………………………...78

ПРИЛОЖЕНИЕ…………………………………………………………………...81

ИЛЛЮСТРАТИВНЫЙ МАТЕРИАЛ……………………………………………85

ВВЕДЕНИЕ

Банковская система является неотъемлемой составляющей экономической системы всех развивающихся и развитых государств. Банки являются связующим звеном между торговлей и промышленностью, населением и сельским хозяйством и т.п..Тем самым понятна суть необходимости и важность банковских структур, как для бизнеса, так и для экономики страны в целом. Сфера банковской деятельности не имеет не географических, ни национальных границ, данная деятельность обладает колоссальной финансовой мощью, значительным денежным капиталом. Во всем мире имея огромную власть, банки в России, только последние несколько лет вышли на отведенную для них видную роль.

Современные кредитные организации универсальны. Банки занимаются самыми разнообразными видами операций. Они не только организуют денежный оборот и кредитные отношения; через них осуществляется финансирование промышленности и сельского хозяйства, страховые операции, купля - продажи ценных бумаг, а в некоторых случаях посреднические сделки и управление имуществом. Кредитные учреждения выступают в качестве консультантов, участвуют в обсуждении народнохозяйственных программ, ведут статистику, имеют свои подсобные предприятия.

Кредитные организации, как известно, являются социально значимыми институтам, которые постоянно имеют дело с повышенными рисками. Есть ряд вопросов, решение которых в значительной мере зависит от самих банков. Это не только контроль за рисками, но и навыки в самом кредитовании.

В настоящее время практически все взрослое население нашей страны имеет счета в банковских учреждениях, на которые перечисляются заработная плата, пенсии, пособия, доходы от ценных бумаг, прочие денежные поступления. Банковская система, мобилизуя временно свободные деньги, превращает их в функционирующий капитал, производящий прибыль, увеличивая тем самым реальное богатство страны.

Все это свидетельствует об актуальности изучения вопросов, связанных с кредитованием и выбора темы дипломной работы.

Целью исследования является совершенствование организации кредитования коммерческими банками субъектов хозяйствования ( на примере ОАО КБ «Восточный») на основе анализа особенностей процесса кредитования. Для достижения вышеназванной цели поставлены следующие задачи:

- определение понятия кредита и сущности принципов кредитования;

- рассмотрение виды и методы кредитования;

- изучение сущности кредитования;

- раскрытие существующие методики анализа и оценки кредитоспособности заемщиков;

- анализ организации кредитования юридических лиц в коммеческом банке;

- анализ особенности кредитования на примере ОАО КБ “Восточный”.

Предметом исследования выбрано совершенствование организации кредитования коммерческими банками субъектов хозяйствования.

Объектом - организация кредитования ОАО КБ «Восточный».

В процессе выполнения дипломной работы были использованы нормативно-правовые акты, учебники и учебные пособия, статистические данные, статьи в периодических изданиях, интернет ресурсы.

Все это позволило полно и подробно раскрыть выбранную тему в целом, ее отдельные аспекты.

Задачи дипломной работы обусловили ее структуру. Она состоит из введения, трех частей, заключения, списка литературы и приложения. Практическая часть данной работы выполнена на основе данных внутренней отчетности и документов кредитного отдела банка, а так же внутренней отчетности хозяйственной деятельности ООО «Элмон» за 2011 год, и фактического материала бухгалтерской документации.

ГЛАВА 1. ТЕОРЕТИКО-МЕТОДИЧЕСКИЕ ОСНОВЫ КРЕДИТОВАНИЯ

1.1 Понятие кредита, его сущность, функции и принципы кредитования

Развитие мировой экономики неразрывно связано с кредитом, который в все больше и разнообразнее проникает во все сферы хозяйственной жизни. Об этом свидетельствует расширение круга операций банков, а в об�ласть кредитования в особенности. Взаимодействие банков с массовой клиентурой – исключительная особенность современной банковской деятельности во всех развитых и развивающихся странах мира, имеющих развитую кредитную систему. Опыт зарубежных стран показывает, что банки которые борются за своего клиента, стараются оказать ему более разнообразную палитру услуг, обычно, имеют преимущества перед банками со стандартным набором услуг. Активная деятельность коммерческих банков в области кредито�вания является важнейшим условием успешной конкуренции этих учрежде�ний, ведет к росту производства, что способствует увеличению занятости, повышению платеже�способности участников экономических отношений.

Возникновение кредита нужно искать в сфере обмена, где владельцы товаров противостоят друг другу как собственники, юридически самостоятельные лица, готовые выступить в экономические отношения. Товарообмен как перемещение товара из рук в руки, обмен услугами являются той почвой, где могут возникнуть и возникают отношения по поводу кредита. Движение стоимости - ядро движения кредита.

Конкретной экономической основой, на которой появляются и развиваются кредитные отношения, выступают кругооборот и оборот средств (капитала)1.

Кредит – (от латинского – creditum – ссуда, долг; от credere – верить) ссуда в денежной или товарной форме на условиях возвратности и обычно с уплатой процента.

В Гражданском кодексе Российской Федерации термины "кредит", "товарный кредит" и "коммерческий кредит" – понимаются как разновидности займа. Предоставление кредита предусмотрено только денеж�ными средствами и только кредитными организациями (ст. 819). Товарный кре�дит выдается вещами (ст. 822), а коммерческий кредит - вещами или денеж�ными средствами в виде аванса, предварительной оплаты, отсрочки или рас�срочки оплаты товаров, работ или услуг (ст. 823)2.

В Гражданском кодексе в главе 42 "Заем и кредит" выделены следующие виды договорных обязательств, формирующих заемные отношения: а) договор займа, б) кредитный договор, в) товарный и денежный кредит, г) заемные от�ношения, возникающие при приобретении векселей, облигаций и других цен�ных бумаг. Как видно, в этой классификации в перечне различных видов заем�ных отношении отсутствует договор ссуды. Связано это с тем, что в ст. 689 до�говор ссуды определен как договор безвозмездного пользования вещами. Таким образом, ссуда и ссудные отношения характеризуются важнейшими призна�ками - безвозмездностью и передачей вещей.

Можно выделить три следующие особенности банковского кредитования.

Во-первых, эти отношения характеризуются тем, что предостав�ление кредита осуществляются банками, которые регулярно, профессионально, на основе специальной лицензии, выданной Банком России, занимаются этим важнейшим видом деятельности.

Во-вторых, банковский кредит предоставля�ется исключительно в денежной форме в отличие от обычного кредитного до�говора или договора-займа, объектом которого могут быть не только деньги, но и иные ценности и вещи.

В-третьих, кредитные отношения, где участвуют банки, обычно носят возмездный, т. е. платный характер, в то время как кре�диты небанковские чаще, чем банковские, могут даваться бесплатно.3

Для того чтобы возможность кредита стала реальностью, нужны определенные условия, по крайней мере два:

• кредит становится необходимым в том случае, если происходит совпадение интересов кредитора и заемщика;

• участники кредитной сделки - кредитор и заемщик - должны выступать как юридически самостоятельные субъекты, материально гарантирующие выполнение обязательств, вытекающих из экономических связей.

Банки как коллективные кредиторы обязаны проанализировать возможности выдачи ссуды заемщику, определять его реальную кредитоспособность в соответствии с требованиями возврата средств и содержанием кредитного договора.4

В традиционном понимании к принципам кредитования относятся: сроч�ность, возвратность, дифференцированность, обеспеченность, целевой характер, платность.

Принцип срочности означает, что кредит предоставляется на определен�ный срок. Срок кредитования – период времени нахождения заемных средств в обороте заемщика – от момента получения средств заемщиком, до момента их возврата банку. Если нарушается срок пользования кредитом, то искажается его сущность, он теряет свое подлинное назначение.

Соблюдение сроков возврата необходимо для обеспечения ликвидности самих коммерческих банков. Принципы организации работы банков не позво�ляют им вкладывать привлеченные ресурсы в безвозвратные вложения. Для ка�ждого отдельного заемщика соблюдение принципа срочности возврата кредита дает возможность получения в банке новых кредитов, а также позволяет не уп�лачивать повышенные проценты за просроченные ссуды и, тем самым, не уве�личивать себестоимость своей продукции5.

Таблица

Классификация кредитов по срокам погашения.

|

Классификация по срокам

|

Россия

|

США

|

Великобрита�ния

|

Франция

|

|

Краткосрочные

|

до 1 года

|

до 1 года

|

до 3-х лет

|

до 1 года

|

|

Среднесрочные

|

от 1года до 3-х лет

|

от 1 года до 6 лет

|

от 3-х до 10 лет

|

От 2 до 7 лет

|

|

Долгосрочные

|

> 3-х лет

|

> 6 лет

|

>10 лет

|

>7 лет

|

С принципом срочности возврата кредита очень тесно связаны два других принципа кредитования, таких как дифференцированность и обеспеченность.

Дифференцированность кредитования означает, что коммерческие банки не должны однозначно подходить к вопросу о выдаче кредита своим клиентам, претендующим на его получение. Кредит должен предоставляться только тем клиентам, которые в состоянии его своевременно вернуть.

Принцип возвратности существенно отличает кредит как экономиче�скую категорию от других экономических категорий товарно-денежных отно�шений. Без возвратности кредит не может существовать. Возвратность является неотъемлемой чертой кредита.

Принцип дифференцированности состоит в том, что банк при предос�тавлении кредита учитывает репутацию заемщика, на какие цели испрашивает заемщик кредит, кредитный риск, сроки кредитования, своевременность воз�врата и некоторые другие обстоятельства. Поэтому дифференциация кредито�вания должна осуществляться:

- в зависимости от кредитоспособности заемщика (кредитоспособ�ность заемщика характеризуется – аккуратностью при расчете по ранее по�лученным кредитам, его текущим финансовым положением и перспективой изменения, способностью, при необходимости мобилизовать денежные средства из различных источников);

- в зависимости от цели кредита: цель кредитования служит важным показателем степени риска, связанным с выдачей кредита (например: банк из�бегает выдачи кредитов для спекулятивных операций, т. к. погашение зависит от исхода сомнительных, а иногда и запрещенных сделок и, следовательно, не�сет высокий риск).

Целе�вой характер выделяется в самостоятельный принцип кредитования потому что у кредита всегда есть цель. Зная, на какие цели требуется кредит, у банка появляется возможность обдумать его льготное предоставление. Поэтому, целевой характер становится принципом кредитова�ния.

Принцип платности кредита означает, что каждый заемщик обязан вне�сти банку определенную плату за временное заимствование у него для своих нужд денежных средств. Этот принцип на практике, осуществля�ется через механизм банковского процента. Процент - это своего рода цена кре�дита. При установлении платы за кредит банк сопоставляет ставку процента по кредитам, предоставляемым коммерческим банкам Центральным Банком (ставка рефинансирования), структуру кредитных ресурсов, ставки по депози�там, степень риска для банка, ситуацию на рынке кредитных ресурсов и другие факторы.

Подтверждая роль кредита как одного из предлагаемых на специализиро�ванном рынке товаров, платность кредита стиму�лирует заемщика к его наибо�лее интенсивному использова�нию. Эта стимулирующая функция не использовалась в условиях плановой экономики, когда значи�тель�ная часть кредитных ресурсов предоставлялась государ�ственными банковскими учреждениями за минимальную плату или на беспроцентной основе.

Принципиально отличаясь от традиционного механизма ценообразования на другие виды товаров, определяющим эле�ментом которого выступают обще�ственно необходимые затраты труда на их производство, цена кредита отра�жает общее соот�ношение спроса и предложения на рынке ссудных капиталов и зависит от целого ряда факторов:

- цикличности развития рыночной экономики ( стадия спада сопровождается ростом банковского процента, когда как стадия подъема снижением банковского процента);

- темпов инфляции;

- эффективности государственного кредитного регулирова�ния, осуществляе�мого через учетную политику центрального банка в процессе кредитования им коммерческих банков;

- ситуации на международном кредитном рынке;

- динамики денежных накоплений физических и юридичес�ких лиц (при тен�денции к их сокращению банковский процент, как правило, увеличивается);

- динамики производства и обращения, определяющей по�требности в кредит�ных ресурсах соответствующих категорий потенциальных заемщиков;

- сезонности производства (кредиты сельскому хозяйству, периоды летних отпусков);

- соотношения между размерами кредитов, предоставляемых государством, и его задолженностью (банковский процент ста�бильно возрастает при увели�чении внутреннего государственно�го долга)6.

1.2 Виды и методы кредитования

В экономической теории рассматриваются две основные формы кредита:

- коммерческий (товарный) кредит предоставляется между предприятиями в виде реализации товаров с отсрочкой платежа (вексельный способ, скидка при условии оплаты в определенный срок);

- банковский кредит, где в качестве кредитора выступает специализированные кредитно-финансовая организация, имеющая лицензии Центрального Банка на осуществление подобных операций. Заемщиком являются юридические лица. Инструментом кредитных отношений служит кредитный договор (соглашение). Доход - ссудный (банковский) процент, ставка которого определяется соглашением сторон с учетом ее средней нормы на данный период7.

Единых мировых стандартов видов кредита нет. Поэтому каждая страна в зависимости от особенностей кредитных отношений по-своему устанавливает виды кредита.

В России кредиты делятся по видам в зависимости от:

1) срока оплаты ссуды (краткосрочные - до шести месяцев, среднесрочные - от шести месяцев до одного года, долгосрочные - свыше одного года);

2) объекта кредитования (приобретение сырья, топлива, материалов в промышленности, приобретение разнообразных товаров в торговле; затрат по растениеводству и животноводству в сельском хозяйстве);

3) отраслевой направленности (в промышленность, строительство, на транспорт, в торговлю и т.д.);

4) обеспеченности (прямые - ссуды выдают под конкретные товарно-материальные ценности; косвенные - предоставляются на покрытие кассового разрыва в платежном обороте; необеспеченные);

5) платности за использование (платные - заемщик платит процент, бесплатные - заемщик лишь возвращает долг без оплаты процента).

В мировой практике используются и другие критерии классификации видов кредита, например, кредит для юридических лиц и физических лиц.8

Также существует несколько упрощенный способ классифицировать кредиты:

Государственный кредит - именно государство через центральный банк или казначейскую систему производит кредитование необходимых направлений. В мировой практике государственный кредит используется не только в качестве привлечения финансовых ресурсов, но и как эффективный инструмент централизованного кредитного регулирования.

Ипотечный кредит (ипотека) - кредит, выдаваемый для покупки недвижимости под залог недвижимости в качестве обеспечения возврата кредита. Обычно это долгосрочный заем, выдаваемый на длительный срок. Ипотечный кредит может быть получен как под обеспечение недвижимостью, уже имеющейся в собственности, так и под обеспечение приобретаемой недвижимости - как готовой, так и строящейся. Обеспечением по кредиту может выступать квартира, дом либо земельный участок. Ипотечный кредит может быть также использован на другие цели - например, на ремонт квартиры.

Межбанковский кредит - форма взаимного кредитования финансовыми учреждениями друг друга, зачастую упрощена.

Международный кредит - наиболее поздняя форма, функционирует на международном уровне. Участниками подобных отношений могут быть как отдельные юридические лица, так и правительства соответствующих государств, а также международные финансово-кредитные институты (Международный валютный фонд, Мировой банк, Европейский банк и др.). Международный кредит, с одной стороны, стимулирует развитие производительных сил, расширение процесса производства, внешнеэкономическую деятельность, с другой - обостряет противоречия на рынке, форсируя перепроизводство товаров, усиливая диспропорции общественного воспроизводства и конкурентной борьбы за рынки сбыта, сферы приложения капитала и источники сырья.

Налоговый кредит - отсрочка налогового платежа, представляемую налоговыми или иными уполномоченными органами. Налоговый кредит предоставляется на основе договора налогового органа с предприятием и согласовывается с финансовым органом. Налоговый кредит носит временный характер. По истечении установленного срока налоги должны быть уплачены с причитающимися процентами.

Потребительский кредит или целевое кредитование физических лиц в товарной или денежной формах. Кредитором выступают предприниматели при розничной продаже товаров в рассрочку, как правило, товаров длительного пользования (мебели, легковых и грузовых машин, холодильников и т.п.) и кредитные организации, предоставляющие денежные ссуды населению9.

Методы кредитования.

Основным элементом в системе банковского кредитования являются методы кредитования. Под методами кредитования следует понимать способы выдачи и погашения кредита в соответствии с принципами кредитования.

При методе кредитной линии ссуды предоставляются в пределах заранее уста�новленного банком для заемщика лимита кредитования, который ис�пользуется им по мере потребности путем оплаты предъявляемых к нему платежных документов в течение определенного периода.

Открытая кредитная линия позволяет оплатить за счет кредита любые расчетно-денежные документы, предусмотренные в кредитном соглашении, заключаемом между клиентом и банком. Кре�дитная линия открывается в основном на один год, но может быть от�крыта и на более короткий период. В течение срока кредитной линии клиент может в любой момент получить ссуду без дополнительных пе�реговоров с банком и каких-либо оформлений. Однако за банком со�храняется право отказать клиенту в выдаче ссуды в рамках утвержден�ного лимита, если он установит ухудшение финансового положения за�емщика. Кредитная линия открывается, как правило, клиентам с устой�чивым финансовым положением и хорошей репутацией. По просьбе клиента лимит кредитования может пересматриваться.

Метод кредитования обуславливает форму ссудного счета, используемого для выдачи и погашения кредита. Для осуществления операций по кредитованию заемщиков учреждения коммерческих банков открывают им ссудные счета.

Специальные ссудные счета открываются заемщикам, испытывающим постоянную потребность в кредите, когда кредитом опосредуется большая часть платежного оборота хозорганов. Использование специального ссудного счета для использования кредита предполагает направление всей выручки от реализации товаров для своевременного погашения ссуды.

Простые ссудные счета используются преимущественно для выдачи разовых ссуд Погашение задолженности по этим счетам осуществляется в согласованные с заемщиком.

Кредитование первоклассных платежеспособных заемщиков может производиться банком с использованием единого активно-пассивного счета, называемого контокоррентом. По дебету этого счета идут все платежи клиента, а по кредиту зачисление выручки и другие платежи в пользу предприятия. Кредитовое сальдо свидетельствует о наличии средств у предприятия, а дебетовое о привлечении средств у банка, за которые взимается процент.

Процесс кредитования связан с действиями многочисленных и многообразных факторов риска, способных повлечь за собой непогашение ссуды в установленный срок. Поэтому предоставление ссуд банк обусловливает изучением кредитоспособности, т.е. изучением факторов, которые могут повлечь за собой их непогашение. Цели и задачи анализа кредитоспособности заключаются в определении способности заемщи�ка своевременно и в полном объеме погасить задолженность по ссуде, степени риска, который банк готов взять на себя; размера кредита, ко�торый может быть предоставлен в данных обстоятельствах и, наконец, условий его предоставления.

Все это обусловливает необходимость оценки банком не только платежеспособности клиента на определенную дату, но и прогноза его финансовой устойчивости на перспективу. Объективная оценка финансо�вой устойчивости заемщика и учет возможных рисков по кредитным операциям позволяют банку эффективно управлять кредитными ресур�сами и получать прибыль.

С развитием рыночных отношений возникла необходимость принципиально нового подхода к определению платежеспособности и финансовой устойчивости предприятий с учетом зарубежного опыта, чему способствует, в частности, введение (совершенствование) новых форм бухгалтерского баланса. Принятая группировка статей по активу и пас�сиву баланса позволяет осуществить достаточно глубокий анализ платежеспособности и кредитоспособности.

Применяемые банками методы оценки кредитоспособности заемщи�ков различны, но все они содержат определенную систему финансовые коэффициентов, включая такие, как:

1) коэффициент абсолютной ликвидности;

2) промежуточный коэффициент покрытия;

3) общий коэффициент покрытия;

4) коэффициент независимости10.

ГЛАВА 2. ОРГАНИЗАЦИЯ КРЕДИТОВАНИЯ В ОАО КБ «ВОСТОЧНЫЙ»

2.1. Характеристика деятельности организации

Открытое акционерное общество «Восточный» зарегистрировано в 1991 году. Генеральная Лицензия Банка России № 1460 от 9 июня 2009г.

На 01.01.2012 года Восточный входит в ТОР-40 крупнейших банков России, ТОР-15 по депозитам физических лиц, ТОР-10 по потребительским кредитам и тройку крупнейших банков России по размеру филиальной сети. Банк представлен 12 филиалами на территории 7 федеральных округов - Центрального, Северо-Западного, Приволжского, Южного, Уральского, Сибирского и Дальневосточного.

Итоги 2011 года показали, что развитие банка прогрессивно и разнонаправлено. Банк активно осваивает новые территории. В РБК рейтинге «Самые филиальные банки России» Восточный занял третье место с суммарным количеством точек продаж на 01.09.2011 г. - 1078 штук. В начале года – 565 штук, за первое полугодие 2011 года – 716 штук, а к концу года количество точек выросло, почти в 2 раза.

Рис.2.1. Динамика роста кол-ва отделений ОАО КБ «Восточный».

В январе 2011 года Восточный выкупил часть кредитного портфеля ЗАО «Сантандер Консьюмер Банк». В ноябре 2011 года ОАО КБ «Восточный» присоединил к себе Городской ипотечный банк.

Наиболее резкий скачок сделал Восточный экспресс по объемам карточного кредитного портфеля. По итогам 2010 года банк не входил даже в топ-20, а по итогам 2011 года занял пятое место по объемам. Банк стал развивать карточное направление в 2011 году, практически «с нуля», начав год с портфелем в 600 млн. рублей, причем только в декабре прошлого года банк нарастил портфель на 6,5 млрд., или на 42% до 22,1 млрд. рублей.

На рынке сберегательных услуг развитие нашего банка также было динамичным. За 2011 год размер депозитного портфеля вырос на 54%. Объем привлечения вкладов за 2011 год вырос на 51%.

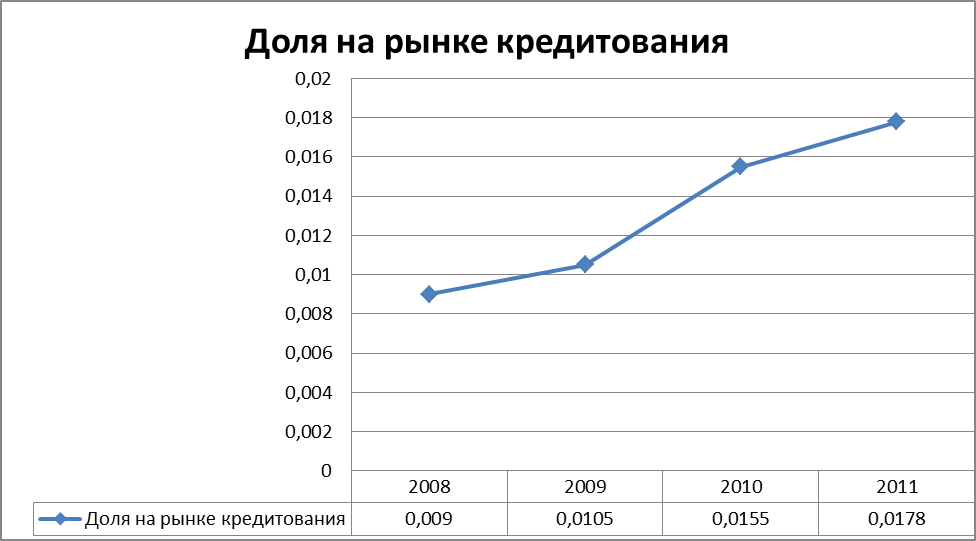

Рис.2.2. Динамика доля ОАО КБ «Восточный» на рынке кредитования (исчисленная по размеру кредитного портфеля).

Так на данной диаграмме видна хорошая динамика роста доля на рынке кредитования ОАО КБ «Банка», где на начало 2011 года доля ОАО КБ «Восточный» на рынке кредитования (исчисленная по размеру кредитного портфеля) составила 1,78%,

По итогам работы в 2011 году Банк значительно улучшил свои позиции в различных рейтингах:

Банк впервые вошел в число наиболее динамично развивающихся банков мира по версии авторитетного экономического журнала «The Banker», заняв 18 место по темпам роста активов. Надежность банка подтверждена ведущими мировыми рейтинговыми агентствами.

Таблица 2.1.

История изменения кредитных рейтингов.