Анализ организации коммерческой деятельности официального дилера «Торговая компания Урал Керамика»

Содержание

Введение……………………………………………………………………………...3

Глава 1. Теоретические основы организации коммерческой деятельности дилеров ……………………………………………………………………………………6

- Понятие и виды посредников в торговле…………………………………..6

- Основные элементы организации коммерческой деятельности официальных дилеров …………………………………………………………………14

- Организация складского хозяйства официальных дилеров………………17

Глава 2. Анализ организации коммерческой деятельности официального дилера «Торговая компания Урал Керамика»…………………………………………….27

2.1. Конъюнктурный обзор рынка керамической плитки в России и Омском регионе………………………………………………………………………………...27

2.2. Общая характеристика коммерческой деятельности «Торговая компания Урал Керамика»……………………………………………………………………38

2.3.Анализ результатов коммерческой деятельности «Торговая компания Урал Керамика»…………………………………………………………………………..46

Глава 3.Направление совершенствования коммерческой деятельности «Торговой компании Урал Керамика»……………………………………………………67

3.1.Модернизация технического оснащения склада……………………………..67

3.2. Участие в государственных закупках через систему тендеров…………….75

Заключение…………………………………………………………………………79

Список используемой литературы………………………………………………...81

Приложения……………………………………………………………… ...……...84

Введение

В современных условиях деятельность посредников занимает значимое место в торговом секторе нашей страны. Деятельность посреднических предприятий связана с удовлетворением потребностей каждого человека, подвержена влиянию множества факторов и охватывает широкий спектр вопросов организационно-технологического, и финансового характера, требующих повседневного решения.

Процесс доведения товаров от предприятий-изготовителей через предприятия оптовой и розничной торговли до потребителей называется товародвижением. Он включает не только физическое перемещение товаров из мест производства в места потребления, но и операции, связанные с их хранением, подсортировкой и подготовкой к продаже на посреднических предприятиях торговли.

На предприятиях торговли завершается процесс кругооборота средств, вложенных в произведенные предметы потребления, происходит превращение товарной формы стоимости в денежную. Поэтому рациональная организация процесса товародвижения – одна из важных функций деятельности посреднических компаний. С этой целью должны определяться наиболее благоприятные потоки и направления движения товаров, более экономичные виды транспорта для перевозки товаров из мест производства в места потребления, а также создаваться соответствующая оптимальному сбыту товаров система..

В процессе коммерческой деятельности посреднические организации и предприятия, а также физические лица, занимающиеся предпринимательством, изучают спрос населения и рынок сбыта товаров, определяют потребность в них, выявляют источники поступления и поставщиков товаров, устанавливают с ними хозяйственные связи, ведут оптовую и розничную торговлю, занимаются рекламно-информационной деятельностью. Кроме того, проводится кропотливая работа по формированию ассортимента и управлению товарными запасами, оказанию торговых услуг. Все эти операции взаимосвязаны между собой и выполняются в определенной последовательности.

Актуальность рассматриваемой темы обусловлена тем, что на данный момент организация коммерческой деятельности дилеров и дистрибьютеров важна как для производителя так и для любого другого посредника. В нынешних условиях организации товародвижения важна современная грамотно спроектированная технология канала продвижения товара к конечному потребителю, которая снижает издержки, повышает товарооборот и в конечном итоге повышает финансовый результат, что позволяет выигрывать в конкурентной борьбе за потребителя.

Объект исследования- коммерческая деятельность посредника на рынке керамической плитки.

Предмет исследования – организация коммерческой деятельности официального дилера на региональном уровне.

База исследования - официальный дилер «Завода Керамических Изделий» г.Екатиринбург в г.Омске «Торговая компания Урал Керамика.

Цель исследования – Разработать рекомендации направленные на совершенствование организации коммерческой деятельности «Торговой компании Урал Керамика».

В соответствии с поставленной целью следует решить задачи:

1.Изучить теоретические аспекты организации коммерческой деятельности официальных дилеров

2. Провести анализ показателей внутренней и внешней среды «Торговой компании Урал Керамика»

3. Разработать рекомендации по совершенствованию организации коммерческой деятельности «Торговой компании Урал Керамика»

В теоретической части работы рассматривается основы организации коммерческой деятельности официальных дилеров. Описаны основные показатели, выделенные при анализе и оценке внутренней и внешней среды «Торговой компании Урал керамика»

Практическая часть работы предусматривает проведение анализа деятельности склада «Торговой компании Урал Керамика», предложение рекомендаций по модернизации склада и совершенствованию организации коммерческой деятельности.

В работе использованы методы экономического анализа на основе экономической информации. В дипломной работе использовались материалы, посвященные основам организации коммерческой деятельности: Альбекова А.У., Брагиной Л.А., Дашкова Л.П., Памбухчиянц В.К., Киселева Е.Н. , Конник Н.В., Иванова Г.Г., Осипова Л.В., Половцевой Ф.П. и другие.

Организацию складского хозяйства исследовали следующие ученые Астапова С.М., Бельянинов В.О., Волгин В.В., Гаджинский А.М., Дыбская В.В. и другие.

Глава 1.Теоретические основы организации коммерческой деятельности дилеров и дистрибьютеров.

1.1. Понятие и виды посредников в оптово розничной торговле.

В современных условиях значительно расширяются функции, выполняемые торговыми посредниками, что связано с изменением торгово-посреднического звена. Расширилось предоставление различных видов услуг в комплексе, в число которых входят:

– операции по организации сбыта, подысканию контрагентов, заключению

сделок от имени продавца, предоставлению гарантий оплаты товара покупателем, проведению рекламных кампаний и исследований рынков;

– транспортно-экспедиторские операции, операции по транспортировке и страхованию грузов;

– финансирование торговых операций;

– технические услуги и послепродажное техническое обслуживание;

– сбoр и предоставление информации о рынках.

Итак, торговые посредники – это лица (физическое или юридическое лицо), которые связывают стороны сделок в целях обращения товаров и услуг на внутренних и внешних рынках.[44, электронный ресурс]

К основным функциям торгового посредника относятся:

а) он действует лишь в сфере имущественного оборота;

б) основная деятельность посредника направлена на оказание содействия клиентам в области внутреннего и международного торгового оборота;

в) торговый посредник занимается предпринимательской деятельностью;

г) в задачу посредника входит выполнение правомерных действий (фактических и юридических);

д) посредник может выcтупать в обороте как от собственного имени, так и от имени клиента, за собственный счет или за счет клиента, но непременно в пользу последнего;

е) действия посредника всегда носят возмездный характер.

Важно пoдчеркнуть, что, несмотря на расходы по оплате вознаграждения посредникам, экономичность посреднических операций повышается за счет следующих факторов:

– привлечение посредников повышает оперативность сбыта товаров, что способствует увеличению прибыли продавца, вызванному ускоренным оборотом капитала;

– посредники, находясь ближе к покупателю, лучше знают рынок и более оперативно реагируют на изменение его конъюнктуры, что позволяет реализовывать товар на более благоприятных для экспортера условиях, освобождает его от многих забот, связанных с реализацией товара;

– привлечение посредников создает возможность повышения конкурентоспособности товаров за счет сокращения сроков поставок и использования промежуточных складов, применения лучшего складирования и хранения товаров, предпродажного сервиса и технического обслуживания, специальной маркировки, доукомплектации изделий в области сбыта в соответствии;

– некоторые посредники финансируют сделки продавцов (на основе как краткосрочного, так и среднесрочного кредитования), авансируют поставщиков, вкладывая собственный капитал в создание и функционирование сбытовой сети, что экономит средства, направляемые в обращение и создает важные экономические преимущества;

– посредники обеспечивают для производителей относительно быстрый выход на новые рынки, более легкий доступ к покупателям; дают возможность уменьшить или устранить кредитные риски, экономить на бухгалтерских и канцелярских расходах, оптимизировать затраты на маркетинг, рекламу и др.;

– посредники находятся в более тесном контакте с конечными потребителями товаров и услуг и являются важным постоянным источником ценной первичной информации о рынке – его емкости, тенденциях формирования и изменения спроса, сегментации, положении конкурентов, перспективах сбыта, ценах и возможностях их изменения, современных требованиях к уровню качества и конкурентоспособности товара. Умелое использование производителем такой информации дает важные конкурентные преимущества, позволяет совершенствовать тактику и стратегию сбыта, многократно окупая затраты на оплату услуг посредников;

– при работе через посредников, специализирующихся на массовом сбыте определенной номенклатуры товаров, обычно возникает дополнительная выгода за счет снижения издержек обращения на единицу реализуемого товара;

Как правило, торговыми посредниками выступают торгово-посреднические фирмы, которые являются не зависимыми от продавца и покупателя и действующие в целях получения вознаграждения за предоставленные услуги или получение прибыли от разницы цен на закупаемые и передаваемые товары.

Как было отмечено, использование посредников в сделках имеет свои преимущества: продавец (производитель) экономит на сбытовых и организационных издержках и, кроме того, в сделке могут быть использованы финансовые средства посредника. Однако можно указать и недостатки таких операций: неквалифицированный посредник может ухудшить условия сделки, привлечение посредника, естественно, повышает цену на товар.

Всех торговых посредников можно классифицировать на виды в зависимости от выполняемых ими на товарном рынке функций, характера совершаемых операций с товаром, основных видов используемых договоров и иных оснований.

Основная классификация торговых посредников связана с приобретением права собственности на товар при совершении торгово-посреднической операции. В зависимости от этого основания выделяют:

1) оптовые торговые и посреднические организации, приобретающие право собственности на реализуемый с их участием товар;

2) посреднические организации, не приобретающие прав собственности на товар, а лишь оказывающие в качестве основного вида своей деятельности услуги по доведению товара от изготовителя к потребителю.[27,с 48- 53]

Кроме того, посредники характеризуются по областям деятельности и формам.

Финансовый посредник. Посредниками такого рода являются инвестиционные банки, пенсионные фонды и страховые компании. Кредитная система выступает посредником между потенциальными и реальными инвесторами, берет на себя инвестиционные риски и обеспечивает рациональное распределение капитала и как следствие экономический рост. Одна из основных функций финансового посредника – стимулирование предпринимательской деятельности и платежеспособность спроса.

Страховой посредник. Работает с предпринимателем, который решил не принимать на себя значительное количество различных рисков, а передать их страховщику, т. е. страховой компании, и при наступлении непредвиденного события возместить ущерб не только за свой счет. При этом предприниматель определяет, какие именно риски выгодно передать страховщику, а какие можно просто минимизировать, т. е. уменьшить вероятность наступления негативного случайного события. Страховыми посредниками являются брокеры и агенты: страховые брокеры от своего имени и по поручению своих клиентов, которые называются принципалами (после заключения договора страхования принципал становится страхователем), покупают у страховщиков страховые услуги, а страховые агенты от имени и по поручению страховой компании продают эти услуги. Таким образом, страховые брокеры защищают интересы тех, кто страхуется, т. е. страхователей, а страховые агенты – интересы тех, кто страхует, т. е. страховых компаний.

Информационный посредник. Это лицо оказывающее отправителю и (или) получателю услуги по отправке, приему, хранению электронных данных.

Посредники в канале продвижения. К ним относятся те, кто помогает проведению рекламных кампаний и другой деятельности в этой области. Речь идет о фирмах, которые проектируют, создают и транспортируют выставочные образцы для показа на ярмарках и выставках-продажах. Рекламные агентства занимаются подготовкой и размещением рекламных материалов в средствах массовой информации.[44,электронный ресурс]

Торговая (коммерческая) посредническая деятельность представляет собой предпринимательскую деятельность по осуществлению оптовой и (или) розничной торговли товарами несобственного производства, а также оказание услуг по продвижению товара от своего имени и за свой счет или от имени и за счет клиента.

В условиях развитой рыночной экономики специализированных посредников в сфере товародвижения также разделяют на следующие группы:

Торговые (коммерческие) посредники, которые связывают стороны, желающие заключить сделку, действуют от имени и за счет продавца и не имеют возможности влиять на цены (агент, брокер, маклер, комиссионер и др.);

Организации (предприятия) товаропроводящей сети (торговцы, перевозчики, владельцы складов, экспедиторы и др.), которые являются самостоятельным звеном в производственно-сбытовой сети, они приобретают товар в собственность и имеют право влиять на цены (дистрибьютор, дилер);

Маркетинговые посредники, которые оказывают услуги по продвижению товара (агентства по проведению маркетинговых исследований, рекламные агентства, консультативные фирмы и др.), которые продают информацию, распространяют опыт, вырабатывают общие правила и стандарты деятельности.[19, с 326-328]

Виды посредников:

Агент — физическое или юридическое лицо, совершающие операции или выполняющие деловые поручения другого лица за его счет и от его имени. Он представляет интересы покупателя или продавца на относительно постоянной основе, но не становится собственников товара и не имеет права подписи.

В качестве агентов могут выступать:

– специализированные и комиссионные магазины;

– биржи, коммерческие центры, ассоциации;

– предприятия с разветвленной сбытовой сетью;

– торговцы и распространители (дилеры).

Дилер — физическое или юридическое лицо, которое осуществляет посреднические операции от своего имени и за свой счет. В своей деятельности дилер максимально приближен к конечным покупателя продукции. Он покупает товар за свой счет и является его собственником.

В связи с различным характером отношений с производителями различают два типа дилеров:

– эксклюзивные дилеры – обладают исключительным правом на реализацию продукции производителя и являются его единственными представителями в объявленном регионе;

– авторизированные дилеры – отвечают перед потребителем за проданную ими продукцию, но не являются единственными представителями производителя и работают обычно по принципам. Это означает, что такой дилер заключает с производителем договор на условиях франшизы.

Брокер — это торговый посредник, который не выступает самостоятельной стороной при заключении сделок купли-продажи, а только обеспечивает контакт между возможным продавцом и покупателем. Действует брокер по разовым поручениям и только в пределах инструкций своих клиентов. Брокер получает вознаграждение в виде процентов от суммы заключенных сделок, как правило, размер брокерского вознаграждения колеблется от 0,25 до 3 % от суммы сделки, заключенной с его помощью.

Торговый агент, поверенный в отличие от брокера, по поручению принципала совершает действия не только фактические – по поиску партнера по договору, но и юридические – по подписанию договора купли-продажи товара от имени принципала и за его счет.

Коммивояжер — служащий торгового предприятия, который представляет отдельную фирму в области обеспечения сбыта товаров. Он формирует определенный круг покупателей, но не подлежит торговой регистрации, поэтому не является юридическим лицом;

Комиссионер — лицо, которое по поручению другой стороны (комитента) от собственного имени и за счет комитента совершает фактические и юридические действия по купле-продаже товаров. Отличительная особенность комиссионных операций состоит в том, что комиссионер ни в какой момент времени не становится собственником продаваемого (покупаемого) товара.

Консигнатор — торговый посредник, как и комиссионер, совершает фактические и юридические действия по купле-продаже товаров от собственного имени, но за счет консигнанта. От комиссионеров он отличается тем, что обязательно осуществляет продажу товара третьим лицам со своего склада.

Дистрибьютор осуществляет все действия, фактические и юридические, по купле-продаже товаров от своего имени и за свой счет. Дистрибьютор, закупая у производителя-экспортера товар, заключает с последним специальное дистрибьюторское соглашение, в котором оговариваются определенные условия закупки товаров у экспортера-производителя и его продажи дистрибьютором третьим лицам.

Дистрибьюторы делятся на две категории:

– оптовые маклеры, не имеющие (не арендующие) склад, специализирующиеся на транзитных поставках. Они характеризуются узким профилем деятельности, работают с крупногабаритными грузами, весьма трудоемкими;

– дистрибьюторы регулярного типа, имеющие склад. Как и оптовые маклеры, они покупают товар за свой счет, принимая на себя риск, вызванный его обесцениванием, порчей, моральным старением, но в отличие от оптовых маклеров хранят товары, избавляя тем самым своих поставщиков и покупателей от необходимости содержания складских запасов.

Аукционист — агент, которому доверитель передает товар для продажи с аукциона. Он имеет право на получение в руки продажной цены, суммы от продажи и передает ее владельцу товара (покупатель может действовать анонимно).[27, с 55 -61]

Рассматривая деятельность посредников можно сказать, что она направлена, во-первых, на обеспечение первоначальных контактов между заинтересованными предпринимателями; во-вторых, на оказание содействия в заключении сделок; в-третьих, на получение посреднического процента от суммы заключенных контрактов.

Так же необходимо сказать, что привлечение посредников расширяет зоны торговой деятельности производителей товаров, позволяет им проникать на такие рынки, где они самостоятельно не могут рассчитывать на успех в силу неизвестности особенностей торговли в нем.

1.2. Основные элементы организации коммерческой деятельности официальных дилеров.

Существует понятие, в соответствии с которым коммерческая деятельность дилеров отождествляется с деятельностью предпринимательской. Причина этого в том, что в гражданском законодательстве Российской Федерации применяется термин “коммерческие организации”, которыми признаются организации, преследующие извлечение прибыли в качестве основной цели своей деятельности. А в соответствии со ст. 2 Гражданского кодекса Российской Федерации (ГК РФ) предпринимательской является самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг лицами, зарегистрированными в качестве предпринимателей в установленном законом порядке. [1,статья 2]

Таким образом, с точки зрения гражданского законодательства любая законная деятельность, направленная на получение прибыли, является коммерческой. На практике дилерскую деятельность рассматривают как разновидность предпринимательства, осуществляемого в сфере обращения товаров и услуг. Посредством торговли обеспечивается обращение товаров, т. е. их движение из сферы производства в сферу потребления.

Основная деятельность дилеров это реализация товара. Однако для того, чтобы выгодно продать товар, необходимо осуществить целый комплекс мероприятий, связанных с закупкой товаров, их хранением, доставкой оптовым покупателям, предпродажной подготовкой в розничной торговле и т. д. То есть именно оказание различных услуг, предшествующих реализации товаров и связанных с ней, составляет основу коммерческой деятельности любого предприятия торговли.

Услуги как оптовой, так и розничной торговли по своей сути являются посредническими. Причем, учитывая многообразие таких услуг, часть из них относятся к материальным (например, перевозка товаров, их хранение, подготовка к продаже и проч.), а часть — к социально-культурным (например, предоставление консультаций покупателям, информационные услуги и др.). Эффективность коммерческой деятельности организаций торговли во многом зависит от того, насколько набор товаров и услуг, предлагаемых покупателям, соответствует их потребностям.

Коммерческую деятельность, осуществляемую организациями торговли, можно условно разделить на несколько этапов, на каждом из которых выполняются определенные коммерческие операции (табл. 1)

Таблица 1 -Этапы коммерческой деятельности и выполняемые операции.

|

Этап коммерческой деятельности

|

Выполняемые опперации

|

|

Коммерческая деятель�ность по оптовой про�даже товаров

|

1.Выбор оптовых покупателей

2.Заключение договоров с оптовыми покупателями

3.Выбор методов оптовой продажи товаров

4.Документальное оформление операций по отпуску то�варов

5.Контроль над исполнением договорных обязательств

6.Организация товароснабжения розничной торговой сети

|

|

Коммерческая деятель�ность по розничной продаже товаров

|

1.Выбор форм торгового обслуживания и методов прода�жи товаров

2.Применение различных методов стимулирования про�даж товаров

3.Организация расчетов с покупателями

|

|

Формирование ассор�тимента товаров

|

1.Обеспечение необходимой широты и полноты ассорти�мента

2.Обновление ассортимента товаров в зависимости от изменения спроса на них

3.Разработка ассортиментных перечней товаров и кон�троль над их выполнением

4.Воздействие на производителей товаров с целью обнов�ления и совершенствования выпускаемых ими товаров

|

|

Управление товарными запасами

|

1.Определение величины товарных запасов, необходимых для бесперебойного снабжения ими покупателей

2.Поддержание товарных запасов на должном уровне

3. Принятие мер по ускорению оборачиваемости товарных запасов

|

|

Рекламно-

информационная дея�тельность

|

1.Выбор средств рекламы

2.Разработка и проведение рекламной кампании

3.Оценка эффективности проведенных рекламных меро�приятий

|

|

Оказание торговых услуг

|

1.Отбор услуг, пользующихся спросом у оптовых и ко�нечных покупателей

2.Оказание посреднических, консультативных и других услуг оптовой торговли

3.Оказание услуг покупателям магазинами

|

|

Сбор и анализ инфор�мации о конъюнктуре рынка

|

1.Сбор информации о спросе населения

2.Сбор информации о товарном предложении

3.Сбор информации о производителях и поставщиках товаров

4.Анализ полученной информации

|

|

Определение потребно�сти в товарах

|

1.Расчет предполагаемого объема реализации товаров

2.Обоснование структуры ассортимента закупаемых то�варов

|

|

Выбор поставщиков товаров

|

1.Посещение выставок и ярмарок

2.Изучение рекламных материалов, в том числе разме�щенных в специализированных изданиях

3.Оценка результатов работы с поставщиками

4.Отбор наиболее выгодных поставщиков

|

|

Установление хозяйст�венных связей с по�ставщиками

|

1.Разработка проекта договора купли-продажи (поставки)

2.Согласование условий договора

3.Заключение договора и контроль его исполнения

|

Все этапы коммерческой деятельности и выполняемые операции, приведенные в таблице 1, находятся во взаимосвязи, создают единую систему, несмотря на разную их направленность. Каждый этап коммерческой деятельности выполняет определенные функции, а в совокупности они представляют собой систему в общей структуре.

1.3.Организация складского хозяйства официальных дилеров.

Склады представляют собой важнейшие подразделения дилеров. Они предназначены для накопления и хранения товарных запасов, комплектования торгового ассортимента товаров и составляют основной комплекс сооружений предприятий оптовой торговли, а также значительную часть материально-технической базы розничной торговли. Кроме того, товарные склады могут функционировать и как самостоятельные структуры, выполняющие весь комплекс торгово-технологических операций, связанных с поступлением, хранением и отпуском товаров оптовым покупателям.

В целом комплекс складских технологических операций представляет собой следующую последовательность:

• подготовка склада к приемке продукции;

• разгрузка транспорта;

• приемка продукции по количеству и качеству;

• размещение на хранение (укладка товаров в стеллажи, штабели);

• отборка товаров из мест хранения;

• комплектование заказов, упаковка и отпуск товаров;

• погрузка в транспортное средство.

При проектировании внутриcкладскoго технологического процесса устанавливают: содержание каждой операции; продолжительность выполнения; место, время и очередность выполнения; технические средства, с помощью которых выполняются операции; способ выполнения и т.п..

На продолжительность и характер складских операций оказывают влияние следующие факторы: объем поступления и отпуска; размеры товарных запасов; условия транспортировки (вагон, контейнер, автомобиль); ассортиментная структура товарооборота и способ упаковки товаров; габариты, вес товаров, тарных мест; условия и порядок хранения; площадь склада, состав помещений, их планировка, размеры; конструктивные элементы, ширина проходов; габариты складских помещений; наличие технологического оборудования, его виды.

Рациональная организация внутрискладского процесса основывается на соблюдении следующих основных принципов:

• механизация и автоматизация технологических операций;

• оптимальное использование площади и емкости помещений;

• организация сквозного товарного потока;

• планомерность и ритмичность складских работ;

• полная сохранность товаров.

Остановимся на характеристике наиболее распространенных операций.

Организация разгрузки и транспортировки товаров к месту приемки.

Поступивший транспорт с товарами должен быть в кратчайшие (нормативные) сроки разгружен и принят. Быстрота выполнения разгрузочных операций зависит от наличия и применения необходимого подъемно-транспортного оборудования (авто - и электропогрузчиков, грузовых тележек, и т. п.) и четкой организации работ по разгрузке транспорта [4,с 270-273].

Одним из ключевых параметров для оптимизации процесса, связанного с транспортировкой, погрузо-разгрузочными работами и последующим складированием, является грузовая единица - некоторое количество товаров, которые погружают, транспортируют, выгружают и хранят как единую массу. Грузовая единица своими параметрами связывает технологические процессы на различных участках логистической цепи в единое целое.

В настоящее время во все более расширяющемся масштабе для основной массы потребительских товаров применяется унифицированная тара. Ее применение сокращает трудоемкость погрузо-разгрузочных работ, повышает качество хранения и эффективность поиска и, что главное, позволяет достичь высокого уровня механизации и автоматизации.

Применяемая в настоящее время унифицированная тара, в зависимости от ее предназначения может быть весьма разнообразной.

Согласованные размеры грузовых единиц, а также оборудования для их обработки позволяют эффективно использовать материально-техническую базу различных участников процесса на всех этапах движения материального потока[4, с 278-280].

В качестве основания (платформы) для формирования грузовой единицы, как правило, используются стандартные европоддоны. Для автотранспорта, например, их размер 1200x800 или 1200x1000 мм. Исходя из этих размеров определен стандарт упаковки. Способность грузовой единицы сохранять целостность в процессе выполнения логистических операций достигаете пакетированием - т.е. связыванием грузовой единицы и поддона в единое целое.

На практике применяют различные методы пакетирования грузовых единиц, такие как обандеролирование стальными или полиэтиленовыми лентами, веревками, резиновыми сцепками, клейкой лентой и др. Одним из наиболее прогрессивных методов формирования грузовых единиц является пакетирование грузов с помощью пленки.

Выгруженные товары доставляют в зону приемки склада, где производят их проверку. Приемка товаров по количеству и комплектности - ответственная процедура, выявляющая недостачи, повреждения, низкое качество или некомплектность товаров. При обнаружении недостатков получатели предъявляют поставщикам претензии и арбитражные иски. Поэтому порядок проведения приемки и шагов регламентируется нормативными актами.

При нарушении правил и сроков приемки получатели лишаются возможности предъявления претензий поставщикам или перевозчикам в случае недостачи или снижения качества товаров. Инструкции применяются во всех случаях, когда стандартами, техническими условиями, иными обязательными правилами не установлен другой порядок приемки продукции производственно-технического назначения и товаров народного потребления по количеству, качеству и комплектности, а также тары под продукцией или товарами. В договорах поставки могут быть предусмотрены особенности приемки соответствующих видов продукции и товаров.

Порядок и сроки приемки товаров зависят от договорных условий, от того, в какой таре (упаковке) доставлен товар, о физико-химических свойств и особенностей тех или иных товаров, способа доставки и некоторых других причин.

Нормативно существуют следующие сроки приемки товаров:

• поступивших без тары (упаковки), в открытой или поврежденной таре (упаковке) - в момент получения от поставщика, либо в момент вскрытия опломбированных и разгрузки неопломбированных транспортных средств;

• поступивших в исправной таре (упаковке) - по весу количеству мест - в вышеуказанные сроки, по количеству товарных единиц в каждом грузовом месте - одновременно с вскрытием тары (упаковки), но не позднее 10 дней с момента получения товара.

Если приемка осуществлена в указанные сроки, она считается своевременной.

При приемке грузов от транспортных фирм (от перевозчика) в соответствии с действующими правилами перевоз грузов следует:

• убедиться в наличии на транспортных средствах или контейнерах пломб отправителя или пункта отправления, их и равности, проверить наличие оттисков на них, состояние транспортных средств или контейнеров. Снятые пломбы необходимо сохранить до момента окончания приемки и оприходования товаров;

• установить, соблюдались ли правила перевозки, обеспечивающие предохранение груза от порчи и повреждения (укладка груза, вентилирование, температурный режим и др.) [10,с 161-163].

Вместе с товарами (грузами) склад получает сопроводительные документы: товарно-транспортные накладные, счета-фактуры, инвойсы и т.п. Эти документы регистрируются в журнале учета поступающих грузов и транспортных средств.

В процессе приемки происходит сверка фактических параметров поступившего груза с данными товарно-сопроводительных документов. Это позволяет актуализировать информацию о количественном и качественном составе принимаемого товара путем его идентификации.

Идентификация товара может производиться путем считывания текстово - числовой информации или штрих-кода, расположенных на упаковке.

Приемка упакованных товаров в зависимости от договорных условий может осуществляться грузовыми местами или по номенклатуре.

Отсутствие указанных документов, пломбы, какое-либо несоответствие или повреждение тары (упаковки) не приостанавливает приемки. В этих случаях необходимо составить коммерческий акт, который будет служить в дальнейшем основанием для предъявления претензий к перевозчику, если по его вине произошла недостача или порча груза, или к поставщику.

При автомобильных перевозках коммерческий акт, как правило, не составляется, а факты, свидетельствующие о несохранной перевозке, фиксируются записями в товарно-транспортных накладных и удостоверяются подписями уполномоченного лица склада и водителя.

Акт составляют лишь в случае, когда между грузополучателем (складом) и перевозчиком возникают разногласия, а также, если требуется подробное описание сложившихся обстоятельств, что не может быть сделано в товарно-транспортном документе. Ни одна из сторон не имеет права отказаться от составления акта. Каждая сторона при несогласии с содержанием акта излагает свое мнение о нем. О составлении акта делается отметка в товарно-транспортной накладной.

При приемке товара по номенклатуре вскрывается упаковка и производится идентификация товарных единиц, их отчества в каждой упаковке. Если будет обнаружена недостача количества товарных единиц в отдельных местах, несоответствие массы брутто (упаковка при этом не вскрывается), склад при необходимости обязан приостановить приемку остальных мест, сохранить и предъявить уполномоченному лицу владельца товара, вызванному для участия в дальнейшей приемке, тару и упаковку вскрытых мест, и продукцию, находящуюся внутри упаковки. При этом в акте приемки товара должно быть указано количество фактических вложений, их стоимость и сделано заключение о возможных причинах образования недостачи.

К акту прилагаются все необходимые документы, подтверждающие те или иные обстоятельства недостачи.

После завершения приемки товаров (грузов) производится ввод информации в базу данных складской информационной системы, генерация складских этикеток на грузовые места или упаковки товарных единиц с обозначением необходимых параметров для складского учета и размещения (№ партии, владельца товара, количества поступивших грузовых мест и т.п.) и формирование шаблона приходного ордера на каждую партию товара, в котором в случае учета товаров по номенклатуре против каждого наименования обязательно должен быть записан товарный код поставщика (артикул).

При необходимости товарной единице на складе присваивается свой код, который, как и код поставщика, является важным параметром для идентификации и контроля за движением товара.

Следует отметить, что товары приходуются в единицах измерения, указанных в сопроводительных документах, но при этом следует учесть, что когда товар поступает в одной единице измерения, а расходуется в другой, его оприходование и отпуск учитываются и отражаются в документах одновременно в двух единицах измерения, а когда товар поступает в более крупных единицах измерения, а расходуется в более мелких, его приходуют и учитывают в тех единицах, в которых он расходуется.

Принимая от поставщика однородный товар, прибывающий несколько раз в течение дня, можно составлять один приходный ордер в целом за день. При этом на его оборотной стороне делают отметку о каждой отдельной приемке с подведением общего итога за день.

Проведение приемки на всех этапах движения материального потока от первичного источника сырья до конечного потребителя позволяет постоянно актуализировать информацию о его количественном и качественном составе. После окончания проверки товара, наклейки маркировочных этикеток шаблон приходного ордера передается для размещения поступивших грузов в зоне хранения.

Организация хранения должна обеспечивать:

• сохранность количества товаров, их потребительских качеств и выполнение необходимых погрузо-разгрузочных работ.

• условия для осмотра и измерения товаров, отбора проб и образцов товаров соответствующими контролирующими органами, исправления поврежденной упаковки, выполнения погрузо-разгрузочных работ.

Обеспечение сохранности свойств товара достигается созданием надлежащего гидрометрического режима хранения, удобной системой их укладки и размещения, организацией постоянного контроля в процессе хранения.

За товарами, хранящимися на складах, необходимы наблюдение и уход, регулярные проверки состояния, контроль появления порчи, следов грызунов или насекомых [7,с 213-217].

Правильное размещение и укладка товаров на складе непременное условие рациональной организации внутрискладского технологического процесса. При большом ассортименте товаров, хранящихся на складах, это позволяет создать надлежащие условия и режим хранения; сократить потери; повысить эффективность использования складских площадей; быстро отыскать нужный товар, вести точный учет его наличия, поступления, расхода; обеспечивает сохранность качества товаров.

В схемах размещения за товарами определенных групп, подгрупп и наименований, как правило, закрепляются постоянные места хранения (адресная система хранения). Каждому месту хранения присваивают код (индекс, порядковый номер, условное обозначение и т.п.), используя разные способы кодирования. Их наносят яркой краской на конструкции стел-пажей, отсеков, на полу.

Пространство без стеллажей либо конструктивно, либо условно с помощью разметки также может делиться на отсеки. Кодировка отсеков, как и ячеек на стеллажах, может быть буквенно-цифровой или цифровой, каждый символ которой содержит информацию.

Коды мест хранения товаров - необходимые элементы автоматизированной системы поиска, перемещения и укладки грузов - заносят в базу данных. Они вводятся при поступлении товара и указываются при распечатке листа комплектации (маршрутной карты) [7,с 223-225].

После того как размещение товаров произведено, шаблон приходного ордера с указанными кодами местоположения товара передается для ввода информации о размещении товаров в базу данных, заполнения карточек складского учета окончательного оформления приходного документа.

Отпуск товаров со склада - заключительная стадия складского технологического процесса. Она включает в себя следующие операции:

• отборка товаров с мест хранения (комплектация);

• подготовка к отпуску (упаковка, окантовка, маркировка);

• оформление отпуска;

• отгрузка или отправка по назначению (доставка).

Операции отпуска начинаются с момента получения распоряжения или документов на отгрузку. После получения указанных документов производится их регистрация, делается запрос в базе данных о наличии и местоположении товаров и распечатывается лист комплектации (маршрутная карта). Нужно иметь в виду, что товары при адресной системе хранения для комплектации всегда должны быть указаны в последовательности местоположения, а не в последовательности нумерации товаров. Следует также придерживаться правила, чтобы заказы с однородным товаром отбирались в первую очередь, многономенклатурные заказы - во вторую очередь это увеличит производительность.

Персонал склада, получив лист комплектации (маршрутную карту), производит отборку товаров с мест хранения. Отборка товаров с мест хранения может производиться автоматизированным, механизированным или ручным способом. Наиболее эффективны автоматизированный и механизированный способы при условии, когда груз на поддоне снимают с места укладки и в виде целой грузовой единицы доставляют к месту комплектации заказа [13,с 162- 166].

После окончания процесса комплектования заказа или партии товара и урегулирования возможных несоответствий лист комплектации передается для завершения стадии подготовки к отгрузке, в случае необходимости - для дополнительной маркировки отгружаемых грузовых мест и ввода соответствующей информации в базу данных.

После окончания оформления документов производится фактическая отгрузка товара со склада и погрузка в транспортное средство.

Совокупность складских технологических операций составляет внутрискладской технологический процесс. На продолжительность выполнения всех этих операций влияет много факторов, таких как объём поступления, условия транспортировки, габариты, вес, параметра самого склада и другие. Для бесперебойной работы склада и оказания, полноценных логистических услуг складу необходимо четко и грамотно организовать процесс разгрузки и транспортировки внутри склада, процесс приемки, организовать процесс хранения и укладки в места хранения, процесс комплектования заказов и отгрузки товаров.

Отлично организованный и налаженный технологический процесс внутри склада позволит выполнять все поставленные задачи персоналу компании и не иметь нареканий со стороны клиентов.

Глава 2. Анализ организации коммерческой деятельности официального дилера «Завода керамических изделий» г. Екатеринбург

2.1.Конъюнктурный обзор рынка керамической плитки в России и Омском регионе.

Эффективное проведение коммерческой работы возможно лишь при наличии полной и достоверной информации о конъюнктуре рынка, т. е. социально-экономических, торгово-организационных и других условиях реализации товаров, сложившихся в определенный период времени и в конкретном месте. Для получения такой информации необходим сбор сведений как о самом товаре, так и его производителях. Важно также владеть информацией о социальных, экономических, демографических и прочих факторах, определяющих спрос на товары, и о покупательной способности населения. Наряду с этим необходимо иметь достоверную информацию о возможностях предполагаемых конкурентов, что позволит принять верные коммерческие решения и занять собственную нишу на рынке. Полученная информация позволяет определить возможный объем реализации товаров на рынке, обосновать ассортимент необходимых товаров, т. е. рассчитать потребность в них. Кроме того, информация о состоянии рынка способствует установлению рациональных хозяйственных связей. Для этого необходимо изучить потенциальных поставщиков и выбрать тех из них, которые окажутся наиболее выгодными в сложившихся условиях

Конкуренция на рынке плитки – это конкуренция дизайна. Сегодня можно купить плитку любого цвета и оттенка, сделанную под дерево, металл , текстиль, состаренную или отполированную. Потребитель при выборе не ограничен ничем.

В огромном списке строительных и отделочных материалов керамическая плитка занимает особое место. Во-первых, это один из самых старых и известных материалов, применяемых человеком для отделки помещений, который с возрастом не потерял своей актуальности. Во-вторых, сфера применения керамической плитки разнообразна – это покрытие полов и стен как внутри помещений, так и вне их. Керамическая плитка широко применяется как для отделки жилых помещений, так и коммерческих. Для сегментирования рынка керамической плитки можно применять ряд критериев, схематически это отражено в таблице 2.

Таблица 2- Сегментация рынка керамической плитки[41,электронный ресурс]

|

Применение

|

Для отделки жилых помещений

|

Для отделки не жилых помещений

|

Для наружной отделки зданий

|

|

|

Квартиры и частные дома

|

Промышленные помещения

|

Объекты деловой и торговой сферы

|

Медицинские учреждения и т.п.

|

Частные дома и др. объекты

|

|

Наиболее частые

места применения

|

Для внутренней отделки: ванная

туалет

кухня

коридор

холл

|

Для внешней отделки: террасы

лоджии

бассейны

подъезды

парадные

|

цеха

проходные

помещения

|

торговые залы

офисы

склады

фойе гостиниц

рестораны, кафе

|

приемные

вестибюли

процедурные

операционные

|

наружная поверхность стен

цоколи

ступени

тротуары

бордюры

|

|

Используемые типы плитки

|

напольная

настенная

(глазурованная и неглазурованная)

|

напольная

настенная

фасадная керамогранит

(глазурованный и неглазурованный)

|

напольная

настенная

керамогранит

|

напольная

керамогранит

|

напольная

настенная

|

фасадная

напольная

керамогранит

(в т.ч. для вентилируемых фасадов)

|

|

Востребованные характеристики

|

Широкий ассортимент расцветок и форматов, декоративные свойства, устойчивость к выцветанию, прочность, водостойкость

|

Прочность, водостойкость, морозоустойчивость, стойкость к загрязнению

|

Особая прочность (уплотненная основа и большая толщина), высокое сопротивление к истиранию, кислотоупорность, неэлектроповодность

|

Прочность, сопротивление к истиранию, эстетические характеристики

|

Прочность, гигиеничность, сопротивление химическим воздействиям,антискользкость

|

Прочность, водостойкость, морозоустойчивость и сопротивляемость другим природным воздействиям

|

Выпуск керамической плитки в России стабильно растет. В 2007 году в Россиибыло произведено 122,4 млн. м2 керамической плитки всех видов, а в 2013 г. – 138,8 млн. В 2007–2013 гг. средний ежегодный уровень прироста производства этого материала в стране составляет 18–20 %. Спрос на керамическую плитку растет благодаря активным темпам строительства. Основной тон спросу на отделочные материалы задает рост жилищного строительства. Всего в России насчитывается около 25 заметных компаний – производителей керамической плитки.

Тавлица 3-Список ведущих российских производителей керамической плитки[42,электронный ресурс]

|

Название фабрики

|

Регион

|

Относительный объем производства, %

|

|

ЗАО «ВЕЛОР»

|

Орловская область

|

17,7

|

|

ОАО «Волгоградский керамический завод»

|

Волгоградская область

|

9

|

|

ЗАО ПКФ «Воронежский керамический завод»

|

Воронежская область

|

7,6

|

|

ОАО «Оскольский электрометаллургический комбинат»

|

Белгородская область

|

6,6

|

|

ДОАО «Экспериментальный керамический завод»

|

Московская область

|

6,8

|

|

ОАО «НЕФРИТ-КЕРАМИКА»

|

Ленинградская область

|

6,1

|

|

ОАО «Завод керамических изделий»

|

Свердловская область

|

6,1

|

|

АООТ «СОКОЛ»

|

Московская область

|

5,7

|

|

ОАО «СТРОЙФАРФОР»

|

Ростовская область

|

6,9

|

|

ООО «Кучинский керамико-плиточный завод»

|

Московская область

|

4,8

|

|

ЗАО «КОНТАКТ»

|

Ленинградская область

|

4,2

|

|

ЗАО «КВАРЦ»

|

Ленинградская область

|

2,6

|

|

ЗАО «ПСКОВКИСЛОТОУПОР»

|

Псковская область

|

2,1

|

|

ЗАО «ЧЕБОКСАРСКАЯ КЕРАМИКА»

|

Чувашская Республика

|

1,2

|

|

ЗАО «Глебычевский керамический завод»

|

Ленинградская область

|

1,5

|

|

ООО «ОСНОВНОЕ ПРОИЗВОДСТВО»

|

Московская область

|

1,6

|

|

ОАО по производству стройматериалов «ГНЕЗДОВО»

|

Смоленская область

|

1,5

|

|

ЗАО «ПИАСТРЕЛЛА»

|

Свердловская область

|

1,7

|

|

ОАО «Буньковский завод керамических изделий»

|

Московская область

|

2,3

|

|

ЗАО «Ангарский керамический завод»

|

Иркутская область

|

0,9

|

|

ОСООО «ТОАЗ-КЕРАМИКА»

|

Самарская область

|

0,9

|

|

Октябрьский завод керамической плитки и фарфоровых изделий

|

Республика Башкортостан

|

0,6

|

|

ОАО «ТВЕРЬСТЕКЛО»

|

Тверская область

|

0,8

|

|

ЗАО«Томский завод керамических материалов»

|

Томская область

|

0,3

|

|

ЗАО «КИРОВСКИЙ СТРОЙФАРФОР»

|

Калужская область

|

0,4

|

|

Липецкий завод

|

Липецкая область

|

0

|

|

ООО«КРАСНОЯРСКСТРОЙМАТЕРИАЛЫ»

|

Красноярский край

|

0,1

|

|

ООО «МАХАЛИНСКОЕ»

|

Пензенская область

|

0,1

|

|

ОАО «БЭЗ»

|

Московская область

|

0,1

|

Для процесса производства керамической плитки практически не характерна сезонность, кривая помесячных объемов выпуска в стране относительно равномерна и отражает два небольших периода активизации, приходящихся на весенние и осенние месяцы.

Можно сказать, что производство керамических изделий в России в последние годы находится в фазе активного подъема. Растет выпуск не только керамической плитки, но и санфаянсовых изделий. Основным ресурсом для выпуска керамических изделий является глина. Большую часть потребности в сырье отечественные производители реализуют за счет глин, добываемых на территории страны, однако лучшие глины расположены в Украине, по этой причине украинская глина активно импортируется в Россию.

Учет выпуска керамической плитки выделяет 3 основных категории.

Классификация предполагает деление керамических плиток на 3 основные категории: настенная, напольная и фасадная.

Таблица 4-Структура производства керамической плитки по видам в 2007–2013 гг., тыс. м2

|

|

2007

|

2008

|

2009

|

2010

|

2011

|

2012

|

2013

|

|

Настенная

|

31 189,0

|

39 565,8

|

48 335,7

|

51 520,2

|

58 596,1

|

64 565,6

|

68 948,7

|

|

Напольная

|

14 784,9

|

19 066,3

|

26 761,0

|

34 649,8

|

40 785,1

|

57 279,7

|

69 381,6

|

|

Фасадная

|

2212,9

|

2444,4

|

670,4

|

640,7

|

698,6

|

507,0

|

479,2

|

|

Всего

|

48 186,8

|

75 767,1

|

75 767,1

|

86 810,7

|

100 079,8

|

122 352,3

|

138 809,5

|

Что касается территориального распределения производства керамической плитки, то основные объемы производства сосредоточены в Центральном федеральном округе (43 % выпущенной плитки в 2007 году). Около 25 % приходится на Южный федеральный округ, в Северо-Западном производится около 17 %.

Таблица 5-Распределение производства различных видов керамической плитки в 2013 г. по округам, тыс. м2

|

|

Настенная

|

Напольная

|

Фасадная

|

|

Северо-Западный

|

16 423,1

|

6603,7

|

0,7

|

|

Центральный

|

27 387,7

|

31 440,8

|

413,7

|

|

Приволжский

|

918,0

|

7037,1

|

15,5

|

|

Южный

|

19 415,0

|

14 494,2

|

44,3

|

|

Уральский

|

4804,9

|

9798,6

|

1,4

|

|

Сибирский

|

0,0

|

7,2

|

3,6

|

|

Россия

|

68 948,7

|

69 381,6

|

479,2

|

В Центральном федеральным округе лидером по производству керамической плитки является Московская область. Также крупные производители расположены в Орловской, Воронежской, Белгородской областях. В Южном федеральном округе большая часть выпуска приходится на Ростовскую область (практически за счет одного производителя), в Северо-Западном – на Ленинградскую область. В Приволжском округе лидер – Волгоградская область.

�

Рис. 1. Распределение общего производства керамической плитки в 2013 г. по округам, %

Импорт керамической плитки в Россию стабильно растет. Средние ежегодные темпы прироста импорта составляют 17 %. Причем в общем объеме поставок до недавнего времени превалировала глазурованная плитка. Однако по результатам трех кварталов 2013 г., импорт глазурованной плитки был умеренным и по годовым итогам, скорее всего, немногим превысит объем предыдущего года. Зато количество импортируемой неглазурованной плитки в 2013 году значительно выросло, и теперь эти два сегмента сравнялись, однако пока нельзя сказать, закономерная это тенденция или кратковременное изменение рыночной конъюнктуры.

Главными поставщиками продукции на российский рынок еще совсем недавно являлись итальянские и испанские керамические заводы. К примеру, в 2005–2007 гг. доля импорта неглазурованной керамической плитки из Италии составляла 40 %. В импорте глазурованной плитки доминировала Испания – также около 40 %. И если в сегменте глазурованной плитки испанской и итальянской продукции в настоящее время удается сохранять лидерство – 32 % и 25 % соответственно, то в сегменте неглазурованной плитки европейских производителей еще в 2008 году потеснили китайские, и теперь их доля составляет 46%, доля Испании – 21%, а доля Италии – всего 16%. Кроме названных, на российском рынке присутствуют также турецкие, чешские, словацкие, украинские, греческие, португальские, индонезийские и другие марки.

Экспорт отечественной керамической плитки за рубеж также растет. Если в 2007 году было экспортировано 1,6 млн. м2 керамической плитки, то в 2013 г. это уже 10 млн. м2.

Основными экспортерами являются следующие российские компании: «Стройфарфор», «Воронежский керамический завод», «Велор», «Нефрит-Керамика», «Фряновская керамика (Лира-Керамика)», «Кучинский керамикоплиточный завод», «Завод керамических изделий», «Пиастрелла».

Экспортируется российская керамическая плитка, главным образом, в Казахстан (70 % экспорта), Украину, Узбекистан, Азербайджан и другие страны ближнего зарубежья.

Ниже приведена статистика по общему производству керамической плитки в России в 2007–2013 гг., а также суммарные показатели экспорта и импорта всех видов керамической плитки за те же годы.

Таблица 6- Данные по производству, экспорту и импорту керамической плитки, а также расчетный объем рынка на период с 2007- 2013г., млн. м2

|

|

Производство

|

Экспорт

|

Импорт

|

Объем рынка

|

|

2007

|

48,2

|

1,6

|

17,3

|

63,9

|

|

2008

|

61,1

|

2,8

|

19,3

|

77,6

|

|

2009

|

75,8

|

3,3

|

23,1

|

95,6

|

|

2010

|

86,8

|

4,6

|

26,3

|

108,5

|

|

2011

|

100,1

|

6,7

|

29,7

|

123,1

|

|

2012

|

122,4

|

10,0

|

38,4

|

150,8

|

|

2013

|

138,8

|

15,0

|

44,7

|

168,5

|

Оценочный показатель объема российского рынка в 2013 г. составляет 168,5 млн. м2. Средние ежегодные приросты объема рынка составляют 17-18 % (в 2007 г. прирост был 23 %, в 2011 г. – 11 %).

На сегодняшний день рынок керамической плитки в России активно растет, и связано это с увеличением объемов строительства и производства. На рынке становится все больше производителей, растет конкуренция а значит повышается качество производимой плитки, производители используют новейшие технологии, ассортимент производимой плитки постоянно обновляется.

Что касается омского рынка керамической плитки, то на территории города действуют порядка 15 операторов. В основном все операторы представляют несколько фабрик. Среди Омских компаний можно выделить наиболее крупных «Сибирь - Керамика», «Рада -Керамика», «Керама-Омск», « Урал Керамика», «KERAMA MARAZZI». Такое количество компаний, реализующих керамическую плитку на территории г.Омска, создает довольно серьезный уровень конкуренции на рынке. Важно отметить то, что деятельность вышеупомянутых компаний направлена на совершенствование реализации и дальнейший рост, что делает условия конкуренции более жесткими. Так же следует отметить, что на рынке постоянно появляются новые игроки, тем самым повышая уровень конкуренции.

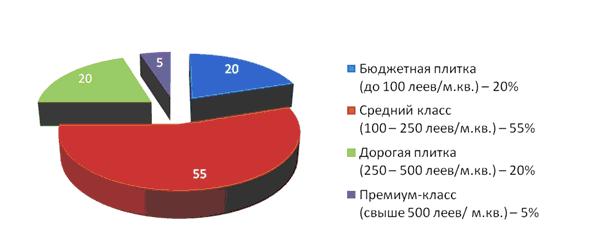

Структура спроса на керамическую плитку в городе Омске по ценовой категории отражена на Рисунок 2.

Рисунок 2. Структура спроса на плитку по ценовой категории

По данным «Торговой компании Урал Керамика».

По данным Рисунка 2, можно сказать что самый большой процент спроса 55% падает на плитку средней ценовой категории, самым маленьким спросом пользуется бюджетная плитка категории 5 %, а на дорогую плитку и плитку премиум класса приходится по 20% спроса.

Динамик цен и спроса на территории г.Омска по данным «Торговой компании Урал Керамика» отражена ниже в рисунке 3.

Рисунок 3. Динамика цен и спроса, 2013-20014гг

Из рисунка 3 видно что за период 2009-2014 гг. в г. Омске вырос спрос на дорогую и элитную плитку примерно на 6-7%. Повысился спрос на плитку среднего класса примерно на 15% и, за счет этого, снизился спрос на бюджетную примерно10%.

Цены на керамическую плитку в Омске внутри своих ценовых категорий за период 2009 – 2014 гг. существенно не изменились. На рынке появляется все больше качественной плитки, реализующейся по низкой цене, однако это следствие перехода конкретной коллекции из одной ценовой категории в другую во время распродаж, что нельзя считать тенденцией снижения цен.

По общему мнению продавцов керамической плитки в городе Омске, в 2014 г. все больший контингент покупателей предпочитал более интересную и изысканную плитку. Отдают предпочтение ярким, сочным и насыщенным цветам. Например, почти исчезла плитка с флористическим декором, а ей на смену пришло множество геометрических форм в светлых тонах, скорее напоминающих цветные тени на стенах.

2.2. Общая характеристика «Торговой компании Урал Керамика»

Индивидуальный предприниматель Алексей Константинович Черкашин начал свою предпринимательскую деятельность в 2006 году. Все началось с арендуемого торгового места на левобережном строительном рынке, с которого производилась розничная торговля керамической плитки. На тот момент закупка товара производилась у дилера «Завода керамических изделий» представляющего торговую марку «Урал Керамика». По истечению полугода работы Алексей Константинович открыл вторую торговую точку на левобережном рынке, а затем третью. В скором времени за ним закрепили дилерство по «Левобережному строительному рынку». Как раз в то время на омском рынке начали появляться строительные гипермаркеты, с которыми Алексей Константинович начал активно сотрудничать, после чего вышел на довольно большой товарооборот, чем и зарекомендовал себя как хороший партнер. И в 2010 году получил дилерство по городу Омску и Омской области, и получил возможность реализовывать продукцию «Завода Керамических Изделий» под торговой маркой «Урал Керамика» не только в розницу, но и оптом. После получения дилерства было необходимо расширение, был арендован склад площадью 1900м2 и организация розничной торговли под брендом «Урал Керамика». В настоящее время существует 4 розничных магазина работающих под данной торговой маркой, в которых представлено более 1500 позиций. Также осуществляется оптовая торговля и сотрудничество с торгово - посредническими организациями.

Местонахождение предприятия: г . Омск, у. 10 лет Октября, 182,к 3

Тел/факс:+7(3812)729 315

Официальный сайт дилера в Омске: http://ceramica55.ru/

Официальный сайт завода изготовителя: http://www.uralkeramika.ru/

Е-mail: uralkeramika@mail.ru

Организационная структура управления «Торговой компании Урал Керамика»

Структура аппарата управления «Торговая компания Урал Керамика» имеет линейно-функциональную систему подчинения. Всего на предприятии работает 28 человек на постоянной основе. В настоящее время штат сотрудников составляют директор, 2 заместителя директора, 2 менеджера по оптовым продажам, 12 продавцов консультантов, 4 грузчика при магазинах, 3 кладовщика, 2 водителя , 1 системный администратор и бухгалтер.

Если говорить о списке функциональных обязанностей в общих чертах, то он выглядит следующим образом:

1. Директор «Торговой компании Урал Керамика »:

- рационально использует финансовые, материальные и людские ресурсы с целью обеспечения доходности;

- осуществляет общее руководство оперативно-хозяйственной деятельностью предприятия.

2.Заместители директора:

- координируют работу всех подразделений;

- способствуют развитию и совершенствованию материально-технической базы предприятия;

- осуществляет мероприятия поощрения и наказания за нарушение сотрудниками своих должностных обязанностей.

3. Бухгалтер :

- оформляет отчетные документы;

- правильно и рационально организовывает бухгалтерский учет, отвечающий законодательно установленным требованиям;

- осуществляет учет результатов финансово-хозяйственной деятельности компании;

- осуществляет предоставление подотчетных документов в налоговую службу.

4. Менеджеры по оптовым продажам:

- Наработка и развитие клиентской базы.

-Активный поиск и привлечение новых клиентов.

-Общение с заказчиками.

-Прием и обработка заказов клиентов.

-Составление коммерческих предложений и презентаций.

-Осуществление контроля по дебиторской задолженности клиентов.

5.Системный администратор:

- обеспечение штатной работы парка компьютерной техники, сети и программного обеспечения.

6. Продавец-консультант:

- консультировать покупателей по вопросам, касающихся ассортимента товара;

-составление дизайн проекта;

- ежедневно проверять ценники и их соответствие товару.

7. Кладовщики:

- прием и отпуск товарно-материальных ценностей;

-проверка товарно-сопроводительных документов;

-ведение складской документации;

-разгрузка и погрузка товара.

-инвентаризация.

8.Водители:

-доставка товара розничным покупателям;

-доставка товара оптовым покупателям;

-доставка товара для пополнения розничных складов.

9.Грузчики магазинов:

-разгрузка приходящего товара;

-погрузка товара покупателям.

«Торговая компания Урал керамика» имеет арендуемое офисное помещение, расположенное по адресу 10 лет Октября 182 и арендуемый склад. Склад компании расположен на расстоянии 300 м от офиса. Он составляет материально-техническую базу оптовой и розничной торговли. Склад представляет собой железобетонный ангар площадью около 1200 м2. К зданию склада подведена железнодорожная ветка, что позволяет компании доставлять большие партии товара с наименьшими затратами. Из подъемно-транспортного оборудования имеется электропогрузчик, который позволяет выполнить процесс разгрузки и погрузки за минимальное время, и 3 гидравлические тележки. Также на территории склада есть теплый гараж, в котором в зимнее время находится электропогрузчик и обслуживается, при необходимости, собственный транспорт. Автопарк компании состоит из 2 грузовых автомобилей «Газель» с фирменной символикой «Урал Керамика». Помимо хранения на складе выполняется комплекс работ, связанных с приемкой, отпуском и доставкой товаров в розничную торговую сеть и непосредственно клиентам компании по разным направлениям. На складе работают 3 кладовщика, контролирует и управляет их работой исполнительный директор.

В офисе компания использует такой программный продукт как 1С: Бухгалтерия – специализированная объектно-ориентированная система управления базами данных, предназначенная для автоматизации деятельности компании. Таким образом, весь объем работ компьютеризирован. Это дает возможность своевременно анализировать и делать выводы, например, на какие товары имеется спрос, а какие из них реализуются слабо. Так же программа позволяет контролировать товарные остатки главного и розничных складов.

В распоряжении компании имеются 4 магазина «Урал Керамика» на условиях аренды, находящиеся:

1) «КИТ Интерьер» ул. 10 лет Октября, 182 корпус 3,торговый зал 1 этаж.

2)СЦ «Континент» ул. 70 лет Октября,25 корпус 4, 2 этаж

3)Торговый город «Строительный рынок Левобережный» павильон «Керамика».

4)Строительный рынок «Южный» ул.Путевая 1-я,100 корпус 3, 329 павильон.

Каждая торговая площадь более 150 м2 ,площадь поделена на торгово-выставочный зал, складское помещение, помещение для персонала. Каждый магазин оборудован всей необходимой техникой: 2 компьютера, плазменный телевизор, цветной и черно-белый принтер.

Организация коммерческой деятельности «Торговой компании Урал Керамика».

Главным и единственным поставщиком продукции является «Завод керамических изделий» г. Екатеринбург, работающий на рынке под торговой маркой «Урал Керамика».

Закупочная деятельность «Торговой компании Урал Керамика» осуществляется на условиях договора купли-продажи. Договоры заключаются напрямую с производителем.

Этот процесс выглядит следующим образом: «Торговая компания Урал Керамика» формирует заявку на нужный компании товар, далее заявка отправляется на завод, завод оформляет заявку, после чего товар отправляется транспортной компанией и поступает на региональный склад. «Торговая компания Урал Керамика» пользуется услугами 2 транспортных компаний:1)ООО «Магнит» доставляет товар железной дорогой и осуществляет подачу вагонов к складу компании. 2)ООО «Трассинг» осуществляет доставку товара грузовыми автомобилями.

Торгово-технологический процесс компании делится на два направления:1)Оптовая торговля. 2)Розничная торговля.

1)Оптовая торговля компании основана на сотрудничестве с посредниками, которые реализуют товар компании. Работу с оптовыми клиентами выполняют 2 менеджера по продажам, в обязанности которых входит работа с постоянными клиентами и поиски новых клиентов. Сам процесс оптовой торговли выглядит следующим образом: менеджеру поступает заявка, менеджер отправляет заявку на склад, на складе отгружают товар, после чего товар доставляют клиенту.

2)Розничная торговля компании – это 4 специализированых магазина.

Более подробно рассмотрим торгово-технологический процесс в магазинах «Торговой компании Урал Керамика»

Торгово-технологический процесс в розничных магазинах можно разделить на три основные части:

1. операции с товарами до предложения их покупателям;

2. операции непосредственного обслуживания покупателей;

3. дополнительные операции по обслуживанию покупателей.

На качество торгового обслуживания существенное влияние оказывают операции с товарами до предложения их покупателям. В «Торговой компании Урал Керамика» к ним относят:

1. разгрузку транспортных средств – её осуществляют грузчик.

2. приемку товаров по количеству и качеству – её осуществляет один из продавцов магазина. Если обнаружится брак или бой, то товары увозят на склад и списываются.

3. транспортировка на розничный склад – осуществляется грузчиком .

4. выкладка (размещение) товара для отпуска покупателям – её осуществляют наемные рабочие. Они оказывают услуги по укладке плитки на панели, после чего покупатели могут видеть, как будет выглядеть плитка на стене или на полу.

Наиболее ответственную часть торгово-технологического процесса в магазинах составляют операции непосредственного обслуживания покупателей, к которым относятся:

- консультирование покупателей – его осуществляют продавцы консультанты. Каждый продавец консультант может ответить на вопросы, касающиеся представленного товара, и помочь покупателю сделать правильный выбор.

- расчёт за товар – производится на кассах. Каждый магазин оборудован стойкой, за которой находится касса. Расчет производится как наличный, так и безналичный.

- выдача товара – учитывая, что реализуемый товар имеет достаточно большой вес, покупатели могут воспользоваться услугами грузчика. Если у покупателя нет возможности доставить купленный товар самостоятельно, то у них есть возможность воспользоваться услугой доставки.

Третья часть торгово-технологического процесса включает выполнение операций, связанных с дополнительным обслуживанием покупателей. Они направлены на оказание им разнообразных услуг, связанных с приобретением товаров.

К таким услугам в «Торговой компании Урал Керамика» относятся:

1.услуга предварительного заказа - в случае отсутствия заинтересовавшего товара, покупатель может оформить предварительный заказ по предоплате. Заказ приходит в течение 2 недель с момента оплаты.

2.составление дизайн проекта – в каждом магазине есть компьютер, оборудованный дизайнерской программой «PRO100», любой из продавцов консультантов по желанию покупателя может составить дизайн проект.

Для оперативного учета движения товаров на предприятии используется 12 компьютеров, на которых работники предприятия осуществляют работу в программе «1С: Бухгалтерия» в режиме on-line. Таким образом, упрощается работа по управлению товарными запасами, т.е. всегда имеется достоверная и оперативная информация о наличии товаров в региональном складе и в розничных складах, также можно эффективно отслеживать ходовые и залежалые позиции товаров.

Для посетителей имеется целый набор рекламной печатной продукции: рекламные листовки, буклеты, каталоги, календари, ручки и другая мелкая продукция для вручения на месте продажи или проведения рекламных акций.

Рекламная деятельность компании. В первую очередь, к ней относится наружная реклама - баннеры, установленные на улицах города с изображением торговой марки и маршрутные автобусы. В последнее время их количество значительно увеличилось. При изготовлении наружной рекламы магазин пользуется услугами компании СТА.

При формировании ассортиментной политики предприятие использует следующие ее направления: сокращение, расширение, обновление и совершенствование. Сокращению подвергается тот ассортимент товаров, который не пользуется надлежащим спросом. Расширение- это как раз то направление, которое используется намного чаще, чем сокращение. Причинами, способствующими расширению ассортимента, может быть увеличение спроса покупателей или же предложения со стороны производителей. В «Торговой компании Урал Керамика» постоянно осуществляется расширение ассортимента. Количество представляемых позиций около 1500.

Также функционируют два сайта:

1)Официальный сайт дилера в Омске: http://ceramica55.ru/.

2) Официальный сайт завода изготовителя: http://www.uralkeramika.ru/.

На обоих сайтах посетители могут посмотреть каталоги продукции и узнать контактную информацию.

2.3.Анализ внутренней и внешней среды «Торговой компании Урал Керамика»

Проведем анализ основных технико-экономических показателей деятельности ИП Черкашин А.К. Источниками для анализа послужили – бухгалтерский баланс (ф. № 1) и Отчет о прибылях и убытках (см. таблицу 7).

Таблица 7-Технико-экономические показатели ИП Черкашин А.К.

|

Показатели

|

2012 год

|

2013

год

|

Темп роста, 2013 к 2012 гг., %

|

2014

год

|

Темп роста 2014 к 2013гг., %

|

|

Выручка от продажи продукции и услуг, тыс. р.

|

4916

|

6192

|

125,96

|

9780

|

157,95

|

|

Издержки обращения, тыс.р.

|

4261

|

5737

|

134,64

|

6895

|

120,18

|

|

Прибыль (убыток) от продажи продукции , тыс. р.

|

655

|

455

|

69,47

|

1400

|

307,69

|

|

Чистая прибыль, тыс. р.

|

346

|

182

|

52,60

|

631

|

346,70

|

|

Среднесписочная численность работников предприятия, чел.

|

28

|

28

|

100,00

|

28

|

100,00

|

|

Среднегодовая стоимость основных средств, тыс. р.

|

2631

|

3057

|

116,19

|

2743

|

89,73

|

|

Фондоотдача

|

1,87

|

2,03

|

108,40

|

3,57

|

176,03

|

|

Фондоемкость

|

0,54

|

0,49

|

92,25

|

0,28

|

56,81

|

|

Фондовооруженность

|

46,16

|

53,63

|

116,19

|

48,12

|

89,73

|

|

Производительность труда, тыс. р. /чел.

|

86,25

|

108,63

|

125,96

|

171,58

|

157,95

|

|

|

|

|

|

|

|

|

Рассмотрев показатели таблицы, можно сказать, что выручка от реализации продукции, работ и услуг в отчетном 2014 году в ИП Черкашин А.К. составила 9780 тыс.р., по сравнению с 2013 годом (6192 тыс.р.) произошло увеличение суммы выручки продаж – на 57,95%. Данное изменение можно объяснить тем, что в 2014 году несколько возрос спрос на продукцию, реализуемую «Торговой компанией Урал Керамика». Вследствие того, что в компании возросла выручка от продажи продукции, работ и услуг – возросла и сумма себестоимости продаж. Издержки обращения – это денежное выражение затрат производственных факторов, необходимых для осуществления предприятием коммерческой деятельности, связанной с реализацией продукции. Так, издержки обращения в компании И.П.Черкашина А.К. в 2013 году составила – 4261 тыс.р., в 2011 году – 5737 тыс.р., а в отчетном 2014 году издержки обращения возросли до 6895 тыс.р. Следует отметить, что рост издержек обращения по сравнению с 2012 годом в компании составил 20,18%. Следует отметить, что темпы роста издержек обращения продукции ниже темпов роста выручки от продажи продукции. Это является положительным фактором для деятельности, осуществляемой «Торговой компанией Урал керамика» в анализируемом периоде (2012-2014 гг.).

По результатам проведенного анализа стало видно, что компания И.П.Черкашин А.К. на протяжении всего анализируемого периода получает прибыль. Так, предприятием в 2014 году была получена прибыль от продаж в размере 1400 тыс.р., в 2013 году – прибыль от продаж составляла 455 тыс.р., а в 2012 году – 655 тыс.р., то есть произошло увеличение прибыли от продаж на 207,69%. При этом чистая прибыль ИП Черкашин А.К. составила в отчетном 2014 году – 631 тыс.р., что на 246,70% больше аналогичного показателя прошлого года (в 2013 году чистая прибыль составила 182 тыс.р.). Увеличение прибыли от продажи и чистой прибыли произошло за счет непропорционального роста выручки и себестоимости продажи продукции. То есть в ИП Черкашин А.К. темпы роста себестоимости продажи продукции, работ и услуг ниже темпов роста выручки, полученной предприятием. То есть некоторый резерв по увеличению прибыли имеется.

Проводя анализ других технико-экономических показателей предприятия можно отметить, что показатель среднесписочной численности работников на данном предприятии все три года (2012-2014 гг.) остается практически без изменения. Так, на конец отчетного 2014 года среднесписочная численность работников в компании ИП Черкашина А.К. составляет 28 человек.

Производительность труда работников (персонала) в «Торговой компании Урал Керамика» на конец отчетного 2014 года составила 171,58 тыс.р./чел., что по сравнению с прошлым 2013 годом на 57,95% выше (в прошлом году производительность труда работников предприятия была на уровне 125,96 тыс.р./чел., в 2012 году составляла 86,25 тыс.р./чел.). Увеличение производительности труда работников на предприятии объясняется увеличением выручки от реализации и стабильной численностью работников.

Что касается стоимости основных средств, то данный показатель в ИП Черкашин А.К. увеличился с 2631 тыс.р. в 2010 году до 3057 тыс.р. в 2011 году и снизился до 2743 тыс.р. в отчетном 2014 году (снижение по сравнению с прошлым 2013 годом составил 89,73%). За счет статьи основных средств, произошли некоторые изменения показателей фондоотдачи и фондоемкости. Так, фондоотдача в ИП Черкашин А.К. на конец анализируемого периода (2014 год) составила – 3,57 р./р., что по сравнению с прошлым 2013 годом – на 76,03% больше, то есть основные средства предприятия в 2014 году использовались в полную мощность. Фондоемкость в 2014 году в составила 0,28, что по сравнению с прошлым 2013 годом – меньше на 43,19% (в 2011 году – 0,49). Изменение данного показателя объясняется тем, что темпам снижения в 2014 году статьи основных средств не соответствуют темпы роста полученной выручки от продажи продукции, работ и услуг.

Таким образом, можно увидеть, что по всем технико-экономическим показателям в анализируемом периоде в ИП Черкашин А.К. наблюдается рост, компания имеет тенденцию к дальнейшему расширению деятельности.

Анализ показателей финансовой деятельности ИП Черкашин А.К. проведем на основании балансов, результаты анализа оформим в таблицу 8.

Таблица 8-Укрупненный аналитический баланс за 2012-2014 гг., тыс.р.

|

Наименование статей

|

2012год

|

2013 год

|

Темп

роста, %

|

2014 год

|

Темп роста, %

|

|

1. Внеоборотные активы

|

3146

|

3147

|

100,03

|

2834

|

90,05

|

|

1.1. Основные средства

|

2631

|

3057

|

116,19

|

2743

|

89,73

|

|

2. Оборотные активы

|

2439

|

3242

|

132,92

|

3152

|

97,22

|

|

2.1. Запасы и прочие средства

|

1239

|

1868

|

150,77

|

244

|

13,06

|

|

2.2. Дебиторская задолженность до 12 мес.

|

889

|

596

|

67,04

|

2156

|

361,74

|

|

2.3. НДС по приобретенным ценностям

|

289

|

777

|

268,86

|

730

|

93,95

|

|

2.4. Денежные средства

|

22

|

1

|

4,55

|

22

|

2200,00

|

|

ИТОГО АКТИВ

|

5585

|